“轻松赚钱的经济环境”已经一去不复返了,霍华德·马克斯最新对话:即使通胀下降,利率也会长期维持高位

国庆假期,海外市场却并不平静。美元利率持续创新高,十年期美债收益率一度突破4.8%,创下2007年以来最高。

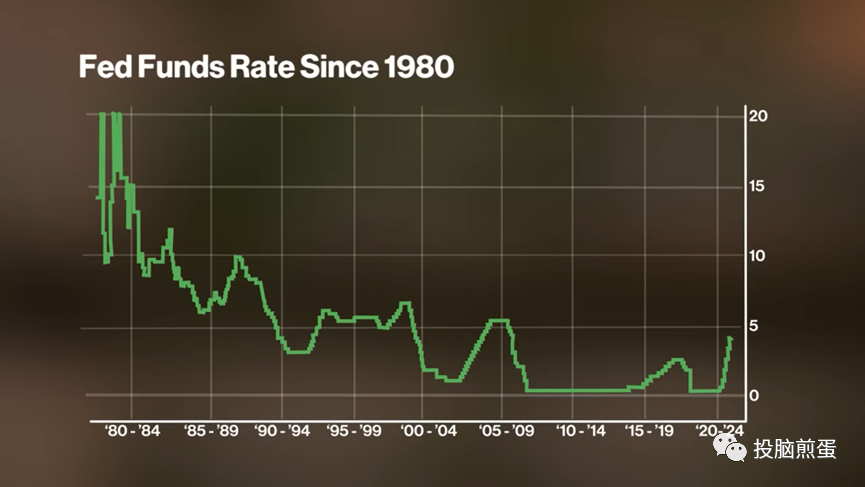

自2008年金融危机以来,美联储实施货币宽松政策,利率一度降至0附近,但随着疫情后通胀高企,美联储开始收紧,利率持续走高至今。

通胀和美元是否处在了一个周期性的高点?这种高利率环境要一直持续下去吗?

摩根大通CEO杰米·戴蒙近日接受彭博采访时表示,美国财政支出非常巨大,通胀可能不会下降,利率可能进一步上升。

他将此比作经济上空的风暴云,我们不知道它们是否会登陆、何时会登陆、登陆后会造成什么后果。但他提醒投资者,要为更高的利率和更低的实际经济增速做好准备。

霍华德·马克斯在9月的一次访谈中,也提到了这一话题,他认为即使通胀回归到正常水平,美联储也会将基准利率保持在相对高的位置,人们会更愿意持有固定收益资产。而习惯了低利率环境的投资者还没有意识到这一问题。

“投脑煎蛋”翻译了这篇访谈,以下是全文,聪明投资者分享给大家。

9月5日,橡树资本创始人霍华德·马克斯做客凯雷投资集团创始人大卫·鲁宾斯坦(David Rubenstein)主持的同名电视节目“大卫·鲁宾斯坦秀”(The David Rubenstein Show: Peer to Peer Conversations and Bloomberg Wealth with David Rubenstein,该节目于2016年10月正式播出至今鲁宾斯坦已与超过100位顶级投资人进行了一对一专访,大多为股权投资人和硅谷科创投资人)。

在本次访谈中,鲁宾斯坦以霍华德·马克斯近期的两篇备忘录为题,让他解释了对高利率时代的看法。事实上,未来一段时间的美联储基准利率水平是当前华尔街最热议的话题。

本文的重点在于两个问题:

1、为什么认为利率会维持高位

2、高利率如何影响商业和投资决策

对于这两个问题,霍华德·马克斯在访谈过程中的逻辑是有所穿插的。

本次访谈的首播时间为10月4日,以下仅为访谈的节选内容。

高利率时代

高利率时代

鲁宾斯坦 1995年你与布鲁斯·卡什(Bruce Karsh)离开了TWC创立了橡树资本,你当时是否曾想象过橡树资本会成为全球资产管理规模最大的公司之一?而你会成为世界上最优秀的金融评论员?

霍华德·马克斯 完全没有。我们在TCW的管理规模为70亿美元,我们创业时心照不宣的问题是:我们是否还有机会再次管理70亿美元。当然了,我们现在的管理规模大约是1800亿美元。

鲁宾斯坦 你和布鲁斯·卡什共同创办了橡树,布鲁斯负责大部分的投资事宜,而你则作为公司面向大众的门面。但你所写的投资备忘录非常出名,你写备忘录是有固定周期安排的吗?

霍华德·马克斯 没有,但是我发现如果我的备忘录3个月没有更新的话,大家就发Email问我是否还活着……

鲁宾斯坦 你近期身体有些状况,现在好了吗?

霍华德·马克斯 我很好,我很幸运得到了最好的治疗。

(2023年5月,霍华德·马克斯向投资者透露他患上了一种常见的喉癌。)

鲁宾斯坦 (你发表备忘录间隙的)一个月左右时间,你是在做访谈还是基于数据库(做研究)?

霍华德·马克斯 它们不是数据驱动的,它们是我的经验之谈。我会说,备忘录的大部分内容是基于我所看到的事实。我不是一个未来主义者,我不做预测,绝大多数情况下我不预测未来(除非不得不预测)。但就像我常说的那样,我们从来不知道我们将去往何处,但我们应该要知道我们现在正身处何处。

如果我们能分析出今天市场所处的位置,它也会暗示明天的情况。

鲁宾斯坦 接下来,让我们探讨一下你不久之前写的两篇备忘录。一篇是去年(12月)写的《沧海桑田》(Sea Change,中文版文中也译作“巨变”),在《沧海桑田》中你说,你的一生只经历过3次巨变,你描述了前两次巨变,而现在我们正身处第三次巨变。第三次巨变本质上是由于利率在很长一段时间内不会下降,我们会在高利率环境下生活很长一段时间,我这样描述合适吗?

霍华德·马克斯 基本正确。1980年代,美联储的基准利率为20%,而我曾持有的未到期的银行债券收益率为22.25%;40年之后,美联储的基准利率为0,而我持有的银行债券收益率为2.25%。

这段时期内的这20个百分点的利率下行是整个金融世界的决定性因素。我认为,这是金融世界过去50年中最重要的单一事件。但它并没有被人们充分认知。

鲁宾斯坦 这是不是你备忘录中所说的第一次巨变?

霍华德·马克斯 不,这是第二次;第三次是紧随其后的2009年到2013年,美联储将基准利率降至0以应对全球金融危机。(基准利率)在0附近滞留了很长时间,并且没有任何机会让利率重回正常水平。

在这段时间,我们的低利率环境让贷款人、资产持有人的生活非常滋润,在这种经济环境下经营企业是很容易的。我们享受了历史上最长的牛市、最长的经济复苏,我们债务违约和企业倒闭的数量也是历史最低的。世界处于简单难度。

如果你阅读一些关于硅谷银行的文章的话,它们将之形容为“轻松赚钱的经济环境”(Easy money environment)。《沧海桑田》的核心思想是:“轻松赚钱的经济环境”已经一去不复返了。

鲁宾斯坦 你是说所有这些股权投资行业的天才(鲁宾斯坦指向自己)实际上并不是天才,我们只不过得益于低利率环境而已?

霍华德·马克斯 好吧,你知道,《沧海桑田》中有一段,我写到了有个家伙发现他可以通过投资一家公司每年获得10%的收益,进而他咨询他的资本市场部门(融资部)负责任人:我们的融资成本是多少?(答案是)我们能以8%的利率借到钱。8%的借贷利率,10%的收益,非常好,我们马上买下这家公司吧!

在低利率的经济刺激环境下,公司的表现会更好,你的收益超过了10%;你的资金成本从8%下降到6%再下降到5%,你借钱的成本也下降了。然后你说,天呐,我真是个天才。

鲁宾斯坦 好的。你的观点是,现在利率已经上升到了非常高的水平,然而传统的华盛顿(政治家)的观点认为明年美联储就可能让基准利率下行,当然他们不一定对、实际上他们错的时候比对的多。

如果通胀率下降到2%、美联储的目标水平,(政治家们认为)美联储就会降低利率;但你认为即使通胀回归到正常水平,美联储也会将基准利率保持在相对高的位置,为什么会这样?

霍华德·马克斯 我的观点是,我在备忘录中说美联储的联邦储蓄利率(在未来很长一段时间内会维持在)2%-4%之间,而非0-2%之间。

(我认为,)联邦基准利率保持在0是一种紧急措施,实际上在2009年至2021年这段时间内基准利率大部分时间都保持在0,这是不合适的。它会刺激经济,你不能靠13年间每天早上醒来给自己一针肾上腺素活下去。(这种货币政策实际上在)资助贷款人,惩罚借款人和存款人。

我期望看到的是美联储处于一种中性的状态,既不刺激经济,也不限制经济。我将这种状态描述为基准利率在2%-4%的时候。如果通胀为2%,基准利率就应该高于这个数字,才能让实际利率为正数。

鲁宾斯坦 所以,你看到了一次巨变正在发生。你看到投资圈有多少人意识到了你认识到的正在发生的巨变,并且他们也在积极应对?

霍华德·马克斯 如果你是从1980年代进入投资行业的,实际上几乎所有人都是在这个时间段进入投资行业的,那么你只经历过利率下行周期和极低利率环境。人们倾向于认为,这种状况持续了40年,这是一种正常状态,未来也会处于这种状态。

实际并非如此,所以我才将之称为是“巨变”,因为你必须意识到这是一个重要的转折点。

有些人对我说:是的,你是对的,利率水平(过)低了;但还没有人对我说:这是一个重大的转变。

如果这次的变化真的是如我所想的巨变,那么你未来的资产组合应该与过去的组合有非常大的不同。

目前为止,我的观点还没有听到任何响亮的拥趸。

鲁宾斯坦 OK。让我们聊一下你几个月之前写的另一篇备忘录《对于巨变的进一步思考》(Further Thoughts on Sea Change,投脑煎蛋没有找到这篇文章,不过相关观点在橡树资本今年的《致客户函》、《探知市场温度》等文章中可以找到)。

这篇文章的核心思想是:由于你此前提到的“巨变”,人们未来愿意持有的资产也会发生巨变。由于利率会保持在高位,人们会更愿意持有固定收益资产。我的描述正确吗?

霍华德·马克斯 是的。标普500过去100年的年化收益略高于10%,1920年的1美元能够增值为15000美元。这是一个很高的收益率。而今天,你能通过信贷工具(例如借款、企业债、收购贷款等)享受到与股权资产类似的收益率。

你可以通过高收益债和杠杆贷款来获得很高的个位数收益率,它们是可交易的、有流动性的公共工具。或者,你能通过最好、最大的收购贷款获得略高于10%的收益。

这还不足够好吗?并且,通过信贷工具所获得的收益比股权的风险更低。股权只能获得残值,当所有人都得到应得的报酬之后,才轮到股权投资者分配剩下的钱。债务在他们之前得到清算,并且如果公司无法兑付债务,债务投资者可以清算公司资产。

所以,(信贷工具)相当安全、与股权收益相当。

鲁宾斯坦 有些人会说为什么不直接买国债,然后去沙滩上躺平?买国债能获得5%的年化收益,这还不足够吗?

霍华德·马克斯 对于我的客户来说,还不足够。典型的养老基金和捐赠基金需要7%左右的年化收益。所以,他们在国债上的投资份额不能太多。

(注:美国前100大养老基金中有65家是橡树资本的客户。)

国债还存在另一个问题,国债只能持有30天,30天之后你拿到了钱,你可能只能获得3%、4%的投资机会。你没有抓住我们想要的骑乘机会。

鲁宾斯坦 所以你认为在高利率环境下,养老基金和捐赠基金会持有固定收益的资产,因为确定性更高、更安全?

霍华德·马克斯 我不知道他们会怎么做,但他们应该这么做。

美债隐忧

鲁宾斯坦 你说过借过多钱会让公司倒闭。如果我们把美国比作一家公司,它一定借了过多的钱。我们现在通过国债借了32万亿美元,我们每年都是财政赤字,今年的财政赤字大概是2万亿美元。你担心我们的偿债能力吗?如果我们无法偿付,美元会不会贬值?

霍华德·马克斯 这明显是让人担忧的。

历史上没有出现过像美国这样的国家破产的情况,我们不知道会发生什么情况。

现在,美元是世界储备货币,而我们能印钱;短期来说,我们想印多少钱就能印多少钱。只要这种状况保持下去,我们就不会破产。这就像如果你有无限的贷款额度,你就可以一直通过贷款来偿还信用卡。

问题在于,我们不知道这种方式会把我们带往何处。

在商业上,依靠“违约”作为一种谈判筹码是非常非常危险的。

鲁宾斯坦 所以华盛顿的政治家说我们可能会“违约”,对你来说这不是一个明智的策略?

霍华德·马克斯 当然不是。

因为美国是全球最优秀的经济体,因此美元被认为是世界上最安全的货币,所以我们才有了世界储备货币的地位。世界储备货币就像是一只会下金蛋的鹅,为什么会想要危机这个地位?

鲁宾斯坦 你会不会预测美联储明年会降低利率?或者对你来说,这属于一种预测?

霍华德·马克斯 我认为现在5.25-5.5%的联邦储蓄利率是一种限制性的利率水平。想要给经济和通胀降温,如果通胀得到缓解,现在看上去也正是这样,美联储会将联邦储蓄利率相对降低一些。

鲁宾斯坦 联邦政府,包括美联储和白宫等此前说通胀是暂时性的,你是否认为他们的判断出现了错误?

霍华德·马克斯 通胀是暂时的,只不过比他们此前猜想的维持了更长一点时间而已。

公众号后台回复关键词“霍华德·马克斯”,阅读更多霍华德·马克斯相关内容~

—— / Cong Ming Tou Zi Zhe / ——

- 小彩蛋 -

芒格亲述教育观

让孩子成为他自己

聪投组建了媒体转载群,如有转载需要,请添加小编微信【fanxiaocom】,入群前请【备注新媒体名和姓名】

商务合作,请联系聪明牛牛(微信congmingtzz1/手机 13262200706 )具体商议。

本篇文章来源于微信公众号: 聪明投资者