【华安金工】基金经理技能之卖出能力的重要性——“学海拾珠”系列之一百七十七

►主要观点

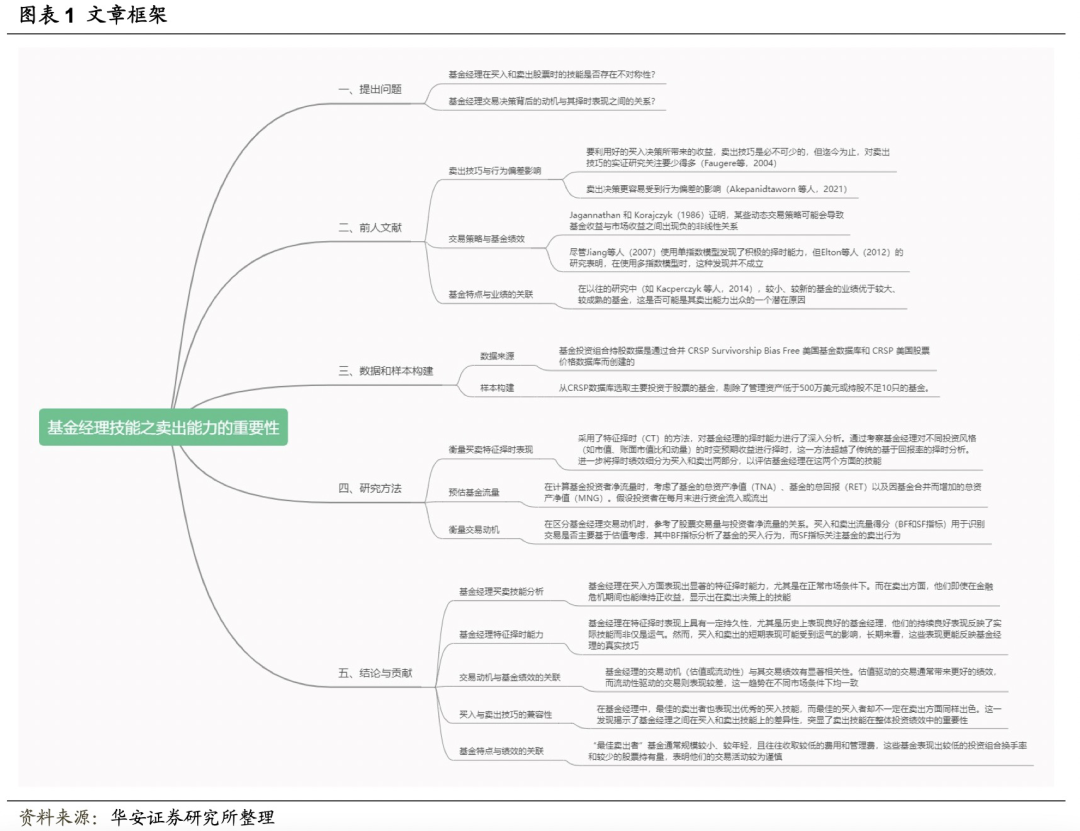

01

首先,文献深入探讨了基金经理在买入和卖出股票时的技能是否存在不对称性。研究揭示,尽管基金经理总体上具有择时能力,但他们在买入和卖出时的能力并不总是一致。研究发现具有出色卖出能力的基金经理往往在买入股票时也表现更强,导致总体回报显著提高。相反,擅长买入的基金经理并不一定在卖出时同样出色,这可能会导致整体回报降低,因此卖出技能在基金整体表现中是非常重要的。

进一步地,在研究方法上,采用了“特征择时”(Characteristic Timing, CT)指标,细分了基金经理的择时能力。通过直接分析基金的持股情况,探究了投资组合权重的变化是否能根据股票的市值、账面市值比和动量效应预测未来的基金回报。这种方法能够更准确地评估基金经理在买入和卖出方面的技能。

此外,文献还研究了基金经理交易决策背后的动机与其择时表现之间关系。结果表明,纯粹基于估值的买入决策通常能带来显著的正向择时效果,而如果买入决策主要由流动性需要驱动,则表现较差。同时,无论是出于估值动机还是流动性动机的卖出决策,基金经理通常能实现正收益。

研究还发现,优秀的买入者和卖出者在随后的时间里通常能维持其表现,而不佳的买入或卖出表现似乎更多是由运气导致的。此外,推测由于卖出决策更易受到处置效应和损失规避等行为偏差的影响,因此更擅长卖出的基金经理也可能在买入决策中展现更好的能力。这一推测得到了数据支持:最擅长卖出的基金经理在买入股票时的表现也优于其他基金经理。总体而言,文献揭示了基金经理的买入和卖出技能对基金整体绩效的重要影响,为评估基金经理的全面技能提供了新的视角。

02

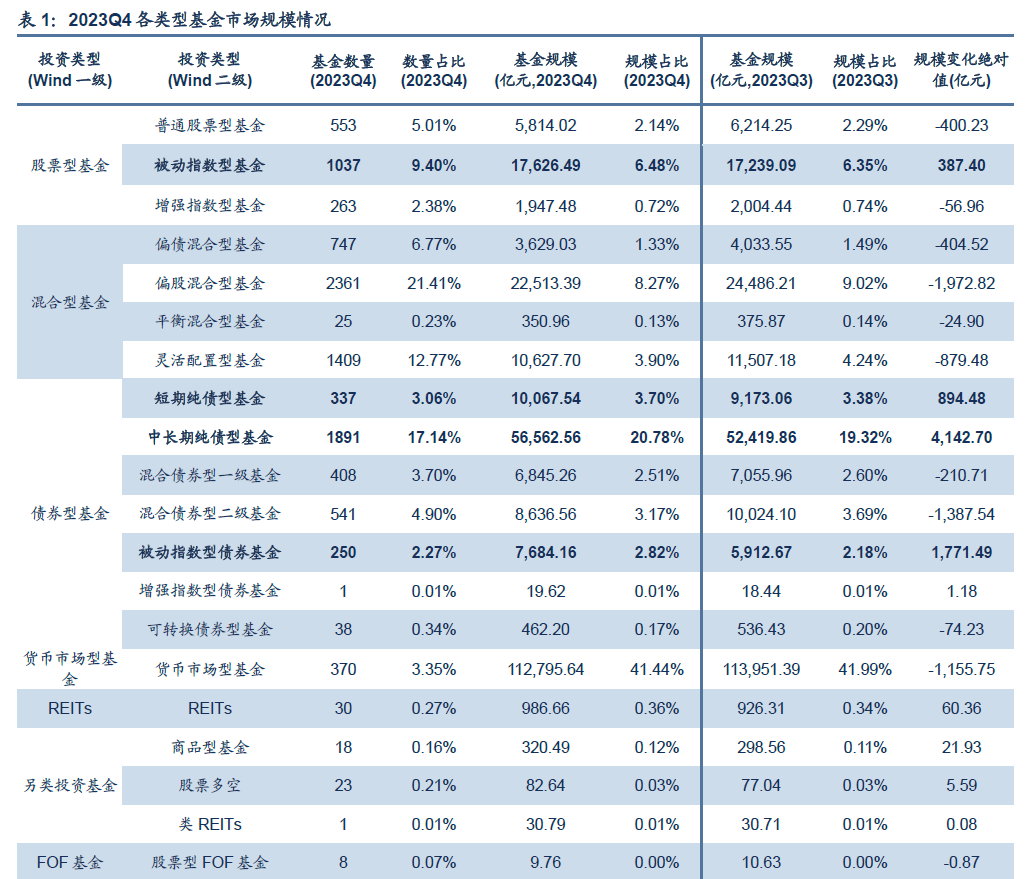

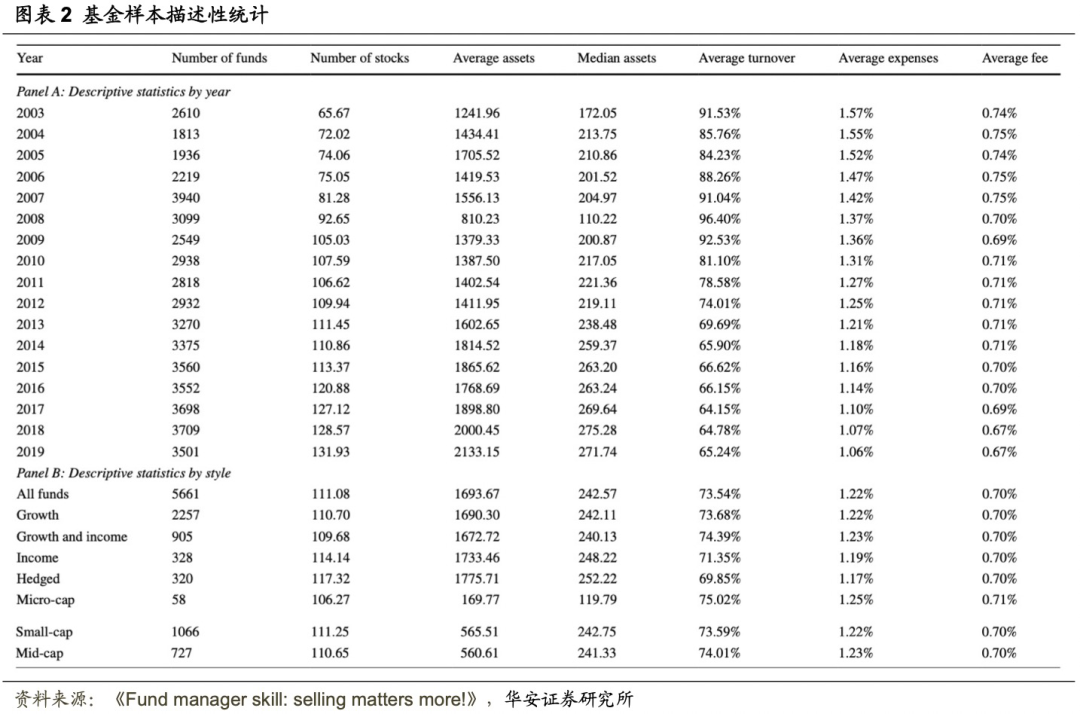

文献中基金投资组合持股数据是通过合并 CRSP Survivorship Bias Free 美国基金数据库和 CRSP 美国股票价格数据库而创建的。CRSP 美国基金数据库提供了每种美国开放式基金每个份额类别的月度基金净回报、月度总资产净值、月度资产净值、年费用率和管理费、换手率、投资目标、首次发售日及其他基金特征的信 息。然后,将基金投资组合中报告的每只股票持仓与 CRSP 股价数据库相连接。

从 CRSP 数据库所有基金样本中剔除平衡基金、债券基金、货币市场基金、国际基金、行业基金、指数基金、ETF基金、交易所目标基金和目标日期基金,以及那些不主要投资于股票的基金。为了解决潜在的孵化偏差,还剔除了管理总资产少于 500 万美元或持有股票少于 10 只的基金。这一筛选过程产生了 282,934个基金观察样本,代表了 2003年1月至2019年12月期间总计 5,661个独特的美国国内股票基金。

图表2报告了与样本相关的描述性统计数据。Panel A显示,基金数量在2009年之前一直在增加,随后有所减少,直到2012年基金数量开始回升,同时还显示了每年管理资产的平均值和中位数。在图表2的Panel B中,按投资风格对样本进行了分类。很明显,投资于小型股票(微型股、小型股和中型股)的基金和成长型基金在投资组合换手率方面更为活跃,它们向投资者收取的费用也更高。

03

文献采用基于持股的择时绩效衡量方法来探讨基金经理是否具有独特的交易技能。本节将介绍采用的特征择时评估方法,以及如何将总体择时表现分解为买入和卖出两个部分。为了提高交易绩效测试的有效性,在进一步分析中还考虑了其他基金特征,包括基金流量和交易动机。

现有的择时研究几乎都集中于基金经理的整体市场择时能力,大多采用已实现基金回报与同期市场回报的非线性回归(基于回报的衡量方法)。然而,由于潜在的估计问题,这些方法受到了质疑。

首先,现有的大多数研究都假定择时策略是以特定方式实施的,如果基金经理选择以更复杂的方式择时,这可能会限制基于收益率的指标对择时能力的检测能力。其次,除了基金经理的主动择时策略之外,消极择时能力的存在也可能有其他原因。例如,Jagannathan 和 Korajczyk(1986)证明,某些动态交易策略可能会导致基金收益与市场收益之间出现负的非线性关系。虽然近期的研究试图通过基于基金投资组合持股(基于持股的衡量方法)来估计基金经理的择时能力,以克服此类估计问题,但仍没有令人信服的经验证据表明基金经理能够成功地市场择时。例如,尽管Jiang等人(2007)使用单指数模型发现了积极的择时能力,但Elton等人(2012)的研究表明,在使用多指数模型时,这种发现并不成立。

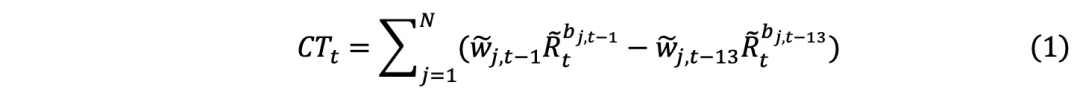

更重要的是,市场择时研究忽略了基金经理可能拥有利用时变股票特征收益的因子择时能力,而这正是本文研究的重点。丹尼尔等人(1997)的“特征择时”(CT)衡量方法允许研究人员捕捉基金业绩中反映基金经理对市值、账面市值比和动量这三种不同投资风格的择时能力的部分。第t个月的CT指标定义如下:

其中, 是股票j在t-1月末的投资组合权重,

是股票j在t-1月末的投资组合权重, 是股票j在t-13月末的投资组合权重,

是股票j在t-13月末的投资组合权重, 是基于特征的被动基准投资组合的t月收益率,该投资组合根据股票j的规模与之匹配、

是基于特征的被动基准投资组合的t月收益率,该投资组合根据股票j的规模与之匹配、 是与股票j匹配的基于特征的被动基准投资组合在t-13月末的回报。为说明特征择时指标背后的原理,假设某基金在BP因子异常强的月初增加了高BP股票的权重,那么该基金在该月的特征择时表现为正。如果某基金的特征择时指标的时间序列平均值为正,则表明该基金具有卓越的特征择时能力。

是与股票j匹配的基于特征的被动基准投资组合在t-13月末的回报。为说明特征择时指标背后的原理,假设某基金在BP因子异常强的月初增加了高BP股票的权重,那么该基金在该月的特征择时表现为正。如果某基金的特征择时指标的时间序列平均值为正,则表明该基金具有卓越的特征择时能力。

为了探究不同的交易能力,将总的特征择时绩效分解为买入和卖出两个部分。具体来说,对于样本中的每个基金月,测量从t-1月底到t月底每只股票的持股数量变化。持股数量的增加被视为买入,并汇总形成买入子组合,持股数量的减少则汇总形成卖出子组合。然后,计算每个交易子组合的特征择时绩效。直观地说,如果基金在某月买入(卖出)的股票随后的回报高于平均水平,则其买入(卖出)子组合的特征择时表现将为正值。在此基础上,如果基金在买入(卖出)维度上的平均特征择时表现为正值,则表明该基金经理拥有卓越的买入(卖出)技巧。

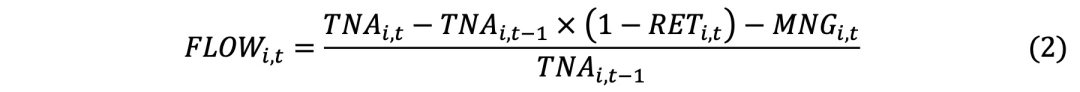

根据先前的文献(例如,Chevalier 和 Ellison,1997;Sirri 和 Tufano,1998;Lou,2012),对时间t的单个基金份额类别i的投资者净流量估算如下:

其中, 为第i个基金份额类别在第t时间的总资产净值;

为第i个基金份额类别在第t时间的总资产净值; 为第i个基金份额类别在第t时间的扣除费用前的总回报;

为第i个基金份额类别在第t时间的扣除费用前的总回报; 为第i个基金份额类别在第t时间因基金合并而增加的总资产净值。假定投资者的流入和流出发生在每月末,投资者将分红和资本收益分配再投资于同一基金。

为第i个基金份额类别在第t时间因基金合并而增加的总资产净值。假定投资者的流入和流出发生在每月末,投资者将分红和资本收益分配再投资于同一基金。

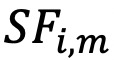

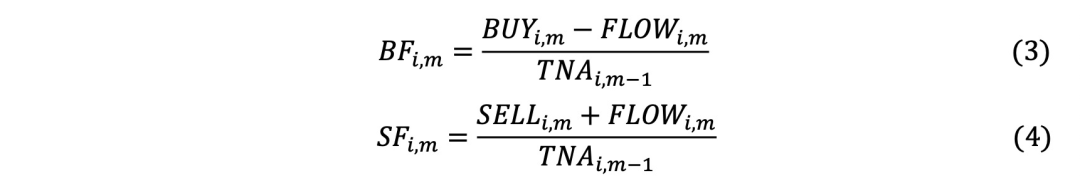

文献效仿 Alexander 等人(2007)的做法,根据交易动机对基金经理的交易活动进行细分。具体而言,对于每只基金i,股票j的交易量是指在两个连续报告日之间持有的股票j数量的变化。股票j的交易金额计算方法是将每次股票数量变化乘以相应的股票价格,该价格是假定发生交易的两个连续报告日期之间的日收盘均价。基金i在m月份与股票数量增加相关的交易被视为买入,然后求和得出总买入量 ,而与股票数量减少相关的交易则汇总为总卖出量

,而与股票数量减少相关的交易则汇总为总卖出量 。买入流量得分(

。买入流量得分( )和卖出流量得分(

)和卖出流量得分( )作为交易动机的代用指标,其定义分别为:

)作为交易动机的代用指标,其定义分别为:

其中, 是第m个月流入/流出基金i的估计投资者净流量,

是第m个月流入/流出基金i的估计投资者净流量, 是第m-1月底基金i管理的总资产净值。

是第m-1月底基金i管理的总资产净值。

利用 指标,买入美元总量高、投资者流出量高的基金买入子组合被归入最高五分位数BF1,买入美元总量低、投资者流入量高的基金买入子组合被归入最低五分位数BF5。BF1指的是,尽管需要筹集现金以应对投资者资金外流,但基金经理只会购买他们坚信被低估的股票,这推断出这些买入子组合中的大部分买入可能是出于估值考虑。另一方面,BF5指的是基金经理可能被迫将大量投资者流入的超额现金投资于未被认为低估的股票,因此这些买入子组合中只有一小部分买入可能是出于估值考虑。

指标,买入美元总量高、投资者流出量高的基金买入子组合被归入最高五分位数BF1,买入美元总量低、投资者流入量高的基金买入子组合被归入最低五分位数BF5。BF1指的是,尽管需要筹集现金以应对投资者资金外流,但基金经理只会购买他们坚信被低估的股票,这推断出这些买入子组合中的大部分买入可能是出于估值考虑。另一方面,BF5指的是基金经理可能被迫将大量投资者流入的超额现金投资于未被认为低估的股票,因此这些买入子组合中只有一小部分买入可能是出于估值考虑。

同样, 指标将卖出金额高、投资者流入量大的卖出子组合归入最高的五分位数,即SF1,将卖出金额低、投资者流出量大的卖出子组合归入最低的五分位数,即SF5。SF1表明,持有投资者流入的超额现金的基金经理只会卖出估值过高的股票,因此他们的大部分卖出可能是出于估值动机,而SF5中可能只有一小部分卖出可能是出于基金经理的估值信念。

指标将卖出金额高、投资者流入量大的卖出子组合归入最高的五分位数,即SF1,将卖出金额低、投资者流出量大的卖出子组合归入最低的五分位数,即SF5。SF1表明,持有投资者流入的超额现金的基金经理只会卖出估值过高的股票,因此他们的大部分卖出可能是出于估值动机,而SF5中可能只有一小部分卖出可能是出于基金经理的估值信念。

04

本节首先研究样本中基金的总体特征择时表现,然后将总体特征择时表现分解为买入和卖出两个部分,以检验:买入和卖出交易技巧的不同,会掩盖基金经理缺乏整体择时表现的情况。文献还研究了观察到的交易表现是偶然因素还是技能所致。通过根据交易动机对交易进行细分,探究估值动机交易和流动性驱动交易的后续特征择时表现。最后,还考虑了不同基金经理群体是否拥有不同的交易技能,以及是否存在一小部分兼具买入和卖出技能的基金经理。

尽管大量文献研究发现基金经理不具备择时能力,但没有令人信服的证据能直接解释基金经理在这一领域表现不佳的原因。这些研究通常从总体上衡量择时能力,因此忽略了基金经理可能在某些方面很熟练,但在其他方面却不熟练的可能性。特别是,考虑到投资界发现的买入和卖出决策在交易纪律方面的基本心理不对称,推测基金经理可能会表现出不同的买入和卖出能力,而任何潜在的积极买入或消极卖出技能都可能会被文献中记录的总体择时表现所掩盖。

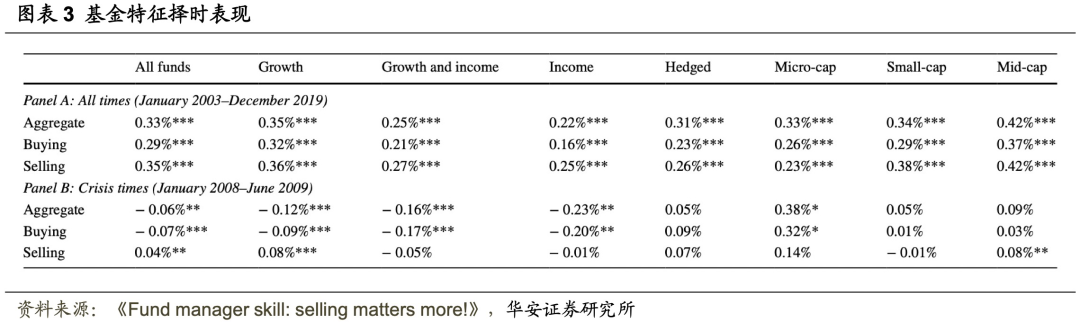

在图表3的Panel A中,首先报告了2003年至2019年基金(所有基金)的平均总体特征择时绩效为每年33个基点,在 1%的水平上具有统计意义。然而,在Panel B中,全球金融危机期间的平均特征择时表现为每年-6个基点。据此得出结论,在正常市场条件下,基金经理拥有特征择时能力。

研究探讨了基金经理在买入和卖出领域是否表现出不同的能力。首先研究了基金经理的总体买入和卖出业绩是否存在差异。图表3的Panel A显示,基金经理在将股票加入投资组合时表现出了显著的能力,他们每年从购买股票中获得 0.29% 的平均特征择时回报,在1%的水平上显著,这与他们在买入领域可能拥有的技能是一致的。这一结论在所有基金风格中都是一致的。另一方面,也许是意料之中的,观察到基金经理在全球金融危机期间未能适当买入股票,与基准相比,每年表现差 7 个基点。

但更有趣的是,图表3显示,基金经理平均都会适当卖出投资组合中的股票。事实上,无论市场条件是正常还是处于危机中,他们卖出的股票都会带来每年 0.35% (Panel A)和 0.04% (Panel B)的正特征择时收益。同样,正卖出技能在所有基金风格中都是一致的。研究的实证结果有别于早期的特征择时论文,后者认为基金经理的整体表现不佳,尤其是在卖出领域表现不佳。

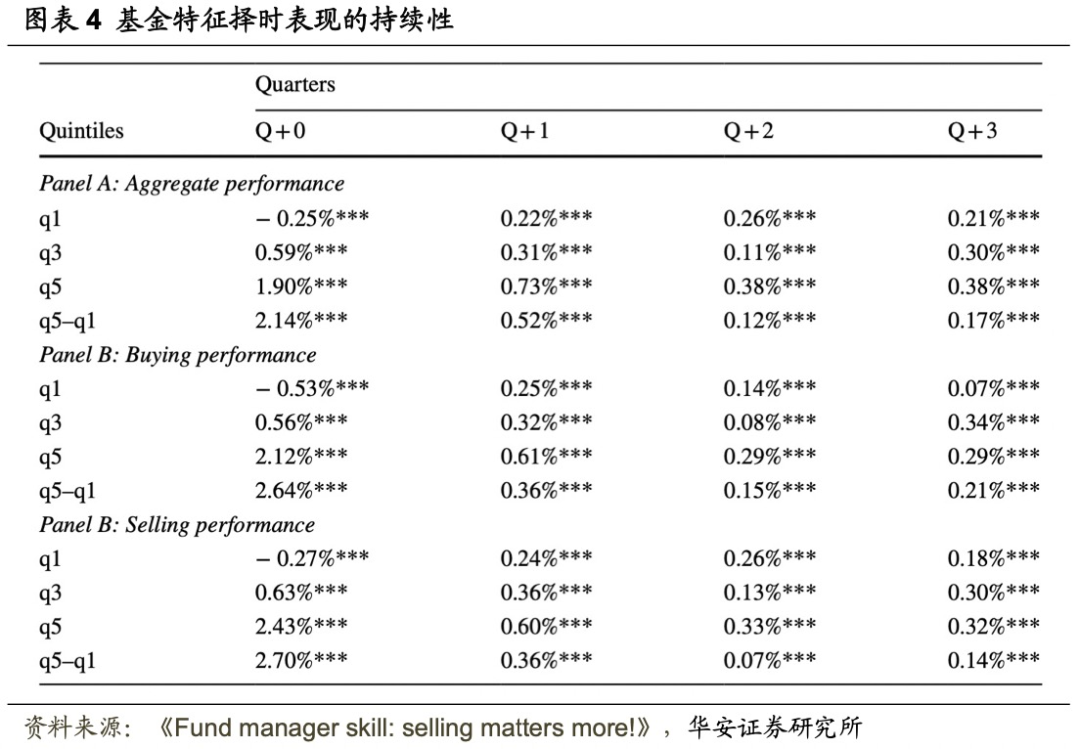

为了探究迄今为止的结果是否可以用运气或技能来解释,文献对基金经理特征择时的业绩持续性进行了检验。每个季度,将基金分为五个业绩五等分。图表4报告了每个业绩五分位数投资组合在前一季度以及随后三个季度的总业绩、买入业绩和卖出业绩。Panel A总结了总体表现的持续性结果,Panel B和C则分别介绍了买入和卖出的持续性结果。

Panel A提供的一些证据显示,总体特征择时效果具有持续性,过去的赢家与过去的输家之间的总体特征择时效果差异(q5-q1)在投资组合形成后的随后三个季度中继续保持正值。特别是,就特征择时表现而言,败者组(q1)(-0.25%)并没有继续表现不佳,在随后的三个季度中,其特征择时收益率与基金平均收益率非常接近,分别为每年 0.22%、0.26% 和 0.21%,这与运气不佳的论点一致。另一方面,过去的胜者组(q5)(1.90%)在投资组合成立后的季度继续跑赢,这与技能相符。

图表4Panel B报告了买入表现,败者组(q1)中的基金在Q+0季度的买入表现最差,年化特征择时回报率为-0.53%,在随后的三个季度中,年化基金回报率分别为 0.25%、0.14%和0.07%。胜者组(q5)中的基金在Q+0季度获得 2.12%年化回报,在随后的三个季度继续表现出积极的、具有统计意义的年化回报,分别为 0.61%、0.29% 和 0.29%,结合赢家与输家的业绩差异(q5-q1)来看,在一个季度中表现最好的基金确实展现出了技能,但只是在短期内(提前一个季度)。总体而言,在买入领域,基金经理表现不佳的原因似乎更多是运气不好,而非能力不佳。同样,Panel C表明,在卖出领域,糟糕的卖出只是短暂的。特别值得关注的是胜者组(q5)的特征择时收益率,它与买入领域一样,显示了能力的短期延续现象,在投资组合形成后的第一个季度,年化收益率为0.60%,但随后的收益率仅为平均水平。

基金的一个重要作用是为投资者提供流动性,使他们能够在希望的时候赎回投资。然而,由于需要提供流动性,基金经理不得不进行成本高昂的交易。特别是当资金外流时,基金经理往往别无选择,只能出售部分现有持股以满足投资者的赎回要求,即使他们可能认为这些股票的价值被低估。因此,如果不明确考虑这一点,任何有关基金经理交易技能的推断都可能存在明显的负偏差(如Chen等人,2013)。重要的问题是,卖出股票时的负向特征择时表现是否是由流动性需求驱动的。本小节试图解决这一问题,将基金经理的交易动机与 Alexander 等人(2007)的动机得分指标联系起来,以提高标准特征择时绩效指标的测试能力。直观地说,这种基于流量的动机评分标准会给买入(卖出)基金组合打出更高的分数,因为这些基金组合更有可能由更大比例的估值动机买入(卖出)组成。

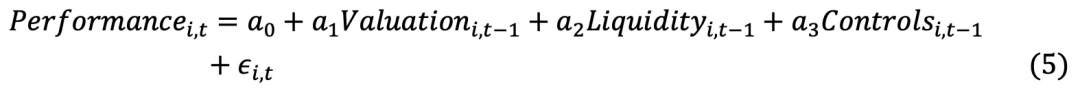

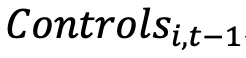

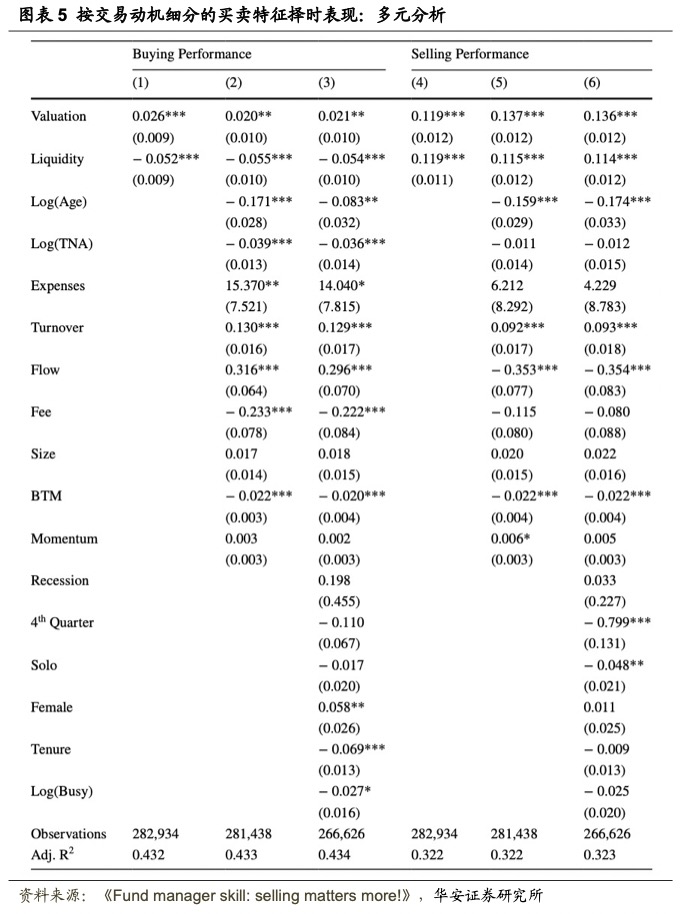

在图表5中,通过控制潜在的混杂变量,扩展了对基金经理交易技能的分析。对每只基金的月度交易动机观察结果进行分类,并构建了五个交易动机子组。虚拟指标变量 “估值”(Valuation)用于识别最有可能受估值信念驱使的交易,而虚拟变量“流动性”(Liquidity)则表示由流动性引起的交易。更具体地说,估值是一个指标变量,当基金被认定为估值驱动型(即买入流量得分高或卖出流量得分高)时,该指标变量每月等于 1,否则等于 0;流动性是一个指标变量,当基金被认定为流动性驱动型(即买入流量得分低或卖出流量得分低)时,该指标变量每月等于 1,否则等于 0。通过分别估计买入和卖出技能的固定效应面板数据回归模型,检验了交易动机与后续特征择时表现相关的假设:

其中 表示买入或卖出的交易业绩;

表示买入或卖出的交易业绩; 是一个指标变量,如果基金i的交易在t-1时间被归类为出于估值信念,该变量等于 1,否则等于 0;

是一个指标变量,如果基金i的交易在t-1时间被归类为出于估值信念,该变量等于 1,否则等于 0; 是一个指标变量,如果基金i的交易在t-1时间被归类为出于流动性需求,该变量等于 1,否则等于 0。

是一个指标变量,如果基金i的交易在t-1时间被归类为出于流动性需求,该变量等于 1,否则等于 0。 主要是基金特定控制变量的滞后向量,包括年龄(基金年龄的自然对数,以自首次发行日期起的年份为单位,log(Age))、规模(管理的总资产净值的自然对数,以百万美元为单位,log(TNA))、 费用率(单位:%/年,Expenses)、换手率(单位:%/年,Turnover)、资金流量(单位:%/月,Flow)、管理费(单位:%/年,Fee),以及基金在市值、账面市值比和动量方面的风格特征(单位:五分位数、规模、市价账面值和动量)。

主要是基金特定控制变量的滞后向量,包括年龄(基金年龄的自然对数,以自首次发行日期起的年份为单位,log(Age))、规模(管理的总资产净值的自然对数,以百万美元为单位,log(TNA))、 费用率(单位:%/年,Expenses)、换手率(单位:%/年,Turnover)、资金流量(单位:%/月,Flow)、管理费(单位:%/年,Fee),以及基金在市值、账面市值比和动量方面的风格特征(单位:五分位数、规模、市价账面值和动量)。

为减少异常值对估计值的影响,在1%的水平上对流量和换手率进行了缩尾处理。对所有这些控制变量进行了简化,使常数a0用来衡量非估值动机和非流动性诱导交易的表现,a1表示在估值信念驱动下交易表现的增加程度,a2表示在基金经理必须满足流动性需求时交易表现的下降程度。除了这些控制变量,还效仿了Kacperczyk 等人(2014),加入了一个虚拟变量来控制全球金融危机(经济衰退)的影响。Alexander 等人(2007)认为,一些基金经理的交易可能是出于税务管理或持仓粉饰的原因,而这些原因通常发生在基金财政年度结束之前,受此启发,加入了一个虚拟变量来表示第四个日历季度(第四季度)。为了进一步控制基金经理的其他特征,构建了四个变量。单人是一个虚拟变量,如果基金i在t-1至t期间由单个基金经理管理,该变量等于 1,否则为 0。女性是一个指标变量,如果基金经理为女性,该变量等于 1。任期(Tenure)是当前基金经理在基金中任职年数的自然对数。Log(Busy)是当月同一基金经理管理的不同基金数量的自然对数。模型包括时间和基金固定效应。

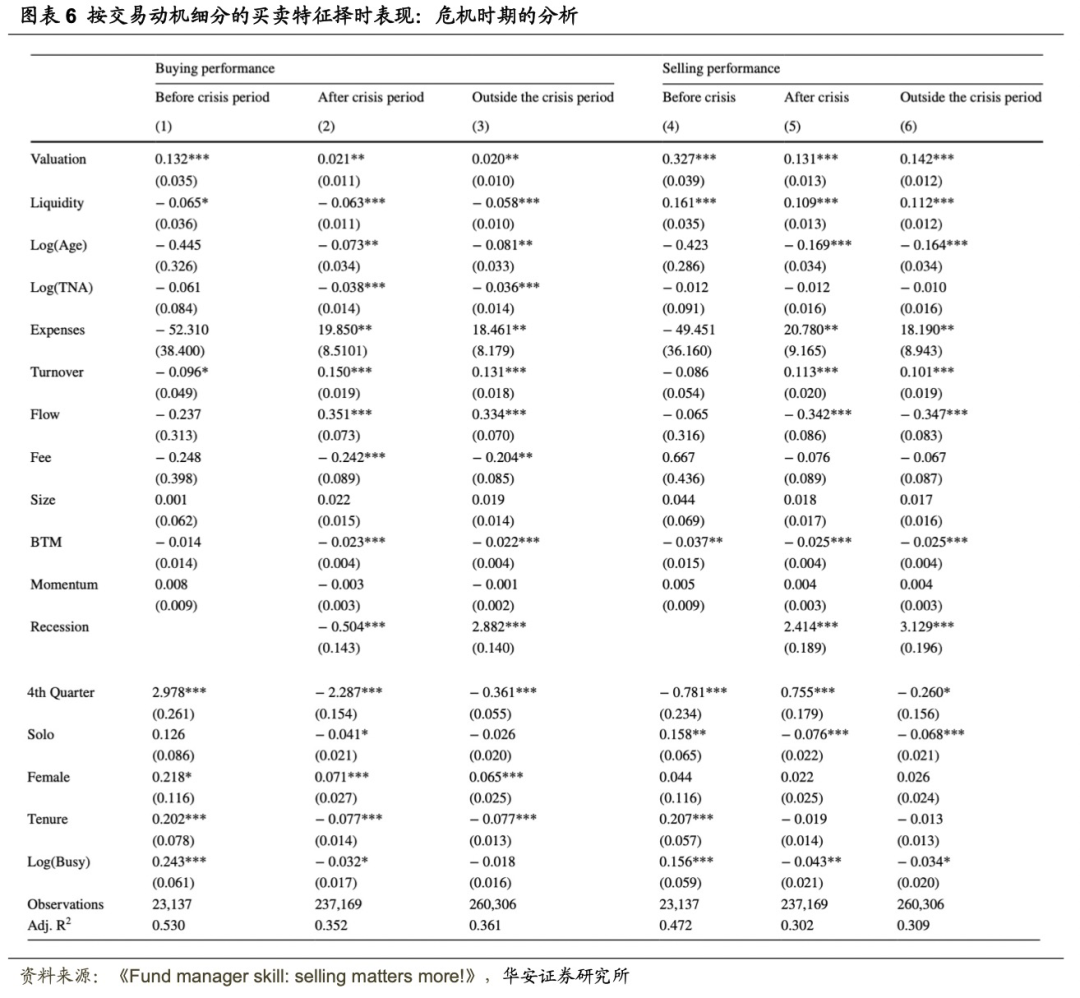

图表5按交易动机分析了买卖业绩的变化。第(1)列至第(3)列报告了以买入子投资组合的特征时间收益率为因变量的面板回归得出的交易动机系数。统计上非常显著的结果表明,买入表现与交易动机密切相关,估值驱动的买入表现优于流动性驱动的买入。在第(3)列中,在控制了基金和基金经理的具体特征以及时间固定效应后,估值驱动的买入比非估值驱动的买入每月高出 2.1 个基点或每年高出约 0.25%(=0.021×12),而流动性驱动的买入比非流动性驱动的买入每月低 5.4 个基点或每年低 0.65%(=-0.054×12)。

图表5第(4)列至第(6)列总结了卖出绩效。无论基金经理的决定是出于估值动机还是流动性要求,他们似乎都会在合适的时机卖出股票。具体而言,第(6)列显示,估值驱动的抛售平均每月或每年比非估值驱动的抛售高出 13.6 个基点或 1.36%(=0.136×12),而流动性驱动的抛售平均每月或每年比非流动性驱动的抛售高出 11.4 个基点或 1.37%(=0.114×12),在统计和经济学上都具有显著意义。

样本包括了“2008-2009 年次贷危机”时期,可以认为这一时期的巨额亏损和剧烈波动可能会通过交易动机对基金经理的买卖业绩产生影响。此外,像这样的重大事件甚至可能影响他们的交易动机,使他们在危机前后采取不同的买入和卖出策略。为了进一步研究这些可能性,将样本分为三个时期,并用这些子样本重复图表5中的测试。危机前(后)时期为 2003 年 1 月至 2007 年 12 月(2009 年 7 月至 2019 年 12 月)。危机外时期为 2003 年 1 月至 2019 年 12 月,不包括 2008 年 1 月至 2009 年 6 月。图表6显示了与图表5类似的结果。特别是,买入表现与交易动机密切相关,估值动机的买入表现优于流动性驱动的买入,无论考虑哪个时期。次贷危机对基金经理的影响似乎不大,因为他们似乎也在危机前后的适当时机卖出股票。他们的卖出决定可以是估值驱动的,也可以是流动性驱动的,无论哪种情况,他们的表现都非常出色。

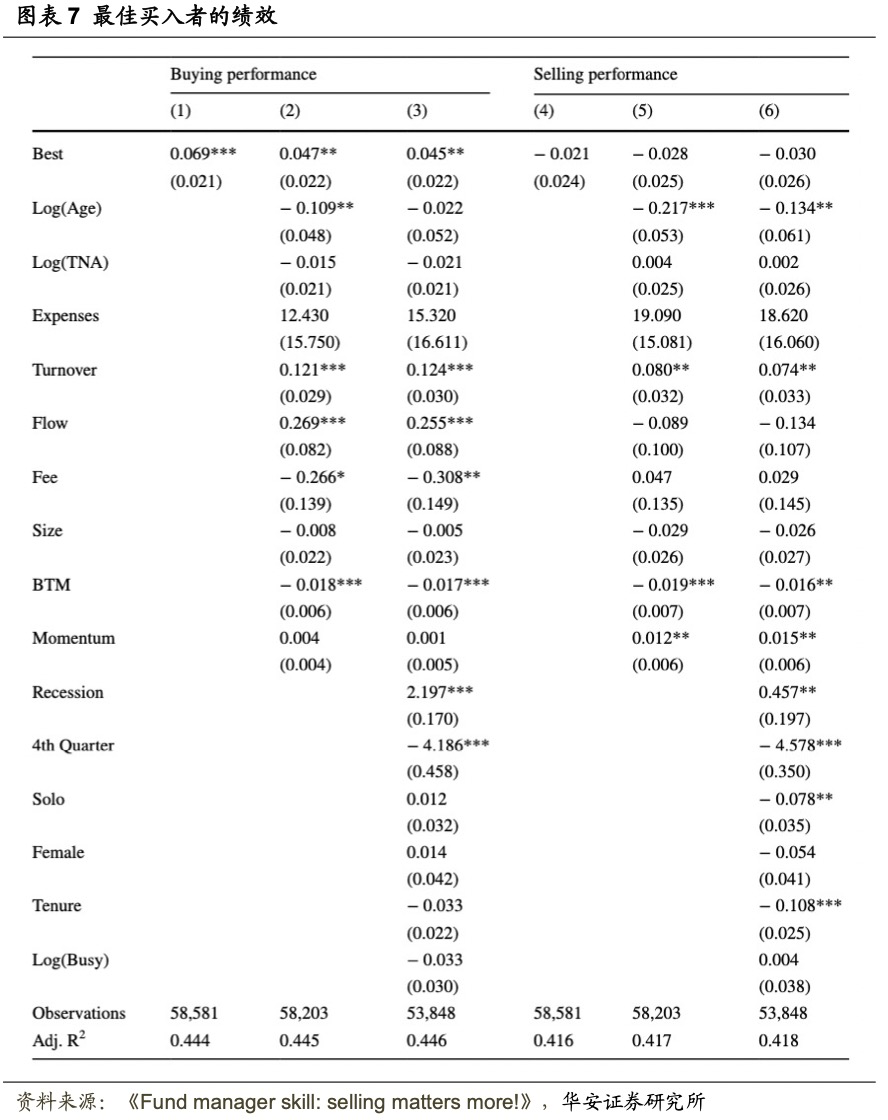

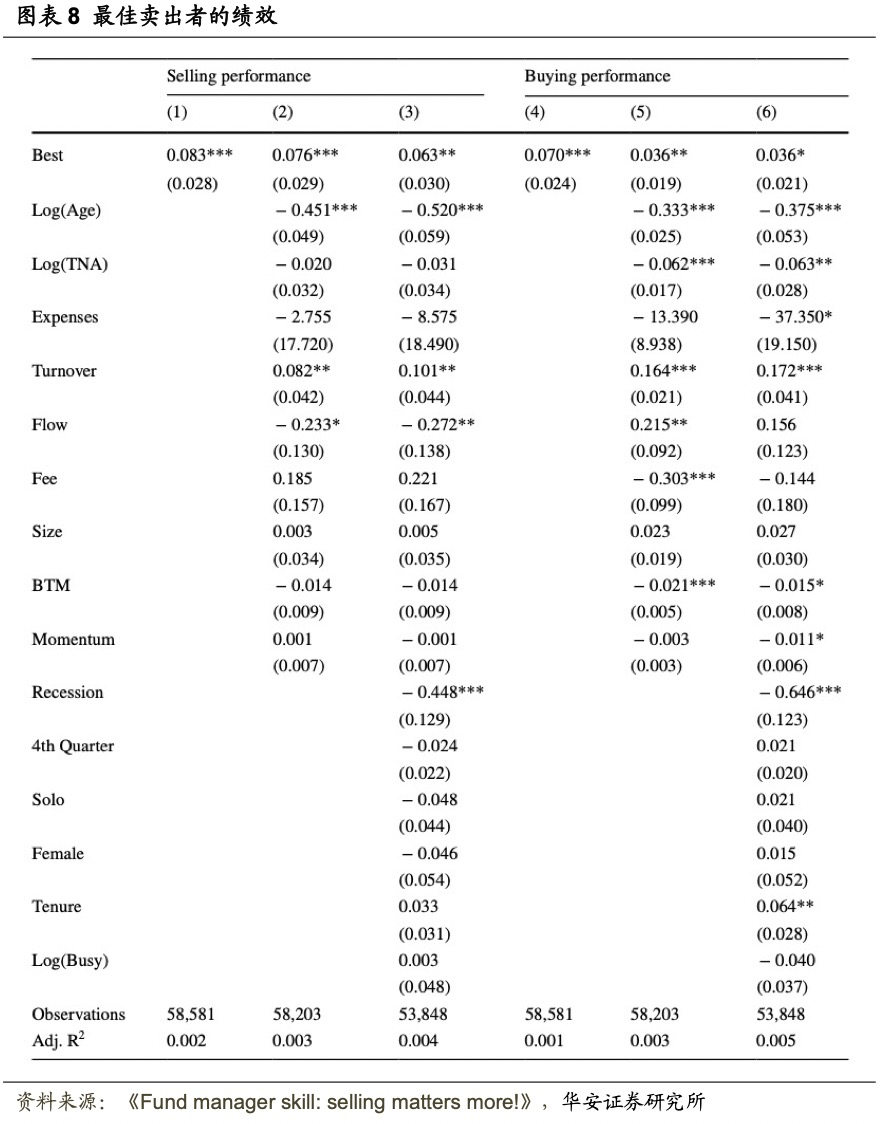

迄今为止的研究结果表明,基金经理同时拥有积极的买入和卖出技能,即使控制了基金特征和交易动机,这些结果也没有改变。迄今为止的大多数研究都将基金经理视为一类同质的专业投资者,而没有探讨不同的基金经理是否具有不同的交易能力。例如,一组基金经理可能具有高超的买入技能,而另一组基金经理可能擅长卖出,或者一小部分基金经理甚至可能同时成功完成这两项任务。本节将检验即使平均卖出业绩为负数,最佳买入者是否仍具有良好的卖出技能;同样,最佳卖出者在买入领域是否不会表现不佳。

由于以估值为动机的交易更有可能反映基金经理的真实交易技能,因此首先识别最佳买入者,即那些以估值信念为交易动机时具有卓越买入(卖出)能力的基金经理。为此,再次根据交易动机得分,将每只基金的所有基金月观测值划分为五组。接下来构建一个指标变量 Best 来识别那些买入(卖出)业绩最好的基金经理,如果基金的估值动机买入业绩处于分布的最高五分位数,该指标变量等于 1,否则等于 0。最后,运行以下数据回归模型:

其中, 表示基金i在t时间的买入或卖出业绩,

表示基金i在t时间的买入或卖出业绩, 表示 "最佳买家",

表示 "最佳买家", 是之前定义的控制变量向量。模型包括时间和基金固定效应。相关系数为c1。

是之前定义的控制变量向量。模型包括时间和基金固定效应。相关系数为c1。

图表7第(1)列至第(3)列报告了最佳买入者的买入业绩,第(4)列至第(6)列报告了卖出业绩。第(3)列显示,在控制了基金特征和时间固定效应后,最佳买入者在买入股票方面的平均表现明显优于样本中的所有其他基金。这些成功的买入者在根据其估值信念买入股票时,每月表现出 4.5 个基点或每年 0.54% (= 0.045 × 12)的较高特征择时表现。然而,令人吃惊的是,这些最佳买入者在卖出股票时的表现却无法超越其他基金,第(6)列中系数与零相差不大。

另一面,对具有卓越卖出能力的基金重复这一分析程序,并在图表8中报告了结果。在这一分析中,Best 是一个指标变量,对于估值驱动卖出业绩处于分布最高五分位数的基金,Best 等于 1,否则等于 0。同样,从结构上看,第(3)列显示,平均而言,最佳卖出者在卖出股票时的特征择时能力明显优于其他基金。指标变量 Best 的系数在统计和经济上都是显著的。与其他基金相比,最佳卖出者业绩每月高出 6.3 个基点,每年高出 0.76%(=0.063×12)。然而,图表8显示的要点是,最佳卖出者平均也更擅长买入。第(6)列清楚地表明了这一点,指标变量Best的系数在统计和经济上都是显著的。其中,最佳卖出者的估值动机买入绩效平均每月比其他基金高 3.6 个基点或 0.43%(=0.036×12)。总之,卖出能力最强的基金经理也具有超强的买入能力。另一方面,从结构上看,成功买入股票的最佳买方却没有卖出股票的能力。换句话说,优秀的卖出者也是优秀的买入者,但优秀的买入者却不一定是优秀的卖出者。

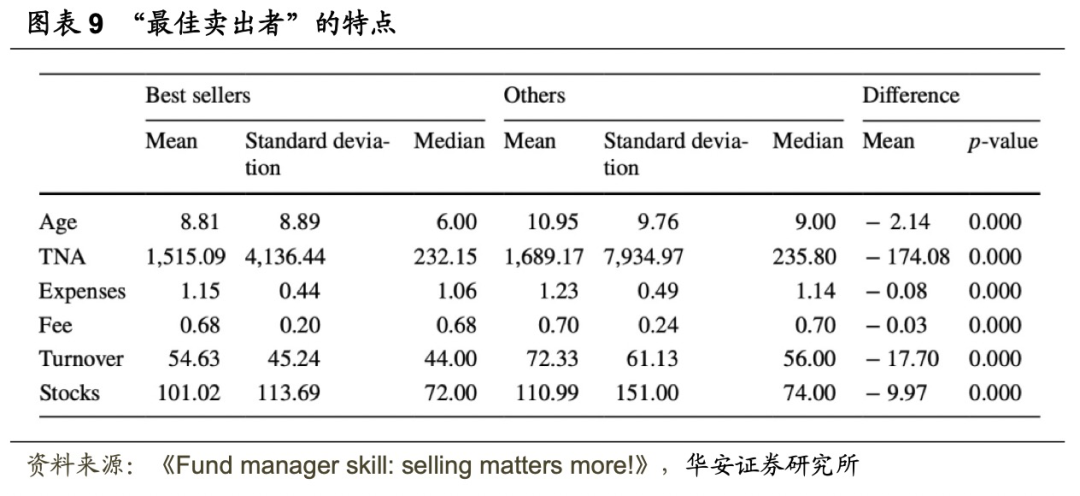

本节将比较“最佳卖出者”与所有其他基金的特点。图表9显示,那些表现出卓越卖出技巧的基金平均规模较小,文献推测这可能有助于解释整体基金规模回报率下降的原因(例如,Ang 和 Lin,2001;Chen 等,2004;Berk 和 Green,2004;Liu 等,2021)。其次,这类基金更年轻,似乎平均向基金投资者收取的费用和管理费更低,尽管中位数并无差异。有趣的是“最佳卖出者”的投资组合换手率较低,表明交易活动水平较低。与此相一致的是,这些基金经理的投资组合中持有的股票也较少。基于这一分析推测,在以往的研究中(如 Kacperczyk 等人,2014),较小、较新的基金的业绩优于较大、较成熟的基金,这是否可能是其卖出技巧出众的一个潜在原因。

05

文献研究了基金经理在买入和卖出股票时的技能,特别关注他们是否具备特征择时能力。研究分析揭示了一个关键发现:尽管部分基金经理在买入活动中通常获得积极的择时回报,他们在卖出时却频繁犯错,导致负面的择时表现。

此外,研究还表明这种买入和卖出能力的不对称性并非偶然,而是技能差异的结果。具备优秀买入能力的基金经理往往能继续保持良好表现,而卖出表现不佳的基金经理或将继续表现不佳。文献探讨了基金经理交易决策背后的动机与择时表现之间的关系,发现估值驱动的购买决策通常带来正向择时绩效,而流动性驱动的买入决策则表现不佳。研究强调了卖出能力作为评估基金经理全面技能的重要性。

文献来源:

核心内容摘选自Onur Kemal Tosun, Liang Jin, Richard Taffler, Arman Eshraghi在Review of Quantitative Finance and Accounting上的论文《Fund manager skill: selling matters more!》

风险提示

文献结论基于历史数据与海外文献进行总结;不构成任何投资建议。

50.《投资者评价基金时会考虑哪些因素?》

157.《2023年2亿规模A类户理想打新收益率3.63%》

142.《多只新股上市首日涨幅超100%,情绪维持”高温“》

138.《新股市场受资金追捧,打新收益陡升》

122.《科创板新股首日涨幅回暖,首批注册制主板新股迎来上市》

49.《多只新股破发,打新收益曲线调整》

43.《打新账户数量企稳,预计全年2亿A类收益率11.86%》

有态度的金融工程&FOF研究

本篇文章来源于微信公众号: 金工严选