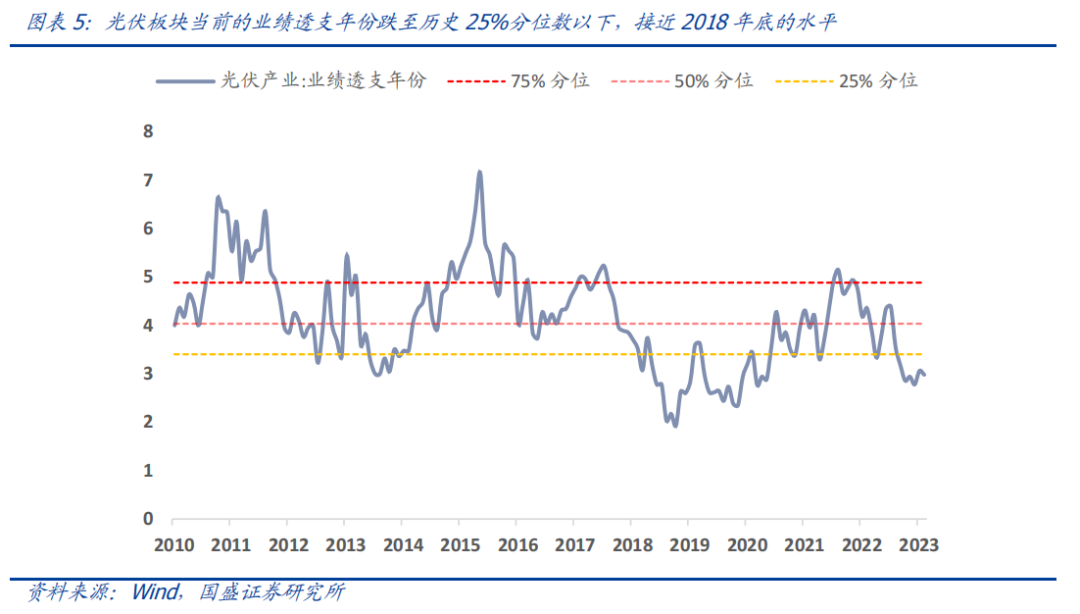

从量化视角我们以赔率-胜率-趋势-拥挤度框架作为指数投资价值的分析工具,当前光伏行业具备较高投资价值:1、赔率层面:三大估值方法均显示当前光伏处于底部区域。1)光伏行业PE、PB所处估值分位数在2022年四季度跌到个位数,今年有所修复,当前处于20%分位数附近,依然处于底部区域;2)相对估值的zscore跌至-1.3倍标准差,处于历史最底部区域;3)反向DCF模型显示当前光伏行业业绩透支年份为3年,跌至25%分位数以下,接近2018年底水平。

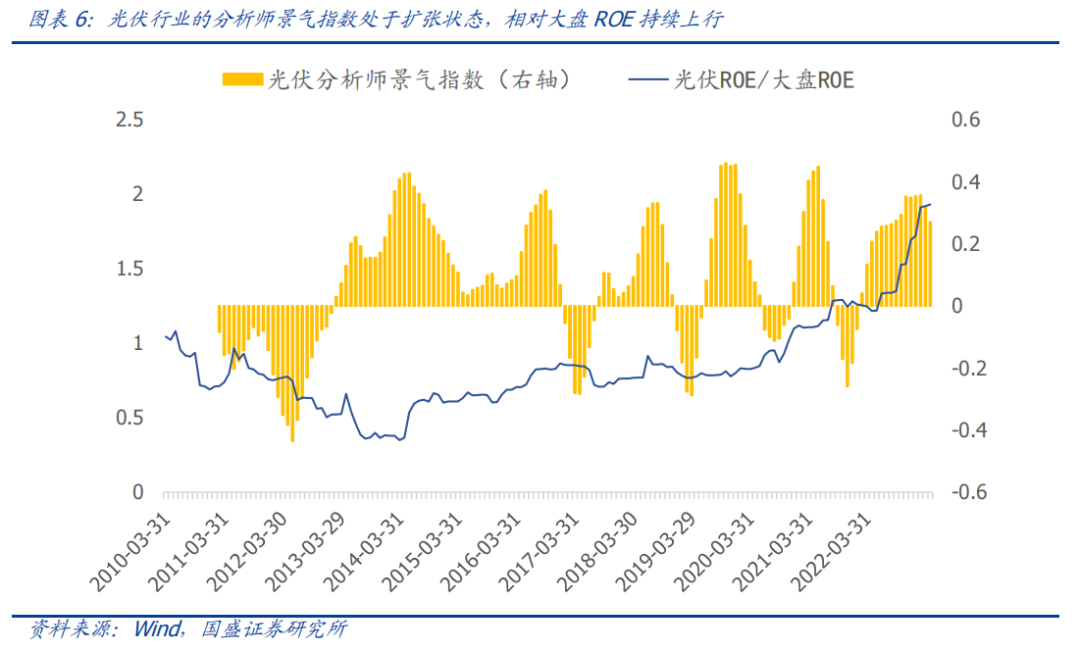

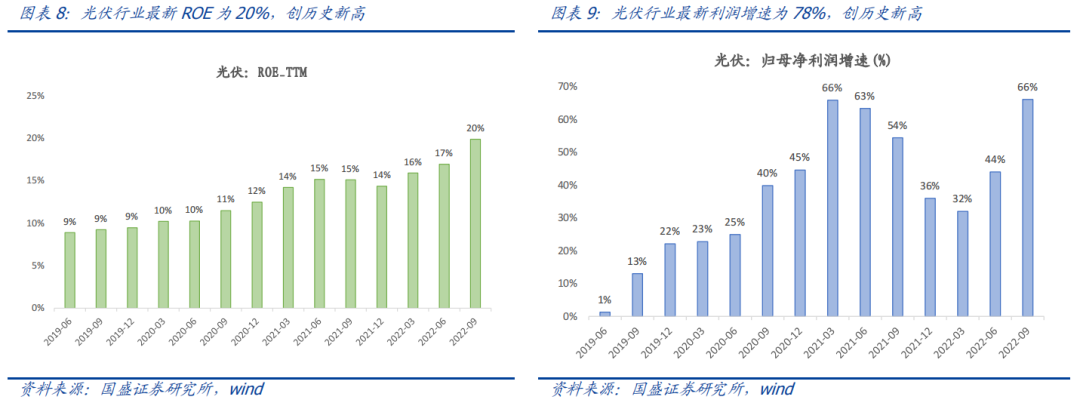

2、胜率层面:分析师行业景气度持续扩张,最新业绩指标创历史新高。当前我们跟踪的光伏行业景气指数当前为31%,自2021年底至今光伏行业分析师景气度持续扩张,并且最新ROE和利润增速创历史新高,分别达到20%和66%,基本面十分强劲,未来光伏超额收益可期。

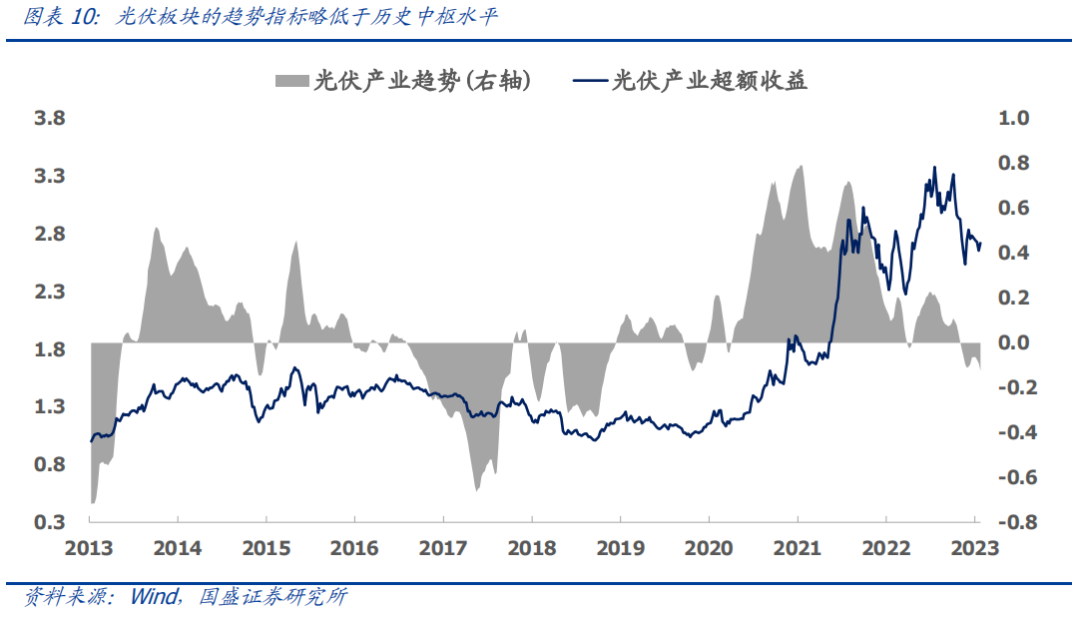

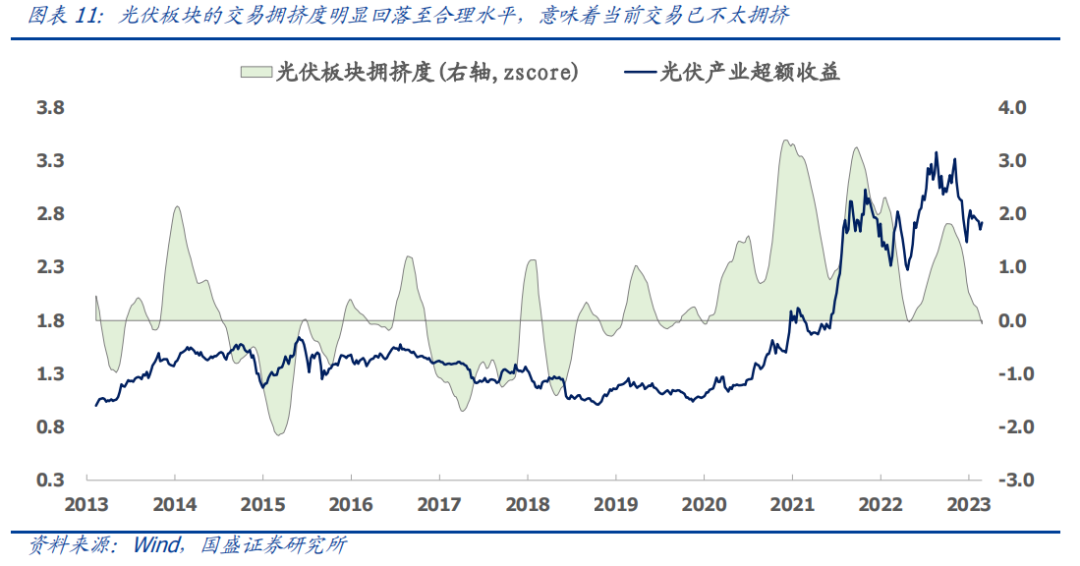

3、情绪层面:趋势指标略低于中枢水平,拥挤度明显回落。当前光伏趋势指标为-0.13,未见明显右侧信号;拥挤度指标为-0.06倍标准差,从过去几年的高位明显回落,交易拥挤度得到充分释放。

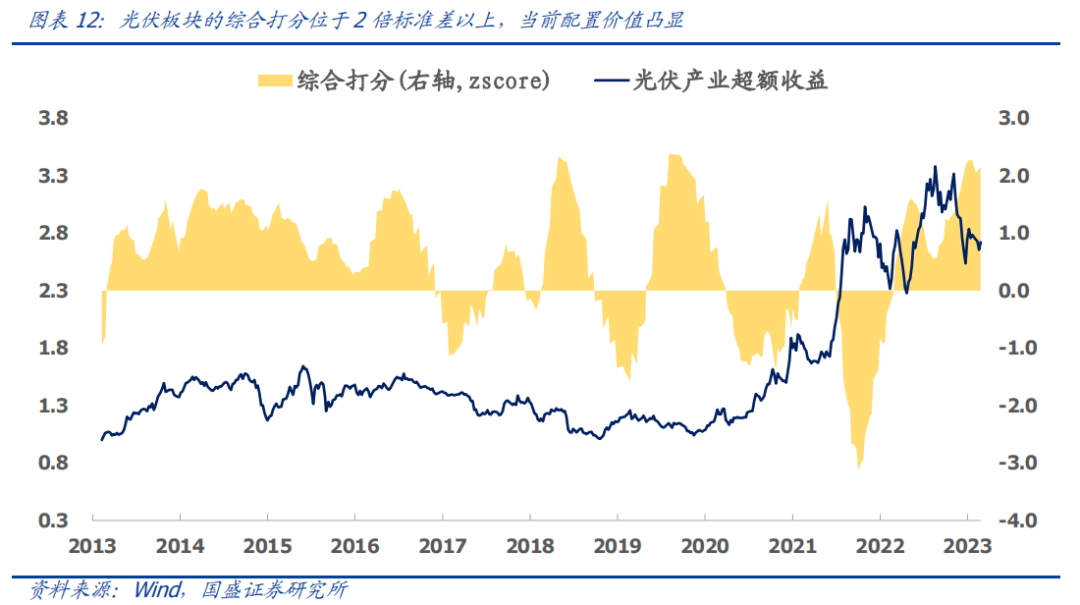

4、综合来看,光伏板块具备较高投资价值。当前四个维度综合打分已超过2倍标准差,处于历史较高区域,历史上类似于2018年6月、2019年底和2021年6月,后续要么是短期反弹,要么是一轮大的反转行情,但无论是哪种,光伏板块当前的配置机会都已经凸显。

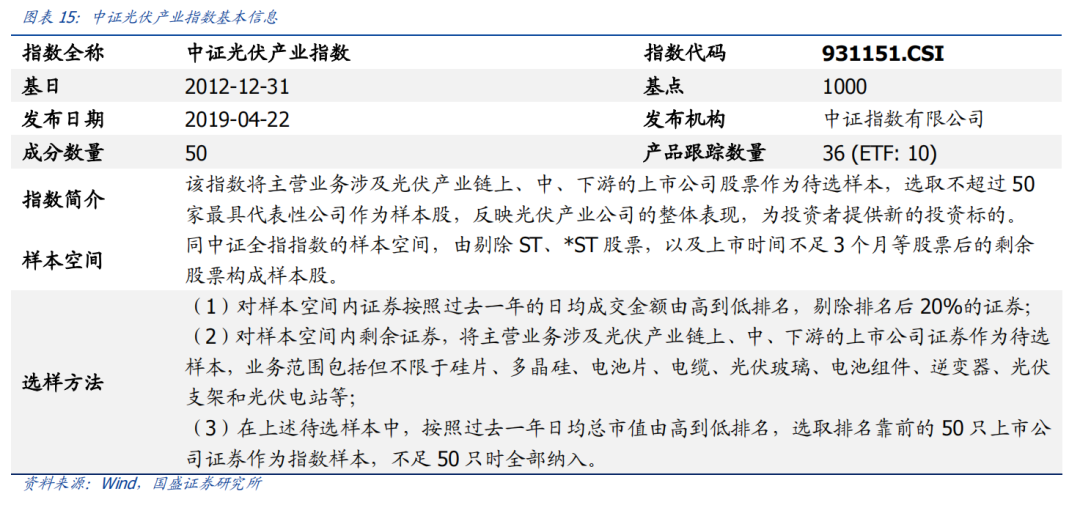

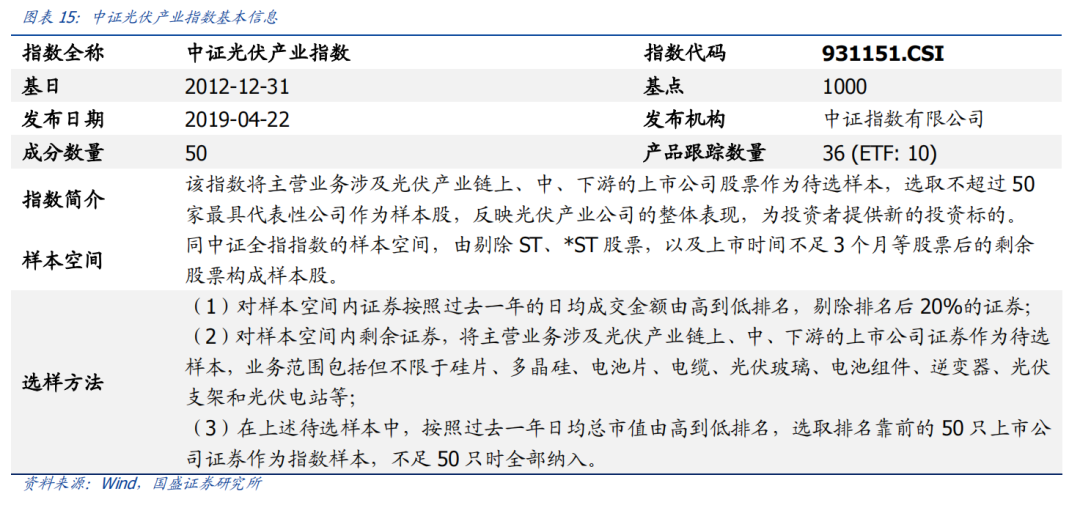

1、指数编制聚焦光伏产业的选股方案:指数从沪深市场主营业务涉及光伏产业链上、中、下游的上市公司证券中,选取不超过50只最具代表性的证券作为指数样本,以反映沪深市场光伏产业上市证券的整体表现。

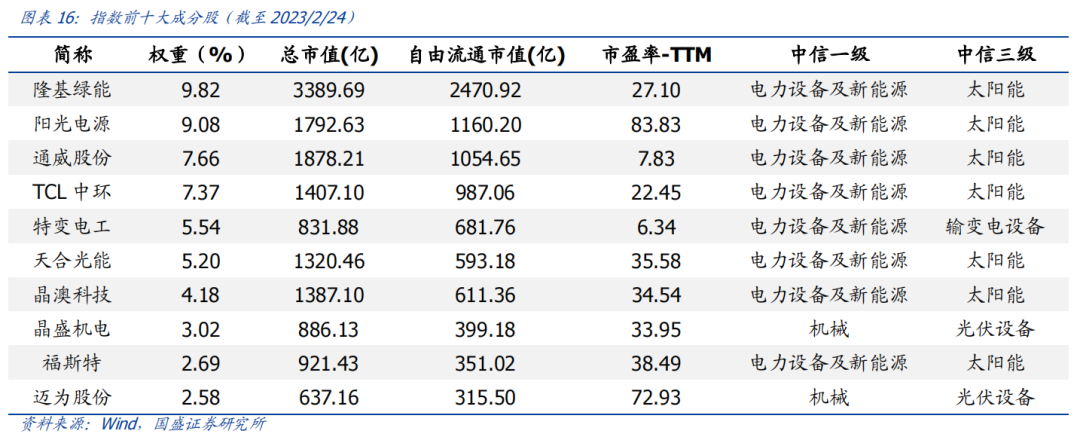

2、指数成分股聚焦光伏产业:指数前十大权重累计占比59.47%,前十大成分股集中度较高,主要聚焦于光伏相关产业的龙头。从指数涉及概念来看,中证光伏产业指数在光伏、新能源等概念上的暴露较高。

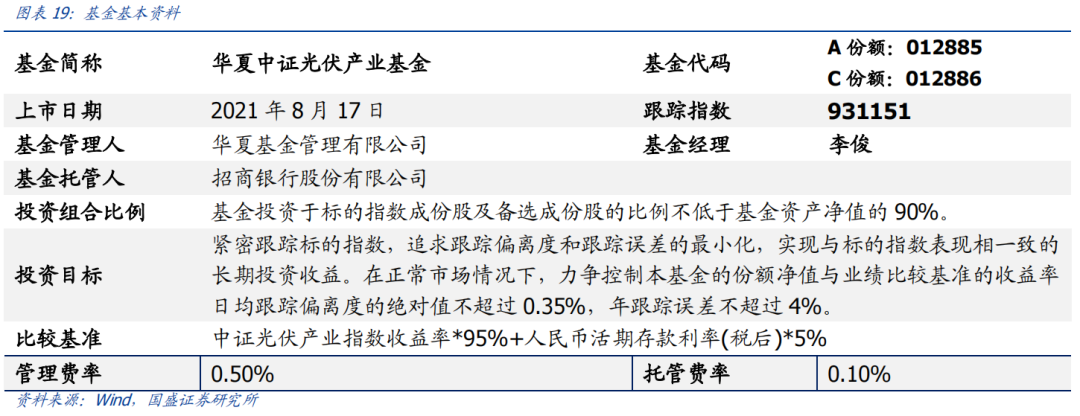

1、华夏中证光伏产业基金的代码为012885(A份额)、012886 (C份额),标的指数为中证光伏产业指数(931151.CSI)。基金投资目标是紧密跟踪标的指数,追求跟踪误差的最小化,实现与标的指数表现相一致的长期投资收益。基金经理为被动产品管理经验丰富的李俊先生。

2、管理人华夏基金是业务领域最广泛的基金管理公司之一。华夏基金旗下被动指数产品线齐全,为投资者提供了全方位的指数投资工具。华夏基金的被动指数型产品线非常全面,覆盖了宽基、主题、行业等多个类型,为投资者提供了全方位的指数投资工具。

风险提示:本报告从历史统计的角度对特定基金产品进行客观分析,当市场环境或者基金投资策略发生变化时,不能保证统计结论的未来延续性。本报告不构成对基金产品的推荐建议。

“股基解密系列报告”旨在解析股票型/偏股型基金的投资价值。系列报告将对股票型/偏股型基金进行定量和定性分析,同时结合市场环境和基金特色分析基金的投资价值。本报告分析的基金为:华夏中证光伏产业(A份额:012885,C份额:012886)。

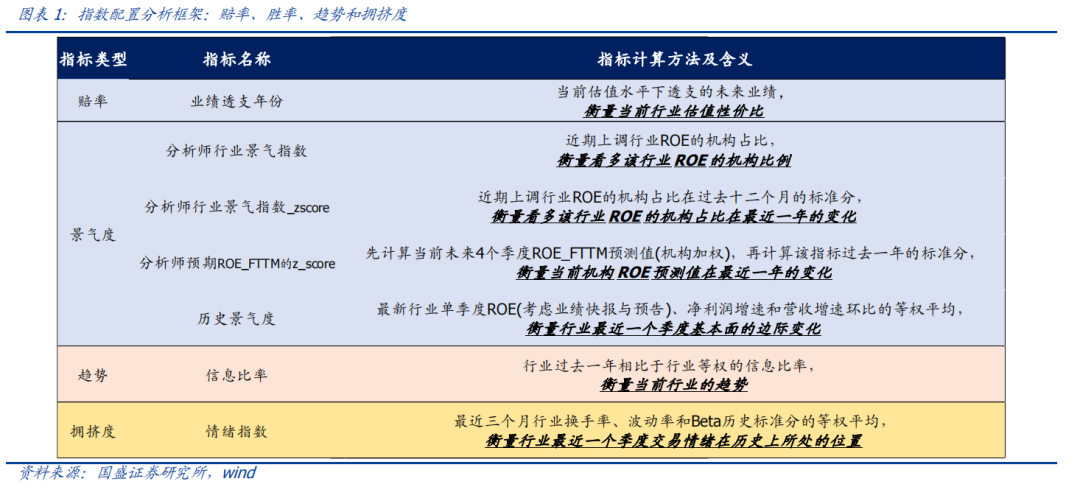

1.1 指数配置分析框架:赔率、胜率、趋势和拥挤度

在指数配置层面,我们在专题报告《资产配置的四种范式:赔率、胜率、趋势与拥挤度》曾系统性阐述过资产在一轮上行周期中会有经历四个不同的信号和阶段:

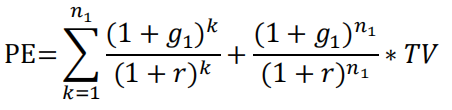

1)赔率:赔率即指数估值,或者说收益空间,我们用业绩透支年份来代理- ,我们基于反向的二阶段DCF模型,采用分析师盈利预测和当前指数PE估值,可反推其业绩透支年份,代表指数当前估值水平透支的业绩,越低代表赔率越高,越高则有杀估值的风险。

2)胜率:胜率即指数景气度,分为历史景气度和分析师预期景气度- 历史景气度是行业最新财报营收增速、净利润增速和ROE的边际变化;

- 分析师景气度是统计指数内上调盈利预测的机构占比,通过扩散指数的方法编制了分析师景气指数,详细可参考报告《分析师行业景气指数构建与应用》;

3)趋势:指数过去12个月相对于大盘指数的信息比率- 趋势是市场投资者的投票结果,代表市场的认知,从长期来讲,市场永远在自我迭代和进化,因此趋势可以帮助我们识别市场一致预期。当我们没有配置思路的时候,不妨借助市场交易理解当下趋势,体现的是市场有效性的价值。

4)拥挤度:指数换手率比率、波动率比率和beta比率的等权平均- 趋势虽然代表市场的认知,但市场并不总是聪明的,尤其是当羊群效应很强,非理性行为盛行的时候。拥挤度的本质就是识别市场的非有效性,以此捕获市场真正的有效信息。

1.2 指数投资价值分析范式

根据我们现有指数配置框架,一般遵循以下范式来判断指数投资价值:1.见底的信号:估值上,相对估值水平或者业绩透支年份跌至底部区域,比如-2倍标准差;情绪上,拥挤度指标下降至底部区域,比如-2倍标准差;2.反转的信号:景气上,指数景气度或者指数内特有胜率指标转正或者连续三个月环比向上;趋势上,指数信息比率指标由负转正并持续一段时间; 3.见顶的信号:估值上,相对估值水平或者业绩透支年份升至顶部区域,比如2倍标准差;情绪上,拥挤度指标上升至顶部区域,比如2倍标准差。

2.1 赔率层面:当前光伏行业估值处于底部区域

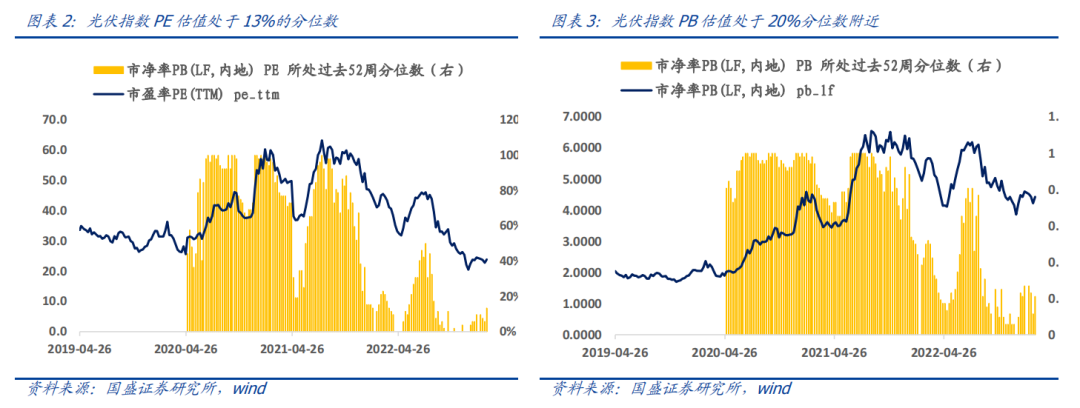

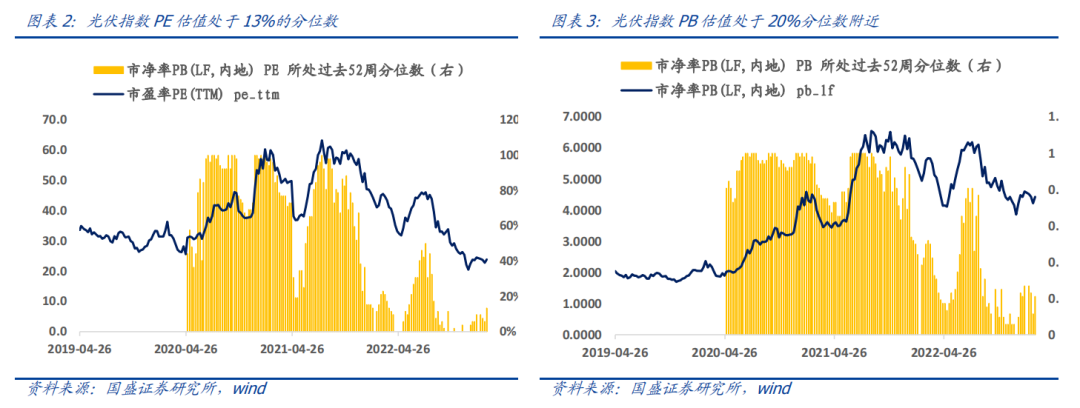

2.1.1 估值方法一:PE和PB处于历史20%分位数附近

如下图所示,我们计算了光伏指数PE、PB所处估值分位数,在2022年四季度的时候,光伏指数的PE/PB分位数均跌到个位数甚至历史最低值,今年年初以来有所修复,当前处于20%分位数附近,依然处于比较低的水平,估值修复空间较大。

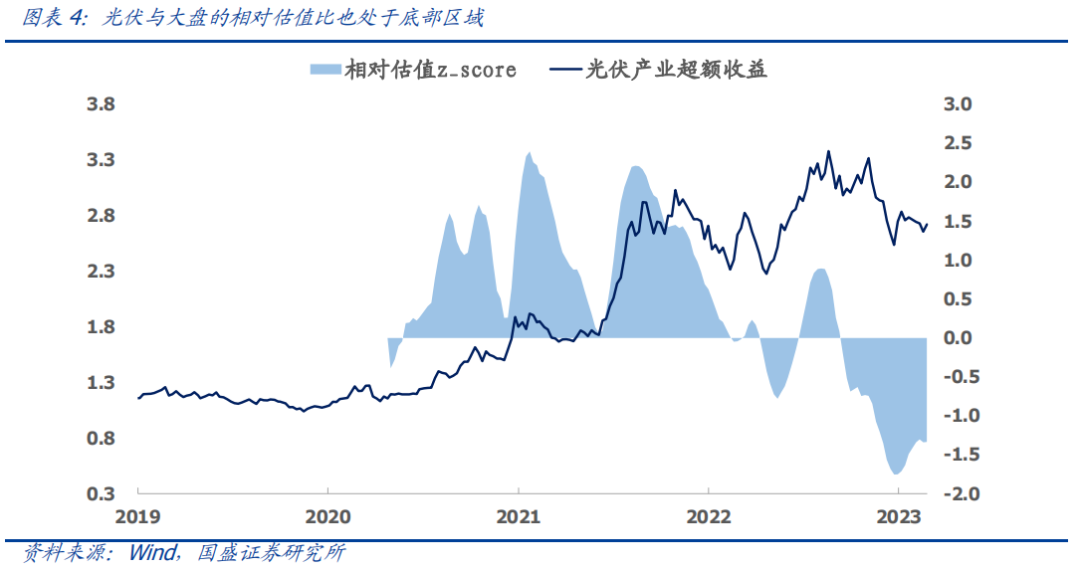

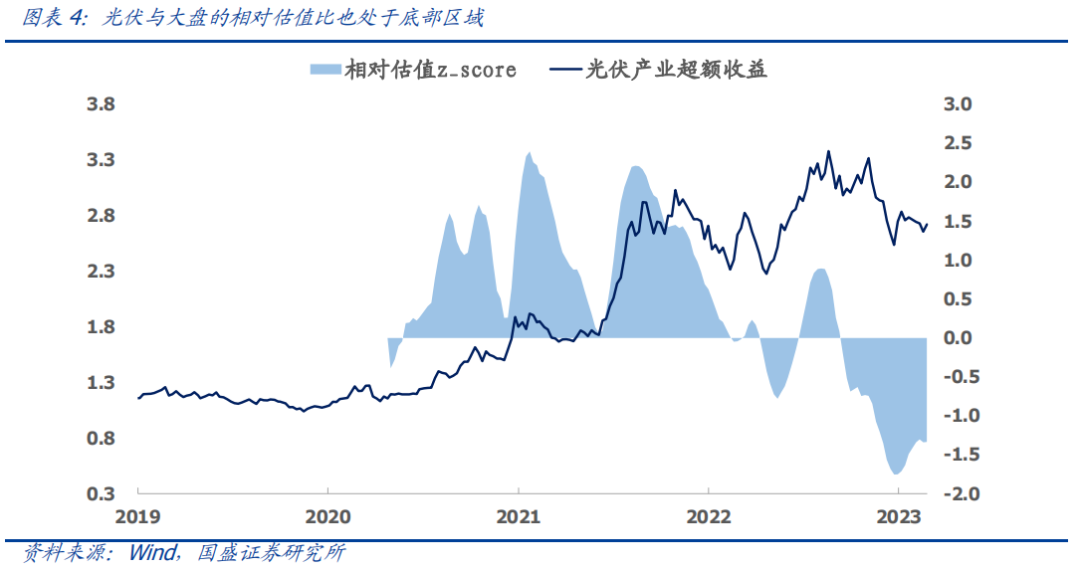

2.1.2 估值方法二:相对估值的z_score也已跌至底部区域

我们这里考察光伏相比于大盘的估值水平。具体计算方法如下:1)行业相对估值计算:对行业PB/PE进行时序上的平滑处理,然后计算其与大盘指数(winda)的比例;2)时序标准化处理:根据过去一段时间的滚动窗口,将行业相对PB/PE进行zscore处理,这一步的目的是为了使得PB/PE指标时序上具有可比性;3)合成处理:将PB和PE时序标准化之后的值等权平均,得到相对估值的z_score。

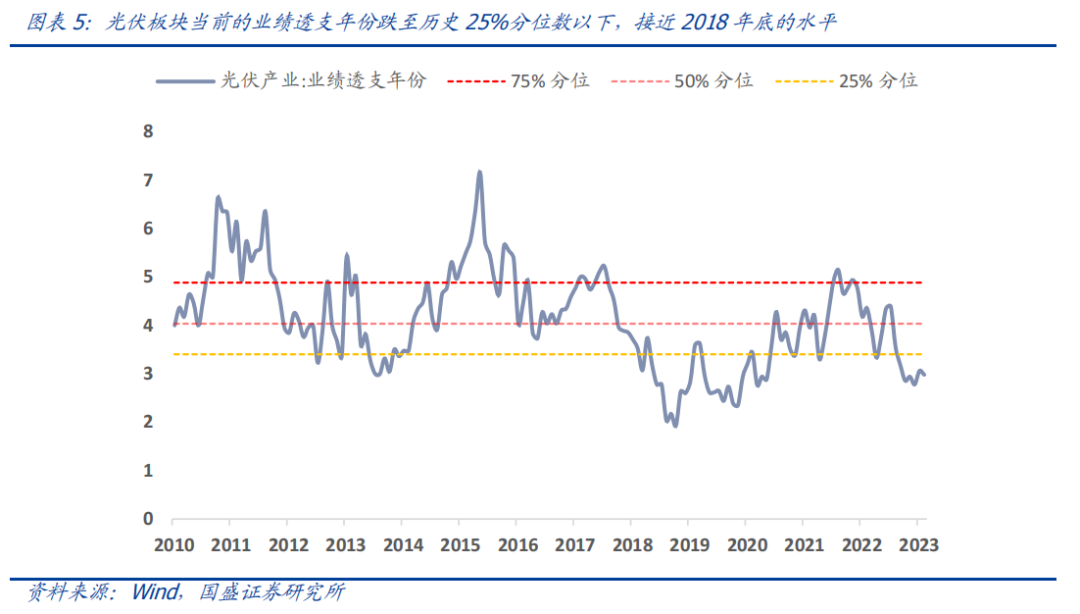

当前该指标已经跌至-1.3倍标准差,历史最低值为2022年底的-1.8倍标准差,2023年以来估值有所修复,但仍处于底部区域。2.1.3 估值方法三:反向DCF模型显示光伏业绩透支年份已经跌至底部区域参考我们之前的报告《估值运行的逻辑》,我们基于反向的二阶段DCF模型,采用分析师预期数据和当前光伏股的PE实际估值,计算了光伏行业的业绩透支年份。二阶段增长率模型如下:

1)折现率r可以用公司的WACC(加权平均资本成本)替代,A股市场的WACC历史中枢在8%-12%之间,为了简便起见,可以统一假设为10%;2)永续增长率g可以近似等于通胀率,这里统一假设等于3%;4)TV这里采用永续增长模型,TV=(1+g)/(r-g)基于反向DCF模型可以算出业绩透支年份n1,n1越高,意味着当前估值水平越高。当前该指标已经跌至到25%分位数以下,接近2018年底水平。由此可见,当前光伏行业的绝对估值也已经处于历史底部区域,向上的空间远高于向下的风险。

2.2 胜率层面:光伏行业景气度持续扩张,最新业绩指标创历史新高在之前发布的报告《分析师行业景气指数构建与应用》中,我们基于分析师的个股盈利预测数据,采用扩散指数的编制方法构建了分析师行业景气指数,指数在0轴以上的时候定义为扩张期,在0轴以下的时候定义为收缩期。如下图所示,我们计算的光伏行业(931151.CSI)景气指数在扩张区间已持续一年以上,最近4年大部分时间处于扩张区间,叠加近期上游硅料价格下跌,盈利有望持续高增长。从历史超额收益(相对中证800)来看,2013年以来,光伏行业有三段跑出明显超额收益的行情,历史持续时间基本在两年以上,这三个阶段对应的分析师景气指数均处于扩张状态。而此轮超额收益行情自2022年4月开始,目前不足一年,未来一年光伏行业超额收益可期。根据最新已披露的三季报数据,我们计算了一下光伏行业最新净利润增速和roe,发现两者均创历史新高。其中roe_ttm从21年年报的14%上升到20%,归母净利润增速从21年年报的36%提升至66%。分析师景气指数的判断在逐步得到财务数据的验证。2.3 情绪层面:光伏趋势略低于中枢水平,拥挤度明显回落对于权益资产而言,基于估值和盈利的基本面分析固然重要,但在投资者容易反应不足或反应过度的市场中,我们往往还需要从量价的视角来进一步把握交易的时机。下面我们将从趋势和拥挤度两个角度分析光伏板块的当前所处的位置。(1)光伏趋势指标略低于中枢水平,仍处于左侧区域。在报告《行业轮动的三个标尺》中我们以行业相比于大盘指数的信息比率去衡量其趋势,即行业过去一年超额收益比较稳定的时候,就代表着其趋势较强。从下图可见,当前光伏板块的趋势为-0.13,略低于历史中枢水平,未见明显的右侧加仓信号,仍处于左侧区域。(2)光伏板块交易拥挤度明显回落至合理水平。在报告《行业轮动的三个标尺》中我们以行业相比于市场平均的换手率比率、波动率比率和beta比率刻画行业的交易拥挤度,即行业换手骤升,波动放大,弹性增强的时候,就代表着交易层面的拥挤度极高。从下图可见,当前光伏板块的交易拥挤度为-0.06倍标准差,从过去几年的2-3倍标准差回落至合理水平,历史上类似于2020年初和2022年4月底,考虑到其较为强劲的基本面和换手率中枢的长期抬升,当前的拥挤度水平提供了还不错的布局时点。我们将赔率-胜率-趋势和拥挤度四个维度进行综合打分,其中赔率和拥挤度取负值。可以看到,目前光伏指数的综合打分已超过2倍标准差,处于历史较高区域,历史上类似于2018年6月、2019年底和2021年6月,后续要么是短期反弹,要么是一轮大的反转行情,但无论是哪种,光伏板块当前的配置机会都已经凸显。3.1 指数表现:历史表现优秀

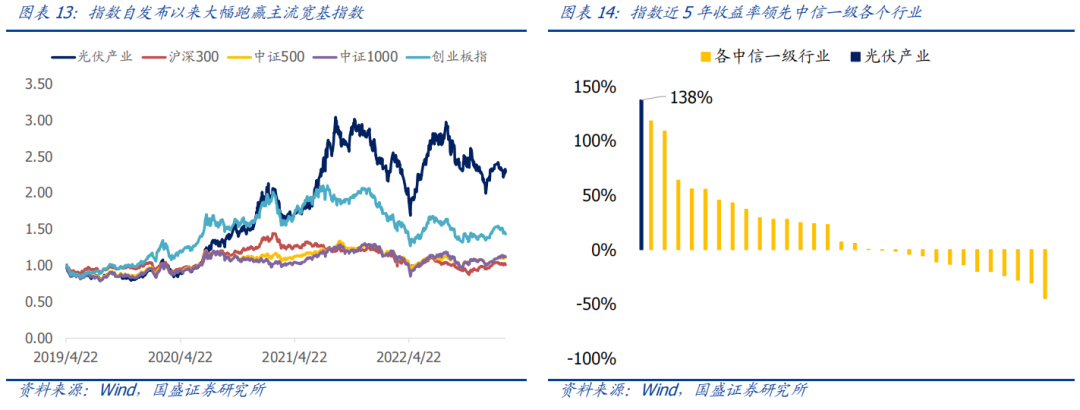

从指数历史走势来看,指数历史表现优秀,回报率高。指数自发布日(2019/4/22)以来累计涨幅128.65%,大幅跑赢沪深300、中证500、中证1000和创业板指等主流宽基指数。从与中信一级行业指数对比来看,指数近5年累计收益率为138%,领先于各个中信一级行业指数。综上,指数历史表现优异,回报率高。

3.2 指数编制:反映光伏产业公司的整体表现

指数编制:聚焦光伏产业的选股方案。中证光伏产业指数从沪深市场主营业务涉及光伏产业链上、中、下游的上市公司证券中,选取不超过50只最具代表性的上市公司证券作为指数样本,以反映沪深市场光伏产业上市公司证券的整体表现。

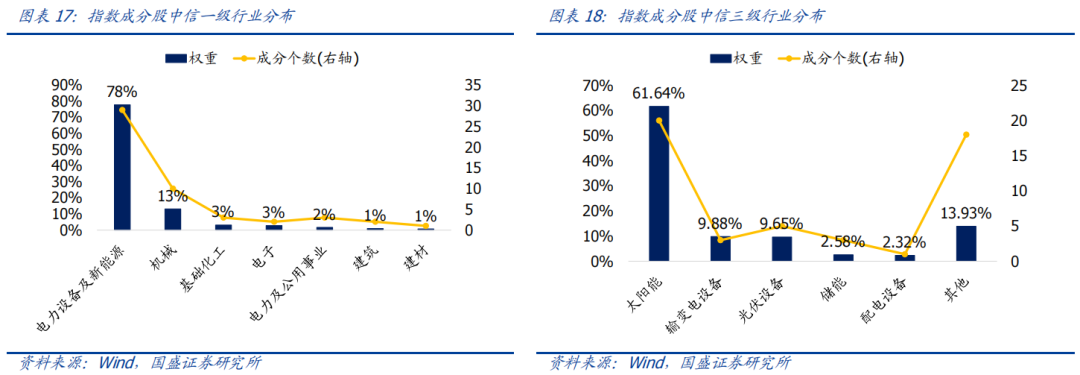

指数重仓股龙头属性高,主要聚焦光伏产业相关龙头企业。从指数前十大成分股来看,指数前十大权重累计占比59.47%,前十大成分股集中度较高,主要聚焦于光伏相关产业的龙头。指数前三大成分股分别为光伏组件一体化龙头隆基绿能、光伏逆变器的龙头企业阳光电源、光伏硅料龙头企业通威股份。从指数成分股行业分布来看,主要布局电新及机械等光伏相关行业。指数成分股涉及7个中信一级行业,主要以电力设备及新能源行业为主,指数50只中有29只成分股均属于该行业,累计权重占比达到78%。从中信三级行业来看,指数成分股主要集中于太阳能、输变电设备、光伏设备、储能、配电设备等行业,这几个行业累计权重占比达到86%。

4.1 华夏中证光伏产业基金基本信息

华夏中证光伏产业基金的代码为012885(A份额)、012886 (C份额),标的指数为中证光伏产业指数(931151.CSI)。基金成立日期为2021年8月17日。基金投资目标是紧密跟踪标的指数,追求跟踪偏离度和跟踪误差的最小化,实现与标的指数表现相一致的长期投资收益。在正常市场情况下,力争控制基金的份额净值与业绩比较基准的收益率日均跟踪偏离度的绝对值不超过0.35%,年跟踪误差不超过4%。

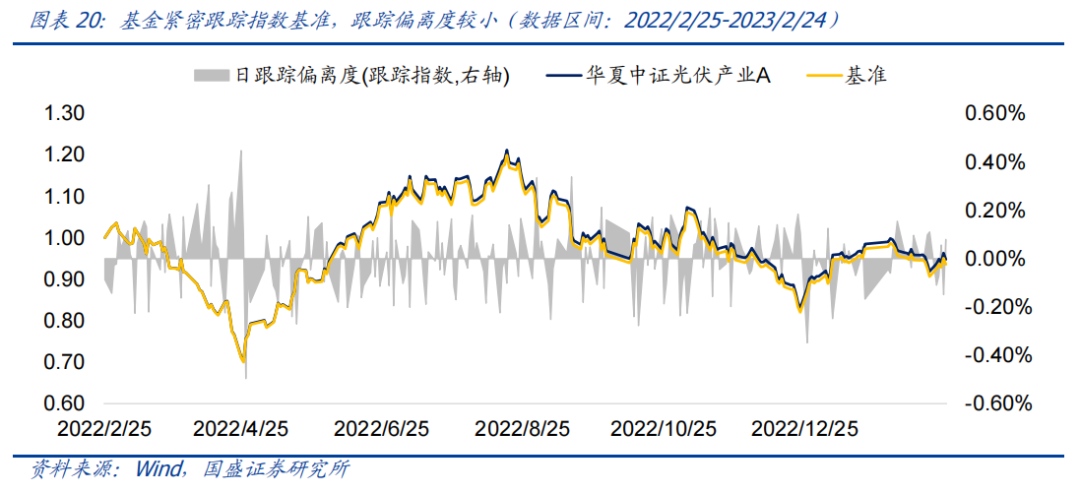

基金紧密跟踪指数基准,跟踪偏离度较小,具备较高配置价值。华夏中证光伏产业基金进行被动式指数化投资,紧密跟踪中证光伏产业指数,追求跟踪偏离度和跟踪误差的最小化,以便为投资者带来长期收益。基金相对基准的跟踪误差较小,因此基金具 备较高的配置价值。4.2 基金经理投资经验丰富

基金的基金经理为被动产品管理经验丰富的李俊先生。李俊先生是北京大学法学学士、工商管理硕士。2006年至2008年7月,曾任职于北京市金杜律师事务所证券部。2008年12月加入华夏基金管理有限公司,曾任数量投资部研究员、基金经理助理等。已有长达14年的证券从业年限,5.2年的投资年限,目前在任管理基金数量为19只,在管基金总规模达到300多亿元,均为被动指数型产品,具备丰富的被动产品管理经验。

管理人华夏基金是业务领域最广泛的基金管理公司之一。华夏中证光伏产业基金的管理人为华夏基金管理有限公司,华夏基金管理有限公司成立于1998年4月9日,是经中国证监会批准成立的首批全国性基金管理公司之一。华夏基金是首批全国社保基金投资管理人、首批企业年金基金投资管理人、QDII基金管理人、境内首只ETF基金管理人以及特定客户资产管理人,华夏基金是业务领域最广泛的基金管理公司之一。华夏基金旗下被动指数产品线齐全,为投资者提供了全方位的指数投资工具。截至2023年2月24日,公司共管理97只被动股票型基金(不含C类份额),合计规模约2740亿元(A、C类份额合计)。华夏基金的被动指数型产品线非常全面,覆盖了宽基、主题、行业等多个类型,为投资者提供了全方位的指数投资工具。华夏中证光伏产业基金跟踪的中证光伏产业指数目前具有良好的投资价值:1、指数当前各维度综合打分优异。我们以赔率-胜率-趋势和拥挤度作为指数配置分析框架。当前赔率指标显示光伏估值已经处于底部区域,胜率指标显示行业景气度处于扩张区间数月,并且最新披露的ROE和利润增速均创历史新高,趋势指标未见明显右侧信号,拥挤度从高位明显回落,交易拥挤度得到充分释放。综合来看,各维度综合打分已超过2倍标准差,处于历史较高区域,历史上类似于2018年6月、2019年底和2021年6月,后续要么是短期反弹,要么是一轮大的反转行情,但无论是哪种,光伏板块当前的配置机会都已经凸显。2、指数选股聚焦光伏产业的选股方案。中证光伏产业指数从沪深市场主营业务涉及光伏产业链上、中、下游的上市公司证券中,选取不超过50只最具代表性的上市公司证券作为指数样本,以反映沪深市场光伏产业上市公司证券的整体表现。3、指数具备良好的投资价值。指数重仓股龙头属性高,主要聚焦光伏产业相关龙头企业;从指数成分股行业分布来看,主要布局电新及机械等光伏相关行业;指数在光伏、新能源等概念上的暴露较高;指数持仓偏向中大市值风格;指数当前估值性价比高,未来盈利成长性可期。

参考报告:

1.国盛证券-量化专题报告:资产配置的四种范式:赔率、胜率、趋势与拥挤度-20200912.2.国盛证券-量化分析报告:行业轮动的三个标尺-20200614.3.国盛证券-量化专题报告:分析师行业景气指数构建与应用-20211215.4.国盛证券-量化专题报告:估值运行的逻辑-20220419.

风险提示:本报告从历史统计的角度对指数进行客观分析,当市场环境或者基金投资策略发生变化时,不能保证统计结论的未来延续性。本报告不构成对基金产品的推荐建议。本文节选自国盛证券研究所已于2023年3月7日发布的报告《把握光伏板块当下的投资机会——华夏中证光伏产业指数基金投资价值分析》,具体内容请详见相关报告。特别声明:《证券期货投资者适当性管理办法》于2017年7月1日起正式实施。通过微信形式制作的本资料仅面向国盛证券客户中的专业投资者。请勿对本资料进行任何形式的转发。若您非国盛证券客户中的专业投资者,为保证服务质量、控制投资风险,请取消关注,请勿订阅、接受或使用本资料中的任何信息。因本订阅号难以设置访问权限,若给您造成不便,烦请谅解!感谢您给予的理解和配合。重要声明:本订阅号是国盛证券金融工程团队设立的。本订阅号不是国盛金融工程团队研究报告的发布平台。本订阅号所载的信息仅面向专业投资机构,仅供在新媒体背景下研究观点的及时交流。本订阅号所载的信息均摘编自国盛证券研究所已经发布的研究报告或者系对已发布报告的后续解读,若因对报告的摘编而产生歧义,应以报告发布当日的完整内容为准。本资料仅代表报告发布当日的判断,相关的分析意见及推测可在不发出通知的情形下做出更改,读者参考时还须及时跟踪后续最新的研究进展。本资料不构成对具体证券在具体价位、具体时点、具体市场表现的判断或投资建议,不能够等同于指导具体投资的操作性意见,普通的个人投资者若使用本资料,有可能会因缺乏解读服务而对报告中的关键假设、评级、目标价等内容产生理解上的歧义,进而造成投资损失。因此个人投资者还须寻求专业投资顾问的指导。本资料仅供参考之用,接收人不应单纯依靠本资料的信息而取代自身的独立判断,应自主作出投资决策并自行承担投资风险。

本篇文章来源于微信公众号: 留富兵法