【国联|基金研究】基金2024年度投资策略:推荐红利、小盘量化、科技成长类基金

基金2024年度投资策略

推荐红利、小盘量化、科技成长类基金

国联|基金研究 | 朱人木

根据《证券期货投资者适当性管理办法》,本微信平台所载内容仅供国联证券客户中专业投资者参考使用。若您非国联证券客户中的专业投资者,为控制投资风险,请勿订阅、接受、转载或使用本平台中的任何信息。

报告摘要

市场特征与资金流向

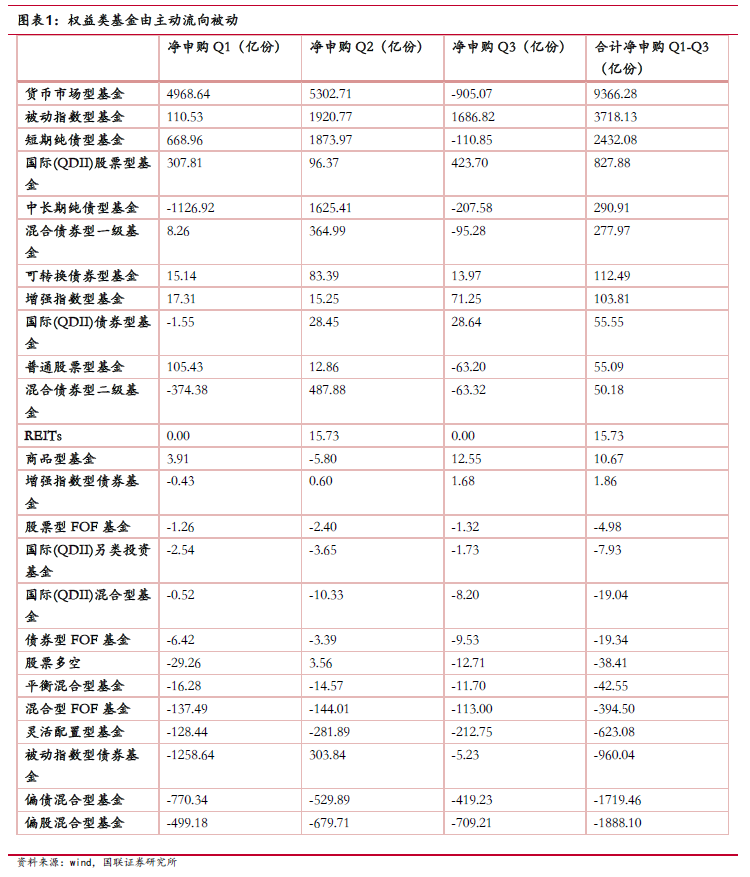

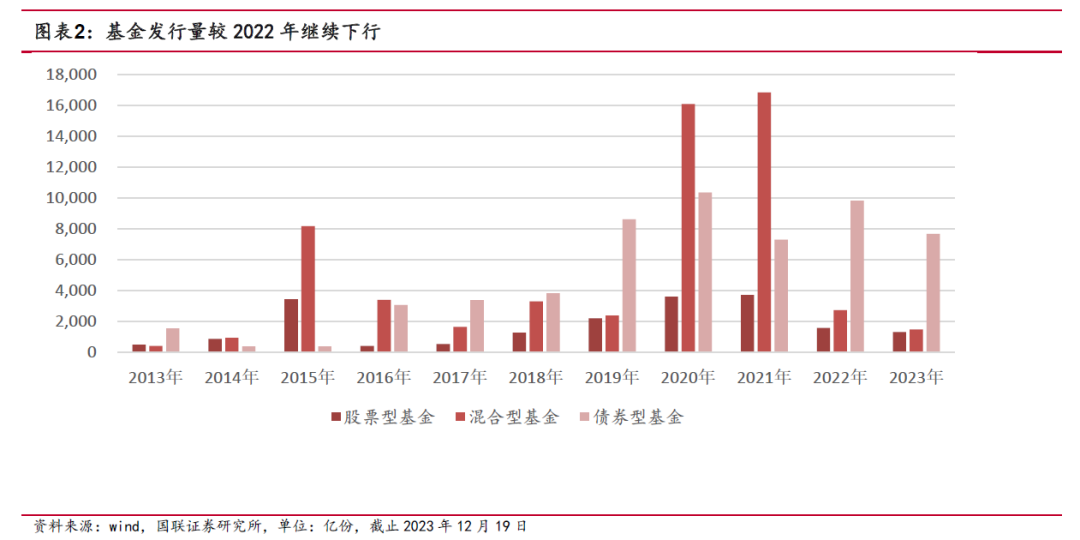

被动规模上行,主动资金流出。权益类基金由主动流向指数基金非常明显,我们认为在主动基金超额收益没有大幅好转之前,资金从主动流向被动还会持续。固收基金方面短债基金相对中长债基更受欢迎。同时,前三季度QDII基金也获得较多的净申购。基金发行:股+混规模低于2018年。基金发行规模经历了2020年、2021年的高点后,一路下行,2023年整体股+混合计已经低于2018年的水平。

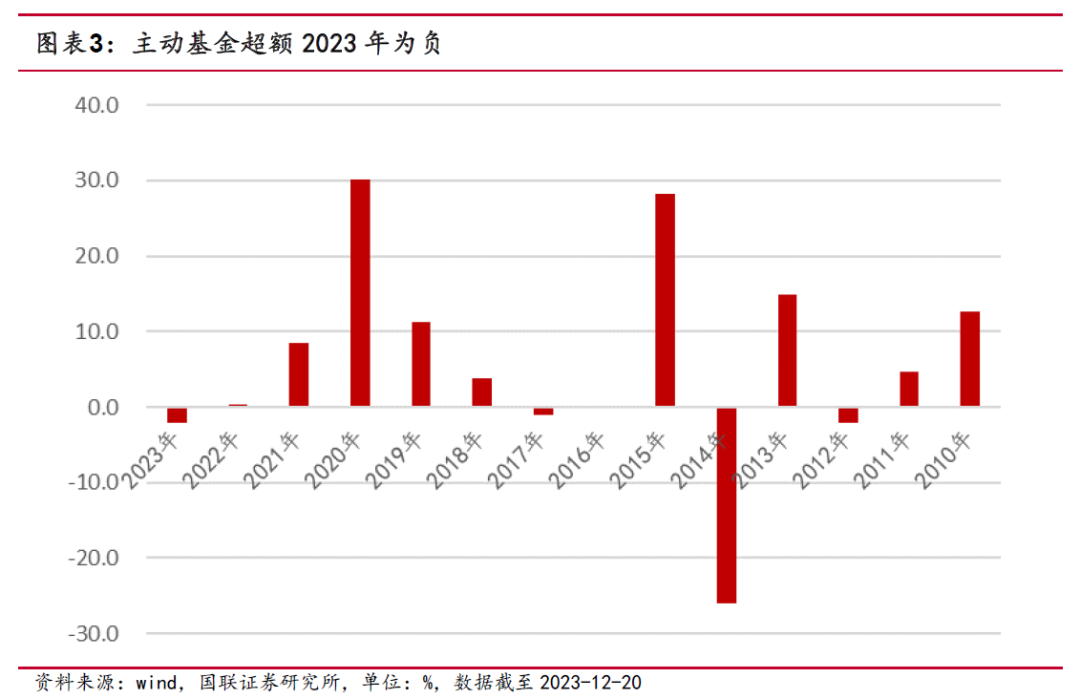

主动基金整体业绩跑输指数

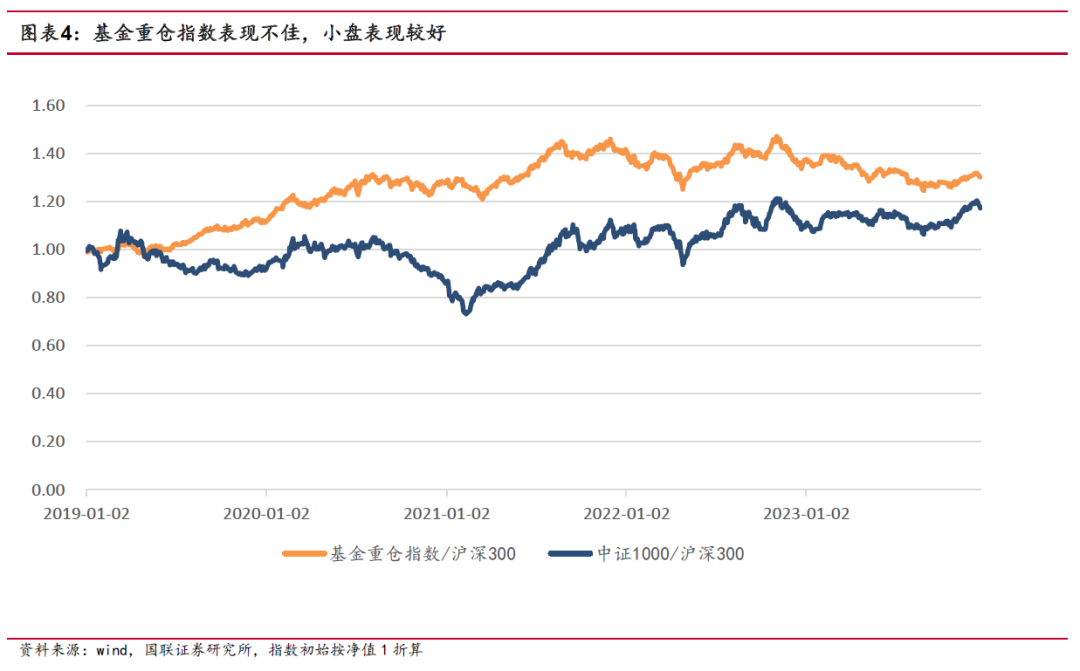

2023年主动权益基金平均跑输指数。我们认为主要是两个方面原因:一是公募基金资金流入为负,存量博弈的状态明显,二是公募重仓的行业今年表现不佳。基金重仓股表现不佳,小盘股表现优异。2023年基金重仓指数相对沪深300表现较差,偏向小盘风格的中证1000表现较好。

权益基金小盘成长占优

从基金风格来看,小盘成长风格占优,大中盘价值风格基金相对跌幅较小。今年前二十大绩优基金一类行业配置较为精准,业绩贡献大多源自一季度传媒、通信、计算机、电子行业的强势表现;一类专注于中小盘个股,持仓相对分散。

债券基金短债类表现亮眼

从基金风格来看,小盘成长风格占优,大中盘价值风格基金相对跌幅较小。今年前二十大绩优基金一类行业配置较为精准,业绩贡献大多源自一季度传媒、通信、计算机、电子行业的强势表现;一类专注于中小盘个股,持仓相对分散。

指数基金规模突破,指数增强业绩分化

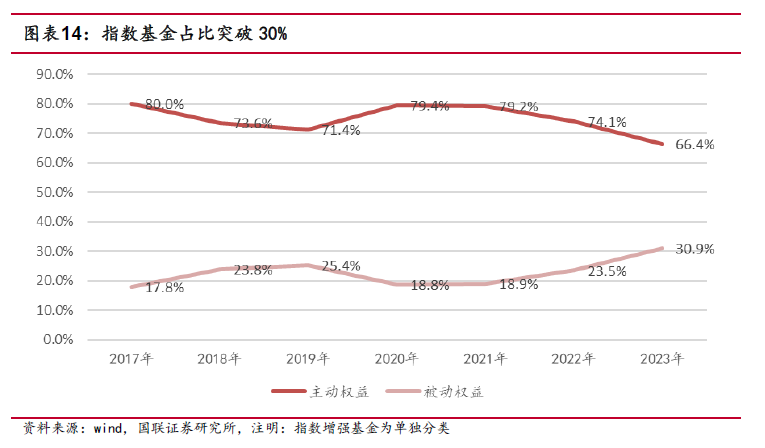

指数基金:占比突破30%,获得大发展。权益基金中被动指数基金的占比自2020年以后快速上升,2023年Q3突破30%。主动权益近两年表现并不占优势,我们预计2024年指数基金的占比有望进一步增加。指数增强整体超额有所下降,其业绩有所分化,中证1000增强和创业板增强基金较为领先,整体超额收益较之前有所下降。

2024年投资建议

权益基金2024年建议配置三个方向:红利方向、小盘指数增强、科技成长方向。红利类基金被动产品建议配置红利低波ETF;主动类产品建议配置景顺长城价值边际A、大成策略回报A;量化产品类推荐招商中证1000增强、富国中证1000增强;科技成长类推荐金鹰科技创新A、东吴移动互联A、银河智联主题A、华安媒体互联网A等。

风险提示:本报告基于历史数据得到的结论,历史数据不代表未来。

报告正文

1. 基金市场特征与资金流向

1.1被动规模上行,主动资金流出

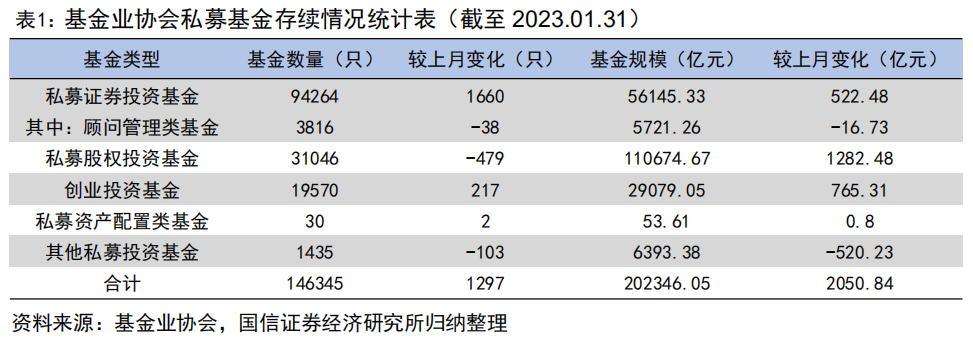

从今年前三季度的申购赎回数据来看,权益类基金由主动流向指数基金非常明显,其中被动指数基金净申购3718亿份,而偏股型基金净赎回1888亿份。我们认为在主动基金超额收益没有大幅好转之前,资金从主动流向被动还会持续。固收基金方面短债基金相对中长债基更受欢迎,前三季度净申购2432亿份。同时,前三季度QDII基金也获得较多的净申购。其中股票型QDII基金净申购828亿份,债券型QDII基金净申购56亿份。

1.2基金发行:股+混规模低于2018年

2023年基金发行较去年有所下降,其中股票型发行1,338亿份,混合型发行1,484亿份。基金发行规模经历了2020年、2021年的高点后,一路下行,2023年整体股+混合计已经低于2018年的水平

1.3 2023年主动基金平均跑输指数

2023年,主动公募基金整体跑输中证800指数。主动基金跑输指数的原因,我们认为主要是两个方面:一是公募基金资金流入为负,存量博弈的状态明显,二是公募重仓的行业今年表现不佳。

1.4基金重仓表现不佳,小盘表现优异

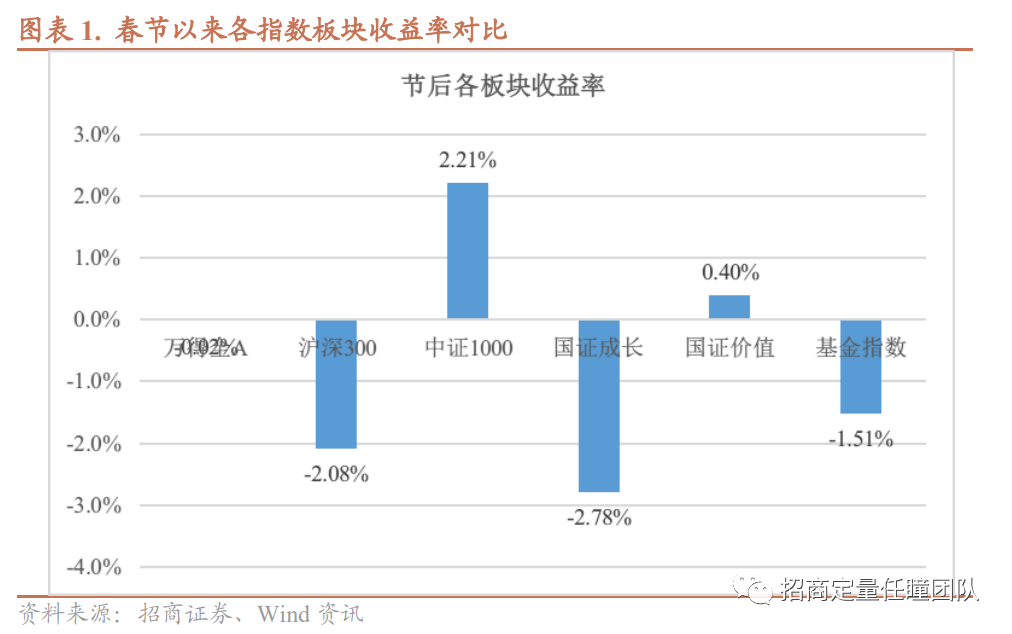

2023年基金重仓指数相对沪深300表现较差,中证1000表现较好。主要原因是公募基金资金净流入减少,基金重仓股处于存量博弈状态。

2.基金市场回顾

2.1主动权益基金:小盘成长占优,绩优基金行业配置贡献大

我们对 Wind 开放式基金中的所有普通股票型、偏股混合型、股票仓位今年以来保持在60%以上的平衡混合型和灵活配置型基金进行筛选,并剔除2023年后成立的主动基金,视为主动权益基金。若第一大重仓行业比例占比高于40%,则视为该行业主题基金。

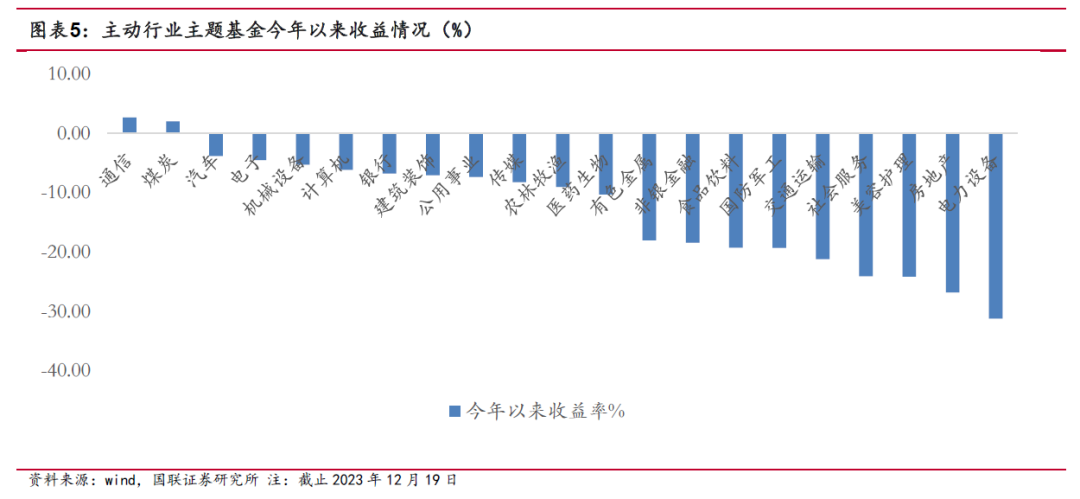

从行业主题来看,今年以来行业主题中仅通信、煤炭行业主题基金获取正收益,分别为2.63%/2.00%,其余行业基金均获得负收益,21类行业主题基金中有9类均跑输沪深300。

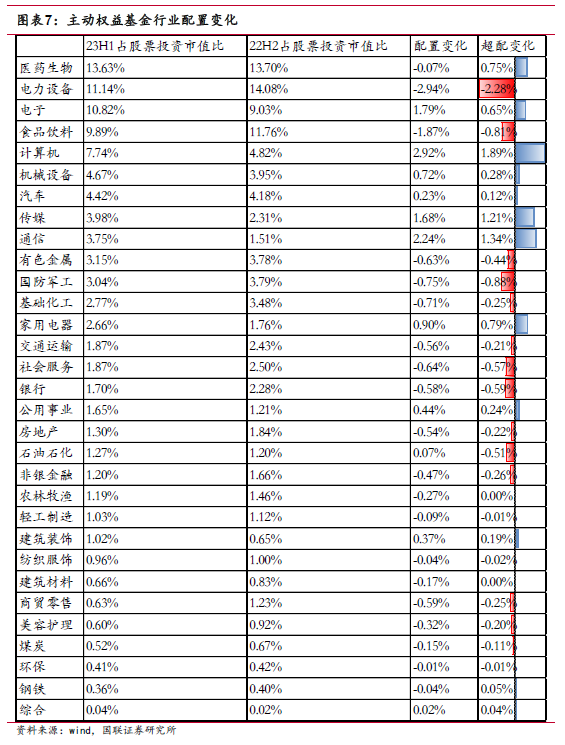

从行业配置来看,2023年权益基金较2022年主动加仓计算机、通信、传媒、家用电器、医药生物;主动减仓电力设备、国防军工、食品饮料、银行、社会服务。

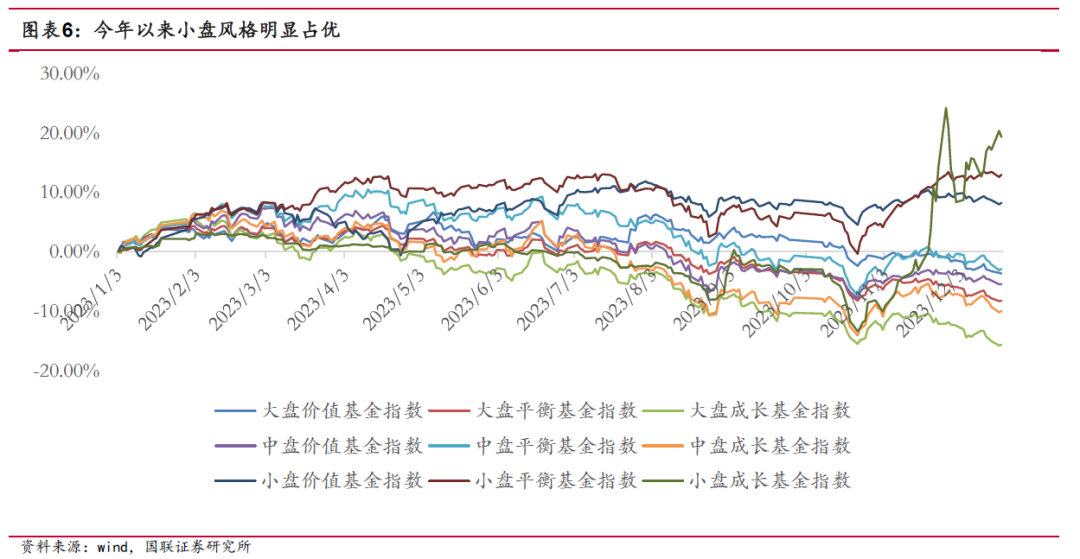

从基金风格来看,今年以来小盘成长风格占优,大中盘价值风格基金相对跌幅较小。小盘风格基金指数均获得正收益,其中小盘成长指数涨幅高达19.43%。大中盘价值风格指数走势相对平稳,较成长风格跌幅小,均不超过4.6%。

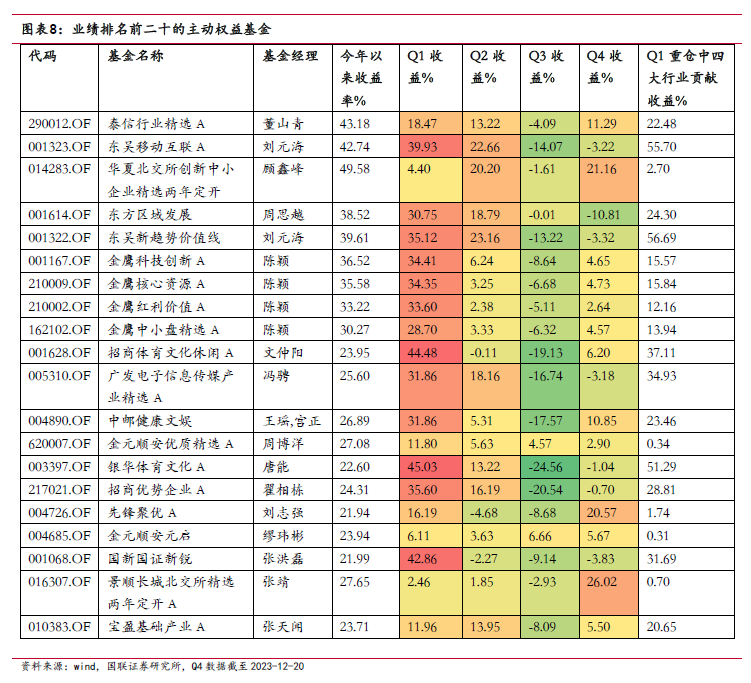

今年前二十大绩优主动权益基金主要分为两大类,一类行业配置较为精准;一类专注于中小盘个股。自年初以来,申万行业中传媒、通信、计算机、电子为涨幅最大的四个板块,而前二十大绩优基金业绩贡献大多源自一季度该四大行业的强势表现,为多数绩优基金一季度贡献了超过40%的收益。另一类基金专注于小盘股,持仓相对分散,前十大重仓股占比不超过50%。

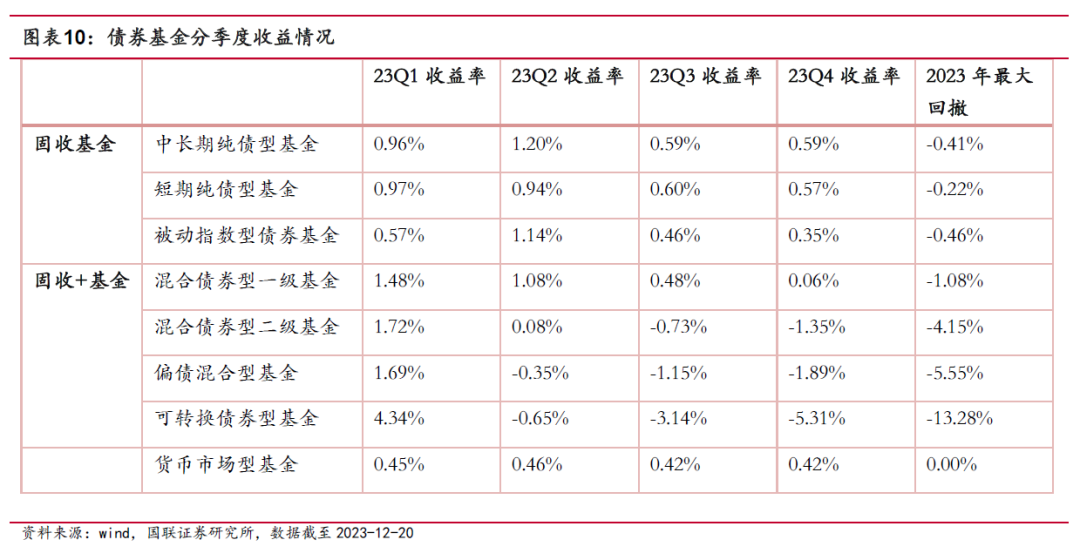

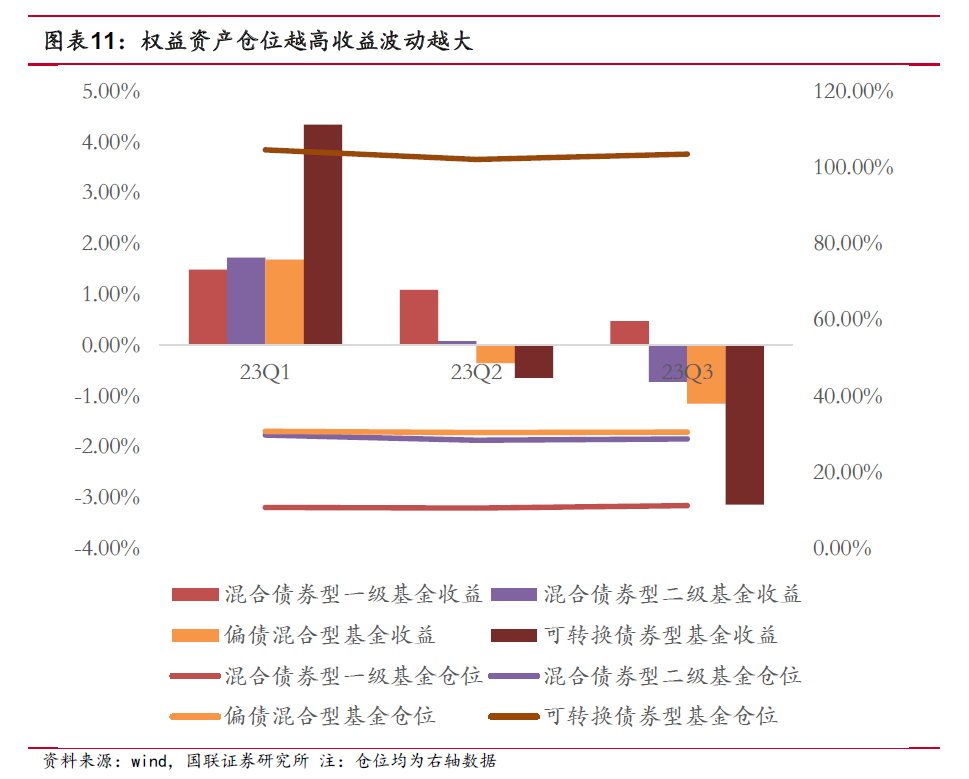

2.2债券基金:短债基金表现亮眼,固收+受权益拖累

今年以来利率上半年持续走牛,自8月起在经济数据的边际回暖、稳增长政策加码、股市风险偏好的上升等多重因素影响下,长端利率窄幅震荡,短端利率快速上行,期限利差快速收窄。

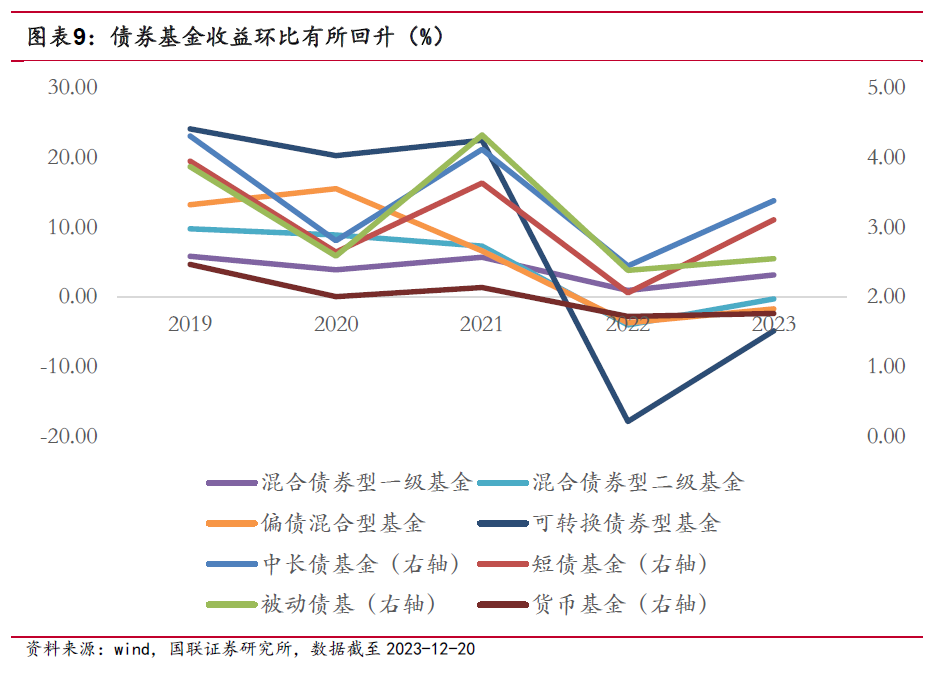

债券基金2023年收益环比均有所回升,固收+基金整体收益仍不及固收基金。中长债基金全年收益表现较为稳定,Q3、Q4虽实现了正回报,收益较前两个季度有所收敛;短债基金今年业绩表现较好,全年回报率为3.1%,主要得益于其短久期、低波动、重信用的特点。固收+基金在2022年创下近五年最低收益,今年业绩表现有所修复,但仍受权益端拖累。固收+基金中除混合债券型一级基金获得3.14%的正收益外,其余基金均为负收益,其中可转债基金全年跌幅最大,为-4.9%。分季度来看,固收+基金与权益资产相关性较高,固收+基金权益资产仓位越高,收益表现波动越剧烈。除了可转债基金权益仓位最高波动最大外,偏债混合基金和二级债基由于权益仓位占比30%左右,全年最大回撤幅度也均在4%以上。

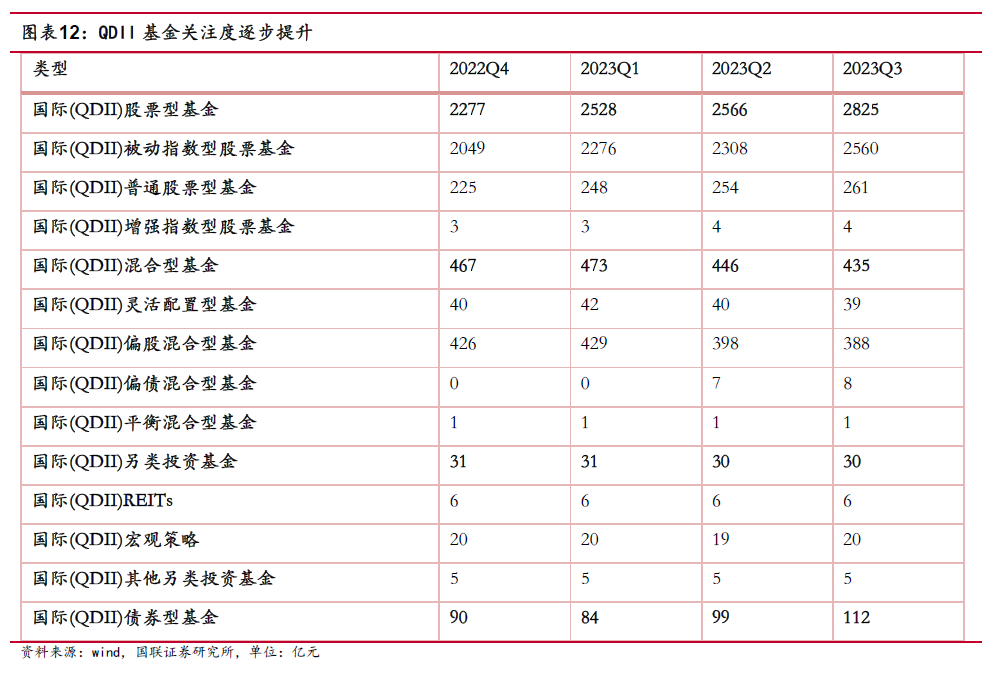

2.3QDII基金:规模高增,业绩领先

QDII基金规模实现大幅增长。越来越多的机构重视全球化资产配置,QDII基金规模由年初2865亿元上升至3402亿元,新发48只QDII基金。细分来看,被动QDII基金规模上升最大,增长了510亿元;债券QDII基金在二、三季度规模也有一定的扩大。(本段数据源自Wind)

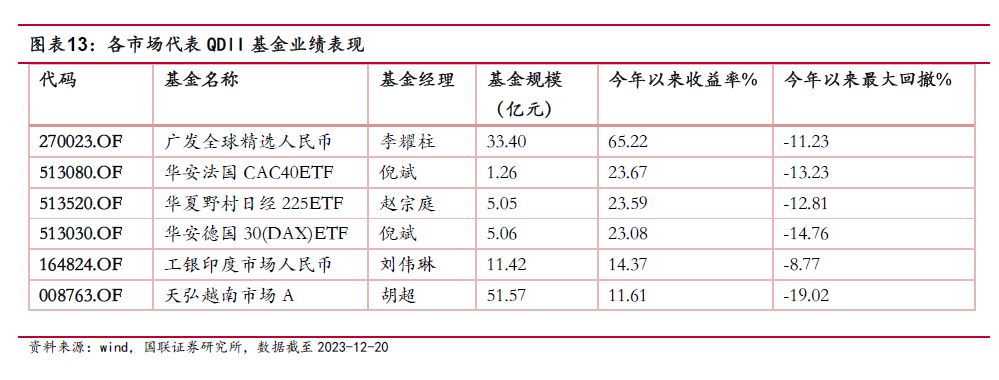

QDII基金业绩在全市场基金中遥遥领先。今年以来收益率最高的基金产品是主要投资于美国科技股或纳斯达克指数的QDII基金,其中广发全球精选人民币获得收益高达56.38%。其他发达市场QDII基金如日本、德国等也获得了23%以上的收益。新兴市场QDII基金表现也可圈可点,工银印度市场人民币在实现16.6%的收益同时,具有较小的回撤。由于整体QDII基金业绩表现突出,受到投资者追捧,今年以来多只QDII基金陆续限制大额申购或限制申购。

2.4指数基金:占比突破30%,获得大发展

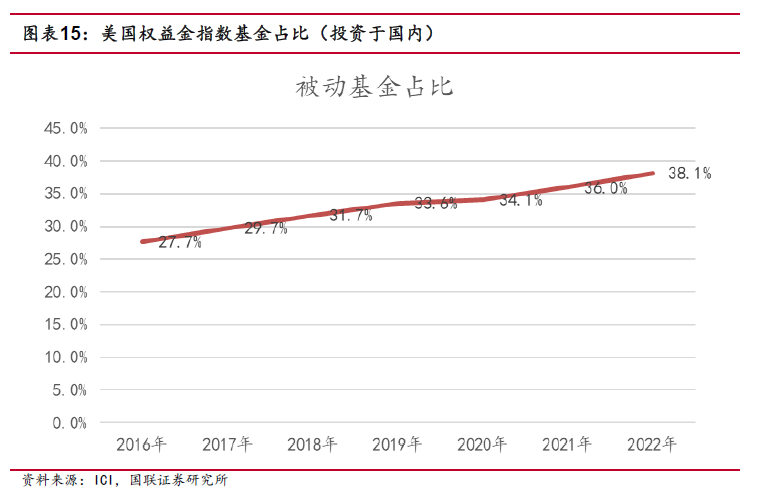

权益基金中,被动指数基金的占比自2020年以后快速上升,2022年突破20%,2023年Q3突破30%。对比美国被动指数基金占比数据,美国2022年被动基金占比为38.1%,其上行趋势非常稳定。主动权益近两年表现并不占优势,我们预计2024年,指数基金的占比有望进一步增加。

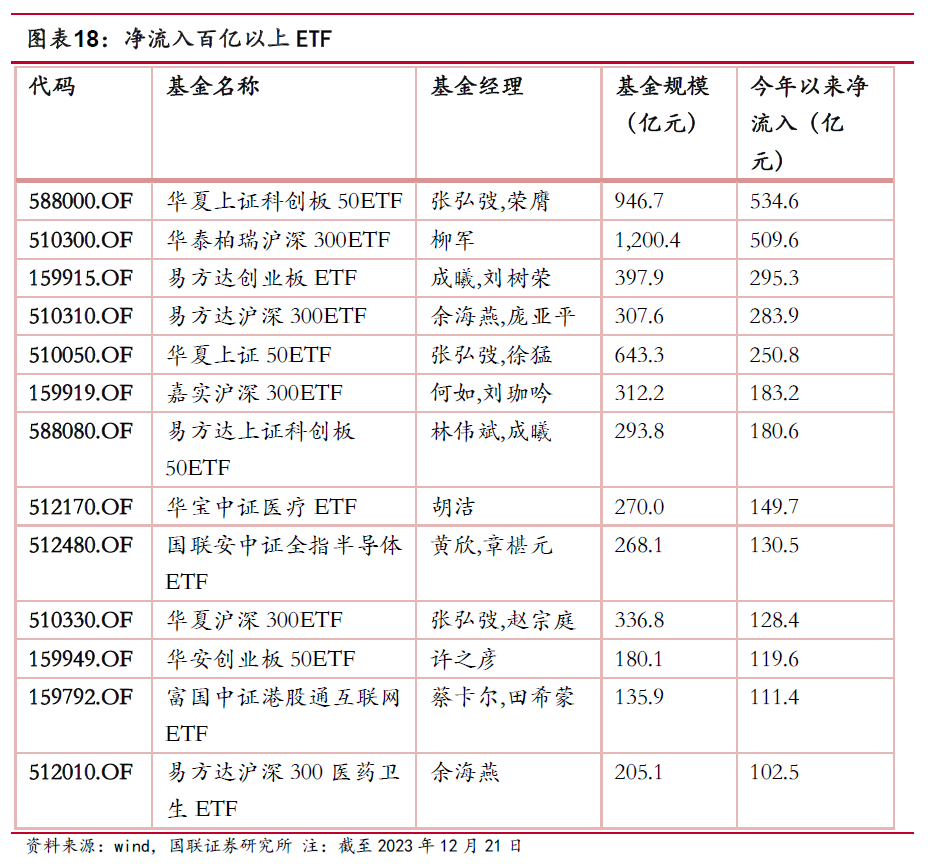

业绩方面,今年以来动漫游戏、互联网、传媒、通信主题被动基金表现优异。ETF资金流向方面,主要流入科创50、沪深300、创业板指等宽基指数ETF,以及医疗、半导体、互联网等行业主题ETF。

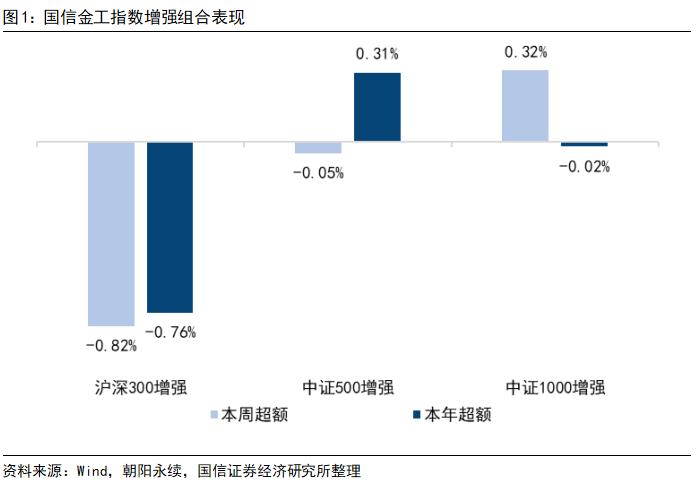

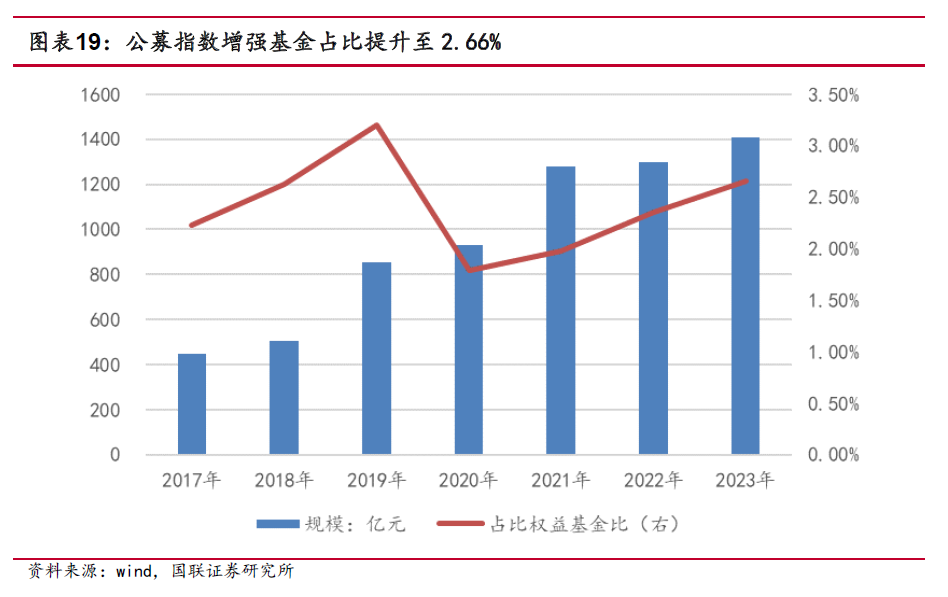

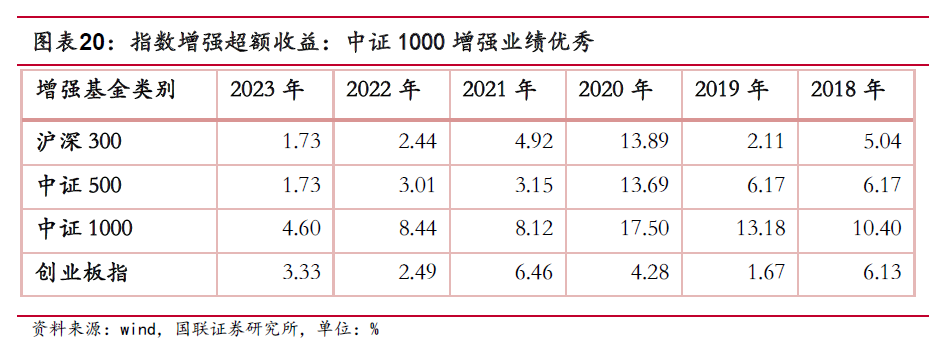

2.5指数增强:整体超额有所下降,中证1000超额领先

指增基金业绩分化,中证1000增强和创业板增强基金较为领先。从规模上看,指数增强规模突破1400亿元,占比提升至2.66%。从业绩上看,指数增强基金超额收益较之前有所下降。分指数来看,中证1000增强、创业板增强基金的超额收益高于沪深300和中证500增强指数基金。

3.2024年权益基金配置建议投资展望

权益基金2024年建议配置三个方向:红利方向、小盘指数增强/量化、科技成长方向。

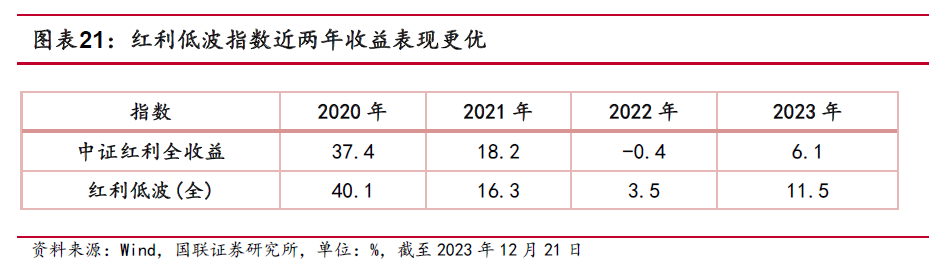

3.1红利类基金推荐:红利低波ETF、景顺长城边际A

红利类股票公募基金整体配置较少,2019-2021红利远离抱团,在增量资金减少时,红利的优势体现出来;红利在中特估背景下长期受益;分红新规下,投资者对红利更加关注;银行理财和保险资管、部分固收+产品偏好高股息策略;在市场底部震荡,红利具有交易好的防守属性,具有配置价值。

红利类基金被动产品建议配置红利低波ETF,主动类产品建议配置景顺长城价值边际A、大成策略回报A。

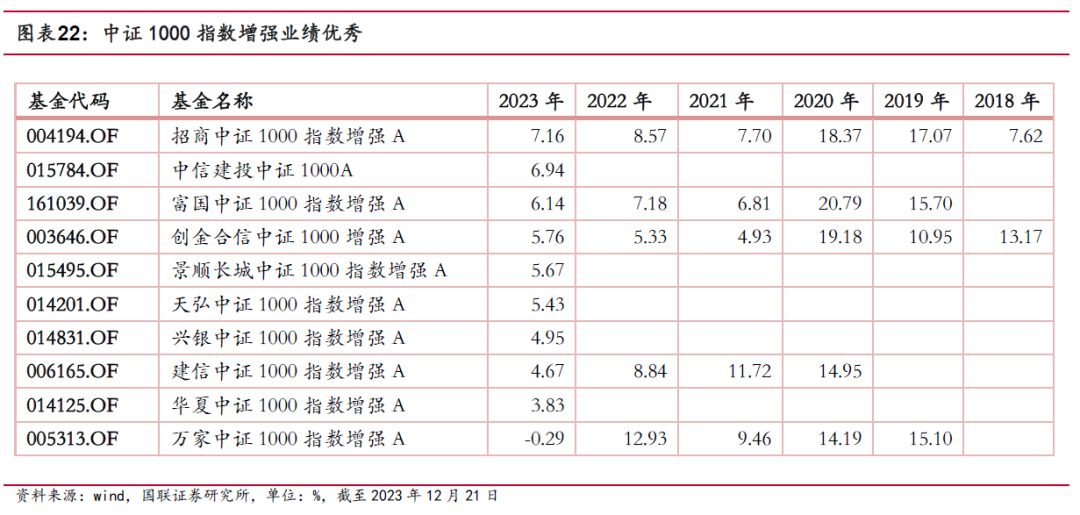

3.2指数增强基金推荐:招商中证1000增强、富国中证1000增强

量化策略在目前在中证1000上效果较好,增强效果明显,我们结合历史胜率、超额收益、规模的情况,推荐招商中证1000增强、富国中证1000增强。

3.3科技成长类基金:推荐金鹰科技创新A、东吴移动互联A等

我们根据基金过往业绩表现、风险指标等,筛选出了业绩表现领先、综合管理实力较强的主动型科技成长基金。建议关注金鹰科技创新A、东吴移动互联A、银河智联主题A、华安媒体互联网A等。

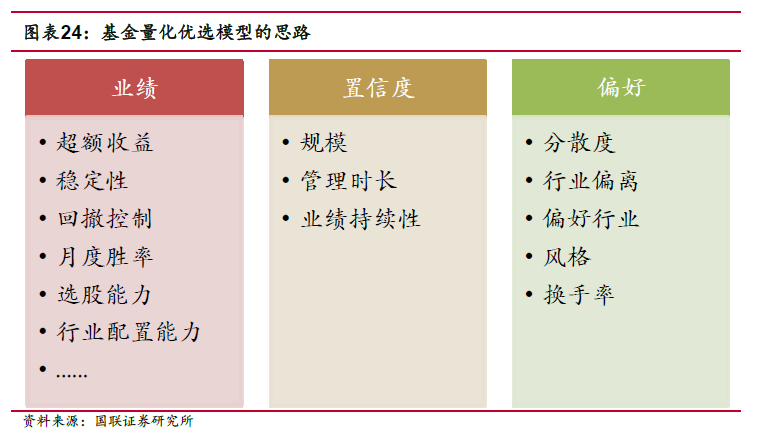

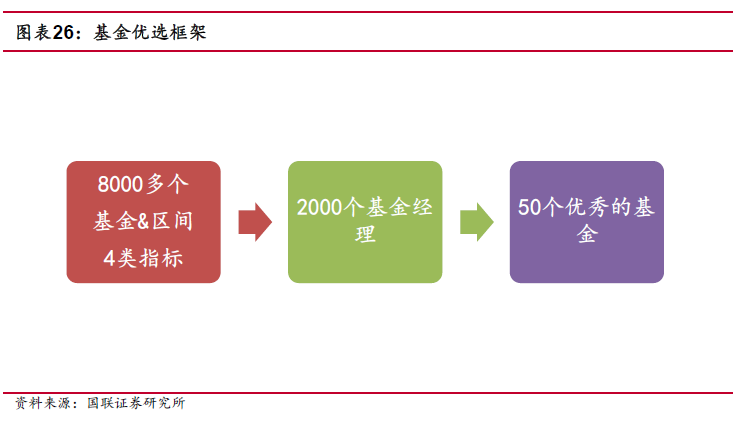

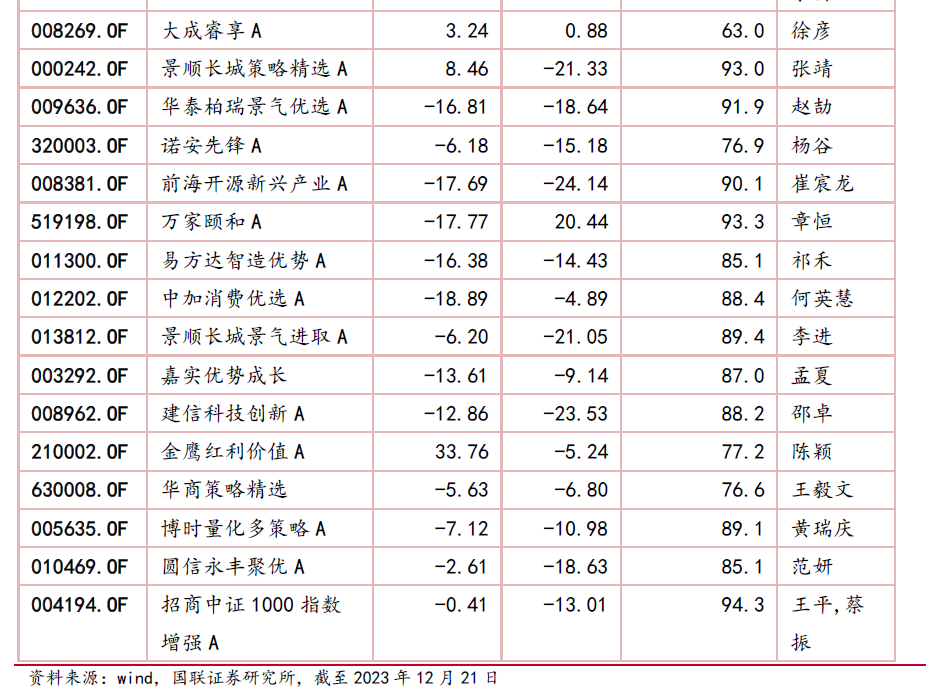

3.4基于投资能力选择基金推荐

对于股票类基金,我们侧重考察基金经理的选股能力,根据超额收益、超额收益稳定性、选股能力、胜率等综合指标,对基金经理进行能力评价,选出优秀的基金经理,然后选择其对应的基金。根据量化优选模型,推荐建信科技创新A、金鹰红利价值A、华商策略精选等基金。

风险提示

本报告基于历史数据得到的结论,历史回测结果不代表未来。

文中报告选自国联证券研究所已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告信息

报告标题:基金2024年度投资策略——推荐红利、小盘量化、科技成长类基金

发布时间:2023年12月27日

发布机构:国联证券研究所

作者:

分析师:朱人木

执业证书编号:S0590522040002

联系人:干露

评级说明及声明

★

本篇文章来源于微信公众号: 投资者的未来