中金 | 衍生品双周报(17):贴水有所扩大

Abstract

摘要

衍生品市场回顾:隐含波动率回落、小盘期指贴水扩大

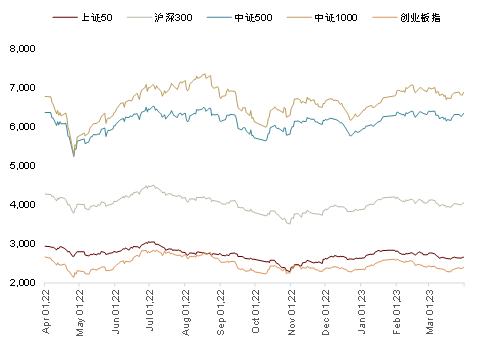

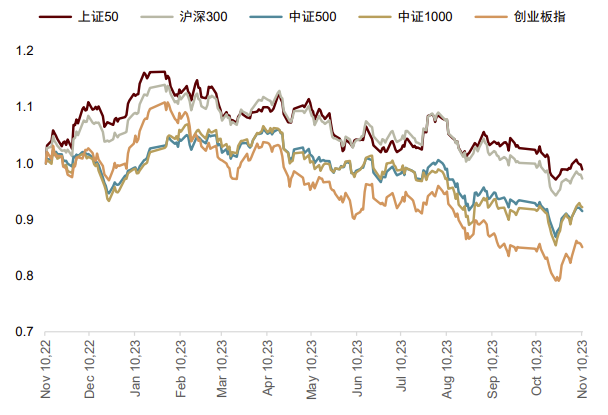

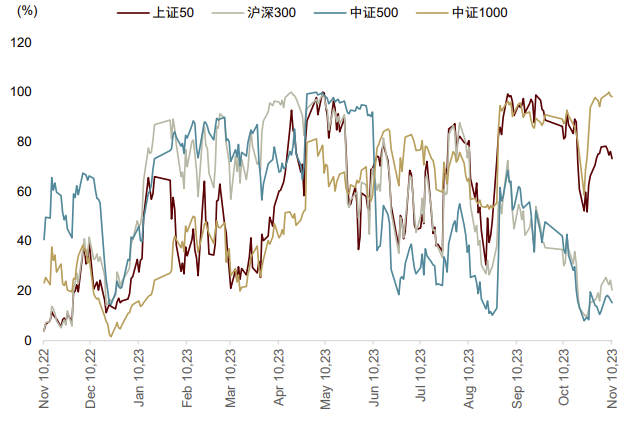

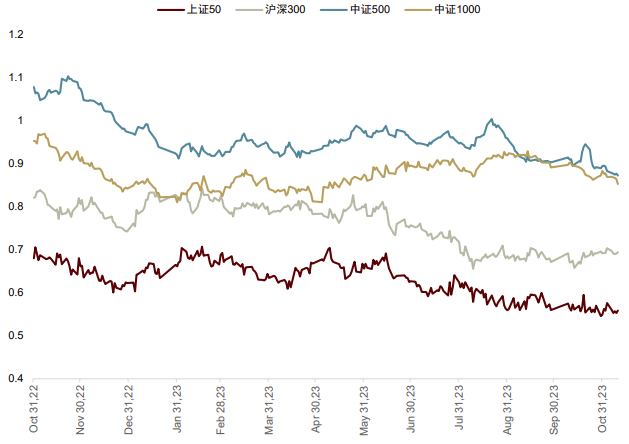

指数概览:A股市场近两周(2023-10-30至2023-11-10,下同)主流宽基指数有所上涨,沪深300、中证500、中证1000近两周涨跌幅分别为0.7%、1.5%、2.9%;成长优于价值,国证价值与国证成长涨跌幅分别为-1.6%和1.9%。

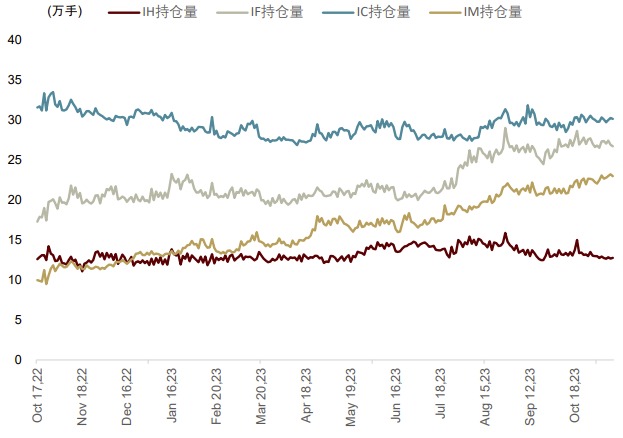

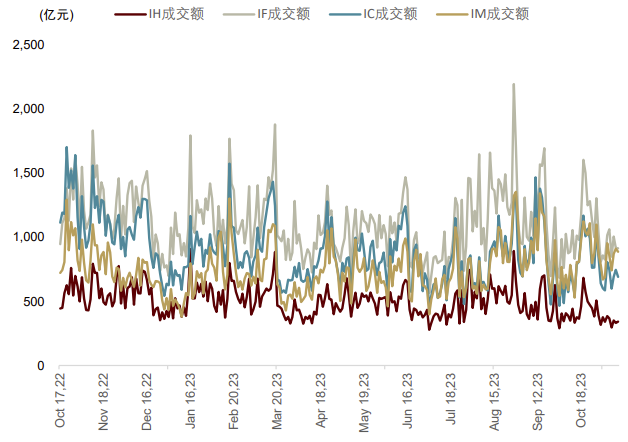

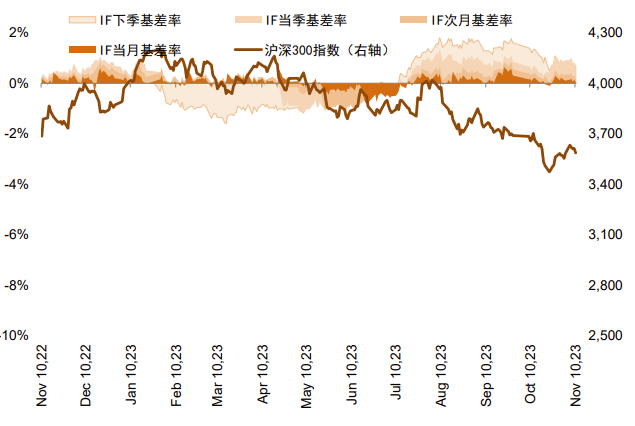

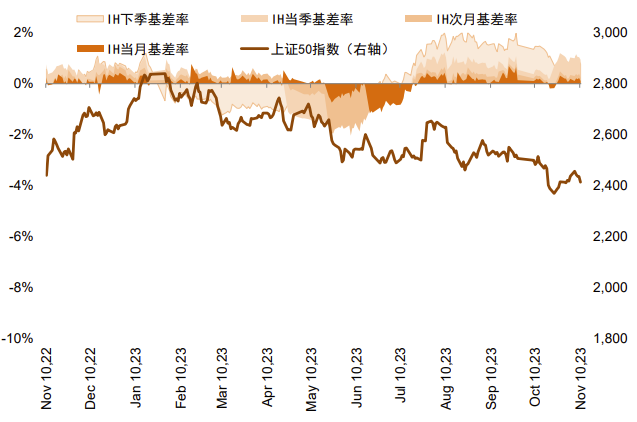

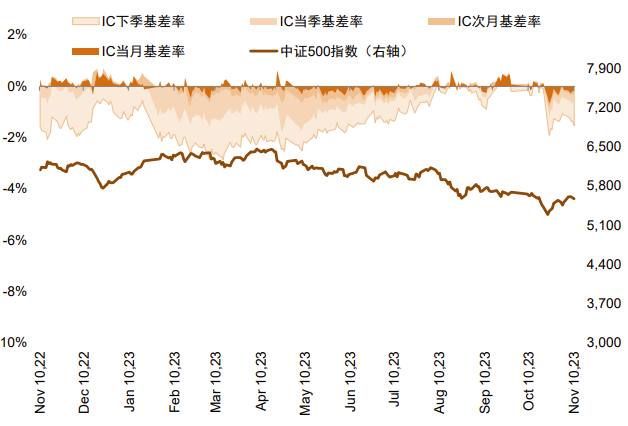

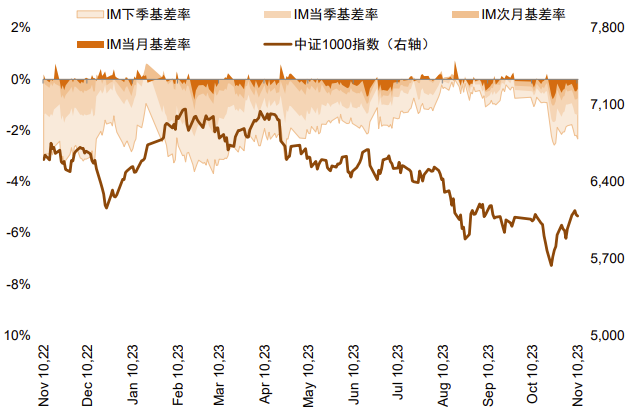

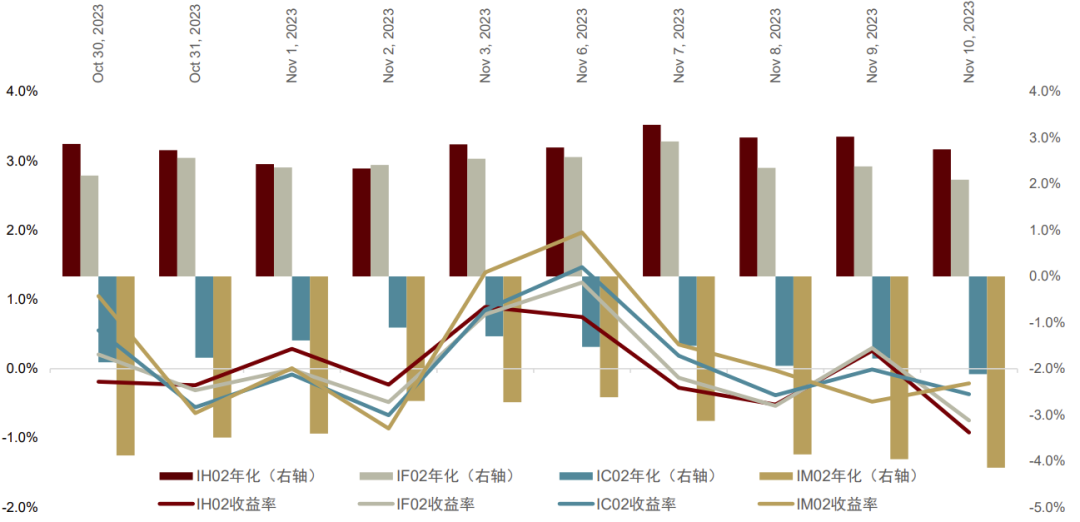

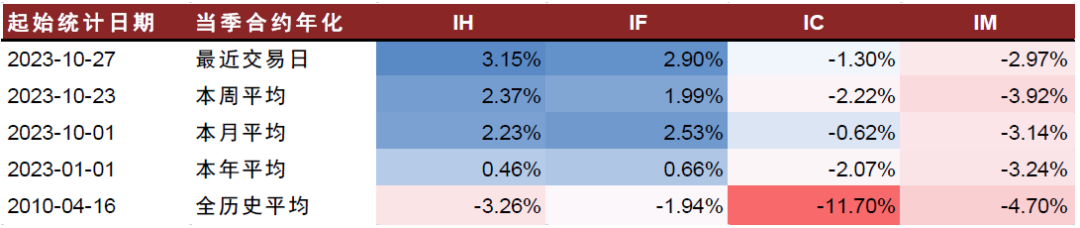

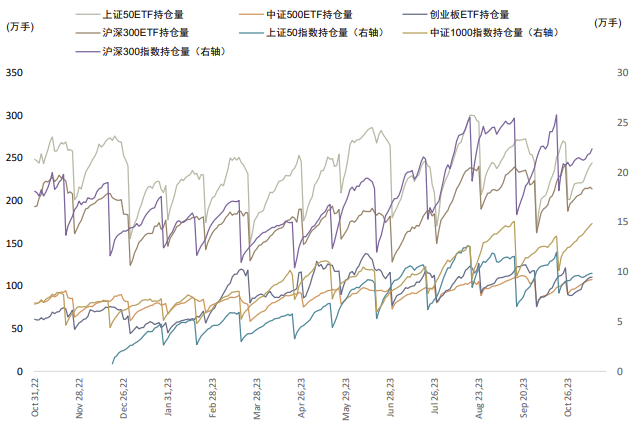

股指期货:IH、IF、IC和IM近两周日均成交量分别为4.8、8.6、6.3、6.9万手,持仓量为12.9、27.0、30.1和22.7万手;IH、IF、IC和IM当季合约年化基差率过去两周日均为2.8%、2.4%、-1.6%和-3.4%,截至周五(2023-11-10,下同)基差率分别为2.8%、2.1%、-2.1%和-4.1%,小盘股指期货贴水有所扩大。

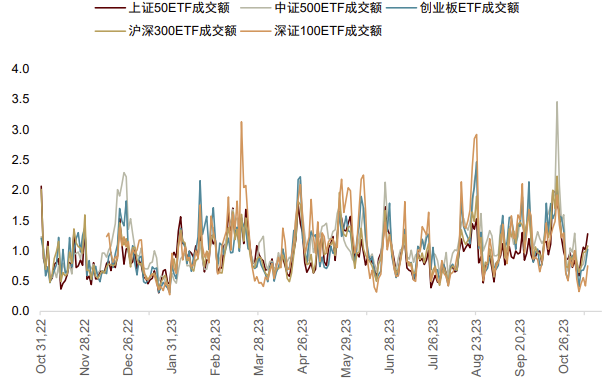

场内期权:近两周上证50ETF、沪深300ETF、中证500ETF和中证1000指数期权的日均持仓量分别为227、209、102和14万手,主要ETF期权品种成交额PCR先降后升。

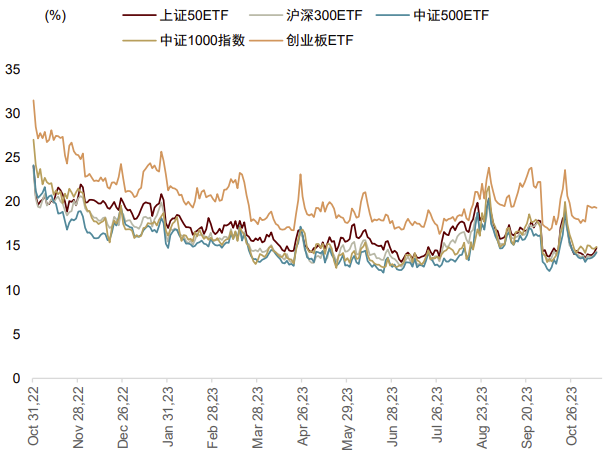

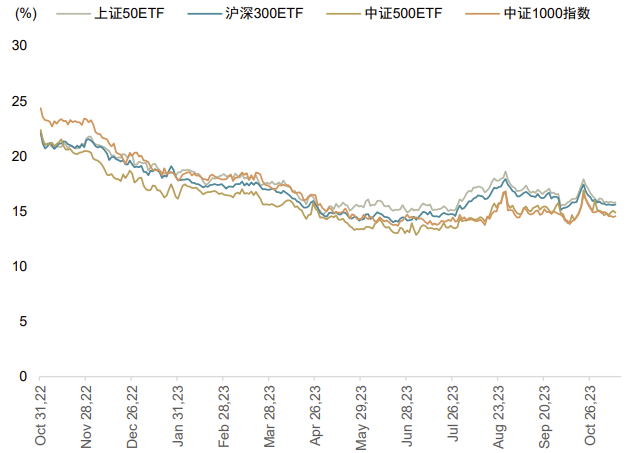

隐含波动率:上证50ETF、沪深300ETF、中证500ETF、中证1000指数的近月到期平值期权隐含波动率回落,近两周日均为14.2%、13.9%、13.7%和14.7%。

衍生品策略跟踪:股指期货增强长期表现企稳

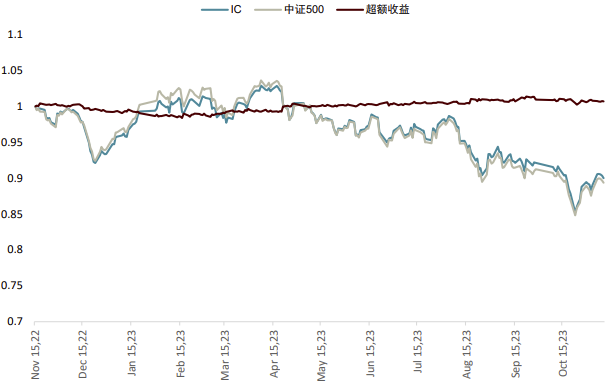

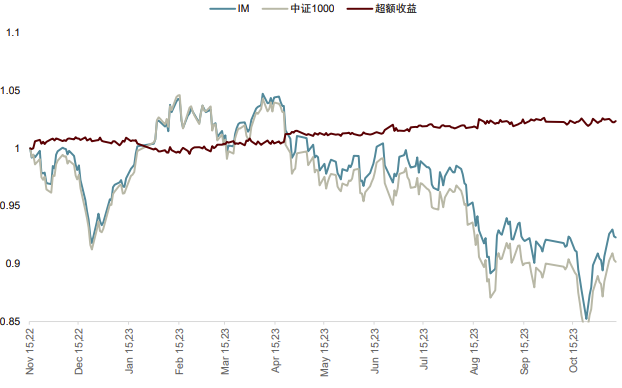

近期股指期货指增策略表现有所回升,最近一年使用IC当月合约的指数增强策略相对于中证500指数超额收益率0.7%;同时间段使用IM当月合约相对于中证1000指数年化超额收益率为2.5%,增强收益较上两周小幅上涨,对冲成本也相应增长。

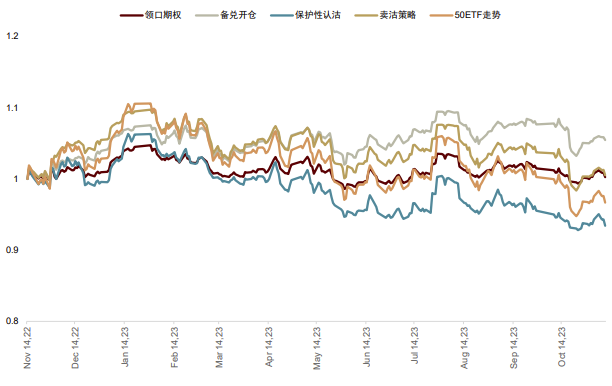

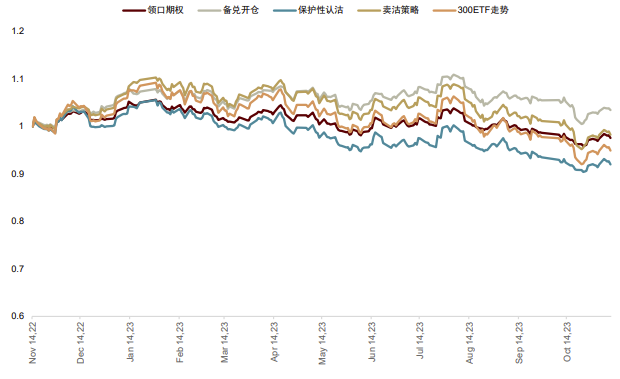

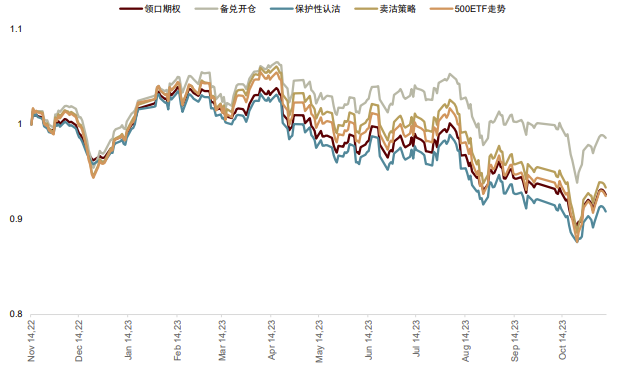

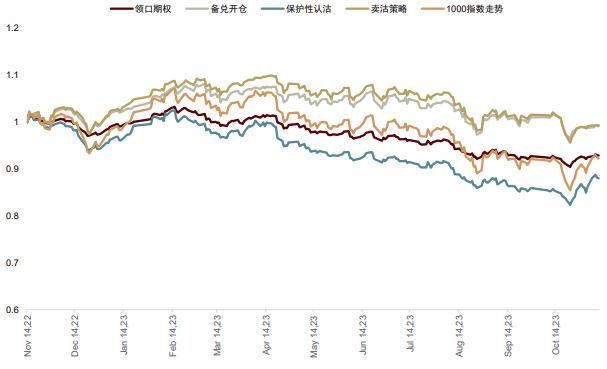

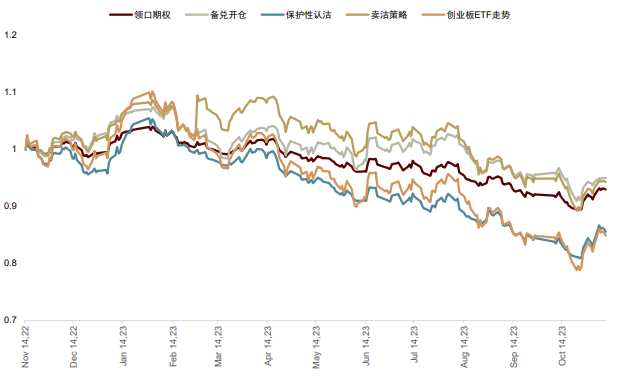

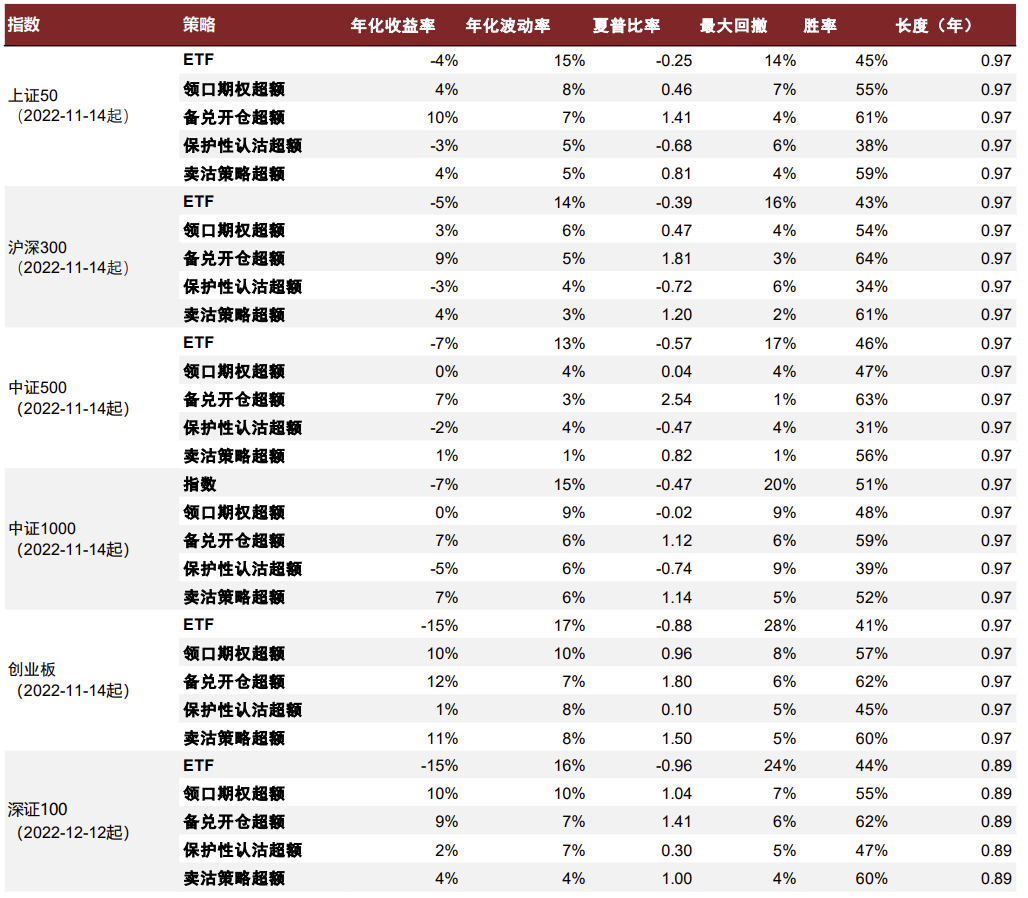

期权策略中表现较好的有:备兑开仓策略和领口期权策略,前者在上证50、沪深300、中证500、中证1000和创业板期权上表现更好,近一年来超额收益率为10%、9%、7%、7%和12%,后者在深证100 ETF期权上表现更好,其年化超额收益率为10%。

Text

正文

衍生品市场双周回顾

指数表现概览

图表1:最近一年主要宽基指数表现

资料来源:iFinD,中金公司研究部

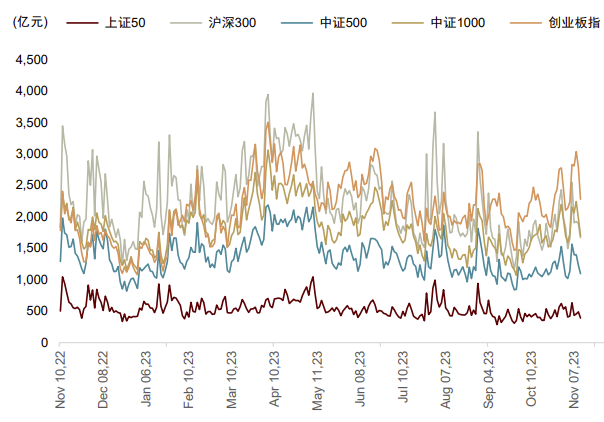

图表2:最近一年主要宽基指数成交额

资料来源:iFinD,中金公司研究部

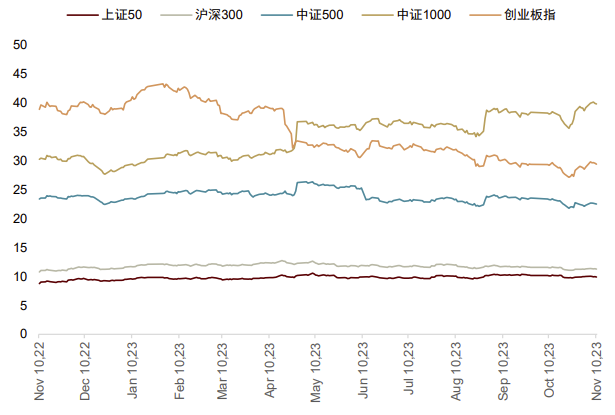

图表3:最近一年主要宽基指数PE-TTM

资料来源:iFinD,中金公司研究部

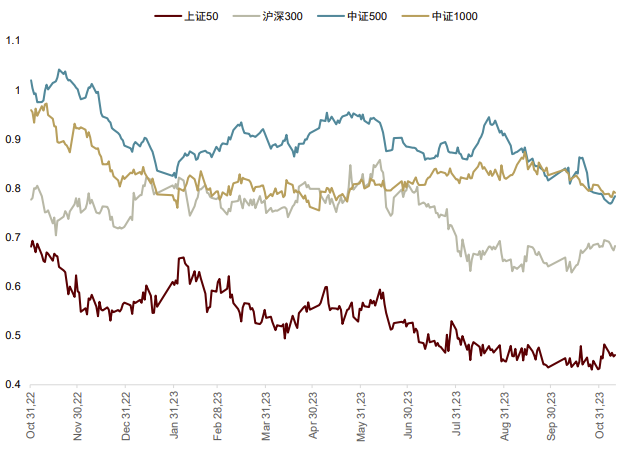

图表4:主要宽基指数PE-TTM过去一年分位值

资料来源:iFinD,中金公司研究部

股指期货与年化基差率

图表5:近一年股指期货持仓量

资料来源:Wind,中金公司研究部

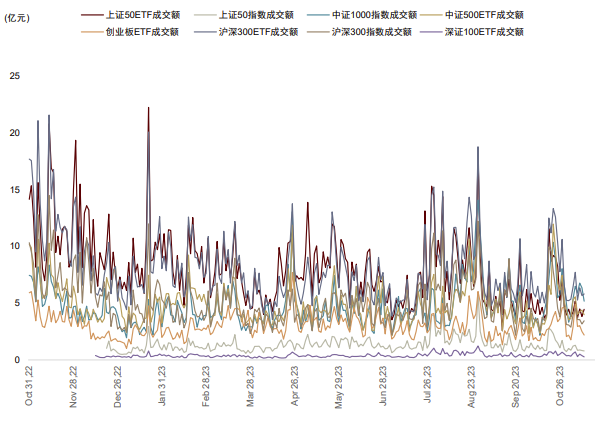

图表6:近一年股指期货成交额

资料来源:Wind,中金公司研究部

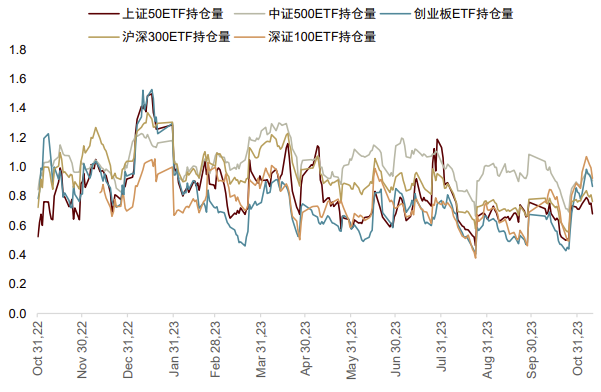

图表7:近一年股指期货前5名多空持仓比

资料来源:Wind,中金公司研究部

图表8:近一年股指期货前20名多空持仓比

资料来源:Wind,中金公司研究部

图表9:近一年沪深300基差率

资料来源:Wind,中金公司研究部;注:数据截至2023-10-27

图表10:近一年上证50基差率

资料来源:Wind,中金公司研究部;注:数据截至2023-10-27

图表11:近一年中证500基差率

资料来源:Wind,中金公司研究部;注:数据截至2023-10-27

图表12:近一年中证1000基差率

资料来源:Wind,中金公司研究部;注:数据截至2023-10-27

图表13:股指期货近两周年化基差率表现

资料来源:Wind,中金公司研究部;注:数据截至2023-10-27

图表14:股指期货当季年化基差率表现统计

资料来源:Wind,中金公司研究部;注:数据截至2023-11-10

期权成交与隐含波动率

图表15:近一年主要ETF期权成交额认沽认购比

资料来源:Wind,中金公司研究部

图表16:近一年主要ETF期权持仓认沽认购比

资料来源:Wind,中金公司研究部

图表17:最近一年主要场内期权成交额

资料来源:Wind,中金公司研究部

图表18:最近一年主要场内期权持仓量

资料来源:Wind,中金公司研究部

图表19:近一年主要短期期限场内期权隐含波动率

资料来源:Wind,中金公司研究部

图表20:近一年主要长期期限场内期权隐含波动率

资料来源:Wind,中金公司研究部

衍生品策略跟踪

股指期货增强策略

图表21:最近一年IC当月合约相对指数超额收益

资料来源:Wind,中金公司研究部

图表22:最近一年IM当月合约相对指数超额收益

资料来源:Wind,中金公司研究部

股票期权对冲策略

图表23: 近一年上证50ETF期权风险管理策略表现

注:深证 100ETF 期权策略净值不满一年的为上市以来表现

截至2023-11-10

资料来源:Wind,中金公司研究部

图表24: 近一年来沪深300ETF期权风险管理策略表现

注:深证 100ETF 期权策略净值不满一年的为上市以来表现

截至2023-11-10

资料来源:Wind,中金公司研究部

图表25: 近一年中证500ETF期权风险管理策略表现

注:深证 100ETF 期权策略净值不满一年的为上市以来表现

截至2023-11-10

资料来源:Wind,中金公司研究部

图表26: 近一年中证1000指数期权风险管理策略表现

注:深证 100ETF 期权策略净值不满一年的为上市以来表现

截至2023-11-10

资料来源:Wind,中金公司研究部

图表27: 近一年创业板ETF期权风险管理策略表现

注:深证 100ETF 期权策略净值不满一年的为上市以来表现

截至2023-11-10

资料来源:Wind,中金公司研究部

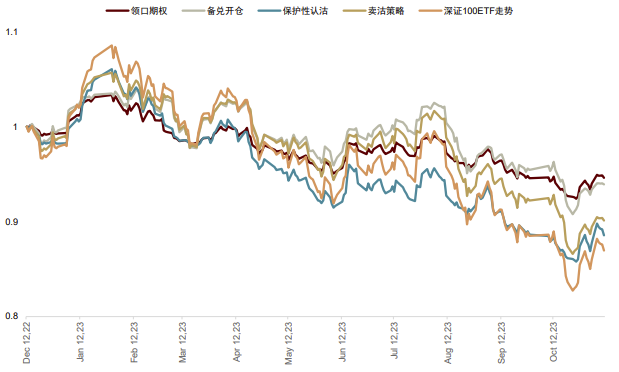

图表28: 近一年深证ETF期权风险管理策略表现

注:深证 100ETF 期权策略净值不满一年的为上市以来表现

截至2023-11-10

资料来源:Wind,中金公司研究部

图表29:近一年各指数期权风险管理策略表现统计

注:截至2023-11-10

资料来源:Wind,中金公司研究部

风险提示

Source

文章来源

本文摘自:2023年11月15日已经发布的《衍生品双周报(17):贴水有所扩大》

分析员 周萧潇 SAC 执业证书编号:S0080521010006 SFC CE Ref:BRA090

分析员 郑文才 SAC 执业证书编号:S0080523110003 SFC CE Ref:BTF578

分析员 刘均伟 SAC 执业证书编号:S0080520120002 SFC CE Ref:BQR365

Legal Disclaimer

法律声明

本篇文章来源于微信公众号: 中金量化及ESG