国盛量化 | 可转债估值因子的衰退与优化思路

文:国盛金融工程团队

联系人:刘富兵/林志朋/梁思涵

可转债传统估值因子的表现近期存在显著衰退。

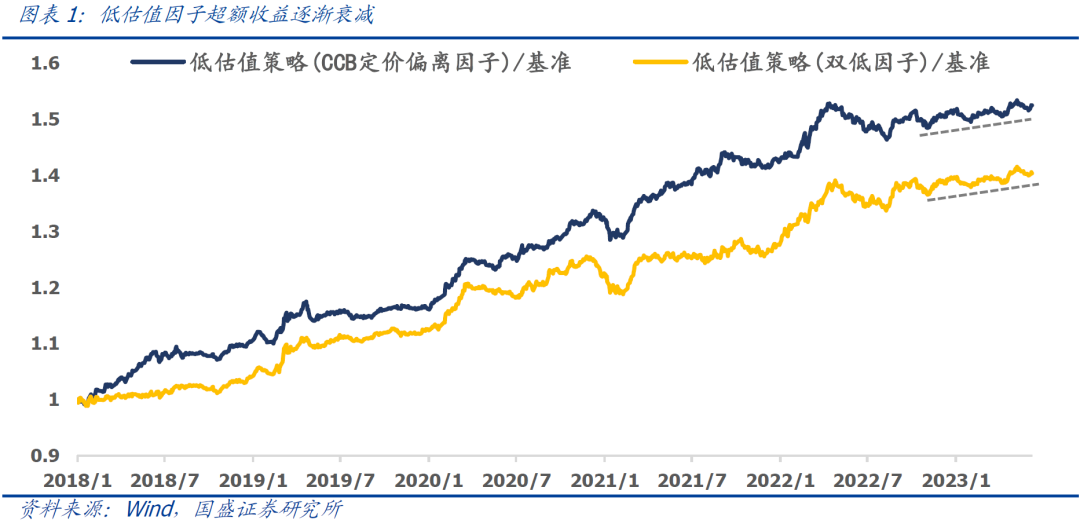

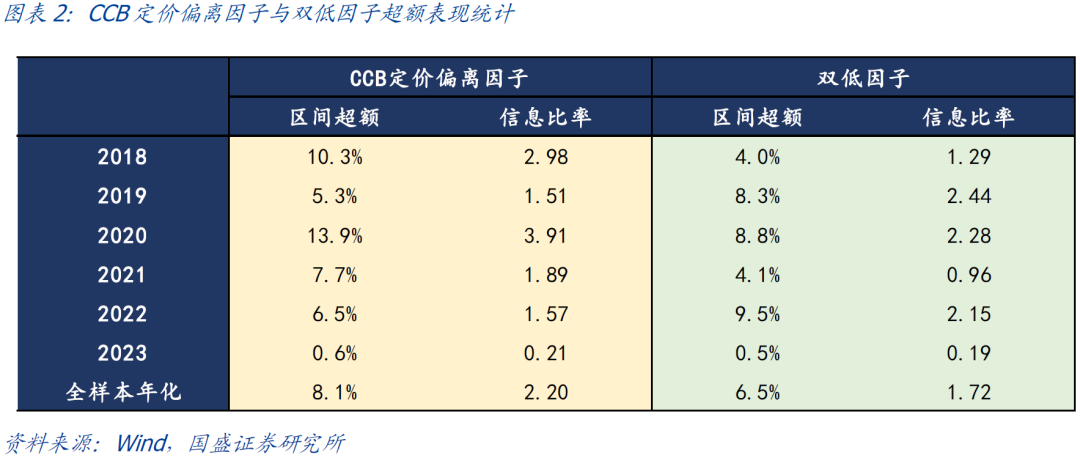

转债低估值因子是转债市场很久以来一直表现较为稳定且超额收益高的因子,然而最近我们观察到传统的转债低估值因子的超额收益存在显著衰减。如我们大家常用且简单的双低因子,或是CCB定价偏离因子。从2022年下半年开始,低估值类因子的超额收益逐渐衰减,今年以来两个因子的超额收益均接近于0。那么低估值因子近期失效的原因是什么?我们主要观察到以下现象:

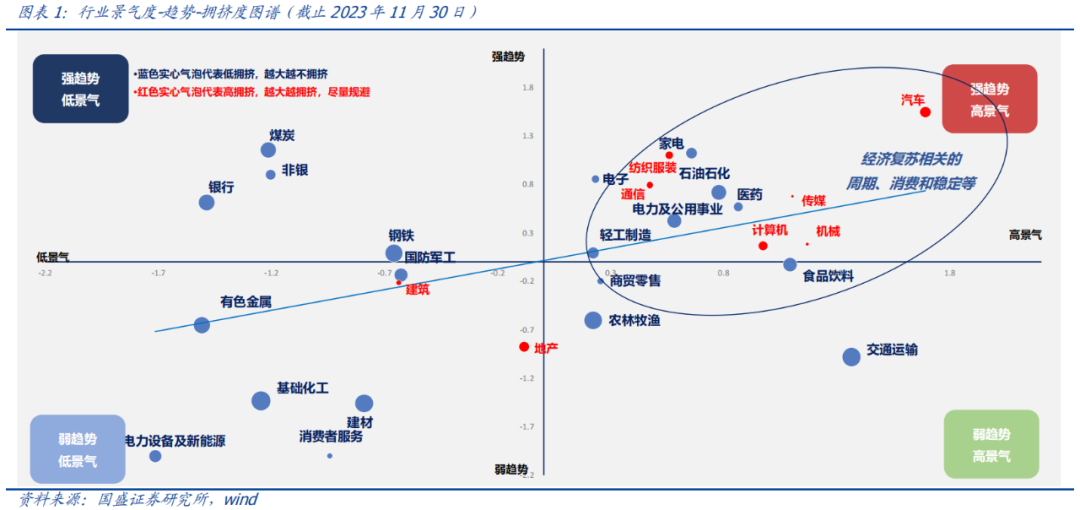

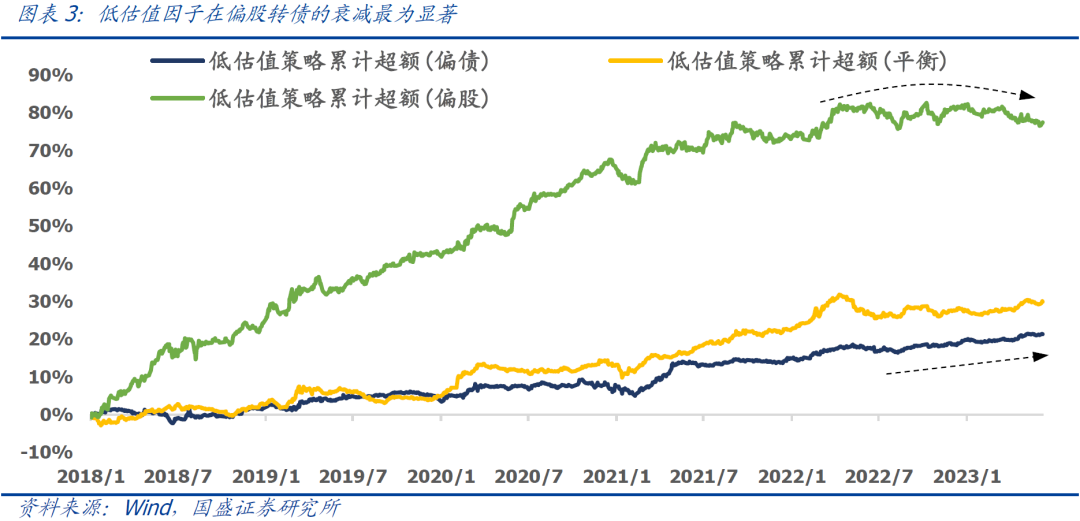

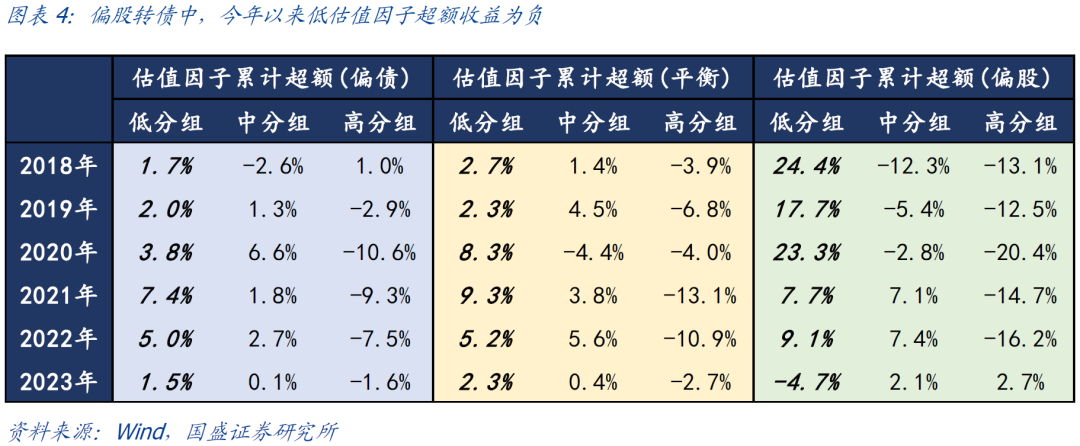

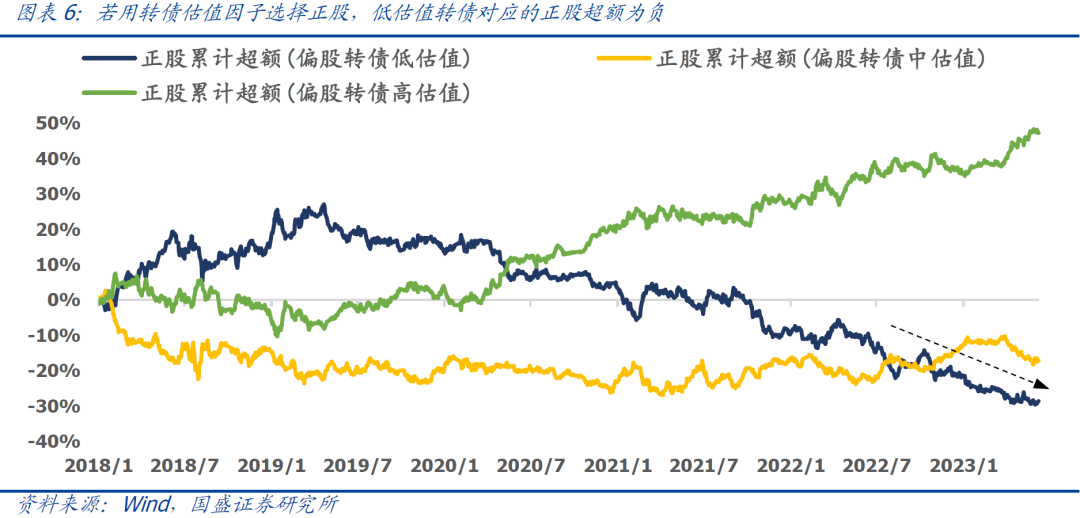

一、偏股转债中低估值因子失效

我们统计了偏债、平衡、偏股中低估值因子的累计超额收益走势,可以观察到:

1)平衡偏债转债:尽管低估值因子在平衡偏债转债中超额收益存在衰减,但是今年以来仍然贡献了1.5%以上的超额收益。

2)偏股转债:从2022年下半年开始,低估值因子超额收益基本走平,今年以来低估值因子贡献了-4.7%的超额收益,高估值转债反而能够获得2.7%的超额收益,低估值因子在偏股转债中基本失效。

二、在偏股转债中,投资者对正股表现的博弈已较为充分

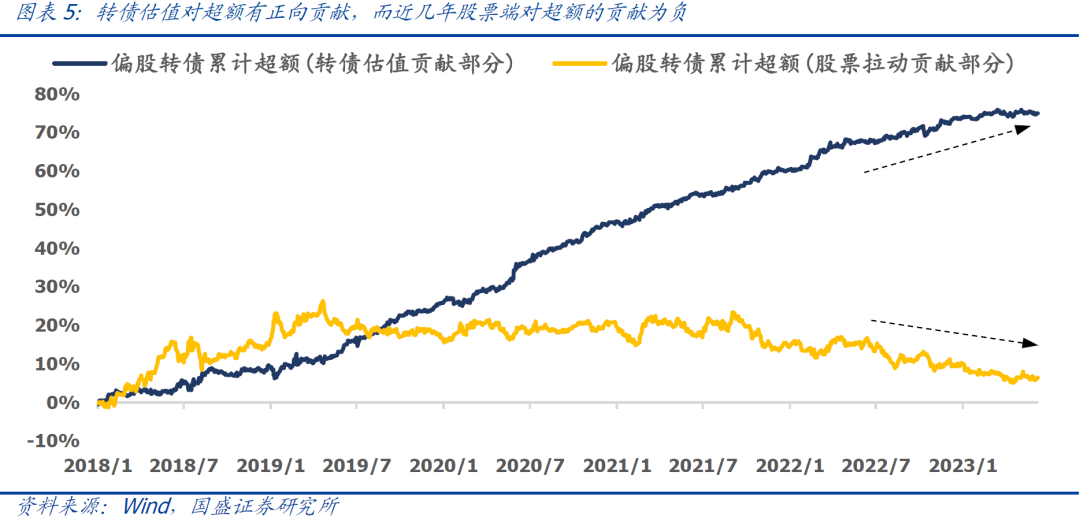

基于转债的收益分解,我们发现在低估值策略中:

1)转债估值仍能够获得稳定的超额收益,即对于估值极低的转债,其估值未来大概率会出现均值回复的现象,从而提供正向的转债估值超额收益。

2)自2021年下半年开始,低估值策略的股票端稳定贡献负向超额收益,该负向超额与转债估值贡献的正向超额相抵,导致低估值因子在偏股转债中失效,因此说明转债投资者对未来正股表现的博弈已较为充分。

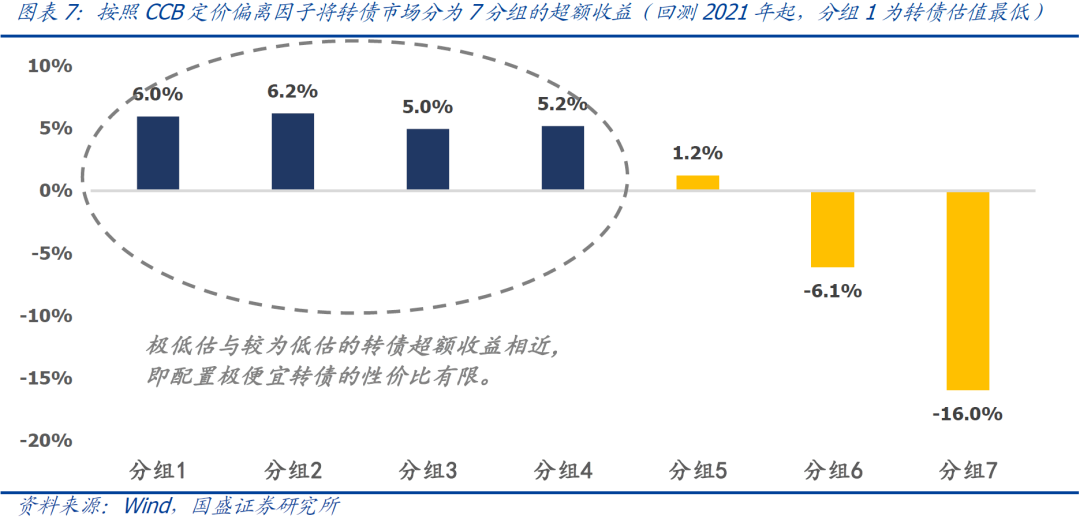

三、配置极便宜转债的优势并不明显。

我们通过历史回测发现,配置极低估值转债的性价比有限,因此我们在规避高估值转债的同时,可以放宽对低估转债的限制,并不执着于找到最便宜的一批转债进行配置,而是在相对便宜的转债中通过其他因子进行增强。

四、基于转债换手率的相对收益策略。

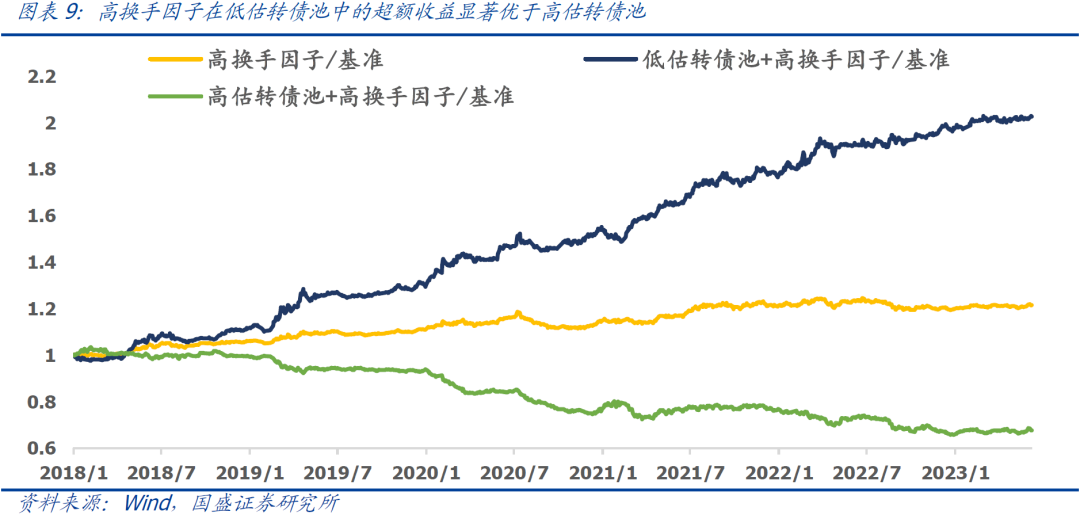

1)资产的换手率往往能够体现出其当前的市场热度,但是也蕴含了交易过热的风险。我们发现通过在低估转债池中使用高换手因子进行增强,能够捕捉情绪上升时期的收益,未来转债估值上涨空间大,下行安全边际高,风险较为有限。

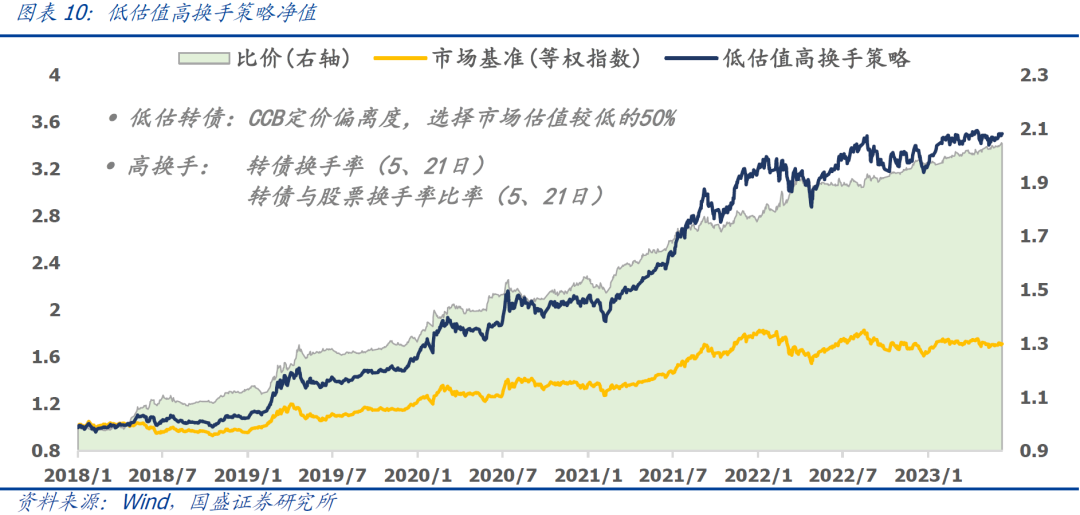

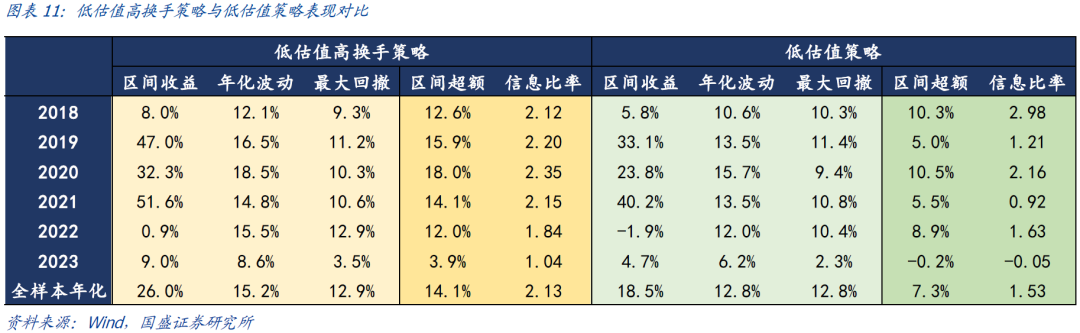

2)由此,我们可以在低估值转债池中选择偏债、平衡、偏股这三个分域中换手率因子分数最高的转债进行配置,每个分域不超过15只,策略配置不超过45只转债。该策略自2018年起能够实现26%的绝对收益,以及14.1%的超额收益,今年起也能实现9%的绝对收益与3.9%的超额收益,均显著优于传统低估值策略。

01

当前可转债估值因子超额衰减

① 当前可转债估值因子超额衰减。转债低估值因子是转债市场很久以来一直表现较为稳定且超额收益高的因子,然而最近我们观察到传统的转债低估值因子的超额收益存在显著衰减,此处我们主要选取了两个具有代表性的因子,并选择市场上估值最低的1/3只转债构建低估值策略,进而查看其近期表现:

• CCB定价偏离因子=转债价格/CCB定价-1,其中CCB定价来自于专题报告《可转债定价模型与应用》。

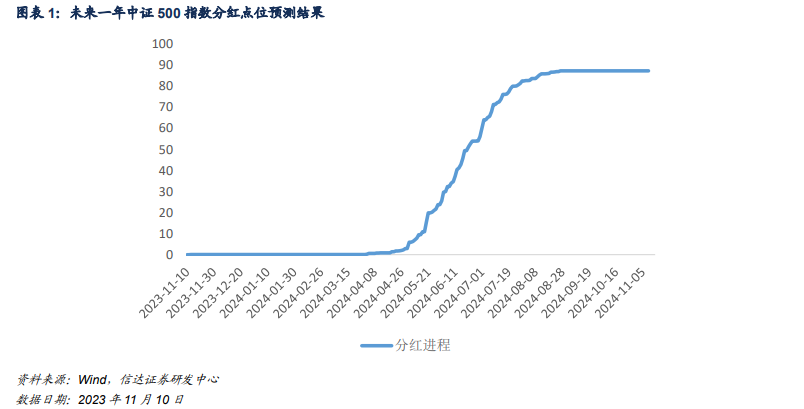

由图表1、2可见,自2018年起,低估值类因子均有较为稳定的超额收益。然而从2022年下半年开始,低估值类因子的超额收益逐渐衰减,今年以来两个因子的超额收益均接近于0。那么低估值因子近期失效的原因是什么?

③ 在偏股转债中,投资者对正股表现的博弈已较为充分。我们依照专题报告《可转债定价模型与应用》中的收益分解方法,将转债每日收益拆解为债底收益、正股拉动收益与转债估值收益。1)债底收益:由转债支付的票息与债券现金流的资本利得组成。2)正股拉动收益:正股收益对转债价格所产生拉动收益,呈现非线性的特征。3)转债估值收益:波动率、到期时间等其他因素所产生的收益。

02

基于换手率的低估值优化策略

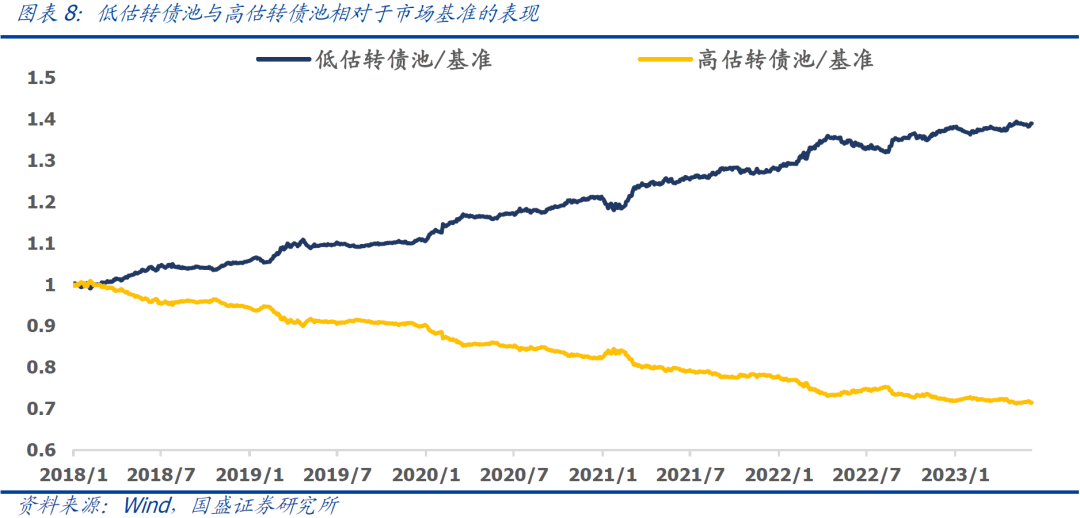

因此,后文我们按照CCB定价偏离度将市场上的转债分为低估转债池(CCB定价偏离度最低的50%转债)与高估转债池(CCB定价偏离度最高的50%转债),并尝试在低估转债池中进行增强。

② 基于转债换手率的相对收益策略。资产的换手率往往能够体现出其当前的市场热度,当转债换手率较高时,市场在交易转债或股票未来大幅上涨的预期,但过高的换手也隐含了市场交易过热的可能,未来存在大幅回撤的风险。此处,我们可以通过转债的估值将上述现象分为以下两个阶段(其中高换手因子为转债过去5日、21日换手率,以及转债与股票过去5日、21日换手率的比率进行等权打分):

• 转债高估值转债池+高换手因子:此策略在高估的转债池中找到高换手的转债。此类转债估值较高情绪较热,属于情绪上升的末期。此时转债估值上升空间十分有限,但下行风险较大,该策略稳定跑输基准。

基于上述分析,我们可以构建“低估值高换手”策略,该策略首先将转债市场中估值较低的50%转债选出作为转债池,在该转债池中使用换手率因子进行增强,选择低估池中偏债、平衡、偏股这三个分域内部换手率因子分数最高的转债进行配置,每个分域不超过15只,即策略配置不超过45只转债。该策略自2018年起能够实现26%的绝对收益,以及14.1%的超额收益,今年起也能实现9%的绝对收益与3.9%的超额收益,均显著优于传统的低估值策略。

投资者如果对报告具体细节感兴趣,欢迎阅读完整报告或者跟我们联系。

风险提示:以上结论均基于历史数据和统计模型的测算,如果未来市场环境发生明显改变,不排除模型失效的可能性。

本文节选自国盛证券研究所于2023年6月13日发布的报告《可转债估值因子的衰退与优化思路》,具体内容请详见相关报告。

梁思涵 S0680522070006 l[email protected]m

林志朋 S0680518100004 [email protected]

刘富兵 S0680518030007 [email protected]

特别声明:《证券期货投资者适当性管理办法》于2017年7月1日起正式实施。通过微信形式制作的本资料仅面向国盛证券客户中的专业投资者。请勿对本资料进行任何形式的转发。若您非国盛证券客户中的专业投资者,为保证服务质量、控制投资风险,请取消关注,请勿订阅、接受或使用本资料中的任何信息。因本订阅号难以设置访问权限,若给您造成不便,烦请谅解!感谢您给予的理解和配合。

重要声明:本订阅号是国盛证券金融工程团队设立的。本订阅号不是国盛金融工程团队研究报告的发布平台。本订阅号所载的信息仅面向专业投资机构,仅供在新媒体背景下研究观点的及时交流。本订阅号所载的信息均摘编自国盛证券研究所已经发布的研究报告或者系对已发布报告的后续解读,若因对报告的摘编而产生歧义,应以报告发布当日的完整内容为准。本资料仅代表报告发布当日的判断,相关的分析意见及推测可在不发出通知的情形下做出更改,读者参考时还须及时跟踪后续最新的研究进展。

本资料不构成对具体证券在具体价位、具体时点、具体市场表现的判断或投资建议,不能够等同于指导具体投资的操作性意见,普通的个人投资者若使用本资料,有可能会因缺乏解读服务而对报告中的关键假设、评级、目标价等内容产生理解上的歧义,进而造成投资损失。因此个人投资者还须寻求专业投资顾问的指导。本资料仅供参考之用,接收人不应单纯依靠本资料的信息而取代自身的独立判断,应自主作出投资决策并自行承担投资风险。

版权所有,未经许可禁止转载或传播。

本篇文章来源于微信公众号: 留富兵法