基金公司:我真没钱了...

每到周五有大事,我已经ptsd了,本来Happy Friday挺开心的,监管一个王炸,直接让大家被动加班,更让诸多卖方小伙伴度过了一个不眠之夜。

公募要降佣了。

昨晚,证监会发布了《关于加强公开募集证券投资基金证券交易管理的规定》公开征求意见,这次主要面向的是佣金。

之前一直备受诟病的,普通投资者万2.5、基金万8的佣金终于成为历史。

现在ETF的交易佣金费率原则上不得超过平均水平;主动权益等其他基金不得超过市场平均股票交易佣金费率的两倍。

引用中国证券报的数据,根据2022年数据测算,《规定》实施后,公募基金股票交易佣金总额将由188.68亿元下降至126.36亿元,降幅为33.03%,每年为投资者节省62.32亿元的投资成本。

虽然今年以来各种传闻,让降佣这件事本身有了一定预期,但真落地的时候还是忍不住感慨,“时代的一粒灰,落到每个人头上就是一座山。”

今年是ETF大年,咱们都说得ETF者得天下。

不光是基金公司,对代销机构也是如此。

2023年三季度公募基金代销保有规模百强名单,券商数量占了一半。

而对比二季度,券商的保有规模及占比均环比上涨,保有规模目前仅次于商业银行成为第二大代销机构,某种程度上券商确实是ETF大发展的受益者。

因为基金公司想把ETF做大,就必须依赖证券公司的销售支持。

而证券公司在融资融券业务中,融券最大的券源就是基金公司指数基金的股票持仓,并且证券公司也离不开基金公司在经纪业务上的帮助。

证券公司帮助基金公司完成营销任务,基金公司会以销售规模的倍数来给证券公司完成交易量,比如1000万的基金销售量换来2-4亿的股票交易量,但这个数字在最近越发夸张,夸张到有些离谱的地步。

现在好了,大家可以探索新的合作模式了。

不得不承认,卖方研究员是国内最勤奋的群体,之前看财联社的统计,截止到11月的数据,今年的90多家券商发布了18万篇研报。

这个数字相当炸裂,可如果勤奋的工作无法产生合理的价值,从业者自己也要质疑这份工作的价值。

研报虽然海量,但真正能看的,能指导投资的又有几封?时不时爆出实习生的锅,还有万能的CP(COPY PASTE)大法。

当下卖方与基金公司的合作,卖方提供的与其是“研究”,倒不如说是“服务”。现在这文对真心研究的人来说也不是坏事,可以更专注于本职工作了。

监管一直希望打造一流投资银行,必须要做大做强,而在这个过程中不可避免要分掉中小券商的蛋糕。

现在降佣了,中小券商的出清也就进入了倒计时,券商的供给侧改革也就开始了,人员优化不可避免,可以预测的是肯定会有一波卖方分析师来做自媒体...

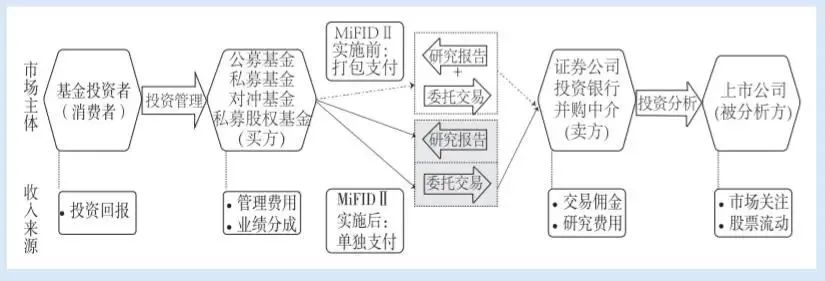

话说,我一直很纳闷,买方向券商支付交易佣金,租用券商的交易席位进行交易,券商分析师向买方提供免费的研究服务以换取分仓佣金这种模式为什么能一直存在?

这种模式下,可追溯到20世纪50年代,基本所有国家都采用了这个操作。

直到2014年欧洲率先开展了一次全面的监管改革,出台了MiFID Ⅱ,该法令于2018年1月3日正式生效,适用范围为在欧洲经济区注册或有实体存在的资产管理公司。

针对卖方分析师的业务模式,MiFID Ⅱ进行了颠覆性的修改,首次将分仓佣金与研究费强制解除绑定,拆分研究费用和执行费用,研究费用由买方机构单独支付。

而自MiFID Ⅱ以后,基金公司不能再将卖方分析师的投研咨询费用“打包”在交易佣金中,且需要向投资者提供其购买研究报告的费用明细。

不仅如此,基金公司还必须证明所购买的外部研究的有用性,以表明卖方分析师研究报告为其投资决策做出了一定贡献。

这个模式很好但也不是完全没问题,你想如果研究费用和佣金硬拆分,势必会在研报报价上产生恶性竞争,以及各种信息披露问题。

所以未来怎么改革还得走一步看一步。

当然,现在最难受的除了卖方小伙伴当然还有Wind,基金公司以后只能自己买Wind了,Wind涨价逻辑受损,同花顺ifnd和东方财富Choice将迎来黄金十年。

至于对基金行业的影响,现在还看不清,毕竟目前核心宽基ETF布置得已经差不多了,降佣对ETF格局的影响还不知道。

有人说主动权益还将是基金公司发展的重点,但其实也不好说。

虽说主动权益佣金仍然是普通佣金的2倍,但整体大蛋糕也在缩水,再加上现在普通基民对主动权益的态度,怎么搞还真不知道。

反倒是券结产品,因为不受15%的基金证券交易佣金上限的约束,可能会成为2024年各家基金公司发展的重点产品。

目前全市场基金有11397只,而券结产品只有864只,占比不到8%,未来应该能有不小的增长空间。

结合美国的经验,佣金和买方投顾费用的此消彼长会是长期趋势,国内有可能复刻这一路径。

当然了,前提是A股能提供必要的——赚钱效应。

我现在最关心的是手里有券商或者券商ETF的朋友周一会怎样,是利空出尽10cm暴涨,还是...跟着继续不及预期的CPI、PPI一起,继续挨打?

重复添加,已经有北落微信,直接私聊领取

本篇文章来源于微信公众号: 韭圈儿