美债,当下最大的机会?

纵观全球市场,美债可能是当下全球非常好的机会,美股因为美国升息高利率,可能进入更加惨淡的衰退。在这样的大环境下,我要推荐的确定性最大,收益会相当不错的一个产品。美国国债20+年ETF-iShares(TLT)

我们都知道美国现在已经进入加息尾声,现在是5.00%,后面可能还有1-2次加息,最高到5.5%。不仅美国经济会承压,全球各国也会被美元高利率吸血,日子都未必好过。但是就是这样的压力,会让美联储达到通胀目标后,半年后,开始逐渐降息,现在看可能是2024年上半年到年中开始。

债券市场要比股票简单很多,就是一个价格和利息的变化。没有什么财报,甚至可以说简单到就是数学的计算,所以确定性很高,不会有黑天鹅事件。TLT持有的大都是美国20年往上的长期国债,全球最安全的资产。

债券的价格和利率是成反比的。利率变高,现有债券价格就会走低;利率变低,现有债券价格就会走高,这就是我们想赚的钱。美国利率从22年初的 0.25%,如果涨到预计的5.25%,涨了5%;假设未来会跌回到0.25%,也就是5%收益空间,这点作股票的你估计看不上。于是我们得要上杠杆,我们不是自己上杠杆,而是去买长期债券,20年的,这就等于上了20倍杠杆,把20年的利息在利率从5.25%降回0.25%的过程中,一年把20年的收益都吃到,这就很丰盛了。

现在的20年国债的市场利率是4.273%,并没有短期国债的5.00%高,是因为这种高利率不会长久,所以长期国债并没有把联邦利率全部Price In到长期国债里,这就导致了利率倒挂,例如现在20年国债利率比2年国债利率低0.67%。

按照TLT的走势,从2021年底的150美元跌倒了最低的90美元,现在涨回来一点到了100。原因就是美国利率大家已经能看到头了,加息速度也下来了,债券价格是有个提前量的,和之前的高点150美金还是有不少距离,还有肉吃,估计至少赚50%。

如果美国发生新一轮的经济危机,美联储一般会快速把利率杀到最低,如果这种事情发生,50%的盈利可以快速实现。

选择美国国债20+年ETF-iShares(TLT) 的优点

1. 安硕iShares发行的ETF,老牌大牌靠谱,TLT现在持有的大都是美国20年往上的长期国债,全球最安全的资产。

TLT规模高达310亿美金,流动性非常好。

管理费低,只有0.15%,良心。中国债券基金动不动就是1%的的管理费+托管费,还有赎回费什么的,实在是很鸡肋,毕竟债券本身收益不高,快一半都被基金公司给赚走了,实在没留什么给投资人。

TLT每个月的派息,最近几次平均在0.24美金,乘以12个月就是2.88美金,也可也是实打实的收益。

买入计划

美国利率到顶已经说了好几个月了,但是美国强劲的经济数据,让这个顶延后到了3季度。现在买就是不错的买点。

**风险点

- 美国经济持续很好,加息继续,没有停在5.25% - 5.5%

- 降息没有如期开始,或者降息速度比较慢,都会让赚到上面说的50%花更多的时间,最好预计2年。

ylxwyj

现在拿着 短债ETF(BIL)和石油期权的多头组合;打算等着美股回调之后,看性价比买入美股或A股。

不打算买入长债ETF(TLT)。

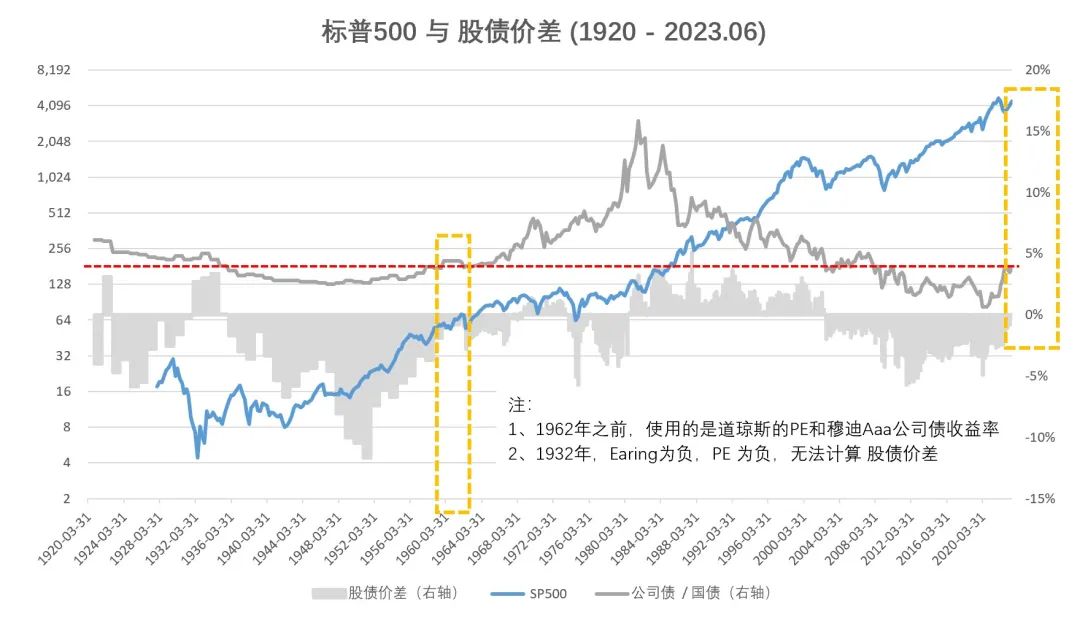

一是,从利率的大周期(一般是二三十年)看,应该是向上的;即使中间有反复(第一张图);

二是,从利率长期走势的阶段、股债价差等综合来看,现在可能更类似于1959-1963年(第一张图的黄色虚线框),可能会是加息的中间调整期;

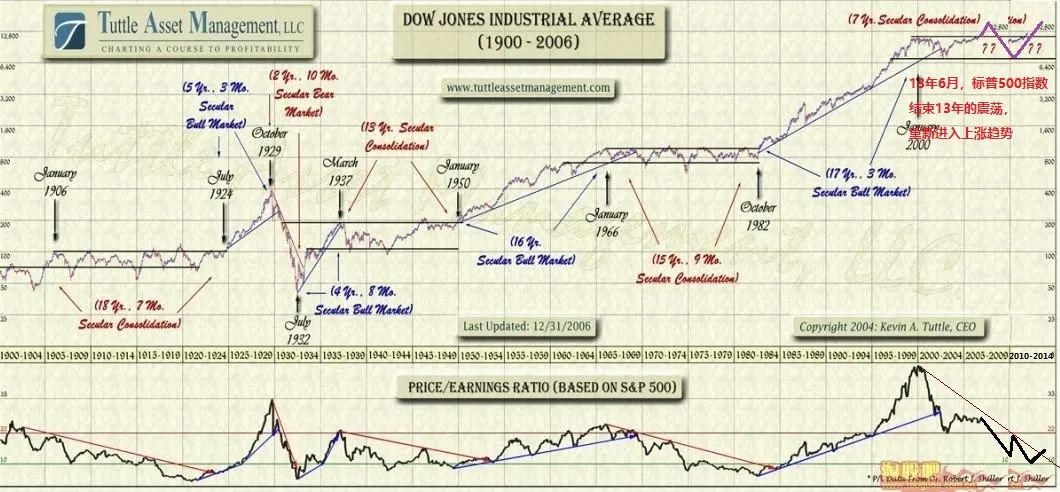

三是,看美股的未来长期走势,应该是向上的可能性大于震荡(第二张图),毕竟2000-2013年,已经震荡了13年,和历史上的其他震荡周期时间大致相当 —— 当然,它现在的性价比并不好。

另外,《戴维斯王朝》一书中的历史记录,可以作为参考:

1、每一个时代都有红极一时的流行投资品种,但它最终会让追随它的人贫困潦倒。

这难道真是一个残酷的玩笑吗?20世纪的每一个20年,当初看似最赚钱的投资会在达到其巅峰之后进入长期的下滑;而那些看似最不赚钱的投资在触及低谷之后却开始步入长期的上升轨道。那些不墨守成规的少数投资者因抓住这些转折点而获利甚丰,而大多数人会继续将他们的钱放在那些昔日明星身上,大众的这种忠诚令他们付出了极高的代价。

在20世纪20年代末,昔日明星是股票,这使得那些股票的热爱者整整输掉了一代人的财富。当时只有少数质疑者从股市中逃出,搭上了政府债券的船,这一举动在随后17年给他们带来了丰厚而又稳定的收入,而股票则毫无起色。但是,到了20世纪40年代后期,历史迎来了另一个拐点。此时,债券就是那个被证明了的昔日明星,债券投资曾是最安全、最聪明的投资。

接下来,是长达34年的债券熊市,从杜鲁门时代一直延续到里根时代。20世纪40年代后期,债券的利息率为2%~3%,到20世纪80年代早期为15%,伴随着债券利息率的提高,债券的价格一蹶不振,债券投资者损失惨重。同样的政府债券,在1946年的价格为101美元,到了1981年仅值17美元!经历了30多年的时间,那些忠实的债券持有人每一美元的投资损失了83%。戴维斯不再像过去一样关注后视镜里的景象,现在他专注于未来的道路。

1957年,那些债券市场的大户、中户们饶有兴致地玩着赌博游戏,他们用银行贷款去抢购那些最新发行的政府债券。为了满足市场这些大胃口的需求,财政部发行了17亿美元新债,到期日为1990年,年息为3.5%。留意到这批债券直至1990年到期这一特点,华尔街爱开玩笑的人将它们称为“无拘无束的90”。在投机者损失殆尽后不久,美联储的应对方案(提高短期利率)平息了通货膨胀,恢复了债券交易市场的平静。在接下来的六年时间里,通胀率维持在2%上下的水平。

2、债券的熊市,可以远远长于股市;单边走势可以持续20-30年

1929年之前是股票,

之后17年(1930-1947)是债券,

然后34年(1947-1981年)是债券大熊市,其中:

- 1947-1973年是股市大涨(巴菲特是1968年清盘自己的基金,让原基金持有者去买债券);

- 1973-1983是通胀,大宗商品牛市,直到原油价格崩盘(可比2015年的油价100跌到30)。

1983年以后,你们都比较清楚了。

空仓股民1

对于美国通胀,现在的共识是回不到原先的低利率了,长期利率倒挂也反映了加息拐点的到来,即便明年开始降息,美债etf也不见得有利可图。另外利率和汇率是辩证关系,往往赚了利息赔了汇率。

卖etf不如直接买美债期货,资金效率更高。

Duckruck

直接做多美国国债期货。

长期美债利率已经涨了一年了,最近还在涨,你做空美债利率就是做了趋势交易者的对手盘,而利率是有强趋势的,简而言之你平均来说要亏。

还有楼主说“债券市场要比股票简单很多”,固收市场是最难的,知道什么是负久期吗?默顿模型是什么?如何进行信用曲线利差交易?breakeven是什么?就算知道这些,绝大多数机构在里面也是韭菜的命,就最近三年可转债与小盘股一起趁着疫情拉了很多新韭菜入市起飞,就当固收市场真简单了是不是?

关注集思录微信

特别提示

本文不构成任何投资建议,仅为信息分享。任何因本文导致的投资行为发生的亏损,本公众号及作者概不承担任何责任。

集思录(www.jisilu.cn)是一个以数据为本的投资理财社区,专注于新股、可转债、债券、封闭基金等数据服务。我们的理念是在保证本金安全的前提下,使资产获得稳健增长。

快捷查询:

搜索微信号“jisilu8”添加我们

回复“新股”学习申购新股基础知识

本篇文章来源于微信公众号: 集思录