“价值投资+主动量化”,南华丰汇基金经理黄志钢深耕价值投资理论——德邦基金经理系列研究之二【德邦金工|金融产品专题】

摘要

投资要点

南华丰汇(基金代码:015245.OF)业绩大幅跑赢基准:南华丰汇(基金代码:015245.OF)2022年3月5日起由黄志钢先生任基金经理,截至2023年6月16日,基金经理任职以来收益率达23.47%,大幅跑赢比较基准及沪深300指数。2022年6月以来,该基金备受机构投资者青睐,规模大幅增长。

“价值投资+主动量化”,南华丰汇深耕价值投资理论:黄志钢先生认可沃伦·巴菲特的投资理念:“以合理的价格买进优秀的企业”,也在自身的投资策略中贯彻这一理念。经过多年的量化研究经验,黄志钢先生总结出好的量化策略标准。其中,特别强调了理论性,即策略应具备坚实的理论基础、反映投资哲学,能形成投资信仰。这也跟黄志钢先生的价值投资理念相呼应。黄志钢先生将主动的价值投资理念和主动量化投资相结合,总结了一套投资模型,不仅从数学推导上证明模型核心公式,也从主观逻辑上分析了公式中各部分因子背后的逻辑支撑。

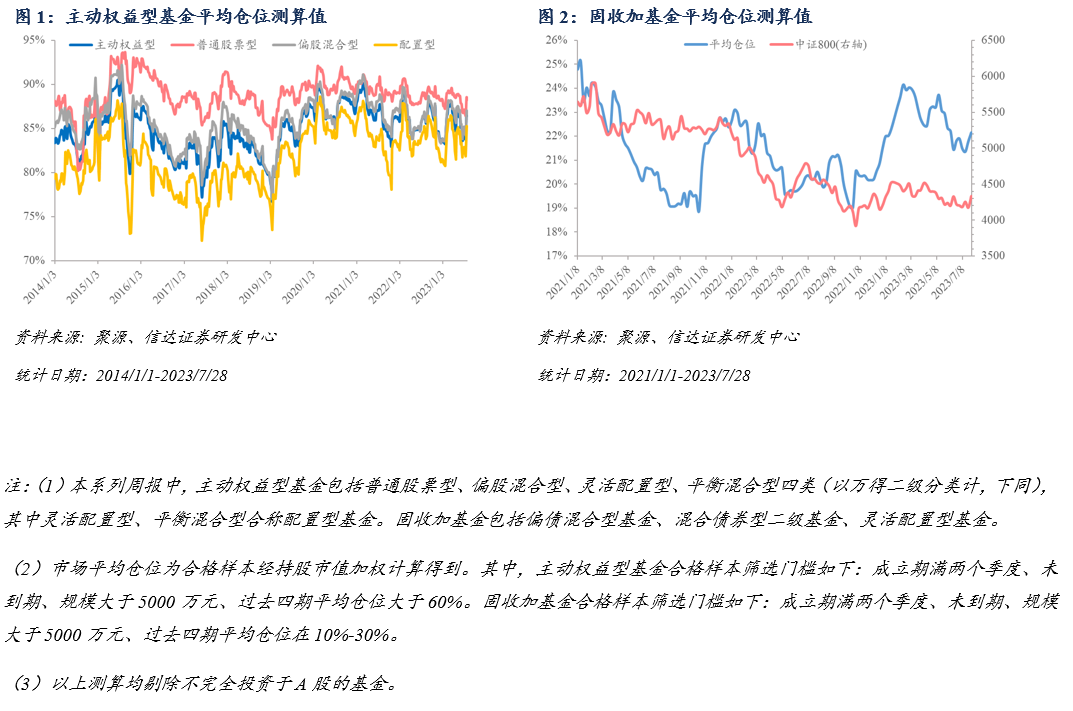

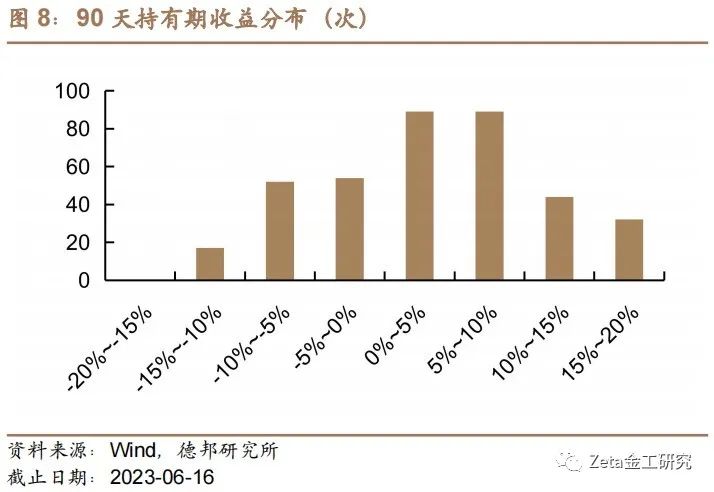

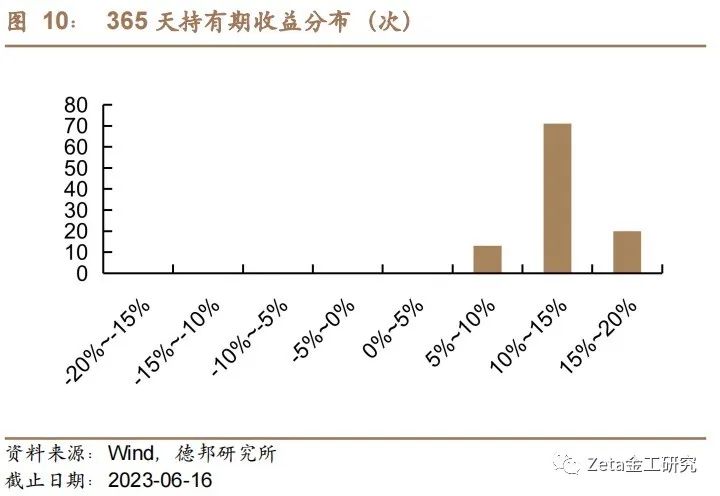

长期业绩优于基准,月度胜率稳健,持有体验优异:基金在年化收益方面,长期看来优于偏股混合型基金指数,且跑赢沪深300指数;此外,整体看来,基金在沪深300下行时相对于沪深300跌幅更小,表现较为出色。相对层面上,与沪深300相比,基金月度胜率为62.50%;绝对层面上,基金月度正收益概率为68.75%。我们统计自基金经理任职以来,滚动平均收益率的分布情况:基金持有30天、90天、180天和365天年化平均收益分别为13.68%、14.91%、6.94%和13.07%。从收益分布看来,持有365天时有较为稳定的正收益。

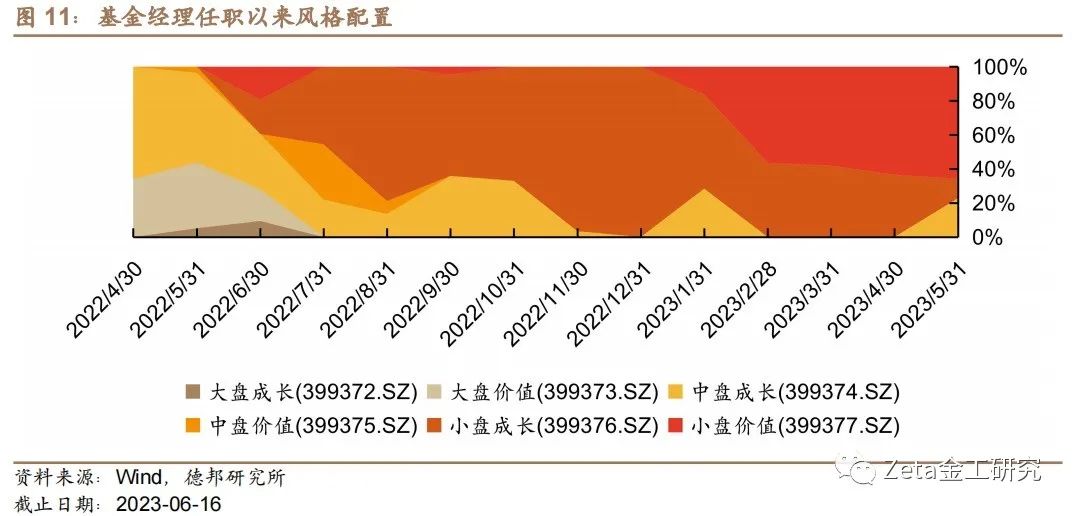

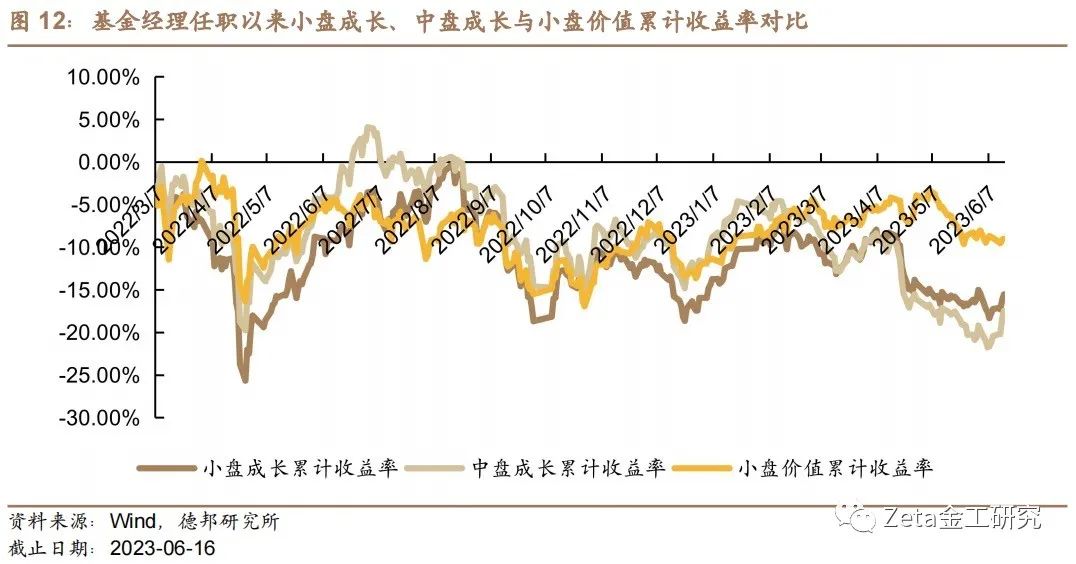

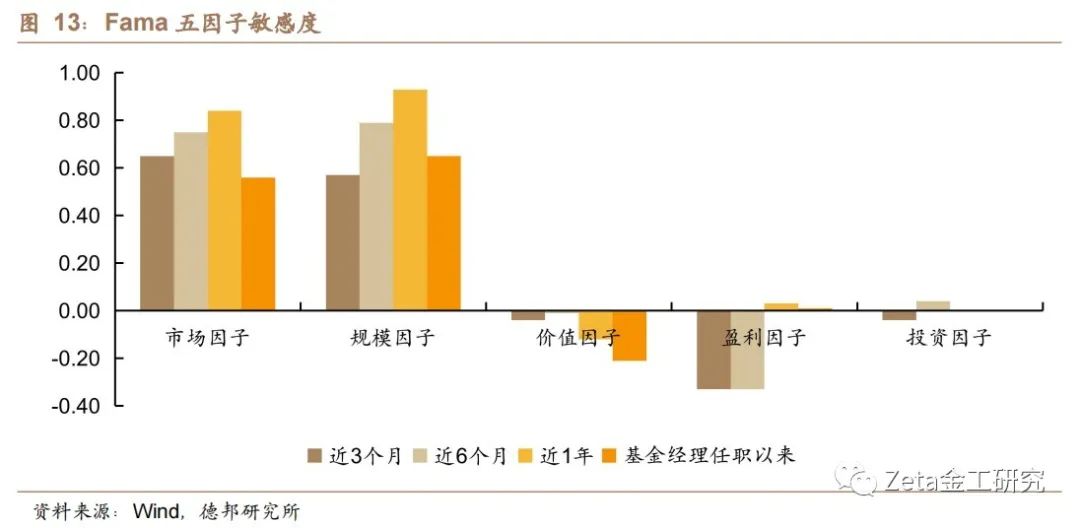

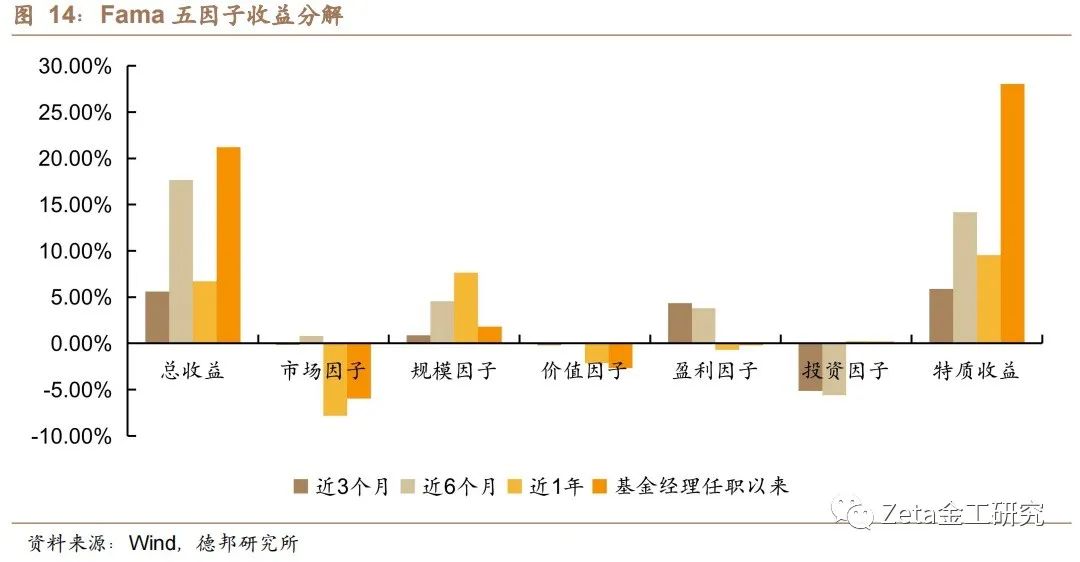

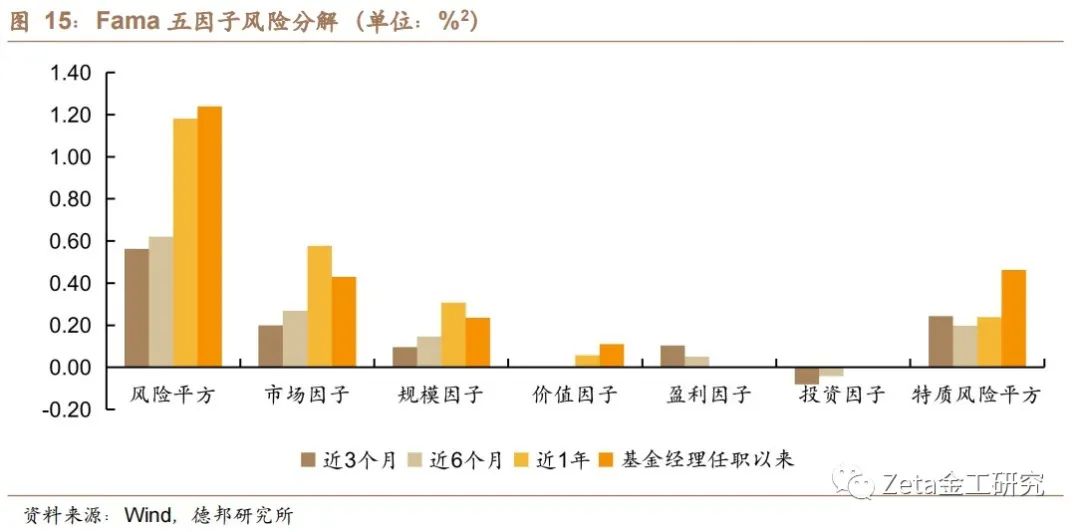

顺势择股,配置风格转向小盘价值:任职初期基金经理偏好配置中盘成长股;2022年6月以来,基金经理先后增加了对小盘成长股、小盘价值股的配置。对比小、中盘成长股与小盘价值股累计收益率可以发现,2023 年小盘价值股整体净值收益表现要优于小盘成长股,说明基金经理对于风格决断有较好的见解,体现了其具备一定风格判断能力。根据fama五因子的表现来看,规模因子和盈利因子暴露明显,基金偏向小市值和高收益风格,规模因子和盈利因子给基金带来了正向收益。结合前文,基金更偏向小盘和高盈利的风格是基金表现优秀的原因之一。除了正的规模因子和盈利因子的解释以外,未被解释的特质收益和特质风险也很显著,尚有其他风格收益未被发掘。

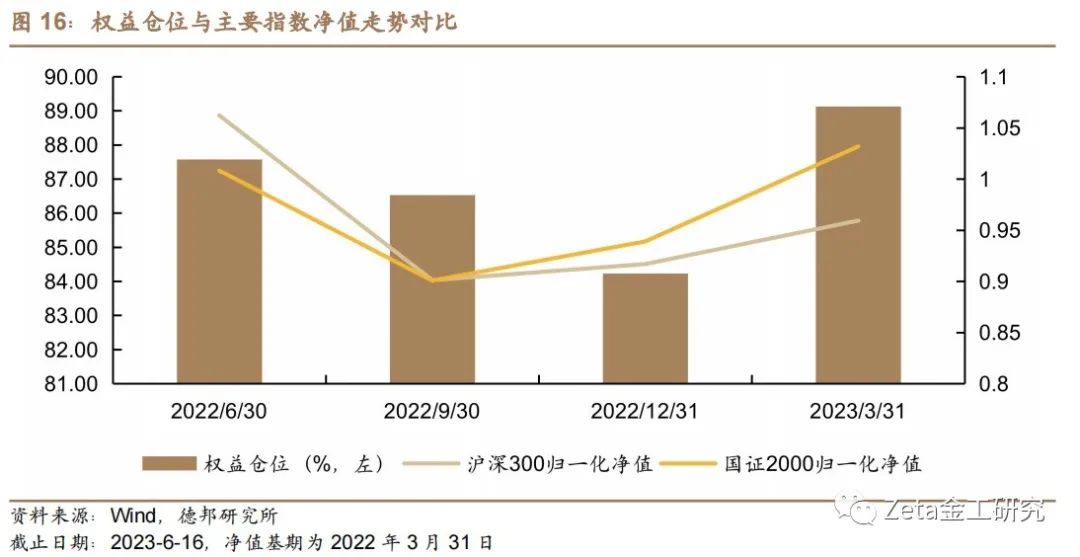

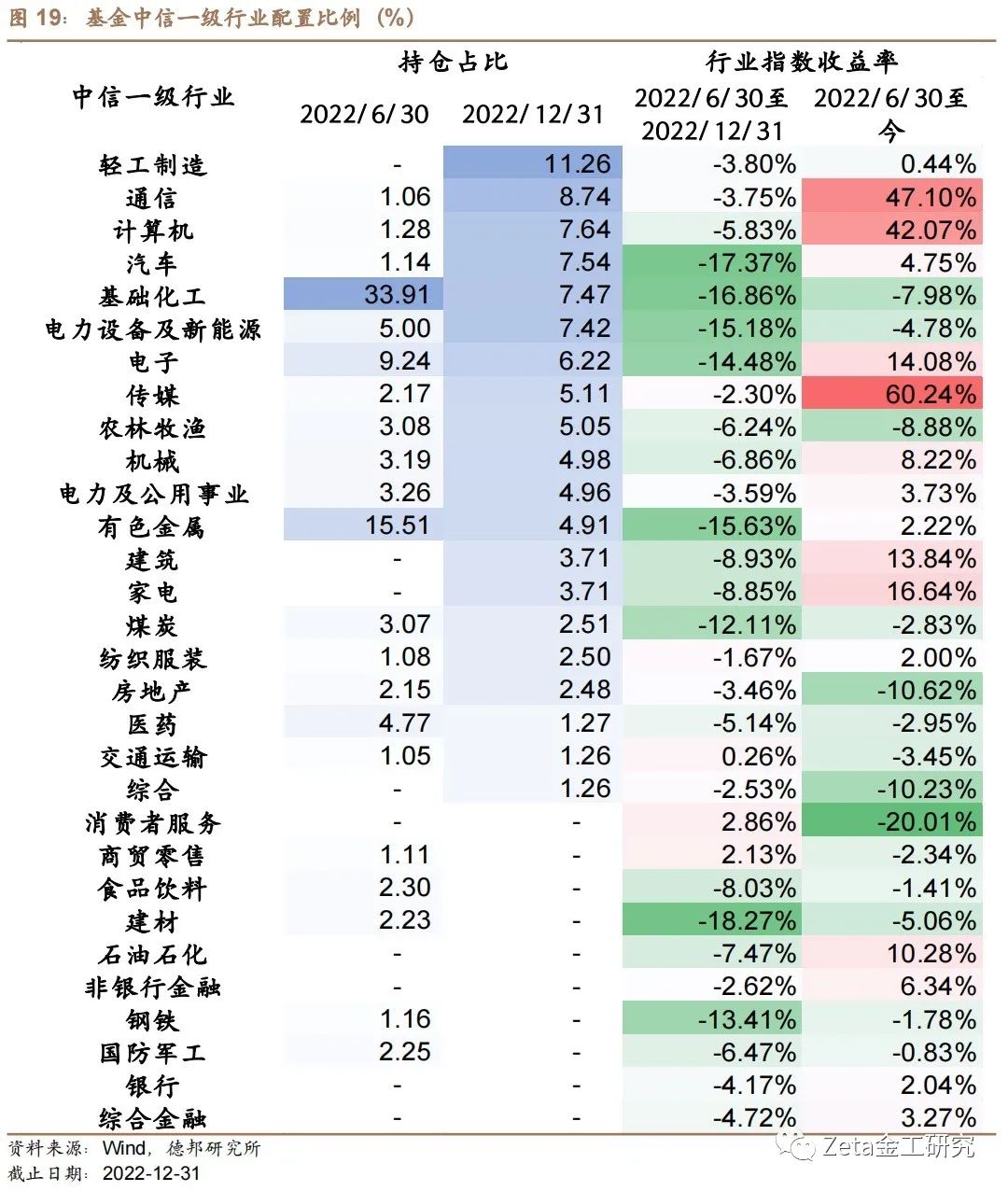

权益仓位随市场调整,整体高位运行,行业轮动效果佳,2022年以来有多个重仓行业踩中行业风口:权益仓位整体保持稳定高仓位,历史来看会视市场行情对仓位及持股集中度做一定调整。自基金经理任职以来倾向于重点配置中游制造、TMT和下游消费板块,从中信一级行业来看,2022年底基金重点配置了轻工制造(11.26%),通信(8.74%)和计算机(7.64%)。其中,属于TMT板块的通信、计算机今年以来均涨势较好。另外,今年以来涨幅最高的传媒行业在2022年底配置占比为5.11%,排名第八。2022年底基金行业配置较好地踩中了行业风口。

风险提示

宏观经济变化风险;新冠疫情恶化对全球宏观经济带来负面影响;政策环境超预期变动风险,指数系统性下跌风险。

目 录

1. 南华丰汇(015245.OF)介绍

1.1. 产品简介

1.2. 规模与投资者结构

1.3. 基金经理

1.3.1. 基金经理简介

1.3.2. 投资理念

1.3.3. 核心模型:主动价值投资和主动量化投资相融合

2. 南华丰汇投资业绩

2.1. 长期业绩

2.2. 不同市场环境下业绩表现

2.3. 月度胜率

2.4. 持有体验

3. 净值角度归因分析

3.1. 风格分析

3.2. Fama五因子暴露情况

4. 资产配置

4.1. 权益仓位情况及持股集中度分析

4.2. 板块配置

4.3. 行业配置

5. 风险提示

正 文

1. 南华丰汇(015245.OF)介绍

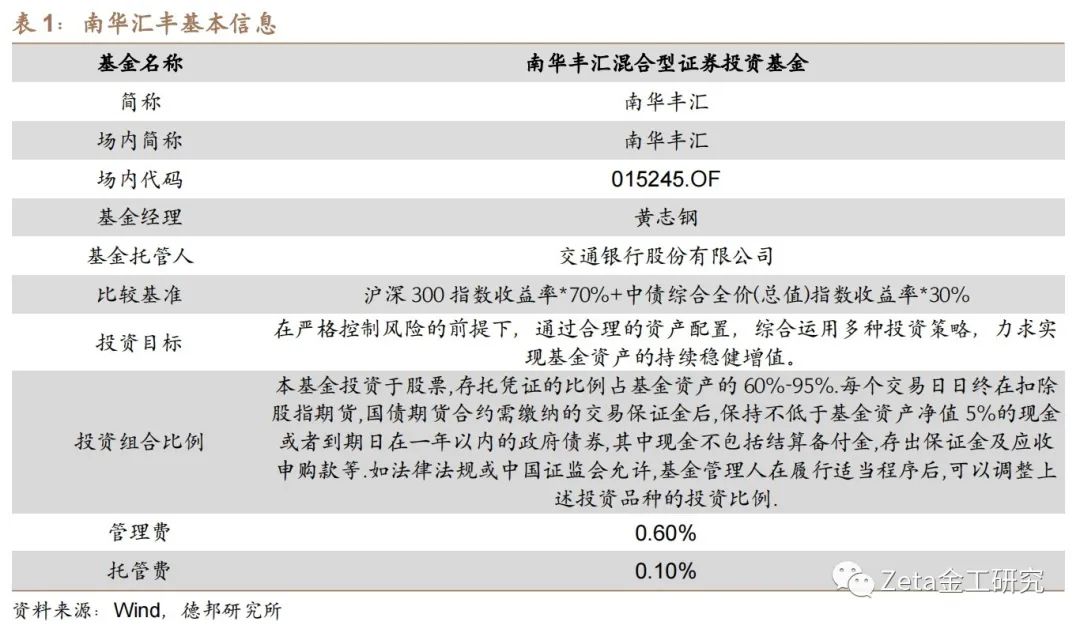

1.1. 产品简介

南华丰汇(基金代码:015245.OF)是南华基金旗下的一只偏股混合型基金,2022年3月5日起由黄志钢先生任基金经理。该基金以在严格控制风险的前提下,通过合理的资产配置,综合运用多种投资策略,实现基金资产的持续稳健增值为投资目标。

截至2023年6月16日,基金经理任职以来收益率达23.47%,大幅超过基金比较基准(-5.46%)和沪深300(-8.95%)。

1.2. 规模与投资者结构

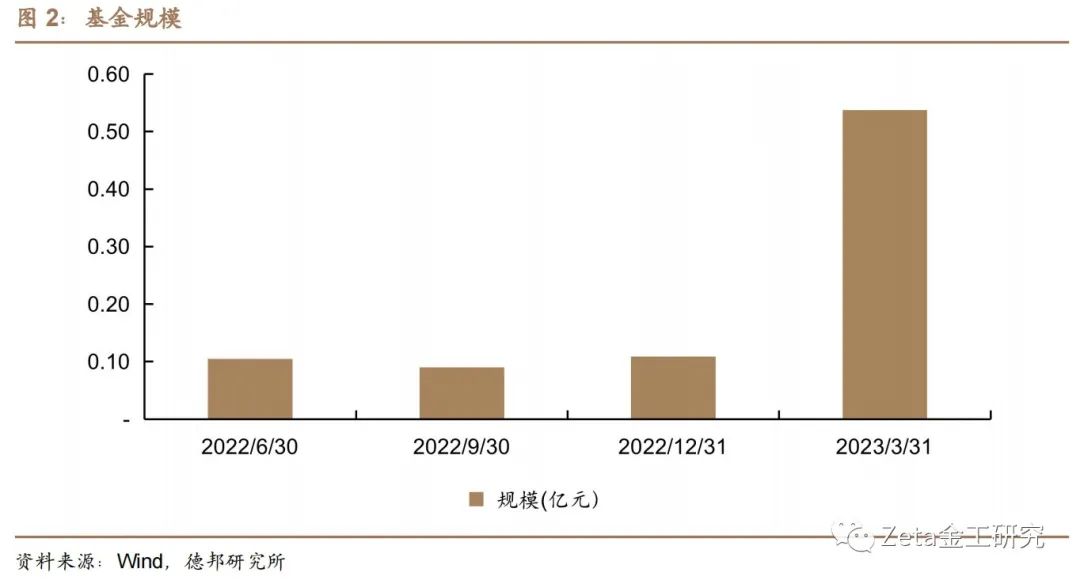

2022年12月以来,基金规模大幅增加,截至2023年3月31日,基金规模为0.54亿元。

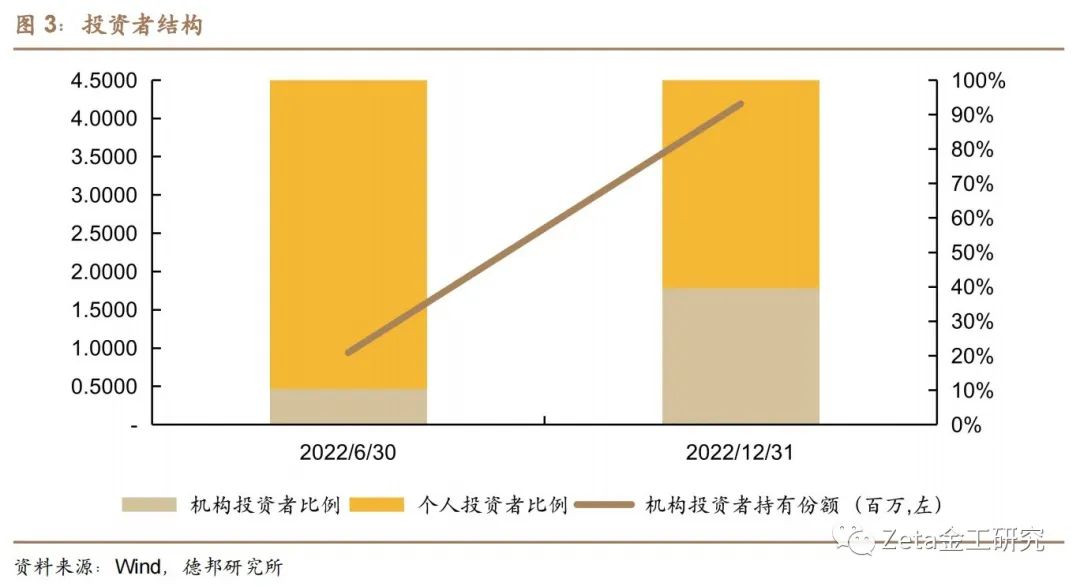

2022年,基金机构投资者比例和持有份额均显著增加。截至2022年12月31日,机构投资者持有份额达到4.19百万份,占比39.63%。

1.3. 基金经理

1.3.1. 基金经理简介

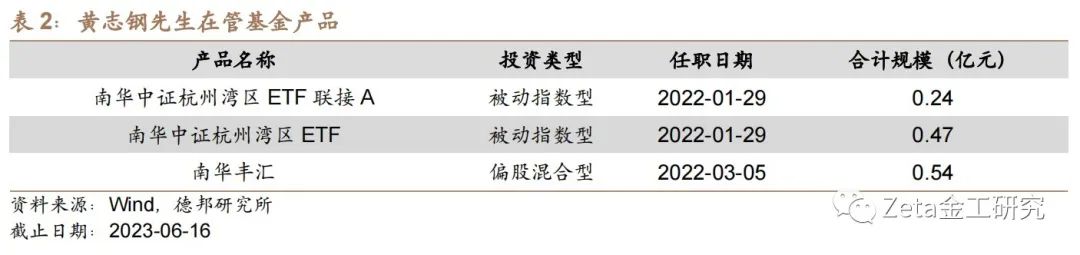

黄志钢先生,南开大学金融学硕士,具备十七年证券期货从业经验,曾任国联安基金管理有限公司量化投资部基金经理、金鹰基金指数及量化投资部总经理,从业经验丰富。

黄先生2019年加入南华基金管理有限公司任基金经理,任量化投资部总经理,历任管理基金3只(只统计初始基金)。截至2023年6月16日,黄志钢先生管理规模合计1.01亿(剔除ETF联接基金)。

1.3.2. 投资理念

黄志钢先生认可沃伦·巴菲特的投资理念:“以合理的价格买进优秀的企业”,也在自身的投资策略中贯彻这一理念。

经过多年的量化研究经验,黄志钢先生形成了一套量化策略标准。其中,特别强调了理论性,即策略应具备坚实的理论基础、反映投资哲学,能形成投资信仰。这也跟黄志钢先生的价值投资理念相呼应。黄志钢先生将主动的价值投资理念和主动量化投资相结合,总结了一套投资模型。

1.3.3. 核心模型:主动价值投资和主动量化投资相融合

黄志钢先生长期钻研价值投资理论模型,总结了下述的模型。其中IR表示潜在收益率、DR表示股利支付比率、ROE表示预期净资产收益率、EP表示估值PE的倒数。模型将IR分解为净资产收益率ROE和盈利收益率EP的加权和。

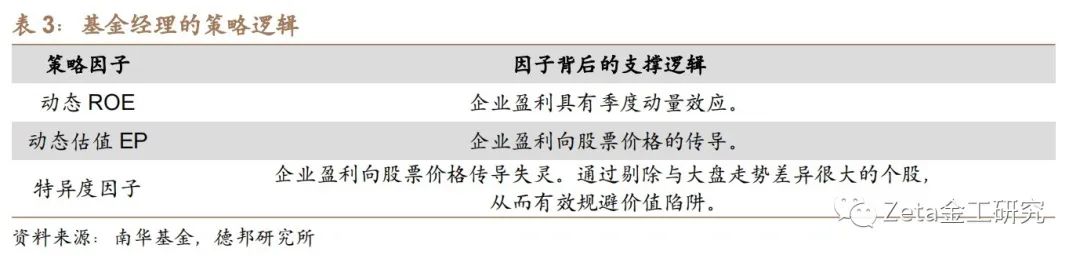

黄志钢先生不仅从数学推导上证明上述模型核心公式,也从主观逻辑上分析了公式中各部分因子背后的逻辑支撑。动态ROE因子的有效性来源于企业盈利具有季度动量效应,动态估值EP因子的有效性来源于企业盈余会向股票价格传导。同时基金经理也注意到企业盈利向股票价格传导失灵的价值陷阱,因此利用特异度因子剔除与大盘走势差异度很大的个股,以有效规避风险。

2. 南华丰汇投资业绩

2.1. 长期业绩

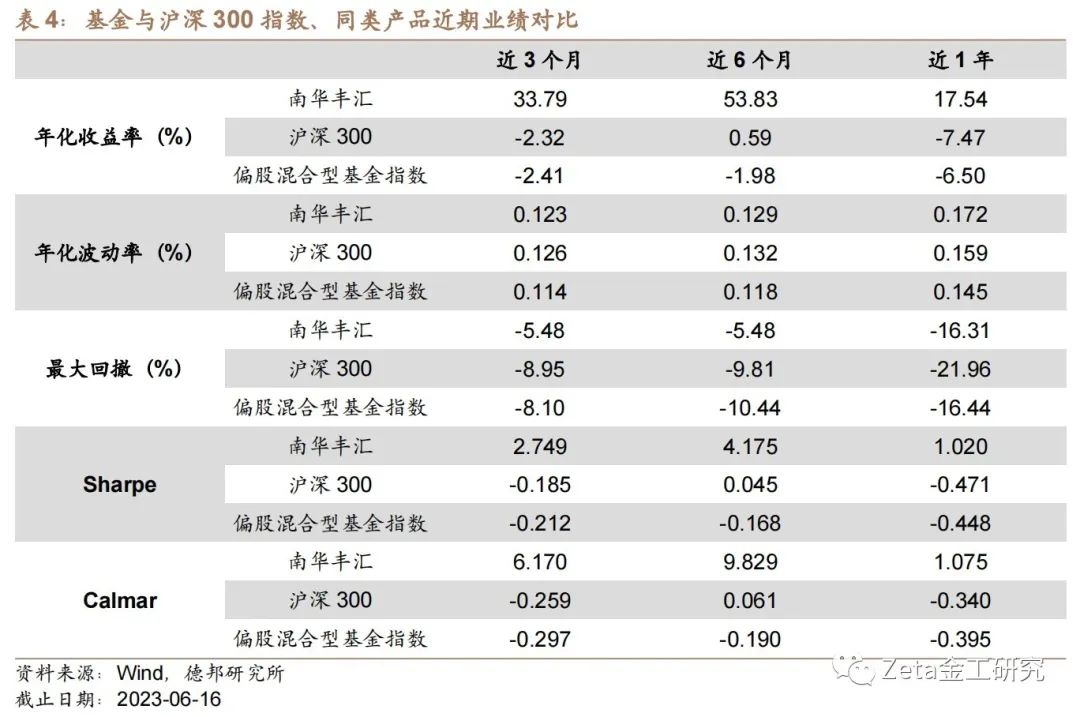

基金在年化收益方面,从报告比较的时间维度上来看,优于同类基金,且跑赢沪深300指数。近3个月市场震荡,基金年化收益率和最大回撤分别为33.79%和-5.48%,好于沪深300指数(-2.32%,-8.95%)和偏股混合型基金指数(-2.41%,-8.10%)。

2.2. 不同市场环境下业绩表现

我们统计自基金经理任职以来,基金在不同市场环境中的业绩表现:整体看来,基金在沪深300下行时相对于沪深300跌幅更小,表现较为出色;平均来看,在沪深300上行时,基金的Sharpe比率和Calmar比率较高,体现了良好的风险收益比。

2.3. 月度胜率

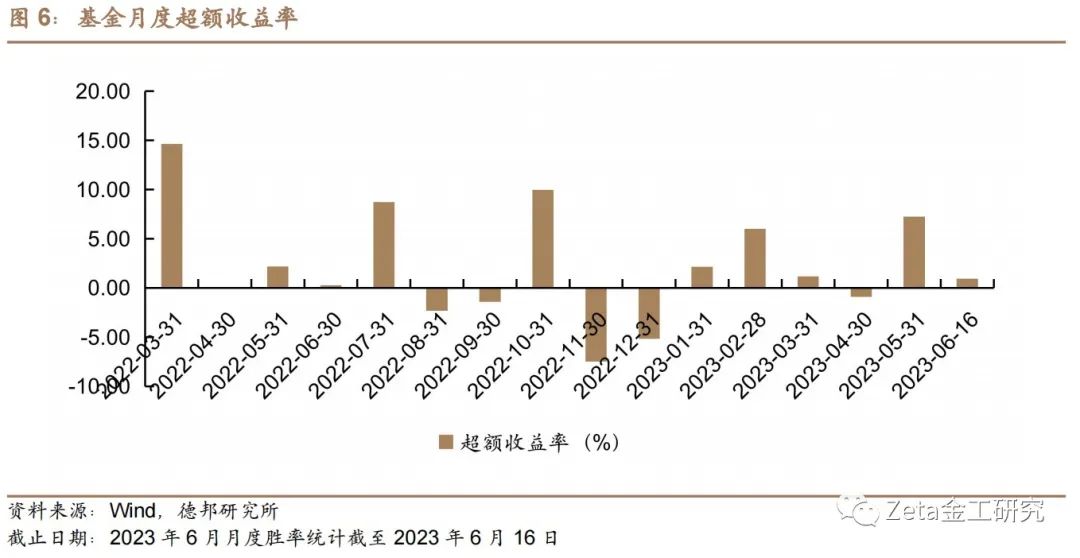

我们统计自基金经理任职以来,基金与沪深300的收益率:相对层面上,与沪深300相比,基金月度胜率为62.50%,平均月度超额收益率为2.24%;绝对层面上,基金月度正收益概率为68.75%。

2.4. 持有体验

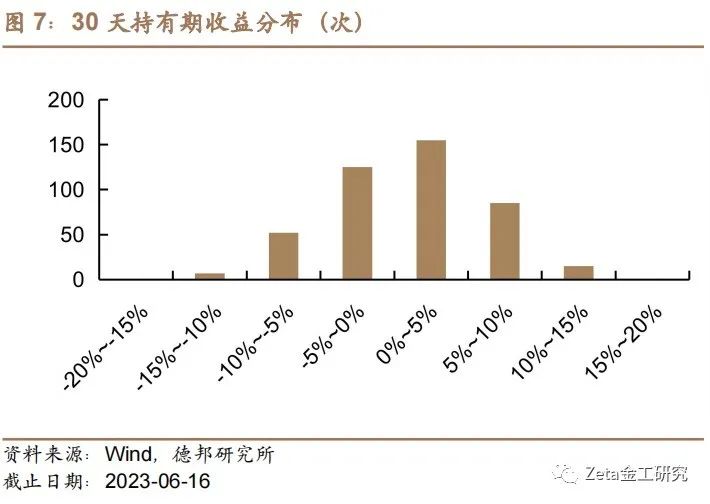

我们统计自基金经理任职以来,滚动平均收益率的分布情况:基金持有30天、90天、180天和365天年化平均收益分别为13.68%、14.91%、6.94%和13.07%。而持有180天和365天时,收益率75%分位数水平分别为9.06%和14.66%,标准差分别为7.24%和2.39%,收益呈左偏分布。

为了更直观的体现滚动收益的分布,我们计算了区间内收益,并绘制直方图。从收益分布来看,持有365天时有较为稳定的正收益。

3. 净值角度归因分析

3.1. 风格分析

按巨潮风格指数划分,基金经理配置偏好由成长股转变为价值股。任职初期基金经理偏好配置中盘成长股;2022年6月以来,基金经理先后增加了对小盘成长股、小盘价值股的配置。

基金经理配置偏重由中盘成长转向小盘价值体现了其具备一定风格判断能力。2023年以前,中盘成长累计收益率领先小盘价值;2023年以后,小盘价值开始显著增长,小盘价值股整体净值收益表现要优于小盘成长股。

3.2. Fama五因子暴露情况

根据fama五因子的表现来看,除市场因子外,规模因子和盈利因子暴露明显,结合前文,基金偏向小市值和高收益风格。

从Fama五因子收益分解来看,规模因子和盈利[文]因子给基金带来了正向收益。结合前文,基金更偏[章]向小盘和高盈利的风格是基金表现优秀的原因之一[来]。除了正的规模因子和盈利因子的解释以外,未被[自]解释的收益也很显著,尚有其他风格收益未被发掘[1]。(特质收益保持较高水平)。

从Fama五因子风险分解来看,除市场因子外,基金的风险暴露同样在规模因子和价值因子较多,同时,特质风险也有较高的暴露,尚有其他风格收益未被发掘。

4. 资产配置

4.1. 权益仓位情况及持股集中度分析

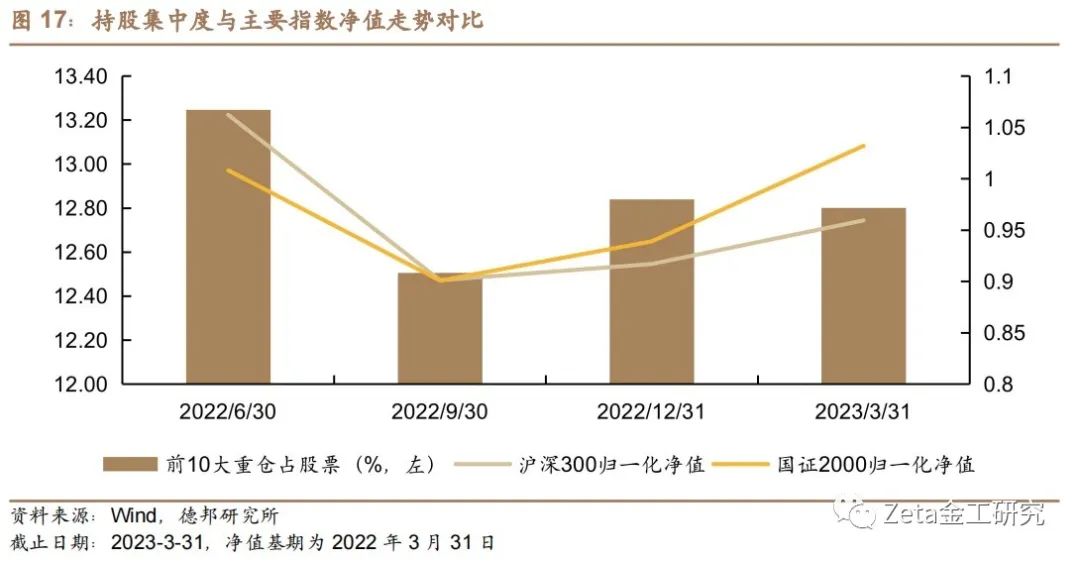

基金经理权益仓位整体保持稳定,历史来看会视市场行情对仓位做一定调整。2022年第三季度,沪深300、国证2000下行,基金经理减仓;2023年第一季度,沪深300、国证2000上行,基金保持高位运行。

整体看来,基金经理持股集中度随市场行情调整较[7]为频繁。2022年第三季度和2023年第一季[量]度,市场整体走弱,基金经理持股较为分散,具有[化]一定的分摊风险意识;2022年第四季度,市场[ ]整体上行,基金经理持股集中度提高,2023年[ ]第一季度,市场整体上行,基金经理持股集中度整[ ]体与上一季度持平。整体上,基金能够把握优质资[1]产的上涨收益。

4.2. 板块配置

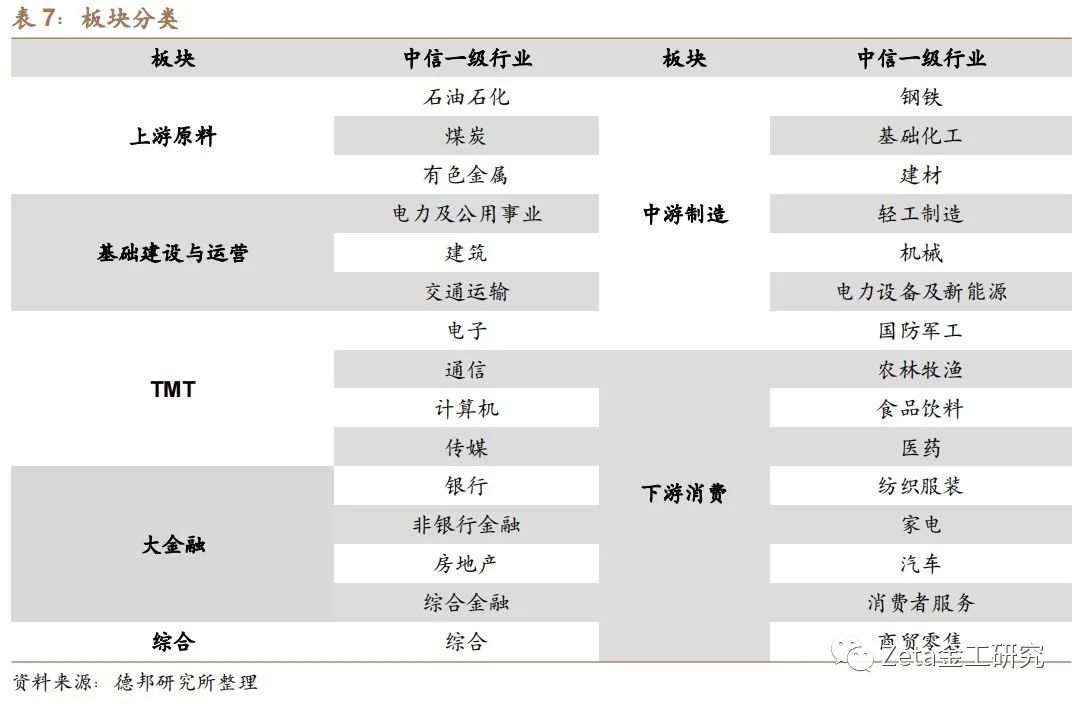

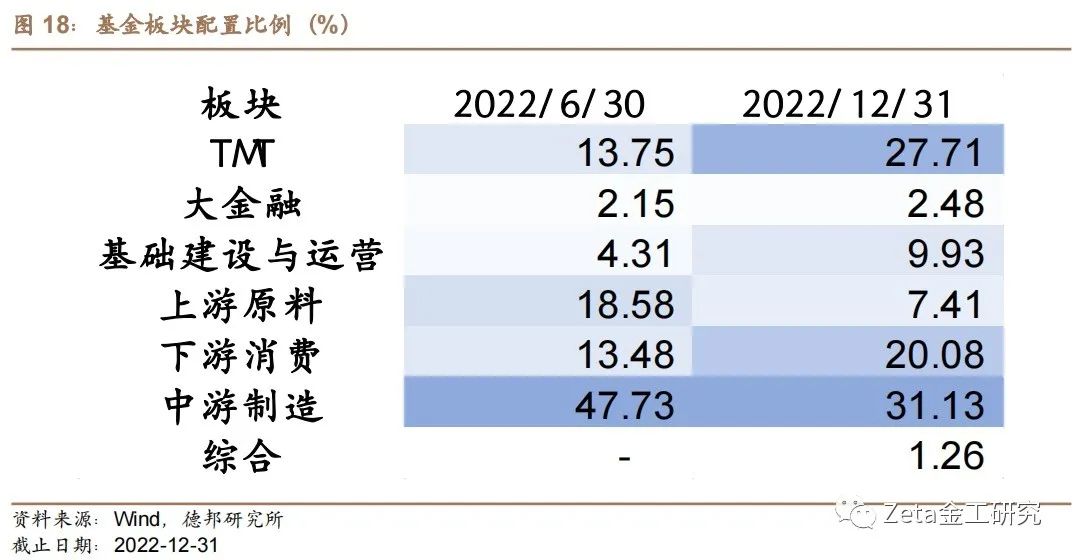

我们将中信一级行业归类为:上游原料、中游制造[7]、下游消费、基础建设与运营、TMT、大金融、[q]综合七大板块。

从板块来看,基金经理任职以来倾向于重点配置中游制造、TMT和下游消费板块,截止2022年底配置比例分别为31.13%、27.71%和20.08%。

4.3. 行业配置

从中信一级行业来看,截止2022年12月31日,基金重点配置了轻工制造(11.26%),通信(8.74%)和计算机(7.64%)。其中,属于TMT板块的通信、计算机今年以来均涨势较好。另外,今年以来涨幅最高的传媒行业在2022年底配置占比为5.11%,排名第八。基金多个重仓行业配置较好地踩中了行业风口。

5. 风险提示

宏观经济变化风险;新冠疫情恶化对全球宏观经济带来负面影响;政策环境超预期变动风险,指数系统性下跌风险。

报告信息

证券研究报告:《“价值投资+主动量化”,南华丰汇基金经理黄志钢深耕价值投资理论——德邦基金经理系列研究之二》

对外发布时间:2023年6月29日

分析师:肖承志

资格编号:S0120521080003

邮箱:xiaocz@tebon.com.cn

报告发布机构:德邦证券股份有限公司

(已获中国证监会许可的证券投资咨询业务资格)

金工团队简介

肖承志,同济大学应用数学本科、硕士,现任德邦证券研究所首席金融工程分析师。具有6年证券研究经历,曾就职于东北证券研究所担任首席金融工程分析师。致力于市场择时、资产配置、量化与基本面选股。撰写独家深度“扩散指标择时”系列报告;擅长各类择时与机器学习模型,对隐马尔可夫模型有深入研究;在因子选股领域撰写多篇因子改进报告,市场独家见解。

林宸星,美国威斯康星大学计量经济学硕士,上海财经大学本科,主要负责大类资产配置、中低频策略开发、FOF策略开发、基金研究、基金经理调研和数据爬虫等工作,2021年9月加入德邦证券。

吴金超,清华大学硕士,南开大学本科,主要负责[u]指数择时、行业轮动、基本面量化选股等工作,曾[a]任职于华为技术有限公司、东北证券、广发证券,[n]2021年11月加入德邦证券。

路景仪,上海财经大学金融专业硕士,吉林大学本[t]科,主要负责基金研究、基金经理调研等工作,2[.]022年6月加入德邦证券。

王治舜,香港中文大学金融科技硕士,电子科技大学金融+计算机双学士,主要负责量化金融、因子选股等工作,2023年1月加入德邦证券。

MORE

相关阅读

01 策略报告

【德邦金工|年度策略】全球成长股或将迎来绝地反击——德邦金工2023年度策略报告

【德邦金工|中期策略】云销雨霁,尚待黎明20210824

02 每周行情前瞻

北向净买入计算机、机械,国防军工、电新景气度提升居前——德邦金工择时周报20230625【德邦金工|周报】

两市成交额上升,北向净买入电新、电子——德邦金工择时周报20230618【德邦金工|周报】

北向净买入银行、家电,科创50ETF净流入居前——德邦金工择时周报20230611【德邦金工|周报】

两市成交额下降,沪深300ETF净流入居前——德邦金工择时周报20230521【德邦金工|周报】

【德邦金工|周报】北向资金净买入非银、电新,科创50ETF净流入居前——德邦金工择时周报20230514

【德邦金工|周报】北向净买入食饮、银行,科创50ETF净流入居前——德邦金工择时周报20230507

【德邦金工|周报】北向净买入计算机、基础化工,中证1000ETF净流入居前——德邦金工择时周报20230503

【德邦金工|周报】A股整体下跌,电新、银行景气度提升居前——德邦金工择时周报20230423

【德邦金工|周报】北向净买入有色金属,创新药ETF净买入居前——德邦金工择时周报20230416

【德邦金工|周报】本周A股日均成交额超12000亿,电子、计算机融资净流入居前——德邦金工择时周报20230409

【德邦金工|周报】全球股市普涨,计算机行业融资净流入居前——德邦金工择时周报 20230402

【德邦金工|周报】A股整体上涨,计算机、电子融资净流入居前——德邦金工择时周报 20230326

【德邦金工|周报】北向净买入电新、传媒,医疗类ETF净流入居前——德邦金工择时周报20230319

03 大类资产配置观点

04 机器学习专题

【德邦金工|选股专题】中证1000成分股有效因子测试——中证1000指数增强系列研究之一

【德邦金工|选股专题】基于模型池的机器学习选股——德邦金工机器学习专题之五

【德邦金工|选股专题】动态因子筛选——德邦金工机器学习专题之四

【德邦金工|机器学习】基于财务与风格因子的机器学习选股——德邦金工机器学习专题之三

05 金融产品时评

06 金融产品专题

【德邦金工|金融产品专题】后疫情时代,物流行业有望复苏,推荐关注物流ETF ——德邦金融产品系列研究之十八

【德邦金工|金融产品专题】势不可挡,坚定不移走科技强国之路,推荐关注华宝中证科技龙头ETF——德邦金融产品系列研究之十七

【德邦金工|金融产品专题】“抓住alpha,等待beta”,华宝夏林锋主动出击“三年一倍”目标——德邦权益基金经理系列研究之一

【德邦金工|金融产品专题】乘大数据战略机遇,握新时代“价值资产”,推荐关注大数据ETF——德邦金融产品系列研究之十六

【德邦金工|金融产品专题】招商中证1000指数增强——细分赛道下的“隐形冠军”——德邦金融产品系列研究之十五

【德邦金工|金融产品专题】长风破浪,王者归来,纳斯达克100ETF再启航——德邦金融产品系列研究之十四

【德邦金工|金融产品专题】风劲帆满海天远,雄狮迈步新征程,推荐关注军工龙头ETF——德邦金融产品系列研究之十三

【德邦金工|金融产品专题】“小”“智”“造”与大机遇,推荐关注中证1000ETF——德邦金工金融产品系列研究之十二

【德邦金工|金融产品专题】“专精特新”政策赋能,小市值投资瞬时顺势,推荐关注国证2000ETF——德邦金工金融产品研究之十一

【德邦金工|金融产品专题】面向未来30年,布局“碳中和”大赛道,推荐关注碳中和龙头ETF——德邦金工金融产品研究之十

【德邦金工|金融产品专题】互联网东风已至,龙头反弹可期,推荐关注互联网龙头ETF——德邦金融产品系列研究之九

【德邦金工|金融产品专题】需求旺盛供给紧俏,稀土ETF重拾上升趋势——德邦金融产品系列研究之八

【德邦金工|金融产品专题】周期拐点将至,地缘冲突催化行业景气上行,关注农业ETF——德邦金融产品系列研究之七

【德邦金工|金融产品专题】新能源车需求超预期,动力电池新产能涌现,关注锂电池ETF——德邦金融产品系列研究之六

【德邦金工|金融产品专题】稳增长预期下高股息低估值凸显投资价值,关注中证红利 ETF——德邦金融产品系列研究之五

【德邦金工|金融产品专题】文旅复苏之路,价值实现的选择,关注旅游ETF——德邦金融产品系列研究之四

【德邦金工|金融产品专题】市场波动渐增,银行防御价值凸显——德邦金融产品系列研究之三

07 文献精译专题

【德邦金工|文献精译】ChatGPT能够预测股票价格的走势吗?收益可预测性和大型语言模型——德邦金工文献精译第十期

【德邦金工|文献精译】只有艰难时期的赢家能重复成功:对冲基金在不同市场条件下的业绩持续性——德邦金工文献精译第九期

【德邦金工|文献精译】训练语言模型以遵循带有人类反馈的指令——德邦金工文献精译系列之八

【德邦金工|Fama因子模型专题】Fama三因子模型问世三十周年系列之二:A股市场实证——德邦金工Fama因子模型专题二

【德邦金工|文献精译】Fama-French三因子模型问世三十周年系列之一:重温经典——德邦金工Fama因子模型专题一

【德邦金工|文献精译】股价是否充分反映了业绩中应计和现金流部分所蕴含的未来盈利信息?——德邦金工文献精译系列之七

【德邦金工|文献精译】资产配置:管理风格和绩效衡量——德邦金工文献精译系列之六

【德邦金工|文献精译】规模很重要,如果控制了绩差股——德邦金工文献精译系列之五

【德邦金工|文献精译】中国股市的规模和价值因子模型——德邦金工文献精译系列之四

【德邦金工|文献精译】机器学习驱动下的金融对不确定性的吸收与加剧——德邦文献精译系列之三

08 选股月报

09 小市值专题

【德邦金工|选股专题】微盘股的症结与曙光——德邦金工小市值专题之四

10 行业轮动专题

11 分析师专题

12 基金策略专题

【德邦金工|金融产品专题】基于主动基金持仓的扩散指标行业轮动及改进—基金投资策略系列研究之一

【德邦金工|金融产品专题】基于扩散指标的主动基金筛选策略——德邦金工基金投资策略系列研究之二

重要说明

本篇文章来源于微信公众号: Zeta金工研究