“和而不同”的红利投资基金

报 告 摘 要

公募基金在居民资产配置中的重要性日益凸显,然而波动和回撤影响投资者持有体验,导致了“基金赚钱难”的现象。回归投资本质,从长期来看,股票价格上涨根本上取决于企业所创造的价值,短期可能会受到估值变动的扰动,但是长期趋势应与企业盈利相关。ROE是企业净利润与净资产的比值,企业的长期回报会向ROE靠拢,A股中,能够保持高ROE的公司非常稀缺。经过回测,高ROE的公司和低PE的公司长期来看具备较好的收益。价值投资选股具有低波动、具备安全边际的投资属性,适合震荡市,有避险属性。

中证国信价值指数相较红利和红利低波指数的优势体现在:(1)盈利能力强:截至2023年第三季度,中证国信价值指数ROE(TTM)为11.16%,而红利指数、红利低波的ROE(TTM)分别为9.20%、9.50%;(2)长期回报较好,2007年6月29日至2023年12月29日,国信价值指数的年化收益为6.19%,夏普比为0.36,长期收益高于红利和红利低波指数;(3)等权重配置成分股,行业分布更加均衡,而红利和红利低波指数在大金融板块的配置比例较高;(4)国信价值指数当前市盈率为6.37,市净率为0.85,整体估值水平偏低,均处于发布日以来较低分位。

二、中证国信价值指数投资价值分析

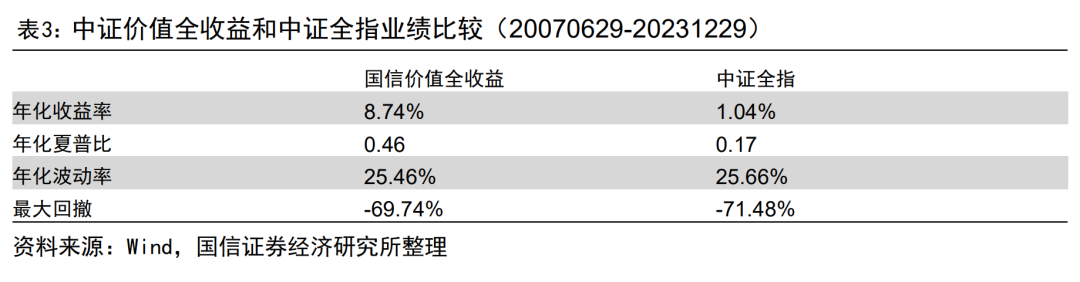

中证国信价值指数从沪深市场具有长期价值增长潜力的上市公司证券中,选取估值较低的100只上市公司证券作为指数样本,以反映沪深市场盈利能力较强、估值较低的上市公司证券整体表现。中证国信价值指数成分股等权配置,行业分布较为均衡,整体估值中枢较低,截至2023年12月29日,中证国信价值指数的市盈率为6.37,市净率为0.85。市盈率处于22.81%分位点,市净率处于6.99%分位点,均处于发布日以来较低分位。中证国信价值指数2021、2022、2023年的每股收益预计增长32.26%、6.58%、10.82%,增长较为稳定。中证国信价值指数成分股的现金分红股息较高,近12个月股息率为5.46%,股息率较高。2007年6月29日基日以来中证国信价值指数的年化收益为8.74%,年化夏普比为0.46,高于中证全指,最大回撤小于中证全指。

三、富国中证价值ETF投资价值分析

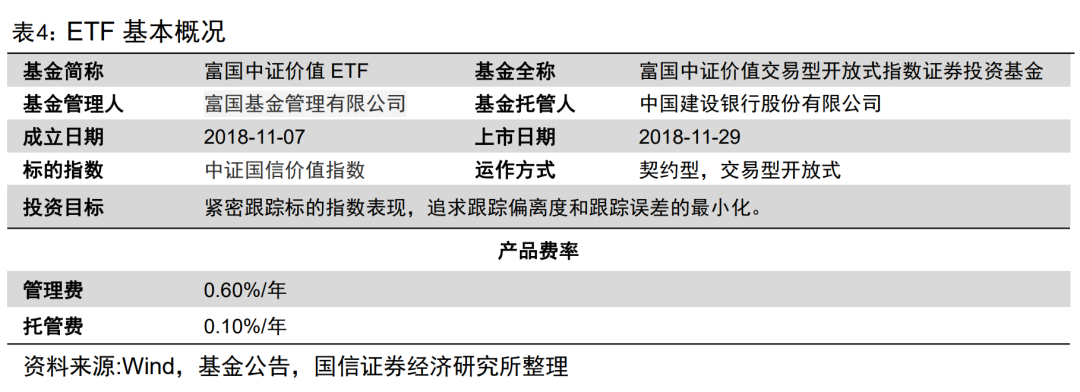

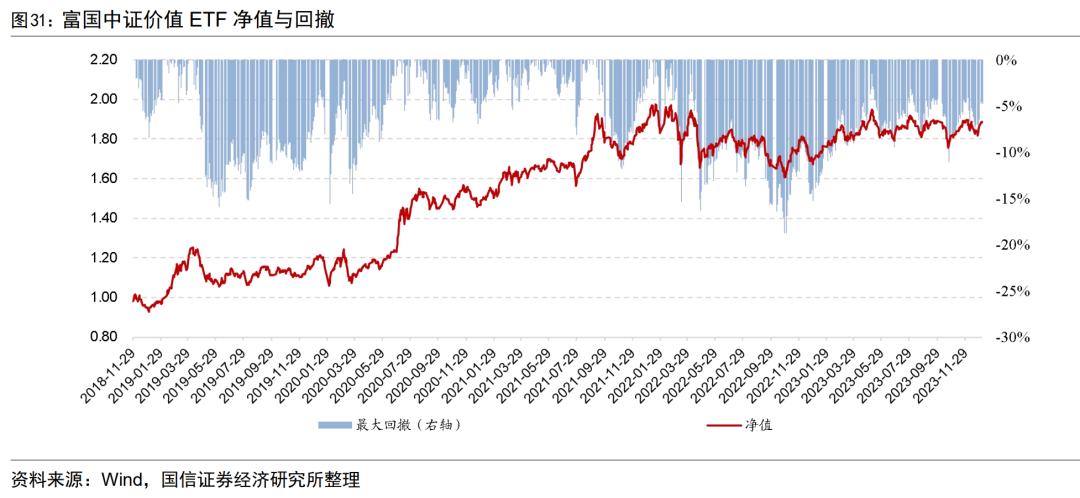

富国中证价值指数动交易型开放式指数证券投资基金(代码:512040,场内简称:价值100ETF)已于2018年11月7日成立,2018年11月29日上市交易。该基金现任基金经理为曹璐迪女士,管理经验丰富。富国中证价值ETF自2018年11月7日成立以来最大回撤为18.77%,抵御风险能力较强。

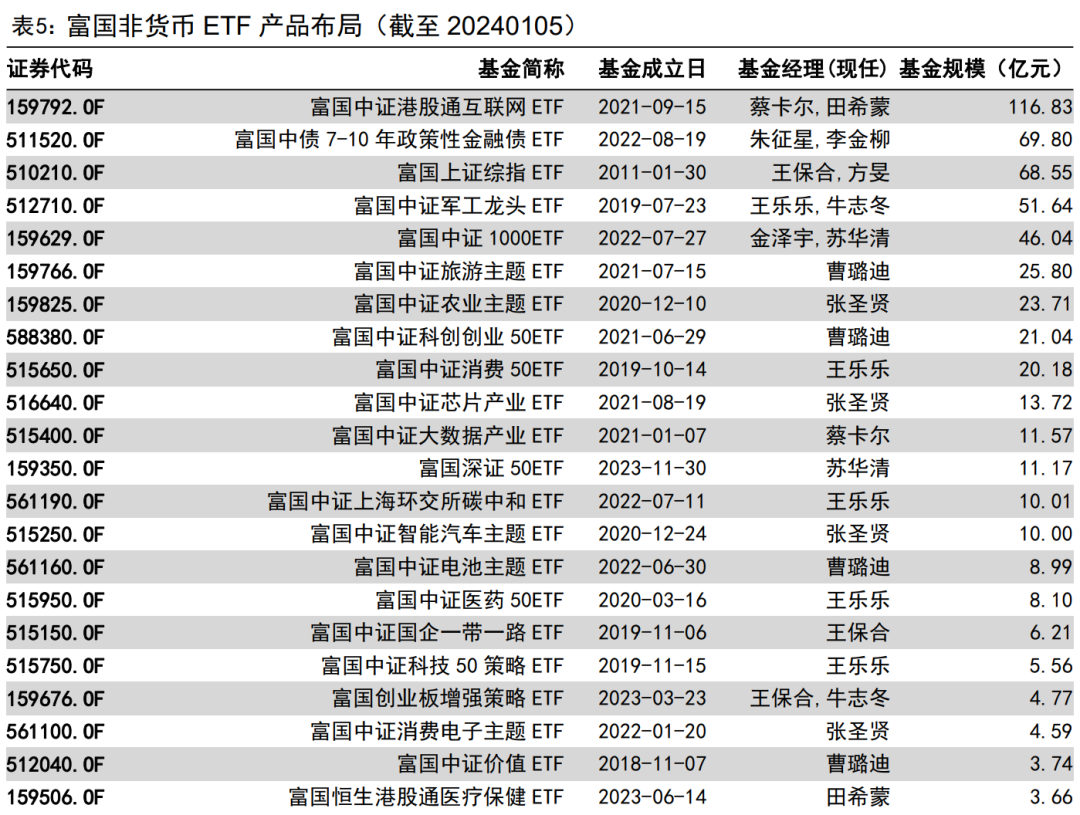

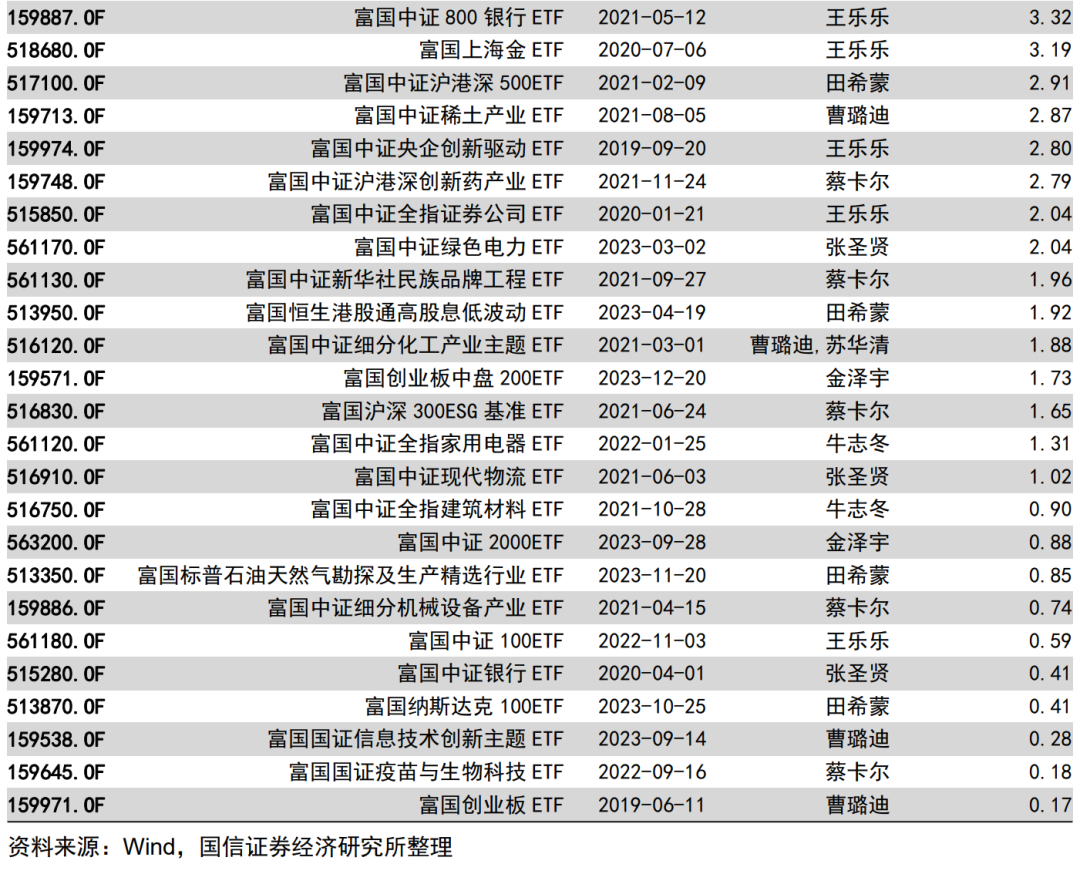

富国基金在指数量化投资领域拥有丰富的经验。团队坚持创新引领。截至2022年12月31日,富国基金共管理公募基金287只,公募资产管理规模为5852.63亿元。截至2024年1月5日,富国基金非货币ETF产品规模达到584.53亿元。

一

挖掘内在“价值”,回归投资本质

在外资持续涌入、机构投资者占比提升、公募基金提速发行的大背景下,机构投资者在A股的定价权不断提升,公募基金长期回报较高,在居民资产配置中的重要性日益凸显,然而基金的波动和回撤影响投资者持有体验,导致了“基金赚钱难”的现象。回归投资本质,从长期来看,股票价格上涨根本上取决于企业所创造的价值,短期可能会受到估值变动的扰动,但是长期趋势应与企业盈利相关。ROE是企业净利润与净资产的比值,企业的长期回报会向ROE靠拢,A股中,能够保持高ROE的公司非常稀缺。经过回测,高ROE的公司和低PE的公司长期来看具备较好的收益。价值投资选股具有低波动、偏向价值、具备安全边际的投资属性,适合震荡市,具有避险属性。

1

“基金赚钱难”的背后,波动和回撤影响投资者持有体验

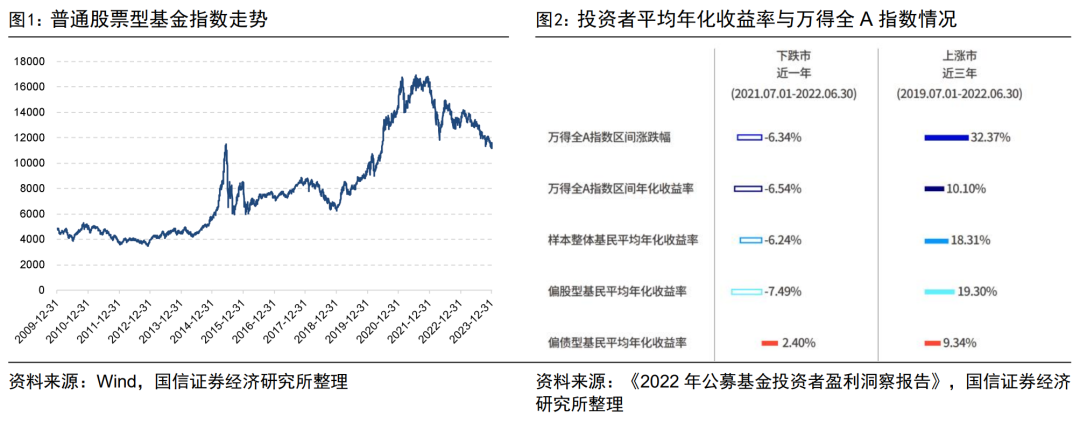

伴随着公募基金的高速发展,截至2022年末,我国公募基金中股票型与混合型基金总规模已经突破6万亿元,基金数量超6000只,公募基金在资产配置中的重要性日益凸显。在外资持续涌入、机构投资者占比提升、公募基金提速发行的大背景下,机构投资者在A股的定价权不断提升,公募基金长期业绩表现优于宽基指数,表征主动股基收益表现的普通股票型基金指数(885000.WI)从2010年至2023年底创造了138%的收益。虽然过去十年间基金整体取得了较好的回报,但个人投资者的收益却与之并不相符,“基金赚钱,基民不赚钱”成为行业发展痛点。

根据由《中国证券报》联合几家公募基金共同调研,于2023年9月20日发布的《2022年公募基金投资者盈利洞察报告》中的数据,2021年7月至2022年6月,偏股型基民平均年化收益率低于万得全A指数年化收益率。

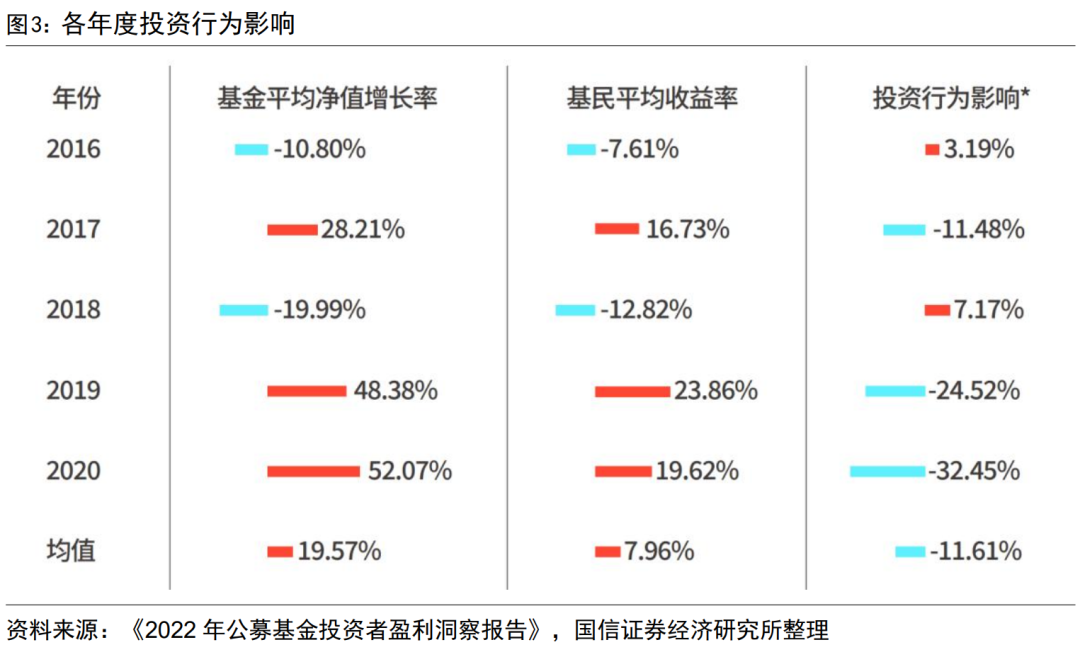

基金的波动和回撤会影响投资者的持有体验和持有时长,2021年发布的洞察报告研究结论显示,2016-2021年,主动权益类基金客户的投资行为将最终的投资收益平均拉低了11.61%。

2

回归投资本质,寻找高质量公司

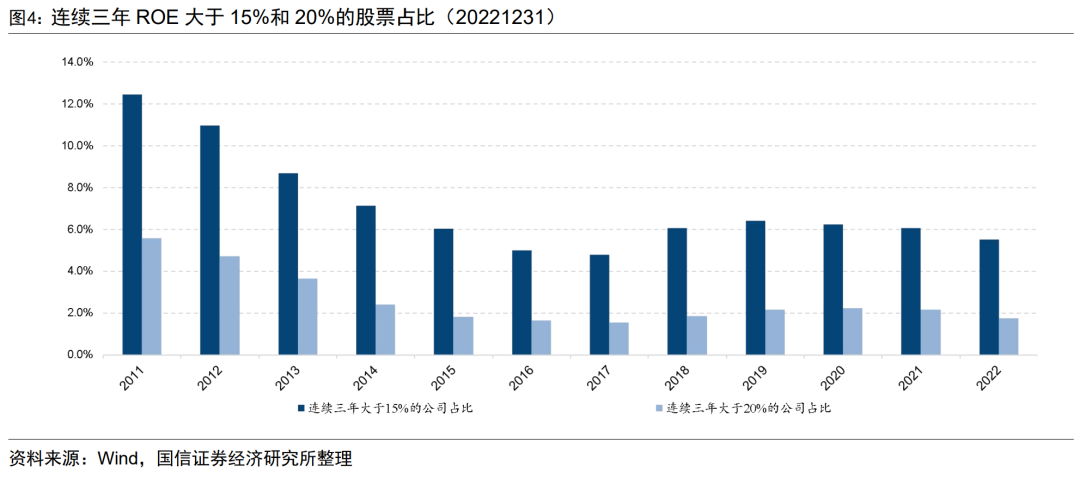

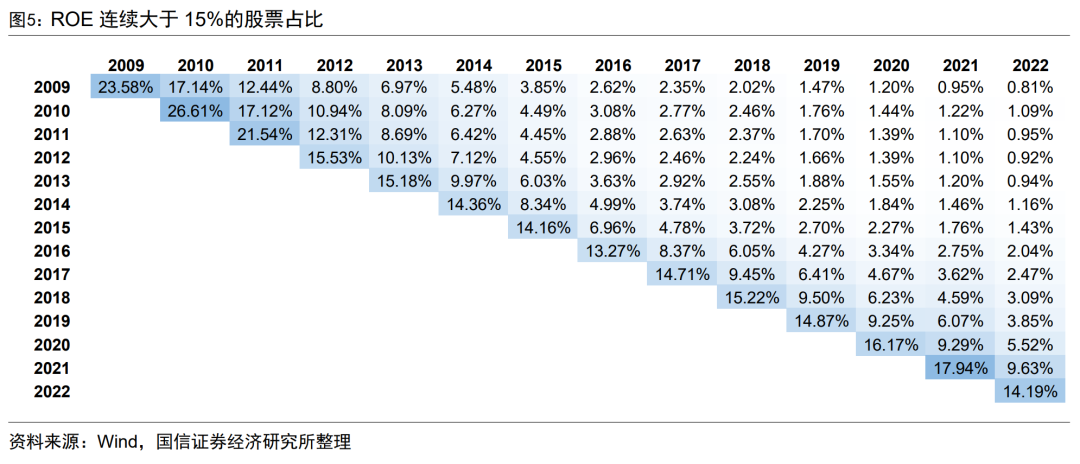

回归投资本质,把握确定性,可以提升投资者的持有体验,分享企业成长过程中带来的回报。从长期来看,股票价格上涨根本上取决于企业所创造的价值。短期可能会受到估值变动的扰动,但是长期趋势应与企业盈利相关。ROE是企业净利润与净资产的比值,企业的长期回报会向ROE靠拢。而高质量是A股稀缺品质,2022年ROE连续三年大于15%的公司仅有5.52%,连续三年大于20%的公司仅有1.76%。

如果将时间拉长来看,A股2009年至2023年期间ROE每一年都大于15%的公司仅剩0.81%。只有极少数企业可以一直维持较高的ROE。

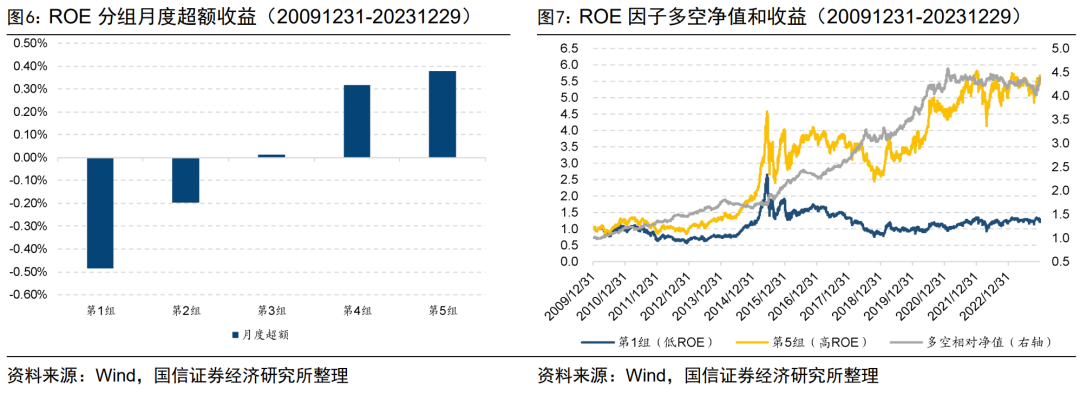

为了进一步检测ROE指标的选股效果,我们以A股上市满6个月非ST或ST*的股票作为股票池,对单季度ROE因子在2009年12月31日至2023年12月29日期间的表现进行了回测检验。具体方法是:每月末对股票池内的股票按照因子值由小到大的排序,并分为5组(第1组的因子值最小,第5组的因子值最大),等权构建组合。检验这5个组合在历史上的表现(累计收益和相对全市场等权组合的月度超额收益)。可以看到ROE因子的分组收益明显单调,高ROE的股票在回测期间内大幅跑赢低ROE的股票。

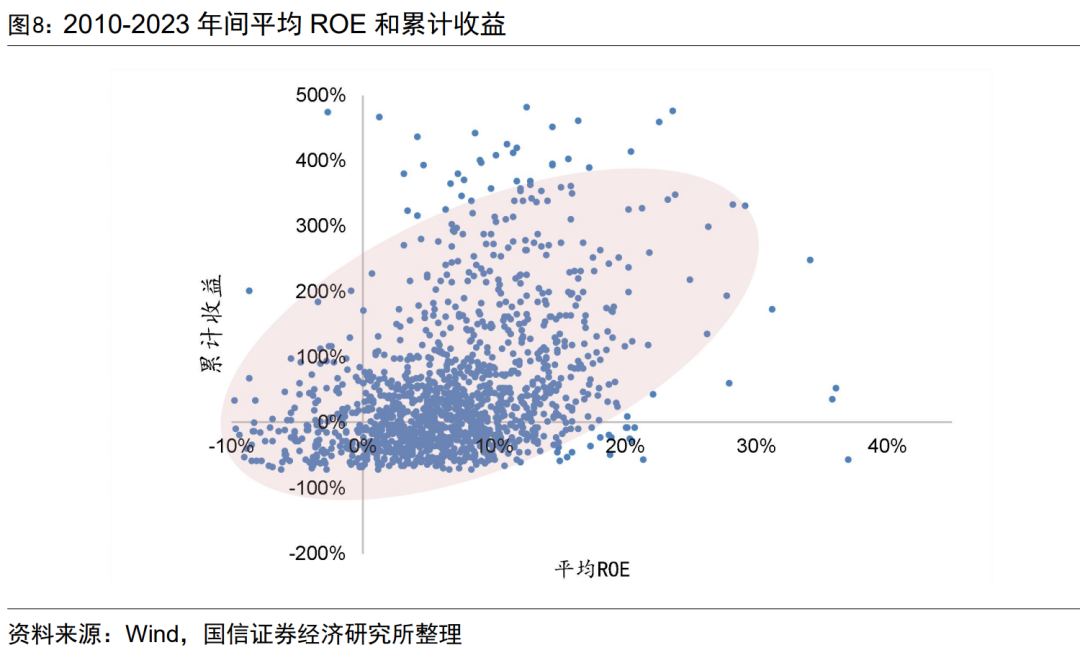

2009至2023年间,A股上市公司在这段时间内ROE均值和累计收益,呈现明显的正相关关系。A股ROE水平保持在20%以上的公司屈指可数,例如白酒龙头贵州茅台、家电龙头美的集团、调味品龙头海天味业等优秀的公司,这些公司均在行业内有较高的市场地位,过去十年间都创造了较高的收益。

3

盈利为矛,低估为盾

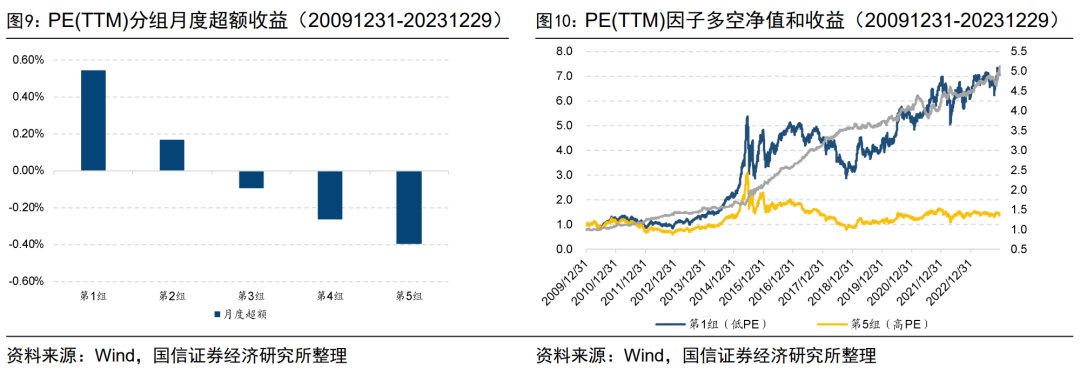

价值投资的奠基人本杰明·格雷厄姆曾在《聪明的投资者》中写道:“投资的秘诀就是在价格远远低于内在价值时投资,并且相信市场趋势会回升。”价值投资的核心是以合理的价格买入优质资产,合理的估值也至关重要,会直接影响未来的预期收益率。我们以PE(TTM)因子衡量企业的估值,以A股上市满6个月非ST或ST*的股票作为股票池,以与测试ROE相同的方法测试PE(TTM)因子,可以看到长期来看低估值股票能够取得更高的收益,估值最高的一组收益最低。

4

聚焦优质公司,行业均衡,偏中盘股

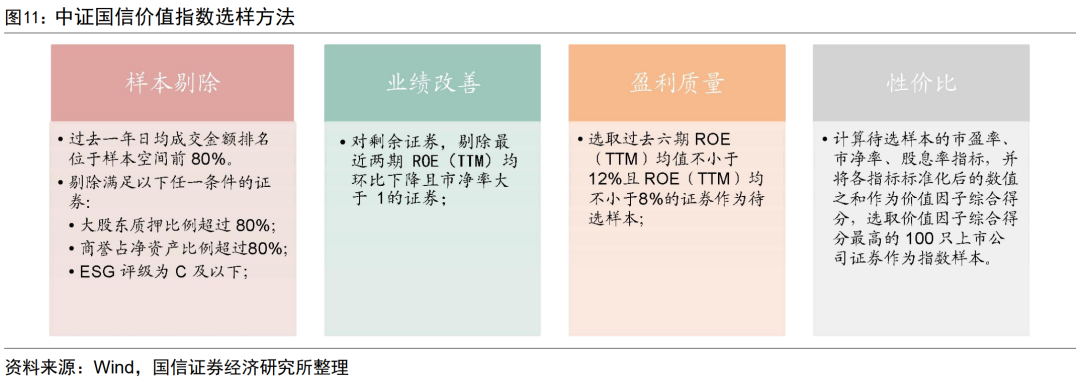

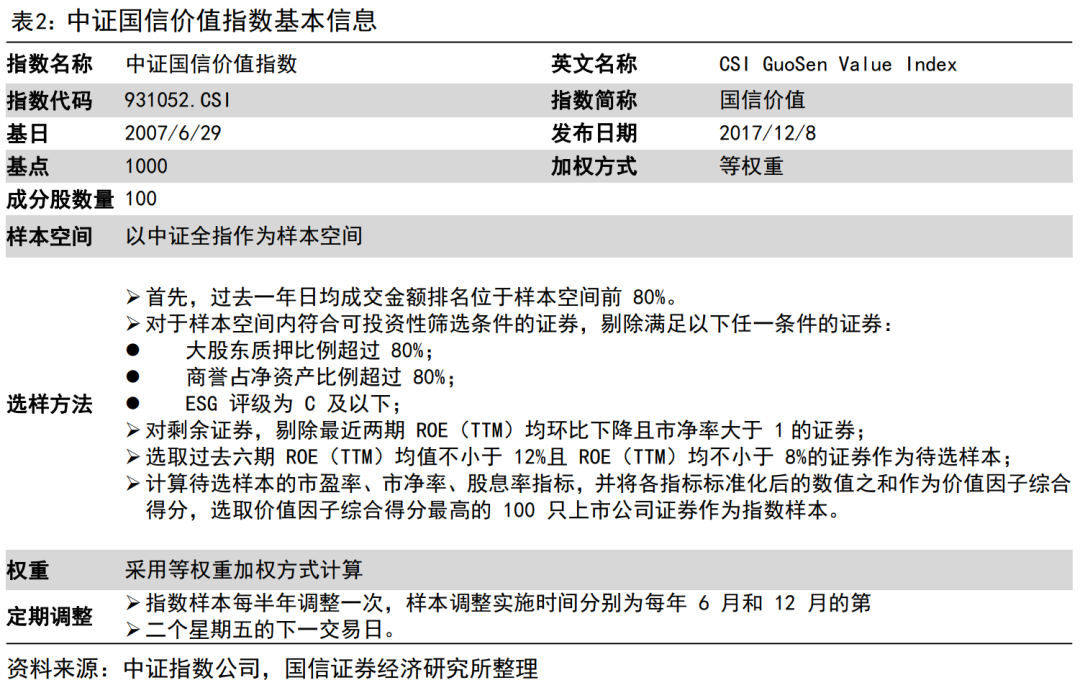

中证国信价值指数由从沪深市场具有长期价值增长潜力的上市公司证券中,选取估值较低的100只上市公司证券作为指数样本,以反映沪深市场盈利能力较强、估值较低的上市公司证券整体表现。中证国信价值指数是将价值投资的核心原则进行量化,从而形成可落地的工具和产品,即发现创造价值的优势企业、以合理的价格买入并持有、分享公司长期价值的提升。其选样方法主要有以下特点:

剔除流动性不足的公司:国信价值指数以中证全指作为样本空间,首先剔除日均成交额后20%的公司。

剔除满足以下任一条件的证券:大股东质押比例超过 80%;商誉占净资产比例超过80%;ESG 评级为 C 及以下。

聚焦稀缺优质公司:剔除最近两期 ROE(TTM)均环比下降且市净率大于 1 的证券。选取过去六期 ROE(TTM)均值不小于 12%且 ROE(TTM)均不小于8%的证券作为待选样本。剔除了净资产收益率连续下滑的样本:这样做可以剔除业绩大幅下行公司的风险。

注重性价比:计算待选样本的市盈率、市净率、股息率指标,并将各指标标准化后的数值之和作为价值因子综合得分,选取价值因子综合得分最高的100 只上市公司证券作为指数样本。

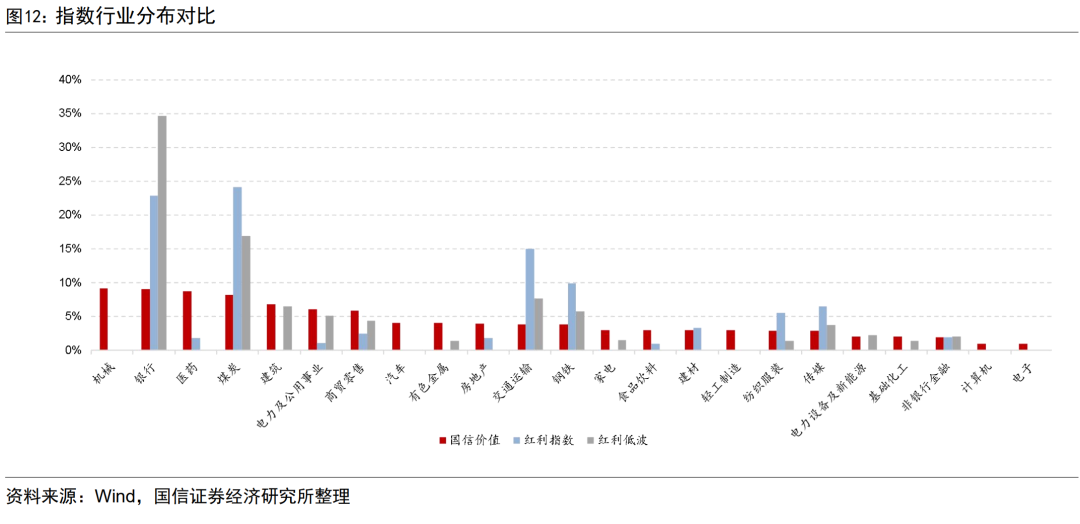

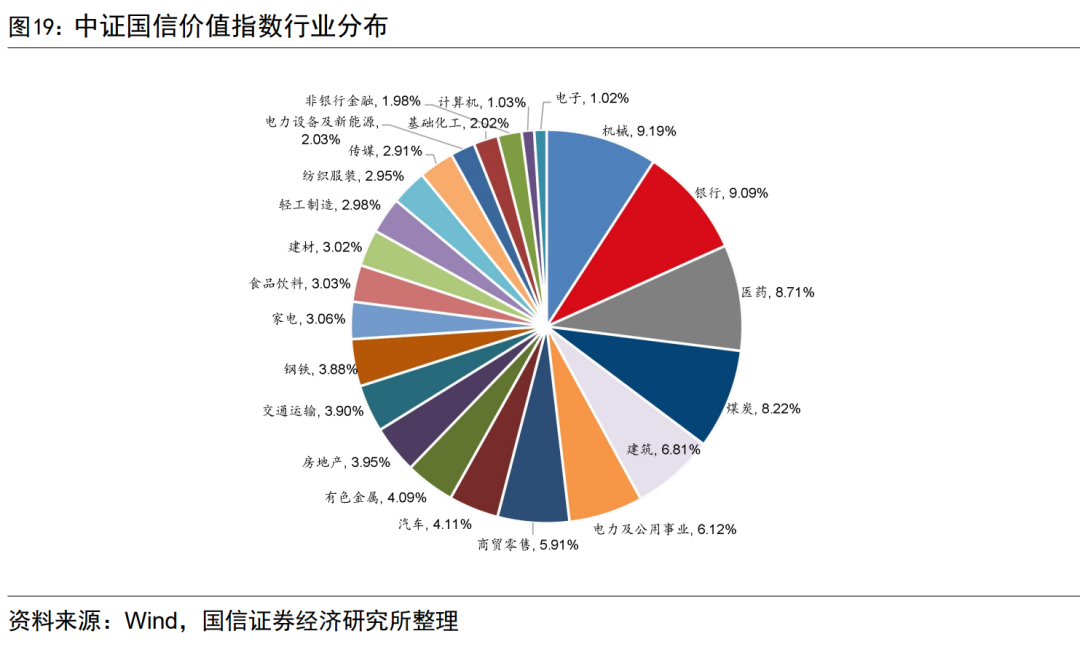

和红利指数(000015.SH)、红利低波指数(H30269.CSI)进行对比,可以看到中证国信价值指数成分股等权配置,行业分布较为均衡,避免了在大金融板块的超配,权重最高的行业权重占比仅9.19%,为机械行业。中证国信价值指数成分股平均市值为699.51亿元,小于红利指数和红利低波指数的平均市值。

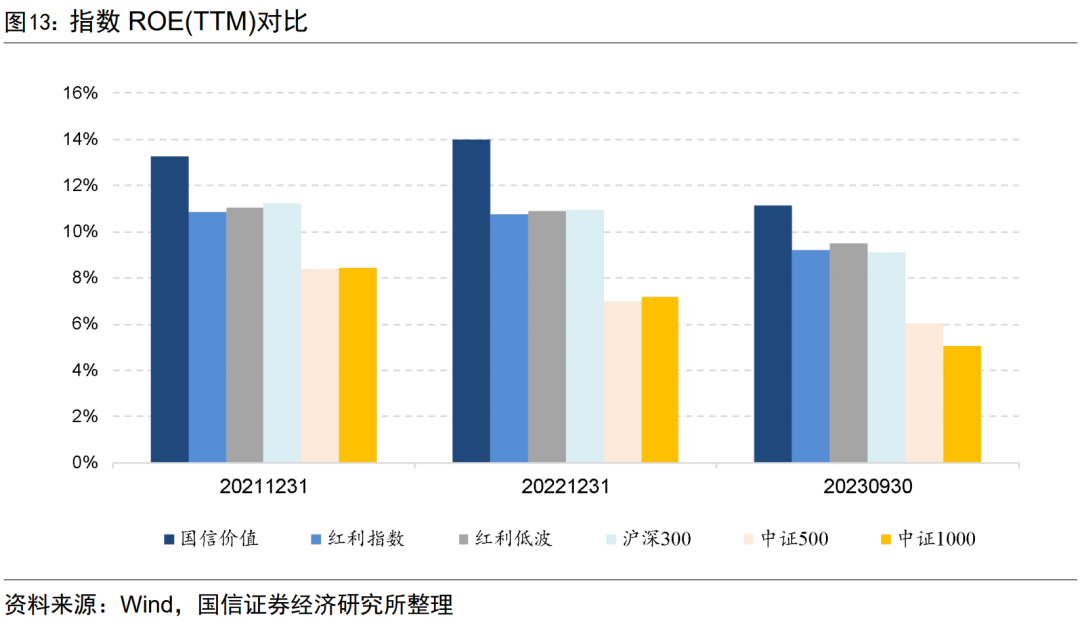

由于ROE是中证国信价值指数成分股的重要筛选条件,从ROE水平看,中证国信价值指数ROE水平高于市场其他宽基指数,也高于红利指数和红利低波指数。截至2023年第三季度,中证国信价值指数ROE(TTM)为11.16%,而红利指数、红利低波、沪深300、中证500、中证1000指数的ROE(TTM)分别为9.20%、9.50%、9.01%、6.01%、5.06%。

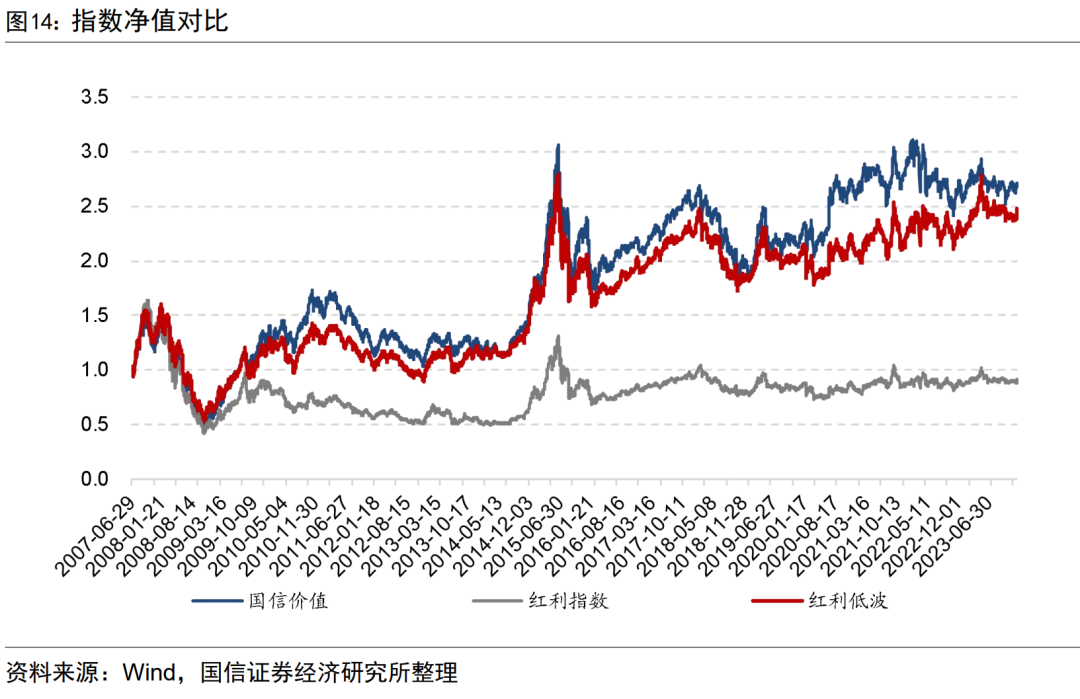

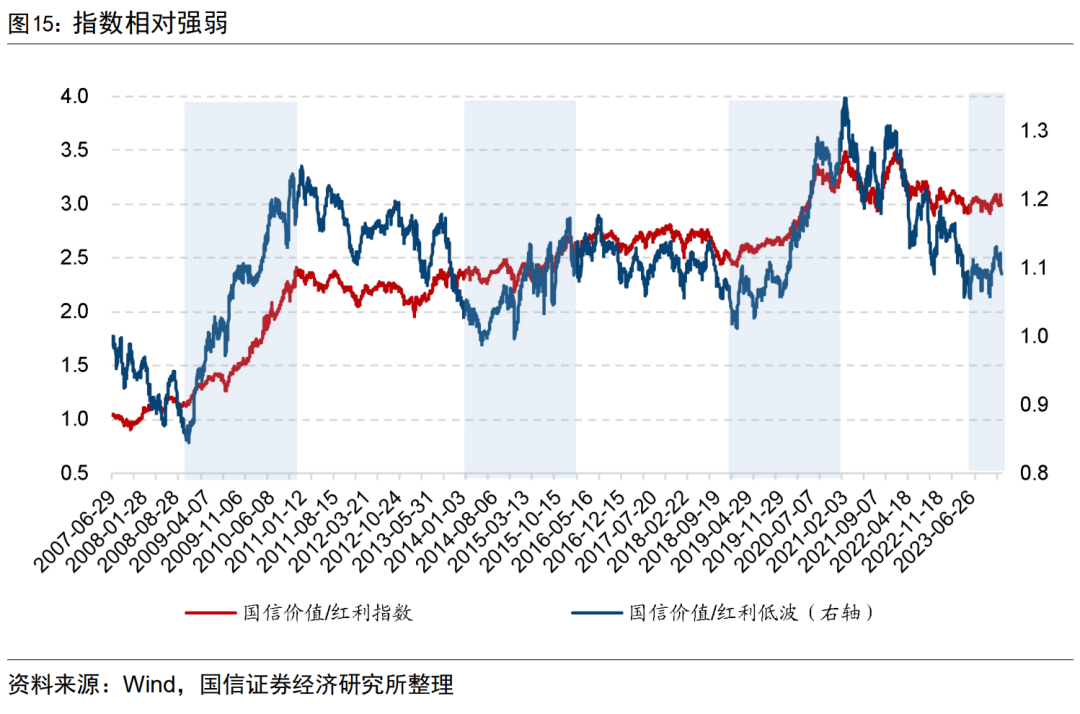

从指数的长期表现来看,2007年6月29日以来中证国信价值指数的累计收益高于红利指数和红利低波指数。体现中证国信价值指数成分股长期具备较强收益的特征。

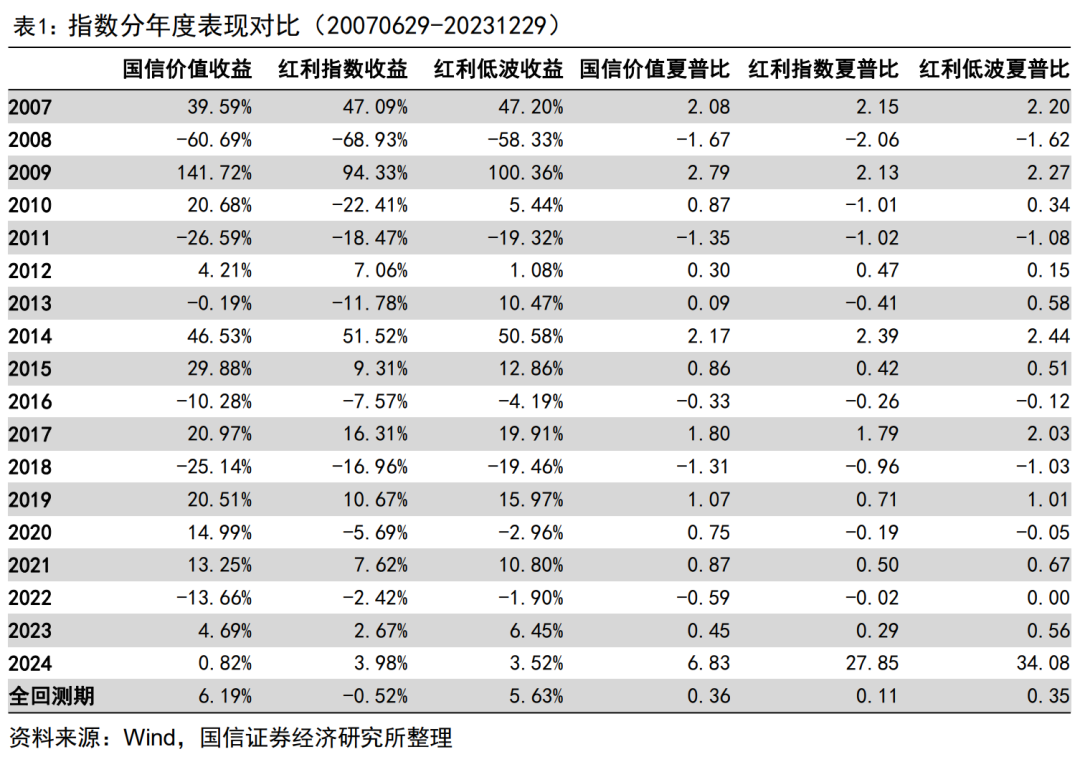

指数分年度表现如下表所示,2007年6月29日至2023年12月29日,国信价值指数的年化收益为6.19%,夏普比为0.36,高于红利指数和红利低波指数。该指数通过质量因子和价值因子的配置,更加有效的抵御了市场波动,带来更高的夏普比。

从指数的历史表现来看,其中中证国信价值指数占优的年份有2009年-2010年、2015年、2017年、以及2019年至2021年。中证国信价值指数倾向于选择具有长期稳定增长潜力的公司,注重ROE;红利指数则更注重企业的分红能力,选取高股息率的股票组成。在市场不确定性较高、风险偏好较低的情况下,投资者可能更倾向于选择红利指数,以获取相对稳定的股息收益。而在市场企稳、企业基本面预期转好的背景下,中证国信价值指数的表现可能更为出色。2024年,中国经济继续稳中求进,持续推动经济实现质的有效提升和量的合理增长,企业基本面预期向好,中证国信价值指数聚焦优质公司,且行业均衡配置,更有可能取得稳健的投资回报。

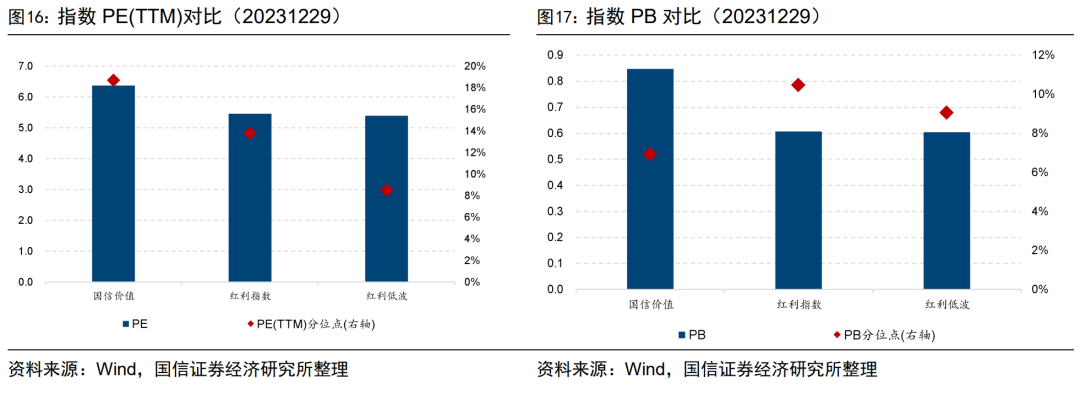

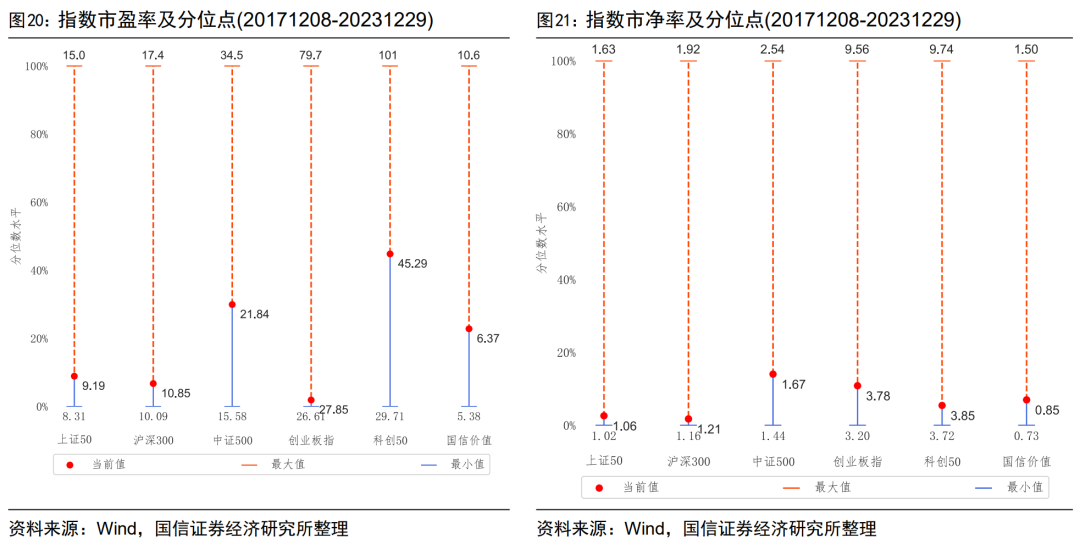

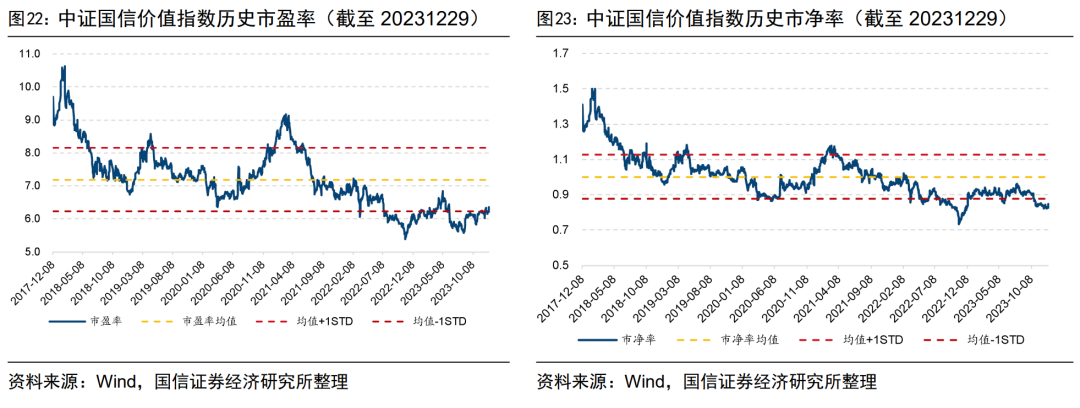

从市盈率和市净率来看,中证国信价值指数的市盈率处于发布日以来的较低分位,当前市盈率为6.37,市净率为0.85,整体估值水平偏低。

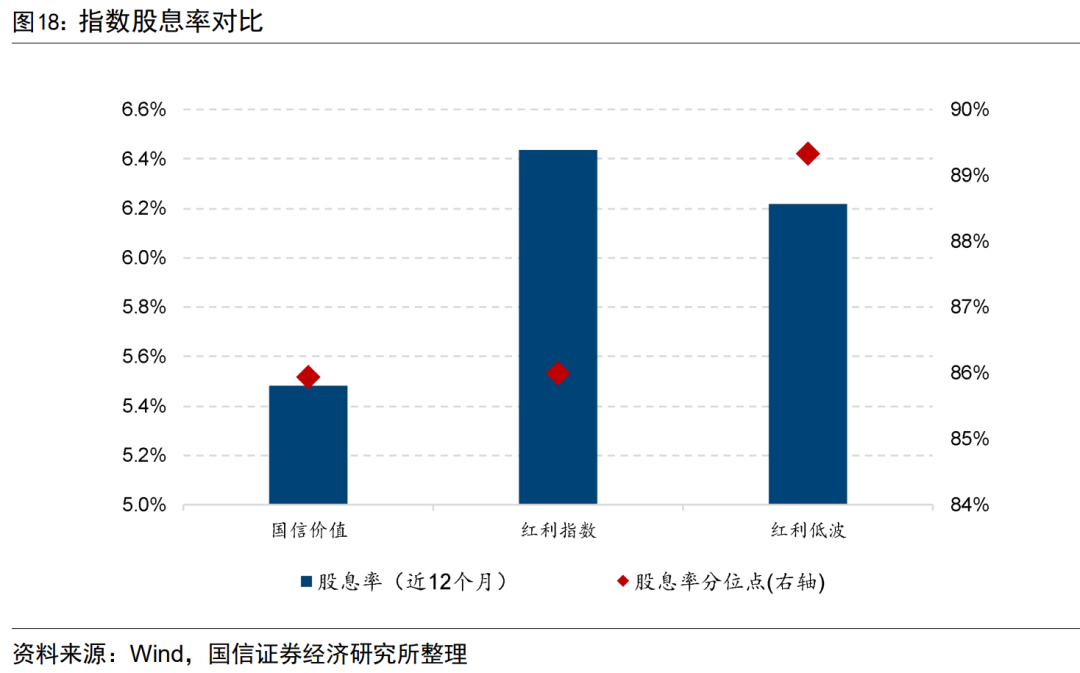

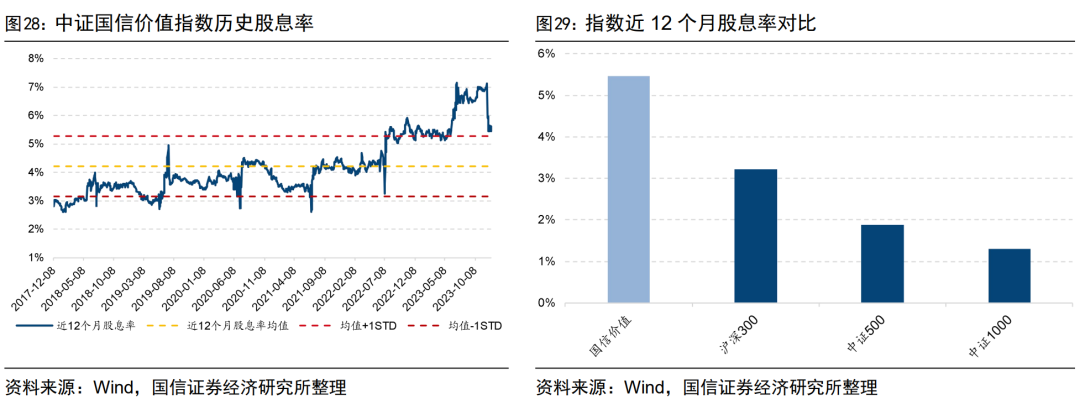

中证国信价值指数股息率较高,近12个月股息率为5.46%,略低于红利指数和红利低波指数。

二

中证国信价值指数投资价值分析

1

指数编制规则介绍

中证国信价值指数由从沪深市场具有长期价值增长潜力的上市公司证券中,选取估值较低的100只上市公司证券作为指数样本,以反映沪深市场盈利能力较强、估值较低的上市公司证券整体表现。该指数的信息如下:

2

行业分布较为均衡

中证国信价值指数成分股等权配置,行业分布较为均衡,分散化投资可以更好的抵御黑天鹅事件,也可以较好地解决A股市场中金融股市值权重过大的问题。从指数中信一级行业分布来看,机械权重占比为9.19%,银行权重为9.08%,医药权重为8.71%。

3

盈利为矛,低估为盾

中证国信价值指数估值中枢较低,注重资产的性价比,主要靠盈利来驱动指数的上涨,截至2023年12月29日,中证国信价值指数的市盈率为6.37,市净率为0.85。市盈率处于22.81%分位点,市净率处于6.99%分位点,均处于发布日以来较低分位。

中证国信价值指数市盈率和市净率均处于历史低位,低估值提供了较好的防御和抗风险能力,具有较好的安全边际。当前的市盈率和市净率均处于历史均值以下一倍标准差的位置附近。

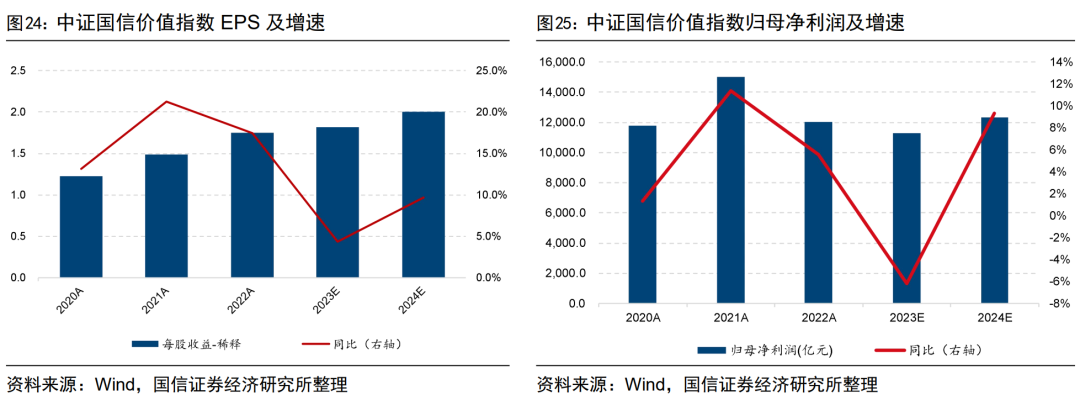

中证国信价值指数2021、2022、2023年的每股收益预计增长32.26%、6.58%、10.82%,增长较为稳定。

4

成分股平均市值处于沪深300和中证500之间

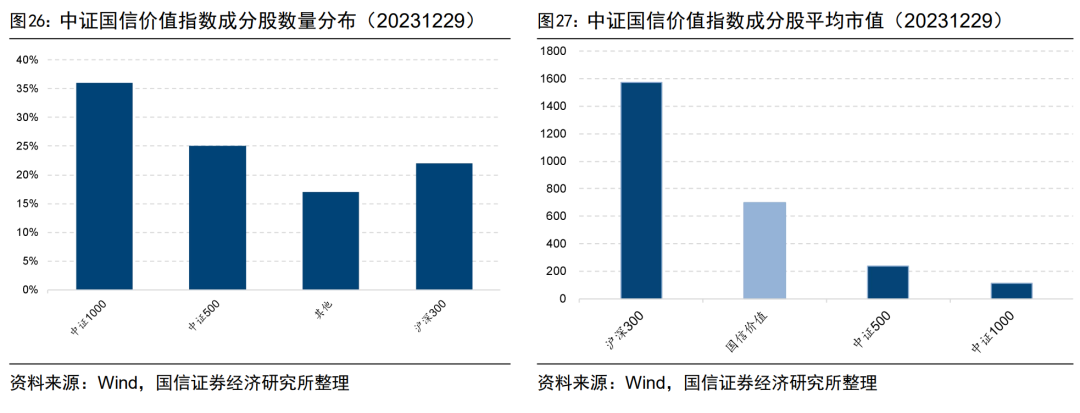

截至2023年12月29日中证国信价值指数的平均市值为699.51亿元,从指数成分股数量分布来看,其中22.00%的成分股为沪深300指数成分股,25.00%为中证500指数成分股,36.00%为中证1000指数成分股。

5

股息率较高

中证国信价值指数成分股的现金分红股息较高,近12个月股息率为5.46%,高于其他主要宽基指数。投资者在跟踪该指数时,将能够天然地获得较高的股息收益率,是一个很好的筑底保障。

5

指数长期回报较高

中证国信价值指数的样本代表了中国最优秀的上市公司群体。从历史回溯数据来看,该指数具有可观的绝对和相对收益。2007年6月29日基日以来中证国信价值指数的年化收益为8.74%,年化夏普比为0.46,高于中证全指,最大回撤小于中证全指。

样本期内,中证国信价值全收益指数的年化波动率和最大回撤小于中证全指全收益指数。

三

富国中证价值ETF

1

富国中证价值ETF

富国中证价值指数动交易型开放式指数证券投资基金(代码:512040,场内简称:价值100ETF)已于2018年11月7日成立,2018年11月29日上市交易。

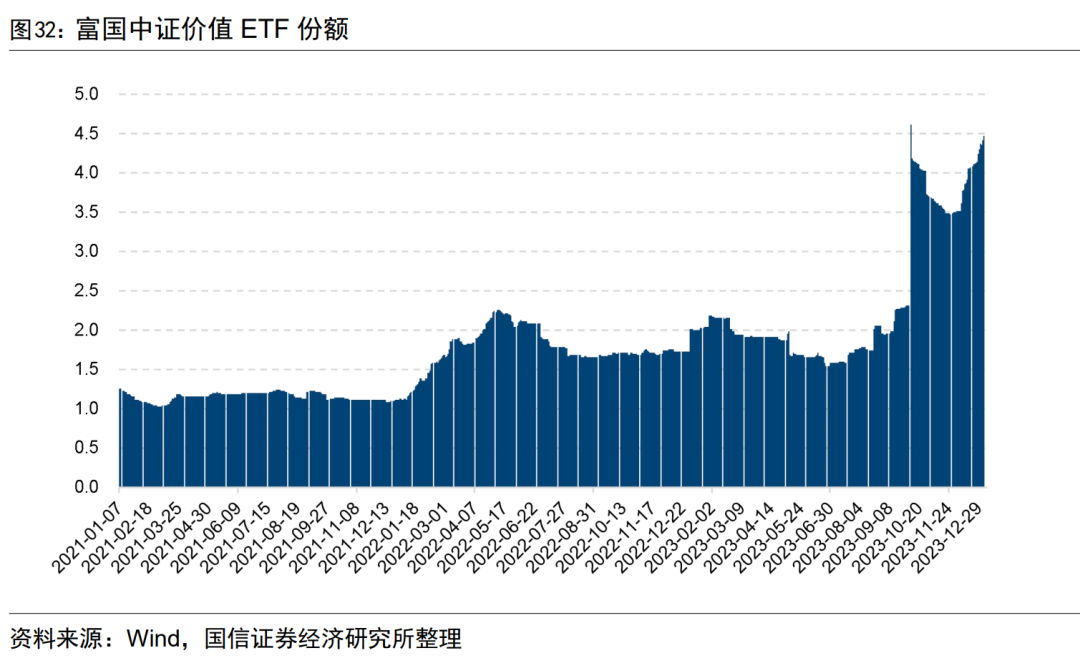

富国中证价值ETF份额近期有明显的增长趋势,受到投资者的持续关注。截至2023年12月29日,富国中证价值ETF份额为4.30亿份。

2

基金管理人简介

富国基金于1999年在北京成立,是经中国证监会批准设立的首批十家基金管理公司之一。富国基金在指数量化投资领域拥有丰富的经验。团队坚持创新引领,2009年成立国内第一只主动量化指数增强基金——富国沪深300增强;2011年发布全市场第一只抽样复制ETF——富国上证综指ETF;2016年与海关总署、蚂蚁金服等机构合作开发大数据指数基金。团队管理规模市场领先,目前拥有公募、专户、养老金和海外投资等丰富的产品组合。截至2022年12月31日,富国基金共管理公募基金287只,公募资产管理规模为5852.63亿元。截至2024年1月5日,富国基金非货币ETF产品规模达到584.53亿元。

四

总结

公募基金在居民资产配置中的重要性日益凸显,然而波动和回撤影响投资者持有体验,导致了“基金赚钱难”的现象。回归投资本质,从长期来看,股票价格上涨根本上取决于企业所创造的价值,短期可能会受到估值变动的扰动,但是长期趋势应与企业盈利相关。ROE是企业净利润与净资产的比值,企业的长期回报会向ROE靠拢,A股中,能够保持高ROE的公司非常稀缺。经过回测,高ROE的公司和低PE的公司长期来看具备较好的收益。价值投资选股具有低波动、偏向价值、具备安全边际的投资属性,适合震荡市,具有避险属性。

中证国信价值指数由从沪深市场具有长期价值增长潜力的上市公司证券中,选取估值较低的100只上市公司证券作为指数样本,以反映沪深市场盈利能力较高、估值较低的上市公司证券整体表现。中证国信价值指数成分股等权配置,行业分布较为均衡,整体估值中枢较低,截至2023年12月29日,中证国信价值指数的市盈率为6.37,市净率为0.85。市盈率处于22.81%分位点,市净率处于6.99%分位点,均处于发布日以来较低分位。中证国信价值指数2021、2022、2023年的每股收益预计增长32.26%、6.58%、10.82%,增长较为稳定。中证国信价值指数成分股的现金分红股息较高,近12个月股息率为5.46%,股息率较高。2007年6月29日基日以来中证国信价值指数的年化收益为8.74%,年化夏普比为0.46,高于中证全指,最大回撤小于中证全指。

富国中证价值指数动交易型开放式指数证券投资基金(代码:512040,场内简称:价值100ETF)已于2018年11月7日成立,2018年11月29日上市交易。该基金现任基金经理为曹璐迪女士,管理经验丰富。富国中证价值ETF自2018年11月7日成立以来最大回撤为18.77%,抵御风险能力较强。

富国基金在指数量化投资领域拥有丰富的经验。团队坚持创新引领。截至2022年12月31日,富国基金共管理公募基金287只,公募资产管理规模为5852.63亿元。截至2024年1月5日,富国基金非货币ETF产品规模达到584.53亿元。

注:本文选自国信证券于2024年1月16日发布的研究报告《“和而不同”的红利投资基金——富国中证价值ETF投资价值分析》。

分析师:张欣慰 S0980520060001

分析师:刘 璐 S0980523070004

风险提示:市场环境变动风险,统计结果基于客观数据,不构成投资建议。

本篇文章来源于微信公众号: 量化藏经阁