【中信建投策略】政策预期升温,沪深300股权风险溢价7年90%分位上方——市场估值跟踪解析6月第1期

核心摘要

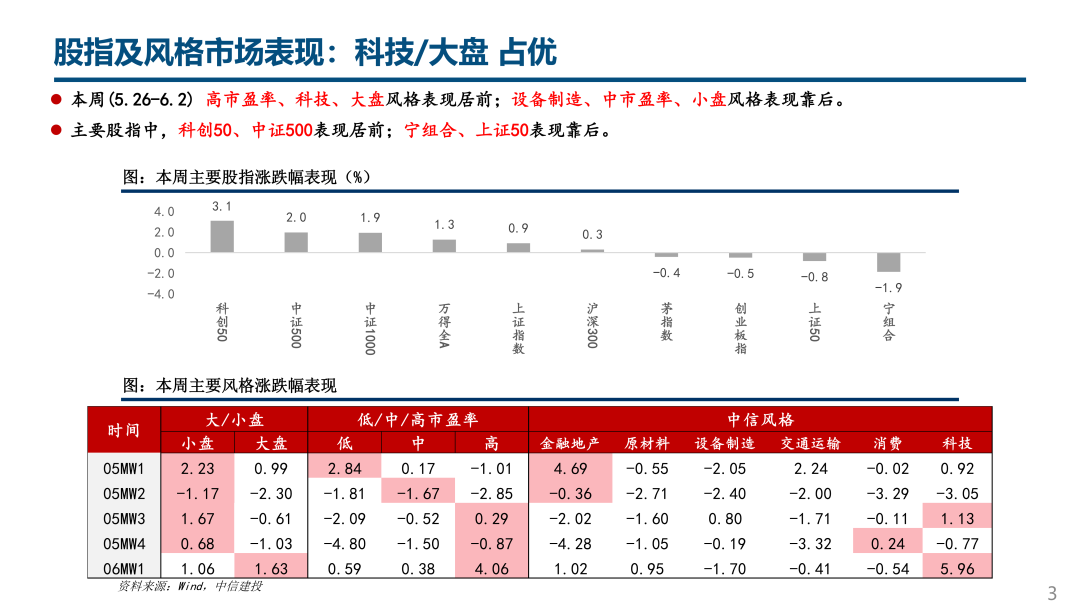

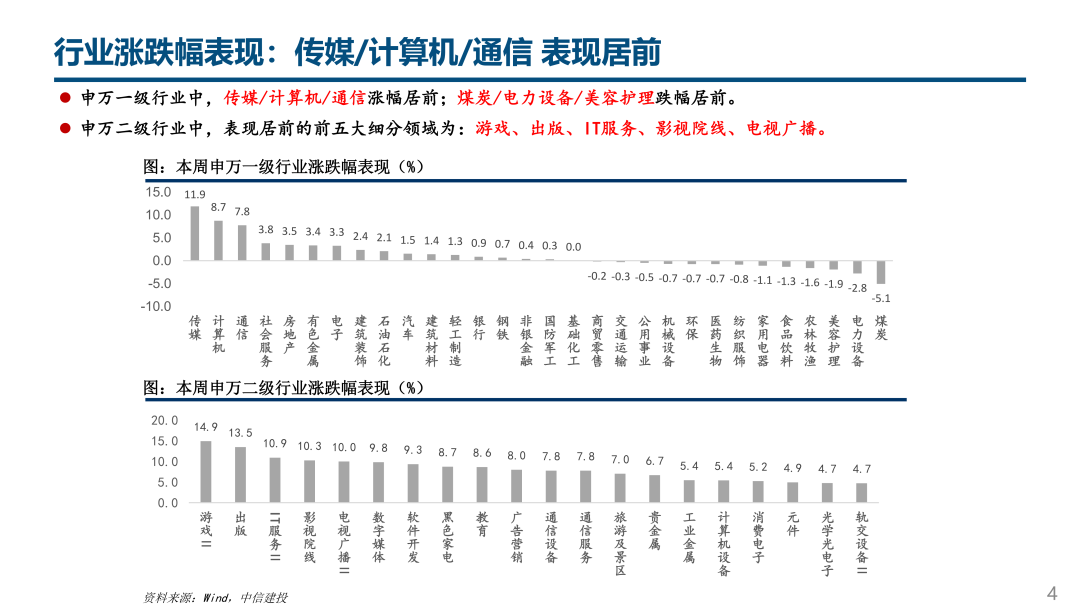

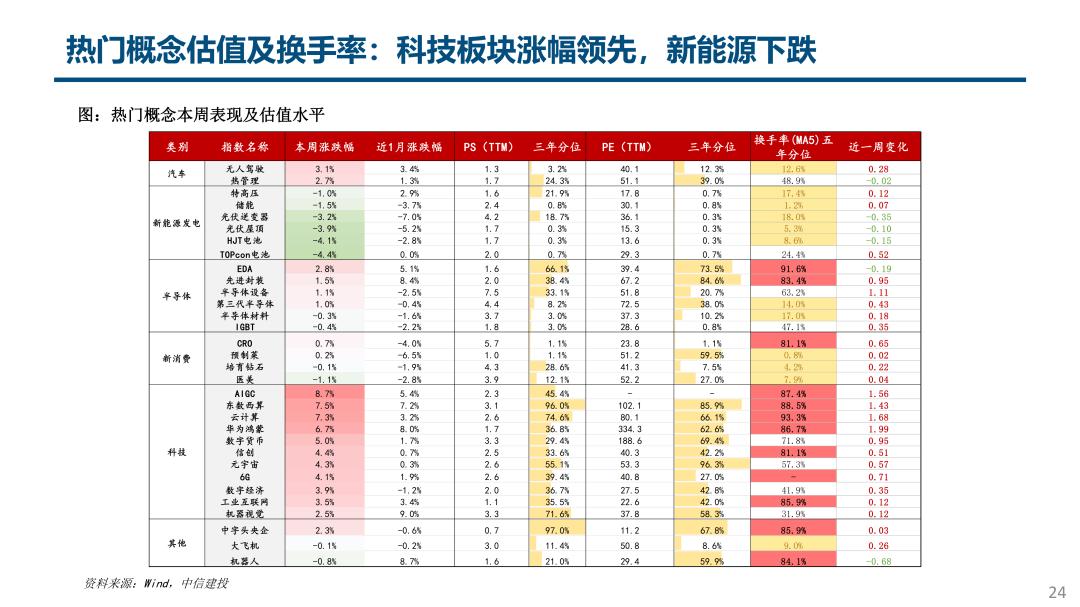

●市场表现:本周(5.26-6.2) 高市盈率、科技、大盘风格表现居前;设备制造、中市盈率、小盘风格表现靠后。主要指数成分中,科创50、中证500表现居前;宁组合、上证50表现靠后。传媒/计算机/通信涨幅居前;煤炭/电力设备/美容护理跌幅居前。热门概念中科技涨幅领先,新能源下跌。

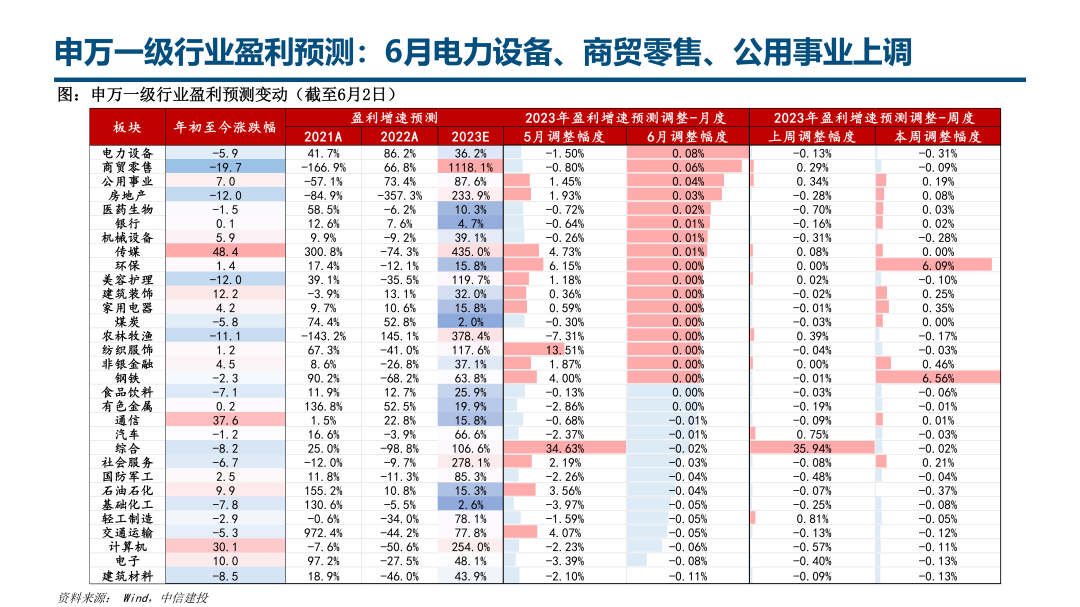

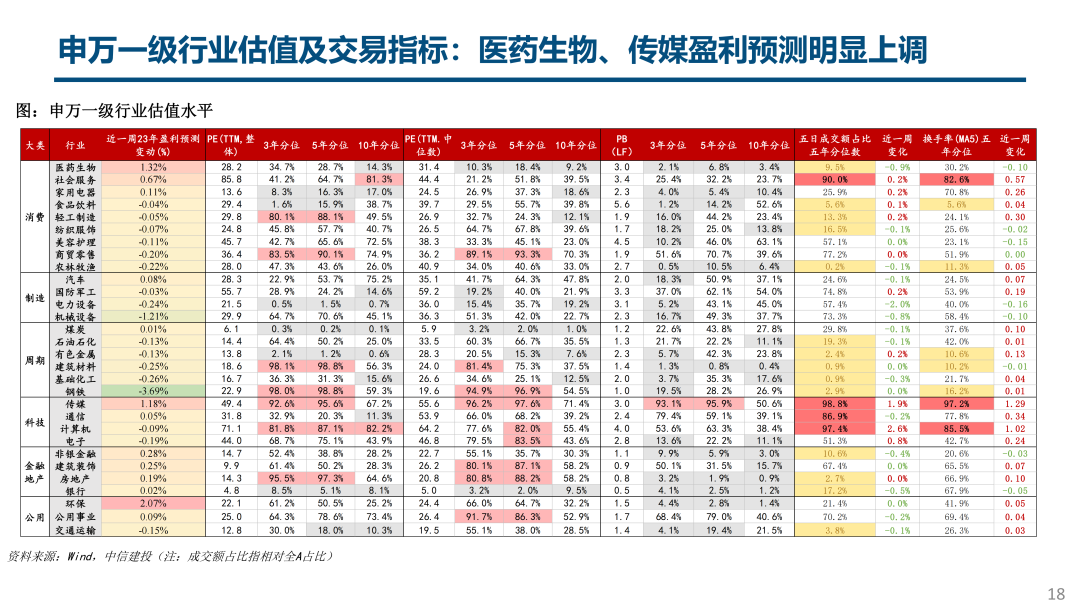

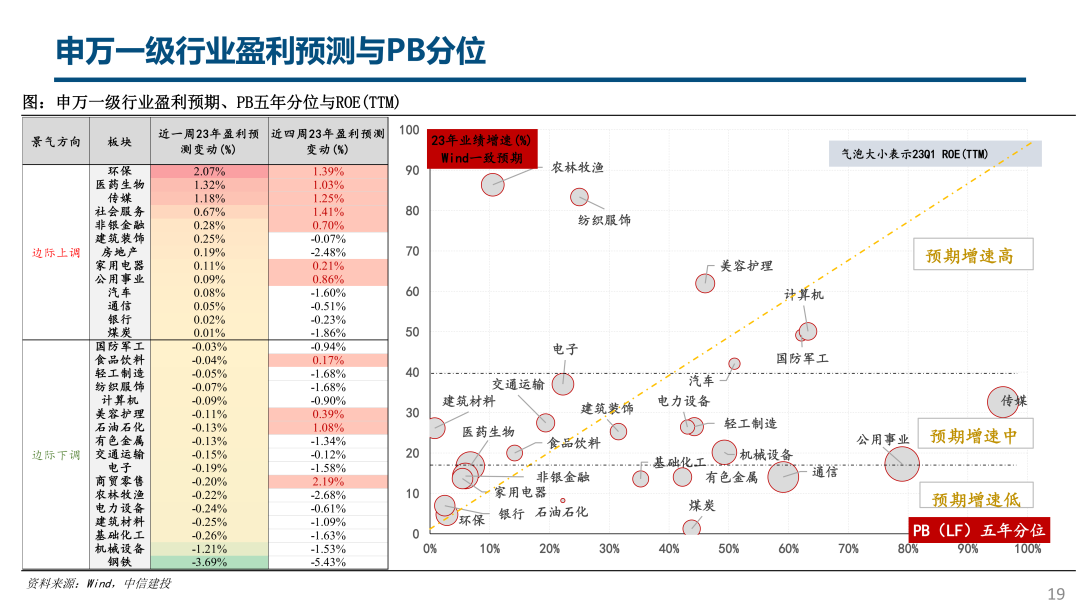

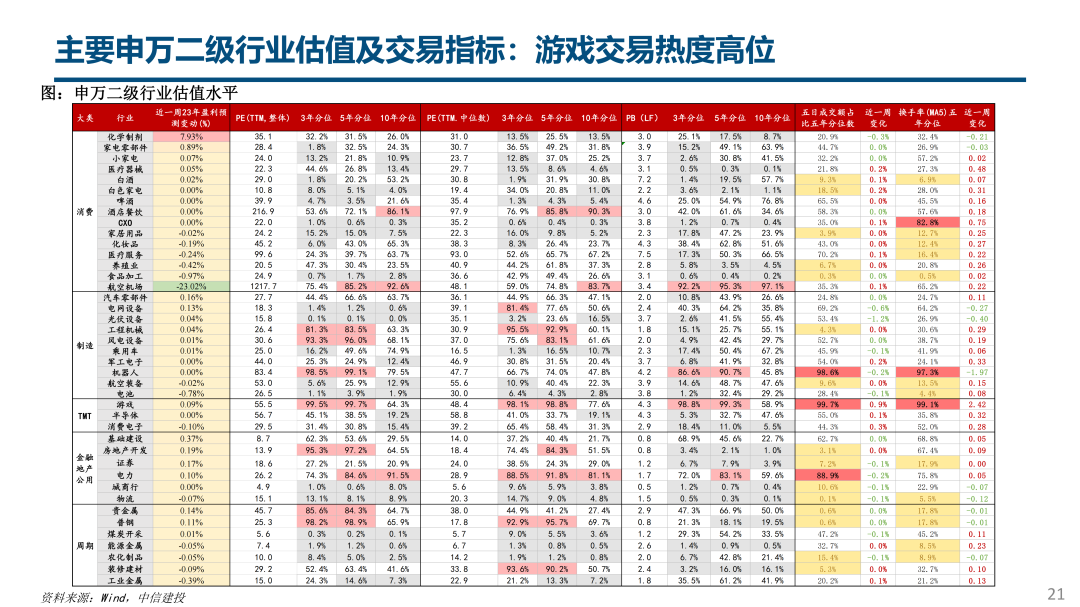

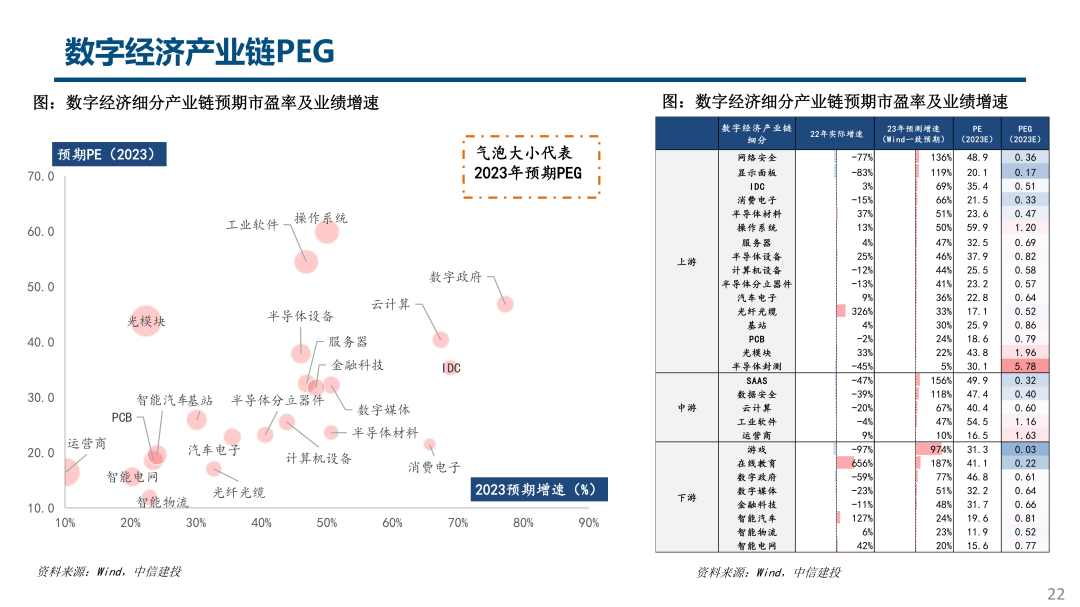

●盈利预测变动:6月23年Wind盈利一致预期上调幅度靠前的申万一级行业为电力设备(+0.08%)、商贸零售(+0.06%)、公用事业(+0.04%);下调幅度靠前的行业为建筑材料、电子、计算机。近一周环保、医药生物、传媒,二级行业方面化学制剂盈利上调明显。数字经济产业链细分方面,以Wind一致预期看,23年盈利预期排序:游戏(974%)>在线教育(187%)>SAAS(156%)>网络安全(136%)>显示面板(119%)>数据安全(118%)>云计算(67%)>消费电子(66%)>操作系统(50%)。

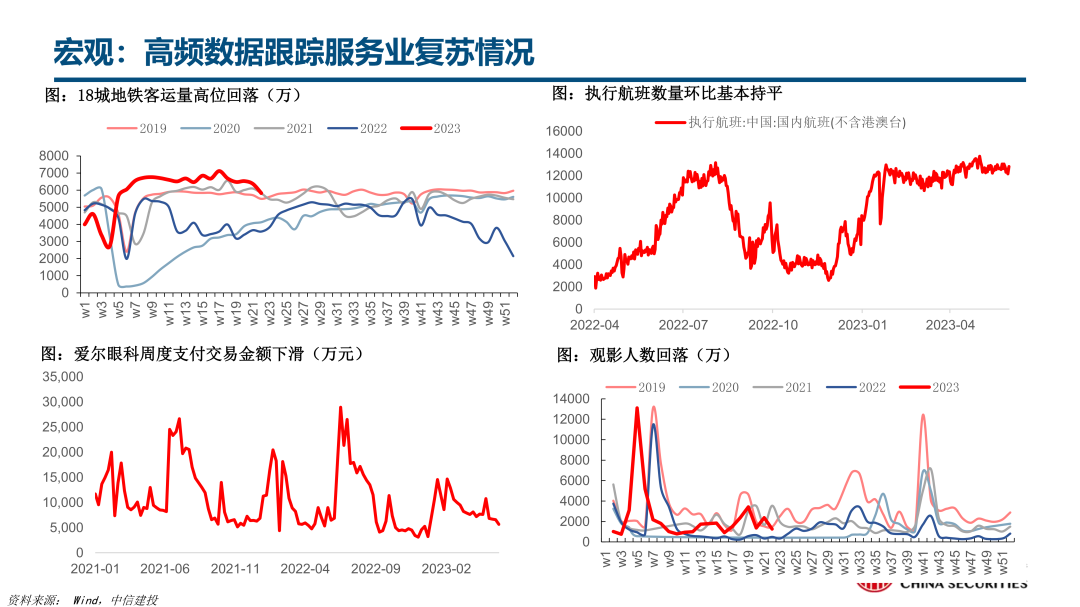

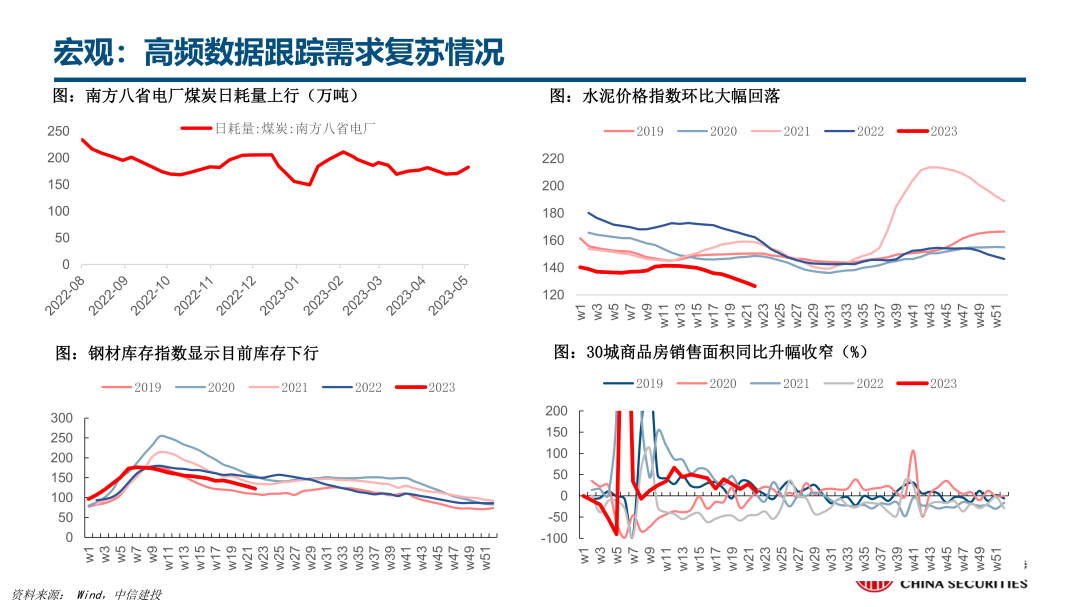

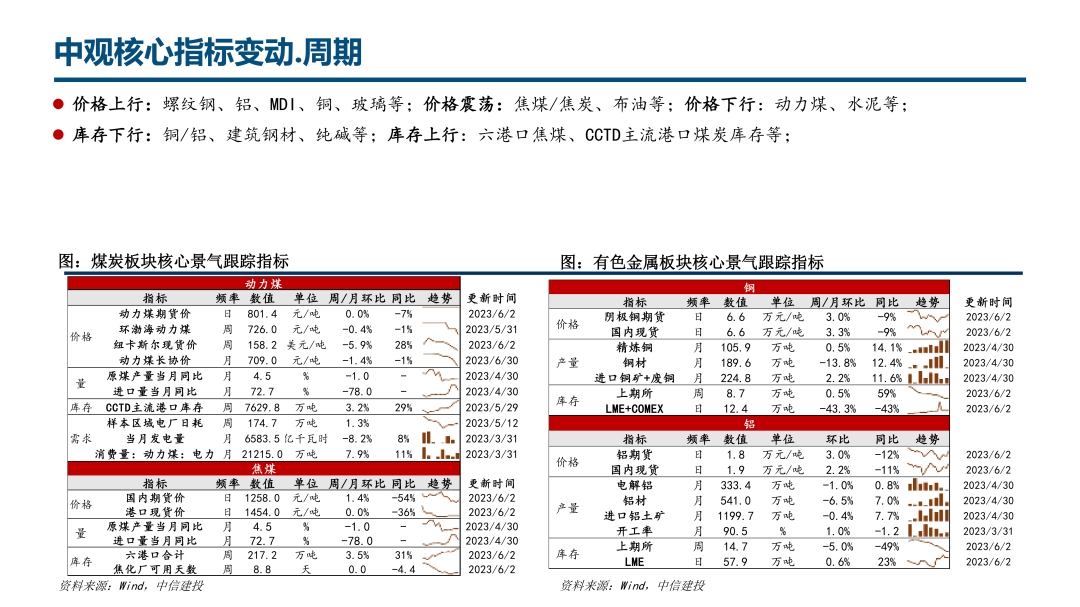

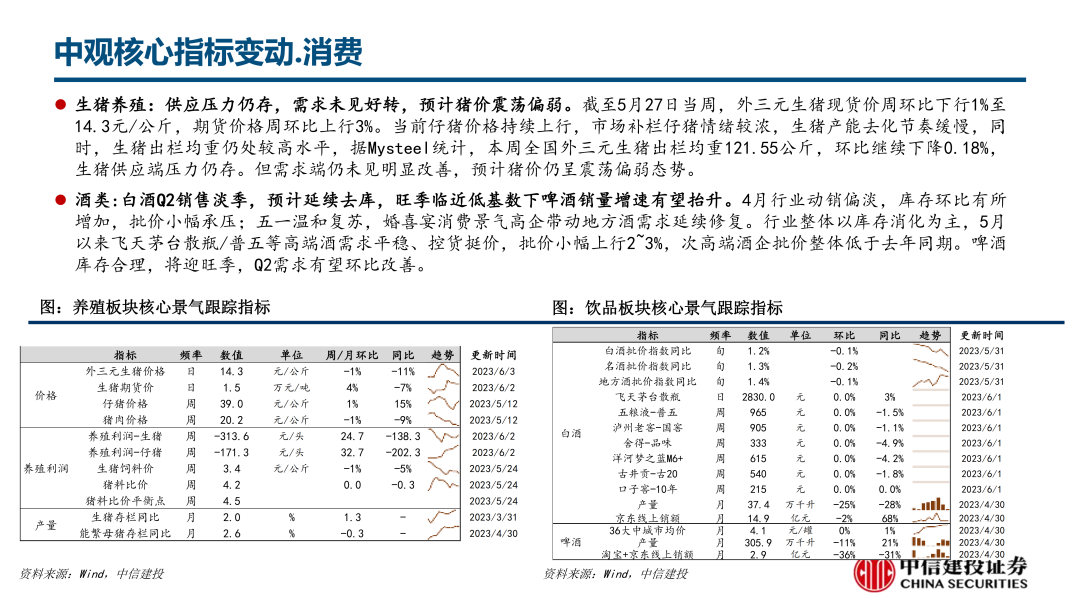

●行业景气核心指标变动:1)周期:价格上行:螺纹钢、铝、MDI、铜、玻璃等;价格震荡:焦煤/焦炭、布油等;价格下行:动力煤、水泥等;2)大金融:地产方面,景气度回落为政策适度精准施力打开一定空间,2023年5月TOP100房企5月单月销售同比增速10.3%、环比下降16pct。5月百强房企销售额单月增速放缓,主因刚需和改善型需求在3、4月份集中释放,5月需求相对不足;银行方面,4月社融低于预期,居民端信心仍不足,预计5月延续低迷;3)高端制造:汽车方面,乘用车销售热度回落,国常会研究促进新能车高质量发展。据乘联会,5月1-28日,乘用车市场零售139.2万辆,同比+19%,环比-6%;新能源车市场零售8.3万辆,同比+82%,环比+0%;光伏方面,硅料价格仍大幅下行,6月组件排产不及预期;4)消费:必选方面,供应压力仍存,需求未见好转,预计猪价震荡偏弱,可选方面,白酒Q2销售淡季,预计延续去库,旺季临近低基数下啤酒销量增速有望抬升。

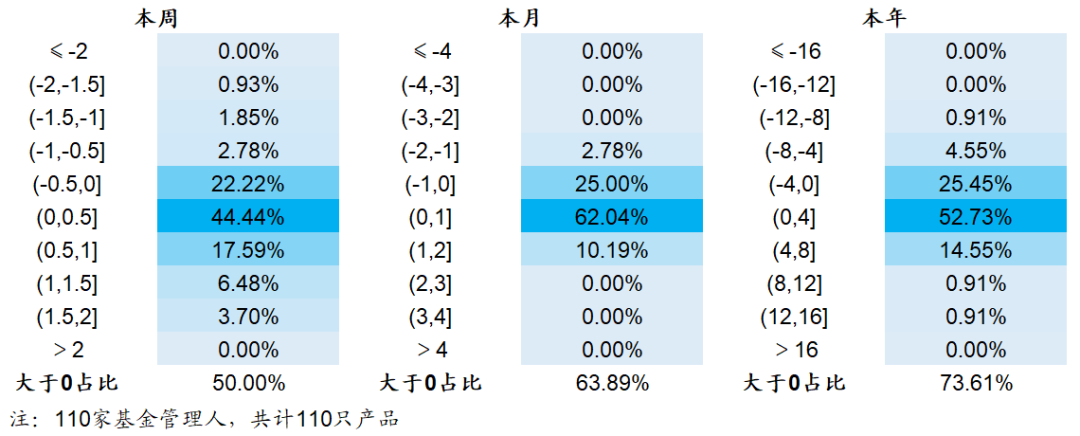

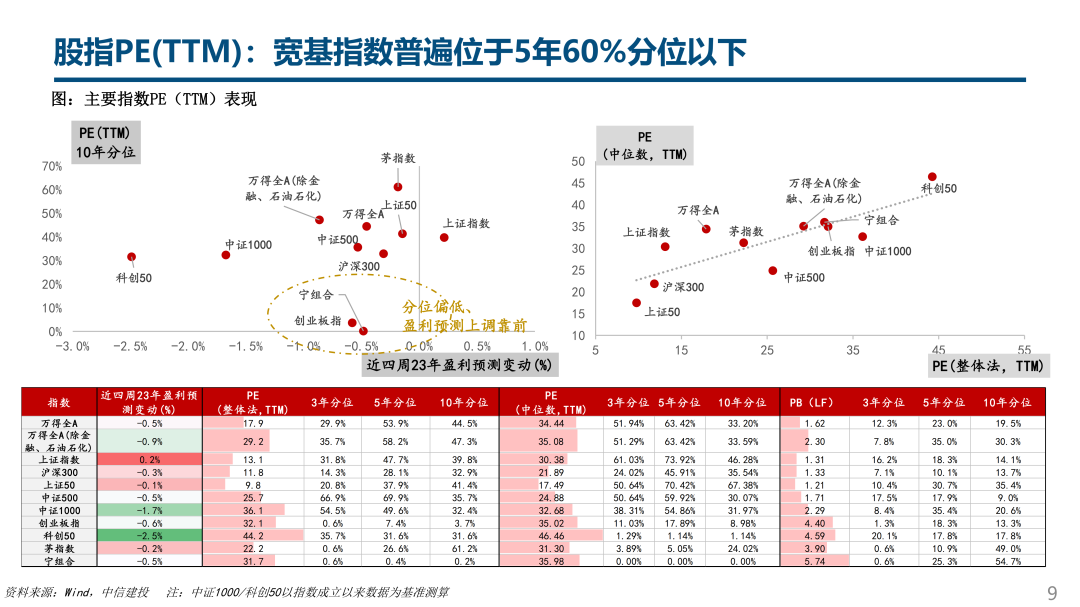

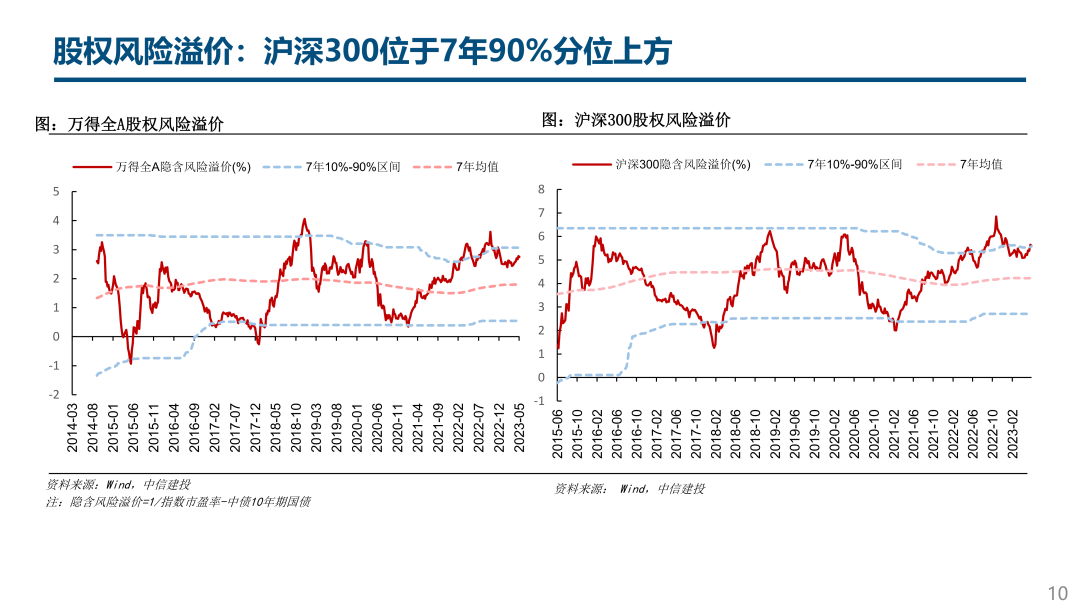

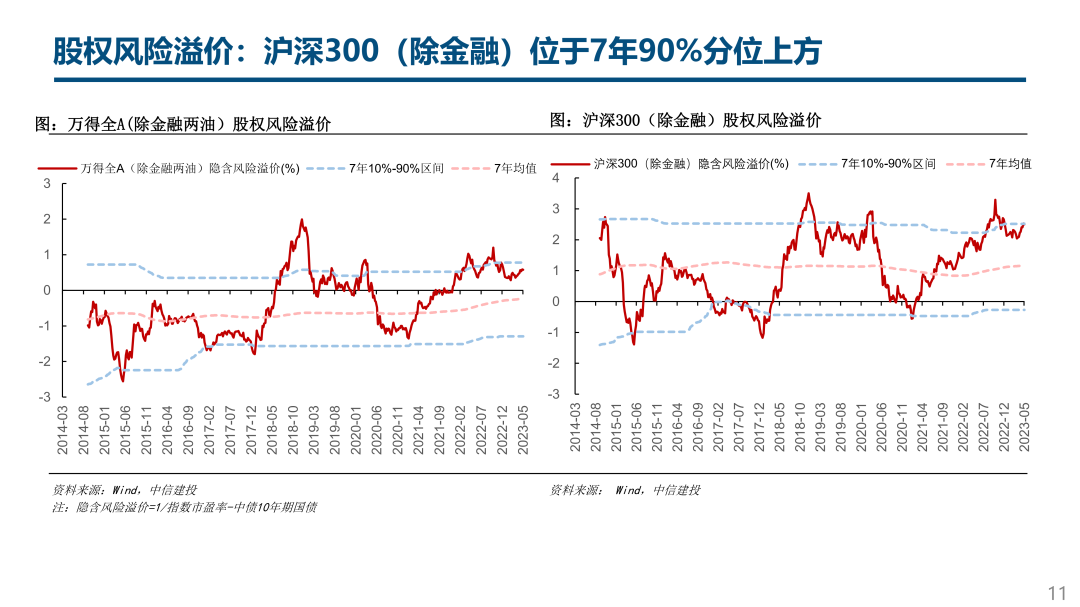

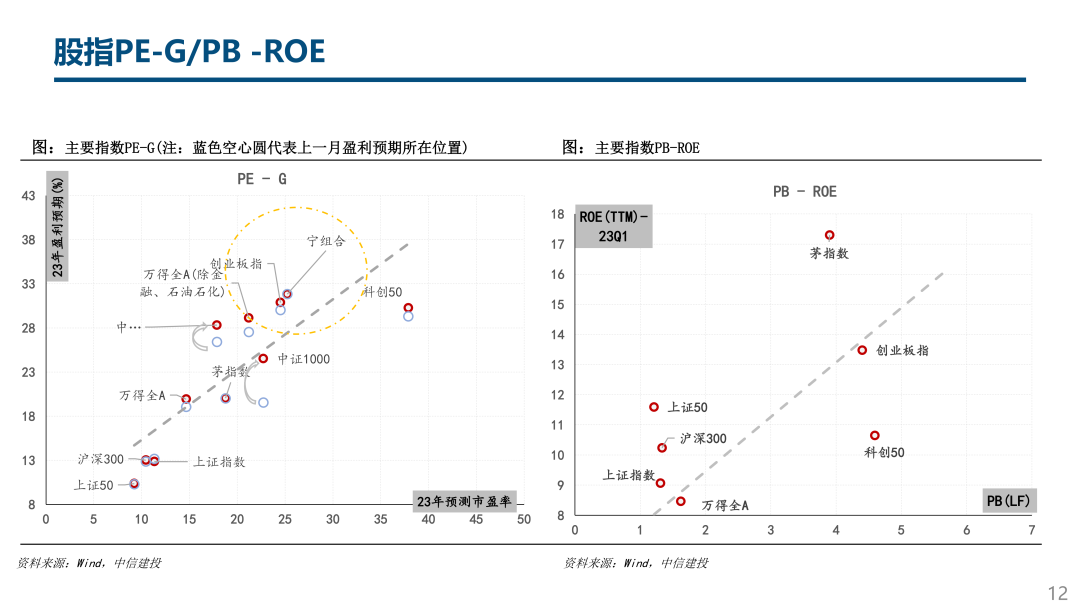

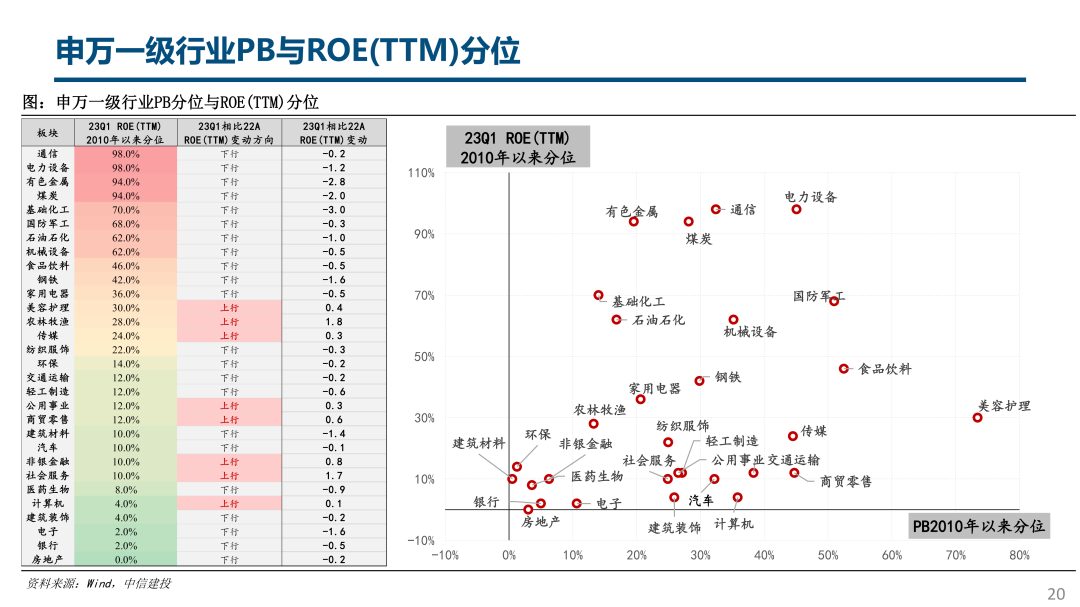

●估值水平及交易热度:沪深300及沪深300(非金融)股权风险溢价位于90%分位上方;上证50/沪深300估值分位分别处于市盈率5年37.9%/28.1%分位数附近;创业板指/宁组合分别处于市盈率5年7.4%/0.4%分位数附近。申万一级板块中,传媒/计算机周成交额占比依旧较高,处于5年98.8%/97.4%分位;申万二级板块中,机器人、游戏交易热度高位。

●风险提示:经济不及预期,海内外经济衰退,疫情超预期

本篇文章来源于微信公众号: 陈果A股策略