【信达金工|资金流周报】磨底蓄力阶段,资金逆势布局300ETF

磨底蓄力阶段,资金逆势布局300ETF。本周市场受降息预期落空和经济数据发布等事件影响,整体情绪有所反复但仍旧较为低迷,上证指数盘中一度跌破2800关键点位,中信一级行业跌多涨少,主力、主动资金在计算机、机械等行业流出较多。值得关注的是,部分资金借道300ETF实现逆势布局,合计净流入规模约531.86亿元,或可继续期待更清晰明确的资金入市信号出现。

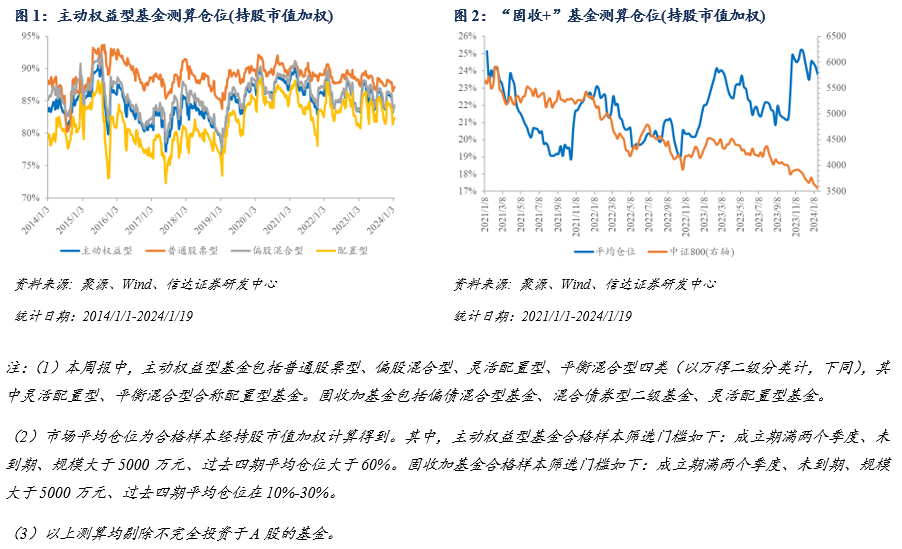

公募:主动权益类产品测算仓位上扬,宽基ETF本周净流入超500亿。截至2024/1/19,主动权益型基金平均测算仓位84.15%,较上周值83.95%提升0.20pct;普通股票型、偏股混合型、配置型基金平均测算仓位87.20%、84.31%、82.34%;最新“固收+”基金测算仓位23.82%,较上周值24.24%下降0.42pct。行业配置变动方面:最近1周计算机、电新测算仓位有所下行。新基金发行方面:(1)2023年主动权益型基金发行数量及规模均不及2022年,信心实质性修复尚需时间;全年该类产品新发339只,规模合计约1387.11亿元。2024年初以来主动权益型基金新发8只,规模合计约18.23亿元。(2)2023年,被动权益型基金规模也有缩水,全年该类产品新发235只,规模合计约1227.14亿元,约为2022年水平的83.19%。2024年初以来被动权益型基金新发9只,规模合计约24.74亿元。ETF流向方面:2023年,宽基ETF累计净流入约3165.07亿元,12月后半月累计净流入约714.92亿元。本周股票型ETF成交尤其活跃,宽基ETF合计净流入金额达约531.86亿元,其中易方达沪深300ETF、华夏沪深300ETF、华泰柏瑞沪深300ETF、嘉实沪深300ETF周净流入金额超百亿,资金存在逆势布局300ETF倾向。分行业来看TMT、金融、消费、周期制造主题产品本周分别流入约-13.05亿元、5.31亿元、-7.48亿元、-2.85亿元。

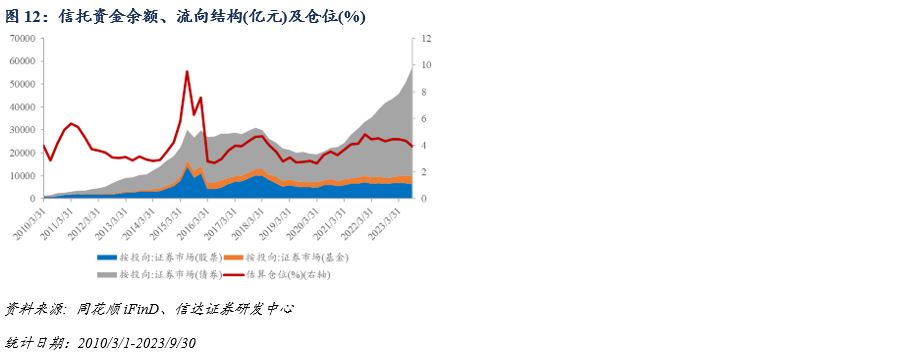

其他重点监控机构方面:(1)私募:规模方面,截至2023年11月底,私募证券投资基金规模5.73万亿元,与3个月前水平(8月:5.89万亿元)相比变动不明显;仓位方面,截至2023年11月底,华润信托阳光私募股票多头指数成份基金平均股票仓位58.71%,较10月底上升0.88pct,系近4个月来首次回升。(2)保险:11月保险估算仓位12.37%,较10月底下降0.14pct,已连续4个月下降。(3)信托:2023Q3估算仓位3.90%,降至2021Q2以来低位。

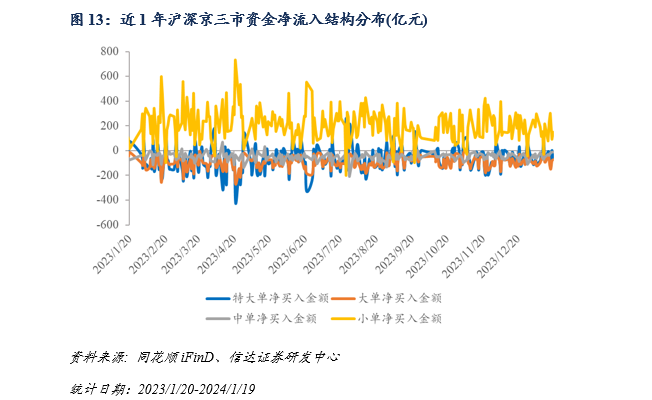

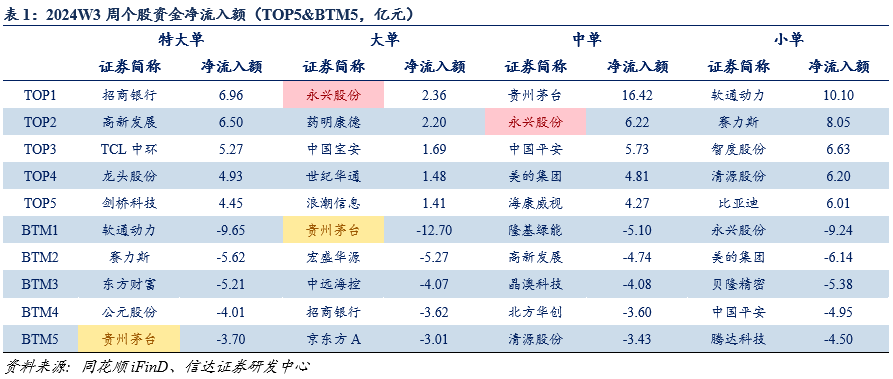

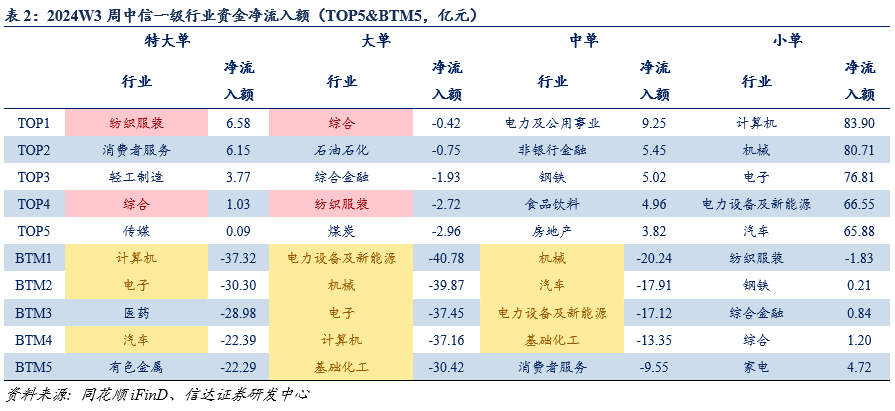

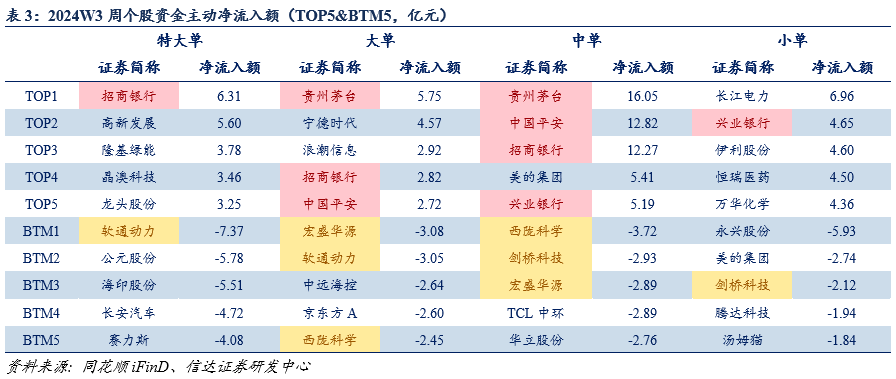

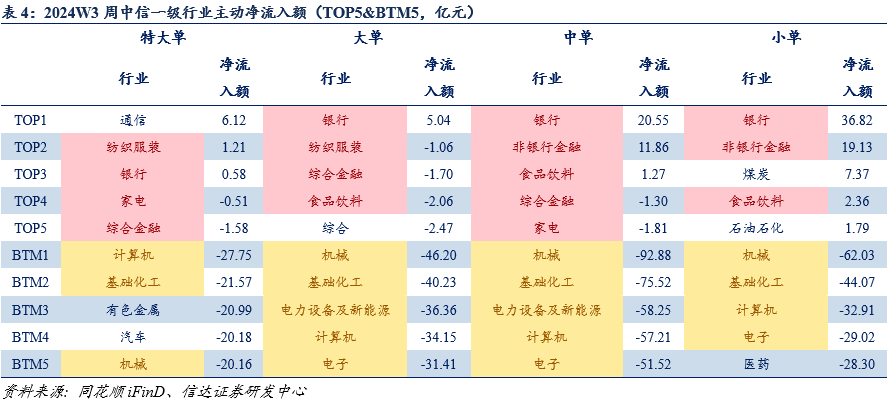

主力/主动资金流向:市场持续磨底,特大单净卖出压力仍较大,2024W3周主买净额约-1653.71亿元。行业方面:本周主力流出计算机、电子、机械等行业,主动资金流出机械、基础化工。

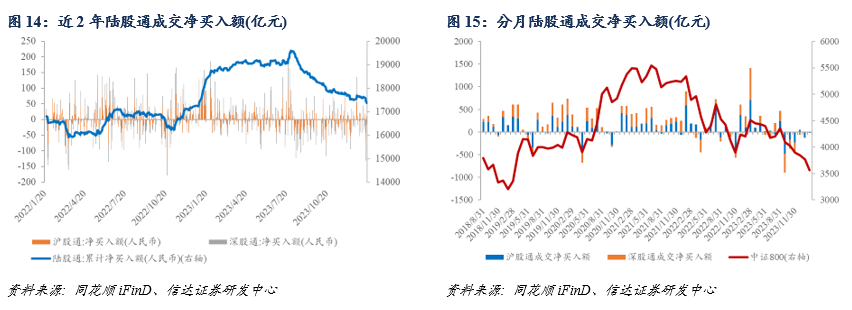

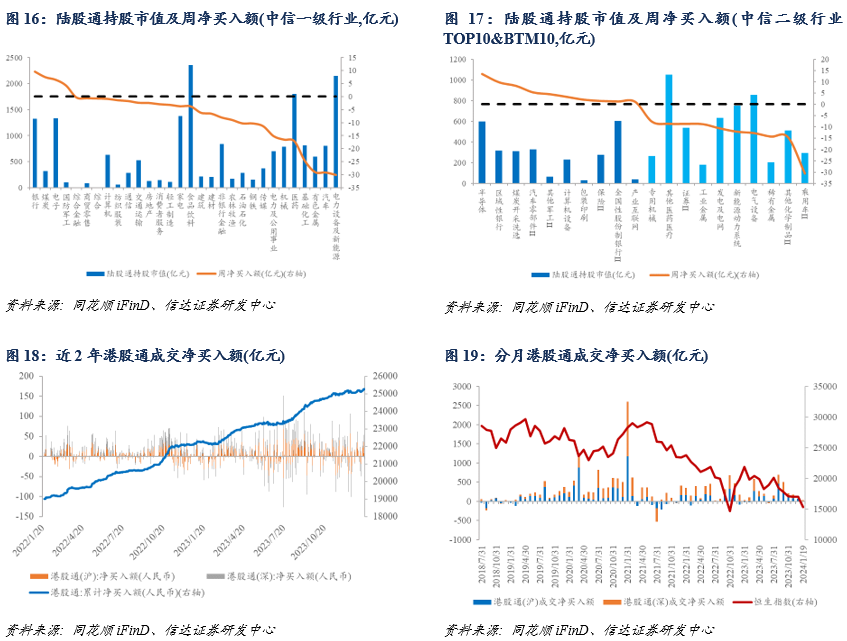

沪深港通:北向资金当周共计净卖出约234.94亿元,其中沪股通净卖出约35.51亿元,深股通净卖出约199.43亿元。2024年1月以来北向资金累计净卖出约314.59亿元。行业方面:一级行业层面,本周北向资金大幅流出电新、汽车、有色等行业;二级行业层面,本周北向资金流入半导体,流出乘用车。

风险因素:结论基于历史数据统计、建模和测算,受市场不确定性影响可能存在失效风险。

资金博弈是推动资产价格形成的重要因素,资金流向和结构观察是权益市场投资者绕不开的“必修课”。为此,信达金工团队推出权益市场资金流向追踪系列周报,从各大关键机构和不同属性的资金出发刻画市场动向,涵盖公募、私募、保险、信托、主力/主动资金流、北向资金、两融、新股首发、限售解禁、产业资本增减持等方面,部分数据经公开披露值加工计算得到。

公募:主动权益类产品测算仓位上扬,宽基ETF本周净流入超500亿

国内公募基金仓位真实数据存在低频性、滞后性,仅能从定期报告中提炼,追踪价值受数据可得性限制。为解决这一痛点,我们“因基施策”,在兼顾基金持仓偏好和换手特征的基础上构建模拟组合,推出周频基金仓位测算数据。具体方法论详见报告《基于基金模拟组合的公募基金仓位测算——探寻高精度的仓位测算方法》。

截至2024/1/19,主动权益型基金平均测算仓位84.15%,较上周值83.95%提升0.20pct;普通股票型、偏股混合型、配置型基金平均测算仓位87.20%、84.31%、82.34%;最新“固收+”基金测算仓位23.82%,较上周值24.24%下降0.42pct。

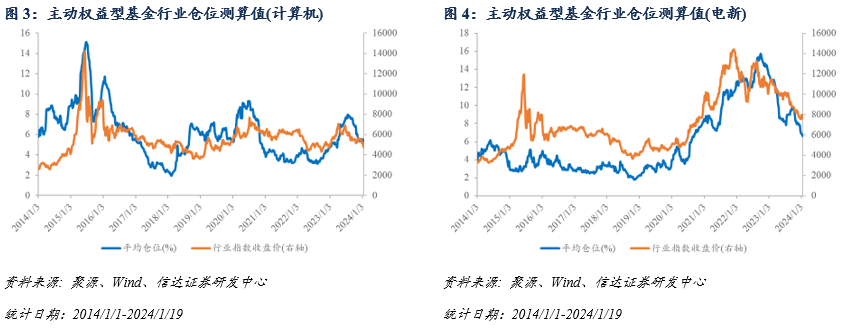

基于此前报告《如何更精准地实时跟踪基金的行业与风格仓位》,我们使用模拟持仓方法即时估计公募基金的行业配置动向。模型测算结果显示:(1)当前公募前五大重仓行业:医药、电子、食品饮料、电新、机械。最新测算仓位如下:医药14.15%,电子12.83%,食品饮料8.03%,电力设备及新能源6.59%,机械5.63%,基础化工5.2%,计算机5.17%,汽车4.59%,国防军工3.42%,有色金属3.23%,家电3.05%,通信3.01%,农林牧渔2.62%,交通运输2.3%,电力及公用事业2.2%,石油石化2.04%,非银行金融1.8%,煤炭1.7%,银行1.68%,传媒1.68%,轻工制造1.36%,房地产1.31%,纺织服装1.16%,消费者服务0.96%,建材0.88%,综合金融0.84%,钢铁0.82%,建筑0.82%,商贸零售0.58%,综合0.37%。

(2)行业配置变动方面:最近1周计算机、电新测算仓位有所下行。

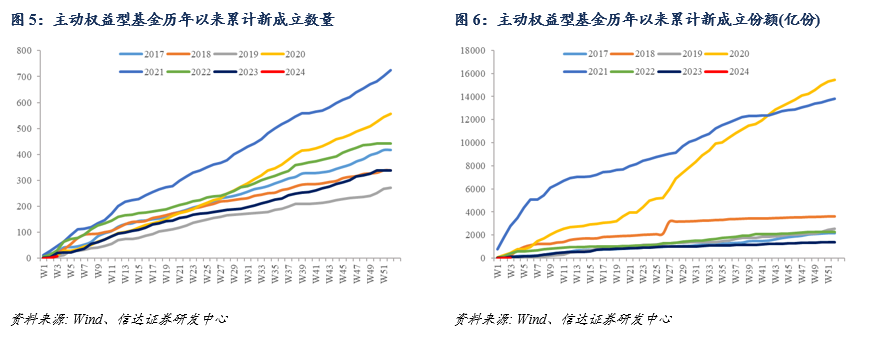

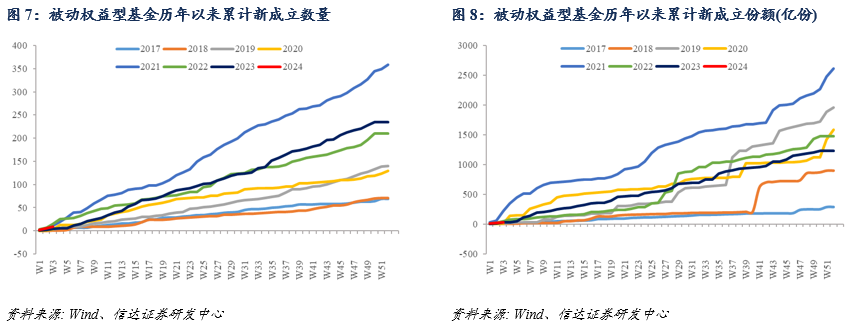

新基金发行方面:(1)2023年主动权益型基金发行数量及规模均不及2022年,信心实质性修复尚需时间;全年该类产品新发339只,规模合计约1387.11亿元。2024年初以来主动权益型基金新发8只,规模合计约18.23亿元。(2)2023年,被动权益型基金规模也有缩水,全年该类产品新发235只,规模合计约1227.14亿元,约为2022年水平的83.19%。2024年初以来被动权益型基金新发9只,规模合计约24.74亿元。

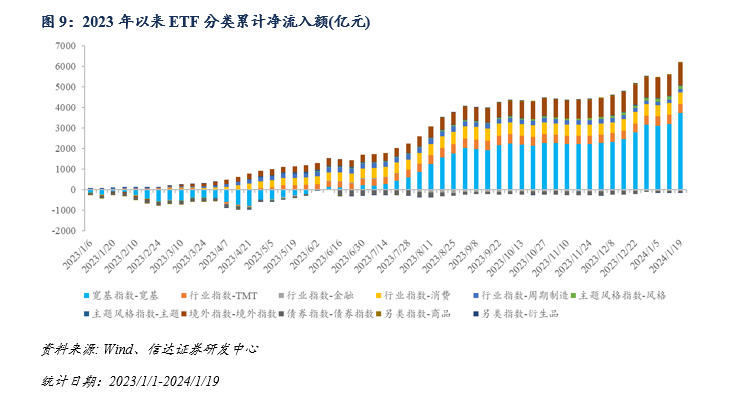

ETF流向方面:2023年,宽基ETF累计净流入约3165.07亿元,12月后半月累计净流入约714.92亿元。本周股票型ETF成交尤其活跃,宽基ETF合计净流入金额达约531.86亿元,其中易方达沪深300ETF、华夏沪深300ETF、华泰柏瑞沪深300ETF、嘉实沪深300ETF周净流入金额超百亿,资金存在逆势布局300ETF倾向。分行业来看TMT、金融、消费、周期制造主题产品本周分别流入约-13.05亿元、5.31亿元、-7.48亿元、-2.85亿元。

其他重点监控机构:私募权益仓位近期首次回升,2023Q3信托权益仓位降至2021Q2以来低位

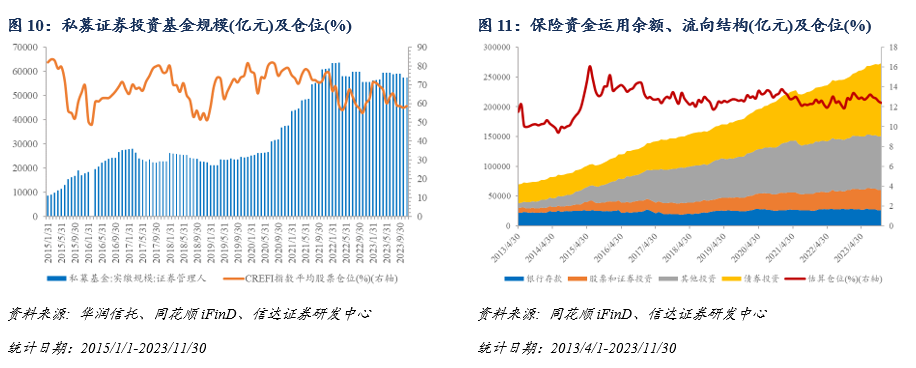

其他重点监控机构方面:(1)私募:规模方面,截至2023年11月底,私募证券投资基金规模5.73万亿元,与3个月前水平(8月:5.89万亿元)相比变动不明显;仓位方面,截至2023年11月底,华润信托阳光私募股票多头指数成份基金平均股票仓位58.71%,较10月底上升0.88pct,系近4个月来首次回升。(2)保险:11月保险估算仓位12.37%,较10月底下降0.14pct,已连续4个月下降。(3)信托:2023Q3估算仓位3.90%,降至2021Q2以来低位。

主力/主动资金流向:市场持续磨底,特大单净卖出压力仍较大

本章的统计基于同花顺对主力资金的划分,标准如下:(1)特大单:成交量在20万股以上,或成交金额在100万元以上的成交单;(2)大单:成交量在6万股到20万股之间,或成交金额在30万到100万之间,或成交量占流通盘0.1%的成交单;(3)中单:成交量在1万股与6万股之间,或成交金额在5万到30万之间的成交单;(4)小单:成交量在1万股以下,或成交金额在5万元以下的成交单。

市场持续磨底,特大单净卖出压力仍较大,2024W3周主买净额约-1653.71亿元。行业方面:本周主力流出计算机、电子、机械等行业,主动资金流出机械、基础化工。主力资金流:(1)个股:主力净流入&中小单净流出:高新发展、剑桥科技、TCL中环、宁德时代、晶澳科技等。主力净流出&中小单净流入:贵州茅台、软通动力、东方财富、赛力斯、智度股份等。(2)行业:主力净流入&中小单净流出:纺织服装、综合等。主力净流出&中小单净流入:计算机、电子、机械、医药、电力设备及新能源等。主动资金流:(1)个股:主动资金更看好招商银行、贵州茅台、中国平安、兴业银行、新易盛等标的,软通动力、公元股份、海印股份、西陇科学、华立股份等标的遭主动资金净卖出。(2)行业:主买净额居前的行业有:银行、非银行金融等;流出较多的行业有:机械、基础化工、计算机、电子、医药等。

沪深港通:1月以来北向资金共计净卖出314.59亿元

北向资金当周共计净卖出约234.94亿元,其中沪股通净卖出约35.51亿元,深股通净卖出约199.43亿元。2024年1月以来北向资金累计净卖出约314.59亿元。行业方面:一级行业层面,本周北向资金大幅流出电新、汽车、有色等行业;二级行业层面,本周北向资金流入半导体,流出乘用车。

南向资金当周共计净买入约134.36亿元,其中港股通(沪)净买入约98.42亿元,港股通(深)净买入约35.94亿元。2024年1月以来南向资金累计净买入约203.01亿元。

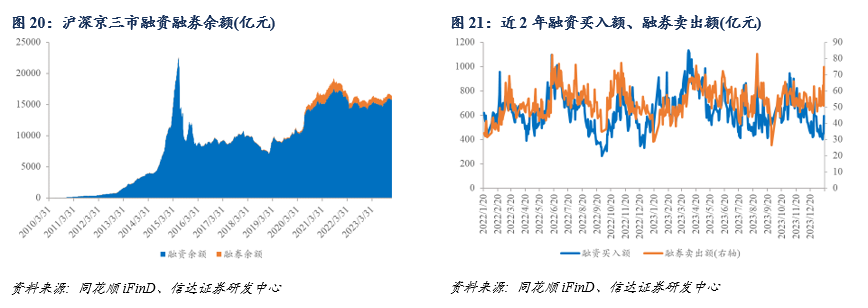

两融:最新融资余额15610.01亿元,较上周水平略有下降

截至2024/1/18,沪深京三市两融余额约16300.48亿元,其中融资余额约15610.01亿元,融券余额约690.47亿元。

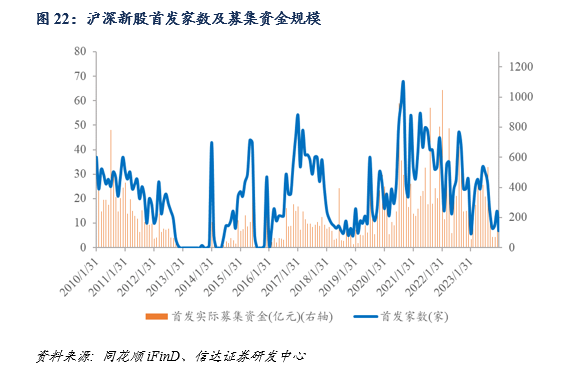

一级:2024M1以来沪深上市新股7只,首发实际募集资金约80.47亿元

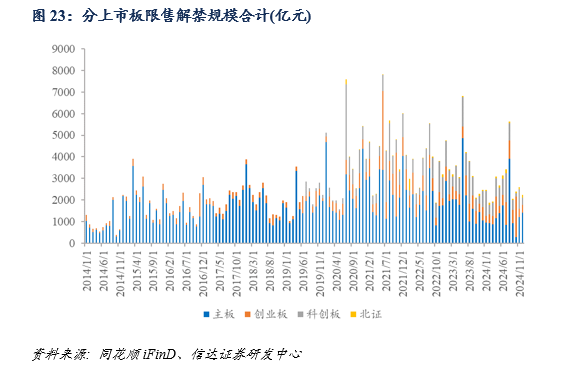

限售解禁:2024M1沪深限售解禁金额预计约2400亿元

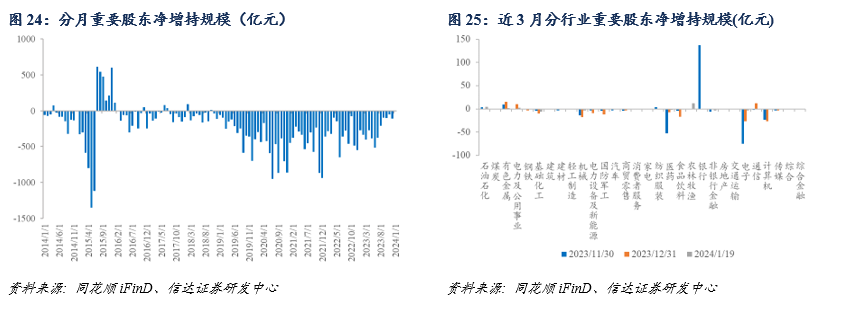

重要股东:新规后重要股东减持幅度明显减弱

报告来源

本文源自报告《权益市场资金流向追踪W3:磨底蓄力阶段,资金逆势布局300ETF》

报告时间:2024年1月21日

发布报告机构:信达证券研究开发中心

报告作者:于明明 S1500521070001、吴彦锦 S1500523090002、周君睿 S1500523110005

★

分析师声明

★

负责本报告全部或部分内容的每一位分析师在此申明,本人具有证券投资咨询执业资格,并在中国证券业协会注册登记为证券分析师,以勤勉的职业态度,独立、客观地出具本报告;本报告所表述的所有观点准确反映了分析师本人的研究观点;本人薪酬的任何组成部分不曾与,不与,也将不会与本报告中的具体分析意见或观点直接或间接相关。

★

风险提示

★

证券市场是一个风险无时不在的市场。投资者在进行证券交易时存在赢利的可能,也存在亏损的风险。建议投资者应当充分深入地了解证券市场蕴含的各项风险并谨慎行事。

本报告中所述证券不一定能在所有的国家和地区向所有类型的投资者销售,投资者应当对本报告中的信息和意见进行独立评估,并应同时考量各自的投资目的、财务状况和特定需求,必要时就法律、商业、财务、税收等方面咨询专业顾问的意见。在任何情况下,信达证券不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任,投资者需自行承担风险。

信达金工与产品研究

长按关注我们获取更多更多金融工程优质报告与信息~

本篇文章来源于微信公众号: 信达金工与产品研究