【华安金工】北交所迎本年首只网下询价新股——“打新定期跟踪”系列之一百十六

►主要观点

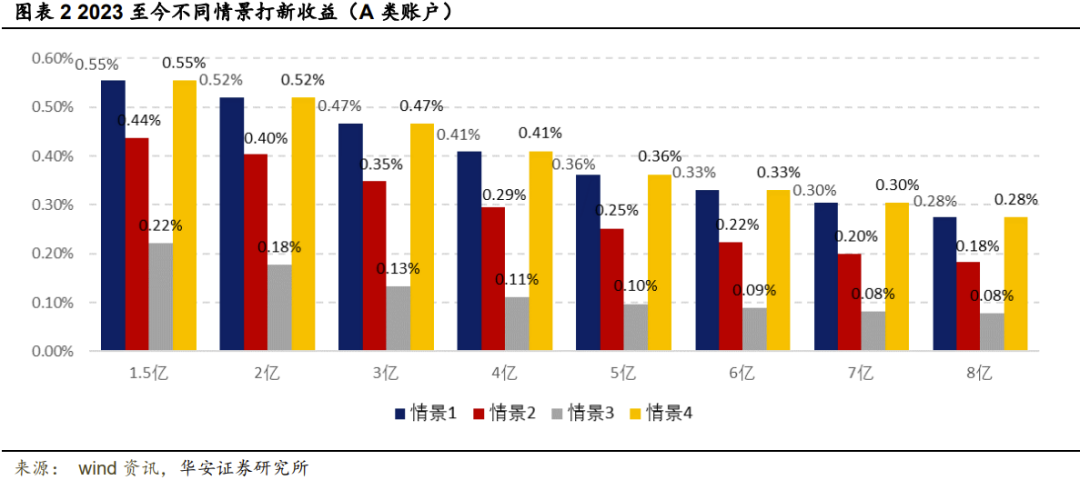

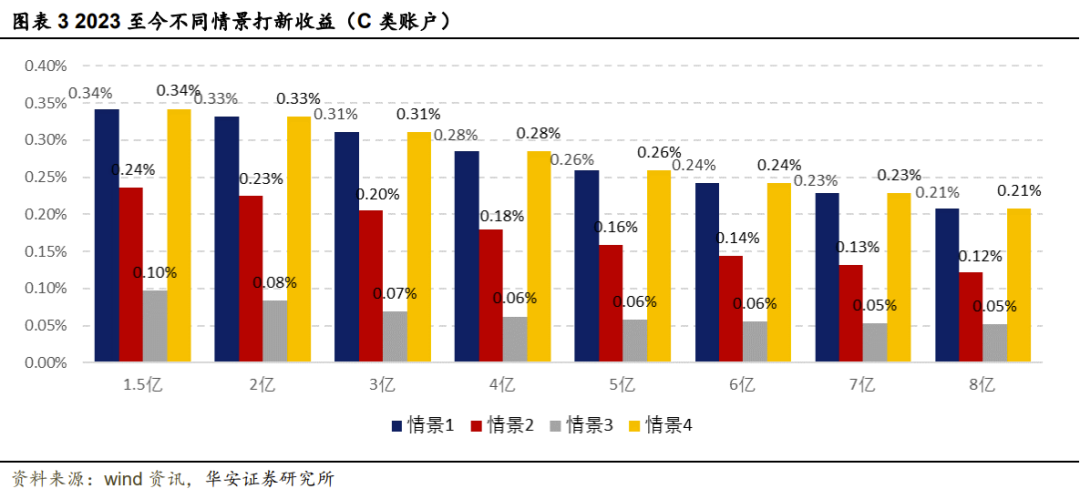

情景1:所有主板、科创板、创业板的股票都打中。A类2亿规模账户打新收益率0.52%,C类2亿规模账户打新收益率0.33%;

情景2:只打上市时公司已实现正盈利的股票,A类2亿规模账户打新收益率0.40%,C类2亿规模账户打新收益率0.23%;

情景3:只打上市时公司已实现正盈利,且上市PE不超过同行业市盈率的股票,A类2亿规模账户打新收益率0.18%,C类2亿规模账户打新收益率0.08%;

情景4:为事后估计,假设机构的新股定价能力很强,双创新股上市后上涨的股票中能够打中100%,且避开所有下跌的股票,A类2亿规模账户打新收益率0.52%,C类2亿规模账户打新收益率0.33%。

01

02

我们跟踪近期双创板块+主板的网下打新市场表现,由于破发已呈常态化,新股全打策略不一定为最优,不同机构可能采取不同的打新策略,我们估算以下几种情景下的打新收益率。在我们的配套打新数据库中也更新了不同测算方式的收益。

情景1:所有主板、科创板、创业板的股票都打中。 情景2:只打上市时公司已实现正盈利的股票,即所有主板、创业板股票都打,科创板选择只打已实现盈利的新股。 情景3:主板新股都打,双创新股只打上市时公司已实现正盈利的股票,且上市PE不超过招股说明书中披露的可比照的同行业市盈率x%幅度的股票,当x%=0时,即只打上市PE不超过同行PE的股票(x在打新数据库中可自选)。 情景4:为事后估计,假设能够提前预判双创新股的涨跌情况(即机构的新股定价能力很强),例如,假设双创新股上市后上涨的股票中能够打中y%,而下跌的股票中能够打中z%,主板新股都打。机构定价能力越强,y%越高,z%越低(y,z,测算方式在打新数据库中均可自选)。

情景4下,A类2亿规模账户打新收益率0.52%,C类2亿规模账户打新收益率0.33%(设置参数y%=100%,z%=0%,模糊估计法)。

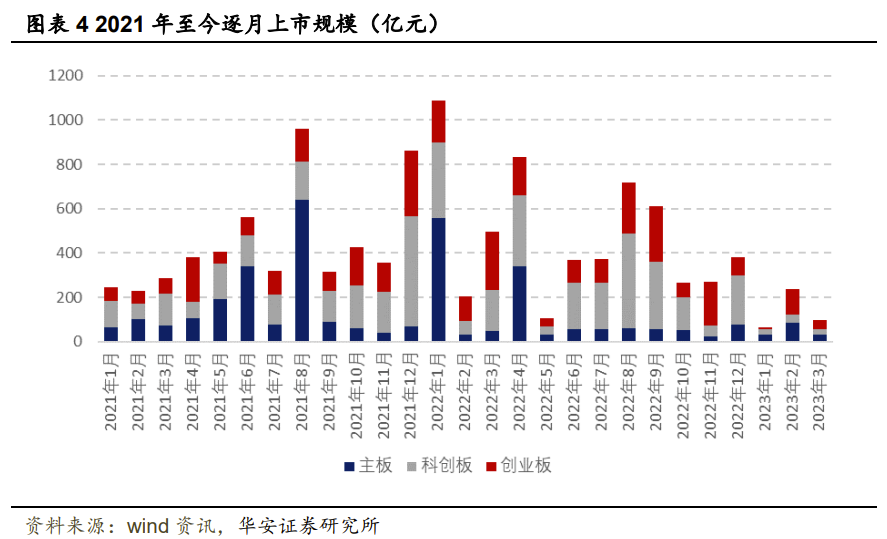

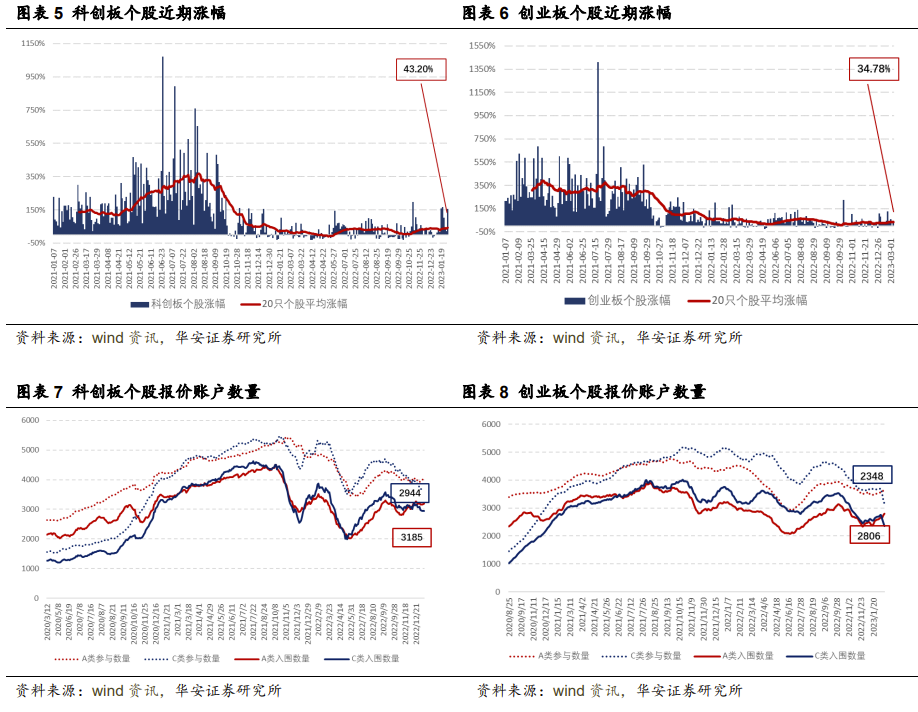

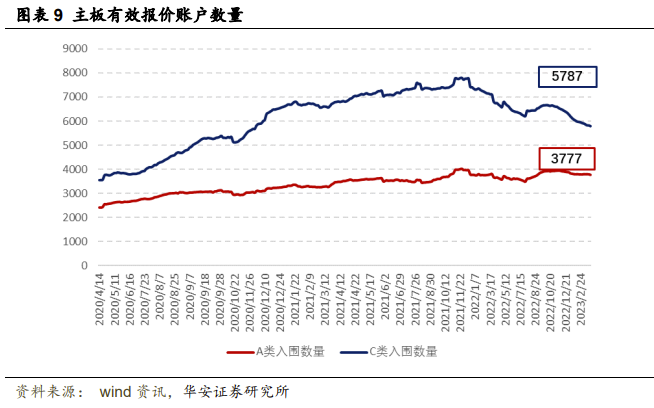

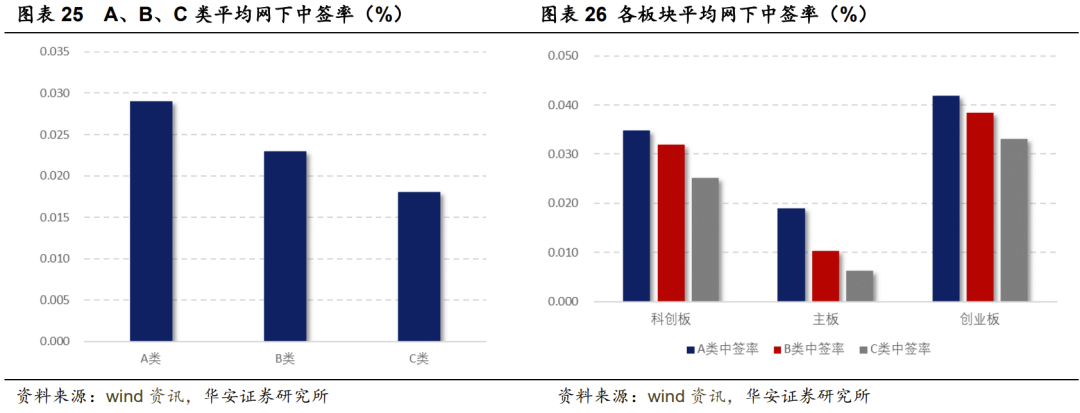

2023年以来,受春节影响新股上市数量与规模较低,但未有破发出现,新股平均涨幅显著高于去年。滚动跟踪近期20只新股的有效报价账户中位数,目前科创板新股A类有效报价账户数量在3185左右,C类有效报价账户数量在2944左右。创业板新股A类有效报价账户数量在2806左右,C类有效报价账户数量在2348左右。主板(包含中小企业板)个股A类有效报价账户数量在3777左右,C类有效报价账户数量在5787左右。

03

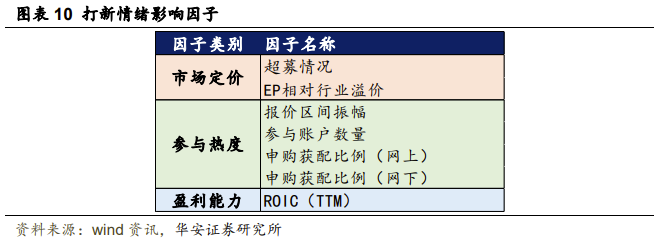

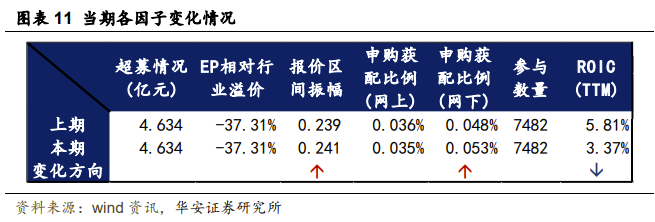

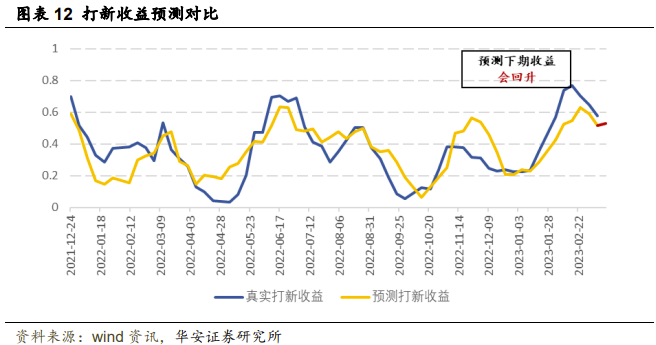

华安金工构造了一款周频更新的打新情绪冷暖指数来衡量IPO市场的打新情绪及收益表现,从投资行为和心态的角度,对未来短期打新收益做出预测(一个月),帮助投资者决定当期参与打新的积极程度(激进/保守),指标构建与模型细节详见2023/1/19发布的报告《百花齐放不复在,潜心耕耘结硕果——2023年网下打新展望》。主要从新股定价高低、市场参与热度与个股盈利能力三个层面进行跟踪并预测下一期,如下所示。

04

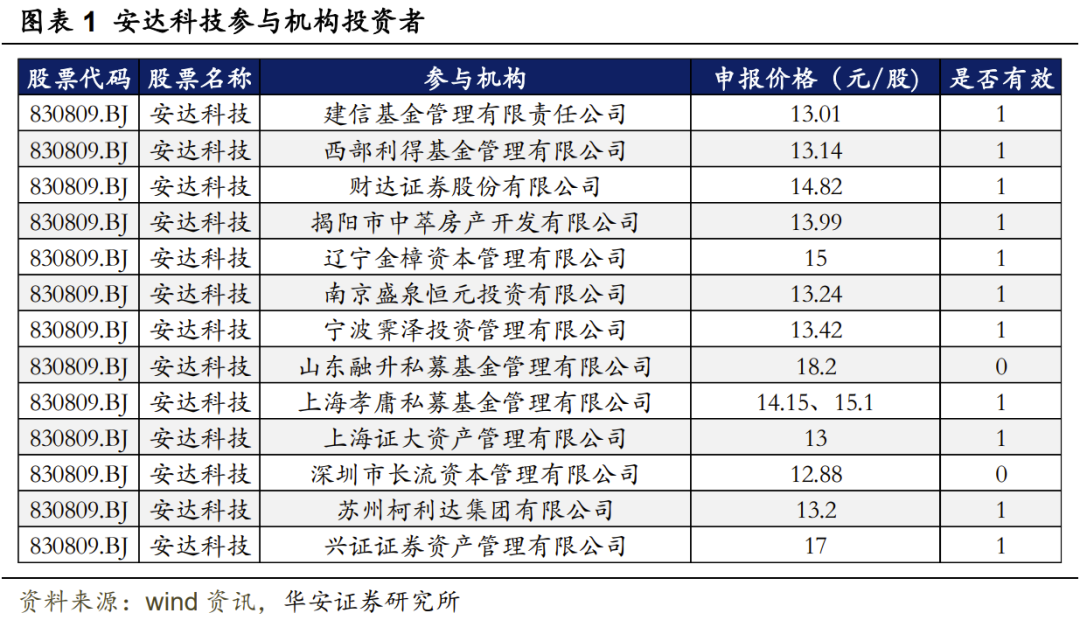

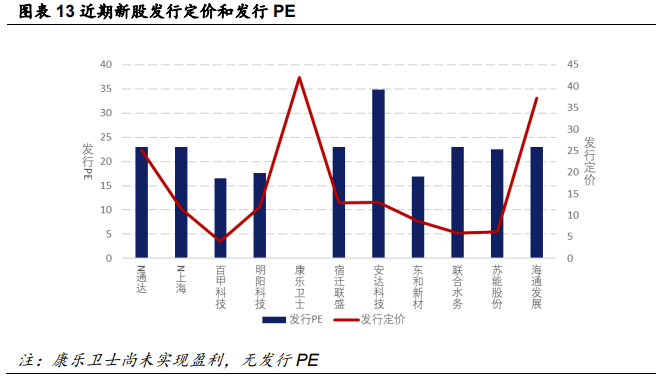

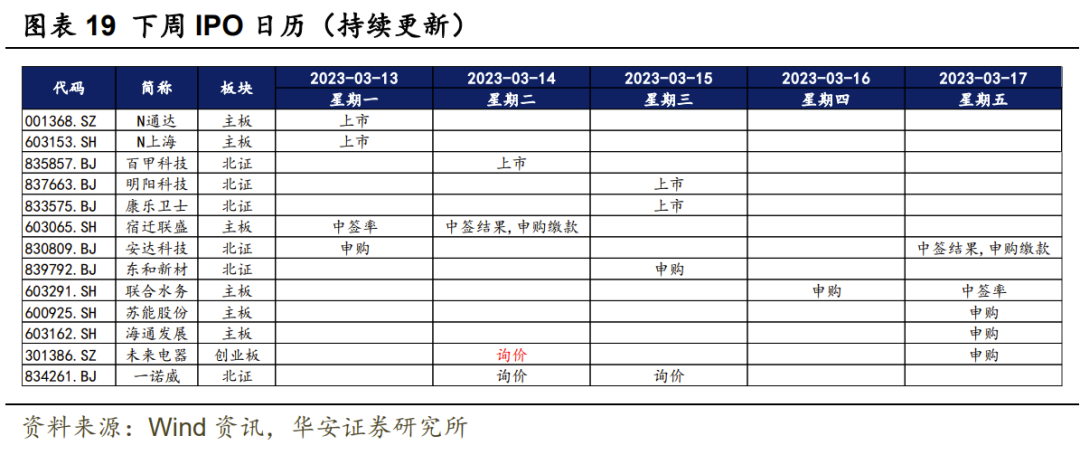

近期发行的股票中,N通达的发行价为25.13、N上海的发行价为11.47、百甲科技的发行价为4、明阳科技的发行价为11.88、康乐卫士的发行价为42、宿迁联盛的发行价为12.85、安达科技的发行价为13、东和新材的发行价为8.68、联合水务的发行价为5.86、苏能股份的发行价为6.18、海通发展的发行价为37.25(单位:元)。

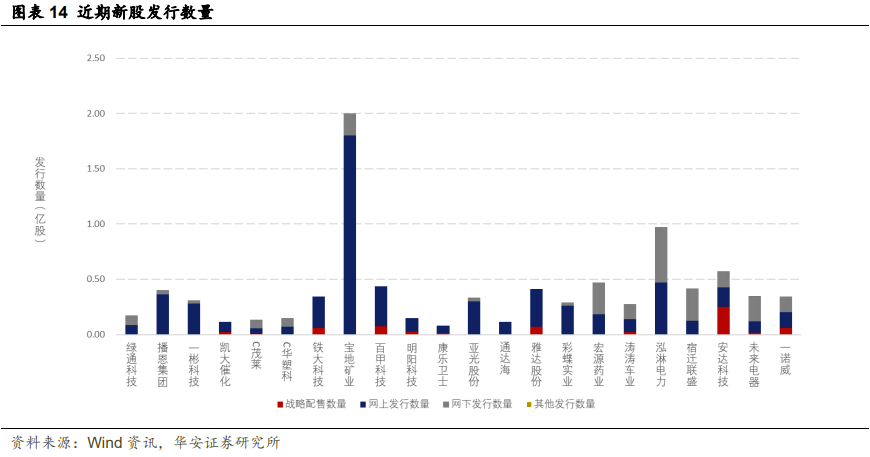

百甲科技(835857.BJ)在北证上市,采取战略配售,网上定价方式。发行价格4元,发行市盈率16.5,行业市盈率27.26,新股发行数量4347万股,实际原股东转让数量0万股,预计募资18748.78万元,实际募资合计17388万元。新股发行数量中,战略配售756万股,网上发行数量3591万股,网下发行数量0万股。网上中签率0.87%,网上发行超额认购倍数114.57,网下初步询价对应的超额认购倍数0,网下申购获配比例0%,网下发行有效申购认购倍数0。

明阳科技(837663.BJ)在北证上市,采取战略配售,网上定价方式。发行价格11.88元,发行市盈率17.63,行业市盈率27.71,新股发行数量1483.5万股,实际原股东转让数量0万股,预计募资18179.89万元,实际募资合计17623.98万元。新股发行数量中,战略配售258万股,网上发行数量1225.5万股,网下发行数量0万股。网上中签率0.23%,网上发行超额认购倍数427.9,网下初步询价对应的超额认购倍数0,网下申购获配比例0%,网下发行有效申购认购倍数0。

康乐卫士(833575.BJ)在北证上市,采取战略配售,网上定价方式。发行价格42元,发行市盈率0,行业市盈率0,新股发行数量805万股,实际原股东转让数量0万股,预计募资33008.02万元,实际募资合计33810万元。新股发行数量中,战略配售140万股,网上发行数量665万股,网下发行数量0万股。网上中签率2.94%,网上发行超额认购倍数34.04,网下初步询价对应的超额认购倍数0,网下申购获配比例0%,网下发行有效申购认购倍数0。

亚光股份(603282.SH)在主板上市,采取网下询价,网上定价方式。发行价格18元,发行市盈率14.75,行业市盈率36.11,新股发行数量3350万股,实际原股东转让数量0万股,预计募资60300万元,实际募资合计60300万元。新股发行数量中,战略配售0万股,网上发行数量3015万股,网下发行数量335万股。网上中签率0.03%,网上发行超额认购倍数2900.2,网下初步询价对应的超额认购倍数4834.88,网下申购获配比例0%,网下发行有效申购认购倍数28795.43。

通达海(301378.SZ)在创业板上市,采取网上定价方式。发行价格95元,发行市盈率48.09,行业市盈率54.12,新股发行数量1150万股,实际原股东转让数量0万股,预计募资109250万元,实际募资合计109250万元。新股发行数量中,战略配售0万股,网上发行数量1150万股,网下发行数量0万股。网上中签率0.01%,网上发行超额认购倍数6971.81,网下初步询价对应的超额认购倍数0,网下申购获配比例0%,网下发行有效申购认购倍数0。

雅达股份(430556.BJ)在北证上市,采取战略配售,网上定价方式。发行价格3.7元,发行市盈率14.14,行业市盈率38.12,新股发行数量4140万股,实际原股东转让数量0万股,预计募资26654.98万元,实际募资合计15318万元。新股发行数量中,战略配售720万股,网上发行数量3420万股,网下发行数量0万股。网上中签率0.2%,网上发行超额认购倍数489.91,网下初步询价对应的超额认购倍数0,网下申购获配比例0%,网下发行有效申购认购倍数0。

彩蝶实业(603073.SH)在主板上市,采取网下询价,网上定价方式。发行价格19.85元,发行市盈率19.37,行业市盈率18.77,新股发行数量2900万股,实际原股东转让数量0万股,预计募资57565万元,实际募资合计57565万元。新股发行数量中,战略配售0万股,网上发行数量2610万股,网下发行数量290万股。网上中签率0.03%,网上发行超额认购倍数2876.74,网下初步询价对应的超额认购倍数1395.94,网下申购获配比例0.01%,网下发行有效申购认购倍数7700.38。

宏源药业(301246.SZ)在创业板上市,采取网下询价,网上定价方式。发行价格50元,发行市盈率41.21,行业市盈率26.98,新股发行数量4725.72万股,实际原股东转让数量0万股,预计募资81774.63万元,实际募资合计236286万元。新股发行数量中,战略配售0万股,网上发行数量1843万股,网下发行数量2882.72万股。网上中签率0.03%,网上发行超额认购倍数3462.16,网下初步询价对应的超额认购倍数1969.32,网下申购获配比例0.06%,网下发行有效申购认购倍数1686.99。

涛涛车业(301345.SZ)在创业板上市,采取战略配售,网下询价,网上定价方式。发行价格73.45元,发行市盈率35.78,行业市盈率43.99,新股发行数量2733.36万股,实际原股东转让数量0万股,预计募资74243.32万元,实际募资合计200765.29万元。新股发行数量中,战略配售203.74万股,网上发行数量1202.95万股,网下发行数量1326.67万股。网上中签率0.02%,网上发行超额认购倍数4302.9,网下初步询价对应的超额认购倍数2339.8,网下申购获配比例0.03%,网下发行有效申购认购倍数3084.13。

泓淋电力(301439.SZ)在创业板上市,采取网下询价,网上定价方式。发行价格19.99元,发行市盈率51.84,行业市盈率32.85,新股发行数量9728万股,实际原股东转让数量0万股,预计募资94576.72万元,实际募资合计194462.72万元。新股发行数量中,战略配售0万股,网上发行数量4718.05万股,网下发行数量5009.95万股。网上中签率0.03%,网上发行超额认购倍数2966.74,网下初步询价对应的超额认购倍数2358.97,网下申购获配比例0.03%,网下发行有效申购认购倍数3162.69。

05

A股新股上市流程大致如下图所示。

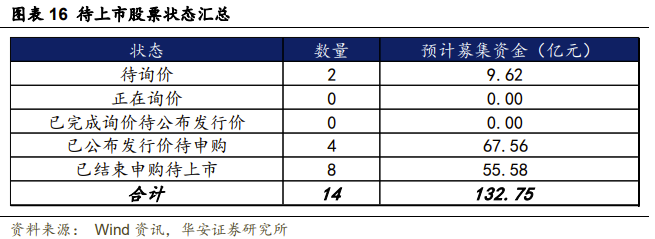

截至上个交易日(2023年3月10日),排除网上发行的股票,有14只待上市股票,其中,8只已结束申购待上市,4只已公布发行价待申购,2只待询价,预计募集资金共132.75亿元。

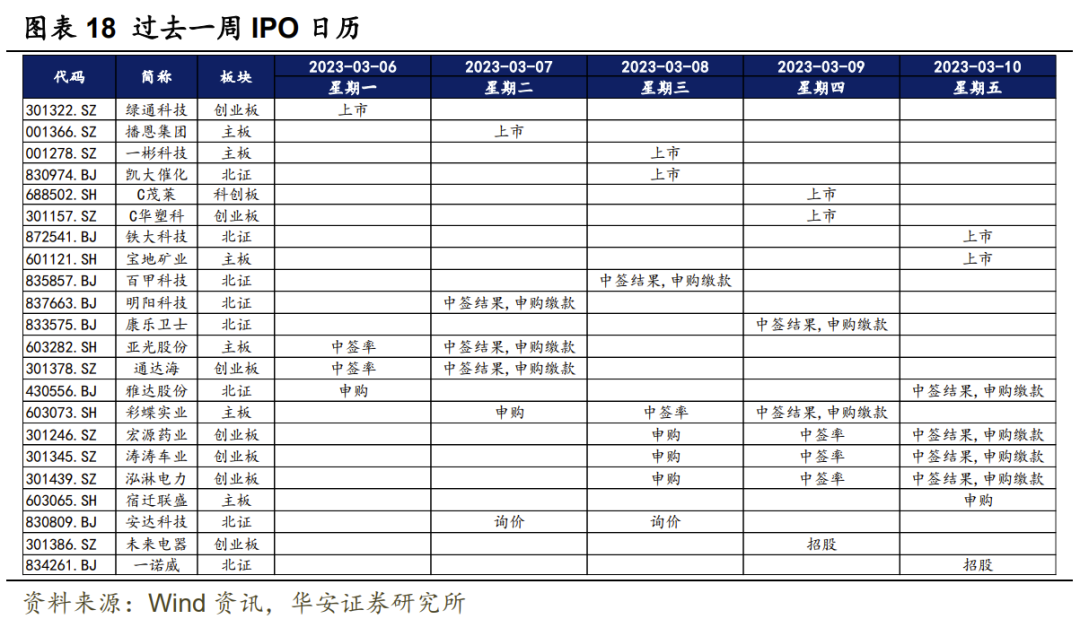

过去一周(2023年3月6日-2023年3月10日)上市新股8只,为主板的播恩集团、一彬科技、宝地矿业,北证的凯大催化、铁大科技,科创板的C 茂莱,创业板的绿通科技、C华塑科。

06

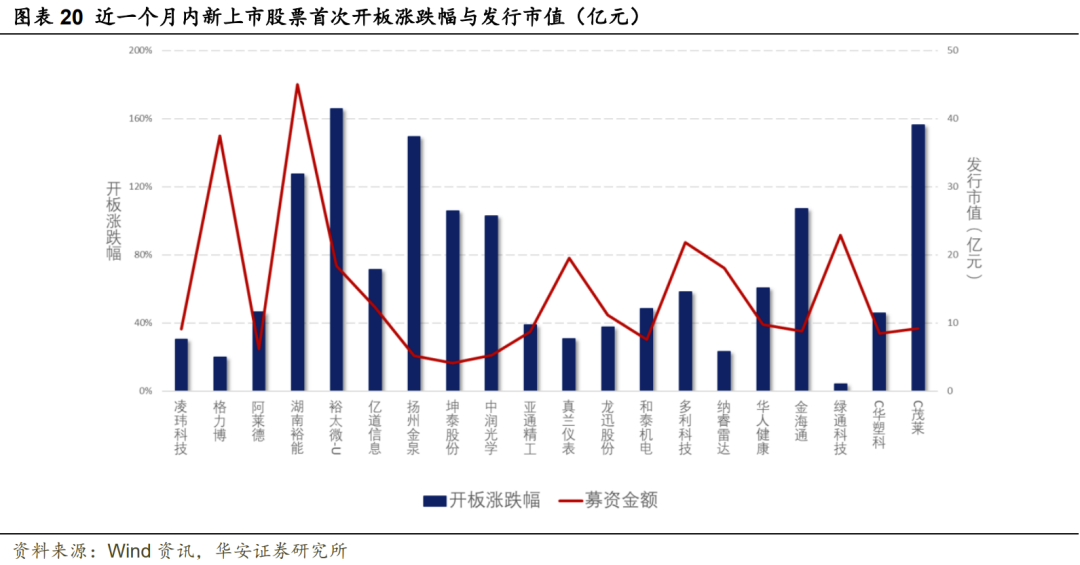

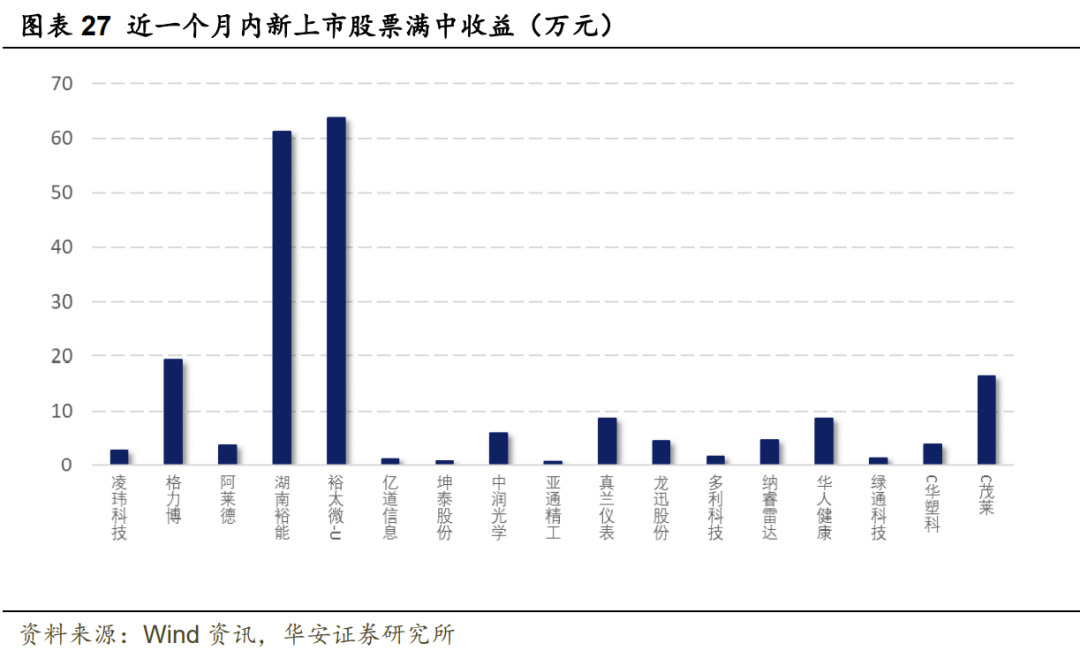

近一个月以来(2023年2月8日-2023年3月10日),大部分新上市股票的首次开板涨跌幅位于0%-160%水平区间内,首次开板涨跌幅最高的三家为裕太微-U、C茂莱、扬州金泉,分别达到165.77%、156.38%、149.37%。

大部分新股发行市值位于0-40亿元水平区间内,其中发行市值最高的三家为湖南裕能、格力博、绿通科技,分别达到45.00、37.50、22.93亿元。

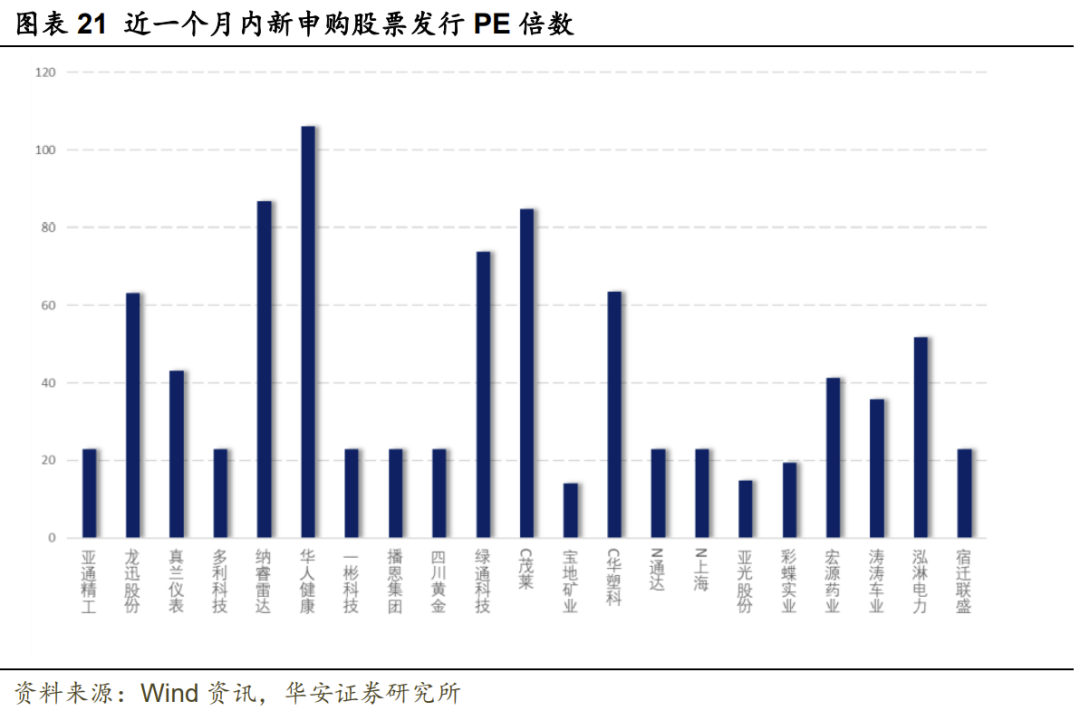

根据图表21可以看出,近一个月内新申购股票的发行倍数大多位于0-80水平区间内。PE倍数最高的三只股票为华人健康、纳睿雷达、C茂莱,分别达到了106.19、86.77、84.8倍。

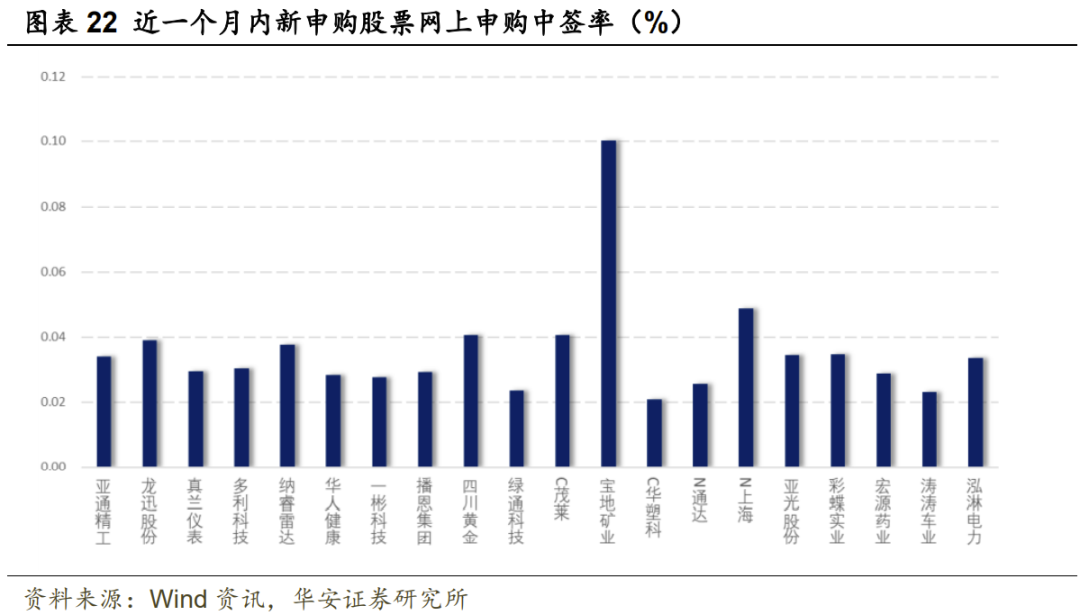

近一个月内新申购股票的网上申购中签率较为相似,大多在0.00%-0.04%左右,最高的三只为宝地矿业、N上海、C茂莱,中签率分别为0.1001%、0.0489%、0.0407%。

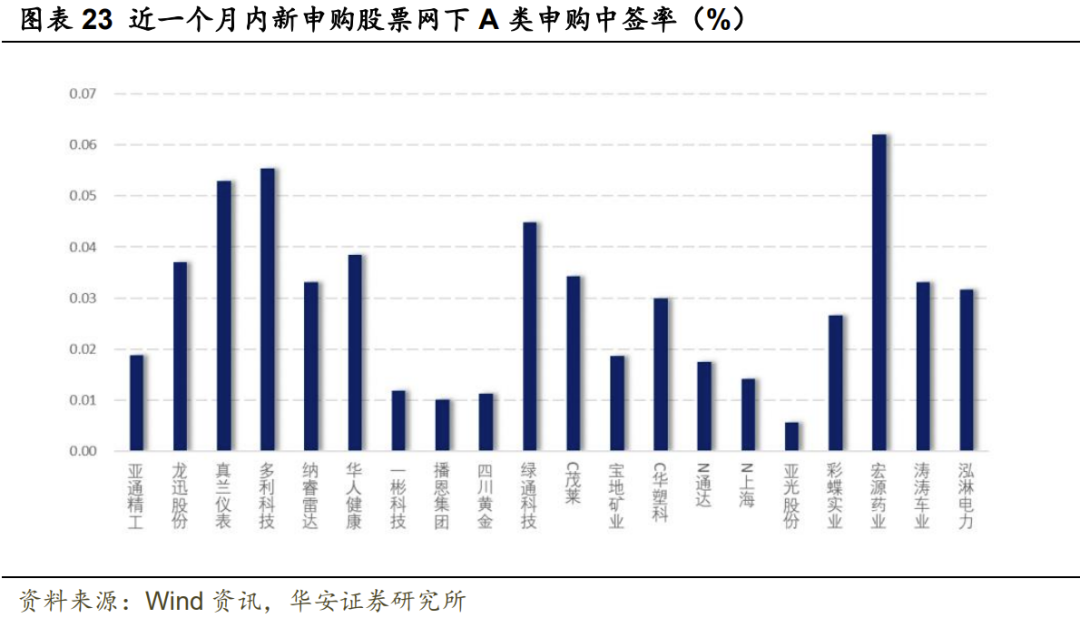

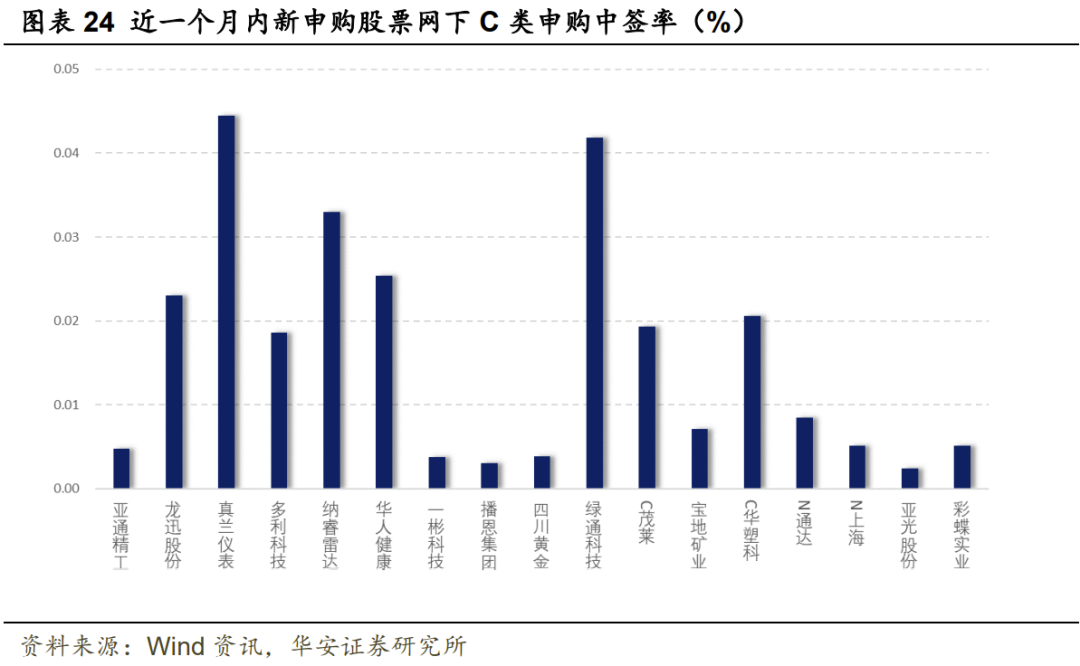

近一个月内新申购股票的网下A类申购中签率大部分在0.00%-0.06%左右,最高的三只为宏源药业、多利科技、真兰仪表,中签率分别为0.062%、0.0554%、0.0529%。

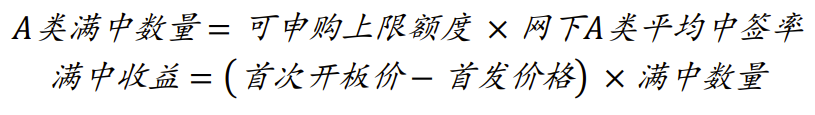

用A类平均中签率估算,我们测算当A类机构对近一个月内新上市的股票全部顶格打满时,每只股票可获得的满中收益。我们使用首次开板日均价和发行价格计算每只股票的上市收益。每只股票满中收益的具体计算方法为:

07

我们测算了不同规模资金的网下A类打新收益。假设使用网下A类平均中签率、账户参与所有新股打新、科创板和创业板报价全部入围、资金配置一半沪市一半深市且股票满仓、按首次开板日均价卖出、在90%的资金使用效率下我们测试不同账户规模下的逐股票网下打新收益。

图表29列举了在1.5亿、2亿、3亿、5亿、10亿账户规模下,以A类平均网下中签率为例,假设科创板和创业板全部入围,对近一个月内(2023年2月8日至2023年3月10日)上市新股的网下打新收益。

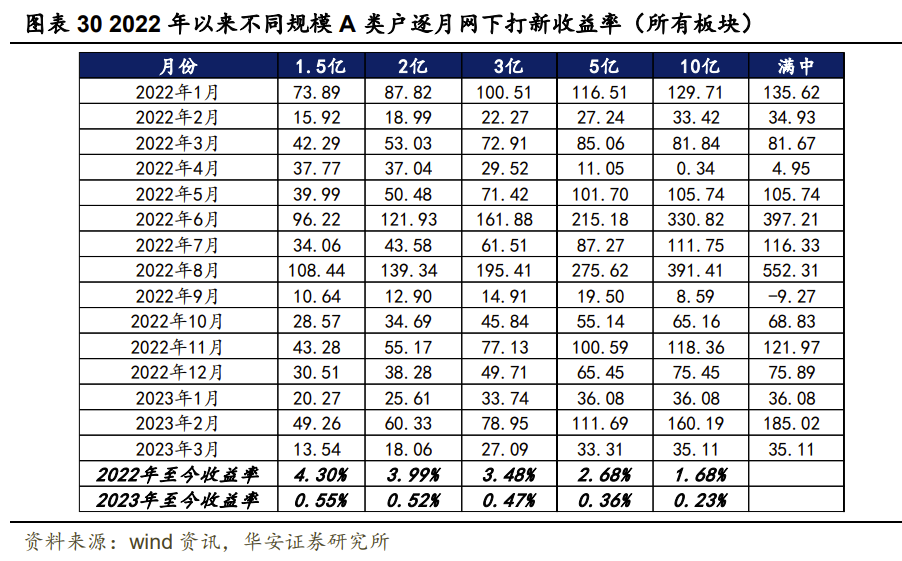

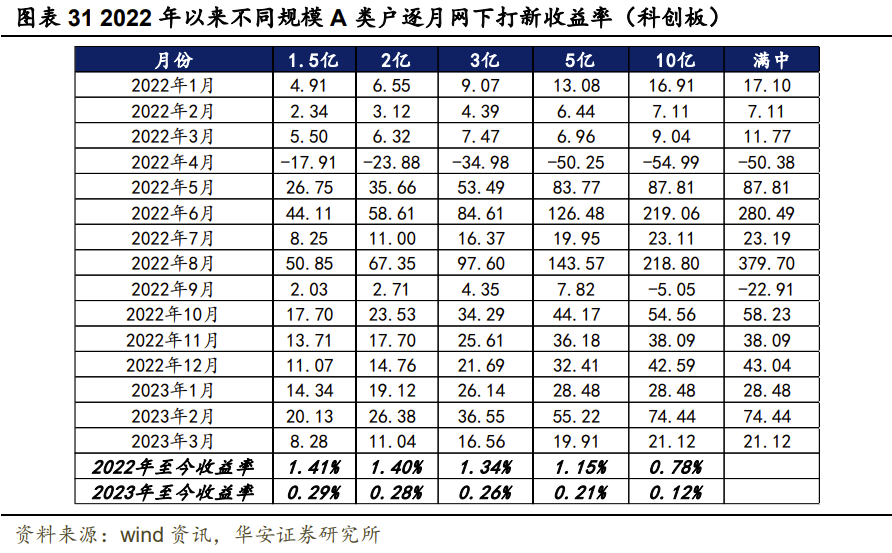

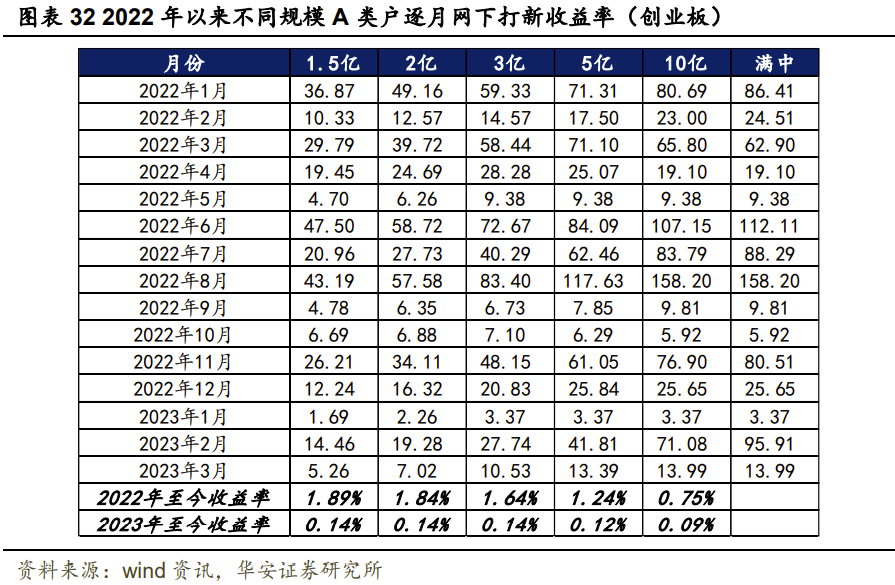

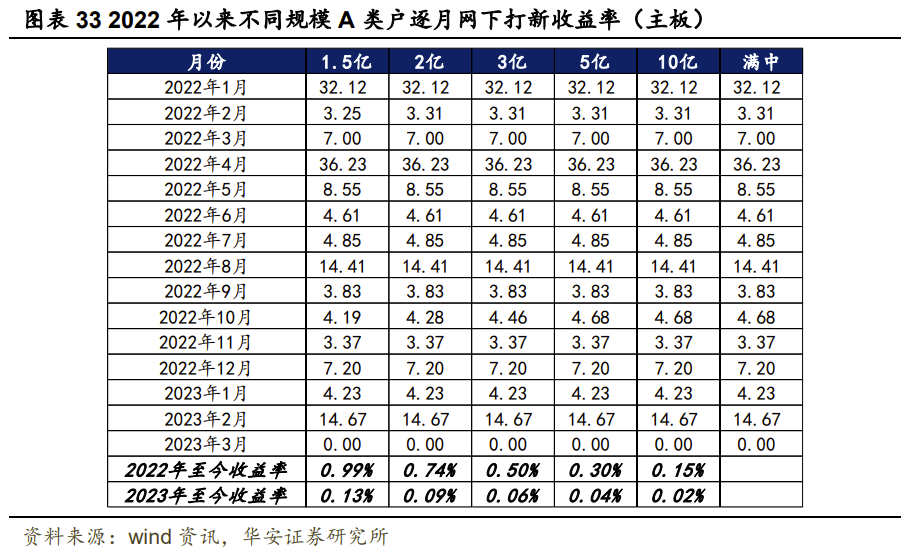

参照7.1中的测算方式,在不同规模A类户下,假设所有股票报价均入围,在90%的资金使用效率下,将2022年以来每个月网下打新可获得的收益相加,测算理想情况下逐月打新收益和打新收益率。以新股卖出日为统计时间,截至目前, 2022年至今A类2亿打新收益率3.99%,2023年至今2亿打新收益率达到0.52%。

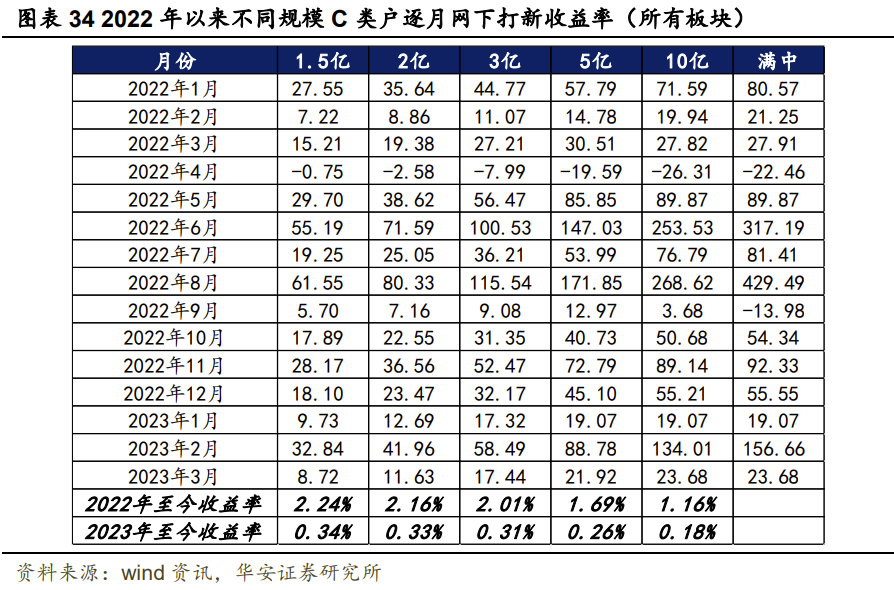

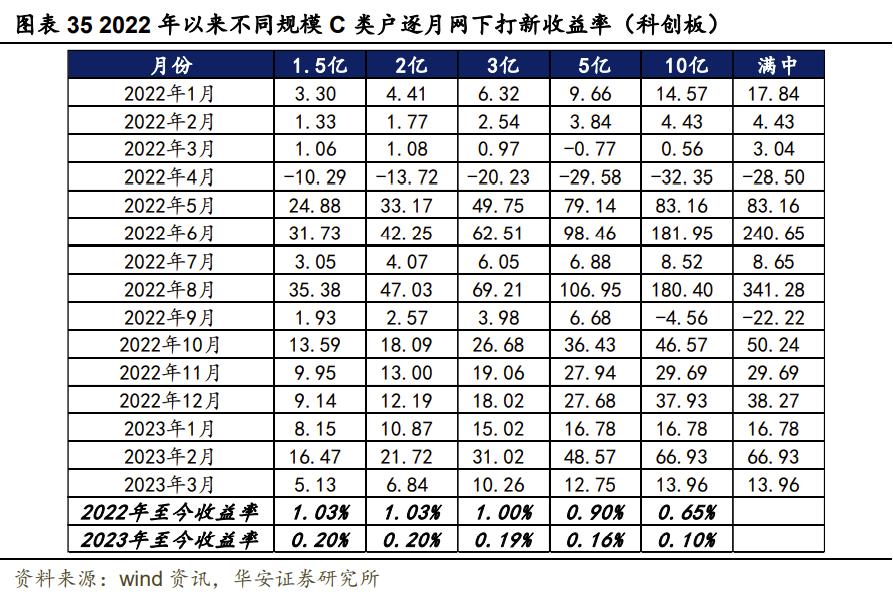

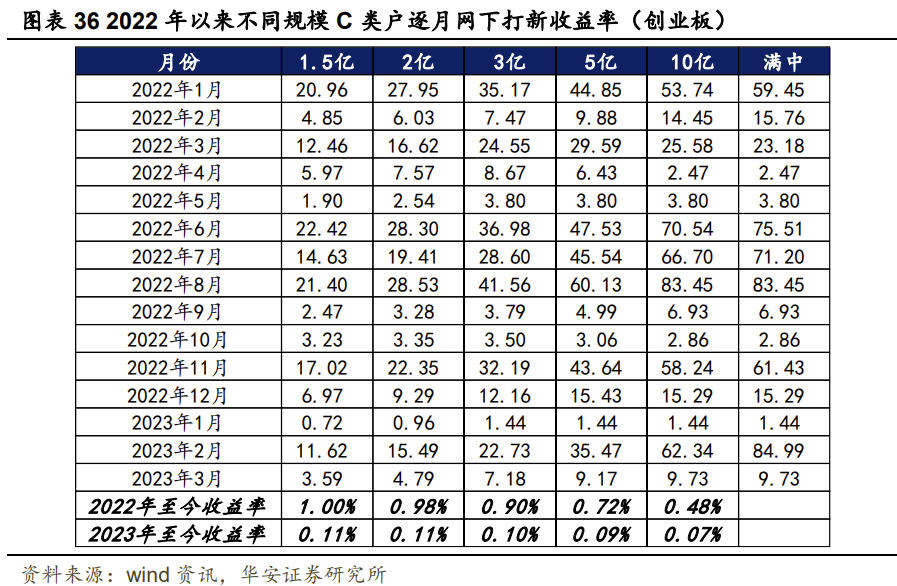

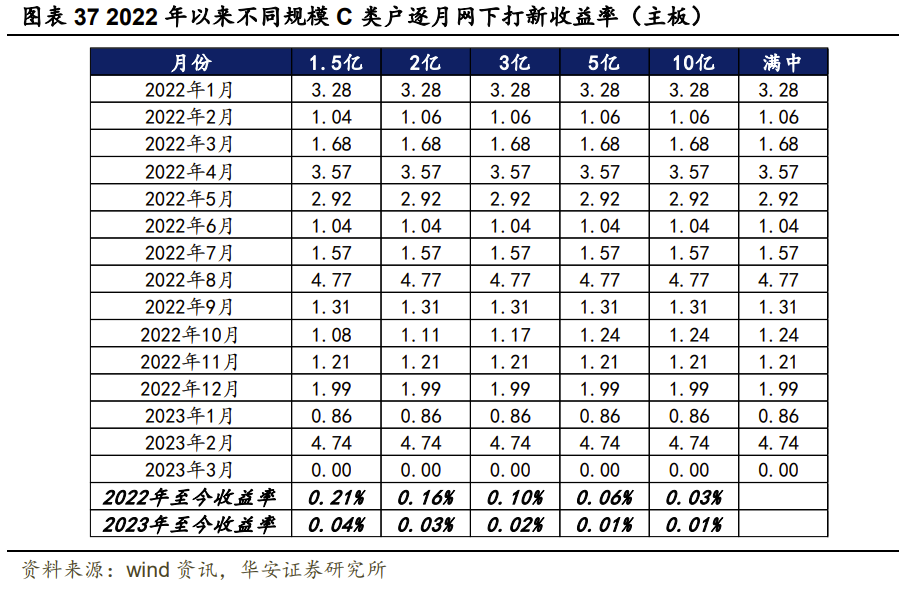

参照7.1中的测算方式,在不同规模C类户下,假设所有股票报价均入围,在90%的资金使用效率下,将2022年以来每个月网下打新可获得的收益相加,测算理想情况下逐月打新收益和打新收益率。以新股卖出日为统计时间,截至目前,2022年至今C类2亿打新收益率2.16%,2023年至今C类2亿打新收益率0.33%。

风险提示

新股上市可能破发,打新策略可能取得负向收益。新股上市前面临诸多不确定因素,可能会暂停发行,影响打新收益。新股上市数量、申购新股人数、二级市场情绪波动等因素可能影响打新收益,基金公司历史入围率不代表未来,本文意见仅供参考。

——“打新定期跟踪”系列之一百十六》(发布时间:20230313),具体分析内容请详见报告。若因对报告的摘编等产生歧义,应以报告发布当日的完整内容为准。分析师:严佳炜 || 执业证书号:S0010520070001,分析师:钱静闲 || 执业证书号:S0010522090002,分析师:吴正宇 || 执业证书号:S0010522090001,分析师:骆昱杉 || 执业证书号:S0010522110001。

50.《投资者评价基金时会考虑哪些因素?》

49.《多只新股破发,打新收益曲线调整》

43.《打新账户数量企稳,预计全年2亿A类收益率11.86%》

有态度的金融工程&FOF研究

本篇文章来源于微信公众号: 金工严选