■ 价值中枢理论的基本逻辑及历史回溯

价值中枢理论认为,如果一条重要的均线在某一个位置曾出现过较长时间、较明显的水平移动现象,意味着市场围绕该位置形成了一个均衡价格,这个点位就是市场交易出来的价值所在。均线水平移动的时间越长、参与的均线越多,这个价值中枢就越有效。价值中枢一旦形成,就会产生2个作用:先是阻挡或支撑,然后是价格中轴。

通常默认上述四条均线中的任意一条均线在连续20个交易日的区间振幅小于千分之三就认为该均线水平移动,也就是存在价值中枢。但也有可能存在某些时刻找不到严格满足该条件的价值中枢,这个时候可以借助均线拐点或者缠论的笔中枢上下界来当做潜在的价值中枢位置。

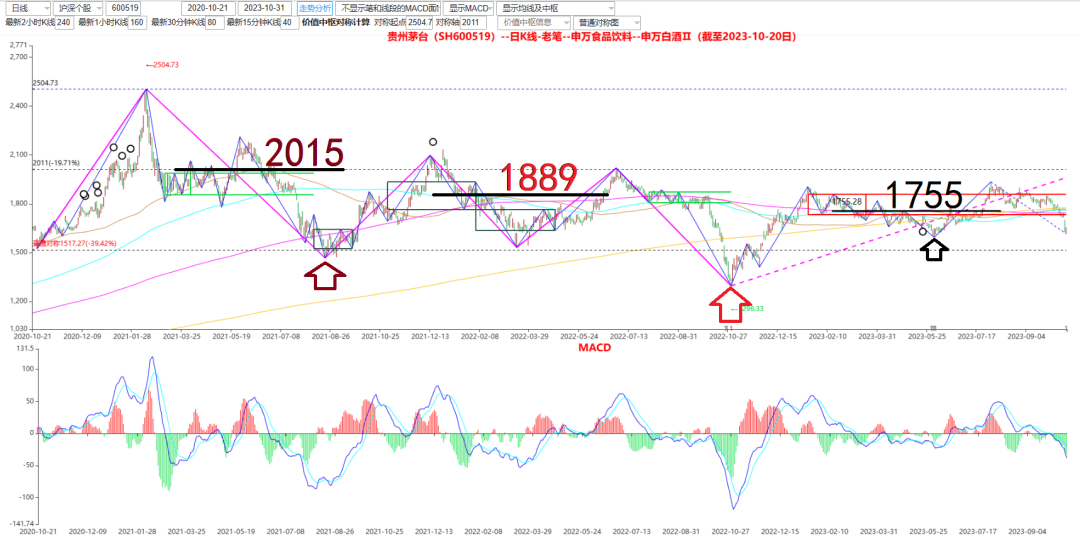

历史回溯结果表明,基于价值中枢及其对称原则,可以很好的解释2023.6.1、2022.10.31、2022.3.16、2021.8.20、2020.3.19、2018.10.30、2014.1.8以及2008.11.6这几个重要的茅台的波动低点。

■ 对于当前贵州茅台底部区域的思考

如果能够从纯基本面的角度分析得到茅台的基本面不太会有继续下行或边际下行的风险,那么就更有合理的逻辑认为技术面角度的价值中枢不太可能下移,进而可以基于价值中枢的对称原则来测算潜在的支撑区域。这样一来就可以基于2023年3季度的高点1935作为对称起点,以缠论笔中枢的下界1733作为对称轴来测算潜在的对称低点。

如果未来造成股价下行的不是基本面的变化,而是市场自身系统性风险带来的风险,那么随后可以基于更高的高点,比如2132、2504等作为对称起点来测算悲观情景下的潜在对称低点。

■ 风险提示:根据历史数据构建的模型在市场变化时可能失效。

价值中枢理论的基本逻辑

从价值中枢看贵州茅台历次调整的支撑位

2.1. 调整低点:2023.6.1 3

2.2. 调整低点:2022.10.31 4

2.3. 调整低点:2022.3.16 4

2.4. 调整低点:2021.8.20 5

2.5. 调整低点:2020.3.19 5

2.6. 调整低点:2018.10.30 5

2.7. 调整低点:2014.1.8 6

2.8. 调整低点:2008.11.6 7

对于当前贵州茅台底部区域的思考

风险提示

贵州茅台作为价值投资的代表,市场对其基本面的跟踪和理解十分深入,我们试图从价值中枢的角度来理解贵州茅台近10多年来几次重要底部的量价波动特征,从而为探讨本次茅台调整可能对应的底部位置提供思考。

价值中枢理论认为,如果一条重要的均线在某一个位置曾出现过较长时间、较明显的水平移动现象,意味着市场围绕该位置形成了一个均衡价格,这个点位就是市场交易出来的价值所在。均线水平移动的时间越长、参与的均线越多,这个价值中枢就越有效。价值中枢一旦形成,就会产生2个作用:先是阻挡或支撑,然后是价格中轴。根据价格围绕价值波动的基本原则,找到价值中枢后对价格运动的轮廓就能了然于胸。

价值中枢理论在运用过程中有三条简要的原则。

1)通常使用100日、200日、400日以及800日均线走平位置来定义价值中枢。只要上述四条均线中的任意一条满足走平现象,就可认为对应位置上存在价值中枢。

2)价值中枢一旦形成,那么通常将见到价格围绕其对称波动的现象。所谓的对称,存在比例对称和价格对称两种情况,也就是涨跌幅度对称以及涨跌价格差对称两种。

3)价值中枢本身也会波动变化,但其波动通常是有规律的,而且通常是对称波动的。一般而言,价值中枢的波动变化主要由基本面或者市场风险偏好的系统性变化引发的。

通常默认上述四条均线中的任意一条均线在连续20个交易日的区间振幅小于千分之三就认为该均线水平移动,也就是存在价值中枢。但也有可能存在某些时刻找不到严格满足该条件的价值中枢,这个时候可以借助均线拐点或者缠论的笔中枢上下界来当做潜在的价值中枢位置。

2023年1月中旬开始,由于前期有过较大幅度的上涨,茅台随后进入震荡调整状态;直到5月底6月初,茅台来到了以1月中旬高点1905为起点,以1755这一价值中枢为对称轴测算得到的对称低点1604附近,随后开始止跌反弹。此时,1755这一价值中枢代表着当时市场通过交易得到的关于茅台合理价值的稳定均衡的评估结果;如果当时投资者关于茅台的基本面没有新的认知变化,价格会围绕着茅台的价值水平出现波动,而1905是围绕该价值中枢的情绪高点,1604则是围绕该价值中枢的情绪低点。

2022年10月底当天底部可通过以2021年7月-10月的价值中枢位置1889为对称轴,以2021年年初高点2504为对称起点,以涨跌价差作为对称原则的方法测算得到。该对称轴也与当时最后一个缠论日线笔中枢的上界几乎一致,这进一步确认了这个对称轴的合理性和重要性。考虑到2504是茅台上市以来的最高价,而该对称的逻辑横跨了接近2年的时间,这意味着这个低点如果成立的话,那么很有可能会是一个非常重要的低点。事后来看,随后确实出现了较大幅度以及较长时间的反弹。

事后来看,2022年3月16日的低点并未创新低;而回到对应的当下去看,在价格未创新低之前,值得思考会不会创新点,以及如果不创新低的话(也即如果是较小级别调整的话),在什么位置会有潜在支撑。所以,如果从小级别调整的角度来看,可以以2021年年底的高点2132作为对称起点,以两条均线接近走平且相交的位置1843作为对称轴,从而测算得到对应的目标位为1554,与当时的低点十分接近。

之所以这里没有采用1889作为对称轴,主要有两个原因:一个是该价值中枢是在2021年年底的高点之前出现的,不是这里讨论的小级别调整对应区间内的价值中枢;另一个原因是如果以该位置作为对称轴来测算潜在支撑低点位置,会发现实际价格已经跌破这个支撑位,也就是说以1889作为对称轴测算的支撑位已经被市场证伪了。

在这个低点附近没有出现默认参数下的价值中枢,因此可以用均线拐点或缠论笔中枢的上下界等思路来替代。如果以2021年年初高点2504作为对称起点,以图中黄色均线拐点2015作为对称轴,测算到的对称低点与当下的低点十分接近。如果以图中绿色框框的上界作为对称轴,得到的结论也类似。也就说,这轮调整的低点也可以用价值中枢的对称原则来解释。

因为本轮调整时间较短,而在调整之前茅台一直处于上升趋势之中,并未形成一个稳定的均线状态,所以该低点无法用均线水平移动对应的价值中枢体系来分析。对于这种情况,可以借用缠论的笔中枢上下界来做类似分析。所谓的笔,是缠论用来划分波段的一种算法,一旦一段走势的逆势方向的连续三笔有重叠的部分,就可能形成缠论的笔中枢。

在2019年三季度到2020年一季度期间,茅台主要形成了三个笔中枢,这三个笔中枢各自有自己的上界与下界,但1048附近是这三个笔中枢的共同边界,所以应该是最为重要的边界。若以1048作为对称轴,以1169作为对称高点,可以测算到对应的对称低点为927,事后来看这一位置与本轮调整的最低点区域重合的非常之好。

茅台的本轮调整不但与当时市场整体处于熊市格局有关,而且因为基本面信息及预期变化的原因在调整的最后阶段还出现了一个跌停;随后,茅台进入了主升浪。因为跌停之后茅台开始进入了主升浪,所以事后来看可以合理认为这个跌停应该是当时定价出现了明显的情绪偏差,也就是说不属于正常的技术分析可以解释的范围。

如果以2018年年初熊市开始的高点735作为对称高点,以均线水平移动位置663作为对称轴,可以得到本轮调整潜在的对称低点591。价值中枢的对称原则实际上假定的是标的的价值水平或者说基本面没有发生变化,但在2018年10月底三季报公布之后,市场关于茅台基本面的认知出现了巨大的情绪偏差,所以随后茅台以一字跌停的方式跌破了上述价值中枢的对称低点。因为事后来看这一跌停的行为很快得到了修复,所以本轮调整跌破对称低点也不算是对称原则的明显失效。

由图可知,在2014年的调整中,茅台的调整最低点可以由以最下面的缠论日线笔中枢的下界125(也是非常明显的均线水平移动的位置)作为对称轴,以2012年的最高点179作为高点测算得到。也就是说,可以用价值中枢的对称原则来解释茅台在2014年的低点。

由图可知,在2008年的大熊市中,茅台的调整最低点可以由以缠论日线笔中枢的下界94作为对称轴,以2008年年初的最高点134作为高点测算得到。也就是说,可以用价值中枢的对称原则来解释茅台在2008年熊市中的低点。

这里之所以没有采用均线拐头的位置作为对称轴来解释熊市的最低点,是因为2008年的熊市比较长,跌幅比较大,这些均线拐头的位置无法解释这轮熊市的最低点。当然,若以这些均线拐头的位置作为对称轴,也是可以较好的基于对称原则解释这轮调整过程中的很多重要低点(虽然不是最低点)的。

前面提到,价值中枢的对称原则往往隐含着假设对应标的基本面没有变化,因而市场对于其价值的评估结果也不会变化。但实际上,每个标的的基本面是有可能发生变化的,因而其对应的合理价值中枢的位置也会发生变化。

通过前面的案例回顾可以发现,2001年以来,市场关于茅台的价值中枢评估出现了下移,由2015先下移到1889,然后再下移到1755,但每个新的价值中枢都能很好的解释当下的价格波动特征。

如果前面关于茅台历次调整的底部规律仍然有效,那么就可以基于该规律来探讨当前的底部区域。因为茅台的均线已经在当前位置附近接近水平移动,中短期来看不太会在新的更低的位置形成价值中枢,所以从技术面角度看价值中枢下移的可能性不大;如果未来茅台的价格继续下行,那么更多的反应的是情绪面的波动。

如果能够从纯基本面的角度分析得到茅台的基本面不太会有继续下行或边际下行的风险,那么就更有合理的逻辑认为技术面角度的价值中枢不太可能下移,进而可以基于价值中枢的对称原则来测算潜在的支撑区域。这样一来就可以基于2023年3季度的高点1935作为对称起点,以缠论笔中枢的下界1733作为对称轴来测算潜在的对称低点。

如果未来造成股价下行的不是基本面的变化,而是市场自身系统性风险带来的风险,那么随后可以基于更高的高点,比如2132、2504等作为对称起点来测算悲观情景下的潜在对称低点。

风险提示

根据历史数据构建的模型在市场变化时可能失效。

免责声明

本信息仅供安信证券股份有限公司(以下简称“本公司”)的客户使用。本公司不会因为任何机构或个人接收到本信息而视其为本公司的当然客户。

本信息基于已公开的资料或信息撰写,但本公司不保证该等信息及资料的完整性、准确性。本信息所载的信息、资料、建议及推测仅反映本公司于本信息发布当日的判断,本信息中的证券或投资标的价格、价值及投资带来的收入可能会波动。在不同时期,本公司可能撰写并发布与本信息所载资料、建议及推测不一致的信息。本公司不保证本信息所含信息及资料保持在最新状态,本公司将随时补充、更新和修订有关信息及资料,但不保证及时公开发布。同时,本公司有权对本信息所含信息在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。任何有关本信息的摘要或节选都不代表本信息正式完整的观点,一切须以本公司向客户发布的本信息完整版本为准。

在法律许可的情况下,本公司及所属关联机构可能会持有信息中提到的公司所发行的证券或期权并进行证券或期权交易,也可能为这些公司提供或者争取提供投资银行、财务顾问或者金融产品等相关服务,提请客户充分注意。客户不应将本信息为作出其投资决策的惟一参考因素,亦不应认为本信息可以取代客户自身的投资判断与决策。在任何情况下,本信息中的信息或所表述的意见均不构成对任何人的投资建议,无论是否已经明示或暗示,本信息不能作为道义的、责任的和法律的依据或者凭证。在任何情况下,本公司亦不对任何人因使用本信息中的任何内容所引致的任何损失负任何责任。

本信息版权仅为本公司所有,未经事先书面许可,任何机构和个人不得以任何形式翻版、复制、发表、转发或引用本信息的任何部分。如征得本公司同意进行引用、刊发的,需在允许的范围内使用,并注明出处为“安信证券股份有限公司研究中心”,且不得对本信息进行任何有悖原意的引用、删节和修改。

安信证券股份有限公司对本声明条款具有惟一修改权和最终解释权。

本篇文章来源于微信公众号: 主动型量化

本文链接:https://kxbaidu.com/post/%E3%80%90%E4%BB%8E%E4%BB%B7%E5%80%BC%E4%B8%AD%E6%9E%A2%E7%9C%8B%E8%B4%B5%E5%B7%9E%E8%8C%85%E5%8F%B0%E5%8E%86%E6%AC%A1%E5%BA%95%E9%83%A8%E7%89%B9%E5%BE%81%E3%80%91%E5%AE%89%E4%BF%A1%E9%87%91%E5%B7%A5%E6%9D%A8%E5%8B%8720231031.html 转载需授权!