【国信金工】风险溢价视角下的动量反转统一框架

报 告 摘 要

动量和反转的统一框架

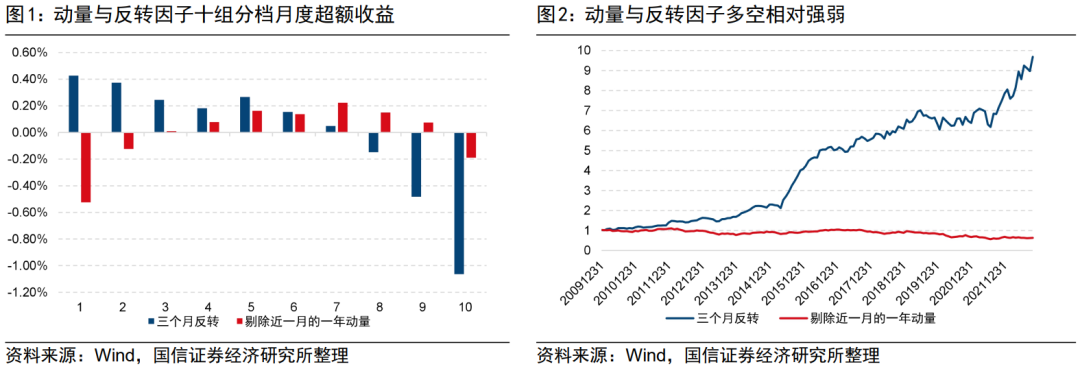

A股市场短期呈现出非常强的反转效应而长期动量效应并不显著。反转和动量都是由个股的日度收益组合而成,但是宏观性质却完全不同,我们认为其原因在于看似相同的日度收益实际可能其性质完全不同,类似于同一分子式可能“左旋”或“右旋”从而表现出不一样的化学性质。投资者的反应过度和反应不足体现在每个交易日中,因而股票的每日收益可能因为每日风险高低而分别体现出类似于分子“左旋”和“右旋”的反转、动量的特性。

我们设想风险较高日获得的收益往往通过承担高风险带来,其更多来源于投资者的过度自信导致的反应过度,因而未来倾向于反转,而低风险日获得的收益并不源于承担高风险,因而未来偏向于动量,我们以时序均值调整后的风险指标来加权个股每日的溢价,并以此构建统一的动量反转因子。

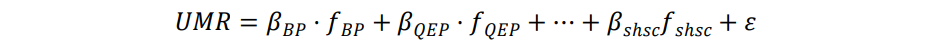

UMR因子剥离掉所有常见alpha因子后仍然具有非常显著的选股能力,残差因子IC均值0.045,年化ICIR仍然高达3.41,IC月度胜率83%。

由于各家机构采用的因子库可能有差异,我们通过对因子库重复随机采样来观察UMR因子是否均有信息增量,从结果来看引入UMR因子的中证500增强组合年化超额收益平均提高1.12%。

将UMR因子加入现有的指数增强模型后:

沪深300增强模型年化超额从16.82%提升到17.55%,信息比从3.33提升到3.60,今年以来超额从7.08%提升到10.12%;

中证500增强模型年化超额从18.70%提升到20.77%,信息比从3.48提升到3.89,今年以来超额从5.33%提升到9.07%。

一

动量和反转的统一框架

1.1

动量和反转的差异

经典的有效市场假说认为历史价格不能预测股票的未来收益,作为挑战该假说的最有力代表,动量和反转效应一经提出对其的研究便经久不衰。A股市场的短期反转因子和长期动量因子的历史表现如下图1-2所示。可以看到,A股市场短期呈现出非常强的反转效应而长期动量效应并不显著,因此A股市场过去的研究往往将它们当成两个不同维度的因子来看待。在我们的前期报告《动量类因子全解析》(20211213)和《反转因子全解析》(20220614)中,我们也分别对动量和反转因子做了深入的探讨和改进。

过往的研究中,我们观察到反转和动量效应的显著差异,但是目前并没有一个公认的逻辑能够解释其差异的核心来源。在本篇报告中,我们尝试从第一性原理出发,借鉴物理和化学原理来重新审视反转和动量因子的差异。类似于物质由更细粒度的原子组合而成,石墨和钻石都是由性质完全相同的碳原子构成,但是由于它们的结合方式不同导致它们的宏观性质完全不同,微观下相同原子不同的结合方式带来了宏观上物质的多样性。反转和动量都是由个股的日度收益拼接组合而成,它们的微观构成都是同样的日度收益数据,看上去只有观察窗口长度的差异,但是在宏观上却展现出完全不一样的性质。这引发我们思考,是否因为看似相同的日度收益其实并不是同性质的“原子”,可能更类似于化学结构中的左旋分子和右旋分子,虽然分子式一样,但是其性质却完全不同。如果这种类比假设成立,我们就可以从分子左右旋“手性”的视角来对股票看似相同的日度收益进行重新定性,并对日度收益的左右旋的“手性”进行调整,使得动量和反转在宏观层面的性质能够统一。

1.2

主动交易之迷

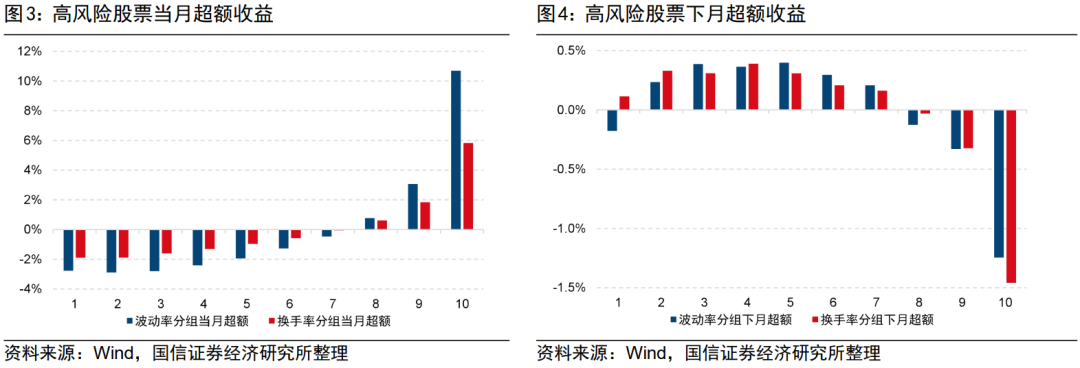

“高风险高收益”是萦绕在每个市场交易者耳边的话语,尤其是热衷于市场投机的交易者的金科玉律。我们也对这一现象做了一个简单的测试,我们以高波动、高换手作为股票高风险的代理指标,在每个月末将股票当月的波动率或换手率从低到高排序分为十组,检验各组内股票当月相对于市场的超额收益。从下面左图3可以看到,波动率和换手率较高(第10组)的股票当月平均分别能够跑赢市场11%和6%,收益非常可观,这确实验证了高风险高收益的现象,这可观的收益也解释了为什么很多短线交易者对于高波动股票的投机交易十分热衷。

但是同时我们也可以看到,高风险的股票在下个月的收益情况,如上面右图4所示。波动率和换手率较高(第10组)的股票在下月平均分别跑输市场1.2%、1.5%。这也告诉我们,高风险带来的高收益并不能够持续,并且呈现出非常显著的反转效应。

对于以上现象的一种较为普遍的解释是投资者的过度自信效应 [Daniel 2015]。每个投资者都基于自己对于股票信息的掌握来对股票进行主动交易,其往往对于其自身对于股票价值的判断过于自信,这种过于自信驱动投资者更多地参与交易,导致这些股票反应过度而跑输市场。这也就是所谓的“主动交易之谜”(the active investing puzzle)。这种过度自信的来源一般认为是投资者的自我归因偏误 [Daniel 1998],[Gervais 2001]。获得高收益的投资者将这种高收益归因为自身的经验和技术从而更加自信,而获得低收益的投资者将这种低收益归因为运气不佳。尤其是在流动性差、很难做空的股票市场中,这种过度自信导致的反应过度会更加显著 [Miller 1977]。投资者的这种过度自信带来的反应过度导致股票未来的收益呈现出反转而非动量效应。另外,对于动量在不同环境下表现的差异也有很多研究进行探讨。[Daniel 2012]、[Daniel 2016] 发现动量策略在前期上涨且低波动的市场环境下表现突出,而在高波动的熊市环境下表现较差。

总结而言,高风险下能够获得高收益,但是这种高收益往往是通过承担高风险带来的,因而其很难持续且未来呈现出反转的特征,而低波动下的动量往往能够持续。

1.3

动量和反转的统一框架

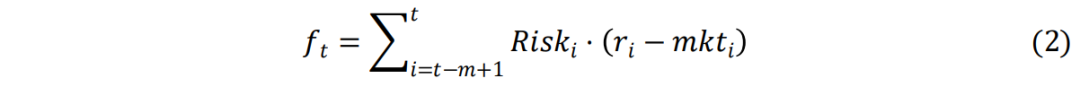

类似于物质由更细粒度的分子组合而成,反转因子和动量因子也是由每日的收益拼接组合而成,我们可以将因子结构打开,深入到每个交易日对其展开更细粒度和更本质的研究。我们认为投资者的反应过度和反应不足体现在每个交易日中而不是体现在一个月度及年度的区间收益上,因而股票的每日收益可能因为每日的风险高低的差异而分别体现出类似于分子“左旋”和“右旋”的反转、动量的特性,即我们要对股票的每日收益根据其风险水平来判定其“手性”。我们设想风险较高日获得的收益往往是通过承担高风险带来的,其更多来源于投资者的过度自信导致的反应过度,因此未来更倾向于反转,而低风险日获得的收益并不源于承担高风险,因此未来更偏向于动量效应,那一个朴素的想法是能否每日用当日的风险水平来调整其日度溢价,再重新合成得到一个统一的动量反转因子。

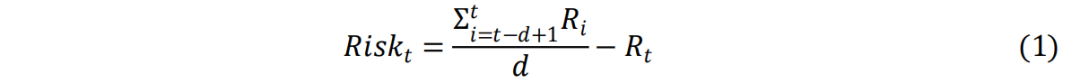

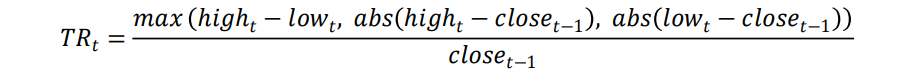

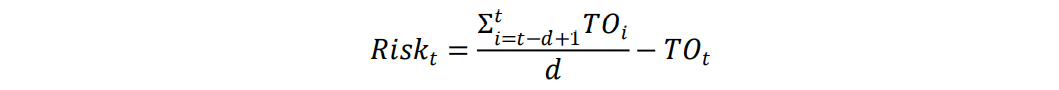

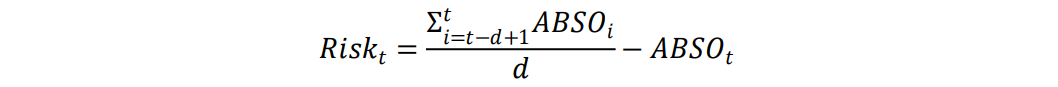

由于截面上不同股票的风险水平有时并不能直接比较,并且投资者往往会以股票当前风险相对其过去一段时间风险水平的相对高低来衡量实际的风险水平,这里我们对每只股票每天的风险指标 R 以过去一段时间的平均水平来对其进行调整,得到时序相对风险作为调整后的风险系数:

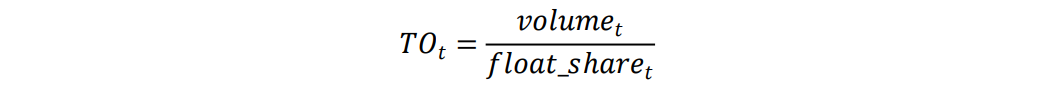

即用过去 d 日风险指标的平均值来调整其取值。当股票的风险低于其过去一段时间的均值时,我们认为当日为低风险日,调整后取值为正,而当股票的风险高于过去一段时间的均值时,我们认为当日为高风险日,调整后取值为负。例如,我们以股票当日的换手率作为风险指标时,风险系数取值即为股票过去一段时间的换手率均值减去其当日的换手率。

这样设计风险系数有几个好处:

不同股票的风险水平有差异,有时并不直接可比,例如银行股的波动水平普遍较低,以绝对波动衡量风险时会认为银行股持续低风险;

每天都以过去一段时间的均值作为基准,更贴近当日市场参与者的真实心理,当日的市场参与者也只能观察到当日及之前的历史数据;

每天都只用过去一段时间的均值来调整当日的风险,这个值一旦确定就不会因为我们在之后的哪一天来观察而发生变化;

在我们计算最终的因子时,并不要求窗口内一定要有固定比例的日期偏动量或者偏反转,而是以每日的实际情况来加权股票的收益,例如一只股票过去一段时间的股价波动一直在持续放大,那我们可能认为这些日期都偏向于反转,股票未来发生反转的强度非常大,而如果一只股票的波动在持续下降,那我们可能倾向于认为其未来会延续其现有趋势。

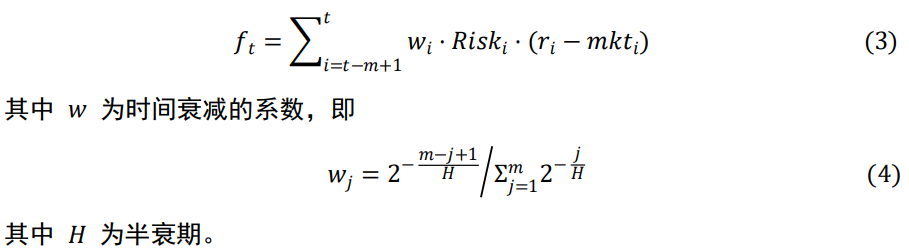

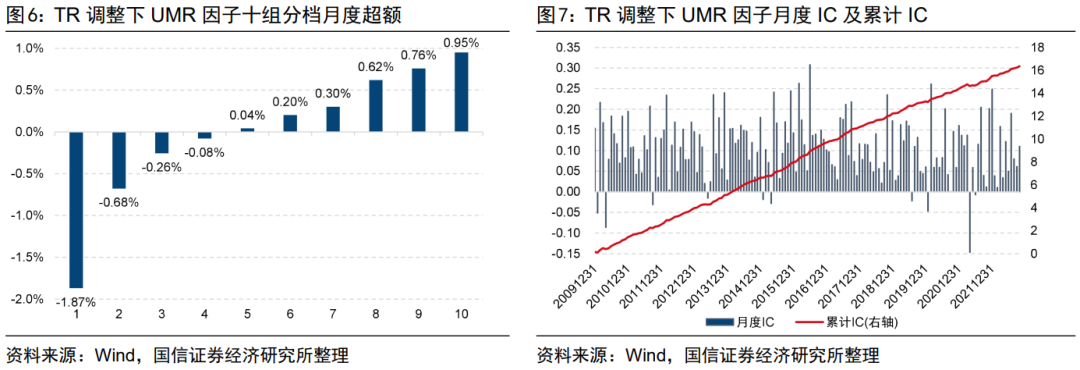

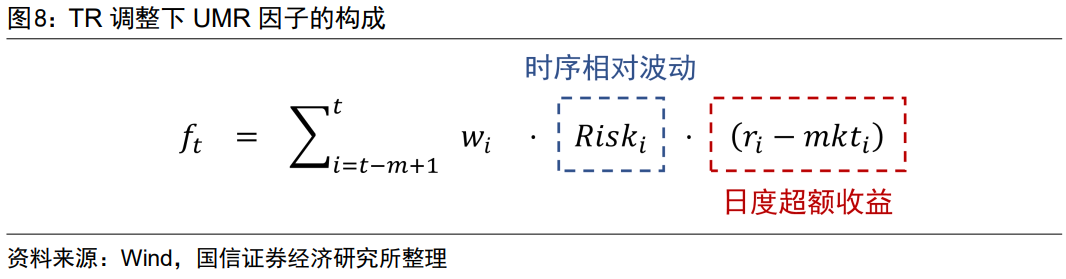

我们可以用调整后的风险系数来对股票的历史收益溢价进行加权,我们认为低风险日的溢价有动量而高风险日的溢价为反转,因此历史溢价以风险系数加权后,我们可以得到统一的动量反转因子:

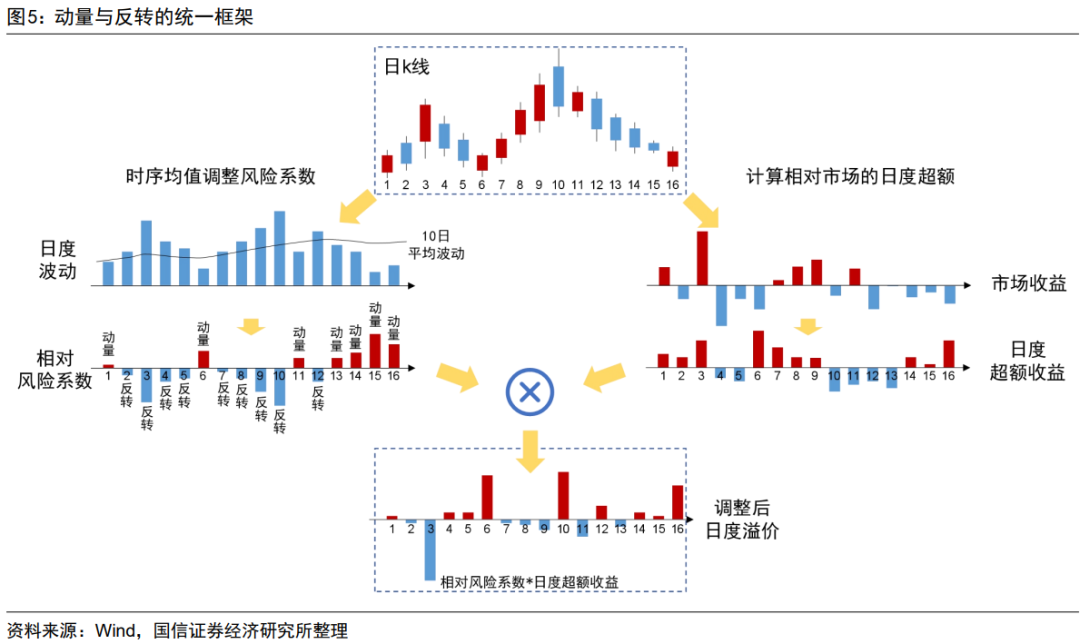

下图5展示了某股票阶段性k线示意图。从时序上的日度股价波动来看,第2、3、4、5、7、8、9、10、12个交易日其股价波动高于其对应时点的滚动10日波动均值,因而这些交易日的风险系数为负,即认为这些日期的日度溢价(即日度超额收益)倾向于发生反转,而其他交易日的股价波动相比于其10日均值偏低,因而认为这些日期的日度溢价倾向于动量效应。每个交易日可以用调整后的风险系数来加权当日的超额收益得到最终调整后的日度溢价。

例如以第3个交易日为例,其当日波动较高,因此风险系数为负,即认为其未来倾向于反转,而当日其超额收益为正,因而加权后的日度溢价为负。第6个交易日当日波动较低,风险系数为正,认为其未来倾向于动量,当日其超额收益为正,因而加权后的日度溢价为正。虽然第6-9个交易日股票的日度超额收益都为正向,但是我们认为只有第6个交易日的正向超额有动量效应,而其他日期由于波动较大,因此其超额收益未来更倾向于反转。

并且我们考虑到距离当前时间较远日的数据对于当前因子取值的影响应该更小,而近期数据的影响应该更大,因此我们在加权收益上进行时间半衰的权重倾斜,得到最终的动量与反转因子的统一框架:

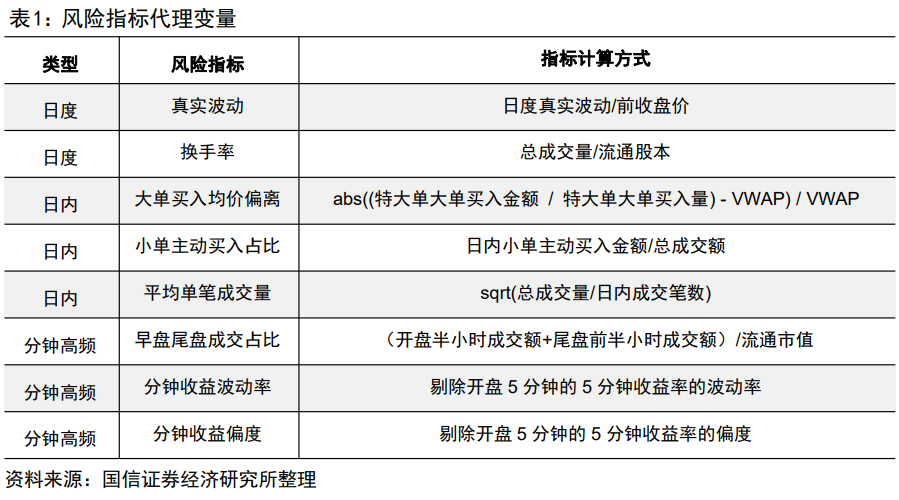

在这个框架下,我们只需要找到能够刻画股票每日风险程度的代理变量即可构建统一的动量反转(Unified Momentum and Reversal)因子——国信UMR因子。下文中我们将从多个维度寻找能够刻画股票日度风险的代理指标,下表1列举了我们分别从日度、日内、分钟高频的角度寻找的一些风险指标的代理变量,下面我们分别对这几个维度构成的因子进行介绍。

二

风险溢价下的统一动量反转因子

下面我们从日度、日内、分钟高频等多个维度构造衡量个股日度风险的代理指标,并构造出风险溢价下的统一动量反转UMR因子。因子的整体回测参数如下:

回测区间:2010年1月-2022年11月;

调仓频率:月频;

股票池:全市场股票剔除上市未满6个月的新股、ST、ST摘帽3个月以内的股票;

因子参数如不做特殊说明:

公式(1)中 ,d=10 即以过去10个交易日来衡量风险指标的平均水平;

公式(3)中 ,m=60 即以过去三个月(60个交易日)的加权平均收益来构建因子;

公式(4)中 ,H=m/2=30 即以加权窗口的一半作为半衰期;

下文中所有因子都进行行业和市值中性化处理。

2.1

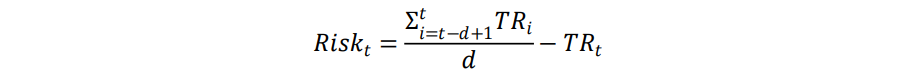

TR调整下的UMR

2.1.1

因子构造方式

2.1.2

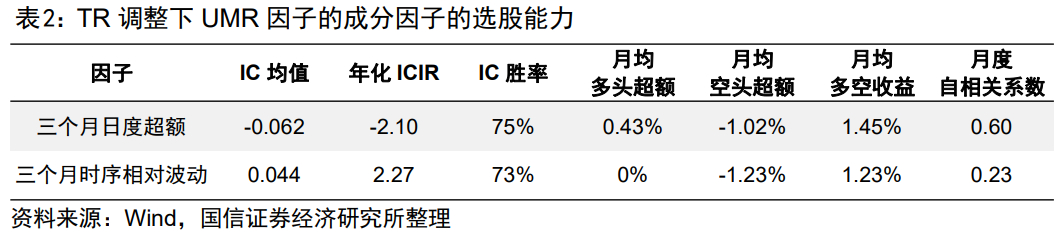

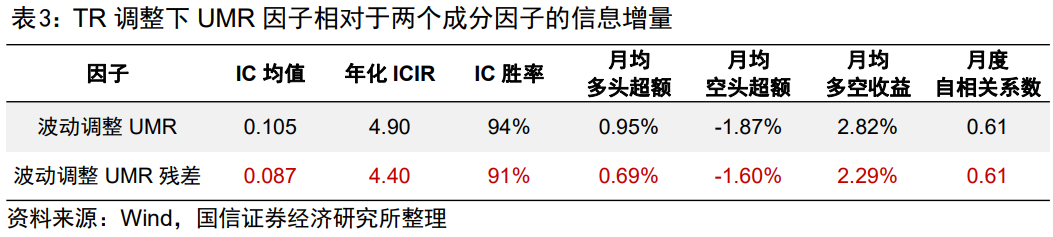

UMR因子的超额来源,从“物理变化”到“化学反应”

2.1.3

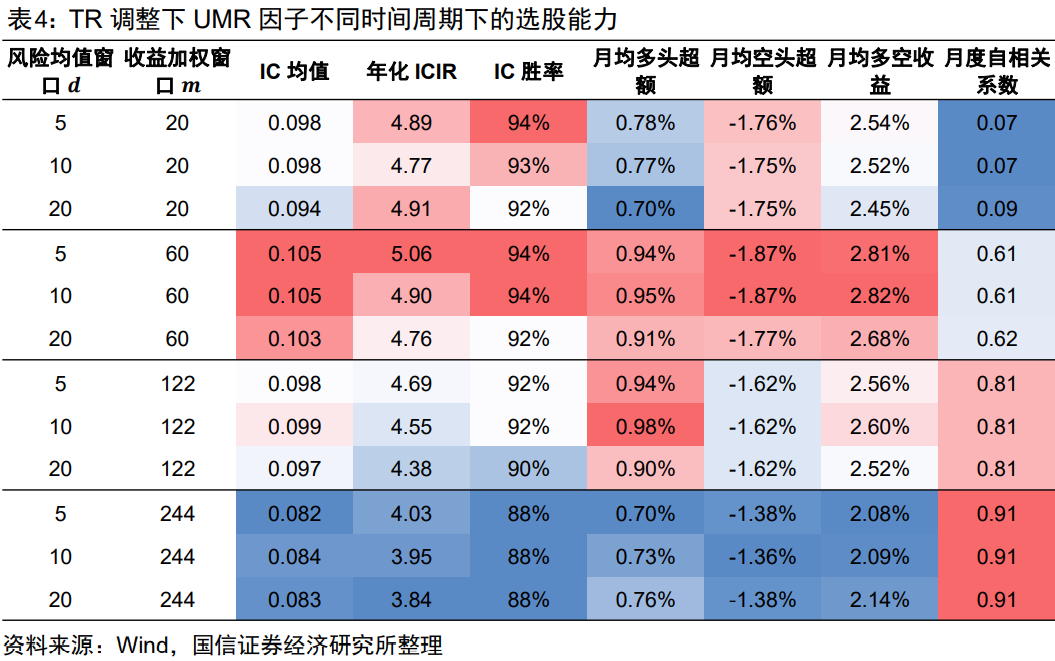

UMR因子不同周期下的选股能力

2.2

换手调整下的UMR

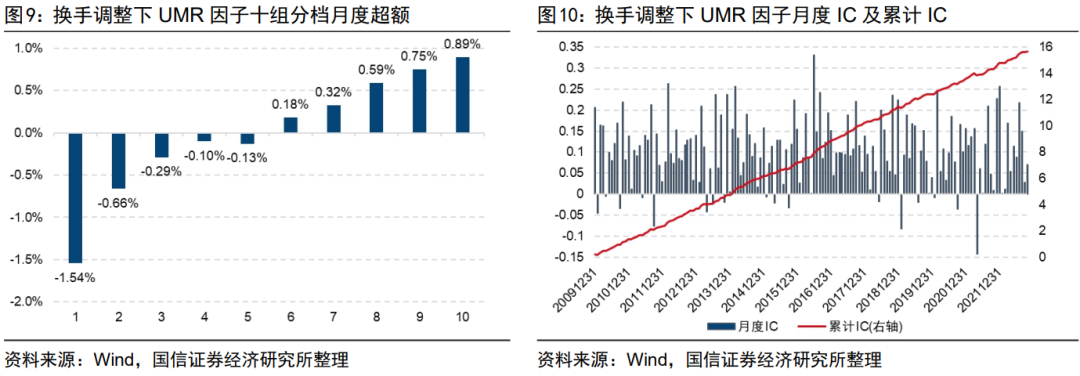

以该系数代入公式(3)加权日度超额收益,即可得到日度换手调整下的UMR因子。当个股的换手相对过去均值偏小时风险系数取值为正,表明以动量来看待日度超额收益,而当个股的换手相对于过去均值偏大时风险系数取值为负,表明以反转来看待当日的超额收益。因子的分组收益及月度IC表现如下图9-10所示。

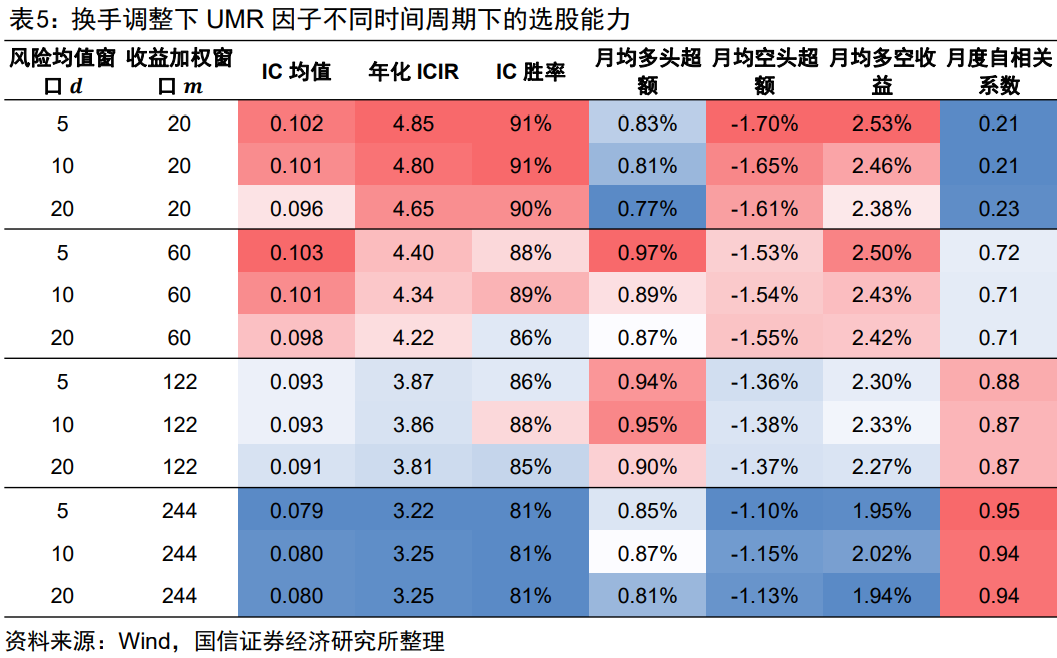

可以看到,因子的十组分档收益非常单调,多头月均超额0.89%,空头月均超额-1.54%,从右图10中累计IC来看,因子的选股能力非常稳健,月度IC均值0.101,年化ICIR达4.34,IC月度胜率89%,并且因子月度自相关系数0.71,衰减速度较慢。

我们进一步对该因子在短、中、长窗口下进行因子选股能力的检验,收益加权窗口 m 分别取过去20、60、122、244日,看因子的选股能力变化如下表5所示。可以看到随着收益加权窗口变长,不管是1个月还是1年的窗口下,因子都体现出完全同向的动量选股效果,并且选股能力边际下降非常缓慢,这也充分说明了我们这种因子构造方式确实非常好地统一了动量和反转。

2.3

大单均价偏离调整下的UMR

前面我们从股票的日度波动和换手的角度构建了股票日度风险指标,下面我们从日内的交易行为中寻找刻画股票风险的代理变量。Wind根据level 2行情下每笔成交金额将成交单分为四种类型:

超大单:单笔成交金额大于100万元,对应“机构”;

大单:单笔成交金额在20万到100万之间,对应“大户”;

中单:单笔成交金额在4万到20万之间,对应“中户”;

小单:单笔成交金额小于4万元,对应“散户”。

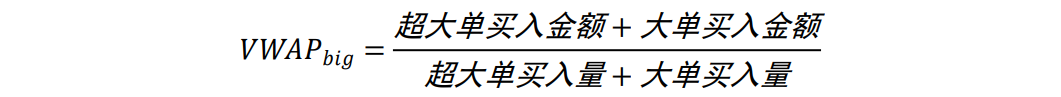

我们将Wind定义的超大单和大单合并称为大单,并计算日内的大单买入均价:

超大单和大单往往能够决定股票的价格走势。如果股票日内没有大量投机盘参与,多空博弈较为均衡,那么大单买入均价应该和全天的成交量加权均价(VWAP)非常接近;而日内博弈和投机越多,大单买入均价可能越偏离全天的VWAP。因此我们可以以 和 的偏离程度来衡量股票日内博弈的风险程度,由此构建大单买入均价偏离指标作为日内博弈风险的代理变量:

当一只股票的大单买入均价偏离相对于其前期平均水平越大,表明日内多空博弈不均衡,此时获取的超额未来可能发生反转,而大单买入均价偏离相对于前期平均水平越小,表明日内多空博弈越均衡,未来的动量效应可能更强。我们以股票每日的大单买入均价偏离指标代入公式(1)中作为风险指标,即可得到大单买入均价偏离下的风险系数:

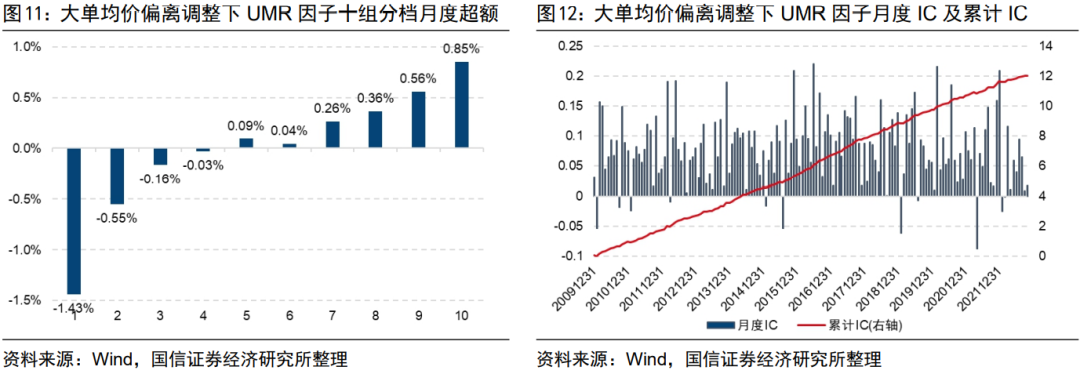

以该系数代入公式(3)加权日度超额收益,即可得到大单买入均价偏离调整下的UMR因子。当个股的大单买入均价偏离相对过去均值偏小时风险系数取值为正,表明以动量来看待当日的超额收益,而当大单买入均价偏离相对于过去均值偏大时风险系数取值为负,表明以反转来看待当日的超额收益。因子的分组收益及月度IC表现如下图11-12所示。可以看到,因子的十组分档收益非常单调,多头月均超额0.85%,空头月均超额-1.43%,从右图12中的累计IC来看,因子的选股能力非常稳健,月度IC均值0.078,年化ICIR达4.71,IC月度胜率93%,因子月度自相关系数0.63,衰减速度较慢。

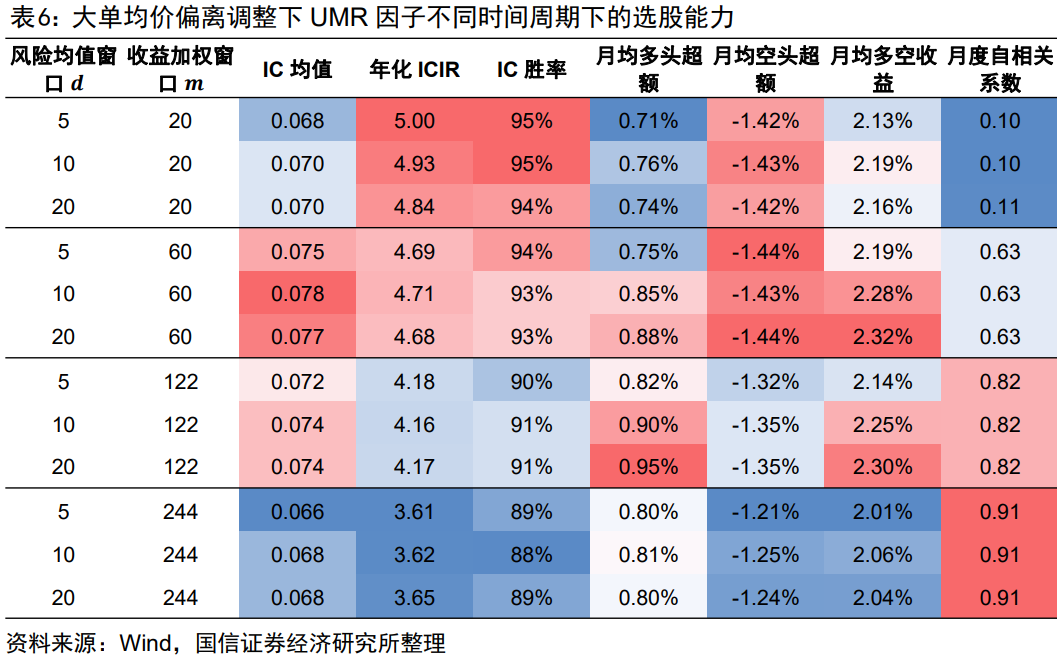

我们进一步对该因子在不同窗口下进行选股能力检验,收益加权窗口 m 分别取过去20、60、122、244日,因子的选股能力变化如下表6所示。可以看到随着收益加权窗口变长,因子都体现出完全同向的动量选股效果,并且选股能力边际下降非常缓慢。

2.4

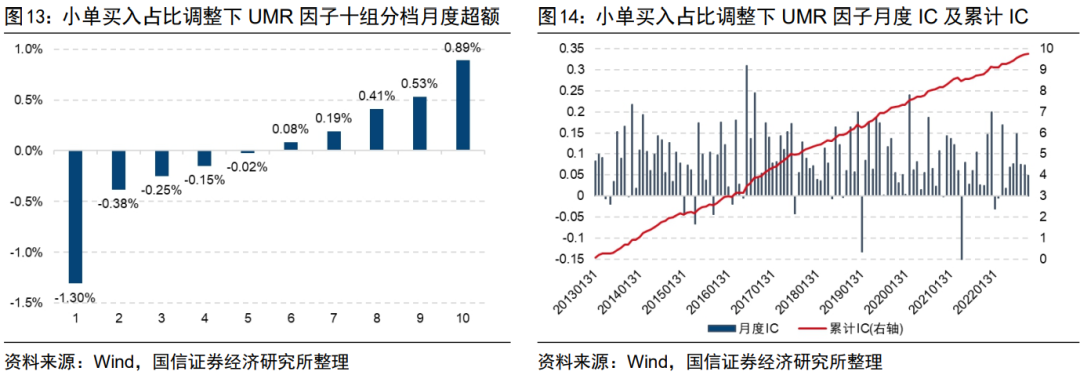

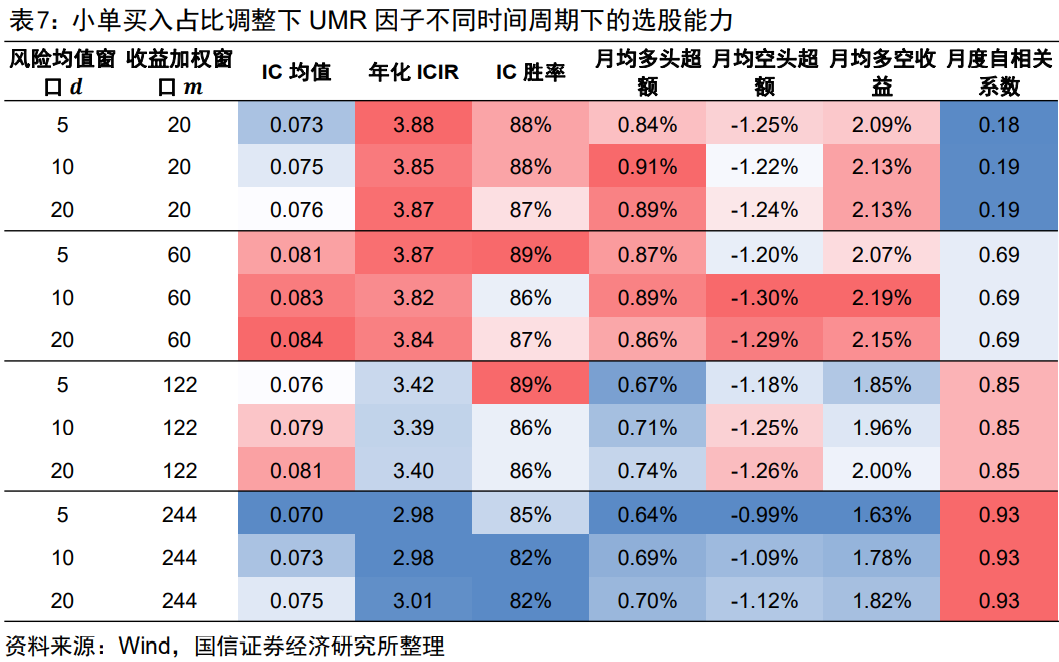

小单主动买入占比调整下的UMR

2.5

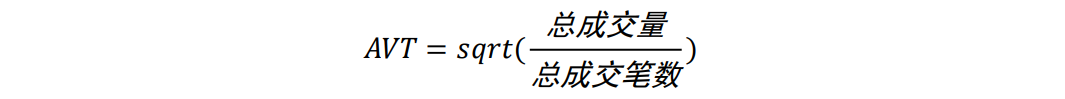

平均单笔成交量调整下的UMR

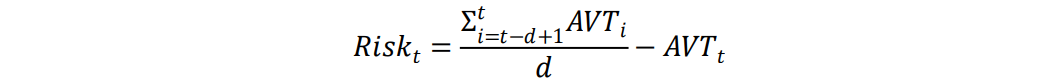

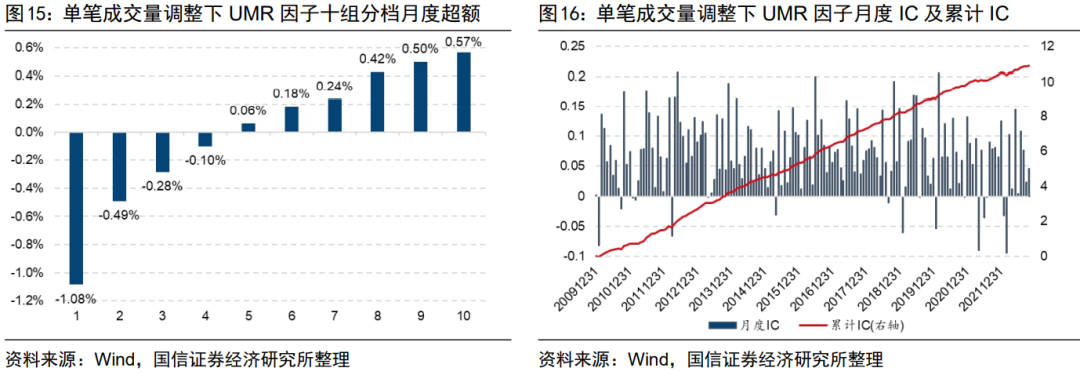

可以看到,因子的十组分档收益非常单调,多头月均超额0.57%,空头月均超额-1.08%,右图16从累计IC来看,因子的选股能力非常稳健,月度IC均值0.07,年化ICIR达4.06,IC月度胜率89%,因子月度自相关系数0.64,衰减速度较慢。

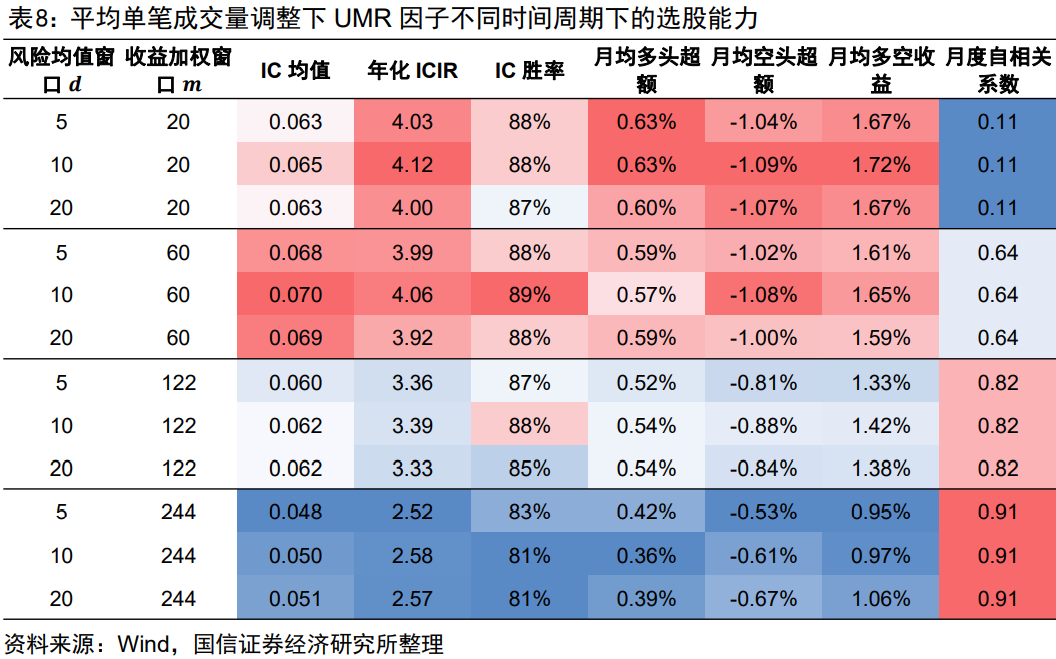

我们进一步对该因子在不同窗口下进行因子选股能力的检验,收益加权窗口 m 分别取过去20、60、122、244日下看因子的选股能力变化如下表8所示。可以看到随着收益加权窗口变长,因子都体现出完全同向的动量选股效果,并且边际下降缓慢。

2.6

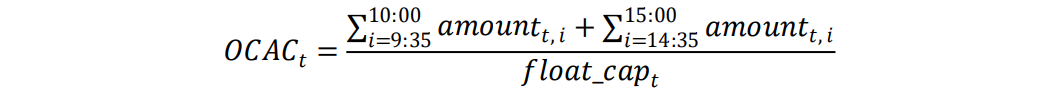

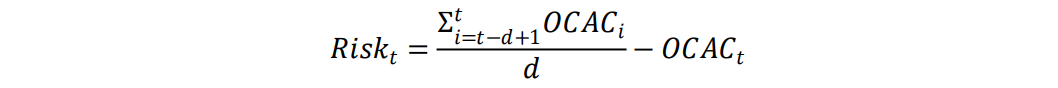

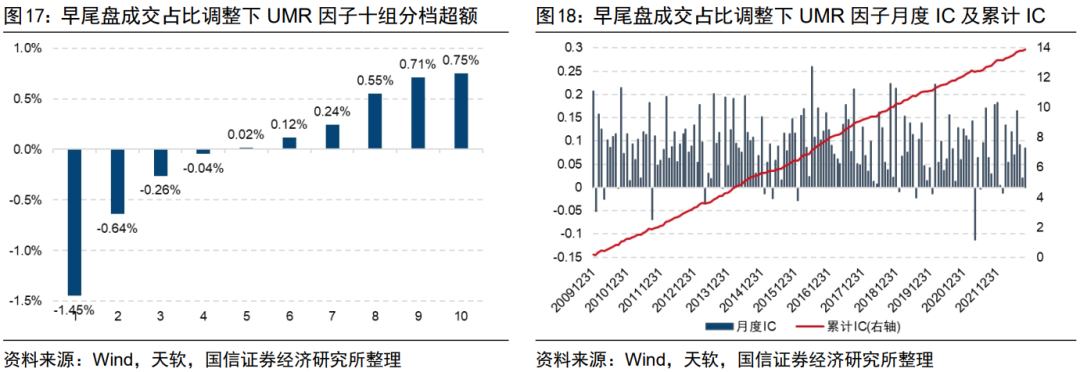

早盘尾盘成交占比调整下的UMR

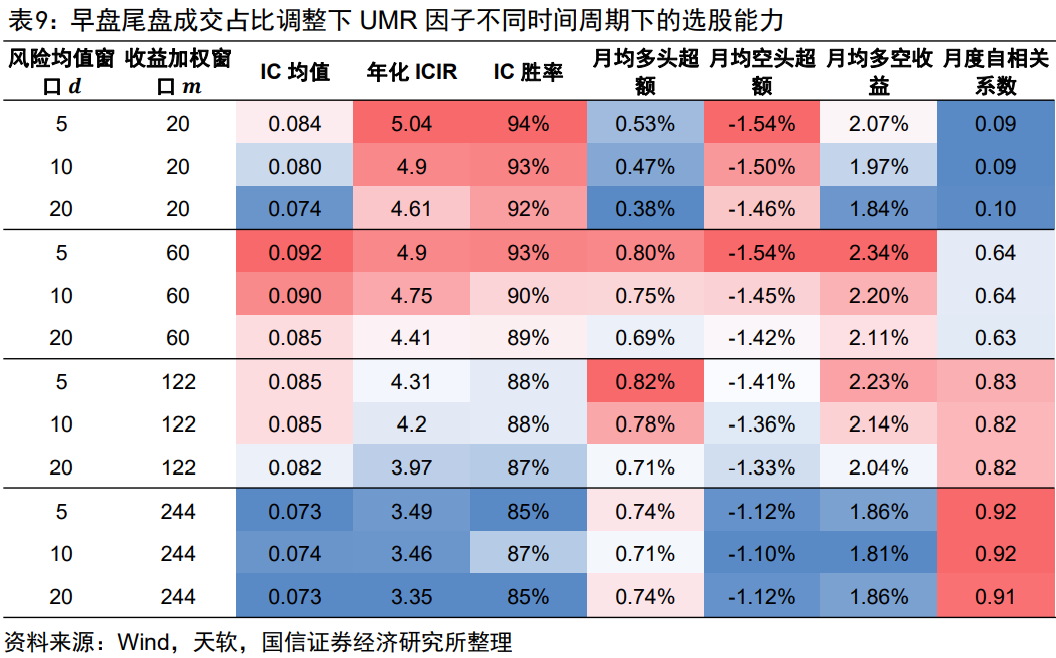

可以看到,因子的十组分档收益非常单调,多头月均超额0.75%,空头月均超额-1.45%,右图18从累计IC来看,因子的选股能力非常稳健,月度IC均值0.09,年化ICIR达4.75,IC月度胜率90%,因子月度自相关系数0.64,衰减速度较慢。

我们进一步对该因子在短、中、长窗口下进行因子选股能力的检验,收益加权窗口 m 分别取过去20、60、122、244日下看因子的选股能力变化如下表9所示。可以看到随着收益加权窗口变长,不管是1个月还是1年的窗口下,因子都体现出完全同向的动量选股效果,并且选股能力边际下降缓慢,这也充分说明了UMR因子能够非常好地统一了动量和反转。

2.7

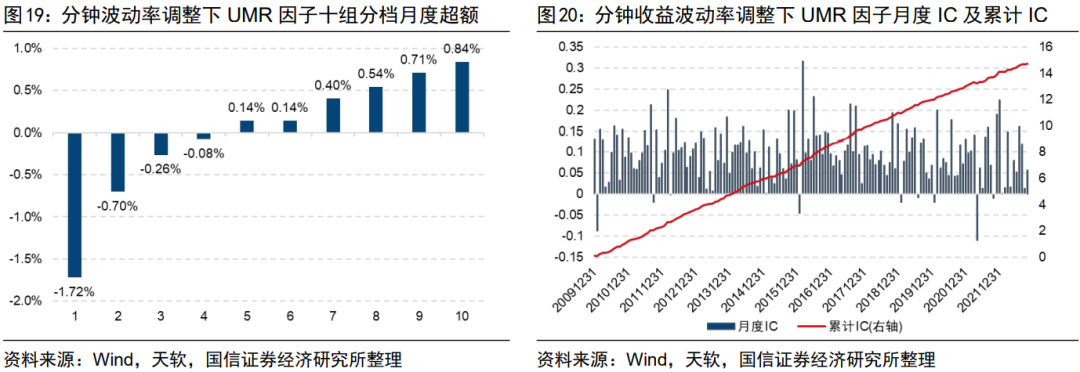

分钟收益波动率调整下的UMR

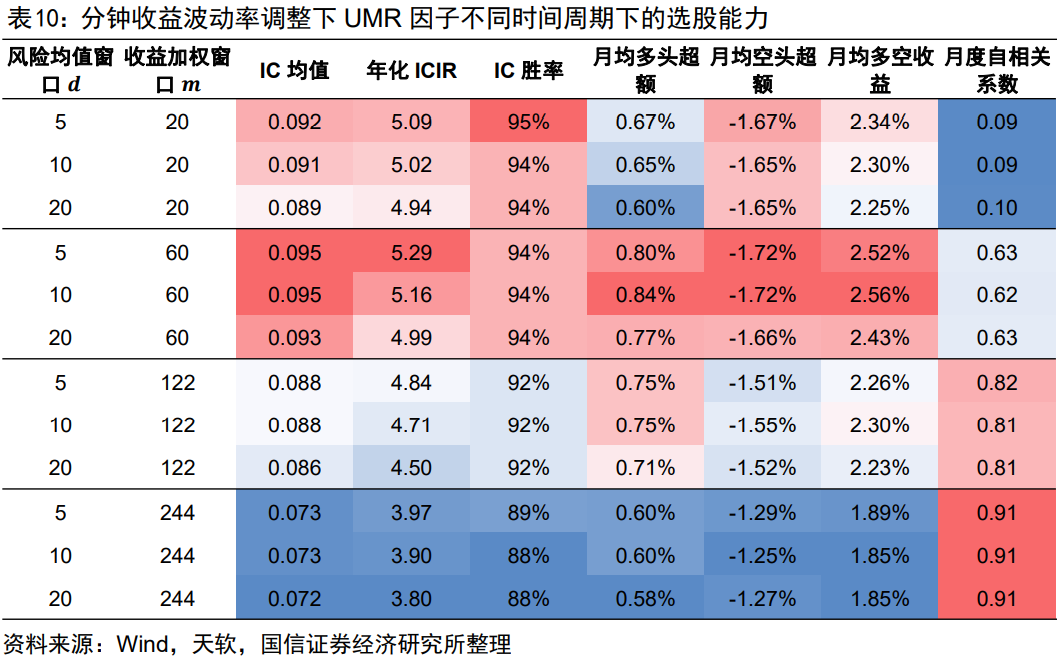

可以看到,因子的十组分档收益非常单调,多头月均超额0.84%,空头月均超额-1.72%,右图20从累计IC来看,因子的选股能力非常稳健,月度IC均值0.095,年化ICIR达5.16,IC月度胜率94%,因子月度自相关系数0.62,衰减速度较慢。

我们进一步对该因子在短、中、长窗口下进行因子选股能力的检验,收益加权窗口 m 分别取过去20、60、122、244日下看因子的选股能力变化如下表10所示。可以看到随着收益加权窗口变长,不管是1个月还是1年的窗口下,因子都体现出完全同向的动量选股效果,并且选股能力边际下降缓慢。

2.8

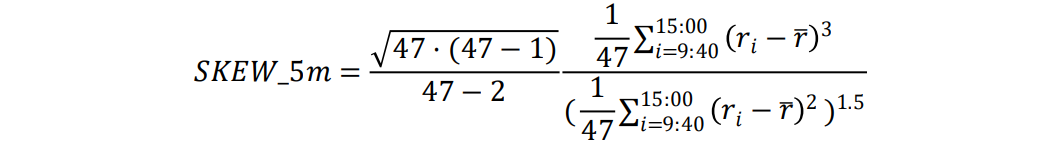

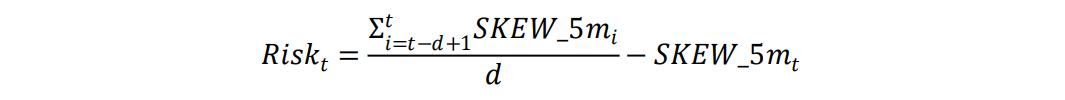

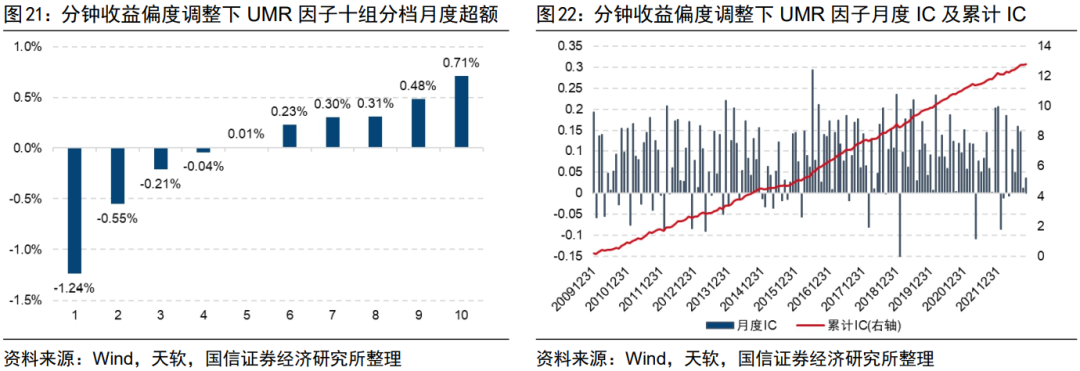

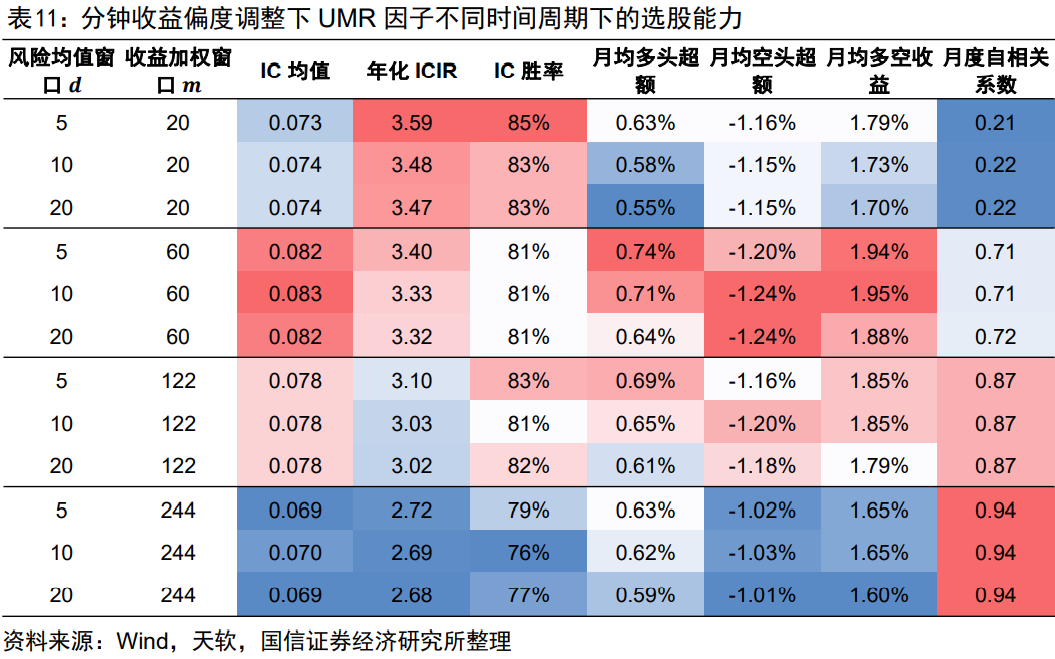

分钟收益偏度调整下的UMR

以该系数代入公式(3)加权日度超额收益,即可得到分钟收益偏度调整下的UMR因子。当个股的分钟收益偏度相对过去均值偏小时风险系数取值为正,表明以动量来看待日度超额收益,而当分钟收益偏度相对于过去均值偏大时风险系数取值为负,表明以反转来看待当日的超额收益。因子的分组收益及月度IC表现如下图21-22所示。

可以看到,因子的十组分档收益非常单调,多头月均超额0.71%,空头月均超额-1.24%,右图22从累计IC来看,因子的选股能力非常稳健,月度IC均值0.083,年化ICIR达3.33,IC月度胜率81%,因子月度自相关系数0.71,衰减速度较慢。

三

风险溢价下复合UMR因子

这里我们将前文介绍的几种风险调整后的UMR因子进行复合,并检验其选股效果以及其在指数增强模型中的增量。

3.1

复合UMR因子选股效果

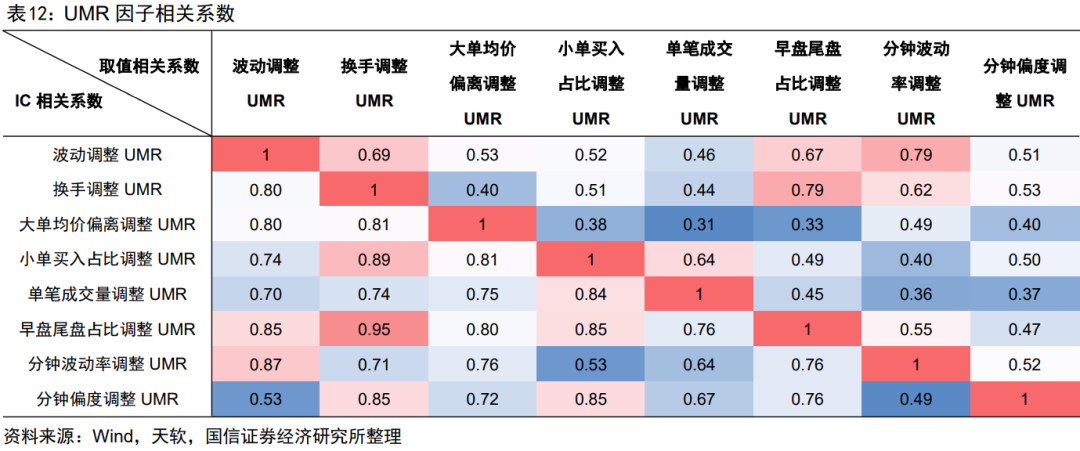

下表12展示了前文中UMR因子的相关系数,右上三角为因子取值的相关系数,左下三角为因子IC的相关系数。可以看到,大部分因子间取值相关系数在0.4附近,IC相关系数在0.7左右,最高的是换手调整UMR因子和早盘尾盘成交占比调整UMR因子,取值相关系数为0.79,IC相关系数0.95。

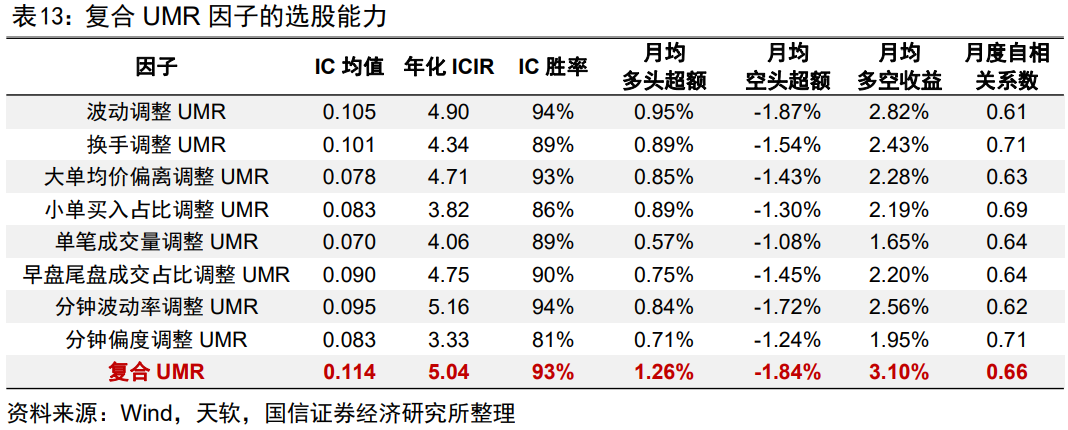

由于因子间的相关性并不低,因此我们以上述因子在截面上进行对称正交处理来剔除因子间的多重共线性,对称正交的计算细节可以参考我们前期发布的研报《基于风险预算的中证500指数增强策略》(20211020)。我们将对称正交后因子等权复合得到复合UMR因子,复合后因子的选股能力如下表13所示。

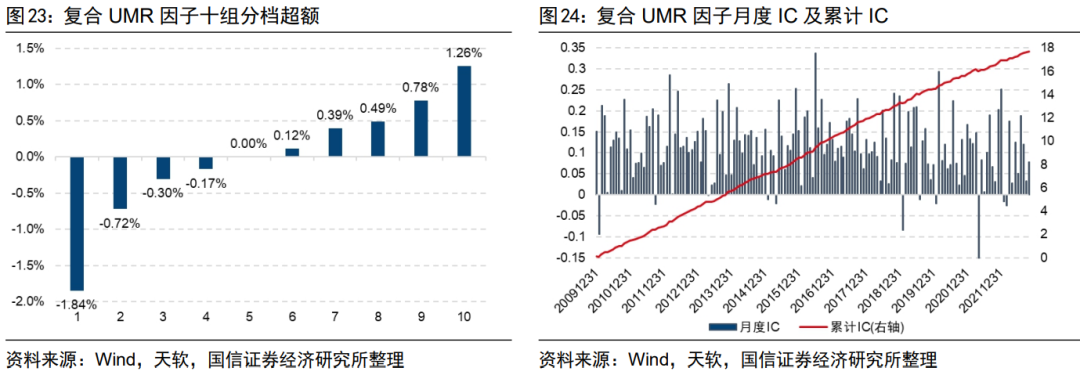

复合UMR因子的月度IC均值达0.114,年化ICIR达到5.04,IC月度胜率93%,月均多头超额收益1.26%,月均多空收益3.10%,选股效果非常显著。复合UMR因子的分组收益及月度IC表现如下图23-24所示,从累计IC来看因子的选股效果非常稳健。

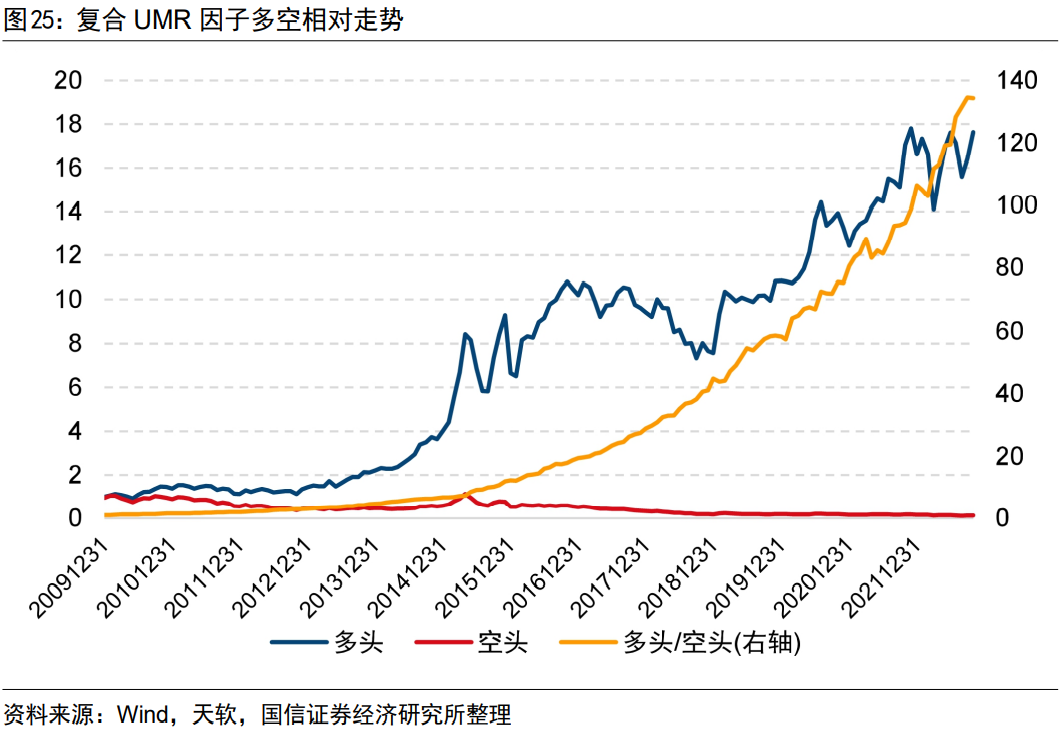

复合UMR因子的多空组合相对走势如下图25所示,可以看到因子的多头组合能够持续稳健跑赢空头。

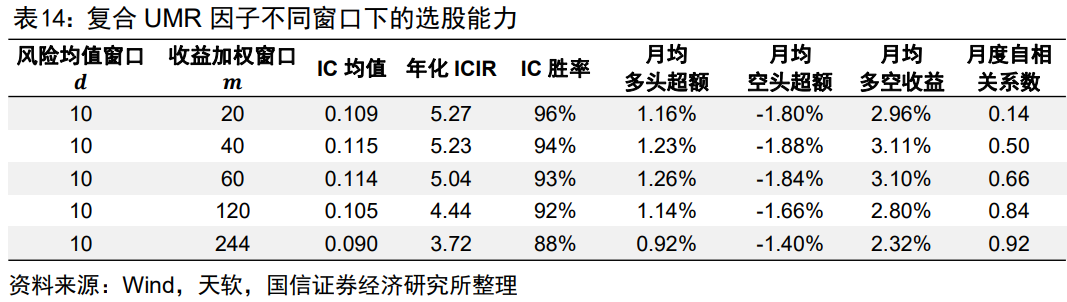

上面是我们在3个月窗口下复合因子的选股表现。下面我们分别以1、2、3、6、12个月的窗口来加权日度超额收益,并得到复合后1、2、3、6、12个月的UMR因子,因子的选股能力可见下表14。可以看到,短期和长期窗口下的因子都具有非常显著的选股能力,IC均值保持在0.09以上,ICIR持续高于3.7,随着加权窗口长度的增加,因子的选股能力基本呈现缓慢下滑的趋势,且持续表现出正向的动量效应。

3.2

宽基股票池内的选股效果

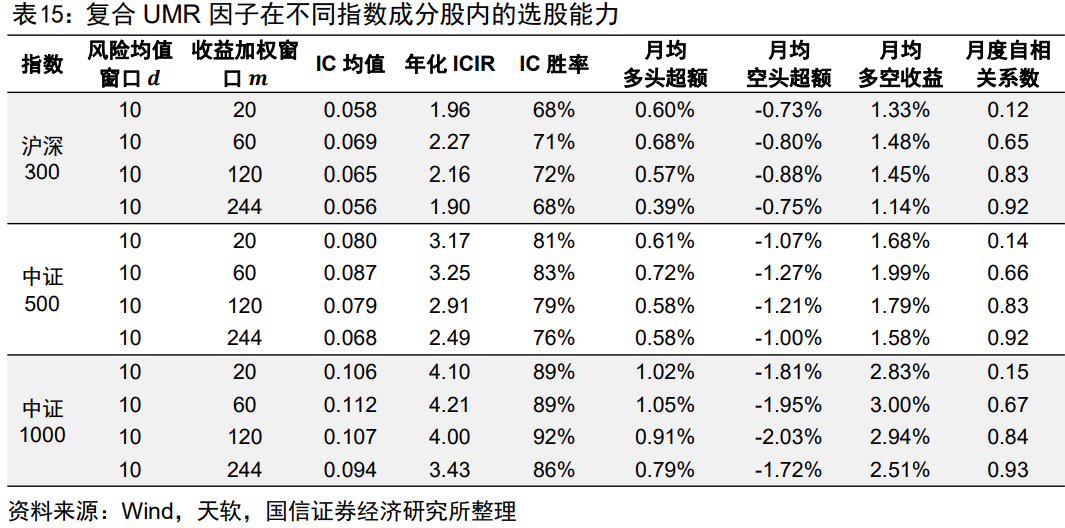

我们进一步检验因子在沪深300、中证500、中证1000宽基指数成分股内的选股效果。不同宽基内不同周期下UMR因子的选股效果如下表15所示。可以看到不管是短期窗口还是长期窗口下,因子在不同宽基成分股内都表现出持续显著的动量效应,以60日窗口为例,因子在沪深300指数成分股中的IC均值0.069,年化ICIR2.27,IC胜率71%,在中证500指数成分股中的IC均值0.087,年化ICIR3.25,IC胜率83%,在中证1000指数成分股中的IC均值0.112,年化ICIR4.21,IC胜率89%,因子在偏中小市值的指数成分股中表现更加突出。

3.3

指数增强模型中的增益

从前面单因子的选股效果来看,因子的选股能力非常显著。这里我们进一步考察UMR因子在现有指数增强模型中是否能够提供额外的增量。

3.3.1

相对于现有因子库的增益

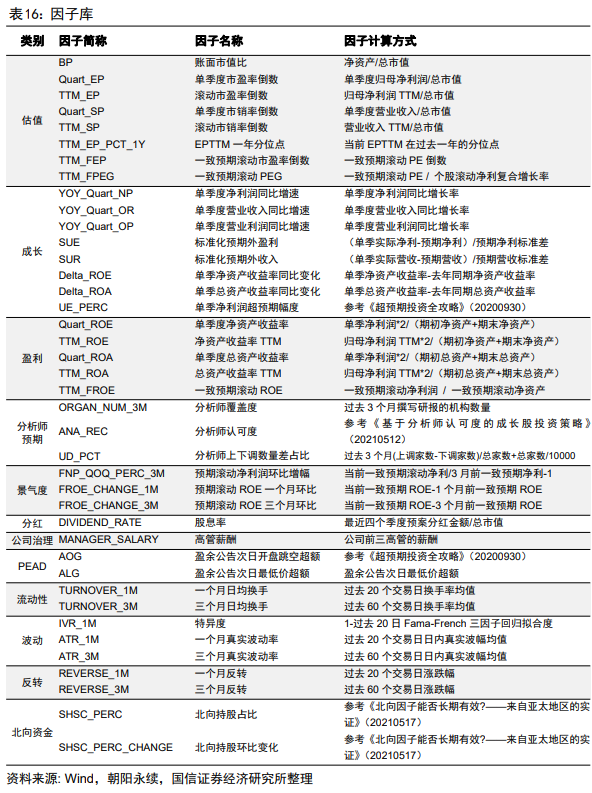

下表16是我们现有的指数增强因子库,包括估值、成长、盈利、分析师预期、景气度、分红、公司治理、PEAD、流动性、波动率、反转、北向资金等维度。

对于每个因子我们对其进行去极值、标准化、行业市值中性化处理。由于部分因子间具有较高的共线性,因此我们需要对其共线性进行正交化处理。我们采用对称正交来对因子的多重共线性进行剥离,具体计算细节可以参考我们前期发布的报告《基于风险预算的中证500指数增强策略》(20211020)。我们在全市场股票池中以对称正交后因子滚动12个月的ICIR加权来构建复合因子。

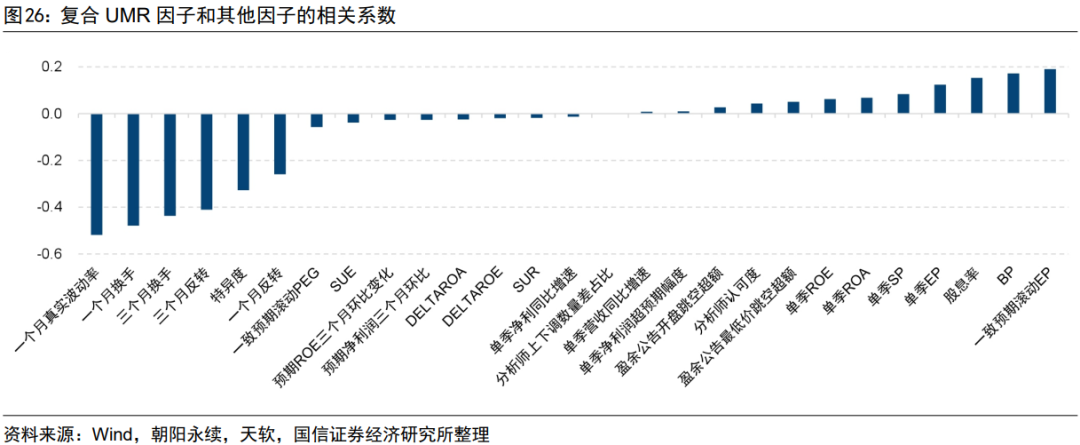

下图26展示了复合3个月UMR因子和因子库中因子的相关系数,可以看到相关系数较高的是波动、换手、反转等技术指标,和一个月真实波动率的取值相关系数-0.5左右。

我们进一步将复合UMR因子剥离上图26中的选股因子取残差,观察残差UMR因子是否仍然具有选股能力,即对以下回归式取残差:

残差UMR因子的分组收益和IC表现如下图27-28所示,可以看到残差UMR因子的分组收益仍然非常单调,月均多头超额0.49%,月均多空收益1.20%,IC均值0.045,年化ICIR仍然高达3.41,IC月度胜率83%。

3.3.2

随机抽样下UMR因子的增益

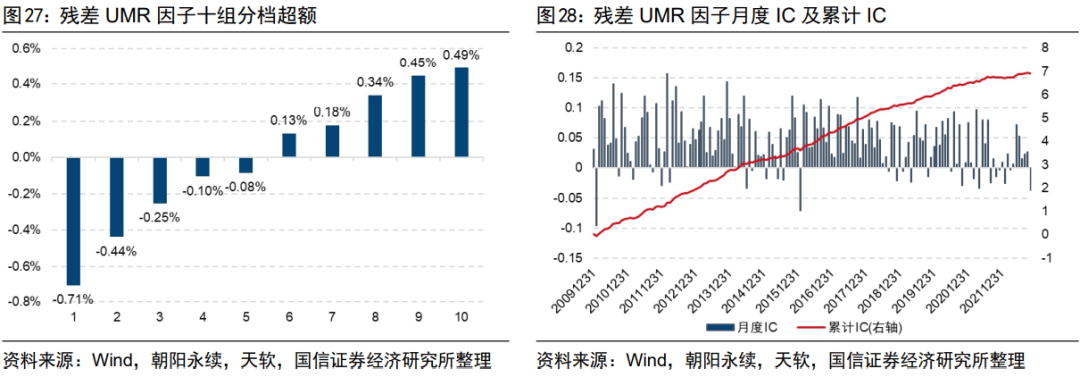

由于不同机构使用的因子库可能有差异,为了更严格观察我们新构建的风险调整后UMR因子对因子库的增量,我们以中证500指数增强模型为基础,在因子库中随机抽取50%的因子,并对比随机抽取的因子与UMR因子复合前后,增强组合的收益是否能够带来普遍的提升,我们对比以下两个组合:

随机抽取50%因子直接对称正交处理并以滚动ICIR加权构建增强组合;

随机抽取50%因子与UMR因子进行对称正交处理并以滚动ICIR加权构建增强组合。

根据以上两种方式,我们重复尝试100次并对比增强组合的年化超额收益是否能够得到提升,结果如下图29-30所示,横轴表示随机因子增强组合的年化超额收益与年化信息比,纵轴表示随机因子与UMR因子复合的增强组合的年化超额与信息比,可以看到:

绝大部分样本组合的超额收益都能获得明显提升,提升胜率达99%,只有1次超额收益没有提升,该期超额收益下降0.06%,超额收益平均提升空间达1.12%,提升效果显著;

绝大部分样本组合的信息比都能获得显著提高,有3次信息比没有提升,提升胜率达97%,最差一期年化信息比下降0.1,信息比平均提升空间达0.18,提升效果显著。

3.3.3

指数增强组合中的增益

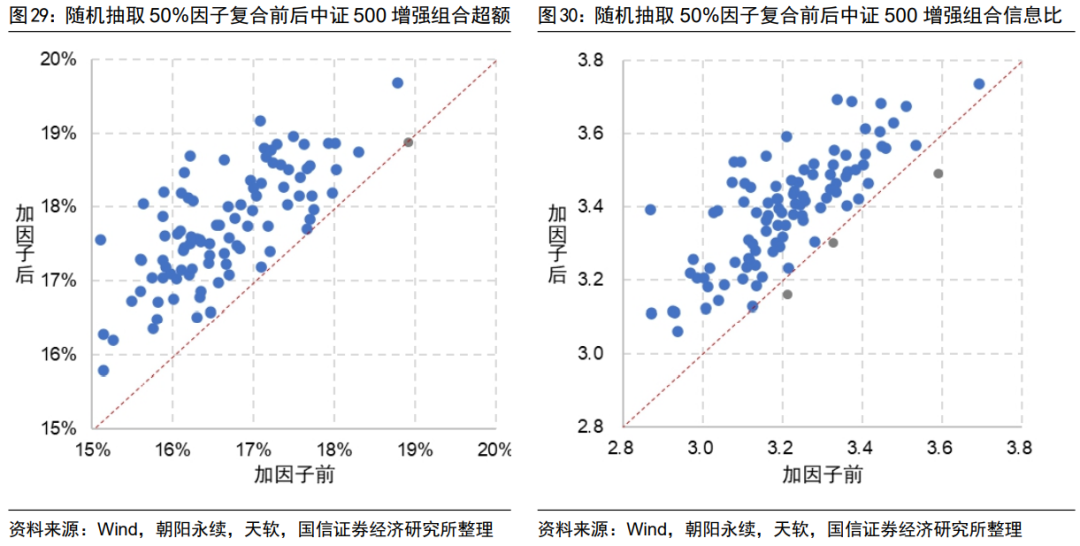

下面我们将构建的新因子加入因子库并进一步构建指数增强模型,本篇报告采用如下组合优化模型来进一步构建指数增强组合:

上述模型中目标函数、风格偏离约束、个股权重偏离约束、成分股权重占比约束都可以转化成线性约束,因此可以通过线性规划来高效求解。

指数增强模型回测的具体参数如下:

回测时间:2010年1月-2022年11月;

交易成本:买入0.1%,卖出0.2%;

调仓频率:月频;

股票池:剔除上市半年以内的新股、ST股票、ST摘帽不满3个月、退市前1个月的股票,调仓时非停牌、涨跌停的股票,过去20个交易日日均成交额高于1000万;

成分股内权重约束:至少80%;

行业、风格及个股权重偏离约束:

中证500:中信一级行业、市值相对暴露为0,个股相对于成分股权重偏离上限1%;

沪深300:行业最大偏离2%,银行非银行业偏离0%,Beta风格暴露最大0.1,个股相对于成分股权重偏离上限1.5%。

由于A股停牌、涨跌停经常出现,考虑调仓时股票的可交易性,如遇到上期持仓股票停牌、涨跌停时,我们继续持有该股票,即保持该股票本期权重不变。

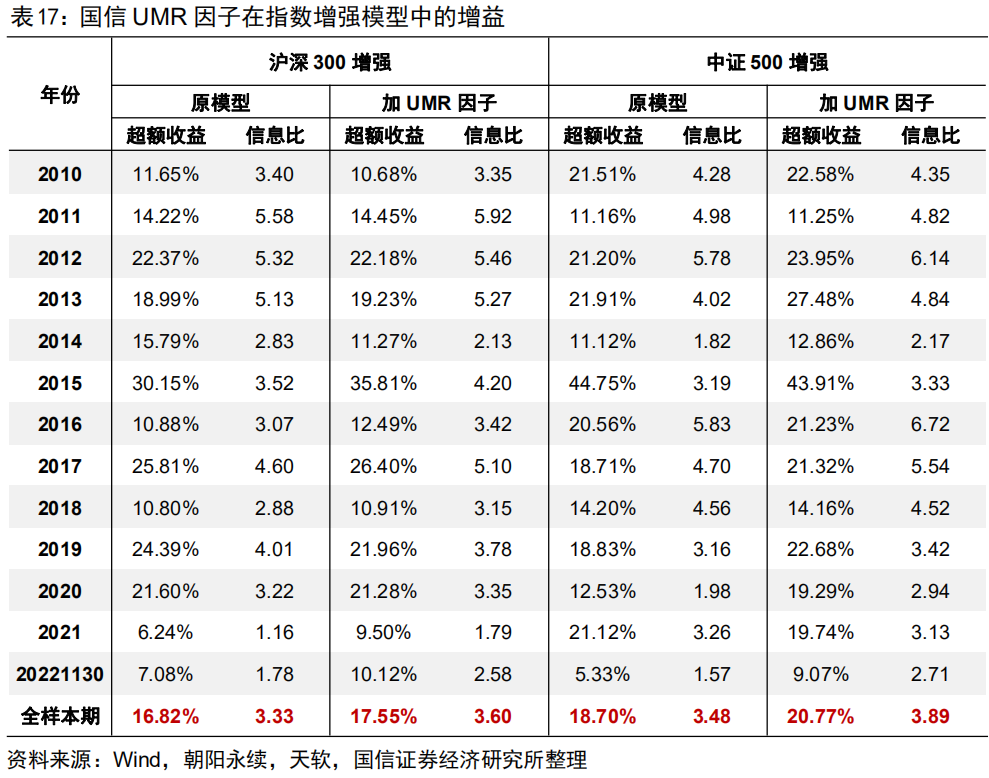

我们在现有指数增强模型基础上,加入1、3、6、12个月的4个UMR因子,对比加入因子前后指数增强模型的收益表现,如下表17所示。

可以看到,加入UMR因子后:

沪深300增强组合的年化超额收益从原模型的16.82%提升到17.55%,年化信息比从3.33提升到3.60,大部分年份的超额收益都有明显提升,今年截止到20221130的超额收益从7.08%提升到10.12%;

中证500增强组合的年化超额收益从原模型的18.70%提升到20.77%,年化信息比从3.48提升到3.89,大部分年份的超额收益都有明显提升,今年截止到20221130的超额收益从5.33%提升到9.07%。

总体而言,加入我们构造的UMR因子后,各大指数增强模型的收益和信息比都有明显的提升。

四

衍生UMR因子

4.1

TR调整下的日内超额UMR

我们以真实波动TR的风险指标来调整股票的日内超额收益,以此构建风险调整后的日内超额UMR因子,日内超额收益定义如下:

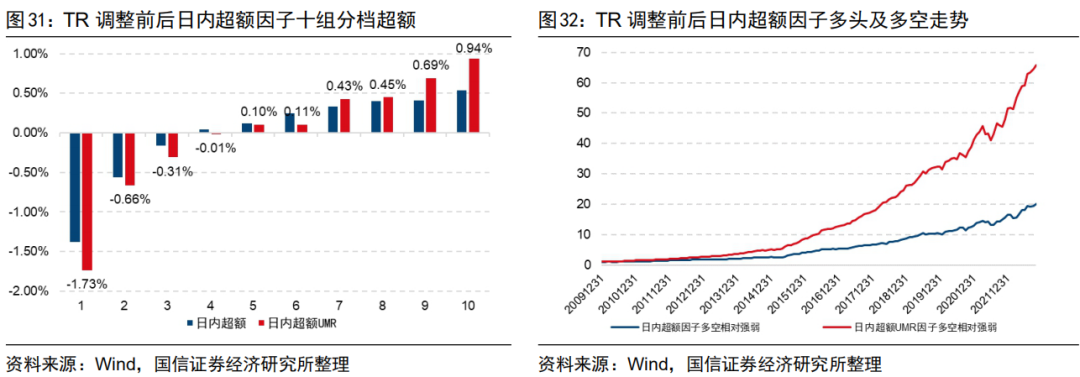

其中 open,close 表示个股的开盘价和收盘价,mkt_open,mkt_close 表示市场指数的开盘价和收盘价。我们复用前文中真实波动风险的因子调整框架来对三个月日内超额收益因子进行调整,调整前后的因子表现如下图31-32所示。可以看到,因子的月均多头超额收益从0.54%提升到0.94%,多空收益从1.92%提升到2.67%,从右图32的多空相对强弱走势来看,多空收益有非常显著的改善。

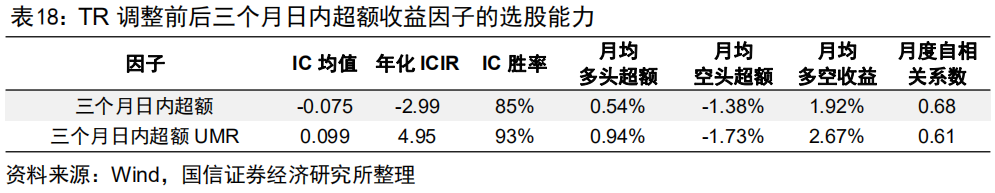

因子的IC及多空表现对比明细可见下表18。调整后因子的IC均值从-0.075提升到0.099,年化ICIR从-2.99提升到4.95,IC月度胜率从85%提升到93%,改进效果非常显著。

4.2

TR调整下的换手UMR

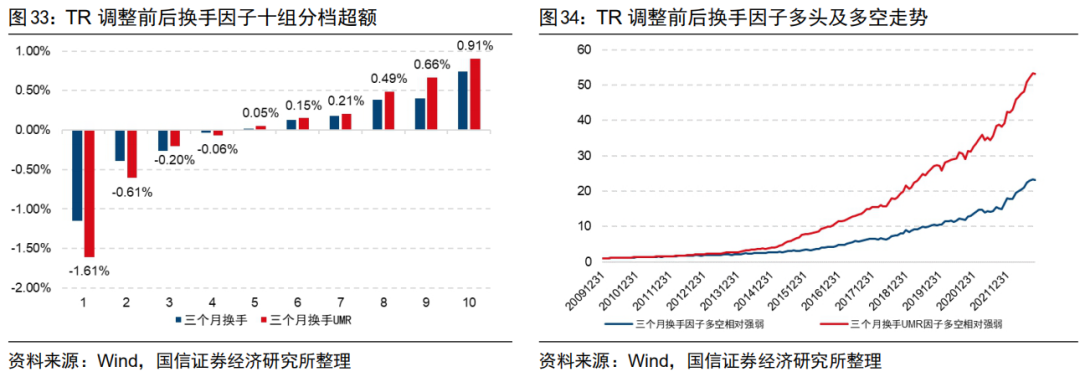

我们以真实波动TR的风险指标来调整股票的日度换手,以此构建风险调整后的换手UMR因子。我们复用前文中真实波动风险的因子调整框架来对三个月日均换手因子进行调整,调整前后的因子表现如下图33-34所示。可以看到,因子的月均多头超额收益从0.75%提升到0.91%,多空收益从1.90%提升到2.51%,从右图34的多空相对强弱走势来看,多空收益有非常显著的改善。

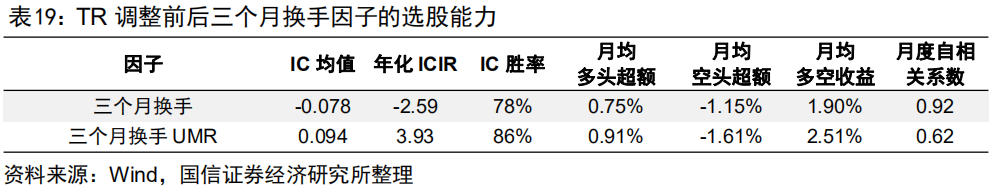

因子的IC及多空表现对比明细可见下表19。调整后因子的IC均值从-0.078提升到0.094,年化ICIR从-2.59提升到3.93,IC月度胜率从78%提升到86%,改进效果非常显著。

五

总结

动量和反转的统一框架

A股市场短期呈现出非常强的反转效应而长期动量效应并不显著。反转和动量都是由个股的日度收益组合而成,但是宏观性质却完全不同,我们认为其原因在于看似相同的日度收益实际可能其性质完全不同,类似于同一分子式可能“左旋”或“右旋”从而表现出不一样的化学性质。投资者的反应过度和反应不足体现在每个交易日中,因而股票的每日收益可能因为每日风险高低而分别体现出类似于分子“左旋”和“右旋”的反转、动量的特性。我们设想风险较高日获得的收益往往通过承担高风险带来,其更多来源于投资者的过度自信导致的反应过度,因而未来倾向于反转,而低风险日获得的收益并不源于承担高风险,因而未来偏向于动量,我们以时序均值调整后的风险指标来加权个股每日的溢价,并以此构建统一的动量反转因子。

风险溢价下的统一动量反转因子——国信UMR因子

我们从股票日度的真实波动、换手率,日内的大单买入均价偏离、小单主动买入金额占比、平均单笔成交量,分钟高频的早盘尾盘成交占比、分钟收益波动率、分钟收益偏度等维度刻画股票的日度风险并用以调整其每日超额收益是偏向于反转还是动量,并加权得到风险调整后的UMR因子,每个调整后的因子都具有非常显著的选股能力,复合UMR因子月度IC均值达到0.114,年化ICIR达5.04,IC月度胜率93%,月均多头超额1.26%。并且不管是1个月还是1年的窗口下,因子都表现出持续同向的动量效应,并且选股效果衰减非常缓慢。

UMR因子的增益

UMR因子剥离掉所有常见alpha因子后仍然具有非常显著的选股能力,残差因子IC均值0.045,年化ICIR仍然高达3.41,IC月度胜率83%。

由于各家机构采用的因子库可能有差异,我们通过对因子库重复随机采样来观察UMR因子是否均有信息增量,从结果来看引入UMR因子的中证500增强组合年化超额收益平均提高1.12%。

将UMR因子加入现有的指数增强模型后:

沪深300增强模型年化超额从16.82%提升到17.55%,信息比从3.33提升到3.60,今年以来超额从7.08%提升到10.12%;

中证500增强模型年化超额从18.70%提升到20.77%,信息比从3.48提升到3.89,今年以来超额从5.33%提升到9.07%。

衍生UMR因子

以UMR因子的框架为基础,我们将该框架复用到其他指标例如日内超额、日度换手上,构建了改进后的日内超额和换手UMR因子,三个月日内收益因子的ICIR从-2.99提升到4.95,三个月换手因子的ICIR从-2.59提升到3.93,因子的选股能力都得到了显著提升。

注:本文选自国信证券于2022年12月7日发布的研究报告《风险溢价视角下的动量反转统一框架》。

分析师:杨怡玲 S0980521020001

分析师:张欣慰 S0980520060001

风险提示:市场环境变动风险;因子失效风险。

本篇文章来源于微信公众号: 量化藏经阁