【方正金工】香港资管市场概览:国际化多元化特征显著,公募产品类型多样创新不止——海外资管行业系列报告之一

本文来自方正证券研究所于2023年12月08日发布的报告《香港资管市场概览:国际化多元化特征显著,公募产品类型多样创新不止——海外资管行业系列报告之一》,欲了解具体内容,请阅读报告原文,分析师:曹春晓 S1220522030005;刘洋 S1220522100001。

摘要

2、香港公募基金市场

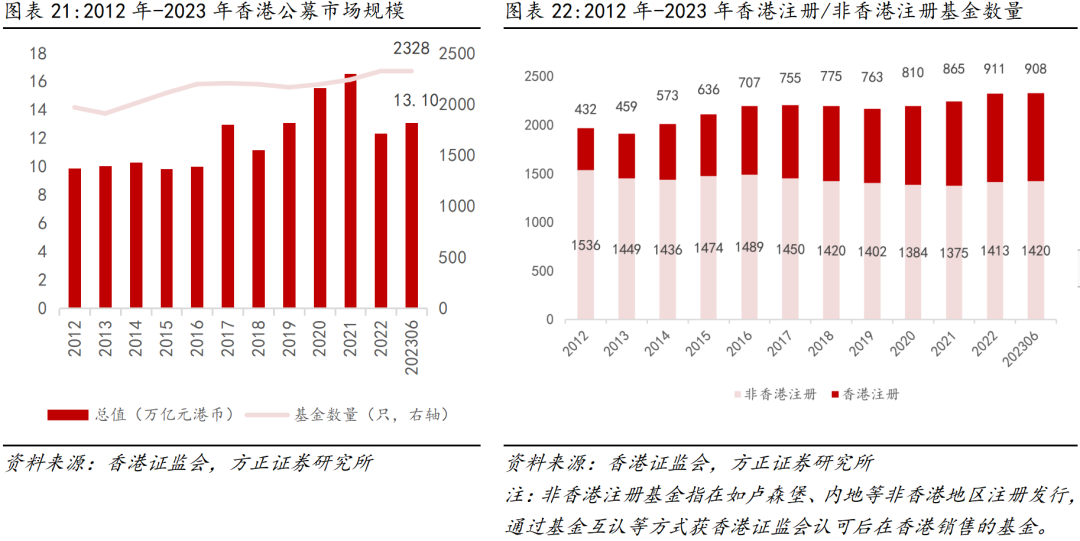

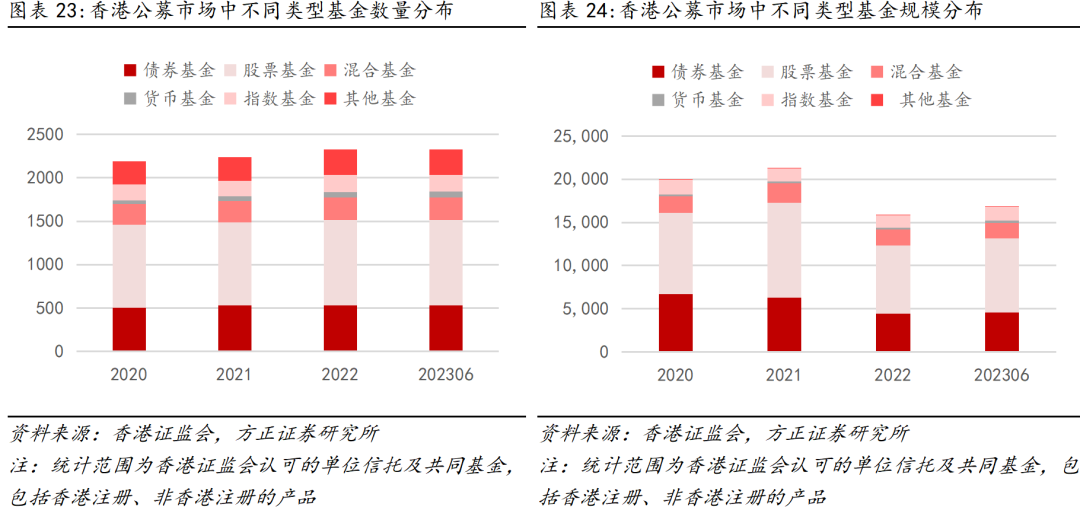

截至2023年6月,香港公募基金数量为2328只,总规模13.10万亿港元,其中超过半数的基金为非香港地区机构发行、通过互认机制在港销售的非香港注册基金,股票基金(不含ETF等指数基金)和债券基金为最主要的基金类型,规模占比分别为51.10%和27.02%,混合基金和指数基金占比近年来逐步提升。

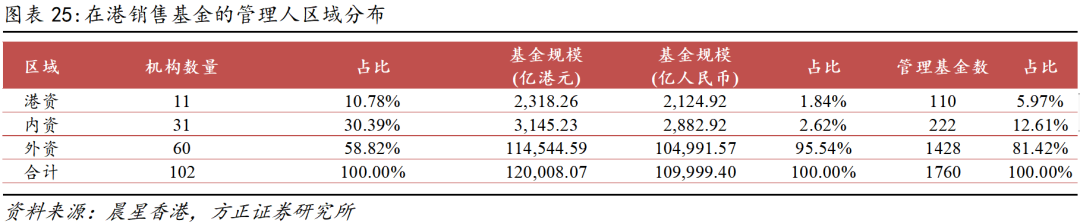

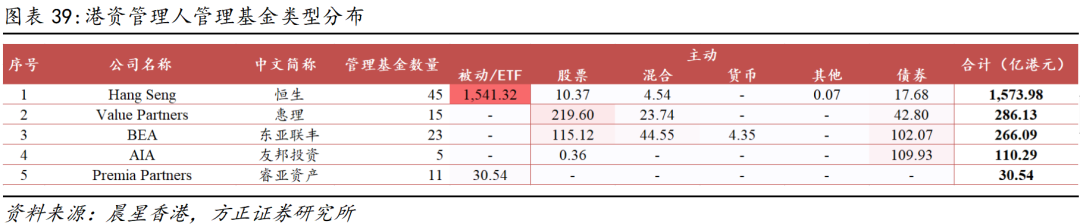

香港公募基金管理人中,外资机构占绝对优势,管理规模占比超过九成,前二十大管理人均为外资机构,包括贝莱德、富达、太平洋投资等全球知名资管机构,在股票、债券、混合等不同类型基金上均具有极强实力;若仅统计香港注册基金,外资、内资和港资机构的规模占比分别为50%、27%和23%。内资和港资头部机构中,恒生投资、南方东英、华夏香港重点发力指数及ETF业务,中银保诚、惠理、东亚联丰重点布局股票型、债券型等主动管理基金,友邦投资主要布局强积金与退休金计划基金。

香港市场产品创新活跃,基金子份额类型多样、ETF策略创新层出不穷。基金产品大多设置有多种子份额,涵盖不同股份类别、货币单位、对冲方式及分红方式,充分满足不同投资者的投资需求。ETF基金从投资目标、策略工具、风险收益特征、投资标的等多方面进行产品创新,陆续推出了主动管理ETF、合成ETF、期货ETF、杠杆反向ETF、虚拟货币ETF等创新产品,其中2倍杠杆和2倍反向策略产品最受投资者青睐。

报告正文

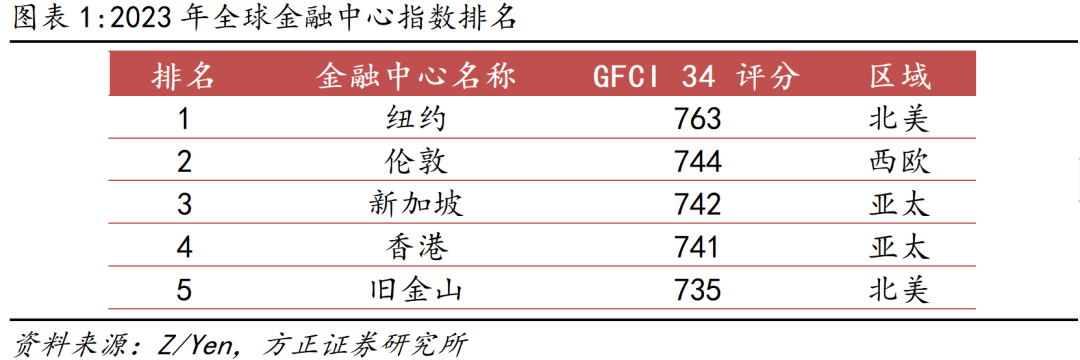

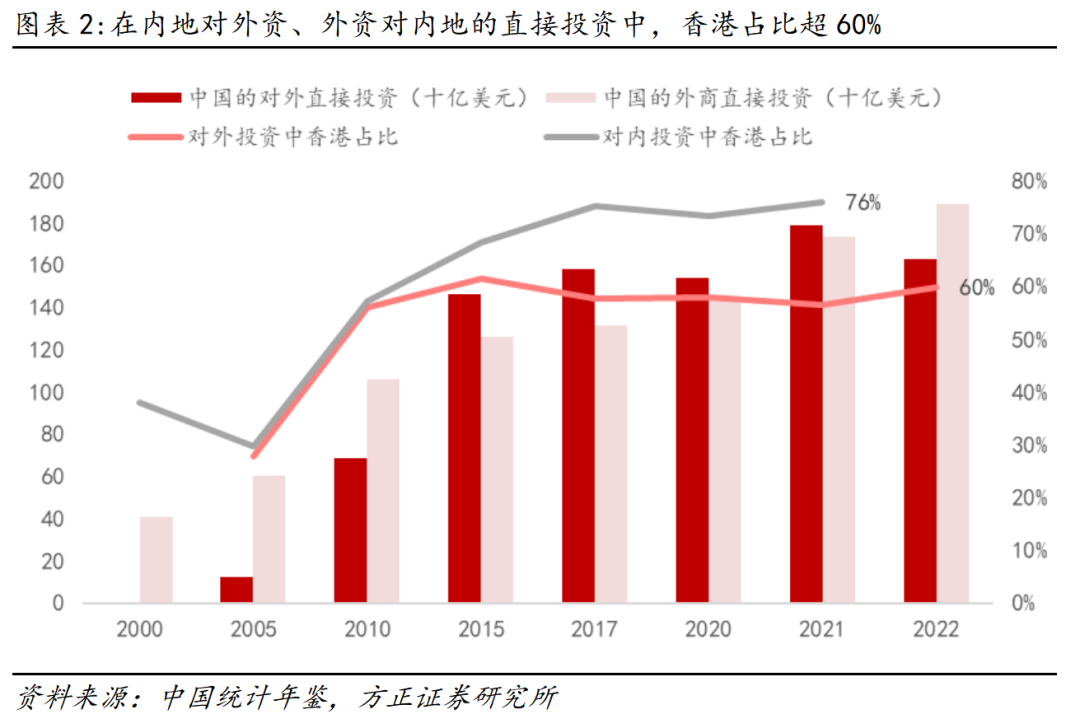

香港作为全球最大的离岸人民币业务中心,是内地对外募资与投资的重要窗口。凭借庞大的资金池、高效的金融基建,以及多个跨境资金流通渠道,香港成为全球最大和最重要的离岸人民币业务中心,香港离岸人民币资金规模超过6,000亿元人民币,是中国内地以外最庞大的人民币资金池,全球70%以上的人民币支付通过香港进行结算。长期以来,香港也是内地直接投资最主要的来源地和目的地,占总投资额的三分之二左右。目前香港交易所超过一半的上市企业是内地企业,占股市市值超过70%;亚洲区国际债券发行量的三分之一来自于香港,市场份额居于首位,其中近八成的发行量来自内地企业。

毗邻内地,香港是国际资金投资内地及其他亚太地区的首选渠道。香港具备毗邻内地、施行普通法制度和完善基础设施的优势,成为联接海外和内地的重要桥梁,吸引许多国际银行和证券公司落户香港。在与内地的互联互通方面,香港拥有合格境外机构投资者计划(QFII)、人民币合格境外机构投资者计划 (RQFII)、基金互认安排、股票通、债券通、跨境理财通、ETF通、互换通等工具,为海外投资者提供了在岸资本市场进行跨境投资、资产配置和风险管理的重要渠道。

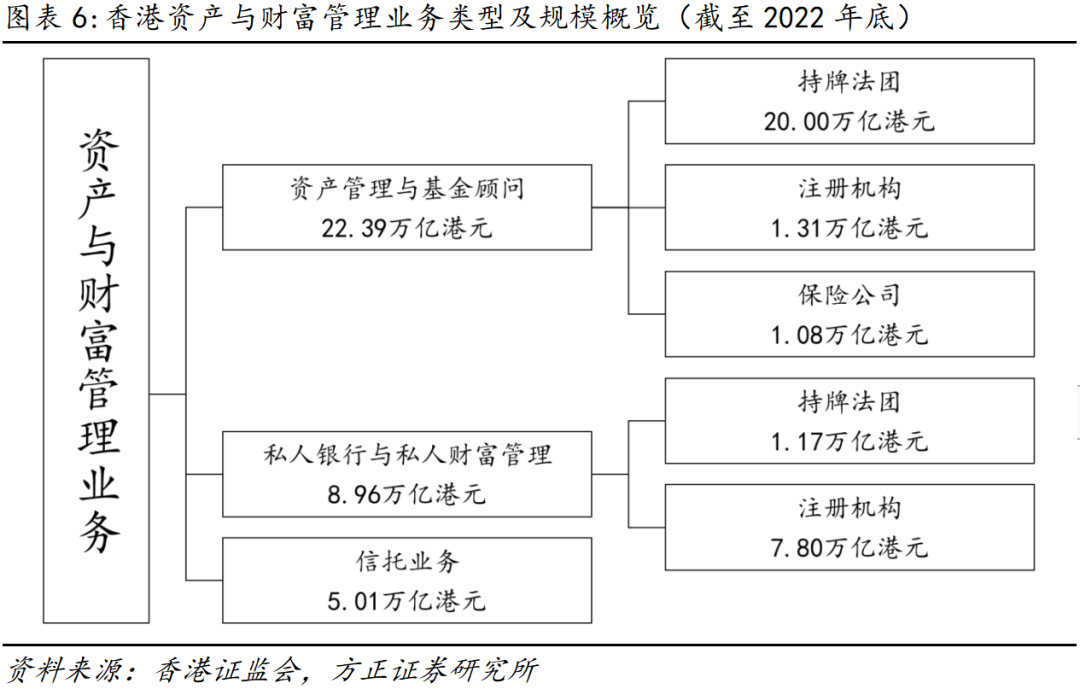

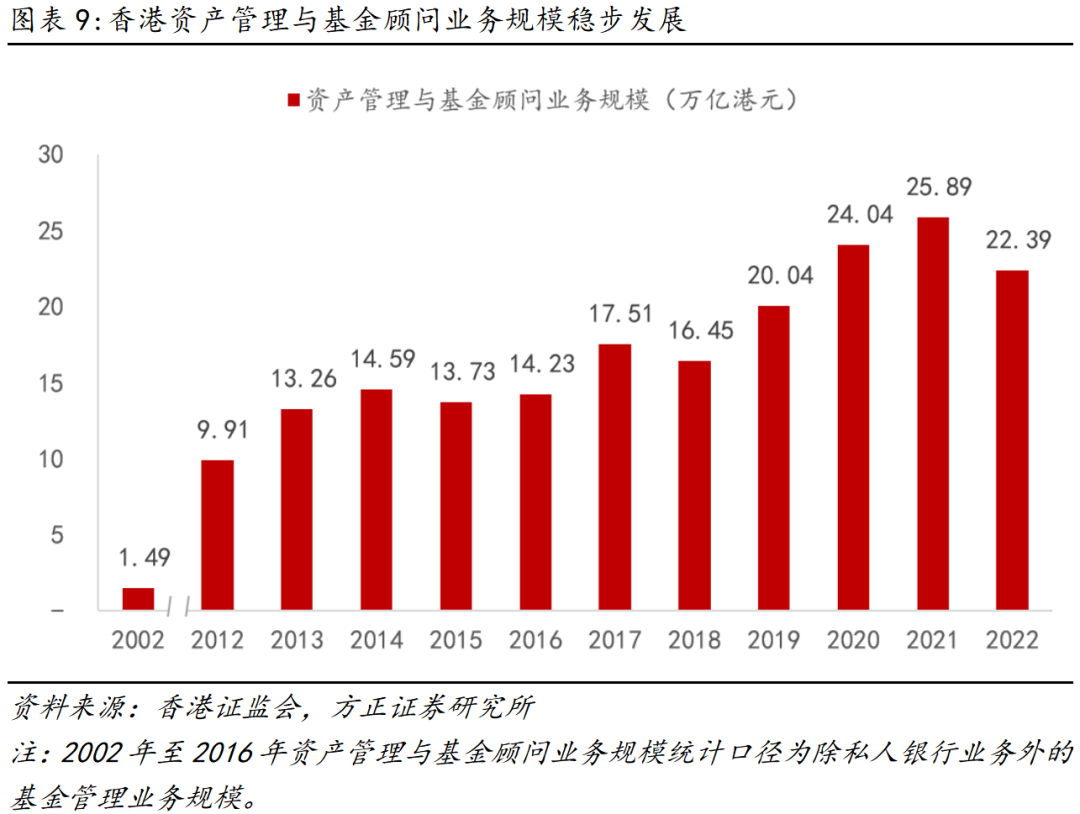

(1)资产管理业务主要包含两部分业务,其中资产管理业务是指满足香港《证券及期货条例》附表5第9类“提供资产管理”受规管活动业务,以及年金、退休计划等(不包括基金顾问业务、私人银行及私人财富管理业务)满足《保险业条例》第41章附表1第2部所界定的长期业务;基金顾问业务是指满足《证券及期货条例》附表5第4类“就证券提供意见”和第5类“就期货合约提供意见”的资产管理业务,一般为全球或区域投资组合需要香港管理人时或需要香港专家建议时所提供的服务。香港市场的资产管理与基金顾问业务合计规模达22.39万亿港元,在整个香港资管市场中的占比超过70%。

(2)私人银行与私人财务管理业务是指私人银行、私行客户经理、持牌法团、注册机构向私人银行客户提供的银行或其他财务服务,除《证券及期货条例》所规管的资产及服务外,还包括一些现金存款、现货外汇、货币挂钩存款/票据/票据、实物商品等资产或服务等,合计规模8.96万亿港元。

(3)信托业务的定义较为广泛,主要包括退休金计划、企业信托、私人信托和慈善信托四部分业务,合计规模5.01万亿港元。

香港资管市场中三大类业务类型互有重叠,总体而言,资产管理与基金顾问业务为最重要的组成部分。

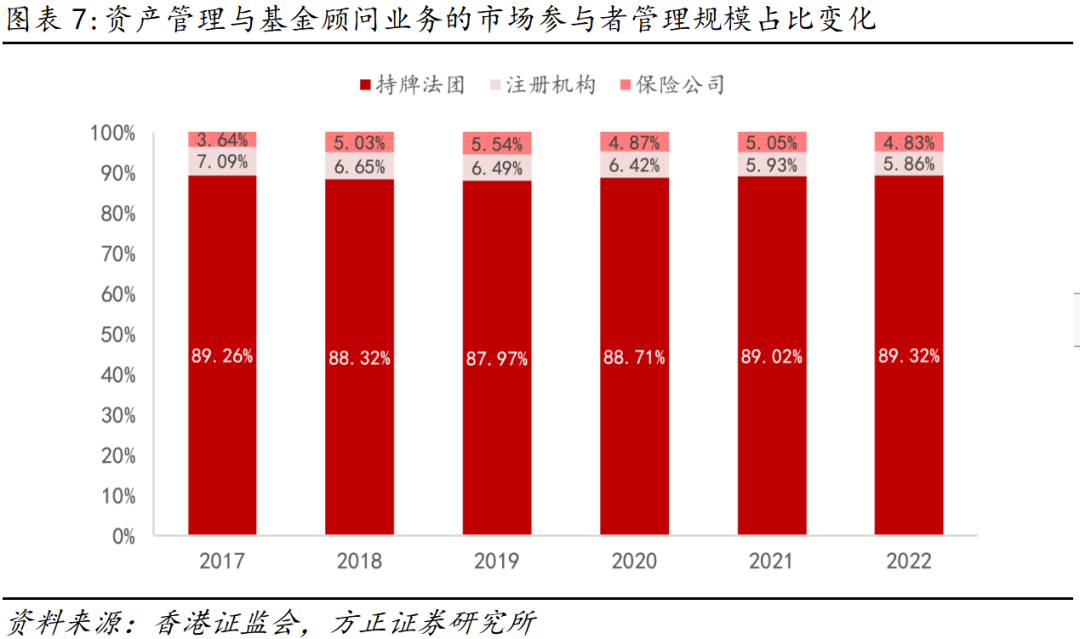

市场参与者方面,香港市场上提供资产管理与基金顾问业务的机构包括持牌法团、注册机构与保险公司,其中持牌法团是指获香港证监会发牌允许从事资产管理与基金顾问业务的法团,类似于的内地的公募基金公司,为香港资产管理与基金顾问市场最主要参与者,截至2022年末,香港市场共有持牌法团2069家,合计管理规模20.00万亿港元,占比89.32%;注册机构为从事资产管理、私人银行和私人财务管理业务的银行,2022年末管理规模1.31万亿港元,占比5.86%;保险公司管理规模1.08万亿港元,占比4.83%。注册机构与持牌法团适用同一套监管制度。

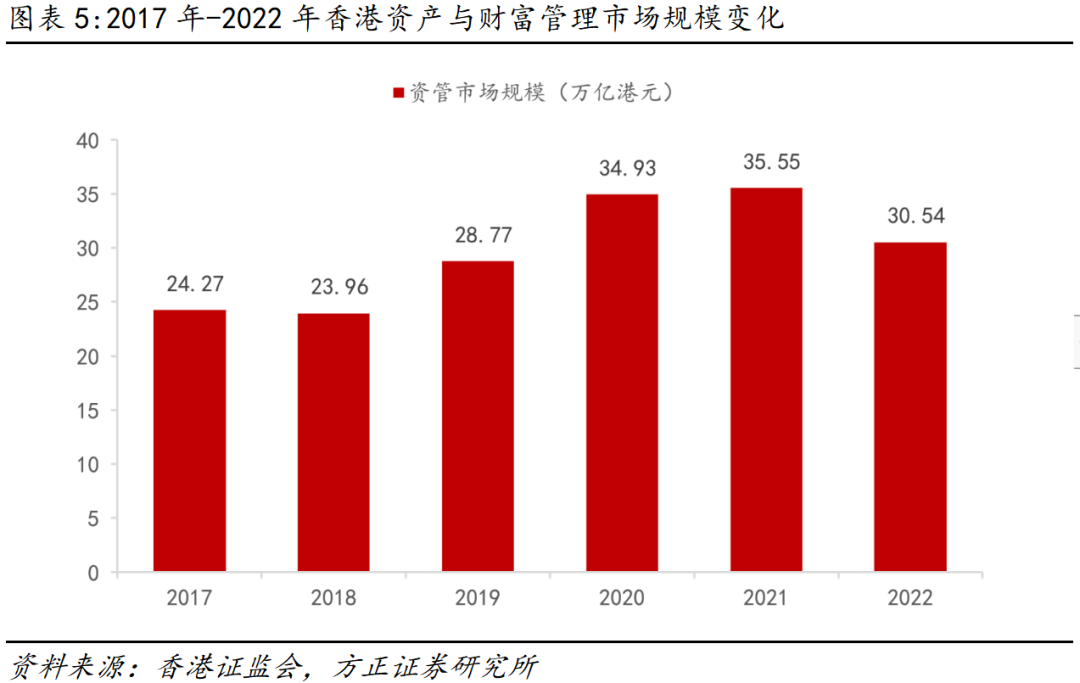

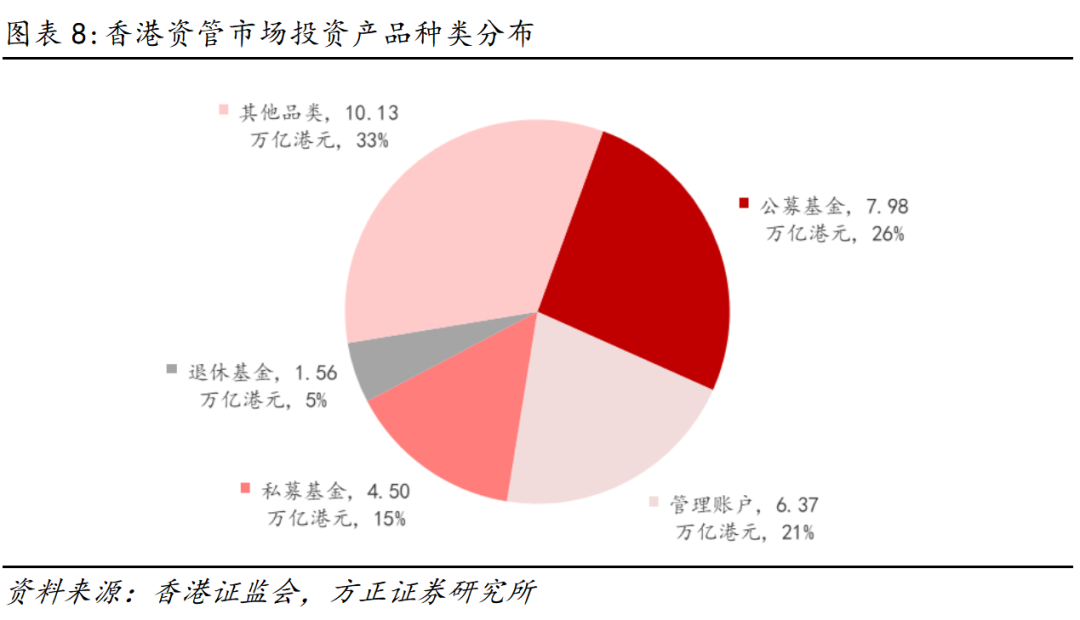

投资产品方面,香港资管市场参与者为投资者提供了多样化的投资产品,种类包括公募基金、私募基金、管理账户、退休基金(强积金、职业退休计划)和其他品类如即期外汇、货币挂钩存款/票据/票据和实物商品,其中公募基金、管理账户和私募基金是最主要的产品类型,2022年末管理规模分别为7.98万亿港元、6.37万亿港元和4.50万亿港元,占整体资管市场管理规模(30.54万亿港元)的26.12%、20.86%和14.73%。香港管理账户与内地的特定资产管理计划类似,是管理人为特定个人或实体所设立的独立账户,由管理人管理投资组合,并为客户提供个性化的产品售前售后服务。

1.3 资产管理与基金顾问业务:规模持续增长,国际化、多元化特征显著

作为毗邻内地的国际金融中心,香港承担了内地与国际投资者、资管机构之间的重要桥梁作用。香港资管市场中,资管机构、投资者、投资的地理区域等方面国际化特点明显,市场内资管产品类别也较为多元化。

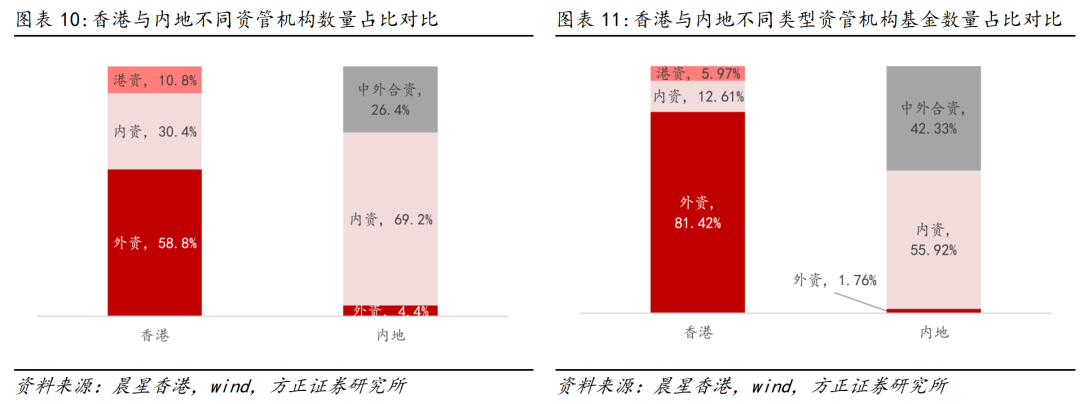

香港资管机构以外资为主,内资港资为辅。香港资管机构中,外资机构占据重要位置,内资和港资机构为辅;内地的外资机构主要以合资形式进行展业,2020年之后,贝莱德、富达等外资巨头成立外资独资基金公司进行展业,但机构数量及管理规模的体量仍相对较小。

机构数量方面,香港零售市场中近60%的基金资管机构为外资机构,内资和港资机构分别占30%和10%;内地市场方面,159家持牌公募基金公司中,外商独资机构数量仅为7家,占比仅为4%,中外合资机构(外资持股比例低于50%)42家,占比26%,其余110家机构均为内地机构。

以基金数量计,香港在售基金中81.42%的基金管理规模为外资机构所管理,内资和港资机构管理产品规模占比为12.61%和5.97%,外资机构占据绝对优势;内地市场中,外商独资机构管理产品数量占比仅为1.76%,中外合资机构管理基金数量占比42.33%,其余55.92%基金均为内资机构所管理。

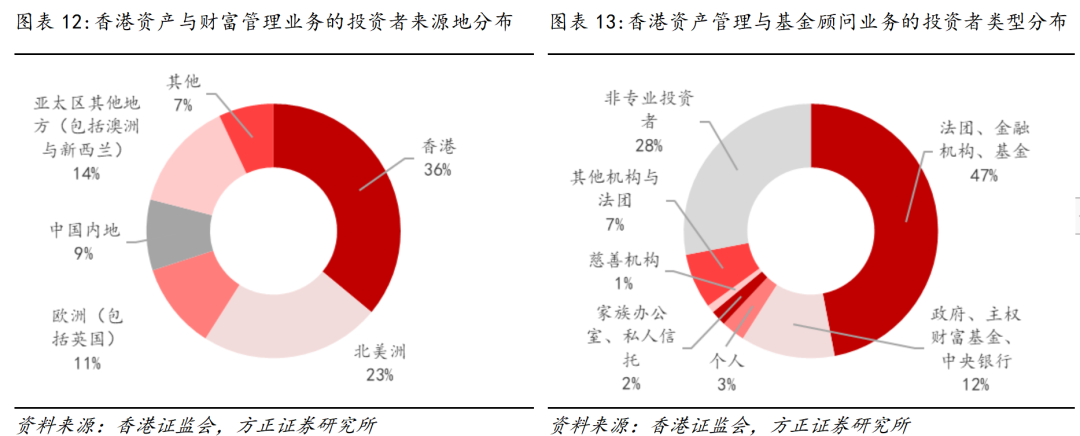

资金来源广泛,国际化、机构化特征鲜明。香港金融市场较为开放,资本流动自由,并且香港的法治体系和监管环境更为健全,香港吸引了全球投资者的关注。香港资产管理业务的投资者区域分布多元,其中非香港地区的投资者是香港资管市场最主要的资金来源,近十年占比均超过60%,业务规模高于香港本地投资者。具体而言,北美、欧洲、中国内地、亚太其他地区(包括澳洲和新西兰)是最主要的资金来源,2022年末占比分别为23%、11%、9%和14%。在内地市场中,以ETF市场为例,外资投资占比仅为1.67%。

从投资者类型来看,香港资管市场投资者以专业投资者为主,投资规模占比高达69%,个人及非专业投资者占比为31%;市场上最主要的专业投资者为法团、金融机构、基金,占比达47%,政府、主权财富基金、中央银行排名其后,占比12%,另有家族办公室、私人信托、慈善机构等其他专业投资者合计占比10%。内地公募基金市场中,2022年末机构投资者持有规模占比仅为47.30%,零售端依旧是内地资管市场中资金主力。

香港资管市场产品种类丰富,资金投资去向更为多元。自2008年起,香港与澳洲、英国、卢森堡等众多国家或地区签订基金互认协议,自此国际基金可以在香港市场进行销售,极大丰富了香港资管市场的产品类型。目前香港资管市场超过一半的基金来自于非香港地区,国际机构提供了多样化的产品策略、多种货币份额、多种对冲份额等;香港资管产品类型也较为丰富,如公募基金、私募基金、管理账户、退休基金(强积金、职业退休计划)、ETF和杠杆及反向产品等等。内地市场资管产品则以公募基金公司发行的公募基金、证券公司/公募基金公司/期货信托发行的资管计划及私募基金公司发行的私募基金、银行发行的理财产品为主。

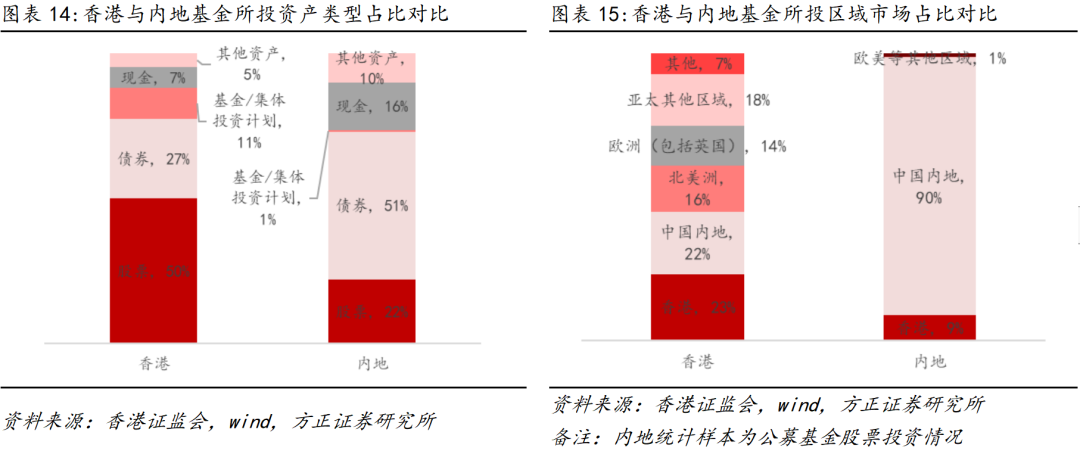

香港与内地基金产品的投资资产结构也较为不同,香港基金产品主要投资于股票资产,投资规模占比50%,债券、集体投资计划、现金及货币市场和其他种类的资产规模占比分别为27%、11%、7%和5%;内地基金产品则主要投资于债券资产,投资规模占比51%,股票资产规模占比22%。

从投资的地域范围来看,香港管理的资产投向香港、内地、北美、欧洲和亚太其他区域,整体分布较为均匀,各区域占比分别为23%、22%、16%、14%和14%,亚太区整体占比约为63%。与之相对,内地资管产品资金投向的区域集中度极高,主要投资于内地资产,以公募基金股票持仓为例,90%资金投资于内地市场股票,9%资金投资于香港市场股票,仅有1%的资金投资于欧美及亚太等其他市场股票。

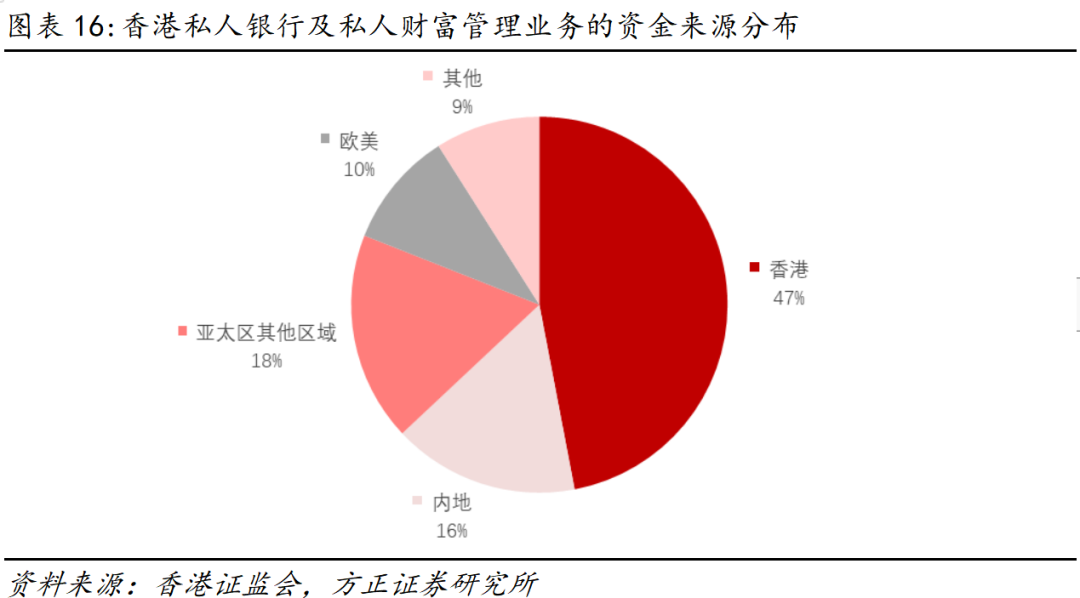

香港吸引了世界各地的资金汇集,香港也是中国内地的重要财富管理中心。香港私人银行与私人财富管理业务中,有53%的资金来源于非香港地区,有16%来自于中国内地,有18%来自于亚太区其他区域,10%来自于欧美地区。

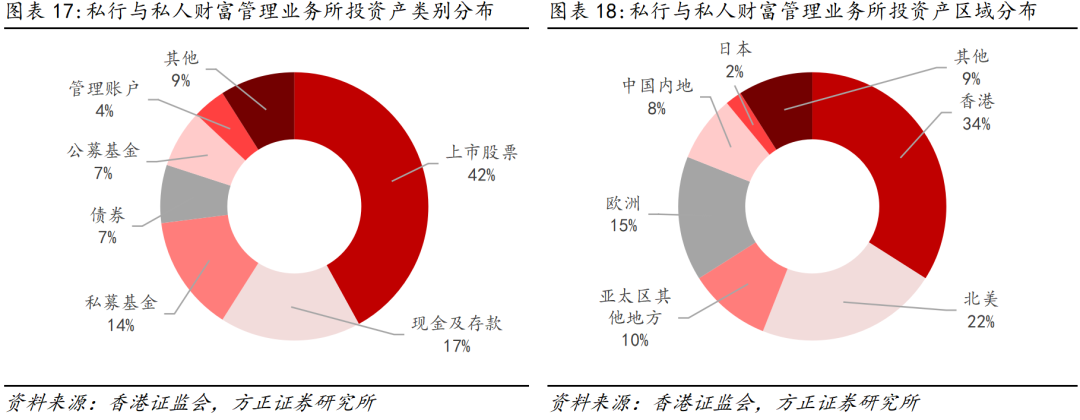

从资产投向来看,股票是所投资资产的占比最大的类别,截至2022年底占比为42%,其余资产则分散至其他产品,例如私募基金、公募基金、债券、现金及存款。从投资区域来看,总资产中54%投资于亚太区,其中投资于中国内地及香港的资产占42%。

1.5 信托业务:历史悠久,政策便利,满足客户多元需求

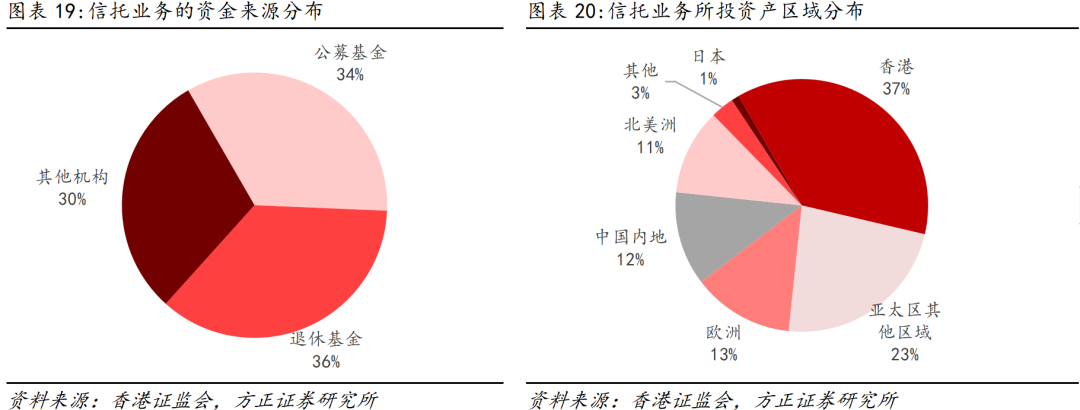

截至2022年底,香港信托持有资产达50,060亿港元,较去年上升6%,其中89%由持牌法团或注册机构所管理。从资金来源来看,36%来自于香港退休基金,34%来自于公募基金,30%来自于其他机构如政府、主权财富基金、中央银行、家族办公室及私人信托、慈善机构等。从所持资产的区域来看,中国内地及香港的资产占信托持有资产总值的49%,其他资产区域分布较为分散,分布在欧洲、北美、亚太其他区域、日本等地。

2 香港公募基金市场

2.1 香港公募基金市场概述

从产品类型来看,根据香港证监会披露的数据,包含香港注册与非香港注册的基金在内的所有公募基金中,股票基金(不含ETF等指数基金)和债券基金为最主要的类型,截至2023年6月,其基金规模分别为8586.23亿美元和4542.90亿美元,占比51.10%和27.02%,基金数量占比维持在42%和23%左右;混合基金近年来发行数量不断增加,占比逐渐提升至11.34%。整体而言,近年来基金类型结构分布较为稳定。

从产品类型来看,根据香港证监会披露的数据,包含香港注册与非香港注册的基金在内的所有公募基金中,股票基金(不含ETF等指数基金)和债券基金为最主要的类型,截至2023年6月,其基金规模分别为8586.23亿美元和4542.90亿美元,占比51.10%和27.02%,基金数量占比维持在42%和23%左右;混合基金近年来发行数量不断增加,占比逐渐提升至11.34%。整体而言,近年来基金类型结构分布较为稳定。

2.2 外资管理人占据重要地位,内资港资亦有优势产品布局

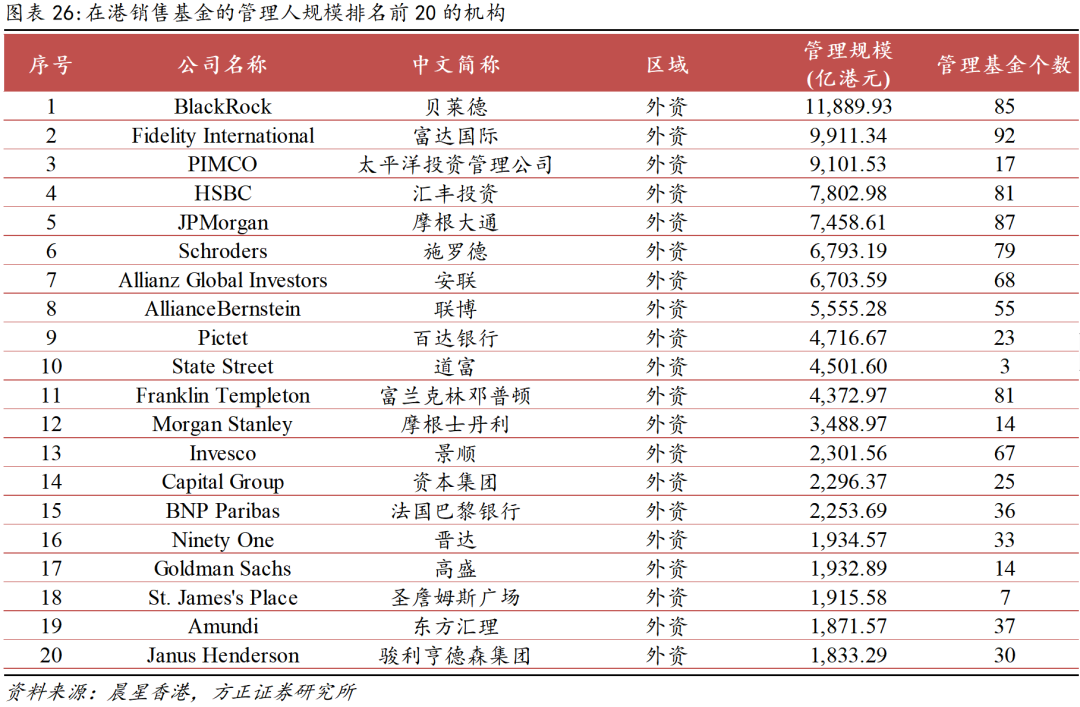

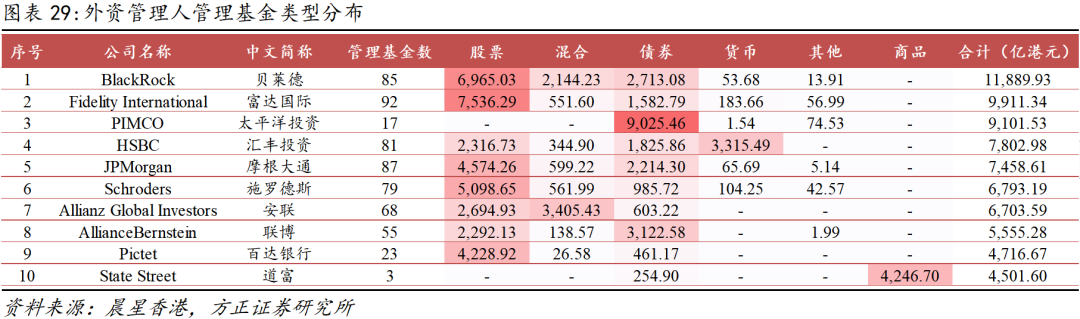

在香港公募基金管理人中,外资机构凭借其全球布局、全球募资的优势占据了重要地位,在前述统计口径的所有基金中,近60%的管理机构为外资管理人,其管理规模达114,544亿港元,规模占比达95.54%,占据绝对优势;内资管理人机构数量占比30%,管理规模为3145.23亿港元,规模占比为2.62%;港资本土管理人机构数量占比仅为10%,管理规模为2318.26亿港元,规模占比约为1.84%。在所有管理人中,前20大管理人均为外资,贝莱德以1.19万亿港元位居第一,富达、太平洋投资、汇丰投资、摩根大通、施罗德、安联、联博等机构管理规模均超5000亿港元。

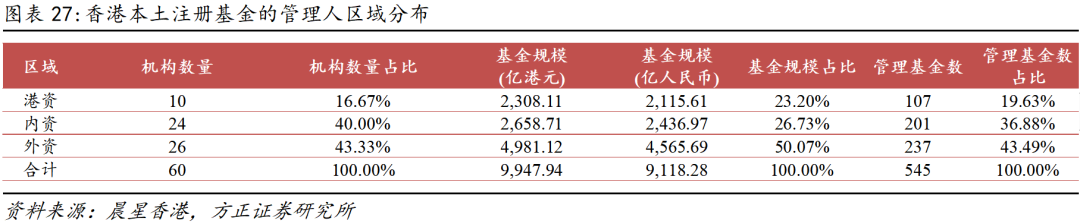

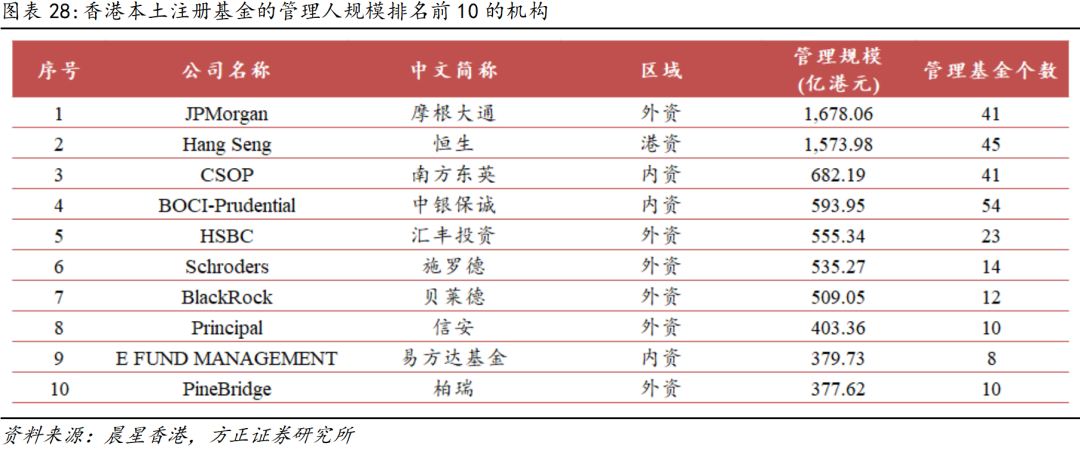

仅考虑在香港注册的本土在售基金,共有545只基金,规模合计9947.94亿港元。其中,机构数量来看,外资与内资机构数量均超20家,有超过50%的基金规模为外资管理人所管理,内资和港资管理人管理规模占比分别为26.73%和23.20%。本土在售基金管理规模第一的机构为摩根大通,基金规模超1600亿元港币;港资机构恒生投资以1573.98亿港元的管理规模排名第二;以ETF见长的内资机构南方东英管理规模排名第三,达682.19亿港元。

香港资产管理市场中,外资机构以其全球化的投资策略和专业的资产管理服务为优势,代表性的外资机构包括贝莱德、太平洋资产管理等。内资机构具备丰富的国内资源和深厚的行业经验,将香港作为进军国际资本市场的重要窗口,代表性的内地资产管理公司包括南方基金旗下的南方东英,中银保诚、华夏基金、易方达基金等。此外,本地港资公司对本地市场的了解更加深刻,更好地满足香港及周边地区投资者的需求,典型的本地港资公司包括恒生投资、惠理集团、东亚联丰等。以下将对头部外资机构、内资机构和港资机构进行介绍,以期对香港资产市场机构参与者有进一步的了解。

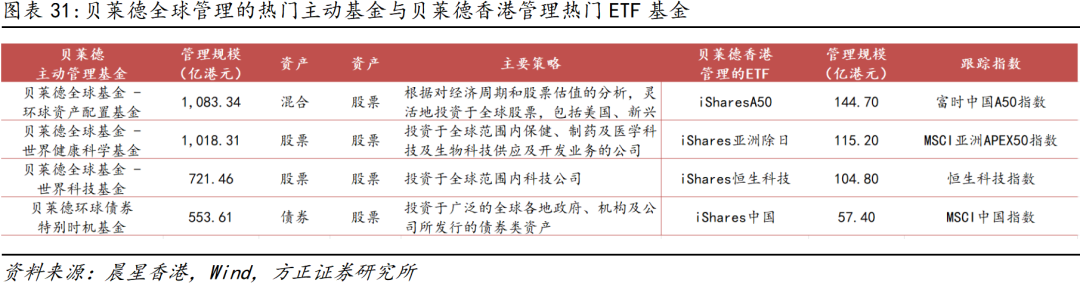

外资机构中排名第一的机构为贝莱德,成立于1988年,为全球最大的资产管理公司,截至2023年9月底管理规模达9.1万亿美元。贝莱德的基金产品种类较为丰富,包括开放式和封闭式共同基金、iShares和贝莱德ETF等等,投资于股票、固定收益、替代品和货币市场工具,其中主动管理的规模占比29%,指数和ETF投资占比65%,其余为现金管理。贝莱德在另类资产、固定收益、股票、多元资产和量化投资方面提供了丰富的主动管理策略。在被动投资方面,贝莱德是全球最大的ETF提供商iShares集团的母公司,与先锋集团、道富银行一起被称为世界三大指数基金公司。

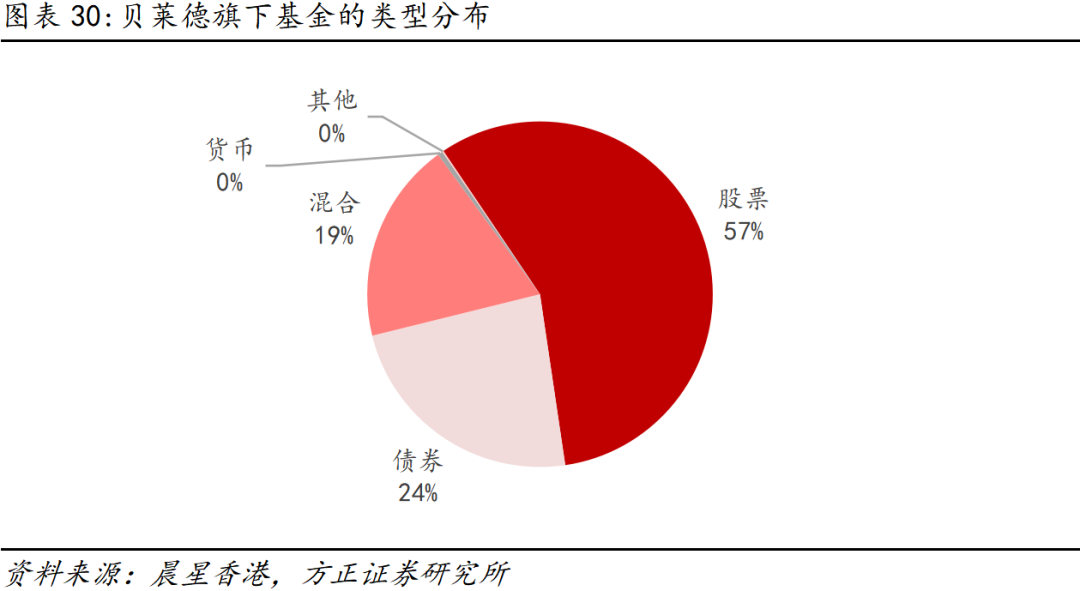

截至2023年10月,贝莱德发行的可在香港销售的基金共计85只,总管理规模达1.14万亿港元,其中主动基金由贝莱德全球负责管理,在包含香港市场在内的全球市场上进行销售募资,数量共有73只,总规模11380.89亿港元;贝莱德香港子公司则较少参与主动基金的管理,主要负责运营管理在香港本地注册发行销售的12只iShares系列ETF基金,总规模509.05亿港元。此外,贝莱德旗下Aladdin阿拉丁平台也为香港投资者提供服务,该平台是一个投资管理一体化的系统,涵盖投资组合管理、交易、风险控制等等投资组合运营管理全流程。

贝莱德旗下热门基金中,环球资产配置基金和世界健康科学基金规模均超1000亿港元。环球资产配置基金布局多元类型的资产,投资于全球股票、债券、货币和不动产等多种资产,自成立以来至2023年10月,该基金三年期表现在94%的时间窗口内为正。世界健康科学基金将不少于70%的资产投资于世界范围内保健、制药、医学科技及生物科技供应及开发的公司股票,近3年累计收益为13.52%,近10年累计收益达130.33%。世界科技基金则主要投资于世界范围内的科技公司,涉及到5G、电动车、云计算、人工智能等最新科技和应用趋势,根据晨星显示,世界科技基金过去5年的表现在晨星同类基金中排名前25%。环球债券特别时机基金管理规模超500亿港元,主要投资于全球政府和公司发行的债券。

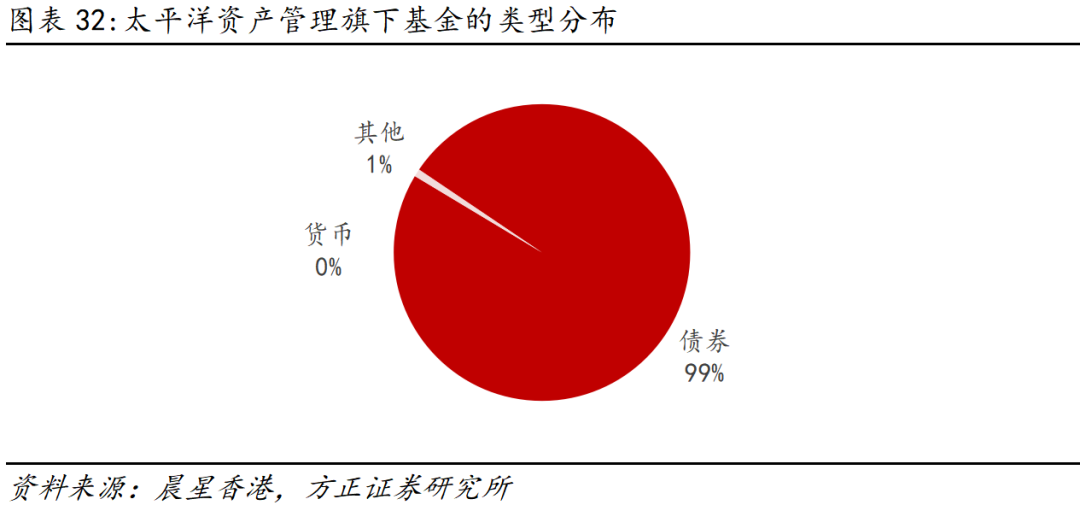

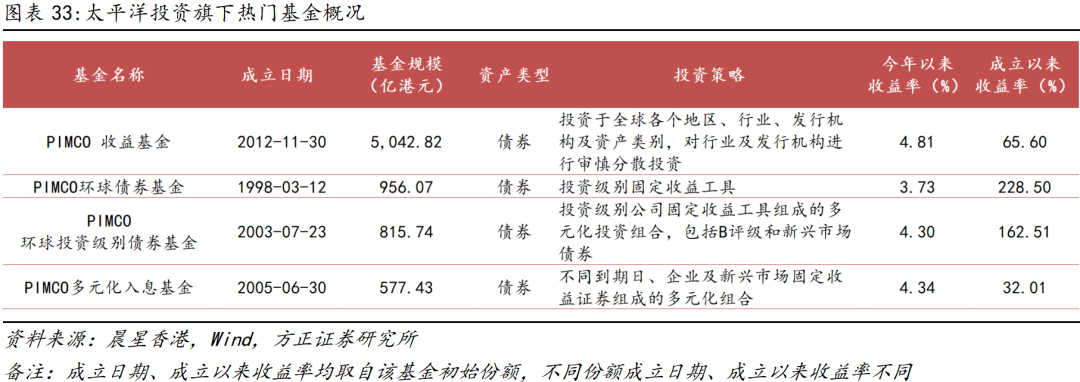

太平洋资产管理(PIMCO)由“债券之王”比尔格罗斯在1971 年创立,服务于全球中央银行、主权财富基金、养老基金、公司、基金会和捐赠基金以及个人投资者。PIMCO主要投资策略为主动管理类固定收益,截至2022年底,PIMCO的全球管理规模达22555亿美元,其中债券类资产投资比例超90%。PIMCO旗下所有在港销售基金均非香港本土注册基金。截至2023年10月底,在港销售基金的总规模达9101.52亿元港币,超99%的基金规模投向债券类资产。

受益于PIMCO全球布局的优势,PIMCO在港销售基金的策略也更为多元,涵盖投资级到高收益债,债券区域包括全球、新兴市场、亚洲、美国、多货币对冲等多种策略,为投资者提供长期稳定的投资收益。

截至2023年10月底,PIMCO收益基金是PIMCO旗下规模最大主动型管理债券类基金,规模超5000亿港元,也是香港在售基金中规模最大的债券类基金,该基金灵活投资于多种类固定收益证券。截至2023年6月底,PIMCO收益基金持仓中73%为优质债券类资产,保护底仓安全,24%则为高收益资产,如新兴市场债券、高收益债等,以实现收益增强。以E类收息股份为例,基金1年期、3年期、5年期、10年期和成立至今的收益均分别为5.31%、1.02%、1.94%、3.29%和3.8%,均大幅跑赢基准指数彭博美国综合指数。除此之外,环球债券基金、环球投资级别债券基金、和多元化入息基金同样投资于固定收益工具,环球债券基金更加关注全球多种货币计价的固定收益工具,环球投资级别债券基金主要投资于投资级公司固定收益工具,多元化入息基金则主要投资于多元化的企业债和新兴市场债,以获取更高的收益。

2.2.2香港公募市场中的内资管理人

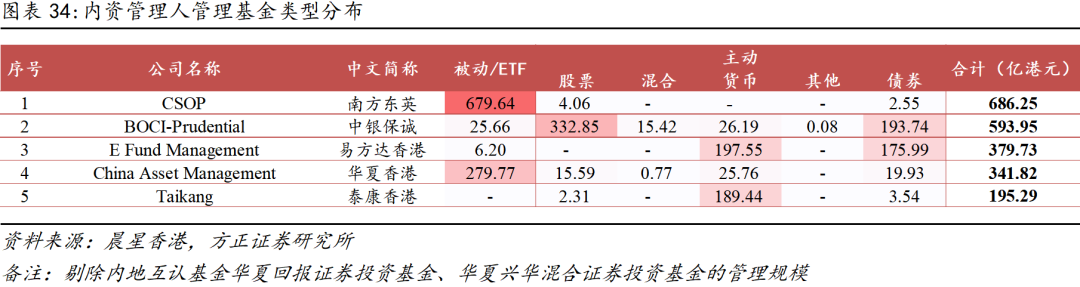

内资管理人的产品布局更为明确。在所有内资管理人中,南方东英、中银保诚、华夏香港、易方达香港、泰康香港管理规模排名居前。南方东英管理规模共686.25亿港元,其中679.64亿港元为ETF产品;中银保诚产品线更为全面,主要为主动股票和主动债券类基金,被动/ETF、混合类、货币类等类型基金均有涉及;易方达香港管理规模379.73亿港元,货币和债券类基金为核心布局的产品线;华夏香港管理规模341.82亿港元,其中近60%管理规模来自于被动/ETF产品。

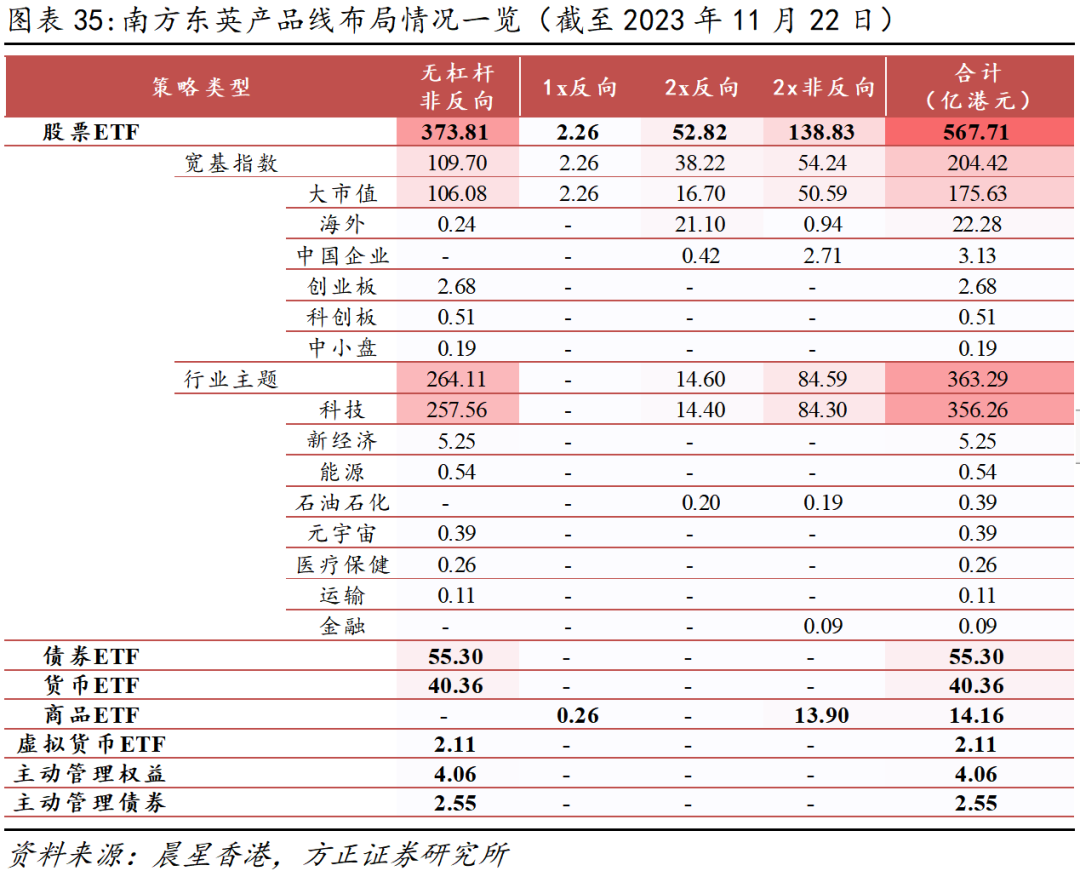

南方东英成立于2008年,是南方基金的香港子公司,同时也是境内基金公司在港获批成立的第一家境外资产管理公司。公司是亚太区RQFII产品的重要服务商和ETF发行商,截至2023年10月底,供发行管理了39只ETF基金,投资资产范围以股票、债券为主,占比分别为66%和27%;投资策略丰富,包括杠杆、反向、行业、债券、大型股票、小型股票等等,为投资者提供了丰富的ETF产品。从公司旗下管理规模排名靠前的产品来看,大市值宽基指数ETF、科技行业主题ETF备受投资者认可,产品规模分别为106.08亿港元、257.56亿港元,对应的2倍杠杆ETF和反向ETF产品同样受市场青睐,产品规模分别达50.59亿港元和84.30亿港元。

南方东英管理的旗舰ETF产品南方东英恒生科技指数ETF成立于2020年8月,规模约34.94亿美元,是全球首只和规模最大的跟踪恒生科技指数的ETF基金;南方富时中国A50ETF成立于2012年8月,规模约12.80亿美元;中国国债ETF规模约7.17亿美元,为全球第二大中国国债ETF。

2022年ETF基金纳入内地与香港市场互联互通机制,截至最新共有8只香港ETF基金获许在内地销售,其中便包括了南方东英旗下的恒生科技ETF和恒生指数ETF2只产品。

南方东英管理的主动基金较少,目前仅有三只,分别为南方中国新平衡机会基金、南方神州人民币基金和南方东英精选美元债券基金,合计规模6.61亿元港币。

中银保诚,全称为中银国际英国保诚资产管理有限公司,成立于1999年,由中银国际资产管理有限公司(持股64%)及保诚集团旗下之Prudential Corporation Holdings Limited(持股36%)成立的合营公司。中银保诚根植于香港,业务范围较为丰富,覆盖零售基金、ETF、强积金、退休保障计划及专户资产管理服务。

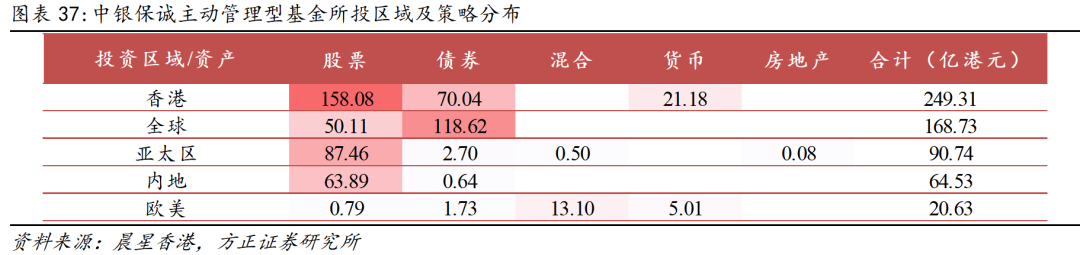

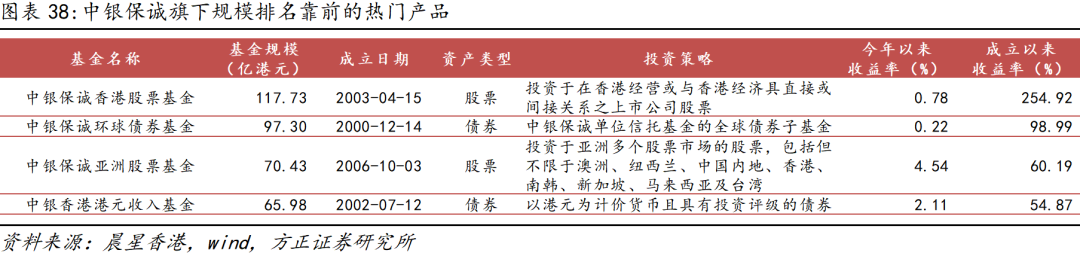

中银保诚以主动管理型基金见长,在售基金共有54只,截至2023年10月底在售基金合计管理规模593.95亿港元,其中主动管理型基金46只,合计管理规模568.29亿港元,投资资产以股票、债券为主,投资区域遍布香港、国际、内地、日本和其他亚太区;不同产品投资策略多样,管理规模最大的五只基金的投资主题分别为香港股票、全球债券、亚洲股票、港元固收和环球股票。

中银保诚旗下ETF基金以中银香港ETF系列和标致ETF系列为主,目前共发行5只基金,合计规模为8.57亿港元。

中银保诚旗下管理规模排名靠前的基金有中银保诚香港股票基金、中银保诚环球债券基金、中银保诚亚洲股票基金,规模分别为117.73亿港元、97.30亿港元和70.43亿港元,三只基金均为中银保诚简易强积金计划(类似于内地的养老金计划)的成分基金;另有中银香港港元收入基金规模为65.98亿港元,主要投资于港元货币。

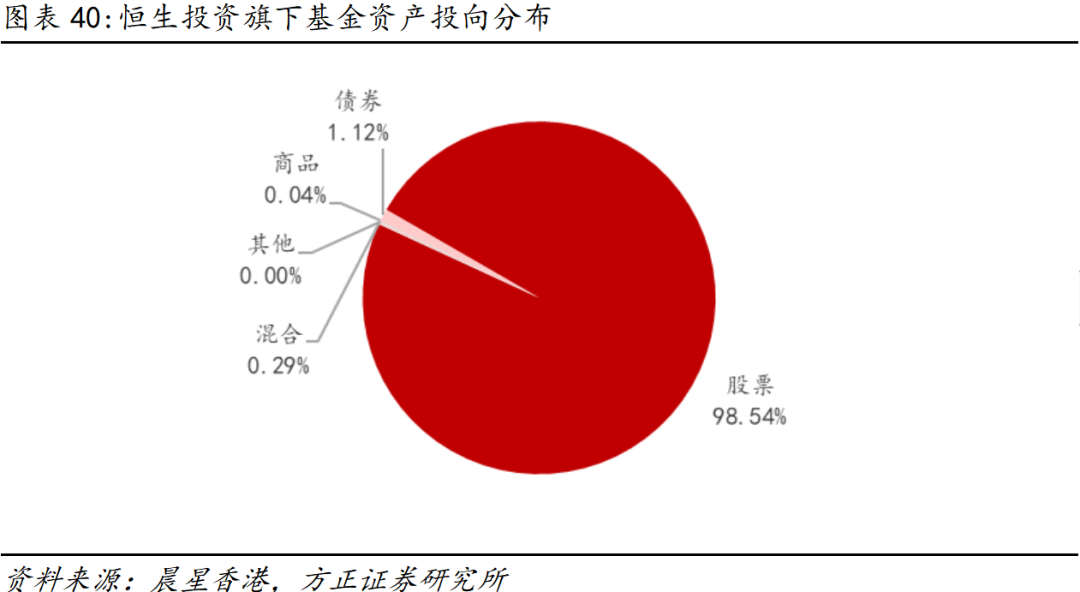

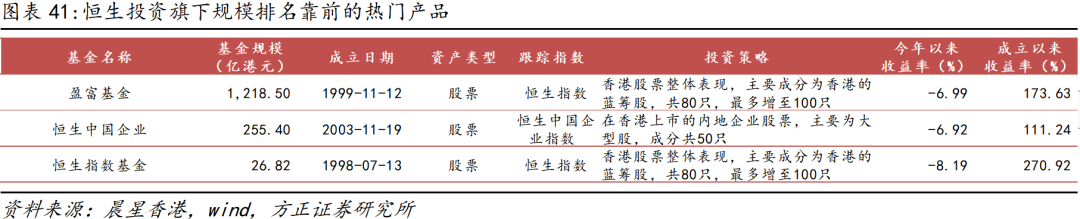

恒生投资成立于1993年4月,为恒生银行的全资子公司,是香港市场上最大的ETF基金发行商。截至2023年10月底,恒生投资共管理45只基金,产品类型布局上较为均衡,主动管理基金、被动指数基金和ETF基金均有覆盖,数量分别为19只、17只和9只,合计规模分别为32.66亿港元、40.76亿港元和1500.55亿港元;资产投向以股票类资产为主,占比高达98.54%,债券类资产占比1.12%。

恒生投资旗下规模最大的ETF基金为盈富基金,产品成立于1999年11月,成立的初衷是香港政府为解决1998年稳定汇率时买入恒指成分股如何售回市场所提出的解决方案;2022年9月之前,产品由道富环球投资(香港)负责管理,在此之后管理人变更为恒生投资。成立以来,盈富基金一直是香港上市上规模最大、成交最为活跃的ETF基金(不含SPDR黄金ETF),截至2023年10月底,基金规模高达1218.50亿港元。除此之外,恒生投资管理的恒生中国企业ETF规模达255.40亿港元,是香港市场规模第三大的ETF基金,也是规模最大的跟踪恒生中国企业指数的ETF基金。

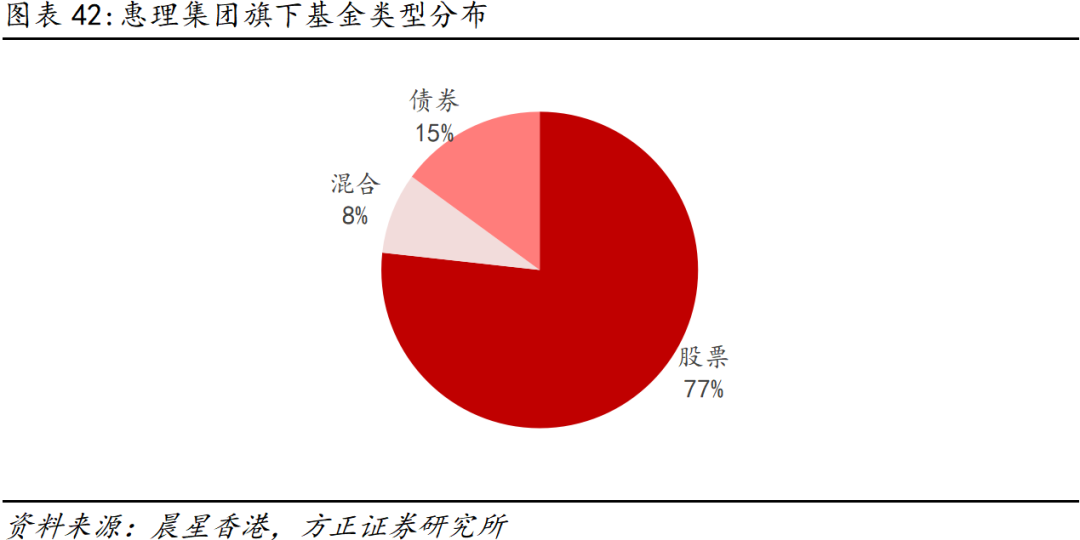

惠理集团成立于1993年,为亚洲最大的独立资产管理公司之一,也是第一家在香港主板上市的资产管理公司。惠理集团旗下产品以主动管理型基金为主,其中股票型基金的规模为219.60亿港元,占比达76.75%,债券型基金和混合型基金规模分别为42.80亿港元和23.74亿港元,占比分别为14.96%和8.30%。惠理集团旗下产品的资产投向较为集中,主要投资于大中华区的股票和债券类资产。

除此之外,惠理集团设立了全资子公司盛宝资产,负责ETF产品的发行管理,目前管理有一只产品,为价值黄金ETF,最新规模18.24亿港元。

惠理集团代表产品有惠理高息股票基金、惠理价值基金和惠理大中华高收益债券基金,规模分别为109.18亿元港币、68.08亿元港币和37.83亿元港币。惠理高息基金成立于2022年9月,遵循自下而上的高息策略进行选股投资,成立以来收益率高达810.90%;惠理价值基金成立于1993年,是惠理基金管理时间最长、最有市场代表性的产品,主要投资于亚太区尤其是中国股票,截至2023年11月22日,基金累计收益高达3195.5%,远超过同期恒生指数收益177%;惠理大中华高收益债券基金为债券型基金,主要投资于大中华地区内的固定收益资产。此外,惠理集团还通过与指数公司EMQQ Global LLC合作的方式布局ETF产品,于2022年发行了专注新兴和前沿市场的互联网和电子商务公司的ETF产品VPEMQQ。

2.3 基金子份额类型多样,ETF策略创新层出不穷

2.3.1香港公募基金下设多个子份额,满足不同类型投资者的差异化需求

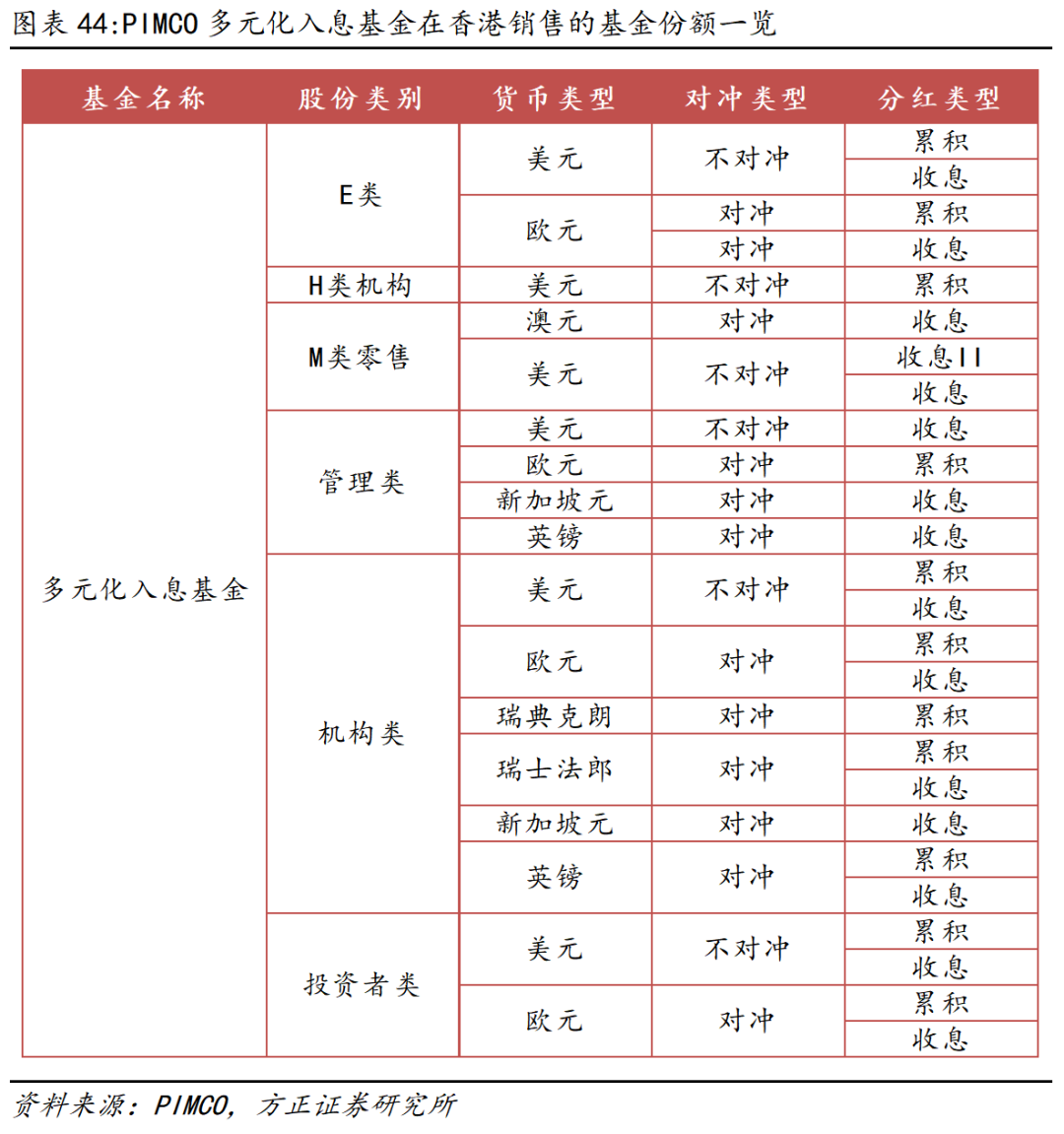

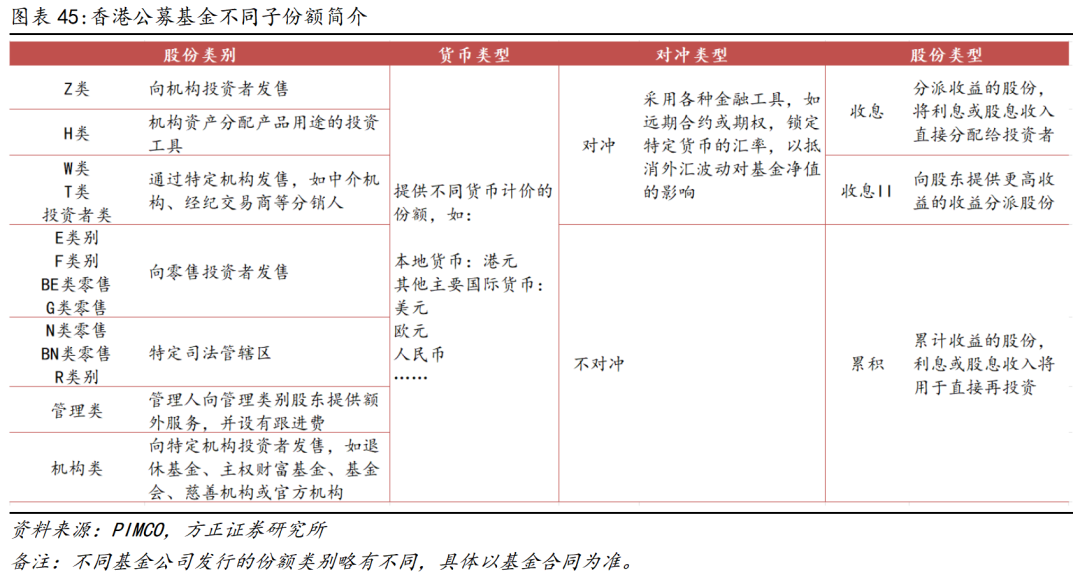

以太平洋投资旗下产品PIMCO多元化入息基金为例,在香港销售的基金份额多达26种,份额类型分为E类、H类机构、M类零售、管理类、机构类和投资者类6大类,货币单位包括美元、欧元等7种货币,对冲方式包括对冲和非对冲2种,分红方式包括累计、收息、收息II3种,不同子份额的具体介绍详见表45。

(1)投资目标创新产品:主动管理ETF

区别于常见的以跟踪复制特定指数收益作为投资目标的ETF基金,主动管理ETF在设定投资方向(与行业主题基金类似)或投资资产(货币、债券等)的基础上,由基金经理主动管理ETF内的资产,通过投资一篮子股票、债券、货币市场工具等多种资产的投资组合,以期实现超越基准或市场的业绩表现。

在港交所上市的主动管理型ETF简称以“A”开头,共有23只基金,合计规模达55.91亿港元。从管理规模来看,主要以货币类基金为主,共有10只,合计规模48.82亿港元,占比为91.55%;股票类主动管理ETF共有11只,合计规模4.53亿港元,单只规模较小;投向虚拟资产的主动管理ETF有3只,合计规模2.56亿港元。代表性的基金有南方东英港元货币市场ETF,为货币主动管理型ETF,截至2023年12月规模为31.10亿港元。日兴资产管理元宇宙主题主动型ETF为规模最大的股票类主动管理ETF,规模为1.32亿港元。

(2)策略工具创新产品:合成ETF、期货ETF

合成ETF:区别于实物ETF直接投资于全部/部分实物资产如指数成分股股票,合成ETF并不直接投资于所跟踪的资产,而是投资于金融衍生工具。合成ETF基金可以帮助投资者投资本地交易所没有覆盖到的、难以直接投资的资产,例如非港股通的A股股票。

合成ETF的投资工具包括指数挂钩的结构性产品、融资掉期、非融资掉期等:1)指数挂钩的结构性产品是指与相关指数成分股投资比重大致相同的、与证券挂鈎的连接产品,ETF基金将基金发行净收益投资于该连接产品,连接产品发行商则返还扣除费用成本后的跟踪指数的收益;2)融资掉期则是指,ETF基金将大部分基金发行净收益交付给掉期交易对手,掉期交易对手则返还扣除费用成本后的跟踪指数的收益;3)非融资掉期,则是指ETF基金将基金发行净收益投资于一个资产组合,将该资产组合收益交付于掉期交易对手,掉期交易对手则返还扣除费用成本后的跟踪指数的收益。

港交所上市的合成ETF简称以“X”开头,其中绝大多数产品为杠杆或反向策略ETF,单独采用合成方式跟踪特定指数的产品有南方东英中国创业板指数ETF和南方东英中证 500 ETF,最新规模分别为2.68亿港元和0.19亿港元。

期货ETF:期货ETF通过投资期货合约来复制跟踪指数的收益表现。期货合约类型丰富,期货ETF可投资于股票和债券之外的更加广泛的资产,如贵金属、实物商品、虚拟货币等。

期货ETF跟踪的指数主要分为总收益指数和超额收益指数两类。总回报指数衡量的是期货合约价格的变动、期货合约展期产生的损益,以及ETF现金存款的利息收入。超额收益指数衡量的是标的期货合约在ETF持有期间的价格变化。

港交所上市的期货ETF简称以“F”开头。与合成ETF类似,港交所上市交易的多数期货ETF为杠杆或反向策略ETF,另有7只商品或另类资产ETF采用期货工具来跟踪相应标的的表现,合计规模约10.92亿港元。

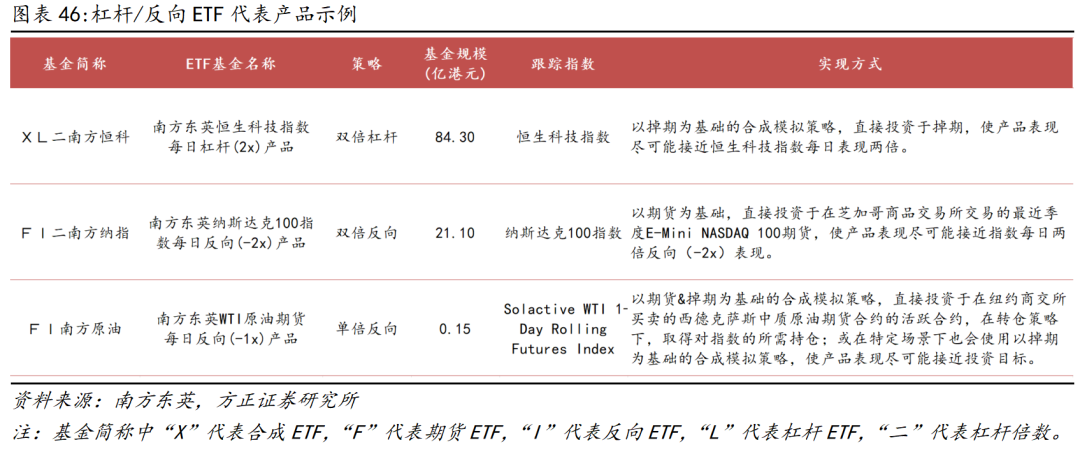

(3)风险收益特征创新产品:杠杆ETF、反向ETF

杠杆ETF是指正向放大跟踪指数收益表现的ETF基金。以两倍杠杆ETF为例,如果跟踪指数单日上涨1%,基金的预期单日涨幅为2%。杠杆ETF可以放大投资者的单日投资回报,或以较小的金额提高在特定标的上的投资权重,一般用来进行短期交易或投机。

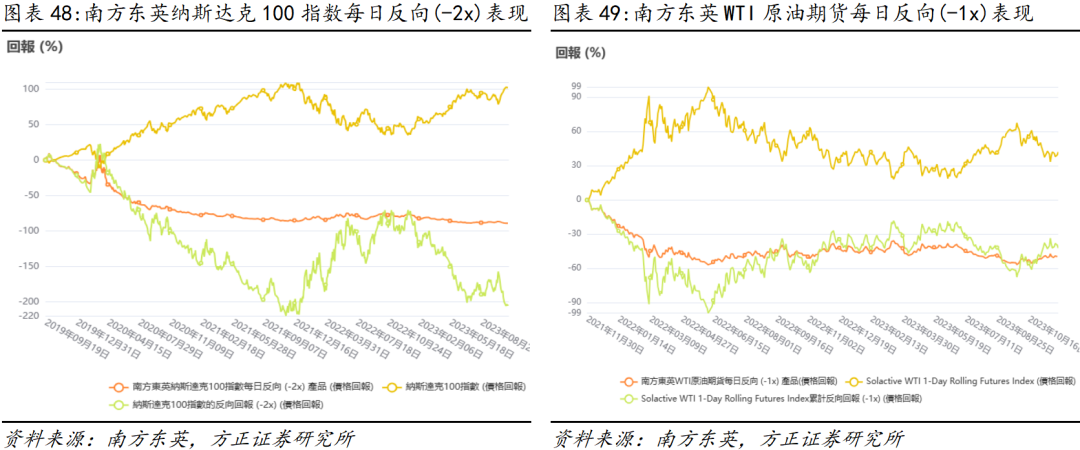

反向ETF则指提供与跟踪指数相反收益表现的ETF基金。以一倍反向ETF为例,如果跟踪指数单日上涨1%,基金的预期单日收益为-2%。反向ETF通常用于做空交易或是对冲风险。

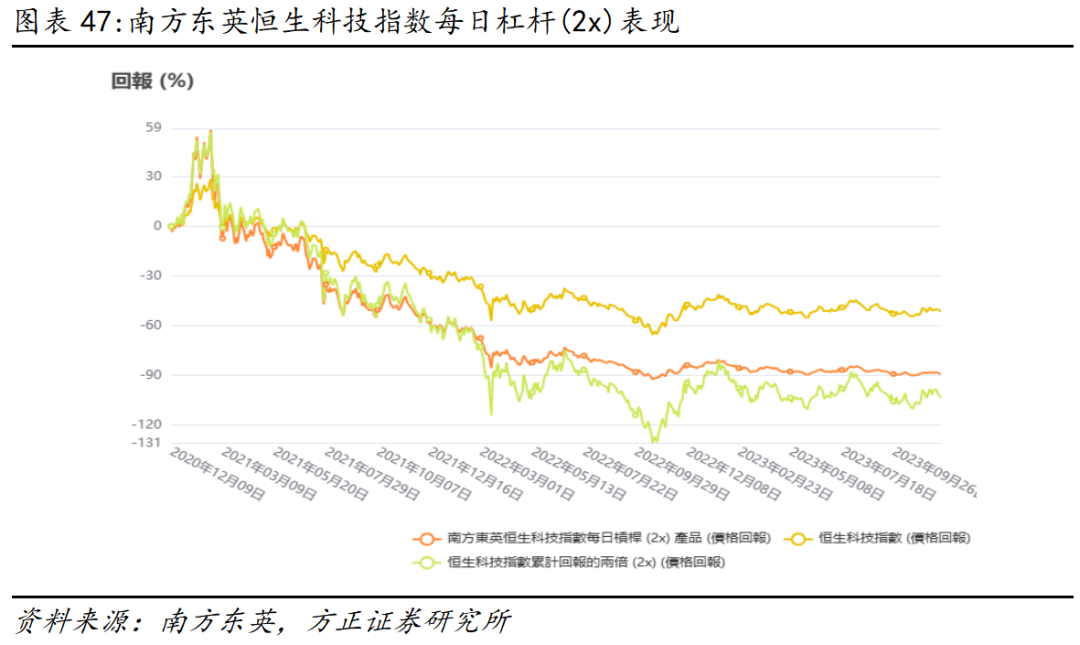

杠杆ETF和反向ETF的策略实现主要通过投资衍生品来增加或减少对标的指数的敞口,最常用的衍生品是指数期货、股票掉期和指数期权。目前港交所上市交易的杠杆和反向ETF均为单日产品,投资目标为提供跟踪指数收益表现特定倍数或特定相反倍数的单日回报。产品每日调整对基准指数的敞口来实现再平衡。但从实际结果来看,杠杆和反向ETF并不能完美复制跟踪指数多倍或反向多倍的单日收益表现,中长期业绩表现及跟踪误差偏差较大,主要原因包括基金资产与构成指数的证券或金融衍生工具之间不完全配对、衍生品市场流动性较低、使用金融衍生工具的费用及交易成本。

在港交所ETF基金的命名规则中,杠杆产品以“L”及对应倍数标注,反向产品以“I”标注,例如XL二南方恒科代表跟踪指数为恒生科技指数的每日双倍杠杆ETF产品,FI南方恒指代表跟踪指数为恒生指数的每日反向ETF产品,XI二南方恒科代表跟踪指数为恒生科技指数的每日双倍反向ETF产品。

(4)投资标的创新产品:虚拟货币ETF

虚拟资产ETF:虚拟资产是指以数码形式来表达价值的资产,常见的形式有虚拟货币、虚拟商品等。虚拟资产期货ETF主要通过期货合约来跟踪虚拟资产的投资表现,而非直接投资于虚拟资产现货,因此产品表现并不能完全复制虚拟资产的现货价格变动。虚拟资产ETF所投资的合约均为交易所买卖的受监管合约,相较于其他平台上交易的现货虚拟资产更加安全,为想要投资于虚拟资产的投资者减少了暴露于托管、平台、诈骗等的重大风险。

目前港交所上市的虚拟资产ETF共有3只,分别为南方东英比特币期货ETF(FA南方比特币)、南方东英以太币期货ETF(FA南方以太币)和三星比特币期货主动型ETF(FA三星比特币),分别追踪芝加哥商品交易所交易的标准化现金结算的比特币期货合约和以太币期货合约,不直接投资于比特币和以太币。

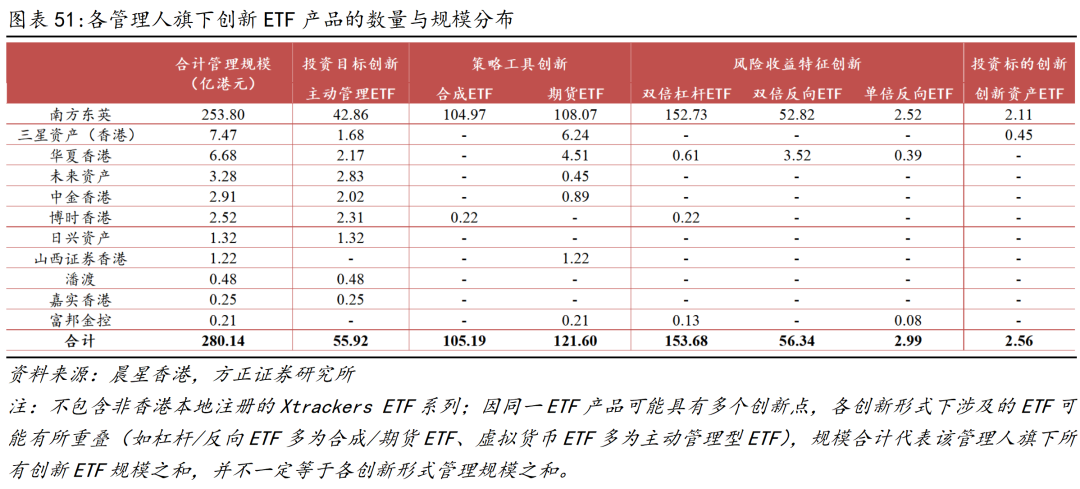

截至2023年10月底,在香港销售的创新ETF产品共57只,规模合计598.54亿港元,其中香港本地注册的创新ETF54只,合计规模达280.14亿港元,另有3只非香港注册的创新ETF,均为DWS旗下Xtrackers ETF系列产品,合计规模318.40亿港元。

南方东英发行管理的创新ETF多达27只,合计规模253.80亿港元,市占率超90%;三星资产(香港)、华夏香港、博时香港等基金公司也布局了创新ETF产品。

不同类型创新ETF产品中,2倍杠杆和2倍反向策略产品最受市场投资者青睐,同类产品合计规模分别高达153.68亿港元和56.24亿港元。XL二南方恒科、FL二南方恒指、FI二南方纳指三大头部产品规模分别为84.30亿港元、48.20亿港元、21.10亿港元。

香港市场公募基金产品份额选择丰富、类型策略多样,为不同投资者提供了充足的可选投资空间,同时也为内地基金公司进行产品创新提供了有价值的参考。

本报告基于国内外历史数据资料分析,不构成任何投资建议;国内外资产管理及公募基金行业所处发展阶段及经济监管环境均存在较大差别,海外发展经验不完全适用于中国内地;资产管理行业受宏观经济、监管政策等因素的影响,未来发展存在一定不确定性。

近期报告

**ChatGPT**

【方正金工】Code Interpreter在金融市场数据分析中的应用——ChatGPT应用探讨系列之五

【方正金工】ChatGPT投资相关插件测试及策略开发——ChatGPT应用探讨系列之四

【方正金工】不同大语言模型产品操作性能及进阶应用比较——ChatGPT应用探讨系列之三

【方正金工】ChatGPT在择时、风格、行业、选股中的应用实践——ChatGPT应用探讨系列之二

【方正金工】ChatGPT在投资研究工作中的应用初探——ChatGPT应用探讨系列之一

**量化选股**

【方正金工】剥离分析师预期调整中的动量效应与真知灼见因子构建—多因子选股系列研究之十二

【方正金工】大单成交后的跟随效应与“待著而救”因子——多因子选股系列研究之十一

【方正金工】推动个股价格变化的因素分解与“花隐林间”因子——多因子选股系列研究之十

【方正金工】个股成交额的市场跟随性与“水中行舟”因子——多因子选股系列研究之九

【方正金工】显著效应、极端收益扭曲决策权重和“草木皆兵”因子——多因子选股系列研究之八

【方正金工】基于Wind偏股混合型基金指数的增强选股策略——多因子选股系列研究之七

【方正金工】个股股价跳跃及其对振幅因子的改进——多因子选股系列研究之六

【方正金工】波动率的波动率与投资者模糊性厌恶——多因子选股系列研究之五

【方正金工】个股动量效应的识别及“球队硬币”因子构建——多因子选股系列研究之四

【方正金工】个股波动率的变动及“勇攀高峰”因子构建——多因子选股系列研究之三

【方正金工】个股成交量的潮汐变化及“潮汐”因子构建——多因子选股系列研究之二

【方正金工】成交量激增时刻蕴含的alpha信息——多因子选股系列研究之一

**ETF深度**

【方正金工-ETF深度报告】ETF基金投资者画像研究(持有人篇)

【方正金工-ETF深度报告】ETF行业2022年发展回顾及产品创新前瞻

**基金研究**

【方正金工-ETF深度报告】ETF行业2022年发展回顾及产品创新前瞻

【方正金工】固收+基金发展复盘与简析思考——固收+基金系列研究之一

【方正金工】基金模拟持仓补全方法及增强FOF策略

【方正金工】偏股混合型基金指数:主动偏股基金中长期业绩的典范

【方正金工】收益独特基金与收益相似基金——基金相似度研究系列之二

**行业轮动**

【方正金工】5月行业组合超额1.89%,6月建议关注公用事业、计算机、社会服务、机械设备、美容护理、传媒等—行业轮动月报2306

【方正金工】4月行业组合超额4.10%,5月建议关注公用事业、社会服务、计算机、机械设备、传媒等——行业轮动月报202305

【方正金工】4月份建议关注公用事业、建筑装饰、社会服务、机械设备、医药生物、传媒等行业——行业轮动月报202304

【方正金工】2月份建议关注公用事业、电力设备、石油石化、有色金属、非银金融等行业——行业轮动月报202302

【方正金工】1月份建议关注公用事业、银行、家用电器、煤炭、农林牧渔、食品饮料等行业——行业轮动月报202301

**指数基金资产配置**

【方正金工】基于国泰基金ETF产品的轮动策略构建——指数基金资产配置系列之五

【方正金工】基于富国基金ETF产品的轮动策略构建——指数基金资产配置系列之四

【方正金工】基于工银瑞信基金ETF产品的轮动策略构建——指数基金资产配置系列之三

【方正金工】基于华宝基金指数产品的轮动策略构建——指数基金资产配置系列之二

【方正金工】基于权益型ETF产品的资产配置策略——指数基金资产配置系列之一

**指数投资价值分析**

【方正金工】小盘风格延续1000指增产品优势凸显——易方达中证1000指数量化增强分析

【方正金工】静待养殖周期拐点,聚集行业龙头收益弹性突出——中证畜牧养殖指数投资价值分析

【方正金工】智能时代,指向未来—中证人工智能主题指数投资价值分析

【方正金工】优选个股增强指数收益,估值低位反弹潜力可期——创业板成长指数投资价值分析

【方正金工】国产替代启新程,冬去春来芯气象——国证半导体芯片指数投资价值分析

【方正金工】云上未来:乘数字经济浪潮,扬人工智能之帆—中证云计算与大数据指数投资价值分析

【方正金工】技术创新叠加规模经济,光伏行业持续高景气增长—中证光伏龙头30指数投资价值分析

【方正金工】冬去春来,迎接“后疫情时代”港股互联网的三重拐点—中证港股互联网指数投资价值分析

【方正金工】易方达权益指数产品布局:管理规模行业领先,产品线全面均衡

【方正医药+金工】生物医药朝阳产业行业增长靓丽,汇添富生物科技指数产品布局丰富,多市场覆盖

本篇文章来源于微信公众号: 春晓量化