中金 | 中金ESG评级2023Q2更新

Abstract

摘要

中金ESG评级体系V1.0版本于2022年底搭建完成,通过《中金ESG评级:总览》及《中金ESG评级:能源行业》等11个行业篇报告介绍了中金ESG评级体系方法论。从2023Q1开始,我们以季度频率发布中金ESG评级更新报告,从全样本、行业和上市公司三个角度分析最新一期中金ESG评级数据。

中金ESG评级2023Q2更新:全样本概览

中金ESG评级体系V1.0版本覆盖中证800和中证1000指数成分股,被评公司数量约为1800家。

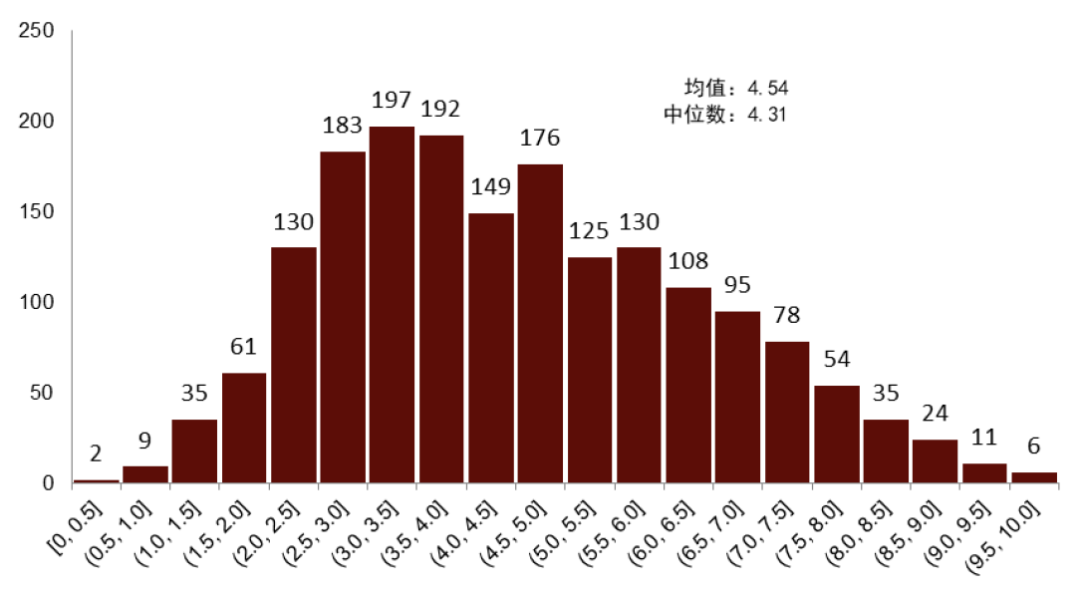

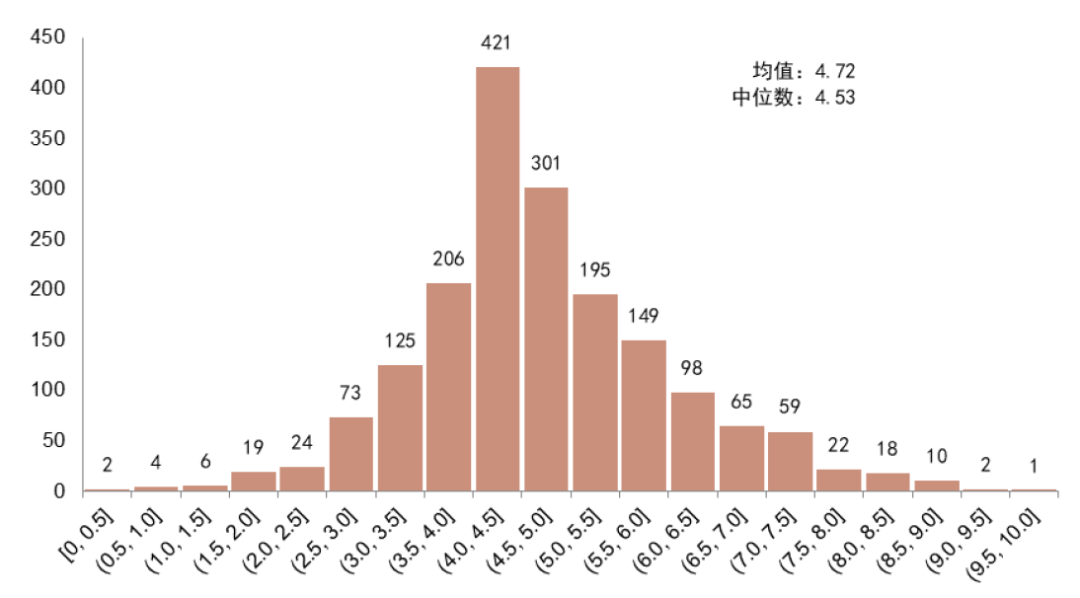

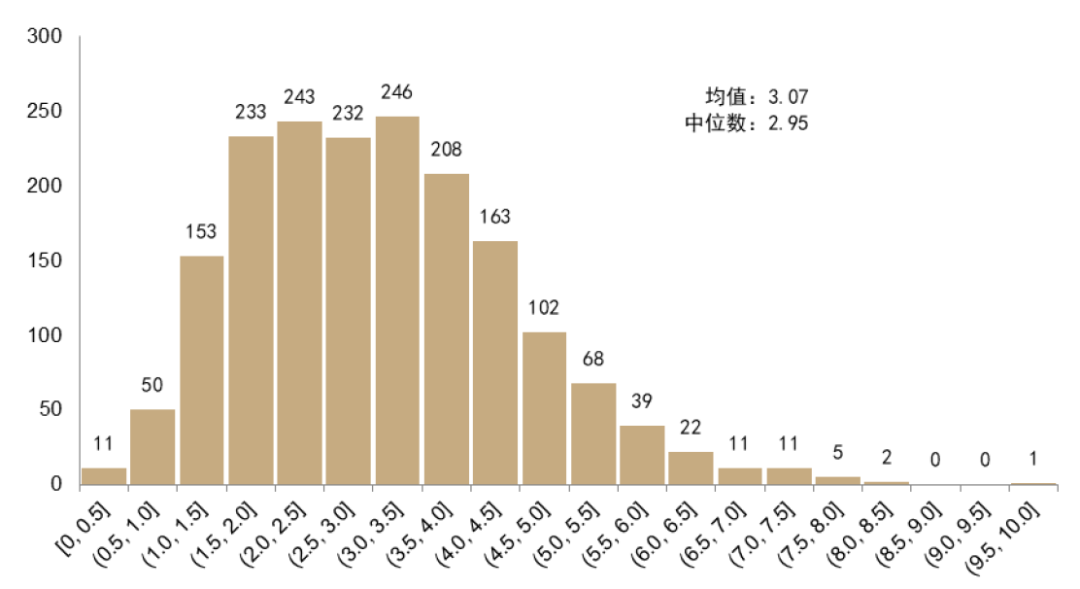

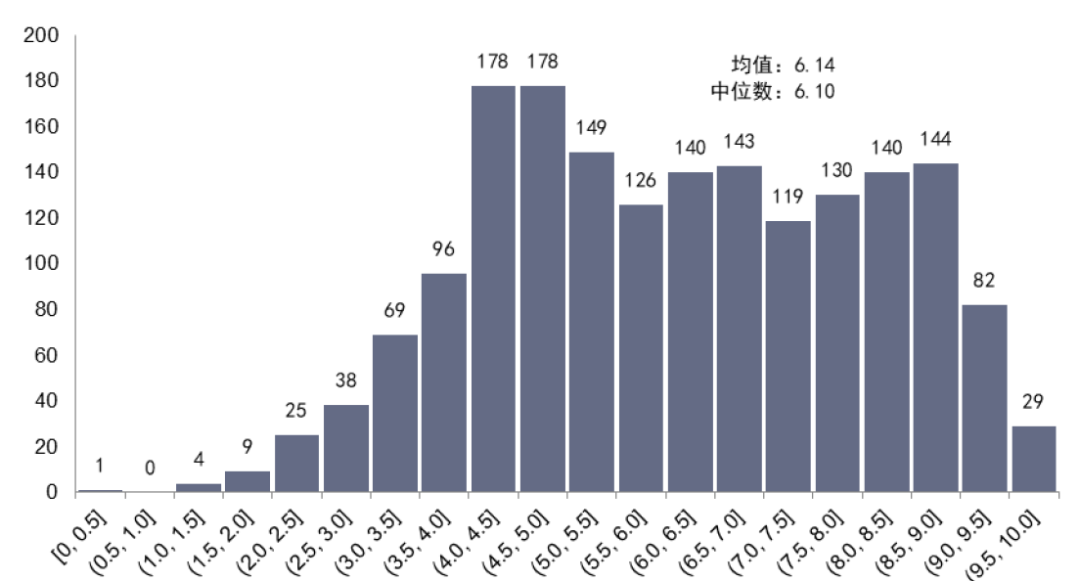

评级结果全样本分布:2023Q2期ESG总得分近似右偏分布,全样本个股的ESG得分较为集中在2-7分之间。E得分接近正态分布,S得分为右偏分布,G得分为多峰分布。2023Q2期评级结果的底层数据主要反映的是上市公司2022财年的ESG数据,我们认为与上期相比,ESG得分变动主要原因是2022年报告期间受到监管机构要求与投资者等利益相关方需求驱动,被评上市公司对其ESG绩效进行积极管理并主动披露相关信息,使ESG总分有所提升。

评级分域特征:我们从成分股、市值特征和基本面特征的角度进行划分,观察分域下的ESG得分特征。成分股特征:沪深300与中证800指数成分股的ESG得分存在优势。市值特征:市值规模与ESG得分有一定正相关性。基本面特征:股价风险表现与ESG得分存在正相关性,但盈利/估值与ESG得分单调性不明显。

中金ESG评级2023Q2更新:行业角度

中金ESG评级体系以GICS行业分类为标准,根据GICS二级行业层面的ESG特征搭建评价框架,因此行业间指标框架与结果分布存在差异。

行业内ESG领先者特征:市值规模较大,历次排名稳定性较高。能源、食品饮料烟草和消费者服务行业ESG领先者市值规模效应明显,食品与主要用品零售、保险、零售行业ESG领先者排名较稳定。

行业内ESG议题数据覆盖度:披露数据为中金ESG评级的主要数据来源,对评级结果影响程度较大。我们发现各行业内重要性程度较低的ESG议题披露相对较少,而重要性程度较高的议题在投资者、监管机构、员工等利益相关方的要求披露程度逐渐提高;行业内G议题披露程度高于E与S议题,数据覆盖度逐年提升。

行业间ESG重点指标均值对比:各行业的ESG特征同样体现在ESG底层数据特点上。我们选取了部分关注度较高的ESG指标,发现在环境维度内,公用事业、材料和能源行业碳排放总量和强度较高;社会维度内:材料、能源和通讯服务行业研发投入较高,能源等行业员工福利总支出较高;治理维度内,各行业董监高保留率较高,管理层性别多元化程度分化。

中金ESG评级2023Q2更新:上市公司角度

上市公司ESG领先者实践情况:ESG得分排名前列的公司通常代表行业内高水平的ESG实践情况,使用正向筛选策略的ESG投资者可能会将其投资组合向ESG绩效较突出的公司倾斜。ESG领先者通常在重要性程度高的ESG议题上通过管理实践和信息披露来取得较高的分数。

上市公司ESG得分排名变动情况:ESG得分变动通常是由于企业内部ESG管理效能提升或下降、以及争议事件的出现,因此得分变动通常可以作为ESG投资机遇或风险的提示信息。公司的排名提升通常是因此在各行业重要性程度较高的议题上有进步表现,不过各行业内公司的排名上升幅度差别较大。

Text

正文

中金ESG评级体系于2022年底搭建完成,通过《中金ESG评级:总览》及《中金ESG评级:能源行业》等11个行业篇报告介绍了中金ESG评级体系的方法论和评级结果的主要特征。从2023Q1开始,我们以季度频率发布中金ESG评级更新系列报告,对中金ESG评级数据情况进行同步更新。

中金ESG评级得分2023Q2更新:全样本概览

评级样本描述

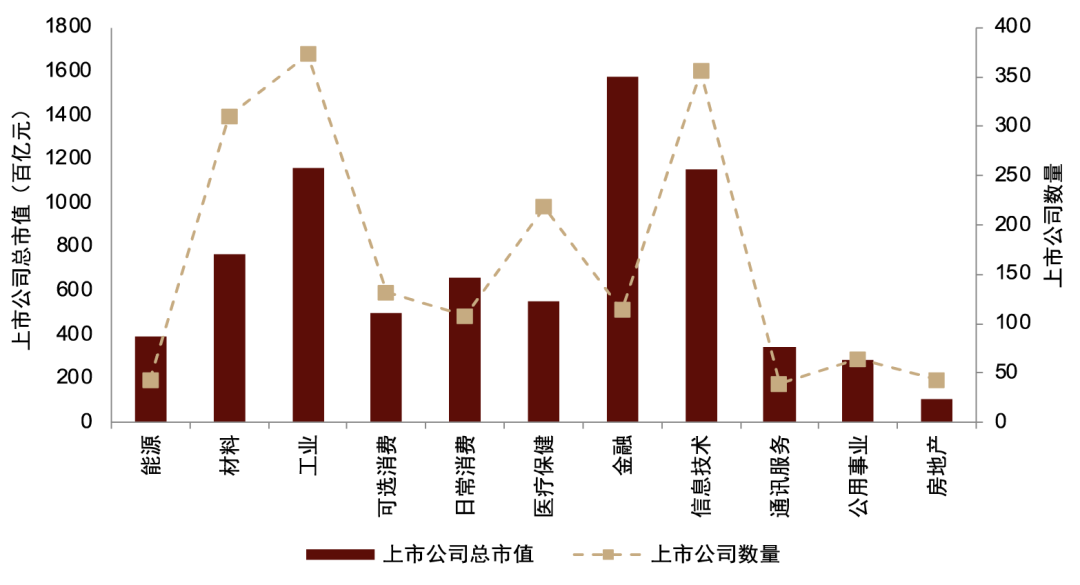

中金ESG评级体系V1.0版本的评级覆盖范围为中证800和中证1000指数成分股,被评公司数量约为1800家,占A股上市公司总数约35%。其中工业、信息技术、材料行业的上市公司数量较多,而金融、工业与信息技术行业的上市公司市值占比较大。

图表1:被评上市公司行业分布与市值特征

资料来源:Wind,中金公司研究部;注:数据截至2023.06.30

评级结果全样本概览:2023Q2期ESG总得分近似右偏分布

我们同样观察了全样本个股在E、S和G三个单项得分的分布情况,E得分接近正态分布,S得分为右偏分布,G得分为多峰分布。

图表2:2023Q2评级全样本ESG得分分布

资料来源:Wind,中金公司研究部

图表3:2023Q2评级全样本E得分分布

资料来源:Wind,中金公司研究部

图表4:2023Q2评级全样本S得分分布

资料来源:Wind,中金公司研究部

图表5:2023Q2评级全样本G得分分布

资料来源:Wind,中金公司研究部

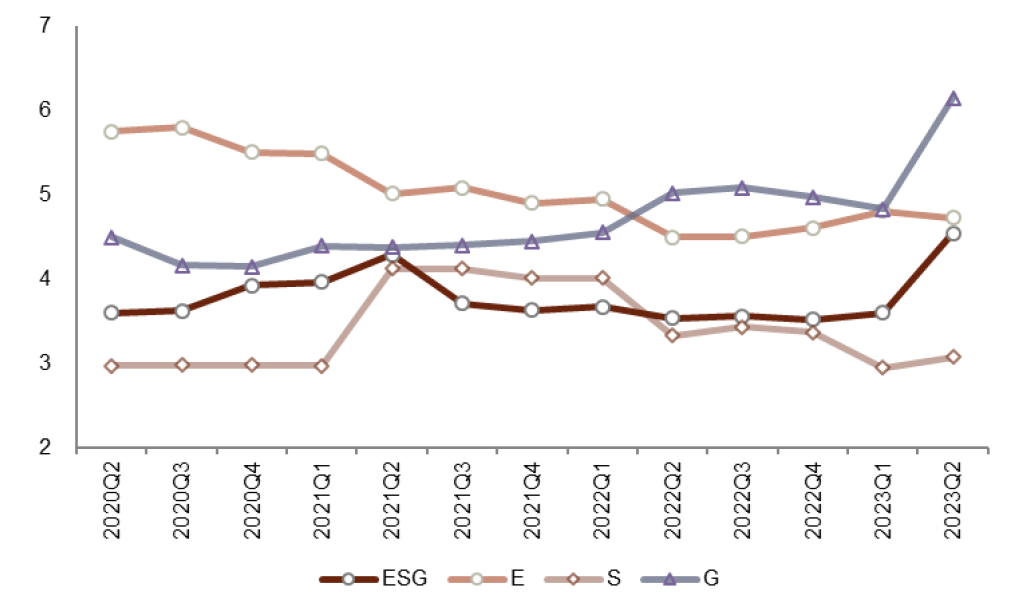

图表6:近三年评级全样本ESG及单项得分均值变化

资料来源:Wind,中金公司研究部

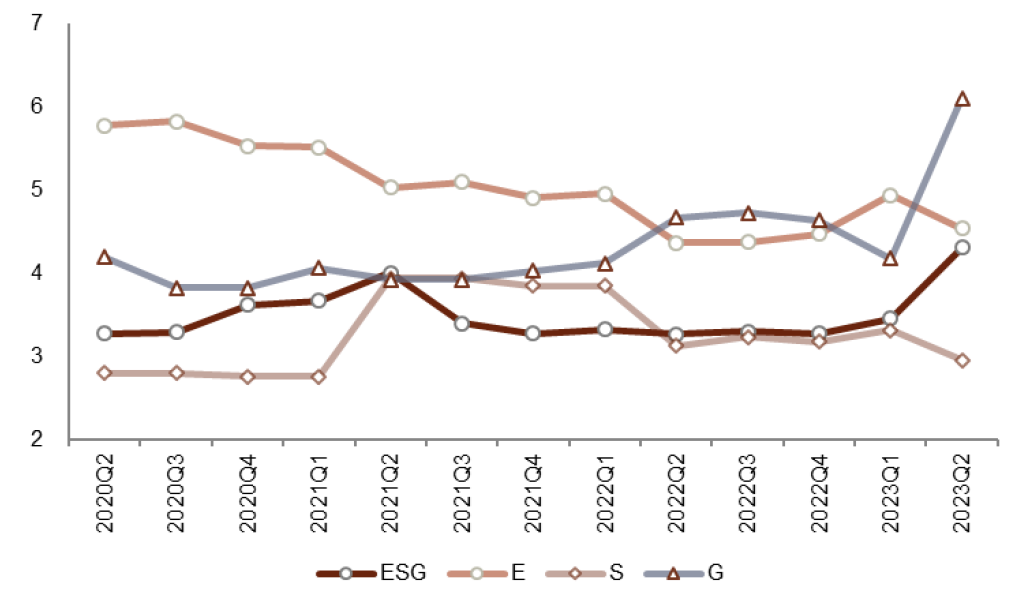

图表7:近三年评级全样本ESG及单项得分中位数变化

资料来源:Wind,中金公司研究部

评级分域特征:成分股、市值、基本面分域

我们从成分股、市值特征和基本面特征的角度进行划分,从整体上观察中金ESG评级结果在不同类型个股上的评级情况。

成分股:沪深300与中证800指数成分股ESG得分存在优势

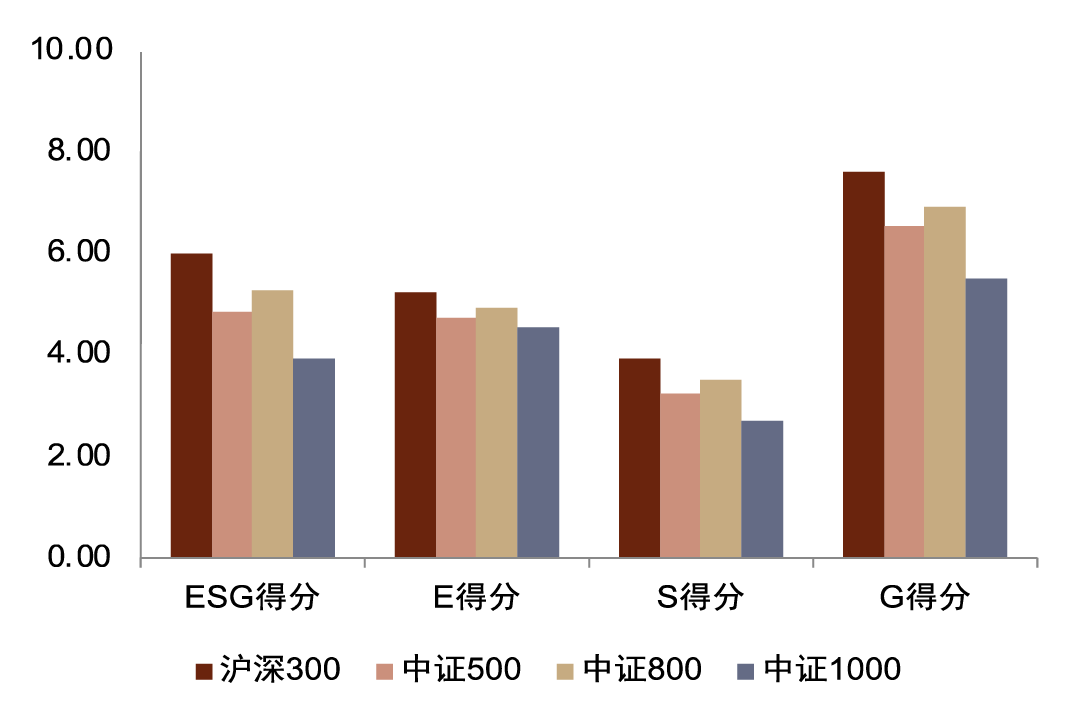

我们首先对沪深300、中证500、中证800和中证1000四大宽基指数的2023Q2期ESG评级总体情况做了统计。

► 从整体的均值和中位数来看,沪深300成分股的ESG评级均具有一定优势,其次为中证800和中证500成分股,中证1000成分股的ESG表现则相对较弱。考虑到我们的评级框架跨行业的可比性相对较弱,此处的成分股内得分统计或许会受到指数内行业权重分布的影响而产生一定的偏离。

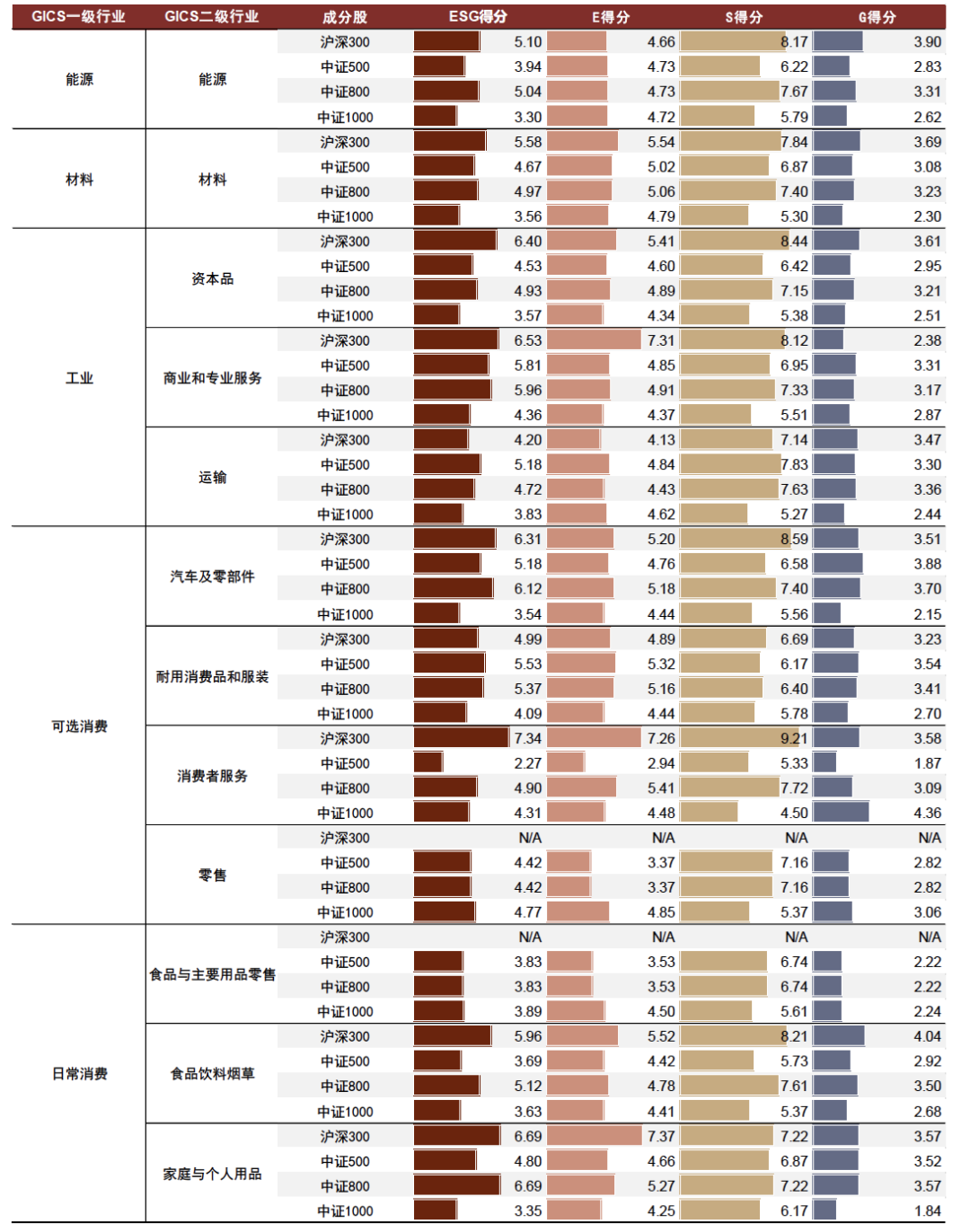

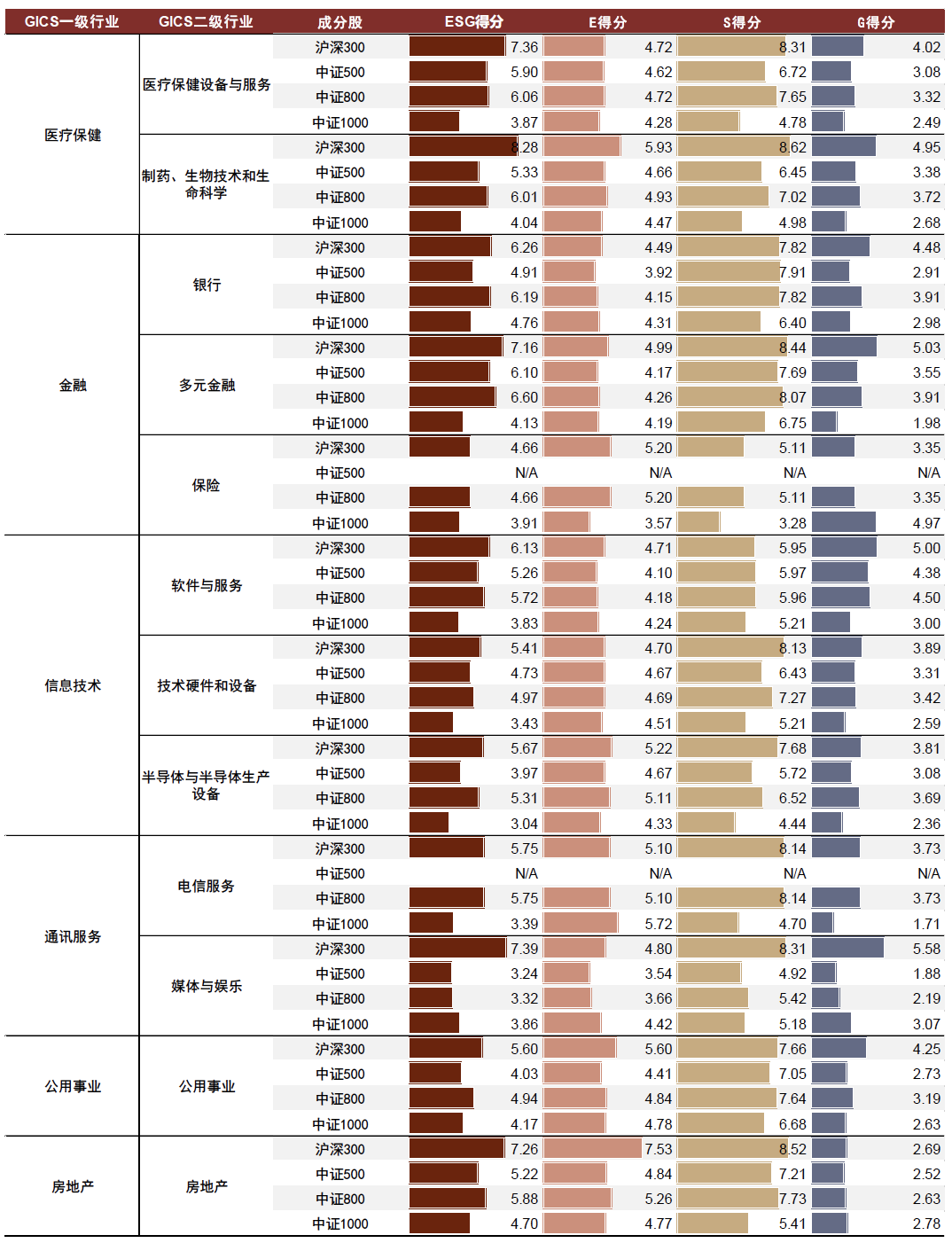

► 分行业来看,大部分二级行业内的沪深300成分股和中证800成分股在得分上具有优势。略有区别的情况有:运输行业、耐用消费品和服装行业中证500成分股的ESG中位数高于沪深300和中证800。

图表8:不同成分股内2023Q2 ESG评分均值

资料来源:Wind,中金公司研究部

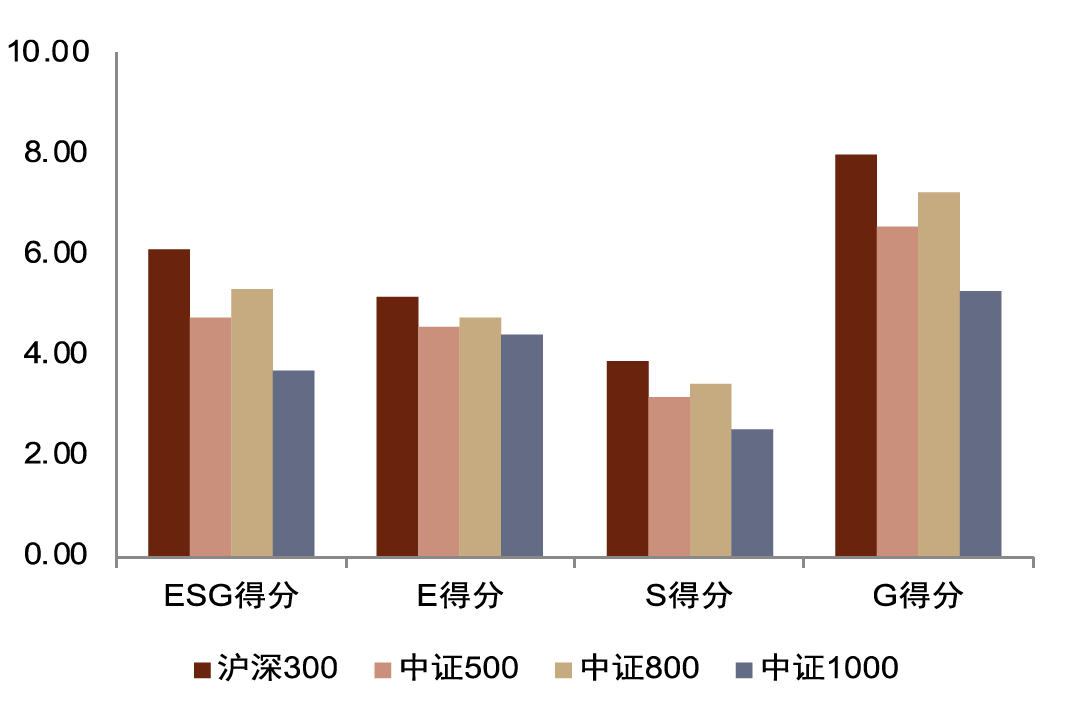

图表9:不同成分股内2023Q2 ESG评分中位数

资料来源:Wind,中金公司研究部

图表10:二级行业内不同成分股2023Q2 ESG评级中位数(1)

资料来源:GICS,Wind,中金公司研究部;注:“N/A”表示该行业内没有对应成分股

图表11:二级行业内不同成分股2023Q2 ESG评级中位数(2)

资料来源:GICS,Wind,中金公司研究部;注:“N/A”表示该行业内没有对应成分股

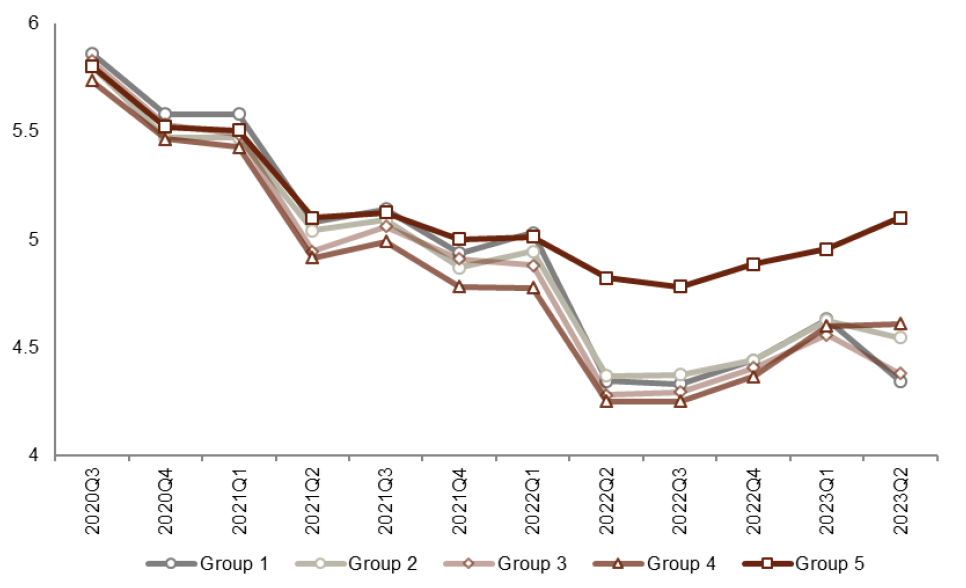

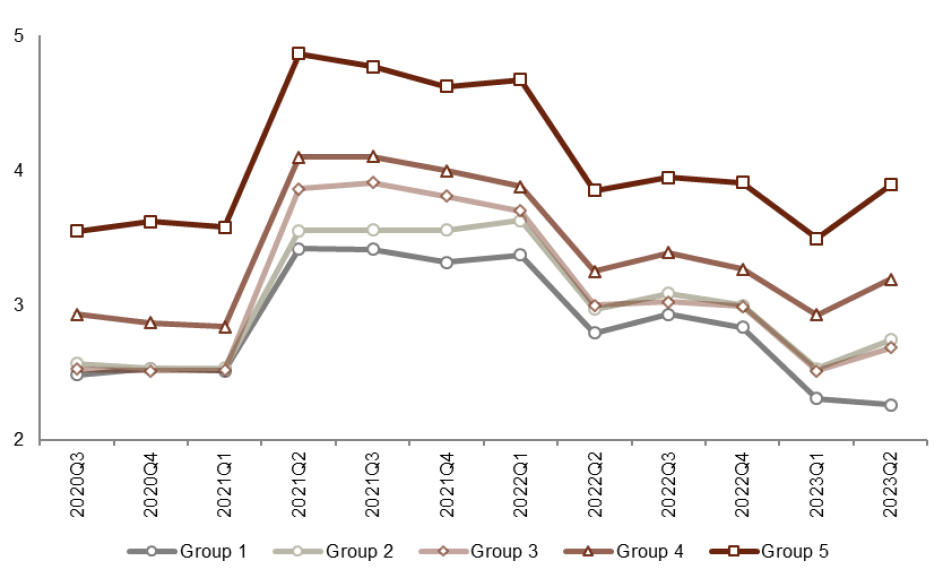

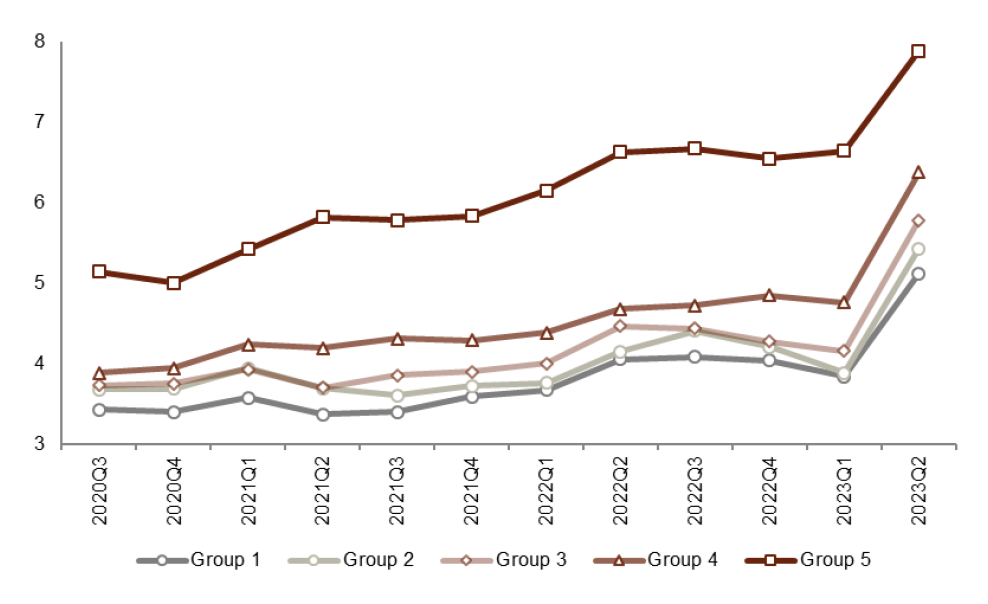

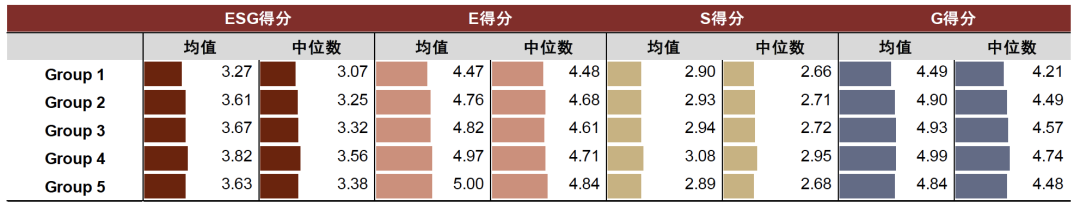

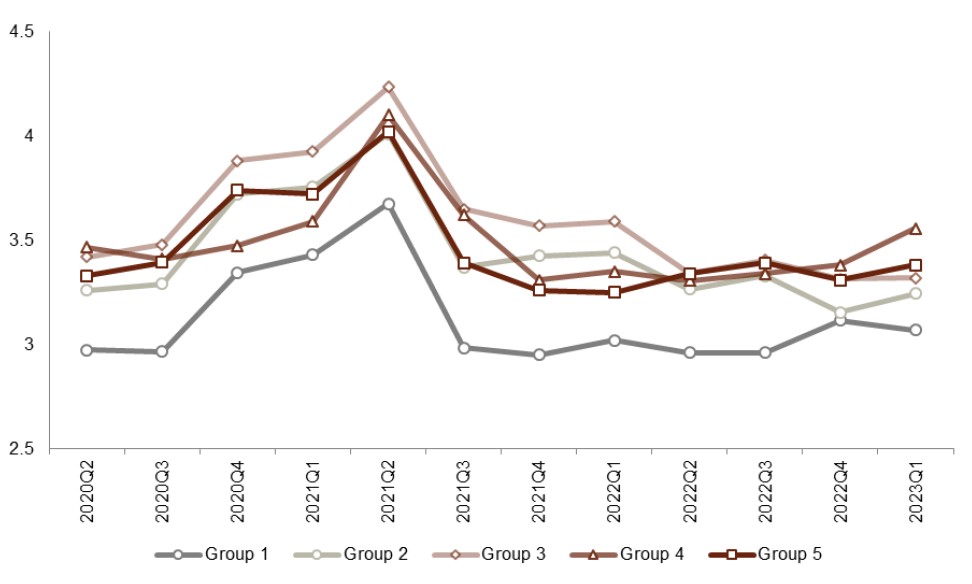

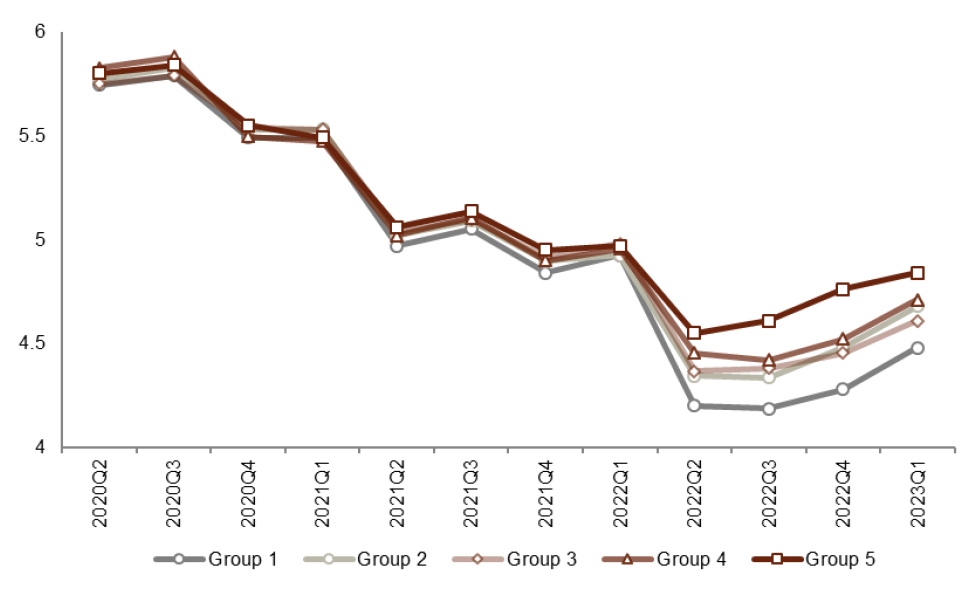

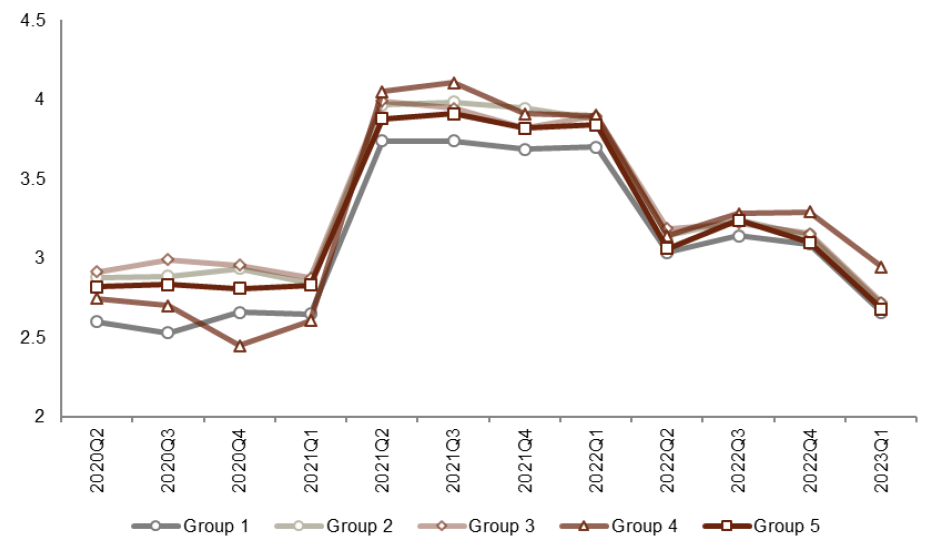

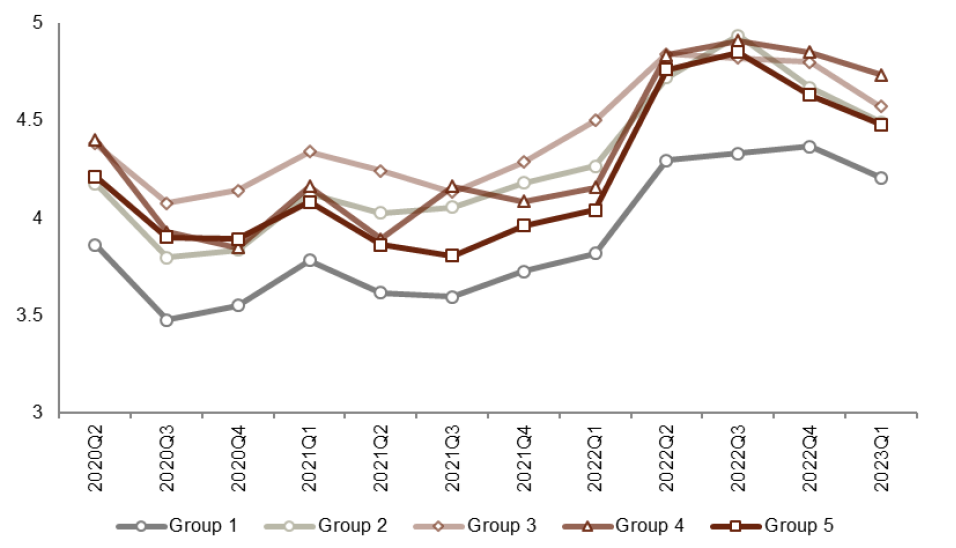

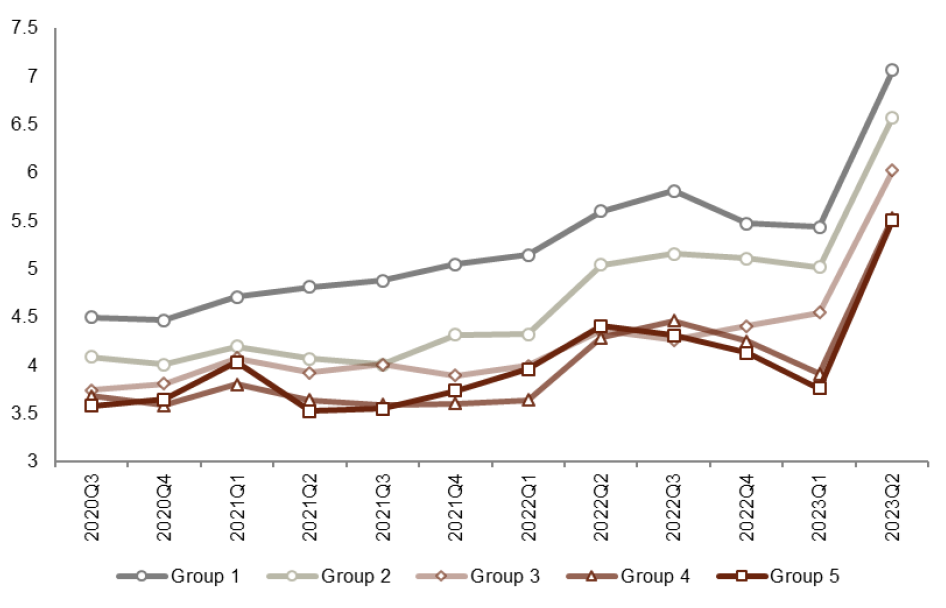

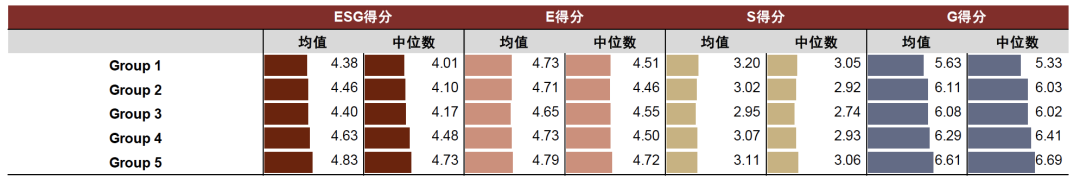

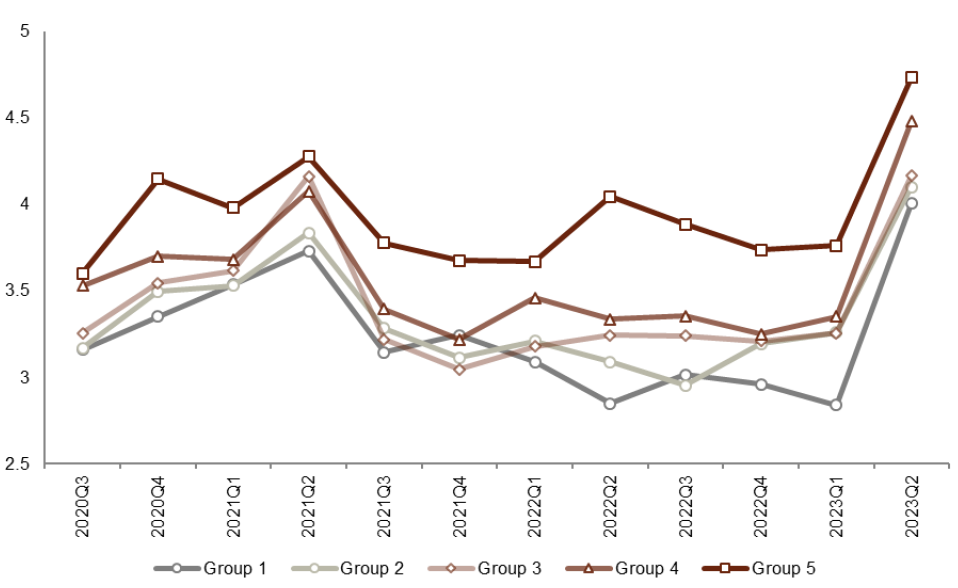

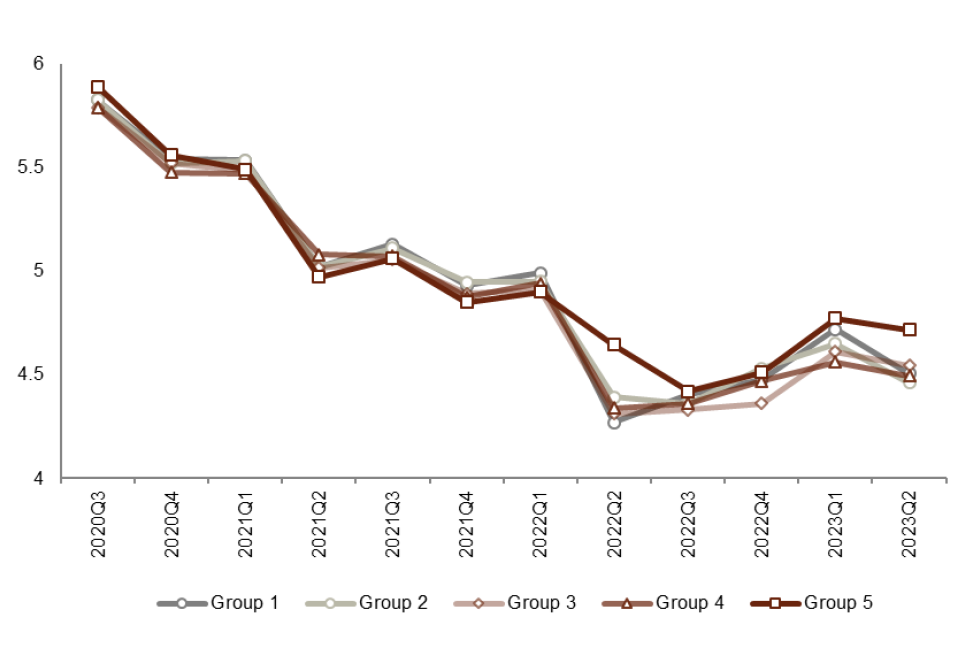

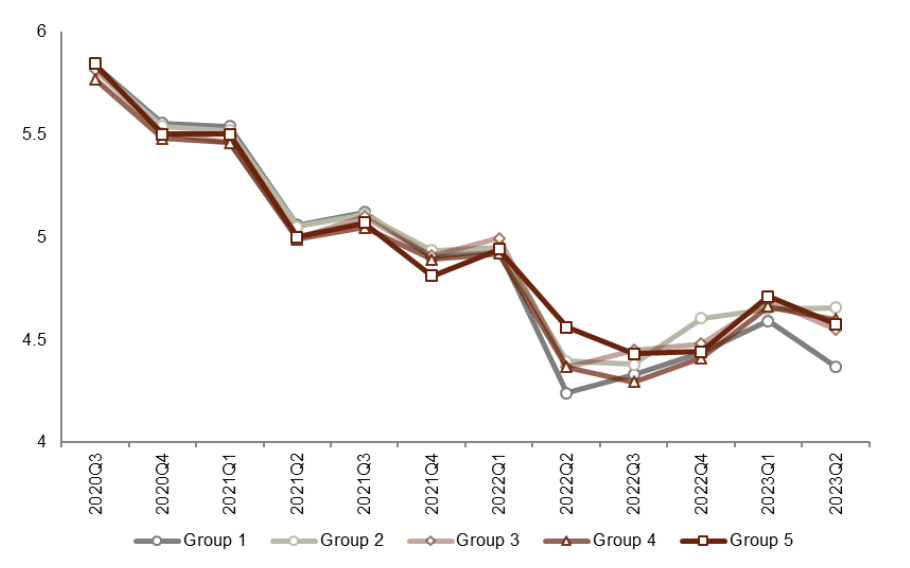

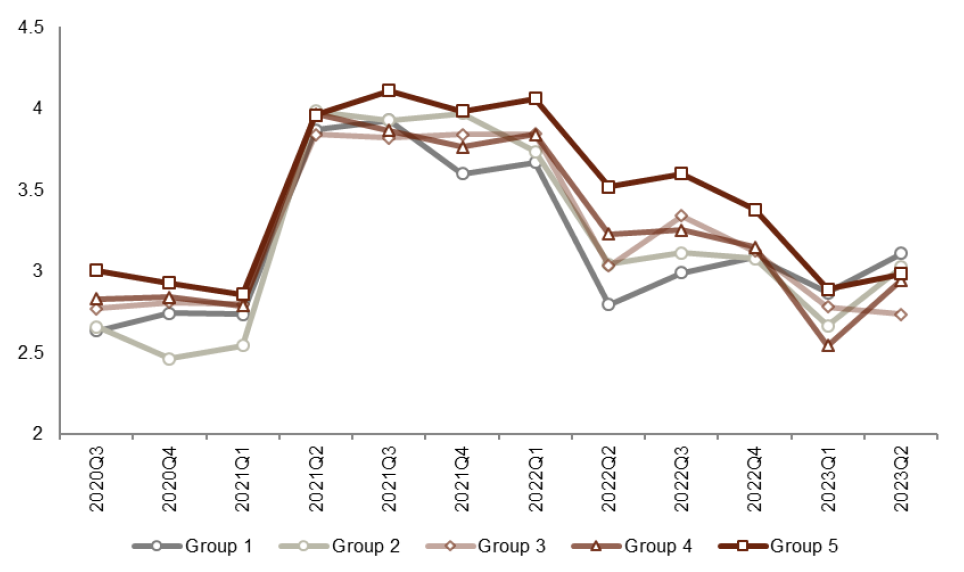

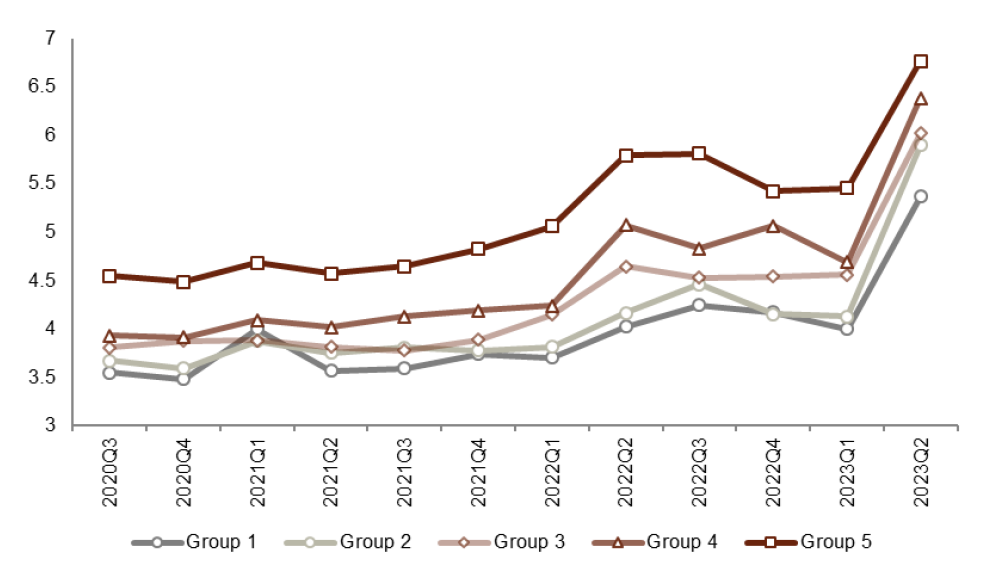

市值特征:市值规模与ESG得分有一定正相关性

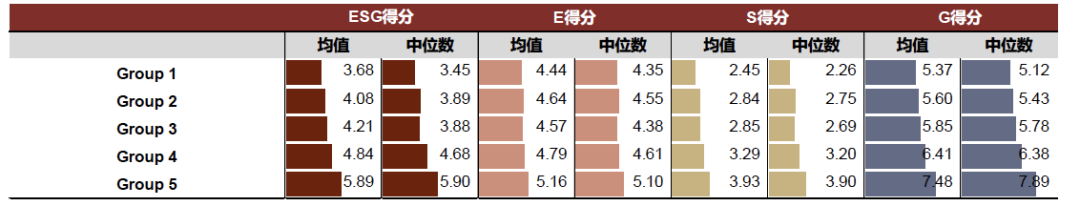

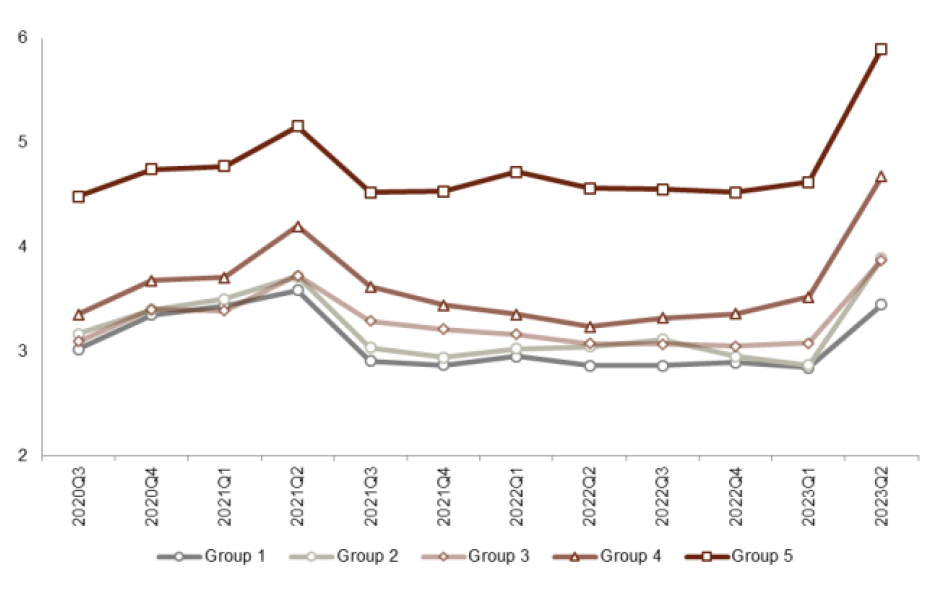

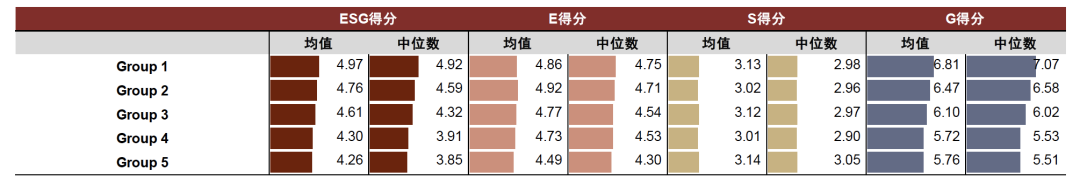

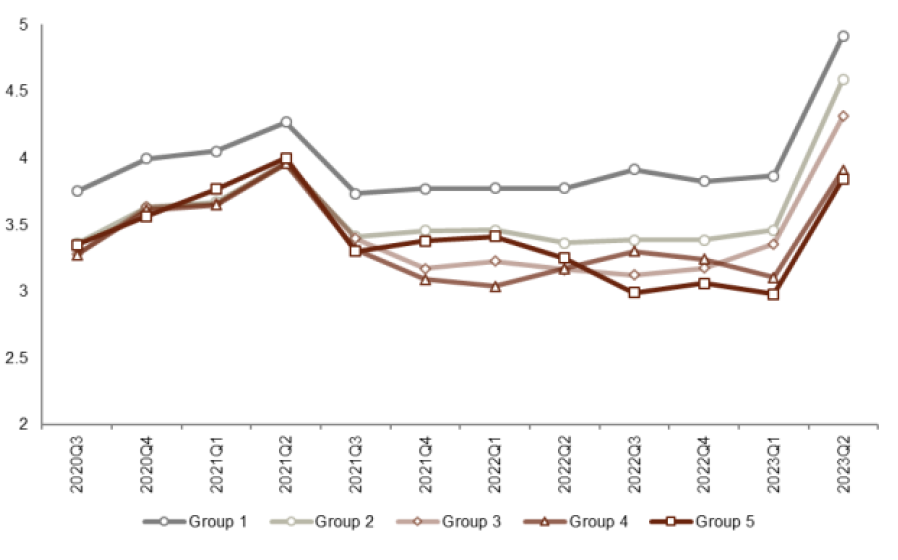

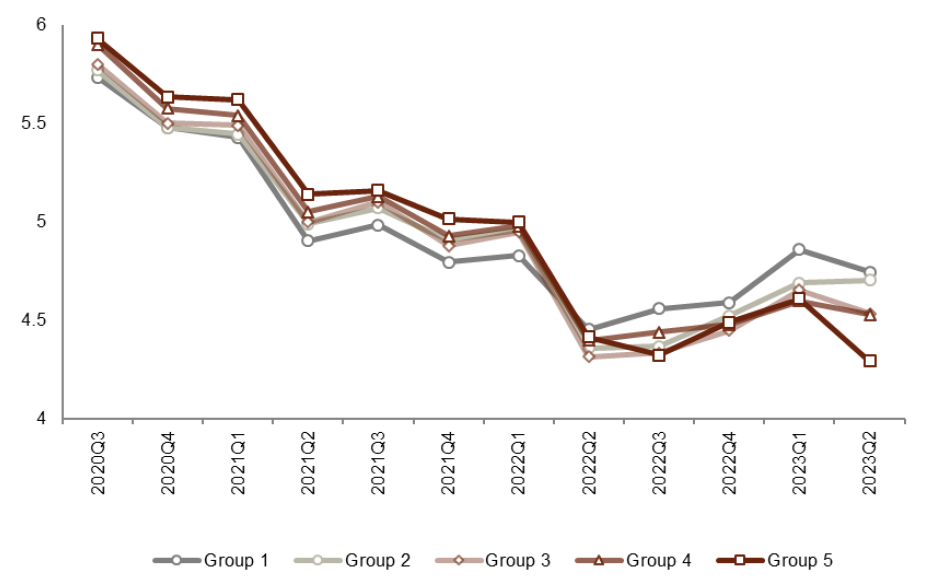

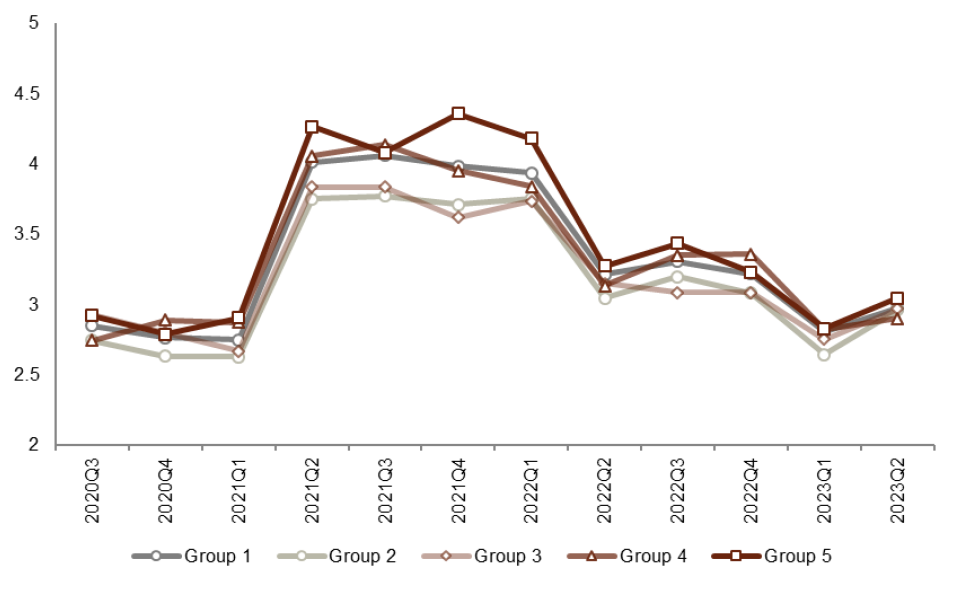

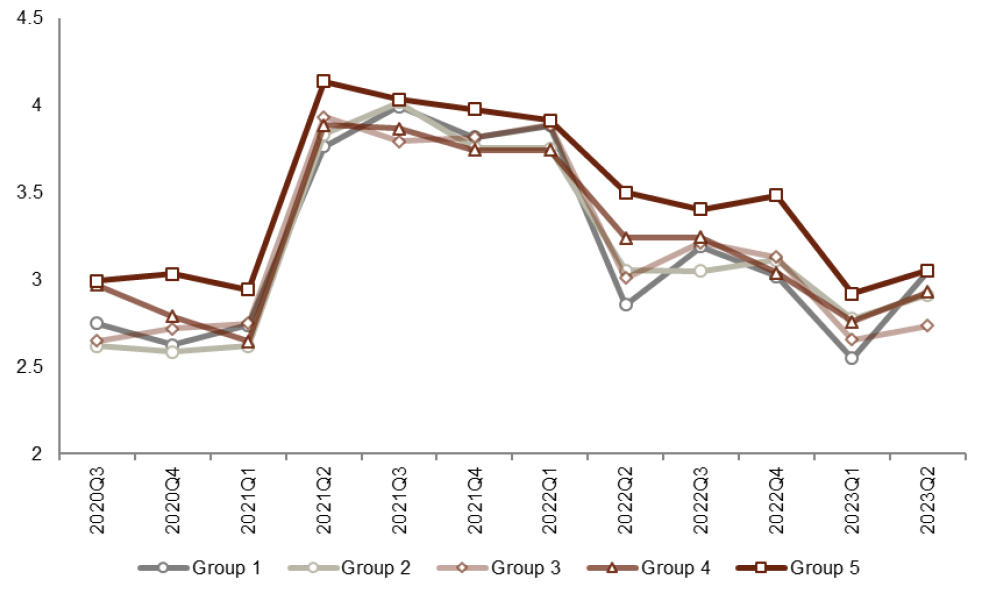

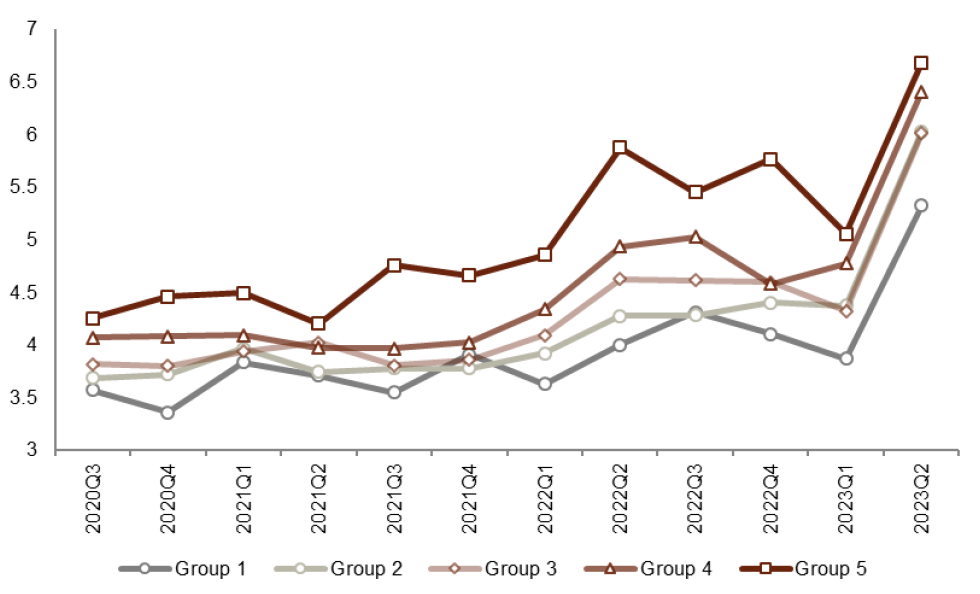

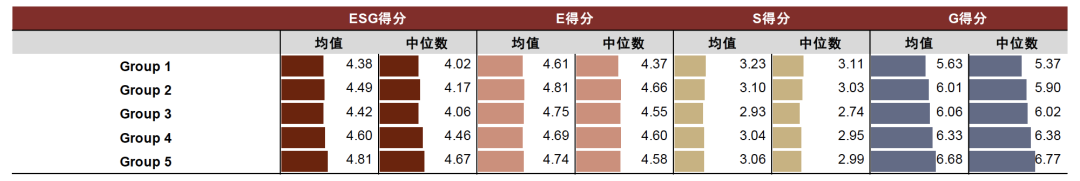

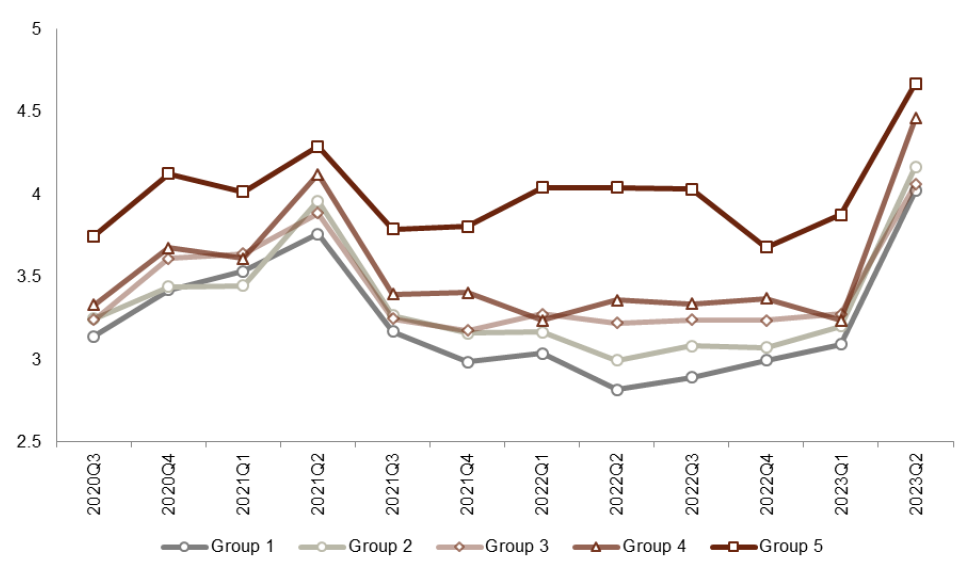

我们将1800家公司按市值规模进行分组,根据市值从小到大形成Group1到Group5。整体上看我们发现评级与公司规模之间存在一定相关性。

► 对于2023Q2单期数据,市值规模与ESG总得分、S得分、G得分均有一定正相关性,而且市值规模最大的组(Group5)的ESG总得分和单项得分与其他组相比优势明显

► 近三年时间序列趋势与2023Q2期数据显示的规律相似,从另一个角度验证了市值规模与ESG总得分、S得分、G得分之间具有正相关性。

图表12:市值分组下2023Q2 ESG和单项得分均值/中位数对比

资料来源:Wind,中金公司研究部

图表13:市值分组下近三年ESG得分中位数变化

资料来源:Wind,中金公司研究部

图表14:市值分组下近三年E得分中位数变化

资料来源:Wind,中金公司研究部

图表15:市值分组下近三年S得分中位数变化

资料来源:Wind,中金公司研究部

图表16:市值分组下近三年G得分中位数变化

资料来源:Wind,中金公司研究部

基本面特征:股价风险表现与ESG得分存在正相关性

除了成分股和市值特征分组以外,我们也选取了多个基本面指标,在其分域下观察ESG得分的盈利特征、估值特征与风险特征。

盈利特征:ROE与ESG得分单调性不明显,与E得分体现一定相关性

► 对于2023Q1单期数据,除ROE最低的组(Group1)之外ESG得分均值和中位数较低外,其余ROE分组下ESG评级得分和S、G单项得分的单调性不明显。ROE与公司E得分有一定正相关性。

► 近三年时间序列趋势体现ROE与ESG得分相关程度较低,ROE较高的组(Group5)没有明显的ESG得分优势。而近一年内ROE与E得分的相关程度较为明显,且ROE分组下E得分中位数的组间差距有增大的趋势。

图表17:ROE分组下2022Q3 ESG和单项得分均值/中位数对比

资料来源:Wind,中金公司研究部

图表18:ROE分组下近三年ESG得分中位数变化

资料来源:Wind,中金公司研究部

图表19:ROE分组下近三年E得分中位数变化

资料来源:Wind,中金公司研究部

图表20:ROE分组下近三年S得分中位数变化

资料来源:Wind,中金公司研究部

图表21:ROE分组下近三年G得分中位数变化

资料来源:Wind,中金公司研究部

估值特征:ESG得分与PE相关程度较低

► 对于2023Q2单期数据,估值分组下ESG评级得分和E、S、G单项得分的单调性均不显著。PE均值较高的公司在总分和分项得分上较低。

► 近三年时间序列数据呈现的趋势同样说明ESG得分与PE两者相关程度较低。在过去三年内,PE均值较高的公司普遍在ESG得分和G得分上分数较低;而在E得分和S得分方面PE分域下各组估值表现差异度较小。

图表22:PE分组下2023Q2 ESG得分和单项得分均值和中位数对比

资料来源:Wind,中金公司研究部

图表23:PE分组下近三年ESG得分中位数变化

资料来源:Wind,中金公司研究部

图表24:PE分组下近三年E得分中位数变化

资料来源:Wind,中金公司研究部

图表25:PE分组下近三年S得分中位数变化

资料来源:Wind,中金公司研究部

图表26:PE分组下近三年G得分中位数变化

资料来源:Wind,中金公司研究部

风险特征:股价风险表现良好的公司ESG得分较高

《中金ESG手册(1):ESG的边界和影响》中提到,ESG可以帮助管理投资风险。因此在搭建中金ESG评级体系时,我们将被评公司的风险表现作为其中一项评级目标函数,并且在选取行业评级框架指标时将ESG指标对风险指标的影响程度作为考量因素。

► 对于2023Q2单期数据,股价风险表现和ESG总分、G得分存在一定正相关性,而在E和S得分上两者单调性不明显。

► 近三年时间序列数据呈现的趋势同样说明股价风险表现良好的公司ESG得分较高。在过去三年内,最大回撤率和VaR值较大的Group5比其他组有更高的ESG总分、S和G得分中位数,在E得分上两者关系不明显。

图表27:最大回撤率分组下的ESG总分和单项得分对比

资料来源:Wind,中金公司研究部

图表28:最大回撤率分组下近三年ESG得分中位数变化

资料来源:Wind,中金公司研究部

图表29:最大回撤率分组下近三年E得分中位数变化

资料来源:Wind,中金公司研究部

图表30:最大回撤率分组下近三年S得分中位数变化

资料来源:Wind,中金公司研究部

图表31:最大回撤率分组下近三年G得分中位数变化

资料来源:Wind,中金公司研究部

图表32:VaR值分组下的ESG总分和单项得分对比

资料来源:Wind,中金公司研究部

图表33:VaR值分组下近三年ESG得分中位数变化

资料来源:Wind,中金公司研究部

图表34:VaR值分组下近三年E得分中位数变化

资料来源:Wind,中金公司研究部

图表35:VaR值分组下近三年S得分中位数变化

资料来源:Wind,中金公司研究部

图表36:VaR值分组下近三年G得分中位数变化

资料来源:Wind,中金公司研究部

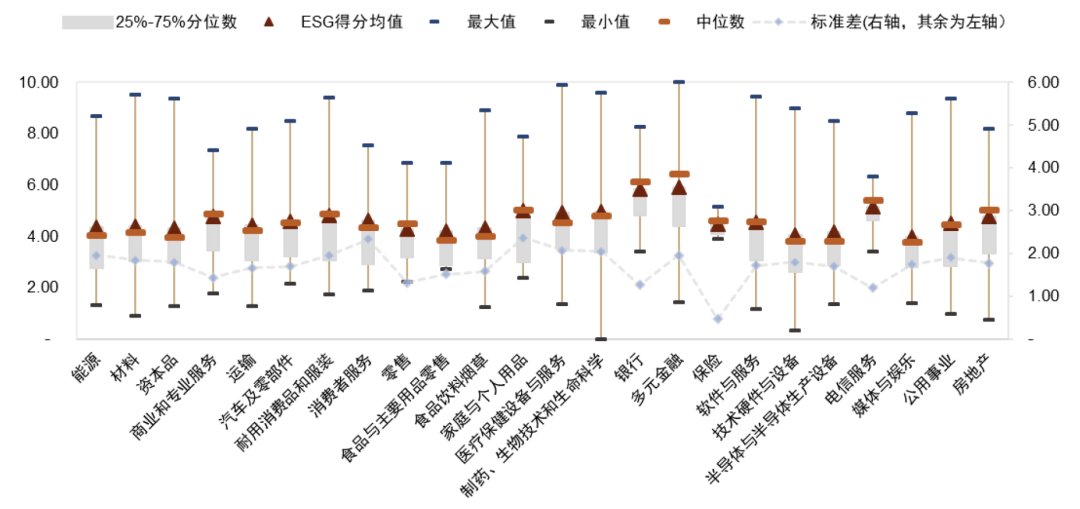

中金ESG评级2023Q2得分更新:行业视角

图表37:2023Q2期二级行业内评级分布情况及标准差

资料来源:GICS,Wind,中金公司研究部

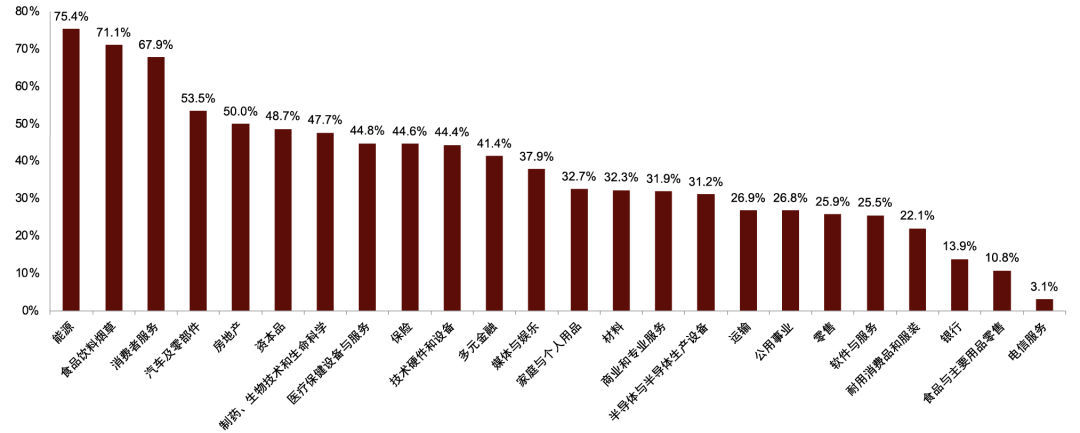

行业内ESG领先者特征:市值规模较大,历次排名稳定性较高

能源、食品饮料烟草和消费者服务行业ESG领先者市值规模效应明显

图表38:2023Q2 ESG评级Top20%公司市值占比

资料来源:GICS,Wind,中金公司研究部

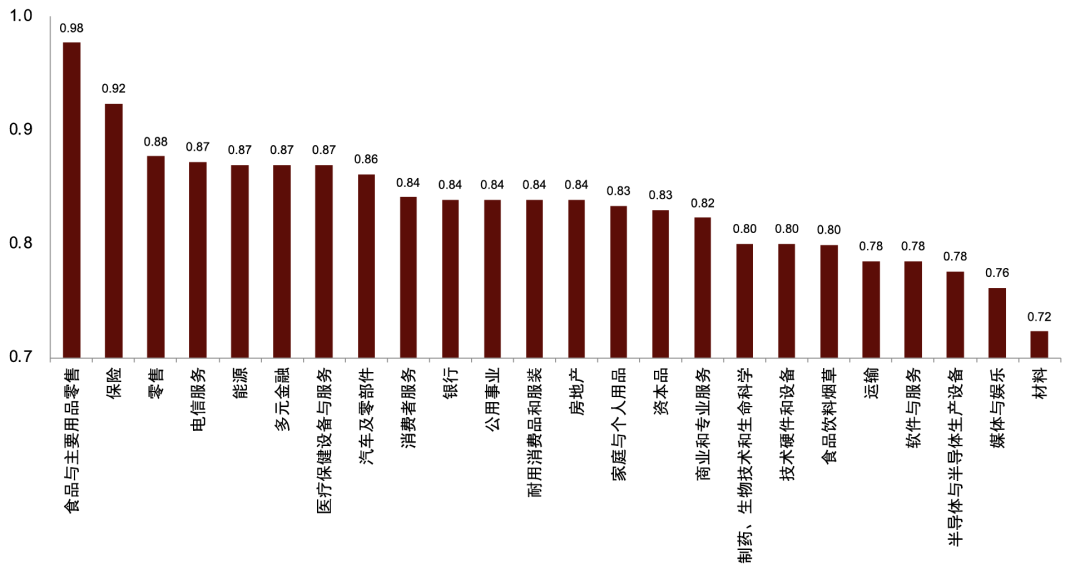

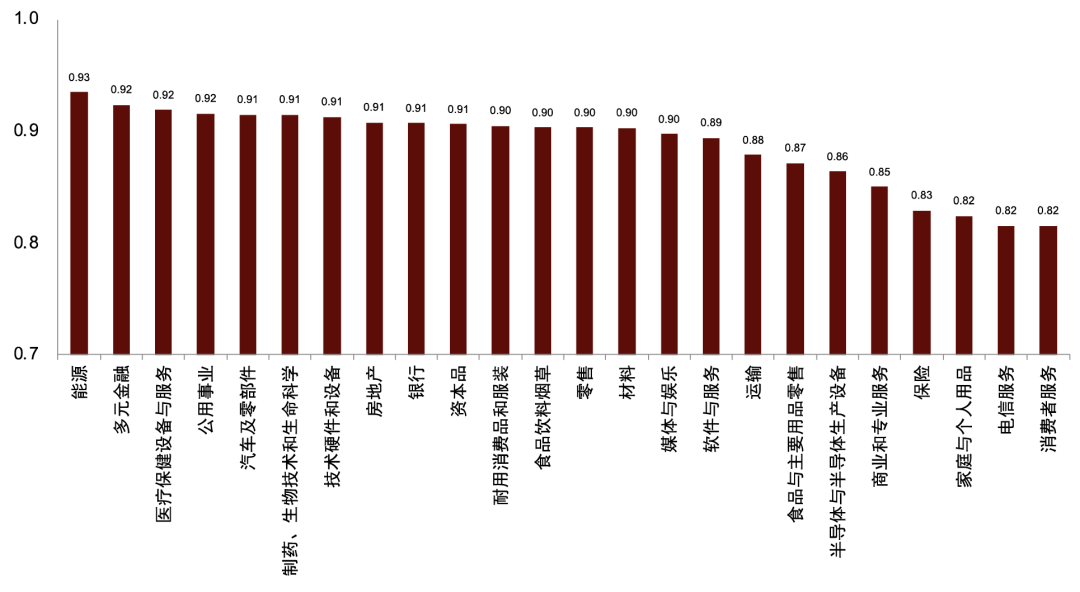

食品与主要用品零售、保险、零售行业ESG领先者排名较稳定

图表39:2020Q2至2023Q2时期二级行业内ESG评分前十企业保留系数均值

资料来源:GICS,Wind,中金公司研究部

图表40:2020Q2至2023Q2时期二级行业内ESG评级秩相关系数均值

资料来源:GICS,Wind,中金公司研究部

行业内ESG议题数据覆盖度:E和S议题披露程度有待提高

《中金ESG评级:总览》报告中提及披露数据为中金ESG评级的主要数据来源,各二级行业评级底层数据中披露数据的占比在85%-90%之间,另类数据(包括新闻舆情、监管数据等)的占比均小于15%。披露数据的高占比也决定了这部分数据来源对评级结果影响的重要程度。我们分析历史上各期评级排名的变动情况,发现在每年企业披露ESG报告后ESG得分排名会发生较大程度的变化。

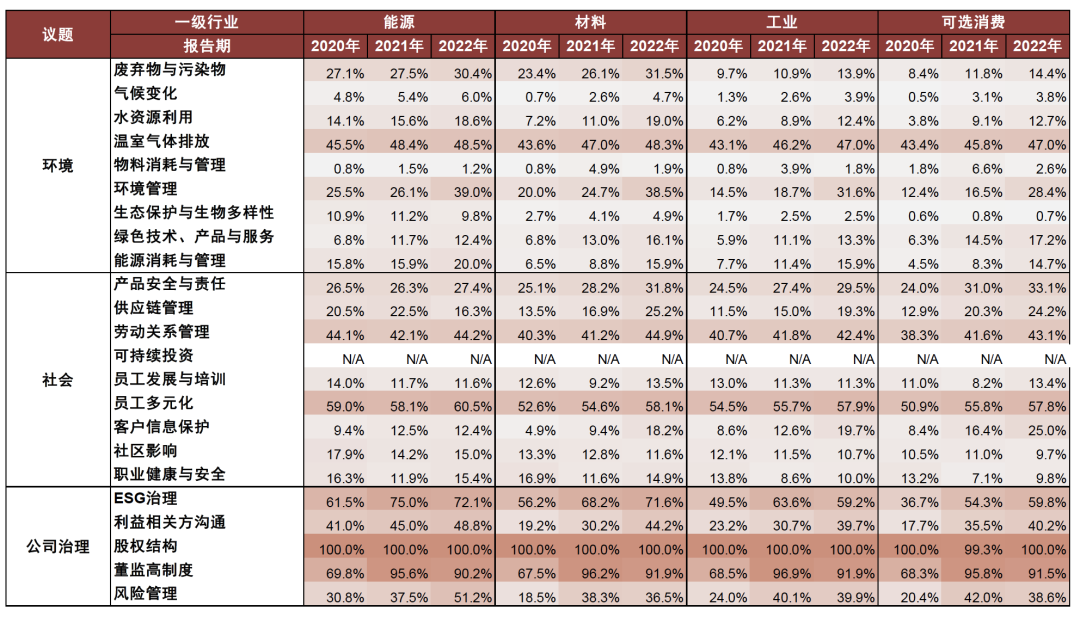

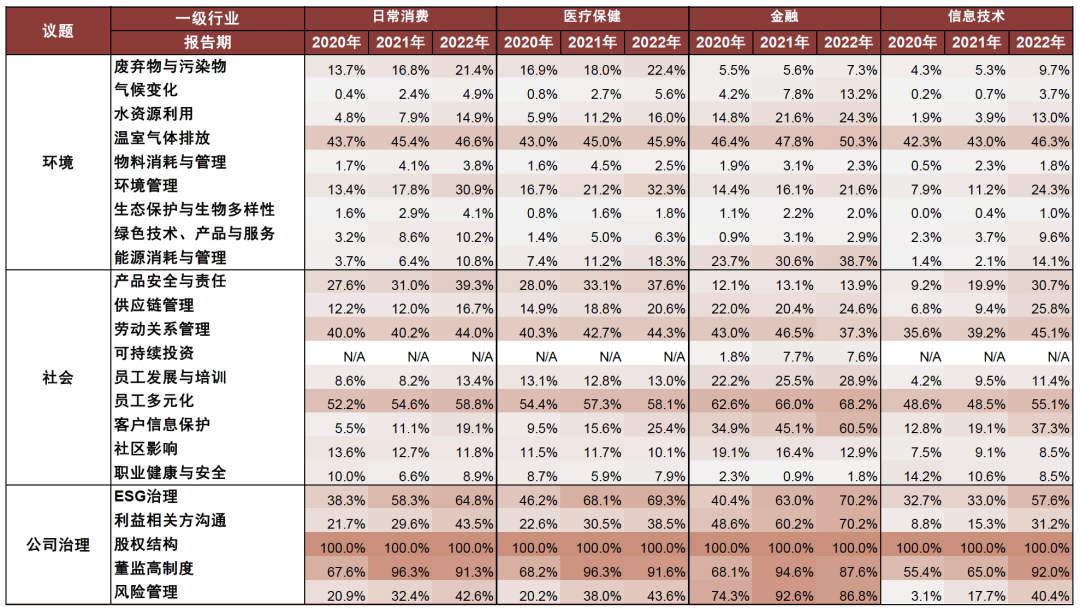

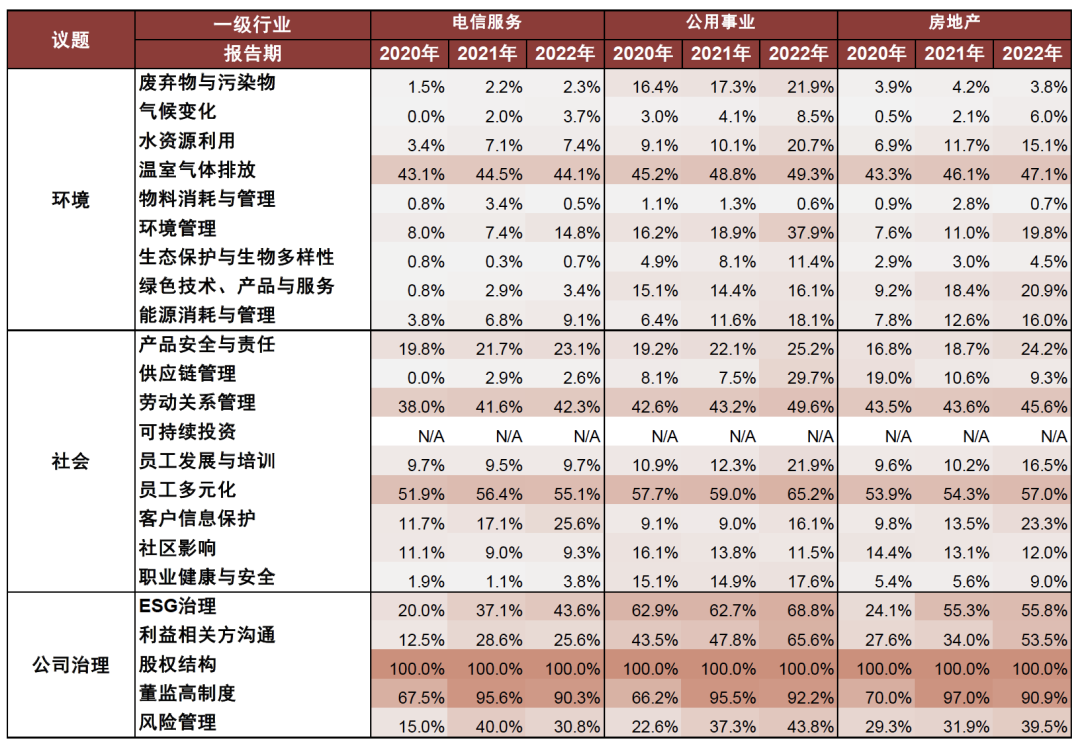

我们对比分析了近三个报告期(2020财年至2022财年)里一级行业内各ESG议题的数据覆盖度(以披露数据为主)。

► 行业间:不同行业的ESG披露重点有所差别。各行业内,重要性程度较低的ESG议题披露相对较少,而重要性程度较高的议题在投资者、监管机构、员工等利益相关方的要求披露程度逐渐提高。

► 行业内:横向比较来看,大部分行业的G议题披露程度最高,这是由于上市公司受到证监会等监管机构在公司治理情况披露上的强制要求。在公司议题强制披露内容的基础上,随着上市公司推动ESG管理体系建设,上市公司近年在ESG治理、利益相关方沟通等议题上披露程度亦逐步提升。而S议题披露程度略优于E议题,上市公司在劳动关系管理、员工多元化等社会议题方面同样受到《中华人民共和国劳动法》等规范的要求,建立起较为规范的劳动管理体系并形成披露意识;E议题披露的专业性程度较高,企业的环境信息披露机制在监管机构、投资者等相关方要求下逐步建立。纵向比较来看,被评上市公司在近三年内ESG信息披露意识和行为逐渐增强,因此ESG议题数据覆盖度呈现出逐年提升的趋势。部分议题2022年报告期披露率略低于2021年报告期,我们认为这一现象或由部分上市公司在数据提取截止日前未发布ESG报告所致。

图表41:近三年一级行业ESG议题披露数据完整度对比(1)

资料来源:Wind,GICS,中金公司研究部;注:“NA”表示该议题不适用于对应行业

图表42:近三年一级行业ESG议题披露数据完整度对比(2)

资料来源:Wind,GICS,中金公司研究部;注:“NA”表示该议题不适用于对应行业

图表43:一级行业ESG议题披露数据完整度对比(3)

资料来源:Wind,GICS,中金公司研究部;注:“NA”表示该议题不适用于对应行业

行业间ESG重点指标均值对比:反映行业ESG特性

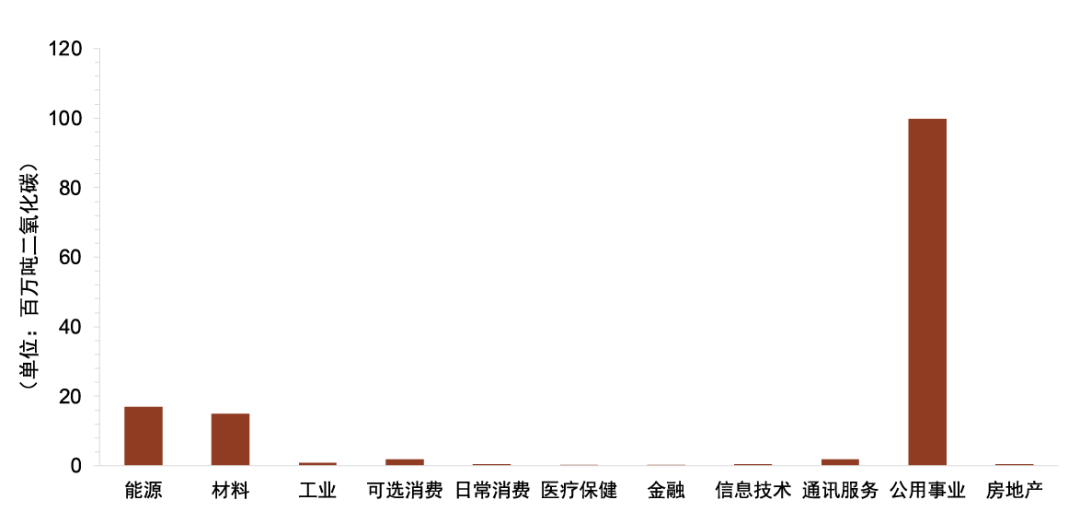

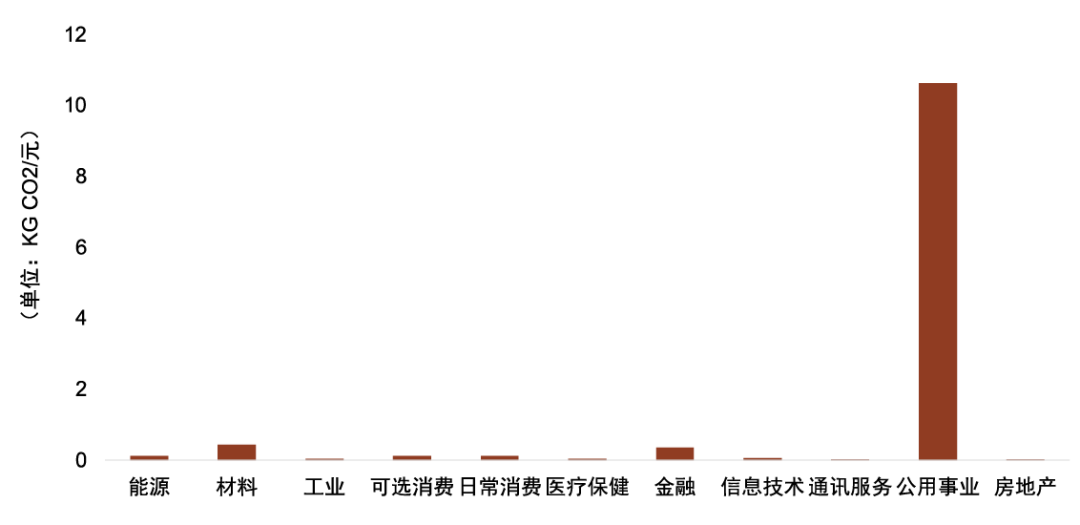

环境维度:公用事业和能源行业碳排放总量和强度较高

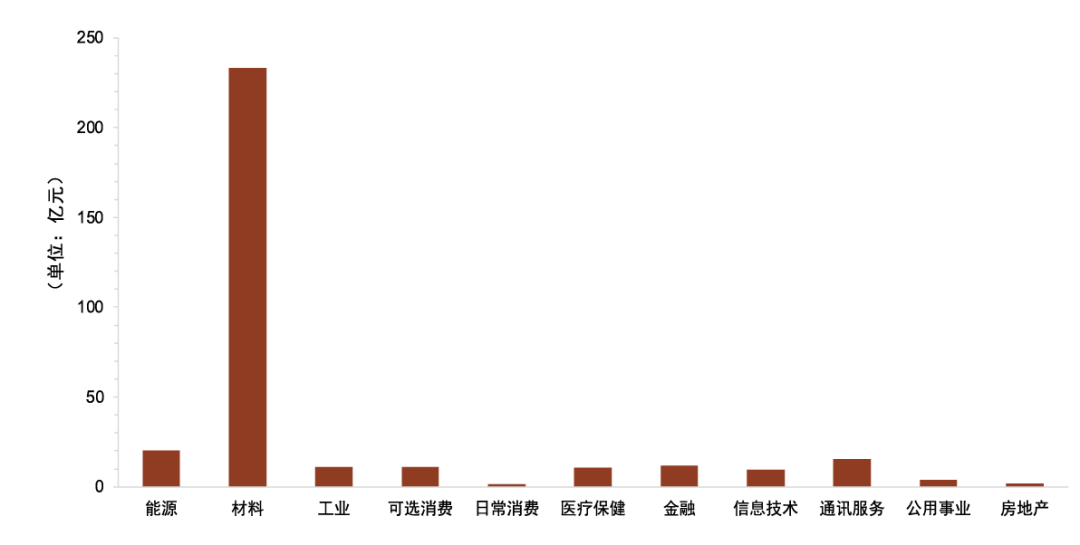

图表44:一级行业内碳排放总量(范围一与范围二之和)均值对比

资料来源:公司ESG报告,MioTech,中金公司研究部;注:数据截至2023年6月30日

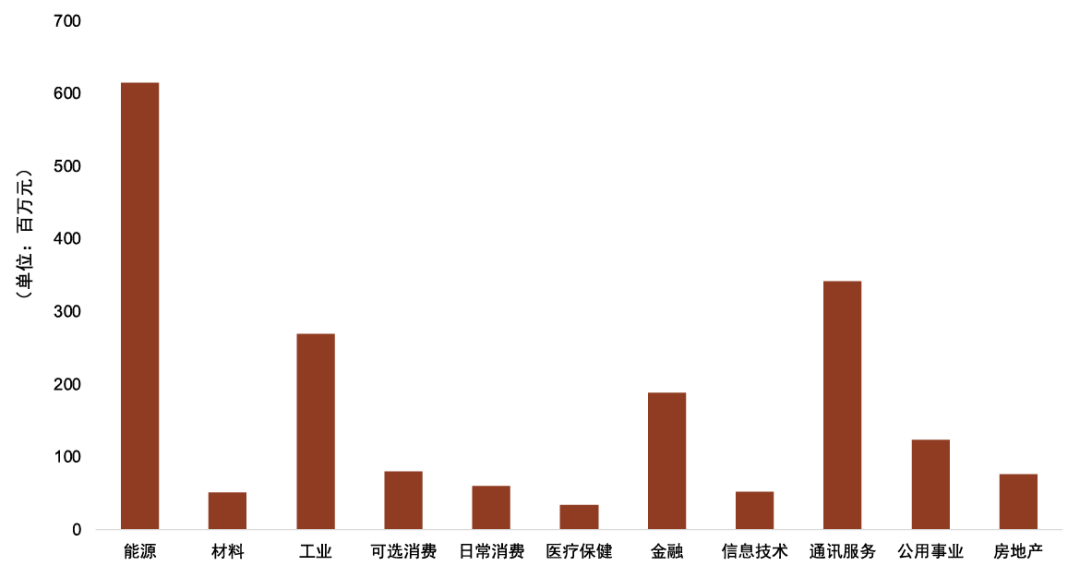

图表45:一级行业内碳排放强度(范围一与范围二之和)均值对比

资料来源:公司ESG报告,MioTech,中金公司研究部;注:数据截至2023年6月30日

社会维度:材料、能源和通讯服务行业研发投入较高,能源等行业员工福利总支出较高

研发投入属于评级体系中的“产品安全与责任”议题,医疗保险费、工伤保险费、职工福利费等员工福利支出属于“劳动关系管理”议题。我们对比了11个GICS一级行业内被评公司的相关指标的均值。

► 材料、能源和通讯服务行业研发投入较高。我们认为研发投入规模与行业经济规模、行业技术水平发展等因素相关。研发投入排名前三的行业经济规模较大,技术对企业生产经营的影响较大,加上材料与能源行业面临着绿色低碳转型的产业发展阶段,需要通过新型产品和服务的研发适应市场趋势,因此行业内企业研发投入较为显著。

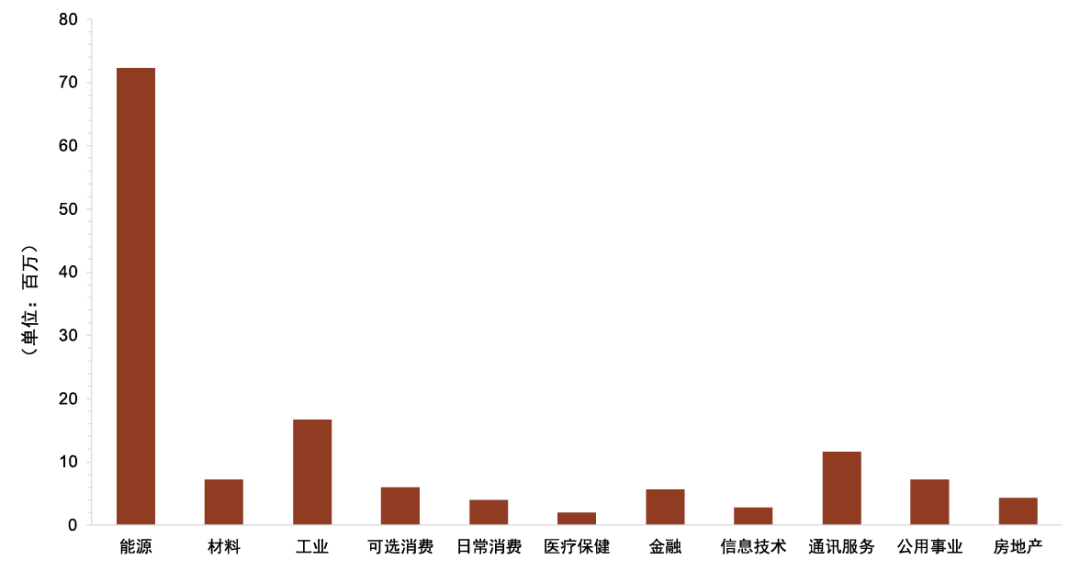

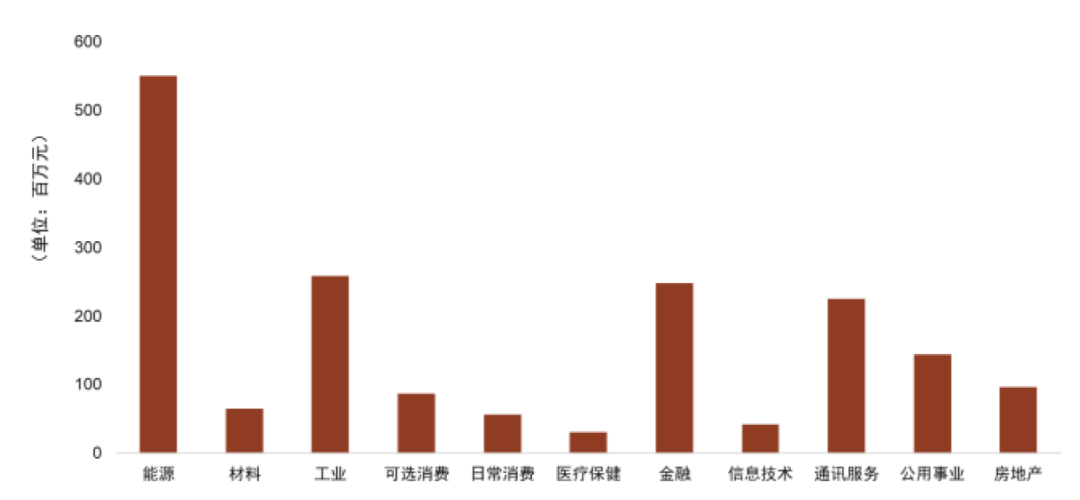

► 能源、金融和通讯服务行业在医疗保险费、工伤保险费、职工福利费等员工福利支出上较高。我们认为这与行业从业人数情况以及行业经济规模有关。

图表46:一级行业内公司研发投入均值对比

资料来源:公司ESG报告,MioTech,中金公司研究部

图表47:一级行业内公司医疗保险费缴纳均值对比

资料来源:公司ESG报告,MioTech,中金公司研究部

图表48:一级行业内公司工伤保险费缴纳均值对比

资料来源:公司ESG报告,MioTech,中金公司研究部

图表49:一级行业内公司职工福利总支出均值对比

资料来源:公司ESG报告,MioTech,中金公司研究部

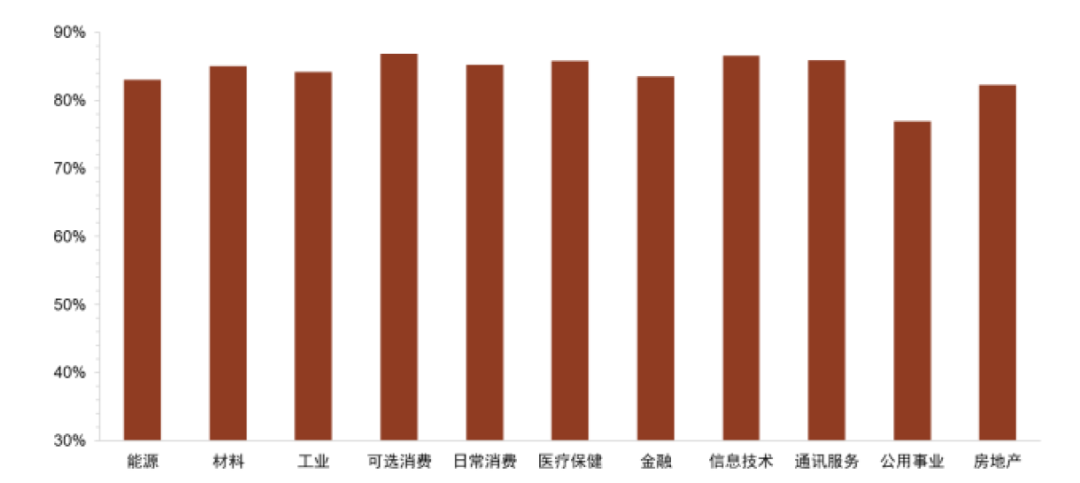

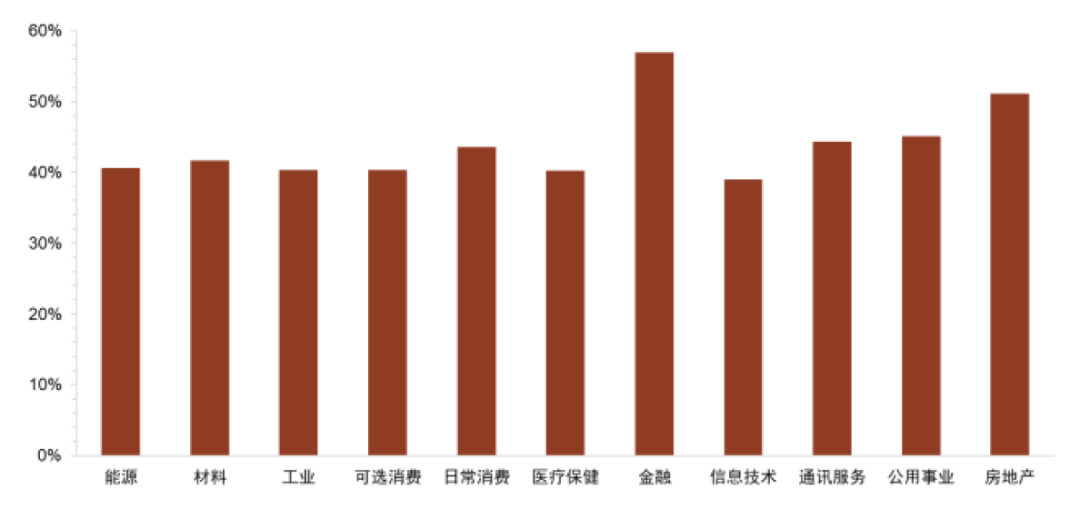

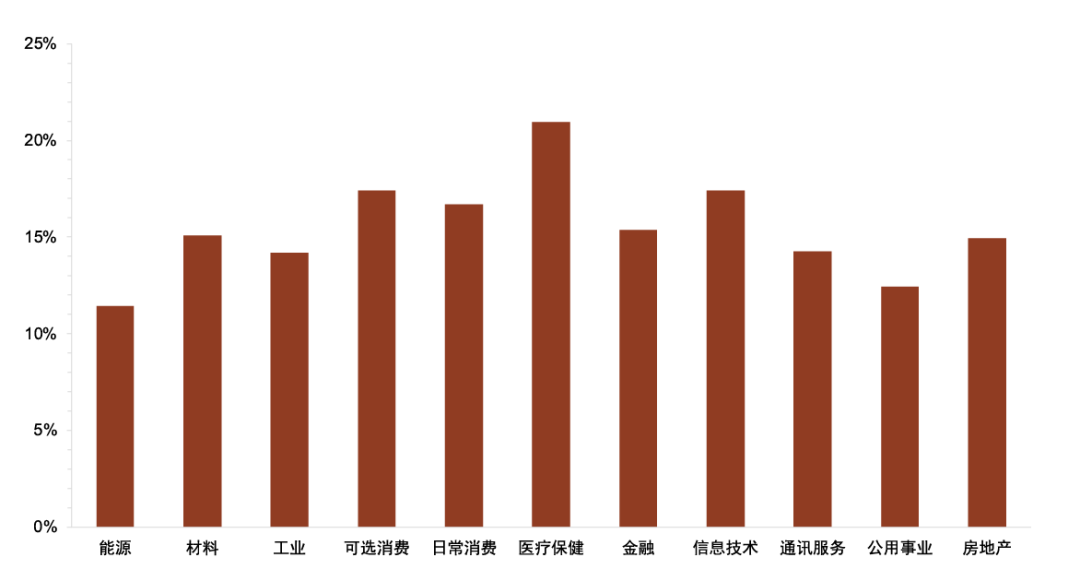

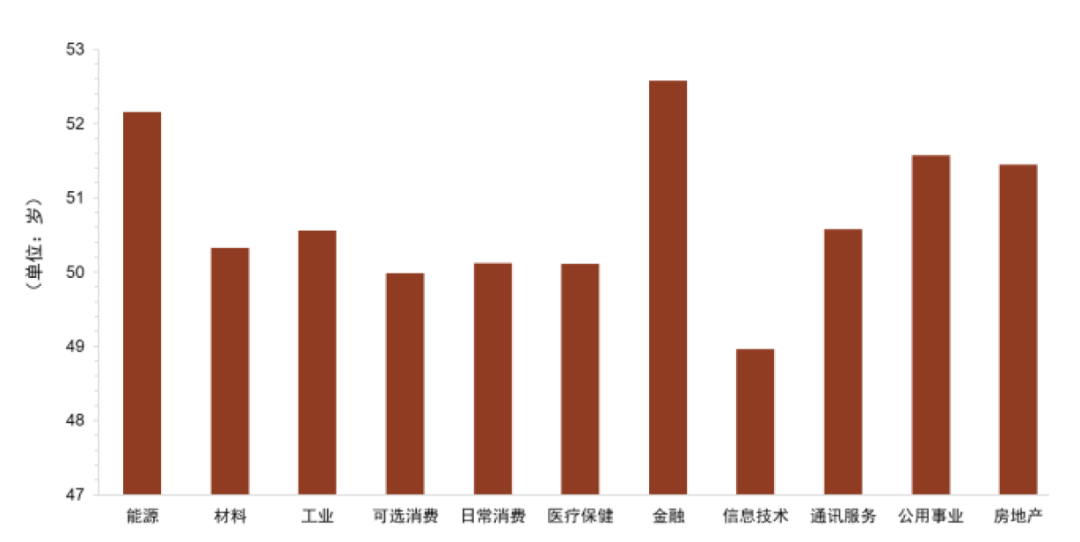

治理维度:各行业董监高保留率较高,管理层性别多元化程度分化

董监高保留率、董事会专业人士比例、董监高平均年龄和管理层女性高管占比属于评级体系中的“董监高制度”议题。我们对比了11个GICS一级行业内被评公司的董监高制度相关指标的均值。

► 董监高保留率体现公司领导层的稳定性。总体来看,各行业内公司的董监高保留率较高,在80%-90%范围之间,信息科技、可选消费和通讯服务等行业较高。我们认为,公司领导层的稳定有利于长期战略的规划和实行,公司领导层发生变动的原因通常也是投资者关心的内容。

► 董事会专业人士是指具有财会、法律和风险管理等专业背景的董事会成员。金融和房地产行业的公司董事会专业人士比例较高,其余行业的平均比例约为40%左右。

► 公司管理层性别多元化是公司治理领域的常见话题。我们发现女性高管比例总体不高,在10%-25%范围内,且差别较大,医疗保健、信息技术和可选消费行业女性高管占比居行业前三。

► 董监高的年龄特征一定程度上反映公司的人才选拔机制和培养模式,以及行业从业人员的年龄特征。大部分行业的董监高平均年龄都在50-53岁之间;信息技术行业的董监高平均年龄最低,我们认为这与从业者年轻化的现象有关。

图表50:一级行业内公司董监高保留率均值对比

资料来源:公司ESG报告,MioTech,中金公司研究部

图表51:一级行业内公司董事会专业人士比例均值对比

资料来源:公司ESG报告,MioTech,中金公司研究部

图表52:一级行业内公司管理层女性高管比例对比

资料来源:公司ESG报告,MioTech,中金公司研究部

图表53:一级行业内公司董监高平均年龄情况对比

资料来源:公司ESG报告,MioTech,中金公司研究部

中金ESG评级2023Q2得分更新:公司视角

上市公司ESG领先者实践情况:高度重要性议题得分较高

ESG得分排名前列的公司通常代表行业内高水平的ESG实践情况。了解ESG领先的公司有助于投资者判断行业ESG管理总体水平,将ESG因素结合至投资分析之中。使用正向筛选策略的ESG投资者可能会将其投资组合向ESG绩效较突出的公司倾斜,例如MSCI发布了MSCI ESG领导者指数,在母指数的行业中选择ESG评级表现最好的公司[3] 。

我们总结了2023Q2期26个二级行业内ESG总得分排名前3的公司,并归纳这些公司得分较高的ESG二级议题。我们发现,ESG领先者并非在所有ESG议题管理上面面俱到,而是在重要性程度高的ESG议题上通过管理实践和信息披露来取得较高的分数。

上市公司ESG得分排名变动情况:各行业内公司排名变化程度不同

除了排名前列的ESG领先公司外,我们认为投资者也需要关注ESG得分排名变动较大的公司。ESG得分变动通常是由于企业内部ESG管理效能提升或下降、以及争议事件的出现,因此得分变动通常可以作为ESG投资机遇或风险的提示信息。若公司ESG得分出现大幅下降情况,可能会促使ESG投资者进行参与(engagement)甚至停止投资。

[1]保留系数即该二级行业当期ESG总分排名前n个公司在下一期的ESG总分排名仍在前n个的概率(具体排名不论)。

[2]秩相关系数(Rank Correlation Coefficient),是一种非参数估计方法,用来估计两个序列中对应变量排序的相关性。我们采用秩相关系数来描述行业内公司ESG排名的前后期相关性, 即行业内排名的稳定性,数值越高,行业内公司ESG排名越稳定。

[3]https://www.msci.com/msci-esg-leaders-indexes

Source

文章来源

本文摘自:2023年7月11日已经发布的《中金ESG评级2023Q2更新》

分析员 潘海怡 SAC 执业证书编号:S0080523070001

分析员 周萧潇 SAC 执业证书编号:S0080521010006 SFC CE Ref:BRA090

分析员 刘均伟 SAC 执业证书编号:S0080520120002 SFC CE Ref:BQR365

联系人 金 成 SAC 执业证书编号:S0080122030152

联系人 曹钰婕 SAC 执业证书编号:S0080122030141

联系人 陈宜筠 SAC 执业证书编号:S0080122080368

Legal Disclaimer

法律声明

本篇文章来源于微信公众号: 中金量化及ESG