中金 | ETF与指数产品:中证1000和科创板产品资金流入领先

Abstract

摘要

全球:发达市场股票ETF资金流降至低位,资金流入通信行业

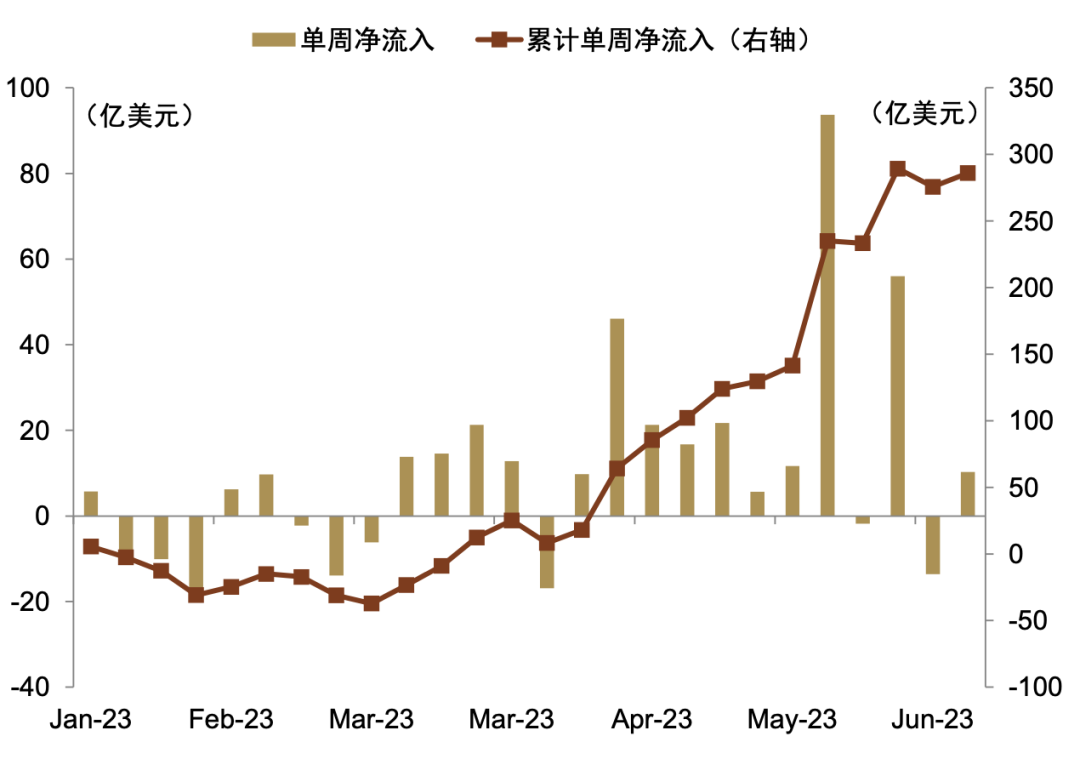

各类型产品:全球股票型ETF资金流维持低位。上周,全球权益类ETF资金小幅流入,具体,资金净流入由此前46亿美元小幅增长至63亿美元。债券类ETF资金净流持续收缩,上周资金净流入由55亿美元降至34亿美元。货币ETF产品资金大幅净流出11亿美元。

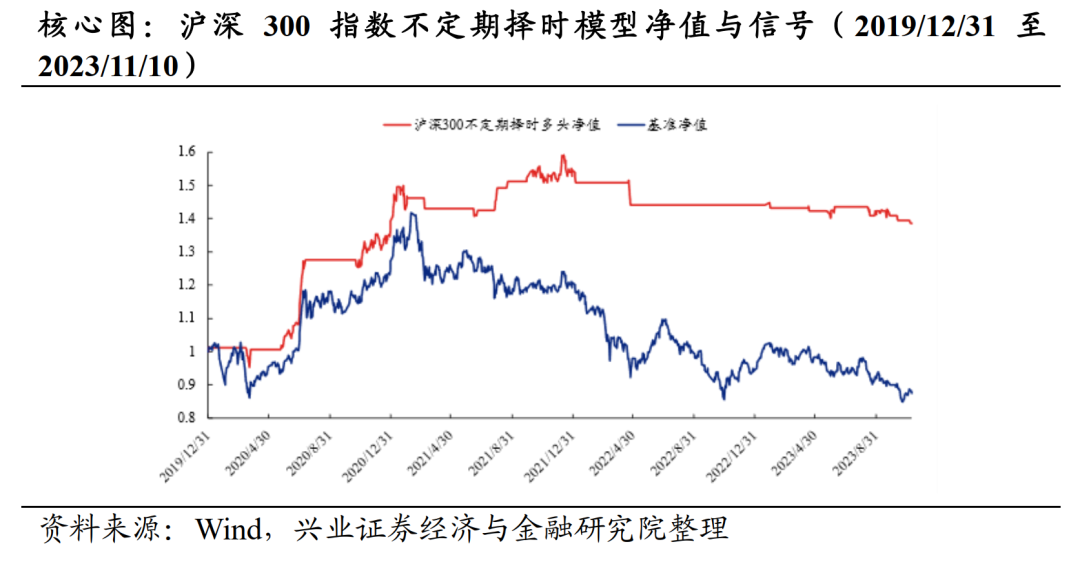

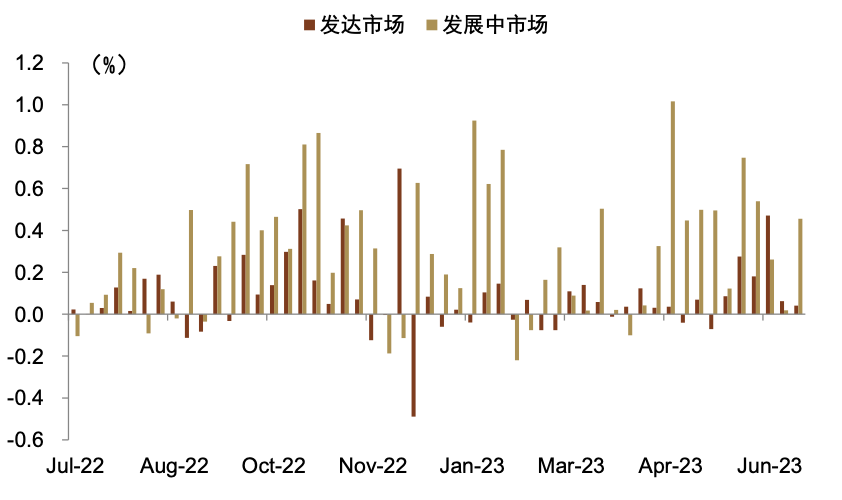

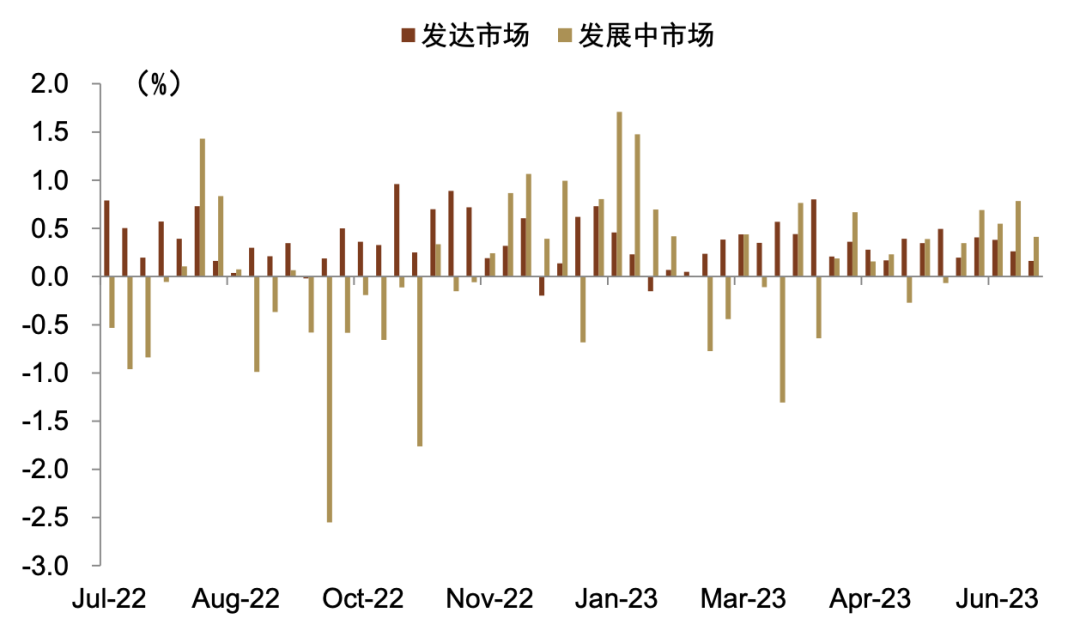

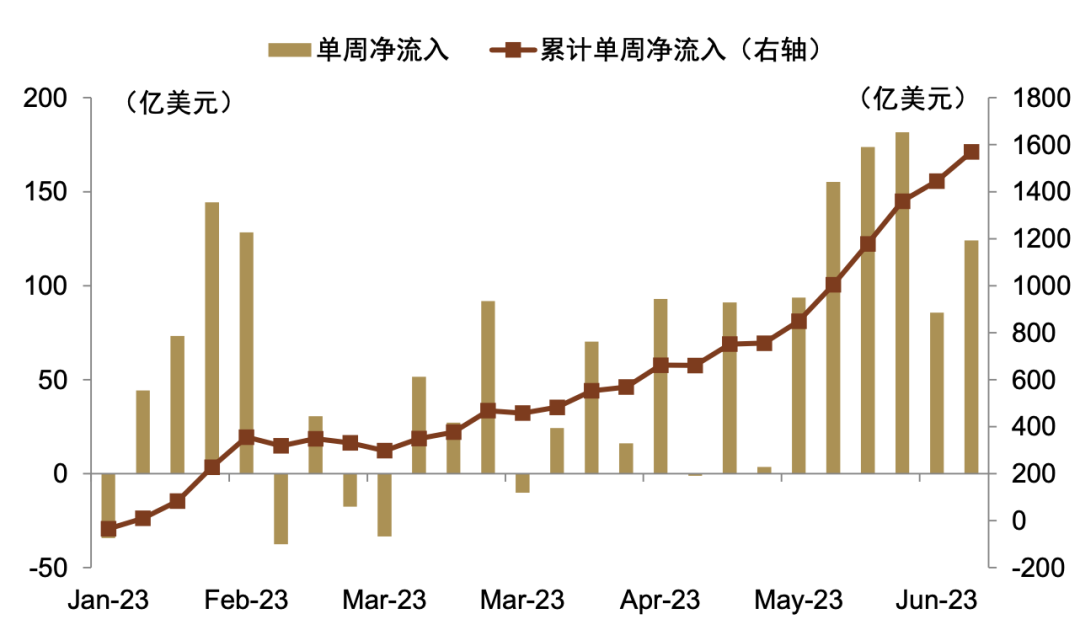

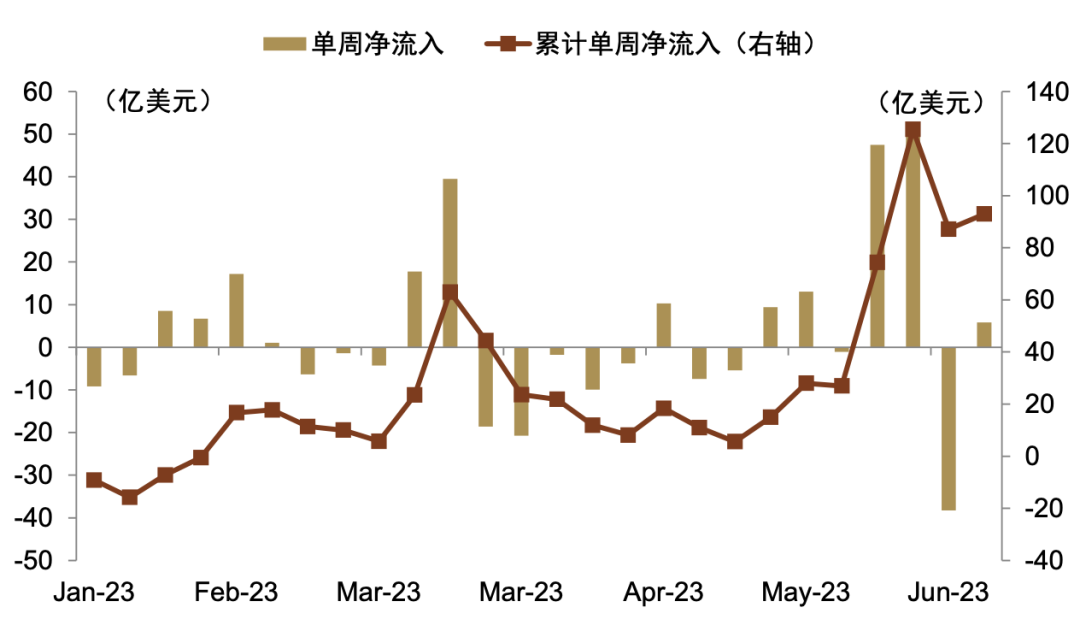

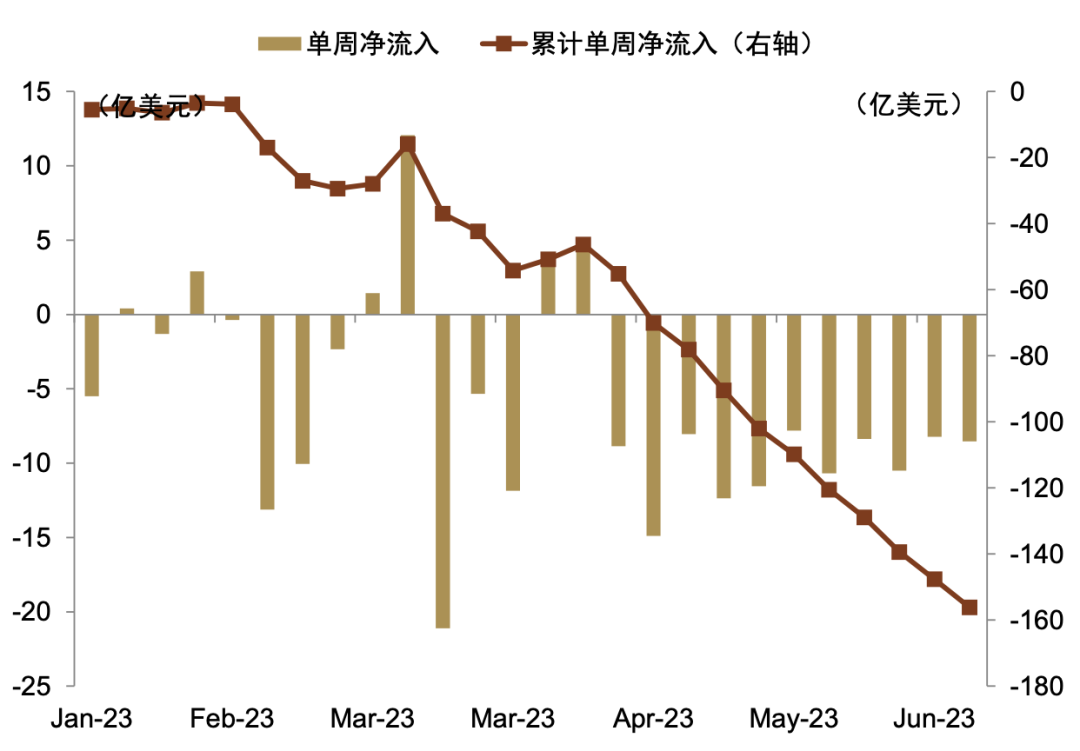

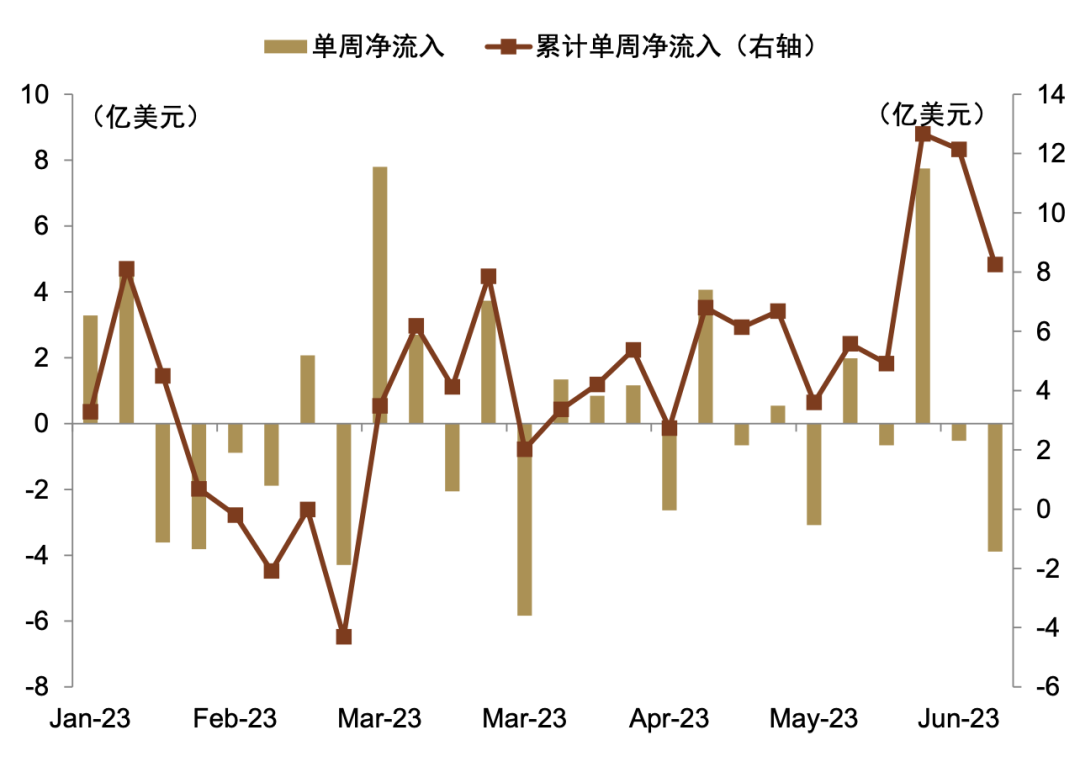

主要市场:发达市场股票ETF资金流降至低位。上周,发达市场股票ETF资金流边际持续下降,净流入由44亿美元降至29亿美元,新兴市场股票ETF资金净流入大幅扩张,由1亿美元升至35亿美元,目前发达市场股票ETF整体资金流入处于近一年低位,新兴市场处于近一年高位。债券ETF方面,发达市场债券ETF资金净流入持续收缩,由47亿美元降至30亿美元,处于近一年低位,新兴市场债券ETF资金小幅流入4亿美元。

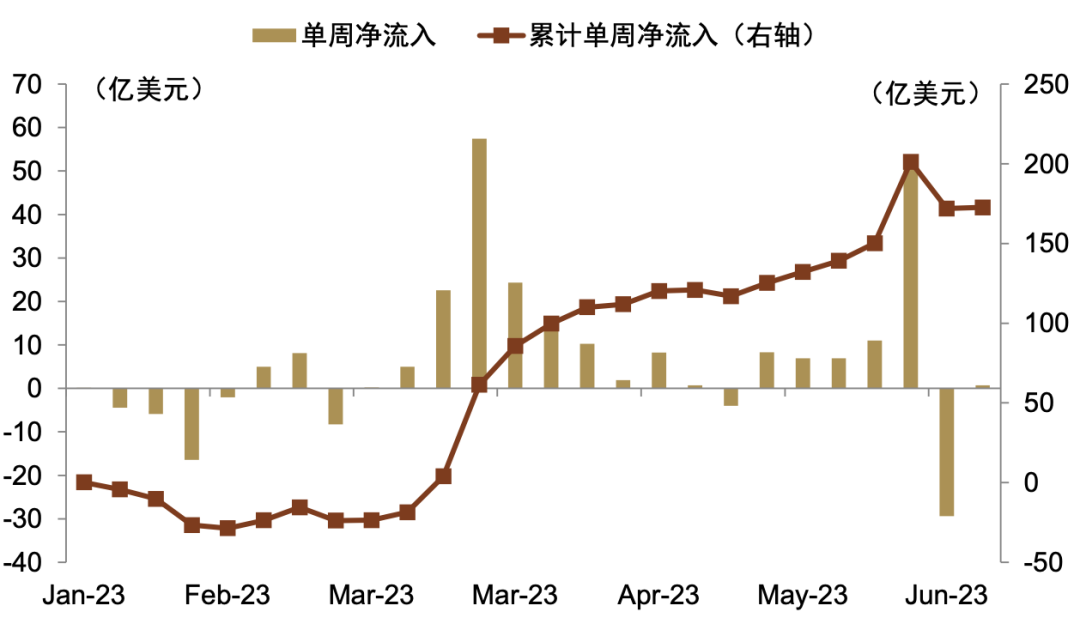

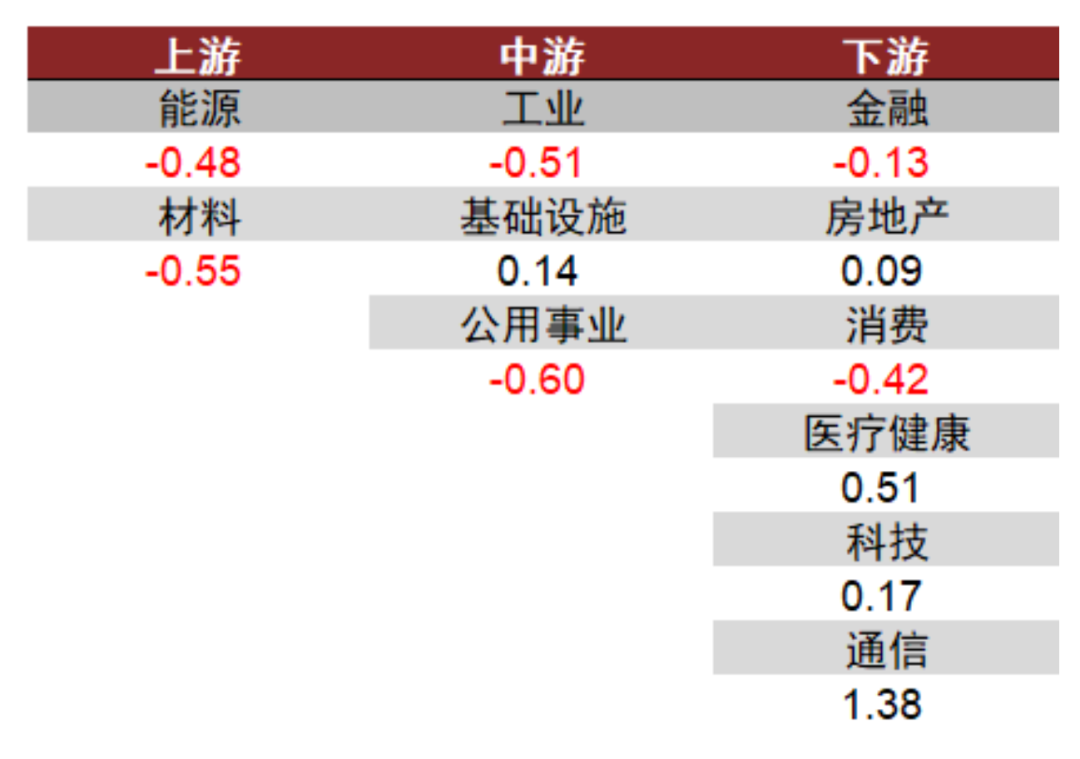

风格及行业:资金大幅流入通信行业。1)风格:上周,大小盘风格方面,大盘风格ETF资金净流78亿美元,中盘风格ETF净流出18亿美元,小盘风格ETF净流入6亿美元。综合产品历史资金流情况,大盘风格资金流入相对明显。成长价值风格方面,成长风格ETF资金净流入1亿美元,平衡风格ETF净流入124亿美元,价值风格ETF净流出59亿美元。综合产品历史资金流情况,平衡风格产品资金流入相对明显。2)行业:上周下游行业资金流出相对明显,上游和中游行业资金流出相对明显,其中中游公用事业和上游材料行业资金流出领先,资金流出分别占规模比例0.60%和0.55%,下游通信行业资金流入领先,资金流入占规模比例1.38%。

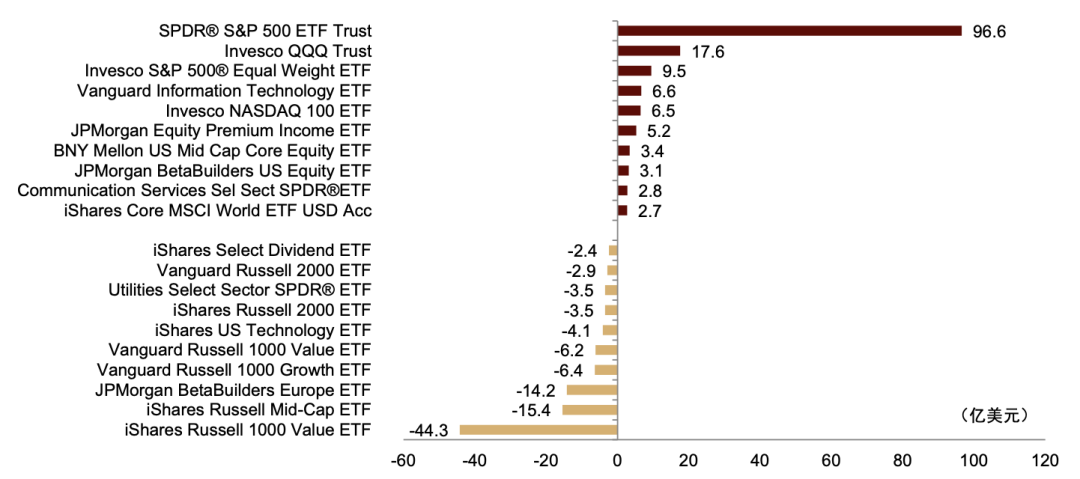

产品流向:S&P 500指数ETF资金净流入居前,Russell 1000 Value指数ETF资金净流出居前。

国内:股票ETF资金大幅流入,中证1000和科创50指数产品资金流入领先

市场规模:1)存量:截至2023年6月30日,国内股票型ETF规模合计13,377亿元,其中宽基类产品规模为6,198亿元,行业主题产品规模为6,789亿元。2)市场格局:华夏、易方达和华泰柏瑞非货币ETF规模居于前三,管理规模分别为3,241亿元、2,059亿元和1,306亿元,规模前十大公司市场份额稳定在80%左右。

市场概况:上周国内非货币ETF资金大幅流入,流入金额273亿元,其中股票型ETF资金大幅净流入247亿元,跨境、债券和商品型ETF资金分别小幅净流入11亿元、9亿元和8亿元。股票型ETF中,宽基和行业主题型ETF资金分别大幅净流入178亿元和63亿元,而SmartBeta ETF净流入6亿元;行业主题型ETF中,TMT和医药主题ETF资金流入领先,分别净流入38亿元和19亿元。在产品资金流上,中证1000和科创50指数ETF资金净流入居前,恒生科技指数ETF资金净流出居前。

产品动态:上周没有ETF产品上市,本周有1只ETF产品登记上市。

Text

正文

全球市场:发达市场股票ETF资金流降至低位,资金流入通信行业

产品及市场

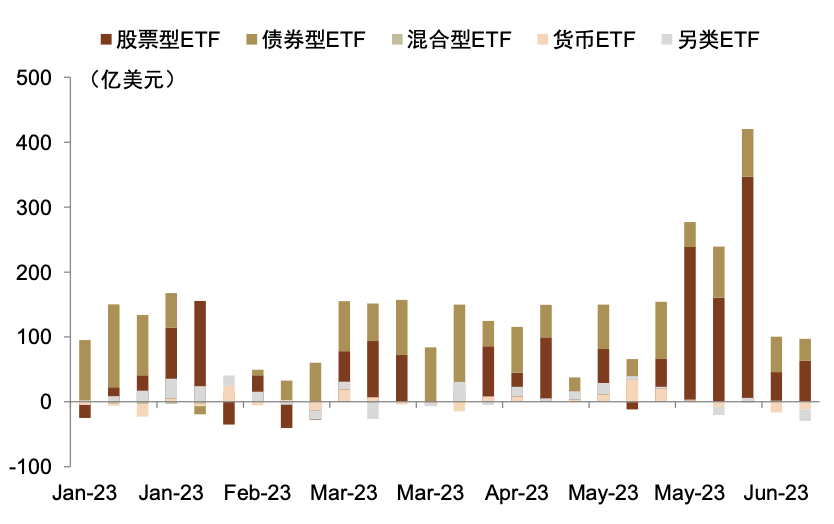

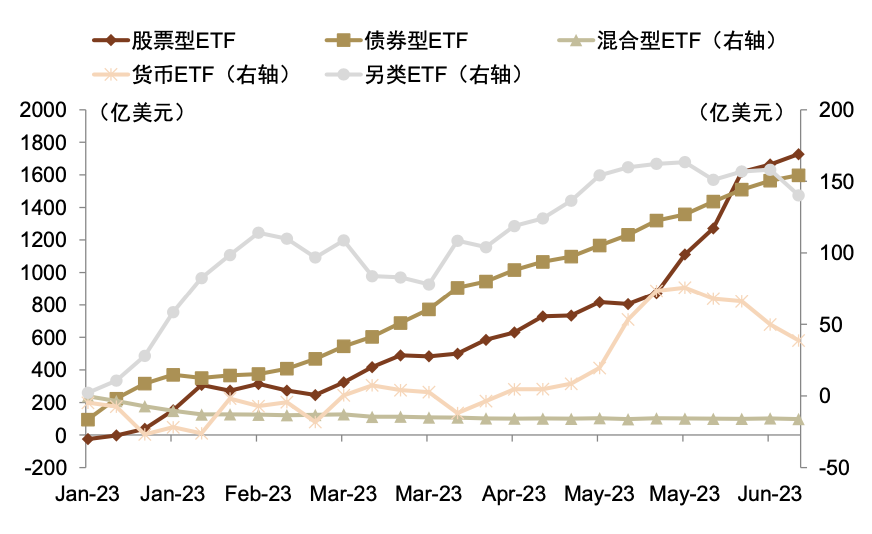

各类型产品:全球股票型ETF资金流维持低位。上周,全球权益类ETF资金小幅流入,具体,资金净流入由此前46亿美元小幅增长至63亿美元。债券类ETF资金净流持续收缩,上周资金净流入由55亿美元降至34亿美元。货币ETF产品资金大幅净流出11亿美元。

主要市场:发达市场股票ETF资金流降至低位。上周,发达市场股票ETF资金流边际持续下降,净流入由44亿美元降至29亿美元,新兴市场股票ETF资金净流入大幅扩张,由1亿美元升至35亿美元,目前发达市场股票ETF整体资金流入处于近一年低位,新兴市场处于近一年高位。债券ETF方面,发达市场债券ETF资金净流入持续收缩,由47亿美元降至30亿美元,处于近一年低位,新兴市场债券ETF资金小幅流入4亿美元。

图表1:过去半年每周全球各类ETF资金流入

注:数据截至2023.6.28

资料来源:EPFR,中金公司研究部

图表2:过去半年每周全球各类ETF资金净流入

注:数据截至2023.6.28

资料来源:EPFR,中金公司研究部

图表3:发达市场/新兴市场股票ETF资金流入/净资产

注:数据截至2023.6.28

资料来源:EPFR,中金公司研究部

图表4:发达市场/新兴市场债券ETF资金流入/净资产

注:数据截至2023.6.28

资料来源:EPFR,中金公司研究部

风格及行业

风格及行业:资金大幅流入通信行业。1)风格:上周,大小盘风格方面,大盘风格ETF资金净流78亿美元,中盘风格ETF净流出18亿美元,小盘风格ETF净流入6亿美元。综合产品历史资金流情况,大盘风格资金流入相对明显。成长价值风格方面,成长风格ETF资金净流入1亿美元,平衡风格ETF净流入124亿美元,价值风格ETF净流出59亿美元。综合产品历史资金流情况,平衡风格产品资金流入相对明显。2)行业:上周下游行业资金流出相对明显,上游和中游行业资金流出相对明显,其中中游公用事业和上游材料行业资金流出领先,资金流出分别占规模比例0.60%和0.55%,下游通信行业资金流入领先,资金流入占规模比例1.38%。

图表5:全球大盘风格股票ETF资金流入情况

注:数据截至2023.6.28

资料来源:EPFR,中金公司研究部

图表6:全球价值风格股票ETF资金流入情况

注:数据截至2023.6.28

资料来源:EPFR,中金公司研究部

图表7:全球中盘风格股票ETF资金流入情况

注:数据截至2023.6.28

资料来源:EPFR,中金公司研究部

图表8:全球平衡风格股票ETF资金流入情况

注:数据截至2023.6.28

资料来源:EPFR,中金公司研究部

图表9:全球小盘风格股票ETF资金流入情况

注:数据截至2023.6.28

资料来源:EPFR,中金公司研究部

图表10:全球成长风格股票ETF资金流入情况

注:数据截至2023.6.28

资料来源:EPFR,中金公司研究部

图表11:上周行业ETF资金流入/净资产(%, 全球)

注:数据截至2023.6.28

资料来源:EPFR,中金公司研究部

图表12:全球上游行业股票ETF资金流入情况

注:数据截至2023.6.28

资料来源:EPFR,中金公司研究部

图表13:全球中游行业股票ETF资金流入情况

注:数据截至2023.6.28

资料来源:EPFR,中金公司研究部

图表14:全球下游行业股票ETF资金流入情况

注:数据截至2023.6.28

资料来源:EPFR,中金公司研究部

图表15:上周美国股票ETF资金净流入(出)前十

资料来源:Morningstar,中金公司研究部

机构情况

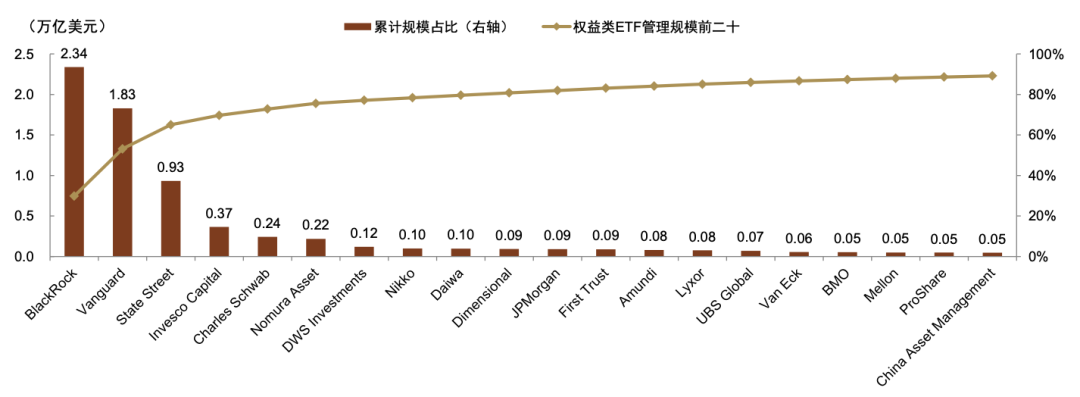

图表16:全球权益类ETF管理规模前二十的基金公司

注:数据截至2023.6.28

资料来源:EPFR,中金公司研究部

国内市场:股票ETF资金大幅流入,中证1000和科创50指数产品资金流入领先

各类型产品

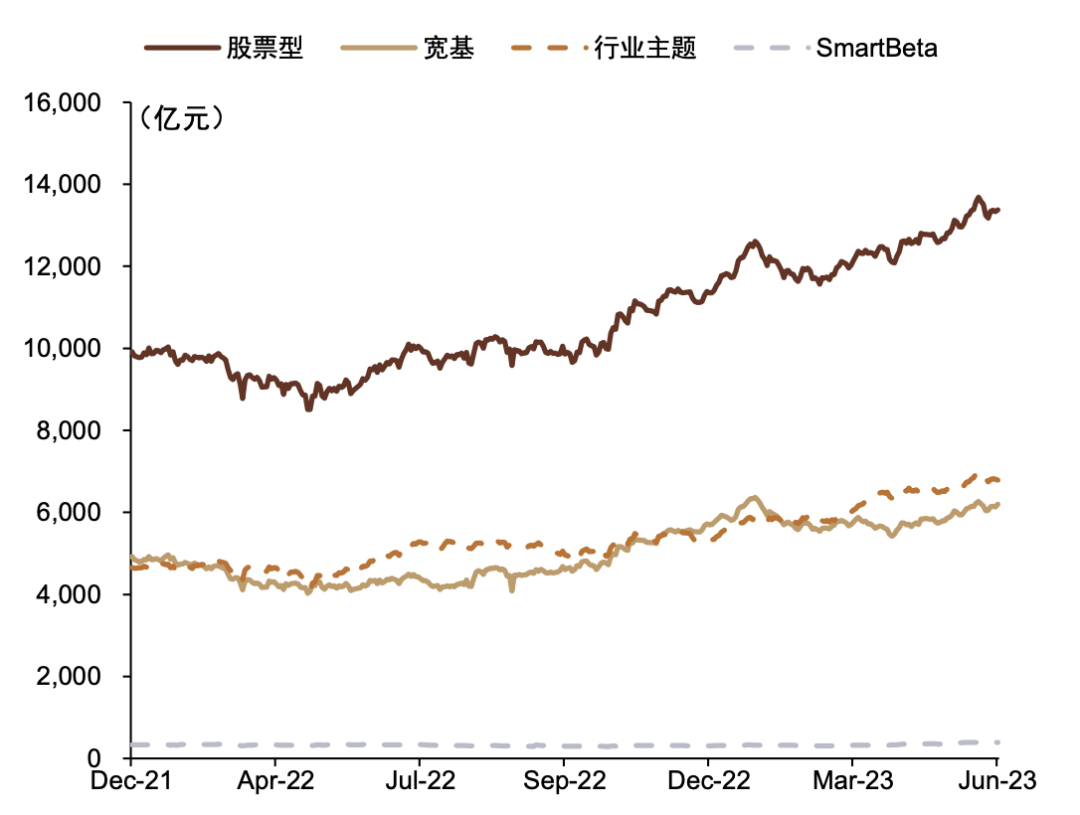

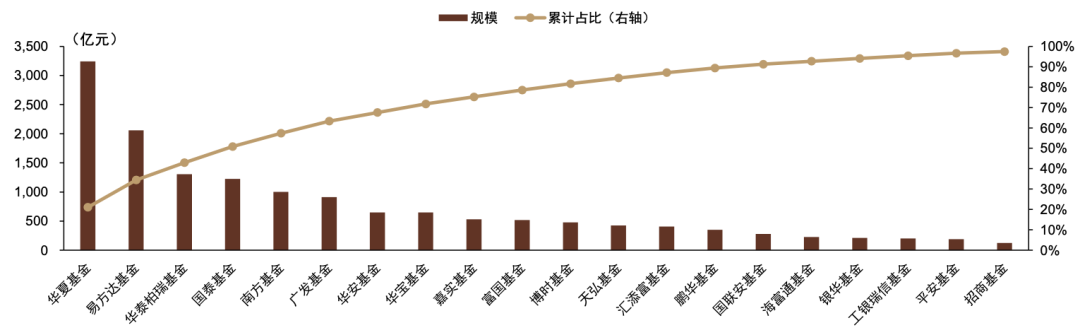

市场规模:1)存量:截至2023年6月30日,国内股票型ETF规模合计13,377亿元,其中宽基类产品规模为6,198亿元,行业主题产品规模为6,789亿元。2)市场格局:华夏、易方达和华泰柏瑞非货币ETF规模居于前三,管理规模分别为3,241亿元、2,059亿元和1,306亿元,规模前十大公司市场份额稳定在80%左右。

图表17:国内股票ETF规模变化(按指数类别)

注:数据截至2023.6.30

资料来源:Wind,中金公司研究部

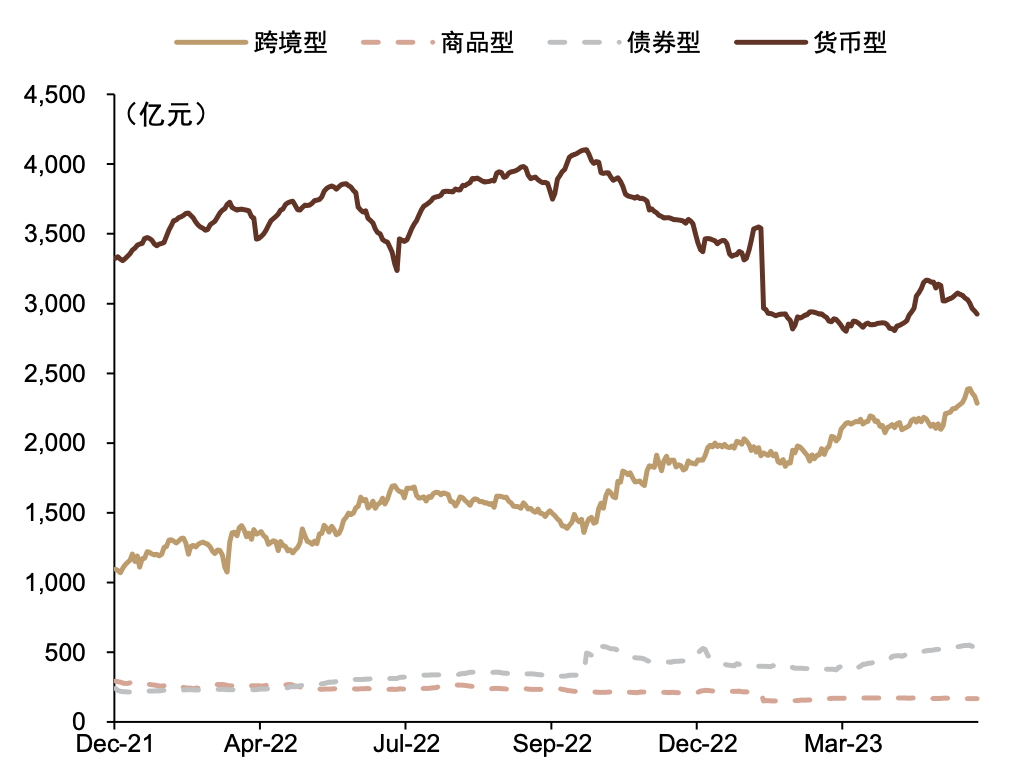

图表18:国内非权益ETF规模变化(按资产类别)

注:数据截至2023.6.30

资料来源:Wind,中金公司研究部

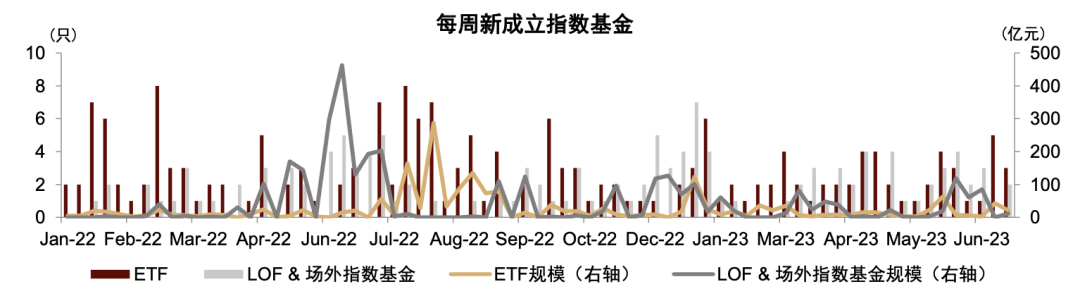

图表19:2022年以来每周新成立指数基金数量&规模

注:数据截至2023.6.30

资料来源:Wind,中金公司研究部

图表20:国内ETF管理规模前二十的基金公司

注:数据截至2023.6.30

资料来源:Wind,中金公司研究部

资金流向

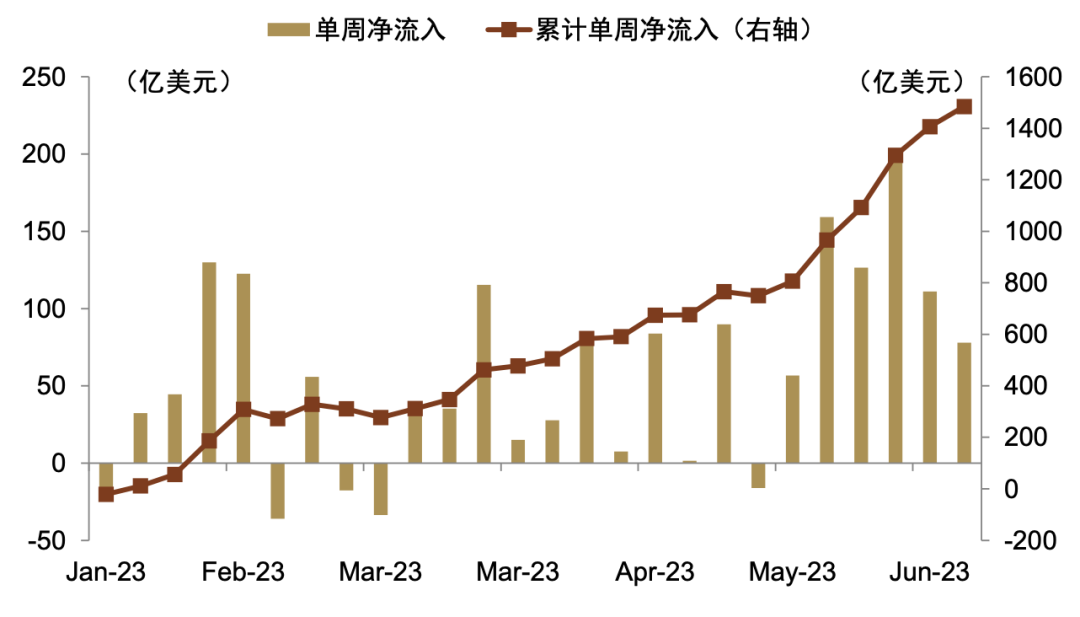

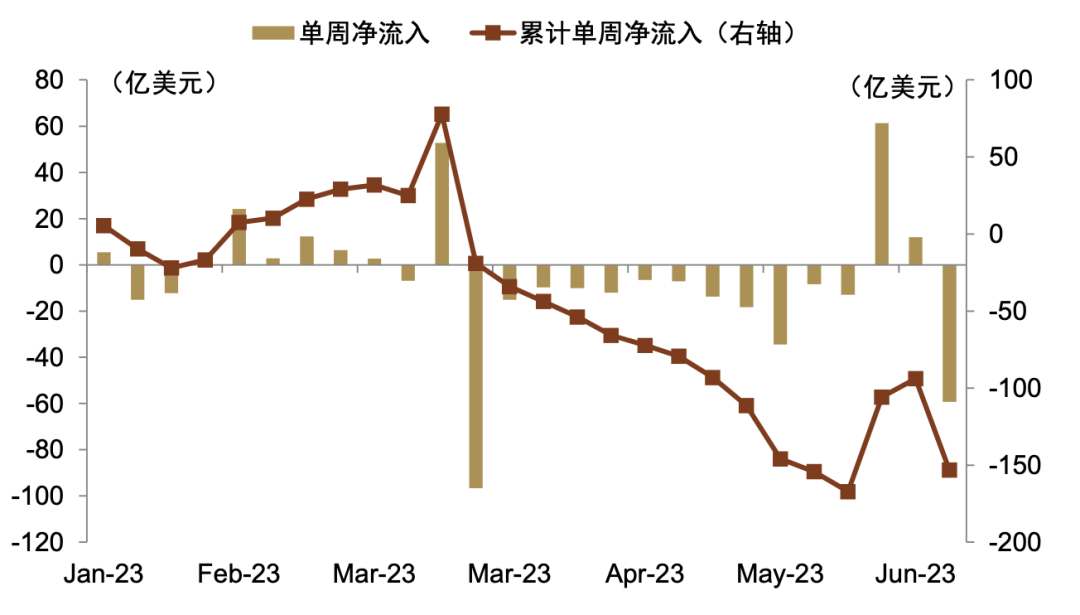

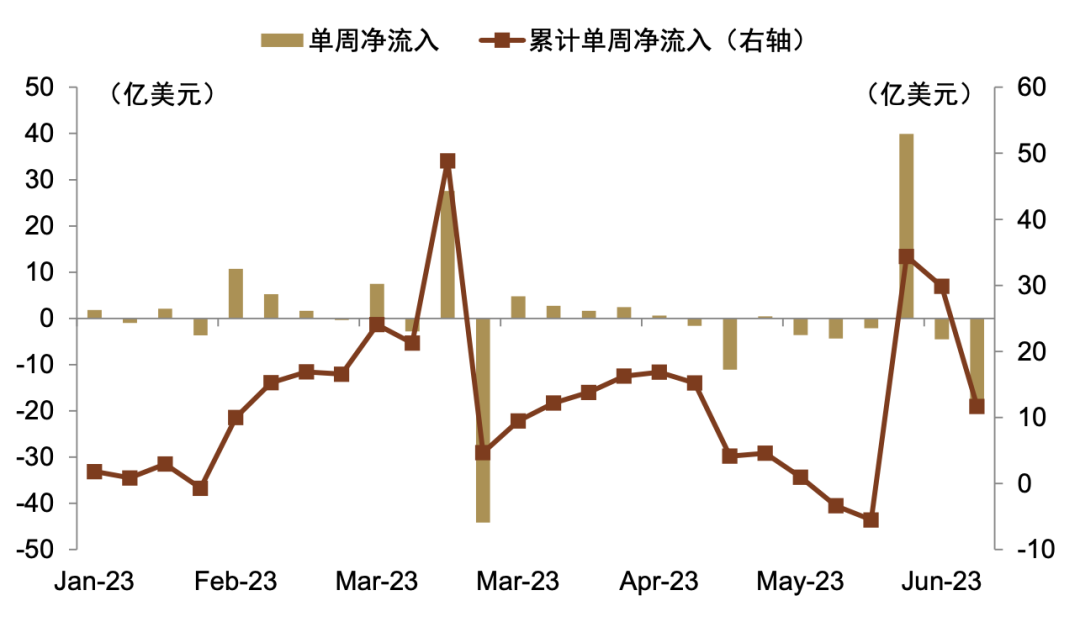

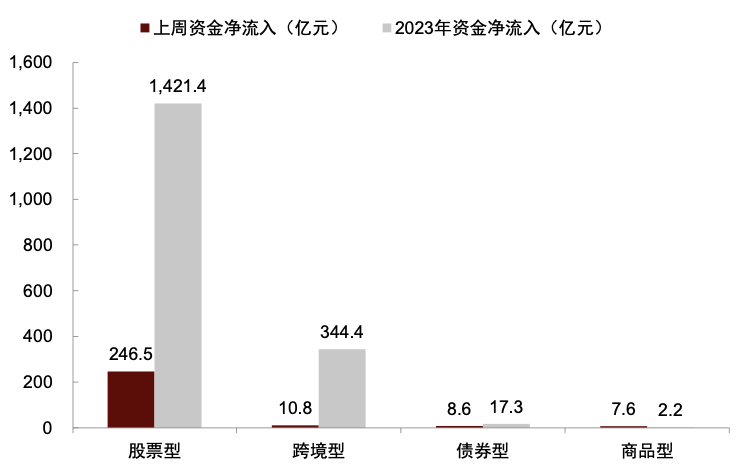

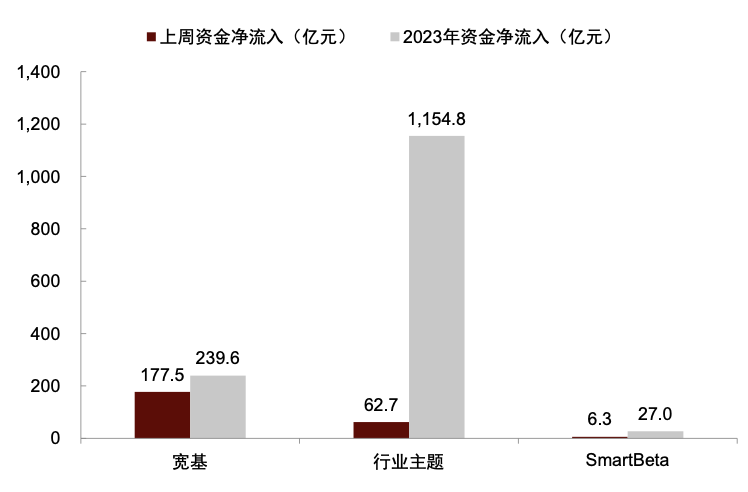

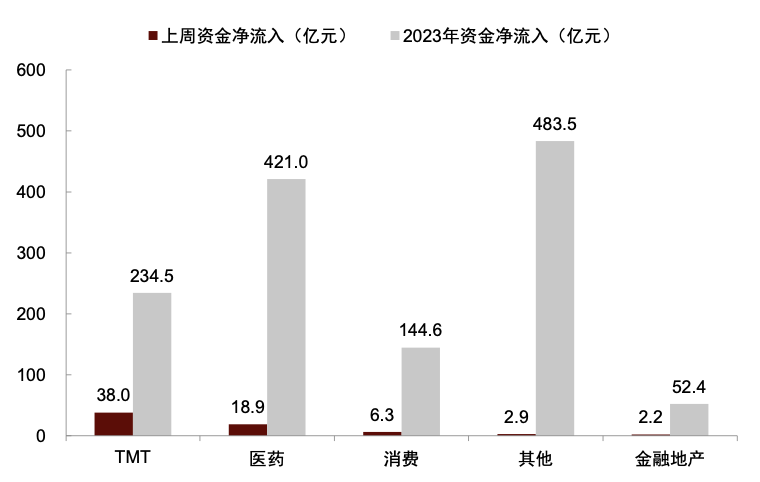

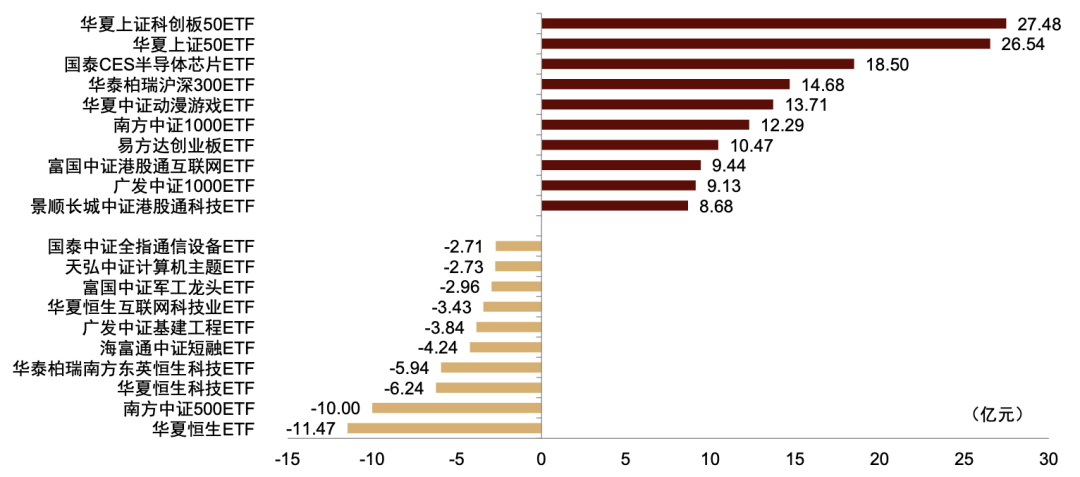

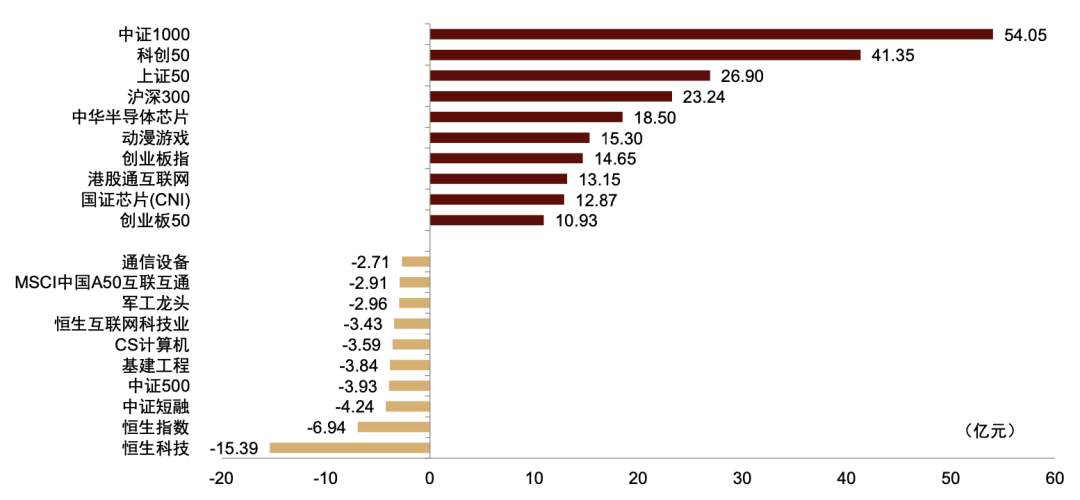

市场概况:上周国内非货币ETF资金大幅流入,流入金额273亿元,其中股票型ETF资金大幅净流入247亿元,跨境、债券和商品型ETF资金分别小幅净流入11亿元、9亿元和8亿元。股票型ETF中,宽基和行业主题型ETF资金分别大幅净流入178亿元和63亿元,而SmartBeta ETF净流入6亿元;行业主题型ETF中,TMT和医药主题ETF资金流入领先,分别净流入38亿元和19亿元。在产品资金流上,中证1000和科创50指数ETF资金净流入居前,恒生科技指数ETF资金净流出居前。

图表21:国内ETF资金净流向与沪深300指数走势

注:数据截至2023.6.30

资料来源:Wind,中金公司研究部

图表22:国内非货币ETF资金净流量(按资产类别)

注:数据截至2023.6.30

资料来源:Wind,中金公司研究部

图表23:国内股票ETF资金净流量(按指数类别)

注:数据截至2023.6.30

资料来源:Wind,中金公司研究部

图表24:国内行业主题ETF资金净流量(按细分类别)

注:数据截至2023.6.30

资料来源:Wind,中金公司研究部

图表25:上周国内非货币ETF资金净流入(出)前十

注:数据截至2023.6.30

资料来源:Wind,中金公司研究部

图表26:上周国内非货币ETF跟踪指数资金净流入(出)前十

注:数据截至2023.6.30

资料来源:Wind,中金公司研究部

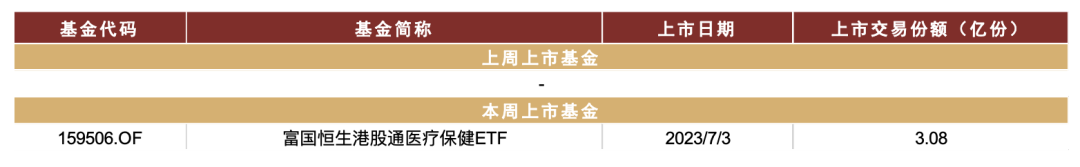

产品动态:上周没有ETF产品上市,本周有1只ETF产品登记上市。

图表27:上周、本周上市产品明细(ETF & LOF & 场外指数基金)

注:数据截至2023.6.30

资料来源:Wind,中金公司研究部

风险提示

1)ETF在基金管理运作过程中,可能面临市场风险、管理风险、技术风险、赎回风险,从而影响基金的整体收益水平。2)基金产品及基金管理人的历史业绩并不代表未来表现。3)本报告不涉及证券投资基金评价业务。

Source

文章来源

本文摘自:2023年7月2日已经发布的《ETF与指数产品周报(121):中证 1000 和科创板产品资金流入领先》

胡骥聪 分析员 SAC 执业证书编号:S0080521010007 SFC CE Ref:BRF083

朱垠光 分析员 SAC 执业证书编号:S0080523060001

刘均伟 分析员 SAC 执业证书编号:S0080520120002 SFC CE Ref:BQR365

Legal Disclaimer

法律声明

本篇文章来源于微信公众号: 中金量化及ESG