中金|孤舟难挡千层浪——数说“固收+”基金的团队投研建设

Abstract

摘要

“固收+”基金的投资运作思路:站在团队的肩膀上

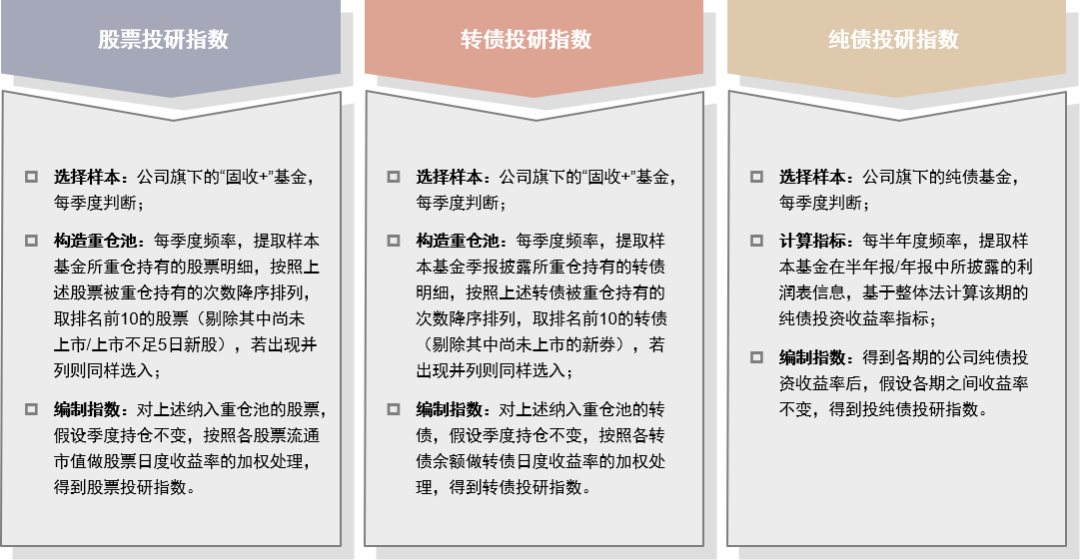

如何量化基金管理人在各类资产端的投研建设?对于股票和转债资产而言,我们从公司旗下在管产品出发,利用产品持仓信息找到被集中持有的个股或个券,从而起到模拟构造出“公司重点资产池”的效果,这一重点池所形成的资产收益率曲线,也即代表着公司在该类资产上的整体投研实力。对于纯债资产,我们使用公司旗下纯债产品的半年度利润表信息,应用整体法得到各期的公司纯债投资收益率,得到关键期限样本点后,再基于线性差值法构造指数。

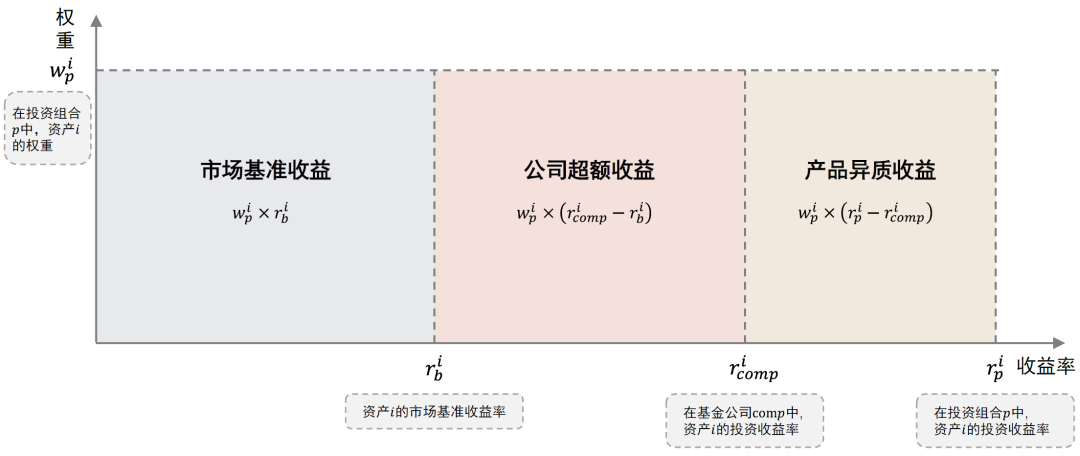

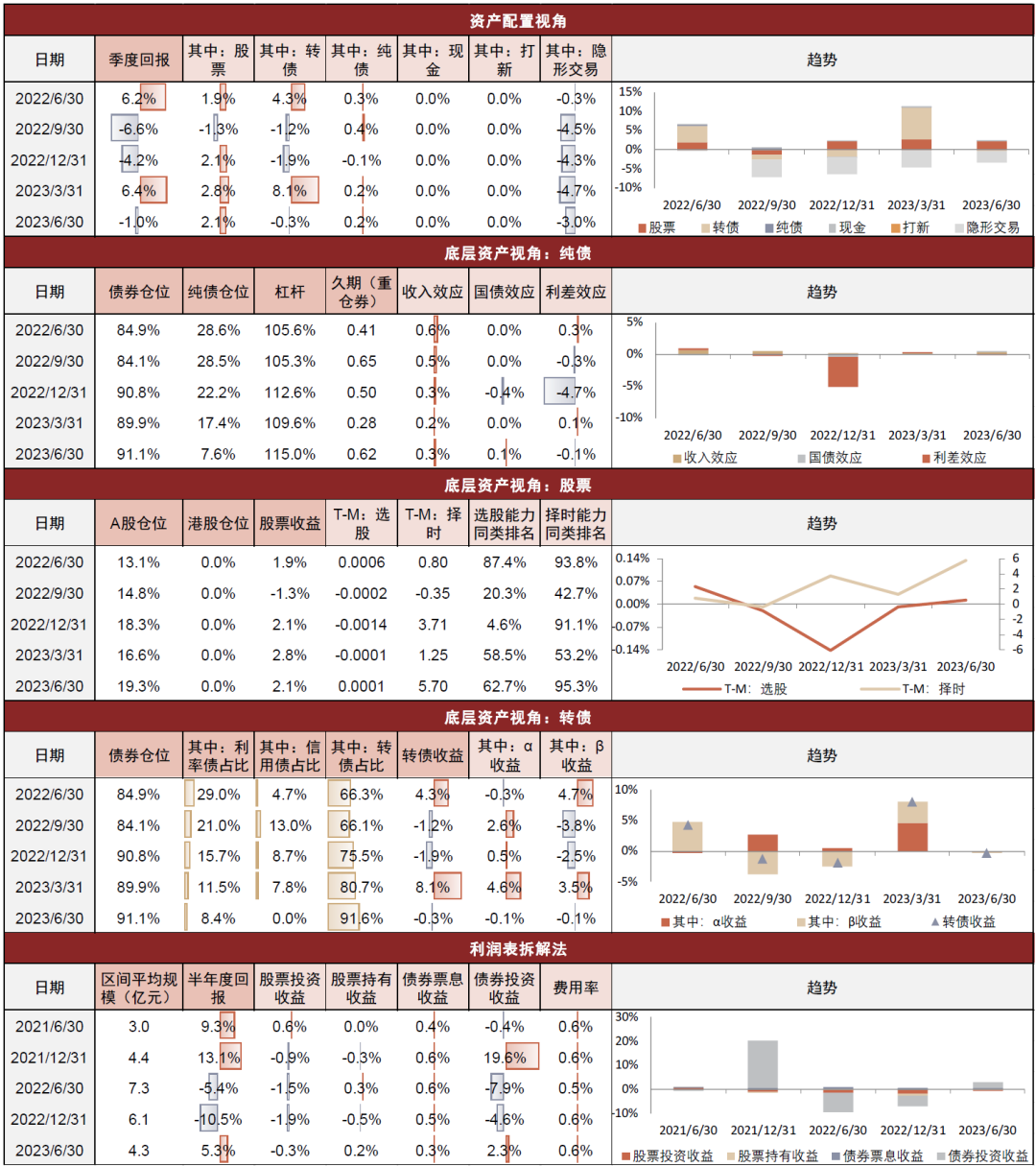

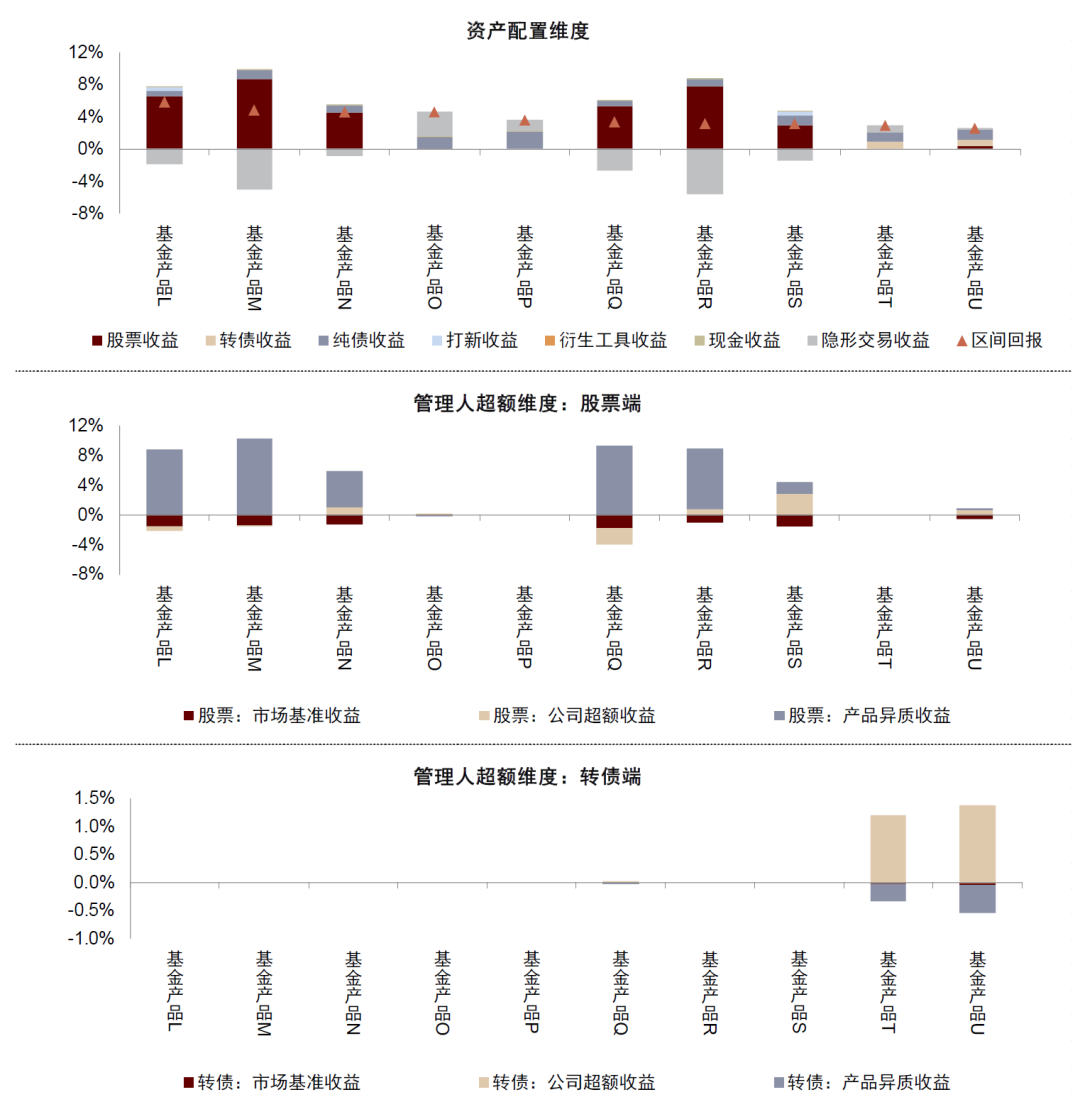

应用:“固收+”基金业绩归因及优选新视角

“固收+”基金业绩归因的双层分析框架:业内关于“固收+”基金业绩归因所做的讨论,多数遵循着“资产配置+底层资产”的双层分析框架,即首先针对产品所持有的纯债、转债、股票等资产进行收益分解,再对上述每一类资产内部进行基于持仓法、净值法或财务报表法的收益归因。基于“固收+”基金更加依靠团队的运作特征,我们尝试搭建“资产配置+管理人超额”的业绩归因框架,将“固收+”基金的收益来源分解到大类资产后,再对各类资产拆分出“市场基准收益”+“公司超额收益”+“产品异质收益”。

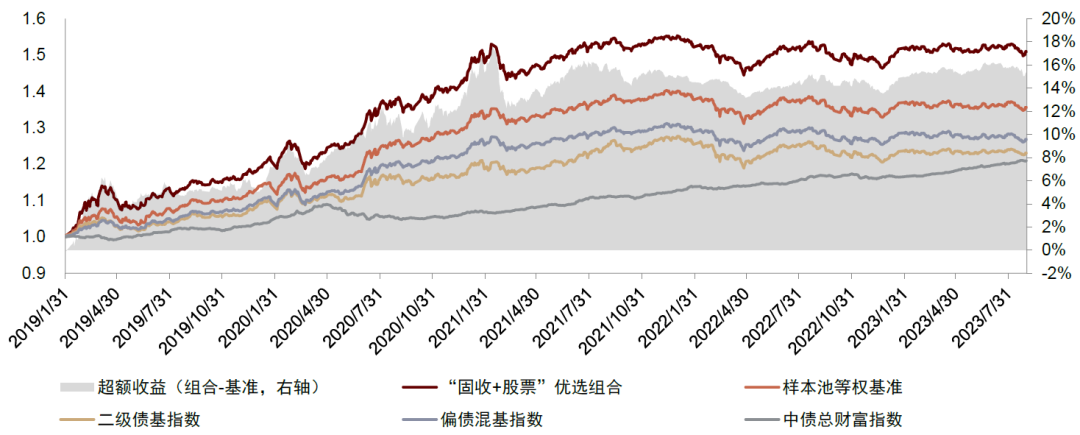

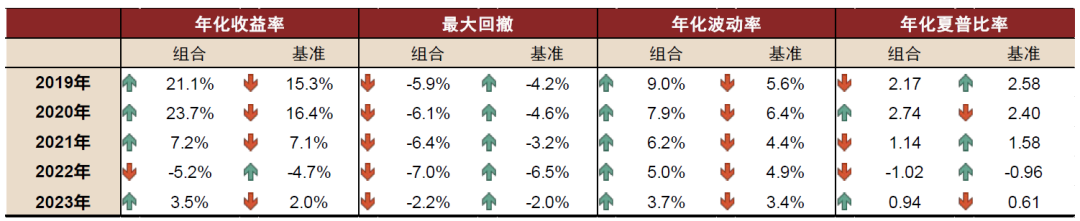

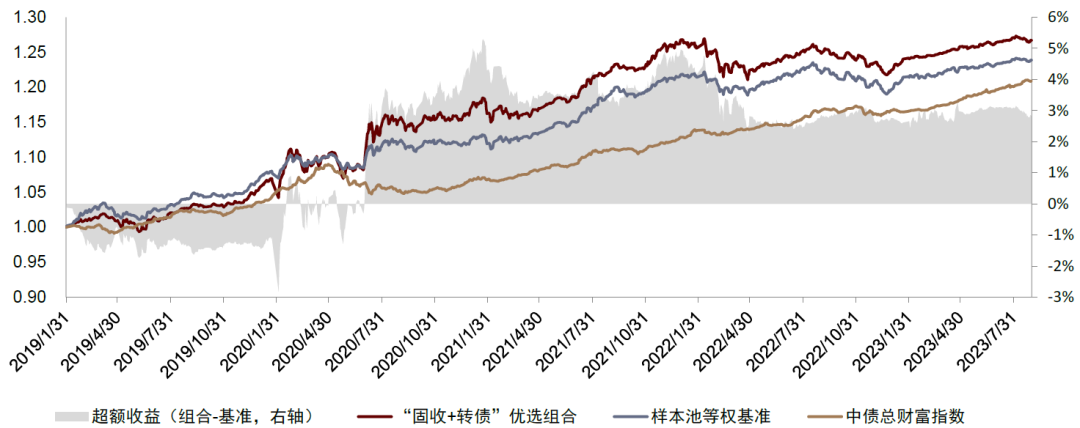

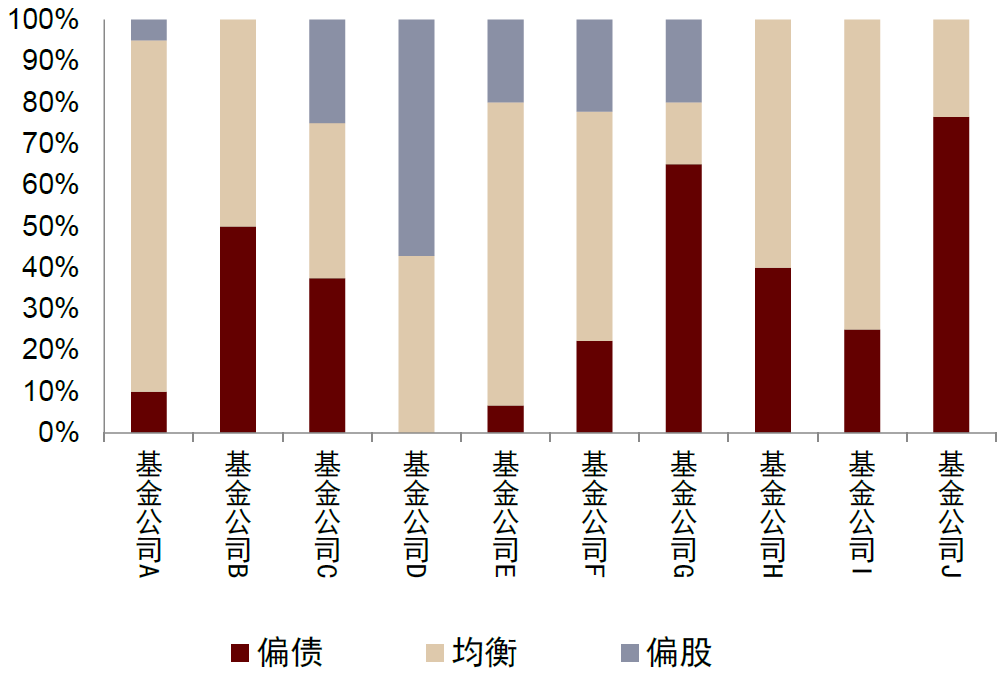

基于业绩归因结果的“固收+”基金优选框架:我们以季报发布月的月末为调仓时点,分别构造“固收+股票”、“固收+转债”以及“固收+纯债”投资组合。1)“固收+股票”优选组合:高权益仓位、持续领先的公司股票投研收益及产品异质收益,自2019年1月末至今年化收益率9.77%;2)“固收+转债”优选组合:高转债仓位、低股票仓位、持续领先的转债收益,自2019年1月末至今年化收益率5.68%;3)“固收+纯债”优选组合:较低权益仓位、持续领先的公司纯债投研收益及产品异质收益,自2019年1月末至今年化收益率6.26%。

探讨:从团队投研建设看“固收+”基金业务的突围之道

遍历“固收+”基金近年来的发展之路,我们见证了不同管理人发挥差异化本领,打造了不一样的“固收+”投资团队,我们尝试以管理人视角对基金业绩来源及投研能力变迁进行刻画。

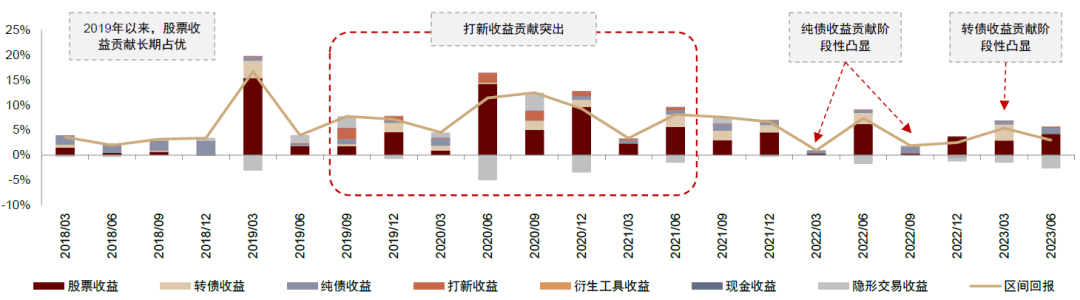

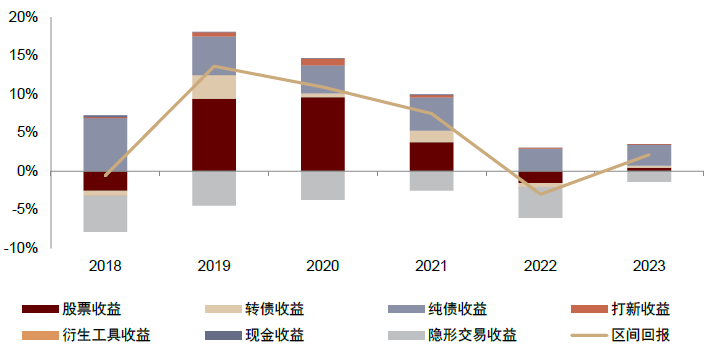

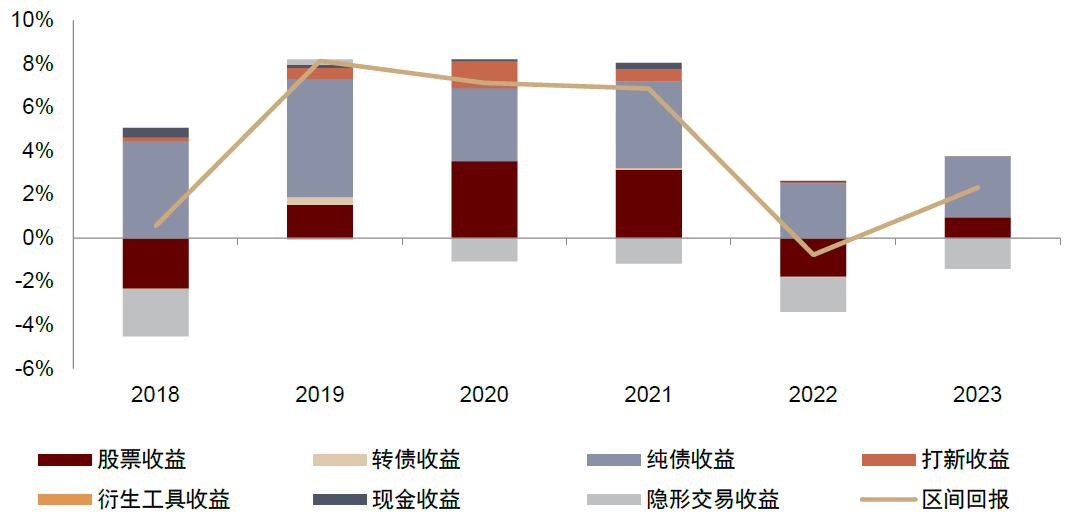

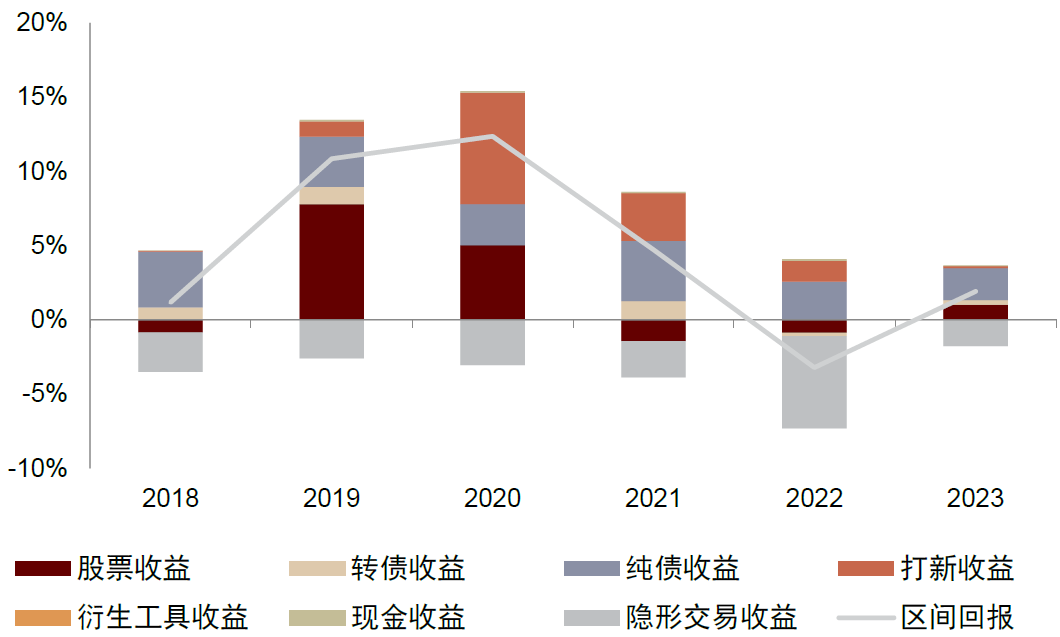

► 主流策略变迁:“固收+”基金在多数年份都能够获得正向回报,其中,纯债端贡献稳定安全垫,各管理团队在纯债端赚取超额的难度相对较大,股票端自2019年以来长期提供较高收益贡献,转债端的收益贡献则具有阶段性特征;头部“固收+”基金管理人在股票端的投研建设已相对完备,而转债端则有待提升。

► 股票投研建设:头部“固收+”基金管理人在股票资产端的投决思路存在差异,我们从回撤控制、持有体验、重仓迭代三个维度描绘头部机构“固收+”基金业务的股票端管理特征。

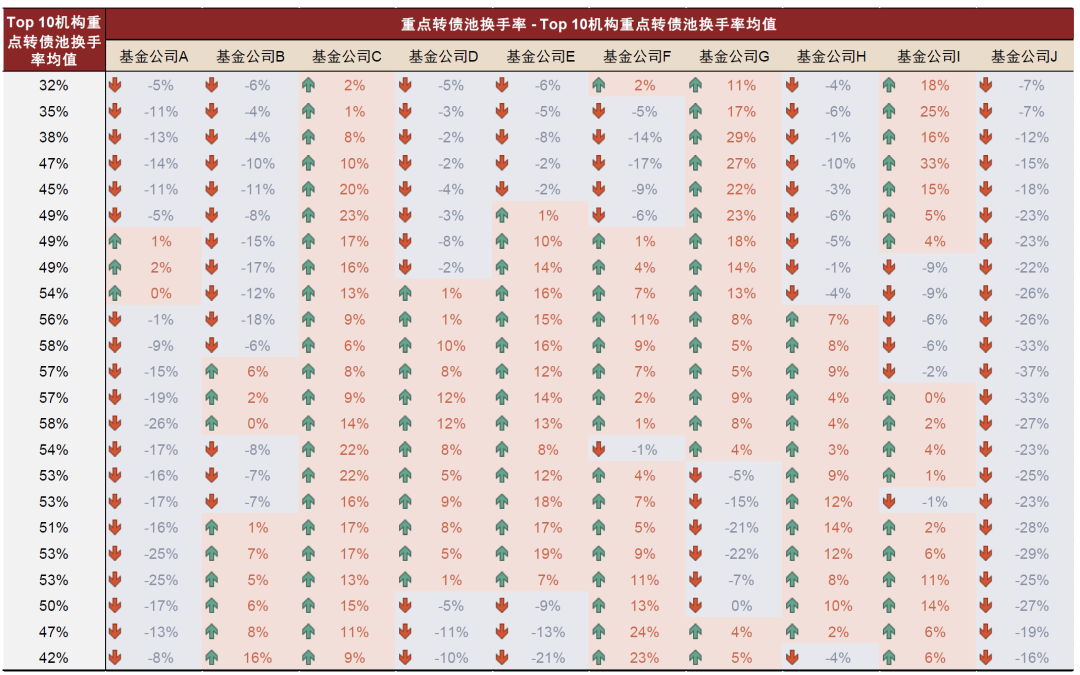

► 转债投研建设:我们复盘2019-2021年股票转债同步上行阶段、2023Q1转债相对股票性价比更优阶段,观察头部管理人在转债择券与转债仓位上的变化趋势,盘点在转债投研上具有特色、能够抓住市场上行机遇的机构。

► 打新策略转型:自2021年末新股红利退坡以来,打新基金迎来大规模赎回,只有少部分自2022年以来业绩表现不俗,实现积极转型;曾经的“固收+”打新基金往往坚持打新,但增厚效果明显下滑,主要收益来源转向纯债。

Text

正文

“固收+”基金可投资产类别多元、策略组合方式繁多,对于管理团队的综合投研实力或也有着更高的要求和更深的依赖。换言之,基金公司在各类资产端的投研积累及资源多寡,或也一定程度上代表着产品能够“站在团队的肩膀上”获取到多厚的安全垫。基于上述思想,本文提出并解决如下两个问题:1)如何衡量基金公司在各类资产端的投研实力?2)拆分并剥离市场基准及公司超额后,“固收+”基金的特质收益是否可持续?

“固收+”基金的投资运作思路:站在团队的肩膀上

“固收+”基金:“独当一面”还是“协同配合”?

“固收+”基金 本质上是一类以绝对收益思路运作的多资产策略型产品,除纯债基底以外,投资组合中还可能会涉及到股票、可转债、衍生品等资产类型,并辅以打新、定增等增厚手段。也正是由于可投资产类别多元、策略组合方式繁多,能够独立承担多维度决策的“多边形战士”类基金经理或较为难觅,这样看来,“团队投研能力”在“固收+”基金投资运作中的重要性则不言而喻。

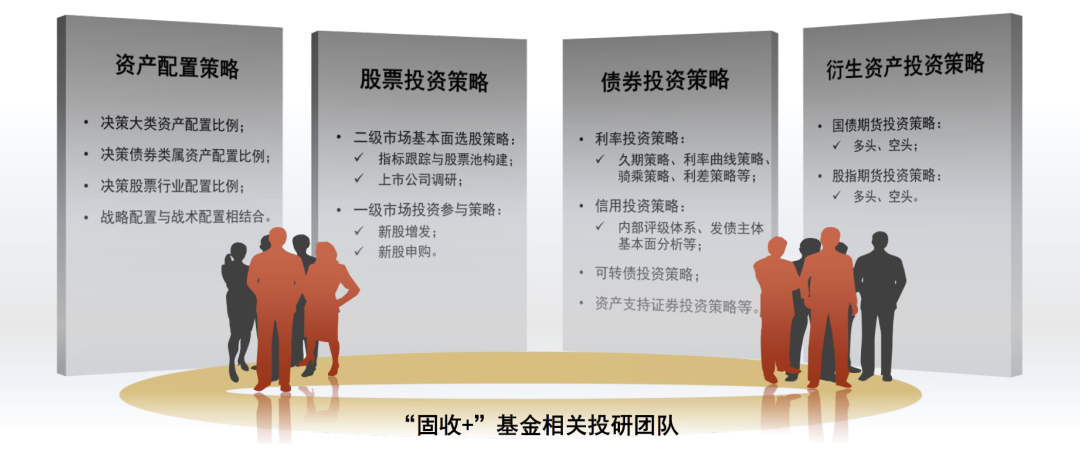

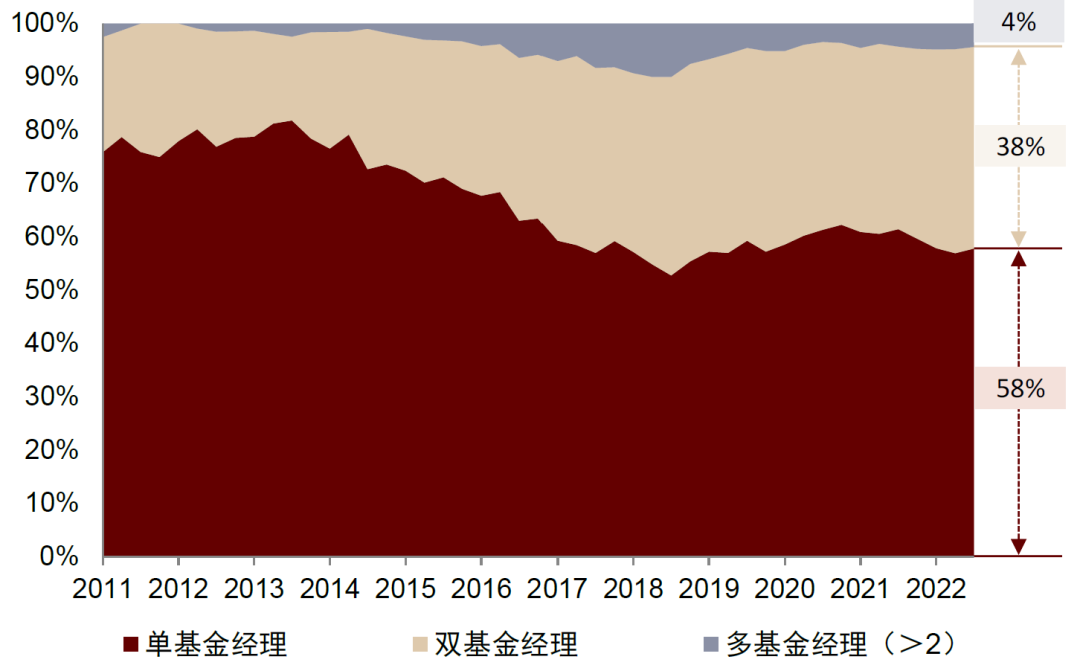

从国内“固收+”基金的团队建设与管理模式变迁上,我们也可以窥得一斑:一是近年来不少基金管理人纷纷成立了多元资产管理类团队或部门,来专门进行混合资产类产品的内部合作与分工管理;二是我们发现多位基金经理共管模式下的“固收+”基金整体波动相对更低,这一点在此前发布的报告《细说多人共管模式公募基金的发展之路》中有更为详细的探讨。“固收+”基金所牵涉的投决维度相对广泛,管理难度陡然提升,即使产品是由单基金经理任职管理,也难免需要汲取来自整个投研团队的研究成果与投决思路,因此这类产品对于管理人及团队的综合投研实力也便有着更高的要求和更深的依赖。

图表1:“固收+”基金的协同配合思路

图表2:“固收+”基金的管理模式变迁

注:截至2023/6/30;2)按产品数量占比统计

资料来源:Wind,中金公司研究部

图表3:共管模式下,“固收+”基金业绩波动相对较小

注:截至2023/8/31

资料来源:Wind,中金公司研究部

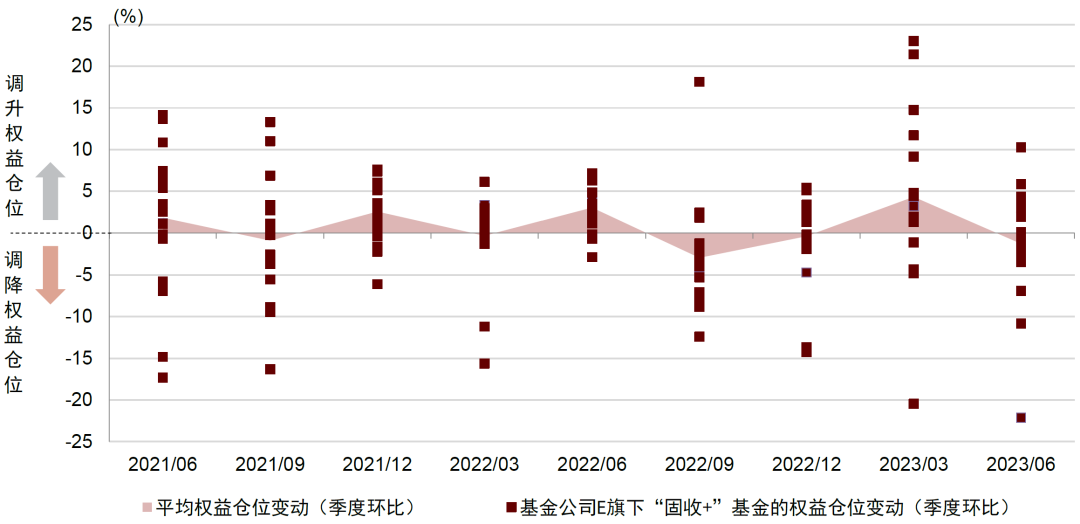

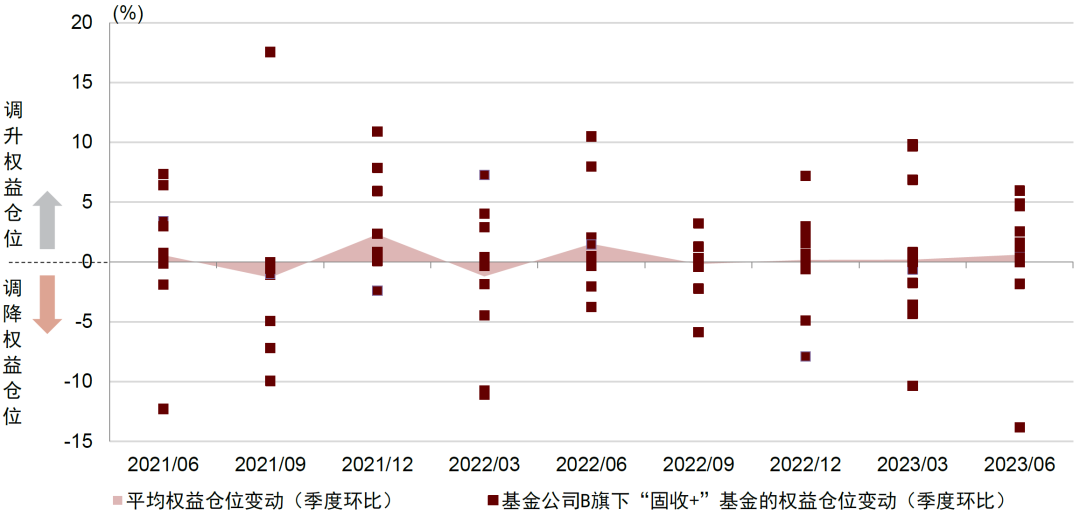

另一方面,即使是同一团队,内部成员的管理思路或是投资业绩依然会存在差异,我们同样认为,一支优秀的管理团队间应当有着密切交流,在彼此信任的前提下默契配合,而并非强制决策和盲目统一,我们称之为一种“和而不同”的团队协作思想。团队中的每一位基金经理都理应在保有丰厚投研资源的基础上保持着属于自己的独立与清醒,可能有时会拥有一些不同于市场或团队一致观点的判断与坚持,并且是后验有效的。

图表4:基金公司E:旗下不同“固收+”基金的各期权益仓位变化方向存在差异

注:考察区间为2021Q1-2023Q2,所选样本需满足在区间内均划分为“固收+”基金

资料来源:Wind,中金公司研究部

图表5:基金公司B:旗下不同“固收+”基金的各期权益仓位变化方向存在差异

注:考察区间为2021Q1-2023Q2,所选样本需满足在区间内均划分为“固收+”基金

资料来源:Wind,中金公司研究部

这也为我们对于“固收+”基金的业绩归因及优选提供了新的思路:基于“固收+”基金的投资运作特征,我们可以将其收益来源拆分为“市场基准”+“公司超额”+“产品异质”三个部分,从而区分出产品中的哪些收益是由团队整体投研实力贡献而来,哪些收益是由基金经理胜出团队平均水平的独立决策而来。我们提出这样的设想,如若公司投研收益所提供的安全垫长期充分,同时产品异质收益稳定靠前,这样的产品或拥有着更具确定性及持续性的收益来源。

图表6:“固收+”基金的业绩来源拆分思路:“市场基准”+“公司超额”+“产品异质”

资料来源:中金公司研究部

如何构造基金管理人在各类资产端的投研指数?

那么接下来的问题在于,应当如何从量化视角刻画各家管理人的团队投研情况?

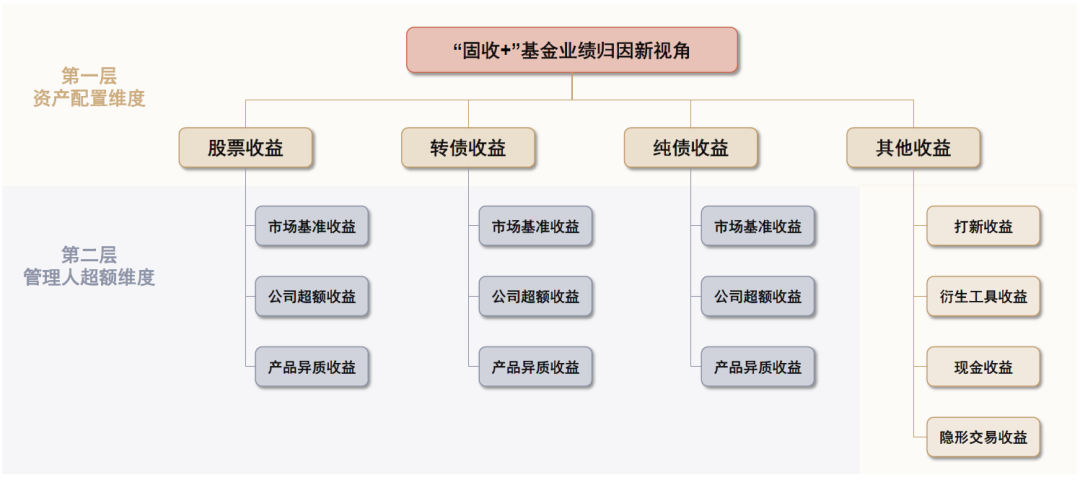

我们考虑首先将团队投研情况划分至股票、转债、纯债三类资产维度,随后分别去寻找对应的代理变量。

对于股票和转债资产而言,我们可以从公司旗下在管产品出发,利用产品持仓信息找到被集中持有的个股或个券,从而起到模拟构造出“公司重点资产池”的效果,这一重点池所形成的资产收益率曲线,也即代表着公司在该类资产上的整体投研实力。

而对于纯债资产而言,基于产品持仓构造重点池的方法或适用性不强,一是持仓披露信息完整性相对有限,二是基于持仓券所描绘的资产价格收益率曲线难以体现票息这一重要的收益来源。对此,我们考虑使用公司旗下纯债产品的半年度利润表信息,参考报告《层层递进看“固收+”基金投资能力刻画与优选》 中的债券投资能力指标构造方式,应用整体法得到各期的公司纯债投资收益率 ,得到关键期限样本点后,再基于线性插值法得到公司纯债投研指数。

图表7:股票、转债、纯债投研指数编制思路

资料来源:中金公司研究部

在构造公司的股票投研指数之前,我们还需要首先思考和明确这样几个问题:

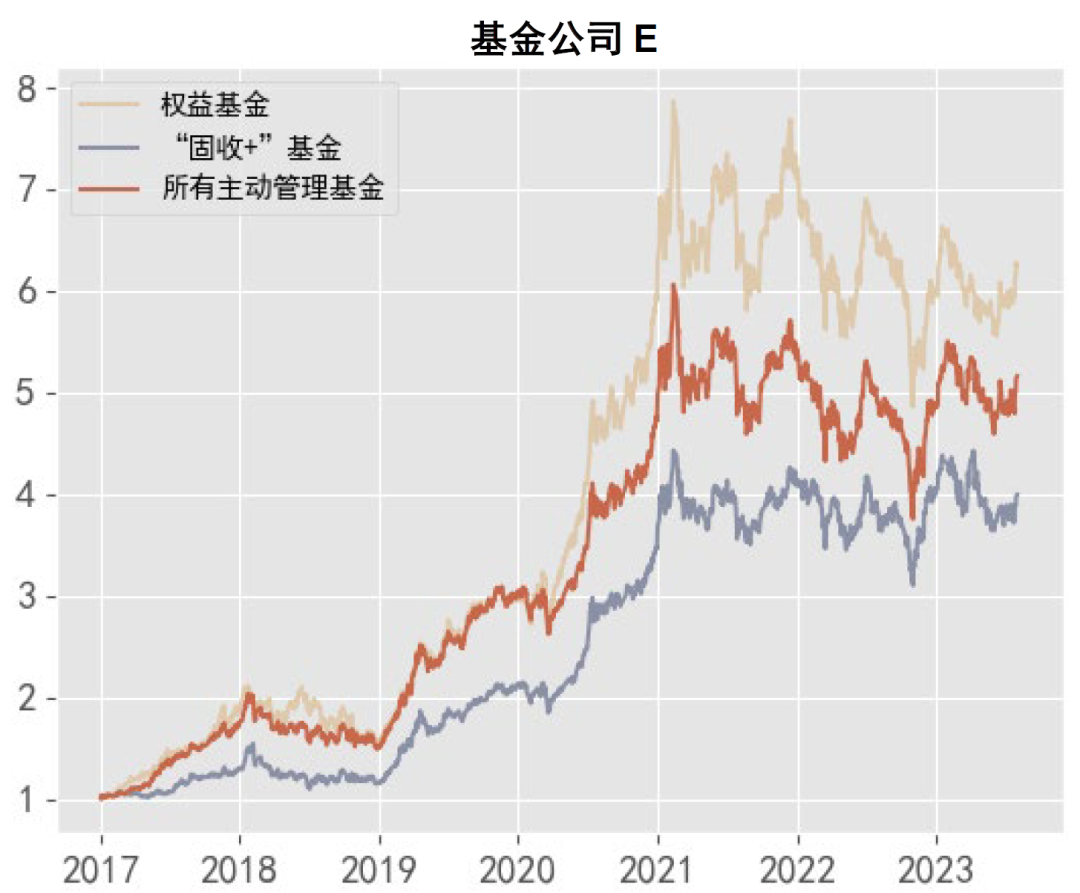

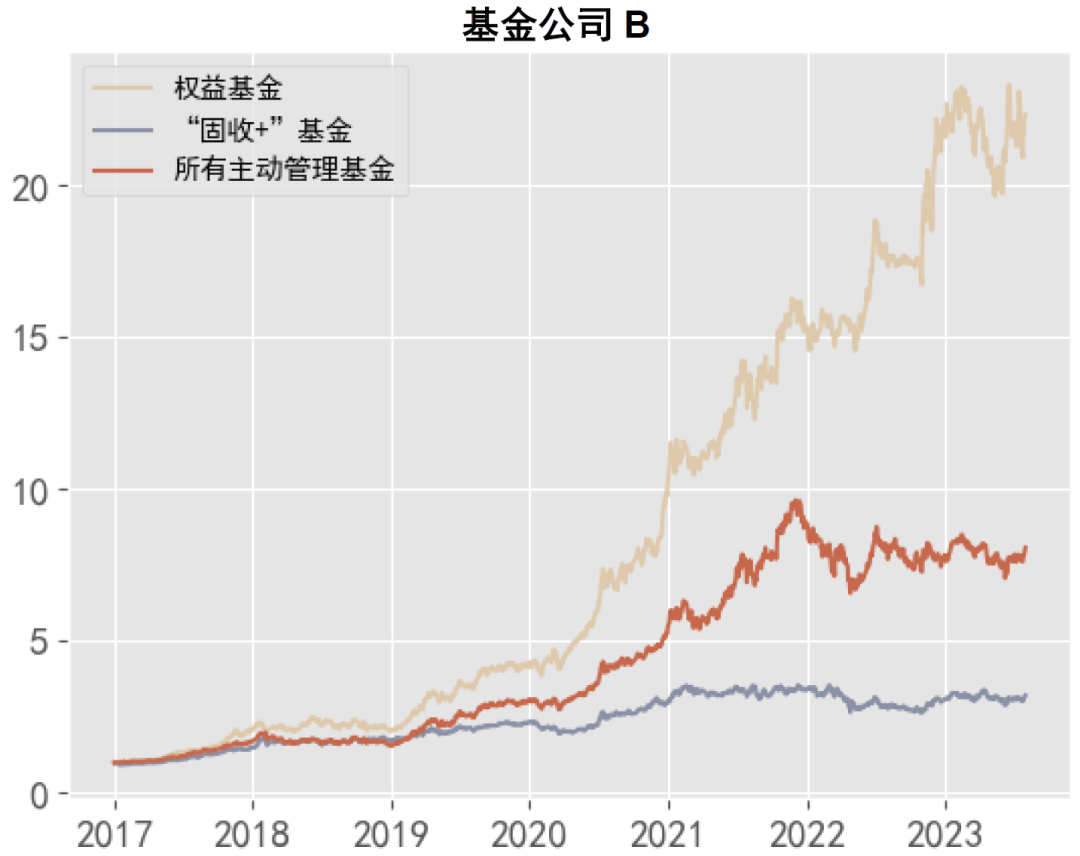

第一,公司内部不同条线未必共用同一套股票投研思路,这就涉及到我们应当选用哪些基金作为样本更为恰当。以不同类型产品举例,部分公司对于“固收+”产品或应用绝对收益思路进行运作管理,选股或更重安全边际,而对于主动权益产品的选股逻辑则相对更重增长弹性。为了验证这一猜想,我们做了如下测试,对于公司旗下的“固收+”基金、主动权益基金、全部主动管理型基金分别构造股票投研指数,的确发现了其间的走势差异。

图表8:基金公司E:不同样本下的股票投研指数

资料来源:Wind,中金公司研究部

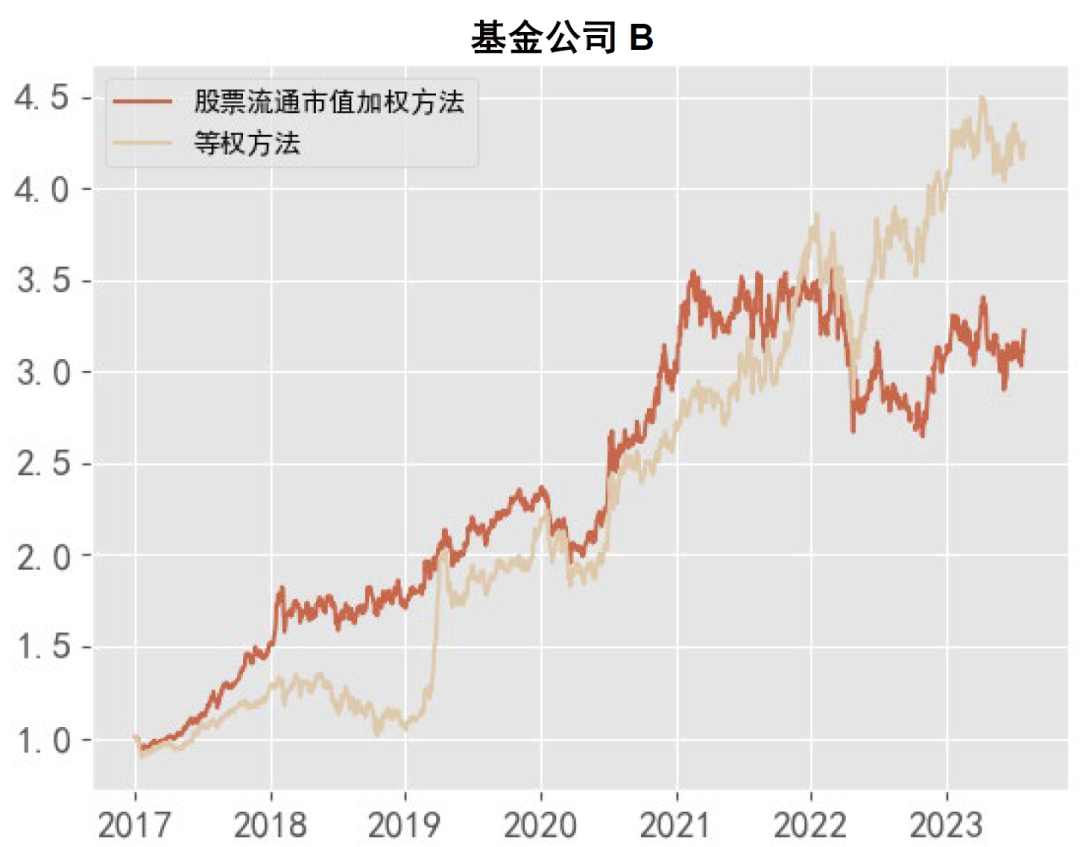

图表9:基金公司B:不同样本下的股票投研指数

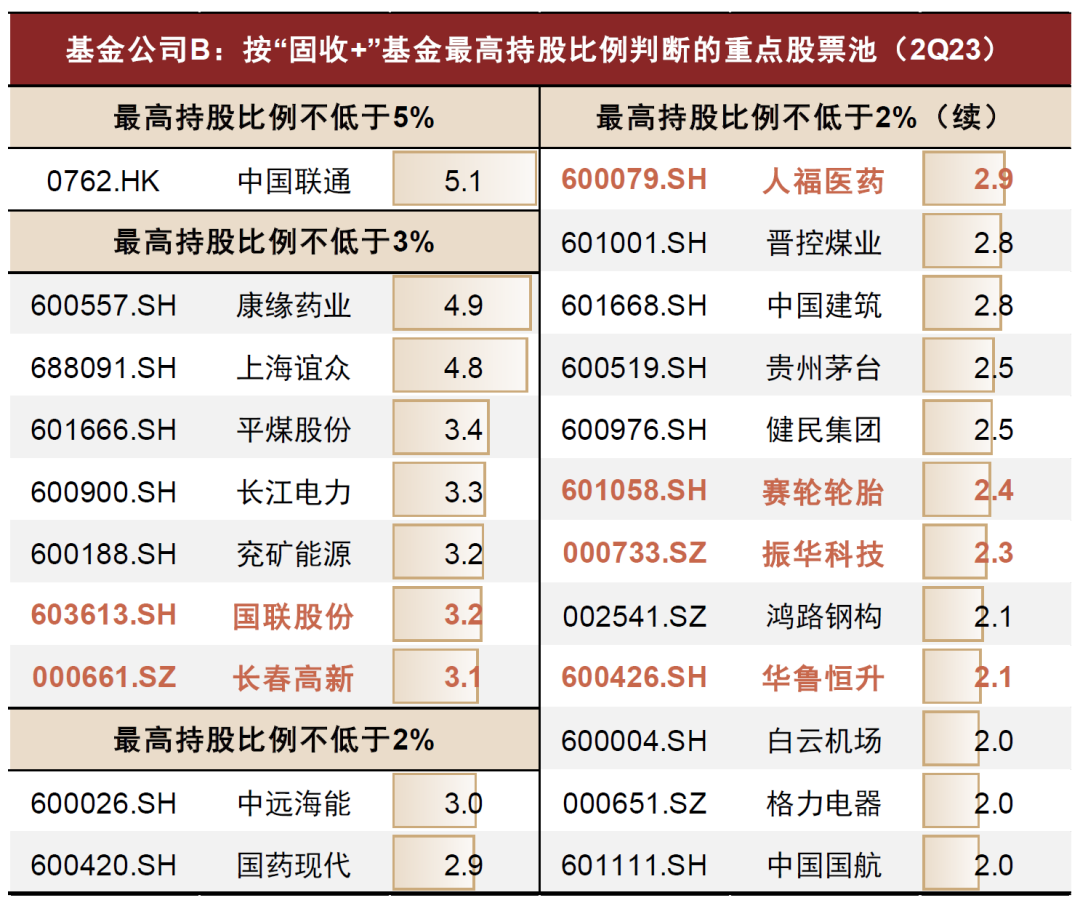

图表10:基金公司B:旗下“固收+”基金按照产品持股次数的重仓池模拟构造结果(2Q23)

资料来源:Wind,中金公司研究部

图表11:基金公司B:旗下“固收+”基金按照股票持仓比例的重仓池模拟构造结果(2Q23)

资料来源:Wind,中金公司研究部

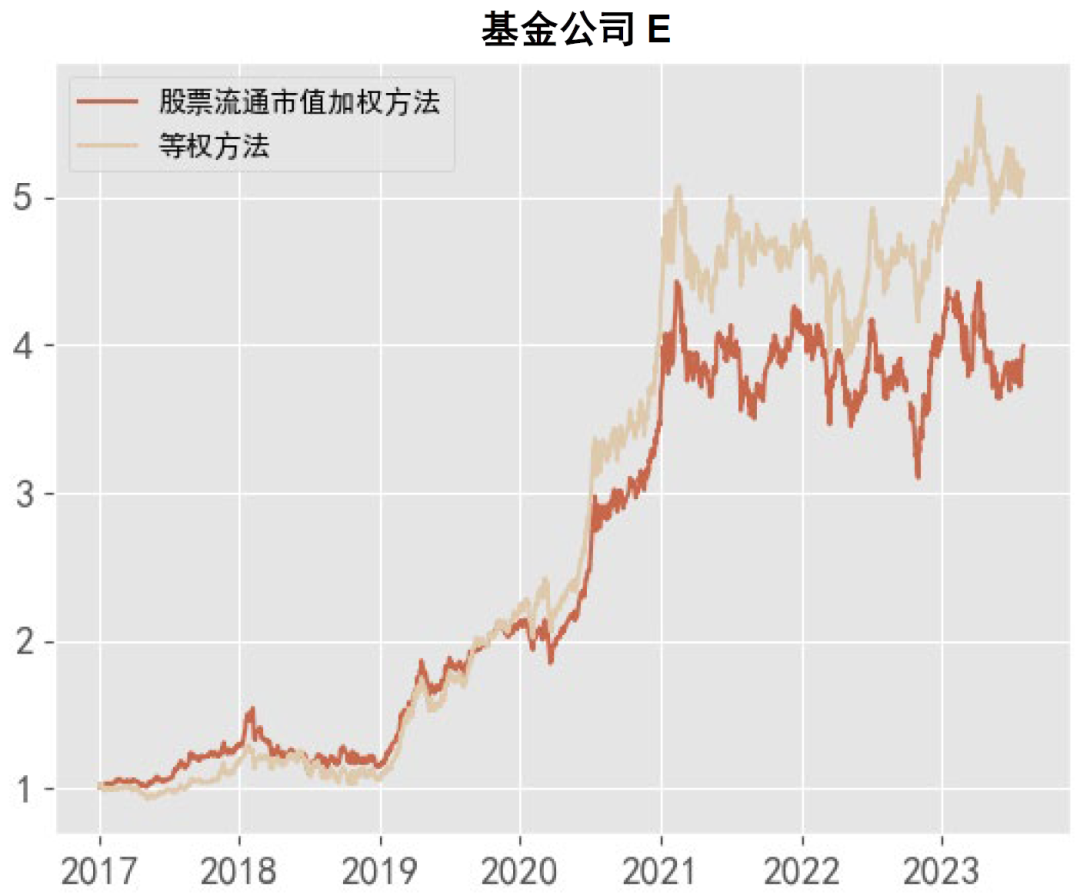

第三,编制指数时,不同加权方式可能会产生不同的效果,这就涉及到我们得到了公司给定条线的重仓股票池之后,应当使用什么方式来编制股票投研指数。考虑到即使同在重仓池当中,产品对于股票的可建仓比例仍然存在差异,举例而言,极端情况下,对于日均交易额不足两千万元的“小而美”股票,以及流通市值达到上万亿元的大盘股票,产品在不影响市场情况下的最高买入比例自然存在着较大差异。在这一视角下,我们考虑对于重点池股票做流通市值加权处理,而非简单的等权处理,进而构建投研指数。

图表12:基金公司E:不同加权方式构造股票投研指数的走势差异

资料来源:Wind,中金公司研究部

图表13:基金公司B:不同加权方式构造股票投研指数的走势差异

资料来源:Wind,中金公司研究部

第四,如何看待基金定期报告披露持仓与该季度内实时持仓之间的差异?一般而言,公募基金在季末时点后的15个工作日内,以季报形式披露所持重仓股,或存在着难以掌握季度内实时股票持仓变动的问题。

对此,可以考虑采用上季度末所披露的持股仓位为初始值、结合股票价格走势、通过滤波方法模拟该季度内的股票仓位变动,从而将股票持仓数据频率提升至日度。由于方法相对繁复、且对于单产品的拟合效果相对有限,我们此处并未使用这一方法,而是假设基金在季报披露时点的前2个月、后1个月维持该期所持股票及其仓位不变。

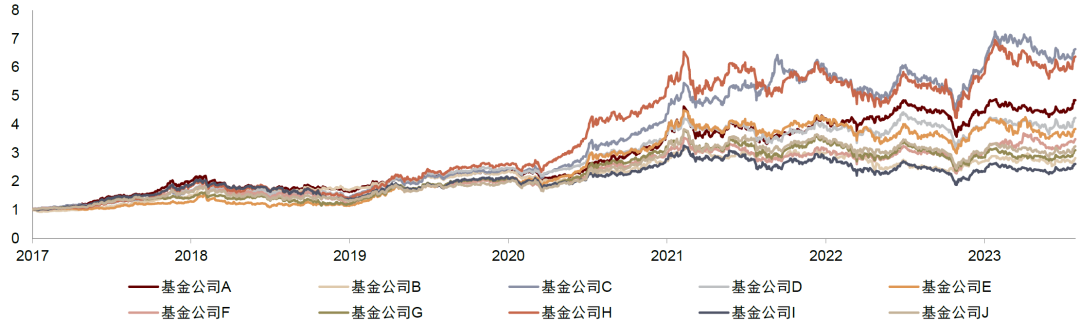

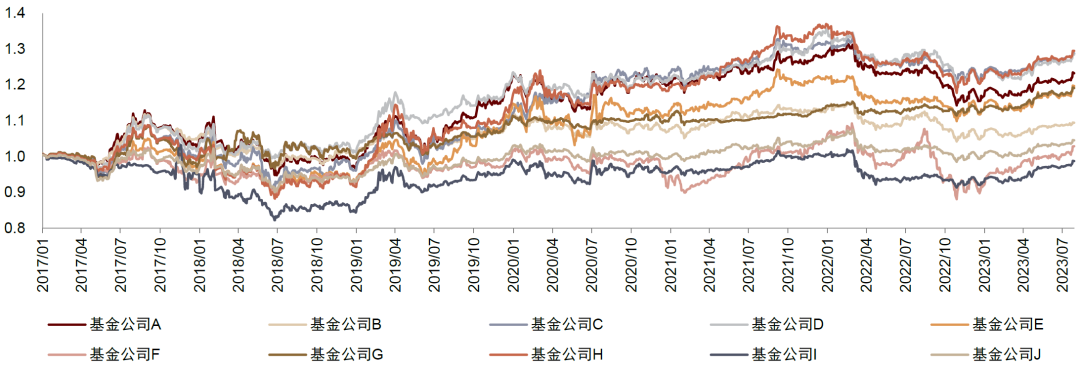

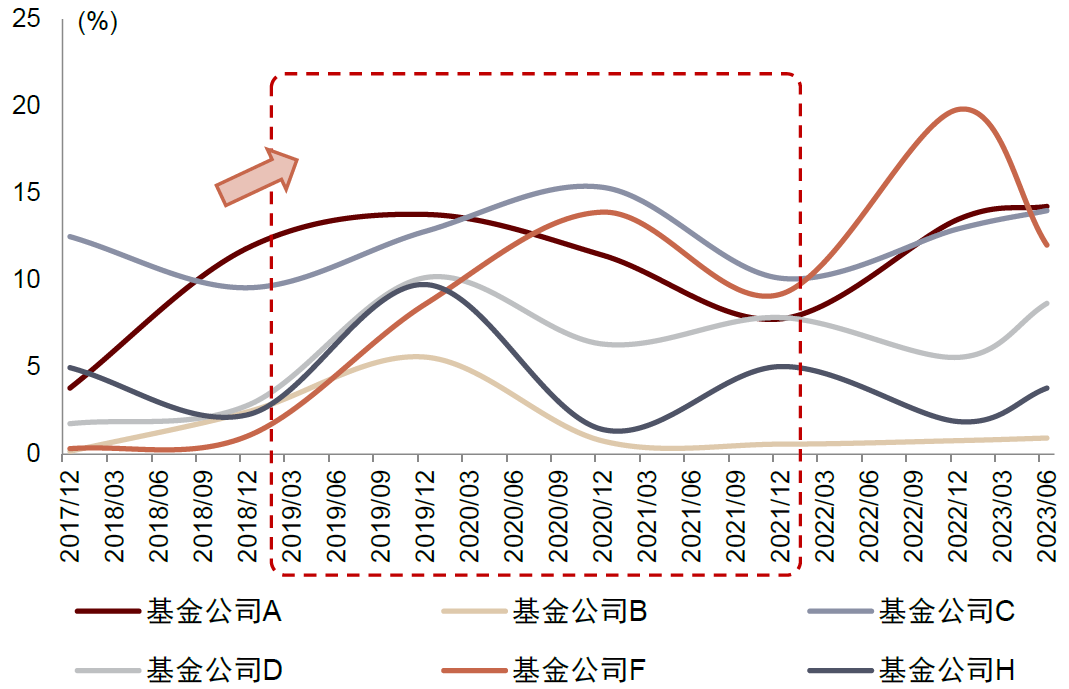

在下面的图表中,我们展示了近年来,头部“固收+”基金管理人的股票投研指数表现,并可以从中得到管理人在“固收+”基金股票端的管理风格标签:

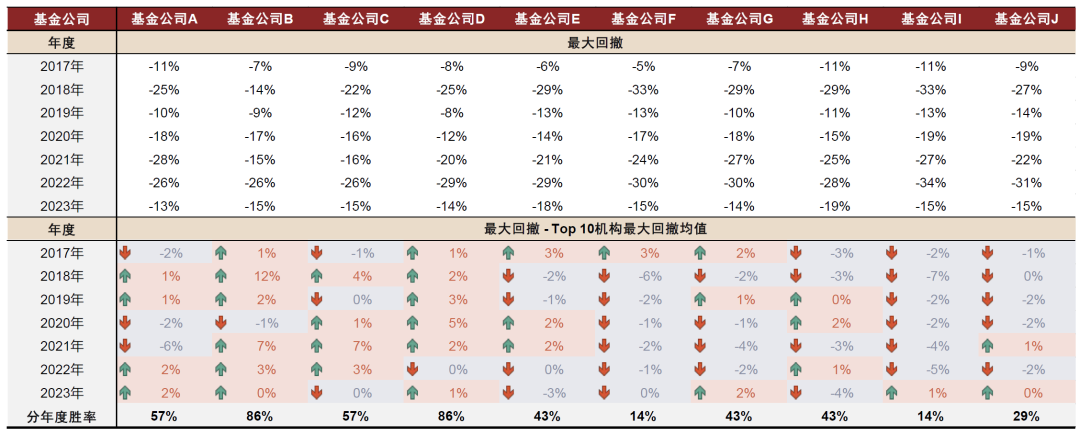

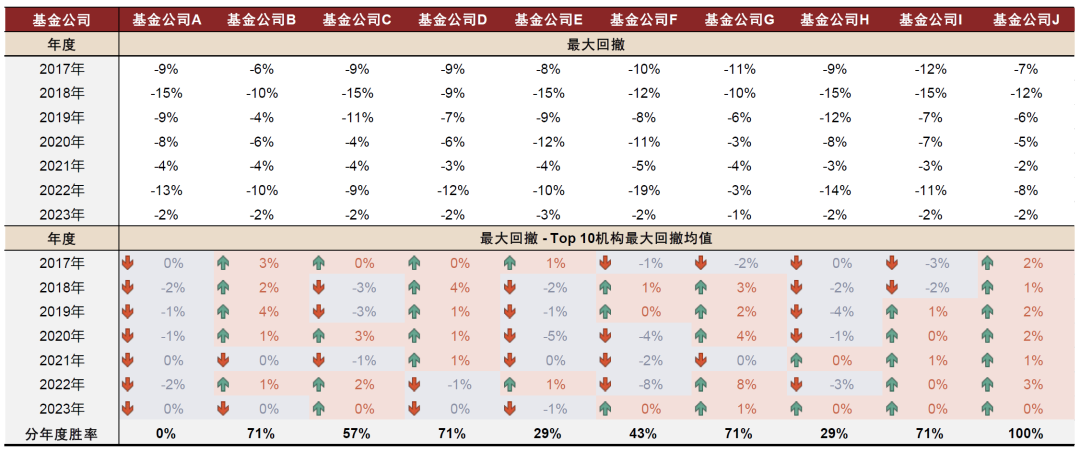

►回撤控制优:基金公司B、基金公司D,年度胜率接近九成;

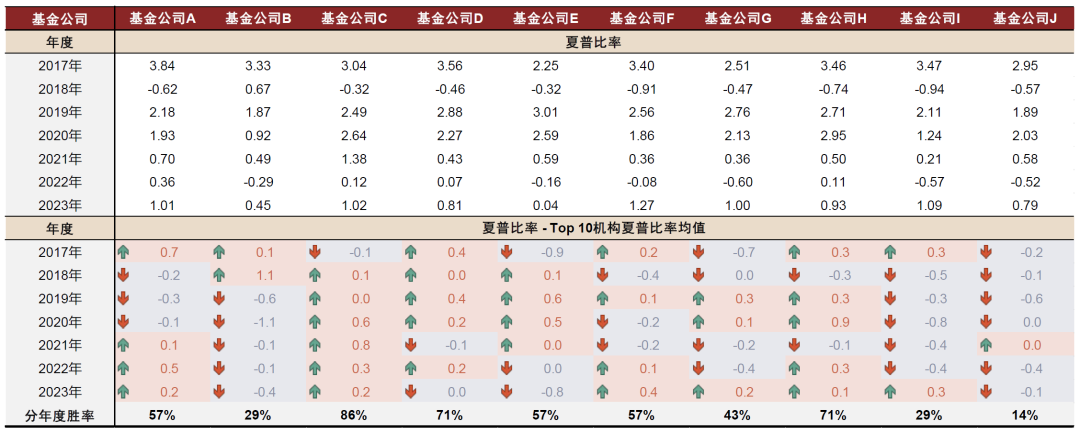

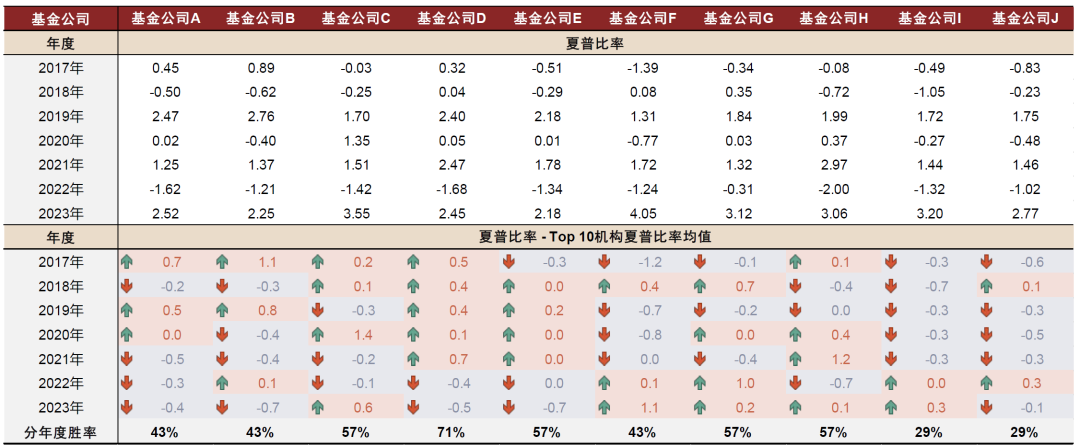

►持有体验好:基金公司C、基金公司D、基金公司H,夏普比率多数年份能够超越可比机构;

图表14:不同基金管理人旗下“固收+”基金的股票投研指数的最大回撤对比

资料来源:Wind,中金公司研究部

图表15:不同基金管理人旗下“固收+”基金的股票投研指数的夏普比率对比

图表16:不同基金管理人旗下“固收+”基金重点股票池的换手率统计与对比

资料来源:Wind,中金公司研究部

转债端:构建公司转债投研指数

与股票投研指数相似,我们也可以应用同样的方法编制出转债投研指数。

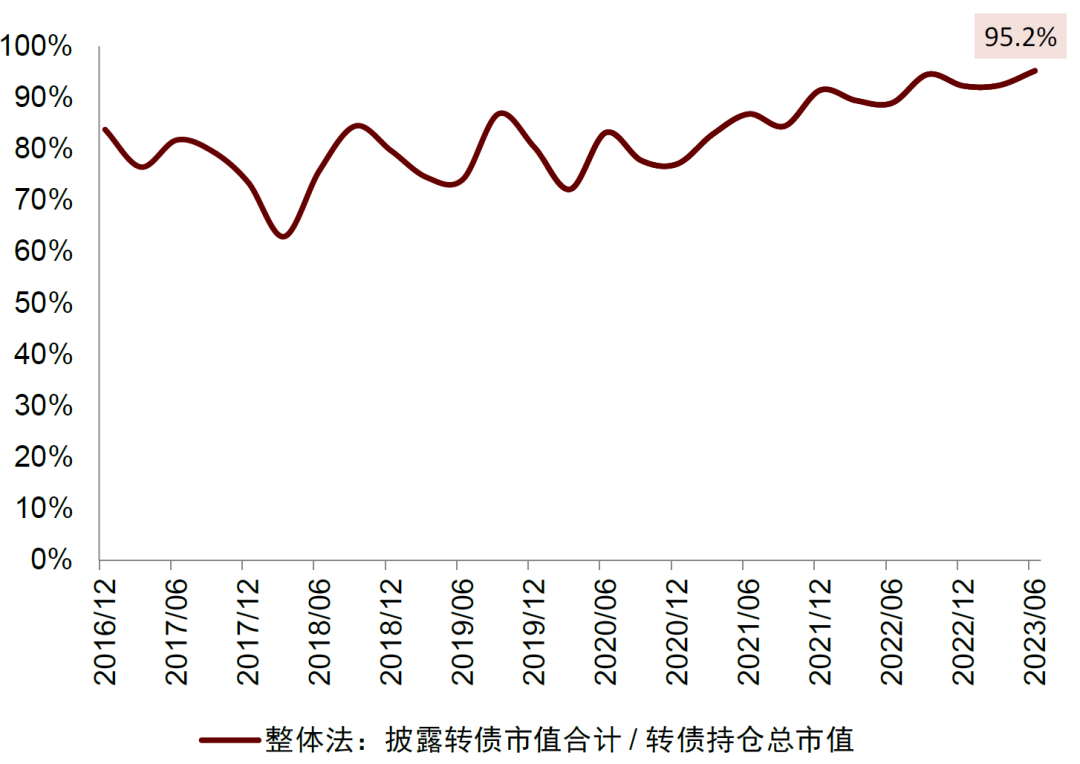

然而,需要另加考虑之处在于,公募基金通过季报披露股票、转债持仓明细的规则存在一定差异,前者披露前十大股票持仓,后者披露处于转股期内的转债持仓。我们统计了产品的转债披露持仓市值与产品的实际转债持有市值,发现其间的差异相对较小,按整体法计算的披露率超过90%。由此,便可应用上一小节内容复刻出转债投研指数。

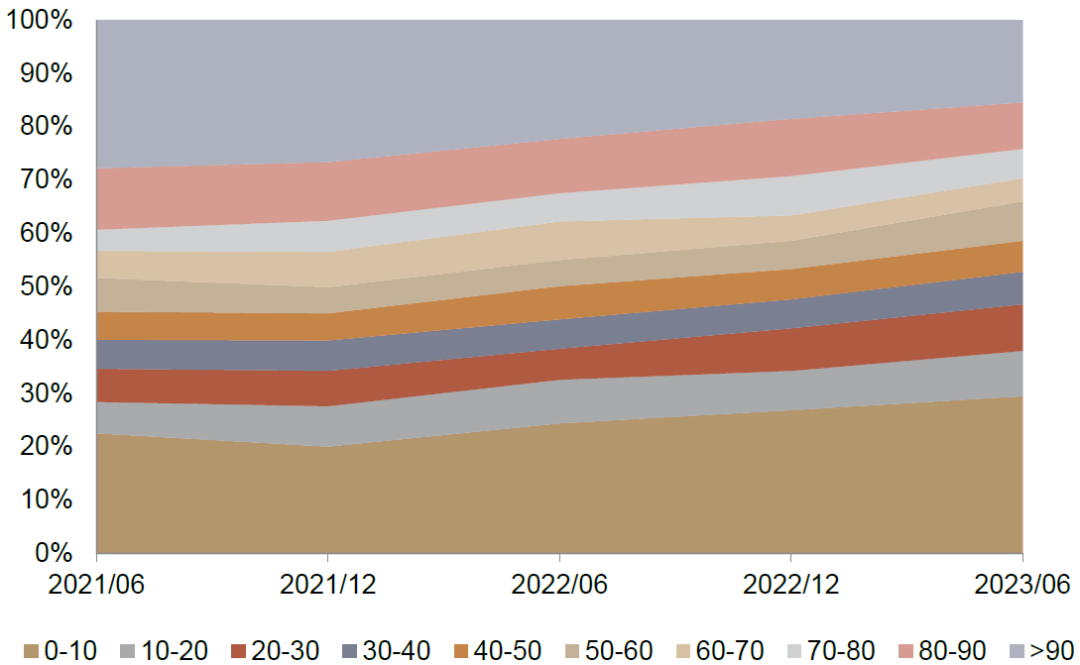

图表17:“固收+”基金持仓转债的披露率分布

资料来源:Wind,中金公司研究部

图表18:“固收+”基金持仓转债披露率(整体法)

同样,我们在下面的图表中展示了近年来,头部管理人的“固收+”基金转债投研指数的指标特征,结果表明,基金公司J的转债端回撤控制较好;无头部公司可以保持长期的转债端高风险收益性价比。

图表19:不同基金管理人旗下“固收+”基金的转债投研指数的最大回撤对比

资料来源:Wind,中金公司研究部

图表20:不同基金管理人旗下“固收+”基金的转债投研指数的夏普比率对比

资料来源:Wind,中金公司研究部

图表21:不同基金管理人旗下“固收+”基金重点转债池的换手率统计与对比

纯债端:构建公司纯债投研指数

正如我们在本小节开头讨论的那样,纯债投研指数的编制方式与股票、转债的差异相对较大,即需要依据基金利润表数据计算产品在区间内的债券投资收益率指标。

然而,问题在于,对于“固收+”基金而言,利润表中的相关数据条目难以将转债和纯债的收益部分完全拆分开来。在这一背景下,我们转而选择对公司旗下的纯债基金品类来计算债券投资收益率指标,一方面避免了指标中无法剥离转债收益的问题,另一方面也暗含了我们对于公司在纯债基金和“固收+”基金纯债端的管理思路相对接近的假设。

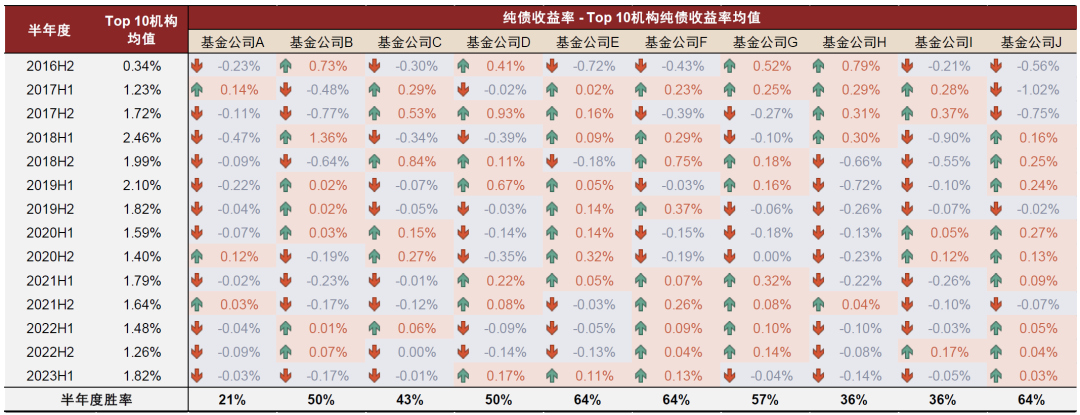

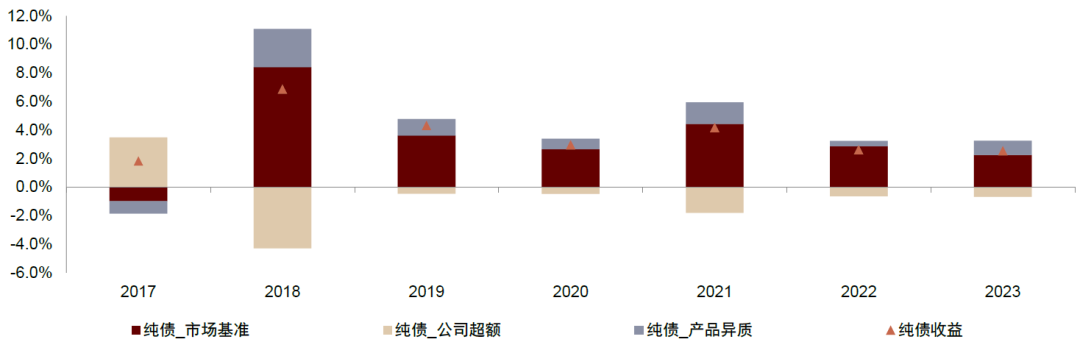

我们将不同基金管理人的纯债投研指数的指标特征对比结果展示在下表,统计结果表明,长期视角来看,头部“固收+”基金管理人难以在纯债收益率方面稳定超越可比机构;此外,综合来看,基金公司G在票息获取收益上相对占优。

图表22:不同基金管理人的纯债收益率对比

图表23:不同基金管理人的纯债票息收益率对比

“固收+”基金业绩归因及优选新视角

“固收+”基金业绩归因方法综述

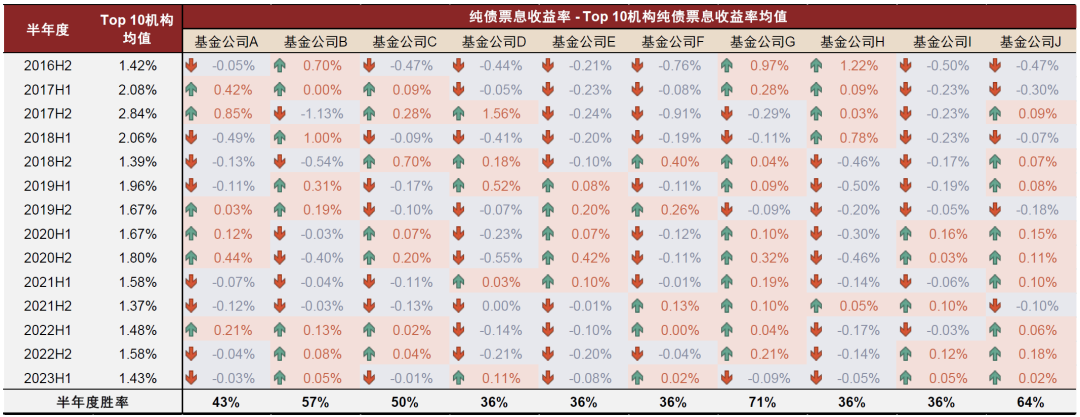

图表24:“固收+”基金业绩分解及归因的具体实现思路

图表25:“固收+”基金的“资产配置+底层资产”归因结果展示(以基金产品K为例)

业绩来源拆分:资产配置视角与管理人超额视角

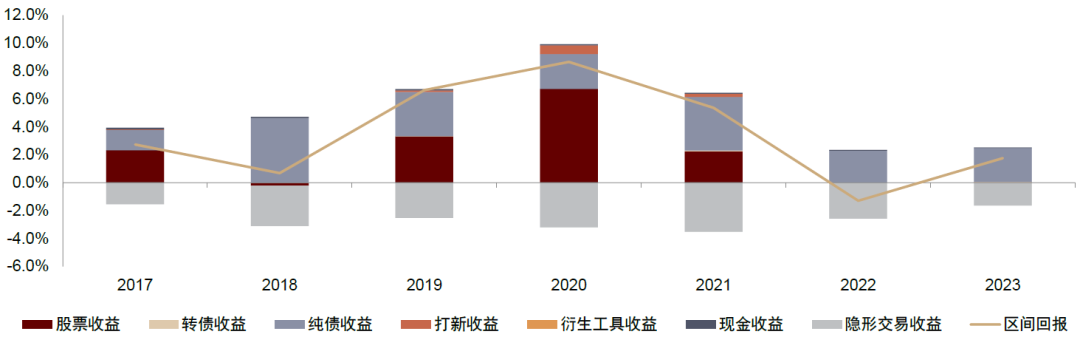

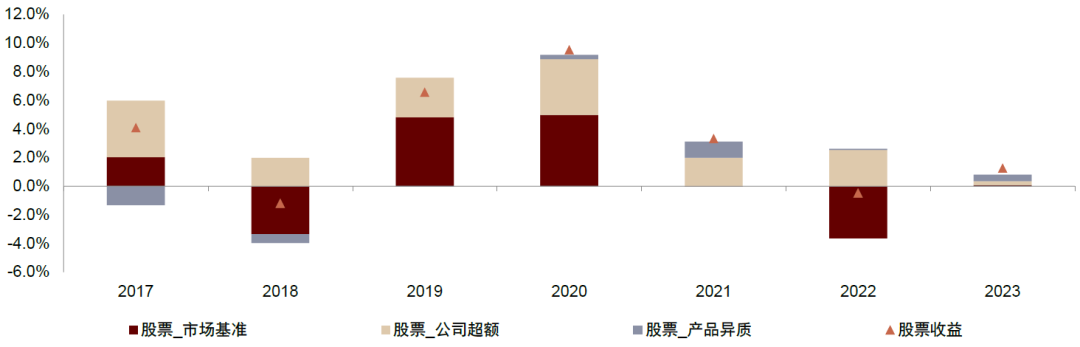

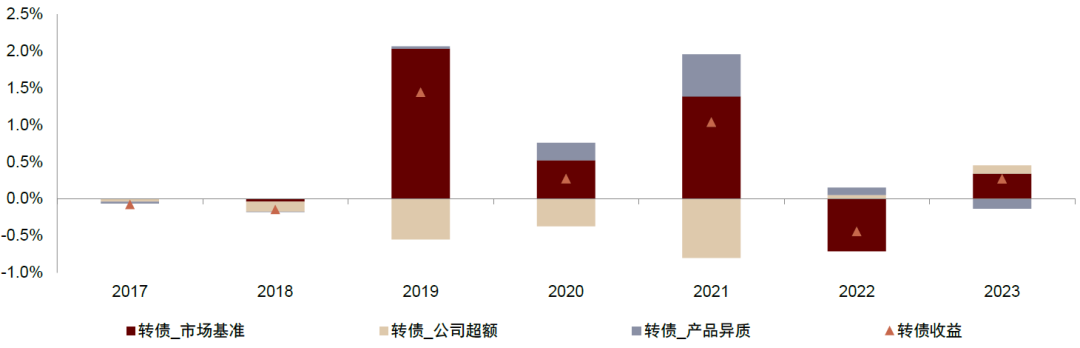

从管理人超额维度来看,“固收+”基金管理人在股票资产端的投研团队建设已相对完备,近年来均能够获得超越市场基准的管理人中枢回报水平,而转债端的投研建设则亟待提升,我们也能够观察到,2022-2023H1,转债端公司超额收益已小幅转正。

图表26:“固收+”基金业绩来源的双层归因视角

图表27:全市场“固收+”基金:资产配置维度收益拆解

注:1)截至2023/6/30,2)样本需满足当季度末合计规模超过1亿元,3)对每季度各项收益取中位数后,再做年度加总处理

图表28:全市场“固收+股票”基金:股票端管理人超额维度收益拆解

图表29:全市场“固收+转债”基金:转债端管理人超额维度收益拆解

图表30:全市场“固收+”基金:纯债端管理人超额维度收益拆解

图表31:2023Q2:回报排名Top 10“固收+”基金的资产配置维度收益拆解详情

基金优选框架:构建“固收+股票”、“固收+转债”与“固收+纯债”组合

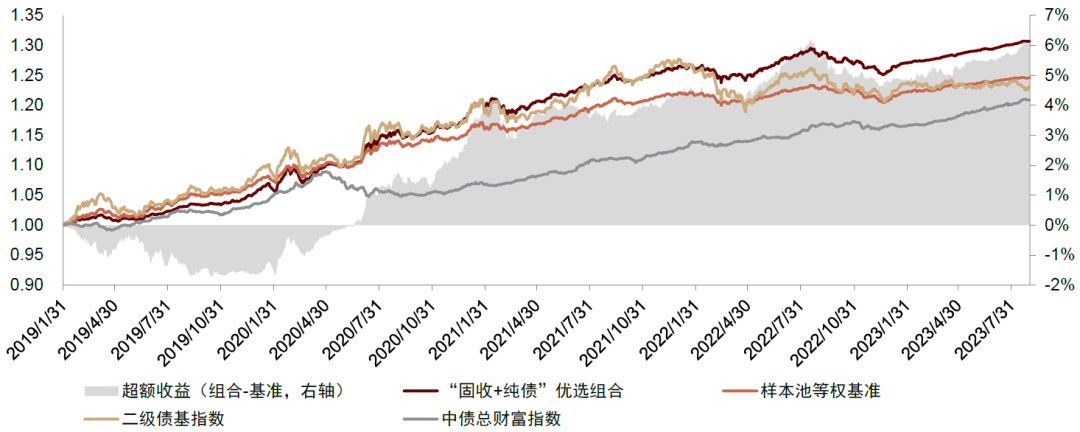

自2019年1月末至今,“固收+股票”优选组合年化收益率9.77%,主要收益贡献来源于股票市场上行区间;2022年以来股票市场行情面临调整,组合收益效应相对减弱,累积回报-2.84%,相对于二级债基指数超额0.81ppt,不敌中债总财富指数的同期表现(+7.15%);今年以来优选组合累积回报2.23%。

图表32:“固收+股票”基金优选组合与基准走势对比

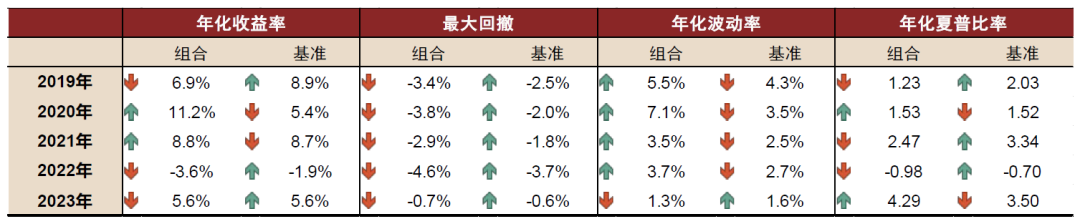

图表33:“固收+股票”基金优选组合的分年度风险收益表现

自2019年1月末至今,“固收+转债”优选组合年化收益率5.68%,组合在多数年份走势与基准较为接近,表现较为突出之处在于把握住了2020年初、2020年中的两波上涨。自2020年7月末以来,优选组合累积收益10.33%,相对基准超额-0.54ppt,也不敌中债总财富指数的同期表现14.03%。正如业绩归因小节所述,管理人在“固收+”基金转债端的投研建设仍有提升空间,当前依靠转债的单一收益来源或难以稳定超越纯债指数。

图表34:“固收+转债”基金优选组合及基准走势对比

图表35:“固收+转债”基金优选组合的分年度风险收益表现

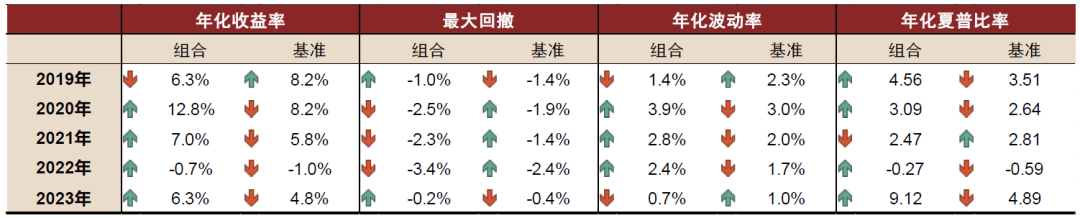

“固收+纯债”优选组合的构造思路为:较低权益仓位,持续领先的纯债端公司投研收益及产品异质收益。我们以较低权益仓位的“固收+”基金作为样本池(即要求近八季度权益仓位均值低于15%),计算产品各季度的纯债端公司超额收益、产品异质收益、季度区间收益率指标排名分位数,对指标进行近四季度滚动平均处理后等权合成,并将合成指标排名前10%的基金纳入组合。

自2019年1月末至今,“固收+纯债”优选组合年化收益率6.26%,组合在2020年以前表现不敌基准,随着管理人的投研建设逐步推进,纯债端公司超额收益、产品异质收益指标的持续性或有所提升。2023年以来,优选组合累积收益3.99%,超越基准0.92ppt,超越中债总财富指数0.31ppt。

图表36:“固收+纯债”基金优选组合及基准走势对比

图表37:“固收+纯债”基金优选组合的分年度风险收益表现

从团队投研建设看“固收+”基金业务的突围之道

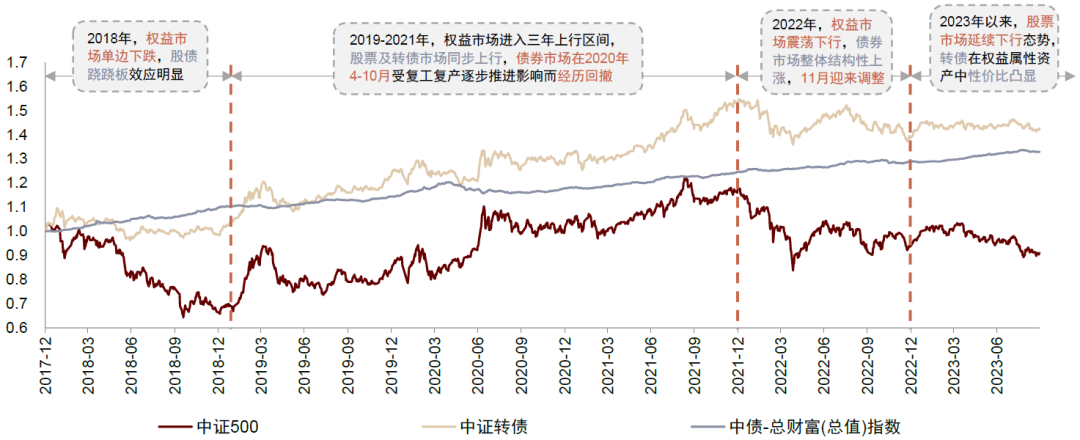

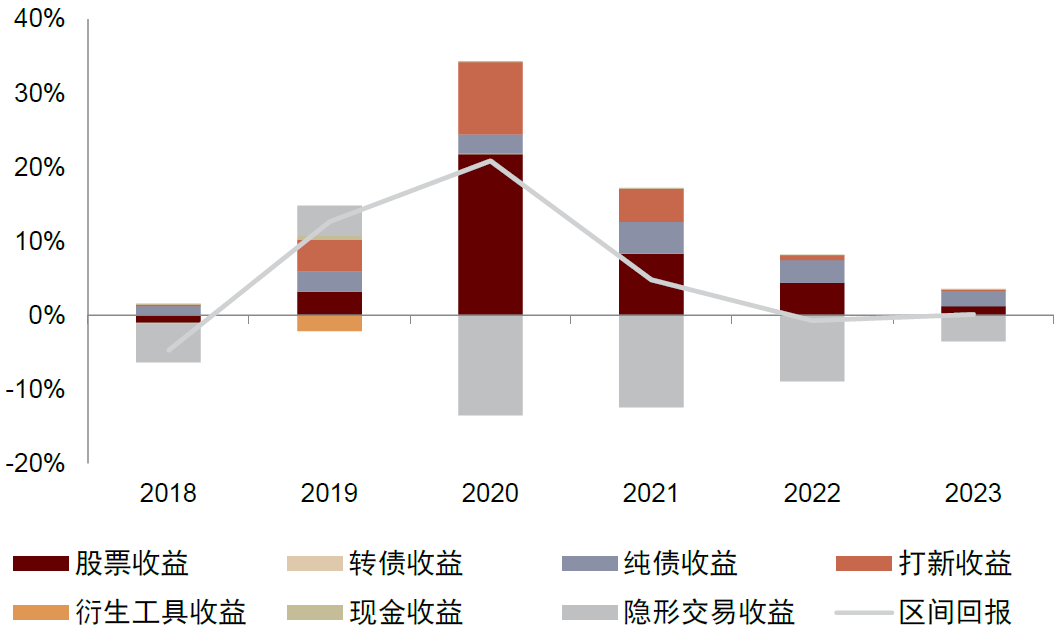

遍历“固收+”基金近年来的发展之路,我们见证了2019-2021年权益市场三年慢牛对基金业绩的助推、网下打新制度红利对业绩的增厚,以及2022年末债市负反馈赎回所带来的冲击、2023年一季度转债性价比凸显所带来的收益贡献等等。在这一历程中,不同管理人发挥差异化本领,打造了不一样的“固收+”投资团队,我们尝试应用“固收+”基金的业绩归因框架,以管理人视角对基金业绩来源及投研建设变迁进行刻画,希望描绘出头部机构在“固收+”基金业务领域的突围之道。

图表38:大类资产近年来表现复盘

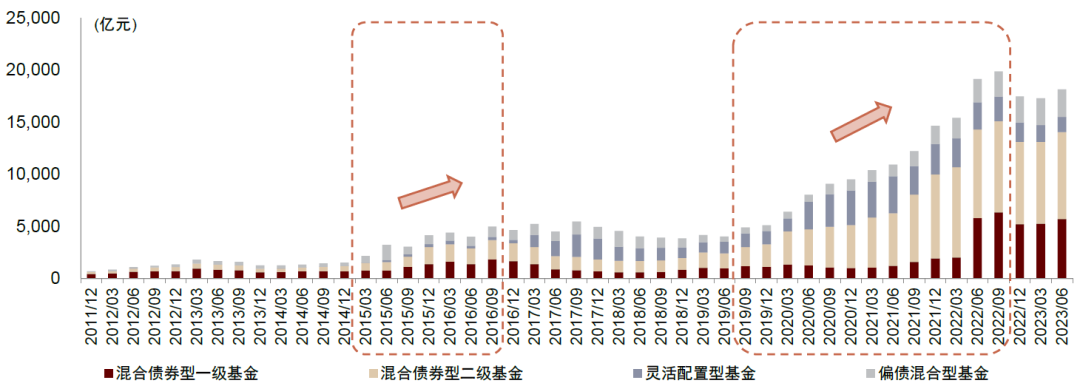

图表39:“固收+”基金的存量规模变化

主流策略变迁:绩优“固收+”基金 VS “固收+”基金头部管理人

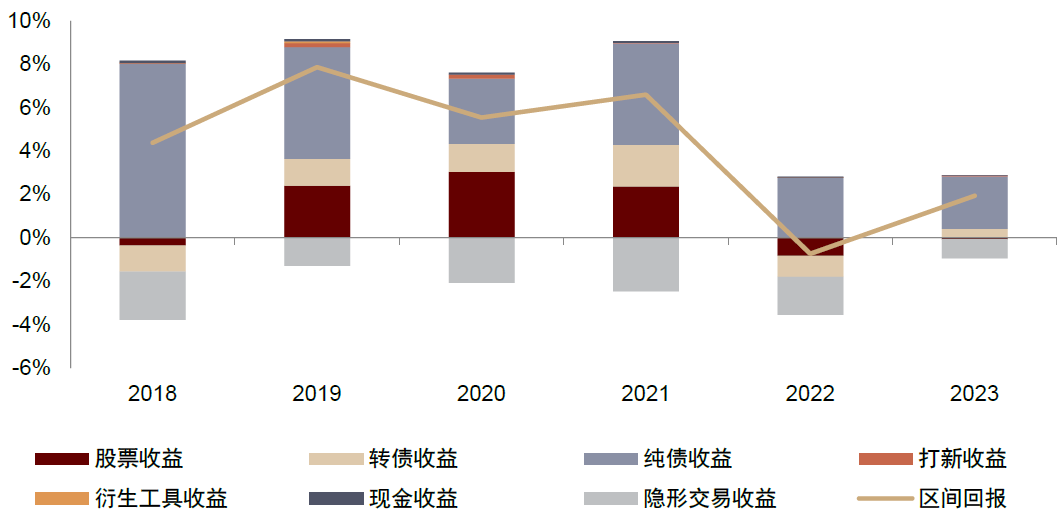

图表40:绩优“固收+”基金:资产配置维度收益拆解

注:1)截至2023/6/30,2)样本需满足当季度末合计规模超过1亿元,3)取每季度净值回报前20名的“固收+”基金,按季末规模加权统计各类资产收益贡献

资料来源:Wind,中金公司研究部

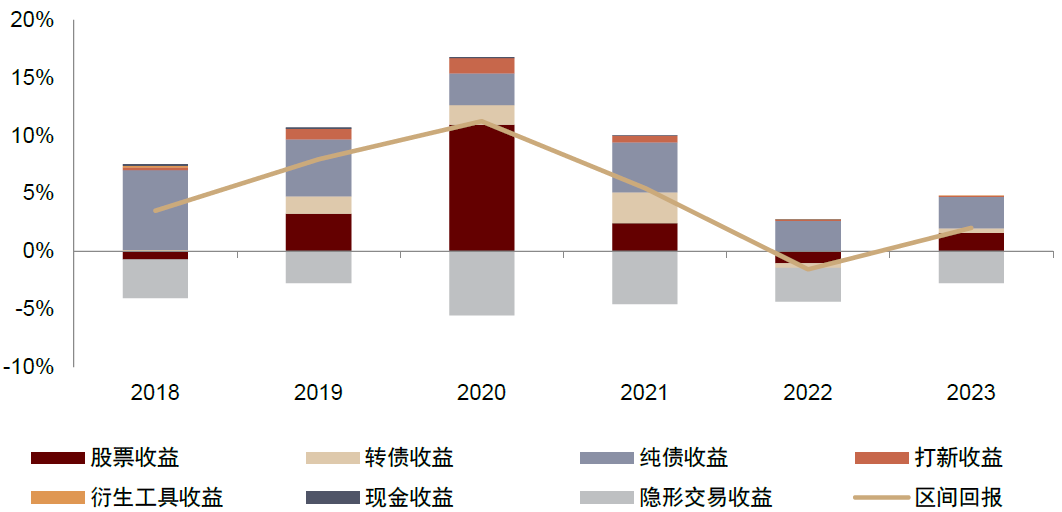

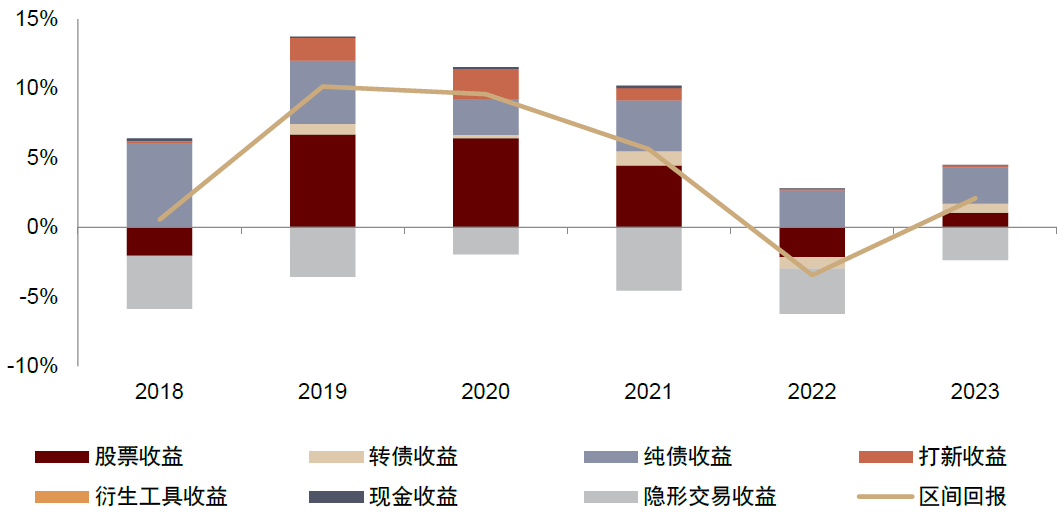

图表41:基金公司A:把握2019-2021年市场机遇

注:1)截至2023/6/30;2)每一季度,对每项收益来源做基金规模加权处理,并按年度加总

资料来源:Wind,中金公司研究部

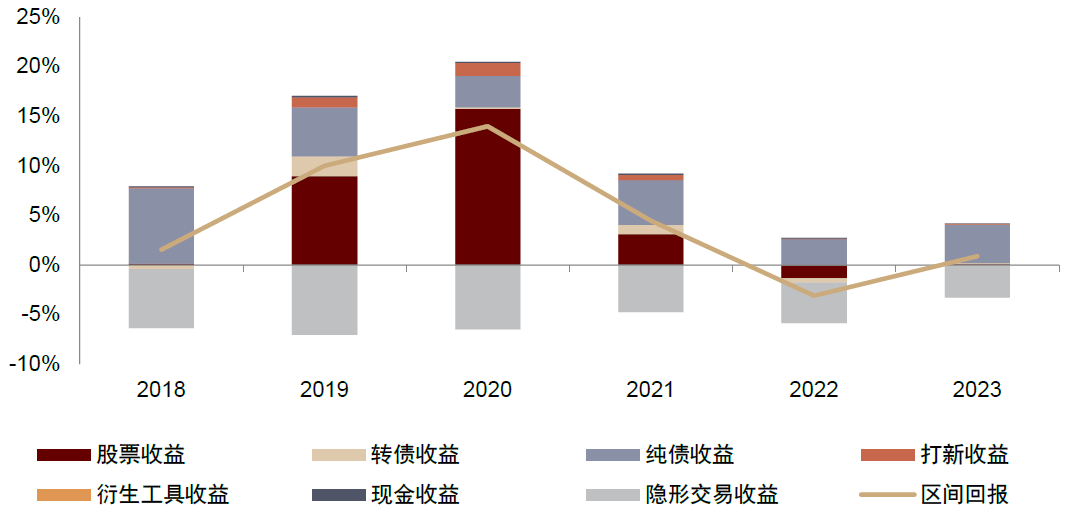

图表42:基金公司B:坚守定位,纯债端收益长期主导

注:1)截至2023/6/30;2)每一季度,对每项收益来源做基金规模加权处理,并按年度加总

资料来源:Wind,中金公司研究部

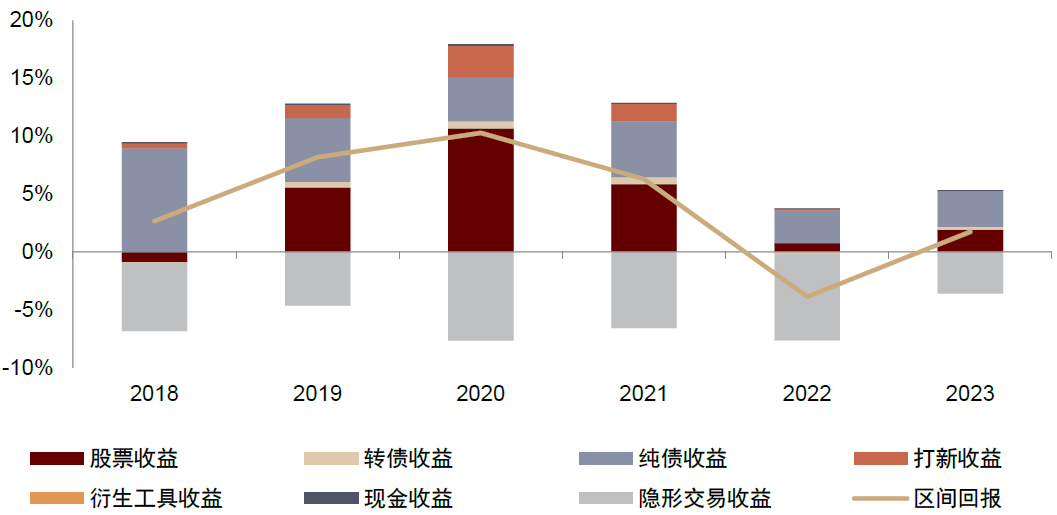

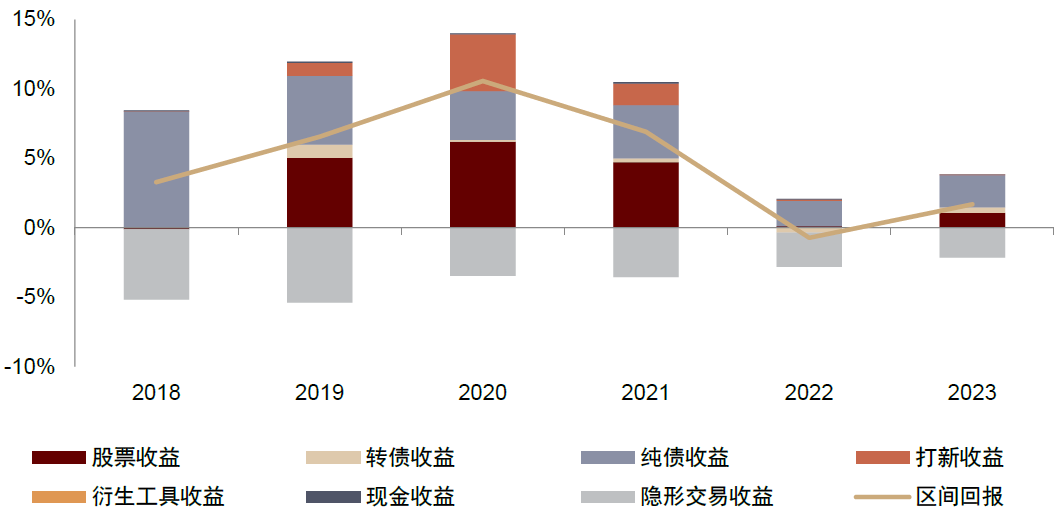

图表43:基金公司C:股票、转债、纯债三项全能

注:1)截至2023/6/30;2)每一季度,对每项收益来源做基金规模加权处理,并按年度加总

资料来源:Wind,中金公司研究部

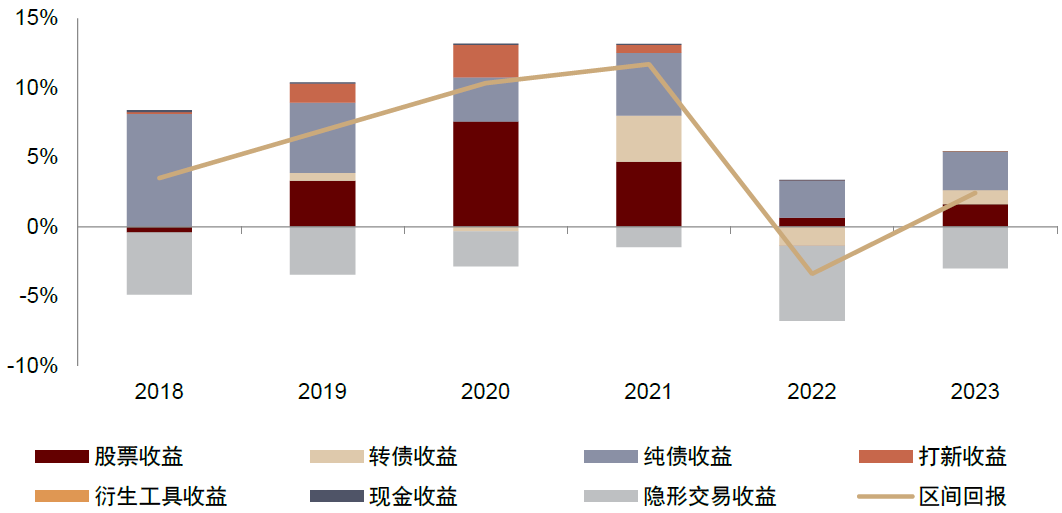

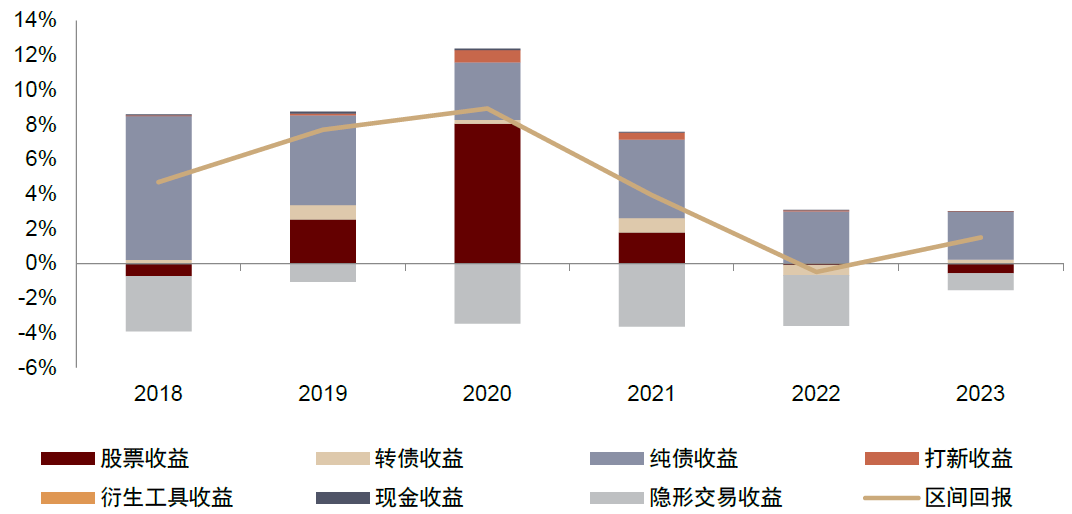

图表44:基金公司D:股票/转债/纯债/打新四面开花

注:1)截至2023/6/30;2)每一季度,对每项收益来源做基金规模加权处理,并按年度加总

资料来源:Wind,中金公司研究部

图表45:基金公司E:股票贡献突出,历史打新大户

图表46:基金公司F:2021、2023年转债贡献突出

图表47:基金公司G:股票贡献稳定,转债收益增厚,历史打新大户

图表48:基金公司H:把握2019-2020年市场机会

图表49:基金公司I:股票收益稳定,转债收益增厚,历史打新大户

注:1)截至2023/6/30;2)每一季度,对每项收益来源做基金规模加权处理,并按年度加总

资料来源:Wind,中金公司研究部

图表50:基金公司J:纯债收益为基石,股票收益贡献弹性优

注:1)截至2023/6/30;2)每一季度,对每项收益来源做基金规模加权处理,并按年度加总

资料来源:Wind,中金公司研究部

图表51:不同基金管理人旗下“固收+”基金的股票投研指数走势对比

注:数据区间为2017/1/1至2023/7/31

资料来源:Wind,中金公司研究部

打新策略转型:曾经的打新基金,如今都怎么样了?

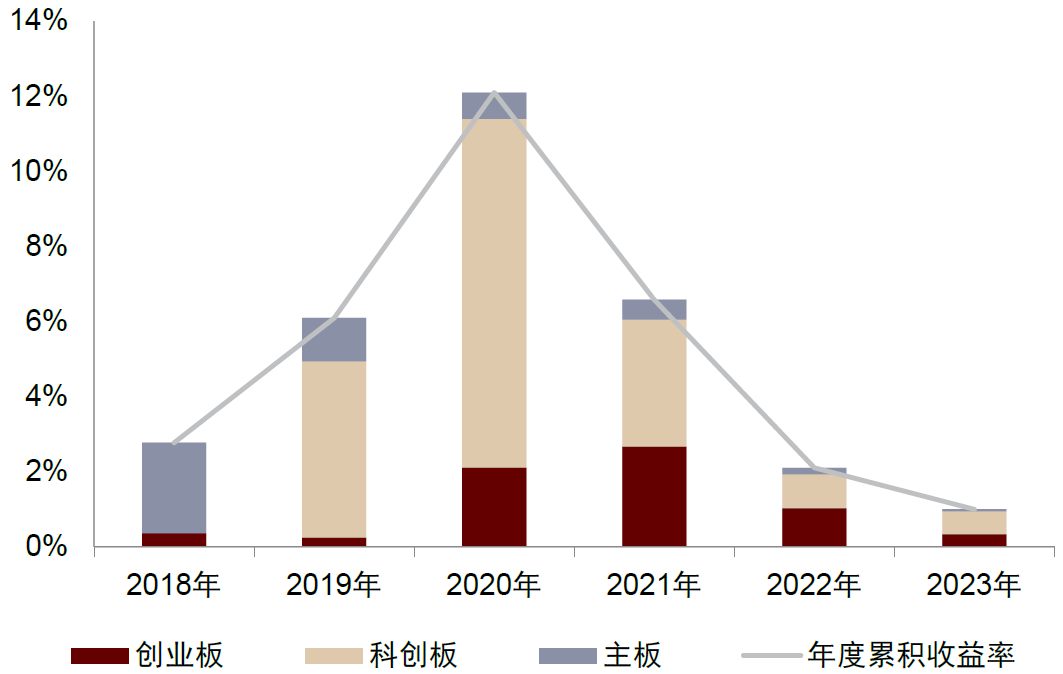

2019年7月,首批科创板新股上市,由此揭开了A股市场注册制改革试点的序幕,2020年8月,改革进一步迈向创业板存量市场,期间网下打新市场的制度红利为“固收+”基金带来的收益贡献颇丰。截至2020年末,全市场超过1万个账户参与注册制新股网下申购,其中,泰康资产、易方达基金、南方基金、富国基金、工银瑞信基金参与账户数量占比位列前五 。直至2021年10月,询价新规后首批新股上市,新股定价市场化程度随之提升,2022年,5亿元A类账户打新收益贡献回落至2.1%左右。2023年,全面注册制时代到来,新股发行节奏放缓,打新收益贡献延续低位。

图表52:账户打新收益年度测算(5亿元A类账户)

注:1)数据区间为2018/1/1-2023/7/31,按新股上市日统计;2)除北交所外,每只新股均参与网下询价。假设每只新股均入围,剔除大比例锁定新股;3)单股收益=min(账户规模,单股申购金额上限)*A类中签率*新股确认涨幅*(1-锁定比例

资料来源:Wind,中金公司研究部

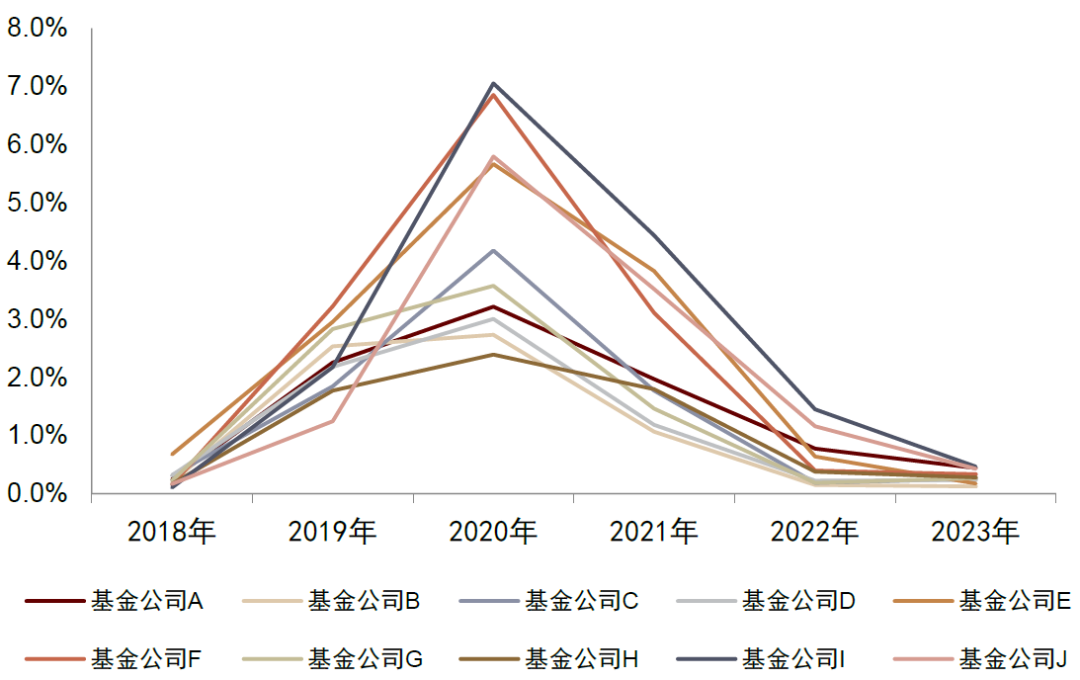

图表53:头部管理人的“固收+”基金打新收益率

注:1)数据区间为2018/1/1-2023/6/30,按新股上市日统计;2)仅统计“固收+”基金中的灵活配置型、偏债混合型基金,按整体法计算,打新收益率=打新收益/基金合计规模

资料来源:Wind,中金公司研究部

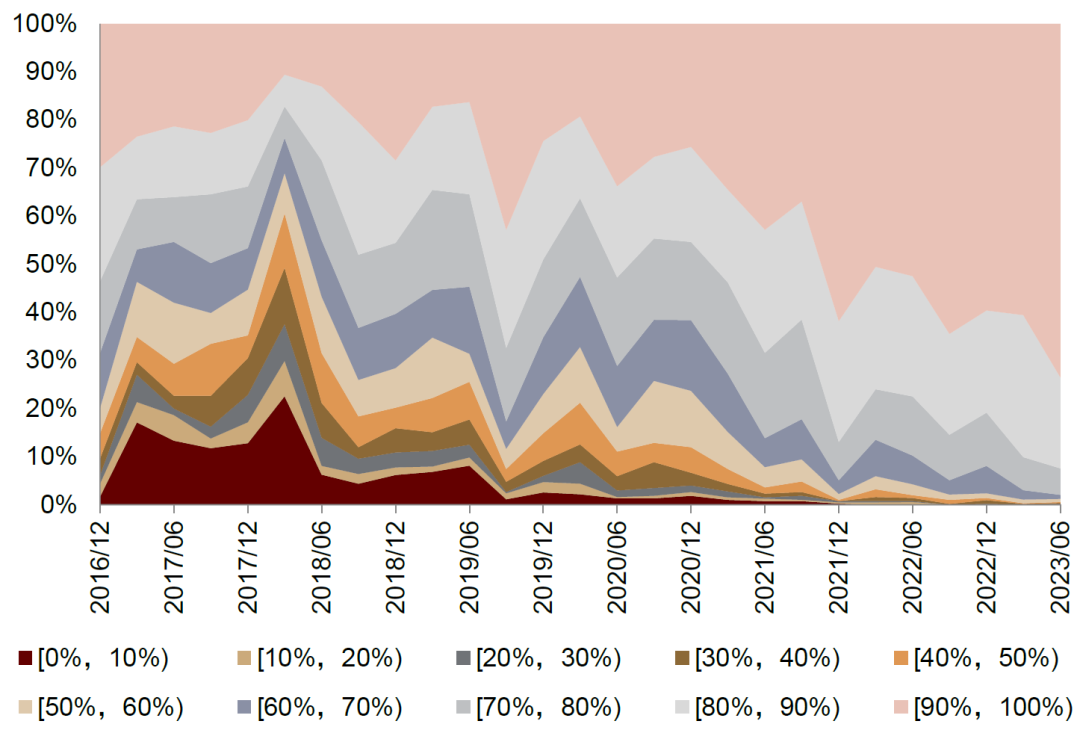

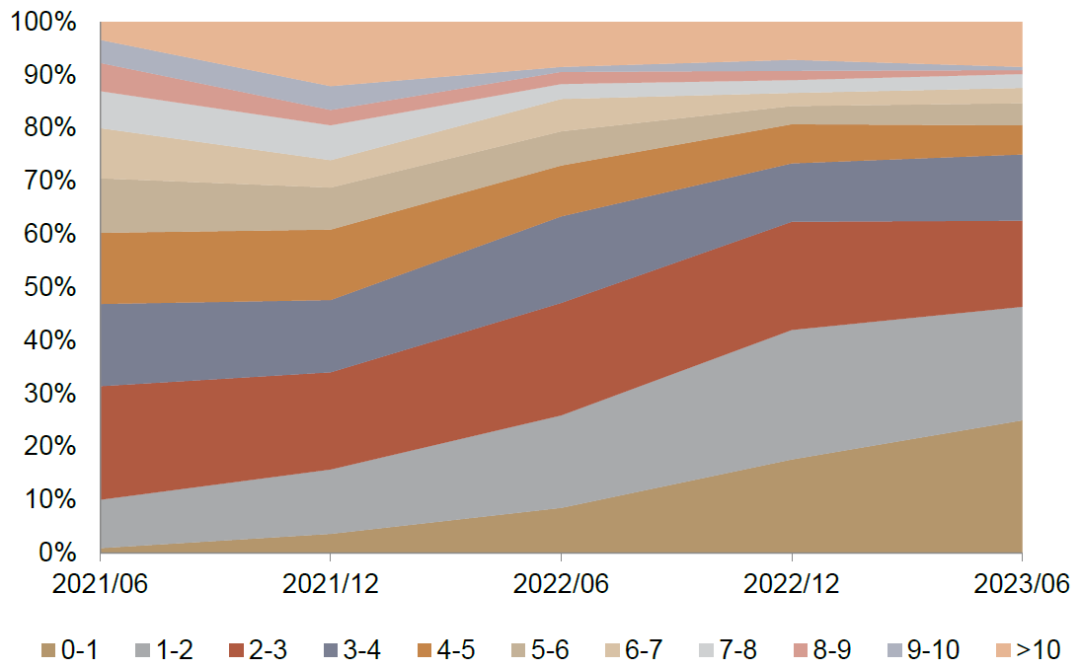

在打新制度红利鼎盛时期,以网下打新为主要投资策略与收益来源的“打新基金”应运而生,这类产品往往以“底仓+股/债资产+打新”为主要配置思路,基金规模往往较小,以避免规模对于打新收益的稀释效应。然而,自2021年末新股红利退坡以来,打新基金迎来大规模赎回,不少已化身“迷你基金”或面临清盘压力,只有少部分基金能够积极转型、自2022年以来实现规模上行且业绩表现不俗。

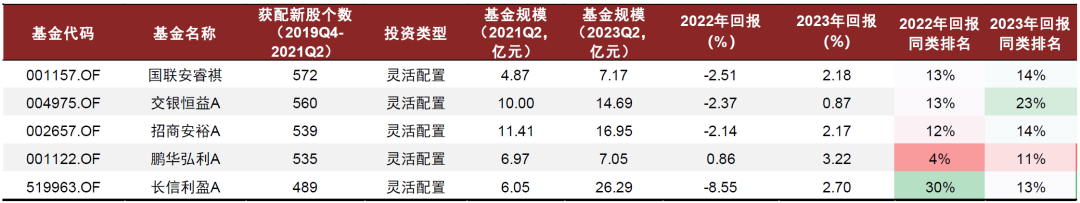

我们以2019Q3-2021Q2为考察区间筛选打新基金,从“转型成功”的打新基金(指2021Q4至2023Q2实现规模增长),以及头部机构旗下“固收+”品类打新基金的收益来源变迁中,得以发现:

► 529只打新基金中,有121只为“固收+”基金,其中仅5只产品自2021Q4至2023Q2实现了规模增长,分别为国联安睿祺,交银恒益,招商安裕,鹏华弘利,长信利盈,上述基金在2022年度、2023年以来的区间回报同类排名表现均相对突出(top 30%以内),或致其规模提升;

► 曾经的打新基金往往持续坚持打新,但收益增厚效果明显下滑;

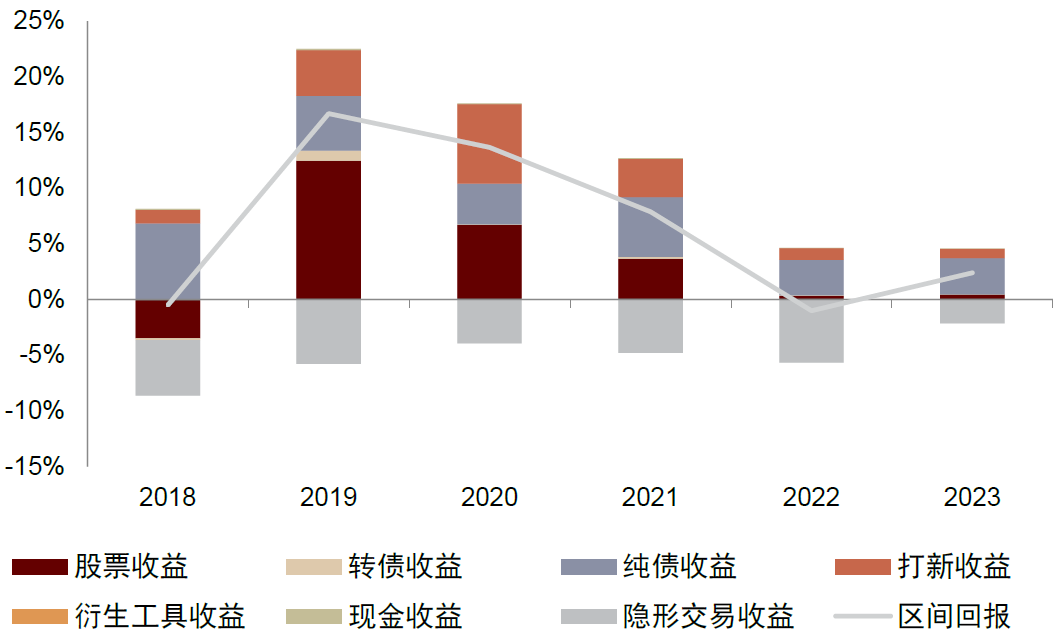

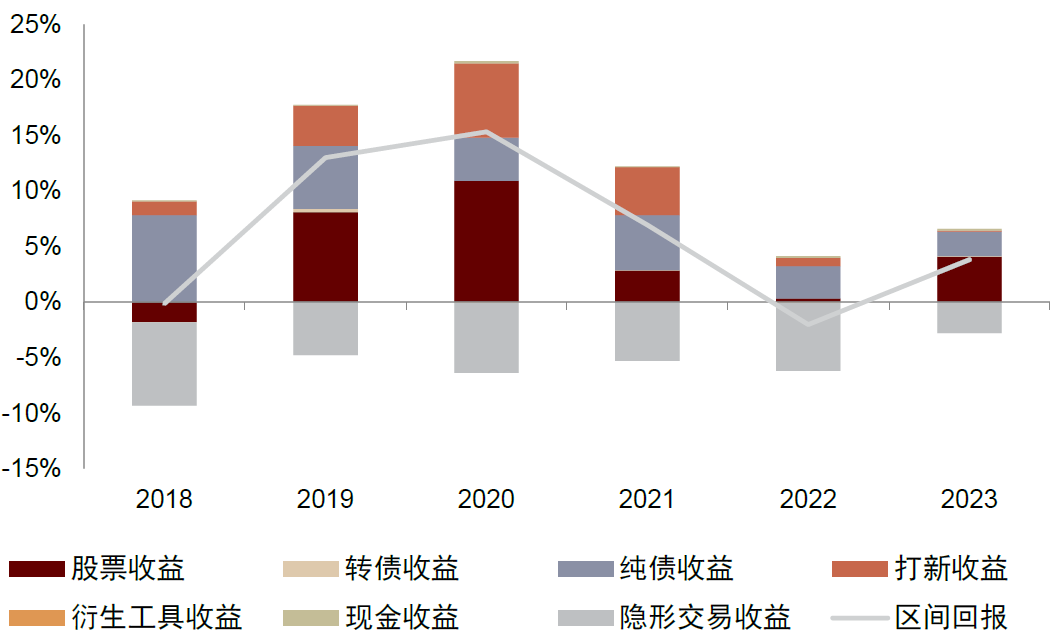

► 头部机构旗下“固收+”打新基金在2019-2021年间的业绩来源丰富,依靠“股票+纯债+打新”收获年度收益率10-20%左右,而自2022年以来,主要收益来源转向纯债资产为主,2023年以来,基金公司E旗下产品在股票端发力,基金公司J旗下产品在转债端具有优势,而基金公司A和基金公司B旗下产品则仍然专注纯债端贡献。

图表54:打新基金的规模分布变化

注:单位为亿元

资料来源:Wind,中金公司研究部

图表55:打新基金的机构持有比例分布变化

注:单位为%

资料来源:Wind,中金公司研究部

图表56:“转型成功”的“固收+”打新基金详情

注:1)指自2021Q4至2023Q2实现了规模增长的打新基金,需满足截至2021Q2的分类为“固收+”基金,2)同类业绩排名越小越靠前,3)截至2023/9/30

资料来源:Wind,中金公司研究部

图表57:基金公司A旗下“固收+”打新基金的收益来源变迁

注:1)截至2023/6/30,2)须满足2019Q4-2023Q2均满足“固收+”基金分类;3)按季末规模加权统计,再按年度加总;4)存在打新基金且满足各季度均属于“固收+”基金类别的头部管理人仅有我们所列示的四家

资料来源:Wind,中金公司研究部

图表58:基金公司E旗下“固收+”打新基金的收益来源变迁

注:1)截至2023/6/30,2)须满足2019Q4-2023Q2均满足“固收+”基金分类;3)按季末规模加权统计,再按年度加总

资料来源:Wind,中金公司研究部

图表59:基金公司J旗下“固收+”打新基金的收益来源变迁

注:1)截至2023/6/30,2)须满足2019Q4-2023Q2均满足“固收+”基金分类;3)按季末规模加权统计,再按年度加总

资料来源:Wind,中金公司研究部

图表60:基金公司B旗下“固收+”打新基金的收益来源变迁

转债投研建设:历史转债上涨潮,哪些“固收+”基金管理人抓住机遇?

回顾历次转债市场上行区间:

► 2019-2021年间,股票及转债市场同步上行,“固收+”基金的主要收益来源依然主要为股票资产。部分头部“固收+”基金管理人的转债投研指数上涨弹性相对较好,而部分管理人在转债端则较为注重安全边际。

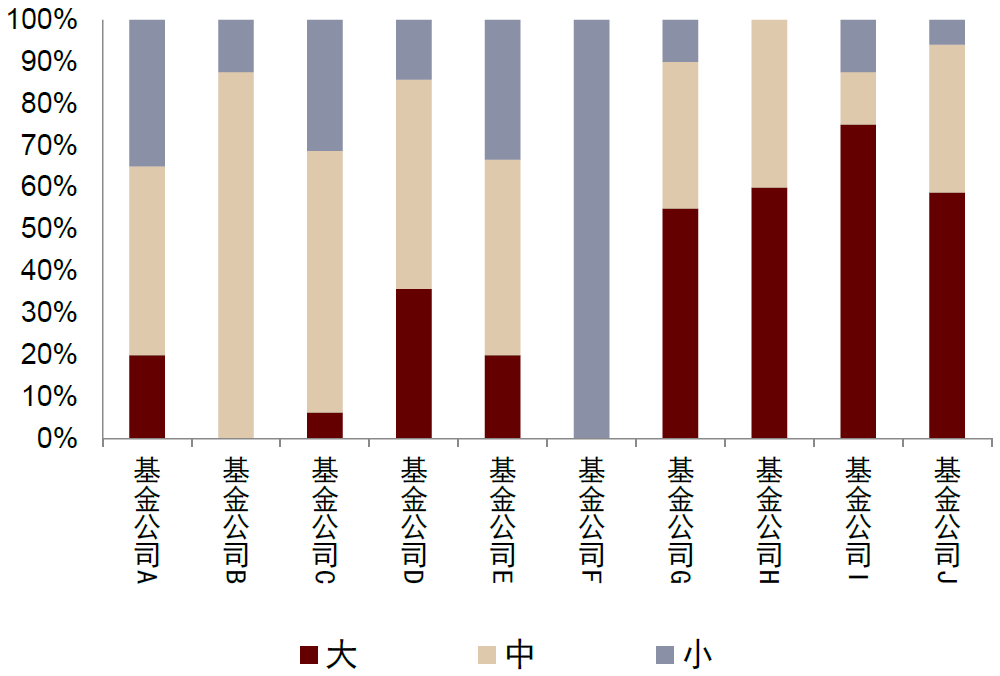

► 2023年一季度,转债相对股票呈现更优的性价比,在前十大管理人中,基金公司F的转债投研指数区间回报表现较为突出,旗下“固收+”产品的转债端投资风格以均衡属性、小市值、中低价值为主。其余头部机构也均实现期间正回报。

图表61:头部“固收+”基金管理人的转债投研指数走势对比

注:数据区间为2017/1/1-2023/7/31

资料来源:Wind,中金公司研究部

图表62:头部管理人旗下“固收+”基金转债端的属性风格(按产品数量统计,2023Q2)

资料来源:Wind,中金公司研究部

图表63:头部管理人旗下“固收+”基金转债端的正股市值风格(按产品数量统计,2023Q2)

资料来源:Wind,中金公司研究部

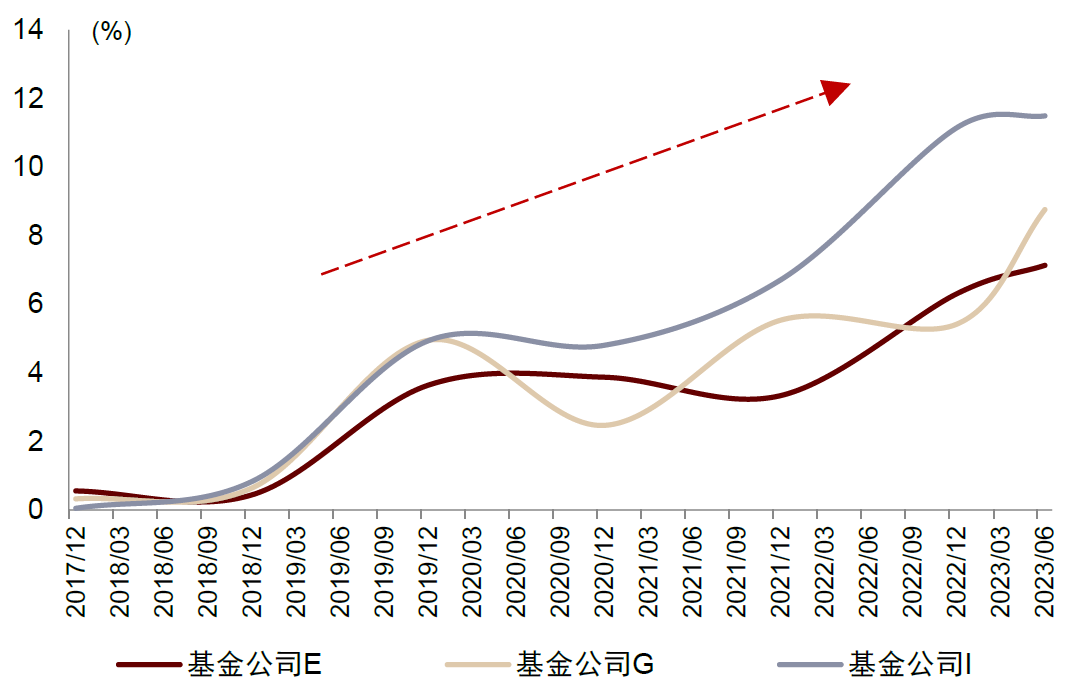

图表64:多数头部管理人在2019-2021年间有抬升转债仓位操作

注:1)截至2023/6/30;2)按“固收+”基金规模加权的转债仓位计算

资料来源:Wind,中金公司研究部

图表65:部分头部管理人在2017-2023年间持续提升转债仓位

注:1)截至2023/6/30;2)按“固收+”基金规模加权的转债仓位计算

资料来源:Wind,中金公司研究部

Source

文章来源

本文摘自:2023年10月7日已经发布的《基金研究系列(23):孤舟难挡千层浪——数说“固收+”基金的团队投研建设》

分析员 胡骥聪 SAC 执业证书编号:S0080521010007 SFC CE Ref:BRF083

联系人 李钠平 SAC 执业证书编号:S0080122070045

分析员 刘均伟 SAC 执业证书编号:S0080520120002 SFC CE Ref:BQR365

Legal Disclaimer

法律声明

本篇文章来源于微信公众号: 中金量化及ESG