中金|ESG月度观察(11):ISSB设立北京办公室,中国积极参与ESG标准建设进程

摘要

ESG趋势

1)国内ESG政策:2023年1月19日,国务院新闻办公室发布《新时代的中国绿色发展》白皮书,全面介绍新时代中国绿色发展的理念、实践与成效。2022年12月29日,IFRS与中国财政部签署谅解备忘录,将成立国际可持续发展准则理事会(International Sustainability Standards Board, ISSB)北京办公室,标志着ISSB针对新兴市场和发展中国家的战略的推进,也将促进全球可持续披露标准的发展和实施。

2)海外ESG政策:2023年1月18日,IFRS主席宣布将于2023年6月发布可持续和气候变化相关信息报告标准的最终版本,将促进全球可持续披露标准的时间表进一步明确。2023年1月17日,联合国环境署(UNEP)与标普全球(S&P Global)联合发布“自然风险概况”(The Nature Risk Profile)方法论,体现出生物多样性风险愈发受到关注。

ESG投资

1)国内ESG产品:多数ESG产品近一月取得正收益。2023年1月共发行主动型ESG主题基金4只,累计发行份额20.64亿元,被动型ESG主题基金2只,累计发行份额2.49亿元。从收益表现来看,被动型ESG主题基金表现优于主动型ESG主题基金。11只被动型ESG主题基金共有2只产品今年以来收益超过沪深300指数。

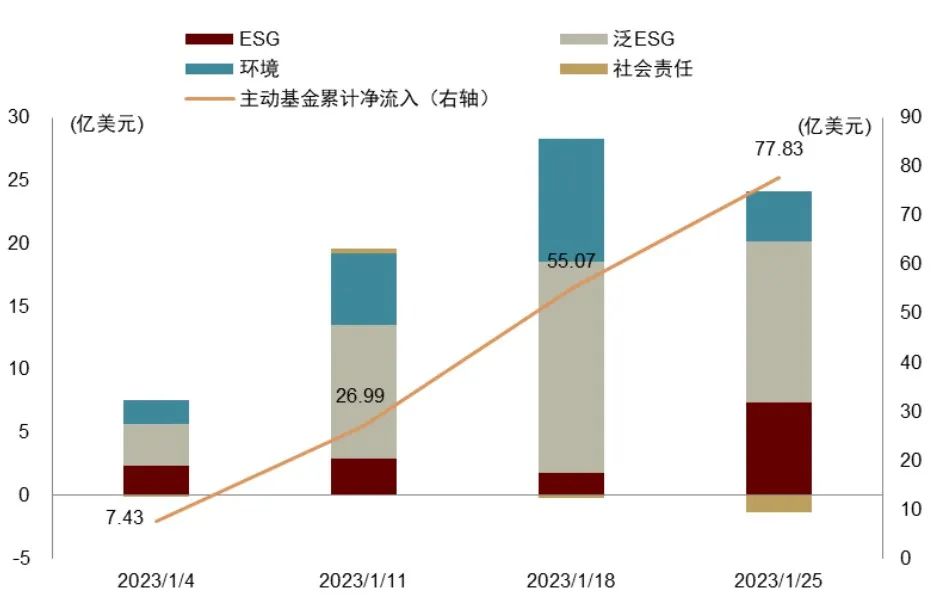

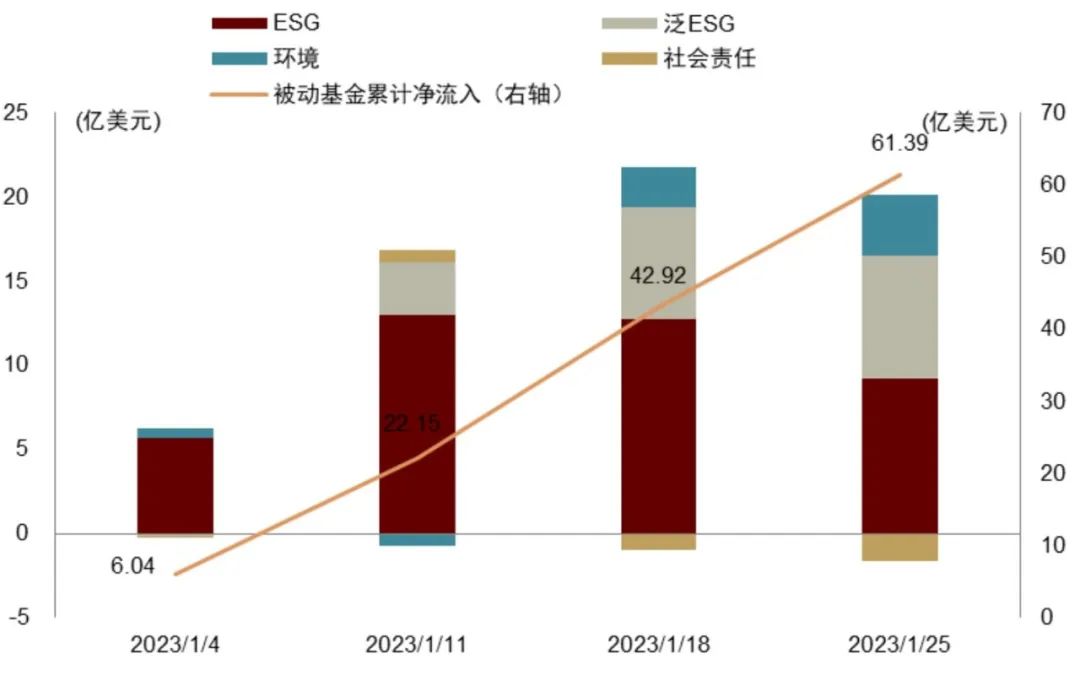

2)海外ESG产品资金流向:本月主动型ESG基金流入77.83亿美元。本月主动型ESG基金累计净流入高于被动型ESG基金,达到77.83亿美元,其中主动型泛ESG主题基金累计流入43.51亿美元。被动型ESG主题基金本月累计流入61.39亿美元。

3)ESG因子表现:环境因子表现较好。1月以来,沪深300成分股、中证800成分股内社会得分因子多头收益表现均较为突出。2019年以来,ESG综合得分、环境维度得分和治理维度得分的整体预测能力优于社会维度得分。

ESG评级及数据

ESG评级及数据:国际ESG披露框架及机构方案更新。2023年1月11日,德勤宣布推出“德勤绿色空间科技”(GreenSpace Tech by Deloitte),这是一种行业领先的新产品,通过气候技术生态系统来帮助加速脱碳和价值创造。2023年1月23日,金融科技公司Broadridge宣布推出ESG Analyzer,这是一种新的ESG披露和数据分析基准工具,旨在使公司能够将其ESG绩效与其同行业企业进行比较,并改进ESG战略和实践。

正文

ESG趋势

在本节,我们对国内外ESG政策动态和重要ESG事件进行追踪,把握ESG生态圈的发展趋势。国内方面,2023年1月19日,国务院新闻办公室发布《新时代的中国绿色发展》白皮书,全面介绍新时代中国绿色发展的理念、实践与成效。2022年12月29日,IFRS与中国财政部签署谅解备忘录,将成立ISSB北京办公室,标志着ISSB针对新兴市场和发展中国家的战略的推进,也将促进全球可持续披露标准的发展和实施。

海外方面,2023年1月18日,IFRS主席宣布将于2023年6月发布可持续和气候变化相关信息报告标准的最终版本,将促进全球可持续披露标准的时间表进一步明确。2023年1月17日,联合国环境署(UNEP)与标普全球(S&P Global)联合发布“自然风险概况”(The Nature Risk Profile)方法论,体现出生物多样性风险愈发受到关注。

图表1:近1月海内外ESG热点事件追踪

资料来源:国务院新闻办公室,IFRS官网,UNEP官网,中金公司研究部

国内ESG趋势

► 《新时代的中国绿色发展》白皮书发布

2023年1月19日,国务院新闻办公室发布《新时代的中国绿色发展》白皮书,全面介绍新时代中国绿色发展理念、实践与成效,分享中国绿色发展经验。(以下简称“白皮书”)[1]白皮书介绍,中国坚定不移走绿色发展之路,坚持系统观念统筹推进,共谋全球可持续发展,并就中国在能源结构绿色低碳转型、初步建立新型自然保护地体系、加快绿色交通运输体系建设等方面取得的进展进行深度解读。

在能源结构绿色低碳转型方面,中国大力发展非化石能源,并提高化石能源清洁高效利用水平。白皮书介绍,中国加快推进以沙漠、戈壁、荒漠地区为重点的大型风电光伏基地建设,积极稳妥发展海上风电,积极推广城镇、农村屋顶光伏,鼓励发展乡村分散式风电。同时,中国以促进煤电清洁低碳发展为目标,开展煤电节能降碳改造、灵活性改造、供热改造“三改联动”,新增煤电机组执行更严格节能标准,发电效率、污染物排放控制达到世界领先水平。推动终端用能清洁化,推行天然气、电力和可再生能源等替代煤炭,积极推进北方地区冬季清洁取暖。[2]

在新型自然保护地体系建设方面,白皮书介绍,中国努力构建以国家公园为主体、自然保护区为基础、各类自然公园为补充的自然保护地体系;强调生态保护红线是国家生态安全的底线和生命线,将生态功能极重要、生态极脆弱以及具有潜在重要生态价值的区域划入生态保护红线,包括整合优化后的自然保护地,实现一条红线管控重要生态空间。白皮书指出,中国以国家重点生态功能区、生态保护红线、自然保护地等为重点,启动实施山水林田湖草沙一体化保护和修复工程,统筹推进系统治理、综合治理、源头治理。[3]

在绿色交通运输体系建设方面,中国优化交通运输结构,推进交通运输工具绿色转型,提升交通基础设施绿色化水平。白皮书介绍,中国加快推进铁路专用线建设,推动大宗货物“公转铁”“公转水”,深入开展多式联运。同时,中国开展绿色公路建设专项行动,大力推动废旧路面材料再生利用。持续提升公路绿化水平,推进铁路电气化改造,深入推进港口和公路绿色交通配套设施建设。[4]

► 中国财政部、国际财务报告准则基金会签署北京办公室谅解备忘录

2022年12月29日,中国财政部与国际财务报告准则基金会(IFRS Foundation)就签署基金会北京办公室谅解备忘录举行线上签约仪式。根据此次签署的谅解备忘录,IFRS基金会将在北京设立国际可持续准则理事会(ISSB)办公室,作为IFRS基金会在华设立的代表机构,将于2023年年中投入运营,将与IFRS基金会在全球设立的其他办公室开展协调合作。北京办公室将聚焦于领导和执行国际可持续准则理事会关于新兴和发展中经济体的战略,作为亚洲利益相关方互动的中心促进与利益相关方的更深层次合作和交流,以及面向新兴经济体、发展中国家和中小主体开展能力建设等。 [5]

我们认为,北京办公室的成立标志着ISSB进一步推进其针对新兴市场和发展中国家的战略,也将促进统一可比的全球可持续披露标准的制定。在2021年举办的COP26气候大会中,IFRS宣布ISSB将采取“多地点模式”(multi-location model),以帮助建立统一可比的全球ESG披露标准。 [6]此外,IFRS基金会于2022年11月发布《发展中与新兴经济体能力建设伙伴关系框架》,以帮助发展中和新兴经济体克服能力短板,促进全球各国较早实现高质量的ESG披露。[7]

海外ESG趋势

► IFRS宣布将于6月发布全球可持续与气候报告标准

2023年1月18日, IFRS 基金会受托人主席 Erkki Liikanen在于达沃斯举办的世界经济论坛2023年年会“管理责任投资”分论坛上宣布,IFRS基金会下属的国际可持续标准理事会(ISSB)将于2023年6月出版、发布并实施首个可持续和气候变化相关信息披露的全球标准的最终版本。此外,IFRS主席Liikanen就标准的进展进行汇报,称其为回应巴黎协定框架和市场的需求,将兼顾发布速度与标准性。[8]

2022年3月31日,ISSB发布《可持续发展相关金融信息披露的一般性要求》(General Requirements for Disclosure of Sustainability-related Financial Information,draft IFRS S1)和《气候相关信息披露》(Climate-related Disclosures, draft IFRS S2)的征求意见稿。随后,两份披露准则进入长达120天的征求意见期,广泛征求国际组织、监管方、投资者、企业等利益相关方的反馈。2023年1月17日-19日,ISSB召开会议就IFRS S1和IFRS S2草案的披露要求、目标与指标等内容进行修订和完善,例如明确要求实体采用气候情景分析的方法评估其气候韧性。[9]

我们认为,当前全球可持续与气候报告准则出台的时间表进一步明确,ESG披露标准趋严。同时,ISSB在2023年1月对可持续和气候相关信息报告草案细则的更新将增强,将进一步增强标准的可操作性。

图表2:ISSB可持续与气候变化信息披露准则发布时间表

资料来源:IFRS,中金公司研究部

► 标普与联合国环境署发布衡量公司自然与生物多样性风险的方法论

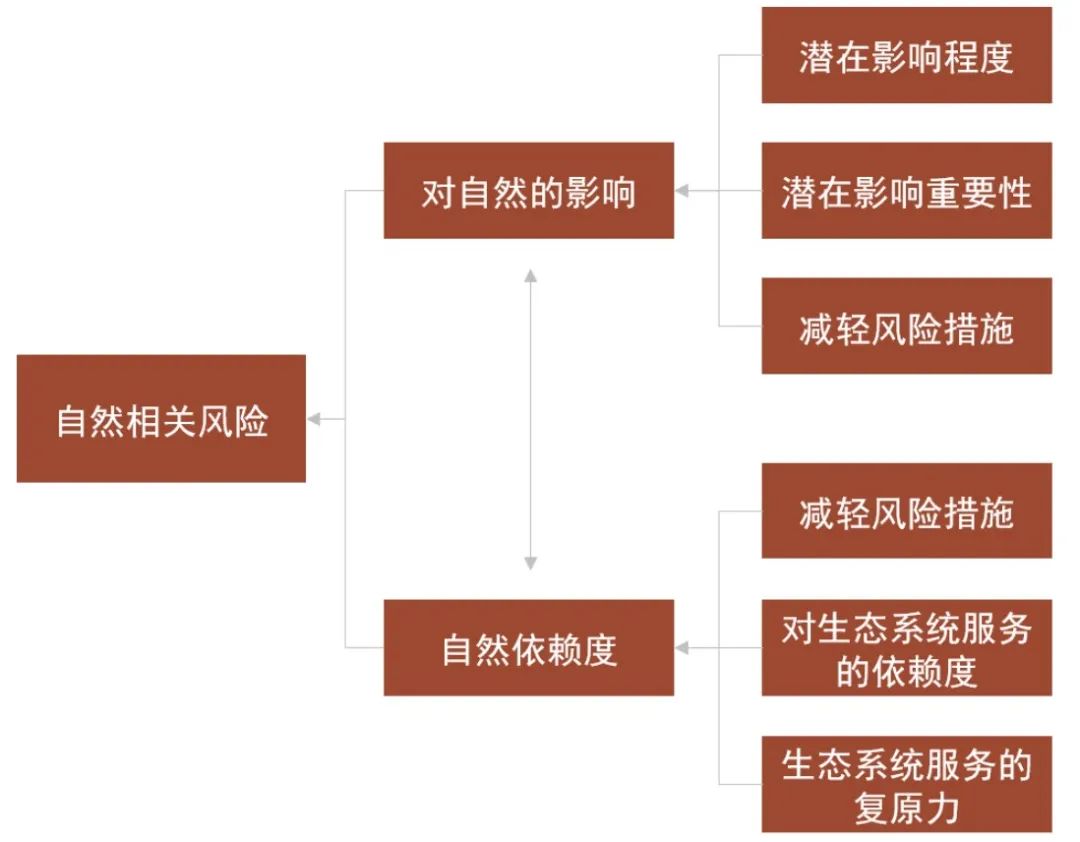

2023年1月17日,联合国环境署(UNEP)与标普全球(S&P Global)联合发布“自然风险概况”(The Nature Risk Profile)方法论,旨在衡量公司对自然的影响和依赖程度,帮助金融行业评估和应对自然相关的风险。该方法论由自然保护、商业、金融等领域专家学者研发,与自然相关的财务披露工作组(Taskforce on Nature-related Financial Disclosures, TNFD)的披露框架相一致,也将对TNFD披露框架形成支持。该方法论提供相关指标和数据,帮助企业和投资者将自然相关风险进行量化,其框架主要包括以下方面产生的风险:1)企业对生物多样性的影响;2)企业对生物多样性的依赖程度;3)企业在生物多样性地区的潜在风险。[10]

我们认为,“自然风险概况”方法论的发布展现出自然风险和生物多样性风险正在受到越来越多的关注,生物多样性议题的重要性在未来一段时间内将呈现上升趋势。自2021年6月TNFD成立以来,金融机构、监管机构、企业等利益相关方持续推动自然风险评估和披露框架的建立,推动自然风险纳入商业决策框架,减轻经济活动对自然的负面影响。[11]

图表3:The Nature Risk Profile方法论框架

资料来源:标普全球,中金公司研究部

ESG投资

在报告《ESG投资系列(4):ESG策略变迁与产品发展》中,我们引用了GSIA对不同类型ESG投资产品的统计数据进行分析,该统计是基于向包含公募、私募、信托等多类管理人发放的问卷调查,频率较低。鉴于公募产品投资者类别多、范围广、透明度高,在ESG月度观察中,我们将聚焦海内外ESG公募产品,对产品的类型、规模、收益表现等情况做持续跟踪。

国内ESG产品:多数ESG产品近一月取得正收益

新发产品信息

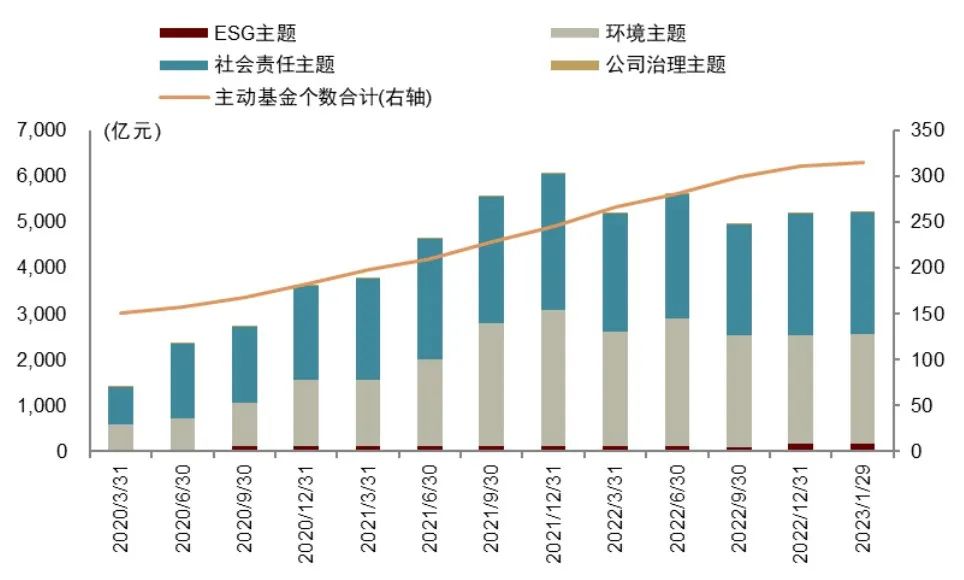

截至2023年1月29日,中国存续ESG概念相关的主动型基金共有315只,其中有22只ESG主题基金,144只环境主题基金,145只社会责任主题基金,4只公司治理主题基金。

图表4:国内ESG公募基金新发行情况

资料来源:Wind,中金公司研究部,截至2023-01-29

2023年1月,主动型ESG主题基金新发行4只,累计发行份额20.64亿元。被动型ESG主题基金新发行2只,累计发行份额2.49亿元。

主动管理ESG产品:社会责任主题、公司治理主题表现较好

在碳中和、碳达峰的背景下,以“环境”“社会责任”为考量因素的ESG主题,已经成为基金新的投资理念。该投资理念正被更广泛地接受、认可和利用,越来越多的ESG主题基金产品落地。目前,国内基金以泛ESG主题基金为主,即广义ESG基金,指投资于环境、社会、公司治理、可持续、新能源等ESG相关范畴的基金。具体来看,以主动型基金为主,偏股混合型是主动型ESG基金中的主要投资方式。

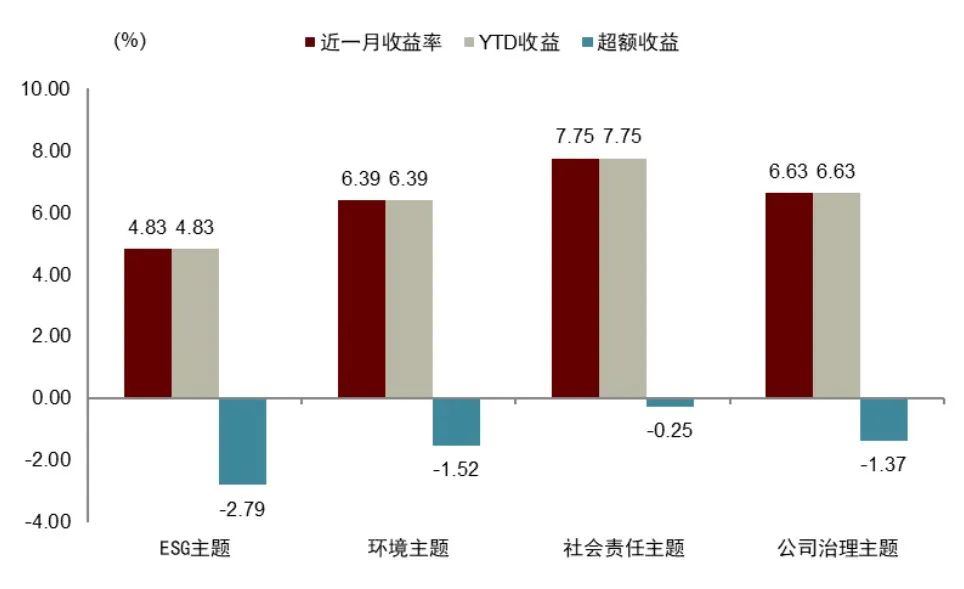

从总体的收益表现来看,截至2023年1月29日,311只存续超过一月的主动型基金有300只近一月取得正收益,共有107只产品今年表现超过同期沪深300指数。

图表5:主动型各主题基金规模增长情况

资料来源:Wind,中金公司研究部。截至2023-01-29

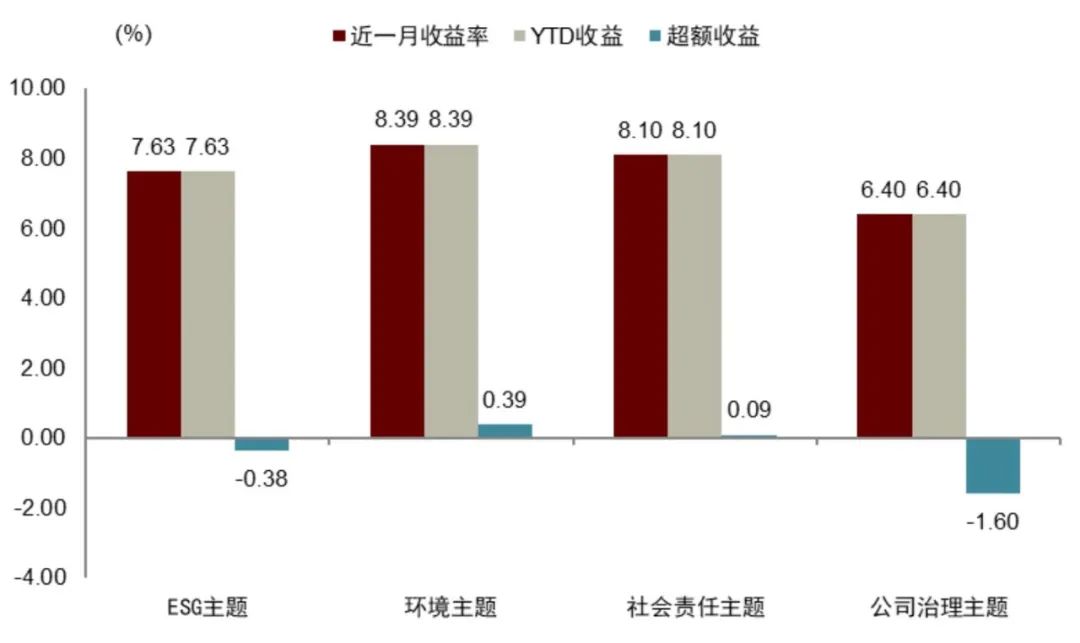

图表6:主动型各主题ESG基金收益表现

资料来源:Wind,中金公司研究部。截至2023-01-29

► 主动型基金近期收益表现:

截至2023年1月29日,21只主动型ESG[文]主题基金规模约为173.45亿元,近一月有2[章]0只产品取得正收益,平均收益为5.49%,今[来]年以来平均收益为5.49%,其中共有1只产品[自]今年表现超过同期沪深300指数。

141只主动型环境主题基金规模约为2,371[1].09亿元,近一月平均收益为6.53%,今年[7]以来平均收益为6.53%;145只主动型社会[量]责任主题基金规模约为2,654.36亿元,近[化]一月取得正收益共142只,平均收益为7.75[ ]%,今年以来平均收益为7.75%,其中共有6[ ]7只产品今年表现超过同期沪深300指数,所有[ ]产品平均超额-0.25ppt;4只主动型公司[1]治理主题基金规模约为18.25亿元,近一月平[7]均收益为6.63%,其中共有1只产品今年表现[q]超过同期沪深300指数。

图表7:主动型ESG主题、公司治理主题基金收益情况

资料来源:Wind,中金公司研究部。截至2023-01-29

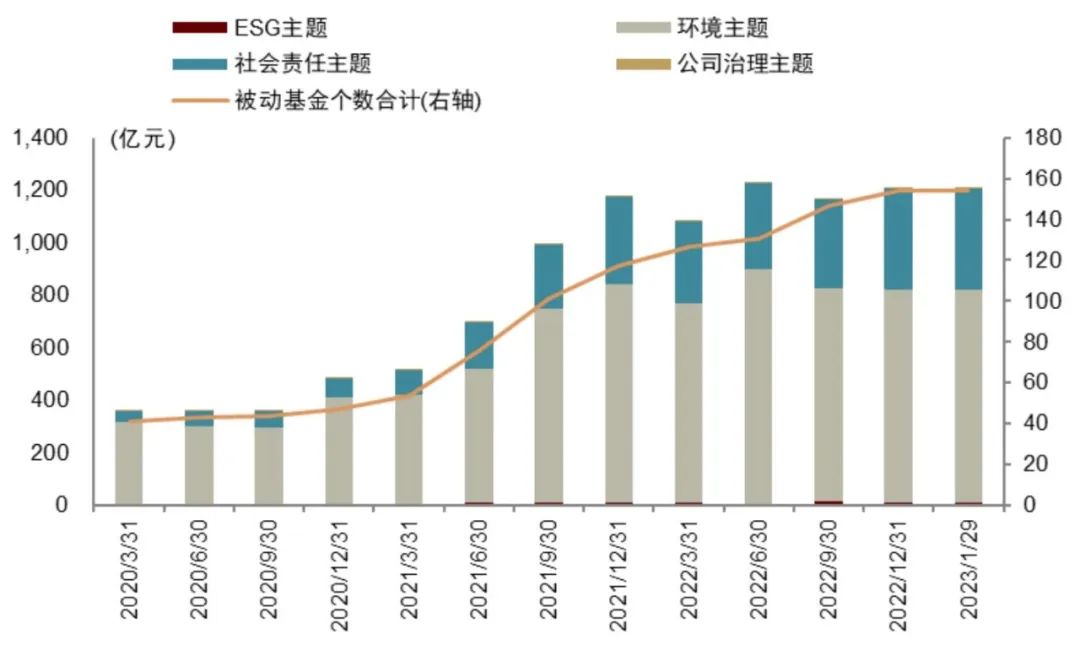

被动ESG产品:环境主题、社会责任主题表现较好

从总体的收益表现来看,截至2023年1月29[u]日,154只存续超过了一个月的被动型基金,近[a]一月共有153只产品取得正收益,共有94只产[n]品今年表现超过同期沪深300指数。

图表8:被动型各主题基金规模增长情况

资料来源:Wind,中金公司研究部。截至2023-01-29

图表9:被动型各主题基金收益表现

资料来源:Wind,中金公司研究部。截至2023-01-29

► 被动型ESG主题基金近期收益表现:

截至2023年1月29日,11只被动型ESG主题基金规模约为9.37亿元,近一月共有11只产品取得正收益,平均收益为7.7%,今年以来平均收益为7.7%,其中共有2只产品今年表现超过同期沪深300指数,所有产品平均超额-0.31ppt。

图表10:被动型ESG主题、公司治理主题基金收益情况

资料来源:Wind,中金公司研究部。截至2023-01-29

海外ESG产品:社会责任型主题基金表现较好

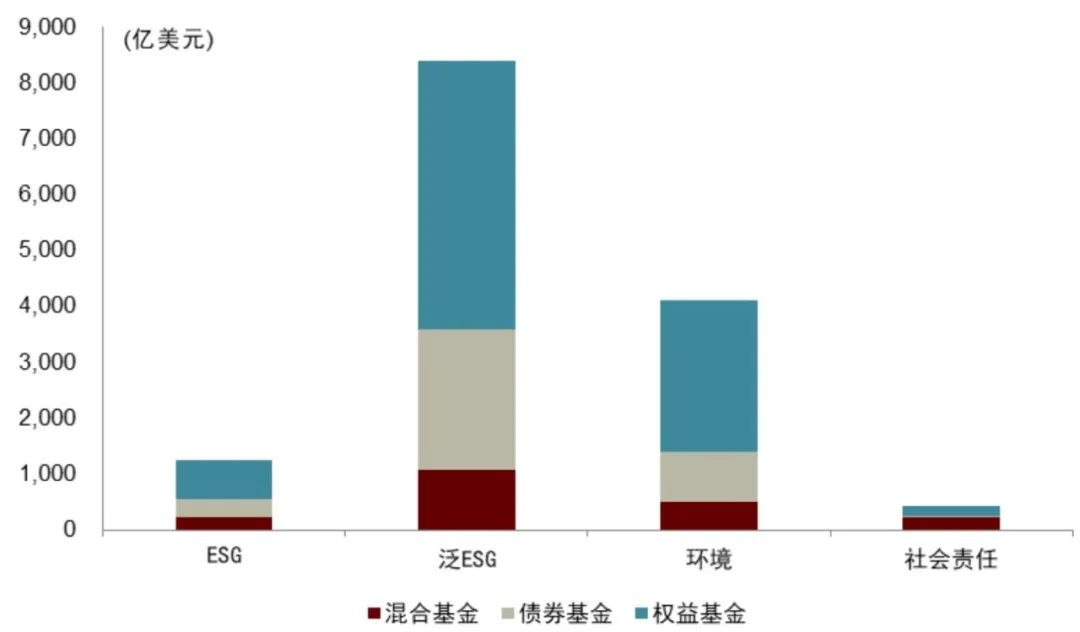

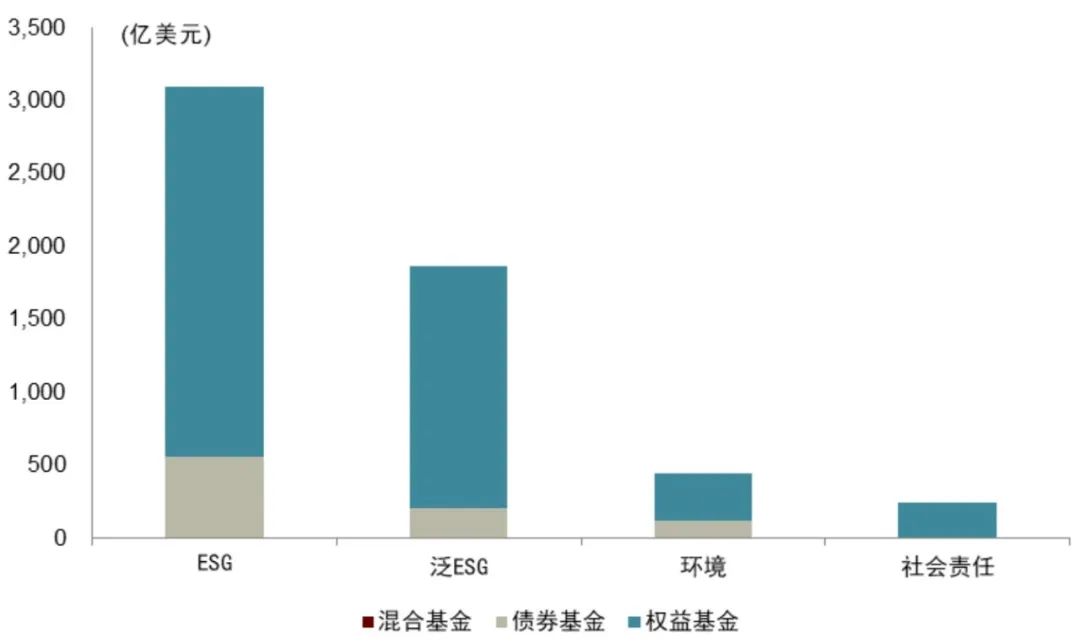

海外主动ESG基金:权益型仍占主流

截至2023年1月25日,海外存续超过一个月的主动基金共有3,070只,总规模为14,176.72亿美元,近一月平均收益4.56 %。其中根据主题分类,基金产品主要以泛ESG主题为主,规模达到8,381.68亿美元,ESG主题基金规模达到1,248.15亿美元,环境主题基金规模达到4,114.64亿美元,社会责任主题规模432.25亿美元。

图表11:海外主动ESG基金各主题基金规模分布情况

资料来源:EPFR,中金公司研究部。截至2023-01-29

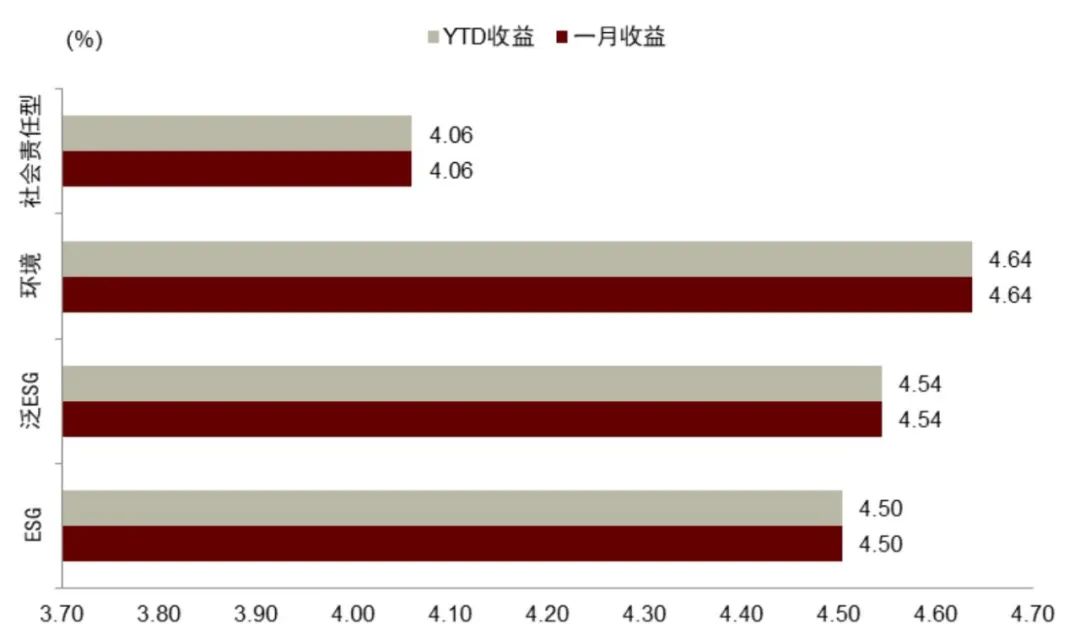

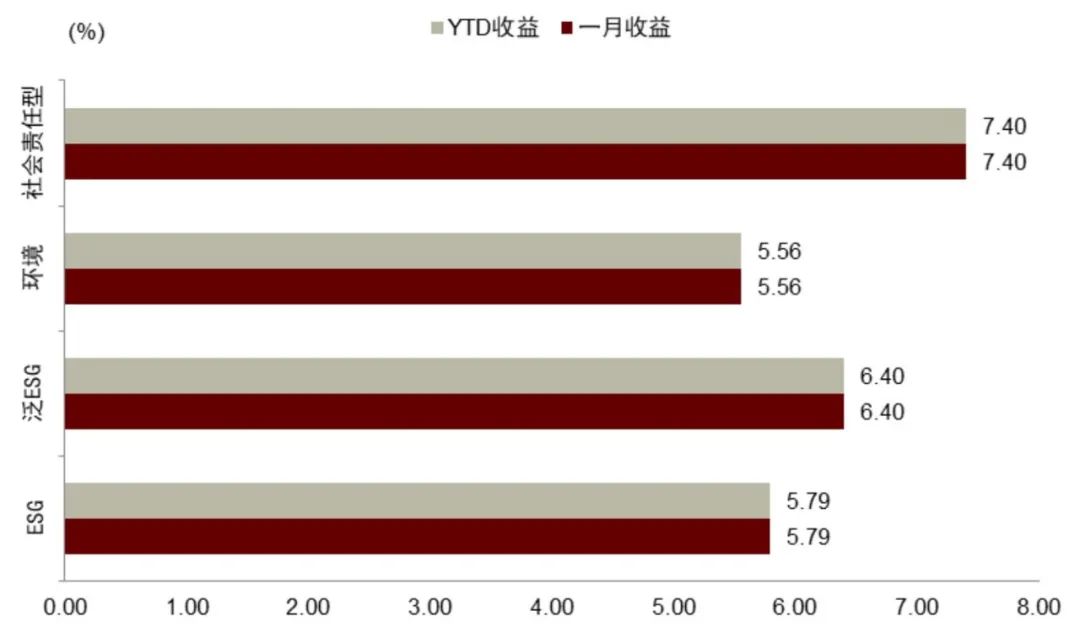

► 主动型基金近期收益表现

截至2023年1月25日,主动型ESG主题基金近一月平均收益4.5%,环境主题基金表现最优,近一月平均收益4.64%。

图表12:海外主动型ESG基金近期收益

资料来源:EPFR,中金公司研究部。截至2023-01-25

从资产配置类别来看,海外ESG基金今年以来整体处于盈利状态。本月,权益型基金表现较好,近一月获得5.8%的收益。债券型基金表现较差,近一月呈现2.41%的收益。

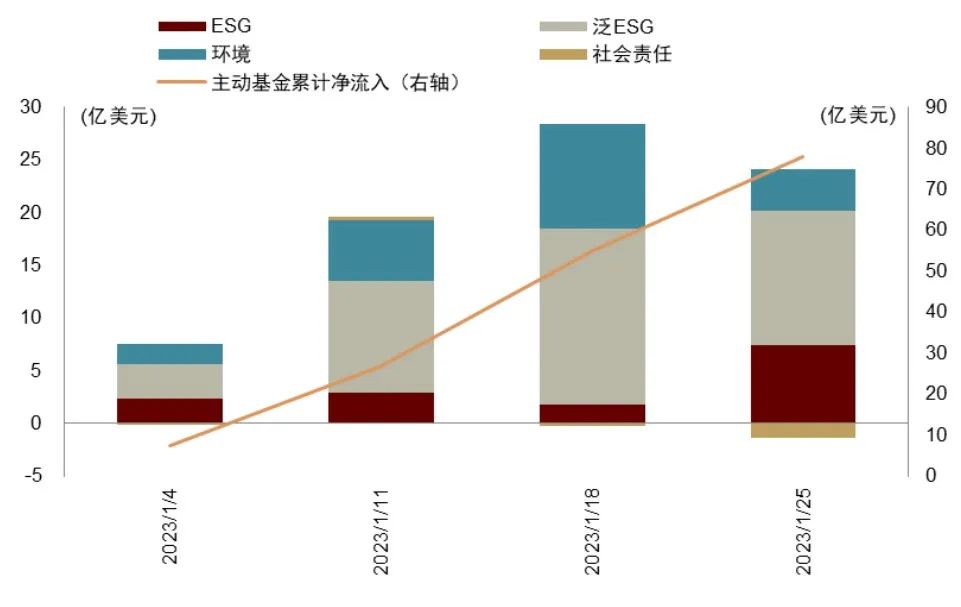

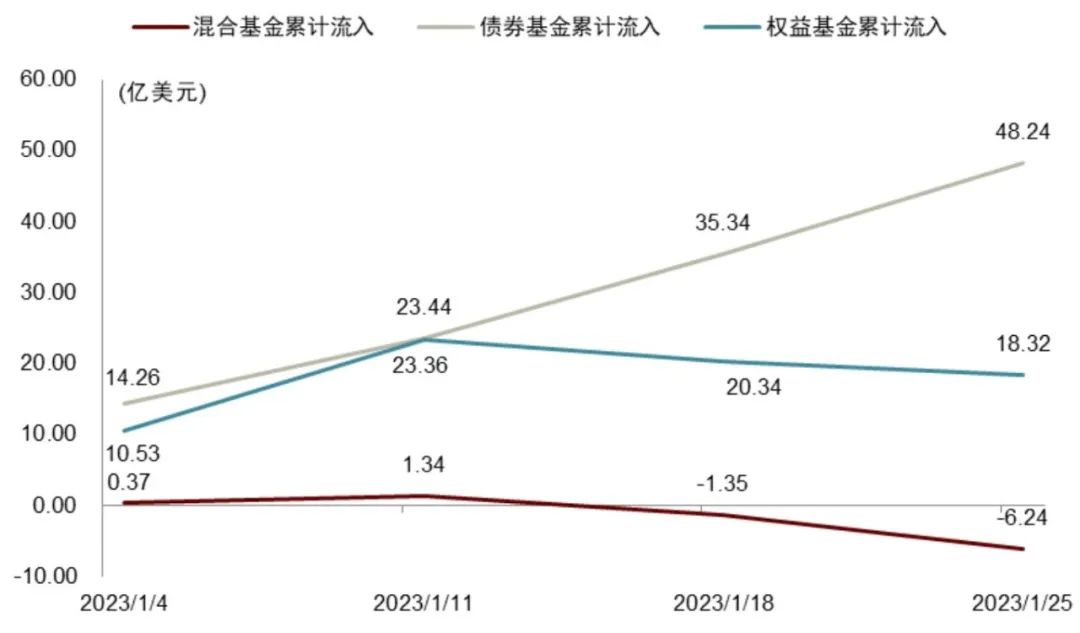

► 主动型ESG基金资金流向

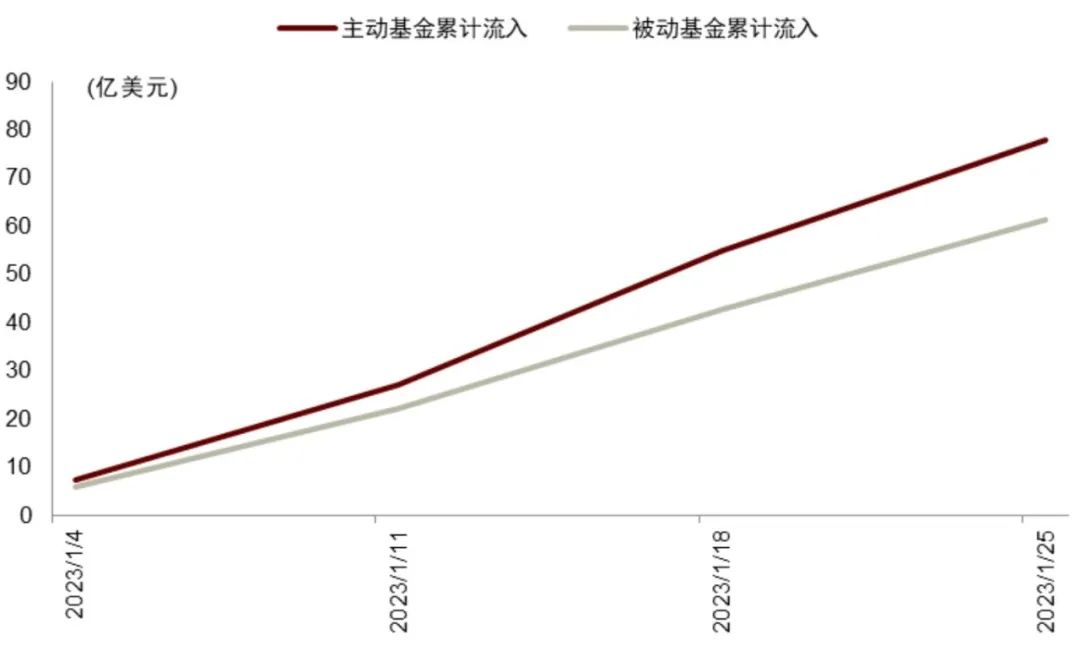

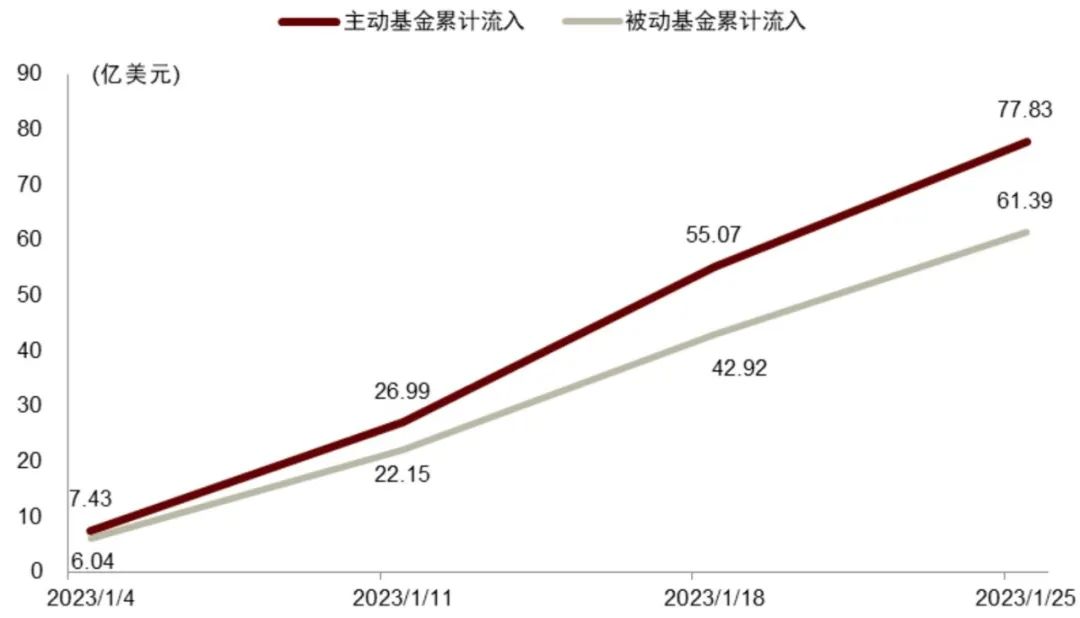

今年以来,主动型ESG基金累计资金流入77.83亿美元。本月以来主动型ESG基金资金呈现流入态势,累计净流入达到77.83亿美元,其中泛ESG主题基金流入最明显,本月累计净流入达到43.51亿美元。主动型ESG主题基金本月累计净流入14.32亿美元。

图表13:今年以来ESG基金资金流入(亿美元)

资料来源:EPFR,中金公司研究部。截至2023-01-25

图表14:本月ESG基金资金流入(亿美元)

资料来源:EPFR,中金公司研究部。截至2023-01-25

海外被动型ESG基金:社会责任型主题1月平均收益7.4%

截至2023年1月25日,海外存续超过一个月的被动型基金共有1,009只,总规模5,636.95亿美元。近一月平均收益5.97%,本月表现略优于主动基金。其中根据主题分类,基金产品主要以ESG主题为主,规模达到3,091.97亿美元,泛ESG主题基金规模达到1,860.76亿美元,环境主题基金规模达到439.02亿美元,社会责任主题规模245.21亿美元。

图表15:海外被动型ESG主题基金及类型分布情况

资料来源:EPFR,中金公司研究部。截至2023-01-25

► 被动型ESG基金近期收益表现

截至2022年12月21日,被动型ESG主题基金近一月平均收益-2.57%,今年以来平均收益-15.75%。被动型泛ESG主题基金表现最好,近一月平均收益-3.21%,今年以来平均收益-11.89%。

图表16:海外被动型ESG主题基金近期收益

资料来源:EPFR,中金公司研究部。截至2023-01-25

从资产配置类别来看,海外ESG基金今年以来整体处于盈利状态。本月,权益类被动型基金表现较好,近一月获得6.66%的收益。债券类被动基金表现较差,近一月呈现2.57%的收益。

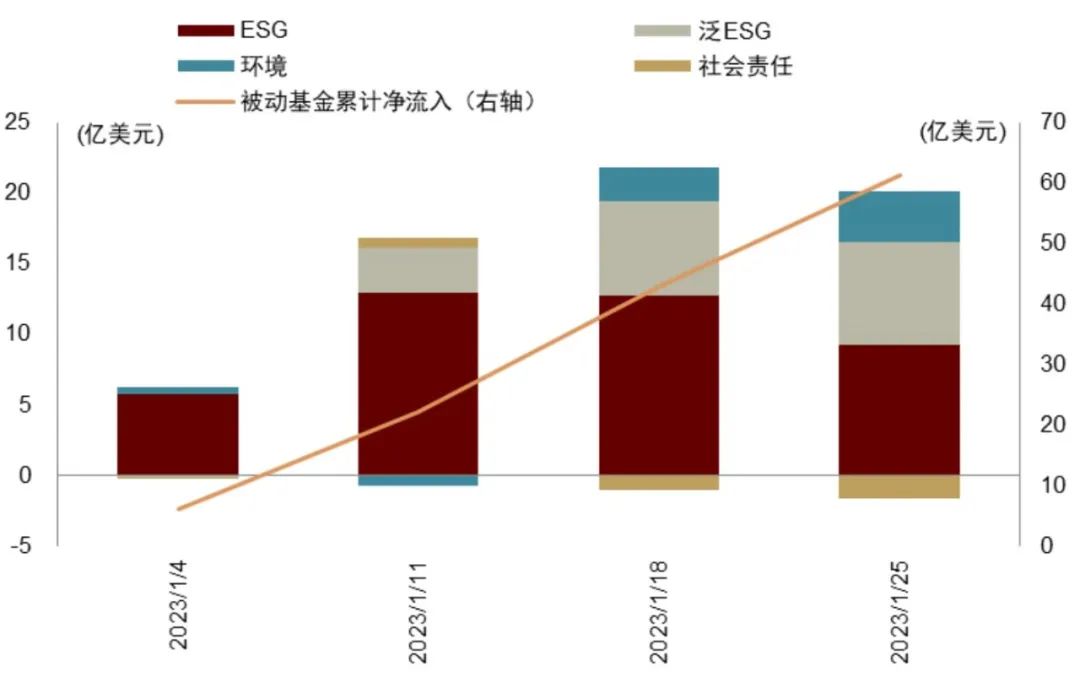

► 被动型ESG基金资金流入

今年以来,被动型ESG基金累计资金流入61.39亿美元。本月以来被动型ESG基金资金呈流入态势,累计净流入达到61.39亿美元。其中被动型ESG主题基金流入最明显,达到40.56亿美元。

图表17:今年以来ESG基金资金流入(亿美元)

资料来源:EPFR,中金公司研究部。截至2023-01-25

图表18:本月ESG基金资金流入(亿美元)

资料来源:EPFR,中金公司研究部。截至2023-01-25

海外ESG基金资金流入:本月主动型基金流入77.83亿美元

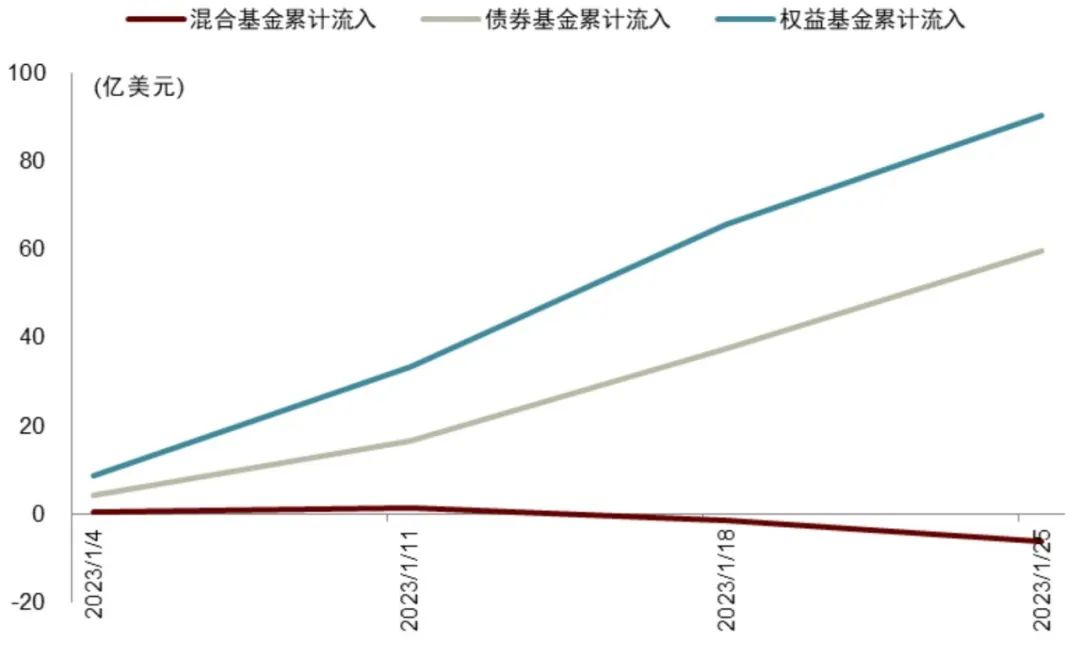

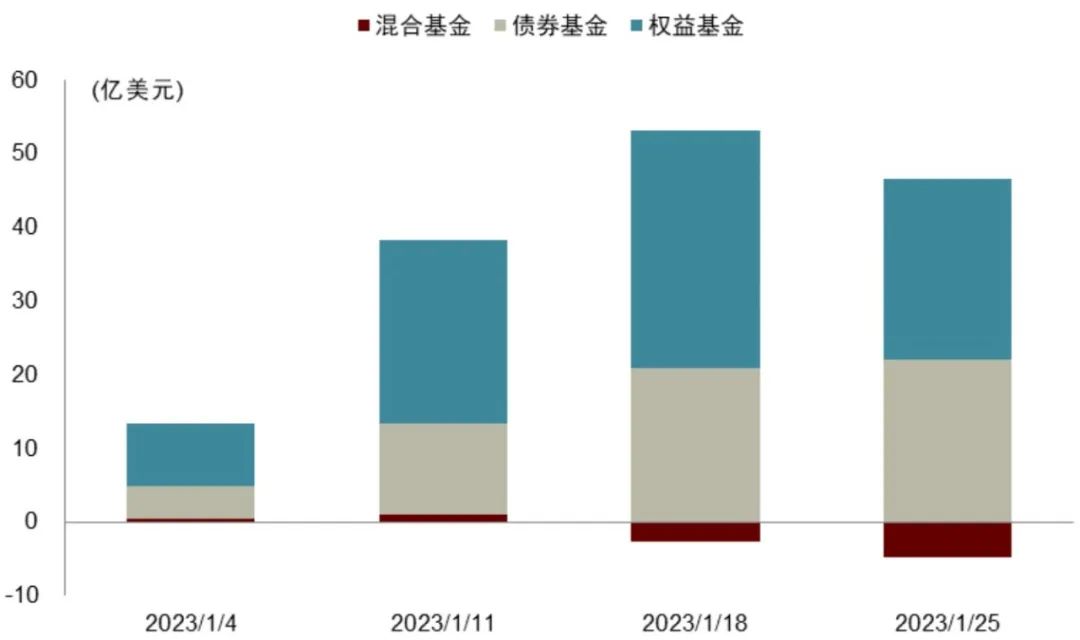

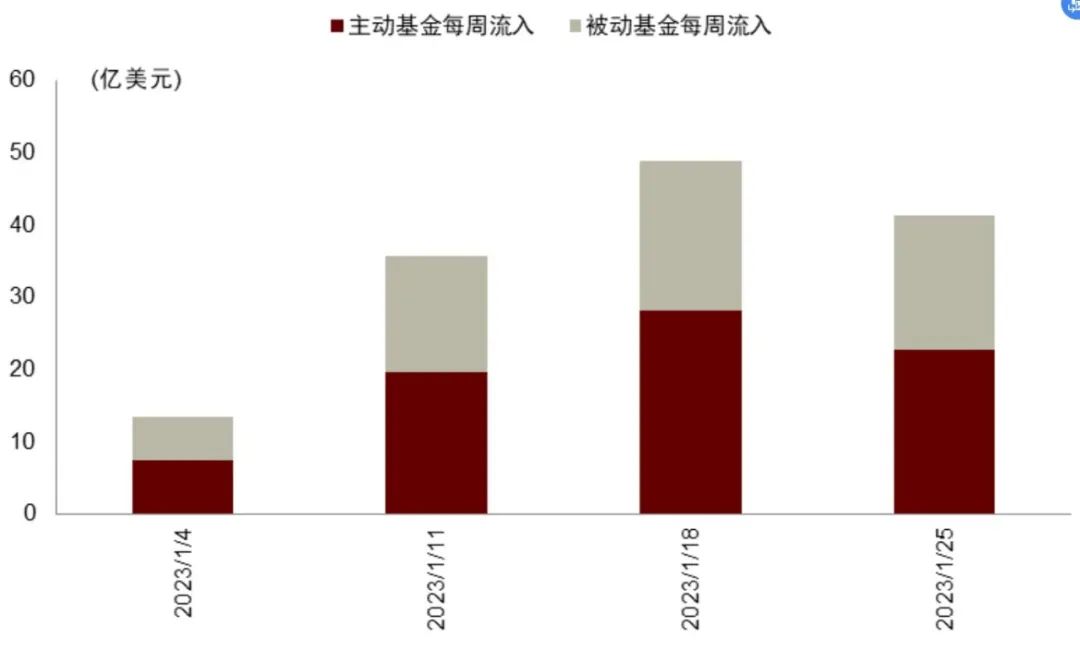

今年以来,ESG基金总流入达到143.77亿美元。权益类ESG基金流入最高,累计净流入90.41亿美元,混合类ESG基金累计净流出6.24亿美元,债券类累计净流入达到59.59亿美元。

今年以来主动型ESG基金累计净流入高于被动型ESG基金,达到77.83亿美元。本月以来,主动型ESG基金累计流入77.83亿美元,被动型ESG基金累计流入61.39亿美元。

图表19:今年以来ESG基金累计资金净流入(按资金配置)

资料来源:EPFR,中金公司研究部。截至2023-01-25

图表20:本月ESG基金累计资金净流入(按资金配置)

资料来源:EPFR,中金公司研究部。截至2023-01-25

图表21:今年以来ESG基金每周净流入(按资金配置)

资料来源:EPFR,中金公司研究部。截至2023-01-25

图表22:今年以来ESG基金累计资金净流入(按投资类型)

资料来源:EPFR,中金公司研究部。截至2023-01-25

图表23:本月ESG基金累计资金净流入(按投资类型)

资料来源:EPFR,中金公司研究部。截至2023-01-25

图表24:今年以来ESG基金每周净流入(按投资类型)

资料来源:EPFR,中金公司研究部。截至2023-01-25

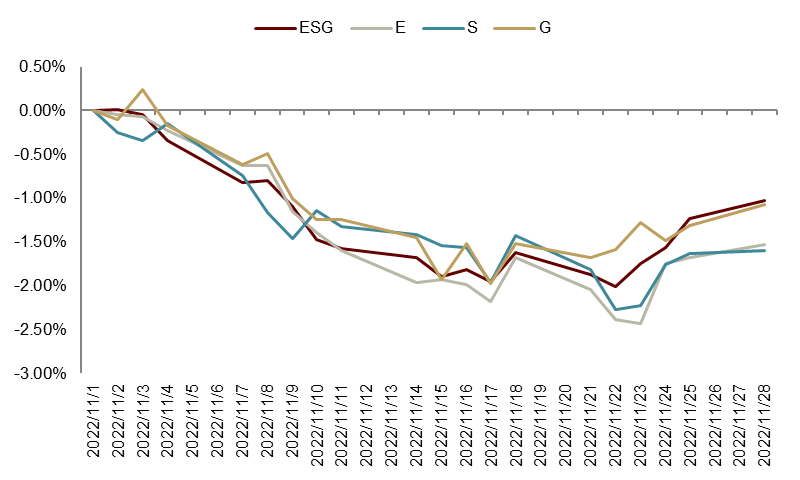

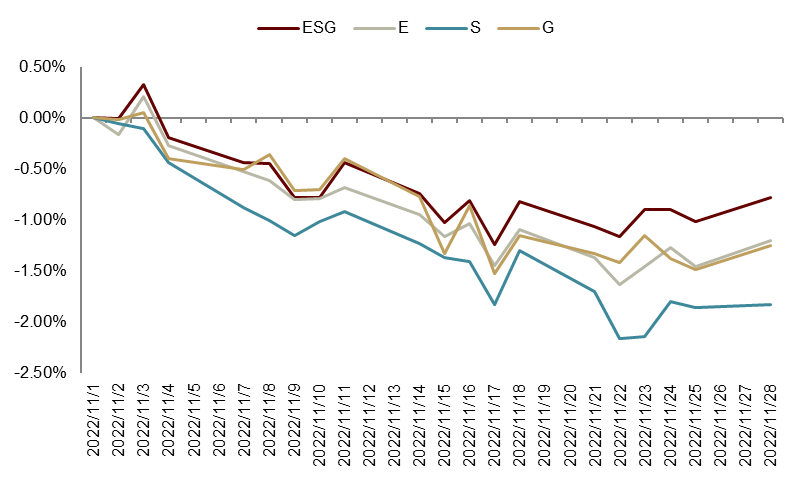

ESG因子表现:环境因子表现较好

ESG及细分因子近期表现:沪深300内因子表现较好

我们采用中金ESG评级数据,选取中金公司针对上市公司的ESG综合维度,环境维度、社会维度和治理维度的打分情况,构建四组因子进行分组回测。从最近一个月的累计净值收益可以看出,ESG综合得分排名前20%组合的收益表现优于同期基准指数。

沪深300成分股内社会得分多头收益表现较为突出,1月1日以来累计超额收益为11.18ppt。治理得分多头超额收益相对其他三个因子的超额收益略低,为5.41ppt。1月以来,ESG综合得分因子、环境得分因子、社会得分因子、治理得分因子相较沪深300均产生了正向超额收益。

图表25:近一个月因子累计超额收益(沪深300)

资料来源:Wind,中金公司研究部;注:截至2023-01-29

图表26:近一个月因子累计超额收益(中证800)

资料来源:Wind,中金公司研究部;注:截至2023-01-29

同期中证800成分股内ESG综合得分多头组合的累计超额收益为7.63ppt,环境得分多头超额收益相对其他三个因子的超额收益略低,为5.36ppt。1月以来,ESG综合得分因子、环境得分因子、社会得分因子、治理得分因子相较中证800均产生了正向超额收益。

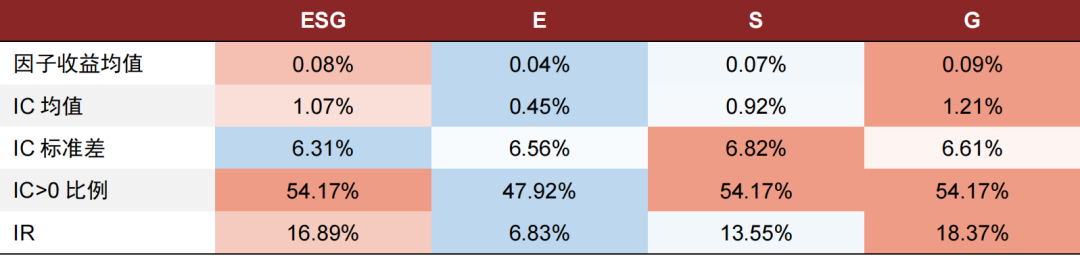

► 2019年以来ESG因子表现:环境因子表现较好

中证800内的ESG综合得分因子和三个细分因子的表现跟踪情况来看,2019年以来ESG综合得分、环境维度得分和治理维度得分的整体预测能力优于社会维度得分。环境维度的因子年化收益均值为13.57%,IC均值为0.69%,IR值为0.13,表现均优于其他三个因子。社会维度的IC均值和IR指标表现较差,仅为0.44%和0.08,显著低于其他因子。

图表27:2019年以来ESG及细分因子表现情况

资料来源:Wind,中金公司研究部;注:截至2023-01-29

ESG评级及数据

ESG评级及数据:国际ESG披露框架及机构方案更新

► 国际ESG披露框架及机构方案更新

2023年1月11日,德勤宣布推出德勤绿色空间科技(GreenSpace Tech by Deloitte),这是一种行业领先的新产品,通过气候技术生态系统来帮助加速脱碳和价值创造,使企业能够访问和选择正确的技术,帮助降低投资风险并支持应用快速落地。[12]GreenSpace Tech是德勤在环境可持续发展领域的最新投资全球可持续发展与气候实践,目前已与五位初步合作者一起试行这项新服务,这些合作者跨越能源、高等教育和政府等行业。通过由生态系统管理者、气候技术专家和情报平台组成的广泛全球网络,平台帮助其合作者找到有效的解决方案,以应对社会上一些最严峻的减排挑战。GreenSpace Tech全球负责人Andrea Culligan表示:“无论一个组织是希望解决电气化、可持续航空燃料、碳捕获、可持续农业还是任何其他可持续发展挑战,GreenSpace Tech都在改变游戏规则——它在开发新的生态系统并将客户与他们所需的知识和解决方案联系起来方面具有独特的优势,以快速有效地实现其可持续发展目标。” [13]

► Broadridge宣布推出ESG Analyzer

2023年1月23日,金融科技公司Broadridge宣布推出ESG Analyzer,这是一种新的ESG披露和数据分析基准工具,旨在使公司能够将其ESG绩效与其同行业企业进行比较,并改进ESG战略和实践。据Broadridge称,新工具提供了一个公开ESG披露和基础指标的存储库,涵盖北美5,000多家发行方,并整合了超过200万个数据点,涵盖广泛的ESG和可持续发展主题。该工具使公司能够在单个面板中查看其所有ESG指标,并与同行公司并排比较数据,了解同行提供或未提供哪些信息,以及他们做出了哪些承诺。ESG Analyzer还使用户能够查看自己与同行如何与领先的ESG框架保持一致,并跟踪包括 SASB、GRI、TCFD、SFDR和UNGC在内的披露准则。[14]

ESG学术

► 共同基金脱碳对股票价格和碳排放的影响

This study seeks to determine whether mutual fund decarbonization affects the stock prices of divested firms and contributes to the reduction of these firms’ carbon emissions.

Reference: Rohleder, Martin, Marco Wilkens, and Jonas Zink. "The effects of mutual fund decarbonization on stock prices and carbon emissions." Journal of Banking & Finance 134 (2022): 106352.

摘要:

研究旨在确定共同基金脱碳是否会影响被剥离公司的股票价格并有助于减少这些公司的碳排放量。作者使用了一种新的方法来识别股票共同基金的脱碳交易,计算了股票脱碳销售压力(DSP)的指标。在控制内生性和选择性偏差的情况下,发现高DSP会持续压低股价。作者发现与未剥离的公司相比,经历股价下跌的剥离公司随后减少了碳排放量,这一发现与理论预测一致,且具有稳健性。该研究结果与化石燃料撤资运动的提倡相一致,也即投资者的撤出行动能够敦促公司减排。[15]

► 环境权益交易市场与企业绿色专利再配置

本文研究为完善以碳市场为主的环境权益交易市场和构建市场导向的绿色技术创新体系提供了政策启示。

Reference: 袁李 & 周正.(2022). 环境权益交易市场与企业绿色专利再配置. 中国工业经济(12), 127-145.

摘要:

文章以排污权交易政策试点作为环境权益交易市场的自然实验,结合1998—2013年中国工业企业数据库与专利数据库,采用多期双重差分法,考察环境权益交易市场能否激励异质性企业的绿色专利再配置。研究发现:排污权交易政策能够增加绿色创新企业转让、许可的绿色专利数量,强化其作为绿色专利“生产者”的地位,增加混合创新企业受让和被许可的绿色专利数量,以及非绿色创新企业被许可的绿色专利数量,使两类企业成为绿色专利的“消费者”,从而激励异质性企业的绿色专利再配置。在进行异质性效应处理等稳健性检验、结合两阶段最小二乘法和工具变量外生性检验、缓解试点选择的内生性问题后,结论仍然成立。本文还发现,排污权交易政策诱致的绿色专利再配置效应能最终实现污染减排,且这种再配置效应在技术交易市场发展更完善和知识产权保护强度更高的地区更加显著。 [16]

► 绿色产业政策能与资本市场有效“联动”吗——来自绿色工厂评定的证据

文章为判断绿色信号在中国资本市场上的有效性提供可靠证据,从资本市场反应这一新的视角为政府评估和改进绿色产业政策的作用效果提供了可供参考的思路。

Reference: 陈艳莹, 于千惠 & 刘经珂.(2022). 绿色产业政策能与资本市场有效“联动”吗——来自绿色工厂评定的证据. 中国工业经济(12), 89-107.

摘要:

绿色产业政策能够得到资本市场的联动响应是其政策有效性的重要体现。本文以2016年工业和信息化部出台的绿色工厂评定政策为研究对象,基于2017—2020年上市企业数据,系统检验这一绿色产业政策的股价效应及其内在机制。研究发现:获评绿色工厂显著提升了企业股价,说明中国资本市场以往对企业绿色信号多呈消极反应的状况已发生转变,资本市场能够与绿色产业政策形成有效联动,共同促进传统制造业绿色转型。异质性分析表明,获评绿色工厂对小企业的股价提升作用更强,对高污染行业企业的股价提升作用弱于清洁行业中的企业。机制分析显示,股价上涨主要源于投资者对企业获评后所能得到的现金补贴、政企关系改善等政府收益的高预期,并非源自投资者的绿色偏好和对企业产品销售增长、融资能力提升等市场收益的高预期。进一步检验发现,绿色工厂评定显著降低了获评企业竞争对手的股价,有助于倒逼未获评企业绿色转型。[17]

► 绿色信贷政策能够促进企业绿色创新吗?——基于政策效应分化的视角

文章研究对评估绿色信贷政策的经济效果,推动政策进一步精准发力具有一定参考意义。

Reference: 丁杰, 李仲飞 & 黄金波.(2022) 绿色信贷政策能够促进企业绿色创新吗?——基于政策效应分化的视角. 金融研究(12): 55-73.

摘要:

本文实证检验了绿色信贷政策影响重污染企业和节能环保企业绿色创新的不同效应。研究发现,绿色信贷政策对绿色创新的影响在两类企业之间存在分化:政策能更有效提升节能环保企业的绿色创新,对重污染企业绿色创新的促进作用相对有限。从银行信贷决策视角看,政策效应的分化一定程度上源于政策对信贷融资的影响存在差异:政策使重污染企业融资规模降低、融资成本提升的同时,促进了节能环保企业融资规模的增加。从企业绿色行为决策视角看,政策效应的分化一定程度上源于政策对企业绿色行为的影响存在差异:重污染企业采用“低成本策略”,节能环保企业则采用“竞争优势策略”。绿色信贷政策的效应还受企业所有权性质、现金持有以及企业规模的影响,而竞争性的银行业结构和政府补助有助于发挥政策对重污染企业绿色创新的促进作用。 [18]

[1]http://www.scio.gov.cn/ztk/dtzt/49518/49519/index.htm

[2]http://www.scio.gov.cn/ztk/dtzt/49518/49519/49525/Document/1735710/1735710.htm

[3]http://www.scio.gov.cn/ztk/dtzt/49518/49519/49525/Document/1735709/1735709.htm

[4]http://www.scio.gov.cn/ztk/dtzt/49518/49519/49525/Document/1735708/1735708.htm

[5]https://www.casc.org.cn/2022/1230/237141.shtml

[6]https://www.ifrs.org/news-and-events/news/2022/12/IFRS-Foundation-and-China-MoF-sign-an-MoU-to-establish-an-issb-office-in-China/

[7]https://www.ifrs.org/content/dam/ifrs/groups/issb/issb-partnership-framework.pdf

[8]https://www.esgtoday.com/ifrs-chair-global-sustainability-and-climate-reporting-standards-to-be-[]released-in-june/

[9]https://www.ifrs.org/projects/work-plan/general-sustainability-related-disclosures/

[10]https://www.unep.org/news-and-stories/press-release/unep-and-sp-global-sustainable1-launch-new-nature-risk-profile

[11]https://tnfd.global/

[12]https://www.deloitte.com/global/en/issues/climate/greenspace.html

[13]https://www.deloitte.com/global/en/about/press-room/deloitte-green-space-tech.html

[14]https://www.broadridge.com/press-release/2023/new-broadridge-tool-esg-analyzer

[15]https://papers.ssrn.com/sol3/papers.cfm?abstract_id=3612630

[16]http://ciejournal.ajcass.org/Magazine/show/?id=84527

[17]http://ciejournal.ajcass.org/Magazine/show/?id=84525

[18]http://www.jryj.org.cn/CN/abstract/abstract1126.shtml

文章来源

本文摘自:2023年1月31日已发布的《ESG月度观察(11):聚焦COP15“生物多样性框架”成果》

分析员 周萧潇 SAC 执业证书编号:S0080521010006 SFC CE Ref:BRA090

分析员 刘均伟 SAC 执业证书编号:S0080520120002 SFC CE Ref:BQR365

联系人 潘海怡 SAC 执业证书编号:S0080122060008

联系人 金 成 SAC 执业证书编号:S0080122030152

法律声明

本篇文章来源于微信公众号: 中金量化及ESG