公募FOF四季度加仓了哪些基金?【国信金工】

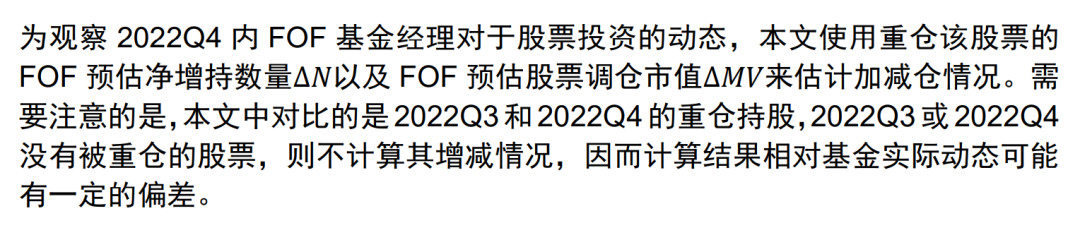

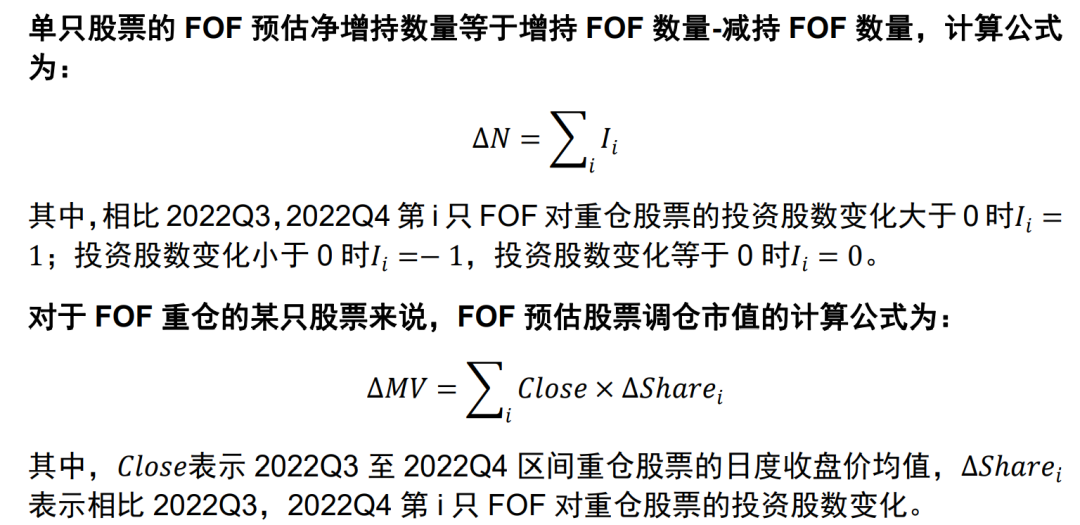

报 告 摘 要

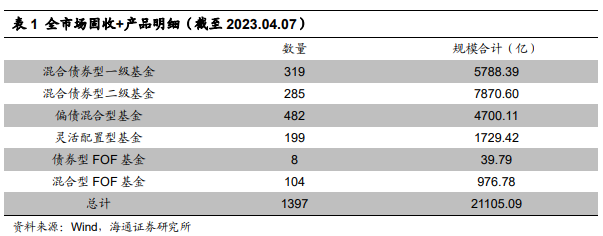

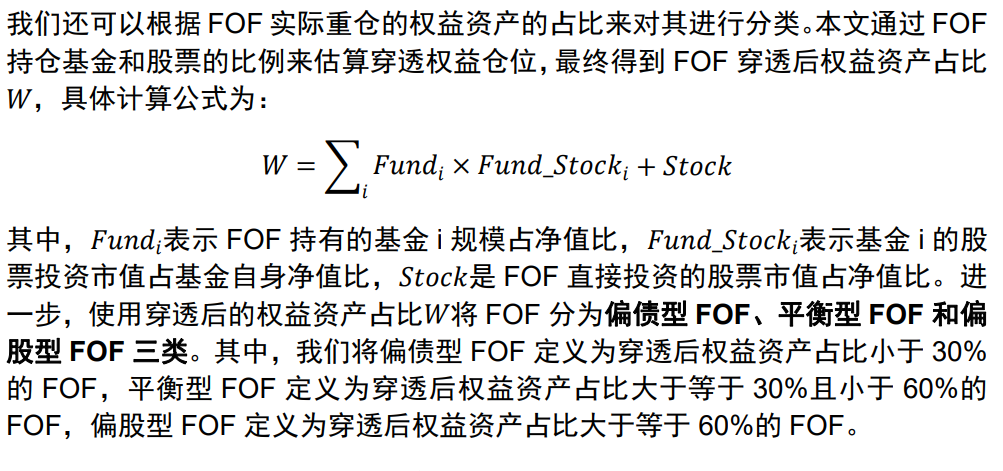

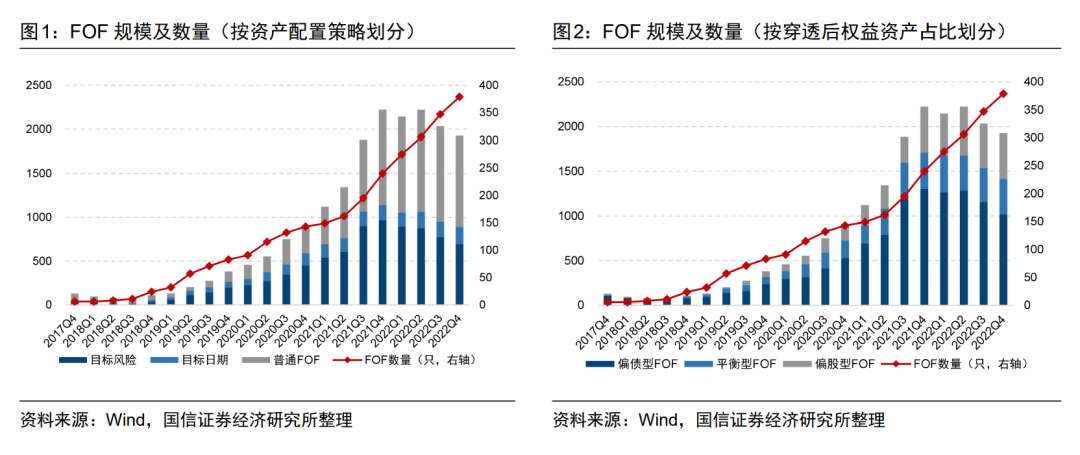

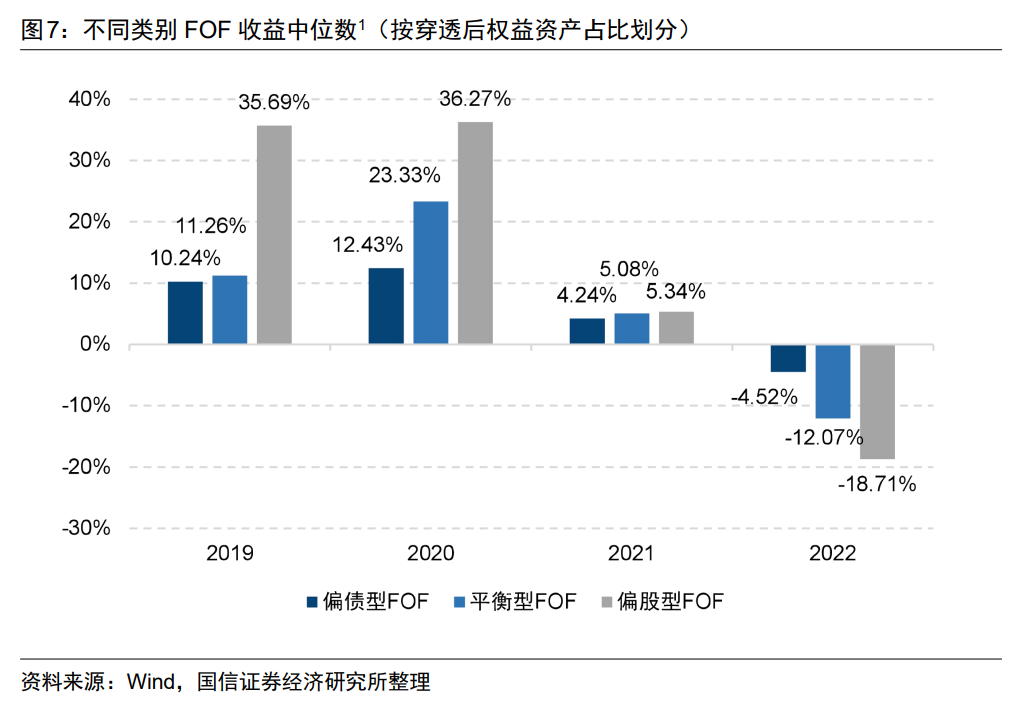

截至2022Q4,全市场已成立FOF产品数量379只,合计规模为1927亿元,相比2022Q3减少5.32%。从穿透后权益资产占比划分来看,2022Q4平衡型FOF和偏股型FOF合计规模占比已达47.06%。

二、2022年四季报中FOF配置最多的基金

为了能更好地观察FOF基金经理的投资偏好,本文就市场关注度较高的几类基金分别统计了重仓该基金的FOF数量和重仓规模最多的基金。

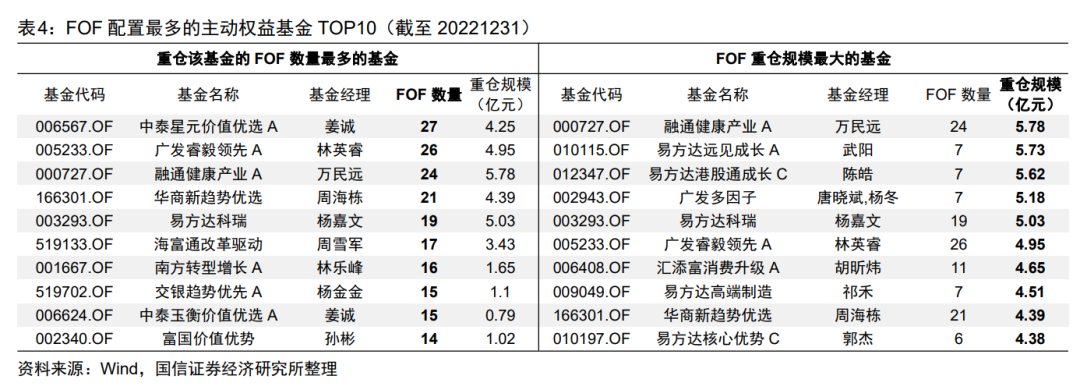

FOF配置最多的主动权益基金中,重仓该基金的FOF数量最多的三只基金是中泰星元价值优选A、广发睿毅领先A、融通健康产业A;重仓规模最大的三只基金是融通健康产业A、易方达远见成长A、易方达港股通成长C。

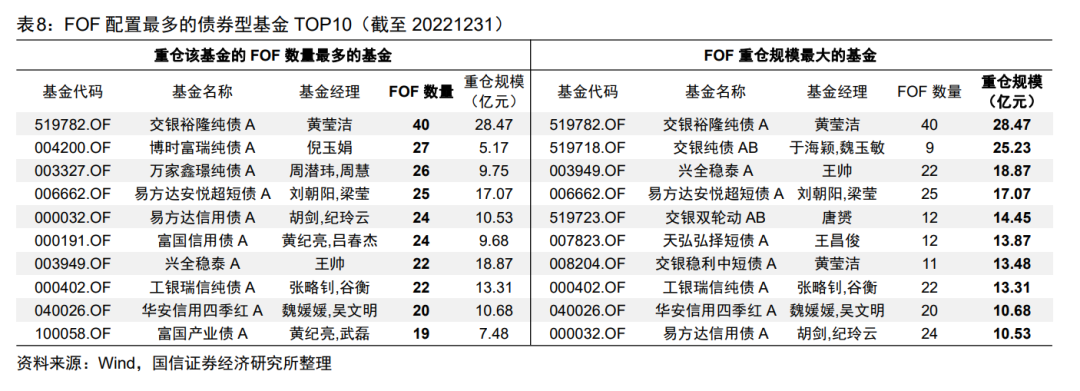

FOF配置最多的债券型基金中,重仓该基金的FOF数量最多的三只基金是交银裕隆纯债A、博时富瑞纯债A、万家鑫璟纯债A;重仓规模最大的三只基金是交银裕隆纯债A、交银纯债AB、兴全稳泰A。

三、相比2022Q3,FOF基金经理增配了哪些基金?

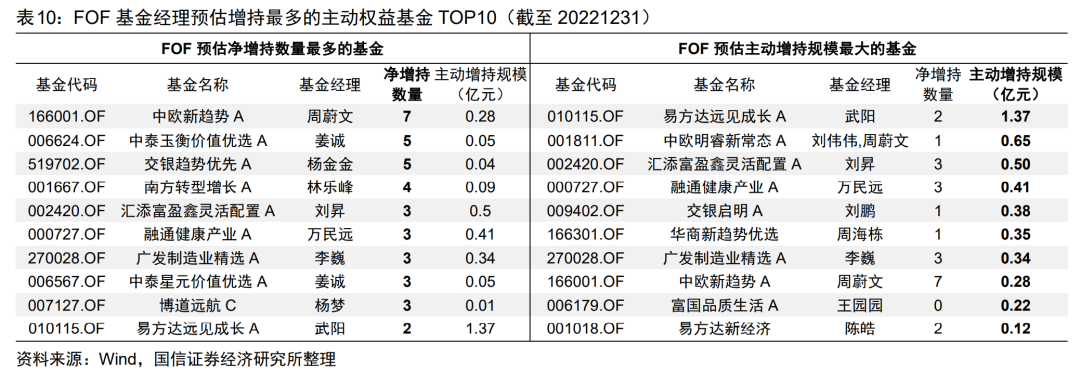

在FOF投资动态上,对于主动权益基金,FOF预估净增持数量最多的三只基金是中欧新趋势A、中泰玉衡价值优选A、交银趋势优先A;FOF预估主动增持规模最大的三只基金是易方达远见成长A、中欧明睿新常态A、汇添富盈鑫灵活配置A。

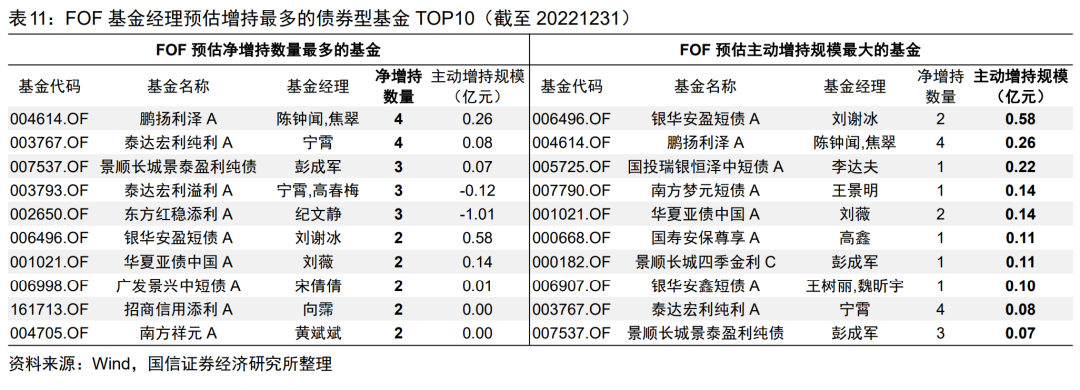

对于债券型基金,FOF预估净增持数量最多的三只基金是鹏扬利泽A、泰达宏利纯利A、景顺长城景泰盈利纯债;FOF预估主动增持规模最大的三只基金是银华安盈短债A、鹏扬利泽A、国投瑞银恒泽中短债A。

四、2022年四季报中FOF配置最多的基金经理

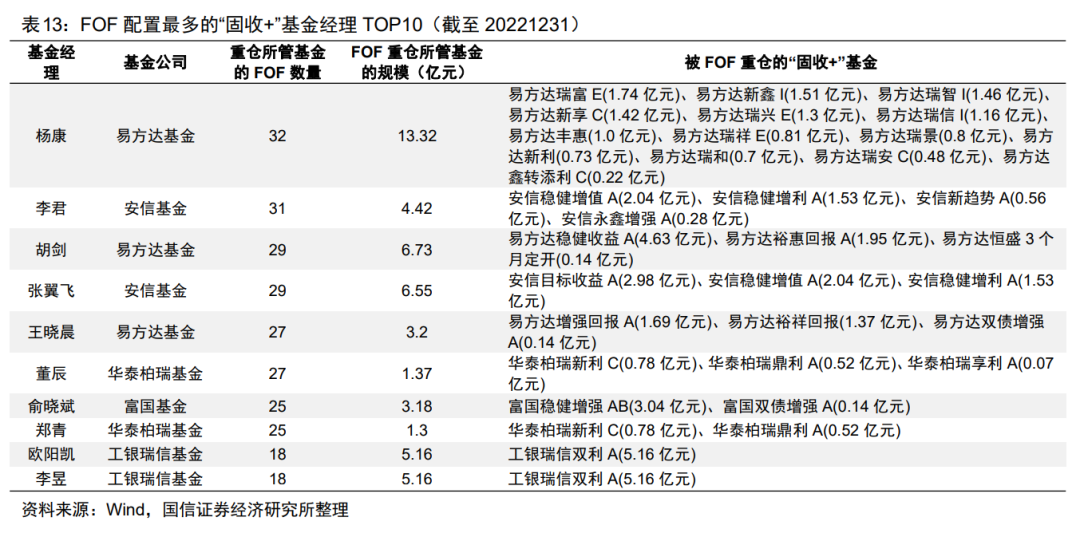

FOF配置最多的前三位主动权益基金经理是姜诚先生、林英睿先生、杨嘉文先生;FOF配置最多的前三位“固收+”基金经理是杨康先生、李君先生、胡剑先生。

五、2022年四季报中FOF股票投资情况

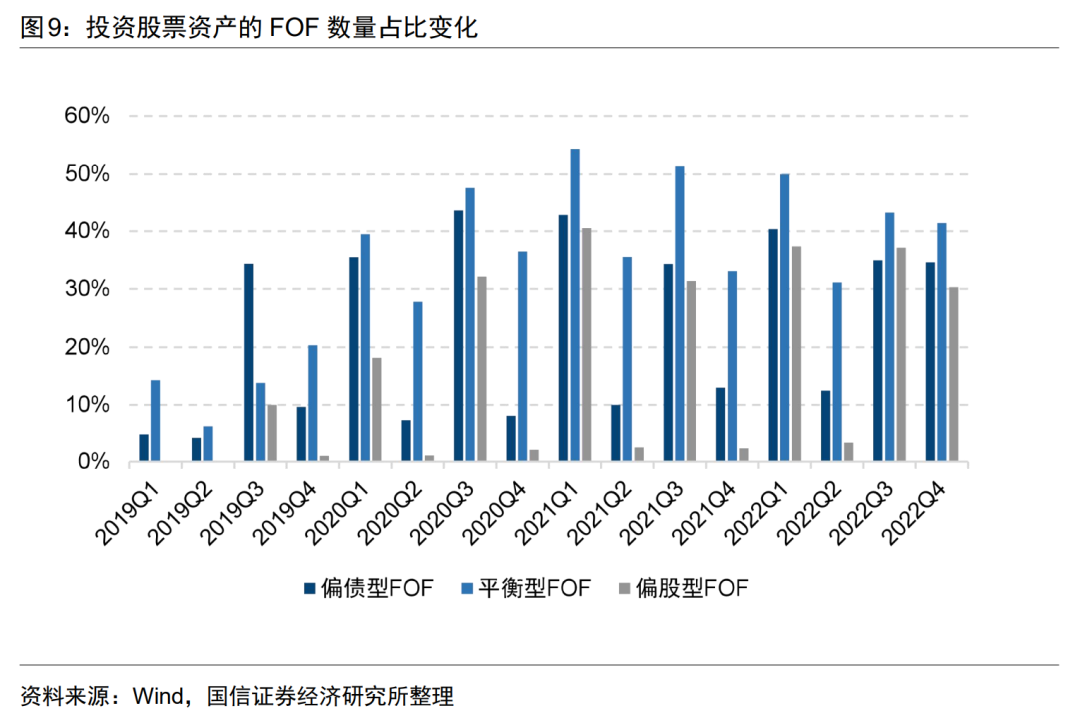

截至2022Q4,共有134只FOF直接投资股票,平衡型FOF中投资股票资产的FOF数量占比最多,其次是偏债型FOF、偏股型FOF。

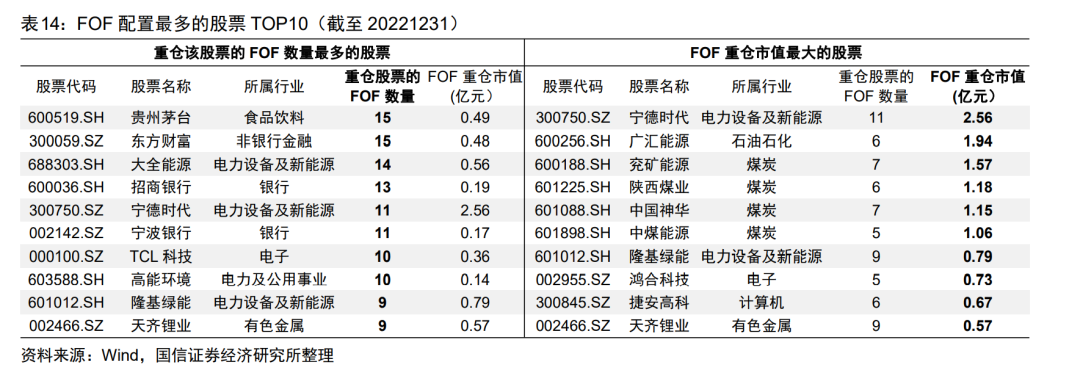

从FOF重仓的股票标的来看,重仓该股票的FOF数量排名前三的是贵州茅台、东方财富、大全能源;重仓市值排名前三的是宁德时代、广汇能源、兖矿能源。

一

公募FOF基金2022年四季度概览

截至2022Q4,全市场已成立FOF产品数量379只,合计规模为1927亿元,相比2022Q3减少5.32%。按资产配置策略划分,FOF有目标日期基金、目标风险基金、普通FOF基金三类,图1显示目前FOF市场主要以普通FOF基金和目标风险基金为主,规模分别为1039.17亿元、690.71亿元,合计占比89.77%。

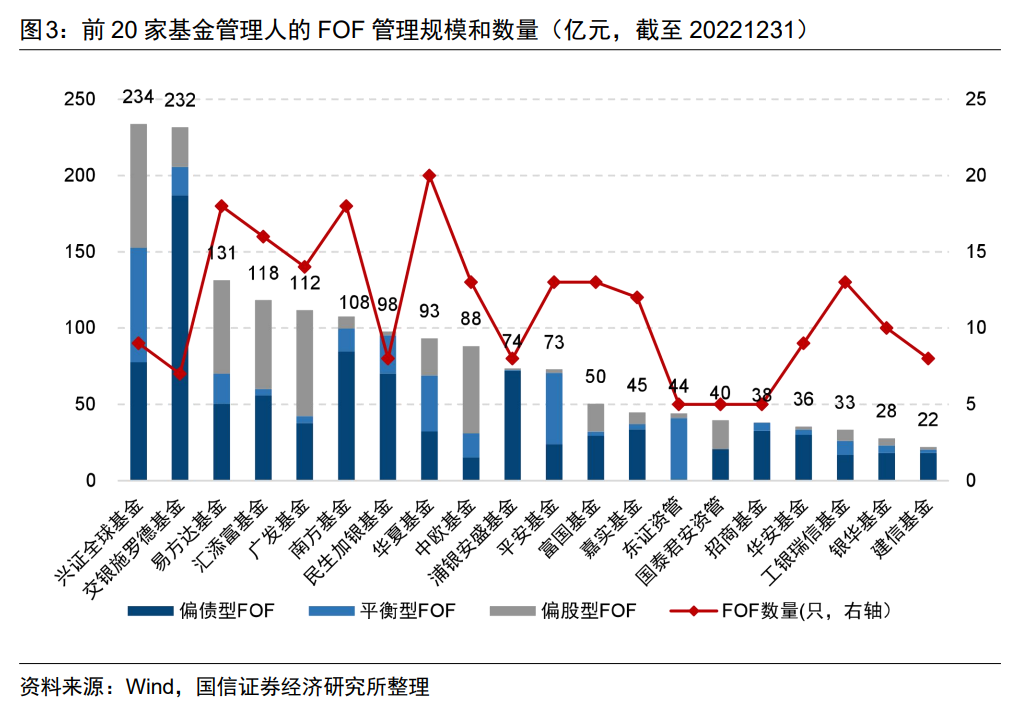

从基金公司的维度来看,截至2022Q4,开展FOF业务的基金公司共有79家,相比2022Q3新增3家。前5大FOF基金管理人合计市占率42.92%,相比2022Q3的43.85%有所降低。

从基金公司的维度来看,截至2022Q4,开展FOF业务的基金公司共有79家,相比2022Q3新增3家。前5大FOF基金管理人合计市占率42.92%,相比2022Q3的43.85%有所降低。

1.1

FOF发行情况

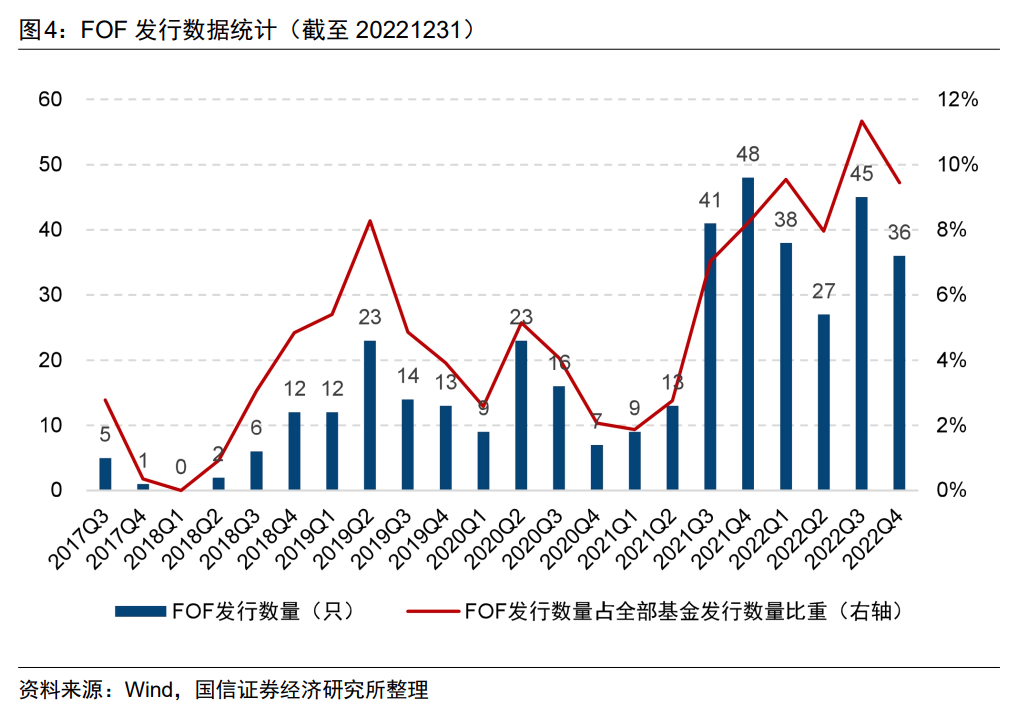

按FOF发行日期,图4统计了各个季度的FOF发行数量(仅统计初始基金)。相比2022Q3,2022Q4的FOF发行数量由45只下降至36只,FOF发行数量占全部基金发行数量比重由11.34%下降至9.45%。2022年FOF发行数量达146只,相比2021年增加35只。

1.2

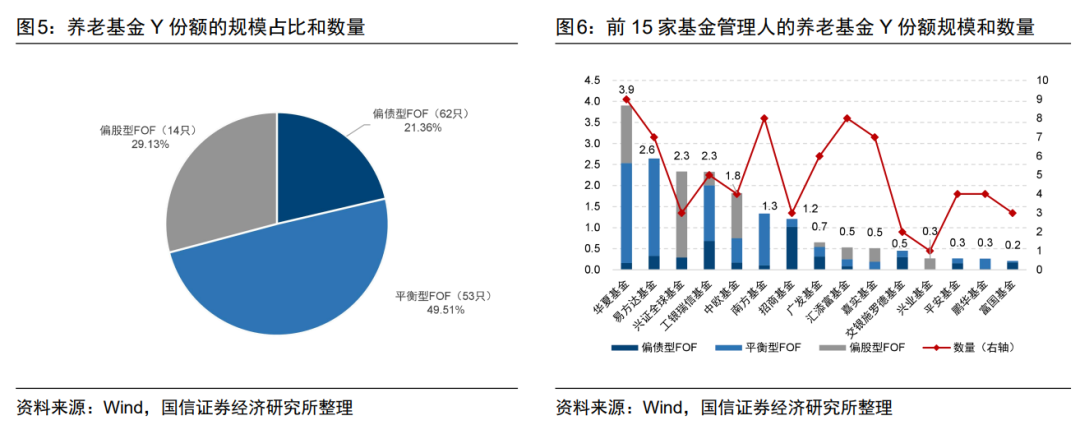

首批个人养老金基金Y份额落地

1.3

FOF业绩表现

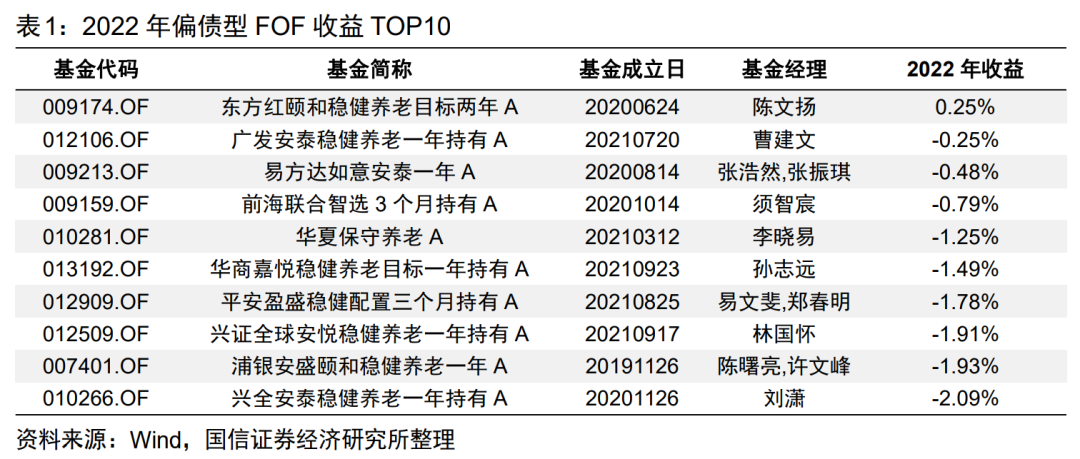

其中,对于不同类别中的基金,我们分别列出了2022年业绩表现排名前10的基金。偏债型FOF中,2022年收益排名前三的基金分别是东方红颐和稳健养老目标两年A、广发安泰稳健养老一年持有A、易方达如意安泰一年A,收益分别为0.25%、-0.25%、-0.48%。

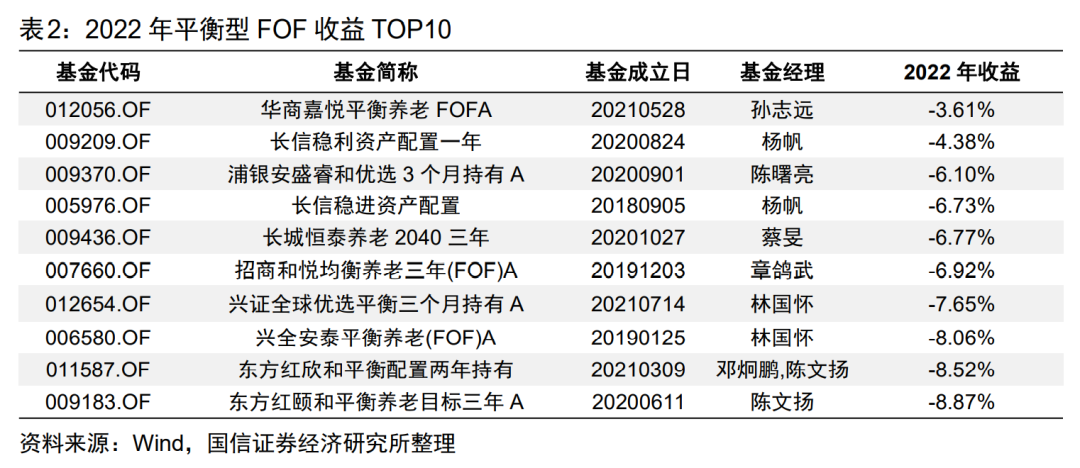

平衡型FOF中,2022年收益排名前三的基金分别是华商嘉悦平衡养老FOFA、长信稳利资产配置一年、浦银安盛睿和优选3个月持有A,收益分别为-3.61%、-4.38%、-6.10%。

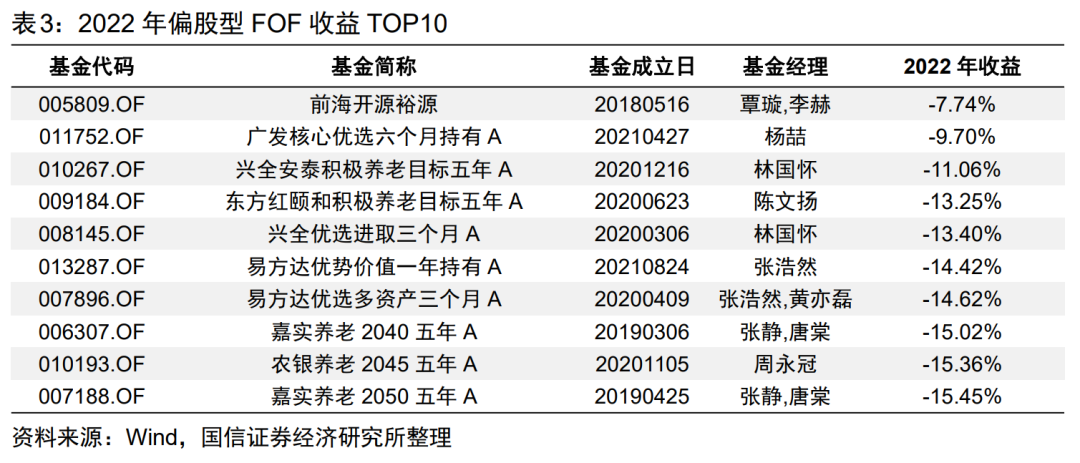

偏股型FOF中,2022年收益排名前三的基金分别是前海开源裕源、广发核心优选六个月持有A、兴全安泰积极养老目标五年A,收益分别为-7.74%、-9.70%、-11.06%。

二

FOF配置最多的基金

FOF主要投资于其他基金资产,那么2022年四季报中FOF配置最多的基金是哪些?本文就市场关注度较高的几类基金分别统计了重仓该基金的FOF数量和重仓规模最多的基金,以供参考。需要注意的是,由于FOF季报只公布前十大基金,下文统计的FOF持有情况和增持情况可能与实际存在偏差。另外本文在统计过程中进行了以下处理:

2.1

FOF配置最多的股票基金

FOF配置最多的主动权益基金

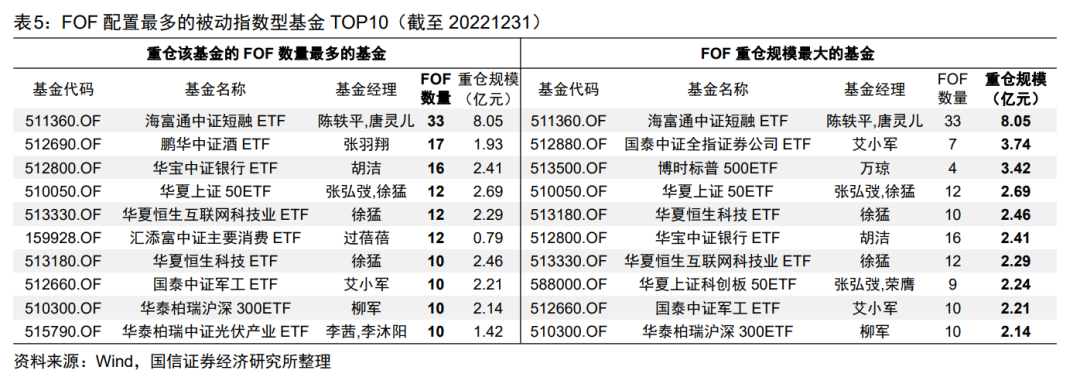

FOF配置最多的被动指数型基金

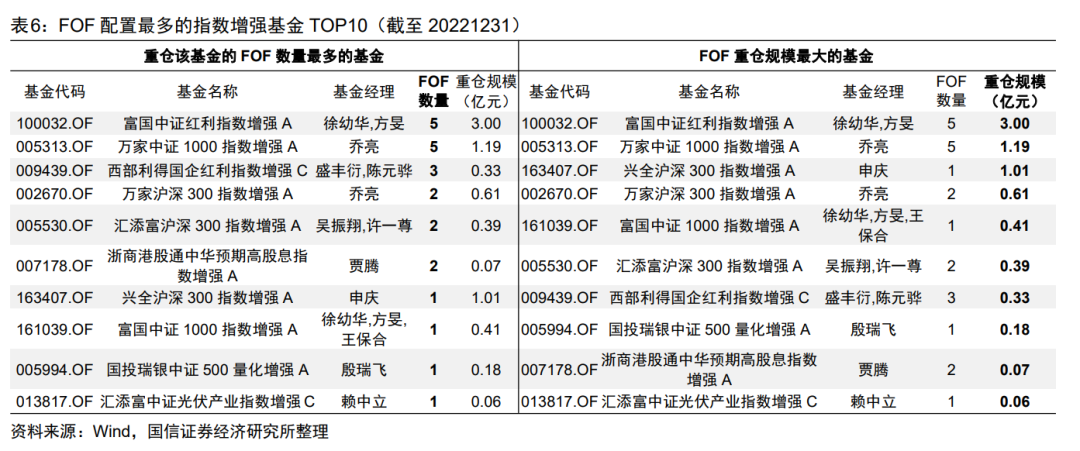

FOF配置最多的指数增强基金

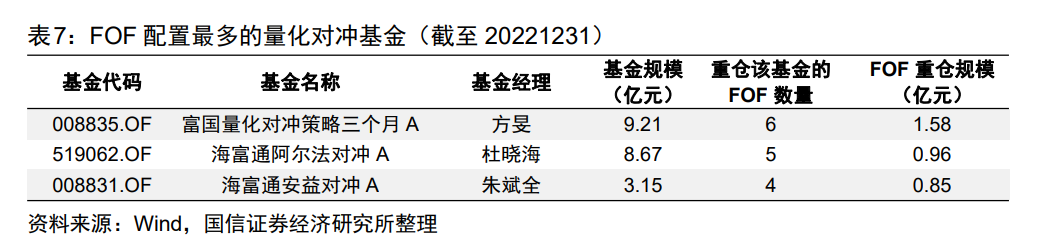

FOF配置最多的量化对冲基金

鉴于量化对冲基金的Alpha收益属性,部分FOF基金经理也会配置一些量化对冲基金。在2022Q4中,FOF共重仓了3只量化对冲基金,其中方旻先生管理的富国量化对冲策略三个月A被FOF配置最多,共被6只FOF重仓,重仓规模达1.58亿元。

2.2

FOF配置最多的债券基金

FOF配置最多的债券型基金

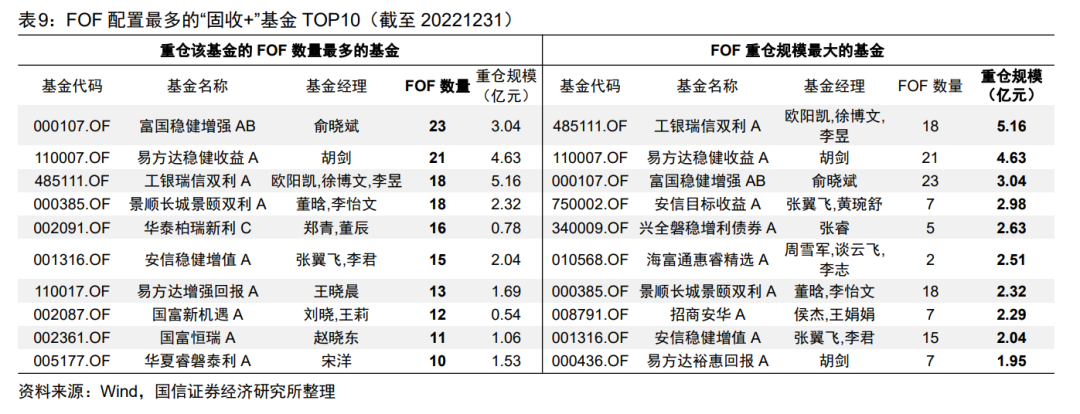

FOF配置最多的“固收+”基金

2.3

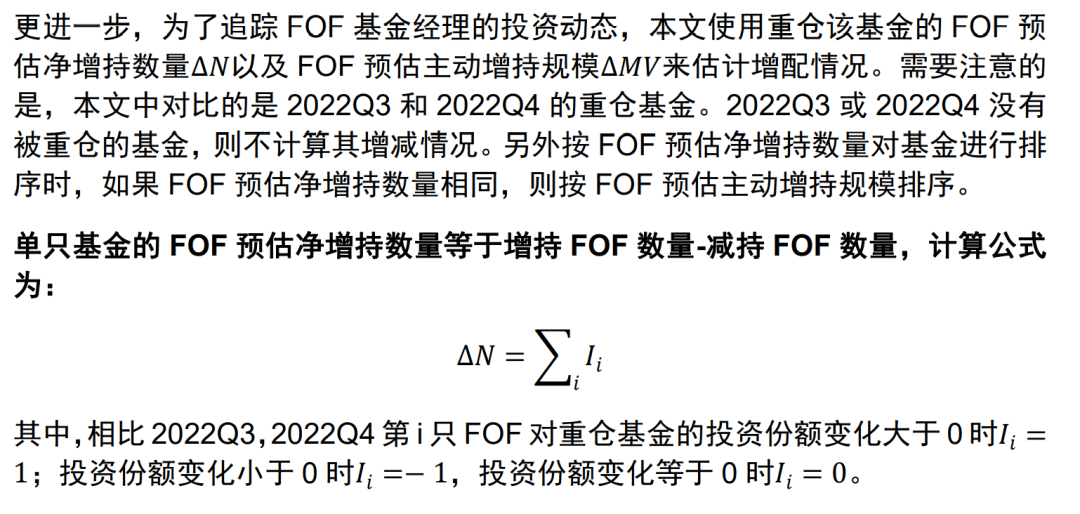

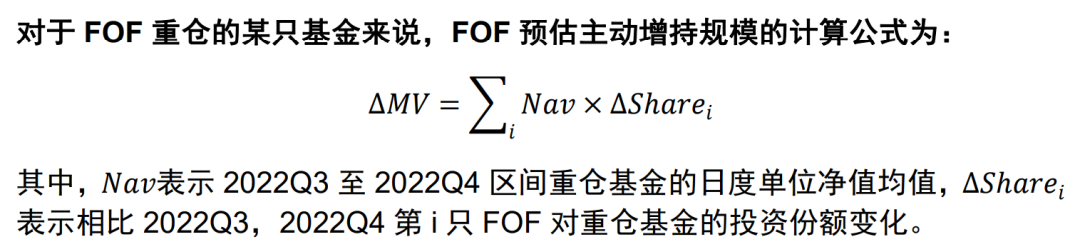

相比2022Q3,FOF基金经理增配了哪些基金?

三

FOF配置最多的基金经理

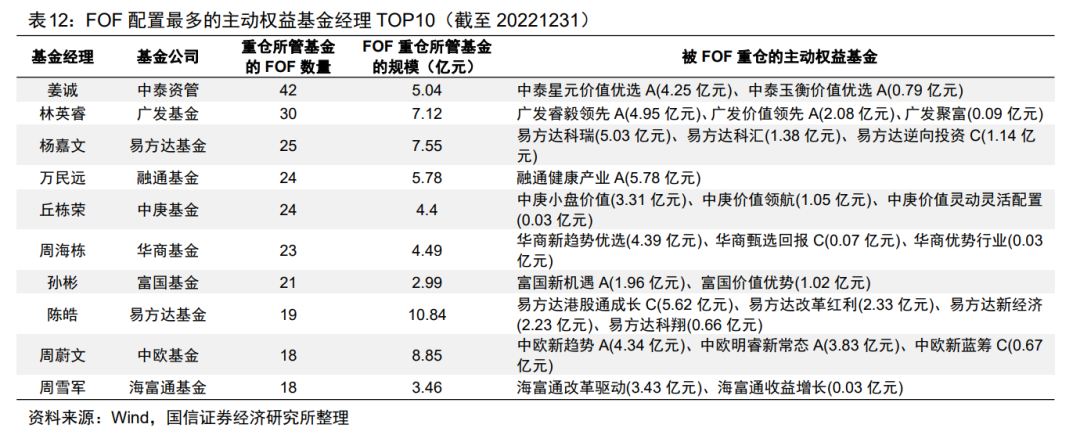

FOF基金经理在选择基金的同时也是在筛选看好的基金经理,或是看中基金经理的投资理念,或是看中其能力圈等要素。那么2022年四季报中,哪些基金经理被FOF配置最多?下面我们按重仓基金经理所管基金的FOF数量对基金经理进行排序,如果重仓基金经理所管基金的FOF数量相同,则按FOF重仓基金经理所管基金的规模排序。表12和表13分别列出了FOF配置最多的主动权益基金经理和“固收+”基金经理。

2022年四季报中,FOF配置最多的主动权益基金经理是中泰资管的姜诚先生,重仓其所管主动权益基金的FOF数量为42只,规模达5.04亿元,其中,姜诚先生管理的中泰星元价值优选A被FOF重仓持有4.25亿元、中泰玉衡价值优选A被FOF重仓持有0.79亿元。

此外排在第二位的是广发基金的林英睿先生,重仓其所管主动权益基金的FOF数量为30只,规模达7.12亿元,排在第三位的是易方达基金的杨嘉文先生,重仓其所管主动权益基金的FOF数量为25只,规模达7.55亿元。

四

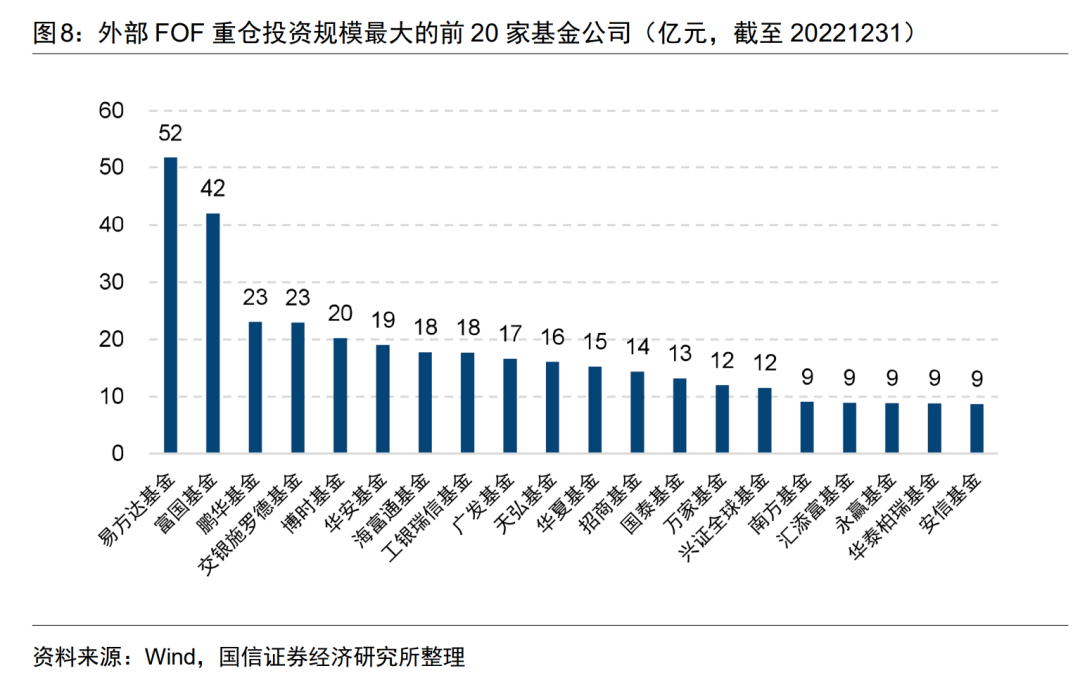

外部FOF重仓投资规模

五

FOF投资股票情况

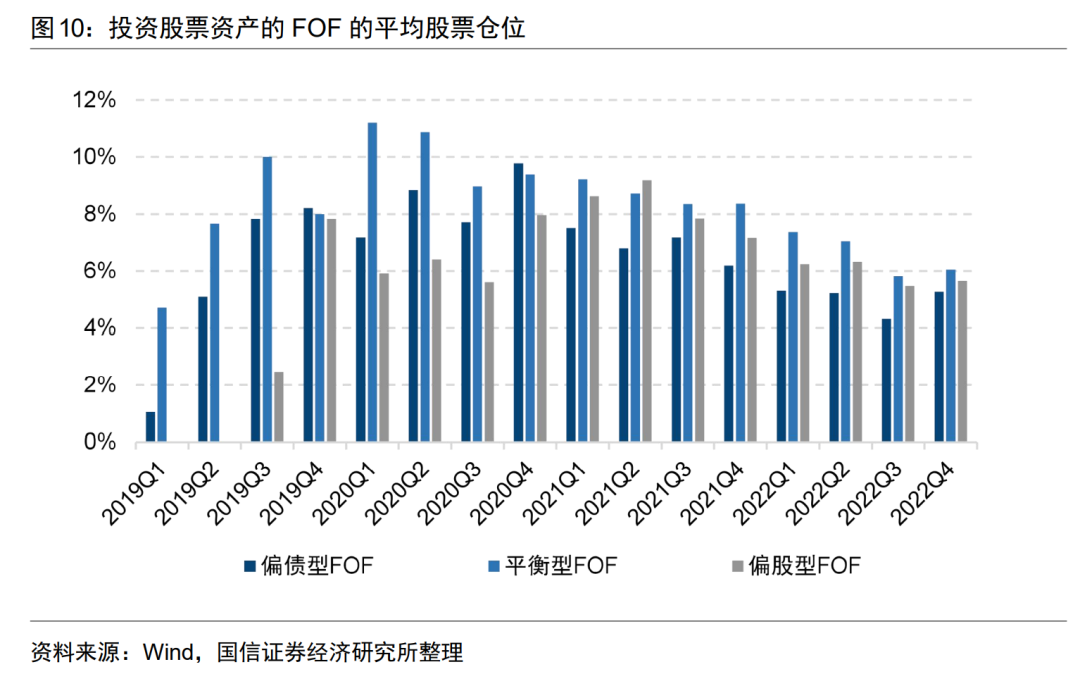

图10中,我们统计了投资股票资产的FOF的平均股票仓位,相比2022Q3,2022Q4 FOF的股票仓位明显上升,偏债型FOF、平衡型FOF、偏股型FOF的股票仓位分别上升0.95%、0.22%、0.17%。

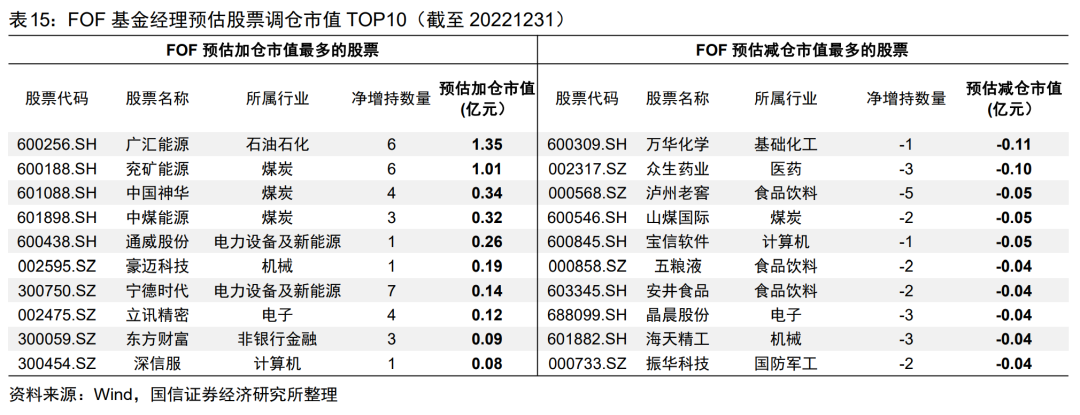

相比2022Q3,按FOF预估股票调仓市值来看,2022Q4预估加仓最明显的三只股票是广汇能源、兖矿能源、中国神华,预估加仓市值分别为1.35亿元、1.01亿元、0.34亿元;2022Q4预估减仓最明显的三只股票是万华化学、众生药业、泸州老窖,预估减仓市值分别为0.11亿元、0.10亿元、0.05亿元。

六

总结

股票基金

债券基金

注:本文选自国信证券于2023年01月30日发布的研究报告《公募FOF基金2022年四季报解析》

分析师:张欣慰 S0980520060001

分析师:杨丽华 S0980521030002

风险提示:市场环境变动风险;本报告基于历史客观数据统计,不构成投资建议。

本篇文章来源于微信公众号: 量化藏经阁