为这款红利基金的分红条款点赞

未来一两年间,A股或许有一条重要的投资主线——拥抱内资。

而这条主线,或许又分为两条并行的岔路,一条名曰高息股;一条名曰科创股。

当然,今天主要就来聊聊前者,同时聊聊最近红利类基金在分红上一个值得点赞的新条款。

低估值下熬底中选什么

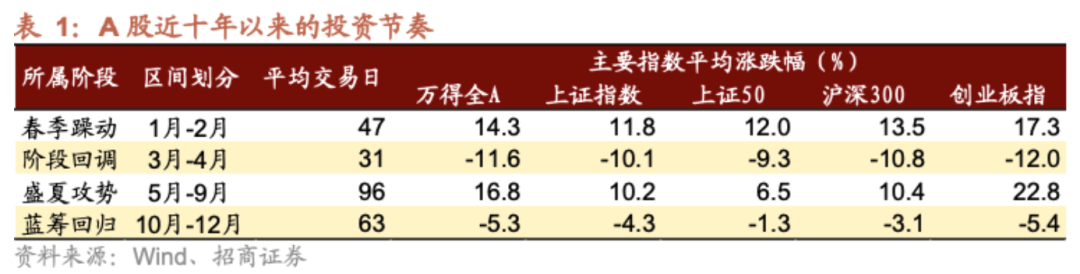

“A股处于股债性价比-2X 标准差位置,投资价值高”,相信这个论断,A股投资者在过去几个月没少听到,天风证券5 月 28 日的研报《写在股债收益差再次逼近-2X标准差之际》一度在朋友圈广为流传。

这个论断,显然没错。

下图是沪深300指数的市盈率倒数-10 年期国债收益率计算而得的权益风险溢价,去年 11 月和当下,都处于一个类似于 2019 年初具有吸引力的水平——相比国债,沪深300指数性价比高。

但对广大投资者而言,或许更关心的是,底部之后何时能涨。

过往几个月 A股的走势,的确有些熬人。而这背后一个重要的原因,笔者也反复提及过了:不断高企的 10年期美债收益率,让 A股的核心资产板块受压。

下图是沪深300成长指数(黑色曲线)和沪深300价值指数(红色曲线)今年迄今的走势对比,可以看到300 价值其实很稳,今年迄今有涨幅,哪怕是让许多股民谈之色变的八月那波单边下跌,其实也没多惨。但与之相比,受 10年期美债收益率影响较大的 300 成长,的确是一路向下。

从这点而言,在 10年期美债收益率没有出现显著下降的前提下,或许更应该多多关注不那么受美债利率影响的板块,比如更受内资长期投资者关注的高股息策略。

慢就是快

在基金投资时,我们经常会听主动型基金经理有类似“慢就是快”的表述,强调长期优质企业的成长,可以通过长坡厚雪来提供长期优质回报。

其实,这句话,或许更适合红利投资。

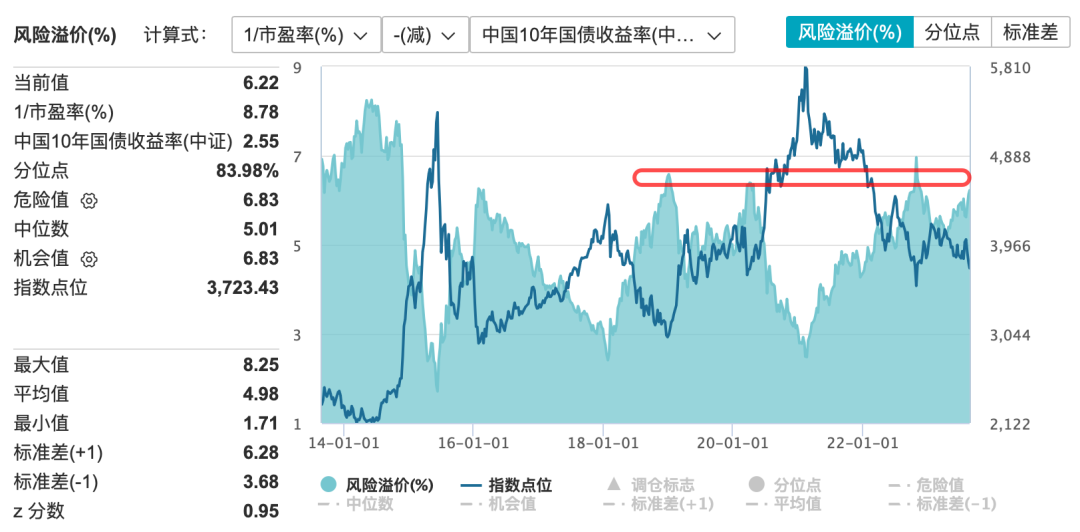

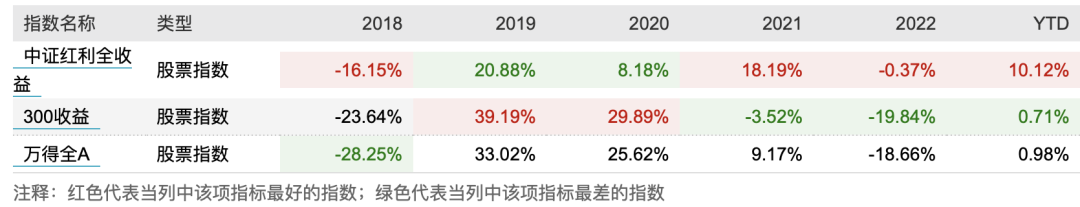

下图是中证红利全收益指数、沪深300全收益指数和 Wind 全 A 指数(本身就是全收益指数)自 2019 年牛市以来的走势对比。可以看到在牛气冲天的 2019 年和 2020 年,中证红利并不出彩,甚至有些慢。但是进入 2021 年,开始逐渐追上,而伴随 2022 年的熊市和 2023 年迄今的行情,则是全面赶超。

数据来源:Wind金融终端

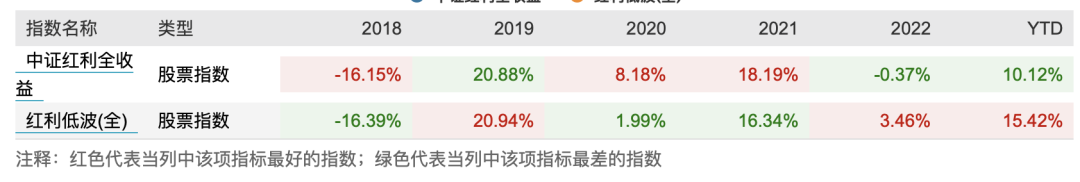

或许用逐年收益率,这种“慢就是快”会更为明显一些。

数据来源:Wind金融终端 截至 9 月 6 日

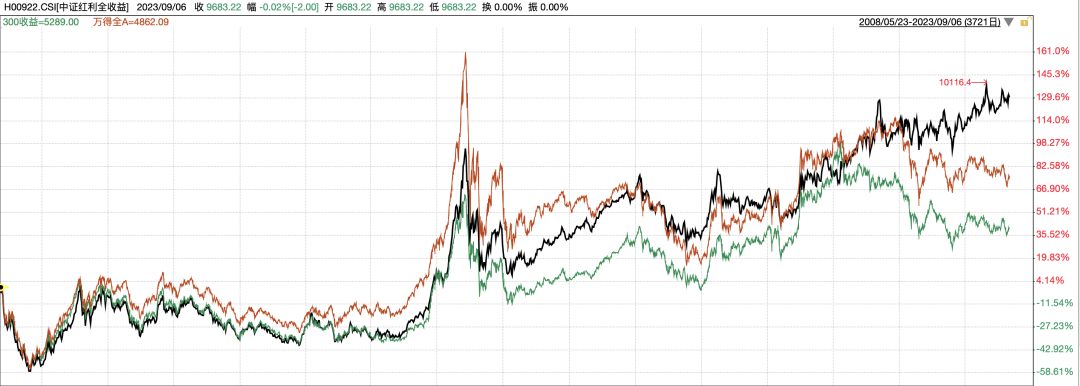

如果我们将时间维度拉长,从中证红利指数发布的 2008 年5 月 23 日,一场史无前例大熊市的中途开始对比,你会发现中证红利全收益指数(黑色曲线)虽然常年不是最靓的仔,但却依靠相对稳健的走势笑到最后,显著跑赢 Wind 全 A 指数(咖啡色曲线)和沪深300全收益指数。

数据来源:Wind金融终端 截至 9 月 6 日

中证红利的上佳表现,其实并不奇怪。有兴趣的不妨读一下杰里米·西格尔那本脍炙人口的《投资者的未来》,书中强调了投资者往往因为乐观高估成长股,因为悲观低估价值股,从而给高股息投资带来长期的超额。

红利指数选哪个

红利投资是一条主线。

对指数投资者,选择哪个红利指数,一直是许多人纠结的话题。

之前我就写过一篇对比,强调我更中意中证红利指数的行业均衡性。

为什么行业均衡性重要?这其实就是为了避免许多基民过去几年在白酒、医药、中概等赛道上遭遇的悲剧。

是的,不同的红利指数,同样存在这个问题。

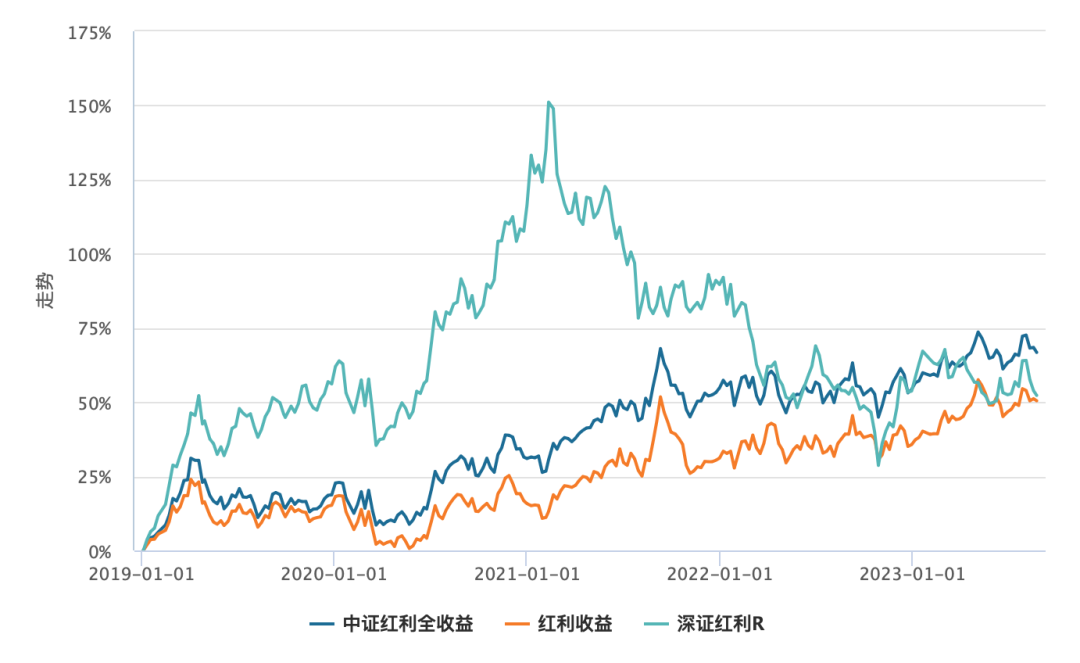

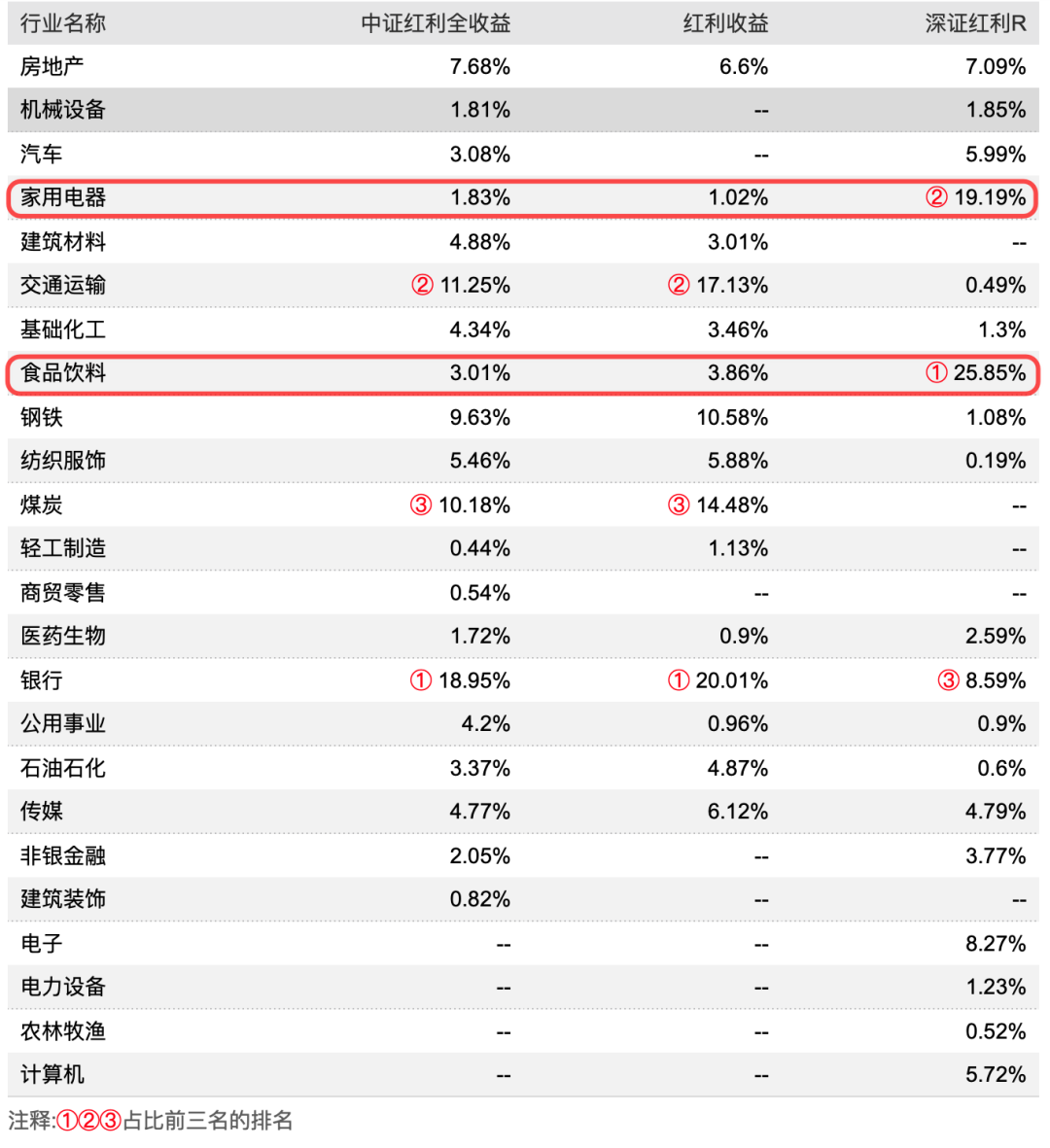

下图是中证红利全收益、上证红利全收益(红利收益)和深证红利R(即全收益指数)三个指数的走势对比。可以看到深圳红利一度是最靓的仔,但是此后也遭遇了重大的回撤。2019 年迄今,中证红利依靠慢就是快的风格,成为三者中表现最好的。

数据来源:Wind金融终端

为什么三个红利指数表现差异如此大?

从下面的行业对比可以看到,深证红利因为深交所上市公司的特色,所以高密度的行业集中在食品饮料(白酒为主)和家用电器上,这就导致行业本身的变动甚至可能比红利因子对它的影响更大。

所以在红利指数的选择上,我始终觉得不要看短期的收益表现,而是从源头上就要追求尽可能的行业均衡。

说到红利指数,近期最热门的莫过于红利低波指数。同样对比全收益表现,红利低波 2022 年迄今的确稍强,但往前看,2020年和 2021 年又是中证红利稍强。

数据来源:Wind金融终端 截至 9 月 6 日

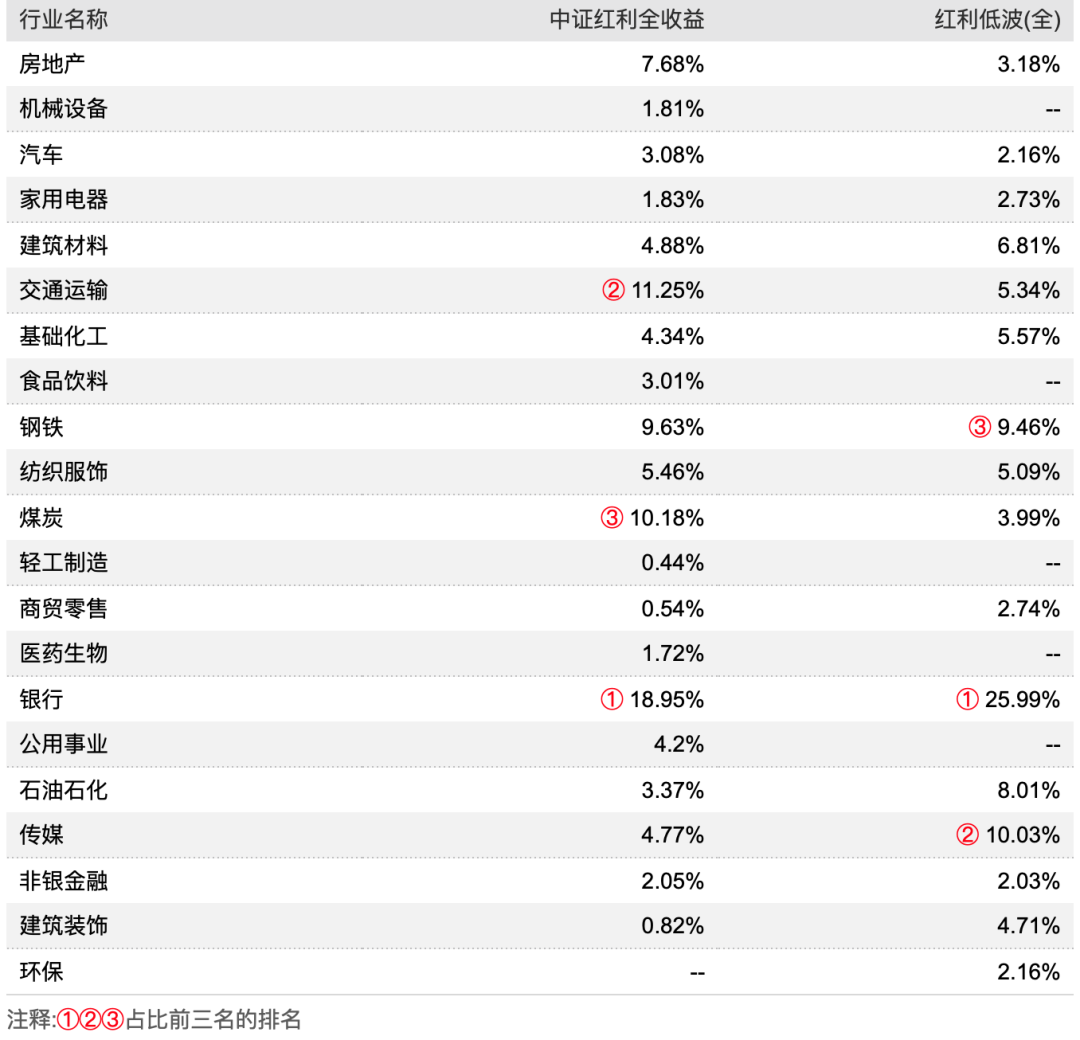

再对比这两个指数的行业分布,可以看到红利低波在银行上权重更高更集中,其次是传媒。这样的行业分布是否符合你对高股息股的期待?

如果没有特别的期待,我依然建议以中证红利作为底仓,辅助其他看好的红利指数,比如红利低波、比如红利质量。

期待更多红利基金

近期,汇添富也要发跟踪中证红利的ETF了——红利ETF添富(认购代码:560023;证券代码:560020)了。作为近年冉冉升起的指数基金尤其是 ETF 大厂,愿意加入这个指数领域,无疑是一件令人喜闻乐见的事情。

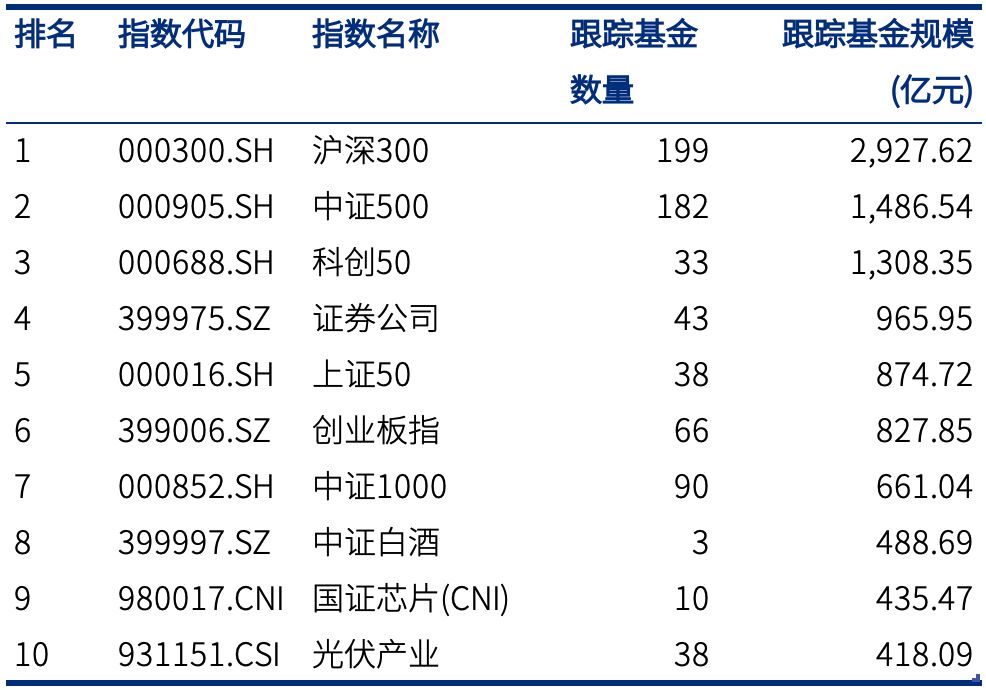

是的,红利投资,或者说中证红利指数虽然似乎近年挺火热,但是“没有对比就没有伤害”。

下表是 A股指数基金跟踪的股票指数排名,以规模从大到小排序的前十名,很不幸,并无任何一只红利指数入榜。

数据来源:Wind金融终端 制表:EarlETF

那么,红利指数在整个指数基金产业是怎样的一个份额水平?

下图是所有跟踪规模超过 10 亿元的红利指数在整个指数中的排名,可以看到表现最好的是中证红利,也不过排名 25 位,总规模 174.5 亿元。

数据来源:Wind金融终端 制表:EarlETF

是的,整个红利指数家族,需要更多的参与者,需要更多的投资者意识到其价格并参与其中。认可红利投资的投资者越多,那么高股息个股的投资价值才能更好的从当下的低估值回归正常。从这点而言,每一个基金公司参与到红利指数产品的发行上,都值得鼓掌——毕竟,相比某些赛道要担心拥挤,红利指数产品要担心的是人气的匮乏。

更何况,有更多的中证红利 ETF 之后,我们才有更大的选择余地,尤其是可以通过精选相对规模较小的,在红利之外,进一步在打新超额增厚上进一步获取一些超额收益。

更稳定的派息预期

红利投资理念和红利基金其实在 A股市场出现已有许久,但为何人气不足?

派息的稳定性,在笔者看来这是一个很重要的原因。

作为在香港求学在香港买过基金的老基民,我之前曾经写过一篇推文,与诸位分享香港著名的盈富基金的特色,其中很重要的一点就是基金契约约定每年至少派息两次,对于许多真正践行长期投资依靠基金分红过日子的“食息一族”,有稳定的派息让他们可以不用纠结基金净值的短期波动。

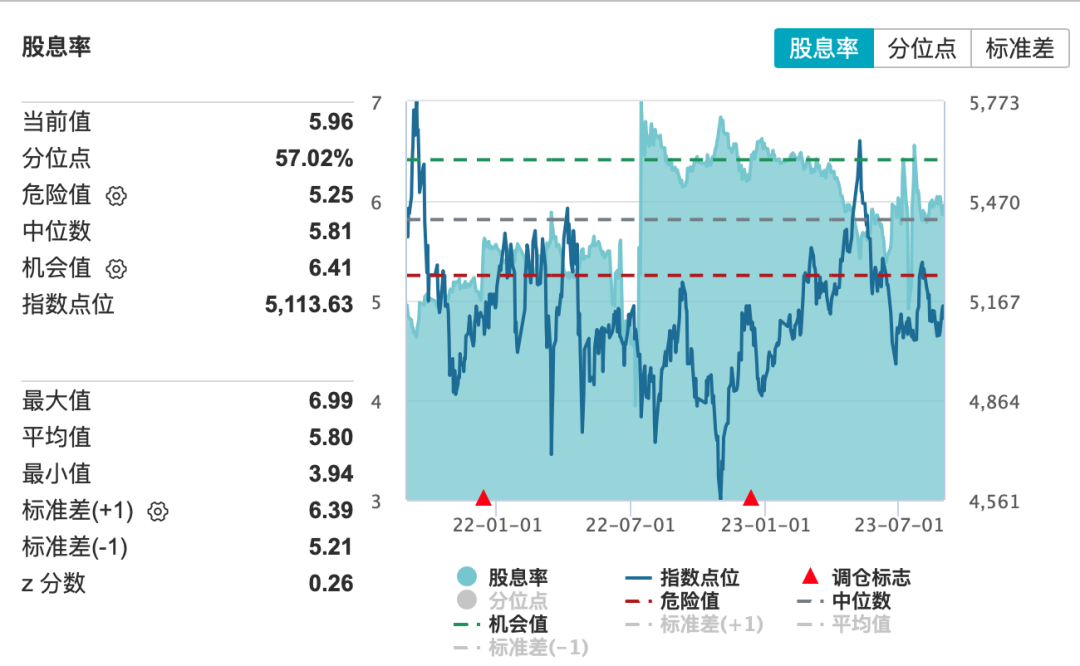

今时今日,A股的高股息投资,其实正处于一个非常好的时点。以股息率而言,中证红利最新值为 5.96%,一个相当不俗的水平。毕竟与之对应,是货币基金一年2%都不到的收益,是许多银行理财产品 3%就算爆款的现状,中证红利将近 6%的股息率,实在是诱人。

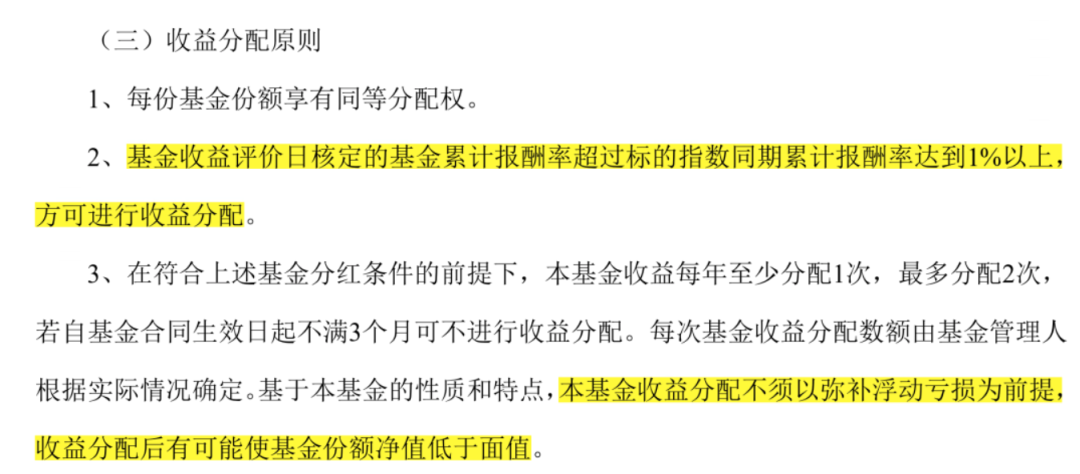

但是许多红利基金并不分红,或者没有写入条款明确的定期分红条款,却让许多在乎分红的持有人多少有些抑或和担忧。

下图是红利类基金常见的分红条款,虽然约定每年要分 1 次,但分多少,没任何约束。

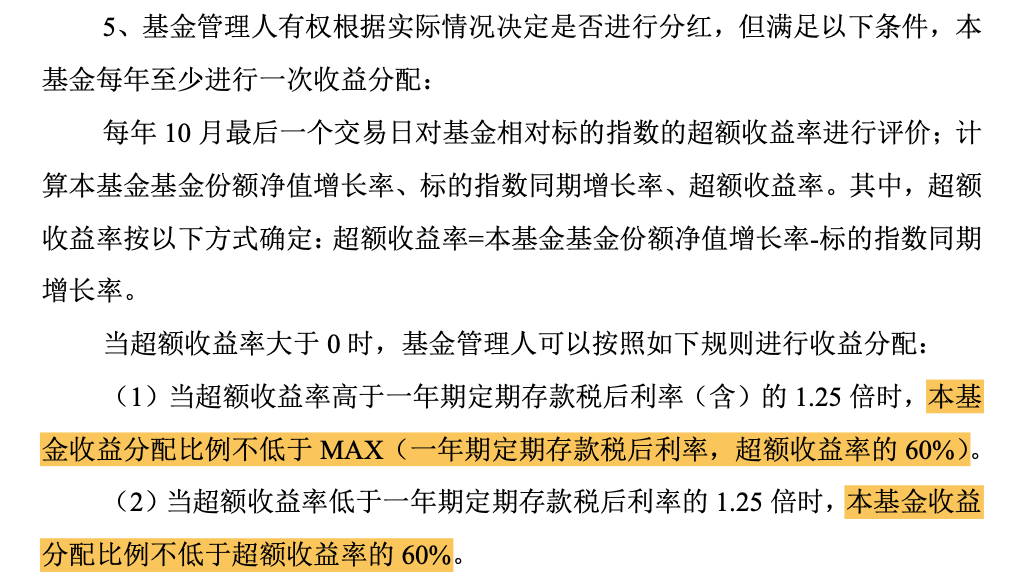

在这点上汇添富此次发行的红利ETF添富(认购代码:560023;证券代码:560020),无疑在条款上做了一个重大的进步:约定了 60%这个超额收益率的最低分派比率,同时在条款 1 中更是引入一年期定期存款做了一个保底线,无疑也是希望强化其分红功能,至少在现金流层面,提供更好的预期。而这一点,对于许多期望从货基、银行稳健理财转向高股息策略的投资者,是一个重要的心理保障。

根据基金公司公告,红利ETF添富(认购代码:560023;证券代码:560020)自 2023 年 8 月 1 日至 2023 年 9 月 21 日发行,有兴趣的不妨关注。

本篇文章来源于微信公众号: EarlETF