买银行 ETF能享受银行派息吗?

周三写了一篇关于银行 ETF 的推送,之后收到了许多个评论,都聚焦同一个问题:银行 ETF 真能享受到银行的派息吗?

我给的答案,当然是肯定的。

基金是一个信托投资载体,所以除了收取管理费、托管费之外,所有的收益都归基金持有人所有,从这点逻辑推演,就可以明白,银行 ETF 持有的银行股,收到的股息,都归基金持有人所有,并在净值中体现。

所以其实从成为基民开始,我从来没想过担心基金收到的股票派息不翼而飞这回事。

不过考虑到在基金吧充斥着“基金经理偷净值”这样的阴谋论,也理解基民作为持有人面对基金这样一个复杂金融工具的担心和不信任。

当然,不信任归不信任,要证实还得找合理的方式。

首先大家要明白,银行 ETF享受到银行股派息,和通过基金派息来体现银行股派息(这句话真绕!),是两回事。基金,尤其是ETF,一般不倾向于派息,所以期望通过观察基金的派息来推论收到的股息,是不显示的。

那么如何确保持有银行 ETF,真能享受到银行的派息?

其实,还是看指数。

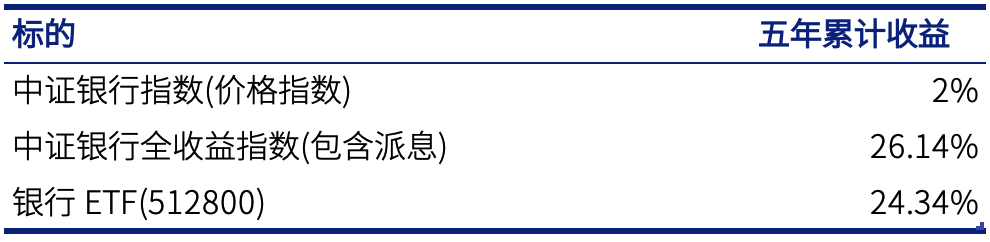

之前笔者说过,银行股这些年的收益,主要靠收股息。下图是截至 7 月 5 日的五年累计收益对比,可以看到只考虑股价的中证银行指数本身只有微乎其微 2%的收益,但考虑派息在投资的全收益指数收益就有 26.14%了。

作为对比,这里选择规模最大的银行 ETF(512800)作为对标——之所以选择规模最大的,是为了尽可能规避打新的收益增厚。

可以看到过去五年里面,银行 ETF 的收益是 24.34%,远高于中证银行指数,轻微跑输中证银行全收益1.8 个百分点。

这里要说明的是,中证银行全收益指数是一个存在于无摩擦市场的观察标的,不考虑投资成本的。而 ETF 因为需要收取管理费,需要进行股票买卖,需要保留 1%左右的现金储备,所以相对指数其实是有收益损耗的。按照 0.5%管理费+0.1%托管费计算,一年的基本损耗是 0.6%,五年累计是差不多 3个百分点。

而实际中银行 ETF 损耗是 1.8 个百分点,相比管理费托管费 3 个百分点的理论损耗要来得好,其实某种程度上还是做出了些许超额收益的。

对比过中证银行全收益和银行 ETF 的五年收益,你应该相信确信以及肯定,买银行 ETF 能吃到银行股派息这件事情了吧?

本篇文章来源于微信公众号: EarlETF