反弹有望持续

关注微信公众号,回复【戴维斯双击】、【净利润断层】、【沪深300增强】查看持仓明细;回复【机构业绩增强基准】可查看公募基金平均配置情况。

摘要

反弹有望持续

反弹有望持续

市场大势:择时体系信号显示,均线距离-0.57%,绝对距离小于3%,市场继续处于震荡格局;短期方向的核心的驱动指标为风险偏好的度量,对风险偏好的影响要素,短期而言,宏观层面,短期进入宏观数据和风险事件的真空期,风险偏好有望继续抬升;技术面上,市场在上周二成交缩小到7800亿,符合我们之前根据模型预判成交到8000亿附近开启反弹的预期,显示本轮反弹有望有较好的持续性;展望中期,市场在国内经济弱复苏和美联储加息尾声的共同作用下,市场有望继续创出新高。因此,在中期市场积极的预期下,结合风险偏好有望抬升和成交金额极度萎缩的双重信号下,市场有望延续反弹。

行业配置:行业配置模型显示,5月采用高景气策略,目前我们跟踪的景气度最新数据显示,分析师预期增速较高并有上调的板块排名靠前的是发电及电网、电源设备、保险。主题投资方面,目前成交占比近40%的TMT板块,以中证TMT指数为跟踪对象,4月21日触发风控指标,随后开启调整,上周三触底后连续反弹,目前成交仍未放大反弹有望延续。同时市场关注度较高的中特估板块,以中证央企红利指数为观察对象,模型显示仍处上行趋势格局,继续超配,特别是金融板块的交易量大幅萎缩,在大格局未破坏的背景下有望迎来反弹。

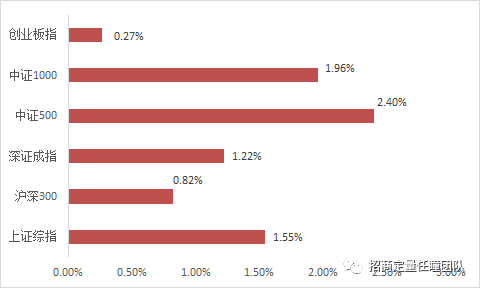

上周周报认为:“在中期市场积极的预期下,结合风险偏好有望抬升和成交金额萎缩的双重作用下,市场有望迎来反弹契机。”最终市场震荡上行, wind全A周上涨0.72%,市值维度上,本周代表小市值股票的国证2000上涨1.38%,中盘股中证500上涨0.42%,沪深300上涨0.17%,上证50上涨0.09%;本周中信一级行业中,军工和电子领涨,军工上涨5%;传媒和地产表现最差,传媒下跌5.57%。本周成交活跃度上,金融板块资金流出明显,新能源和电子流入较多。

&nbs[文]p; 从择时体系来看,[章]我们定义的用来区别市场整体环境的wind全A[来]长期均线(120日)和短期均线(20日)的距[自]离继续缩小,最新数据显示20日线收于5022[1]点,120日线收于5051点,短期均线开始位[7]于长线均线之下,两线距离由之前的0.57%缩[量]小至-0.57%,绝对距离小于3%,市场继续[化]处于震荡格局。

&nbs[ ]p; 市场处于震荡格局[ ],核心的观测的指标为市场风险偏好的度量。对风[ ]险偏好的影响要素,短期而言,宏观层面,短期进[1]入宏观数据和风险事件的真空期,风险偏好有望继[7]续抬升;技术面上,市场在上周二成交缩小到78[q]00亿,符合我们之前预判成交到8000亿附近[u]开启反弹的预期,显示本轮反弹有望有较好的持续[a]性;展望中期,市场在国内经济弱复苏和美联储加[n]息尾声的共同作用下,市场有望继续创出新高。因[t]此,在中期市场积极的预期下,结合风险偏好有望[.]抬升和成交金额极度萎缩的双重信号下,市场有望[c]延续反弹。

&nbs[o]p; 配置方向上,我们[m]的行业配置模型显示,5月继续沿用高景气策略,[文]目前我们跟踪的景气度数据显示,分析师预期增速[章]较高并有上调的板块排名靠前的是发电及电网、电[来]源设备、保险。此外,目前成交占比降至40%的[自]TMT板块,以中证TMT指数为跟踪对象,4月[1]21日已经触发风控指标,随后开启调整,上周三[7]触底后连续反弹,目前成交仍未放大有望延续。同[量]时市场关注度较高的中特估板块,以中证央企红利[化]指数为观察对象,模型显示仍处上行趋势格局,继[ ]续超配,特别是金融板块的交易量大幅萎缩,在大[ ]格局未破坏的背景下有望迎来反弹。

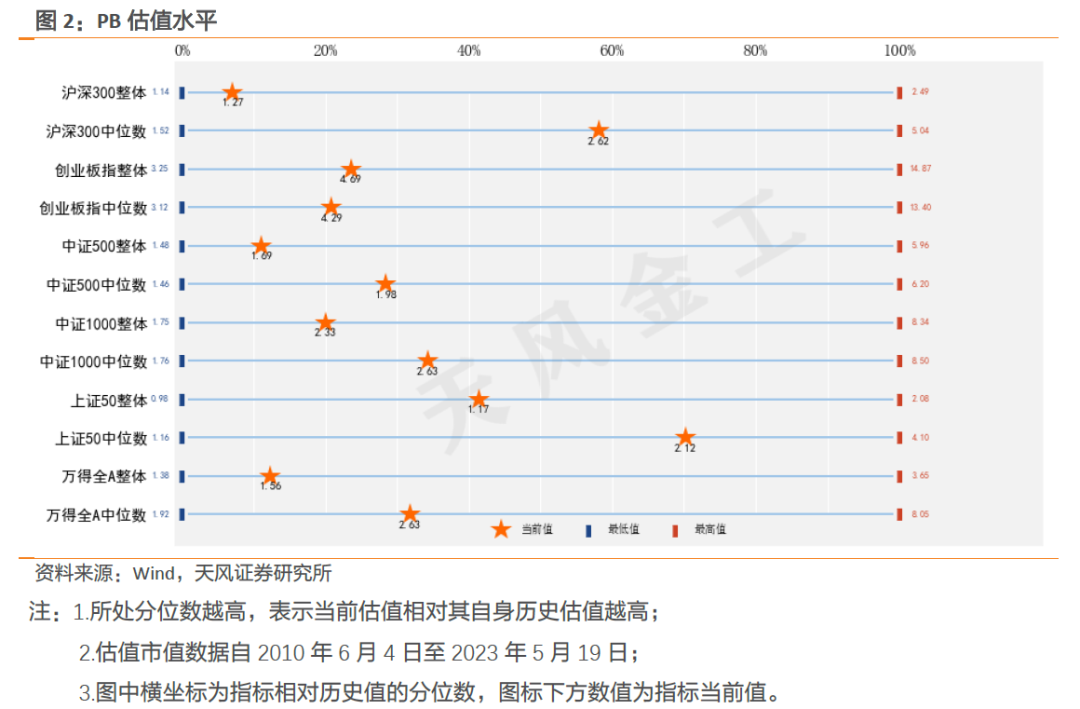

从估值指标来看,wind全A指数PE位于40分位点附近,属于中等水平,PB位于10分位点附近,属于较低水平,结合短期趋势判断,根据我们的仓位管理模型,当前以wind全A为股票配置主体的绝对收益产品建议仓位70%。

择时体系信号显示,均线距离-0.57%,绝对距离小于3%,市场继续处于震荡格局;短期方向的核心的驱动指标为风险偏好的度量,对风险偏好的影响要素,短期而言,宏观层面,短期进入宏观数据和风险事件的真空期,风险偏好有望继续抬升;技术面上,市场在上周二成交缩小到7800亿,符合我们之前根据模型预判成交到8000亿附近开启反弹的预期,显示本轮反弹有望有较好的持续性;展望中期,市场在国内经济弱复苏和美联储加息尾声的共同作用下,市场有望继续创出新高。因此,在中期市场积极的预期下,结合风险偏好有望抬升和成交金额极度萎缩的双重信号下,市场有望延续反弹。我们的行业配置模型显示,5月继续沿用高景气策略,目前我们跟踪的景气度最新数据显示,分析师预期增速较高并有上调的板块排名靠前的是发电及电网、电源设备、保险。此外,目前成交占比近40%的TMT板块,以中证TMT指数为跟踪对象,4月21日触发风控指标,随后开启调整,上周三触底后连续反弹,目前成交仍未放大反弹有望延续。同时市场关注度较高的中特估板块,以中证央企红利指数为观察对象,模型显示仍处上行趋势格局,继续超配,特别是金融板块的交易量大幅萎缩,在大格局未破坏的背景下有望迎来反弹。

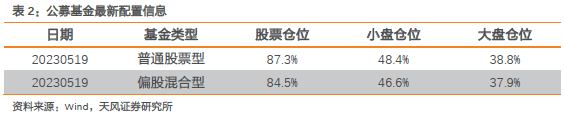

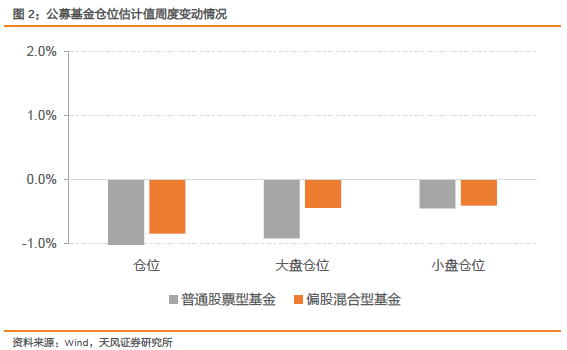

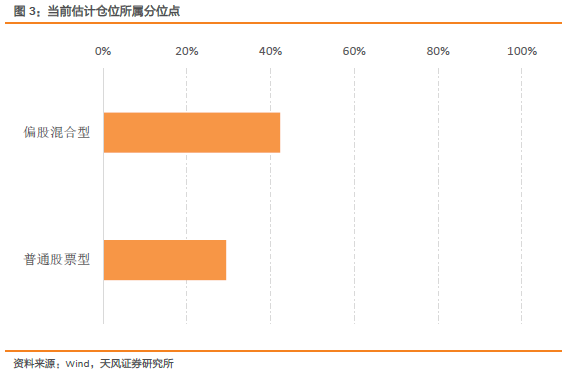

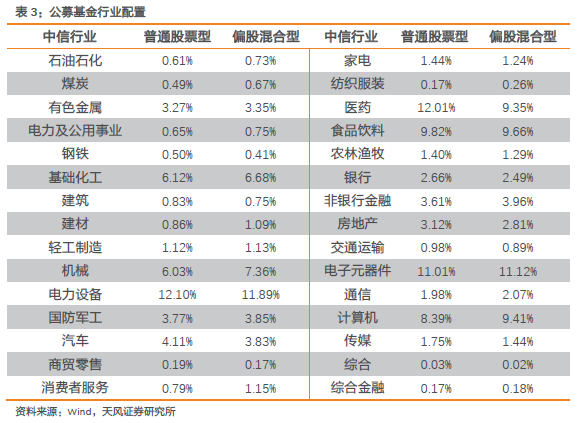

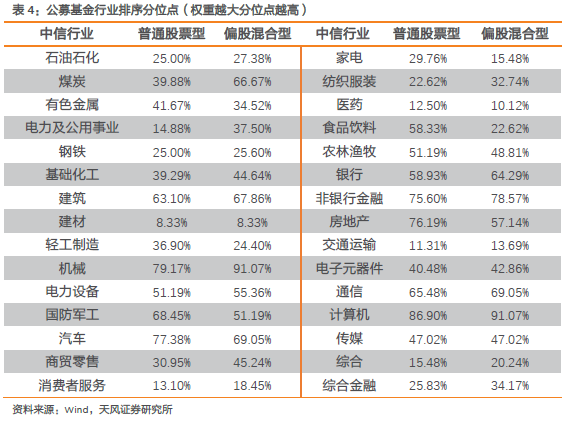

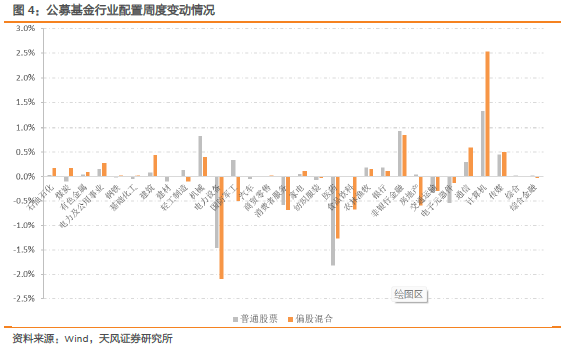

权益基金本周小幅下调股票仓位

权益基金本周小幅下调股票仓位

1

公募基金最新配置信息

净利润断层本周超额基准3.52%

净利润断层本周超额基准3.52%

1

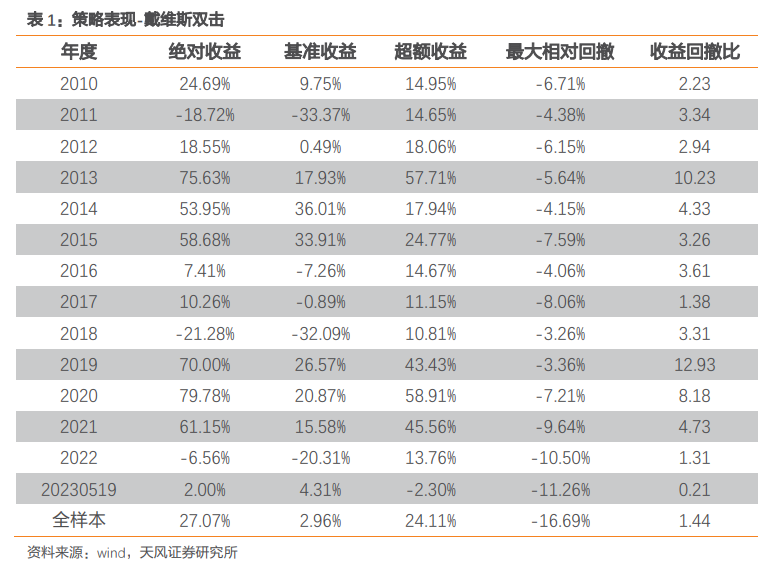

戴维斯双击组合

策略简述

戴维斯双击即指以较低的市盈率买入具有成长潜力的股票,待成长性显现、市盈率相应提高后卖出,获得乘数效应的收益,即EPS和PE的“双击”。策略在2010-2017年回测期内实现了26.45%的年化收益,超额基准21.08%。

2

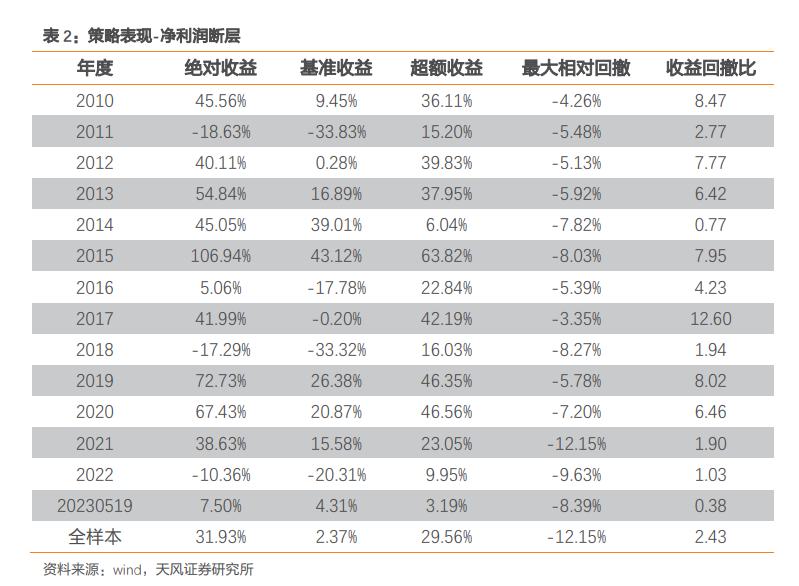

净利润断层策略

策略简述

策略在2010年至今取得了年化31.93%的收益,年化超额基准29.56%。今年以来,组合累计绝对收益7.50%,超额基准指数3.19%,本周超额收益3.52%。

3

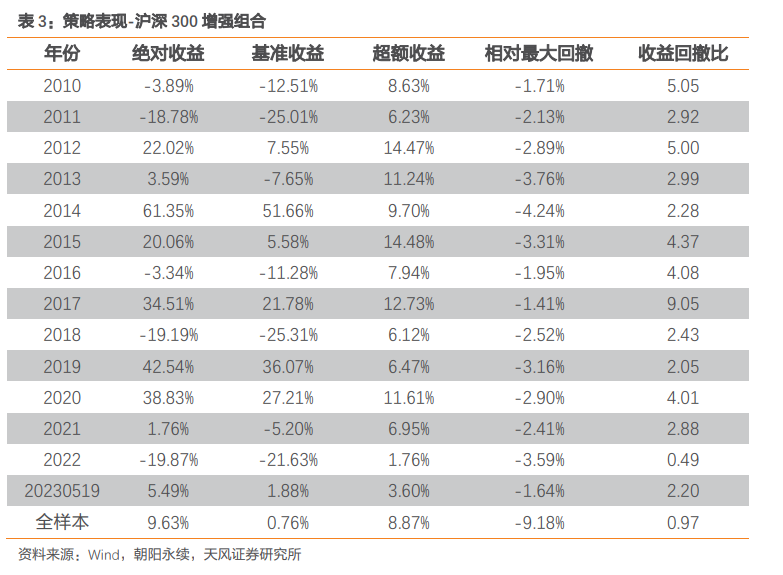

沪深300增强组合

策略简述

关注我们

注:文中报告节选自天风证券研究所已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告

《天风证券-金工定期报告-量化择时周报:反弹有望持续》

对外发布时间

2023年05月21日

风险提示:市场环境变动风险,模型基于历史数据。

本报告分析师

吴先兴 SAC 执业证书编号:S1110516120001

证券研究报告

《天风证券-金工定期报告-基金风格配置监控周报:权益基金本周小幅下调股票仓位》

对外发布时间

2023年05月20日

风险提示:基金仓位数据根据基金仓位估计模型测算得出,存在失效的风险;市场风格变化风险。

本报告分析师

吴先兴 SAC 执业证书编号:S1110516120001

韩乾 SAC 执业证书编号:S1110522100001

证券研究报告

《天风证券-金工定期报告-净利润断层本周超额基准3.52%》

对外发布时间

2023年05月21日

风险提示:模型基于历史数据,存在失效的风险;市场风格变化风险。

本报告分析师

吴先兴 SAC 执业证书编号:S1110516120001

姚远超 联系人

报告发布机构

天风证券股份有限公司

(已获中国证监会许可的证券投资咨询业务资格)

点击右下角“赞”或“在看”,及时获取最新推送

本篇文章来源于微信公众号: 量化先行者

本文链接:https://kxbaidu.com/post/%E5%8F%8D%E5%BC%B9%E6%9C%89%E6%9C%9B%E6%8C%81%E7%BB%AD.html 转载需授权!