基金投顾产品12月调仓行为解析:减配美股,增配红利 | 开源金工

开源证券金融工程首席分析师 魏建榕

微信号:brucewei_quant

研究领域:资产配置、基金研究、因子模型

研究领域:基金研究、因子模型

摘要

业绩统计:2023年12月纯债型基金投顾产品表现较好

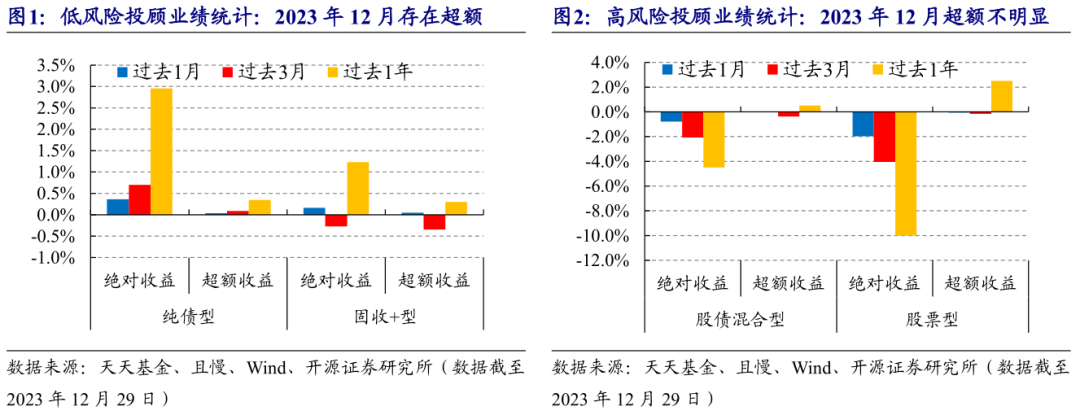

中低风险基金投顾产品12月存在超额收益,2023年12月份纯债型、固收+型基金投顾绝对收益均值分别为0.4%和0.2%;中高风险基金投顾产品近一月超额收益不明显,2023年12月份股债混合型、股票型基金投顾绝对收益均值分别为-0.8%和-2.0%。

对于不同策略的股票型投顾产品,12月宏观驱动型和行业轮动型基金投顾产品的超额收益为正。

2023年12月基金投顾产品调仓数量较多,共有102个基金投顾产品进行调仓。

管理人角度:12月多为公募系投顾管理人调仓。2023年12月共有15家公募机构调整旗下基金投顾产品持仓,共有82个公募系基金投顾产品更新持仓。

统计各类型基金投顾产品在各投资类型基金上权重变化:

纯债型基金投顾组合:货币市场型基金份额(-4.1%)迁移至短期纯债(3.50%)和中长期纯债型基金(0.90%);

固收+型基金投顾组合:短期纯债型基金(-3.20%)和偏债混合型基金(-2.70%)份额迁移至中长期纯债型基金(6.70%)和混合债券型一级基金(2.40%);

股债混合型基金投顾组合:中长期纯债型基金和普通股票型基金比例有所上升;

股票型基金投顾组合:货币市场型基金和被动指数型基金比例有所上升。

底层债券比例变化:三种类型投顾产品底层可转债比例减少,信用债比例增加。

股债混合型和股票型基金投顾产品行业配置变化:绩优基金投顾产品主要增配消费和周期板块行业。超额收益较低的基金投顾产品偏好行业动量类策略,超额收益较高的基金投顾产品偏好行业反转类策略,存在一定左侧投资。

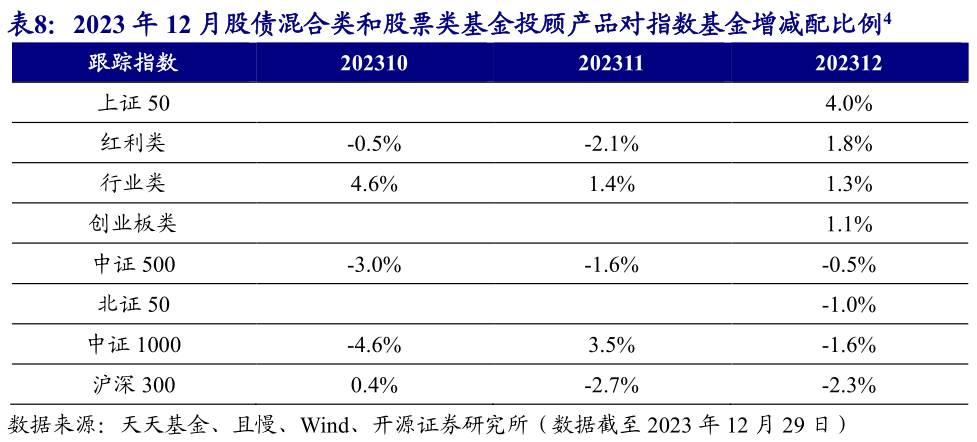

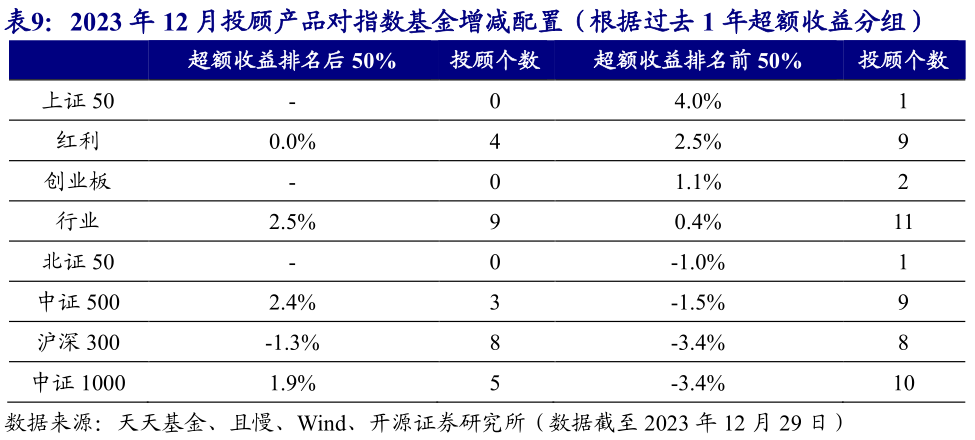

指数基金配置变化:2023年12月红利类指数基金配置比例有所上升,绩优基金投顾产品增配红利类指数较多;中盘类和沪深300类指数基金配置比例略有减少,绩优基金投顾产品整体减配该类基金。

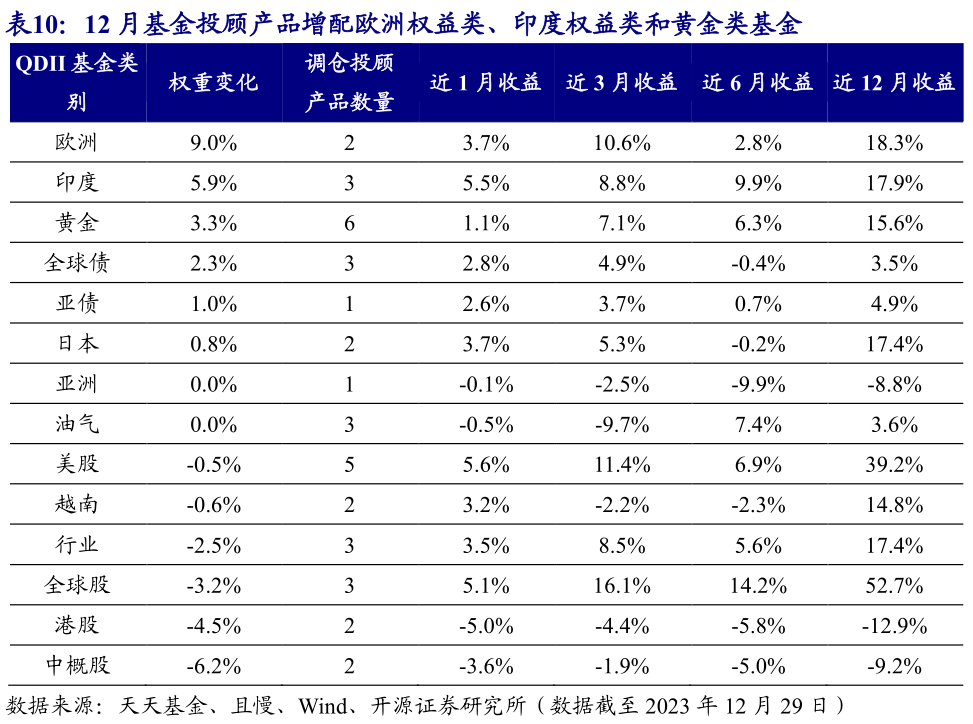

QDII类和商品类基金:2023年12月基金投顾产品增配了欧洲权益类、印度权益类和黄金类基金,此外基金投顾产品整体止盈了美股市场基金。

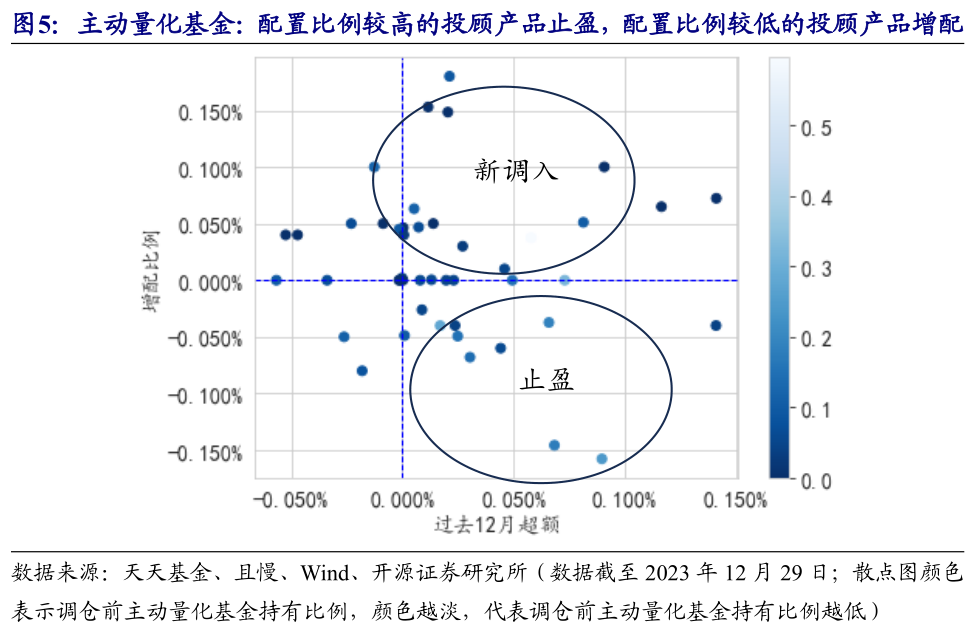

主动量化型产品配置:2023年12月部分主动量化产品配置比例较高的绩优基金投顾产品止盈了主动量化产品,部分未配置主动量化型基金的基金投顾产品增配了主动量化产品。

绩优基金投顾产品调入基金

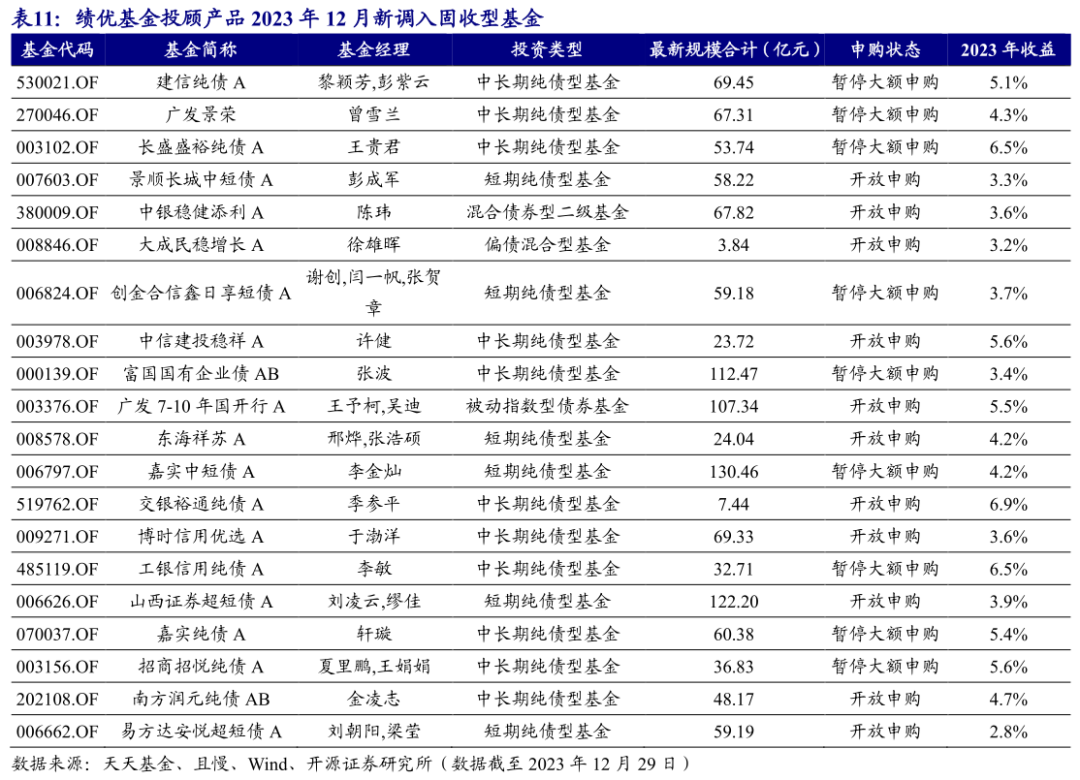

筛选绩优基金投顾产品在2023年12月新调入或加仓幅度大于2%的固收基金、固收+基金、行业主题型基金、均衡型基金。

点击文末阅读原文

报告发布日期:2024-01-14

01

业绩统计:2023年12月纯债型基金投顾产品表现较好

统计各类型基金投顾产品[1]业绩,中低风险基金投顾产品12月存在超额收益[2],2023年12月份纯债型、固收+型基金投顾产品绝对收益均值分别为0.4%和0.2%,超额收益均值为0.04%和0.1%,2023年纯债型、固收+型基金投顾产品绝对收益均值分别为3.0%和1.2%,超额收益均值分别为0.3%和0.3%

中高风险基金投顾产品12月超额收益不明显,2023年12月份股债混合型、股票型基金投顾整体绝对收益均值分别为-0.8%和-2.0%,超额收益均值为0.02%和-0.1%,2023年股债混合型、股票型基金投顾整体绝对收益均值分别为-4.5%和-10.0%,超额收益均值分别为0.5%和2.5%。

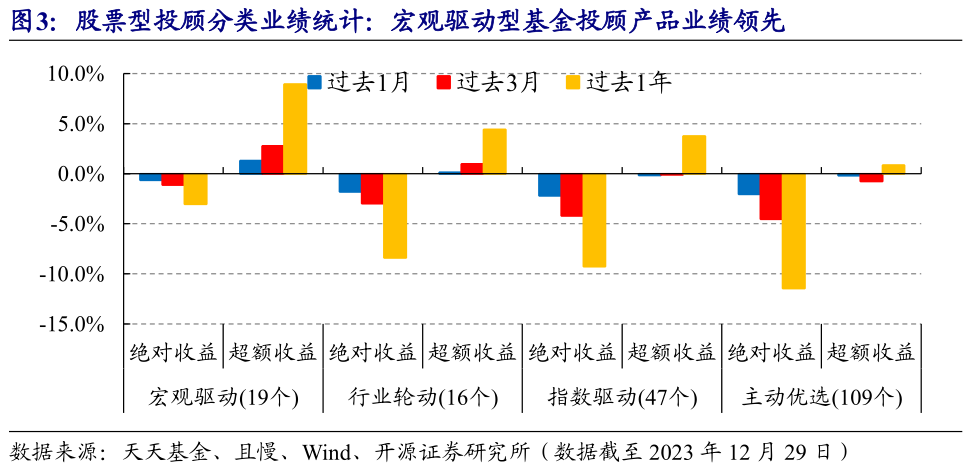

对于不同策略的股票型投顾产品,12月宏观驱动型和行业轮动型基金投顾产品的超额收益为正,宏观驱动、行业轮动、指数驱动、主动优选型投顾产品超额收益分别为1.3%、0.1%、-0.2%和-0.2%。

02

12月基金投顾产品调仓行为解析

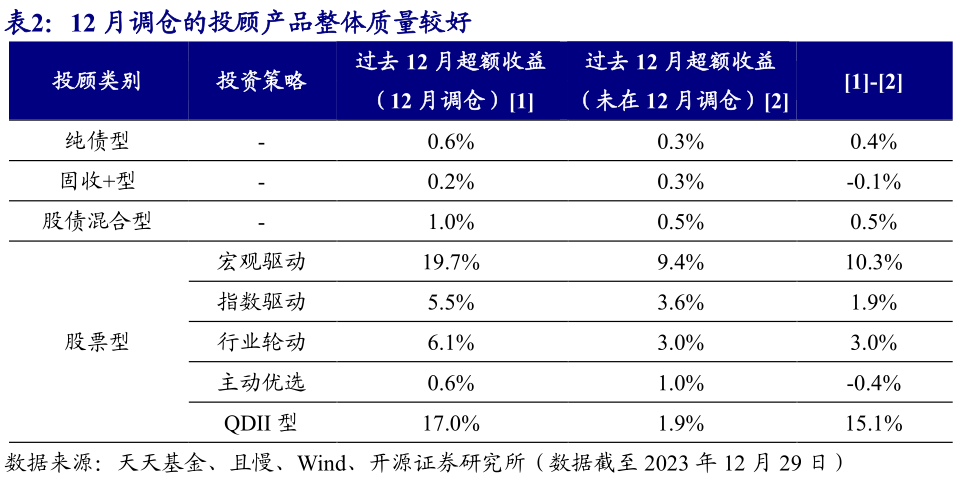

12月调仓的投顾产品整体质量较好。对于多数投顾产品类别,12月调仓基金投顾产品过去12月超额收益高于未调仓投顾产品,尤其是宏观驱动型投顾产品和QDII型投顾产品。对于固收+型投顾产品和主动优选型投顾产品。

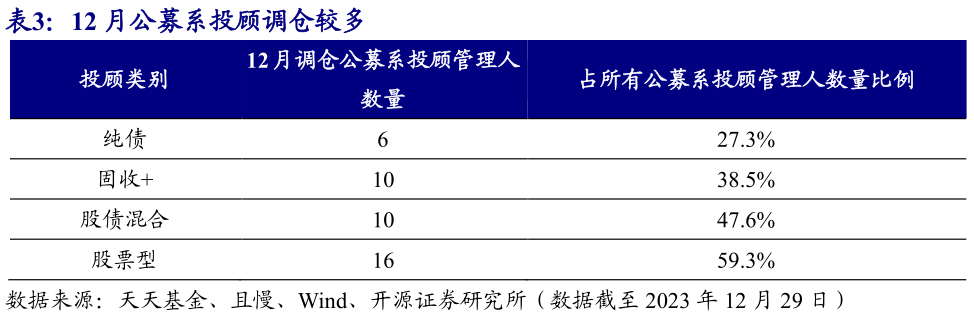

从管理人角度,12月多为公募系投顾管理人调仓。2023年12月共有16家公募机构调整旗下基金投顾产品持仓,占所有发行基金投顾产品的公募机构数量比例为59.3%。从投顾产品数量来看,共有82个公募系基金投顾产品更新持仓,占调仓产品总数比例为80.4%。

2.2、配置角度:久期、行业和各类型资产配置比例变化

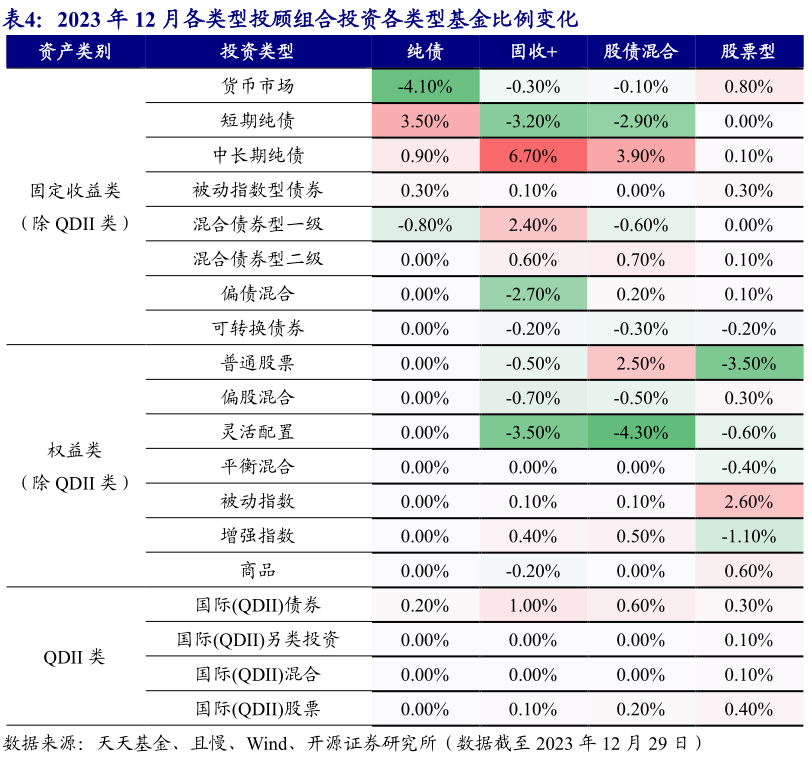

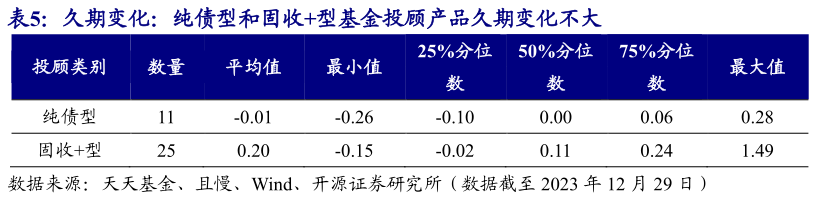

(1)纯债型投顾组合:货币市场型基金份额(-4.1%)迁移至短期纯债(3.50%)和中长期纯债型基金(0.90%),此外,被动指数型债券型基金比例有所上升,混合债券型一级基金比例有所下降。从久期来看,纯债型投顾组合久期变化不大。

(2)固收+型投顾组合:短期纯债型基金(-3.20%)和偏债混合型基金(-2.70%)份额迁移至中长期纯债型基金(6.70%)和混合债券型一级基金(2.40%),此外,偏股混合型基金和灵活配置型基金比例有所下降,国际(QDII)债券型基金比例有所上升。调仓固收+型投顾组合的久期有所上升。

(3)股债混合型投顾组合:中长期纯债型基金和普通股票型基金比例有所上升,短期纯债型基金和灵活配置型基金比例有所下降。

(4)股票型投顾组合:货币市场型基金和被动指数型基金比例有所上升,普通股票型基金和增强指数型基金比例有所下降,此外国际(QDII)股票型基金比例有所上升。

纯债型投顾组合增加短期纯债型基金比例的原因是受近期资金面边际趋紧影响,短端利率上行幅度更多,收益率曲线趋于平坦化,2024年一季度收益率曲线也有望从相对平坦的状态中修复。

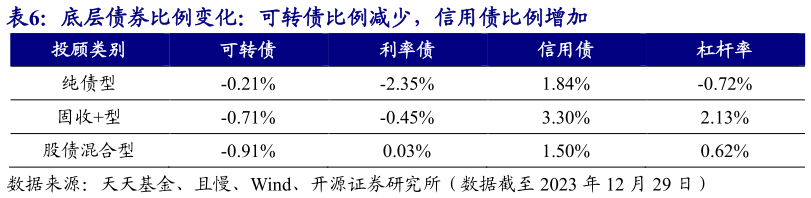

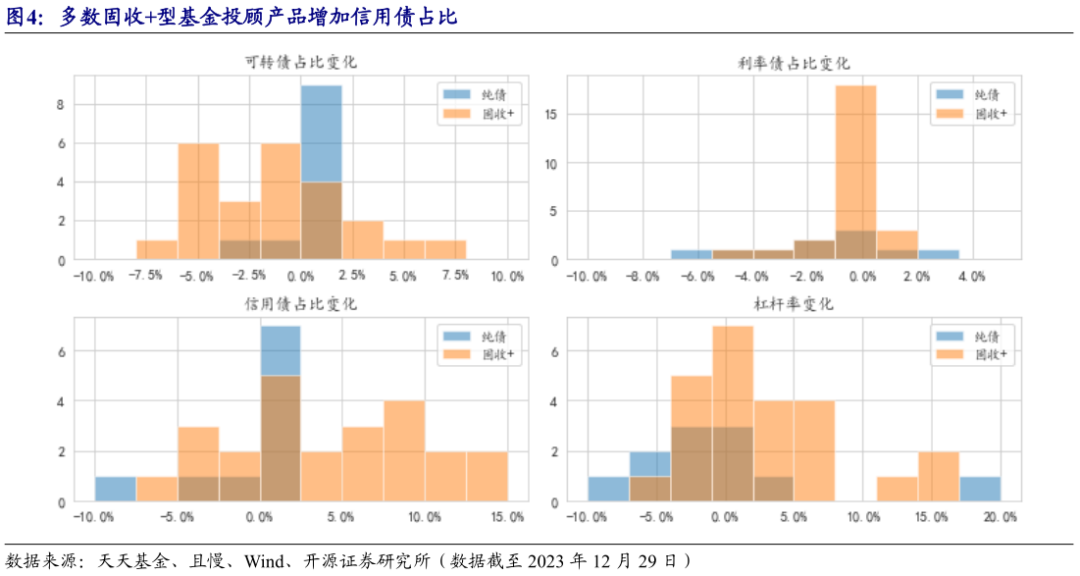

从底层债券比例变化来看,三种类型投顾产品底层可转债比例减少,信用债比例增加。其中固收+产品底层资产中可转债占比减少0.71%,利率债占比减少0.45%,信用债占比增加3.30%。调低可转债比例的原因是可转债市场的性价比不高。

从底层债券比例变化分布来看,多数固收+型基金投顾产品增加信用债占比,减少可转债和利率债占比。

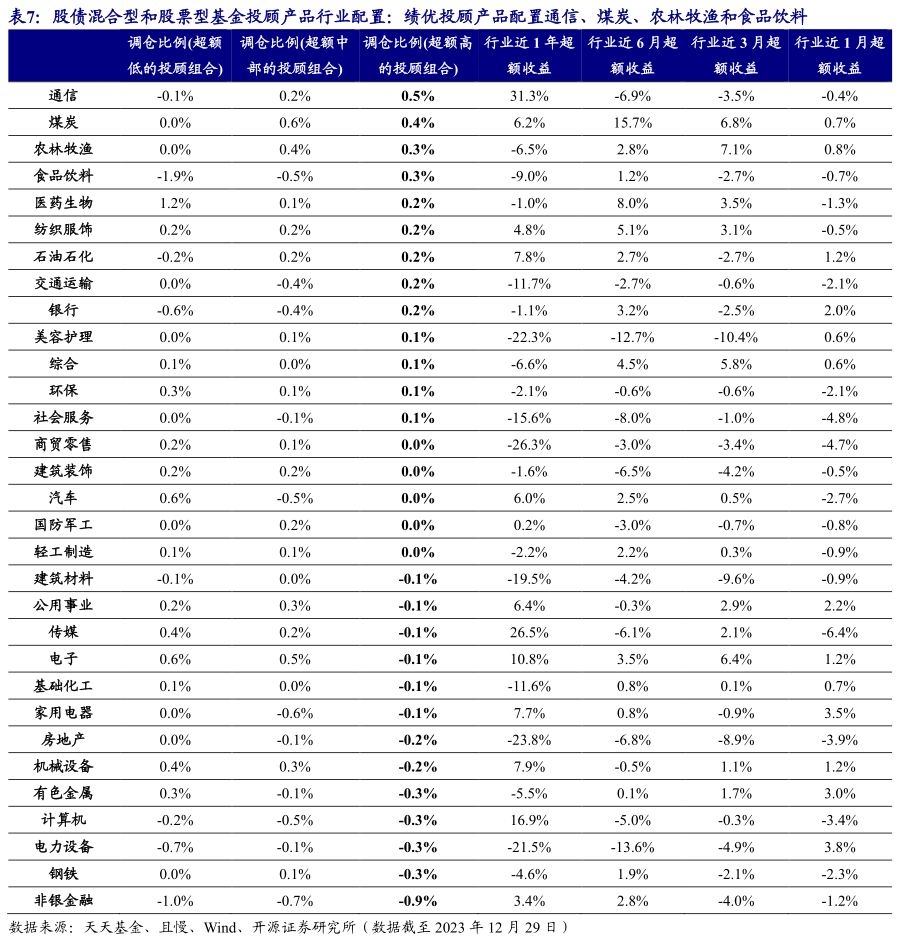

从股债混合型和股票型基金投顾产品行业配置变化来看,绩优基金投顾产品主要增配消费和周期板块行业,通信、煤炭、农林牧渔和食品饮料各增加了0.5%、0.4%、0.3%和0.3%。2023年超额收益较低的基金投顾产品主要增配医药生物、汽车、电子、传媒,超额收益较低的基金投顾产品增配的行业近3月表现[3]较好,即超额收益较低的基金投顾产品偏好行业动量类策略,超额收益较高的基金投顾产品偏好行业反转类策略,存在一定左侧投资。

(1)红利类:2023年12月红利类指数基金配置比例有所上升,2023年10月和11月配置比例有所下降,其中12月绩优基金投顾产品增配红利类指数较多,调仓绩优基金投顾产品中共有9只产品配置红利类指数基金,平均增配比例为2.5%。

(2)中盘指数:2023年12月中盘类指数基金配置比例有所减少,调仓基金投顾产品中分别有12、15只产品配置中证500和中证1000类指数基金,平均减配比例分别为0.5%和1.6%。其中超额收益较高产品整体减少中盘指数基金比例,超额收益较低产品整体增加中盘指数基金比例。

(3)大盘指数:2023年12月沪深300指数基金配置比例略有减少,调仓基金投顾产品中共有16只产品配置沪深300指数,平均减配比例为2.3%;有1只绩优基金投顾产品增配上证50指数。

(4)其他指数:有2只绩优基金投顾产品左侧布局了创业板指数基金;有1只绩优基金投顾产品止盈了北证50指数基金。

对于QDII类基金,2023年12月基金投顾产品增配了欧洲权益类、印度权益类和黄金类基金。筛选宏观驱动和QDII型基金投顾产品,2023年该类基金投顾产品增配标的主要包括欧洲市场股票型基金、印度市场股票型基金、黄金类基金、全球债券产品(包括美债)等,减配标的主要包括中概股基金、香港市场股票型基金、全球市场型股票基金等,此外基金投顾产品整体止盈了美股市场基金。

从主动量化型产品配置来看,2023年12月基金投顾产品对于主动量化基金的配置可以分为两类,一类是配置较多主动量化产品的绩优基金投顾产品止盈了主动量化产品,另一类是未配置主动量化型基金的基金投顾产品增配了主动量化产品,这些投顾产品过去12月超额收益较为分散。由于量化产品多配置小盘股,该现象说明小盘股未来仍有一定超额收益,但长期来看或面临一定风险。

03

绩优基金投顾产品调入基金

本节筛选绩优基金投顾产品调入的基金,且仅对调入基金的特征进行探究,不涉及具体标的推荐,因为组合调仓在1/4/7/10月末,目前尚未到达调仓时点。

(1)从申购状态来看,其中有9只限制大额申购,说明基金投顾产品偏好利用投顾优势调入中长期绩优且限制申购的基金;

(2)从投资类型来看,有11只中长期纯债型基金,6只短期纯债型基金,说明绩优基金投顾产品本月主要调入纯债产品;

(3)从2023年基金收益来看,调入的中长期纯债型基金平均收益达到5.2%,说明基金投顾产品主要调入历史收益较高的债券基金。

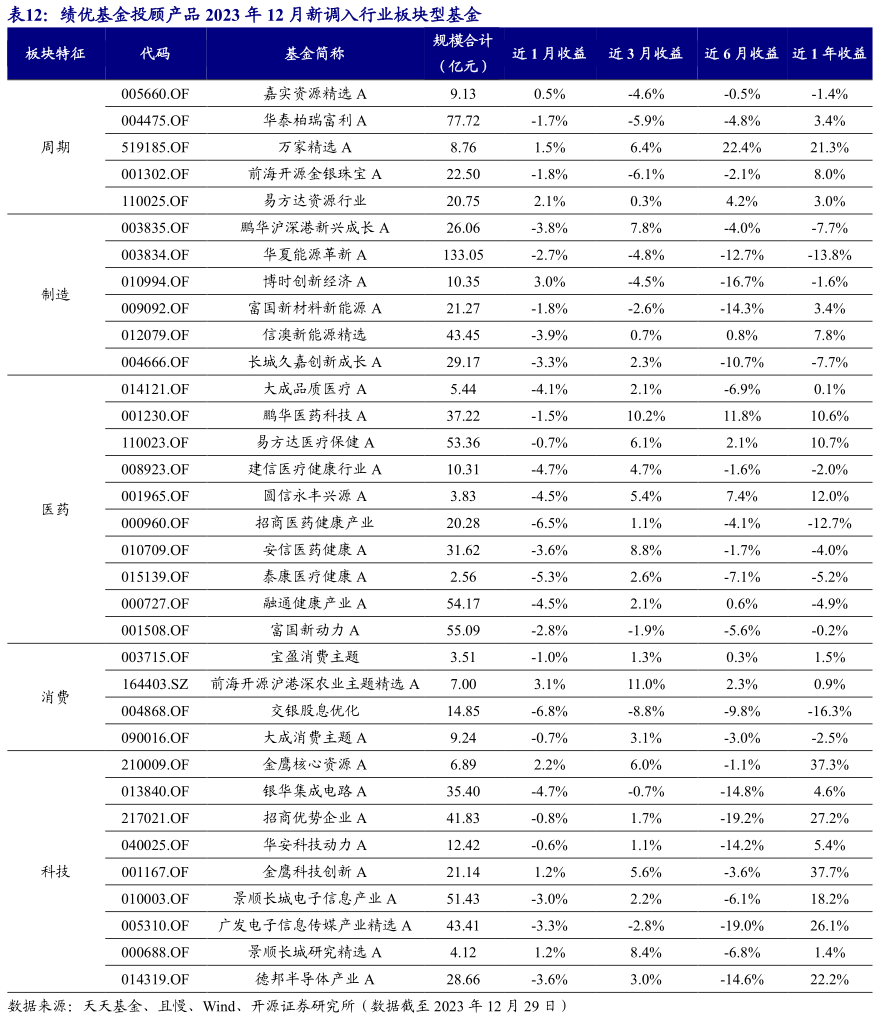

筛选绩优基金投顾产品在2023年12月新调入行业主题型基金:

(1)从数量来看,新调入的医药板块和科技板块基金数量较多;

(2)从基金历史业绩和规模来看,新调入行业板块型基金多数历史业绩较好,规模较大,主要以白马型基金为主,原因是大V偏好挖掘行业板块型黑马基金,公募系管理人偏好白马型基金。

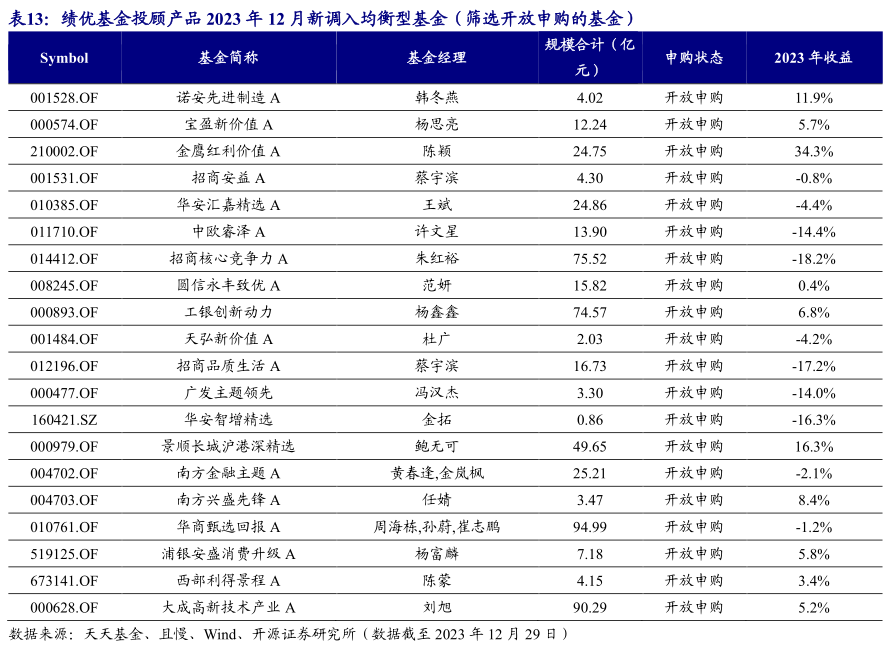

筛选绩优基金投顾产品在2023年12月新调入均衡型基金(剔除限制申购或者限制大额申购的基金):

筛选绩优基金投顾产品在2023年12月新调入均衡型基金(剔除限制申购或者限制大额申购的基金):(1)从规模来看,部分新调入均衡型基金规模较小,共有8只基金最新规模在十亿以内,也存在部分知名基金经理管理产品,这类产品往往规模较大,如朱红裕和范妍管理的产品;

(2)从基金历史业绩来看,新调入均衡型基金多数历史业绩差异较大;

(3)从基金特征来看,价值类基金居多。

04

风险提示

分析是基于历史数据,市场未来可能发生变化。本报告不构成对基金投顾产品的投资建议,基金投顾的历史业绩不代表未来收益。

附注:

[3] 使用行业指数相对Wind全A指数的超额收益衡量。

相关报告(可点击链接):

基金投顾的全方位解析及FOF策略构建

end

团队介绍

开源证券金融工程团队,致力于提供「原创、深度、讲逻辑、可验证」的量化研究。团队负责人:魏建榕,开源证券研究所副所长、金融工程首席分析师、金融产品研究中心负责人,复旦大学理论物理学博士,浙江大学金融硕士校外导师、复旦大学金融专硕校外导师。专注量化投资研究10余年,在实证行为金融学、市场微观结构等研究领域取得了多项原创性成果,在国际学术期刊发表论文7篇。系列代表研报《开源量化评论》、《市场微观结构》、《开源基金研究》,在业内有强烈反响。2016年获新财富最佳分析师第6名、金牛奖分析师第5名、水晶球分析师第6名、第一财经最佳分析师第5名;2022年获金牛奖最佳金融工程分析师、Wind最佳路演分析师。团队成员:魏建榕/张翔/傅开波/高鹏/苏俊豪/胡亮勇/王志豪/盛少成/苏良/何申昊/陈威/蒋韬。

本篇文章来源于微信公众号: 建榕量化研究