如果买全所有的股票会如何?

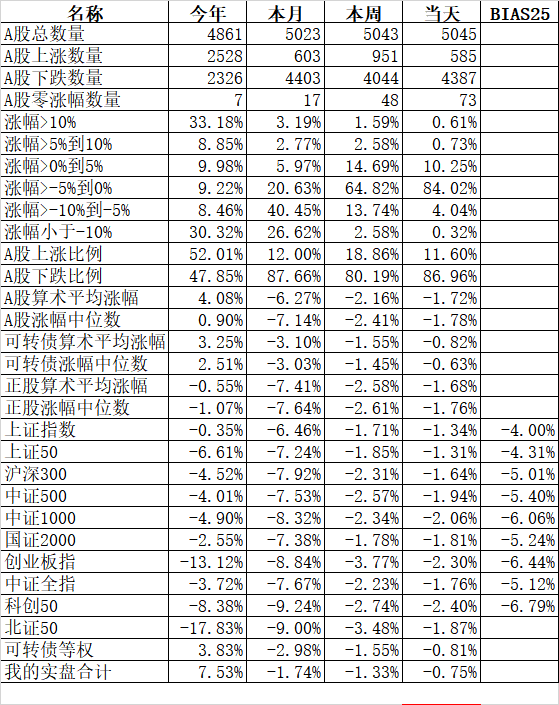

出游魔咒第三个交易日失效了,不仅所有的主流宽基指数全部下跌,而且很多跌幅都超过1个点。

主流宽基指数中领跌的科创50跌1.64%、国证2000跌1.51%;跌幅最小的上证50跌0.20%、沪深300跌0.67%。

申万一级中领涨的石油石化涨0.75%、电力设备涨0.32%、基础化工涨0.26%;领跌的通信跌3.87%、计算机跌2.99%、传媒跌2.48%,今年涨幅最大的三个板块领跌。以AI为首的TMT板块有见顶的迹象。

今天只有874只个股上涨,4044只个股下跌,涨幅中位数为负的1.19%。

今天沪股通净卖出2.67亿,深股通净买入7.62亿,合计净买入4.95亿。

今天人民币汇率稳定,北上资金也没有大的流出,上午大盘还算稳定,下午不知道搭错哪根神经了,大盘一路下滑,当然事后专家一定会找到原因的,甲乙丙丁ABCD罗列了一堆,我是没这个本事。

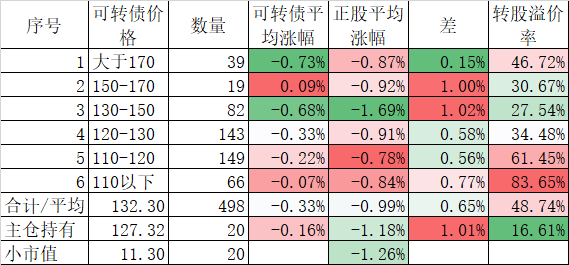

498只可转债平均下跌0.33%,对应的正股平均下跌0.99%,可转债很好的抗跌性使得持有过程非常舒服。我自己的主仓20只可转债更加抗跌了,平均才跌了0.16%,虽然对应的正股平均跌幅1.18%超过全市场可转债对应的正股的跌幅,主要还是溢价率相对低。

今天还是有部分双高可转债杀溢价,比如今天4月份刚刚上市的超达转债,今天大跌6.03%,价格还有327.01元,溢价率高达113.69%,正股还大涨了8.30%,可转债却大幅度背道而驰,主要原因还是前期柚子恶炒成双高妖债,你根本猜不到什么时候开始大幅度杀溢价。即使经过今天大幅度杀溢价后,超达转债依然不是一个正常的可转债,有些只看技术指标的投资者很容易看中这样的可转债。

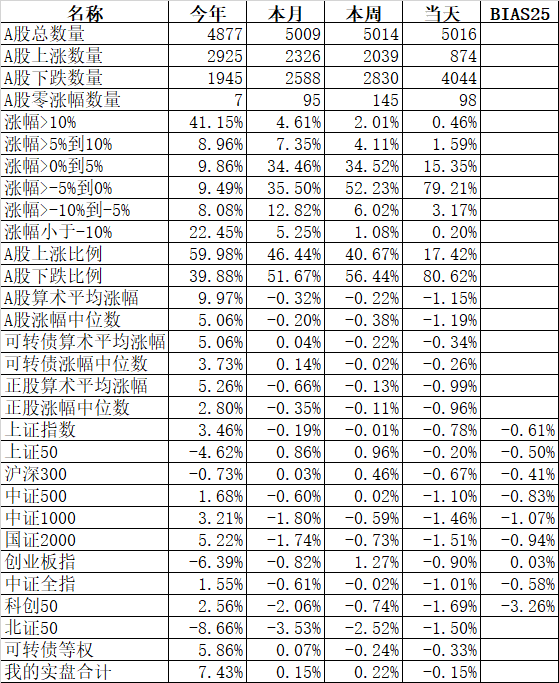

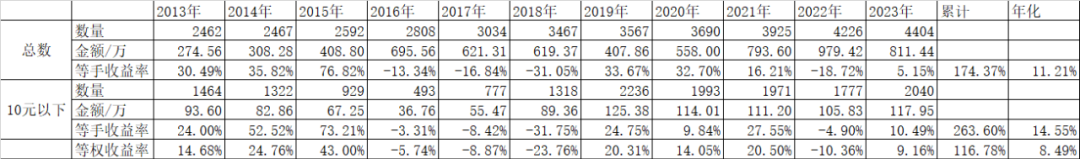

前几天有个视频说有个炒股大妈把全市场所有的股票全部买了,据说收益不错,我们下面就来算算。

如果按照等权计算,把退市的算成全部归零,这样今年截止到今天,等权平均收益率是9.16%,这个数据相当不错了。

但问题是这样在实际操作中很难操作,因为大家知道A股最小买卖单位是手,一手是100股,如果等金额,年初4404只股票,每只股票就算买1万,需要4404万,而且还有很多如茅台这样的股票,1万根本无法买一手,一手茅台现在至少17万。

为了能买全这些股票,我们变通一个方法,每只股票全部买一手,这样年初的4404只股票,大概需要资金811.44万,对应的收益率是5.15%。今天等手不如等权,说明高价的股票表现不如低价。

我们再做一个简单的筛选,剔除10元以上的高价股票,那么今年年初的4404只股票就变成了2040只,砍掉了一半。经过计算,得到的等手收益率是10.49%,远远高于全市场的等权收益率。

这只是今年的结论,放在10年里并不全部都是这样,等手收益率好于等权收益率的年份有2013、2014、2015、2019、2020年,这些年份说明高价的股票表现好于低价的,相反再2016、2017、2018、2021、2022、2023年,这些年份是低价股表现好于高价股。经历了3年左右的高价股胜出或者低价股胜出后,你千万不要线性外推,否则会遭到市场的报复。

本篇文章来源于微信公众号: 持有封基