孔宪政:微盘股的大世界

发言实录:

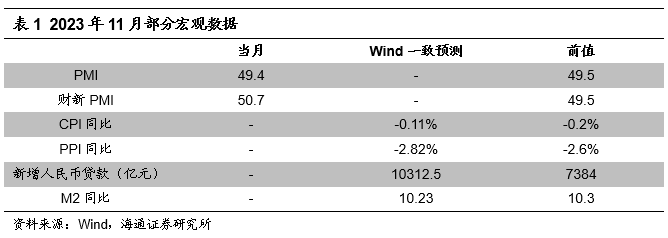

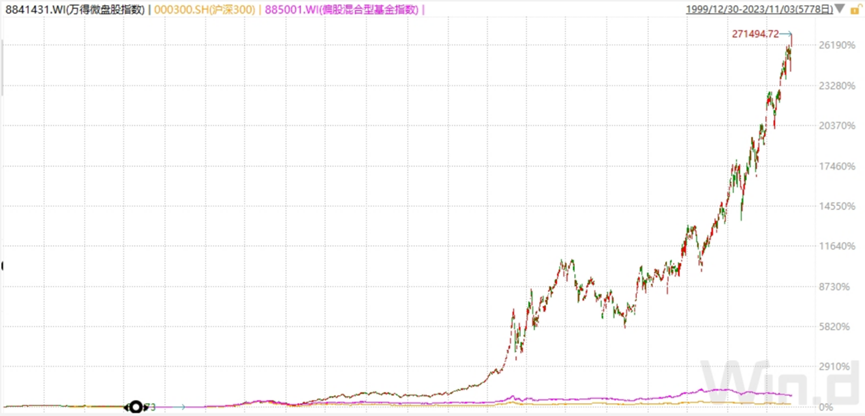

大家好!感谢开源证券金融工程团队魏建榕博士的邀请!我们今天想向大家介绍一个在研究中常常被忽略,但是我们觉得重要的一个领域——微盘股,大家一般是用Wind微盘股指数来代表这个指数板块的整体状况。这个指数现在也比较有名了,它是由除去ST后A股最小的400个股票组成,每日进行调仓。这个指数从2000年的时候1000点起步,现在是27万左右点,也就是上涨了260多倍,年化27%左右。

上图是微盘股指数,下面两条线一个是偏股混合型基金指数,另一个是沪深300,微盘股的长期收益远远跑赢了这两个指数。今年它的表现也非常亮眼,到2023年11月7日涨了43%左右,遥遥领先其他指数。

大家一定很好奇,为什么一个指数能够产生这么高的超额收益,并且是在一个我们常常会忽略的领域里。我觉得这个问题很重要,因为这个指数的超额收益很多人都看到了,但是实际上敢下手买的人不多,因为大家总觉得不理解这个收益到底是怎么来的。它近些年年化30%多,跟茅台差不多,但是这些股票质地肯定没法跟茅台比。所以我觉得要真正敢下手买这些股票的前提是对它产生超额收益的机制有一定的理解,这样可能会有更多同业愿意在这个领域里进行探索。我们也努力对这个问题做了一番探究,不敢说得到了正确答案,但我们也愿意把这个探究的过程分享给大家,希望大家能通过我们目前的成果对这个问题有更加深刻的认识。

对这个谜题最容易想到的解释,就是小市值溢价。但我们觉得从小市值溢价这个角度来讲,其实不太容易讲得通。首先这个溢价大幅超过了其他国家股市所提供的小市值溢价。美股或者港股就没有这么高的超额溢价,并且美股和港股的很多小市值公司还是折价的。其次,我们业界现在普遍认为小市值因子是一个风险因子。如果以一般的小市值指数的代表,国证2000指数来和大市值代表沪深300指数做比较的话,比较符合我们正常看到的小市值溢价,有几年为正,有几年为负。观察美股市场也是这个状况,用罗素2000和标普500来作为小市值和大市值的代表,会发现有几年罗素2000比标普500好,又过几年标普500比罗素2000好,这是正常的小市值溢价。但是这个指数和正常的小市值溢价偏差很大,因为它相对于国证2000还有比较高的溢价,因此我们认为还存在一些其他因素。

我想讲的第二点就是这个超额收益也不能用常规的风险补偿理论来解释。在我们跟客户路演的过程中,客户常常提出说,这个指数获得高收益的原因,是不是因为承担了更多风险。这也是非常自然的想法。因为我们学的金融学理论就是这样:通过承担更高的风险,获得风险补偿,得到更高的收益,但我们仔细看了一下数据,发现也很难这么解释。如果是这样的话,那微盘股的风险指标应该比一般的指数要高很多。我们来看各项风险指标统计,如果从波动率的角度,微盘股的波动的确比Wind全A大,但不多。主要指数中,沪深300的年化波动大概是26%,Wind全A是27%,微盘股指数的年化波动是32%,高了大概5,6个百分点左右。但是从回撤的角度来看,微盘股的回撤比主要的指数都要小。也就是说如果一天一天的看它的波动,那确实是要大一些,但是从长期来看他冒的大的风险反而要小一些。并且如果我们用微盘指数对其他指数做回归,基本上它的贝塔系数也就在1左右之间,也没有明显的差别。再结合它的长期收益是万得全A的三倍,算下来夏普比大概是万得全A的4倍,也就意味着微盘股指数大部分的收益无法用风险补偿理论来解释。

第三个可能的解释,就是它是不是流动性溢价产生的。大家觉得如果这个股票进出都不容易,那要承担流动性的风险,所以会要求一个溢价,这也是很多人觉得为什么微盘股的收益比别人高的原因。但是我们看了数据,这跟数据也不相符合,现在A股市场的总规模大概是是八十多万亿,每天的成交量是八九千亿,也就是每天的换手率大概是1%左右。微盘股的总市值大概是8000亿,每天的成交量是有150亿左右,换手率大概在2%左右。也就是说微盘股的换手率实际上比万得全A整体还要高。这一点跟港股、美股也差别很大。港股里面很多小股票是仙股,可能放一天也没有什么成交,但是在A 股微盘股实际上还是一个比全A更加活跃的市场,这一点跟大家对流动性风险溢价的认知也不太符合。

第四个,有人觉得是由于质量溢价所造成的。如果长期持有高ROE的公司,那长期回报应该近似于ROE的水平。比如说茅台,长期的年化收益是30%,差不多ROE也是30%。但是这批股票我们也看了基本面,整体比较一般,不仅仅低于茅台的水平,而且低于沪深300的平均水平,所以也没有办法用质量溢价来解释。

再有会不会是因为估值溢价,大家知道低估值的股票整体会长期跑赢高估值的股票。这个结论刚才我也展示了,即使在国证2000里面也是比较明显的。但事实上也不是这样,微盘股的平均估值也比Wind全A要高,所以它也不能被估值溢价所解释。

还有很多人说壳价值。这个理论在2016年以前很流行,大家觉得微盘股票有被借壳上市的价值。但是这个说法也很难站得住脚。因为这个理论的基础在于有借壳上市的需求,才会产生一个壳价值。但是这几年其实很少有借壳上市的股票,我们统计了一下,这三年总共才有四个股票借壳上市。因为现在新股的发行已经不难了,没有借壳上市的必要。做过借壳上市的朋友也知道,搞一个壳的过程也是非常麻烦的,其实还不如直接做IPO,所以借壳上市本身变成了一个非常罕见的现象。所以壳价值的说法至少和近几年的情况不太符合。

上面我们用各种学术上的理论理解微盘股的超额收益,但是我觉得都不足以解释超额收益的现象。继续研究发现微盘股指数的收益和交易频率是密切相关的。如果从日频调仓改到月频调仓,它的收益会大幅下降,然后降到季频,降到半年频它会再往下降。如果我从2000年一直把当时的那批股票拿到现在,年化收益实际上很低,跟茅台没法比,茅台从2003年拿到现在是涨了很多倍的,和一直持有沪深300指数也是不能比的。也就是说微盘股的这个主要收益是靠交易,而不是长期持有。这一点上和持有茅台、持有核心资产有本质区别。

那下一个问题就是,那为什么其他指数的交易不产生类似的收益?大家知道沪深300是半年调一次仓,那如果沪深300改成每天调仓能创造多少收益?我们发现并不能创造出更高的收益。也就是说这个问题就变成微盘股有什么它独有的交易价值?在什么情况下会强烈偏好交易微盘股,而不是交易沪深300或者中证1000?

我们给出的解释是微盘有独有的注意力价值。我们A股市场上现在有5000多只股票,这5000多只股票投资者都会从什么角度研究和定价?如果从价值投资的角度来看这5000来只股票,会发现其中有几十只股票是大部分价值投资人会公认的好行业、好公司,确定性强,具有长期价值的股票,这些股票大家也都知道是哪些。用一些价值投资人的话说叫宁数月亮,不数星星。这些就是股票中的月亮。另外有几百只股票有一部分人认为有价值,有一部分人认为没有价值,存在争论。这种股票大概也有几百个,这两种都是比较容易用基本面定价,然后根据它的基本面的情况去交易的。但是剩下来的几千个股票怎么办?这些股票平时缺少基本面研究员关注,让大部分的价值投资人去看,他大概率会认为行业或者公司基本面有瑕疵,或者不确定性强。那么在这些股票里如何决定每天交易哪些股票?我们觉得它是由其注意力价值所决定的。

并且除了小之外,微盘股还有其他很多的优点。比如说它里面很少有机构,也基本没有外资,也很难融券做空。所以说这个就决定了如果市场上存在注意力机制,它是最受关注的一批股票,这个是他独有的交易价值。这样也解释了为什么在港股和美股里面看不到这样的现象,因为港股和美股的散户相对较少,主要交易来自于机构,并且也没有涨跌停板,就没有办法形成交易的合力。这就是为什么只能在A股市场上看到微盘股指数的超额,在其他股票市场上就看不到。

引申开来说,价值投资者最关注的主要是最优秀10%的股票的定价问题。巴菲特和其他价值投资者的著作反复的在告诉我们如何识别出哪些股票是他认为有价值的10%(甚至更少),而对不符合标准的不予理会(你不需要每次都挥棒,你只需要等待那个‘好打的球’ ----巴菲特)。但后面绝大部分不在好行业,不符合价值投资要求的股票怎么办?它们每天也要产生一个市场价格。在越往前、越大、质量越好的股票中,定价时股的成分要大于票的成分,适合用买公司的长远眼光去看;但对越往后、越小、质地越一般的股票,定价时票的成分可能更大过股的成分。在这个领域里,我们量化界可以发挥更大的作用。

以上是我们对微盘股超额收益成因的探究,我们对这个问题的研究还在进行当中,也欢迎大家跟我们讨论。我想讲的第二点是跟很多投资人的交流过程中,很多人觉得这个指数是可望不可及的。我们在这里想说明的是,它是可望也可及的,虽然有难度。这个难度体现在几个方面。第一个就是这个指数是每日调仓并且每日再平衡的,这个在实践中很难做到,简单的说这个指数它带有一定的作弊性质,跟一般指数比如沪深300、中证500这种常规半年调仓的指数不一样。这一点就会造成5个点以上的磨损。第二个就是它不考虑涨跌停板,这一点正常情况下影响不大,但是在指数剧烈波动的时候损耗会比较大。第三个就是佣金、印花税等成本,这些指数都不考虑。然后就是基金有管理费托管费,指数也不用考虑。另外就是为了应对申赎,基金至少要保留5%的现金,实践中为了谨慎起见,可能一般仓位会在93%左右。这个7%的差别对于大部分的指数其实不大,因为大部分指数年化只有个位数,比如你长期年化只有5%,6%,差7%的仓位其实差别不多,但是对于这种长期复合收益比较高的指数,这个7%造成的差距可能就比较大。另外就是基金的申赎对不同的仓位也会带来影响,这个影响可能正面也可能负面,在指数整体上涨的情况下,申购对指数的影响整体是偏负面的。最后就是基金公司的可投资股票池也不一定能包括所有的微盘股公司,因为很多公司的有比较严格的入池的标准,所以可投资股票的比重远低于在沪深300或者中证500里面可投资股票的比重。

那我们做的工作是什么呢?我们主要是努力在微盘股的范围内用机器学习的方法来进一步进行精选。我们是希望能够选出有一定超额收益的组合,这个超额收益就是用来克服我上面提到的磨损,给客户带来尽可能接近微盘股指数的收益。诺安多策略这个基金从6月中逐步改成这个策略以来,它相对于Wind微盘股指数可以说还是跟踪的比较紧的,这中间有我们的很多努力。就像爱丽丝梦游仙境里面红皇后所说的:“你只有不停奔跑,才能停在原地。”因为指数编制的问题,即使我们已经努力奔跑了,但是也只能做到尽可能接近指数。有人问你这个基金是不是微盘股增强基金?我说现在不敢说它是增强基金,指数本身已经很强了,我现在努力做到成为微盘股不削弱基金。

最后一个要讲的是为什么在这个时点我们对微盘股还比较看好,或者它还有没有其他的优势?除了我们刚才讲的长期收益以外,我们觉得现阶段很大的优势就是基本没有外资持仓,产业链完全自主可控。从8月份开始,外资整体在净流出,这对核心资产有一定压力。并且微盘股和经济相关度低,走势和宏观变量关系不大,不像沪深300指数和这些经济变量紧密相关。如果你对经济走势没有什么看法,它相对来说是比较好的投资标的。另外,机构持仓高的股票在整体经济走势一般的时候,常常遇到公司业绩低于预期而机构出逃,股价崩盘的情况,而微盘股的投资者对一致预期关注度较低,这种情况出现比较少。同时它也难以通过融券卖空,没有对标的衍生品,不会受雪球敲入的影响。

我们今天主要是从学术上来探讨微盘股指数的原理,产品的介绍比较简略,如果有对产品感兴趣的客户欢迎联系我们销售,谢谢大家。

做「开源」的量化研究

to be a quant,to be open-minded.

开源证券金融工程团队 | 魏建榕 张翔 傅开波 高鹏 苏俊豪 胡亮勇 王志豪 盛少成 苏良 何申昊 陈威 蒋韬

end

团队介绍

开源证券金融工程团队,致力于提供「原创、深度、讲逻辑、可验证」的量化研究。团队负责人:魏建榕,开源证券研究所副所长、金融工程首席分析师、金融产品研究中心负责人,复旦大学理论物理学博士,浙江大学金融硕士校外导师、复旦大学金融专硕校外导师。专注量化投资研究10余年,在实证行为金融学、市场微观结构等研究领域取得了多项原创性成果,在国际学术期刊发表论文7篇。系列代表研报《开源量化评论》、《市场微观结构》、《开源基金研究》,在业内有强烈反响。2016年获新财富最佳分析师第6名、金牛奖分析师第5名、水晶球分析师第6名、第一财经最佳分析师第5名;2022年获金牛奖最佳金融工程分析师、Wind最佳路演分析师。团队成员:魏建榕/张翔/傅开波/高鹏/苏俊豪/胡亮勇/王志豪/盛少成/苏良/何申昊/陈威/蒋韬。

本篇文章来源于微信公众号: 建榕量化研究