小市值,大能量

摘要

小市值大有可为,未来可期

国证2000指数投资价值

国证2000指数(简称“国证2000”)反映沪深北交易所小型证券的价格变动趋势,丰富市场研究工具、业绩比较基准和指数化投资标的。在市值方面,该指数小市值风格鲜明,市值分布与“专精特新”企业市值分布相近,并且包括的“专精特新”企业数量多;在行业方面,主要覆盖新兴成长和高新技术产业,聚焦国家战略发展方向,行业分布也与“专精特新”企业的行业分布相近;根据Wind一致预测,该指数2023年归母净利润预期增速幅度大,并且对比市场主要宽基指数,该指数一致预测净利润2年复合增长率明显更优,基本面优势相对突出;以2010年1月1日至2023年6月7日为样本期,该指数年化收益率为7.04%,夏普比为0.44,波动率为26.28%,均优于沪深300、中证500和中证1000指数;对比小市值指数代表中证1000,该指数长期业绩优势明显。

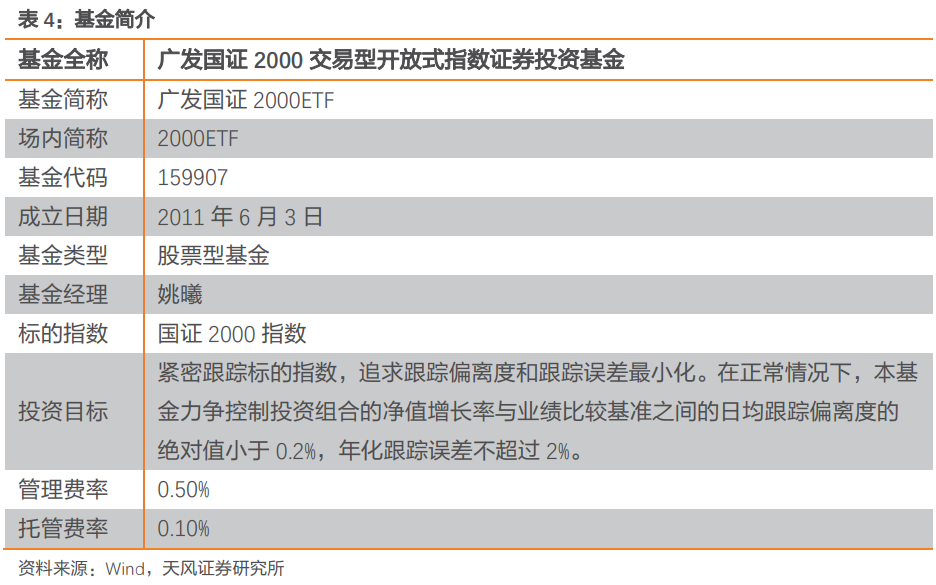

广发国证2000ETF(基金代码为“159907”,场内简称为“2000ETF”)跟踪国证2000指数,基金经理为姚曦先生;该基金由广发中小企业300ETF于2023年6月12日转型而来,基金管理费率为0.50%,托管费率为0.10%。

1. 小市值大有可为

1.1. 今年以来小盘风格表现更佳,长期走势也相对强劲

从美股经验看,相较于大盘风格,小盘风格长期业绩表现更优。复盘1991年以来,美国大盘股指数代表标普500、罗素1000和中小市值公司代表罗素2000的业绩表现,截至2023年6月7日,年化收益率分别为8.15%、8.33%和8.48%;6月以来,罗素2000指数开始反攻涨幅7.93%,表现明显优于标普500和罗素1000。

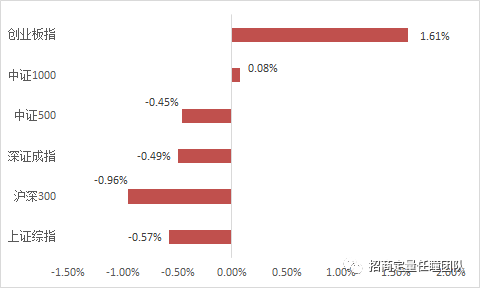

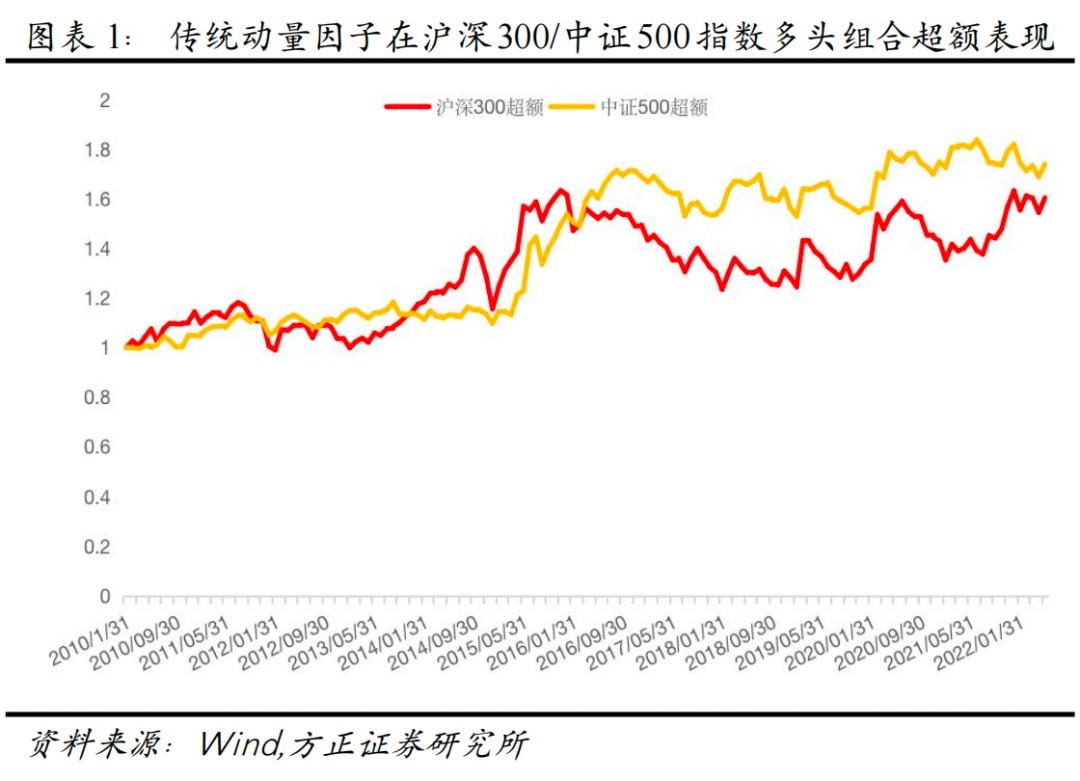

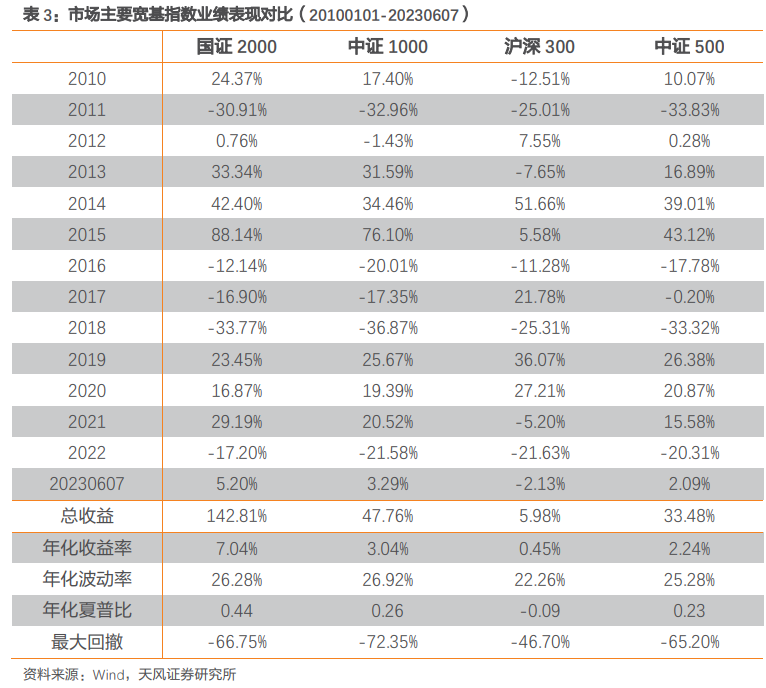

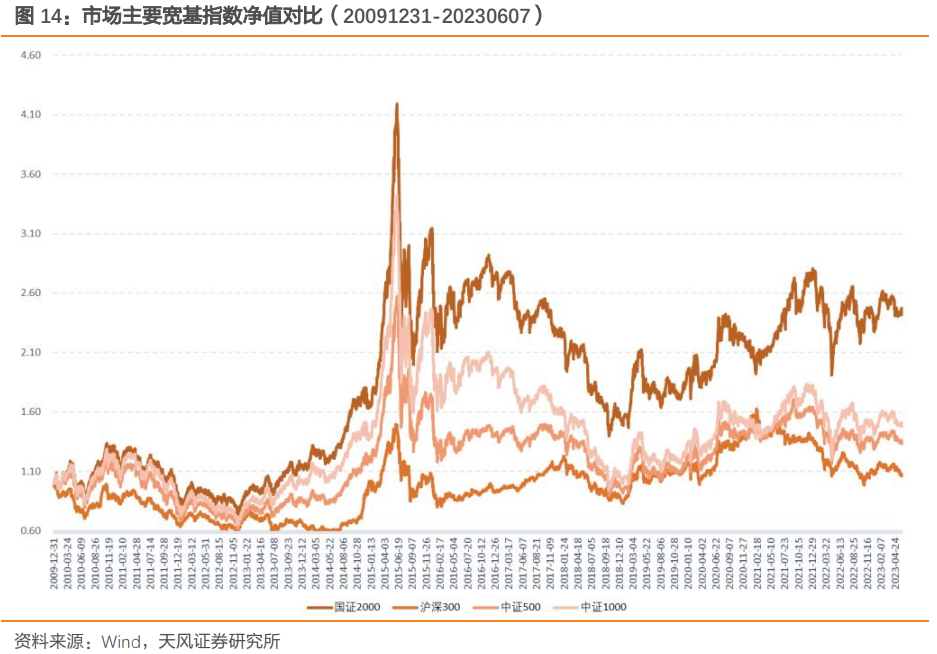

我国小盘股长期业绩相较于大、中盘股表现更优,今年以来小盘风格表现更好。自2010年以来,对比我国大中小盘代表指数,截至2023年6月7日,沪深300、中证500、中证1000和国证2000指数年化收益率分别为1.45%、2.24%、3.04%和7.04%,代表小盘的中证1000和国证2000指数业绩表现更好,其中国证2000指数收益最高;今年以来,国证2000指数涨幅为5.20%,优于其它指数。

我国小盘股长期业绩相较于大、中盘股表现更优,今年以来小盘风格表现更好。自2010年以来,对比我国大中小盘代表指数,截至2023年6月7日,沪深300、中证500、中证1000和国证2000指数年化收益率分别为1.45%、2.24%、3.04%和7.04%,代表小盘的中证1000和国证2000指数业绩表现更好,其中国证2000指数收益最高;今年以来,国证2000指数涨幅为5.20%,优于其它指数。

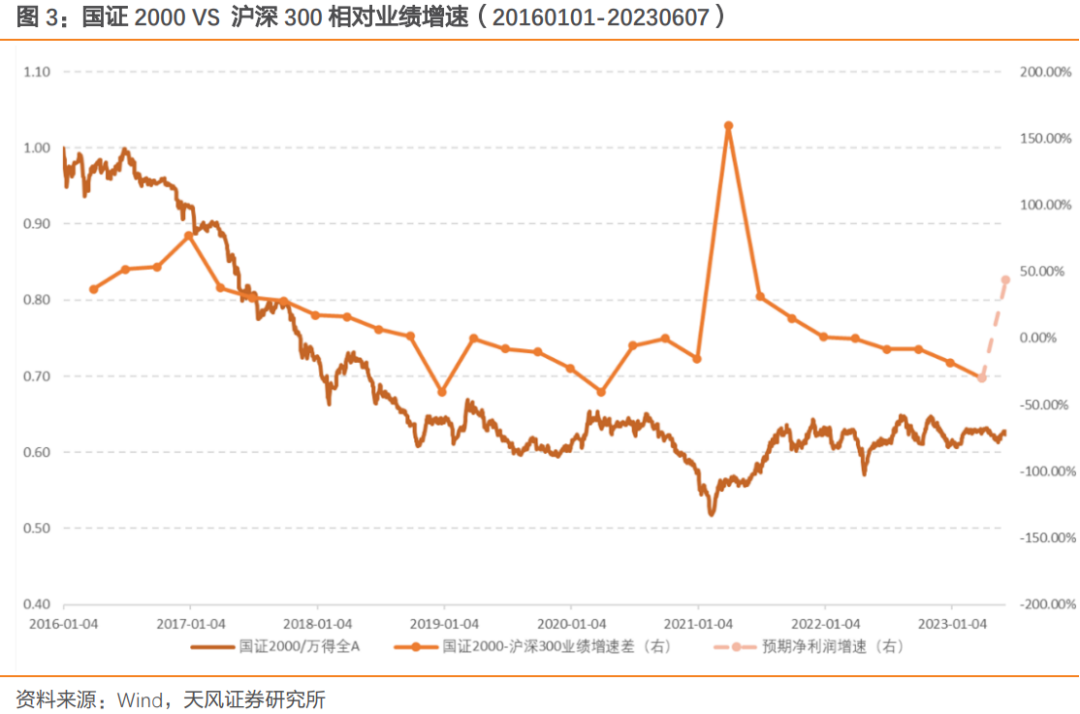

通常,指数或风格之间的相对强弱由相对业绩的变化决定,当国证2000相比沪深300指数的大小盘盈利增速差扩大时,指数比值大概率也会上行。目前来看,2023年大小盘盈利差预期或仍将上行,因此下半年市值风格或有可能指向小盘。

1.2. “专精特新”企业相关助力政策密集出台,小市值企业未来可期

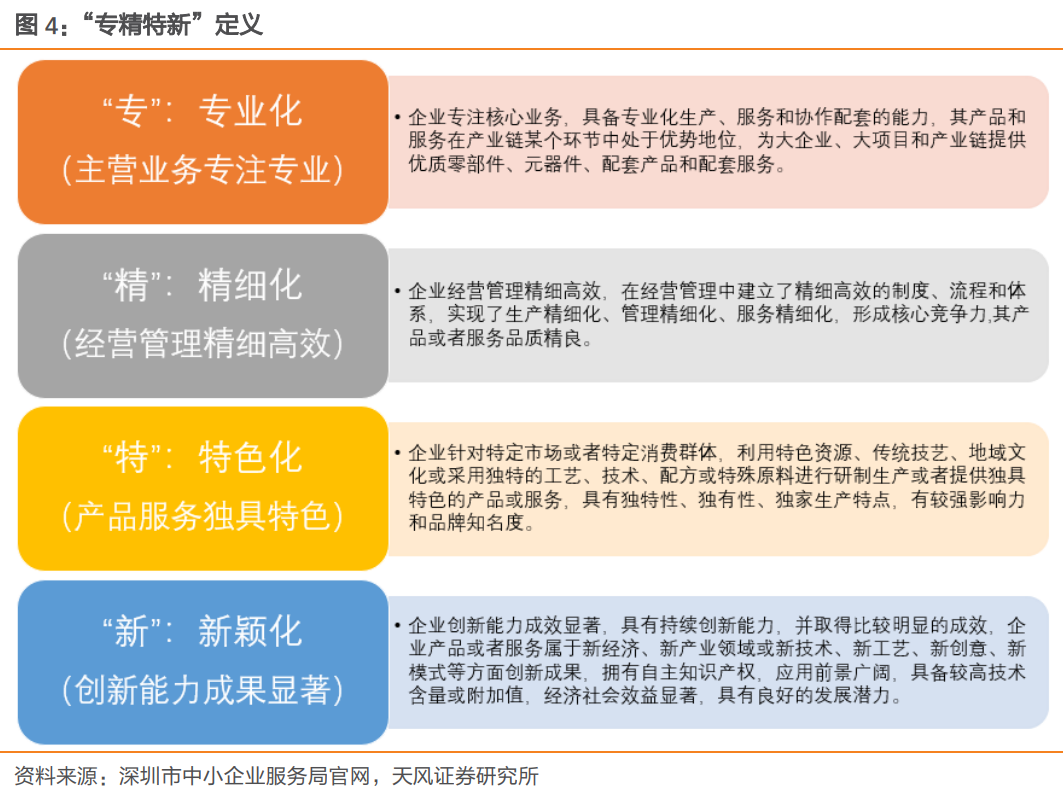

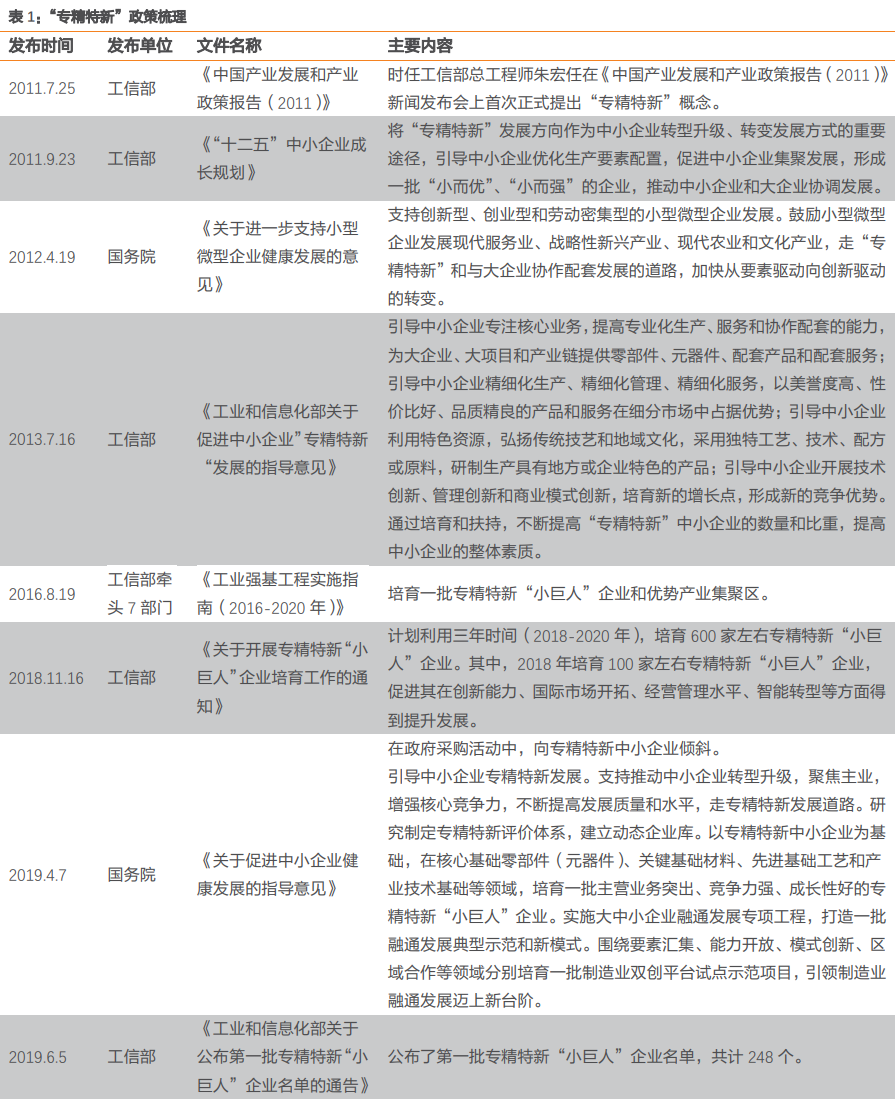

专精特新”这一概念由时任工信部总工程师朱宏任在《中国产业发展和产业政策报告(2011)》中首次提出。“专精特新”,是指企业具有专业化、精细化、特色化、新颖化的发展特征。通过引导中小企业专精特新发展,进一步激发中小企业活力和发展动力,推动中小企业转型升级。并以专精特新中小企业为基础,在核心基础零部件(元器件)、关键基础材料、先进基础工艺和产业技术基础等领域,培育一批主营业务突出、竞争力强、成长性好的专精特新“小巨人”,引导成长为制造业单项冠军。

2.2. 小市值风格鲜明,市值分布与“专精特新”接近

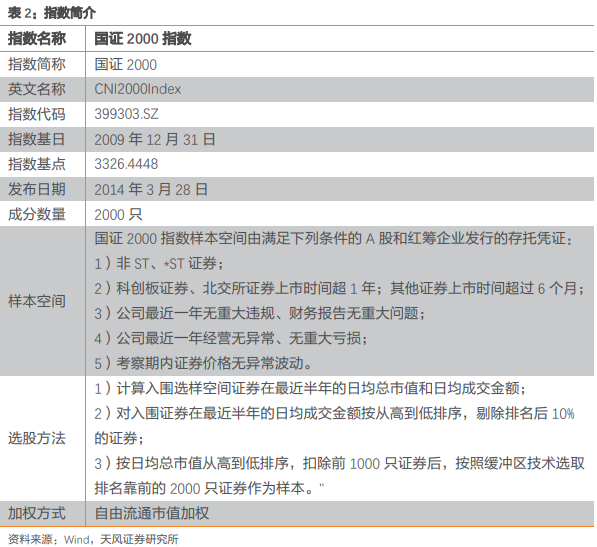

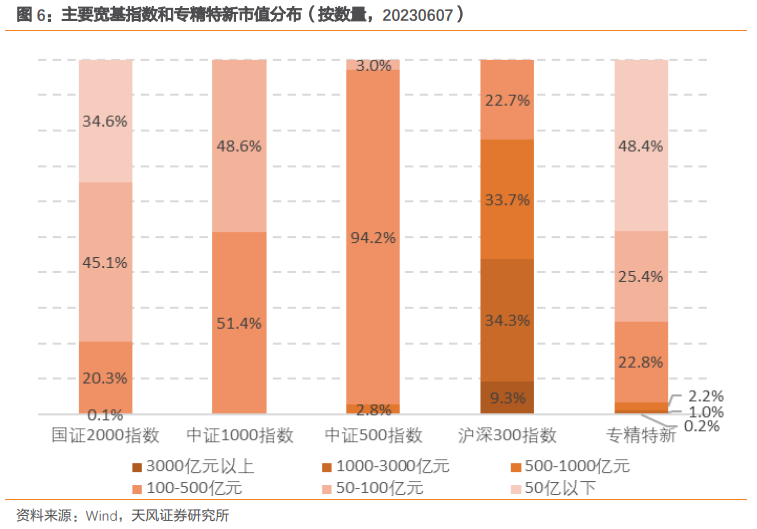

截至 2023 年 6 月 7 日,国证 2000 指数所有成份股总市值全部分布在 600 亿元以下,总市值分布在 400 亿元至 600 亿元之间的仅有 1 只,权重占比 0.08%;总市值分布在 100亿元至 400 亿元之间的有 406 只,合计权重 35.88%;剩余 1593 只成份股的总市值均分布在 100 亿元以下,合计权重 64.03%。国证 2000 指数超 60%的成份股总市值小于 100 亿元,小市值风格鲜明。

截至 2023 年 6 月 7 日,沪深 300 指数主要覆盖大市值公司,中证 500 指数主要覆盖中小市值公司,中证 1000 指数和国证 2000 指数主要覆盖小市值公司。其中,中证 1000指数主要覆盖 50 亿元以上的小市值公司,国证 2000 市值则在覆盖 50 亿元以上市值公司的基础上还覆盖了 50 亿元市值以下的公司,相较中证 1000 指数更为下沉。对比“专精特新”企业市值分布,国证 2000 指数的市值特征更为接近;并且,国证 2000 指数成份股中有 439 家“专精特新”企业,“专精特新”企业数量相对更多。

2.3. 聚焦新兴成长和高新技术产业

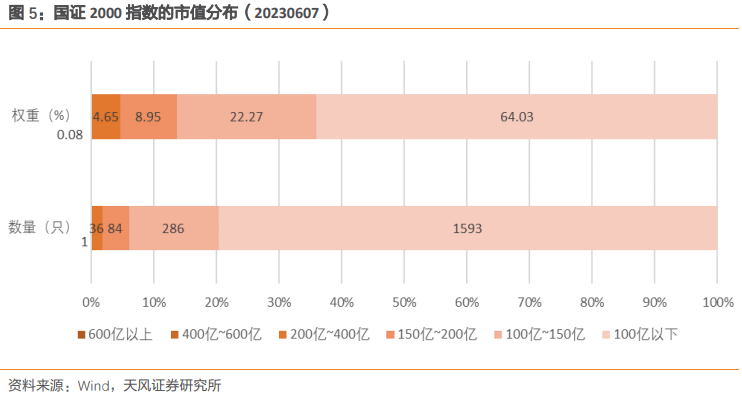

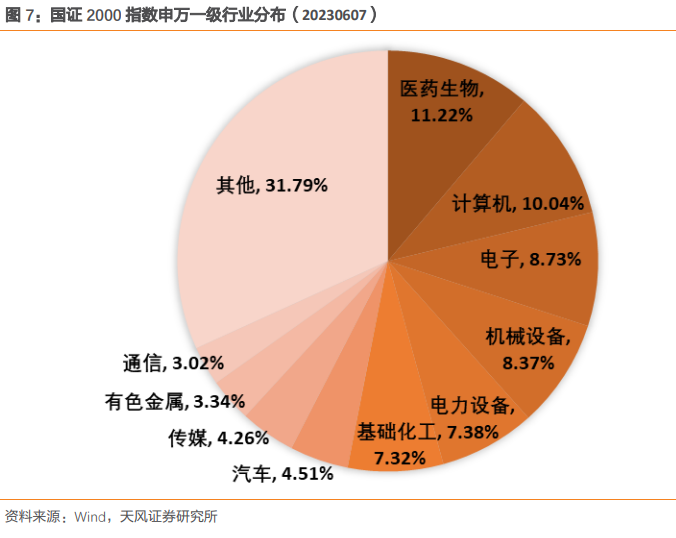

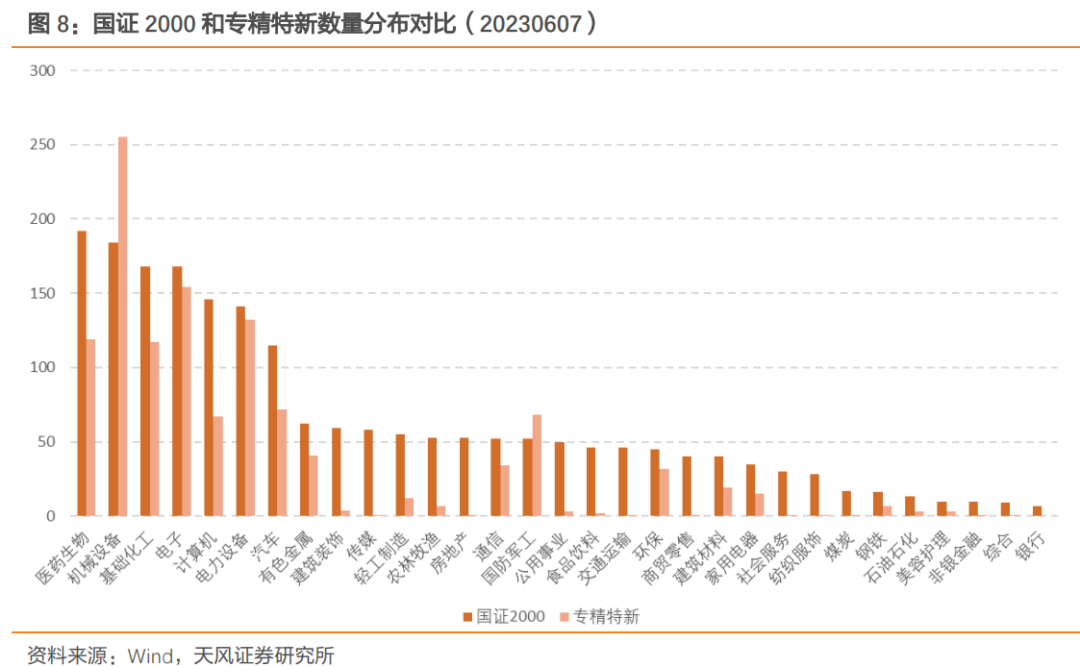

截至 2023 年 6 月 7 日,国证 2000 指数覆盖了 31 个申万一级行业,前五大行业依次 是医药生物(11.22%)、计算机(10.04%)、电子(8.73%)、机械设备(8.37%)和电力设备 (7.38%)行业,合计权重 45.74%。该指数主要覆盖新兴成长和高新技术产业,聚焦国家战略发展方向。

申万一级行业分布来看,截至 2023 年 6 月 7 日,专精特新企业主要分布在机械设 备、电子、电力设备、医药生物和基础化工行业,国证 2000 指数的行业分布与专精特新 企业行业分布高度重合,专精特新特征突出。

申万一级行业分布来看,截至 2023 年 6 月 7 日,专精特新企业主要分布在机械设 备、电子、电力设备、医药生物和基础化工行业,国证 2000 指数的行业分布与专精特新 企业行业分布高度重合,专精特新特征突出。

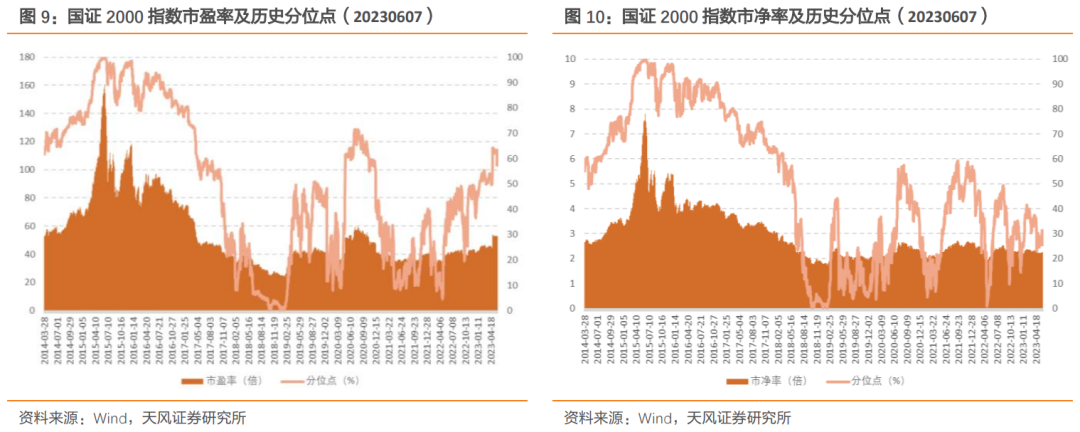

2.4. 估值水平

从估值水平来看,截至 2023 年 6 月 7 日,国证 2000 指数的市盈率为 47.86 倍,市净率为 2.22 倍;以 2014 年 3 月 28 日至 2023 年 6 月 7 日为样本期,该指数市盈率的历史分位点为 57.77%,市净率的历史分位点为 26.63%,处于合理估值水平。

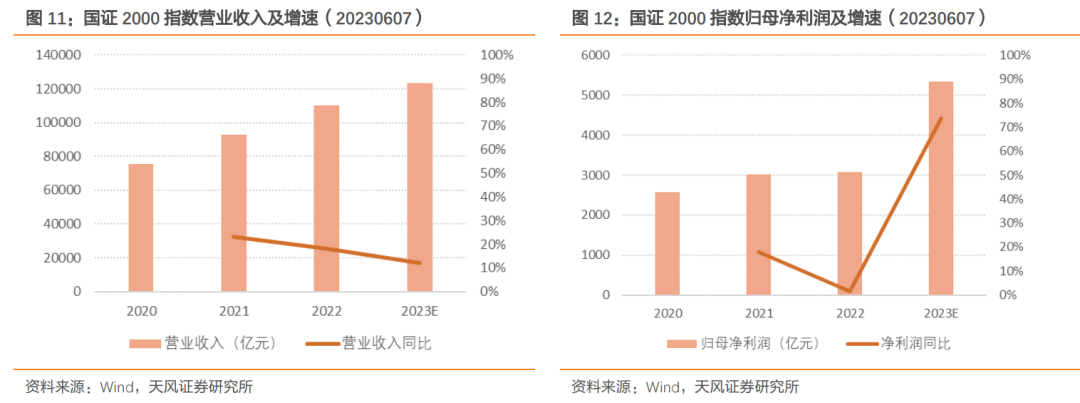

2.5. 具备成长潜力

截至 2023 年 6 月 7 日,根据 Wind 一致预测,国证 2000 指数 2022 年营业收入和归母 净利润分别为 109,981.36 亿元和 3,077.25,相较于 2021 年均有一定增长。2023 年的预期营业收入为123,336.58,同比增速为12.14%;预期归母净利润为5,345.19,同比增速为73.70%。该指数 2023 年归母净利润预期增速幅度大,具备进一步成长的潜力。

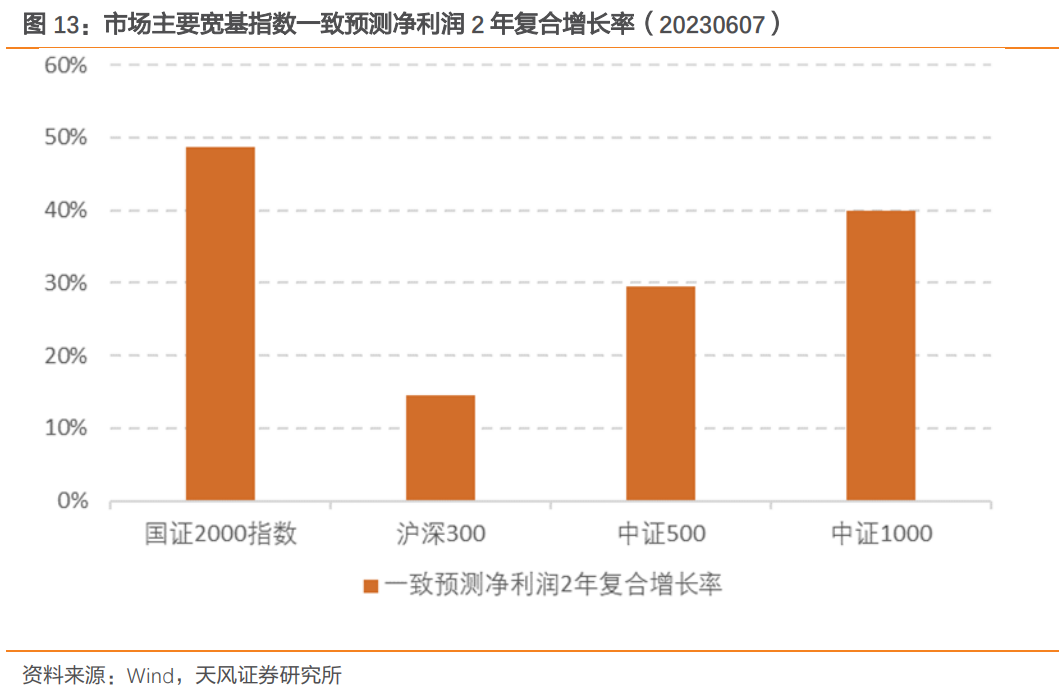

对比市场主要宽基指数,根据 Wind 一致预测,国证 2000 指数一致预测净利润 2 年复 合增长率为 48.72%,均明显优于沪深 300、中证 500 和中证 1000 指数,基本面优势相对突出。

2.6. 长期业绩优势突出

以2010年1月1日至2023年6月7日为样本期,国证2000指数年化收益率为7.04%,夏普比为0.44,波动率为26.28%,均优于沪深300、中证500和中证1000指数。对比小市值指数代表中证1000,国证2000指数长期业绩优势明显,且最大回撤也相对更小。

3. 广发国证 2000ETF

广发国证 2000 交易型开放式指数证券投资基金(简称“广发国证 2000ETF”),跟踪 国证 2000 指数,基金经理为姚曦先生。广发国证 2000ETF 由广发中小企业 300ETF 于 2023 年 6 月 12 日转型而来,当前基金代码为“159907”,场内简称为“2000ETF”;基金管理费率为 0.50%,托管费率为 0.10%。该基金以紧密跟踪标的指数,追求跟踪偏离度和跟踪误差最小化为投资目标。

4. 总结

今年以来,我国小盘风格表现更佳,长期走势也相对强劲。从美股经验看,复盘 1991 年以来,美国大盘股指数代表标普 500、罗素 1000 和中小市值公司代表罗素 2000 的业绩表现,罗素 2000 指数长期业绩表现更优。对比我国大中小盘代表指数,自 2010 年以来,中证 1000 和国证 2000 指数业绩表现更好,其中国证 2000 指数收益最高;今年以来,国证 2000 指数涨幅为 5.20%,优于其它指数。通常,指数或风格之间的相对强弱由相对业绩的变化决定,2023 年大小盘盈利差预期或仍将上行,因此下半年市值风格或有可能指向小盘。

“专精特新”企业相关助力政策密集出台,小市值企业未来可期。随着全球经济失衡和国际环境恶化,我国产业链、供应链、创新链安全受到严峻挑战,解决核心技术“卡脖子”问题成为构建新发展格局的重要任务,其关键在于聚焦产业链关键环节, “补短板”、 “锻长板”、“填空白”。而“专精特新”中小企业聚焦产业链某个环节,主动融入大企业技术、产品和服务的协作配套体系,可有效发挥补链、固链、强链的作用。为了培育“专精特新”中小企业,我国不断推出扶持政策,激活发展动能,小市值企业未来发展可期。

国证 2000 指数(简称“国证 2000”)反映沪深北交易所小型证券的价格变动趋势,丰富市场研究工具、业绩比较基准和指数化投资标的。该指数小市值风格鲜明,市值分布 与“专精特新”接近,聚焦新兴成长和高新技术产业,估值水平合理,具备高成长潜力,且长期业绩优势突出。

广发国证 2000ETF(基金代码为“159907”,场内简称为“2000ETF”)跟踪国证 2000 指数,基金经理为姚曦先生;该基金由广发中小企业 300ETF 于 2023 年 6 月 12 日转型来,基金管理费率为 0.50%,托管费率为 0.10%

关注我们

风险提示:本报告基于历史数据分析,市场环境、政策变动等因素皆可能使得本报告分析失效。

注:文中报告节选自天风证券研究所已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告

《小市值,大能量》

对外发布时间

2023年6月14日

报告发布机构

天风证券股份有限公司

(已获中国证监会许可的证券投资咨询业务资格)

本报告分析师

吴先兴 SAC 执业证书编号:S1110516120001

点击右下角“赞”或“在看”,及时获取最新推送!

本篇文章来源于微信公众号: 量化先行者

本文链接:https://kxbaidu.com/post/%E5%B0%8F%E5%B8%82%E5%80%BC%EF%BC%8C%E5%A4%A7%E8%83%BD%E9%87%8F.html 转载需授权!