巴菲特的信,且看且珍惜

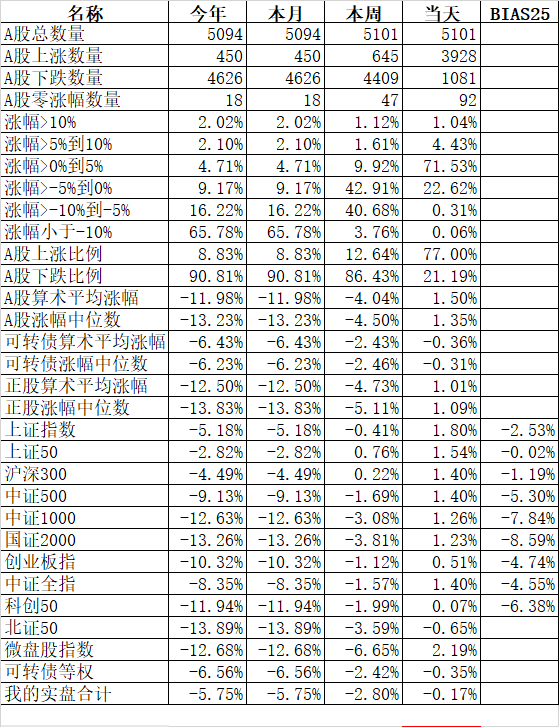

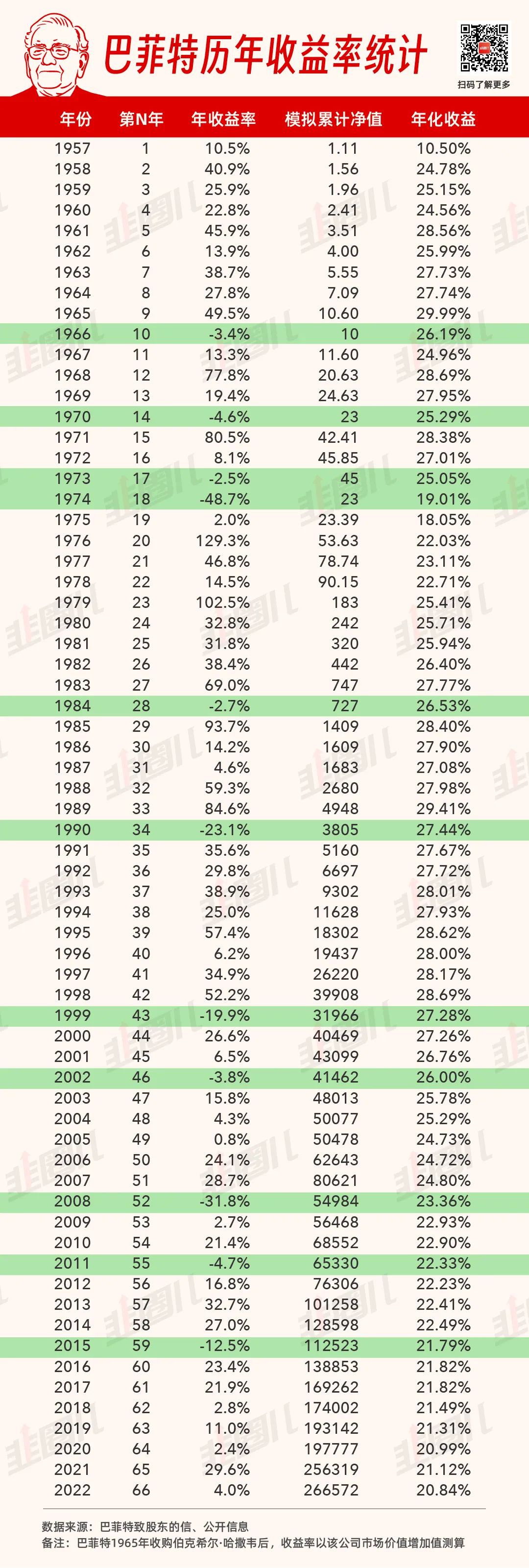

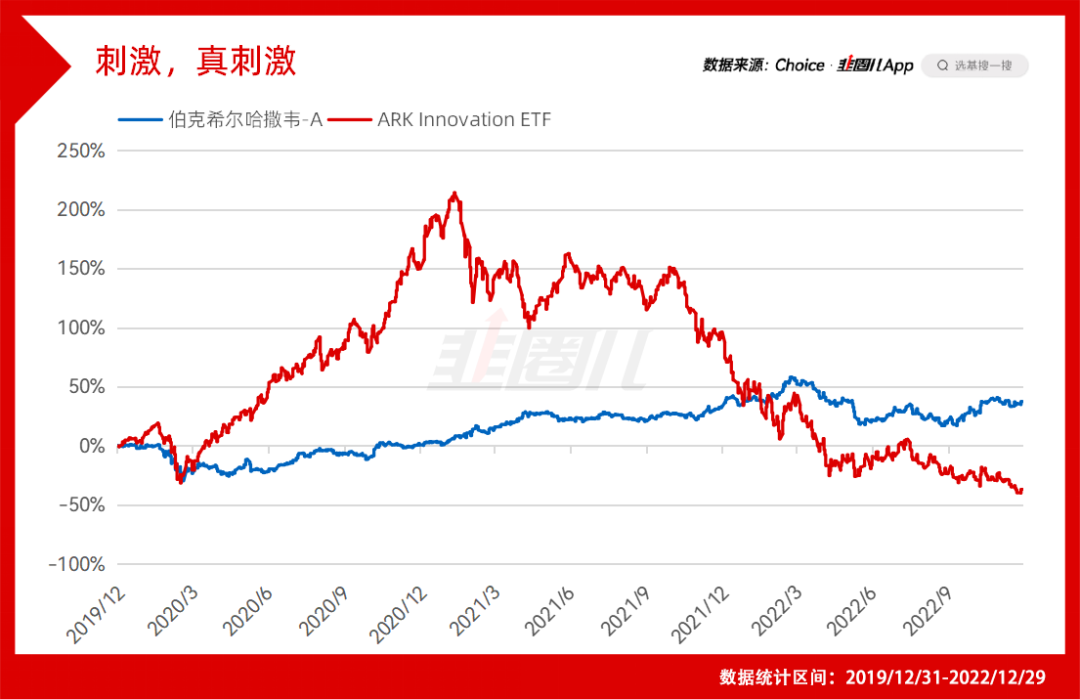

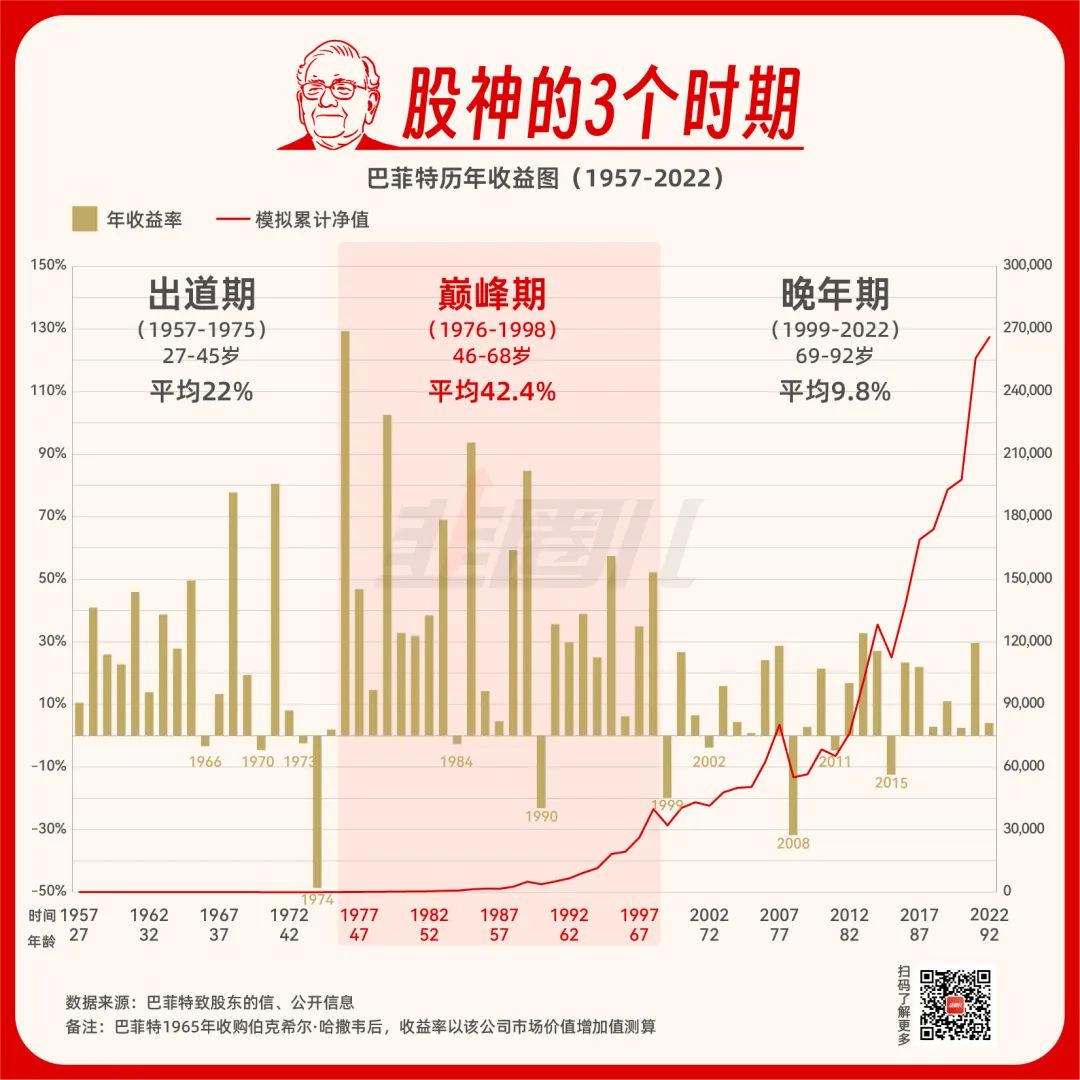

在周五的《为什么老实人总被当备胎》,我们写道尊敬的沃伦巴菲特,就是最典型的熊市型选手,他跟股东最常说的就是熊市跑赢指数,牛市跟上指数,长期收益就很不错。

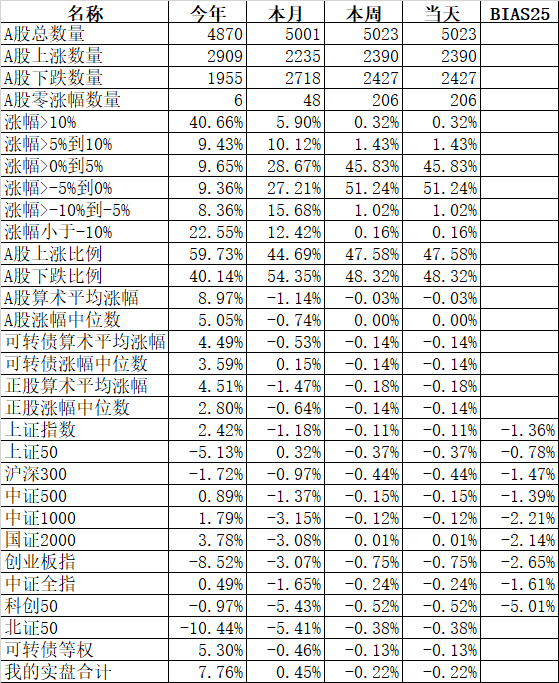

周末巴菲特公开了2022年的致股东信,在2022年,10年长牛的美股终于遭遇打击,伯克希尔哈撒韦逆势上涨4%,领先标普500指数22.1%。

江湖上质疑巴菲特的声音少了,现在更多的是“还得是您”。

巴菲特在熊市的表现一直不错。

观察A股、美股的“熊市型选手”可以发现,虽然他们甚少参与“宏大叙事”的炒作,也鲜有震撼人心的激烈涨幅,但长期收益并不差。

彼时可能少赚,但绝对不会大亏。

在巴菲特长达65年的投资生涯里,市场上出现过多种版本的“巴菲特Pro Max”,而最近的一版是凯瑟琳伍德,人称“女版巴菲特”。

在2020年,市场上流传的故事,是木头姐在2017年特斯拉破产边缘,公开支持马斯克的“伯牙子期”故事,与之对比的是巴芒嘲讽马斯克的言论。

那个时候,巴菲特是连续多年跑输标普500,廉颇老矣的“过时一代”,寻找那些“不被改变”的好公司,远远没有寻找在“低利率永续”“成长股投资”的大环境里,寻找“改变世界的公司”来得吸引人。

巴菲特长年持有苹果、可口可乐、美国运通等少数几家好公司。

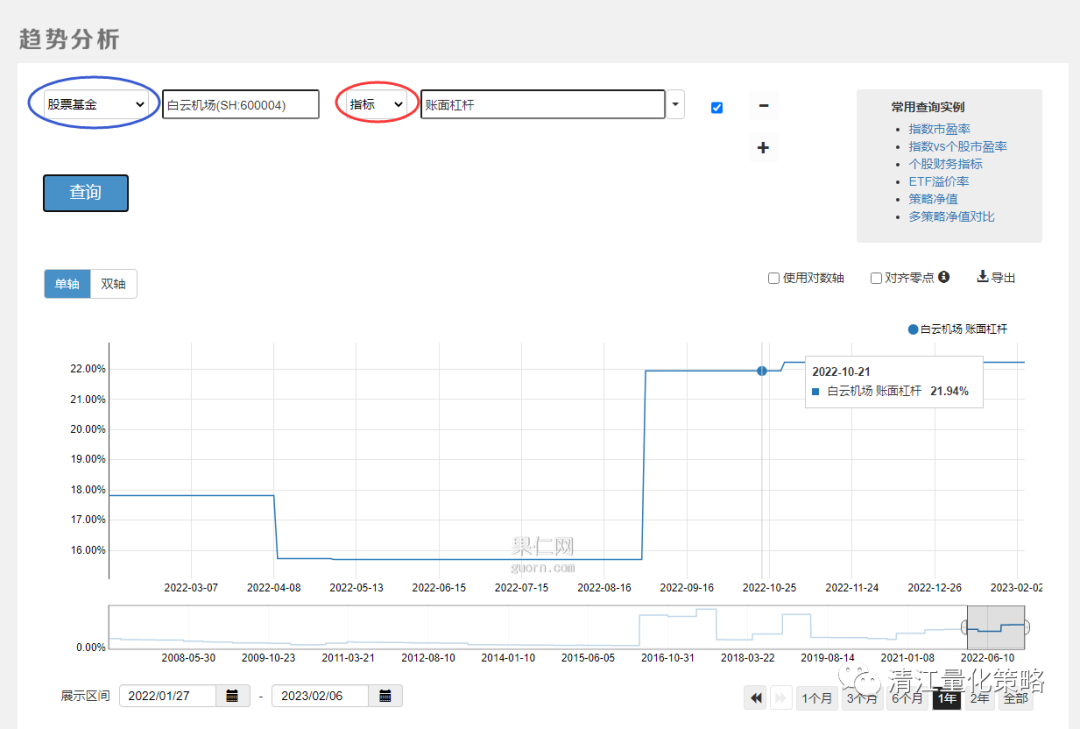

在1994年,伯克希尔哈撒韦先后花费7年时间,斥资13亿美元,完成了对现有四亿股可口可乐的收购,这笔投资从1994年开始每年获得7500万美元现金分红,到2022年增加为7.04亿美金。

在1995年同样耗资13亿美元完成的对美国运通的收购,年股息从4100万美元增加到3.02亿美元。

公募市场有泾渭分明的“成长”与“价值”之争,仿佛投资“科技、医药”等未来广阔前景的基金才是“成长”投资。

可口可乐和美国运通显然不属于大部分投资者认为的“成长股”,但股息的增长又实实在在表明,没有比企业盈利更“真实”的增长了。

在真正的价值投资者眼中,“成长”是“价值”的安全边际,“价值投资”从来不等于“价值股投资”。

大部分价值型基金经理对公司的选择不是不要求成长性,只是,等待一个合理的出价而已。

陈光明旗下的第一款公募产品之所以叫“成长价值”,大概就是这个原因。

创造奇迹的永远是少数的公司,即使强如巴菲特也依然会在美国航空公司和所罗门公司身上犯下几乎灾难的错误,对于投资者来说犯错误是必然的,重要的是,你能不能在这个错误中活下来,吸取教训。

在这封普普通通的股东信里,贯彻的是巴菲特始终如一的对企业内在价值的追求,和伯克希尔一路走来的股东是“慢慢变富”的典型。

虽然这世界上只有一个巴菲特,但A股公募也不是没有在用心践行巴菲特背后“价值投资”理念的基金经理。

易方达张坤在季报中说的“内部记分牌”,就是让基金持有人多关心持仓公司的盈利而不是“股价”,股价变动只能利用,根本无法预测。

而价格贵贱就是“如果你有足够多的钱,你愿不愿意私有化这家公司,你算不算得过这笔账”。

汇添富张韡在医药大熊市表现出的,“怎么算都便宜,这个价格就算私有化退市都合算”也是这个道理。

A股市场牛短熊长,基金经理虽然受到很多方面的影响,不能够完全坚持自己的方法论,但值得投资的基金经理并不是没有。

对于基民来说更多的问题是“愿不愿意慢慢变富”。

如果不适合请即时放手,如果适合就更要珍惜。

在巴菲特的这封股东信里,我读出了一点点告别的味道。

在芒格的最后一届Daily Journal股东会后,我们会不会迎来巴芒的最后一届伯克希尔股东会?

本篇文章来源于微信公众号: 韭圈儿