点击上方音频,可收听本文 ↑

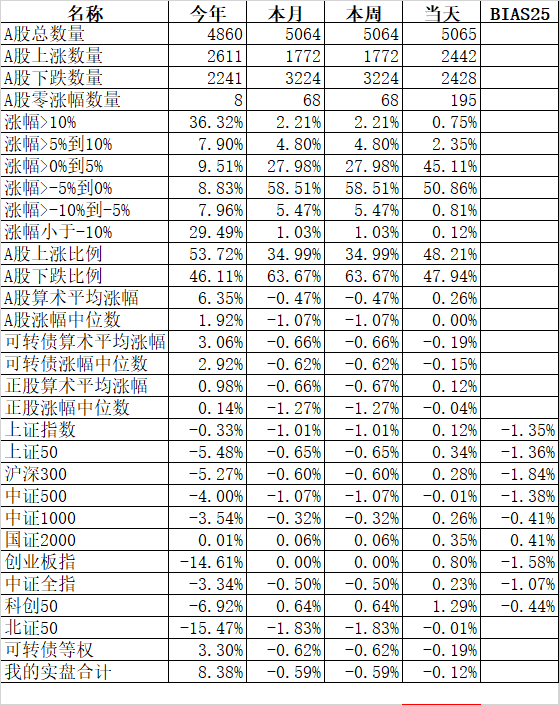

沪深300连续三年负收益,恒生指数连续四年负收益,这是两个指数自建立以来从来没有过的;公募基金发行创8年来的新低;港股交易量持续萎缩。朋友说,现在出去交流,10个人有9.5个悲观,回来心情很不舒服,所以也就不怎么交流了。别人恐惧的时候我们要贪婪。实话说,要做到这个很不容易,除非我们想清楚了一些基本问题。 经济低迷的原因是什么?年初的时候投资者满怀信心,美国经济陷入衰退,中国经济显著复苏。半年下来,现实好像是镜像。中国经济低迷的原因到底是什么?是经济结构本身的原因,还是经济以外的原因(我们可以称为X原因)?厘清这个问题非常重要,这是因为:如果是经济结构的原因,需要等待经济的自我调整,时间一到,自然就好了;如果是X原因,你不知道其中的逻辑,只能心生恐惧。我们认为,主要矛盾还是经济结构本身,尤其是房地产和制造业两大困扰。2020年,房地产市场达到17-18亿平米的销售巅峰,调整下来是好事。反过来讲,房地产也不是没底。长期来看,年销售10亿平米可能就是个底,需要时间慢慢消化。制造业产能有些过剩也是事实。疫情期间,海外失序的时候我们提供全球供给,现在就要忍受过剩产能的痛苦。这是市场经济最普通的模型,放在任何国家都是如此。目前判断,中国仍然还是全球制造业最强的国家,市场出清后,机会还在那里。

经济低迷的原因是什么?年初的时候投资者满怀信心,美国经济陷入衰退,中国经济显著复苏。半年下来,现实好像是镜像。中国经济低迷的原因到底是什么?是经济结构本身的原因,还是经济以外的原因(我们可以称为X原因)?厘清这个问题非常重要,这是因为:如果是经济结构的原因,需要等待经济的自我调整,时间一到,自然就好了;如果是X原因,你不知道其中的逻辑,只能心生恐惧。我们认为,主要矛盾还是经济结构本身,尤其是房地产和制造业两大困扰。2020年,房地产市场达到17-18亿平米的销售巅峰,调整下来是好事。反过来讲,房地产也不是没底。长期来看,年销售10亿平米可能就是个底,需要时间慢慢消化。制造业产能有些过剩也是事实。疫情期间,海外失序的时候我们提供全球供给,现在就要忍受过剩产能的痛苦。这是市场经济最普通的模型,放在任何国家都是如此。目前判断,中国仍然还是全球制造业最强的国家,市场出清后,机会还在那里。

企业家普遍缺乏信心是市场共识。我们需要厘清的是,企业家缺乏信心的原因是什么。道理很简单,生意好做,赚钱,就有信心;生意难做,赔钱,就没信心。目前经济复苏缓慢,疤痕效应明显,加上有些行业刚刚进入出清的过程,自然没有信心。我们不太认可把企业家没有信心完全归因于X因素。道理也很简单:如果基于X因素,企业家理性的选择应该是一边做好风险应对,一边积极进取做大事业,两者并不矛盾。当然会有躺平的企业家。我们相信自发秩序,因为人性是不变的。市场经济条件下,一代又一代企业家总是前赴后继。企业家信心恢复和经济复苏应该是同步的。

价值投资者经常提到长期思维,但如果事情过于复杂,比如宏观经济、大国博弈、X因素等等,长期看不明白,甚至思考长期往往带来悲观和困扰,怎么办?面对这种状况,我们以前提到过一个方法论,就是静待事物自己呈现,换句话说,摸着石头过河。不管是好的事情还是坏的事情,等待它的简单呈现。事物呈现之前,我们不做预设。如果回到微观就不一样了,不是所有的公司都取决于宏观。公司既要看长期、中期,还要看短期。短期主要是景气趋势和管理者行为。长期、中期看不清楚的公司只能暂时舍弃了。

正是基于对未来的悲观预期,最近很多文章把当下的中国和1990年代的日本进行对比。不可否认,两者有很多相似之处,但也有不同的地方,比如大国经济、产业结构、政策导向等等。1990年日经指数PE估值大约是70倍,目前沪深300估值11.6倍,恒生指数估值8.7倍。我们做个假设,按照沪深300现在的估值,在1990年初买入日经指数(当时是最高点),相当于是6500点,持有到现在33000点,年复合收益率也能达到5%。事实上,日经指数2008年10月跌破了7000点,TTM估值也是12倍左右,如果那个时候买入股指,持有到现在,年复合收益率10%以上。现在去类比1990年或者2008年的日本,已经是对中国经济深度悲观的预期。数据显示,1990-2010年,日本GDP实际增长率只有1.2%,2010年至今,实际增长率仅为0.6%。

沃顿商学院杰里米J·西格尔是巴菲特很推崇的一位教授,他有两本影响深远的著作,1994年出版的《股市长线法宝》和2005年出版的《投资者的未来》。西格尔从上世纪90年代早期开始收集美国股票和债券的长期历史数据,希望能够发现一些可以预期未来收益率的特征。这些数据表明,自1802年以来,除去通货膨胀之后,足够分散的普通股投资组合具有6.5%-7%的年收益率。过去两个世纪里,社会发生了巨大变化,然而股票收益在长期内却是相当稳定的,这令人很吃惊。美国由一个农业国家转变成一个工业国家,并且现在正在转变成为一个后工业国家和科技导向的国家。世界也从金本位转变成纸币本位。过去需要好几个星期才能传遍整个国家的信息,现在可以在瞬间转发并同时传遍整个世界。难以置信的是,尽管为股东积累财富的基本因素发生了巨大的改变,股票收益率还是表现出了惊人的持续性。事实上,持续性的股票收益率不仅仅反应在美国资本市场。埃尔罗伊·帝姆松、保罗·马什和迈克尔·斯汤顿所著的《乐观者的胜利:101年全球投资收益》提到:尽管发生了战争、恶性通货膨胀和大萧条等灾难,包括南非、澳大利亚、比利时、丹麦、意大利、荷兰、德国、法国在内的16个国家,1900-2003年的股票实际收益率扣除通货膨胀后均为正值。

比利时最低1.9%,瑞典和澳大利亚最高7.5%。南非、澳大利亚、瑞典的股票收益率超过了美国。

西格尔总结说:“在整个200年里,债券年平均实际收益率是3.5%,这仅仅是股票收益率的一半。票据和其他短期货币市场资产的年实际平均收益率为2.9%。而除去通货膨胀之后,黄金仅仅有0.1%的收益率。”

剑桥大学教授斯蒂芬·奈特把长期股票收益率6.5%-7%定义为「西格尔常量」,这也许就是资本市场的最大奥秘。长期来看,资本收益率会显著高于经济增长率,这源于市场经济的内在逻辑。

目前A股风险溢价历史分位30%,属于比较低估的区域。事物都是时间和空间的组合。我们认为,经历了两年多的持续调整,各种负面信息渗透其中,除非发生极端事件,目前市场“只会低估,不会高估”。我们以前提到,价值投资者的超额收益来自两个方面:一,能够找到并持有具有长期竞争优势的公司,跟随公司慢慢变富;二,别人贪婪的时候恐惧,别人恐惧的时候贪婪。第一点对应的是加强版的西格尔常量,第二点对应的是逆向投资带来的超额收益。两者叠加,就是价值投资者的长期收益率。西格尔常量是资本市场对投资者的馈赠。市场越悲观,馈赠越慷慨。

聪投组建了媒体转载群,如有转载需要,请添加小编微信【fanxiaocom】,入群前请【备注新媒体名和姓名】

商务合作,请联系聪明牛牛(微信congmingtzz1/手机 13262200706 )具体商议。

本篇文章来源于微信公众号: 聪明投资者

本文链接:https://kxbaidu.com/post/%E5%B8%82%E5%9C%BA%E8%B6%8A%E6%82%B2%E8%A7%82%EF%BC%8C%E8%B5%84%E6%9C%AC%E5%B8%82%E5%9C%BA%E7%9A%84%E9%A6%88%E8%B5%A0%E8%B6%8A%E6%85%B7%E6%85%A8.html 转载需授权!

经济低迷的原因是什么?

经济低迷的原因是什么?