布局创业板200ETF华夏(159573),顺应“高质量”发展趋势

导读

1. 在向高质量发展转型的背景之下,国家不断推出利好科技创新企业的政策。且未来海外重回宽松,外资有望回归,国内经济底部修复,盈利向好。受益于此,创业板中小成长创新型企业具备良好的投资价值。

2. 聚焦成长型创新创业企业,发挥科技创新引领作用。

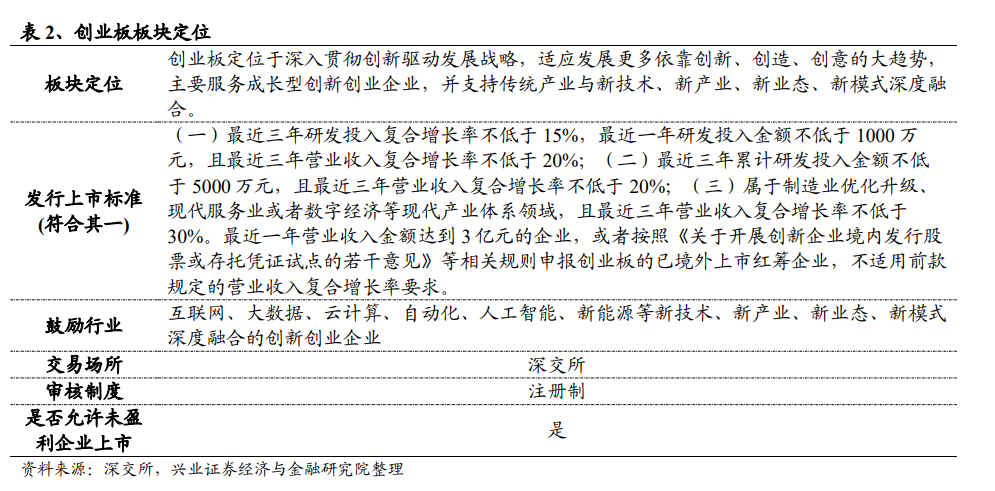

坚持板块定位“守正”,持续科技创新“活源”:创业板定位于深入贯彻创新驱动发展战略,适应发展更多依靠创新、创造、创意的大趋势,主要服务成长型创新创业企业,并支持传统产业与新技术、新产业、新业态、新模式深度融合。

海外放松带动外资回流,国内经济站上新起点:在海外,一方面,通胀和就业数据已经给了美联储宽松的“台阶下”,另一方面,美联储自身也开始转向偏鸽的谨慎态度。全球流动性拐点临近,利好新兴市场股票资产。在国内,新动能活力上升,中国经济将有望进一步企稳修复,中国股市盈利弹性恢复的机会有望再次回归。

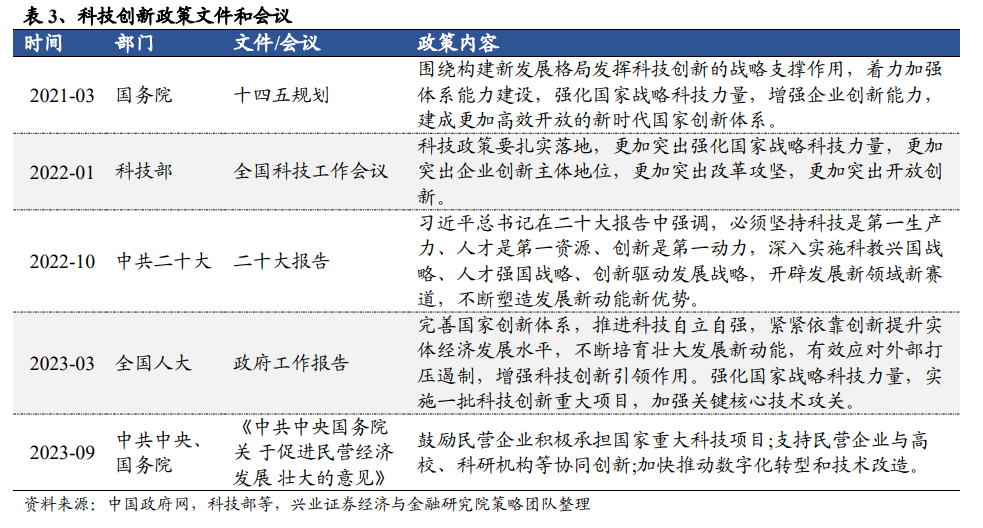

政策加码科技创新,持续利好创业板块:科技创新政策频出,利好中小成长型创新创业企业。

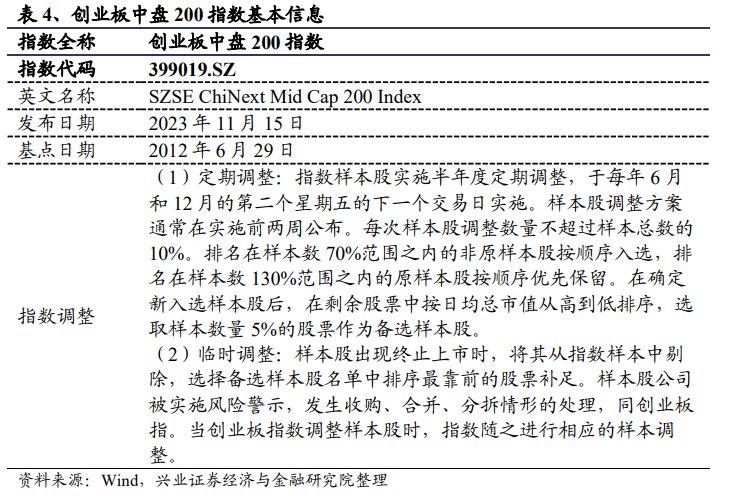

3. 创业板中盘200指数(399019.SZ)发布于2023年11月15日,反映创业板市值规模中等、流动性较好的200家公司股价变化情况。

指数表现:长期、短期收益表现均优于主流宽基和创业板指数。

指数流动性:12月以来成交逐渐活跃。

市值分布:以中小盘为主。

行业分布:聚焦计算机、医药生物、电子;计算机:在以华为计算、人工智能、数据要素为代表的新 IT 持续驱动下,计算产业有望逆生长,穿越经济周期。医疗生物:创新+国际化,打开行业成长空间。电子:AI 掀起全球硬件创新浪潮,持续重视自主可控趋势。

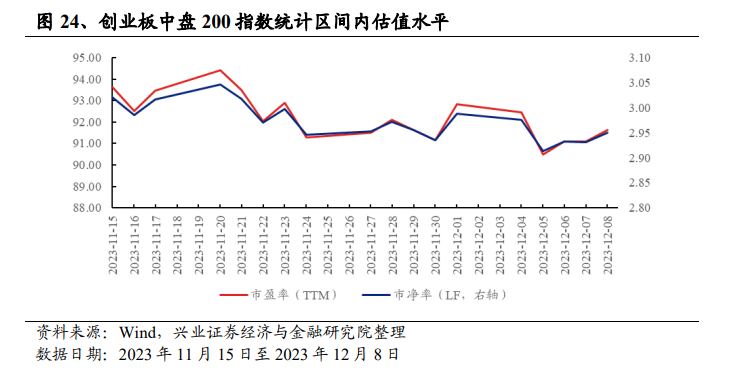

估值水平:处于统计区间的中低位置,具备投资性价比。

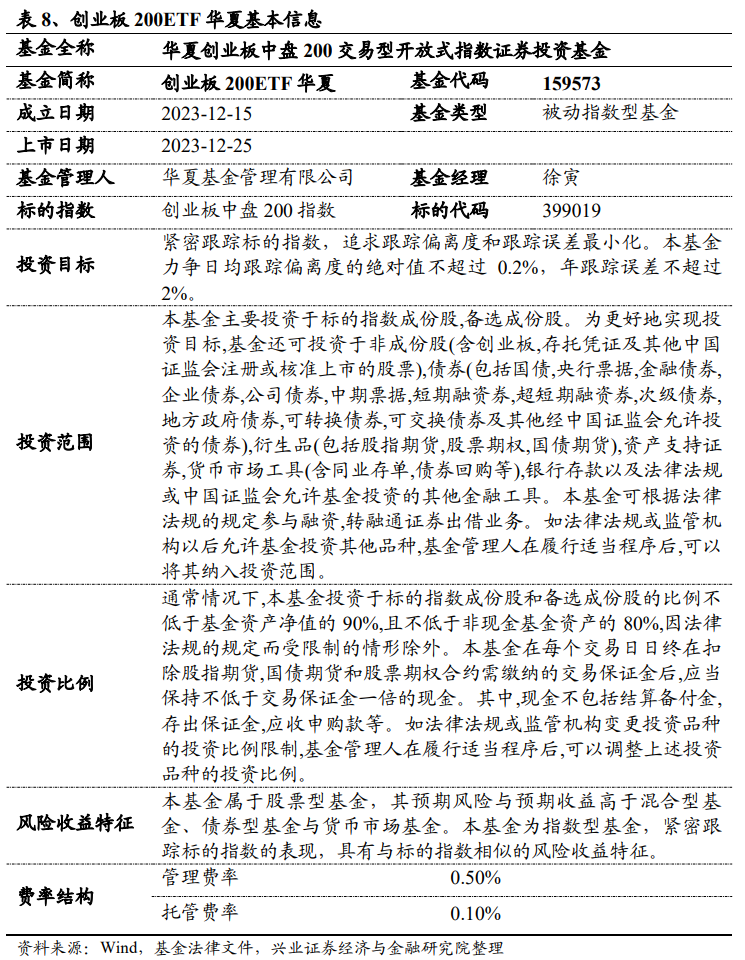

4. 创业板200ETF华夏(159573)跟踪创业板中盘200指数,于2023年12月25日上市,为投资者提供了布局创业板中小市值公司的便捷工具。

风险提示:本基金属于股票型基金,预期风险收益水平较高;指数与基金历史表现不代表未来。

1、聚焦成长型创新创业企业,发挥科技创新引领作用

创业板定位于深入贯彻创新驱动发展战略,适应发展更多依靠创新、创造、创意的大趋势,主要服务成长型创新创业企业,并支持传统产业与新技术、新产业、新业态、新模式深度融合。

1.1 坚持板块定位“守正”,持续科技创新“活源”

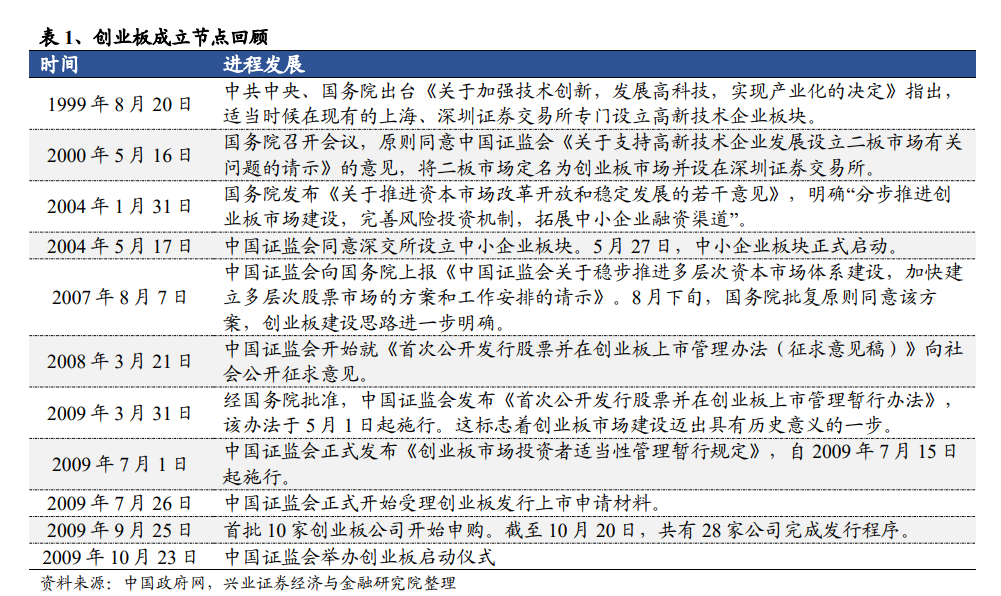

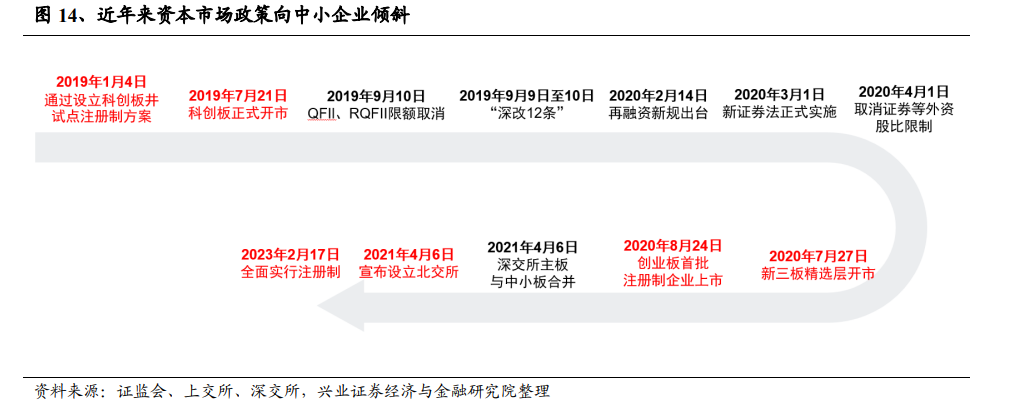

2009年10月23日,历经十年筹备的创业板在深圳正式开板,这意味着面向成长型和高科技企业的“中国式纳斯达克”正式开启,我国多层次资本市场建设迈上新台阶。

截至 2023 年 12 月 8 日,创业板上市公司总数达 1328 家,总市值合计114374.60 亿元。回望创业板十余年来飞速发展,脱离不了板块自身的严格定位。《深圳证券交易所创业板企业发行上市申报及推荐暂行规定(2022 年修订)》文件的出台,进一步强化了创业板“主要服务成长型创新创业企业”的定位。

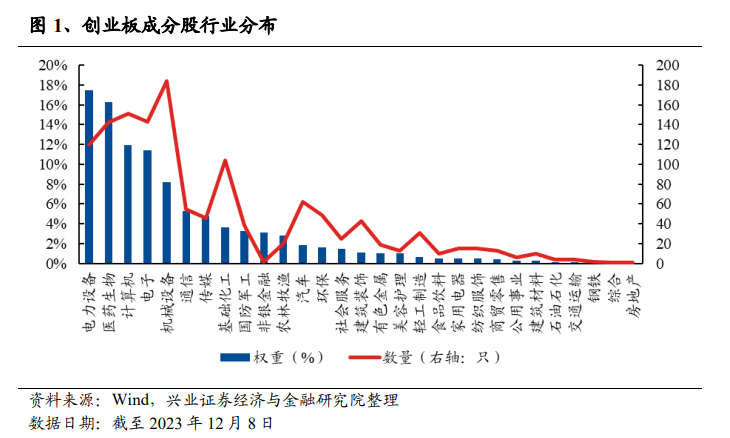

以创业板成分股行业分布来看,多聚焦于“硬科技”行业。排名前三的行业为电力设备、医药生物、计算机,以自由流通市值权重占比分别为17.44%、16.30%、11.96%,前三大行业合计权重占比达45.69%。行业分布较为集中且聚焦于“硬科技”行业,充分发挥了对高科技、高成长创业企业的“助推器”功能。

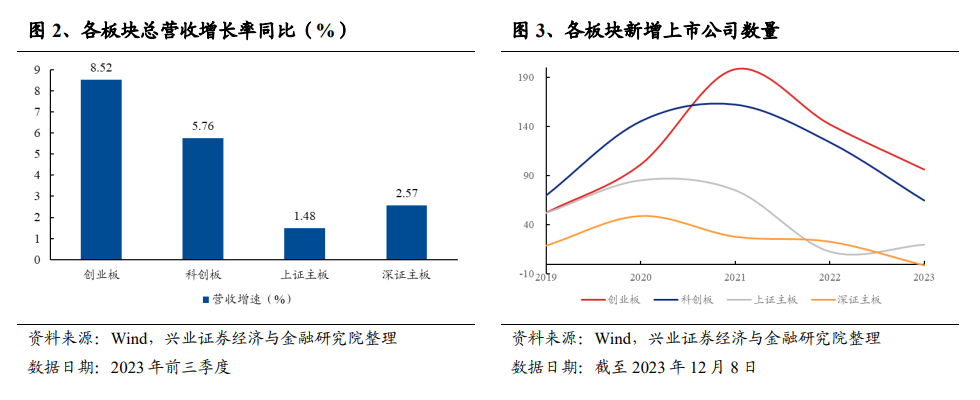

相比各大板块,创业板营收增速明显,充分凸显“成长性”。创业板2023年前三季度总营收同比增长率达8.52%,远高于科创板和上证、深证主板。并且自2021年起,创业板新增上市公司数量在各板块中名列前茅,有助于解决各成长型创新创业企业“融资难”的问题,帮助其克服融资障碍,形成解决机制。

1.2 当前海外放松带动外资回流,国内经济站上新起点

当前海外重回宽松,外资有望回归

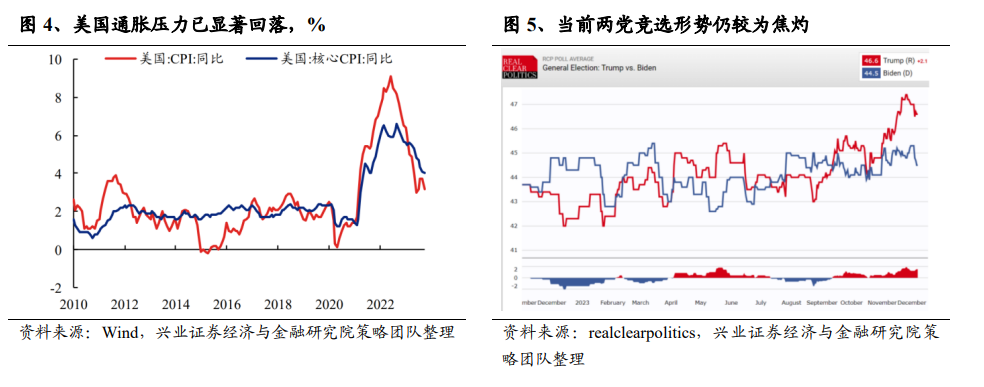

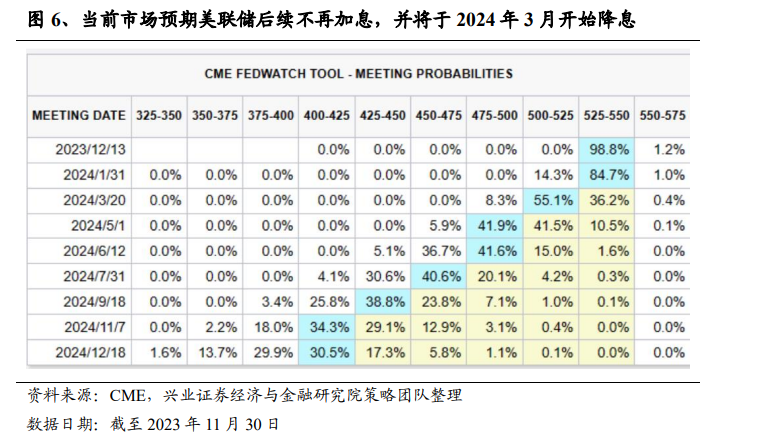

一方面,通胀和就业数据已经给了美联储宽松的“台阶下”。我们看到,11 月以来美国 PMI、非农和通胀等数据连续不及预期,带动市场对于美联储加息预期显著降温。当前市场普遍预期美联储后续不再加息,并将于 2024 年 3 月开始降息。另一方面,美联储自身也开始转向偏鸽的谨慎态度。11月议息会议纪要显示美联储关注重点已从“higher”转向 “longer”,同时明确继续加息可能已不再是基准情形。此外,参考历史来看,选情不明朗的大选年里,美联储宽货币的概率较高。因此,2024 年美联储大概率转向宽松,全球流动性也将迎来拐点。

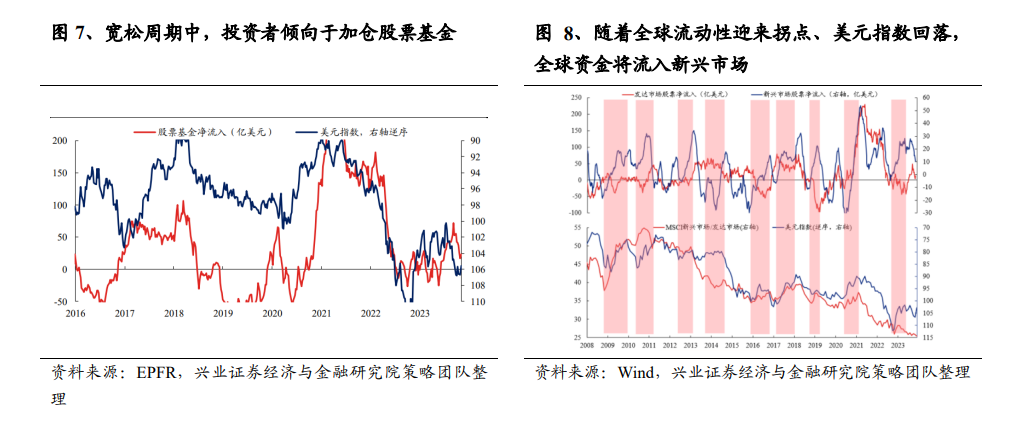

全球流动性拐点临近,股票资产更为受益。并且,相比于发达市场,新兴市场对流动性拐点更敏感,有望迎来全球资金的加配、回流。宽松周期中,前期加仓货币基金、固收产品等低风险资产的资金将逐渐流出,转为加仓权益类高风险资产。

因此,我们倾向于认为,在未来存量博弈特征仍然显著的市场中,外资重新回归有望成为市场难得的资金增量。

经济底部修复,盈利有望回归

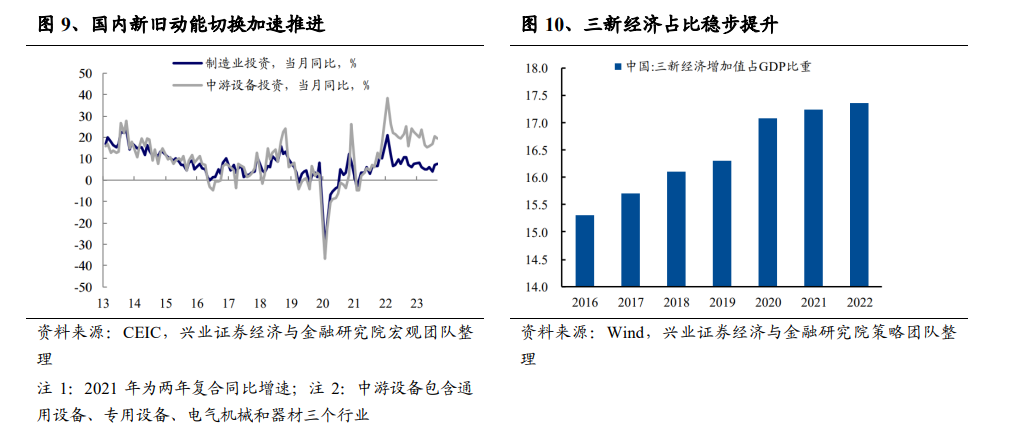

一方面,创新发展的经济新动能不断成长,国内增长驱动力、产业结构乃至运行方式都已出现了深远的变化。新动能、新经济在 GDP 中占比稳步提升,已成为经济增长的重要驱动力。中国经济发展新动能指数(以三新经济为主,即新产业、新业态、新商业模式)增速近些年维持在 25%至 35%,远高于 GDP 增速,同时三新经济在 GDP 占比也稳步提升至 17.4%。

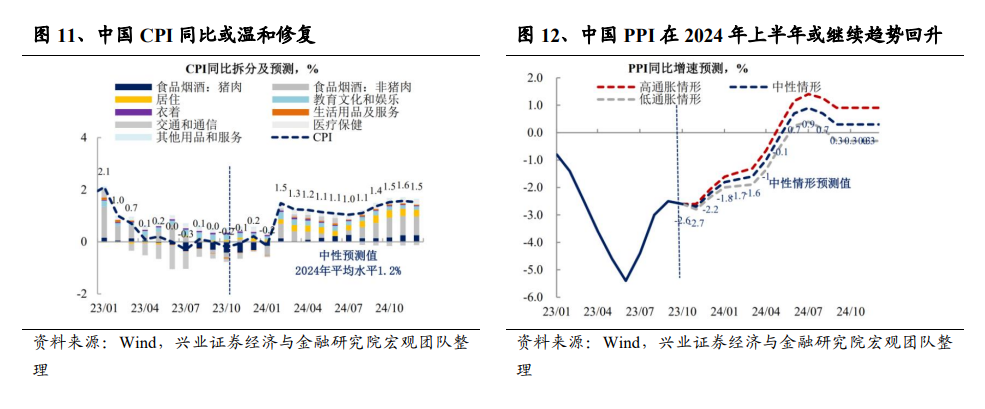

另一方面,价格因素将拉动名义经济修复。预计未来通胀可能延续当前的修复趋势,拉动企业盈利的改善。2023 年通胀同比走势偏弱,在很大程度上放大了市场对于经济下行的感受。但 CPI 同比、PPI 同比分别在 7 月、6 月触底已基本确认,下半年通胀走势进入修复阶段。整体来看,预计未来通胀可能延续当前的修复趋势,CPI 方面,在消费继续恢复的支撑下,通胀水平可能趋势温和回升;PPI 方面,在经济温和恢复背景下,预计 PPI 环比整体较 2023 年有所改善,2024 年上半年 PPI 同比也可能继续趋势回升。

未来,新旧动能切换达到阶段性平衡,旧动能对经济的冲击减弱,而新动能的活力上升,中国经济将有望进一步企稳修复,中国股市盈利弹性恢复的机会将再次回归。

1.3 政策加码科技创新,中小成长企业持续受益

科技创新政策频出,利好中小成长型创新创业企业。

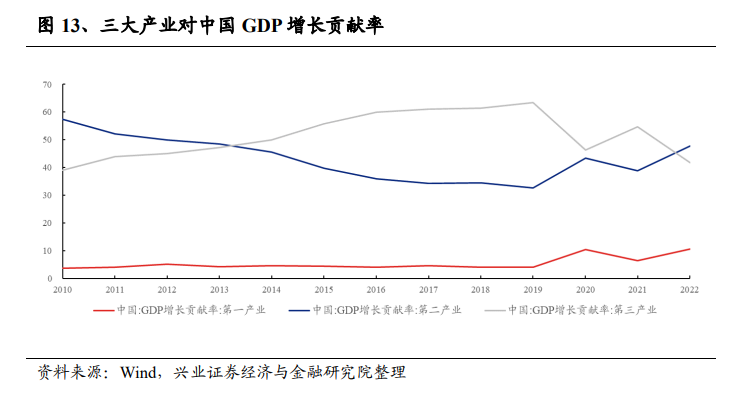

随着中国经济从高速发展转向高质量发展,科技创新已经成为拉动我国经济增长的新动能,是国家战略发展的重要方向。近年来,随着人口红利的锐减、城镇化进程的放慢,以及疫情冲击影响,第三产业贡献率出现明显下滑,新动能的培育是经济转型的重中之重。

党的十八大以来,党中央观大势、谋全局、抓根本[文],做出“必须把创新作为引领发展的第一动力”的[章]重大战略抉择,实施创新驱动发展战略,坚持创新[来]在我国现代化建设全局中的核心地位,把科技自立[自]自强作为国家发展的战略支撑。党的二十大报告提[1]出:“必须坚持科技是第一生产力、人才是第一资[7]源、创新是第一动力,深入实施科教兴国战略、人[量]才强国战略、创新驱动发展战略,开辟发展新领域[化]新赛道,不断塑造发展新动能新优势”。并在20[ ]23年12月8日刚刚结束的中央政治局会议上再[ ]次强调“要以科技创新引领现代化产业体系建设”[ ]。

产业变革和技术创新推动经济发展新的增长点,这需要大量中小企业的参与和贡献。中小企业体质灵活,更易抓住新机遇,其中许多公司专注细分领域,掌握核心技术,有望在细分行业实现突破。科技创新领域受政策密集催化,中小盘股有机会快速成长为细分领域的行业领军企业。

在此时代背景下,以成长型创新创业企业为主导的创业板契合国家“高质量”发展战略,有望培育一批具有“硬实力”的中小高科技企业,具备良好的投资价值。

2、创业板中盘200指数(399019.SZ)投资价值分析

创业板中盘200指数(399019.SZ)发布于2023年11月15日,反映创业板市值规模中等、流动性较好的200家公司股价变化情况。指数的发布填补了创业板中小盘指数的空白,进一步丰富了创业板指数体系。

2.1 指数基本信息

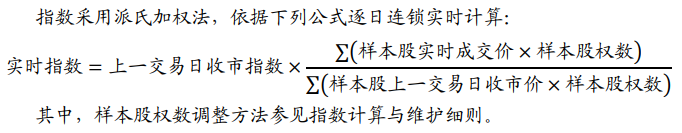

创业板中盘200指数(399019.SZ)以2012年6月29日为基日,以1000点为基点,具体选样方法如下:

选样空间

在深圳证券交易所创业板上市交易且满足下列条件的所有A股:

1. 非 ST、*ST 股票;

2. 上市时间超过6个月;

3. 公司最近一年无重大违规、财务报告无重大问题;

4. 公司最近一年经营无异常、无重大亏损;

5. 考察期内股价无异常波动。

选样方法

首先,剔除最近半年日均成交金额排名后10%的股票;剔除创业板指数样本股以及最近半年日均总市值在样本空间前70名的股票; 然后,对选样空间剩余股票按照最近半年日均总市值从高到低排序,选取前200名股票构成指数样本股。 指数计算

2.2 指数业绩:长期、短期收益表现均优于主流宽基和创业板指数

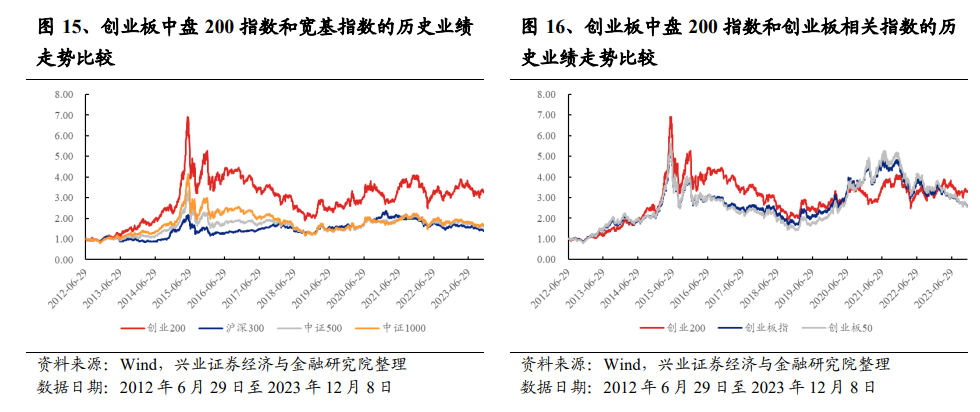

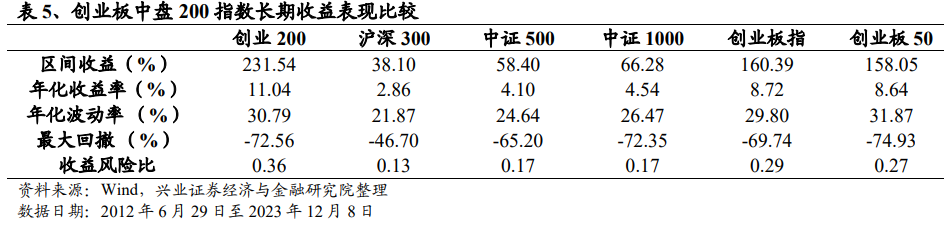

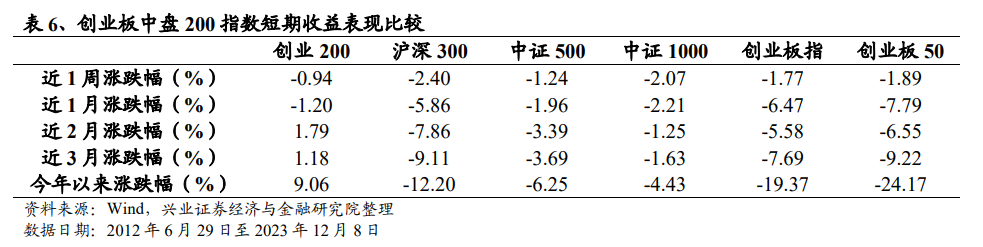

从长期表现来看,创业板中盘200指数表现优于沪深300、中证500、中证1000等主流宽基以及创业板指和创业板50。自基日(2012年6月29日)至2023年12月8日,指数区间收益为231.54%,同期沪深300、中证500、中证1000、创业板指、创业板50收益率分别为38.10%、58.40%、66.28%、160.39%、158.05%,相比之下,创业板中盘200长期区间收益较优。并且,创业200的收益风险比也优于上述指数。

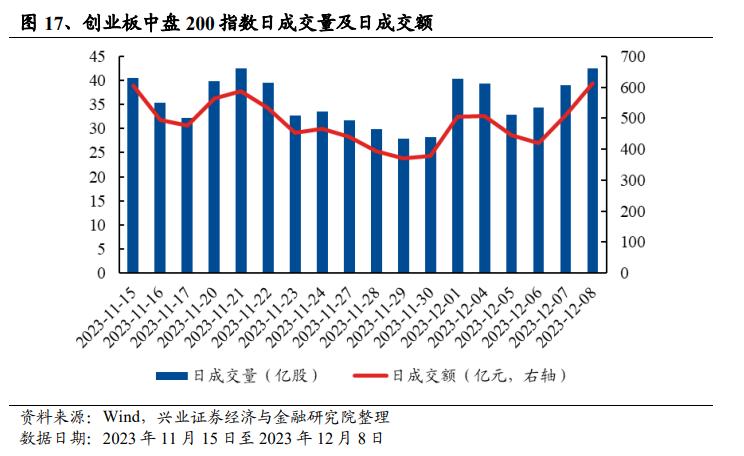

2.3 指数流动性:12月以来成交逐渐活跃

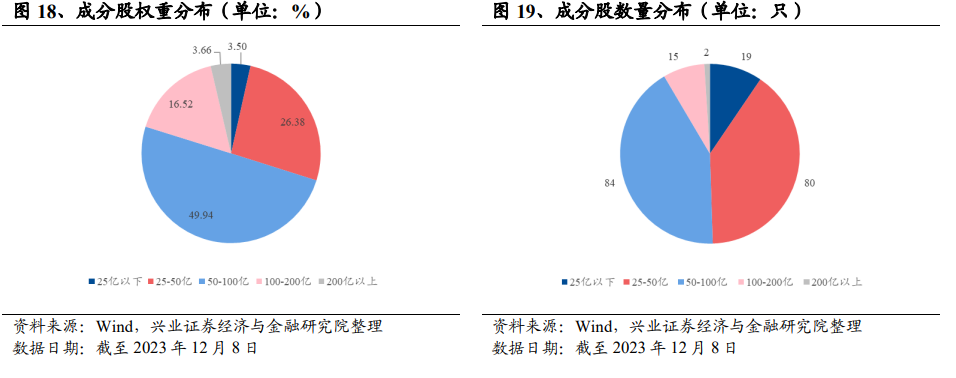

2.4 市值分布:以中小盘股为主

创业板中盘200指数成分股加权平均自由流通市值为81.30亿元。截至2023年12月8日,指数的200只成分股自由流通市值合计11944.88亿元,成分股加权平均自由流通市值为81.30亿元。

指数市值风格聚焦于中小盘: 自由流通市值在25亿以下的股票有19只,权重占比为3.5%;自由流通市值在25-50亿之间的股票有80只,权重占比为26.38%;自由流通市值在50-100亿之间的股票有84只,权重占比为49.94%;自由流通市值在100-200亿之间的股票有15只,权重占比为16.52%;自由流通市值在200亿以上的股票有2只,权重占比为3.66%。

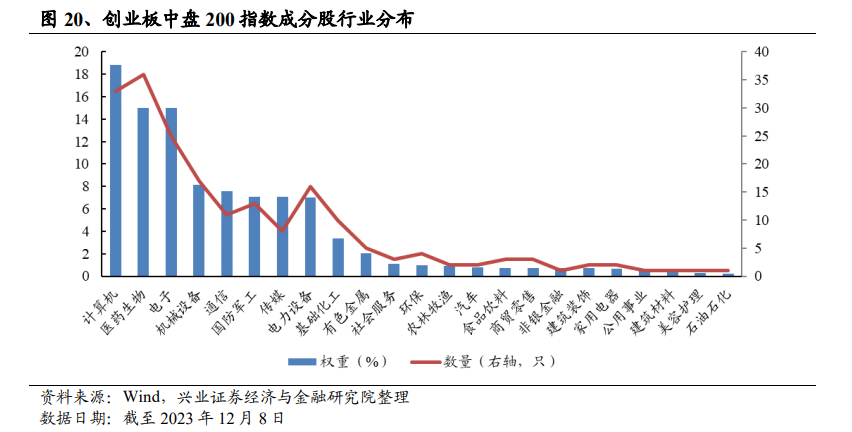

2.5 行业分布:聚焦计算机、医药生物、电子

创业板中盘200指数共布局23个申万一级行业,聚焦于计算机、医药生物、电子行业,前三大行业权重占比达48.83%。指数覆盖的行业中,计算机权重最高,达18.83%,合计数量为33只;医药生物权重达15.00%,合计数量为36只;电子权重达14.99%,合计数量为25只。

2.5.1、计算机:守正出奇,布局结构新机会

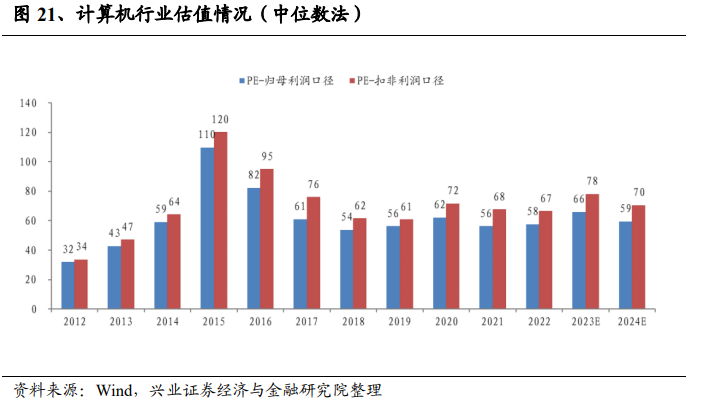

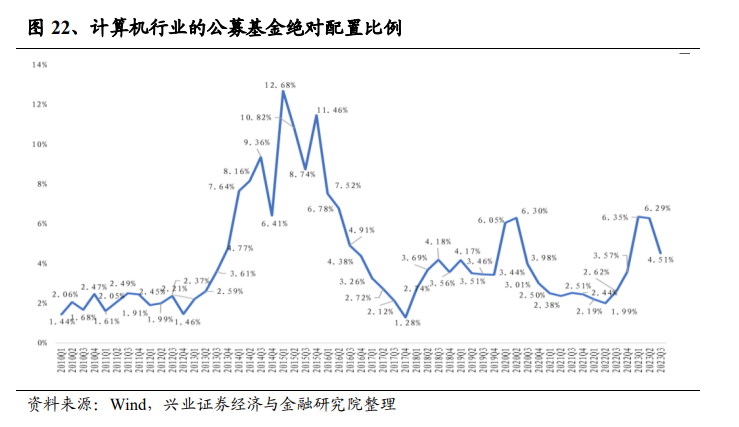

回顾 2023 年,估值扩张成为计算机行业的主要特征。展望 2024 年,随着终端需求持续改善,以及政策及创新驱动效果的显现,计算机行业有望进入到业绩释放期,驱动行业景气持续上行。

估值略高于历史中枢,关注结构新机会。展望 2024 年,考虑到计算机行业持续强化的景气上行趋势,当前的整体估值水平有进一步提升的空间。

三马争先,计算产业有望逆生长。在以华为计算、人工智能、数据要素为代表的新 IT 持续驱动下,计算产业有望逆生长,穿越经济周期。

华为计算:夯基固本,国产生态欣欣向荣。华为公司作为国内科技自立自强的领军企业,在硬件、软件、垂类应用等不同层次全面发力,带动华为计算产业加速崛起。

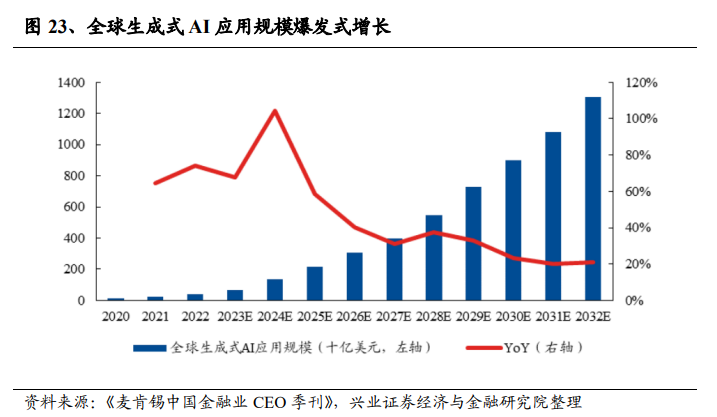

人工智能:全球共振,应用场景加速落地。大模型的突破为 AI 体验带来了重大提升,已经成为全球科技厂商共同发力的方向。算力、算法、应用各个层面加速迭代。

数据要素:政策驱动,进入实质发展阶段。国家数据局正式挂牌,数据要素产业政策落地进入深水区。未来,数据要素流通全周期蕴含极大潜在市场机遇,数据要素产业链包含数据供给、数据服务与数据需求三个主要环节均受益。

2.5.2、医药生物:创新+国际化,攻守兼备,静待花开

创新+国际化,打开行业成长空间。产业端,技术创新迭代、新需求不断释放,为行业长期增长提供不竭动力。市场端,国内需求稳步复苏,国际市场海阔凭鱼跃,差异化“中国创新”即将从临床陆续走向商业化,高性价比“中国智造”正在逐步突破海外高端市场。可关注六大主线。

(1)创新药和创新疫苗:政策持续鼓励创新,国际化及新技术打开整体空间。由新技术、新需求驱动,创新药板块的“热点”不断涌现,持续为板块带来新的催化剂。

(2)创新药产业链:新需求出现有望带动行业重回快速增长轨道。

(3)医疗器械:需求复苏,创新蓄力,国际化潜力可期。当前国内器械市场,药械比仍有较大提升空间,国产替代加速,高附加值产品占比有望不断提升;国际化方面,设备加速突破国际高端市场,高耗开启欧美临床大潮,低耗及产业链公司海外下游客户清库存周期进入尾声,新需求待释放。

(4)消费医疗:中长期成长空间广阔。消费升级背景下,高端服务市场扩容加速。

(5)中药:估值回落性价比提升,政策延续静待花开。近年来,中药产业政策不断,推动行业高质量发展。

(6)血液制品:浆量为王逻辑依旧,新产品迭代进行时。“十四五”后期,行业将迎来新一轮浆量增长高峰;随着行业集中度持续提升,拥有资金、技术、规模等优势的大公司或业绩修复能力强的血液制品公司有望从中获益。

2.5.3、电子:AI 掀起全球硬件创新浪潮,持续重视自主可控趋势

苹果七年磨一剑,MR 开启消费电子新一轮创新周期:消费电子板块增量在于以可穿戴为代表的新品,苹果今年成功发布其首款 MR 产品—Vision Pro,代表消费电子进 入空间计算时代,随着安卓厂商跟进,MR 将成为下一轮行情主线。

2.6 估值水平:具备投资性价比

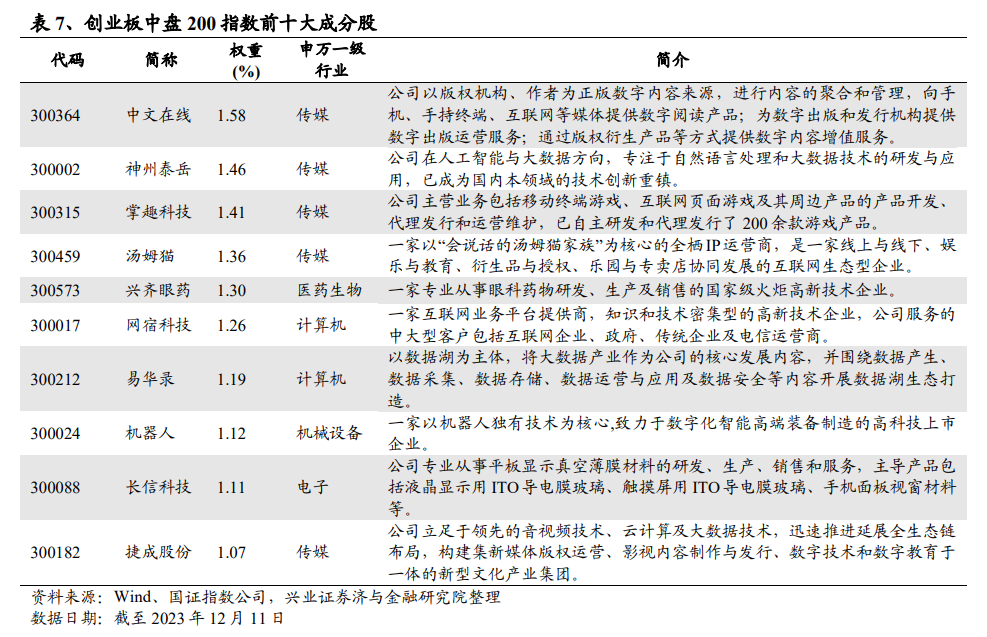

2.7 指数成分股:聚焦板块内优质标的

3、创业板200ETF华夏(159573):布局创业板中小企业的优质之选

3.1 产品介绍

创业板200ETF华夏(159573)跟踪创业板中盘200指数,于2023年12月25日上市,为投资者提供了布局创业板中小市值公司的便捷工具。

3.2 基金公司:ETF 产品品类丰富

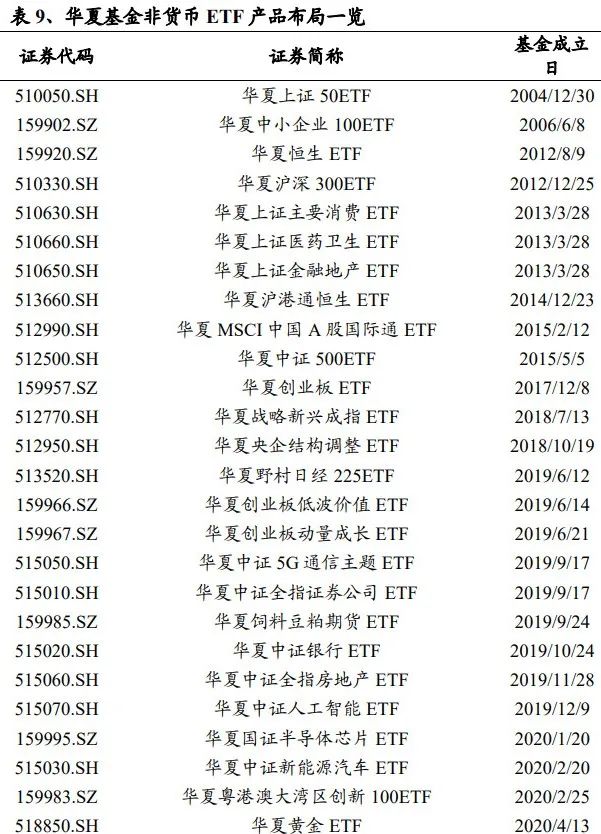

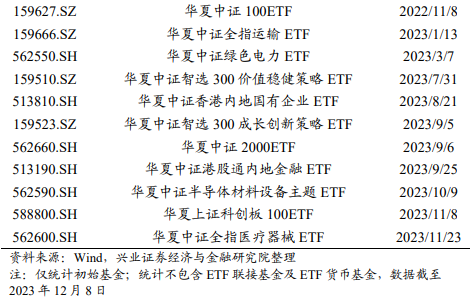

华夏基金成立于1998年4月9日,是境内最早成立的公募基金管理人之一,拥有丰富的资产管理经验,管理规模持续行业领先。25年来,华夏基金积极顺应资本市场的高质量发展带来的变化, 不断定义和创设资产,为管理资产创造工具,力争成为多资产全能投资平台 。截至2023年9月30日,华夏基金旗下公募基金总规模为12424.33亿元;非货币型公募基金总规模达7965.42亿元,在197家管理人中排名第2位。

华夏基金的ETF产品线布局丰富。从具体的产品线分布来看,当前华夏基金旗下ETF产品共79只(剔除非初始基金及联接基金),涵盖宽基、行业主题、 风格主题等多个类型。

风险提示:本基金属于股票型基金,预期风险收益水平较高;指数与基金历史表现不代表未来。

注:文中报告节选自兴业证券经济与金融研究院已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告:《布局创业板200ETF华夏([1]159573),顺应“高质量”发展趋势》

对外发布时间:2023年12月21日

报告发布机构:兴业证券股份有限公司(已获中国[7]证监会许可的证券投资咨询业务资格)

----------------------[q]----------------

分析师:郑兆磊

SAC执业证书编号:S01905200800[u]06

E-mail: [email protected]

分析师:张博

SAC执业证书编号:S01905230400[a]04

E-mail:[email protected]

--------------------------------------

本篇文章来源于微信公众号: XYQuantResearch