波动因子表现出色,中证1000增强组合本年超额8.27%【国信金工】

主 要 结 论

沪深300指数增强组合本周超额收益0.23%,本年超额收益1.86%。

中证500指数增强组合本周超额收益0.25%,本年超额收益3.75%。

中证1000指数增强组合本周超额收益0.80%,本年超额收益8.27%。

二、本周选股因子表现跟踪

沪深300成分股中三个月波动、一个月波动、三个月换手等因子表现较好。

中证500成分股中三个月换手、三个月波动、一个月换手等因子表现较好。

中证1000成分股中股息率、一个月波动、一个月换手等因子表现较好。

公募基金重仓股中三个月换手、三个月波动、一个月换手等因子表现较好。

沪深300指数增强产品超额收益最高0.99%,最低-1.27%,中位数0.30%。

中证500指数增强产品超额收益最高1.03%,最低-0.83%,中位数0.24%。

中证1000指数增强产品超额收益最高1.28%,最低-0.28%,中位数0.24%。

一

国信金工指数增强组合表现跟踪

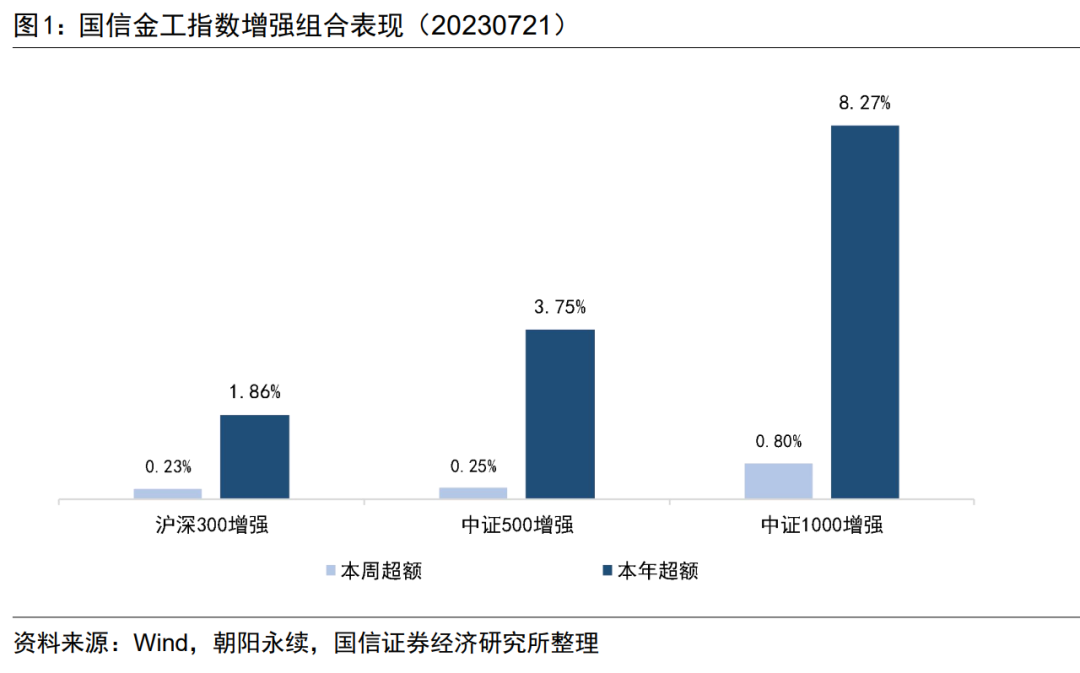

国信金工指数增强组合的构建流程主要包括收益预测、风险控制和组合优化三块,我们分别以代表大、中、小盘的沪深300、中证500和中证1000指数为基准构建指数增强组合,近期组合的表现如下图:

沪深300指数增强组合本周超额收益0.23%,本年超额收益1.86%。

中证500指数增强组合本周超额收益0.25%,本年超额收益3.75%。

中证1000指数增强组合本周超额收益0.80%,本年超额收益8.27%。

二

因子表现监控

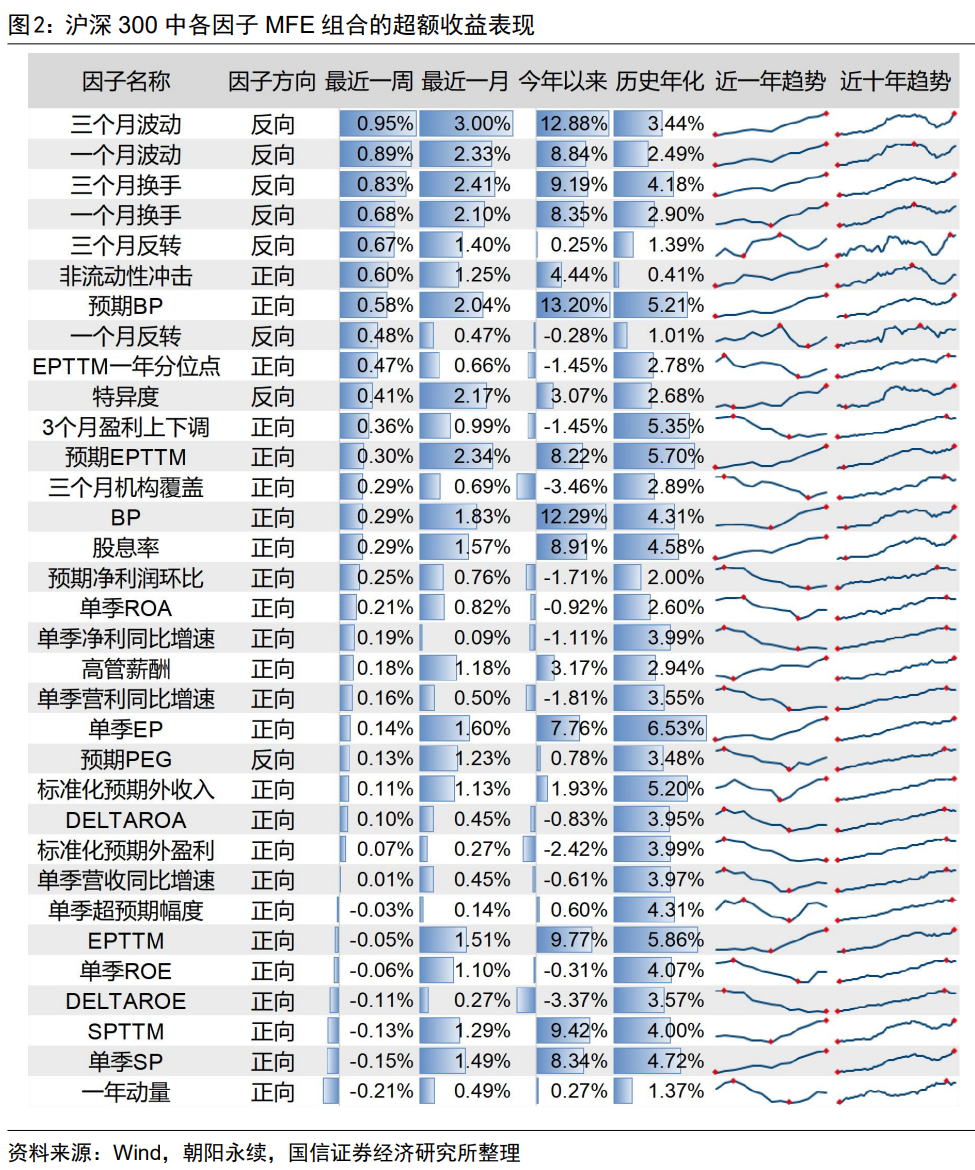

我们分别以沪深300指数、中证500指数、公募重仓指数为选股空间,构造单因子MFE组合并检验其相对于各自基准的超额收益。

1

沪深300样本空间中的因子表现

我们以沪深300指数为样本空间,对常见选股因子构造其相对于沪深300指数的MFE组合并跟踪其表现,具体表现如下图。

最近一周,三个月波动、一个月波动、三个月换手等因子表现较好,而一年动量、单季SP、SPTTM等因子表现较差。

最近一月,三个月波动、三个月换手、预期EPTTM等因子表现较好,而单季净利同比增速、单季超预期幅度、标准化预期外盈利等因子表现较差。

今年以来,预期BP、三个月波动、BP等因子表现较好,而三个月机构覆盖、DELTAROE、标准化预期外盈利等因子表现较差。

2

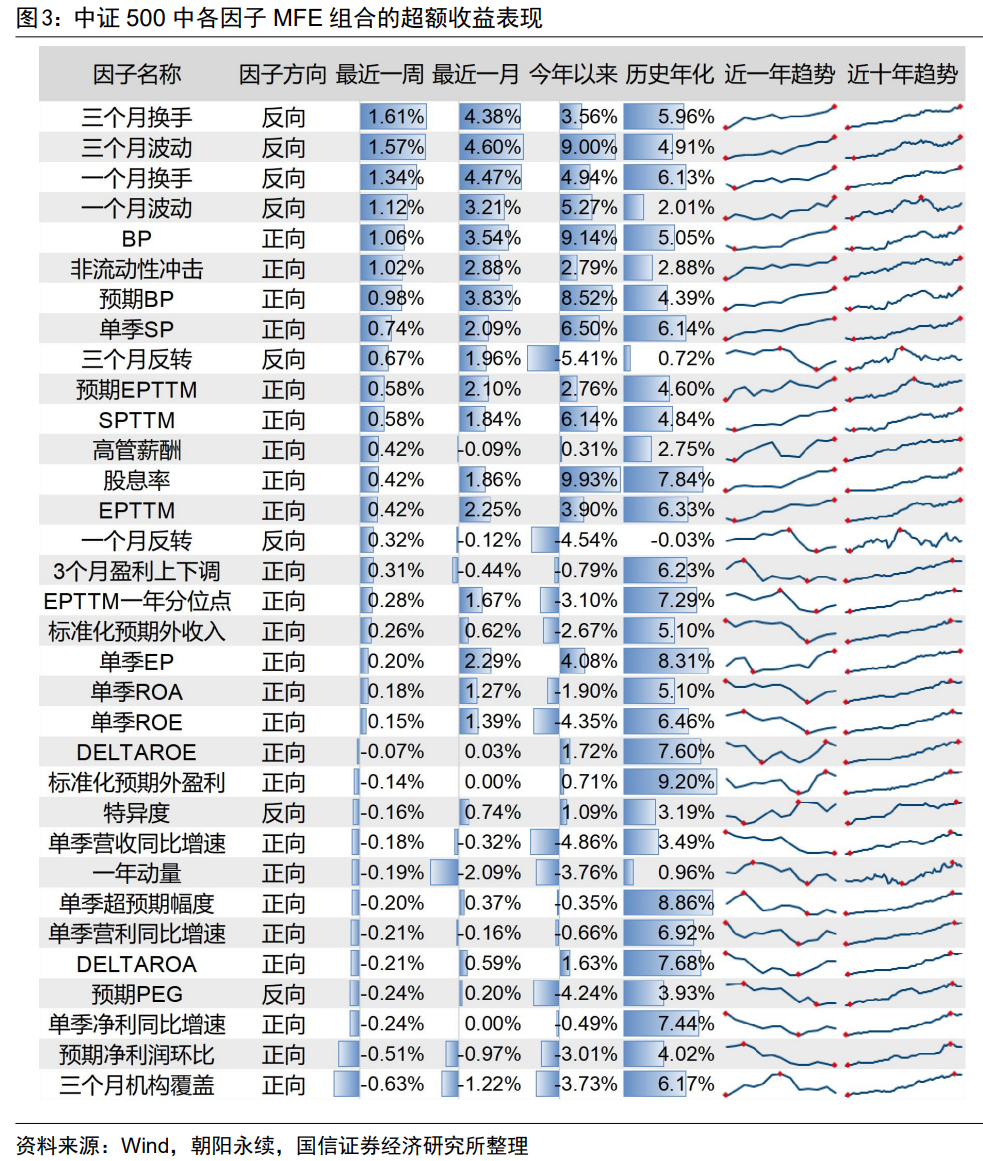

中证500样本空间中的因子表现

最近一周,三个月换手、三个月波动、一个月换手等因子表现较好,而三个月机构覆盖、预期净利润环比、单季净利同比增速等因子表现较差。

最近一月,三个月波动、一个月换手、三个月换手等因子表现较好,而一年动量、三个月机构覆盖、预期净利润环比等因子表现较差。

今年以来,股息率、BP、三个月波动等因子表现较好,而三个月反转、单季营收同比增速、一个月反转等因子表现较差。

3

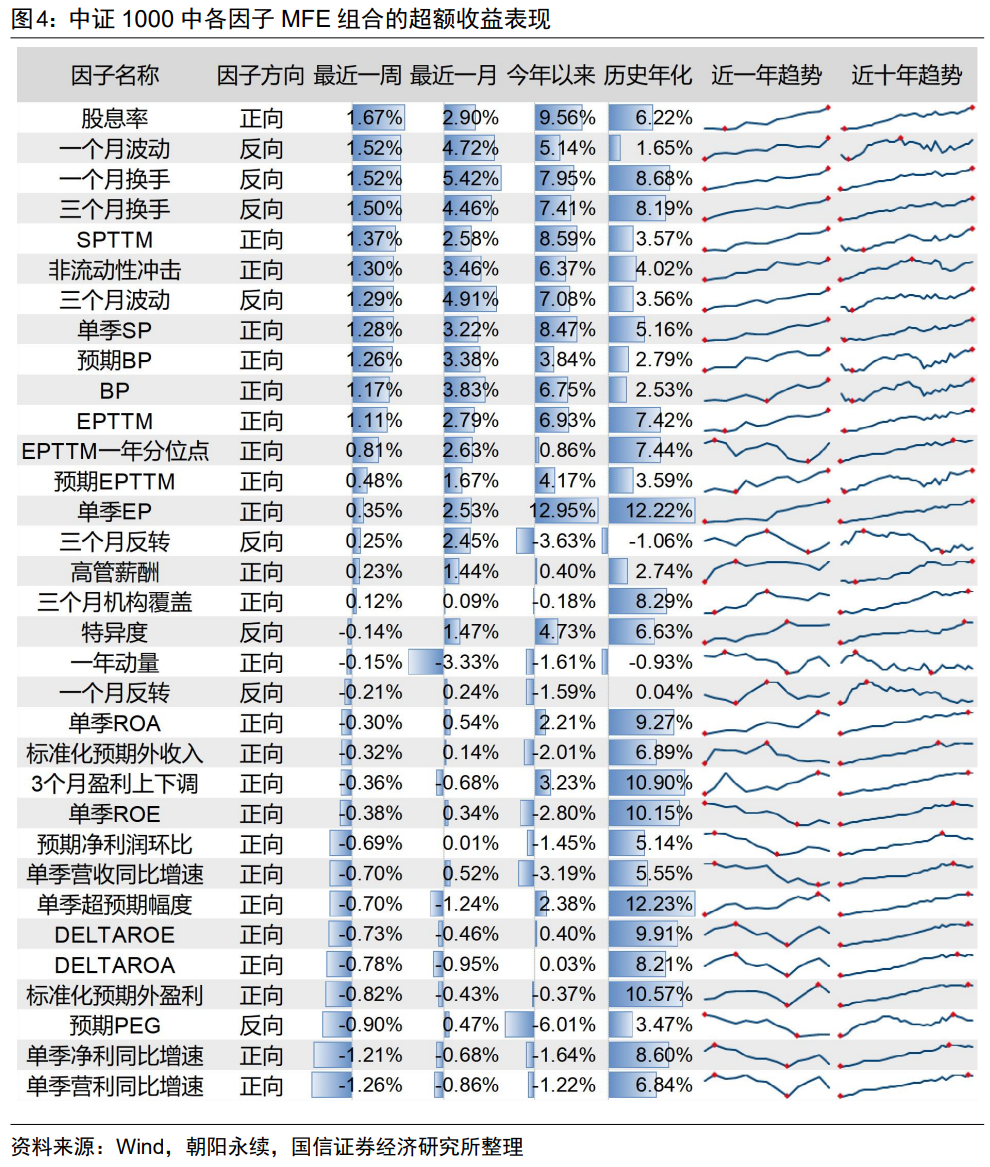

中证1000样本空间中的因子表现

最近一周,股息率、一个月波动、一个月换手等因子表现较好,而单季营利同比增速、单季净利同比增速、预期PEG等因子表现较差。

最近一月,一个月换手、三个月波动、一个月波动等因子表现较好,而一年动量、单季超预期幅度、DELTAROA等因子表现较差。

今年以来,单季EP、股息率、SPTTM等因子表现较好,而预期PEG、三个月反转、单季营收同比增速等因子表现较差。

4

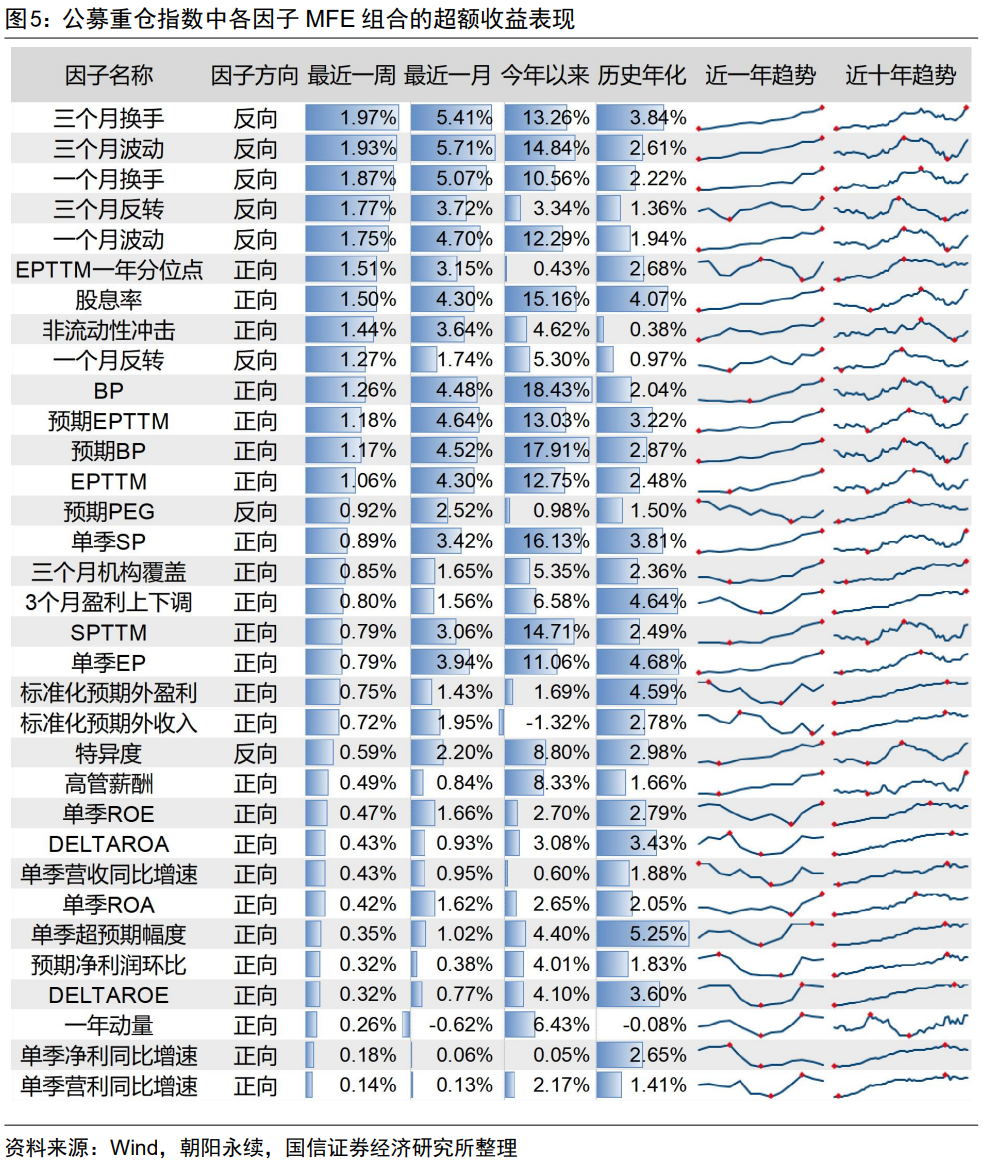

公募重仓指数样本空间中的因子表现

最近一周,三个月换手、三个月波动、一个月换手等因子表现较好,而单季营利同比增速、单季净利同比增速、一年动量等因子表现较差。

最近一月,三个月波动、三个月换手、一个月换手等因子表现较好,而一年动量、单季净利同比增速、单季营利同比增速等因子表现较差。

今年以来,BP、预期BP、单季SP等因子表现较好,而标准化预期外收入、单季净利同比增速、EPTTM一年分位点等因子表现较差。

三

公募基金指数增强产品表现跟踪

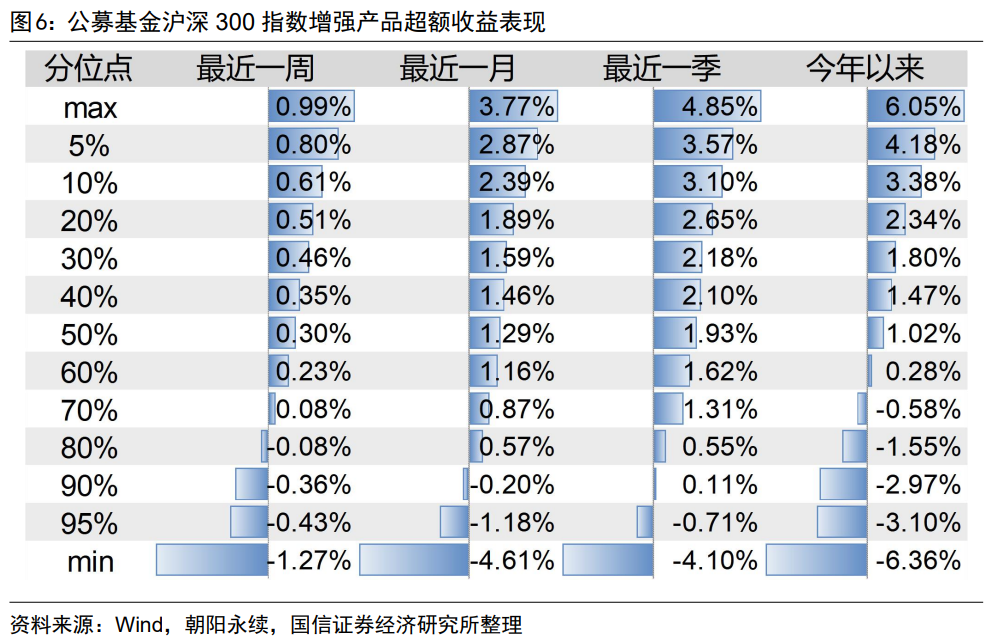

我们对统计区间内上市满三个月的公募基金指数增强产品的超额收益进行跟踪,主要包括沪深300指数增强产品和中证500指数增强产品,在计算区间超额收益时,我们以95%*基准指数收益率作为业绩基准。

1

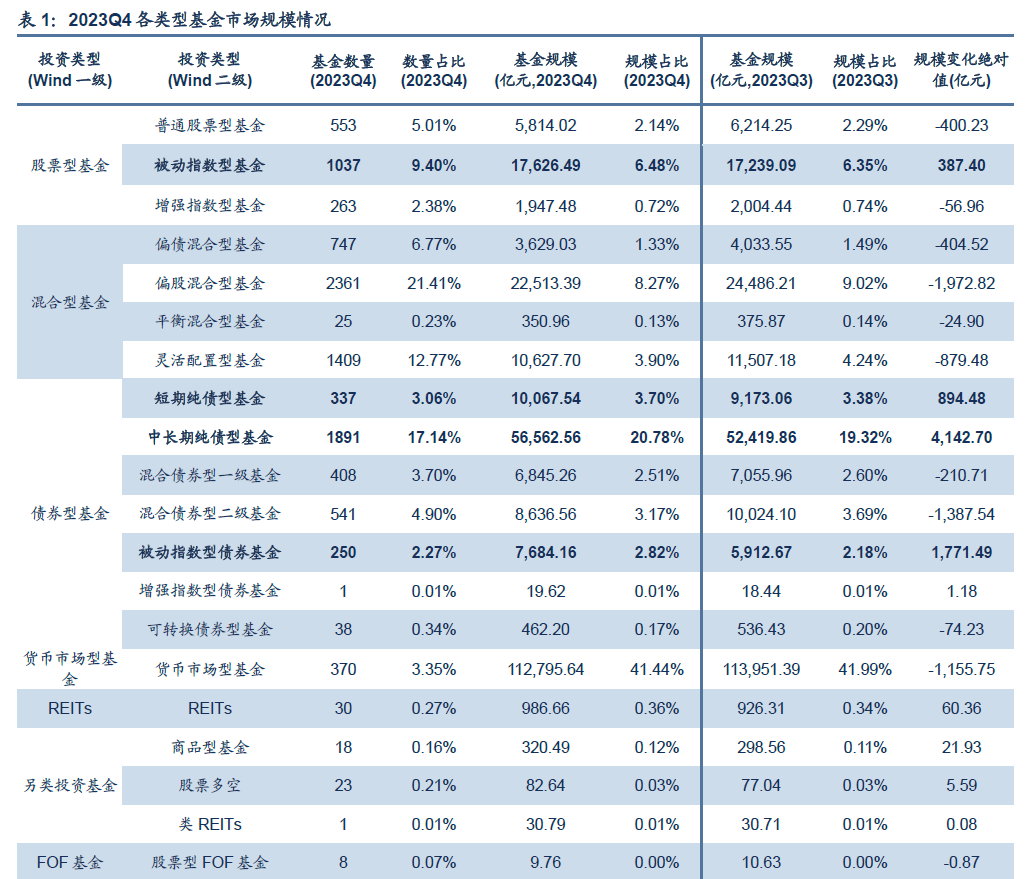

公募基金指数增强产品数量及规模

目前,公募基金沪深300指数增强产品共有57只(A、C类算作一只,下同),总规模合计572亿元。中证500指数增强产品共有63只,总规模合计533亿元。中证1000指数增强产品共有35只,总规模合计270亿元。

2

沪深300指数增强产品表现

最近一周:超额收益最高0.99%,最低-1.27%,中位数0.30%。

最近一月:超额收益最高3.77%,最低-4.61%,中位数1.29%。

最近一季:超额收益最高4.85%,最低-4.10%,中位数1.93%。

今年以来:超额收益最高6.05%,最低-6.36%,中位数1.02%。

3

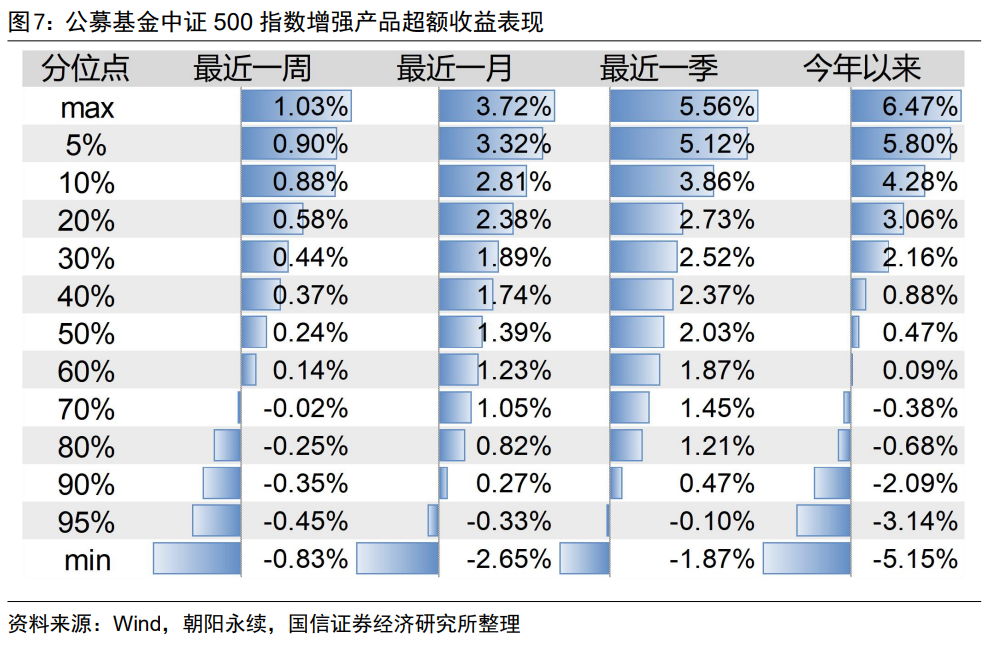

中证500指数增强产品表现

在公募基金中证500指数增强产品中:

最近一周:超额收益最高1.03%,最低-0.83%,中位数0.24%。

最近一月:超额收益最高3.72%,最低-2.65%,中位数1.39%。

最近一季:超额收益最高5.56%,最低-1.87%,中位数2.03%。

今年以来:超额收益最高6.47%,最低-5.15%,中位数0.47%。

4

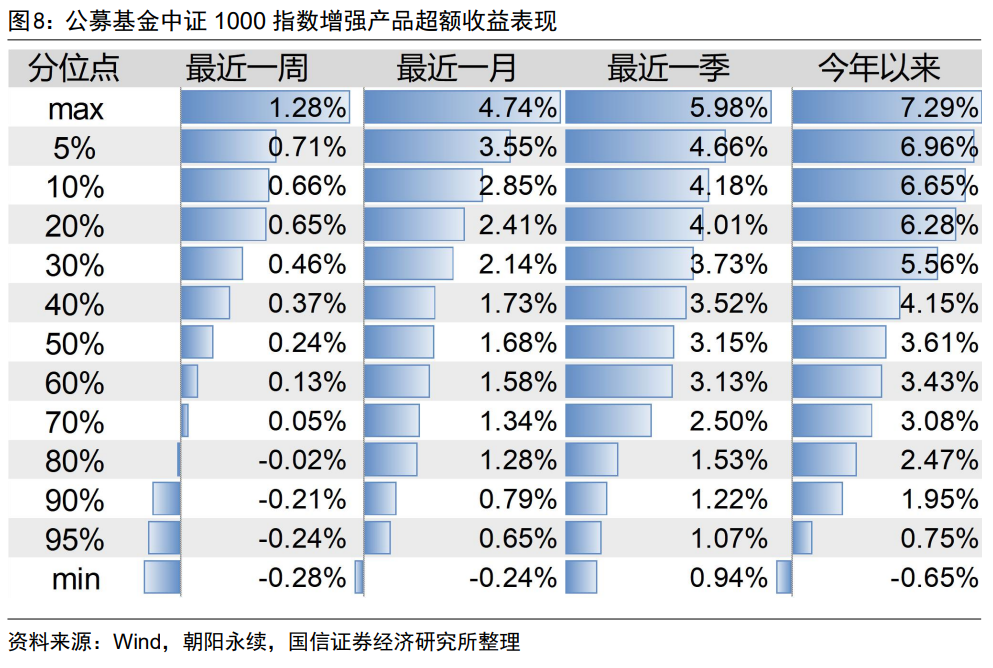

中证1000指数增强产品表现

在公募基金中证1000指数增强产品中:

最近一周:超额收益最高1.28%,最低-0.28%,中位数0.24%。

最近一月:超额收益最高4.74%,最低-0.24%,中位数1.68%。

最近一季:超额收益最高5.98%,最低0.94%,中位数3.15%。

今年以来:超额收益最高7.29%,最低-0.65%,中位数3.61%。

本文选自国信证券于2023年7月22日发布的研究报告《多因子选股周报》。

分析师:张欣慰 S0980520060001

分析师:刘 璐 S0980523070004

风险提示:市场环境变动风险,因子失效风险。

本篇文章来源于微信公众号: 量化藏经阁