白酒基金盘点:哪些基金能战胜白酒指数? | 开源金工

开源证券金融工程首席分析师 魏建榕

摘要

深蹲起跳,白酒基金热度再起

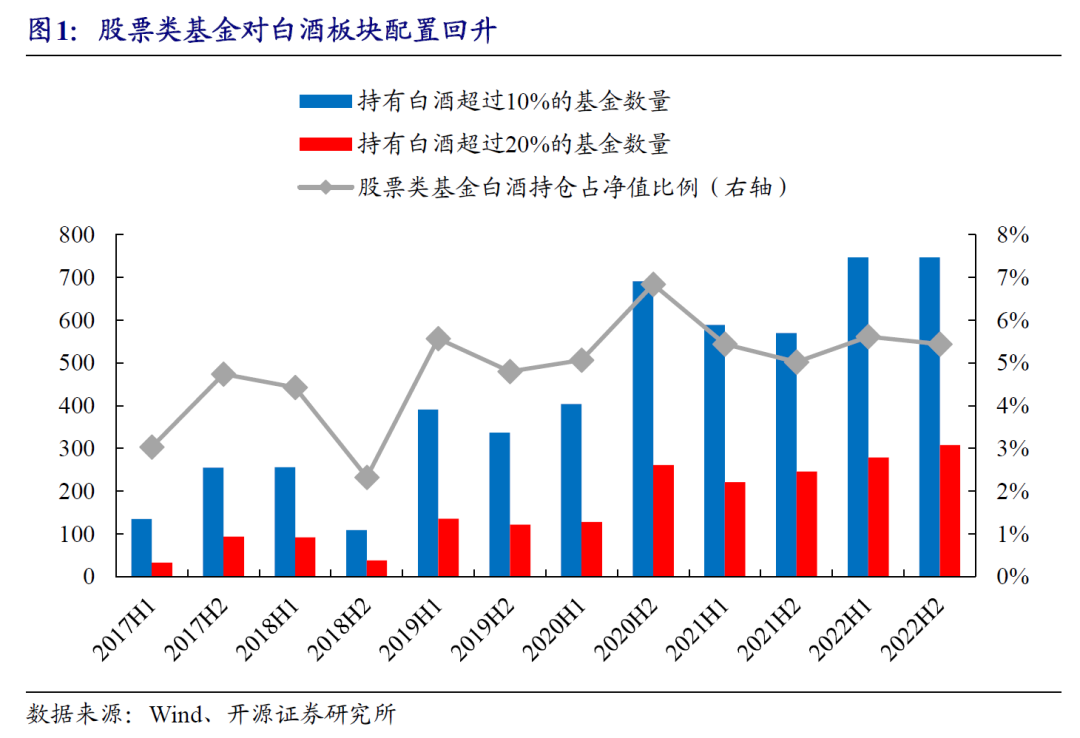

经过一年时间的调整,白酒板块的估值于2022年逐步回归到历史均值以下,并且在9月末一度触及均值一倍标准差以下,接近2019年白酒行情启动前的水平。白酒板块的配置价值重新凸显,基金对白酒板块的配置比例开始回升。截至2022年年报,所有股票类基金中,持有白酒板块股票占净值比例均值为5.44%。其中,持有白酒10%以上的基金有747只,持有白酒20%以上的基金有308只。

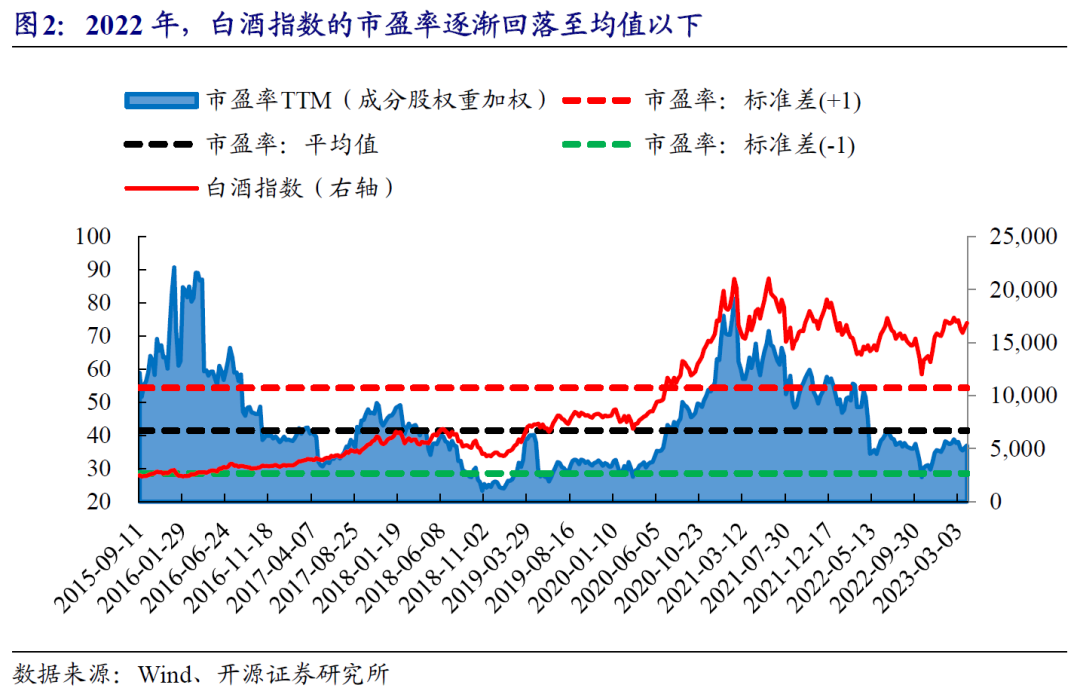

截至2022Q4白酒基金数量33只,基金规模2023亿元。其中,100亿以上的白酒基金有5只,规模最高的基金为易方达张坤所管理的易方达蓝筹精选(570.75亿)。2022年年报,33只白酒基金白酒持仓占净值比平均值提升至47.3%,其中“白酒含量”前三的基金为长城量化精选A、大摩消费领航、工银丰盈回报A,白酒持仓占净值比分别为81.2%,79.7%,68.3%。

白酒基金收益与持仓分析

2022年,33只白酒基金平均收益为-15.4%,同期中证白酒指数收益率为-12.5%,仅9只白酒基金跑赢白酒指数。不过,在回撤控制方面,白酒基金普遍比白酒指数更为优秀,2022年内,白酒基金平均最大回撤为-29.9%,同期白酒指数最大回撤为-33.2%,33只白酒基金中,有28只的最大回撤小于白酒指数。截至2023.03.31,白酒基金年内仅长城量化精选A跑赢中证白酒指数。

贵州茅台、五粮液、山西汾酒、泸州老窖、洋河股份这五只股票是中证白酒的前五大权重股,也基本都是白酒基金持仓的“标配”。2022年半年报中,权重白酒合计占白酒基金净值平均比例为34.5%,非权重白酒合计平均持仓占比为12.7%。在去年(2022年)10月底以来的反弹中,非权重白酒的表现优于权重白酒。

根据2022年年报,33只白酒基金中,非权重白酒合计占净值权重最大的基金前三名分别为:长城量化精选A(51.4%)、大摩消费领航(35.4%)、工银丰盈回报A(31.6%);若以白酒持仓中非权重白酒的占比排序,则排名前三的基金为:长城量化精选A(63.2%)、银华明择多策略(55.3%)、工银丰盈回报A(46.3%)

白酒基金最新持仓:非权重白酒配置比例上升明显

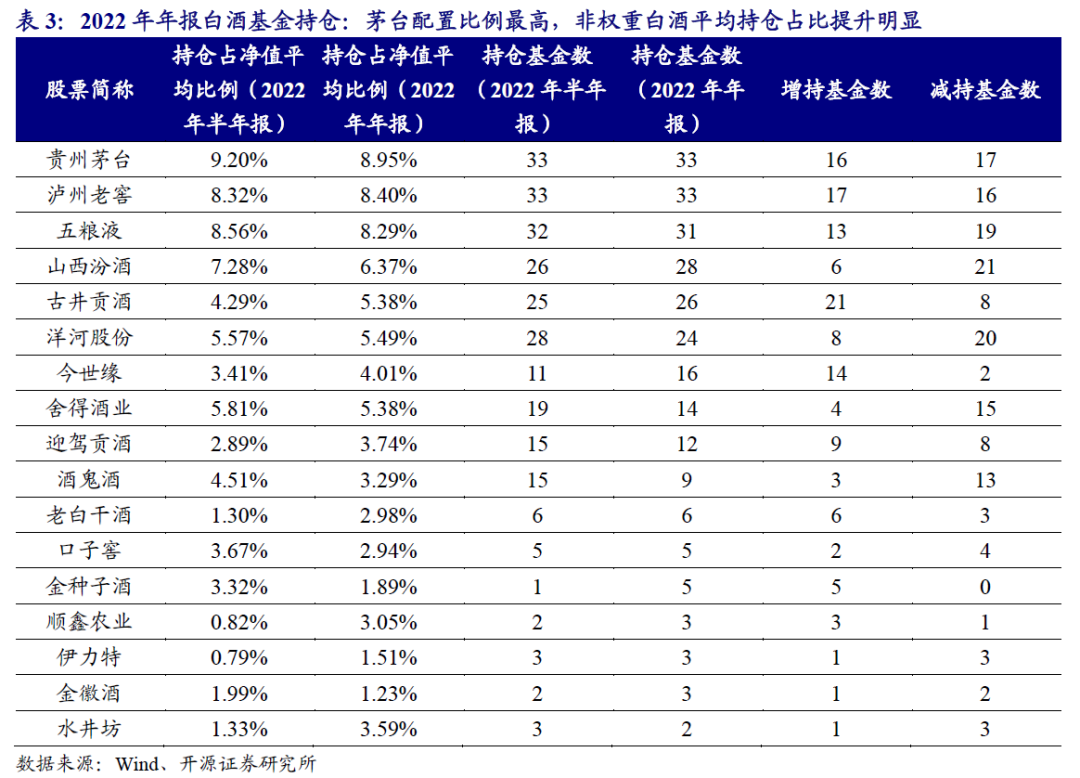

2022年年报中,贵州茅台、泸州老窖依旧被全部33只白酒基金重仓持有,两只股票持仓占净值平均比例分别为8.95%、8.40%,山西汾酒、洋河股份的减持基金数显著多于增持基金数。持仓基金数量较多的非权重白酒中,古井贡酒、今世缘的平均持仓占比提升明显,分别提升了1.09%、0.60%。总体来看,白酒基金对非权重白酒配置比例明显增大,白酒持仓中非权重白酒的平均占比从2022年半年报的18.2%提升至24.4%。

01

深蹲起跳,白酒基金热度再起

1.1、基金对白酒板块配置回升

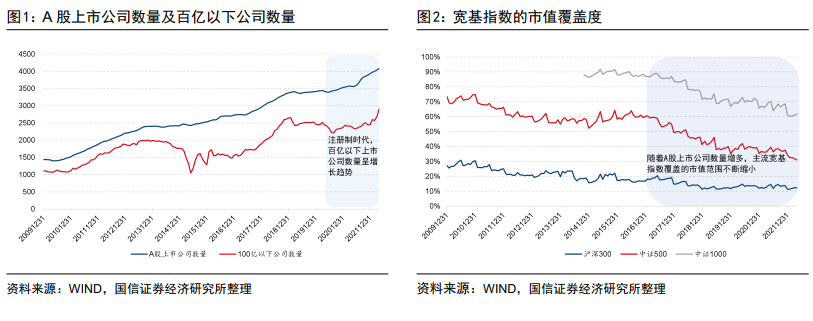

过去几年,白酒一直是公募基金的重仓板块。我们选择中证白酒指数(399997.SZ)的成分股作为白酒板块的成分股,考察半年报与年报中股票型基金(灵活配置型基金、偏股混合型基金、普通股票型基金、平衡混合型基金)对白酒板块的配置情况(图1)。2019~2020年,伴随着白酒指数的持续上涨,股票型基金对白酒的配置比例也一路提升。2021年,随着“抱团”现象的瓦解,白酒板块震荡下调,股票型基金对其的配置比例也随之下调。

经过一年时间的调整,白酒板块的估值于2022年逐步回归到历史均值以下(图2),并且在9月末一度触及均值一倍标准差以下,接近2019年白酒行情启动前的水平。白酒板块的配置价值重新凸显,基金对白酒板块的配置比例开始回升。截至2022年年报,所有股票类基金中,持有白酒板块股票占净值比例均值为5.44%。其中,持有白酒10%以上的基金有747只,持有白酒20%以上的基金有308只。

1.2、白酒基金现状:基金数量33只,基金规模2023亿元;长城量化精选“含酒量”最高

为了对重仓白酒基金进行准确筛选,我们定义最近三期半年报与年报(2021H2、2022年半年报、2022年年报)持有白酒板块股票占净值比例均在35%以上的主动型基金为重仓白酒基金,进一步,我们选择成立时间1年以上、基金合计规模在1亿元以上的主动型基金,作为最终的主动型白酒基金池(以下简称为白酒基金)。

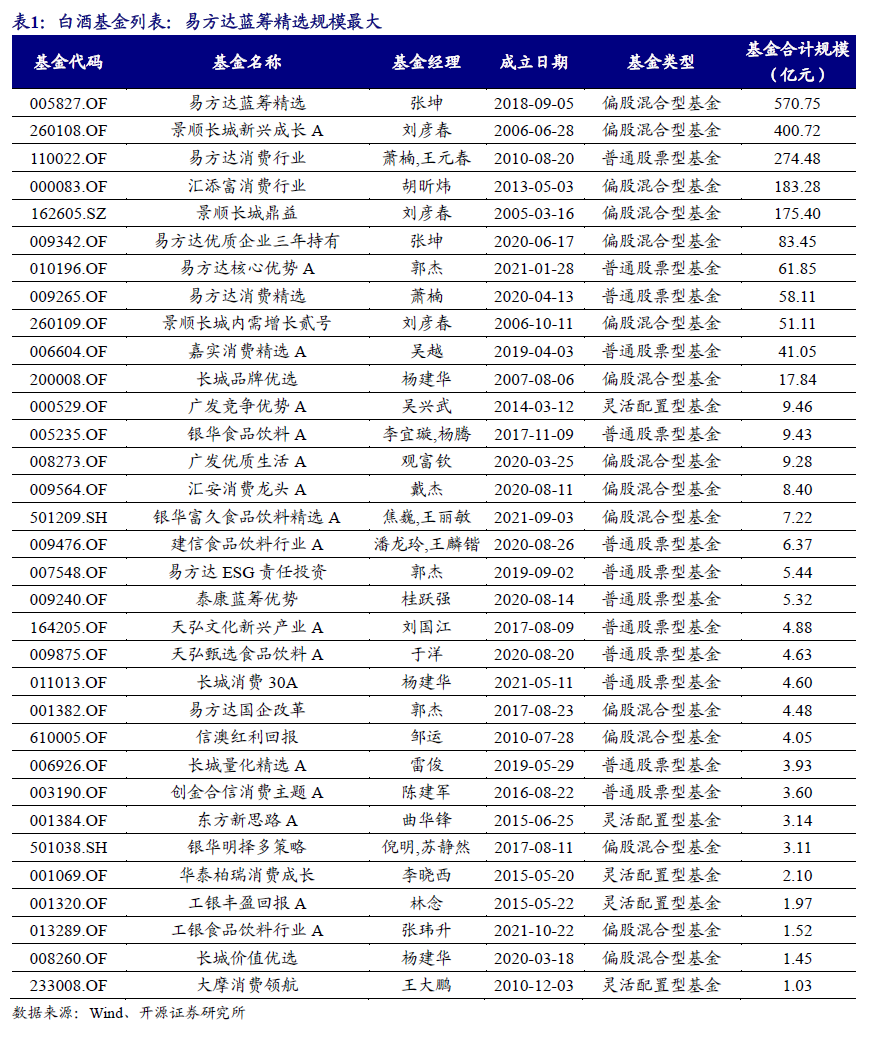

截止到2022Q4,白酒基金数量33只,基金规模2023亿元。我们展示筛选后主动白酒基金列表和基本信息(表1),最终筛选后的白酒基金数量合计为33只,规模合计为2023亿元。其中,100亿以上的白酒基金有5只,规模最高的基金为易方达张坤所管理的易方达蓝筹精选(570.75亿)。

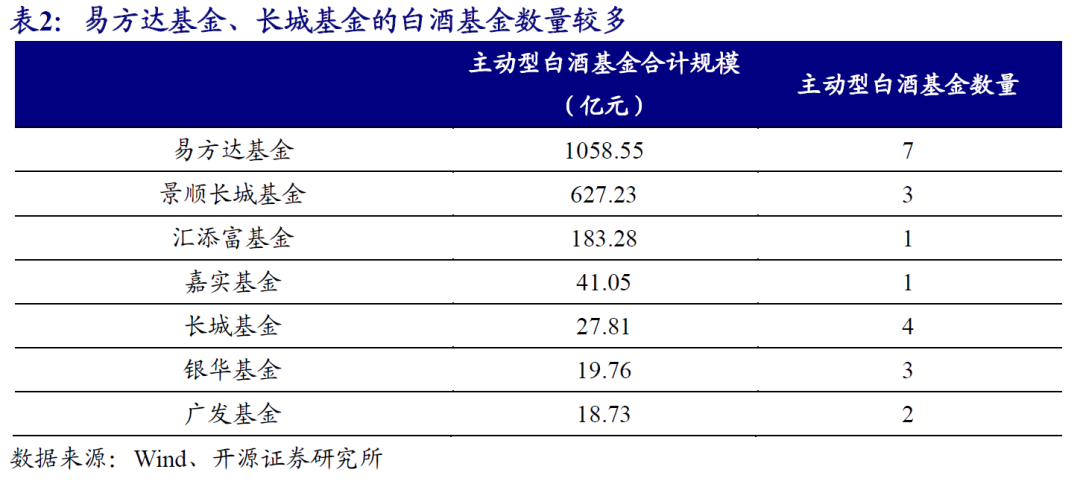

白酒基金规模超过10亿的基金管理人有7家。如表2所示,其中易方达在白酒基金合计规模(1059亿)与基金数量(7只)上都高居首位,其它白酒基金数量较多的管理人还有长城基金(4只)、景顺长城基金(3只)、银华基金(3只)。

白酒基金规模超过10亿的基金管理人有7家。如表2所示,其中易方达在白酒基金合计规模(1059亿)与基金数量(7只)上都高居首位,其它白酒基金数量较多的管理人还有长城基金(4只)、景顺长城基金(3只)、银华基金(3只)。

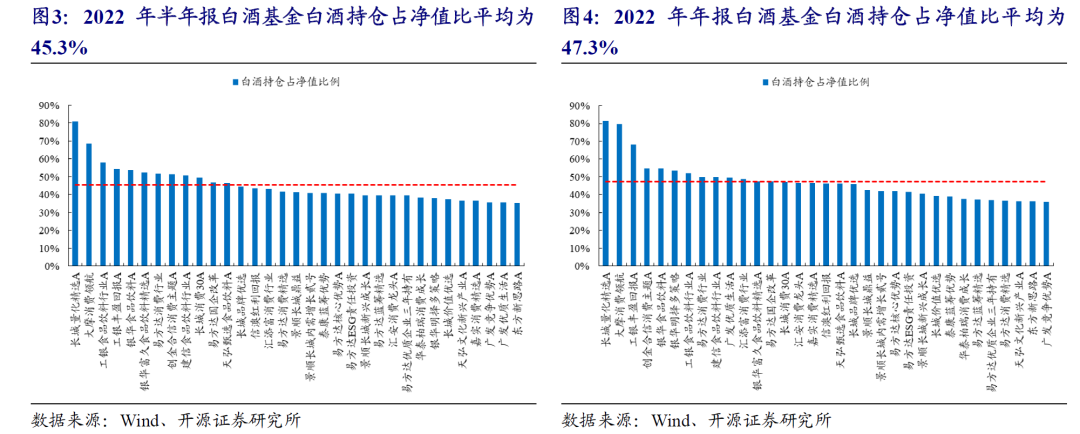

2022年半年报中,33只白酒基金白酒持仓占净值比平均为45.3%,其中“白酒含量”前三的基金为长城量化精选A、大摩消费领航、工银食品饮料行业A,白酒持仓占净值比分别为81.0%,68.4%,58.2%;2022年年报,33只白酒基金白酒持仓占净值比平均值提升至47.3%,其中“白酒含量”前三的基金为长城量化精选A、大摩消费领航、工银丰盈回报A,白酒持仓占净值比分别为81.2%,79.7%,68.3%。

02

白酒基金收益与持仓分析

2.1、白酒基金收益分析:2023年仅长城量化精选A跑赢白酒指数

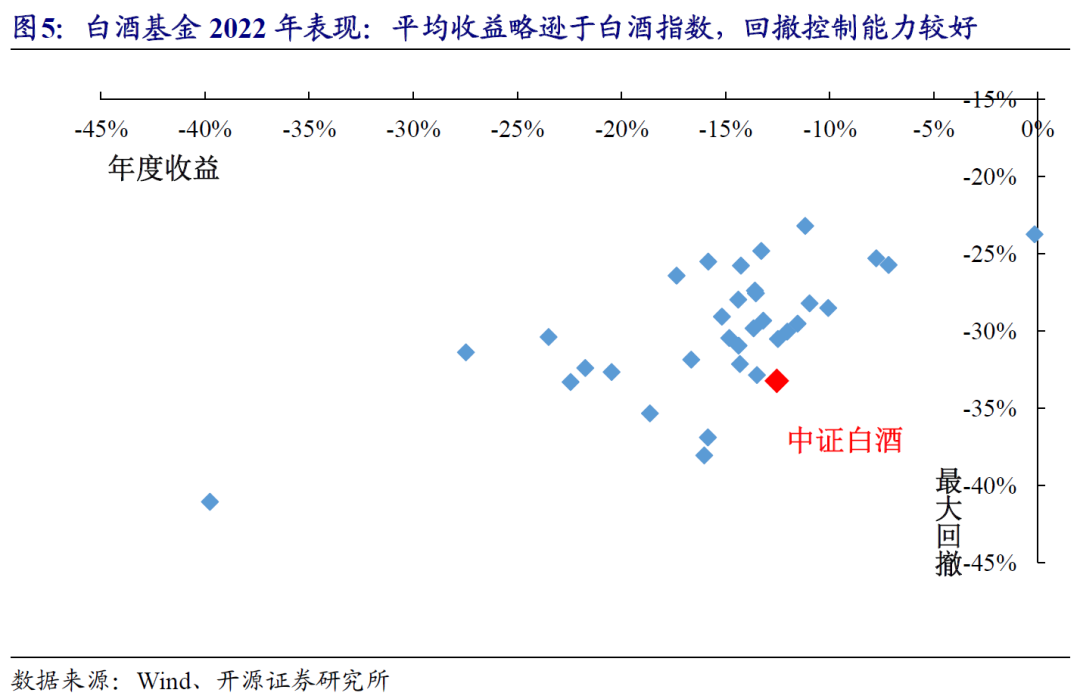

我们统计了2022白酒基金的收益率和最大回撤情况,同时与同期中证白酒指数进行对比(图5)。图中蓝色散点代表不同白酒基金,红色散点代表白酒指数。2022年,33只白酒基金平均收益为-15.4%,同期中证白酒指数收益率为-12.5%,仅9只白酒基金跑赢白酒指数。不过,在回撤控制方面,白酒基金普遍比白酒指数更为优秀,2022年内,白酒基金平均最大回撤为-29.9%,同期白酒指数最大回撤为-33.2%,33只白酒基金中,有28只的最大回撤小于白酒指数。

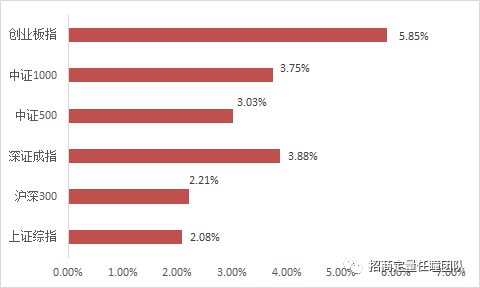

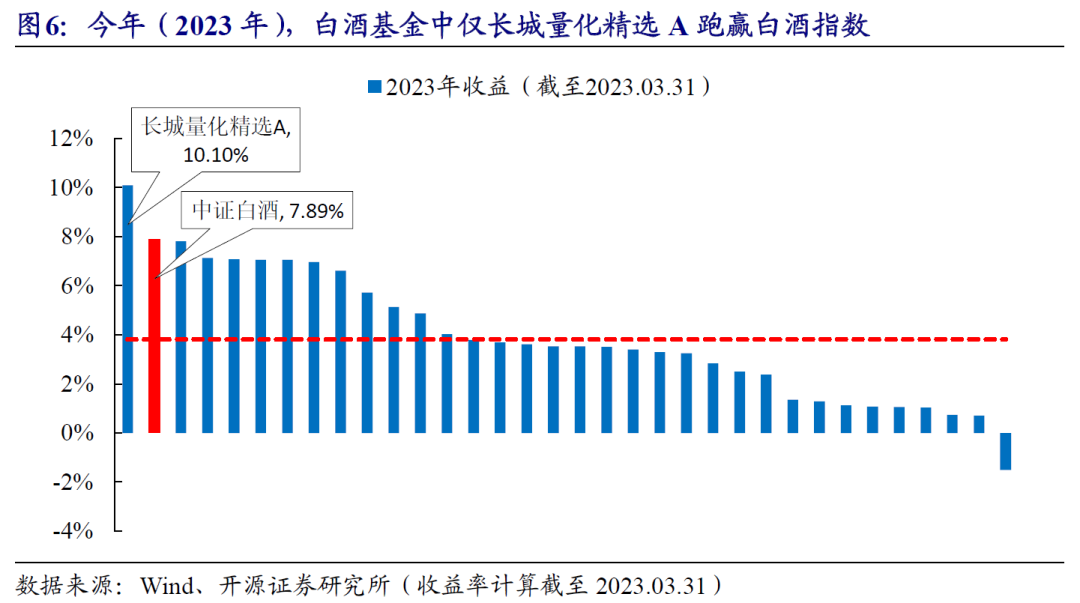

进入2023年,白酒估值安全边际仍然较高,叠加消费回暖因素,白酒指数延续了去年(2022年)底以来的反弹态势。截至3月31日,白酒指数今年(2023年)上涨7.89%,同期沪深300指数上涨4.63%,万得偏股混合型基金指数(885001.WI)上涨2.53%。不过,今年(2023年)以来,白酒基金表现一般,33只白酒基金平均收益为3.81%,其中,仅长城量化精选A一只基金跑赢白酒指数,截至2023年3月31日,其收益为10.10%。

进入2023年,白酒估值安全边际仍然较高,叠加消费回暖因素,白酒指数延续了去年(2022年)底以来的反弹态势。截至3月31日,白酒指数今年(2023年)上涨7.89%,同期沪深300指数上涨4.63%,万得偏股混合型基金指数(885001.WI)上涨2.53%。不过,今年(2023年)以来,白酒基金表现一般,33只白酒基金平均收益为3.81%,其中,仅长城量化精选A一只基金跑赢白酒指数,截至2023年3月31日,其收益为10.10%。

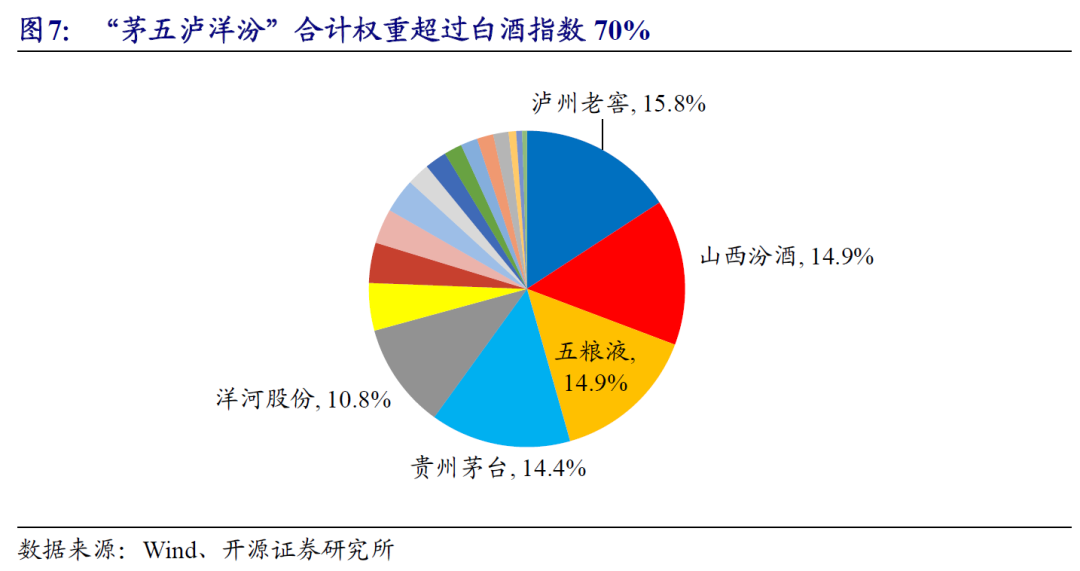

2.2、“茅五泸洋汾”成白酒基金标配,权重股外的白酒弹性更大

白酒板块成分股数量较少,截至2022年12月30日,中证白酒指数成分股共18只,其中“茅五泸洋汾”占据指数权重前五名(泸州老窖:15.8%、山西汾酒:14.9%、五粮液:14.9%、贵州茅台:14.4%、洋河股份:10.8%),遥遥领先其他股票,“茅五泸洋汾”(以下简称权重白酒)权重合计占比70.8%(图7)。

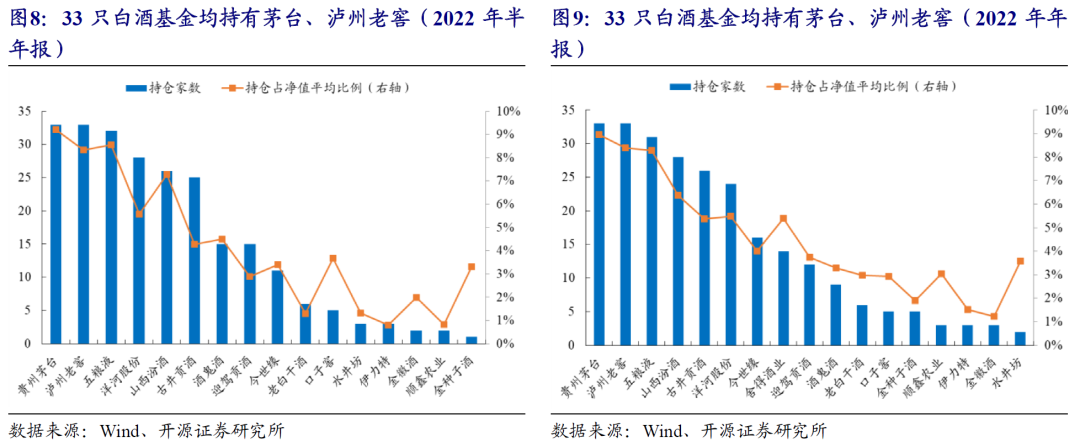

贵州茅台、五粮液、山西汾酒、泸州老窖、洋河股份这五只股票也基本都是白酒基金持仓的“标配”(图8、图9),在2022年半年报与年报中,33只白酒基金几乎都顶格配置了贵州茅台,占净值平均比例高达9.2%和9.0%。2022年年报中,权重白酒合计占白酒基金净值平均比例为34.5%,非权重白酒合计平均持仓占比为12.7%。白酒基金持仓中,权重白酒与非权重白酒的比例约为2.7:1(34.5%:12.7%),高于白酒指数中权重白酒与非权重白酒的权重比例(约2.3:1)。

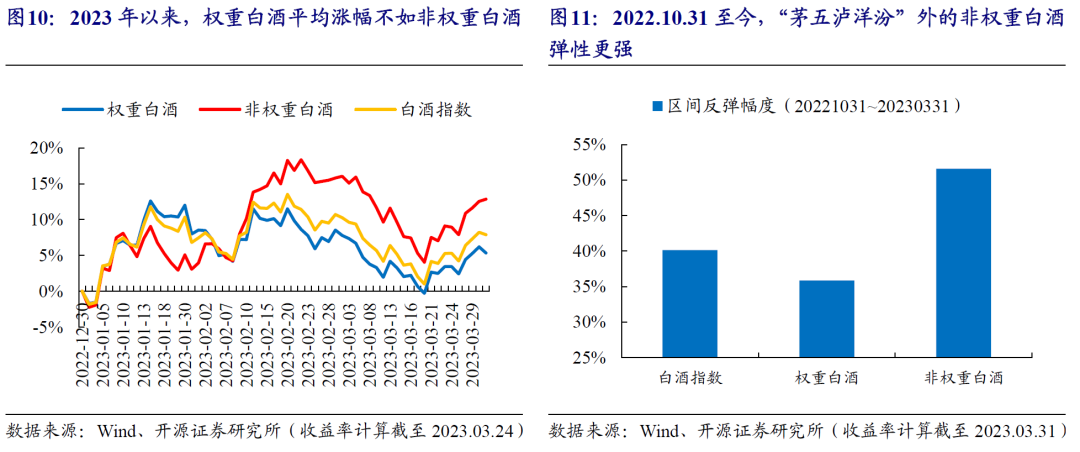

贵州茅台、五粮液、山西汾酒、泸州老窖、洋河股份这五只股票也基本都是白酒基金持仓的“标配”(图8、图9),在2022年半年报与年报中,33只白酒基金几乎都顶格配置了贵州茅台,占净值平均比例高达9.2%和9.0%。2022年年报中,权重白酒合计占白酒基金净值平均比例为34.5%,非权重白酒合计平均持仓占比为12.7%。白酒基金持仓中,权重白酒与非权重白酒的比例约为2.7:1(34.5%:12.7%),高于白酒指数中权重白酒与非权重白酒的权重比例(约2.3:1)。 不过,在今年(2023年)以来的反弹中,权重白酒以外的白酒体现出了更强的弹性。如图10所示,截至3月31日,权重白酒等权组合的收益为5.34%,非权重白酒(注:这里去除了未被白酒基金持仓的天佑德酒)等权组合的收益为12.0%,白酒指数收益为7.89%。事实上,若从去年(2022年)白酒指数年内低点(2022.10.31)起算,非权重白酒累计已反弹51.6%,同期,权重白酒等权组合涨幅为35.8%。

不过,在今年(2023年)以来的反弹中,权重白酒以外的白酒体现出了更强的弹性。如图10所示,截至3月31日,权重白酒等权组合的收益为5.34%,非权重白酒(注:这里去除了未被白酒基金持仓的天佑德酒)等权组合的收益为12.0%,白酒指数收益为7.89%。事实上,若从去年(2022年)白酒指数年内低点(2022.10.31)起算,非权重白酒累计已反弹51.6%,同期,权重白酒等权组合涨幅为35.8%。

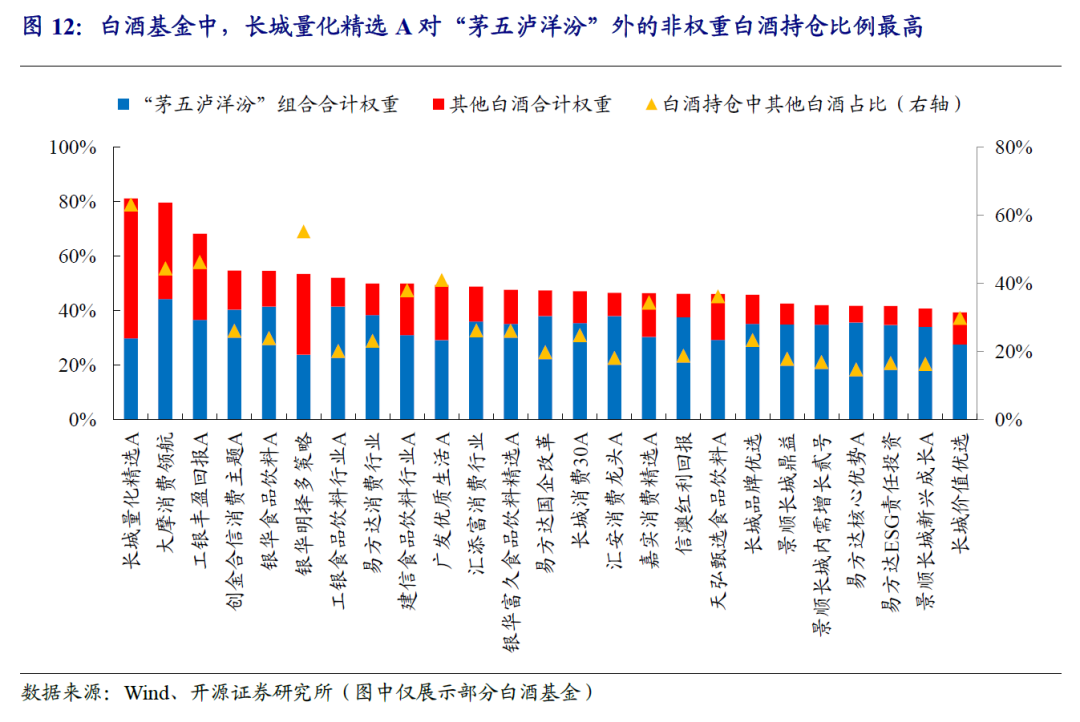

我们统计了白酒基金2022年年报中,权重白酒与非权重白酒占净值的比例,如图12所示,非权重白酒合计占净值权重最大的基金前三名分别为:长城量化精选A(51.4%)、大摩消费领航(35.4%)、工银丰盈回报A(31.6%);若以白酒持仓中非权重白酒的占比排序,则排名前三的基金为:长城量化精选A(63.2%)、银华明择多策略(55.3%)、工银丰盈回报A(46.3%)。

我们统计了白酒基金2022年年报中,权重白酒与非权重白酒占净值的比例,如图12所示,非权重白酒合计占净值权重最大的基金前三名分别为:长城量化精选A(51.4%)、大摩消费领航(35.4%)、工银丰盈回报A(31.6%);若以白酒持仓中非权重白酒的占比排序,则排名前三的基金为:长城量化精选A(63.2%)、银华明择多策略(55.3%)、工银丰盈回报A(46.3%)。

03

最新一期白酒基金持仓:非权重白酒配置明显增大

2022年年报白酒基金对白酒的持仓统计如表3所示。权重白酒中,贵州茅台、泸州老窖依旧被全部33只白酒基金重仓持有,2022年年报中,两只股票持仓占净值平均比例分别为8.95%、8.40%,山西汾酒、洋河股份的减持基金数显著多于增持基金数,其中,山西汾酒的持仓占净值比例下降较为明显。持仓基金数量较多的非权重白酒中,古井贡酒、今世缘的平均持仓占比提升明显,分别提升了1.09%、0.60%。总体来看,白酒基金对非权重白酒配置比例明显增大,白酒持仓中非权重白酒的平均占比从2022年半年报的18.2%提升至24.4%。

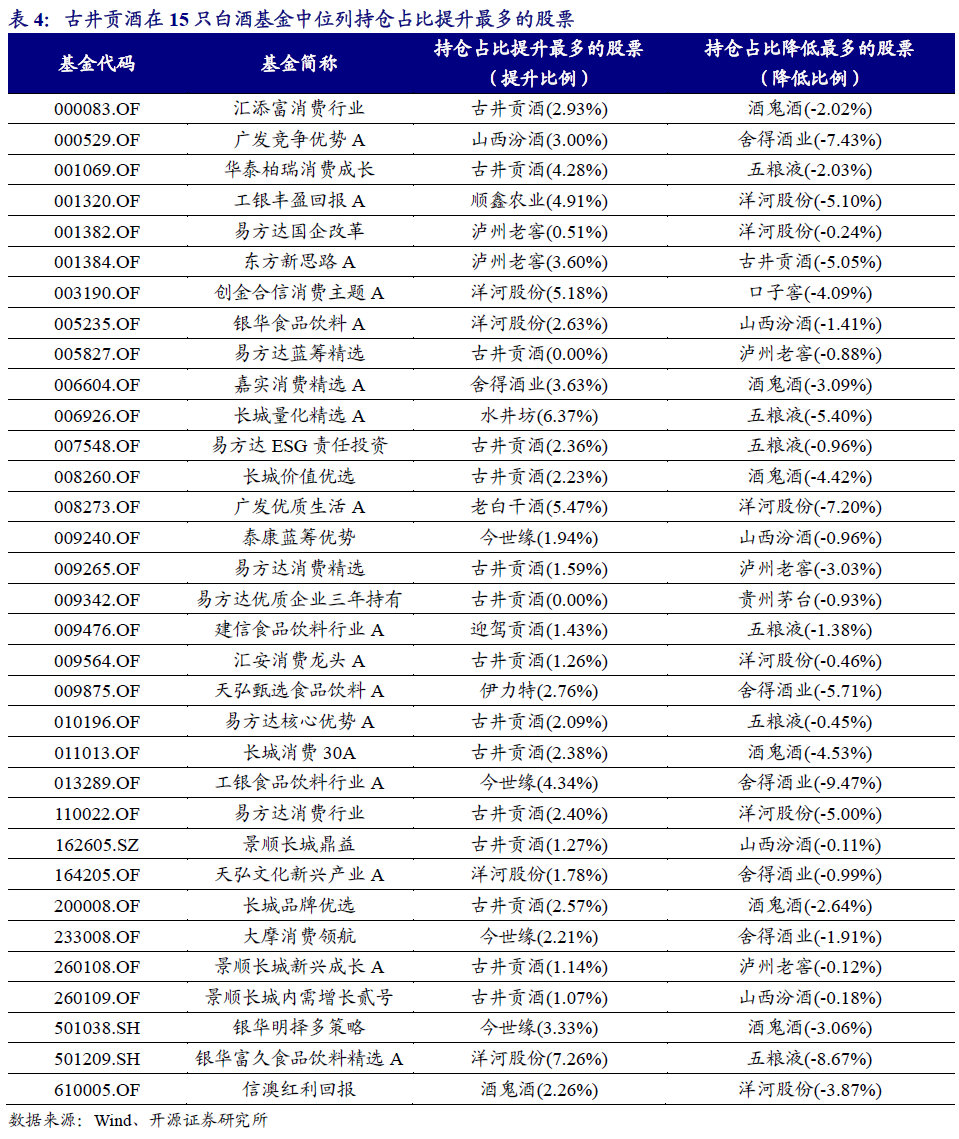

我们再考察各基金中白酒持仓的变动情况,表4列出了各基金的白酒持仓中,占净值比提升最大与下降最多的股票。可以看到,古井贡酒在15只基金中位列持仓占比提升最多的股票,而2023年一季度,其表现也较为出色,上涨幅度达10.90%,超越同期白酒指数。持仓占比降低最多的股票中,洋河股份与酒鬼酒表现一般,一季度涨幅分别为3.09%与-6.24%。

04

风险提示

end

团队介绍

开源证券金融工程团队,致力于提供「原创、深度、讲逻辑、可验证」的量化研究。团队负责人:魏建榕,开源证券研究所所长助理、金融工程首席分析师、金融产品研究中心负责人,复旦大学理论物理学博士,浙江大学金融硕士校外导师、复旦大学金融专硕校外导师。专注量化投资研究10余年,在实证行为金融学、市场微观结构等研究领域取得了多项原创性成果,在国际学术期刊发表论文7篇。代表研报《蜘蛛网CTA策略》系列、《高频选股因子》系列、《因子切割论》系列,在业内有强烈反响。2016年获新财富最佳分析师第6名、金牛分析师第5名、水晶球分析师第6名、第一财经最佳分析师第5名。团队成员:魏建榕/张翔/傅开波/高鹏/苏俊豪/胡亮勇/王志豪/盛少成/苏良/何申昊。

本篇文章来源于微信公众号: 建榕量化研究