科技赋能制造,创新引领发展

摘要

1.优创新、高成长

1.1.注册制改革,为创业板注入新动能

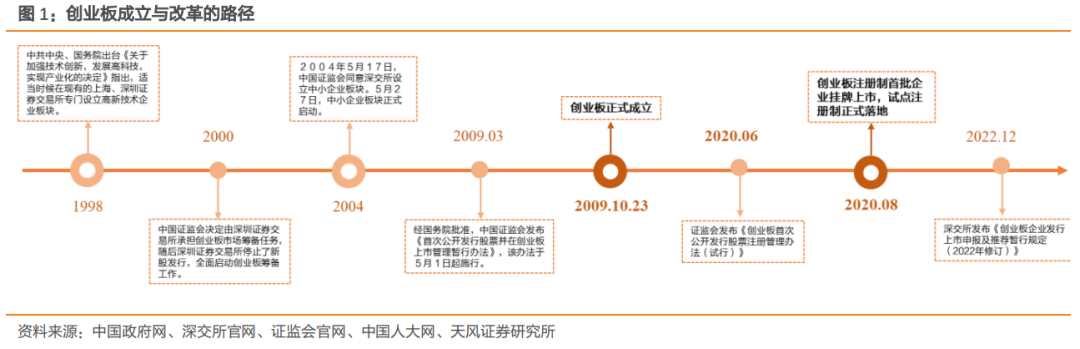

“中国式纳斯达克”开启,服务创新型、成长型中小企业。2009年10月23日,筹备十年的创业板在深圳正式开板,专为暂时无法在主板上市的创业型企业、中小企业和高科技产业企业提供融资途径和成长空间。筹建过程中,创业板受理的企业近七成属于电子信息、新材料、新能源、生物医药、现代服务等高科技、高成长行业。截至2020年8月23日,创业板共有833家公司上市融资,总市值9.1万亿元,较开板之初个股数量、总市值分别发展了30倍、65倍。

精准定位,试点注册制正式落地。依据2020年6月证监会发布的《创业板首次公开发行股票注册管理办法(试行)》,创业板定位瞄准为“三创四新”:适应发展更多依靠创新、创造、创意的大趋势,主要服务成长型创新创业企业,并支持传统产业与新技术、新产业、新业态、新模式深度融合。2020年8月24日,首批18只创业板注册制新股在深圳证券交易所上市交易,创业板改革并试点注册制正式落地,迈入2.0时代。2022年12月30日深交所出台《创业板企业发行上市申报及推荐暂行规定(2022年修订)》,将创业板定位的有关要求明确为具体、直观的判断标准,从研发投入复合增长率、研发投入金额等方面,设置符合准确把握创业板定位实际需要的具体衡量指标。

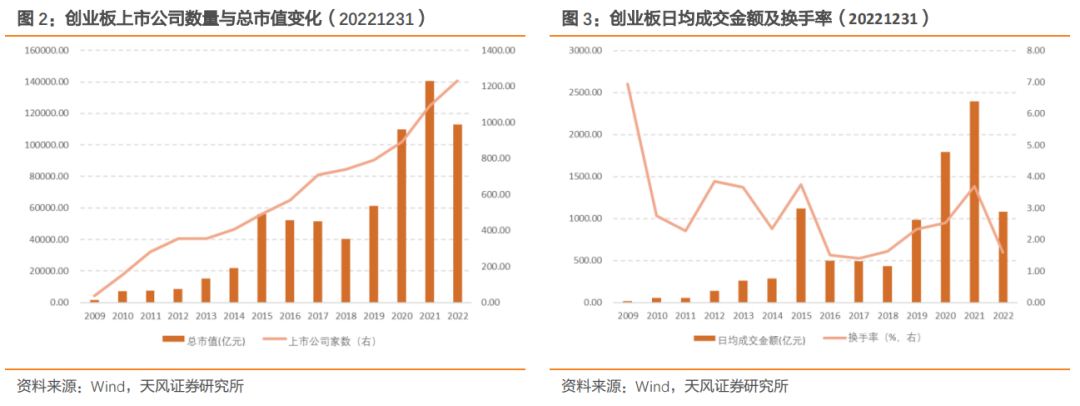

注册制下创业板上市公司扩容提速,市场内交易体量有所提升。2021年创业板上市公司总市值超14万亿元,达到近几年最高点,注册制改革以来,创业板日均成交额为2343亿元(20200824-20221231),高于2020年8月21日的1624亿元。

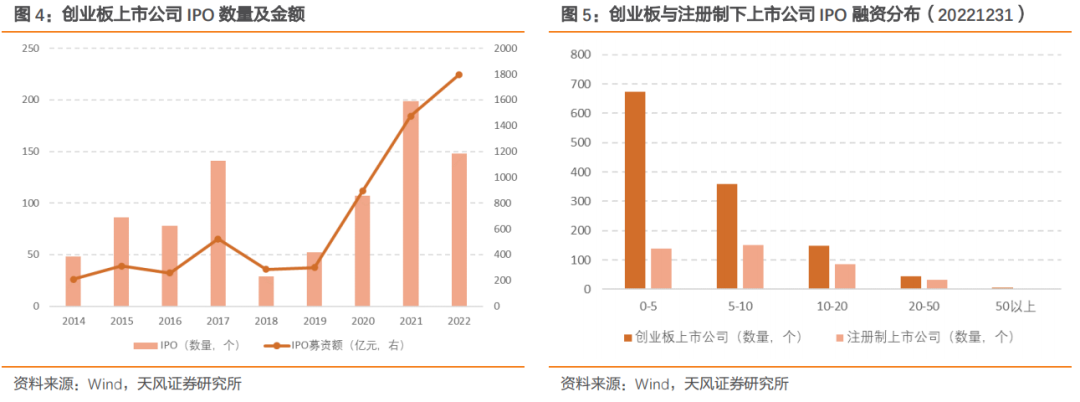

创业板公司直接融资效率不断提升。注册制相比核准制优化了审核流程,使得上市效率提高、审核时间缩短。截至2022年末,创业板上市公司首发募集资金累计超8200亿元,平均首发募集资金6.67亿元,其中,注册制下新上市公司首发募集资金近4000亿元,平均首发募集资金9.54亿元,募集资金金额有较大幅度提升。创业板上市公司1033家首发募集资金分布在0-10亿的区间内,占比83.8%,其中674家公司小于5亿元,359家公司募集资金在5-10亿元;注册制下新上市公司首发募集资金151家分布在5-10亿区间内,139家小于5亿元。

业绩持续增长,成长特征凸显。截至2022年12月31日,创业板上市公司总数1232家,截至2022年前三季度,创业板上市公司平均营业收入19.78亿元、平均净利润1.74亿元,分别同比增长20.81%、9.21%。上述1232家公司中,209家公司净利润增幅达50%以上,108家公司净利润翻番。注册制下新上市公司412家,159家公司实现营业收入、净利润双增长,53家公司净利润增幅超50%,36家营业收入增幅超50%,呈现出良好的盈利能力和成长性。

1.2.助力“三创四新”,捕捉专精特精企业

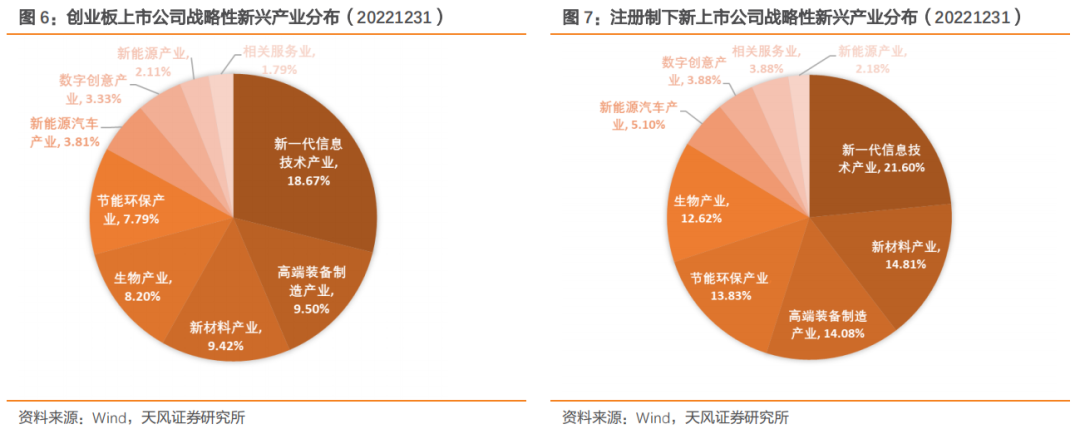

以战略新兴产业为支柱,产业结构优势明显。截至2022年12月31日,创业板1232家公司中,超6成为战略性新兴产业企业,新一代信息技术、高端装备制造、新材料、生物和节能环保五大产业成为创业板公司的主力军。其中,注册制下412家新上市公司,近9成为战略性新兴产业企业,新一代信息技术公司数达到89家,占比超20%,集群化发展趋势明显,华大九天、中伟股份等一批拥有核心技术和创新能力的企业发行上市。

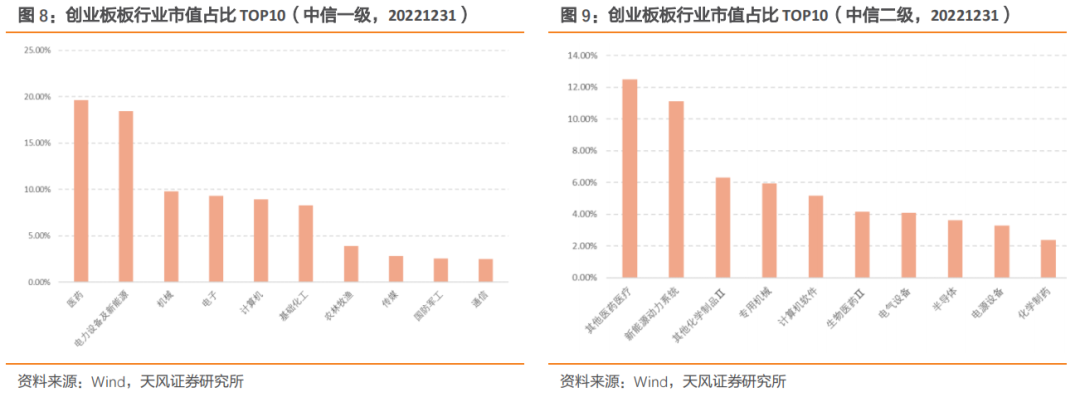

行业分布聚焦成长。从行业市值分布上看,根据中信一级行业分类,创业板指数成分股行业分布较为集中,聚焦于医药(19.64%)、电力设备及新能源(18.47%)、机械(9.81%)、电子(9.30%)以及计算(8.95%)等成长行业。根据中信二级行业分类,创业板上市公司总市值在其他医药医疗与新能源动力系统行业中占比最高,分别为12.50%和11.10%。

把握专精特新企业发展红利。二十大报告指出,支持专精特新企业发展,推动制造业高端化、智能化、绿色化发展。作为服务“三创四新”企业和战略性新兴产业企业的重要平台,创业板助力一批专注于细分市场、聚焦主业、创新能力强、成长性好的专精特新“小巨人”企业发展壮大。近几年,创业板已成为专精特新“小巨人”集聚地,截至2022年12月31日,337家专精特新“小巨人”企业已在创业板上市,占创业板上市公司总数的27%。注册制的实施为创业板服务专精特新“小巨人”效能注入“加速度”,创业板注册制下新上市公司中包含了112家专精特新“小巨人”企业。

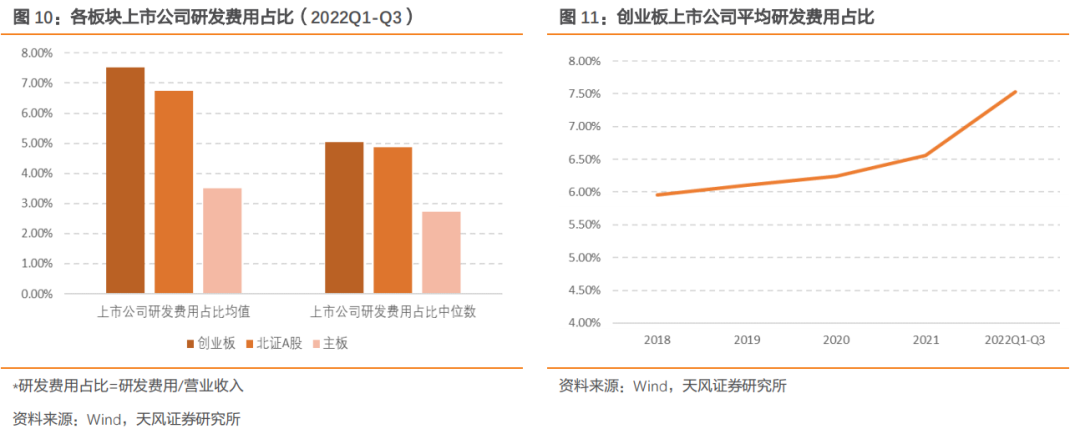

创业板上市公司研发投入占比较高,未来随着科技创新成果的逐步落地,有望推动公司盈利能力明显提升。截至2022年三季度,创业板上市公司研发费用占营业收入比例的均值为7.53%,中位数为5.05%,均高于北证A股和主板的研发费用占比。2018年以来,创业板上市公司平均研发费用占比呈现上升趋势,研发费用占公司营业收入比重更高。未来随着创新项目落地,有望推动公司盈利能力大幅度提升。

1.3.高成长下的高弹性

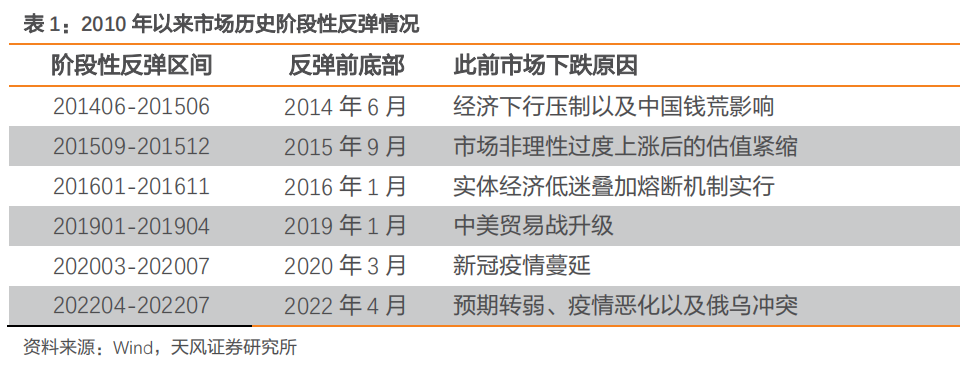

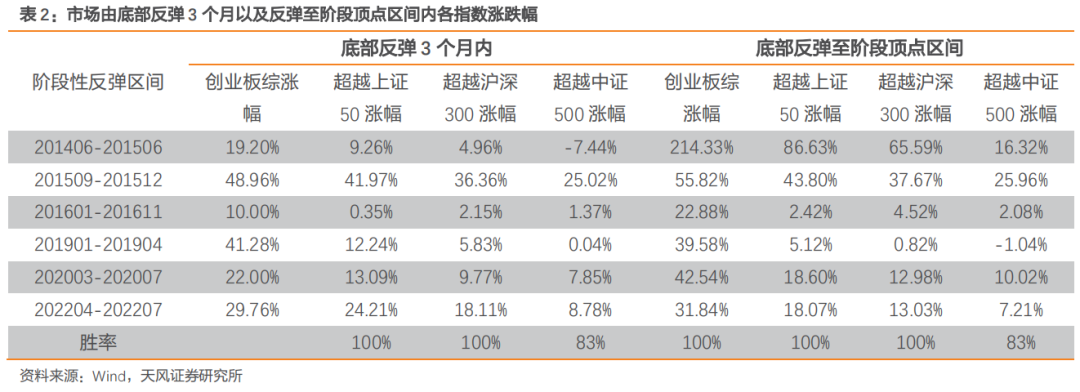

创业板综合指数(“创业板综指数”)包括在创业板上市的全部股票,因此以创业板综合指数走势代替创业板整体走势。自2010年以来,市场经历了六次较为大幅的调整,在此后的阶段性反弹区间内,创业板综指数均展现出较强的反弹力度。在市场由底部反弹3个月以及反弹至阶段顶点区间两种情境下,创业板综指数涨幅均超过上证50指数6次,超过沪深300指数6次,超过中证500指数5次,胜率均分别达到100%、100%、83%,可见其弹性优于其他宽基指数,创业板在市场反转行情中或有更好的表现。

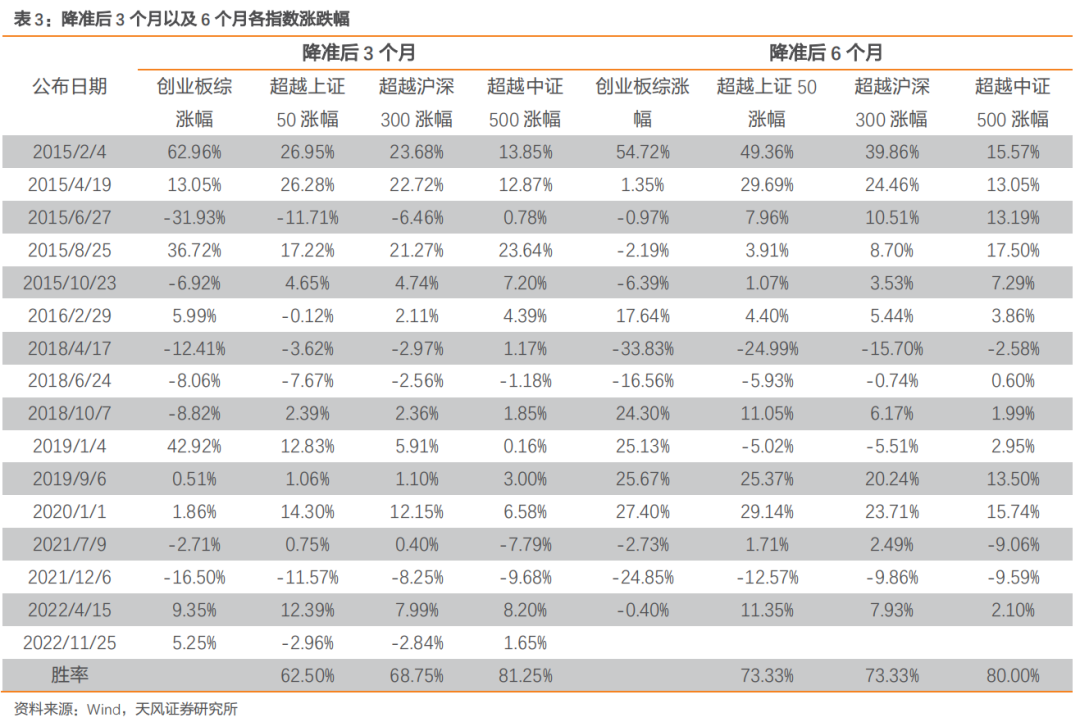

此外,创业板在货币宽松情况下表现也尤为突出。我们统计了从2015起至今的降准信息,对比其他宽基指数,降准后3个月内创业板综指数涨幅胜率均超过60%,6个月内胜率均超过70%,分别超过中证500指数13次和12次,胜率分别达到81.25%和80%。2023年3月17日,中国人民银行宣布,决定于2023年3月27日降低金融机构存款准备金率0.25个百分点,创业板超额收益机会或将再现。

1.4.对接三大重点领域,创业板前景可期

2023两会提出,督促加快科技自立自强步伐,要全面提升产业体系现代化水平。创业板近年来聚焦先进制造、数字经济、绿色低碳等重点领域,引导和支持行业龙头企业引领产业链持续创新,以高质量科技供给带动产业迈向中高端,助力打造自主可控、安全可靠、竞争力强的现代化产业体系。

先进制造引领未来产业发展方向,先进制造业集群呈现蓬勃发展势头。先进制造业集群,是产业分工深化和集聚发展的高级形式,是制造强国的主要标志。“十四五”规划和2035年远景目标纲要提出,推动先进制造业集群发展,鼓励东部地区加快培育世界级先进制造业集群,引领新兴产业和现代服务业发展。近年来,国家发展改革委、工信部、科技部和各省区市纷纷出台支持先进制造业集群建设的政策措施,我国先进制造业集群呈现蓬勃发展势头。

2022年11月,工信部正式公布45个国家先进制造业集群的名单。45个国家级集群2021年主导产业产值达19万亿元,布局建设了18家国家制造业创新中心,占全部国家级创新中心数量的70%,拥有国家级技术创新载体1700余家,培育创建了170余家国家级单项冠军企业、2200余家国家级专精特新“小巨人”企业,成为推动制造业高质量发展的重要载体。45个国家级集群中,新一代信息技术领域13个、高端装备领域13个、新材料领域7个、生物医药及高端医疗器械领域5个、消费品领域4个、新能源及智能网联汽车领域3个,覆盖制造强国建设重点领域,成为引领带动重点行业和领域创新发展的重要力量。

数字经济赋能产业转型升级,相关政策频出推动全面扩展。《“十四五”数字经济发展规划》提出指导思想,要以数据为关键要素,以数字技术与实体经济深度融合为主线,协同推进数字产业化和产业数字化,赋能传统产业转型升级,不断做强做优做大我国数字经济。《发展规划》明确发展目标:到2025年,数字经济迈向全面扩展期,数字经济核心产业增加值占GDP比重达到10%。此外,还提出了一系列发展主要指标:

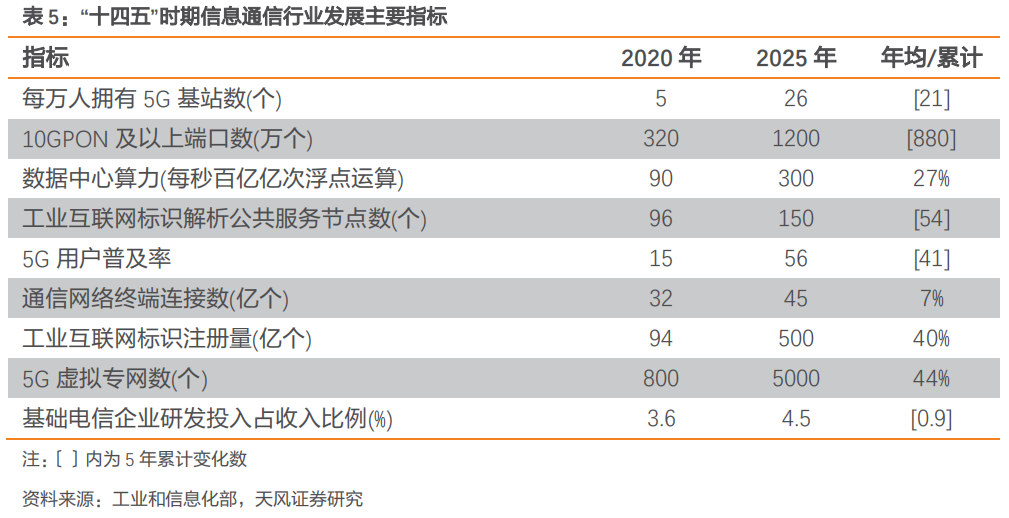

通信网络为数字经济发展作支撑。工信部《“十四五”信息通信行业发展规划》对5G、千兆光纤、物联网、绿色数据中心、工业互联网等方面制定了具体的目标:通信网络基础设施保持国际先进水平、数据与算力设施服务能力显著增强、融合基础设施建设实现重点突破、数字化应用水平大幅提升、行业治理和用户权益保障能力实现跃升、网络和数据安全保障能力有效提升、绿色发展水平迈上新台阶。同时工信部还制定了明确的量化发展目标:

“双碳”政策驱动新能源,力促绿色低碳发展。2021年10月24日,中共中央、国务院《关于完整准确全面贯彻新发展理念做好碳达峰碳中和工作的意见》要求2025/2030/2060年国内非化石能源消费比重预计分别达到约20%、25%、80%以上。为深入贯彻落实双碳重大战略决策,2021年10月国务院关于印发《2030年前碳达峰行动方案》,重点实施“碳达峰十大行动”,能源绿色低碳转型行动方面,大力发展新能源,构建新能源占比逐渐提高的新型电力系统。

绿色成为发展的普遍形态。党的二十大报告提出,推动经济社会发展绿色化、低碳化是实现高质量发展的关键环节。在国家发展大局中,“经济—能源—环境”三方关系正在向“绿色产业—清洁能源—碳达峰碳中和”目标同步演化。梳理地方两会公布的发展蓝图可以发现,各地正加紧布局新能源、新材料等绿色低碳领域,打造节约资源和保护环境的产业结构。新疆提出,要大力发展新能源新材料等战略性新兴产业集群,大力发展硅基新材料产业;甘肃强调,要大力发展新能源、新材料、先进装备制造业,打造全国重要的清洁能源基地。国家能源局表示,我国风电光伏年新增装机1亿千瓦以上、年发电量1万亿千瓦时以上已成为新常态。2022年,新能源汽车产销量分别完成705.8万辆和688.7万辆,同比增长均超过90%。

2. 创业板动量成长指数投资价值分析

2.1.简介

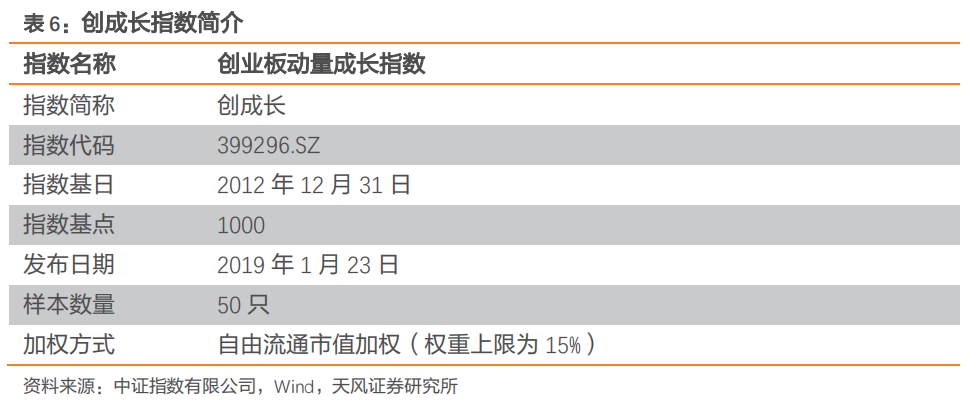

创业板动量成长指数(简称“创成长”)反映创业板中具备良好成长能力、且动量效应明显的上市公司整体运行情况,向市场提供更丰富的指数化投资标的。指数样本实施季度定期调整,样本调整实施时间定于每年3月、6月、9月和12月的第二个星期五的下一交易日。

创业板动量成长指数从成长、动量两个维度对上市公司进行综合评价,具体步骤为:

(1)将选样空间内的股票,按过去半年的日均自由流通市值从大到小排序,选取排名在前30%的股票:

(2)对(1)中选取的股票,按照成长、动量两个维度,共六个指标计算指标得分。具体指标如下:

成长因子:

收入增长:最新一季度收入同比增长率;

利润增长:最新一季度利润同比增长率;

息税前利润增长:最新一季度息税前利润(EBIT)同比增长率;

动量因子:

52周新高:当前股价除以过去52周高点的比例;

12M-IM动量:上12个月至上个月的累计收益;

12M-1M超额收益动量:上12个月至上个月的累计超额收益(相对于全A市场市值加权组合);

(3)将(2)中得到的各股票指标的指标得分,按照该股票所属的行业进行归一化处理(动量因子除外),得到Z得分。再按照指标所属的因子维度,计算 Z得分的算术平均值,得到两个因子的得分:

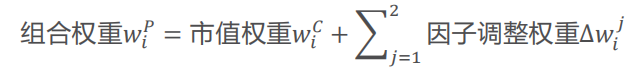

(4)每只股票以自由流通市值权重为基础,根据各因子得分情况进行倾斜加权(每只股票根据因子得分和自由流通市值情况进行相应的因子权重分配,得分越高、自由流通市值越大,则因子权重越大),计算各股票的组合权重,选取排名靠前的50只股票。组合权重计算公式如下:

2.2.大市值权重高,流动性较好

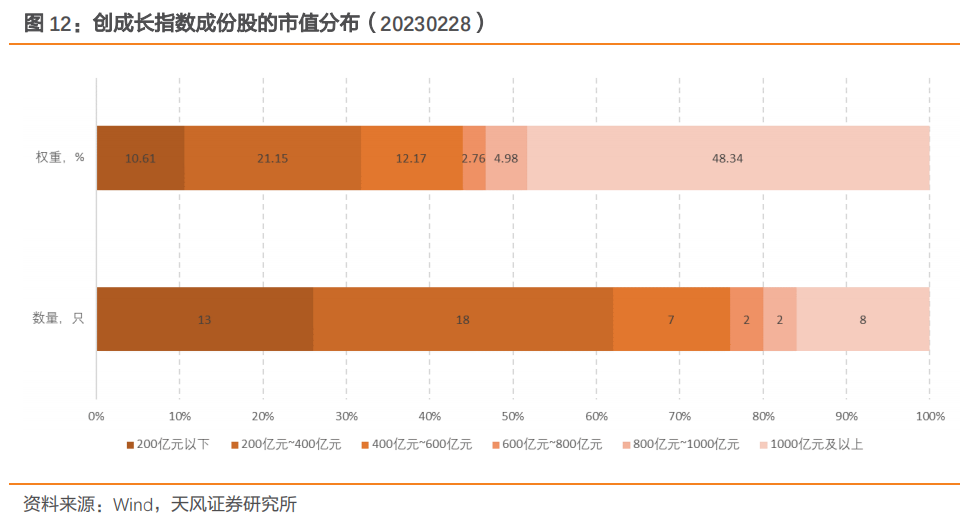

截至2023年2月28日,创业板动量成长指数中有10只成份股的总市值分布在800亿元及以上,权重占比53.32%;有9只成份股的总市值分布在400亿元至800亿元之间,权重占比14.93%;剩余31只成份股的总市值分布在400亿元以下,权重占31.76%。

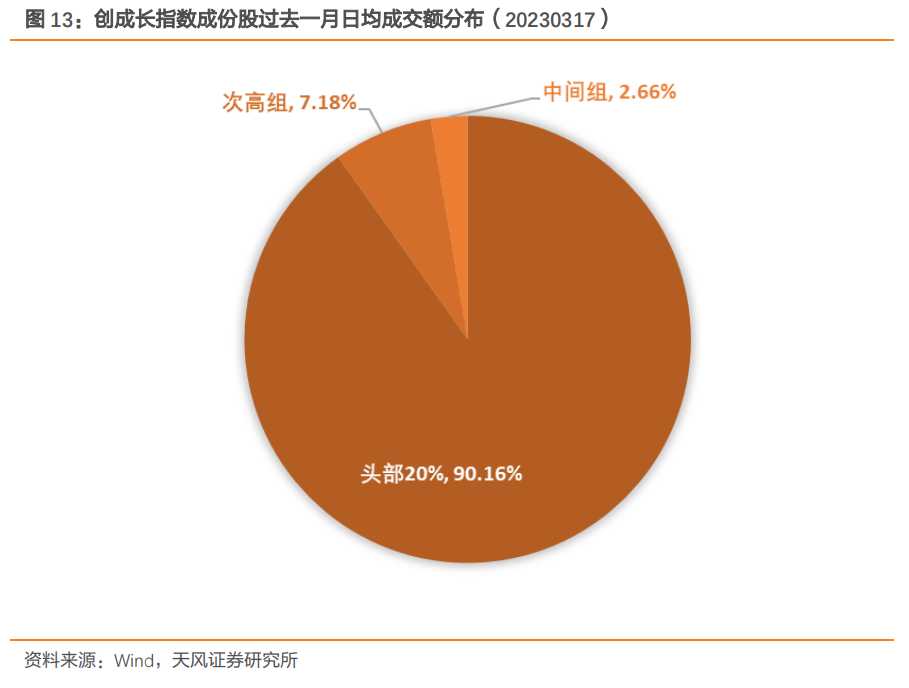

将全市场的股票按照过去一月的日均成交额分为5组,根据成份股权重计算,截至2023年3月17日,创成长指数中处于头部20%区间的成份股权重占比为90.16%,处于次高组的权重占比为7.18%,处于中间组的权重占比为2.66%,流动性较为充裕。

2.3.聚焦成长行业

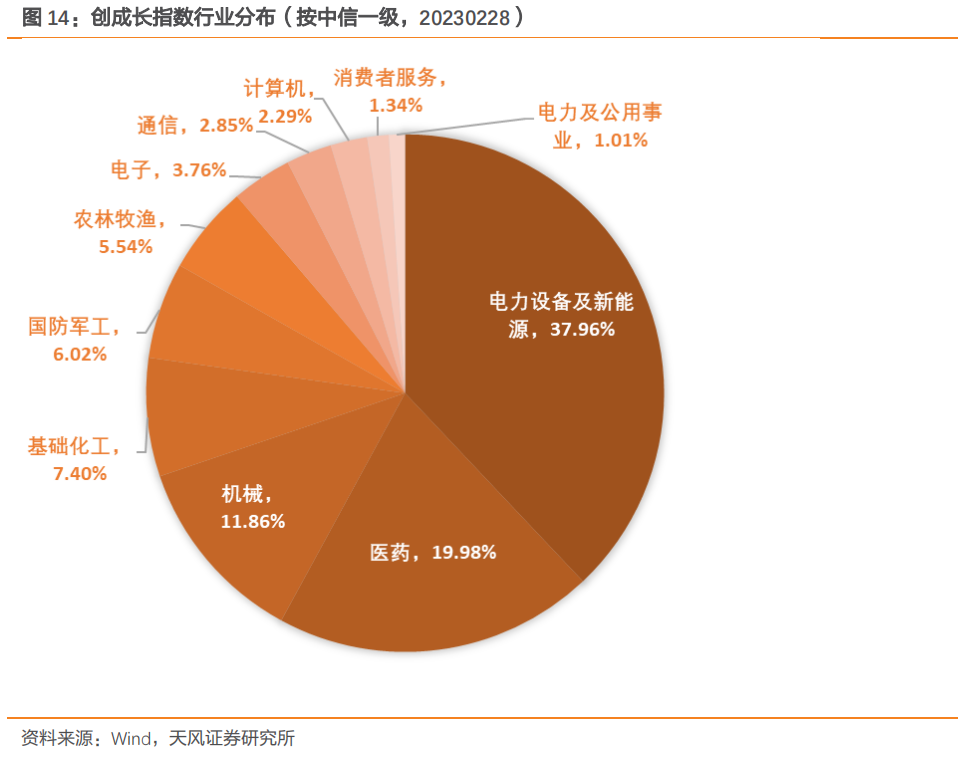

截至2023年2月28日,创成长指数成份股覆盖11个中信一级行业,集中于电力设备及新能源、医药、机械行业等成长行业,权重分别为37.96%、19.98%、11.86%,合计权重近70%。整体来看,创成长指数聚焦成长行业,成长属性突出。

2.4.指数估值处于历史低位

以2019年1月23日至2023年3月17日为样本期,截至2023年3月17日,创成长指数市净率为5.84倍,分位点水平为5.27%;当前市盈率为36倍,分位点水平为0.7%。从市净率和市盈率的角度来看,当前创成长指数估值处于历史较低水平,安全性较好,具备投资性价比。

2.5.成长性较好

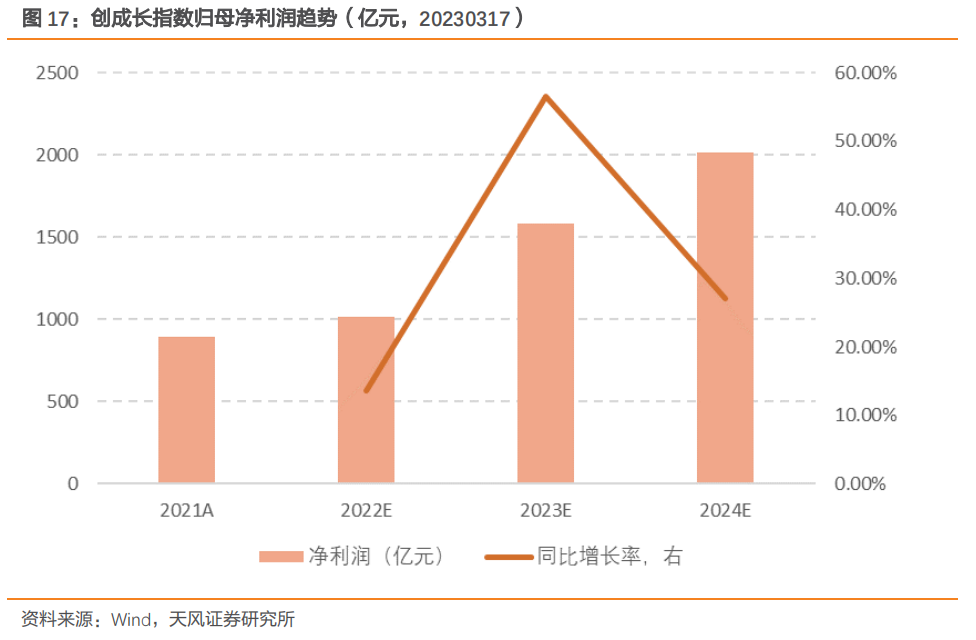

自2021年开始统计,创成长指数的归母净利润保持增长趋势。截至2023年3月17日,根据万得一致预期数据,2022E一致预测归母净利润增速达13.67%,2022-2024年预期年复合增长率为31.24%,预期增速良好。

2.6.业绩表现良好,具备弹性优势

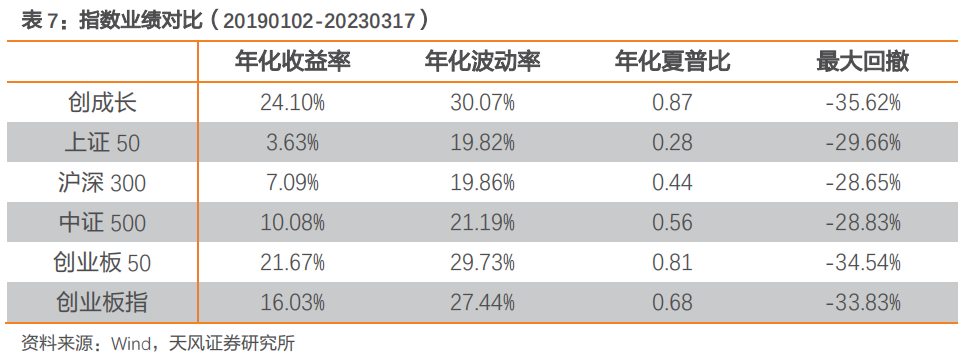

以2019年1月2日到2023年3月17日为样本期,创成长指数年化收益率为24.10%,年化夏普比为0.87,均跑赢上证50、沪深300、中证500、创业板50和创业板指,年化波动率方面,创成长指数为30.07%,高于其他宽基指数,具备反弹优势。

从指数净值来看,自2019年以来,在每一轮上涨中创成长指数涨幅均优于其它市场主要宽基指数,具备高弹性优势。截至2023年3月17日,创成长指数的净值为2.48,均高于上证50、沪深300、中正500、创业板50和创业板指。

3. 总结

2009年10月23日,筹备十年的创业板在深圳正式开板,专为暂时无法在主板上市的创业型企业、中小企业和高科技产业企业提供融资途径和成长空间。2020年8月24日,创业板改革并试点注册制正式落地,迈入2.0时代。注册制下新上市公司首发募集资金近4000亿元,平均首发募集资金9.54亿元,募集资金金额有较大幅度提升。创业板上市公司业绩持续增长,成长特征凸显,注册制下新上市公司159家实现营业收入、净利润双增长,53家公司净利润增幅超50%,36家营业收入增幅超50%。

创业板以战略新兴产业为支柱,产业结构优势明显。注册制下新上市公司近9成为战略性新兴产业企业,新一代信息技术公司数达到89家,占比超20%。截至2022年底,337家专精特新“小巨人”企业已在创业板上市,占创业板公司总数的27%。上市公司研发投入占比较高,未来随着科技创新成果的逐步落地,有望推动公司盈利能力明显提升。

自2010年以来,市场经历了六次较为大幅的调整,在此后的阶段性反弹区间内,创业板综指数均展现出较强的反弹力度,在市场反转行情中或有更好的表现。此外,创业板在货币宽松情况下表现也尤为突出。对比其他宽基指数,降准后3个月内创业板综指数涨幅胜率均超过60%,6个月内胜率均超过70%。2023年3月17日,中国人民银行宣布,决定于2023年3月27日降低金融机构存款准备金率0.25个百分点,创业板超额收益机会或将再现。

创业板近年来聚焦先进制造、数字经济、绿色低碳等重点领域,引导和支持行业龙头企业引领产业链持续创新。先进制造业集群呈现蓬勃发展势头;相关政策明确提出一系列发展主要指标,推动数字经济全面扩展;“双碳”政策驱动新能源,力促绿色低碳发展。

创业板动量成长指数(简称“创成长”)反映创业板中具备良好成长能力、且动量效应明显的上市公司整体运行情况,向市场提供更丰富的指数化投资标的。该指数偏向大市值,流动性较好,聚焦成长行业,当前估值处于历史低位,一致预测净利润增速较快,业绩表现良好,具备高弹性优势,风险收益表现突出,具备配置价值。

关注我们

风险提示:本报告基于指数历史数据分析,市场环境、政策变动等因素皆可能使得指数投资价值分析失效。

注:文中报告节选自天风证券研究所已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告

《科技赋能创造,创新引领发展》

对外发布时间

2023年3月24日

报告发布机构

天风证券股份有限公司

(已获中国证监会许可的证券投资咨询业务资格)

本报告分析师

吴先兴 SAC 执业证书编号:S1110516120001

点击右下角“赞”或“在看”,及时获取最新推送!

本篇文章来源于微信公众号: 量化先行者