稳字当头,以守为攻:华宝标普中国A股红利机会ETF(562063)正在发行

导读

1.近期红利指数投资价值分析:

国内经济低位波动,红利策略以守为攻:2023年10月,制造业PMI指数录得49.5%,重回荣枯线下。具有盈利稳定特质、并且能够抵御市场波动的红利资产值得关注,以稳为主,以守为攻。

股债利差扩大,红利资产投资性价比凸显:银行理财收益率持续下行;国债长端利率短期也易下难上。相比而言,红利资产当前股息率正处于历史较高水平。货币宽松背景下,股债利差可能进一步扩大。对比国债和货币基金,红利配置价值凸显。

市场波动率存在上行可能,有助红利策略获取超额:今年以来市场波动率呈现低位震荡的状态。从目前波动率的情况来看,市场波动率有一定概率出现回升,红利指数可能获取一定超额收益。

中长期看,上市公司分红水平和质量双升:近年来,上市公司分红的意愿持续提升,分红金额不断升高。证监会减持新规将减持和分红挂钩,将进一步激励A股市场上的公司提高分红意愿。中长期看,上市公司有望分红水平和质量双升;高分红股票将具有更鲜明的特征,具有更加重要的投资价值。

2.标普中国A股红利机会指数从沪深A股中选取100只流动性好、盈利稳定且股息率较高的股票作为指数样本股,采用股息率加权,在满足多样性、稳定性和可交易性要求的同时,帮助投资者跟踪A股市场的高红利股票。

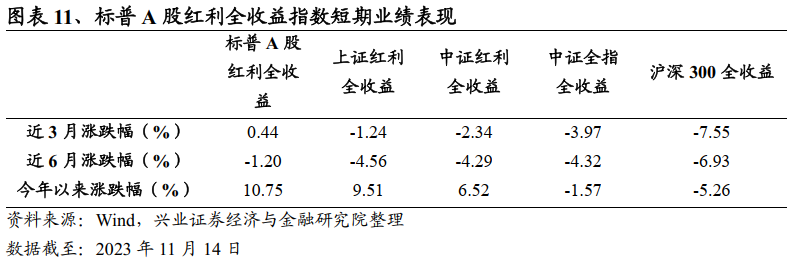

指数表现:指数今年来累计涨幅为10.75%,优于上证红利全收益和中证红利全收益指数的同期业绩表现。

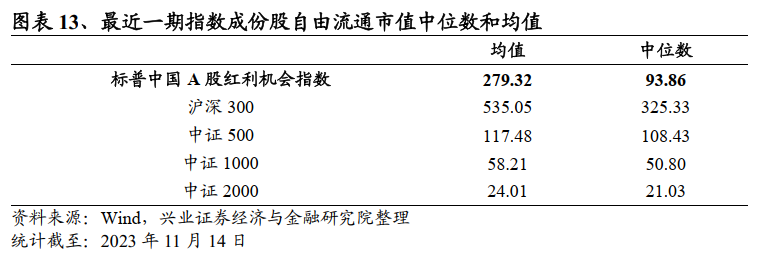

指数市值分布:成份股平均市值为279.32亿元,偏向中盘风格。

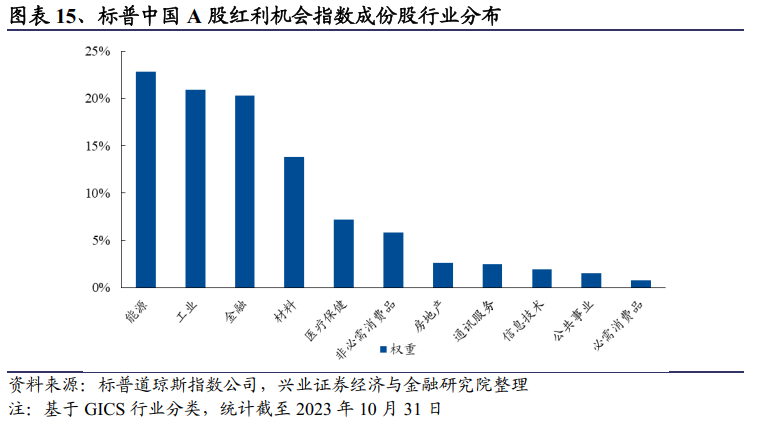

指数行业分布:能源、工业和金融为指数成份股的前三大行业,权重分别为22.8%、20.9%、20.3%。

指数特征:指数成份股股息率均处于较高水平,重仓股的平均股息率为14.7%,有效捕捉股票的高股息风格。

3.华宝标普中国A股红利机会ETF(562063)基金正在发行,于2023年11月20日至2023年12月4日期间进行发售。该产品跟踪华宝标普中国A股红利机会指数,基金经理为胡洁。其对应的场外基金(501029)自2017年成立以来表现优异。

基金跟踪误差较低:自成立以来,基金相对于标普中国A股红利机会指数的年化跟踪误差为2.05%,低于4%的跟踪误差阈值。

基金业绩表现突出:今年以来基金绝对收益为9.55%,同期上证指数、深证成指、沪深300与创业板指的涨跌幅分别为-1.07%、-9.17%、-7.48%和-14.57%。基金表现超越同期各市场指数表现。

风险提示:历史业绩不代表未来。

1、红利指数投资价值分析

1.1

国内经济低位波动,红利策略以守为攻

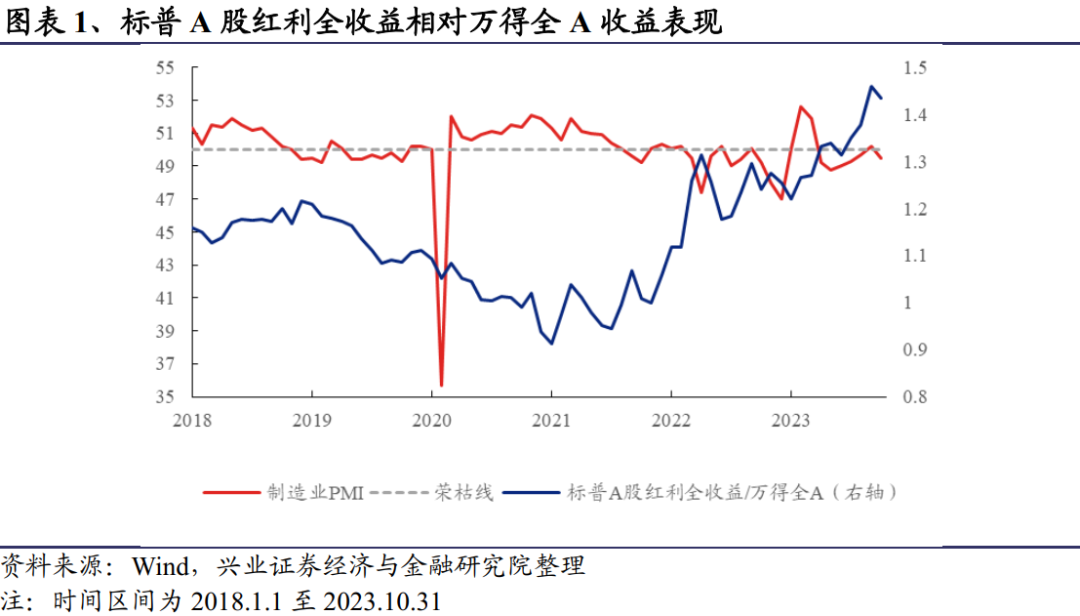

当前我国经济增长仍面临一定的不确定性。2023年10月,制造业PMI指数录得49.5%,较上月下降0.7%,重回荣枯线下。

回看过去,红利指数相对大盘表现与PMI指数呈一定的负相关性。在制造业PMI承压时,配置红利的策略较为占优。具有盈利稳定特质、并且能够抵御市场波动的红利资产值得关注,以稳为主,以守为攻。

1.2

股债利差扩大,红利资产投资性价比凸显

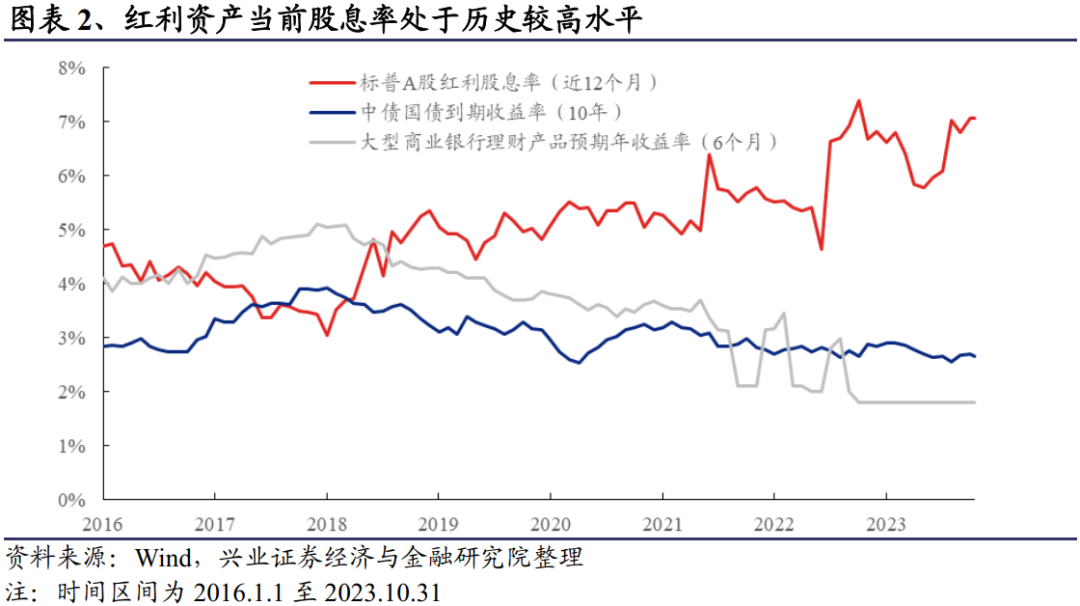

当下银行理财收益率持续下行;另一方面,流动性宽松下国债长端利率短期也易下难上。相比而言,红利资产当前股息率正处于历史较高水平,且与10年国债收益率的利差超过3%。在货币宽松的背景下,股债利差有望进一步扩大。对比国债和货币基金收益率,红利配置价值凸显。

1.3

市场波动率存在上行可能,有助红利策略获取超额

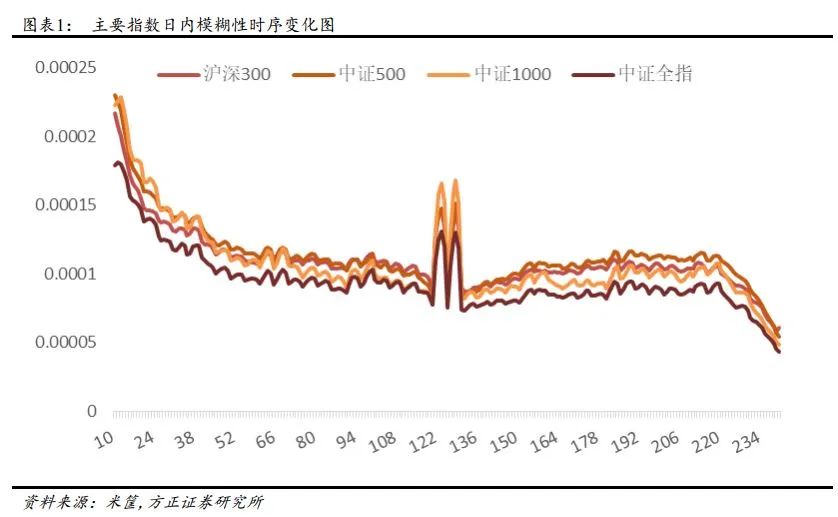

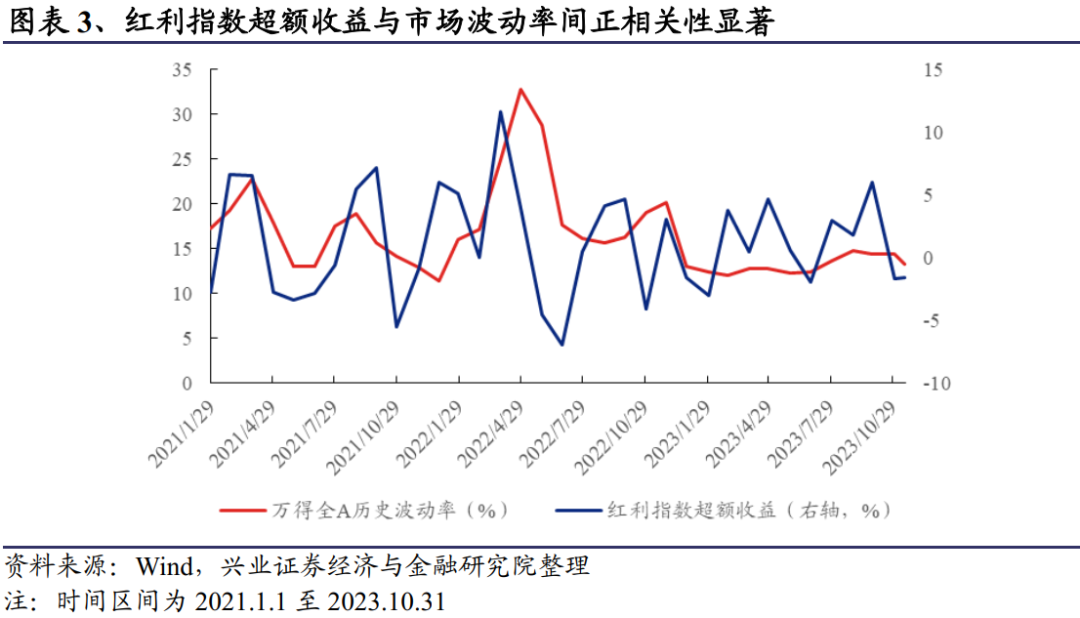

从历史回测来看,红利指数月度超额收益率与市场波动率之间具有正相关性。并且近两年红利指数超额收益与市场波动率之间的相关性尤其显著,自2021年以来,两者相关性达18.93%。

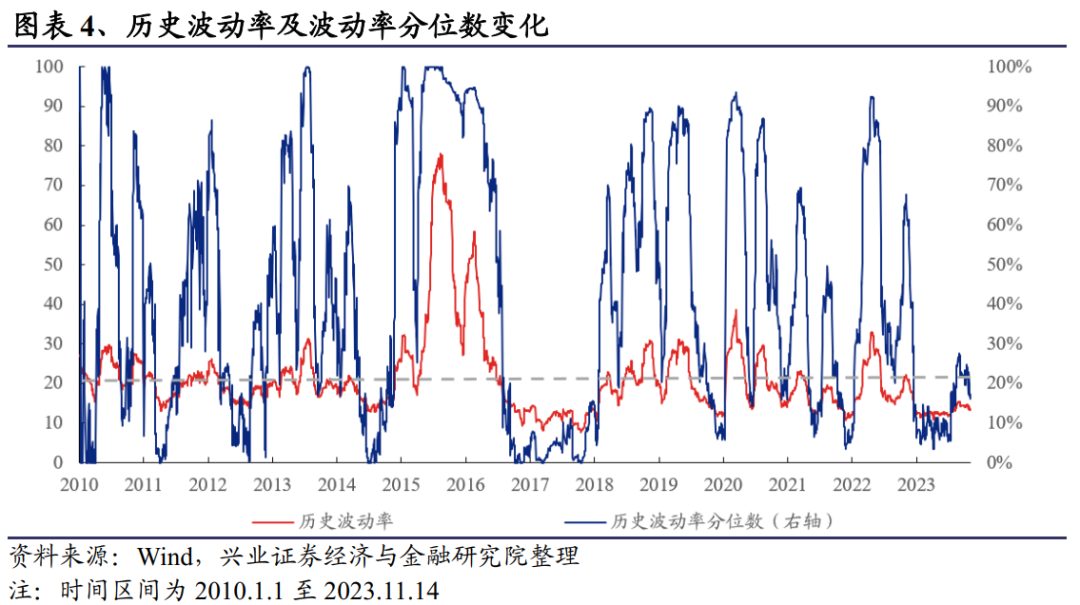

今年以来,市场波动率呈现低位震荡状态:在2023年4月18日,波动率到达3.3%的历史极低分位数后,重新回到10%至30%分位数区间内震荡,整体保持低位。目前市场波动率位于历史16.0%分位数。

从历史上市场波动率分位数的变化规律来看,历史上波动率降低到20%分位数以下的低点之后,通常会快速扭头向上。从目前波动率的情况来看,市场波动率可能回升。在市场波动率预期回升的背景下,红利指数可能获取一定超额收益。

1.4

中长期看,上市公司分红水平和质量双升

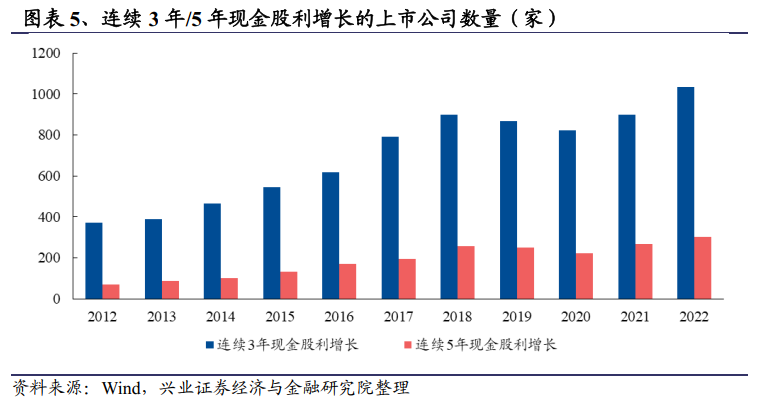

分红是上市公司回报投资者的重要途径,长期稳定的现金股息是衡量上市公司投资价值的重要标志。2013年红利新政实施后,A股市场上市公司的分红机制得到进一步规范,这对增加投资者回报、提振资本市场信心起到了重要作用。

近年来,上市公司分红的意愿持续提升,分红金额逐渐升高。截至2022年12月31日,全市场连续3年现金股利增长的上市公司数达到1034家,较上年增加135家;连续5年现金股利增长的上市公司数为302家,较上年增加36家。

2023年8月27日,证监会发布《证监会进一步规范股份减持行为》,指出最近三年未进行现金分红、累计现金分红金额低于最近三年年均净利润30%的,控股股东、实际控制人不得通过二级市场减持本公司股份。新规将减持和分红挂钩,旨在进一步激励A股市场上的公司提高分红意愿,增加投资者的收益。通过限制减持行为,证监会希望促使控股股东和实际控制人更加注重公司的长期发展,并鼓励上市公司与股东共享盈利回报。

这一举措有助于进一步规范股份减持行为,提升市场的稳定性和透明度,促进投资者的信心和市场的健康发展。同时,它也为公司治理提供了更好的保障,确保股东利益和公司长期发展的平衡。在减持新规的影响下,A股上市公司有望进一步提升分红水平和质量,高分红的股票作为一类重要的投资类型,中长期来看将具有更鲜明的特征,具有更加重要的投资价值。

2、标普中国A股红利机会指数

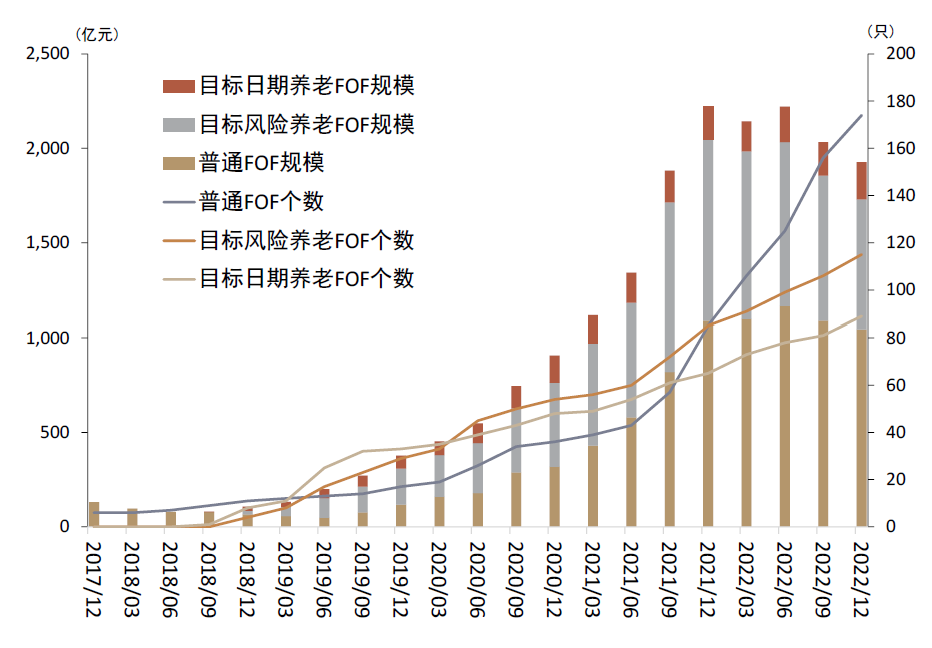

从海外市场的经验来看,红利指数与红利指数产品在海外市场的指数相关产品中占据着举足轻重的地位,涌现了包括标普、MSCI、富时罗素等在内的系列红利指数。

标普中国A股红利机会指数作为标普系列指数中聚焦于中国A股市场高红利股票的指数,为投资者获取A股市场高分红股票的收益提供了重要工具。

2.1

指数基本信息

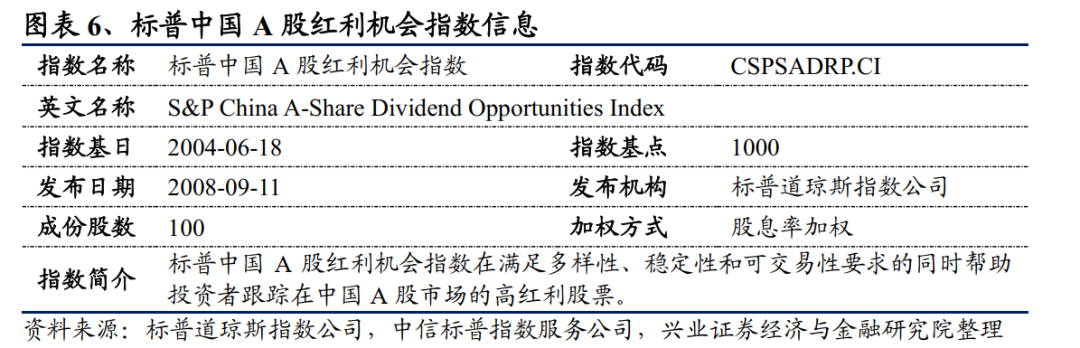

标普中国A股红利机会指数发布于2008年9月11日,以2004年6月18日为基日,以1000点为基点。指数从沪深A股中选取100只流动性好、盈利稳定且股息率较高的股票作为指数样本股,采用股息率加权,在满足多样性、稳定性和可交易性要求的同时,帮助投资者跟踪A股市场的高红利股票。

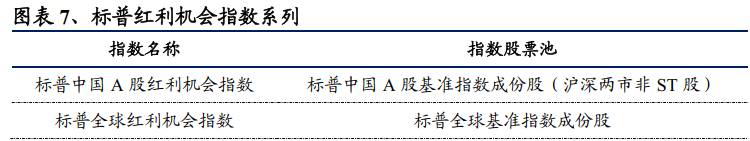

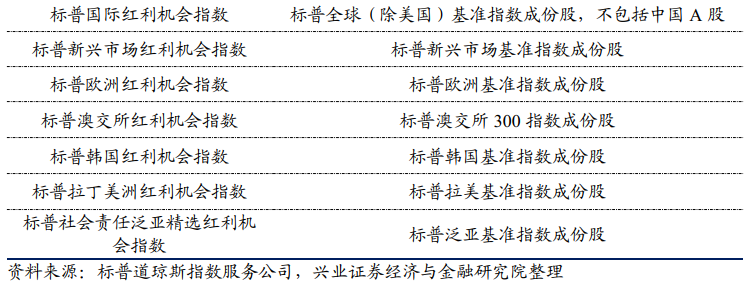

标普中国A股红利机会指数属于标普红利机会指数系列中的一员。标普红利机会指数系列由标普道琼斯指数公司发布,具备成熟的编制方案和稳固的研究体系支持。该系列指数涵盖了全球、欧洲、亚洲等多个市场。系列指数筛选成份股的核心变量是股息率(或经过波动率调整的股息率),并采用股息率加权的方式进行权重分配(澳交所红利机会指数除外)。每个指数根据所在市场的不同特征进行适应性调整,编制方案的细节因地制宜、有所差异。

2.2

指数编制方式

我们对标普中国A股红利机会指数的编制方式进行梳理。

1.选样标准

标普中国A股红利机会指数对于样本股的筛选步骤如下:

(1) 基本筛选条件:沪深A股,非 ST、*ST股票;

(2) 流动性筛选:流通市值大于10亿元(对于指数现有成份股,流通市值应大于9亿元),近六个月日均成交额达到2000万元(对于指数现有成份股,日均成交额应达到1800万元);

(3) 盈利筛选:盈利能力方面,近12个月EPS(LTM)为正值;盈利增长方面,最新年度的EPS必须大于三年前的EPS,指数现有成份股倘在连续两个重新调整期均无法满足盈利增长指标,则从指数中剔出;

(4) 股息率筛选:股息记录方面,近2年每年均派发股息;派息比率方面,股票的每股派息与每股盈利的比率须低于100%;股息率方面,按近12个月历史股息率排序,筛选排名最高的100只股票。在重新调整时,若现有成份股排在前150名内,则保留在指数中,否则将予以剔出,补入下一名非指数成份股。

2.加权方式

标普中国A股红利机会指数采取股息率加权,这样可以进一步给予高股息的股票更高的权重。个股权重上限设为3%,GICS行业权重上限设为33%。

3.调整频率

标普中国A股红利机会指数的样本股每半年调整一次,调整日期分别为6月和12月的最后一个交易日,自1月和7月的最后一个交易日收市后生效。

综上,标普中国A股红利机会指数在筛选样本股时重点考虑了股息率的信息,选取100只流动性好、盈利稳定且股息率较高的股票作为指数样本股,采用股息率加权,在满足多样性、稳定性和可交易性要求的同时,帮助投资者跟踪A股市场的高红利股票。

2.3

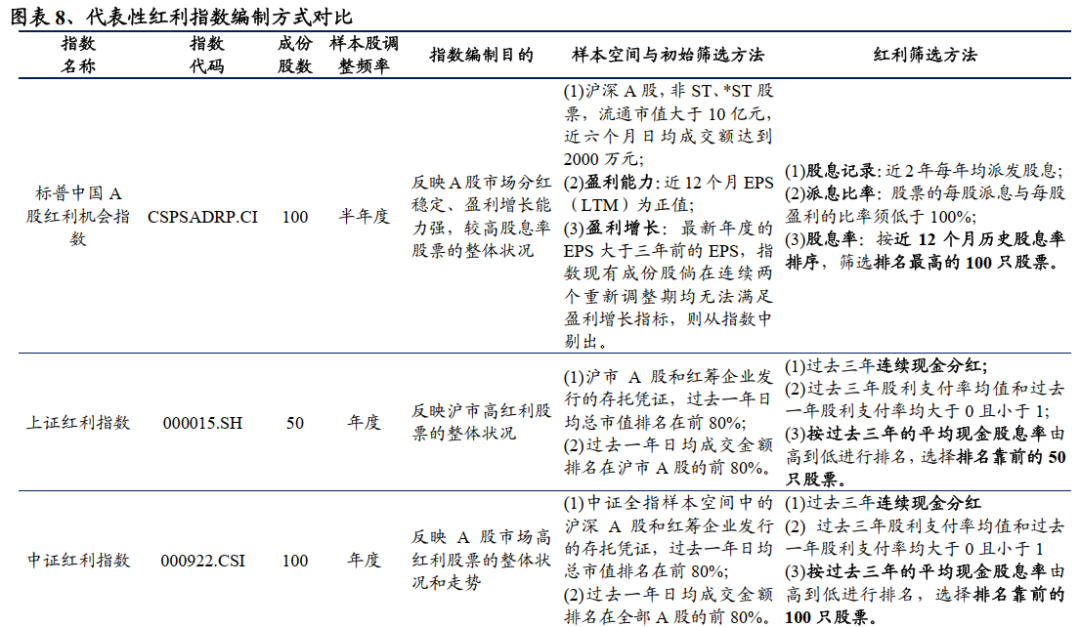

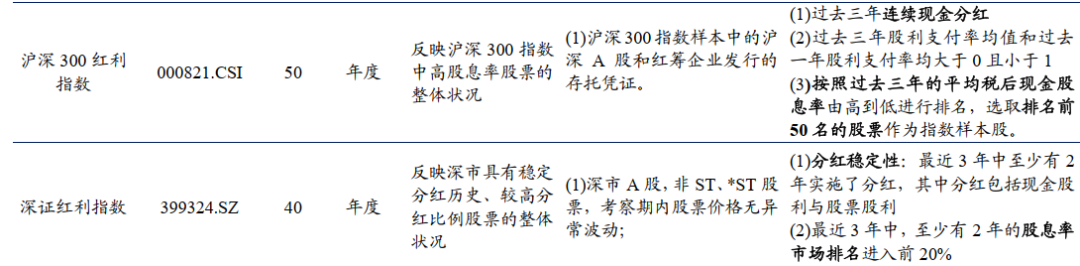

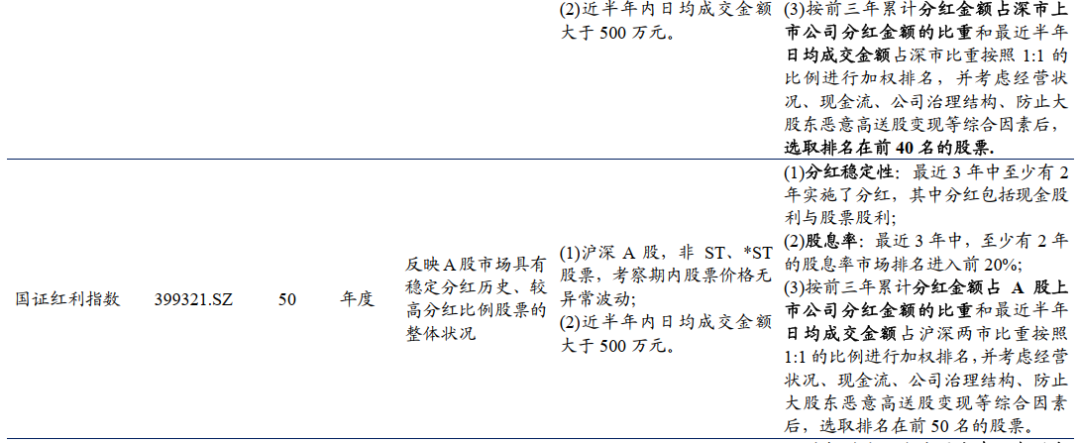

红利指数编制方式对比

自2005年上交所发布国内第一只红利指数以来,国内的红利指数不断扩充,逐渐丰富。目前,国内与红利有关的主题指数接近100个,包括上证红利系列、深证红利系列、中证红利系列、标普红利系列、MSCI红利系列等。根据编制目标与编制方式的不同,红利指数可以分为以下3个主要的类型:

1、高股息率指数:大多数红利指数以获取高股息率为出发点,比如标普中国A股红利机会指数、上证红利指数、中证红利指数、沪深300红利指数。

2、股息增长指数:部分指数不仅关注于高股息率,还根据股息增长水平进行了一定程度的筛选,以获取公司成长带来的收益,比如中证红利增长策略指数。

3、多因子Smart Beta指数:多因子Smart Beta指数在获取高股息率的同时,还筛选出了具有高质量、低波动等风格特征的上市公司,从多个风格维度共同筛选优质上市公司,比如中证红利低波100指数、中证红利成长低波指数等

2.4

指数表现

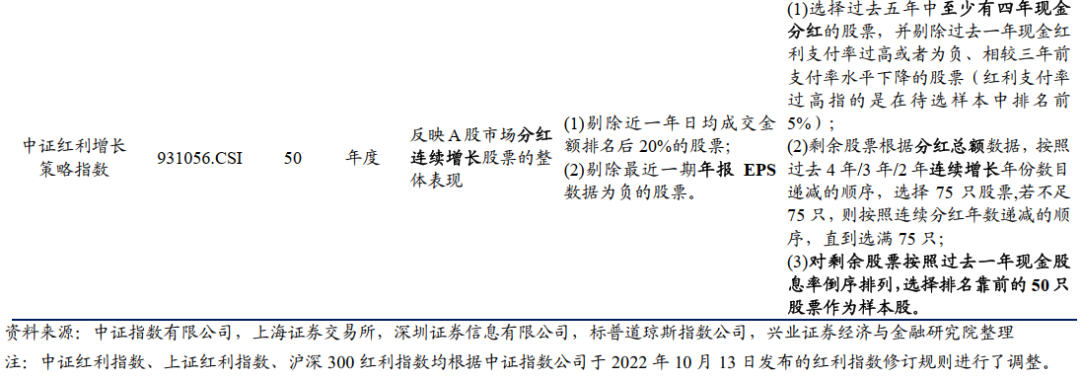

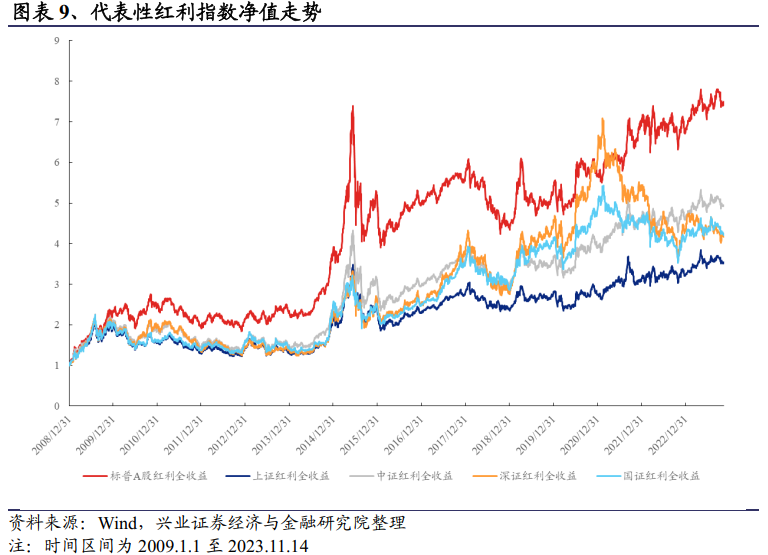

从各个代表性红利指数的历史净值表现来看,标普中国A股红利机会指数具有较为优异的表现,并且长期来看超额收益具有较强的稳定性与持续性。

从2009年1月1日至2023年11月14日,标普中国A股红利机会全收益指数累计收益率达647.7%,年化收益率达14.9%,年化夏普比率为0.72,在主流红利指数中处于较高水平。同期上证指数与深证成指的年化收益率仅为3.6%与3.0%。

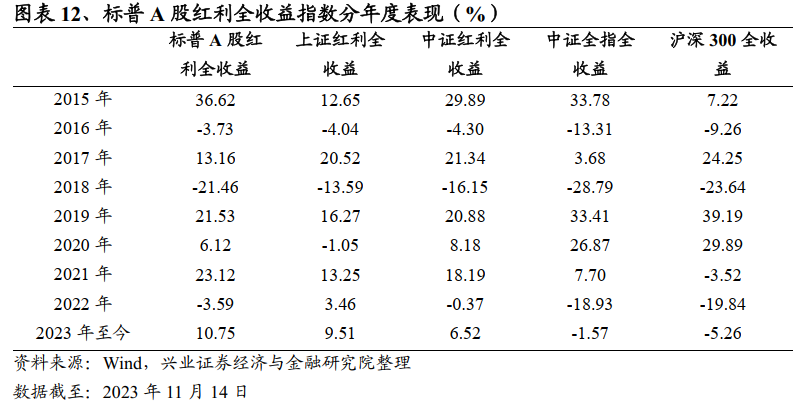

今年以来,标普A股红利全收益指数累计涨幅达10.75%,战胜上证红利全收益和中证红利全收益指数,表现优异。分年度来看,在大部分年份,标普A股红利全收益表现优于上证红利全收益和中证红利全收益,对比全市场表现突出。

2.5

指数市值分布:偏向中盘风格

指数配置偏向中盘风格。按指数成份股的均值和中位数来看,标普中国A股红利机会指数最新一期成份股自由流通市值均值为279.32亿元,介于沪深300和中证500之间;中位数为93.86亿元,略低于中证500成份股的中位数。

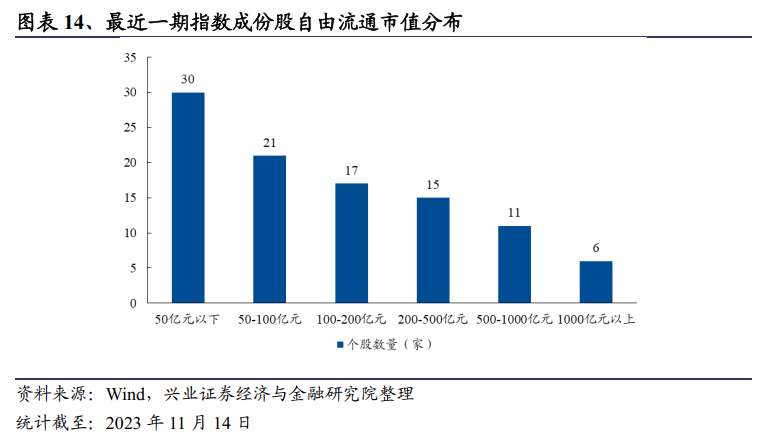

指数的成份股市值合计超过25000亿元,成份股加权平均市值为279.32亿元。流通市值50亿美元以下的股票有30只;流通市值50-100亿元之间的股票有21只;流通市值在100-200亿元之间的股票有17只;流通市值在200-500亿元之间的股票有15只;流通市值在500-1000亿元之间的股票有11只;流通市值超过1000亿元的股票有6只。

2.6

指数行业分布:配置于能源、工业和金融

根据标普中国A股红利机会指数最近一次调整后的样本股,对其成份股的行业分布进行分析:截至2023年10月31日,能源、工业和金融为指数成份股的前三大行业,权重分别为22.8%、20.9%、20.3%,材料、医疗保健、非必需消费品等也具有较高权重。

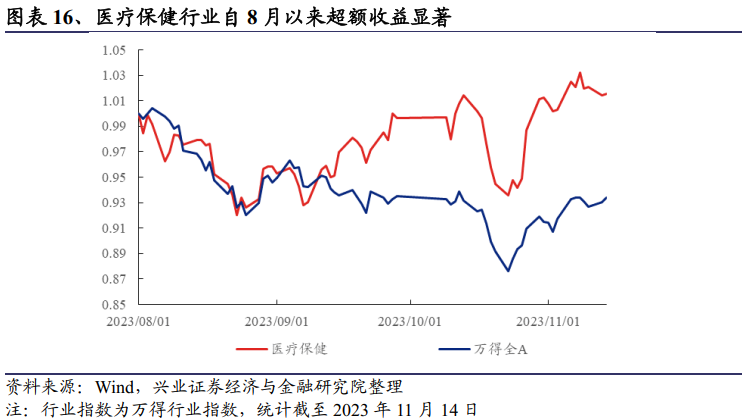

由于标普中国A股红利机会指数按股息率来对成份股进行加权,且采用半年度调仓,与其他的一些红利指数相比,该指数权重更偏向低估值个股。如之前回撤较大的医疗板块,随着板块股息率的上升,该行业在指数中获得相对较高权重。

而自8月以来,医疗保健呈现较稳健的走势,相对于市场有显著的超额收益。相较中证红利指数而言,标普中国A股红利机会指数在低估值行业中具有较高的权重,有利于投资者获取该行业近期的投资机会。

2.7

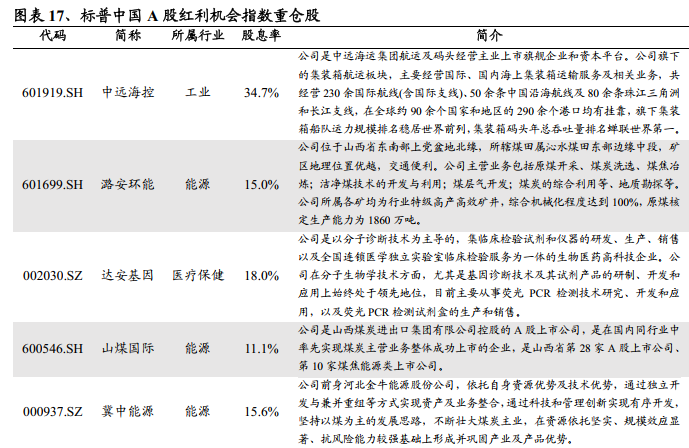

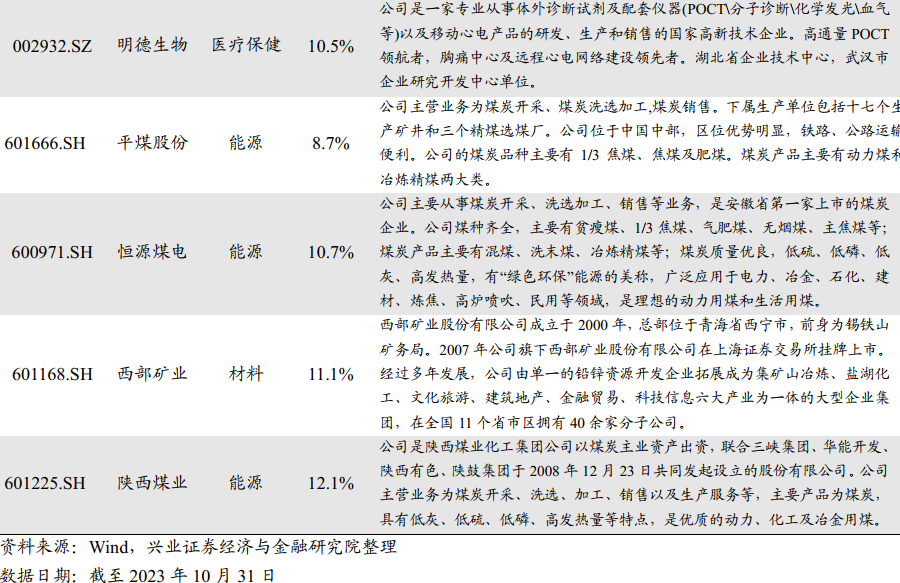

指数成份股:重仓高股息公司

指数重仓股涵盖工业、能源、医疗保健等行业。重仓股中包含中远海控、潞安环能、达安基因等高股息率股票。重仓股的平均股息率为14.7%。

2.8

指数特征:红利属性突出

标普中国A股红利机会指数根据历史股息率筛选出股息率最高的100只股票,并且采用股息率加权,可以较好地筛选出高分红的股票,分享高分红股票的股息收益与增值收益。

与之相比,红利增长策略指数与多因子Smart Beta指数同时考虑了红利因子、成长因子、低波因子等,筛选出的股票具有低估值、高成长、低波动等多重风格,组合风格较为杂糅。相比之下,标普中国A股红利机会指数更有利于投资者捕捉单一风格带来的收益。

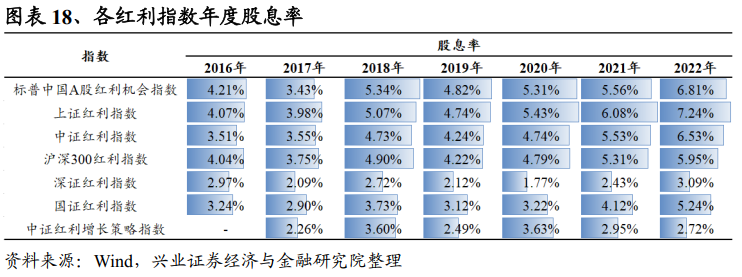

我们对每个指数历年的股息率进行了统计,可以发现,在各个红利指数中,标普中国A股红利机会指数每年的成份股股息率均处于较高水平,这表明其确实能够显著捕捉股票的高股息风格,从而选出低估值、分红较多的股票。

3、华宝标普中国A股红利机会ETF(562063)即将发行

3.1

基金基本情况

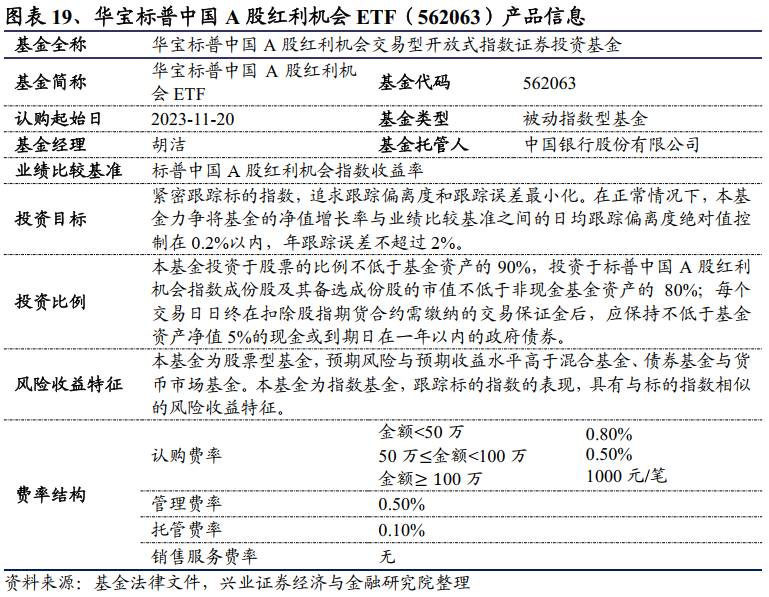

华宝标普中国A股红利机会ETF(562063)正在发行,于2023年11月20日至2023年12月4日期间进行发售。该基金跟踪华宝标普中国A股红利机会指数,基金经理为胡洁。

本基金为被动指数型基金,以标普中国A股红利机会指数为标的指数,基金股票投资方面采用完全复制法,即按照标的指数成份股及其权重构建基金的股票投资组合,并根据标的指数成份股及其权重的变动对股票投资组合进行相应地调整。力争控制本基金净值增长率与业绩比较基准之间的日均跟踪偏离度的绝对值不超过0.2%,年跟踪误差不超过2%。

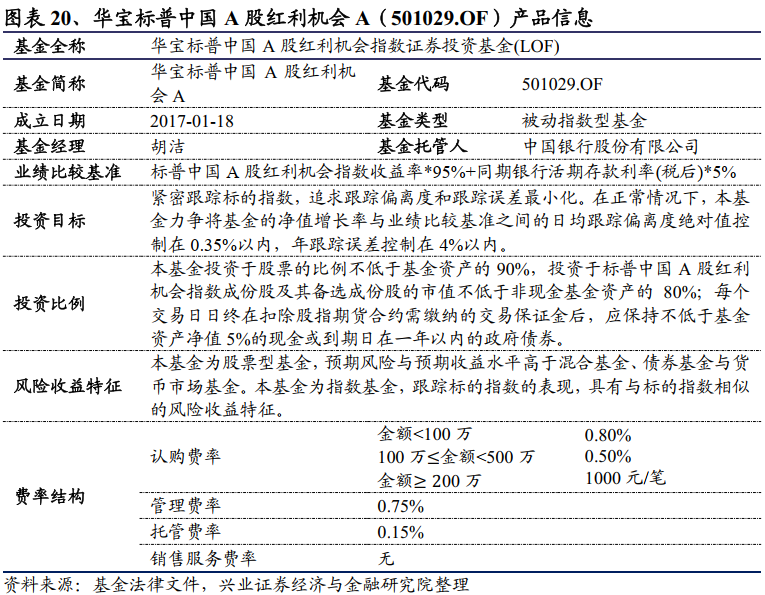

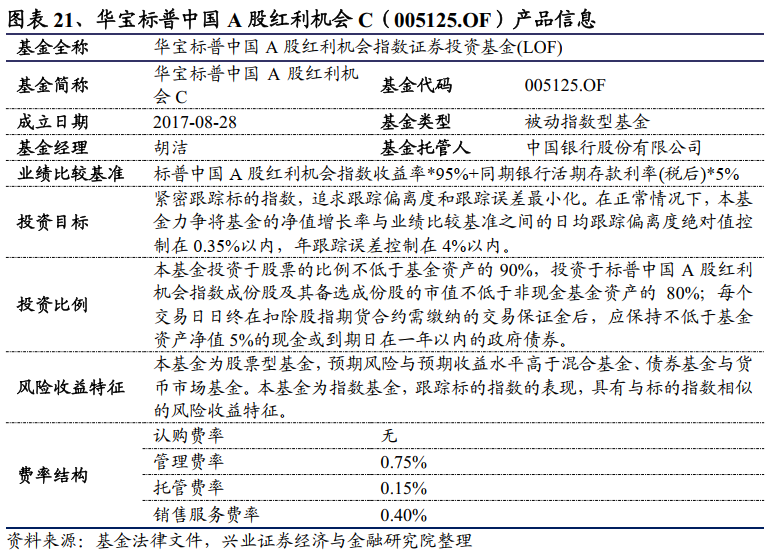

此前,华宝已推出跟踪标普中国A股红利机会指数的场外交易基金。华宝基金以标普中国A股红利机会指数作为跟踪指数,于2017年发行了对应的指数产品:红利基金(501029)。其先后在2018年和2020年两次获得指数基金产品金牛奖,是红利基金中的明星产品。华宝标普中国A股红利机会指数基金是市场上唯一一只跟踪标普中国A股红利机会指数的产品,目前由胡洁担任基金经理。截至2023年9月30日,基金合计规模为11.11亿元。

该基金紧密跟踪标的指数,追求跟踪偏离度和跟踪误差最小化。在正常情况下,本基金力争将基金的净值增长率与业绩比较基准之间的日均跟踪偏离度绝对值控制在0.35%以内,年跟踪误差控制在4%以内。基金投资于股票的比例不低于基金资产的90%,投资于标普中国A股红利机会指数成份股及其备选成份股的市值不低于非现金基金资产的80%。华宝标普中国A股红利机会A也是一只LOF产品(交易代码501029.SH),既可以在场外进行申购、赎回,也可以在场内进行买卖。

3.2

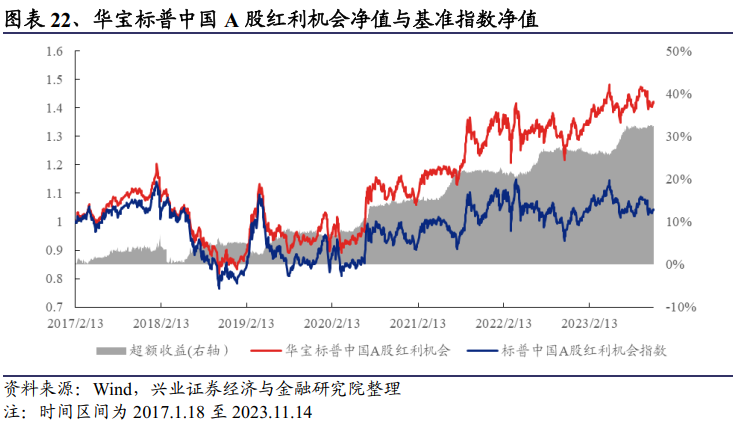

基金业绩优异,紧密跟踪标的指数

华宝标普中国A股红利机会业绩优异,紧密跟踪标的指数,跟踪误差较低。自基金成立以来,截至2023年11月14日,基金相对于标普中国A股红利机会指数的年化跟踪误差为2.05%,小于4%的年化跟踪误差阈值,这表明作为被动指数型基金,该基金能够紧密跟踪标的指数,风险控制较为有效。

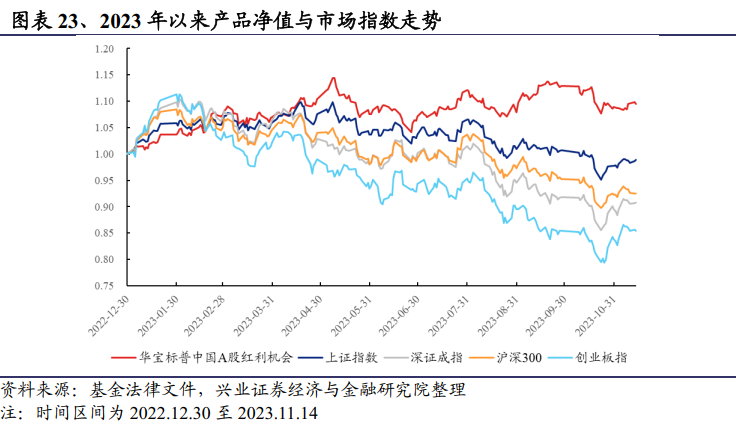

截至2023年11月14日,今年以来该基金绝对收益为9.55%,同期上证指数、深证成指、沪深300与创业板指的涨跌幅分别为-1.07%、-9.17%、-7.48%、-14.57%,该基金表现显著超越同期各市场指数表现。华宝标普中国A股红利机会展现出了较强的抗跌属性,无惧市场扰动,表现非常稳健。

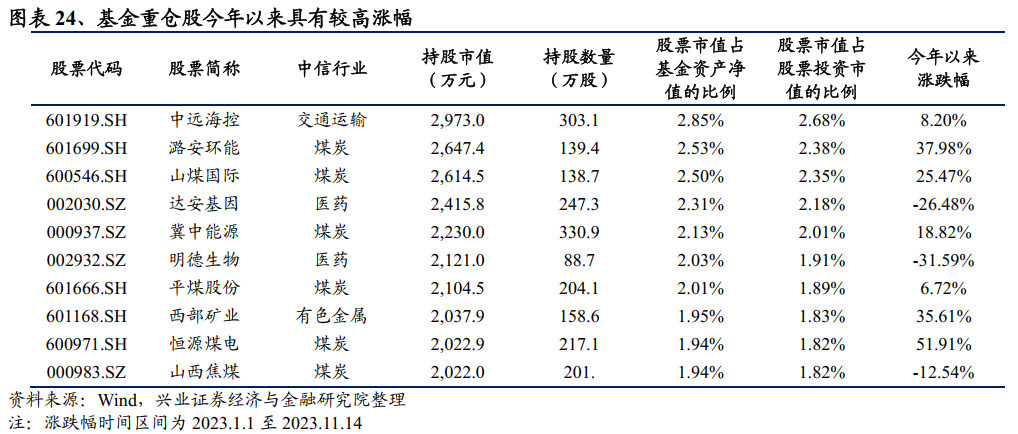

从基金重仓股的表现来看,2023年三季度末基金的前十大重仓股主要分布在煤炭、交通运输、有色金属、医药等周期性行业。今年以来。重仓股收益率大多为正,其中7只实现了正收益,恒源煤电今年以来收益率超过50%。

3.3

产品管理人及基金经理经验丰富

华宝基金管理有限公司于2003年2月12日获准开业,是国内首批中外合资基金管理公司,也是国内首家由信托公司和外方资产管理公司发起设立的中外合资基金管理公司,股东背景强大,股权结构简单稳定。由于中外合作双方的母公司均具有国际经营的经验,拥有各自强大的资源优势,为公司更好地适应经济全球化发展和满足客户需求提供了坚实的后盾。

截至2023年9月30日,华宝基金所有类型基金总规模3196.31亿元(剔除ETF联接基金),规模排名位列同行业27/197;非货币基金规模1400.13亿元;被动指数型基金规模776.81亿元,规模排名位列同行业15/197。华宝基金旗下基金覆盖范围广泛,产品线涵盖股票型、债券型、混合型、货币型基金、QDII基金等。

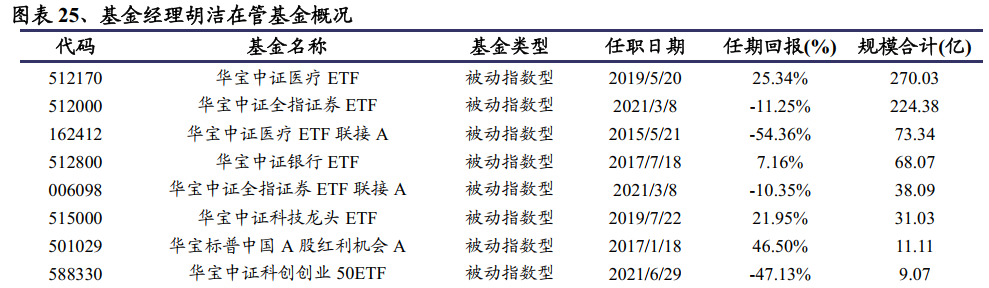

华宝标普中国A股红利机会目前由胡洁担任基金经理。

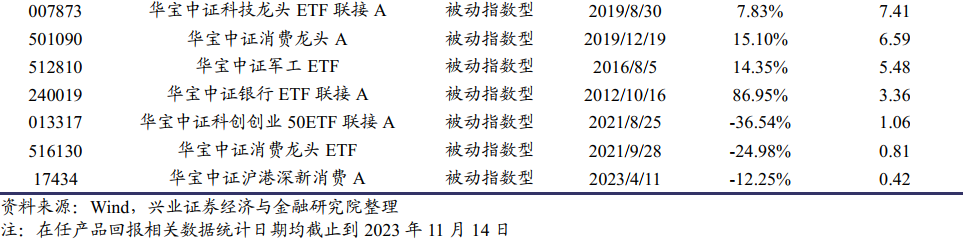

胡洁女士,2006年6月加入华宝基金,历任管理基金19只,目前管理15只基金,在管基金规模750.25亿,具有丰富的基金管理经验。基金经理目前在管的基金包括华宝标普中国A股红利机会、华宝中证银行ETF、华宝中证医疗ETF、华宝中证军工ETF、华宝中证科技龙头ETF、华宝中证全指证券ETF等。

当前市场环境下,红利指数产品具有较高的投资价值。华宝标普中国A股红利机会指数基金作为国内较有特色的红利产品,成份股盈利稳定、股息率高,在近期市场环境下表现优异,建议投资者关注。

风险提示:历史业绩不代表未来。

注:文中报告节选自兴业证券经济与金融研究院已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告:《稳字当头,以守为攻:华宝标普中国A股红利机会ETF(562063)即将发行》

对外发布时间:2023年11月19日

报告发布机构:兴业证券股份有限公司(已获中国证监会许可的证券投资咨询业务资格)

--------------------------------------

分析师:郑兆磊

SAC执业证书编号:S0190520080006

E-mail: [email protected]

分析师:乔良

SAC执业证书编号:S0190522070007

E-mail: [email protected]

--------------------------------------

更多量化最新资讯和研究成果,欢迎关注我们的微信公众平台(微信号:XYQuantResearch)!

本篇文章来源于微信公众号: XYQuantResearch