系统化布局场内宽基指增产品

报 告 摘 要

指数增强ETF作为ETF和指数增强策略结合的创新产品,自2021年年底推出以来,整体发展平稳,产品线当前以宽基为主,主流宽基指数基本实现全覆盖。

指数增强ETF实现了指数增强基金和ETF基金的优势互补,既有ETF持仓透明、费用低廉、交易便利、流动性强的优势:对于投资者而言,指数增强ETF可以实现场内实时交易,且管理费率低廉,由于需要每日对外披露申购赎回清单,运作更为透明。对于管理人而言,基本可以达到满仓运作;此外在增强策略的加持下也具有一定的超额收益潜力:2022年和2023年主要指数增强ETF产品均相对基准指数取得了超额收益。

二、银华基金指数增强ETF产品线

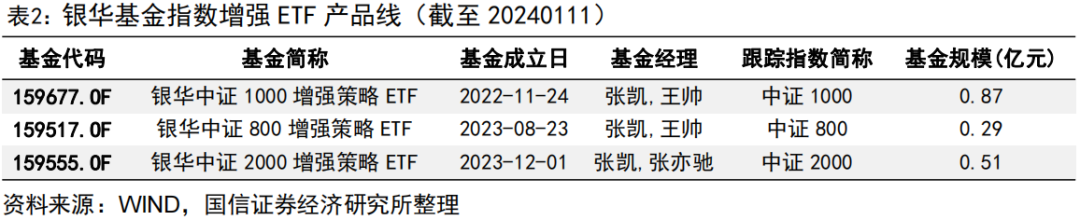

银华基金从2022年年底开始布局指数增强ETF,从偏中小盘的中证1000增强策略ETF开始,逐步在2023年完善布局了定位中大盘的中证800增强策略ETF和定位小微盘的中证2000增强策略ETF,目前已经形成了在市值风格上具备梯度、相对完善的产品线,所管理的产品自成立以来,在紧密跟踪基准指数的同时,均稳健地战胜了基准指数。

具体而言,自成立以来,1000增强ETF的年化超额收益为8.71%,跟踪误差为3.06%;800增强ETF的年化超额收益3.66%,跟踪误差为2.67%;2000增强ETF的年化超额收益为8.42%,跟踪误差为3.05%。以月末持仓的平均暴露口径计算,相对基准指数的行业及风格暴露均较小,其中800增强ETF和1000增强ETF的风格暴露在0.25标准差内,行业暴露在1.5%以内;2000增强ETF的风格暴露在0.3以内,行业暴露在3%以内。

三、银华基金量化投资团队简介

银华基金量化投资团队是国内历史最悠久的量化投资团队之一,其成立于2009年,旗下产品线独具特色,主动量化和ETF双轮驱动,目前团队公募权益量化管理规模超20亿,ETF规模超220亿。

量化产品上,银华基金量化产品线较为完善,大/中/小盘、宽基/行业、A股/跨境全覆盖。宽基上,布局有对标传统宽基指数和偏股混合型基金指数的产品。行业主题上,银华基金在新能源、食品饮料、医药等行业主题的量化产品上布局较早,近年来还向跨境产品进行拓展。

ETF产品上,银华基金也有丰富的管理经验,截至2024年1月15日,在管非货币ETF产品共39只,在管规模共220.51亿元,且目前ETF产品线较为全面,涵盖A股宽基、A股风格策略、A股行业主题、跨境等细分类型,多只ETF为市场首只产品,部分ETF规模与场内流动性位于前列。

一

指数增强型ETF发展概况

指数增强ETF是在对目标指数进行有效跟踪的基础上,通过增强策略积极管理指数组合与控制风险,争取实现超越目标指数投资收益的上市交易开放式基金(ETF)。指数增强ETF作为ETF基金和指数增强策略结合的创新产品,将指数增强基金和ETF基金的优势互补,既有ETF持仓透明、费用低廉、交易便利、流动性强的优势,在增强策略的加持下也具有一定的超额收益潜力。

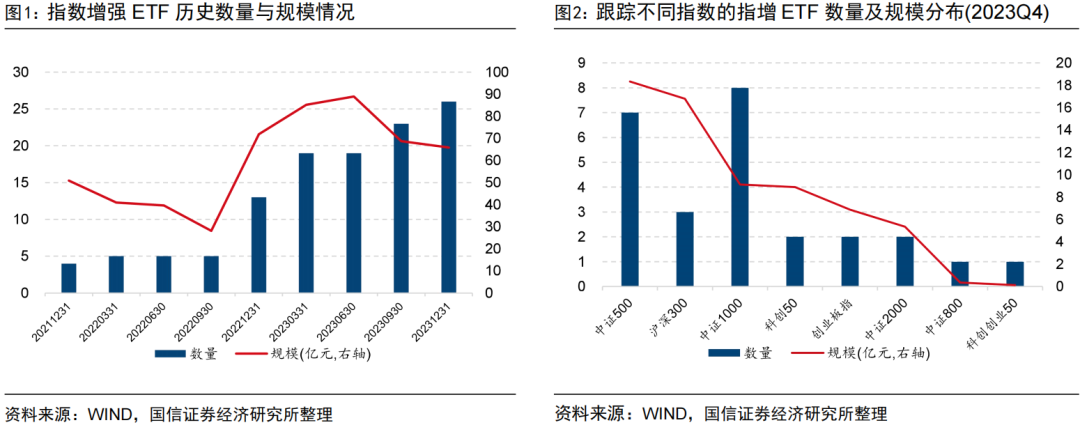

首批5只指数增强ETF于2021年11月获批,主要跟踪沪深300、中证500这两个主流宽基指数,首批产品平稳运行近一年后,为后续产品的扩容积累了丰富的管理经验。2022年底第二批指数增强ETF获批成立,第二批获批的基金在跟踪指数上更为丰富,主要为偏中小盘的中证1000和创业板、科创板等双创板块,进入2023年后又陆续新成立了数只指数增强策略ETF,跟踪指数上以中证1000为主,且开始进一步市值下沉至中证2000相关产品。

截至2023年12月31日,全市场共有26只指数增强策略ETF,总规模65.86亿元。指数增强ETF跟踪的指数以宽基为主,包括沪深300、中证500、中证1000、创业板指、科创50等主流宽基指数,其中跟踪中小盘指数中证1000、中证500的基金数量最多,这和近两年来中小盘风格表现更好以及更适配增强策略有关。规模上,跟踪中证500和沪深300的指数增强ETF的规模较大。

截至2023年12月31日,规模较大的前五名指数增强ETF跟踪指数各不相同,涵盖了沪深300、中证500、科创50、创业板指和中证2000等主要指数,但是多数当前规模仍相对较小。

从各指数增强ETF的基金经理配置来看,多数基金公司采取了“强强联合”的模式,即由两位以上分别具备场外指数增强基金管理和场内ETF管理经验的基金经理共同管理,以保证指数增强ETF的平稳运行。

二

指数增强型ETF的优势

1

资金使用效率较高

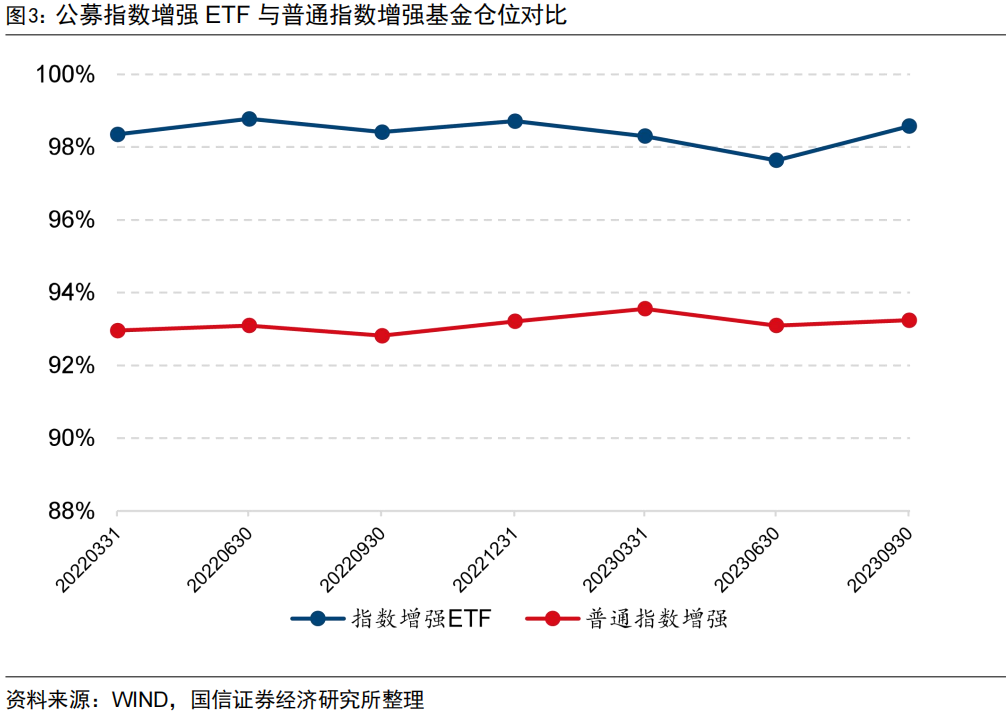

在资金使用效率方面,传统的指数增强型基金属于场外基金范畴,为应对投资者的申购和赎回,基金管理人通常需要自留部分现金来加以应对,因此指数增强基金往往难以做到满仓操作,相较之下,指数增强ETF资金的资金利用率则高很多。图3展示了指数增强型基金和指数增强ETF在每个报告期的仓位中位数,可以看到指数增强型基金的平均仓位在90%-95%之间,而指数增强ETF平均在98%左右,基本达到满仓操作的效果。

2

交易更加灵活

在交易灵活性方面,由于指数增强型ETF仍然隶属于ETF范畴,因此除了在一级市场上进行申购和赎回外,投资者还可在二级市场上根据市场价格进行实时交易,比一般的指数增强型基金在操作上更为灵活。此外,由于ETF还需盘中披露参考单位基金净值IOPV,投资者可基于ETF的参考净值与实际交易价格之间的价差折溢价进行场内套利,为投资者提供更多的操作工具。

3

费率较低

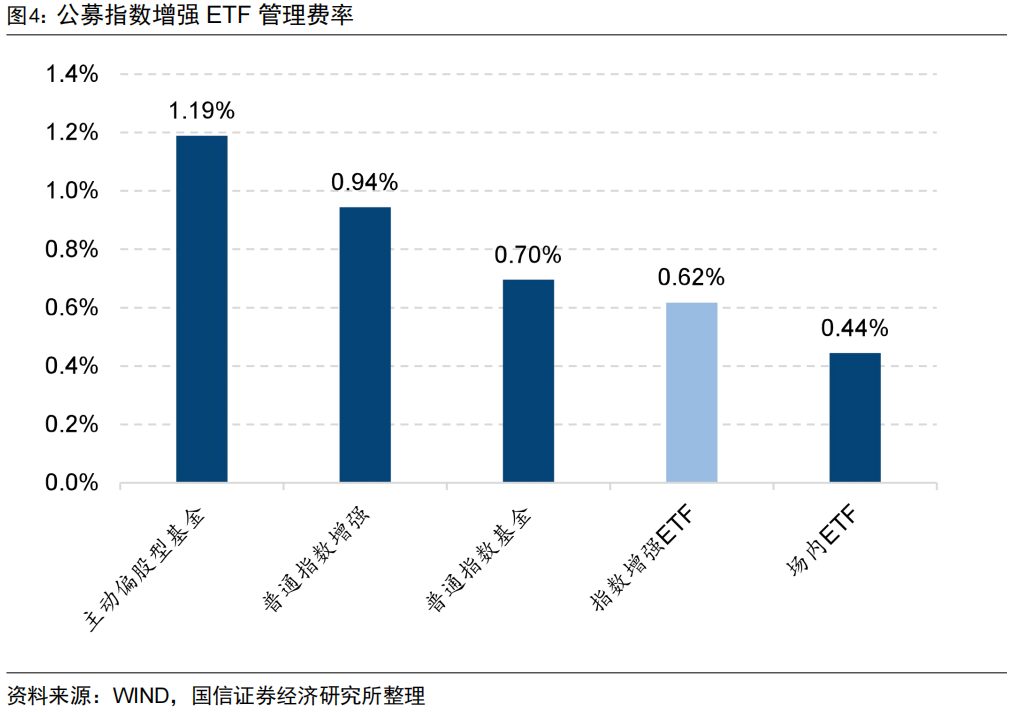

在费率结构方面,根据海外主动ETF的经验,主动ETF的费率介于主动管理基金和被动ETF之间。对于投资人来讲,可以以更低的费用来获取主动基金的投资回报和被动基金的交易灵活性。如图4所示,从我国实际发行的各类产品的管理费率均值来看,指数增强ETF的管理费率介于偏主动管理的主动偏股型基金(普通股票型基金和偏股混合型基金)、普通指数增强型基金以及场内ETF之间,整体管理费率相对较低。

4

持仓更加透明

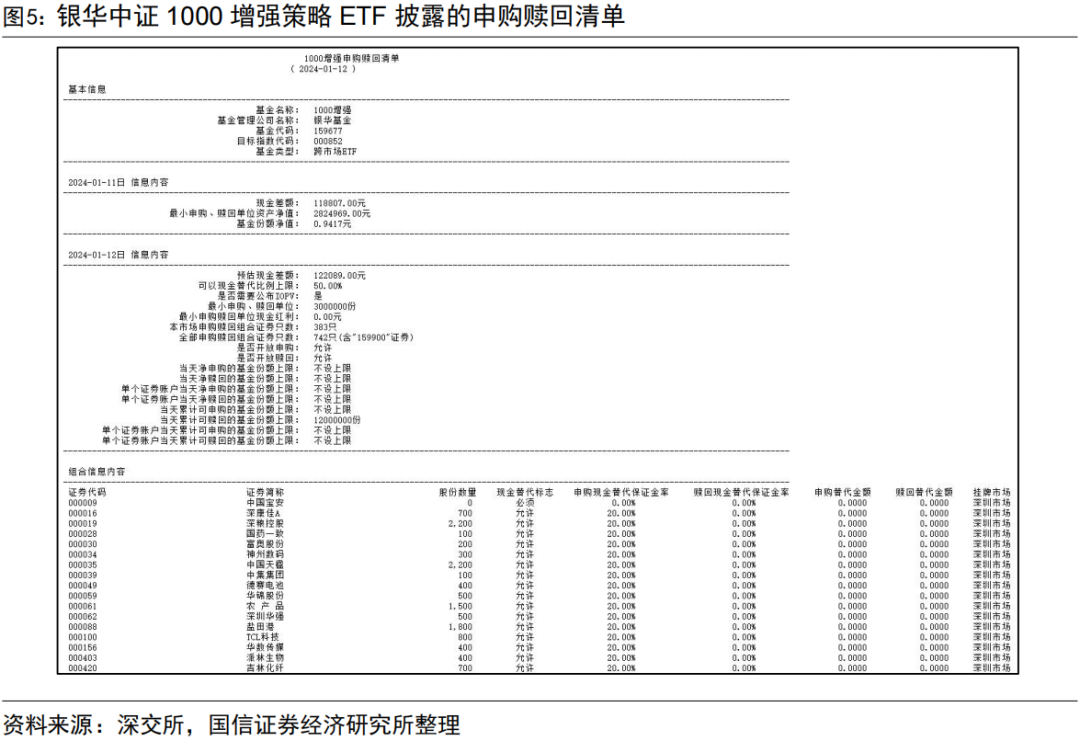

在持仓透明性方面,传统的场外指数增强基金仅在季度披露前十大重仓股,在年报和半年报披露全部持仓,且持仓的披露存在明显的滞后性。由于ETF产品的运作过程中需要每日披露申购赎回清单,因此理论上而言投资者可以及时地观察指数增强ETF产品的持仓,了解产品在哪些行业、风格上的偏离,从而便于投资者对产品底层的运行逻辑有更为直观的了解。

5

稳健的超额收益

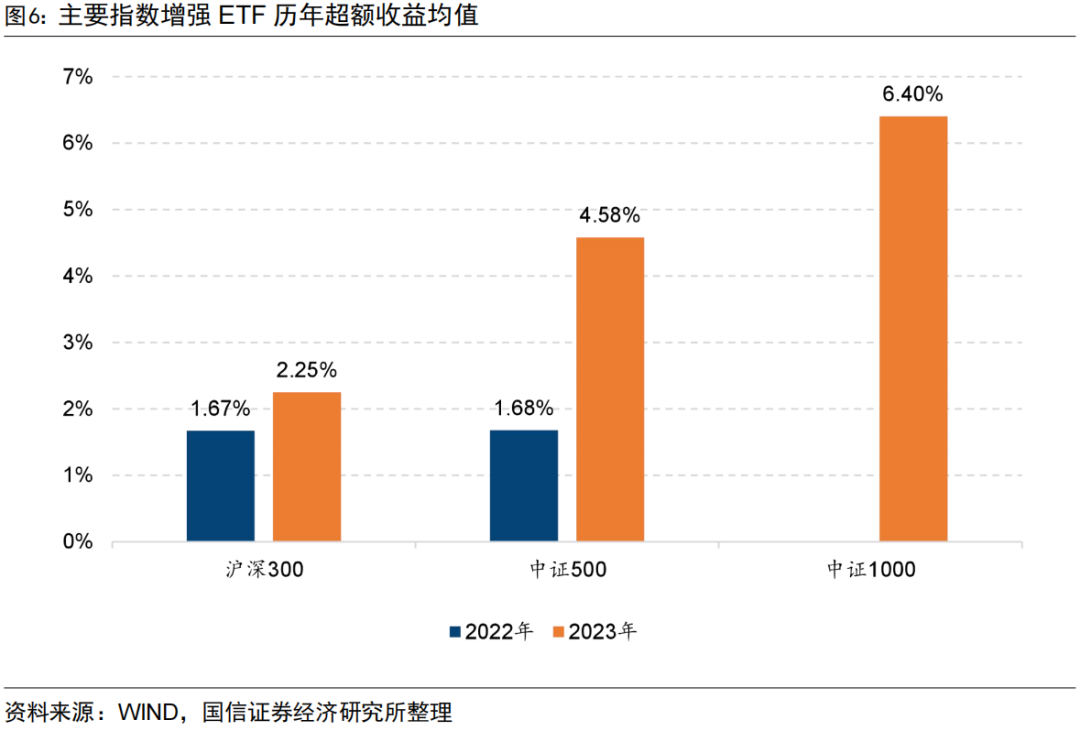

最后,从跟踪沪深300、中证500和中证1000的指数增强ETF历年超额收益均值来看,2022年和2023年相应指数增强ETF产品均相对基准指数取得了超额收益。

三

银华指数增强ETF产品线

银华基金从2022年年底开始布局指数增强ETF,从偏中小盘的中证1000增强策略ETF开始,逐步在2023年完善布局了定位中大盘的中证800增强策略ETF和定位小微盘的中证2000增强策略ETF,目前已经形成了在市值风格上具备梯度、相对完善的产品线。

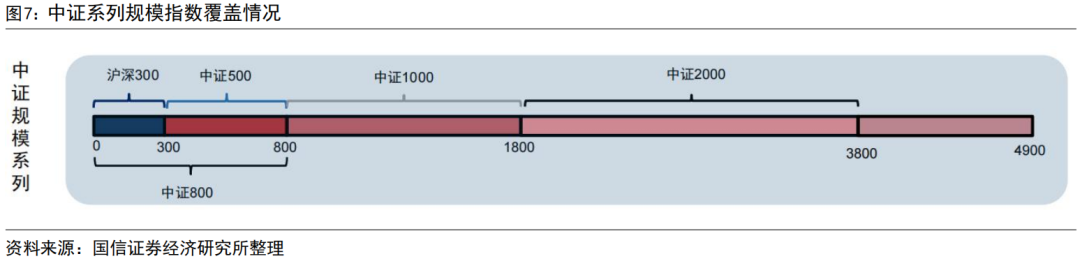

所布局的产品跟踪的指数中证800、中证1000和中证2000在市值和行业上形成鲜明互补。

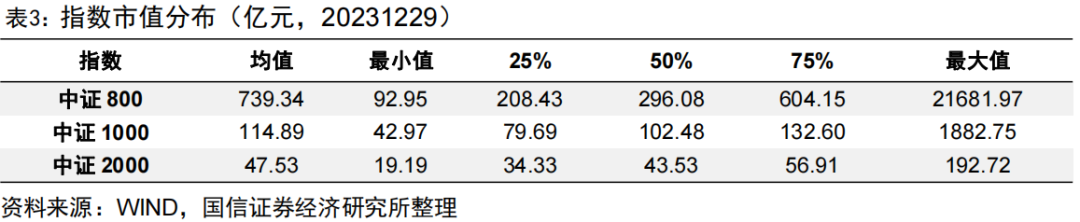

中证800定位于大盘,涵盖了A股市场两只核心的宽基指数:沪深300和中证500,在市值、市场成交、公司盈利、机构投资等多个维度对A股市场有良好的代表性,是A股内外资重仓的核心资产。截至2023年年底,中证800市值中位数接近300亿。

中证1000定位于中小盘,是A股专精特新小巨人的聚集地。截至2023年年底,中证1000市值中位数在100亿左右。

中证2000定位于小微盘,是A股注册制实施、市值中枢下移背景下,最能表征小微盘股票走势的宽基指数。截至2023年年底,中证2000市值中位数不到50亿。

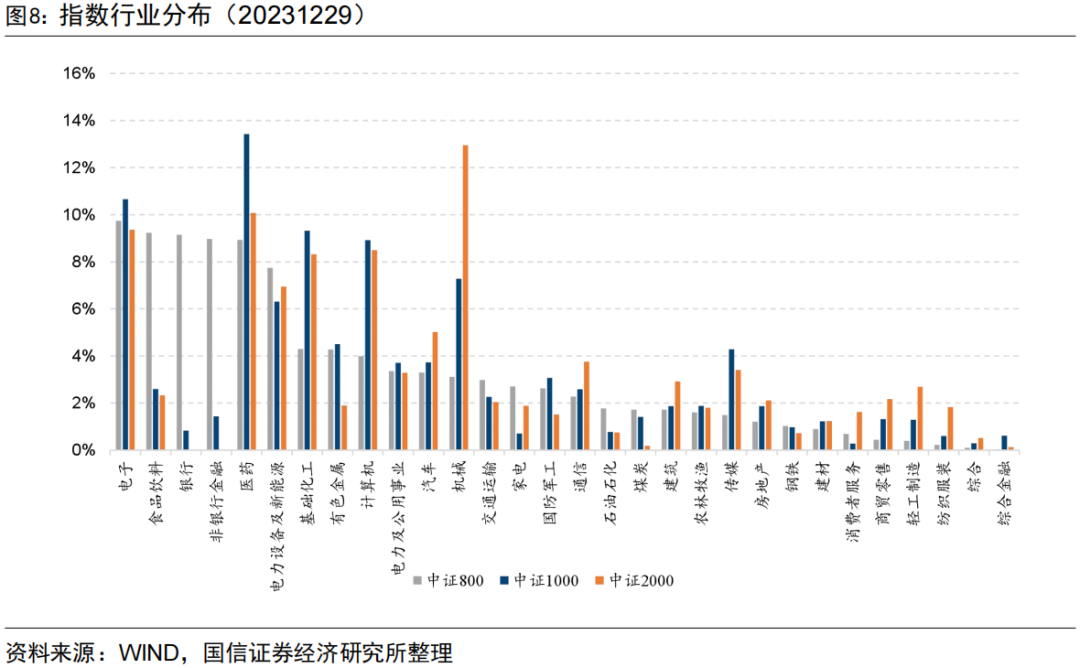

行业分布上,中证800在行业相比沪深300、中证500更为均衡,具体而言,沪深300在金融、消费等传统行业板块的占比较高,中证500则在制造、周期等行业板块上占比较高,中证800有效地两个指数的特点进行融合,相对沪深300超配了化工、有色金属等行业,而相对中证500又超配了食品饮料、银行等传统行业,最终在行业上,兼顾成长和价值,更为均衡。

中证1000和中证2000行业分布与中证800形成互补,除在医药、电子、新能源上占比较高外,在机械、基础化工、计算机等行业上具备更高的权重。

1

银华中证1000增强策略ETF

自银华中证1000增强策略ETF成立以来(为剔除建仓期的影响,我们以成立满十个交易日之后进行统计,下同),银华中证1000增强策略ETF在紧密跟踪基准指数的同时,稳健的跑赢了基准指数,区间年化跟踪误差仅为3.06%,区间相对基准的年化超额收益达到8.71%。

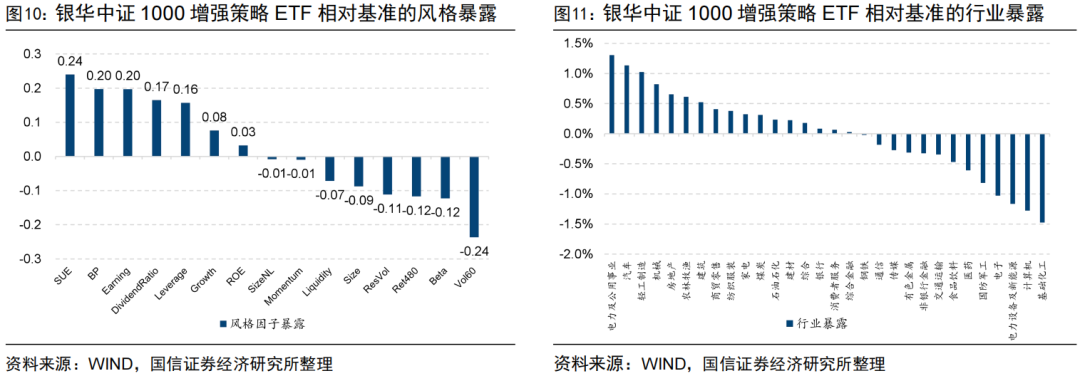

为考察指数增强ETF相对基准指数的行业暴露和风格暴露情况,我们根据指数增强ETF每日披露的PCF清单计算指数增ETF持股的权重,计算每月末基金相对基准指数的风格和行业暴露情况,并计算自成立以来月末的平均暴露情况。可以看到,银华中证1000增强策略ETF相对基准主要在SUE、BP等因子上有正向暴露,而在Vol60等因子上有负向暴露,说明银华中证1000增强策略ETF相对基准主要偏好高成长、低估值、低波动的股票。行业上,银华中证1000增强策略ETF相对基准主要在电力及公用事业、汽车、轻工制造等行业上有正向暴露,而在基础化工、计算机、电力设备及新能源上负向暴露。

2

银华中证800增强策略ETF

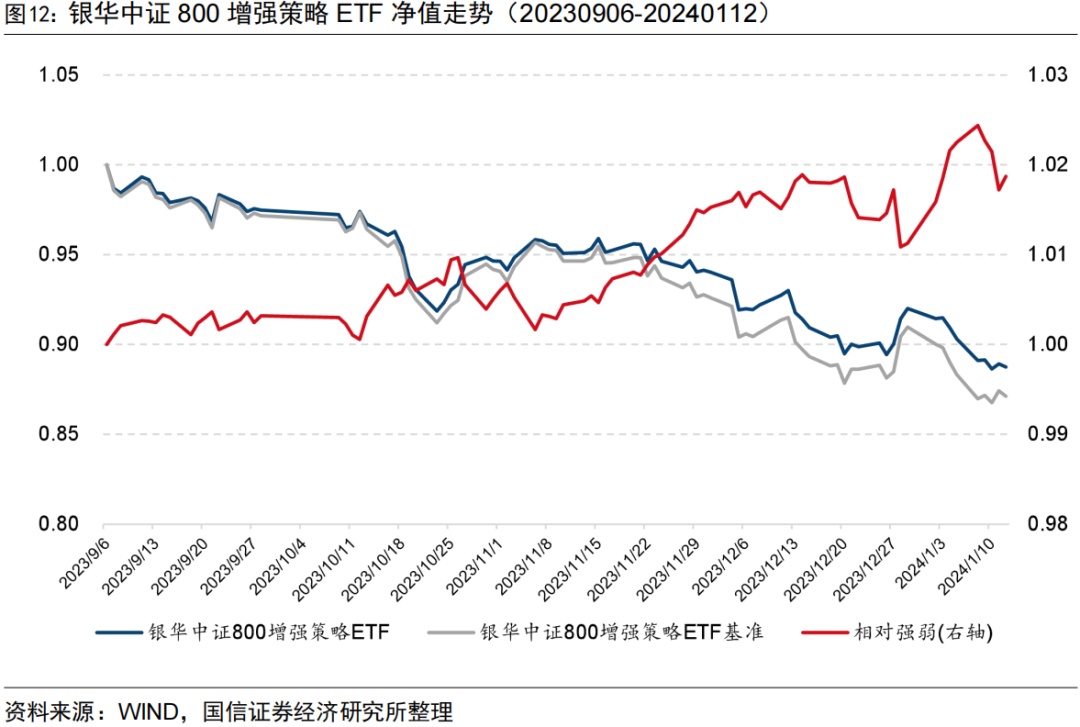

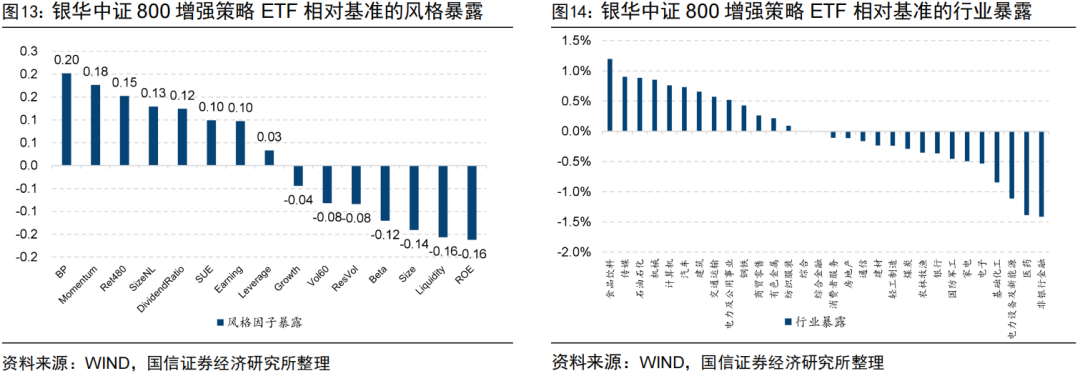

自成立以来,银华中证800增强策略ETF跟踪基准指数较为紧密,区间年化跟踪误差仅为2.67%,在稳定跟踪基准指数的同时,仍跑赢了基准指数,区间相对基准的年化超额收益达到3.66%。

采用同样的方法计算基金相对基准指数的风格和行业暴露,可以看到,银华中证800增强策略ETF相对基准主要在BP、Momentum等因子上有正向暴露,而在市值等因子上有负向暴露,说明银华中证800增强策略ETF相对基准主要偏好低估值、高动量、小市值的股票。行业上,银华中证800增强策略ETF相对基准主要正向暴露于食品饮料、传媒、石油石化等行业,负向暴露于非银行金融、医药、电力设备及新能源等行业。

3

银华中证2000增强策略ETF

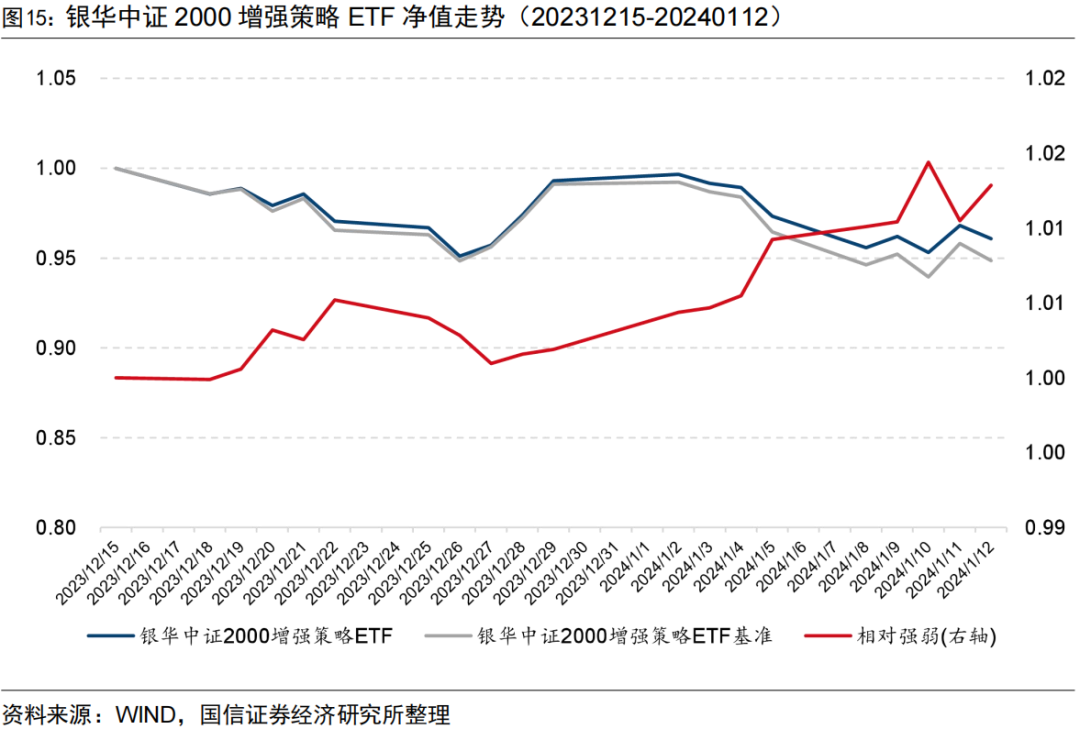

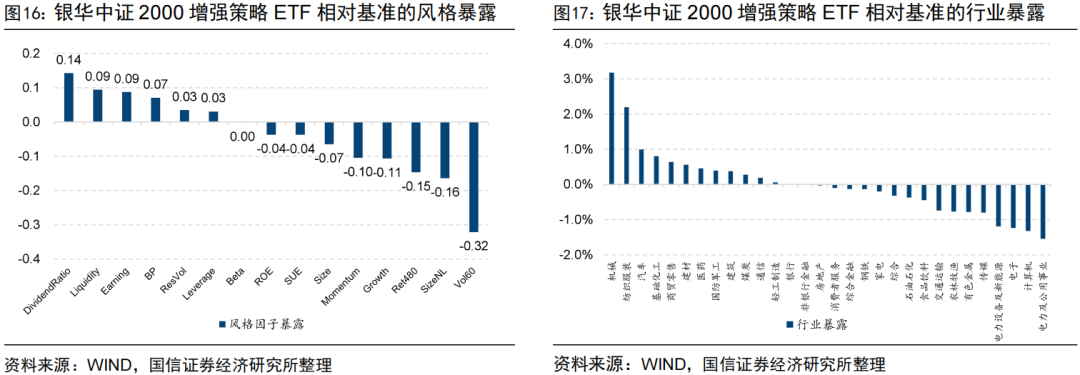

银华中证2000增强策略ETF成立时间相对较短,但成立以来对基准指数的跟踪较为紧密,区间年化跟踪误差仅为3.05%,同时开始逐步积累超额收益,区间相对基准的年化超额收益达到8.42%。

采用同样的方法计算基金相对基准指数的风格和行业暴露,可以看到,银华中证2000增强策略ETF相对基准主要在DividendRatio、Liquidity等因子上有正向暴露,而在Vol60、SizeNL等因子上有负向暴露,说明银华中证2000增强策略ETF相对基准主要偏好高股息、流动性好、低波动、小市值的股票。行业上,银华中证2000增强策略ETF相对基准主要正向暴露于机械、纺织服装、汽车等行业,而负向暴露于电力及公用事业、计算机、电力设备及新能源等行业。

从以上分析可以看到,银华基金管理的三只指数增强ETF自成立以来均较为稳健的跑赢了基准指数,同时从相对基准的风格和行业暴露来看,管理人根据指数特点运用量化模型在行业和风格上差异化的进行暴露。

四

银华基金量化投资团队介绍

1

银华基金量化投资团队简介

银华基金成立于2001年5月,是一家全牌照、综合型资产管理公司,拥有企业年金基金投资管理人、合格境内机构投资者(QDII)、特定客户资产管理人、社保基金境内委托投资管理人、保险资金投资管理人、基本养老保险基金证券投资管理机构、基金投资顾问业务试点等多项业务资格。根据银华基金公司官网数据,截至2022年末,银华基金管理公募基金183只,涵盖股票型基金、指数型基金、QDII基金、混合型基金、债券型基金及货币市场基金等各类产品,公司资产管理总规模超9000亿元(含子公司)。

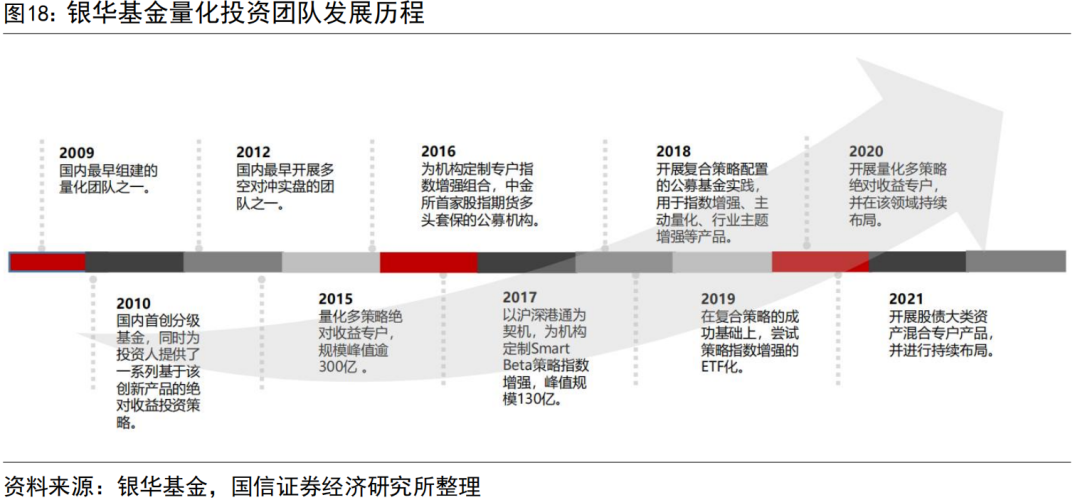

银华基金量化团队是国内历史最悠久的量化投资团队之一,银华量化投资部成立于2009年,全流程覆盖各大类资产的研究和投资,总管理规模最高超300亿元。基于多年管理客户资产积累的丰富经验,团队自主研发了投资组合管理系统,目前百余量化策略用于实盘。

成立14多年来,银华基金量化投资部持续创新,2010年国内首创分级基金,后续在ETF、主动量化公募、社保增强组合、量化对冲专户、绝对收益MOM、指数增强专户、中高频投顾业务上不断布局。长期保持了业内领先的产品收益水平,2020年获得业内唯一的公募“量化投资金牛基金公司”奖项。

银华基金量化业务的负责人为张凯,CFA,清华大学计算机硕士,具备近15年从业经验,2009年7月加入银华基金,历任量化投资部金融工程分析师、基金经理助理、总监助理,现任量化投资部副总监、基金经理及社保组合投资经理。此外量化团队目前共有成员30人,其中基金经理/投资经理10人,研究员12人,风控员2人,交易岗3人,IT岗3人,覆盖研究、投资、风控、IT开发等核心环节。投资人员平均从业年限12年,研究人员平均从业年限6年,专业出身涵盖经济金融、数理统计、人工智能、物理等。

银华量化团队在指数增强产品的管理中使用“核心+卫星”的多策略投资体系,核心策略是量化多因子策略,是目前管理较大规模量化产品的主流方法,通过均衡配置可以统筹管理风险和收益。卫星策略包括基本面低频策略和深度学习高频策略,前者偏重基本面研究、后者偏重量价特性。多策略体系其优点在于各策略风格明确、策略相关性较低,适合在市场不同风格下收益增强。

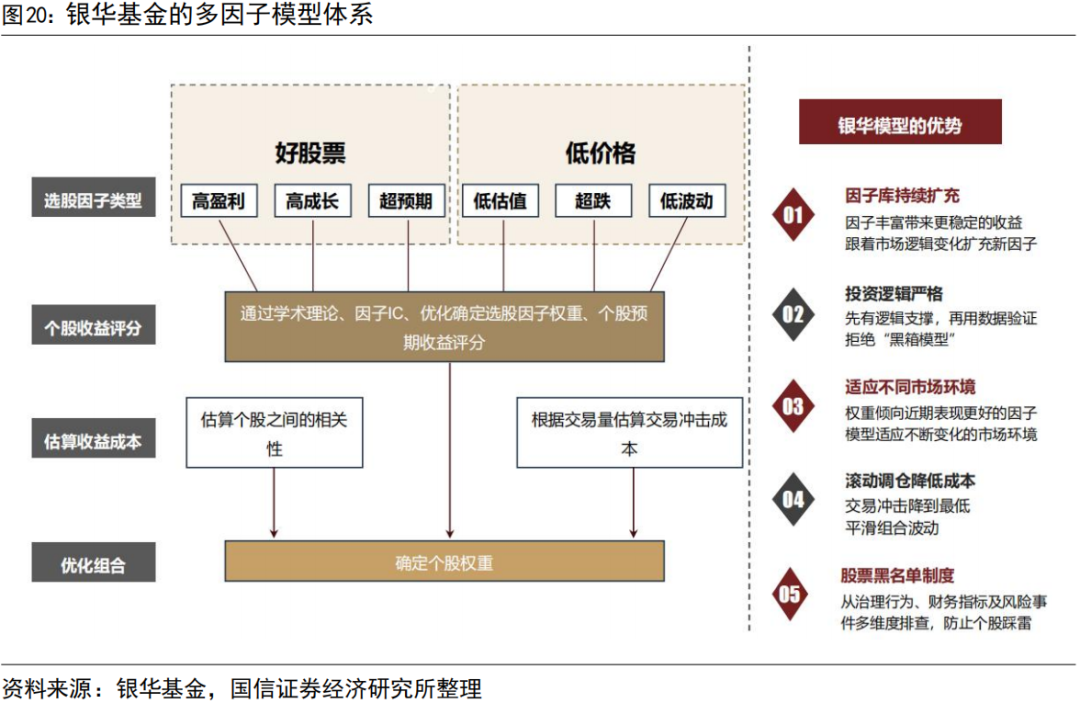

其中,策略的选股是通过对股票的打分评价来完成的,打分评价较高的股票增加权重,评价较低的股票减少权重,最终通过股票的超配低配来实现对指数的增强。具体而言,银华基金的量化选股因子库里面大概近三百个因子,并不断扩充迭代。银华基金所有的因子可以抽象概括为描述两类特征,一类是好股票,一类是低价格。好股票包括高盈利、高成长、超预期;低价格包括估值低、价格低、甚至是波动率低。通过因子打分的加权得到股票的综合评分,从个股评分到组合构建的过程中,风险模型来约束组合中的市值、行业、个股的偏离。

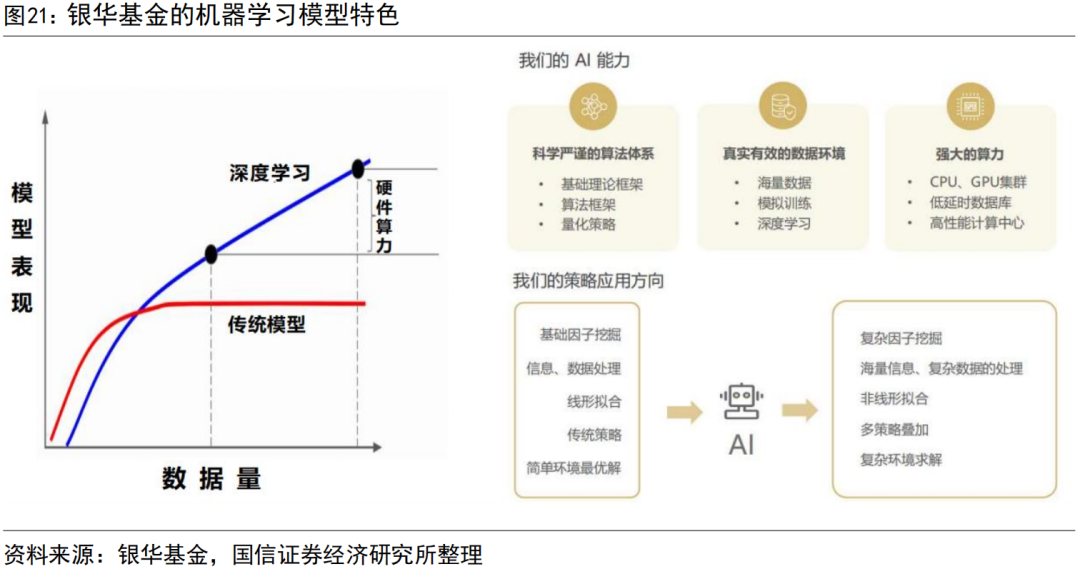

随着市场环境的变化以及新技术的发展,越来越多的量化团队将机器学习应用于选股和策略的构建中,银华基金量化投资团队在机器学习领域也有一定的积累,团队已经将机器学习应用于复杂因子的挖掘、海量信息和复杂数据的处理以及多策略的融合等领域中。

2

产品线独具特色,主动量化和ETF双轮驱动

目前银华量化团队公募权益主动量化管理规模超20亿,ETF规模超220亿。

量化产品上,银华基金目前量化产品线富有特色,大/中/小盘、宽基/行业、A股/跨境全覆盖。宽基上,既有传统对标沪深300、中证800、中证1000和中证2000的指数增强产品,也有定位于战胜偏股混合型基金指数的产品。此外,银华基金在行业主题的量化产品上布局较早,包含新能源、食品饮料、医药、专精特新等行业主题,近年来还向跨境产品进行拓展。

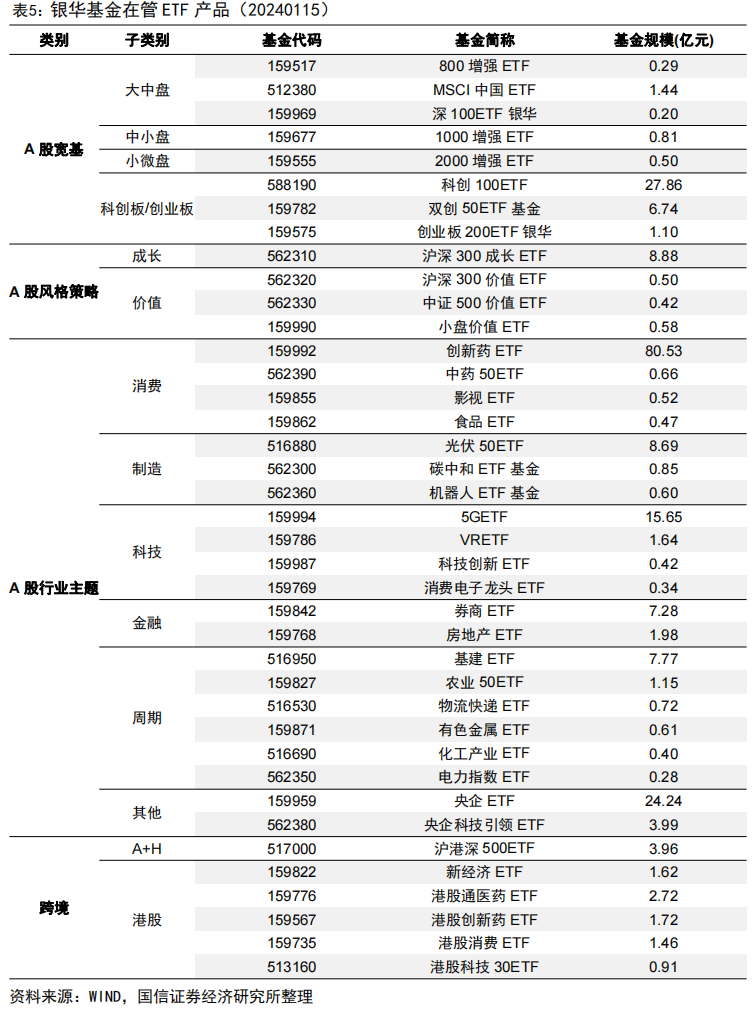

ETF产品上,银华基金也有丰富的管理经验,截至2024年1月15日,在管非货币ETF产品共39只,在管规模共220.51亿元,且目前ETF产品线较为全面,涵盖A股宽基(大中小微盘、双创)、A股风格策略(成长、价值)、A股行业主题(消费、制造、科技、金融、周期全覆盖)、跨境等细分类型,多只ETF基金为市场首只产品,比如基建ETF、港股消费ETF、VRETF等,其中银华中证创新药产业ETF、银华中证5G通信主题ETF、银华上证科创板100ETF等在跟踪相应标的指数的ETF中,规模与场内流动性均位于前列。

四

总结

指数增强ETF发展概况与优势

指数增强ETF作为ETF和指数增强策略结合的创新产品,自2021年年底推出以来,整体发展平稳,产品线当前以宽基为主,主流宽基指数基本实现全覆盖。

指数增强ETF实现了指数增强基金和ETF基金的优势互补,既有ETF持仓透明、费用低廉、交易便利、流动性强的优势:对于投资者而言,指数增强ETF可以实现场内实时交易,且管理费率低廉,由于需要每日对外披露申购赎回清单,运作更为透明。对于管理人而言,基本可以达到满仓运作;此外在增强策略的加持下也具有一定的超额收益潜力:2022年和2023年主要指数增强ETF产品均相对基准指数取得了超额收益。

银华基金指数增强ETF产品线

银华基金从2022年年底开始布局指数增强ETF,从偏中小盘的中证1000增强策略ETF开始,逐步在2023年完善布局了定位中大盘的中证800增强策略ETF和定位小微盘的中证2000增强策略ETF,目前已经形成了在市值风格上具备梯度、相对完善的产品线,所管理的产品自成立以来,在紧密跟踪基准指数的同时,均稳健地战胜了基准指数。

具体而言,自成立以来,1000增强ETF的年化超额收益为8.71%,跟踪误差为3.06%;800增强ETF的年化超额收益3.66%,跟踪误差为2.67%;2000增强ETF的年化超额收益为8.42%,跟踪误差为3.05%。以月末持仓的平均暴露口径计算,相对基准指数的行业及风格暴露均较小,其中800增强ETF和1000增强ETF的风格暴露在0.25标准差内,行业暴露在1.5%以内;2000增强ETF的风格暴露在0.3以内,行业暴露在3%以内。

银华基金量化投资团队简介

银华基金量化投资团队是国内历史最悠久的量化投资团队之一,其成立于2009年,旗下产品线独具特色,主动量化和ETF双轮驱动,目前团队公募权益量化管理规模超20亿,ETF规模超220亿。

量化产品上,银华基金量化产品线较为完善,大/中/小盘、宽基/行业、A股/跨境全覆盖。宽基上,布局有对标传统宽基指数和偏股混合型基金指数的产品。行业主题上,银华基金在新能源、食品饮料、医药等行业主题的量化产品上布局较早,近年来还向跨境产品进行拓展。

ETF产品上,银华基金也有丰富的管理经验,截至2024年1月15日,在管非货币ETF产品共39只,在管规模共220.51亿元,且目前ETF产品线较为全面,涵盖A股宽基、A股风格策略、A股行业主题、跨境等细分类型,多只ETF为市场首只产品,部分ETF规模与场内流动性位于前列。

注:本文选自国信证券于2024年1月17日发布的研究报告《银华基金指数增强ETF产品矩阵投资价值分析》。

分析师:张欣慰 S0980520060001

分析师:张 宇 S0980520080004

联系人:胡志超

风险提示:市场环境变动风险,统计结果基于客观数据,不构成投资建议。

本篇文章来源于微信公众号: 量化藏经阁