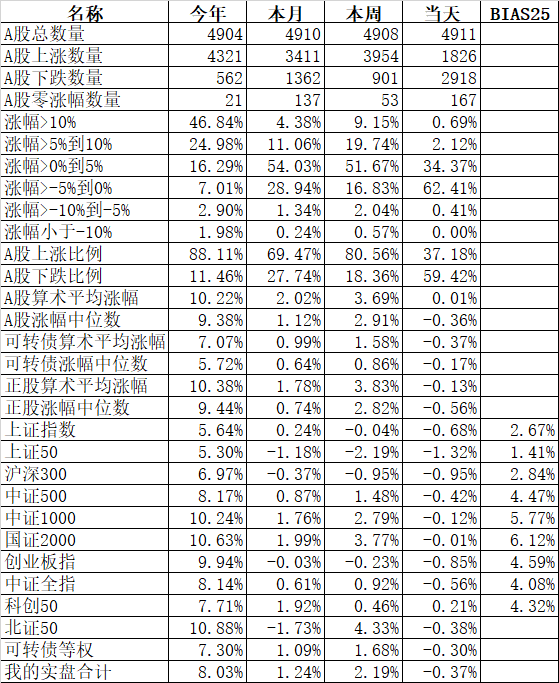

给基民的看图小历史2:2001-2005,那波持续四年的绝望熊市

“绝望了!”,最近时不时会听到基民这样抱怨。

我大体能够刻画会发出这样抱怨的基民的画像,往往是 2020 年甚至更晚才开始买基金,以追热点的心态,买了食品饮料、生物医药这样的核心资产大白马,从 2021 年开始就一直承受着无休止的回调,屈指一算也两年多了。

两年多,只有亏钱,没有赚钱,对许多抱着一夜暴富变身基民的投资者而言,的确是极为折磨的事情。

但是,绝望大可不必。毕竟在 A股的漫长历史上,2 年根本算不上什么折磨——至少在 2001 年至 2005 年的那波熊市面前。

所以,这里就来聊聊 2001 年到 2005 年的那波一度让许多股民真正“绝望”的熊市。

2001年,6 月 14 日,上证指数高见2245.44 点。

高点,始于 1999 年 5 月 19 日的1047.83 点,也就是 A股历史上著名的“5·19”行情,2 年多时间上证指数上涨了 114.29%,这样的赚钱效应可与 2019-2020 年的牛市比肩。

2245.44 点,熊市就这么来了。

熊市的发端或许有不同的理由、诱因、催化剂,但都逃不出“估值泡沫”的根本。

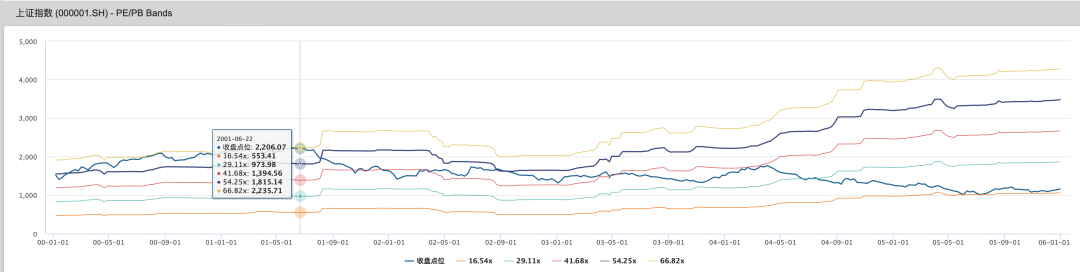

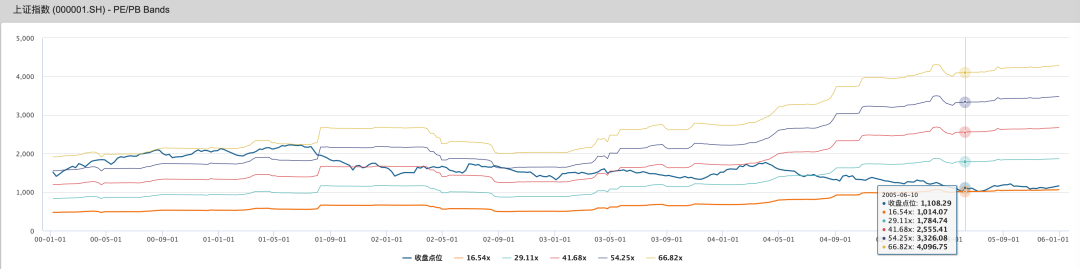

下图是上证指数 2000 年至 2005 年的 PE-Band,上面的数据点正是 2000 年 6 月,上证指数市盈率高见 65.16 倍。

我虽然是一个 1996 年高中时代就开始买过股票的“老股民”,但老实说我对这波熊市,其实并没有太多的“感同身受”。毕竟 1999 年到 2003 年我在念大学,2003 年到 2005 年,我去了香港念硕士,那些年忙于“那些年”应该做的事情,比如恋爱及失恋,比如到处旅游,比如念书、写论文、答辩,心思并不在 A股上。

但因为 2003 年上半年在报社半年实习(也正是那时写下来我的第一篇基金报道),也因为 2005 年末毕业成为证券记者也算是经历了这波熊市的尾声,所以多多少少还是对这波熊市有一些直观感受的。

从 A股历史上来看,2001 年到 2005 年这波熊市,到 2005 年 6 月 6 日低见998.23 点才见底,对股民的折磨不仅仅在于历时四年多时间跨度特别长,更在于当时的“绝望”和“迷惘”。

国有股减持,是那四年中压在许多股民心中的巨大“乌云”。

新生代的股民或者基民或许从未想到过,在早年的股市,不是所有股票都可以流通的,在当时有一种叫“国有股”的类别,当时由上市公司原有的国有股东持有,并约定不上市不流通。这意味着一家上市公司虽然可能市值不小,但剔除国有股,真正流通的股票非常少——在那个大家喜欢炒作小盘股,甚至有庄家做庄的年代,小就是美。

但是伴随证券市场的发展,伴随社保基金的需求,国有股减持一直酝酿中。

而这在当时的股民看来,近乎灭顶之灾。对于往往是以成本价持有股票的国有股东,如果有五六十倍市盈率减持的机会,又怎会不减持——但这样的减持,在那个公募基金刚刚诞生、海外资金极少的年代,谁来接盘,谁又能接得了盘?

就是因为这样的恐惧,辅以当年高得离谱的估值,所以 A股跌跌不休。

当年的 A股股民,可以有多绝望?

很多的情绪,或许不是如今活跃在贴吧骂基金经理的基民所能想象的。

听当年的同事说过,在熊市的中后期,每当遇上 A股大面积跌停的悲剧日,总能够听到驻扎在 XX 证券营业部看盘的老股民们起立集体鼓掌,“庆祝”当天跌无可跌,这种无奈中的“悲凉”,在证券营业部已经淡出的当下,或许再也没机会看到了。

还听当年的同事说过,当年的证券行业有多惨,惨到若干年后拿过新财富的王牌从业人员,甚至动过转行来媒体做财经记者的心思,可见当时的从业人员有多惨。

2005 年中,A股见底了。

A股为何见底?

一方面是估值不在离谱,甚至宜人了。从 2245 到 998,上证指数跌去了 55%+,在伴随上市公司盈利的增加,在 2005 年 7 月,上证指数的市盈率跌到了 16 倍左右,这个水平哪怕放到近年看,也依然是一个宜人的水平。

当然,更重要的是2005年4月,证监会出台《关于上市公司股权分置改革试点有关问题的通知》,正式启动股权分置改革。改革的核心措施是非流通股支付“对价”来赎买其市场流通权,也就是国有股股东按比例转让部分股权给流通股东,对流通股股东而言有了这块补偿,即使价格下跌,也可能不亏反而有赚。

终于,横跨在 A股股民心头多年的大石头落地了,A股,随后拉开了 2006 年到 2007 年的超级大牛市,那当然是另外一个股市。

回首过 2001 年到 2005 年的熊市,其实你就会明白,当下 A股的熊市,其实算不上什么,毕竟我们面对的只是 2021 年初高估值的“还债”,而没有类似“国有股减持”这样系统级的压力,反而是各类制度建设都是在支持 A股的发展。

对于2020 年末甚至之后才入市的基民,以估值来看,是不幸的,处于估值回落修正期;但是弱是与 2001 年后入市的股民相比,又是极其幸运的,至少处于一个政策呵护下的市场。

2023-05-22

本篇文章来源于微信公众号: EarlETF