行业轮动,能成为基金投顾的绝活么?

“行业轮动”,在基金投资圈,或许是一个多少带点 “禁忌” 的话题。

之所以说 “禁忌”,在于绝大多数基金经理,不会去讨论这个话题。

当下主流基金经理,谈得更多的是 “能力圈”,把自己的投资方向限定在某几个赛道中,比如消费医药,比如硬科技,赚赛道的长期 Beta 同时,兼顾选股的 Alpha;又或者是崇尚均衡稳定,主流行业都会均衡配置,放弃行业选择上的 Beta,专注在选股的 Alpha 上。

是的,会尝试并能玩转行业轮动的基金经理,非常少。不管是重仓轮动派,还是均衡轮动派,其实都是现在基金市场中比较难得的。

基金投顾或许可以在行业轮动上有所作为,这是最近研究了景顺长城的投顾组合 “犇犇全明星” 和主理人江虹的一些所思所想后的重要感受。

不做择时的基金投顾

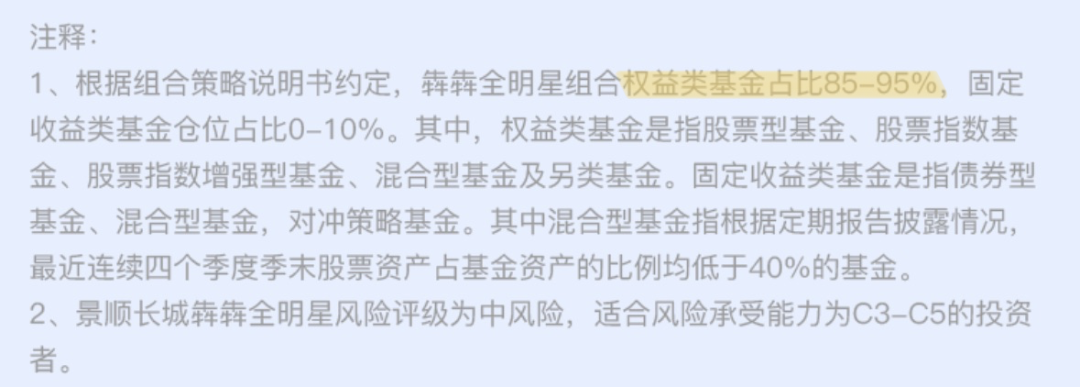

“基金投顾是比较难通过择时来进行仓位控制的”,景顺长城犇犇全明星投顾组合主理人江虹坦言,也由此揭示了基金投顾和 FOF 这对双生子在细微操作上的巨大差异。

EarlETF 的老读者都知道,我是一个对择时情有独钟的人,因为我相信好的仓位控制可以通过对市场整体 Beta 的控制,大大降低回撤,并降低波动性。

但基金投顾产品,其实是不太适合进行择时的。因为顶层设计的原因,一款基金投顾产品在确定了权益中枢之后,上下浮动的空间很小。这意味着类似一些 FOF 那样大开大合的择时策略,在基金投顾上是无法实现的。

不能择时,那在类似 2022 年这样普跌行情中如何去控制回撤?这无疑是摆在所有基金投顾组合面前的待解之题。

江虹为景顺长城犇犇全明星投顾组合选择的破局之法,正是 “行业轮动”。

在用行业轮动控制回撤上,江虹是有这个 “底气” 的。

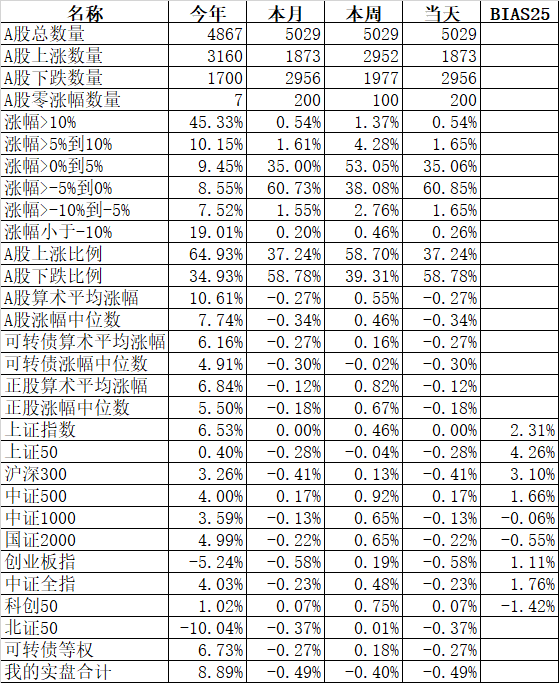

毕竟,组合自 2021 年 8 月成立以来,回撤幅度是大幅小于沪深 300 指数的。以 2022 年以来的表现为例,可以说都是归功于几次较为成功的 “行业轮动”。

数据来源:天天基金

投顾为何可以擅长行业轮动

在复盘江虹的行业轮动操作之前,还是想就 “行业轮动” 这个投资思路本身,顺着江虹的思路多聊几句:为什么基金投顾有可能做好 “行业轮动”。

一、有土壤

相比美股,A 股无疑是一个年轻的股票市场。

年轻,意味着有活力,活力意味着波动大。

而这,恰恰是最适合轮动策略的土壤,对此江虹是如此看待的:

A 股的生态是很适合行业轮动的,基本上动量因子的衰减大概一个月到一个季度左右,所以通过行业轮动确实获得的一定的增强效益。

事实上,券商大量的金融工程报告和组合数据也显示了,通过各类量化工具,要实现一个有超额的行业轮动模型,并不太难,这正是基金投顾进行行业轮动的先天条件。

二、有精力

在江虹看来,传统权益类基金经理,因为固有的投研模式所在,很难在 “行业轮动” 上深入钻研:

一些权益基金经理并不适合做行业轮动,这点从权益基金经理的工作内容中能管窥一二,他们日常工作是花费大量时间和精力研究上市公司,与相关产业专家去沟通。但如果做行业轮动,需要关注的不只是这些信息,对于市场中跨行业比较、资金变化、资金力量博弈等都是重点。而权益基金经理更多是在自有的个股投研框架下去选择最优质的标的,更关注选股方式的有效性。

相较之下,基金投顾由于投资对象是基金,所以可以不用花过多的精力在研究上市公司上面,更多研究的是基金经理,所以反而有足够多的精力,去做行业比较 —— 在江虹看来,这是基金投顾主理人的优势。正如江虹所言:

对于 FOF 基金经理来说,视角天然会更发散与多元。如果想要做出一个让投资人持有体验良好的组合,那势必要在资产配置和行业轮动上下功夫,恰好我们的工作内容和精力分配也是在这里的。

三、有流动性

虽然江虹并没有谈到 “流动性” 这个话题,但在我看来这的确是基金投顾进行行业轮动时,不可忽视的一个优势。

对于一个基金经理,选择行业轮动会是一条注定崎岖的道路,“规模天花板” 就是重要的拦路虎。

基金要进行行业轮动,就少不了相对频繁的换仓,从一些行业,转向另一些行业。这种换仓,必然对相关的个股造成流动性冲击,尤其是近年超额收益明显的中小盘股,流动性相对较差,冲击更为明显。

也正因此,一个擅长行业轮动的基金经理,往往被认为规模以小为美,一旦超过 50 亿乃至 100 亿元时,就会被市场担心超额收益不保。

但是基金投顾在进行轮动时,面对的流动性限制显然要好许多。毕竟,基金投顾通过申购赎回基金来完成行业轮动,而基金本身的投资组合结构,就充当了一层缓冲层,可以大大缓解这一冲击。

其实这十几年美股市场 ETF 大行其道,也是异曲同工之妙,ETF 庞大的交投,为使用 ETF 进行轮动的资金提供了额外的流动性支持,大机构可以在不对正股直接发生流动性冲击的前提下,完成大量的交易。

江虹是如何做轮动的

基金投顾做行业轮动,怎么做?

复盘江虹管理的景顺长城犇犇全明星投顾组合,大体有两种思路。

一、行业暴露微调

所谓暴露微调,就是通过增持或者新加仓特定行业基金的方式,来实现对某些领域的暴露。

比较有代表性的是其 2022 年 2 月 14 日的调仓,景顺长城犇犇全明星通过三只基金加大了对农业、基建和消费的暴露。从同期业绩来看,基建和消费的确是很好的实现了抗跌。

注:前海开源沪港深农业、广发中证基建工程 ETF 联接 C 仓位分别从 0% 增配至 9%、7%;景顺长城新兴成长仓位从 10% 增配至 15%。数据来源:天天基金

在行业暴露这方面,江虹表示对指数基金也会非常关注。毕竟行业轮动很强调时间性,好的交易窗口往往就在一个特定的时间段,要确保这个时间段能够实现对特定行业的暴露,这时像前面提到的基建联接基金这类行业指数基金也是比较好的选择。也因此,江虹将可以加入备选库的指数联接型基金也都做了入池,以备不时之需。

二、轮动风格选将

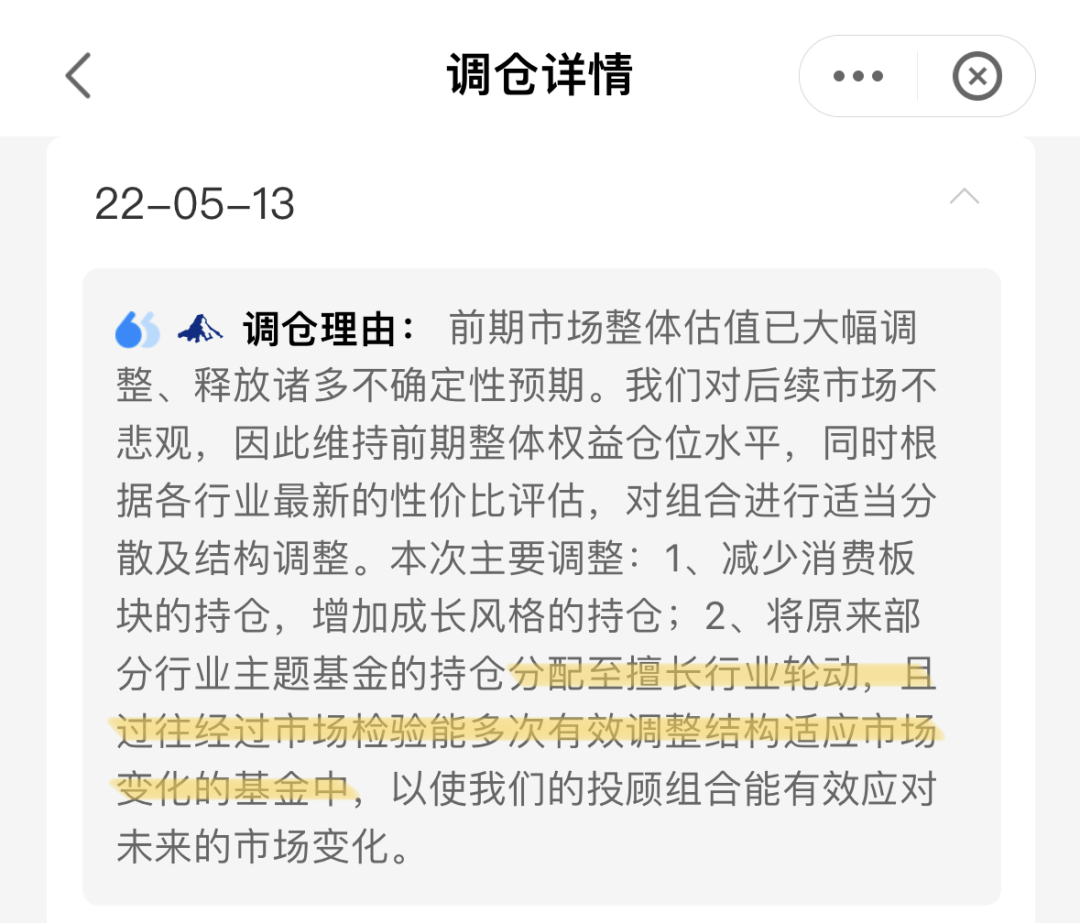

除了直接通过行业基金来对特定行业暴露之外,江虹还会选择阶段性对擅长行业轮动的基金经理重仓。

比如在去年 5 月,在调仓理由中江虹明确表示了增配擅长行业轮动的基金经理。

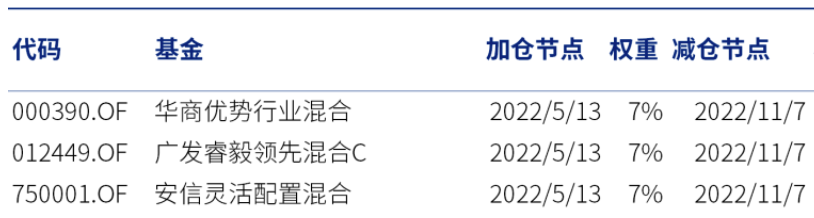

这里面的华商优势行业的周海栋和广发睿毅领先的林英睿,相信诸位应该不会陌生,在 2022 年均有相当不俗的表现,而从江虹加仓和初步减仓的节点来看,产生了可观的超额收益。

当然,行业轮动,是一个在刀尖上跳舞的操作。江虹也坦陈,很难次次正确:

要说如何保证每一次行业轮动的效果,其实我感觉是很难保证的。所以我们需要组合更丰富一些,多策略一些,不因轮动中一两个错误,对组合造成特别大杀伤力的影响。

为了避免轮动错误造成巨大杀伤力,江虹会选择配置的行业相关性不太高、基金经理之间的相关性也不太高的方式。

去年 11 月,江虹选择加仓新能源行业,暂时来看,这还不是一次能被数据印证为成功的调仓,但总体来看,过去几个月犇犇全明星投顾组合的表现并未因此跑输沪深 300 指数。这或许就是在行业分散前提下进行轮动的一个稳健之处。

一个良好的生态,应该是百花齐放的。

近些年,权益基金,无疑有一些同质化,越来越多的赛道基金,选择长期高仓位,放弃择时。

幸而,FOF 和基金投顾的出现,让基金产品在异质化上多了许多选择,比如江虹的景顺长城犇犇全明星投顾组合和她强调的行业轮动,正是近几年基金产品比较少见的。

那么这条道路能不能走通,行业轮动能不能成为基金投顾的绝活?单单 2022 年的业绩,显然还不足以给出完整的答案。不过若你对行业轮动有兴趣,有信心,倒是不妨多多关注类似景顺长城犇犇全明星投顾组合这样的策略。

本篇文章来源于微信公众号: EarlETF