"海量"专题(219)——从金元顺安元启到小盘价值优选

01

金元顺安元启

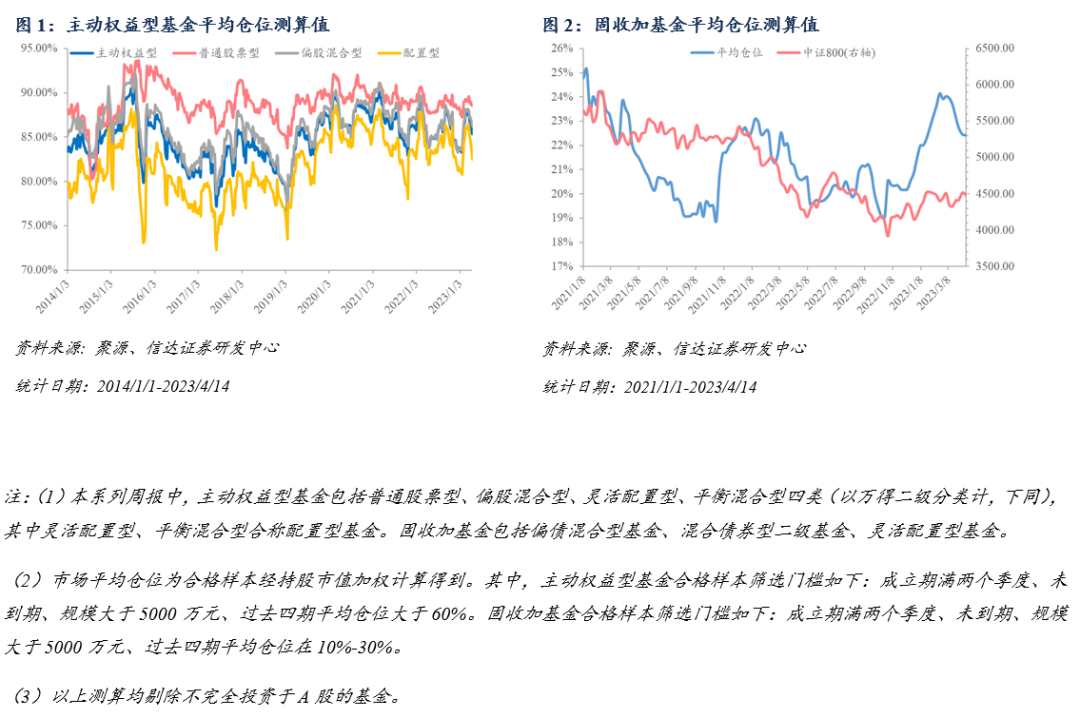

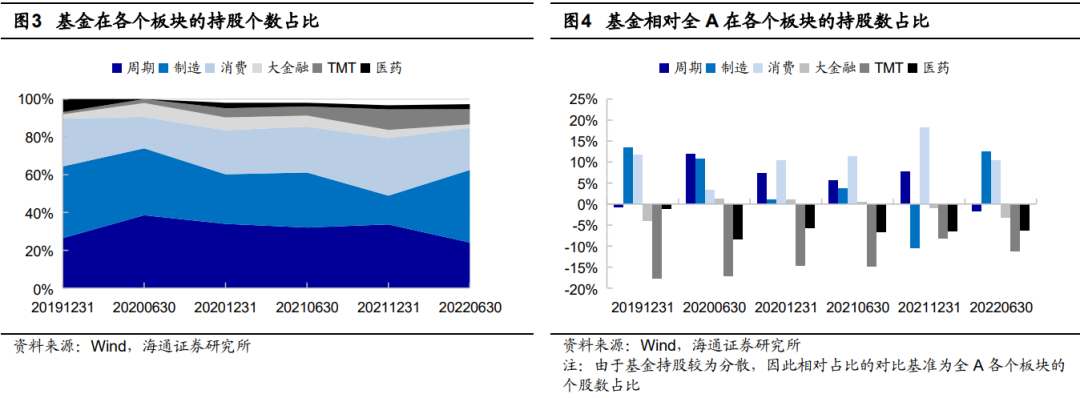

板块配置方面,基金持股主要集中在周期、制造、消费三大板块,各半年报的持股个数合计占比基本都超过80%。与全A相比,基金在TMT和医药板块存在明显低配(图4),而在周期、制造、消费板块有较为明显的超配。但不同财报期,板块配置比例存在一定变化。如2022H1相比于2021H2,周期和消费板块的配置比率明显降低,而制造板块的配置比例大幅增加。

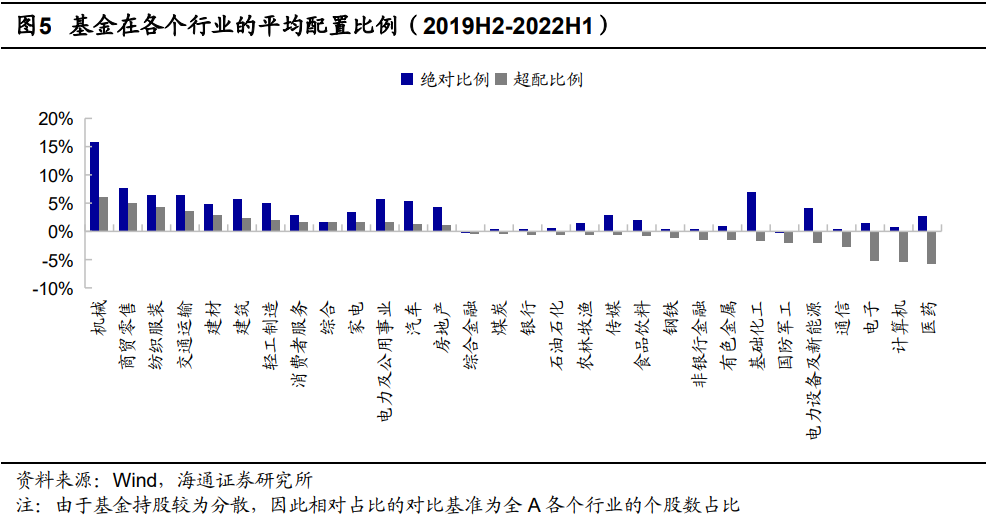

行业分布方面,与全A相比,2020年以来,基金在机械、商贸零售、纺织服装、交运和建材行业内的持股较多,超配比例较大;金融板块持有比例整体与全A分布较为接近;而医药和TMT板块持有个股数则显著低于市场。

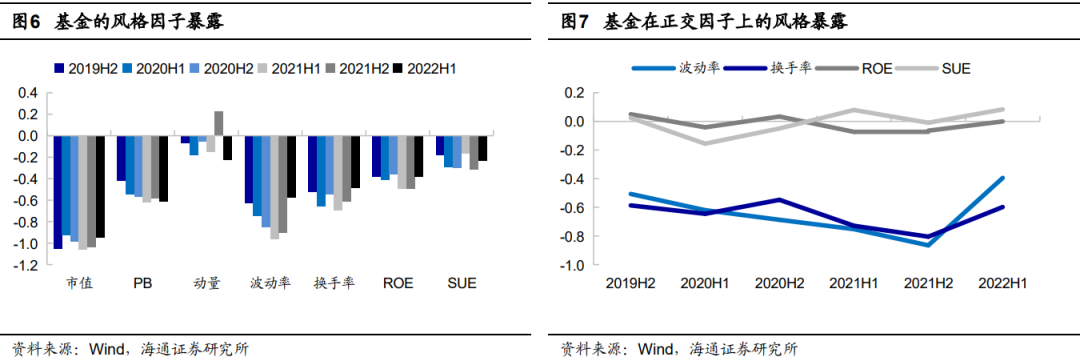

风格特点方面,金元顺安元启的小盘价值风格显著;同时低波动、低换手因子暴露稳定,对于价格动量反转则无明显偏好。基本面因子上,基金在原始ROE、SUE因子上的暴露为负,但这主要是受小盘价值风格影响所被动产生的。若将因子正交市值和估值,则基金在盈利、增长上无明显暴露(图7)。

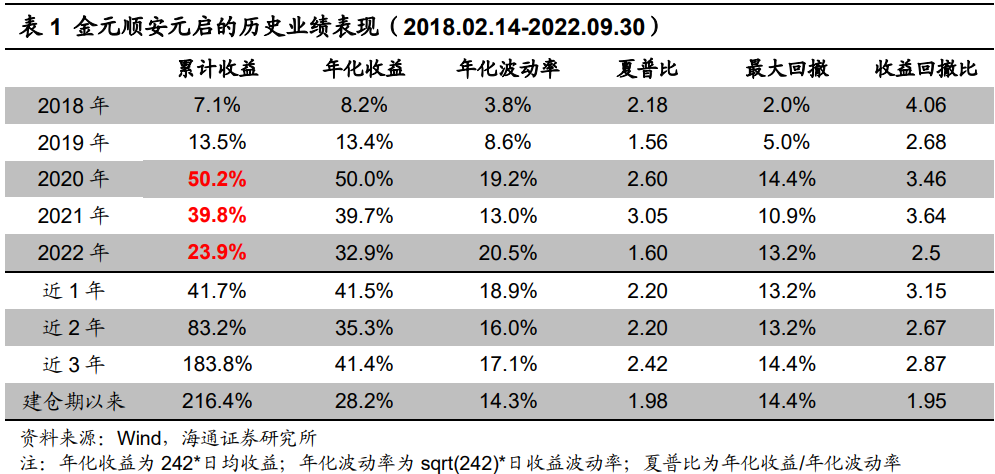

综上所述,金元顺安元启是近几年风格频繁切换环境下,唯一一只连续3年(2020.01-2022.09)每年累计收益率都超过20%的基金(基金池为除被动指数型基金以外的所有股票型和混合型基金)。该基金成立于2017-11-14,自成立以来每年均取得正收益;且波动低、回撤小,建仓期后的最大回撤仅14.4%。

2020年以来,金元顺安元启持股分散,集中度低。板块分布上,与全A个股数分布相比,整体低配TMT和医药板块,而超配周期、制造和消费板块。但不同财报期,板块配置比例存在一定变化。相对而言,基金的风格特征更为稳定,小盘价值风格显著,持续暴露于低波动、低换手因子,在价格动量或反转、以及公司基本面(盈利和增长)因子上则无明显暴露。

02

利用持仓构建模拟组合

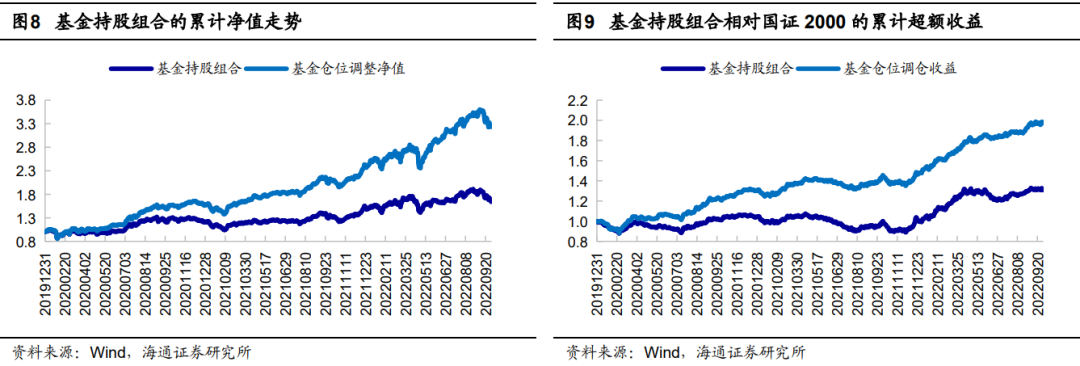

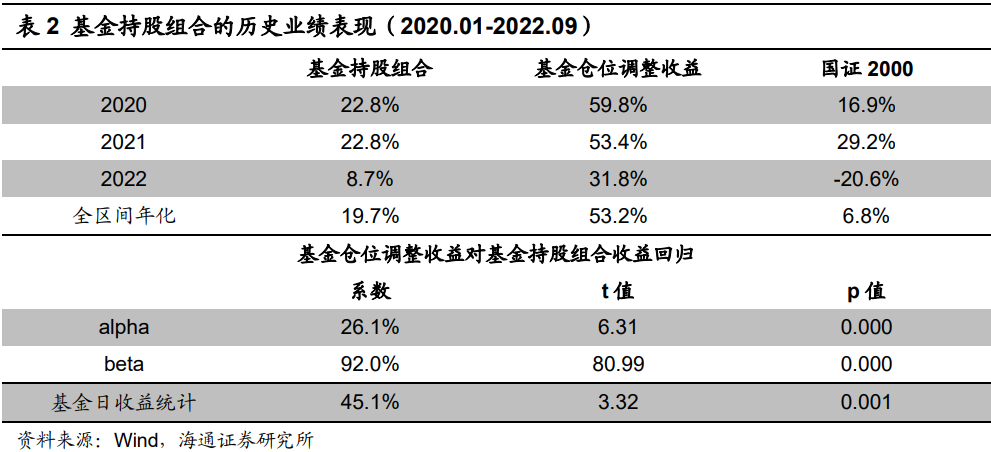

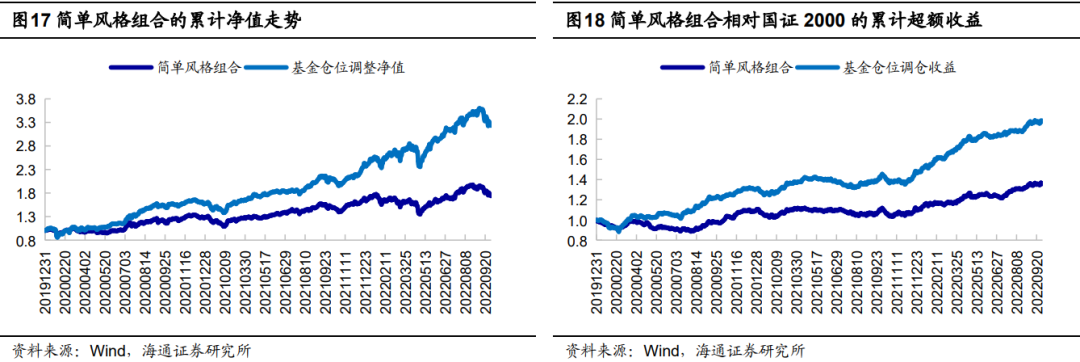

本节尝试利用基金持仓来构建模拟组合(下称“基金持股组合”)。具体地,根据基金半年报和年报披露的全部持仓构建股票组合,于每年6月底和12月底换仓。扣除单边千3交易费用后,基金持股组合2020年以来的累计净值走势如下图左所示,相对国证2000的累计超额收益如下图右所示。为便于对比,我们也展示了基金仓位调整后的(按期初季报股票仓位调整)净值走势。

2020年以来,截止2022-09-30,基金持股组合年化收益19.7%。虽然业绩表现明显优于国证2000指数,但与基金业绩相差甚远。我们将基金仓位调整后的日收益率,对基金持股组合日收益回归,未解释的年化alpha高达26.1%,即基金持股组合仅可以解释基金40%左右(1-26.1%/45.1%=42.1%)的收益。

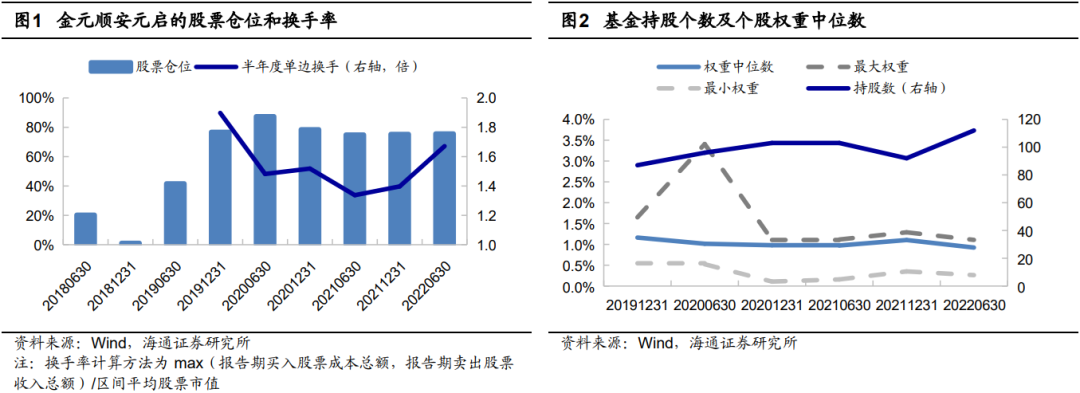

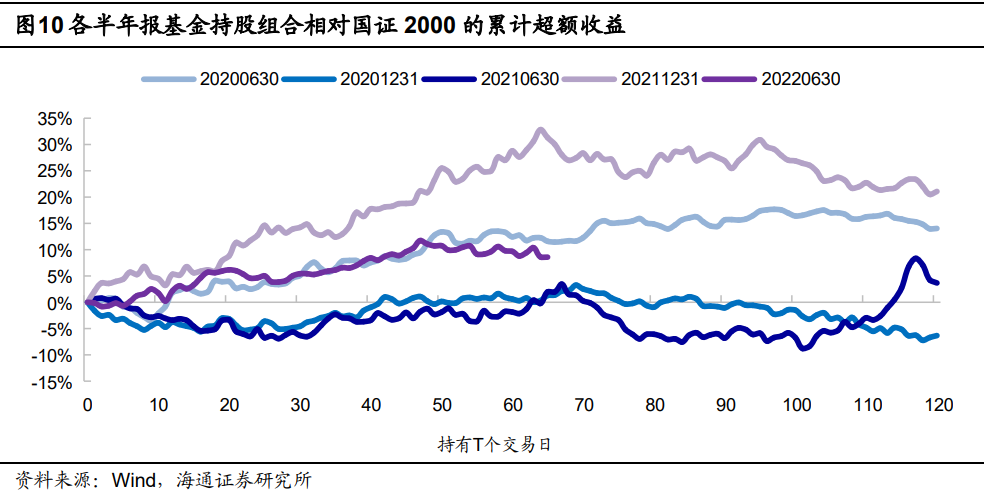

基金持股组合业绩表现不佳,这可能是由于,虽然该组合可以保证报告期时点与基金持仓完全一致,但却忽略了中间调仓对净值的影响。由上文可知,金元顺安元启2020年以来半年度平均单边换手率为1.6倍,平均每个月换手25%-30%,即平均3-4个月全部持仓换一次。而利用半年报和年报信息构建的基金持股组合,在未来6个月保持不变,无法捕获中间调仓的收益。实际上,各半年报基金持股组合在不同持有期下,相对国证2000的累计超额收益走势通常在3个月(60个交易日)左右达到最大值(图10)。这也从侧面证明,两个报告期间的调仓对基金业绩的影响不可忽视。

03

利用因子暴露来构建模拟组合

如上文所述,完全复制半年报和年报披露的持股组合,由于间隔时间太长,无法捕获中间调仓的收益,业绩表现显著弱于基金。因此,本节尝试根据基金的持仓特征来构建模拟组合。第一部分的持仓分析表明,金元顺安元启的板块和行业分布变化较大,而因子暴露较为稳定,故我们利用基金有稳定暴露的4个因子——市值、估值、波动率和换手率,构建多因子打分组合。为使模拟组合换手率和基金接近,换仓频率设为季频,即每年1、4、7、10月底换仓,并扣除单边千3交易费用。

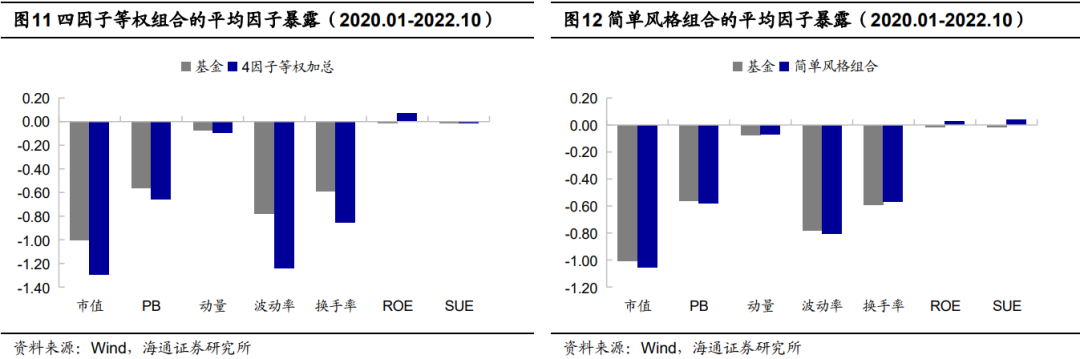

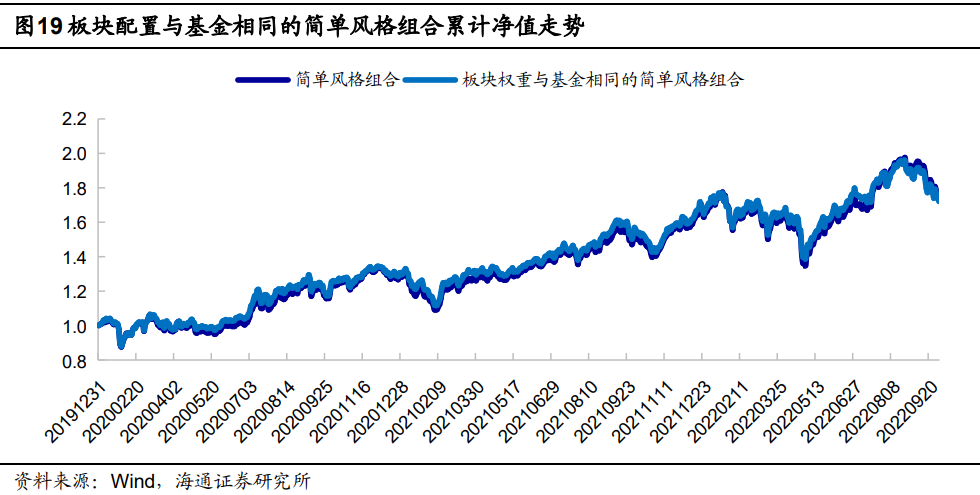

需要注意的是,若将市值、估值、波动率和换手率4个因子等权加总,得到的组合在小市值、低波动上的暴露明显高于基金(图11)。为使得模拟组合的风格特征与基金尽可能接近,我们按照市值1,估值、波动率、换手率各0.2的权重配比构建复合因子,选择得分前100的股票构建等权组合(下称“简单风格组合”)。如下图右所示,简单风格组合的因子暴露与基金很接近,均呈现低波动、低换手的小盘价值风格,同时在动量、盈利和增长上的暴露接近于0。

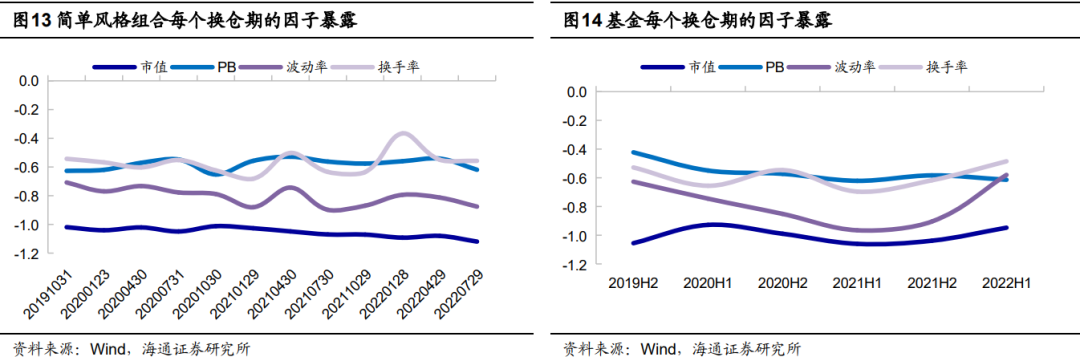

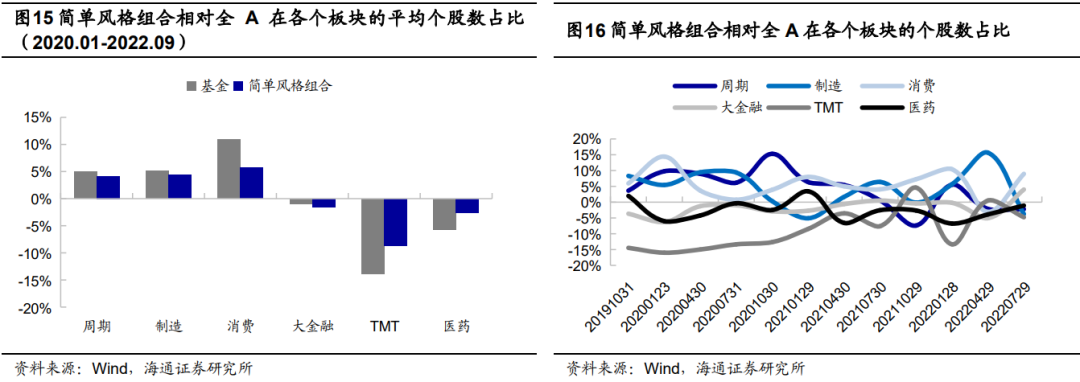

从时间序列角度来看,简单风格组合和基金在市值、估值、波动率和换手率因子上的暴露都较为稳定,且十分相似。

板块分布上,简单风格组合整体也与基金较为接近。平均而言,2020年以来均超配周期、制造和消费板块,而低配金融、TMT和医药板块。

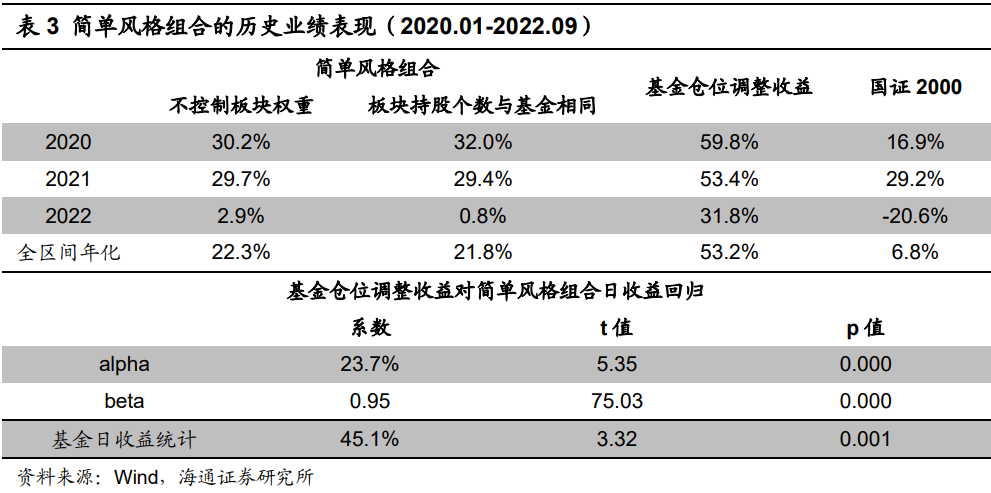

从业绩表现来看,简单风格组合2020年以来年化收益22.3%,虽然相比于基金持股组合有所提升,但与基金业绩仍相差较大。我们将基金仓位调整后的日收益率对简单风格组合日收益回归,未解释的年化alpha为23.7%,即简单风格组合仅可以解释基金不到一半的收益(1-23.7%/45.1%=47.4%)。

04

小盘价值优选

前文测试结果显示,完全复制基金半年报的持股组合,与基金业绩相差甚远;而用因子暴露构建的模拟组合,虽然业绩有所提升,但仍然只能解释基金收益的50%。即,简单的风格组合同样不足以刻画金元顺安元启的大部分收益来源。在风格之外,基金还存在很高且无法从业绩归因角度发现的alpha。

最后一部分,我们尝试从量化最为擅长的多因子模型出发,采用小盘股中选股效果相对较为优异的因子,优选小盘价值股,构建风格特征与基金较为接近的小盘价值优选组合。包括以下两种方式:

优选组合1——利用估值因子和多因子打分模型逐次过滤和确定各方面都相对不错的价值型股票池,然后选择其中的小市值股票;

优选组合2——根据估值因子确定价值型股票池后,利用多因子模型优选。为突显组合的小市值特性,可在多因子打分模型中,提升小市值因子的权重。

4.1 小盘价值优选组合1

优选组合1的具体构建方法如下:

1)价值因子过滤:在全部A股中,剔除估值最高5%的股票;

2)多因子打分:将价值、增长、累计研发投入占比、预期净利润调整、反转、尾盘成交占比和开盘后大单净买入金额占比共7个因子等权打分;

3)小盘优选:在多因子综合得分最高的150只股票中,选择小市值top30(1/5)构建等权组合。

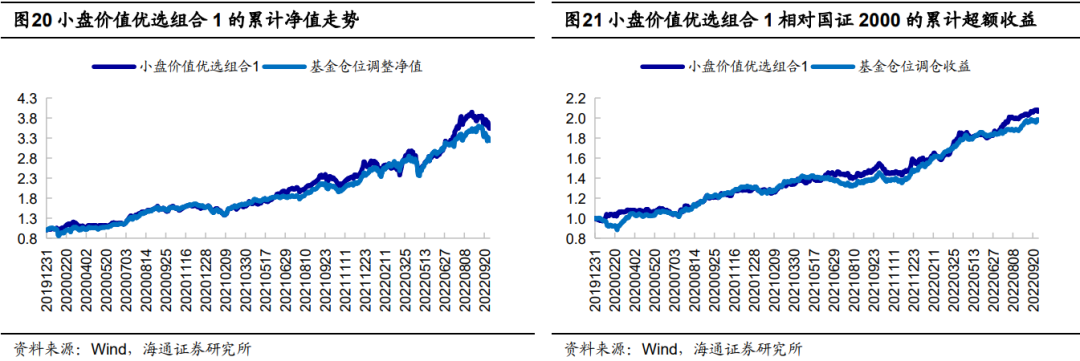

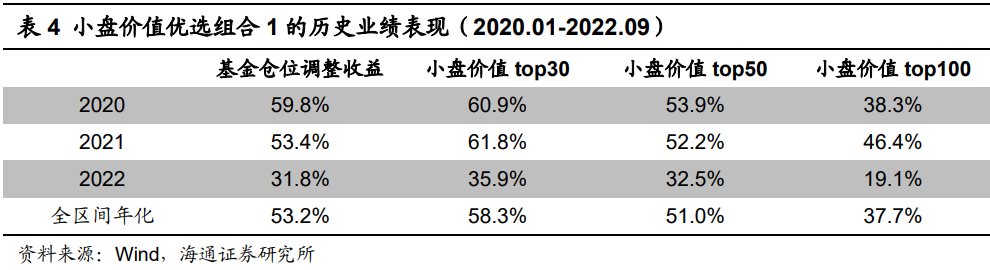

换仓频率依旧为季频,即每年1、4、7、10月底换仓。扣除单边千3交易费用后,小盘价值优选组合1自2020年以来年化收益58.3%,略优于基金仓位调整后的收益(53.2%)。从两者的净值走势来看(图20-21),相关性很高。具体地,小盘价值优选组合1的日收益率与基金仓位调整日收益率的相关系数为0.88,两者相对于国证2000日超额收益的相关系数为0.68。

但是,当我们把股票数量增加至100只时,组合收益下降明显。年化收益仅为37.7%,跑输基金15.5%。

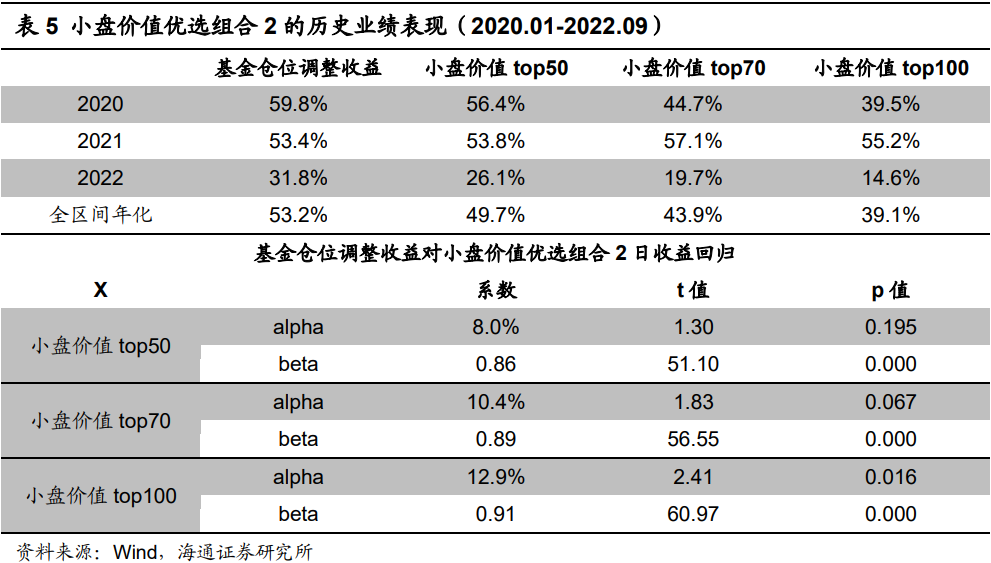

4.2 小盘价值优选组合2

优选组合2的具体构建方法如下:

1)价值因子过滤:在全部A股中,剔除估值最高20%的股票;

2)小盘风格倾斜及多因子打分:在剩余股票中,使用市值、价值、增长、加速增长、累计研发投入占比、预期净利润调整、反转、尾盘成交占比和开盘后大单净买入金额占比共9个因子,进行多因子打分;为突出小盘特征,将小市值因子权重提升至20%,其余因子权重均为10%。

3)选择综合得分最高的N只股票构建等权组合。

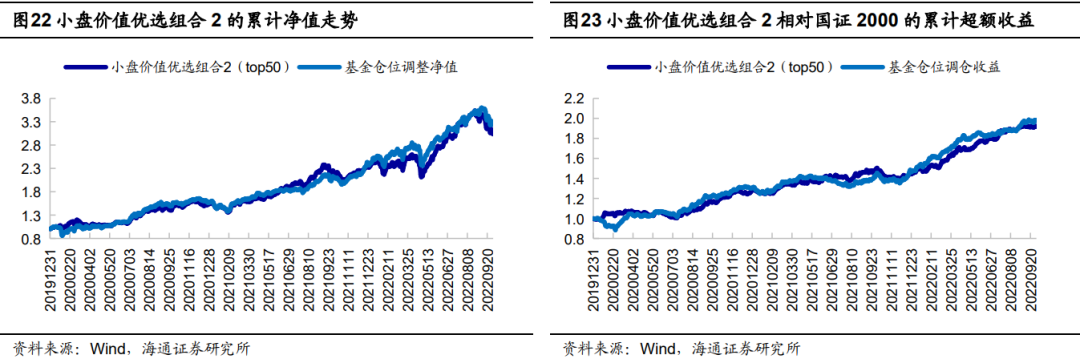

扣除单边千3交易费用后,小盘价值优选组合2(top50)自2020年以来年化收益49.7%,与基金仓位调整后的收益(53.2%)接近。从两者的净值走势来看(图22-23),相关性很高。具体地,小盘价值优选组合2的日收益率与基金仓位调整日收益率的相关系数为0.89,两者相对于国证2000日超额收益的相关系数为0.64。

当我们把股票数量增加至70只时,组合的收益虽然有所下滑,但仍然表现优异,2020年以来年化收益43.9%。

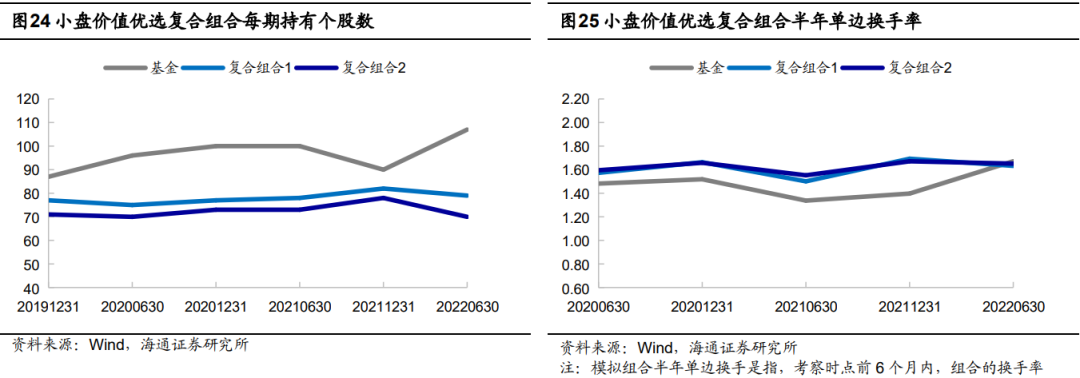

4.3 小盘价值优选组合的复合

由上两节可知,利用小市值因子选股,收益较高;但随着持股数增加,收益衰减快(优选组合1)。而利用多因子模型选股(优选组合2),收益的衰减相对较慢。本节将两者结合,构建小盘价值优选复合组合,力求在保持较高收益的同时,增加优选组合的持股数。

复合组合1:组合1选30只股票,组合2选70只股票,等权复合两个组合;

复合组合2:组合1选50只股票,组合2选50只股票,等权复合两个组合。

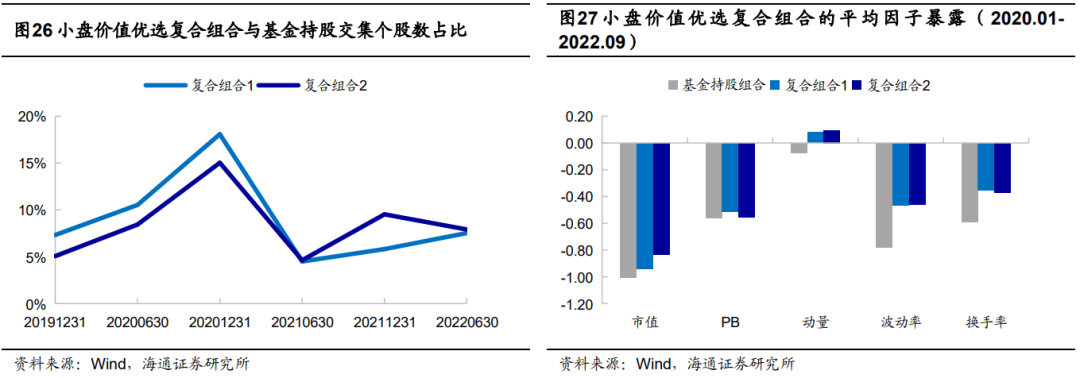

由以下两图可见,复合组合平均每期持股数80只左右,略低于基金;半年度单边换手率1.6倍左右,与基金较为接近。

复合组合虽与基金持股的重合度较低(相同个股的数量占比8%-9%左右),但风格特征接近,均呈现非常鲜明的小盘价值风格。同时,在价格动量/反转上的暴露较低,而在波动率、换手率上的暴露较高。

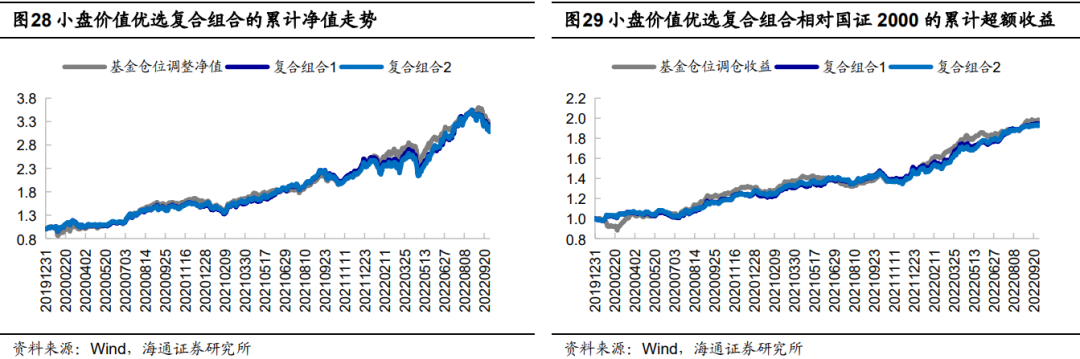

复合组合累计净值走势与基金仓位调整净值走势十分接近。其中,复合组合1与仓位调整后的基金日收益率的相关系数为0.91,两者相对国证2000日超额收益相关系数为0.72。复合组合2与仓位调整后的基金日收益率的相关系数为0.91,相对国证2000日超额收益相关系数为0.71。

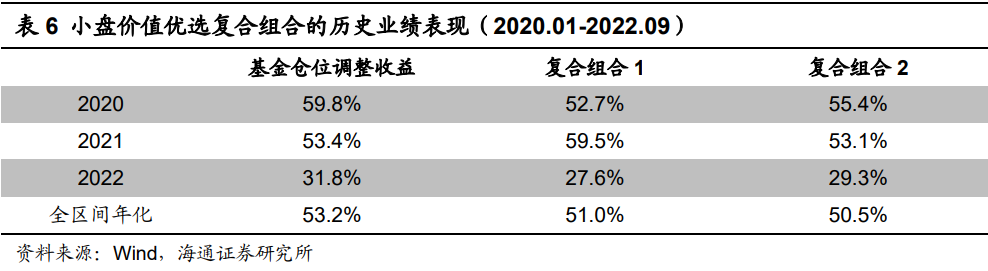

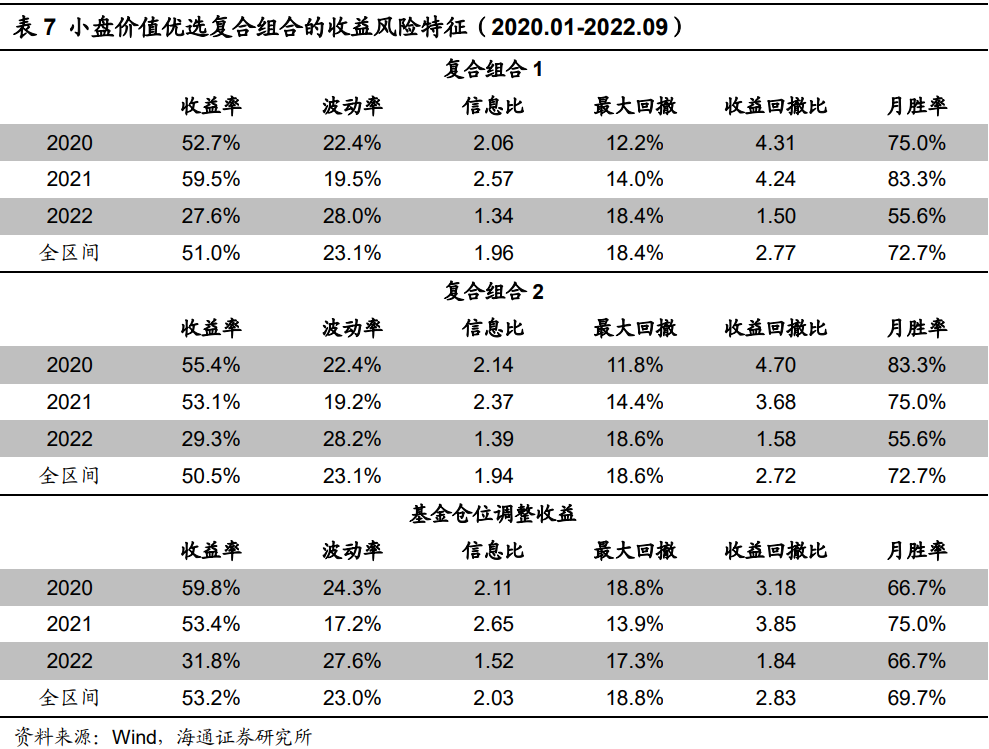

扣除单边千3交易费用后,2020年以来复合组合1年化收益51.0%,复合组合2年化收益50.5%,与仓位调整后的基金年化收益(53.2%)仅相差2%-3%。

小盘价值优选复合组合2020年以来波动低、回撤小,年化波动率23%左右,最大回撤18%-19%,均与仓位调整后的基金风险特征相当接近。

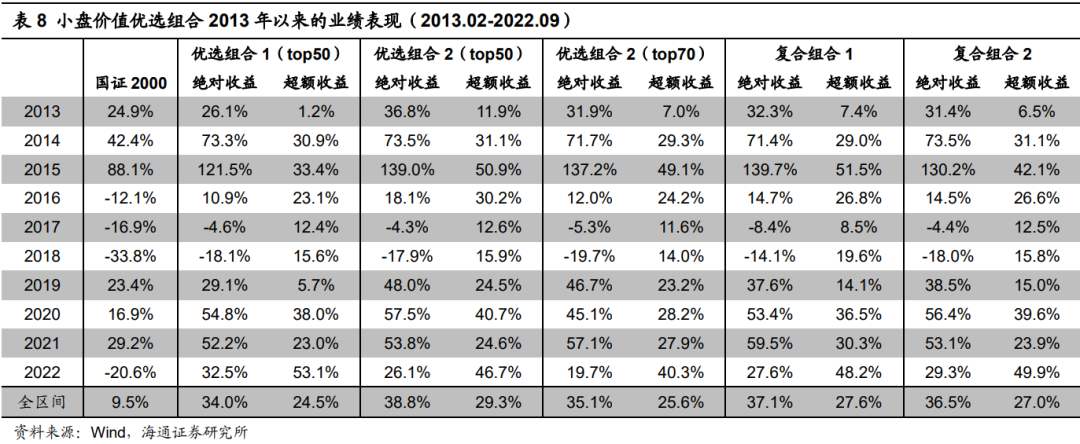

即使回溯至2013年,两个小盘价值优选组合及其复合组合同样具有十分优异的业绩表现。仅2017-2018年绝对收益为负,其余年份均可取得10%以上的正收益,相对国证2000指数超额收益的年胜率则达100%。

相对而言,优选组合2的业绩表现更为稳定。top50组合2013年以来年化收益38.8%,相对于国证2000指数年化超额29.3%。每一年相对于国证2000都具有10%以上的超额收益,月胜率也达到75%。

综上所述,基于多因子模型的小盘价值优选复合组合,2020年以来业绩表现优异,截止2022.09,年化收益51%,2020-2022连续3年每一年均可获得累计20%以上的收益率。同时,组合的风险小,回撤低。2020年以来年化波动率23.1%,最大回撤仅18-19%左右。不仅如此,即使回溯至2013年,组合相对于国证2000指数也具有相当稳定的超额收益。

05

总结

金元顺安元启是近几年风格频繁切换环境下,唯一一只连续3年(2020.01-2022.09)每年累计收益率都超过20%的基金(基金池为除被动指数型基金以外的所有股票型和混合型基金)。该基金成立于2017-11-14,成立以来每年均取得正收益;且波动小、回撤低,建仓期过后的最大回撤仅14.4%。

2020年以来,金元顺安元启持股分散,集中度低。板块分布上,与全A个股数分布相比,整体低配TMT和医药板块,而超配周期、制造和消费板块。但不同财报期,板块配置比例存在一定变化。相对而言,基金的风格特征更为稳定,小盘价值风格显著,持续暴露于低波动、低换手因子,在价格动量或反转、以及公司基本面(盈利和增长)因子上则无明显暴露。

完全复制半年报和年报披露的持股组合,由于间隔时间太长,忽略了中间调仓的效应,仅可解释基金40%的收益。因此,我们转而利用基金稳定的因子暴露来构建组合。虽然该组合的业绩有所提升,但基金仍然有50%的alpha无法被常规因子暴露所解释。

我们认为,在风格之外,基金还存在很高且无法从业绩归因角度发现的alpha。因此,我们尝试从量化最为擅长的多因子模型出发,采用小盘股中选股效果相对较为优异的因子,优选小盘价值股,构建风格特征与基金较为接近的小盘价值优选组合。

小盘价值优选复合组合平均每期持有个股80只左右,半年度单边换手率平均为1.6倍。组合呈现非常明显的小盘价值风格;同时在价格动量反转上的暴露较低,而在低波动率、低换手率上的暴露较高。2020年以来,截止2022.09,组合年化收益51%,2020-2022年每一年均可获得累计20%以上的收益率。同时,组合的风险小,回撤低。2020年以来年化波动率23.1%,最大回撤仅18-19%左右。不仅如此,即使回溯至2013年,组合相对于国证2000指数也具有相当稳定的超额收益。

06

风险提示

1)本文根据公开数据和评价指标计算,不作为对未来走势的判断和投资建议;2)本文结论通过公开数据分析所得,存在由于数据不完善导致结论不精准的可能性。3)小盘价值优选组合的业绩表现可能面临风格切换风险,因子失效风险,历史统计规律失效风险。

联系人

本篇文章来源于微信公众号: 海通量化团队