“五年之锚”还能怎么用

之前在《如果A股很烂,烂市场生存法则是什么?》中,聊到了 5 年均线作为一个另类“价值线”,对 A股投资的辅助参考意义。

写完之后我就一直在想,如果真的将 A股视为一个高波动的投机市场,不去考虑估值、行业,仅仅从交易层面本身,5 年均线这个“五年之锚”,还能做什么?

想了一段时间,有点新的设想,五年之锚其实可以辅助定投择时和动态平衡择时。

一个普通基民投资框架

在聊“五年之锚”之前,先要说一下我个人心中,一个普通基民的投资框架。

这个投资框架,至少包含两块。

一、定投

严格来说,定投其实更多是一种强制储蓄方法,长期坚持比入场点位或许更重要。

不过考虑到 A股波动很大,高位定投然后吃大回撤,其实对投资者的心态打击不小。所以近年各类智慧定投层出不穷,就是希望优化定投的入场时机。

二、资产配置及动态平衡

这里的资产配置,理想化的当然是像大卫·史文森管理校产基金那样,能有一堆另类资产参与,对普通基民至少也应该是股票、债券、商品三分。不过考虑到这里面的复杂性,讨论的时候我们就简化成股债组合。当然,在当下甚至未来可能得高利率时代下,商品配置不容忽视,这是另一个话题,这里就不讨论了。

股债组合,常见的就是 100-年龄法。比如我现在 40 岁,那么权益资产,也就是股票的理论配置就应该是 100-40,也就是 60%,剩下 40%应该是固定收益,也就是债券类。当然,这里可以微调,比如我风险偏好比较强,可以用 110-年龄,变成 70%权益+30%债券。如果你比较保守,可以改用 90-年龄。

股债构建组合之后,一个重要的任务就是动态平衡。因为无论股票还是债券的涨跌,都可能使得实际组合偏离预定比例,比如 70%的权益涨了一倍,30%的债券纹丝不动,两者比例就变成 82.35%比17.65%,显然权益的仓位已经超过了合理比重,需要抛售部分权益买入债券,使得权益比重降低到预定的 70%。

当然,何时动态平衡就是一个问题了。大卫·史文森是极致平衡派,甚至天天平衡;但传统上就是固定一年平衡一次。不过考虑到 A股的大波动,增加一些动态平衡时点的择时,或许会更好。

定投,也可以择时

定投,作为一种强制储蓄的习惯培养,是应该长期坚持的。

但是定投权益资产,我觉得倒是可以择时的。

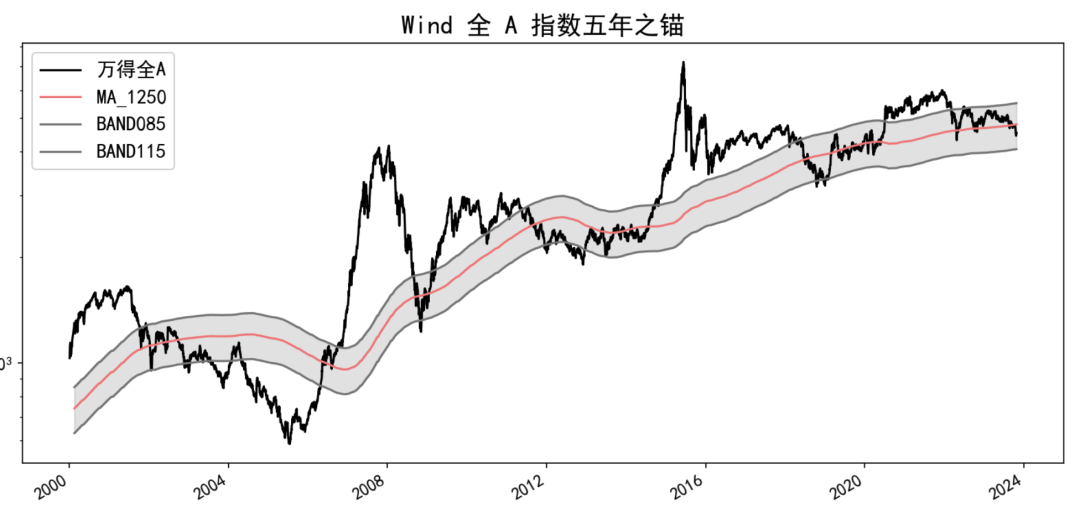

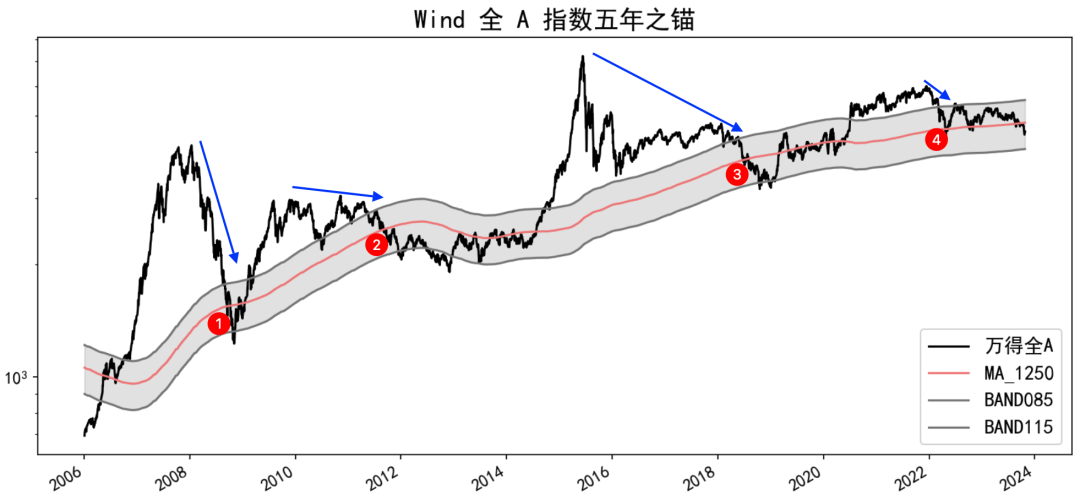

下图是 Wind 全 A 指数 2000 年迄今的日线图,红色的是 1250 日均线(大体就是 5 年),然后基于均线±15%,又绘制了两条包络线,构成灰色的包络带。

15%其实是一个我武断而来的参数,取自《如果A股很烂,烂市场生存法则是什么?》中发现此前几次底部都要到 5 年均线下 15%的位置。

一个可以考虑的思路就是,当指数高于 5 年均线+15%之后,就停止对权益资产的定投。

当然,这部分只是暂停对权益的定投,强制储蓄不能停,相关的储蓄可以以货基或者短债的形式暂存,等到指数重新回到 5 年均线的位置,才一次性的买入,并重新启动定投权益。这样能够获得的入市成本,应该是比随时随地定投,要更低的。

其实近年有些投顾的定投,在比较高的位置会来个 1/4 仓位定投之类,思路类似,但与其 1/4,不如暂停。不过由于这套逻辑需要手动操作,对投资者的执行能力要求很高,不如投顾可以自动无脑操作。

需要说明的是,这个思路,针对的是 A股常年“牛短熊长”的风格,所以力求在高位少定投。

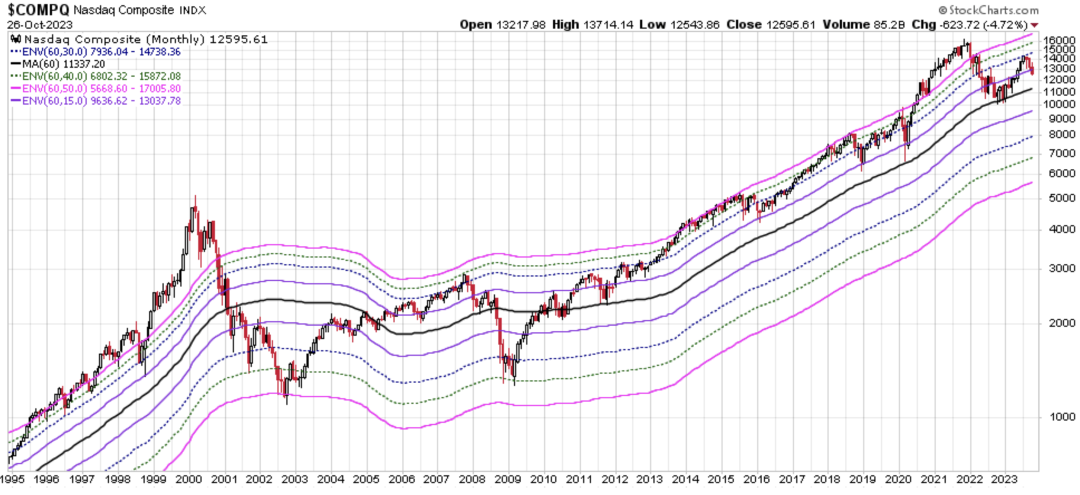

但这个思路,如果针对类似美股纳斯达克这样长牛市场,那就是要可能十来年才有一次回到五年均线,而且往往是以来一次幅度不等的暴跌。

不过,我想当下的投资者,没多少人会认为 A股能成为纳斯达克第二,或许日经225指数才是有点对标价值的市场。

在日股,这个思路还是有可取之处的。

动态平衡的择时

动态平衡是个好东西,无论是作为大牛市无脑减仓的方法,还是作为大熊市无脑加仓的方法,不仅方便计算,而且因为股债组合的存在,都是无限弹药流的——这对于大熊市太重要了。

但是,大熊市加仓,无论是主观加仓还是用动态平衡抛债买股,太早加仓都不是好事,尤其是在一波泡沫后的高点。其实过去几年,许多基民在中概、医药等泡沫板块上,就是因为太早加仓,才陷入比死捂不动亏得更多的悲剧。

回到刚刚的五年均线图,五年均线的另一个作用,就是成为牛市泡沫破裂后的首次动态平衡点。

还是以下图为参考,我们聚焦 2006 年股权分置改革后的 A股,2008 年或者 2015 年跌下来的那几波行情,太早动态平衡加仓股票,显然都得不偿失,包括 2022 年也是如此。我们可以人为硬性规定,等指数回到 5 年均线的位置(下图的❶❷❸❹等位置),才做一次动态平衡,抛一点债券买一点股票,这时候的点位才比较合适。

当然,如果进一步下跌,触及 5 年均线-15%的位置,这也是此前几次调整真正见底区域再做一次动态平衡。

不过,诸位看图也能发现,5 年均线和下浮15 %的区间,在 2006 年之后对于底部的判断还算有帮助,但是顶部这东西,就很离谱了,5 年均线完全无法辅助顶部牛市的动态平衡。

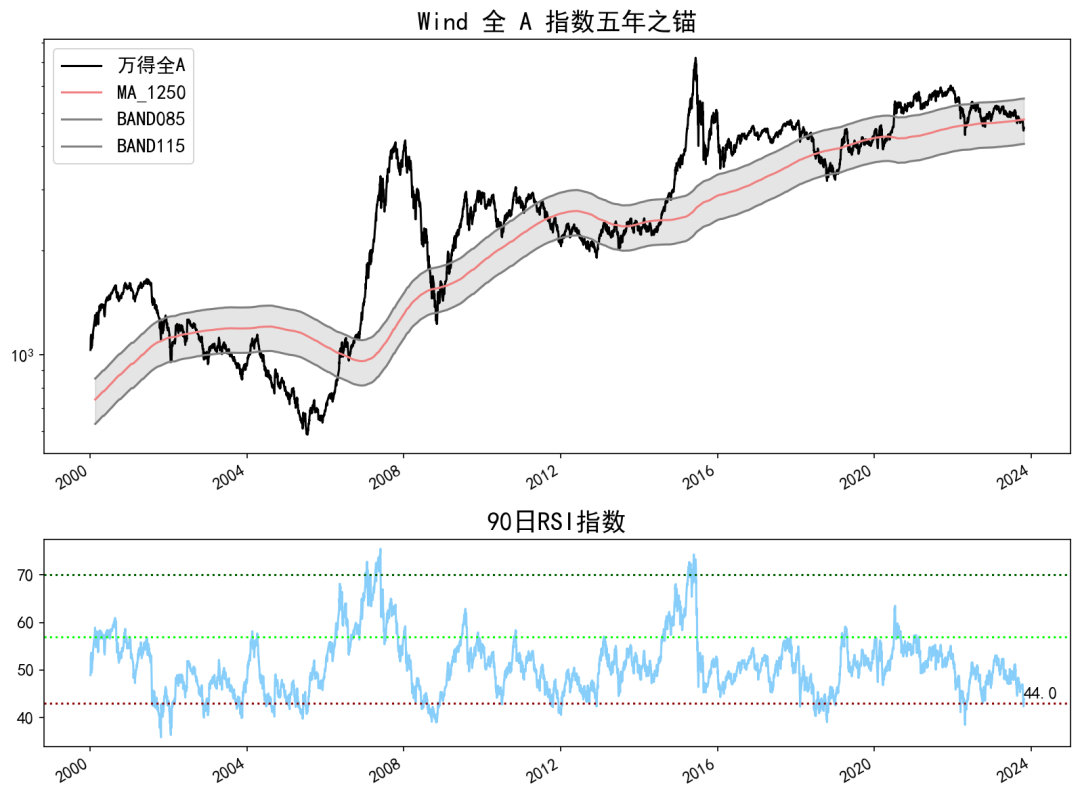

这时候,还是得请我最爱的 RSI 指数帮忙,当然为了捕捉长期波动,这里用的是 90 天 RSI,不容易出极值。

从下图可以看到,90 日 RSI 大多数时间在43 点(红色水平线)和 57 点(淡绿色水平线)之前盘整,泡沫大牛市会冲到 70 点(深绿色水平线)之上。所以可以考虑在 90 日 RSI 触及 57 点和 70 点的时候进行一次动态平衡,抛股买债。

当然,一旦出现冲上90 日 RSI的 70 点高位,出现如此疯狂的牛市,你还应该考虑的是不是要调整整体的股债比例,比如像我这样 70%股票+30%债券的股债组合,是不是要反向变成 30%股票+70%债券了。

关于“五年之锚”,暂时就想到这两个用处,辅助定投择时和辅助股债动态平衡择时,未来还有什么心得,再与诸位分享。

本篇文章来源于微信公众号: EarlETF