【中信建投策略】市场超调,关注预告

重要提示:通过本订阅号发布的研究观点和信息仅供中信建投证券股份有限公司(下称“中信建投”)客户中符合《证券期货投资者适当性管理办法》规定的机构类专业投资者参考。因本订阅号暂时无法设置访问限制,若您并非中信建投客户中的机构类专业投资者,为控制投资风险,请您取消关注,请勿订阅、接收、使用或转载本订阅号中的任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合!

核心摘要

●核心观点

行业推荐:电子、军工、电力、电力设备、通信、煤炭、建材等。

风险提示:地缘政治风险、美国通胀超预期、房地产周期继续下行

A股大盘“金针探底”,超跌反弹特征明显

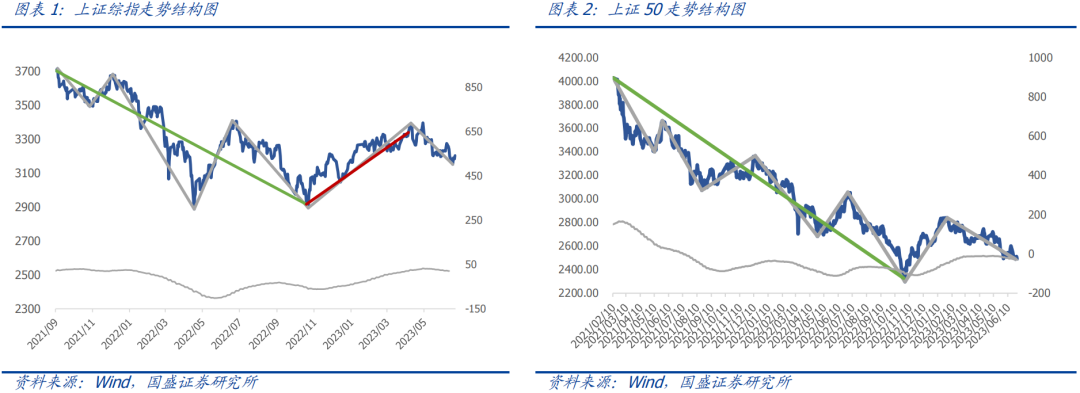

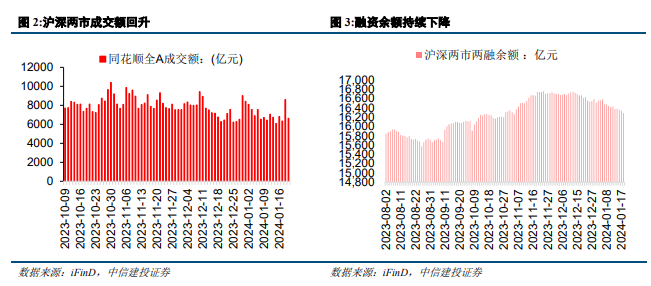

沪指“金针探底”重现,权重股发力护盘。本周三大指数继续下跌,上证指数、深证成指、创业板指本周分别跌1.72%、2.33%、2.60%。中证500、中证1000为代表的中小盘指数分别下跌3.61%和4.80%。1月18日早盘三大指数低开低走,沪指一度失守2800点,创三年半来新低,最高达5000只股票下跌,市场情绪受挫低迷。临近尾盘时,多支沪深300ETF连续巨额放量,单日成交额累计超310亿元,权重股走强带动指数重返2800点,最终上证指数以2845.78点收盘,深成指、创业板指涨超1%。盘面上,金融股盘中异动,光伏概念股活跃,AI概念股有所反弹。上证指数全天当日成交额约8770亿元,较前一日放量2275亿元。本周两市成交额34476.4亿元,有所升高。

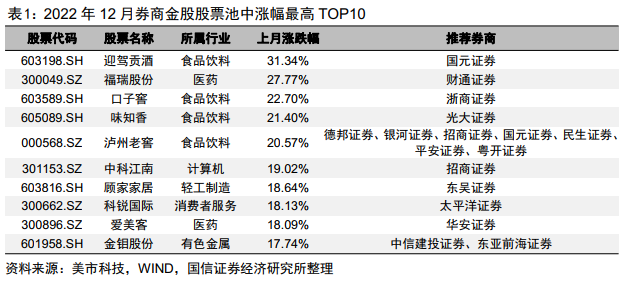

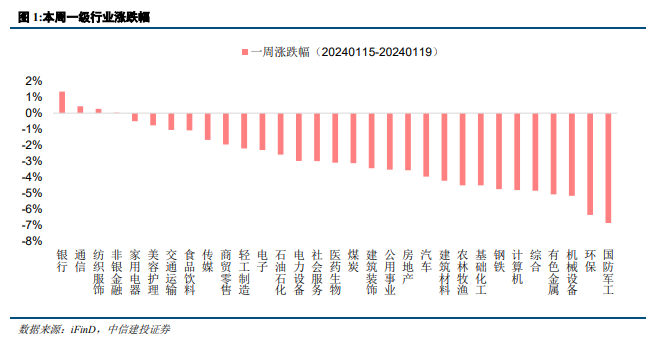

市场涨跌分化,高股息相对占优。行业方面,31个申万一级行业,其中银行(+1.34%)、通信(+0.43%)、纺织服饰(+0.26%)、非银金融(+0.03%)上涨,其余板块不同幅度下跌,国防军工(-6.86%)、环保(-6.36%)、机械设备(-5.15%)跌幅居前。市场风格纬度,国证价值下跌0.32%,国证成长下跌0.61%,延续上周跌势。

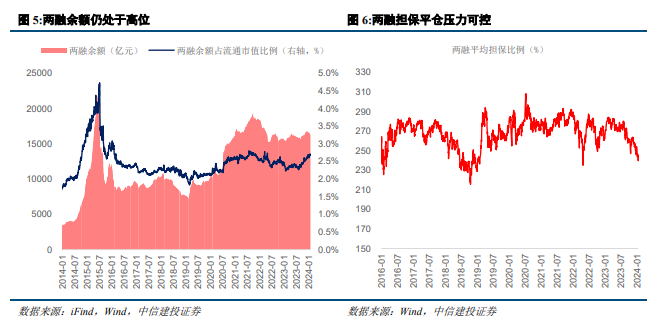

成交额回升,两融余额持续下降。本周沪深两市主板成交额有所回升,主要是受到沪深300ETF放量支撑,北向资金净流出234.95亿,流出幅度扩大,两融余额继续下降,最低至16288.52亿元,内外流动性持续收紧。

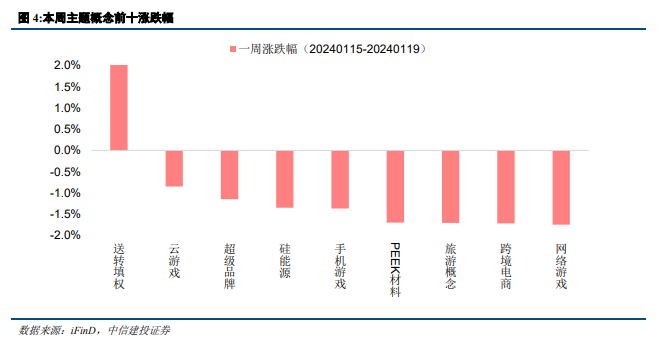

市场整体回调,部分概念板块周内表现亮眼。主题概念方面,本周送转填权概念逆市大涨,上涨7.92%,主要是岁末年初即将进入业绩披露期,有业绩的高送转公司往往更受偏好。此外,部分概念板块周内短暂走出亮眼行情,游戏相关概念板块前期事件冲击悲观预期已充分反应,本周游戏相关板块迎来回暖,跌势趋缓。1月18日沪指经历探底回升之时,光伏相关概念板块一度逆势反弹,反弹背后是产能出清加速带来的供给端改善,1月19日光伏板块受到北向资金流出的干扰回落。

赎回与平仓压力,情绪影响导致超调

回顾本周市场表现,情绪主导了本周市场下行。由于市场的快速下行,许多公募基金、私募基金面临清盘。主动权益型基金近期赎回额度一直处于较高位,净申购长期处于负值,其大规模抛售和赎回让股指承压,进而加剧市场下行,各基金抛售力度进一步加大,形成“负反馈”;同时,伴随着市场下行,大量雪球产品面临或触发敲入事件,目前交易商主要以股指期货进行对冲,根据Delta对冲策略,交易商一般会持有期指多头进行Delta对冲,在雪球产品面临敲入风险时,交易商往往会超额持有期指多头,而当指数跌破敲入点数时,交易商需要进行减持处理,对期货市场形成抛压。短时间内大量抛售股指期货对期货基差有一定影响,但基差影响传递至股市的逻辑并不清晰,因此市场关于雪球产品的担心更多来自于情绪面上的恐慌,进一步加剧“负反馈”。

沪深300ETF大幅放量,稳定市场情绪

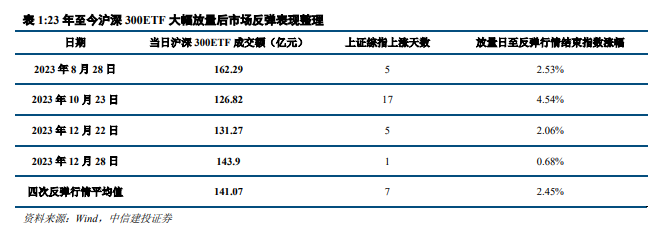

沪深300ETF连续3日放量,为市场注入“强心剂”。16-18日,沪深300ETF连续三日放量,其中18日成交量达到312亿,创历史新高。大幅放量后,上证综指短时间内重回2800点,强有力地稳定了市场情绪。纵观历史情况,沪深300ETF的放量在短时间内具有稳定市场甚至助推市场上行的作用。23年至今沪深300ETF大幅放量的情况共出现过6次,我们对历次情况进行梳理,发现其中有4次市场出现反弹行情,反弹行情平均持续7天,平均反弹幅度为2.45%(以上证综指上涨幅度衡量)。本次沪深300ETF放量幅度达到312亿,多达历次反弹行情平均值的二倍及以上,且短期作用已经显露:18日沪深300ETF显著放量后,市场在半日内重回2800点。因此,随着宏观经济数据的企稳,市场有望回暖,反弹行情有望到来。

两融余额仍处于高位,担保平仓压力可控

两融余额占比处于23年以来高位,担保比例处于16年以来7.60%的历史分位水平,较18年历史底部水平仍有一定距离。截至1月18日,两融余额为16288亿元,处在23年以来的较高位置。随着市场下行,两融余额并没有与市场同样下行,代表市场资金仍对反弹行情抱有一定的期待。两融担保比例对市场的敏感程度加剧,若市场继续下行,两融平仓账户数量将增长。截至1月18日,两融担保比例为241.70%,位于16年以来7.60% 分位水平,近似于22年4月份的底部水平,但距离18年10月的历史底部水平(两融担保比例215.60%)仍有一定距离,平仓压力相对可控。

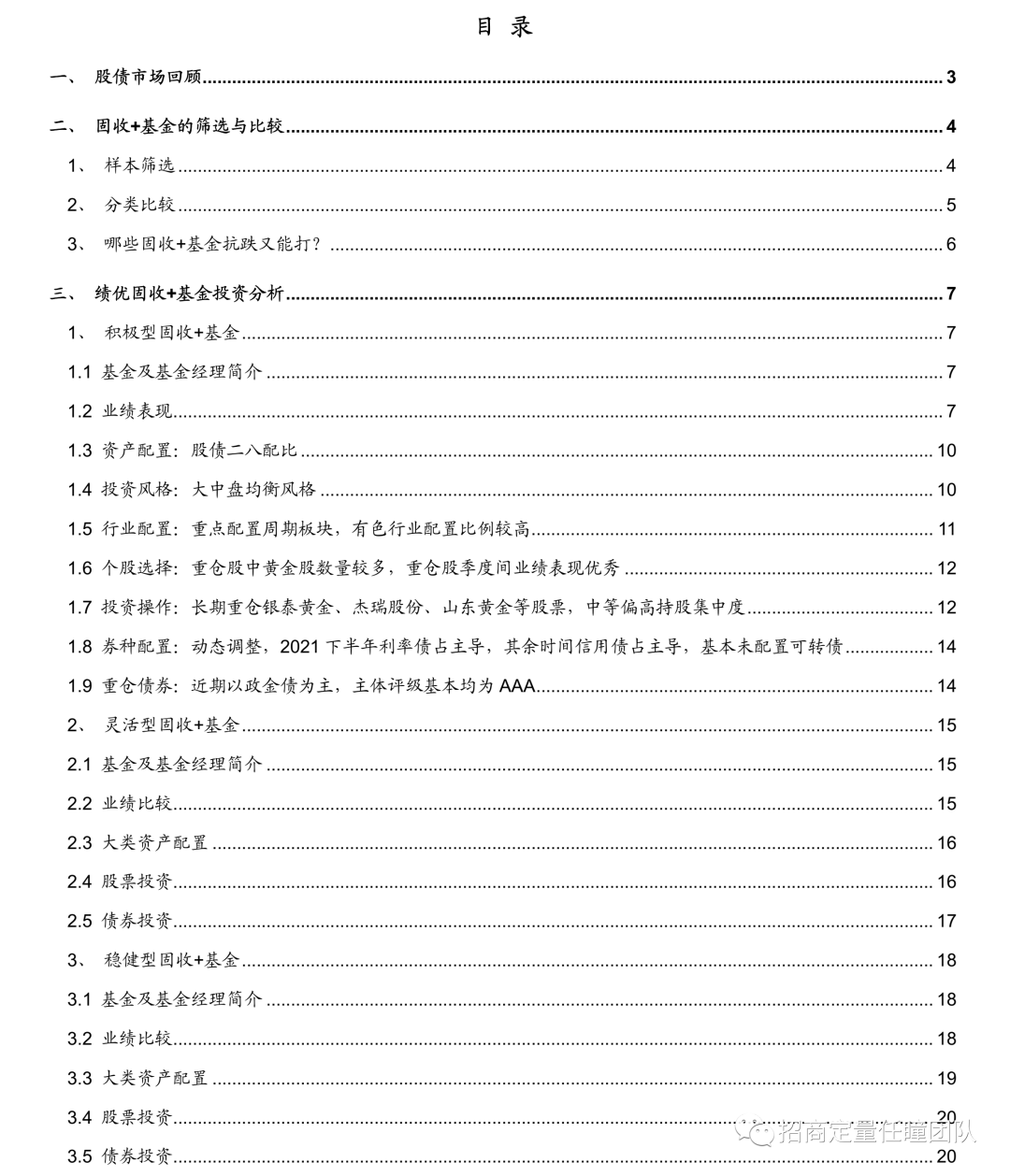

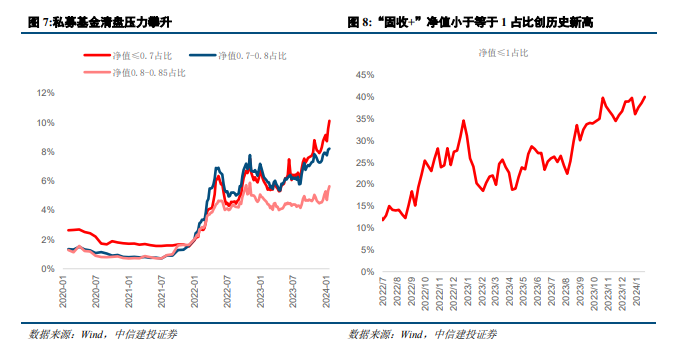

私募基金、“固收+”公募基金风险逐步释放

私募基金、“固收+”公募基金清盘压力持续上升,随市场企稳,风险逐步释放。本周私募基金清盘压力继续上升,触及警戒线、清盘线的私募基金比例较之前均有所上升,其中净值小于等于0.7的私募基金占比为10.12%,净值位于0.7和0.8之间的比例为8.21%,创历史新高;净值位于0.8和0.85之间的比例为5.64%,距离历史最高水平(5.88%)相差甚微。“固收+”公募基金方面,净值小于等于1占比为40.01%,也创下历史新高。市场在私募基金及“固收+”公募基金清盘压力持续上升的情况下,随市场企稳,风险逐步释放。

当前市场有哪些底部信号?

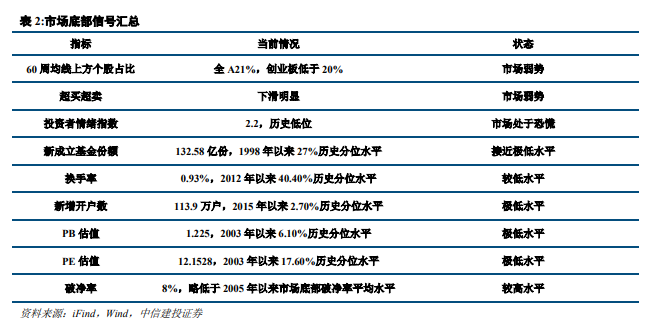

我们使用中信建投策略-投资者情绪指数刻画市场情绪水平。历史上当市场探底或已经处于底部时,投资者情绪指数将频繁落入恐慌区。比如2018年的市场底部和2022年的市场底部。自2023年9月开始,投资者情绪指数已经多次落入恐慌区,其中本周投资者情绪指数不断下滑,到周五(19日)已经降至2.2的历史极低水平,一般情况下,市场的恐慌情绪会导致恐慌性抛售,对股指形成非理性的压力,这也侧面证明了本周市场的下行是恐慌情绪造成的非理智下行。从历史经验来看,类似的市场情绪下,市场往往能够在一周内确认最终的底部。

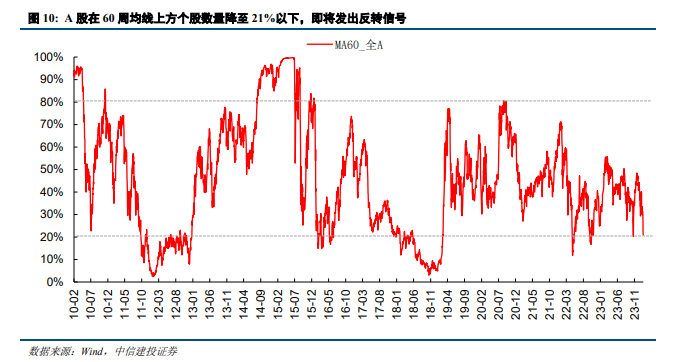

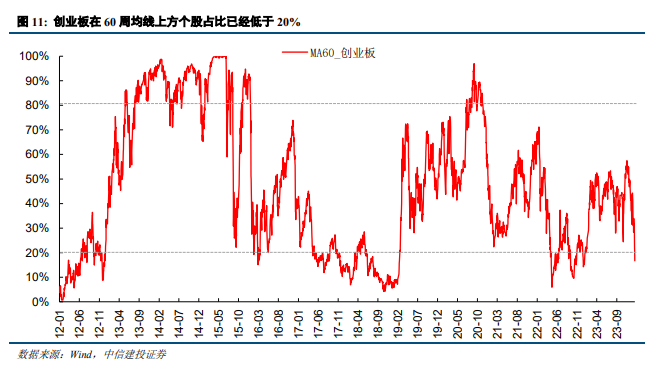

一些情绪指数的分项指标也显示出当前市场底部反转的信号,例如考察A股历史上处于60周均线上方的个股占比,容易发现当指标超过80%或低于20%时,往往意味着市场情绪处于极度过热或过冷的位置,行情走势容易出现反转。当前该指标已经低于21%,即将发出反转信号。(该指标在22年4月和10月,23年10月均发出底部反转信号,效果得以验证。)创业板中处于60周均线上方的个股占比也早已降至20%下方,显示当前创业板从中长期来看极为弱势。

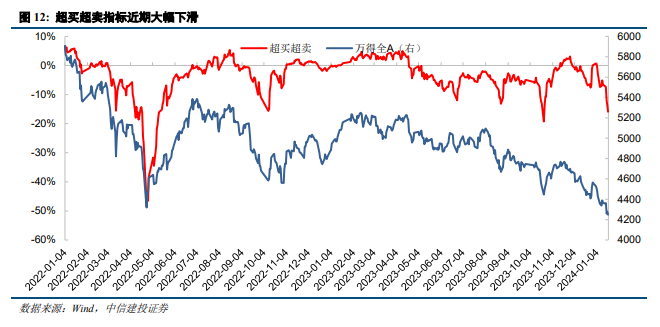

另一个关键性情绪指标是超买超卖指标,该指标反映了每个交易日A股中处于超买与超卖状态下个股的比例之差,能够很好的反映中短期市场强弱势水平。该指标近期大幅下滑已经接近-16%,显示出当前市场弱势明显,随时可能出现超跌反弹。

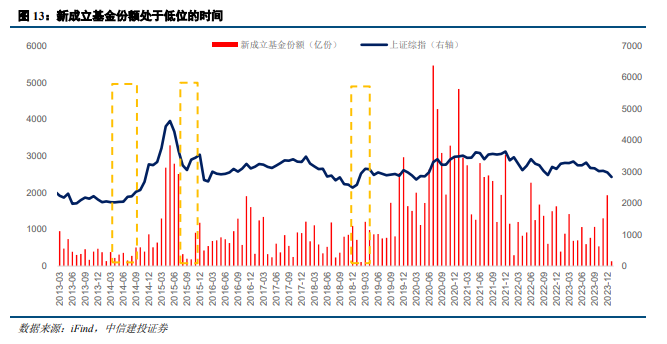

一些其他的交易指标也能反映当前的情绪低迷,并对市场后续走势具有一些启示意义。回顾历史情况,新成立基金份额见底的时间往往处于熊市末期。从基金新成立份额来看,当新成立份额见底时,往往是熊市的末期,比如2014年Q1-Q3、2015年Q3-Q4、2018年Q3-Q4。新成立基金份额见底的大部分情况下,预示着熊市的底部以及反转行情的开端。2014年Q-Q3对应的新成立基金份额最低为136.02亿份,位于27%的历史分位水平;2015年Q3-Q4对应的新成立基金份额最低为182.89亿份,位于32%的历史分位水平;2018年Q4对应的新成立基金份额最低为236.48亿份,位于37%的历史分位水平。虽然24年1月数据为不完整周期,但临近月底,目前新成立基金份额仅有132.58亿份,位于1998年以来的27%分位水平,处于历史较低低水平。在1月仅有的14个交易日内,若没有重大事件发生,从新成立基金份额角度来看,底部信号已经显露。

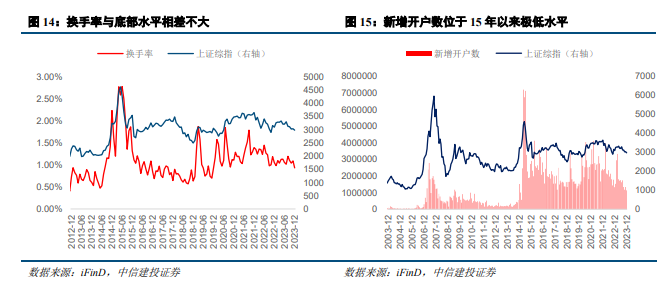

市场即将或者已经筑成底部时,市场情绪往往低迷,交易拥挤度较低,投资者尤其是散户的投资意愿不强。当市场处于底部时,赚钱效应较差,市场资金更倾向于长线交易,换手率往往处于低位。截至2023年12月,沪深两市换手率约为0.93%,位于2012年以来40.40%的分位水平,处于历史较低位置。从历史数据来看,2016年2月的市场底部换手率为1.04%,处于52.20%的分位水平;2018年12月的市场底部换手率为0.63%,处于8.80%的分位水平;2020年5月的市场底部换手率为0.97%,处于44.10%的分位水平。换手率水平来看,现在换手率已经与底部水平相差不大,交易拥挤度较低。新增开户数方面,截至2023年12月新增开户数为113.9万户,位于2003年以来的53.30%的分位水平,2015年以来的2.70%的分位水平。新增开户数已经出现明显回落,处于市场底部水平。

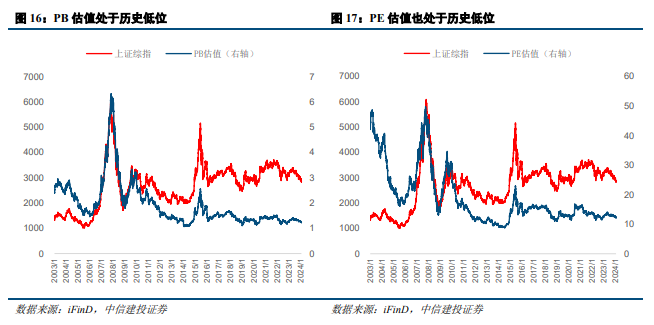

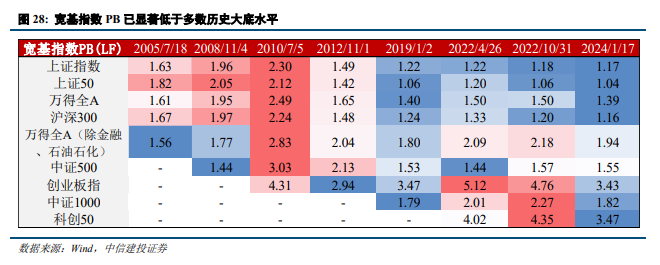

市场估值处于低位时,往往也是底部信号之一。估值水平代表着市场资金对权益类资产的预期及资产买入的性价比,当市场位于底部时,低估值往往代表着悲观情绪的释放。从PB估值来看,当前上证综指PB估值为1.225,位于2003年以来的6.10%的分位水平,已经位于历史极低水平。从PE估值来看,当前PE估值为12.15,位于2003年以来的17.60%分位水平,也位于历史极低水平。

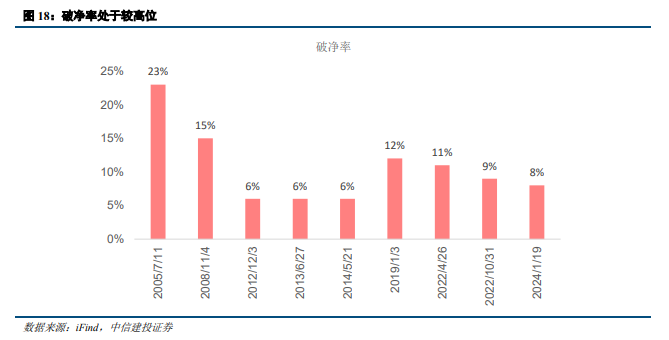

破净率是股价低于每股净资产公司数与上市公司总数的比例,用于衡量当前市场上处于低估状态的股票数量占比以及市场底部水平。我们对历次市场底部的破净率进行分析,平均破净率为11%,而当下的破净率为8%,低于历史数次底部的平均水准,处于历史较高位置,这可能是临近市场底部的一个信号。

我们对市场底部信号进行总结,发现几乎所有信号都预示着当前的市场已经处在底部位置,准备反弹甚至反转行情开端。

三、经济积极信号增加

经济积极信号增加

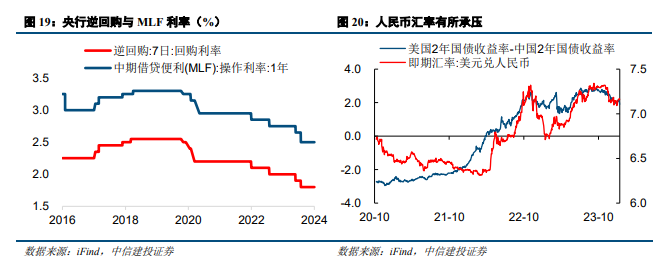

MLF“按兵不动”,政策传导或存在时滞。1月15日,央行开展9950亿元MLF操作,利率为2.50%,与上月持平,叠加1月有7790亿元 MLF 到期,本次MLF实现净投放2160亿元,并未如此前市场预期降息。这可能由于一是1月初美国通胀呈韧性,超预期表现下人民币汇率继续承压,二是去年年末3500亿新增PSL投放、1万亿国债资金增发、以及以超一线城市为代表的房地产支持政策加码等措施的实施效果仍处于观察期。

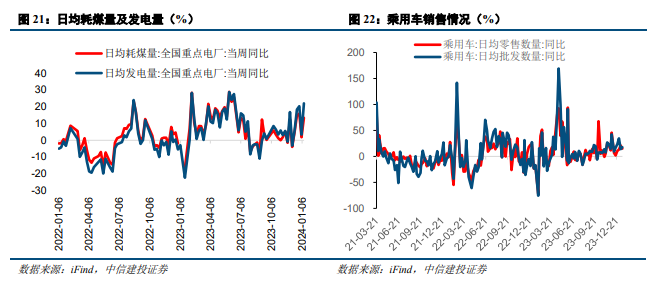

耗煤量及发电量持续回升,乘用车零售销量增速反弹。今年1月4日至1月11日,全国重点电厂发电增速回升至22%,耗煤增速回升至 13.4%。与去年同期的高增速主要是低基数效应所致,去年1月前两周,全国重点电厂发电增速平均为-12.6%,耗煤增速为-16.5%,22年1月,全国重点电厂发电增速平均为-3.28%,耗煤增速为-0.85%。乘用车销售方面,据乘联会统计,1月乘用车零售、批发销量增速分别升至18.1%、15.9%,主要受到节前消费需求拉动,有效产销显著上升。耗煤量及发电量作为工业生产景气度的重要指标,数值回升对于经济复苏具有较强的暗示意义,而乘用车销量开年来增速抬升的背后或隐含居民消费需求的慢速修复。

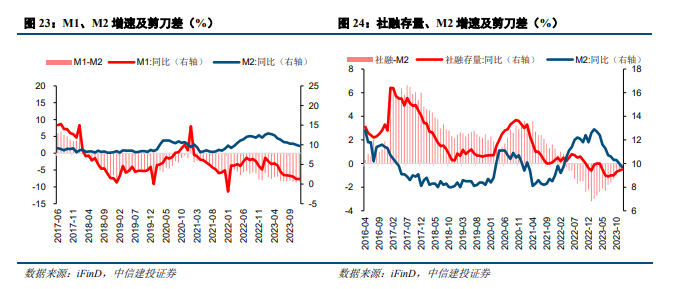

金融数据回暖,年报有望验证周期盈利底

金融数据回暖,短期边际呈现积极因素。12月的金融数据有所回暖,宏观流动性方面,社融存量同比增速为9.5%,相较上月增加0.1%。人民币贷款增加1.17万亿元,同比少增2300亿元,与季节性水平相差不大。M2同比增速则从上月的10.0%回落至9.7%,好消息是,M1-M2剪刀差相应小幅收敛0.3pct至8.4%,这是三个月以来剪刀差的首次改善,而社融-M2的倒挂也维持修复趋势,连续6个月收窄,12月上升0.4pct至-0.2%,反应金融体系的资金供给正在更高效地流入实体需求,货币边际活化,而M1-M2剪刀差作为与资本市场表现相关性较强的资金利用率指标,其转向改善或是一个积极的信号。

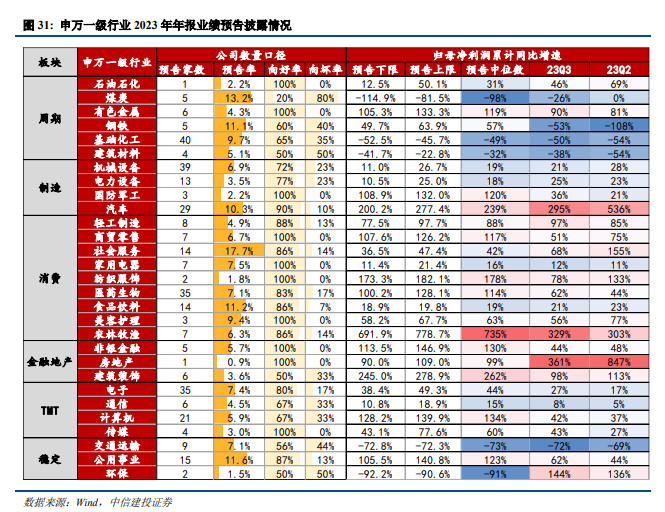

步入年报业绩发布期,本轮盈利周期底部有望验证。正如我们在(《政策盈利双托底,企稳回升》)中所提到的,2023年下半年市场已出现盈利底和政策底,Q3全A(非金融两油)单季盈利同比实现小幅正增长,Q2盈利底基本确立,这主要是受到政策托底效果显现叠加高基数效应减退的驱动。而当前临近月末,企业陆续公布年报业绩预告,截至1月20日,已有362家上市公司发布年报业绩预告,其中290家业绩预喜(预增、略增、扭亏、续盈)合,占比80.11%。而考虑到当前市场PE估值已接近历史底部位置,年报季业绩将是对去年盈利底的再次验证,同时也是对当前市场估值的证伪,有业绩支撑且处于低估值区间的公司将极大概率迎来修复。

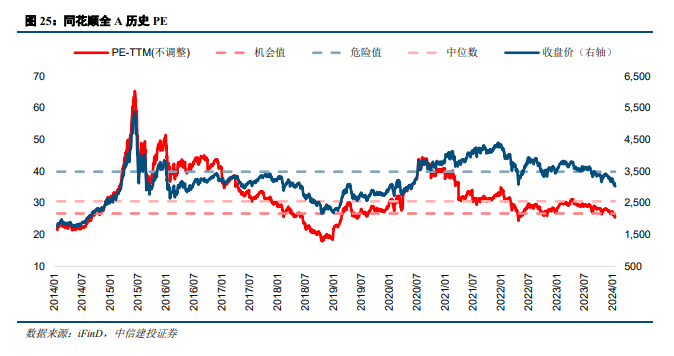

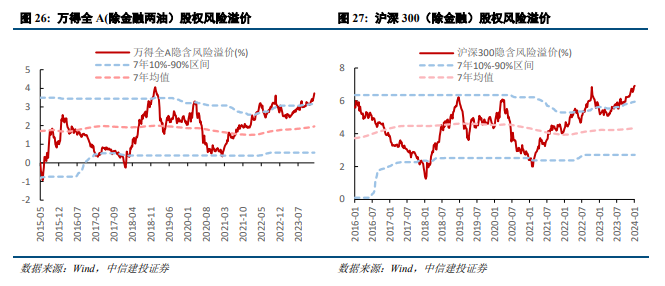

四、关注业绩预告指引及景气边际催化方向

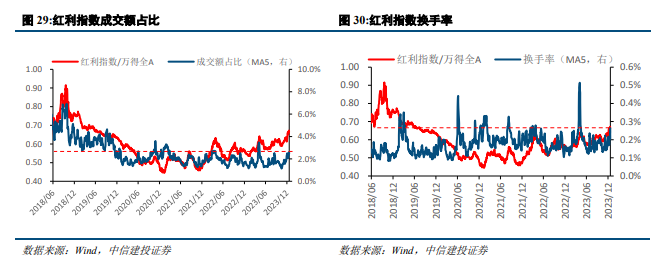

当前市场处极低位置,安全边际充足,但上行动力略有不足,高股息仍有演绎空间。资产比价角度看,当前A股处于极低位置(沪深300非金融、万得全A非金融两油股权风险溢价均已超22年10月水平,其中万得全A非金融两油股权风险溢价已接近2018年末);估值角度看,宽基指数PB已显著低于多数历史大底,万得全A等多数宽基PE(TTM)已位于10年15%分位以下,下行空间有限。但政策稳预期信号尚未落地,市场上行动力仍不足,尽管红利指数交易拥挤度已处于偏高水平,但超额收益行情趋势的扭转仍需稳情绪信号的进一步释放,短期高股息仍有一定演绎空间。

此外,业绩预告指引及景气边际催化方向近期值得关注。1)近期2023年年报业绩预告密集发布,截至2024年1月20日披露率6.5%,以预告中位数计算23年归母净利同比,共有39.8%(分母为有万得一直预期的个股数)即92家公司增速超万得一致预期,统计发现,所有超预期个股披露业绩预告后1日/5日中位数涨跌幅1.7%/1.9%,平均涨跌幅2.0%/3.0%,1日/5日相对万得全A超额收益中位数分别为1.8%/2.8%,平均数分别为2.4%/3.8%。19日光模块领域天孚通信预告净利润增长68%~88%超预期,商用车领域江铃汽车预告净利润增长61.26%~61.26%,值得重点关注。

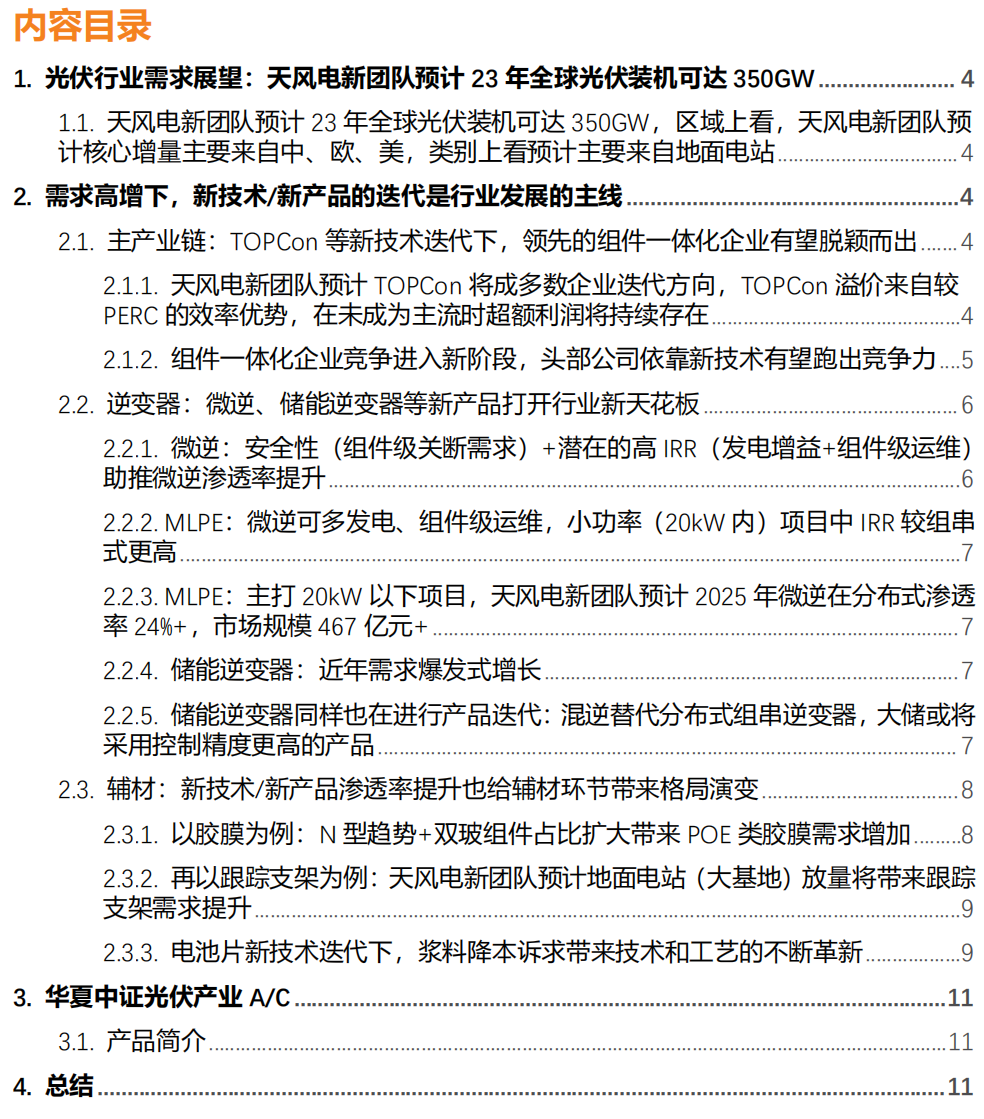

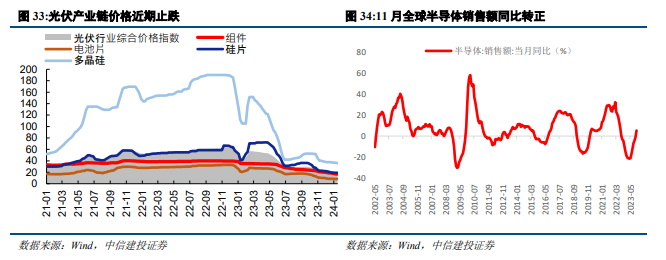

2)景气催化方向,可继续关注产业链价格止跌,盈利拐点有望出现的光伏设备、锂资源等新能源板块;逐步进入补库周期,同时苹果MR头显设备Vision Pro预售火爆,产品预计交付时间即排到3月事件催化的半导体/消费电子板块。后续随稳预期信号落地,可关注军工(航空装备、军工电子)、基建链(股份行、水泥)等符合股价基本反馈悲观预期/22-23跌幅靠前/近期基本面逻辑改善条件板块机会。

(1)地缘政治风险。如果中美关系管理不善,可能导致中美之间在政治、军事、科技、外交领域的对抗加剧。同时俄乌冲突、中东问题等地缘热点可能面临恶化的风险,如果发生危机则可能对市场造成不利影响。

(2)海外美联储紧缩程度超预期。如果美国经济持续保持韧性,劳动力市场、零售等经济数据表现亮眼,那么美国衰退风险或将面临重估,同时通胀风险也将面临反弹,美联储紧缩抗通胀之路继续,全球流动性宽松不及预期,国内权益市场分母端难免也将承压。

(3)国内经济复苏或稳增长政策实施效果不及预期。如果后续国内地产销售、投资等数据迟迟难以恢复,长期积累的城投偿债风险面临发酵,经济复苏最终证伪,那么整体市场走势将会承压,过于乐观的定价预期将会面临修正。

欢迎联系我们

胡远东 行业比较

陈 果 SAC编号:S1440521120006

夏凡捷 SAC编号:S1440521120005

姚皓天 SAC编号:S1440523020001

郑佳雯 SAC编号:S1440523010001

本订阅号所载内容仅面向符合《证券期货投资者适当性管理办法》规定的机构类专业投资者。中信建投不因任何关注本订阅号或接收、阅读本订阅号内容的行为而将订阅人视为中信建投的客户。

本订阅号不是中信建投研究报告的发布平台,所载内容均来自于中信建投已正式发布的研究报告或对报告进行的跟踪与解读,任何完整的研究观点应以中信建投正式发布的研究报告为准。订阅者若使用本订阅号所载内容,有可能会因缺乏对完整报告的了解而对其中关键假设、评级、目标价等产生误解。提示订阅者应参阅中信建投已发布的完整证券研究报告,仔细阅读其所附各项说明、声明、信息披露事项及风险提示,关注相关的分析、预测能够成立的关键假设条件,关注投资评级和证券目标价格的预测时间周期,并准确理解投资评级的含义。

中信建投对本订阅号所载内容的准确性、可靠性、时效性及完整性不作任何明示或暗示的保证。本订阅号所载内容、意见仅代表来源证券研究报告发布当日的判断,相关研究观点可依据中信建投后续发布的证券研究报告在不发布通知的情形下作出更改。中信建投的其他部门、人员以及其他专业人士可能会依据不同假设和标准、采用不同的分析方法而口头或书面发表与本订阅号中内容、意见不一致或相反的市场评论和/或观点,中信建投没有将此内容、意见向订阅者进行更新的义务。

本订阅号发布的内容并非投资决策服务,在任何情形下都不构成对接收本订阅号内容受众的任何投资建议。本订阅号所载内容、意见仅供参考,亦不构成任何保证,订阅者不应单纯依靠本订阅号的信息而取代自身的独立判断,订阅者应当充分了解各类投资风险,根据自身情况自主做出投资决策并自行承担投资风险。在任何情况下,中信建投不对任何人因使用本订阅号中的任何内容所引致的任何损失负任何责任,订阅者根据本订阅号所载内容做出的任何决策与中信建投或相关作者无关。

本订阅号发布的所有内容的著作权归属于中信建投所有。未经中信建投事先书面许可,任何机构和/或个人不得以任何形式修改、转发、翻版、复制、发布或引用本订阅号发布的全部或部分内容,亦不得从未经中信建投书面授权的任何机构、个人或其运营的媒体平台接收、翻版、复制或引用本订阅号发布的全部或部分内容。版权所有,违者必究。

本篇文章来源于微信公众号: CSC研究权益策略团队