【信达金工于明明团队】信达金工FOF组合推荐更新——上期实力FOF组合超额基准3.42%,2023年初以来超额基准5.52%

▶ 因子选基正当时:近几年来,随着基金发行速度的加快、新锐基金经理的不断涌现,可供选择的基金数量也大幅上升,单纯定性化地选择优秀的基金经理十分困难。在此背景下,多因子选基模型提供了量化初筛优秀基金的方案,将定性选基的认知定量化、系统化。在2022年3月,我们推出了基金多因子系列报告第一部《偏股基金的多因子体系——如何评价基金调仓换股的“实力”?》,求索优异的基金因子。

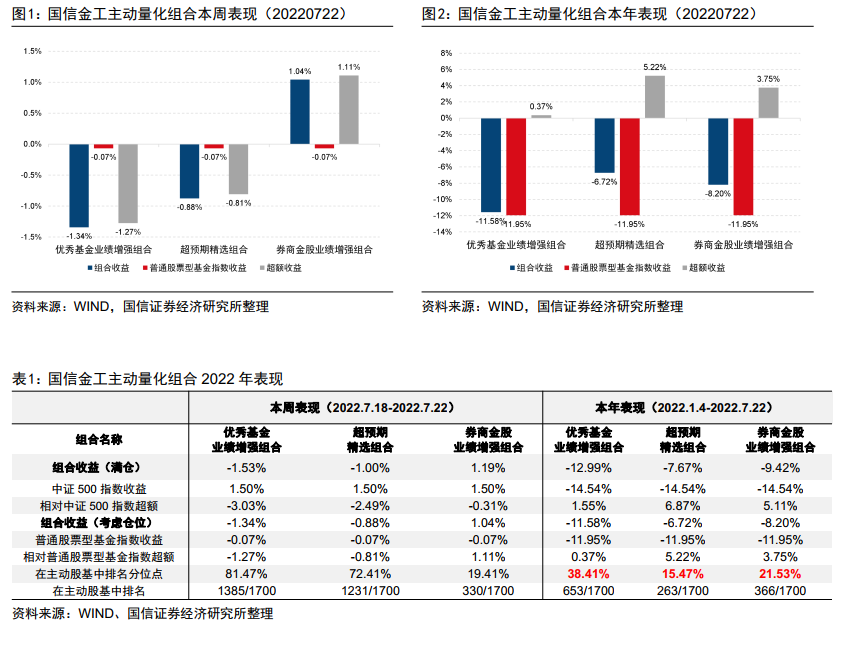

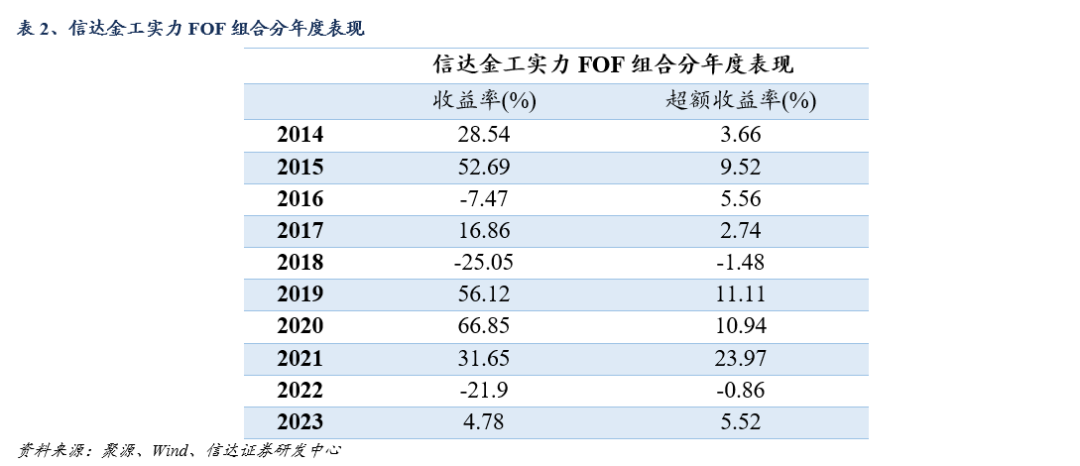

▶ 行业与风格β轮动加速的行情下,基金经理的选股能力愈发重要。我们构建了评价基金经理“行业内调仓换股能力”的实力因子,以期选出较为勤奋、不断进行行业内个股比较、对持仓进行迭代进化的基金经理。在实力因子基础上,我们构建了实力FOF组合:2014年至今(2023年4月25日),信达金工实力FOF组合年化收益率18.76%,年化超额基准偏股混合型基金指数6.78%,上一期(2023年2月1日-2023年4月25日)实力FOF推荐组合持有期收益率-3.01%,超额基准3.42%。

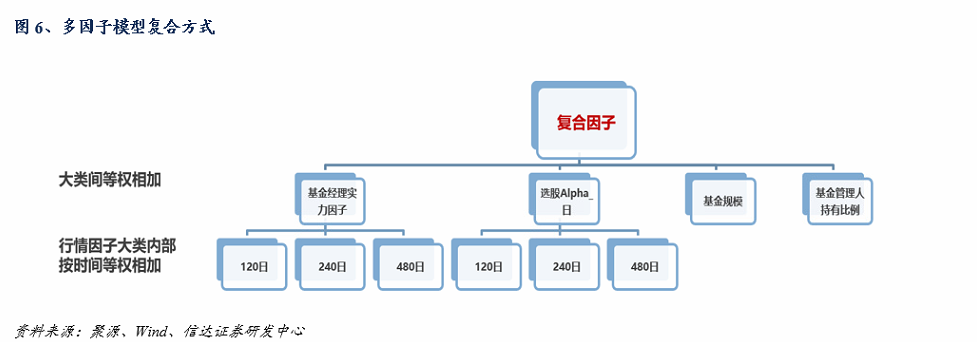

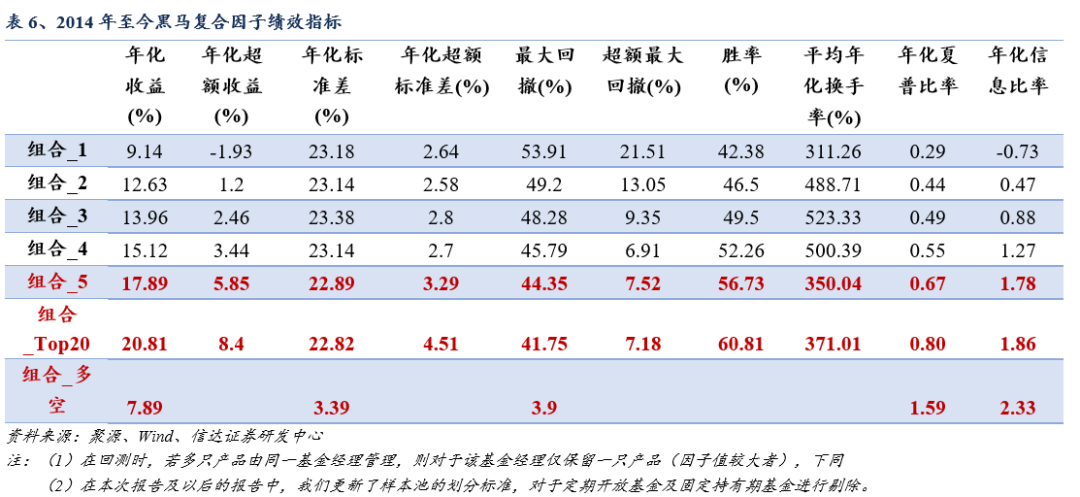

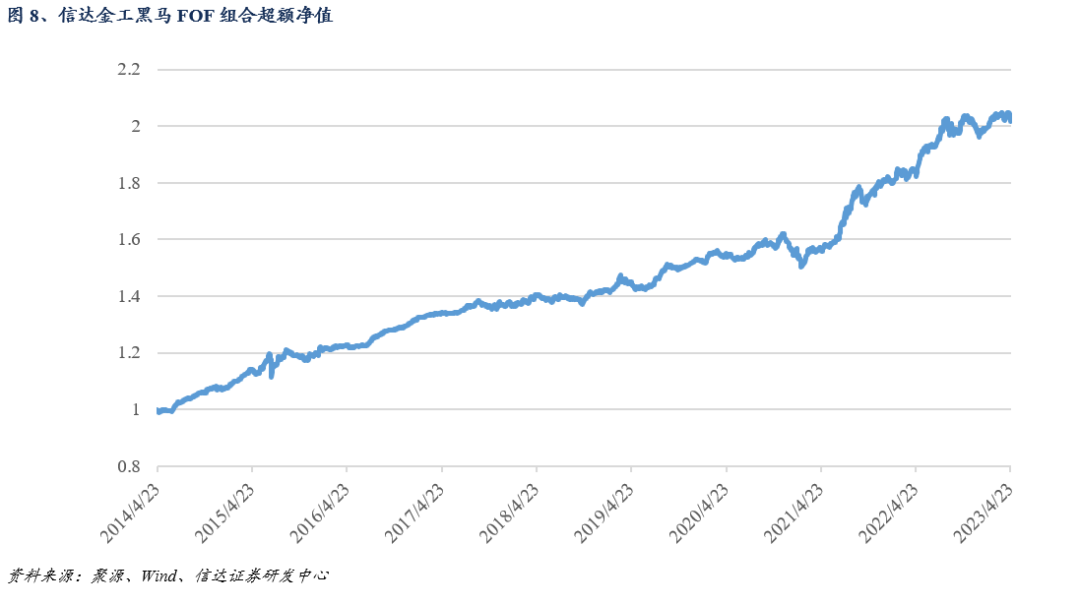

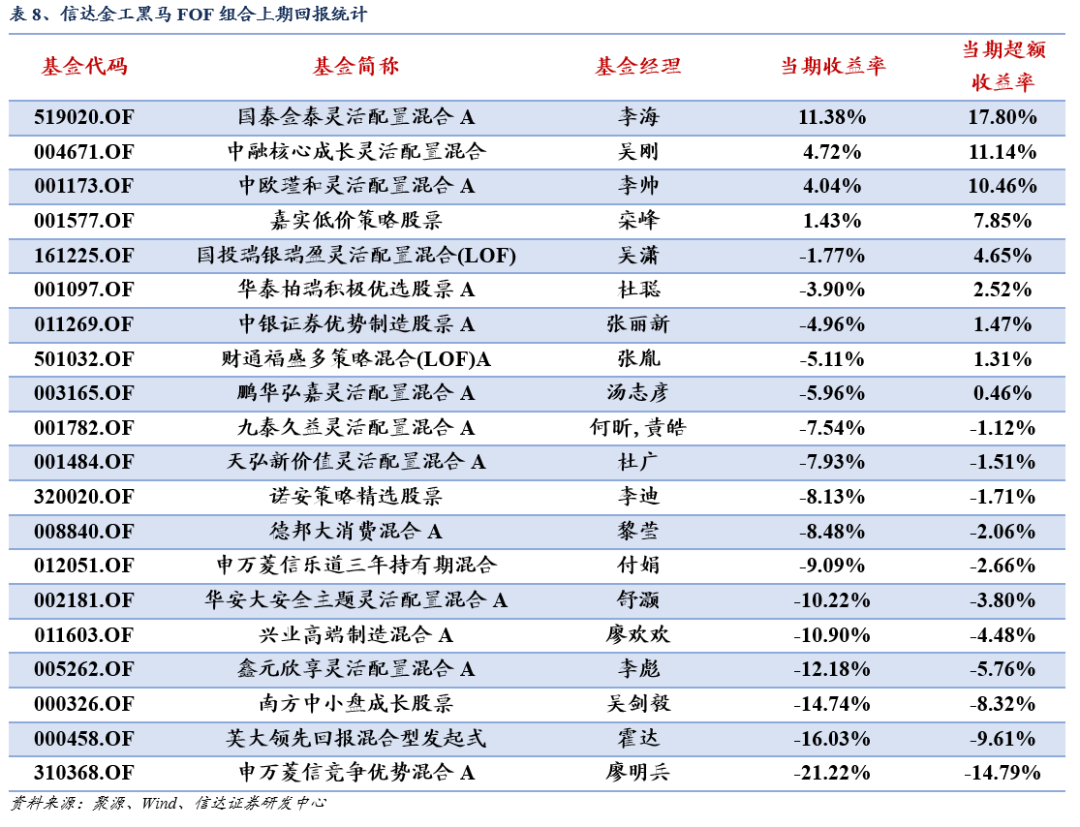

▶我们构建了有百余细分因子的因子池,并通过对筛选出的多个有效因子进行复合,构建了信达金工黑马FOF组合:纳入复合的因子为基金经理实力因子、选股Alpha_日、基金规模、基金管理人员工持有比例。2014年至今(2023年4月25日),信达金工黑马FOF组合年化收益率20.81%,年化超额基准偏股混合型基金指数8.4%,多空收益率7.89%,信息比率2.33,上一期(2023年2月1日-2023年4月25日)黑马FOF推荐组合持有期收益率-6.33%,超额基准0.09%。

▶ 最新一期及历史实力FOF组合和黑马FOF组合持仓可在报告正文或在Wind PMS搜索“信达金工”获取。

风险因素:市场面临不确定性;基金历史业绩不代表未来。

实力FOF组合

1●

实力FOF组合介绍及因子历史表现

基金经理的选股能力是市场认可度较高的、可以衡量其投资实力的核心指标,相较于择时和行业轮动,基金经理的选股能力通常更能剔除运气成分的影响、更具备稳定性。但目前目前公募基金仅定期报告披露了基金的节点持仓信息,持股相关信息较少。部分研究提出了“隐形交易能力”的概念,即基金的定期报告股票组合/模拟股票组合所拟合的基金净值、与基金真实净值之间的差异,这一定程度上可以反映基金经理的调仓换股能力,但其中也包含了基金经理的择时、行业轮动等所带来的收益,反映的信息不够纯粹。

2●

实力FOF组合上期表现分析

3

●

最新一期实力FOF组合

1.3.1.最新一期实力FOF组合名单

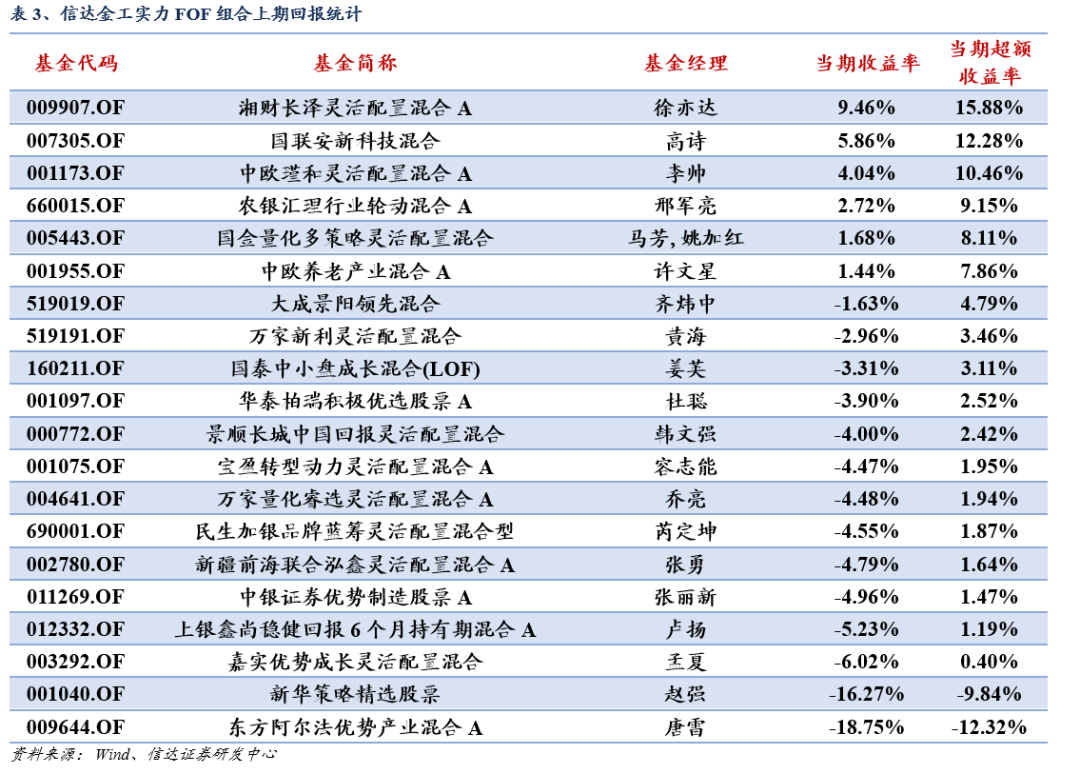

在每次基金季报更新后,我们会推出最新一期推荐FOF的名单。最新一期,实力FOF组合推荐名单如下。

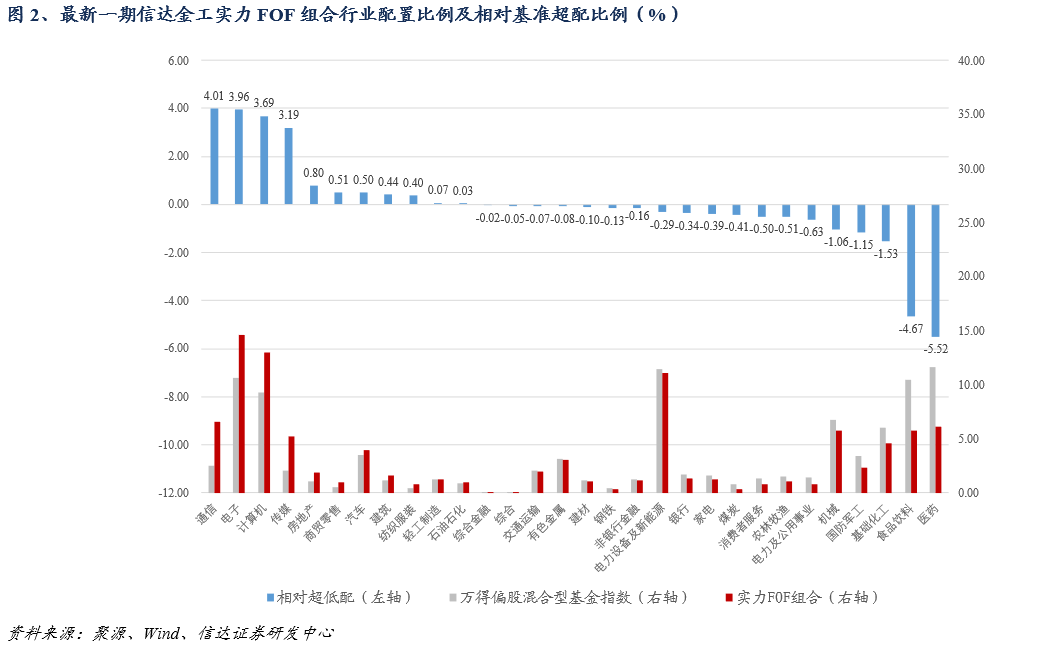

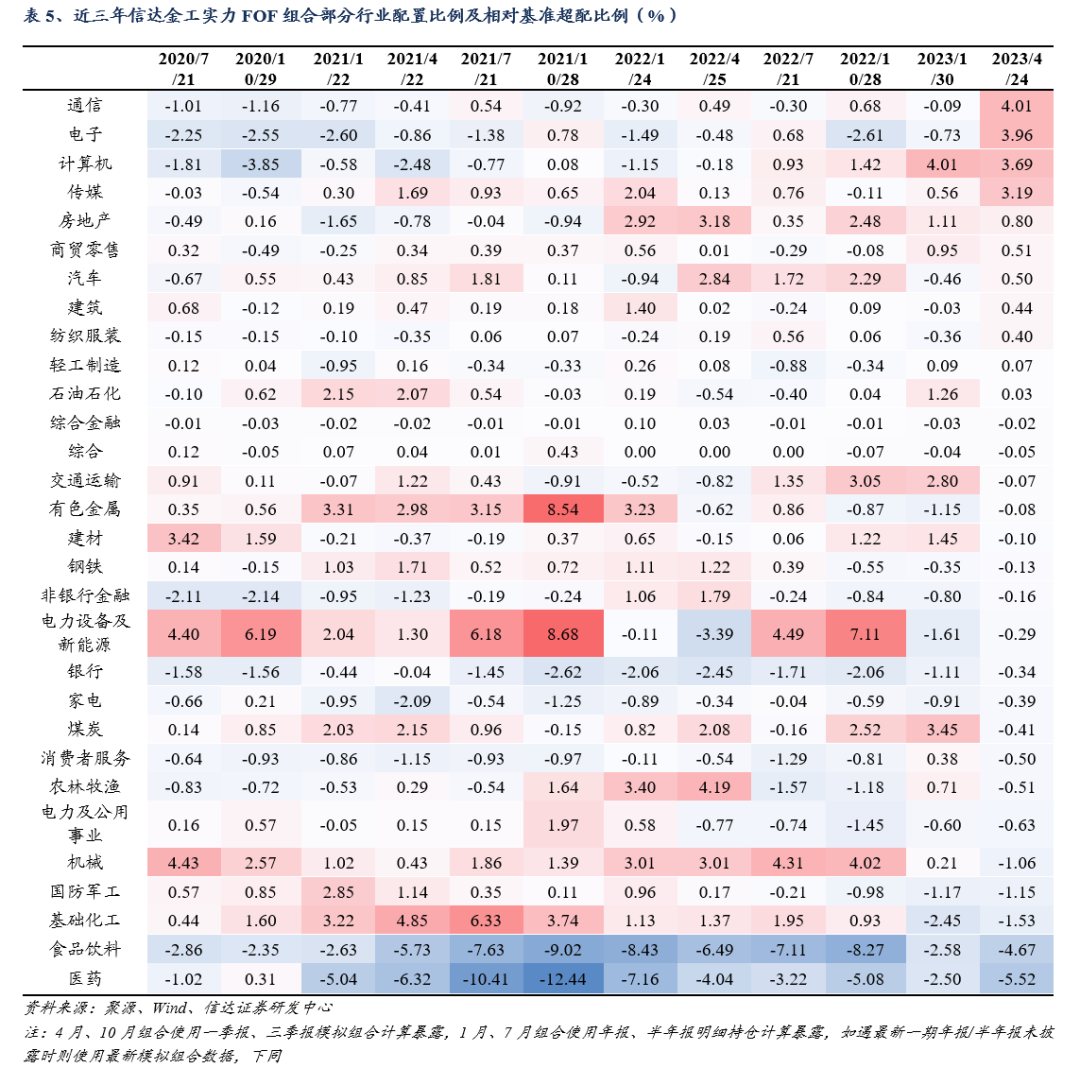

1.3.2.最新一期实力FOF组合行业及风格配置

我们根据一季报补全持仓构造的模拟组合,计算了FOF组合以及万得偏股型基金成分的行业配置比例情况。在行业方面,最新实力FOF组合相对于万得偏股混合型基金指数主要超配行业为通信、电子、计算机,超配比例分别为4.01pct、3.96 pct、3.69pct;主要低配行业为医药、食品饮料、基础化工,低配比例分别为5.52pct、4.67pct、1.53pct。

本期实力组合超配前三的行业中,计算机行业自上期以来一直呈超配状态,电子、通信行业由标配与低配转为大幅超配;低配前三的行业中,食品饮料、医药行业均为实力FOF组合持续低配的行业。

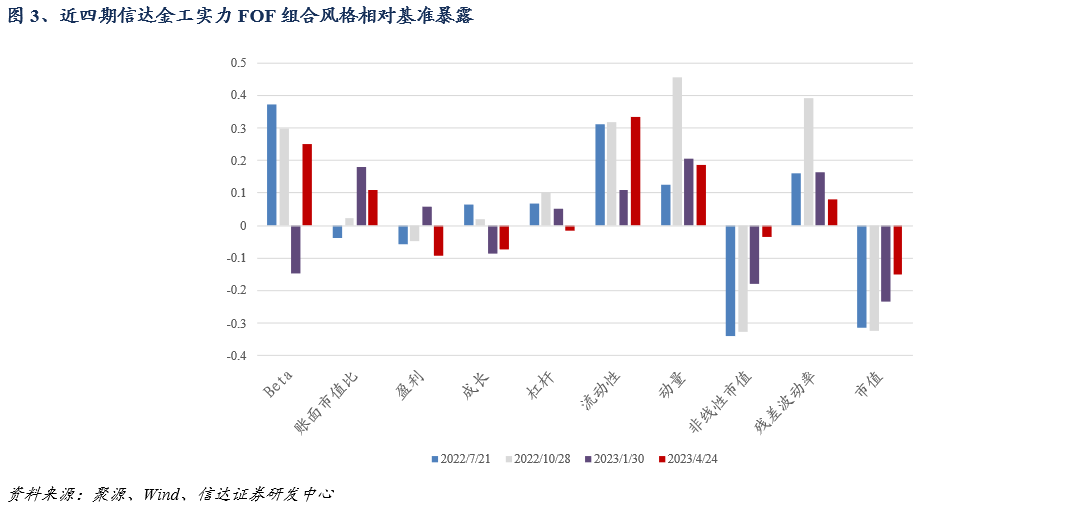

在风格方面,我们使用Barra CNE5风格因子计算了实力组合相对于基准的风格暴露比例,整体来看,最近四期实力FOF组合相对基准风格偏离较低,在±0.5内。近几期,实力FOF组合主要在市值风格上相对基准呈现负暴露,在流动性、残差波动率、动量风格上相对基准呈现正暴露,相对基准偏好小市值、流动性较好、高动量的股票。

1.3.3.最新一期实力FOF组合持仓特征分析

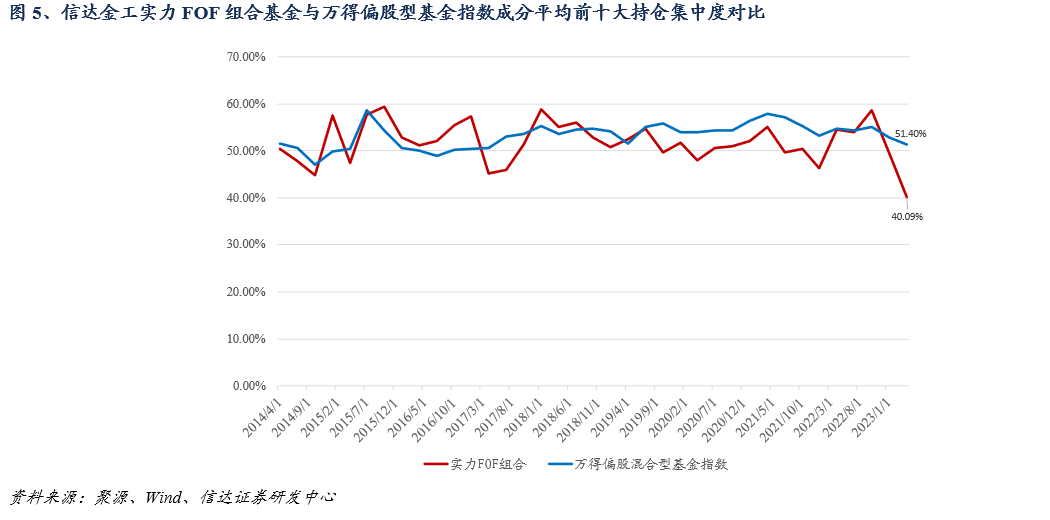

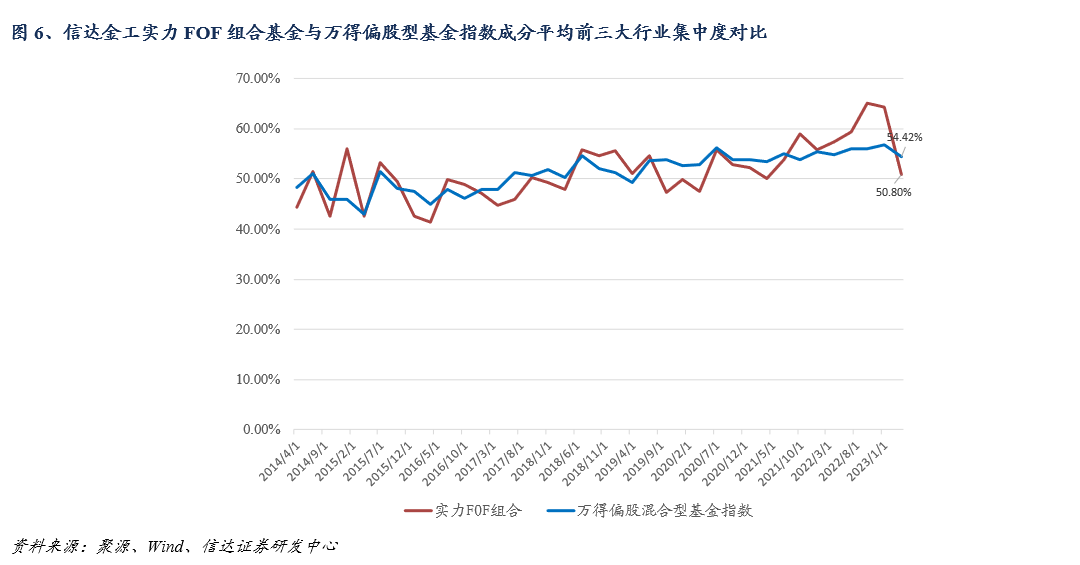

从前十大个股持仓集中度上来看,实力FOF组合相较于万得偏股混合型基金指数集中度更低,最新一期实力FOF组合持仓基金前十大个股持仓集中度平均为40.09%,万得偏股混合型基金指数成分平均值为51.40%。而在行业集中度上,实力FOF组合呈现下降态势,最新一期实力FOF组合持仓基金前三大行业集中度平均为50.80%,万得偏股混合型基金指数成分平均值为54.42%。

黑马FOF组合

1●

黑马FOF组合介绍及因子历史表现

2●

黑马FOF组合上期表现分析

3

●

最新一期黑马FOF组合

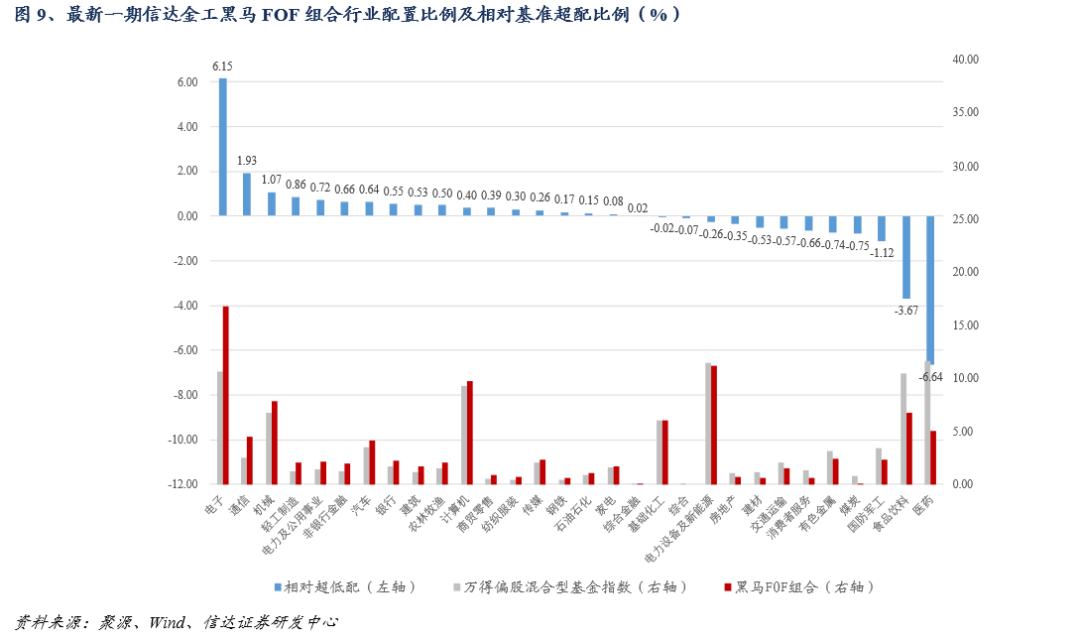

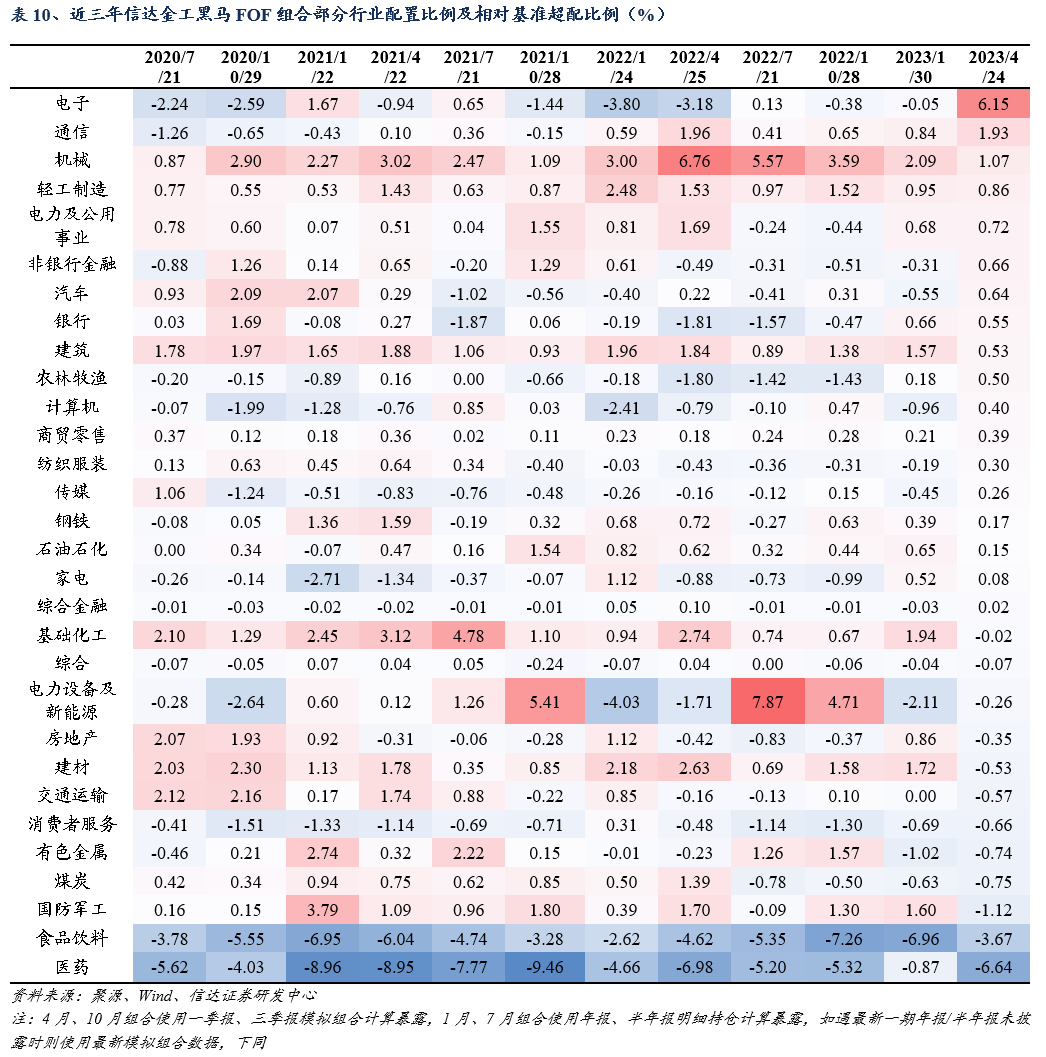

2.3.2.最新一期黑马FOF组合行业及风格配置

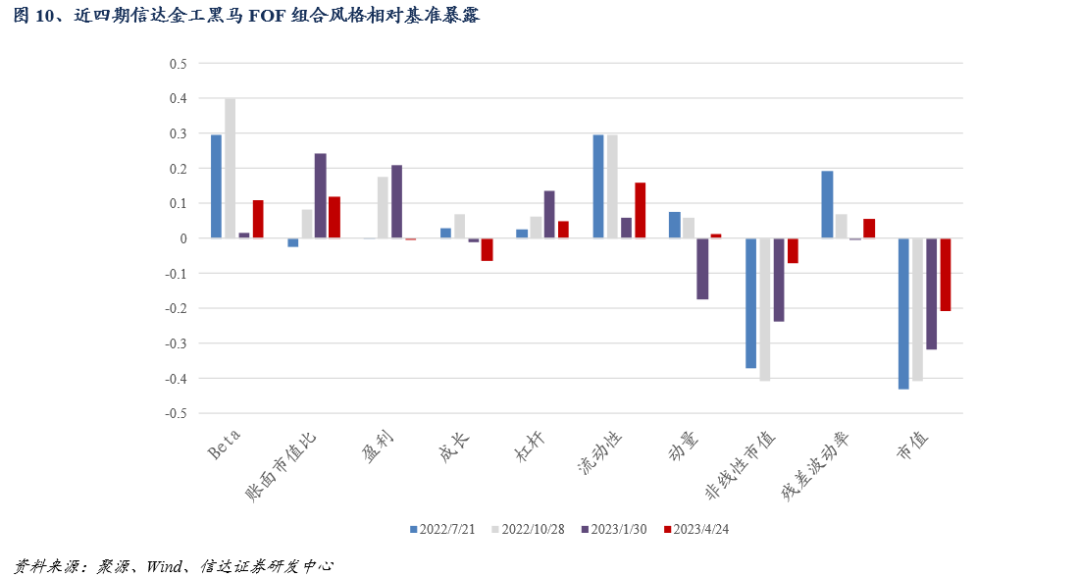

在风格方面,我们使用Barra CNE5风格因子计算了黑马组合相对于基准的风格暴露比例,整体来看,最近四期黑马FOF组合相对基准风格偏离较低,基本在±0.5内。近几期,黑马FOF组合主要在市值、非线性市值风格上相对基准呈现负暴露,在流动性风格上相对基准呈现正暴露,相对基偏好小市值、流动性较好的股票。

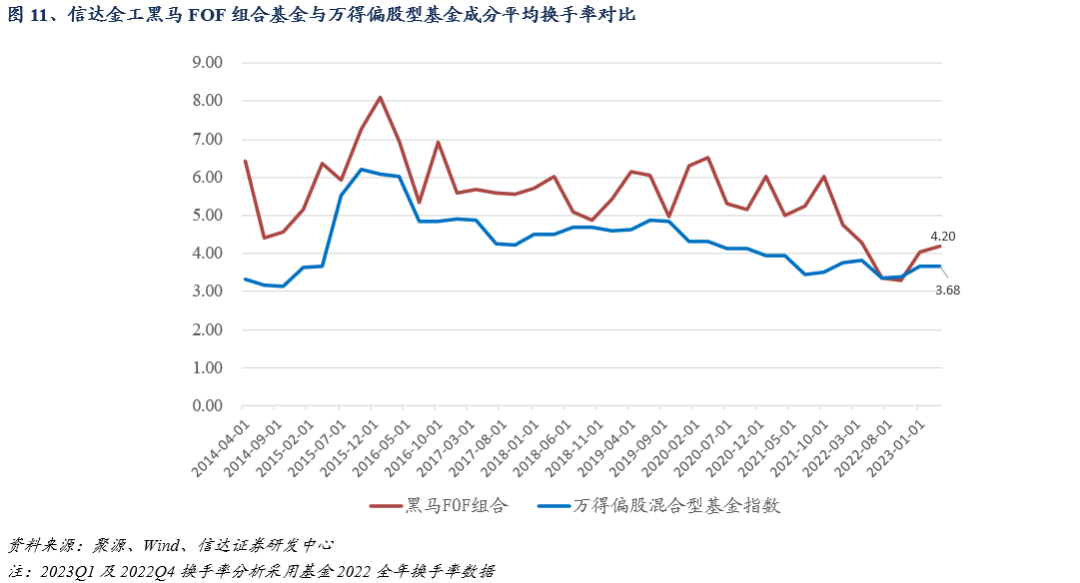

2.3.3.最新一期黑马FOF组合持仓特征分析

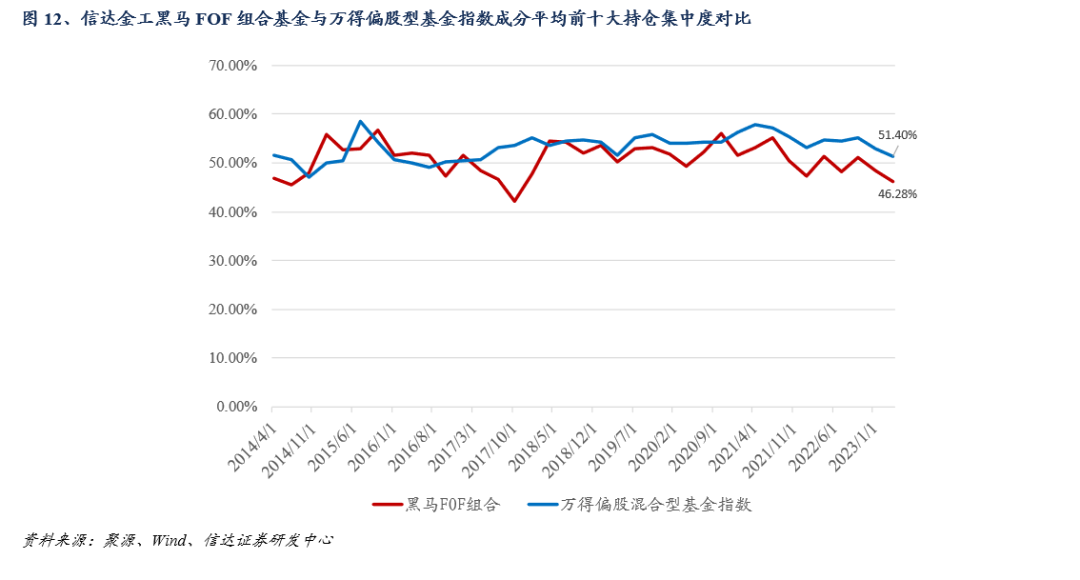

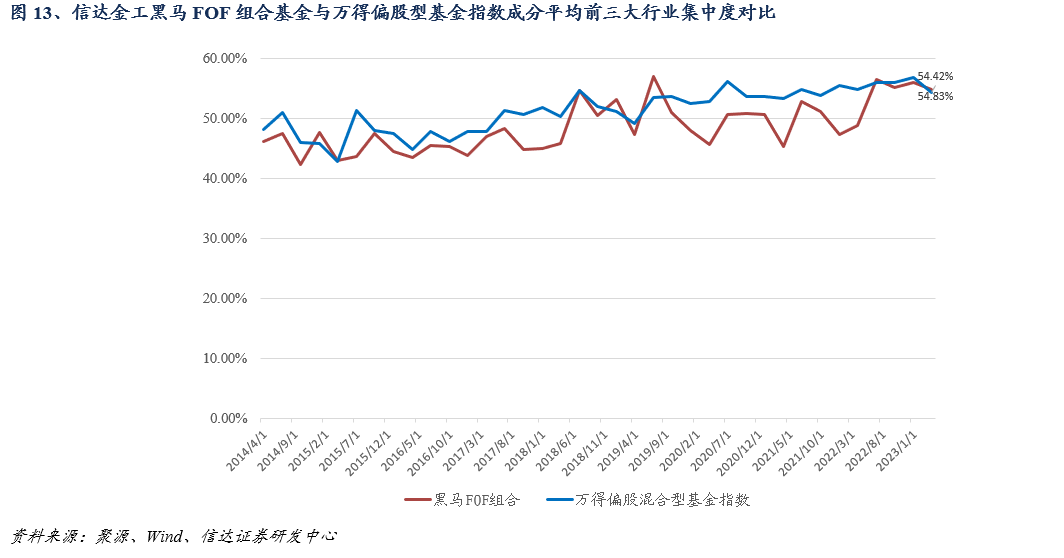

从前十大个股持仓集中度上来看,黑马FOF组合相较于万得偏股混合型基金指数持仓集中度更低,最新一期黑马FOF持仓基金前十大个股持仓集中度平均为46.28%,略低于万得偏股混合型基金指数成分平均值为51.40%。而在行业集中度上,黑马FOF组合与万得偏股混合型基金指数成分接近,新一期黑马FOF持仓基金前三大行业集中度平均为54.83%,万得偏股型基金指数成分平均值为54.42%。

风险因素:市场面临不确定性;基金历史业绩不代表未来。

报告来源

本文源自报告《信达金工FOF组合推荐更新——上期实力FOF组合超额基准3.42%,2023年初以来超额基准5.52%》

报告时间:2023年05月15日

发布报告机构:信达证券研究开发中心

报告作者:于明明 S1500521070001、 钟晓天 S1500521070002

★

分析师声明

★

负责本报告全部或部分内容的每一位分析师在此申明,本人具有证券投资咨询执业资格,并在中国证券业协会注册登记为证券分析师,以勤勉的职业态度,独立、客观地出具本报告;本报告所表述的所有观点准确反映了分析师本人的研究观点;本人薪酬的任何组成部分不曾与,不与,也将不会与本报告中的具体分析意见或观点直接或间接相关。

★

风险提示

★

证券市场是一个风险无时不在的市场。投资者在进行证券交易时存在赢利的可能,也存在亏损的风险。建议投资者应当充分深入地了解证券市场蕴含的各项风险并谨慎行事。

本报告中所述证券不一定能在所有的国家和地区向所有类型的投资者销售,投资者应当对本报告中的信息和意见进行独立评估,并应同时考量各自的投资目的、财务状况和特定需求,必要时就法律、商业、财务、税收等方面咨询专业顾问的意见。在任何情况下,信达证券不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任,投资者需自行承担风险。

信达金工与产品研究

长按关注我们获取更多更多金融工程优质报告与信息~

本篇文章来源于微信公众号: 信达金工与产品研究