【分化或已过半】安信金工杨勇20230326

主要结论:分化或已过半

前期我们多次指出,从纯技术对比的角度看,市场当下的走势格局类似于2016年5月初,整体下行风险较小,后续有望维持震荡上行的态势。目前来看,仍然维持这一判断。

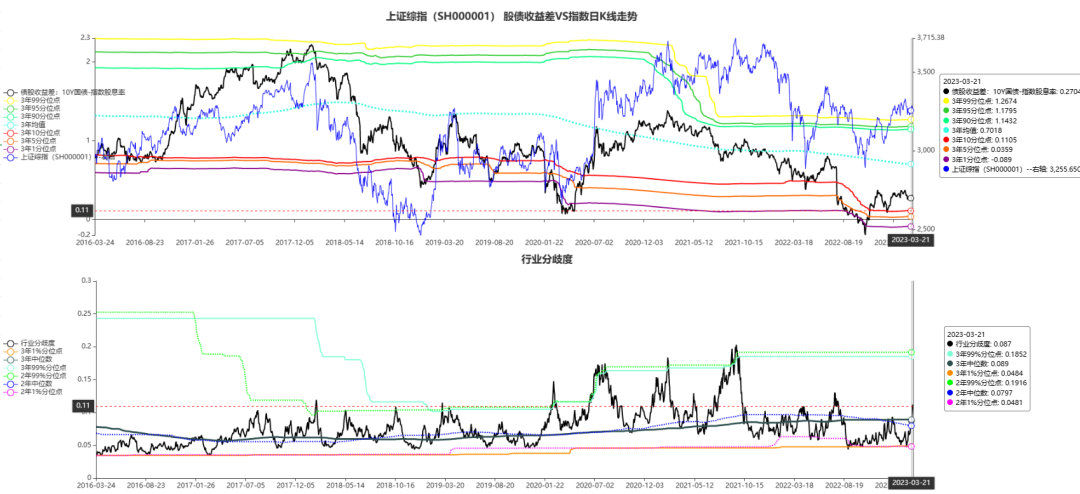

从行业分歧度(行业季度收益率在截面上的标准差)的视角看,当前分歧度已经来到了近几年来的中位数之上,接近2022年4月以来的最高点,这或许意味着不同行业之间的涨跌分化程度已进入下半程。从历史对比来看,当前的行业分歧度在偏熊市或者牛市早期的市场环境中,已经算是偏高位置了。

经验表明,往往只有在牛市风险偏好极高的氛围之中,或者主线行情得到了基本面的不断验证之后,或者有新增增量资金的不断追捧强势板块之时,才能推动行业分歧度到达极端的高位。从目前的状态来看,到底会由哪种力量来驱动当前的行业分歧度进一步扩大,仍然有待进一步观察和确认。

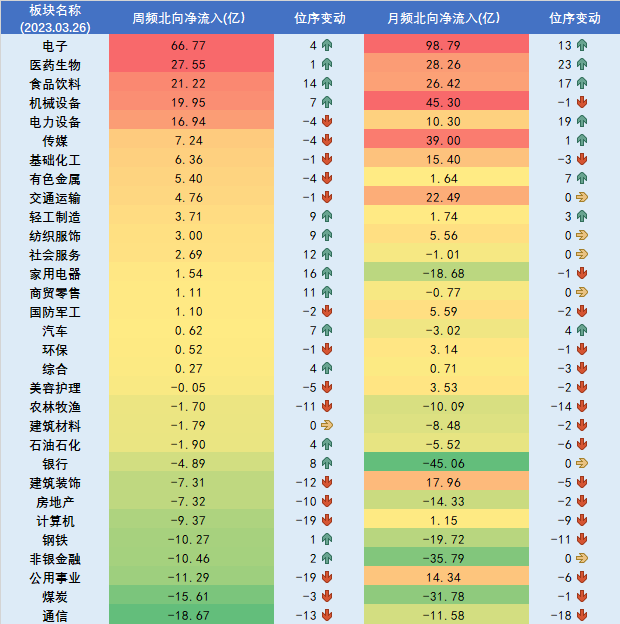

行业板块上,我们的行业拥挤度模型监控到了近期强势板块的拥挤和高位迹象,也监控到了北向数据在电子、医药、食饮、机械设备和电力设备上的逐步流入。从这个角度看,如果近期需要考虑新增仓位的配置方向,至少可以开始逐步均衡配置了。

风险提示:根据历史信息及数据构建的模型在市场变化时可能失效。

摘要:

本期主要观点:

分化或已过半

主要结论来源

2.1 部分宽基指数分析

2.2 行业指数分析

3. 关于该系列周报的几点说明

4. 风险提示

本期是《安信金工大市与行业研判》系列周报的第253期。上期我们认为市场仍处于震荡格局中,但有望很快摆脱这一震荡分化状态,目前来看市场仍未见分晓。

主要结论:分化或已过半

前期我们多次指出,从纯技术对比的角度看,市场当下的走势格局类似于2016年5月初,整体下行风险较小,后续有望维持震荡上行的态势。目前来看,仍然维持这一判断。

从行业分歧度(行业季度收益率在截面上的标准差)的视角看,当前分歧度已经来到了近几年来的中位数之上,接近2022年4月以来的最高点,这或许意味着不同行业之间的涨跌分化程度已进入下半程。从历史对比来看,当前的行业分歧度在偏熊市或者牛市早期的市场环境中,已经算是偏高位置了。

经验表明,往往只有在牛市风险偏好极高的氛围之中,或者主线行情得到了基本面的不断验证之后,或者有新增增量资金的不断追捧强势板块之时,才能推动行业分歧度到达极端的高位。从目前的状态来看,到底会由哪种力量来驱动当前的行业分歧度进一步扩大,仍然有待进一步观察和确认。

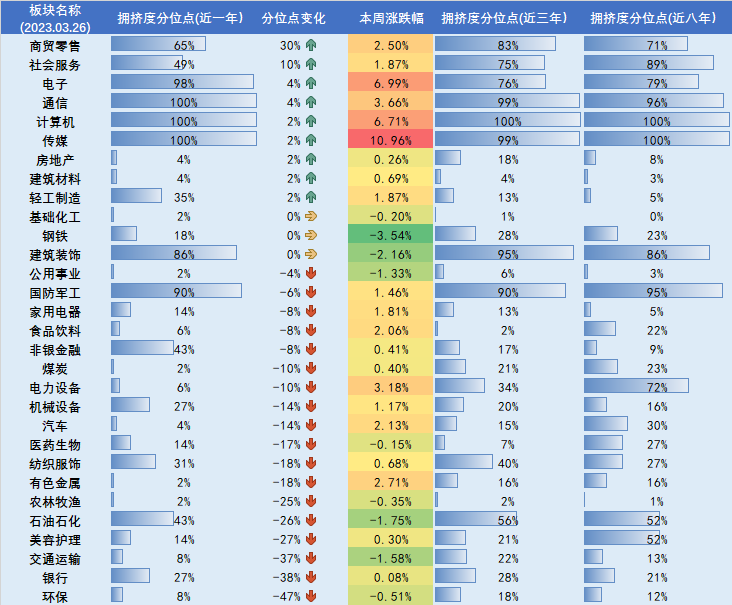

行业板块上,我们的行业拥挤度模型监控到了近期强势板块的拥挤和高位迹象,也监控到了北向数据在电子、医药、食饮、机械设备和电力设备上的逐步流入。从这个角度看,如果近期需要考虑新增仓位的配置方向,至少可以开始逐步均衡配置了。

2. 主要结论来源

2.1 部分指数分析

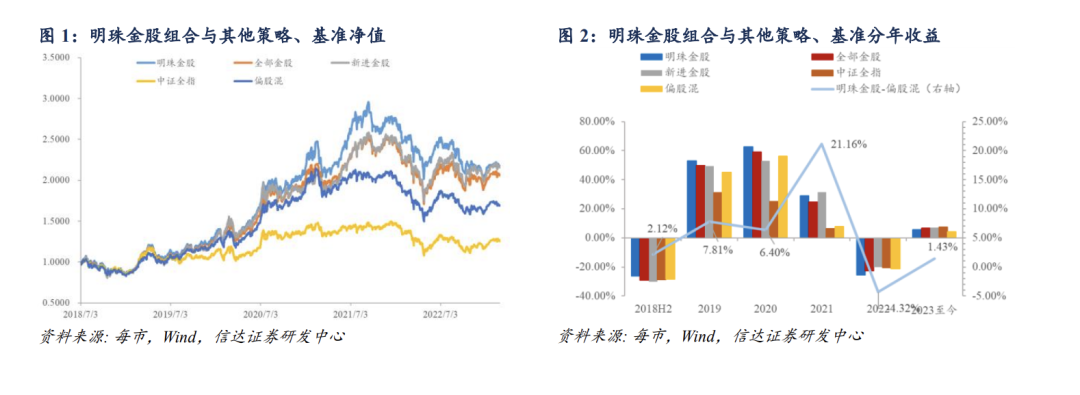

图1:上证综指-周期分析结果-2023.3.26

资料来源:wind,安信证券研究中心

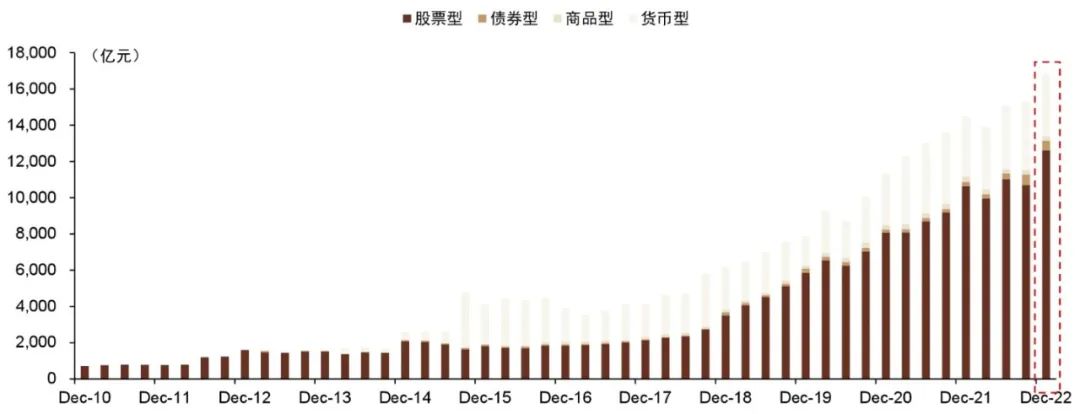

图2:上证综指-日K线温度计指标分析-2023.3.26

资料来源:wind,安信证券研究中心

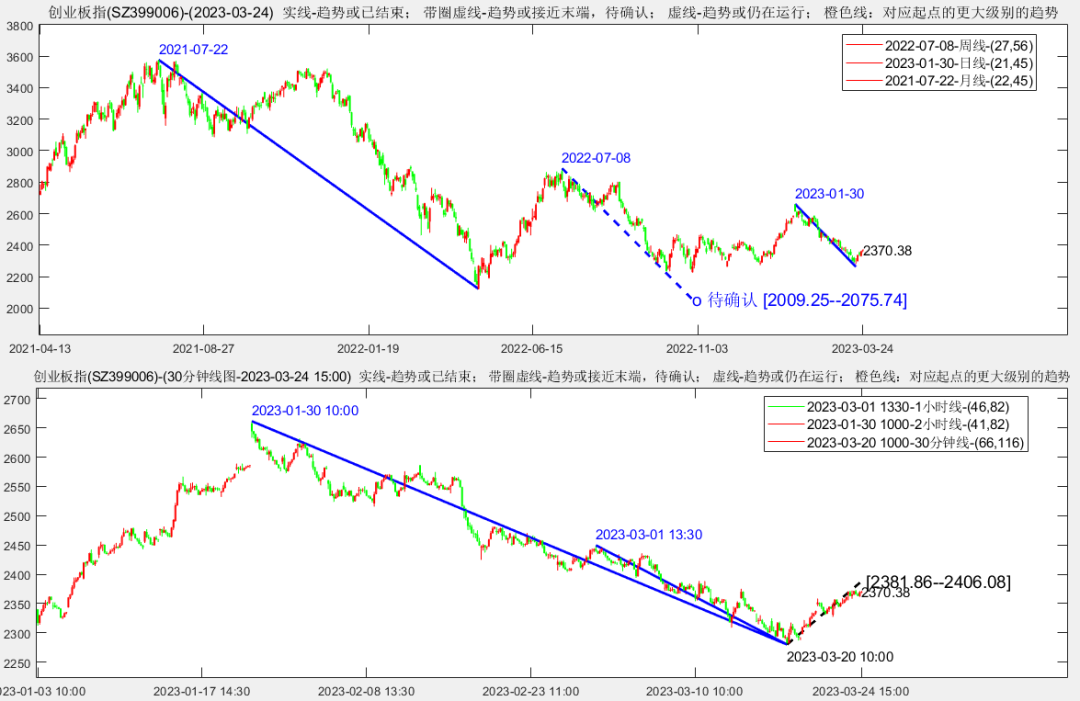

图3:创业板指-周期分析结果-2023.3.26

资料来源:wind,安信证券研究中心

图4:创业板指-温度计指标分析-2023.3.26

资料来源:wind,安信证券研究中心

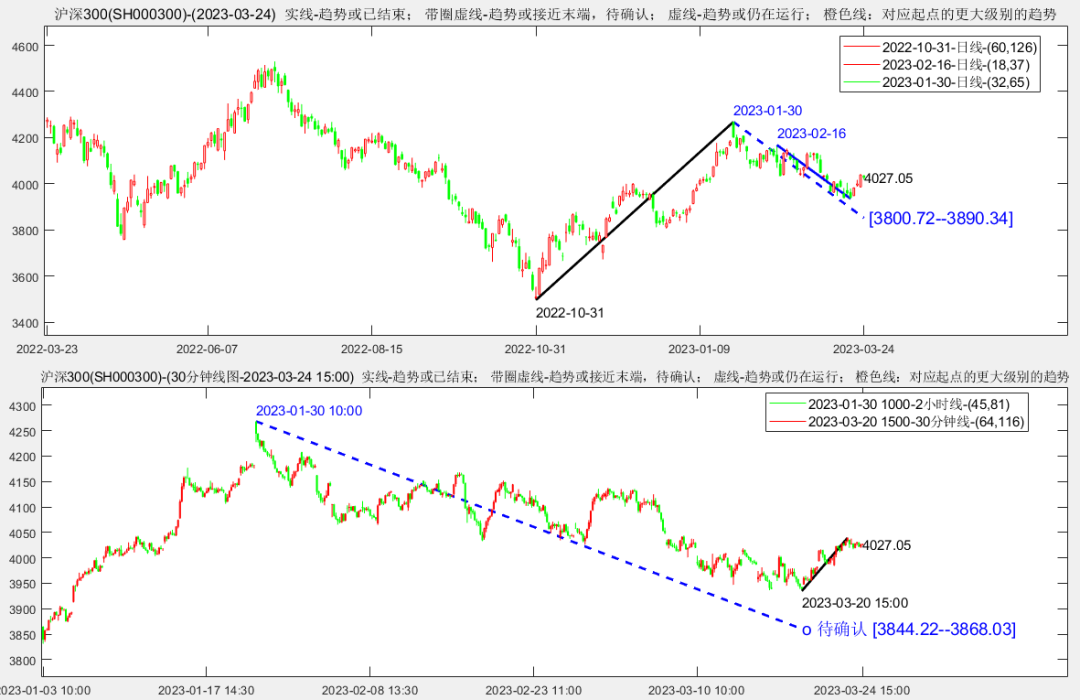

图5:沪深300-周期分析结果-2023.3.26

资料来源:wind,安信证券研究中心

图6:沪深300-温度计指标分析-2023.3.26

资料来源:wind,安信证券研究中心

2.2 行业指数分析

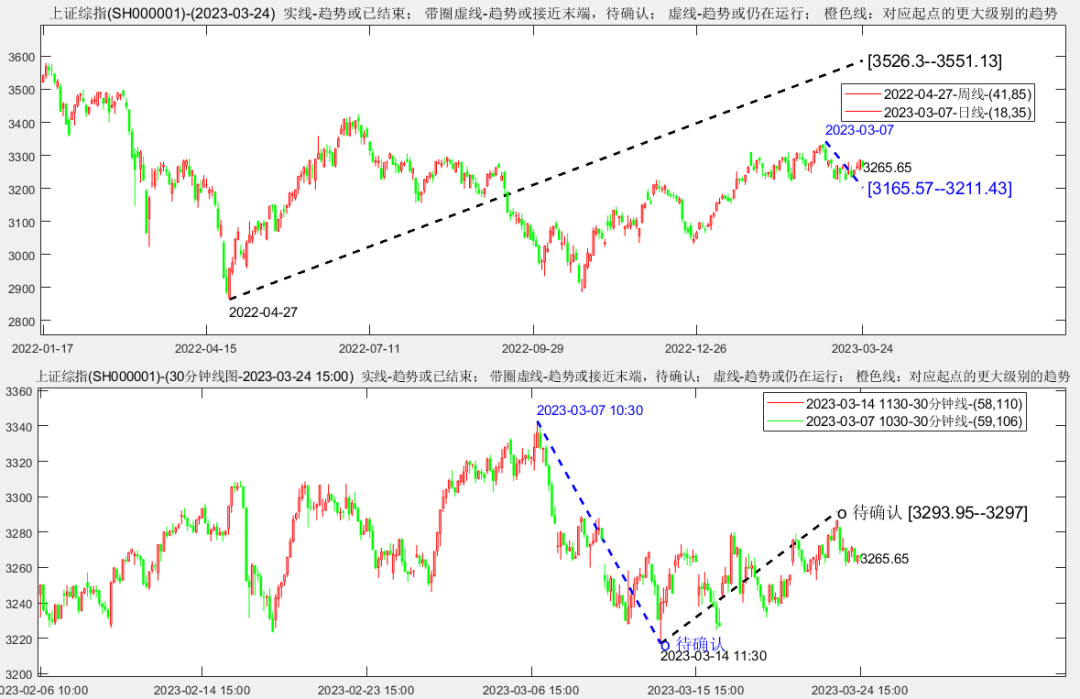

图7:行业分歧度-2023.3.26

资料来源:wind,安信证券研究中心

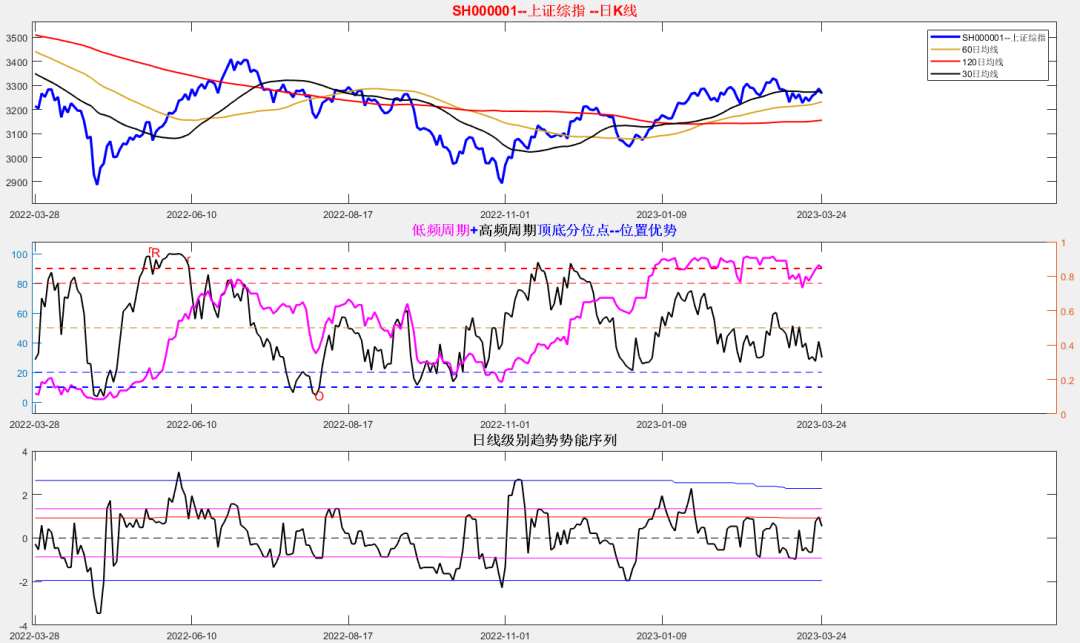

图8:行业北向资金跟踪-2023.3.26

资料来源:wind,安信证券研究中心

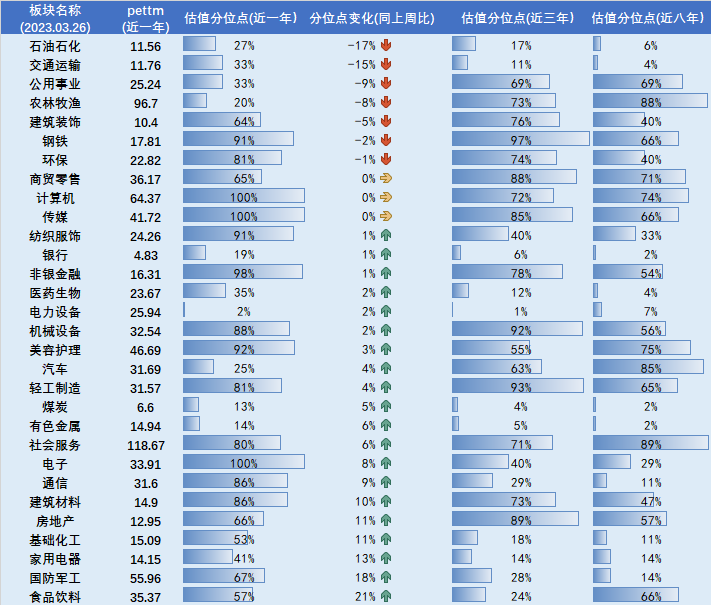

图9:行业估值结果跟踪-2023.3.26

资料来源:wind,安信证券研究中心

图10:行业拥挤度跟踪-2023.3.26

资料来源:wind,安信证券研究中心

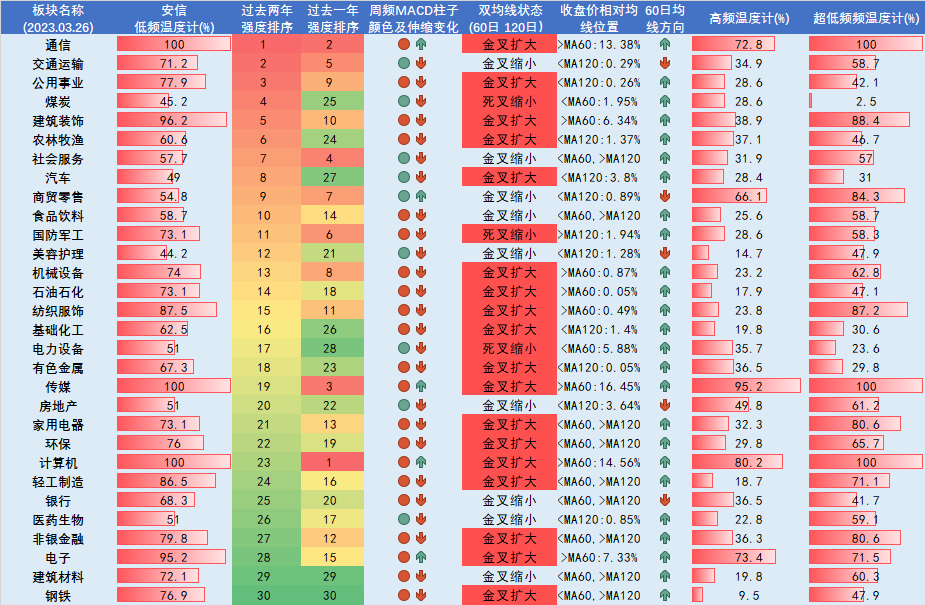

图11:行业温度计跟踪-2023.3.26

资料来源:wind,安信证券研究中心

图12:行业赚钱效应跟踪-2023.3.26

资料来源:wind,安信证券研究中心

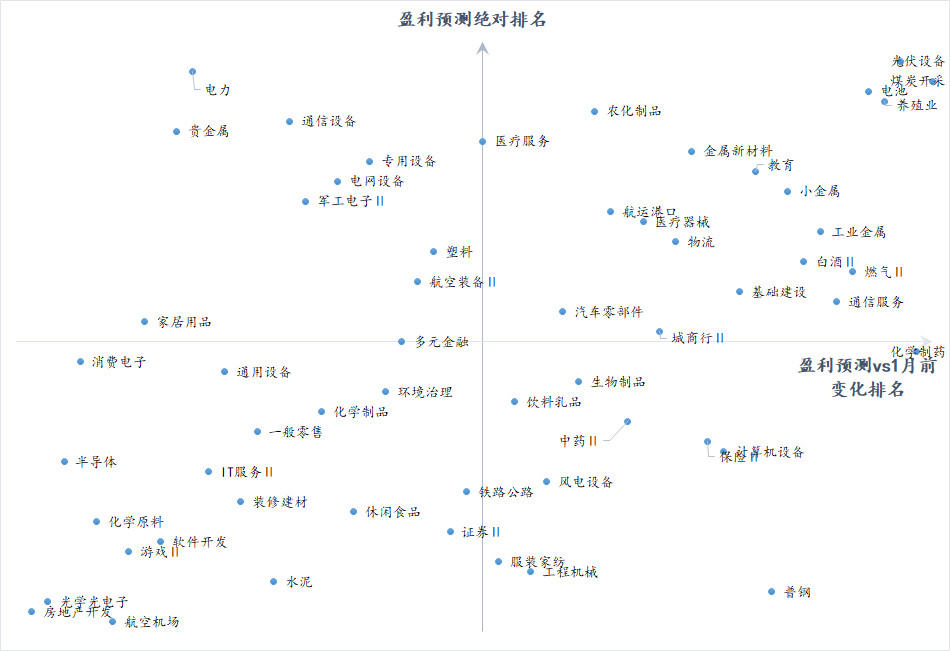

图13:二级行业一致预期跟踪-2023.3.26

资料来源:wind,安信证券研究中心

图14:行业定量复盘系统-2023.3.26

资料来源:wind,安信证券研究中心

3. 关于该系列报告的几点说明

1)本系列报告主要依托价值中枢理论、周期理论以及过去历史走势的统计规律,从定量的角度对各指数运行过程中可能存在的阻力和支撑位进行测算。考虑到价格波动具有较大的不确定性,基于历史走势得到的统计规律以及模型有可能发生失效风险,因此本系列报告中提到的任何点位都是一个区域的概念,仅仅只能作为分析参考,不能据此作为买入或卖出的投资建议。

2)本系列报告所用的数据均来源于WIND资讯终端,不涉及到任何未公开信息。

3)本系列报告定量分析所涉及的理论及模型简介:

周期理论:参考专题报告《【安信金工】黑科技原理揭秘之一:周期分析理论》

根据傅立叶变化的基本原理,大部分函数都可以分解成多个正弦或余弦周期函数的线性组合。我们试图从历史价格序列中提取出影响价格波动的主要波动周期,然后基于周期函数的波动特性,对当前的走势进行外推,从而得到相应周期波动假设下的目标位。

价值中枢理论:参考专题报告《【安信金工】黑科技原理揭秘之二:价值中枢理论》

如果一条重要的均线在某一个位置曾出现过较长时间、较明显的走平(横向移动)现象,或者几条重要均线在同一时间、同一点位相交,那么,这个点位就是价值中枢所在,平走的时间越长、参与的均线越多,这个价值中枢就越有效。价值中枢一旦形成,就会产生2个作用:先是阻挡或支撑,然后是价格中轴。根据“价格围绕价值波动”,找到价值后对价格运动的轮廓就能了然于胸。

回调比例:参考专题报告《【安信金工】黑科技原理揭秘之三:回调比例规律》

通过对走势过去一段时间的涨跌规律进行加权统计,可以得到该价格序列每次回调或反弹的比例特性,然后基于该比例特性对当前走势进行外推预判。

4. 风险提示与免责声明

根据历史信息及数据构建的模型在市场急剧变化时可能失效。

免责声明

本信息仅供安信证券股份有限公司(以下简称“本公司”)的客户使用。本公司不会因为任何机构或个人接收到本信息而视其为本公司的当然客户。

本信息基于已公开的资料或信息撰写,但本公司不保证该等信息及资料的完整性、准确性。本信息所载的信息、资料、建议及推测仅反映本公司于本信息发布当日的判断,本信息中的证券或投资标的价格、价值及投资带来的收入可能会波动。在不同时期,本公司可能撰写并发布与本信息所载资料、建议及推测不一致的信息。本公司不保证本信息所含信息及资料保持在最新状态,本公司将随时补充、更新和修订有关信息及资料,但不保证及时公开发布。同时,本公司有权对本信息所含信息在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。任何有关本信息的摘要或节选都不代表本信息正式完整的观点,一切须以本公司向客户发布的本信息完整版本为准。

在法律许可的情况下,本公司及所属关联机构可能会持有信息中提到的公司所发行的证券或期权并进行证券或期权交易,也可能为这些公司提供或者争取提供投资银行、财务顾问或者金融产品等相关服务,提请客户充分注意。客户不应将本信息为作出其投资决策的惟一参考因素,亦不应认为本信息可以取代客户自身的投资判断与决策。在任何情况下,本信息中的信息或所表述的意见均不构成对任何人的投资建议,无论是否已经明示或暗示,本信息不能作为道义的、责任的和法律的依据或者凭证。在任何情况下,本公司亦不对任何人因使用本信息中的任何内容所引致的任何损失负任何责任。

本信息版权仅为本公司所有,未经事先书面许可,任何机构和个人不得以任何形式翻版、复制、发表、转发或引用本信息的任何部分。如征得本公司同意进行引用、刊发的,需在允许的范围内使用,并注明出处为“安信证券股份有限公司研究中心”,且不得对本信息进行任何有悖原意的引用、删节和修改。

安信证券股份有限公司对本声明条款具有惟一修改权和最终解释权。

长按识别二维码可关注

本篇文章来源于微信公众号: 主动型量化