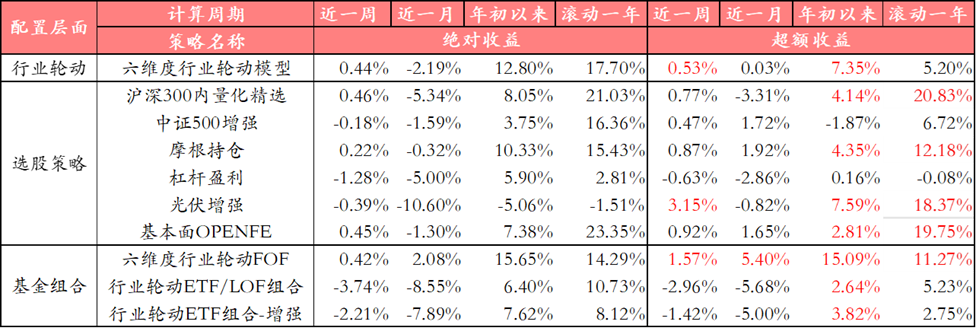

【国盛量化】当配置价值遇上产品优势——易方达沪深300ETF投资价值分析

报告摘要

1. 沪深300当前的配置价值较高

1.1 沪深300收益预测

1.1.1模型收益预测:沪深300未来一年收益为22.4%

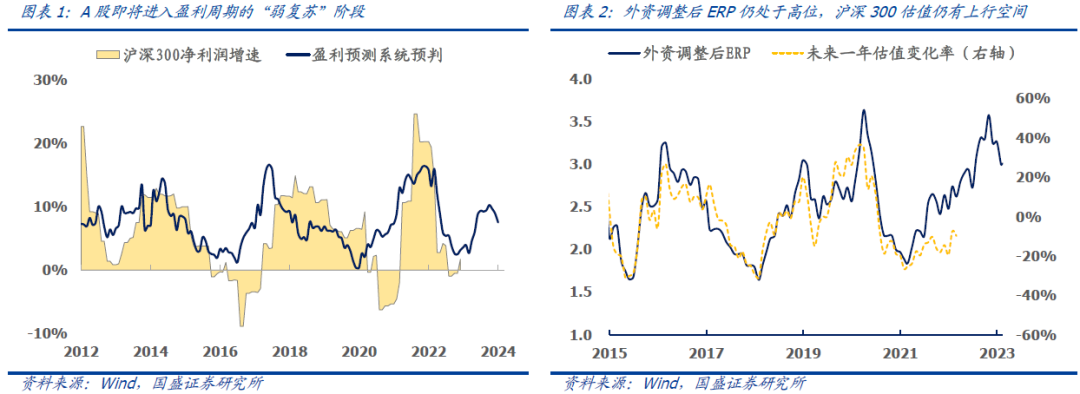

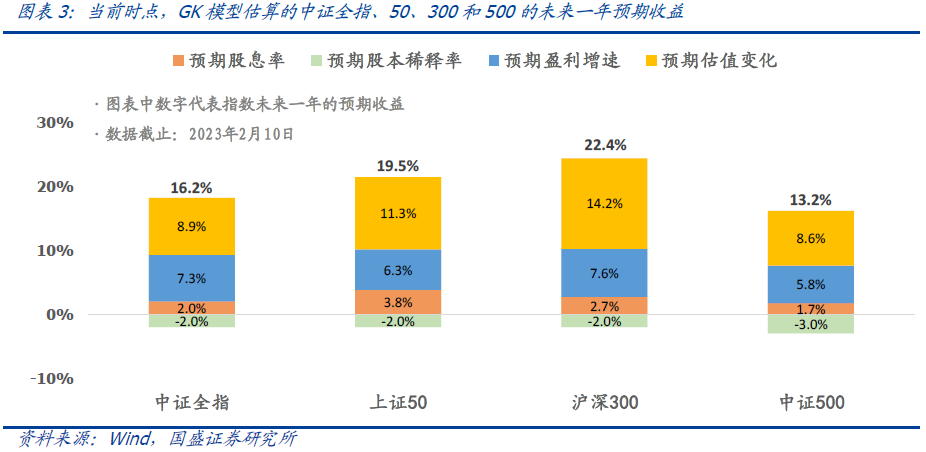

模型预测沪深300未来一年收益为22.4%。当下我们主要聚焦权益资产的配置价值,根据专题报告《A股收益预测框架》中介绍的收益预测方法,我们预测:

A股盈利预测:从自上而下宏观模型来看,最新一期信贷脉冲有所回落,因此模型对未来一年A股盈利增速有所下调。但从自下而上分析师模型来看,盈利预测最近几个月在持续上行。因此综合自上而下和自下而上两种预测方法,沪深300未来一年盈利增速预期为7.6%,后续基本面大概率温和复苏。

A股估值预测:经外资调整后的沪深300指数ERP仍处于历史较高水平,因此对应着未来仍有估值扩张的空间,后续沪深300的估值继续扩张概率较大。

在当前时点,我们基于GK模型可以估算中证全指、50、300和500等宽基指数的未来一年预期收益。以2023年2月10日的收盘数据为基础进行测算,模型预测未来一年各宽基指数的预期收益为:沪深300(22.4%)>上证50(19.5%)>中证500(13.2%)。

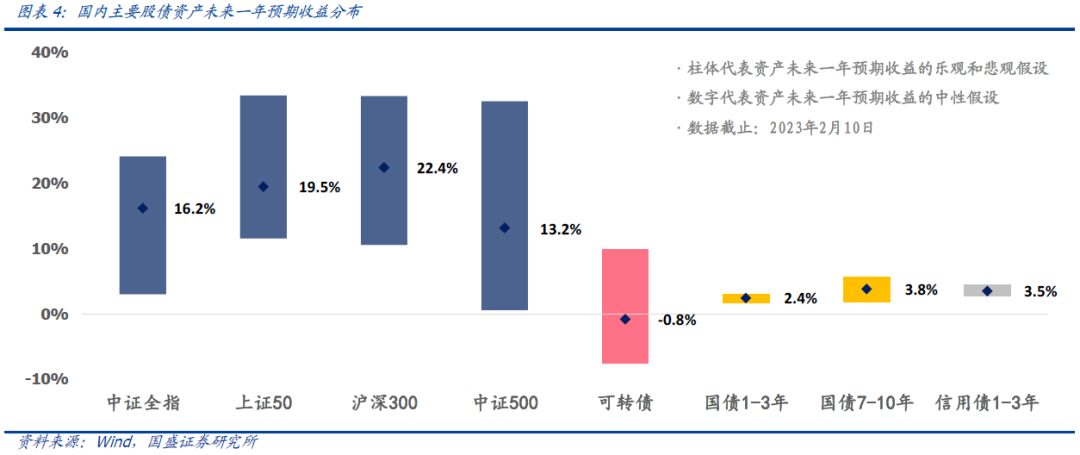

1.1.2资产预期收益比较:当前应超配沪深300

资产预期收益比较认为当前应超配沪深300。我们对国内可投的股债资产均进行了定价,主要结论是:

超配上证50和沪深300:结合中性假设和置信区间,当前上证50和沪深300的预期收益更高且模型对这两个指数的预测误差更小,悲观假设下沪深300仍有10%左右的上涨空间,建议投资者持续关注和超配;

标配利率债和信用债:短债预期收益2.4%,长债预期收益3.8%,信用债预期收益3.5%。当前利率债和信用债已经恢复一定的长期配置价值,长久期国债的预期收益较高,建议重点关注;

低配可转债:债性与平衡型转债未来一年预期收益为-0.8%,转债高估值在未来可能会有较大的负贡献,当前不建议配置。

1.2 沪深300估值具备性价比

本章节从以下三个维度测算沪深300指数当前估值水平的高低:1)沪深300当前PE、PB历史的分位数所处位置;2)沪深300DRP赔率指标;3)DCF绝对定价模型。

1.2.1沪深300指数当前PE、PB仍处于较低分位数水平

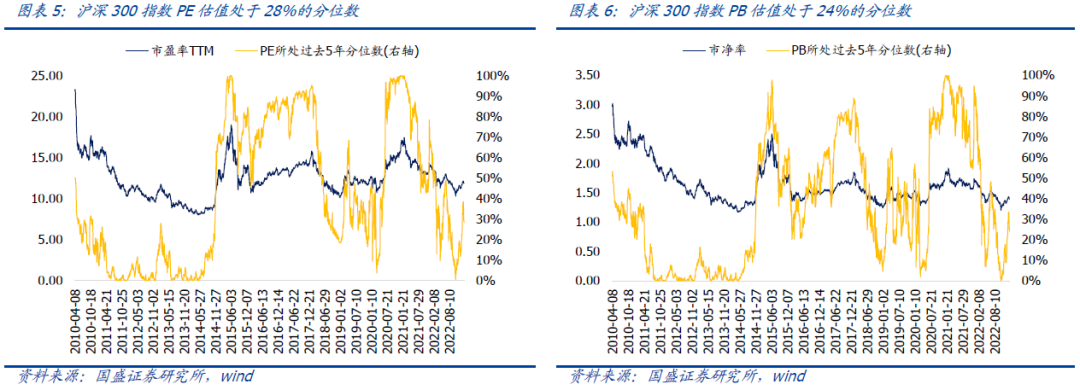

如下图所示,我们滚动5年计算了沪深300指数PE、PB所处估值分位数,当前指数的PE、PB估值分别处于历史28%、24%的分位数,尽管近期估值有所回升,但当前仍属于历史较低的估值水平。

1.2.2赔率指标:沪深300当前DRP赔率大于1

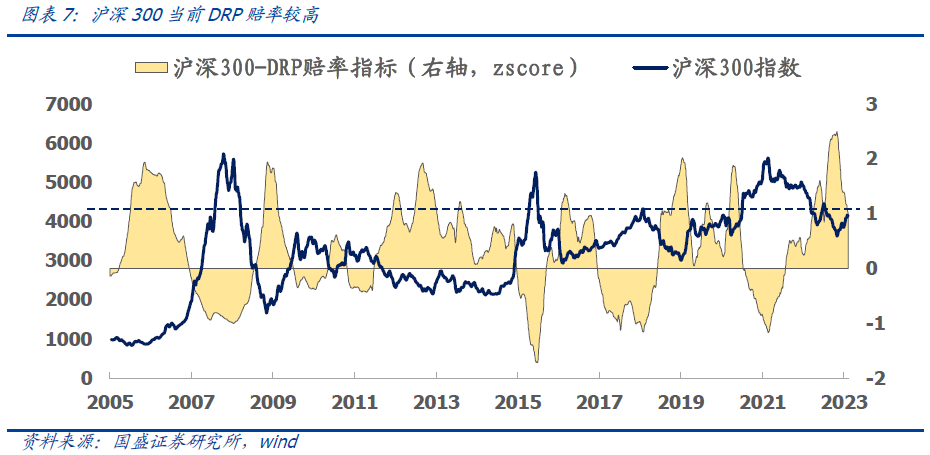

我们以DRP(沪深300股息率-10年期国债收益) 作为沪深300赔率的代理指标,核心思想是用沪深300股息率和无风险利率去作比较,这里我们采用沪深300股息率作为股票回报率的代理变量,用十年国债收益率作为无风险利率的代理变量,然后构建的沪深300DRP赔率指标如下:

DRP= 股息率-10年期国债收益率

指标越大,意味着股票赔率越高。

从沪深300的DRP赔率指标(股息率-10年期国债收益率)来看,去年10月以来赔率有所下降,但当前沪深300的DRP赔率仍然在1以上,从赔率上来看沪深300指数当前仍然具备较高配置价值。

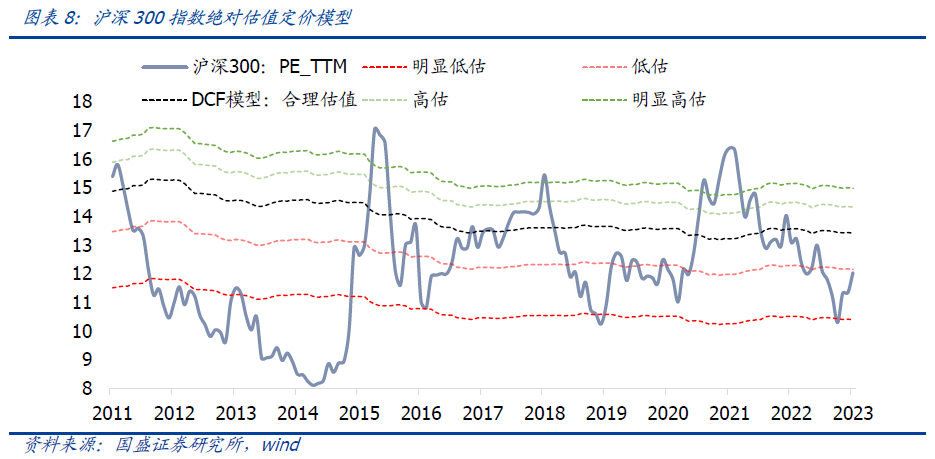

1.2.3DCF绝对估值定价模型:沪深300估值处于低估水平

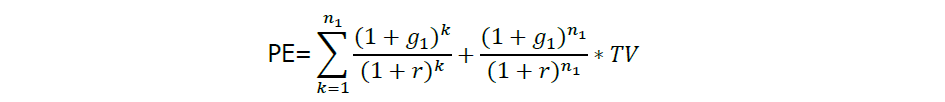

股票估值定价的本源还是得回归到DCF模型,这里我们参考之前出过的专题《估值运行的逻辑》,可以基于二阶段增长率模型来给沪深300合理估值定价:

其中:

折现率r可以用公司的WACC(加权平均资本成本)替代,A股市场的WACC历史中枢在8%-12%之间,为了简便起见,可以统一假设为10%;

永续增长率g可以近似等于通胀率,这里统一假设等于3%;

n1一般取3~5年,为保守起见这里取3年;

g1=roe*(1-股利分配率),roe和股利分配率均采用TTM的数据;

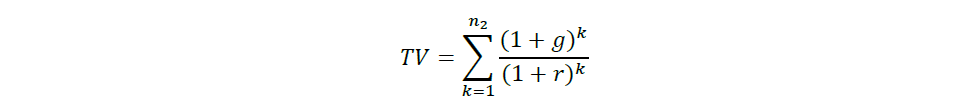

TV如果采用永续增长模型,那么TV=(1+g)/(r-g),但是实际中永续增长的假设过于严格,一般选择固定年限n2,常见取值在20~30年之间,这里取中值25,此时:

基于DCF模型计算合理估值的结果如下图所示,沪深300合理估值中枢长期来看在14倍左右,并且中枢随着沪深300的ROE下行而下移,其中估值高低的定义如下:

明显低估:n2=15,也就是第二阶段年限15年计算出来的估值为明显低估线;

低估:n2=20,低于这个年限的估值水平意味着已经进入低估状态;

合理估值:n2=25, 这个年限计算出来的估值水平定义为合理估值中枢

高估:n2=25,高于这个年限的估值水平意味着已经进入高估状态;

明显高估:n2=30,高于这个年限的估值水平意味着已经进入明显高估状态;

最新结果如下图所示,从DCF模型定价的角度来说,近期沪深300的估值明显回升,但当前来看,仍处于低估的水平。

综合上述三个角度来看沪深300板块的估值,沪深300估值去年10月底以来有所回升,但当前指数估值水平仍处于较低的位置,而且沪深300当前的DRP赔率较高,所以当前配置沪深300的性价比较高且下行风险较低。

1.3 沪深300板块盈利企稳向上

本章节我们从三个角度观察沪深300板块的盈利是否能够继续向上:1)代表经济的经济增长指数当前是否为扩张信号。2)代表信用松紧的金融条件指数当前是否维持宽松趋势。3)分析师景气度:沪深300分析师景气度是否进入扩张期。

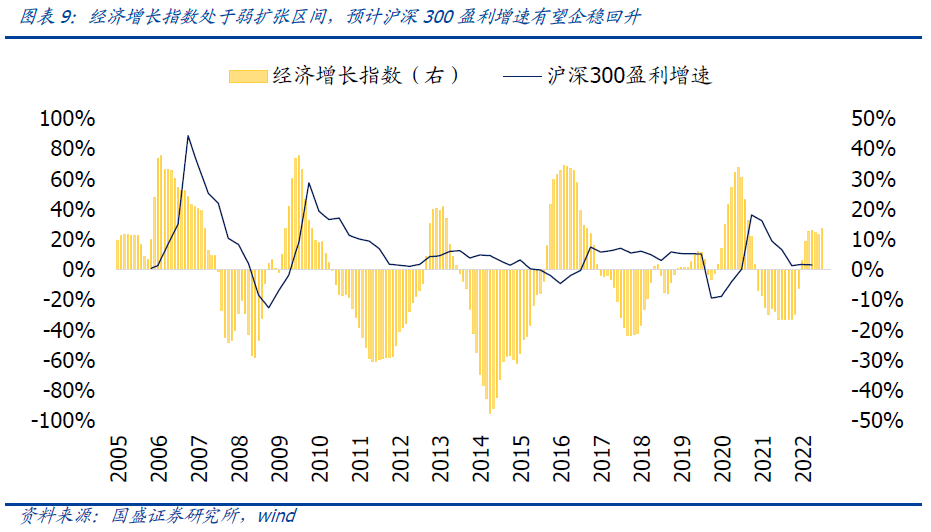

1.3.1经济增长指数进入扩张区间,预计沪深300盈利增速有望继续回升

我们使用工业产量、工业品价格等指标通过扩散指数的方式构建了经济增长指数,该指数可以用于预判沪深300盈利增速。当经济增长指数大于0时代表了各项经济指标开始扩张,在扩张区间中沪深300的盈利增速往往处于上行周期。由图表7可以看出,经济增长指数于去年7月份开始进入了扩张区间,沪深300盈利增速当前已经度过底部区域,当前来看,经济增长指数仍处于较高位置,因此模型预计未来盈利有望继续回升。

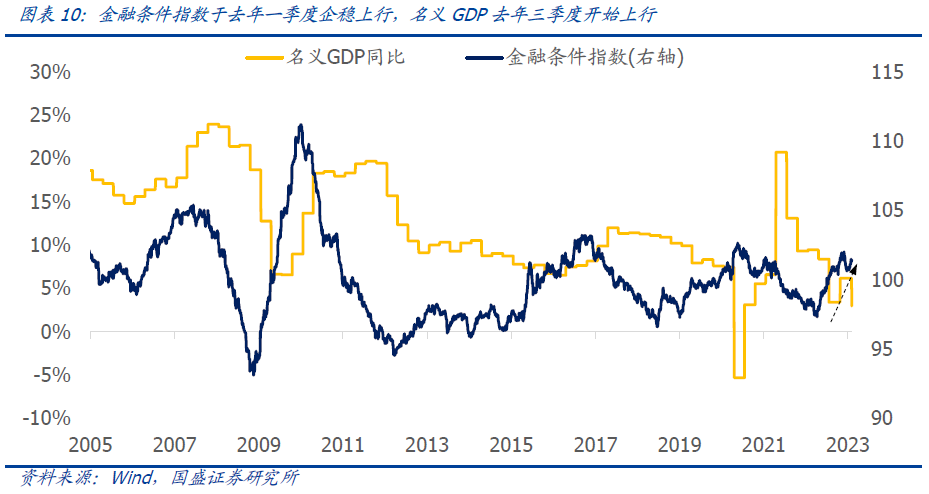

1.3.2当前已连续两个季度处于宽信用环境中,预计经济与企业盈利企稳恢复

我们使用《宏观经济量化系列之一:中国经济领先指数》中构建的金融条件指数作为当前信用宽松水平的代理变量,金融条件指数平均领先于名义GDP的拐点约2-3个季度。去年一季度,代表信用的金融条件指数开始企稳上行,而去年三季度的GDP相较于去年上半年也出现改善。因此模型预计,当前中国经济已由底部开始逐渐恢复,沪深300的盈利增速预期将随着经济恢复而从底部逐步回升。

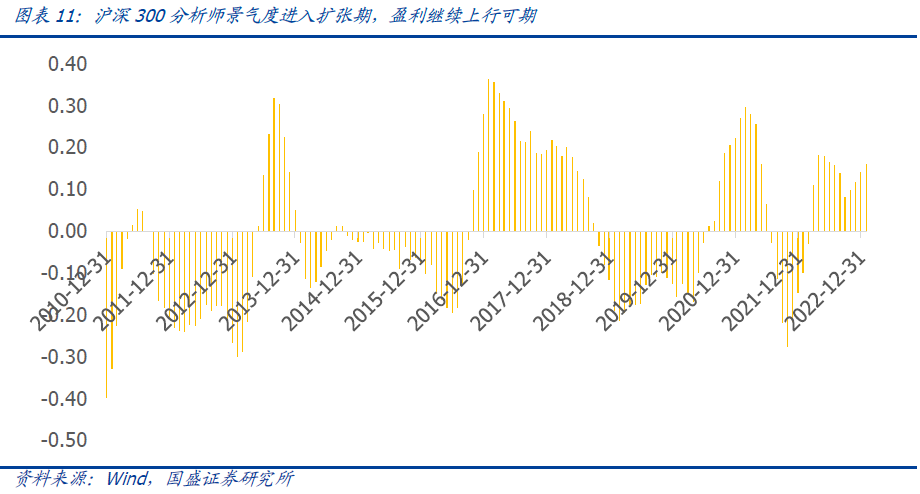

1.3.3分析师景气度:沪深300分析师景气度进入扩张期

沪深300分析师景气度进入扩张期,盈利继续上行可期。在之前发布的报告《分析师行业景气指数构建与应用》中,我们基于分析师的个股盈利预测数据,采用扩散指数的编制方法构建了分析师行业景气指数,指数在 0轴以上的时候定义为扩张期,在0轴以下的时候定义为收缩期。如下图所示,我们计算的沪深300指数景气指数在扩张区间已持续数月,盈利继续上行可期。

综合上述三个角度来看沪深300板块的盈利,沪深300盈利增速数据自去年10月见底以来已有所好转,当前指数盈利的边际驱动因素仍然向上,所以当前沪深300指数盈利能力较强且未来成长性可期,仍具备较高的投资价值。

1.4 沪深300板块资金情绪高涨

本章节我们从外资风险偏好看当前A股的胜率,测算沪深300板块是否能够有增量资金流入。

1.4.1外资风险偏好是当前A股的核心胜率指标

外资风险偏好是当前A股的核心胜率指标。在报告《外资风险偏好的三个标尺——资产配置思考系列之三十五》中我们曾提及:

中国主权CDS利差刻画外资对中国经济基本面的看法:中国主权CDS利差是外资投资中国资产时的违约风险补偿,利差较高可以表明海外对于中国经济的担忧。2022年11月以来主权CDS利差快速收窄,外资对中国基本面预期出现扭转;

花旗风险厌恶指数刻画投资者对美国宏观不确定性的看法:花旗风险厌恶指数由6类因子组成:股票期权隐波、新兴市场与美国信用债之间的利差、银行间借贷成本、美国市场CDS利差、外汇期权隐波、利率掉期期权隐波。近期花旗风险厌恶指数快速回落,隐含着美国宏观不确定性降低。

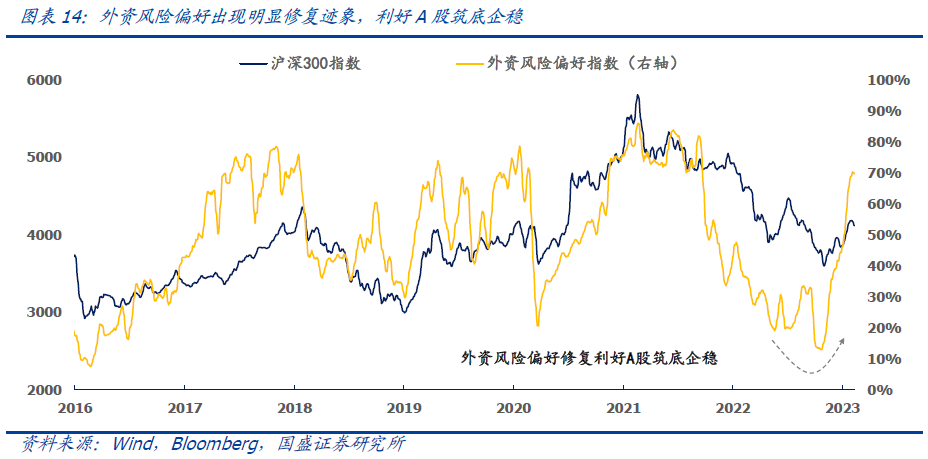

从下图可见,一方面美国加息压力逐渐缓解,降低了美国市场的不确定性,另一方面国内持续不断的政策刺激也逐渐扭转了外资对中国经济基本面的悲观看法。因此外资风险偏好指数自2022年10月底的低点之后开始上行,外资的风险偏好快速修复,A股随之逐渐企稳上行。从当前时点来看,外资风险偏好指数仍在快速上行,外资流入情绪高涨,沪深300等代表A股整体表现的指数有望继续上行。

1.4.2北向资金有望继续提供流动性

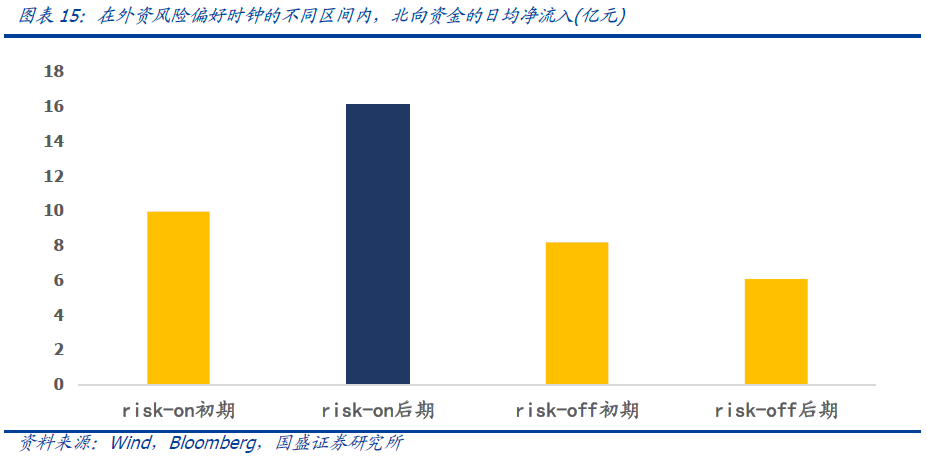

在报告《外资风险偏好的三个标尺——资产配置思考系列之三十五》中,我们曾通过外资风险偏好指数的高低与边际变化构建了外资风险偏好时钟,此处我们继续统计了外资风险偏好时钟四个区间中北向资金的日均净流入。当前外资风险偏好上行且处于高位,属于时钟的risk-on后期。由下图可见,历史上处于该区间时北向资金日均净流入为16.2亿元,显著高于其他三个区间。若未来仍处于该区间内,则北向资金可继续为A股提供较高的流动性。

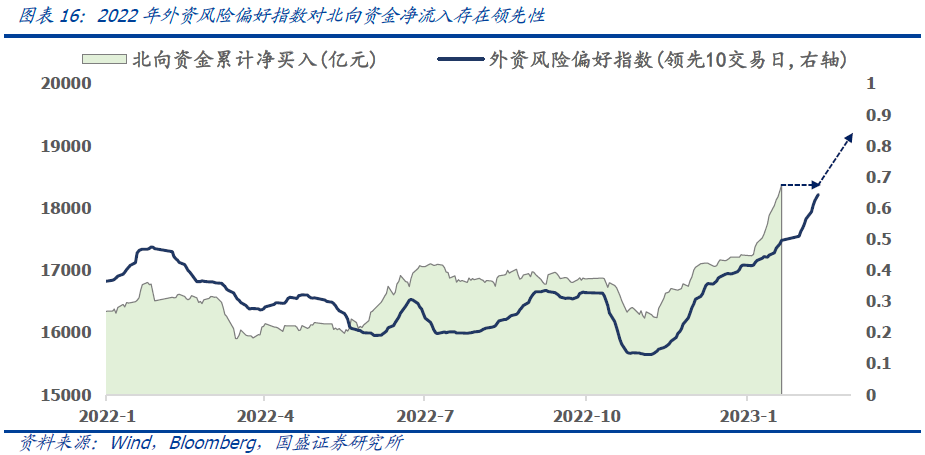

北向资金后续大概率继续流入。北向资金净流入与外资风险偏好指数的相关性在2022年尤为显著,由下图可以看出,外资风险偏好指数领先北向资金累计净流入约10个交易日。自2022年初至10月底之前,外资风险偏好处于低位震荡阶段,外资净流入并不显著。由于海外宏观环境不确定性下降以及预期中国经济触底恢复的影响,外资风险偏好指数于2022年10月21日开始触底反弹,风险偏好的快速修复使得北向资金自11月初开始连续大幅流入,促进了A股逐渐企稳恢复。当前外资风险偏好仍在上行,北向资金大概率继续流入。

2. 沪深300指数投资价值分析

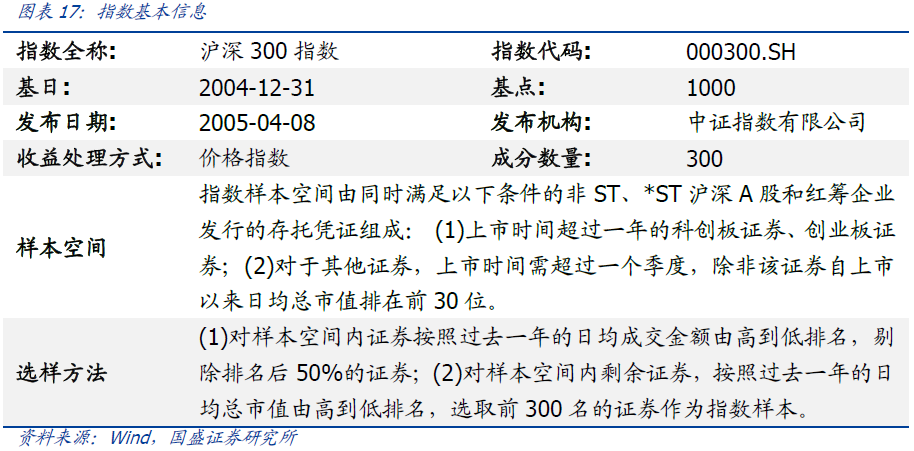

2.1 指数编制规则:代表大盘蓝筹股整体表现

指数简介:沪深300指数发布于2005年4月8日,有着较长的数据回溯期,指数以2004年12月31日为基日,基点为1000点。沪深300指数由上海和深圳证券市场中市值大、流动性好的300只股票组成,综合反映中国A股市场上市股票价格的整体表现,大盘蓝筹特征显著。

指数计算公式:

报告期指数 =报告期样本的调整市值/除数×1000

其中,调整市值=∑(证券价格×调整股本数)。指数计算中的调整股本数系根据分级靠档的方法对样本股本进行调整而获得。要计算调整股本数,需要确定自由流通量和分级靠档两个因素。

2.2 指数成分股:行业分布均衡,个股偏向大盘

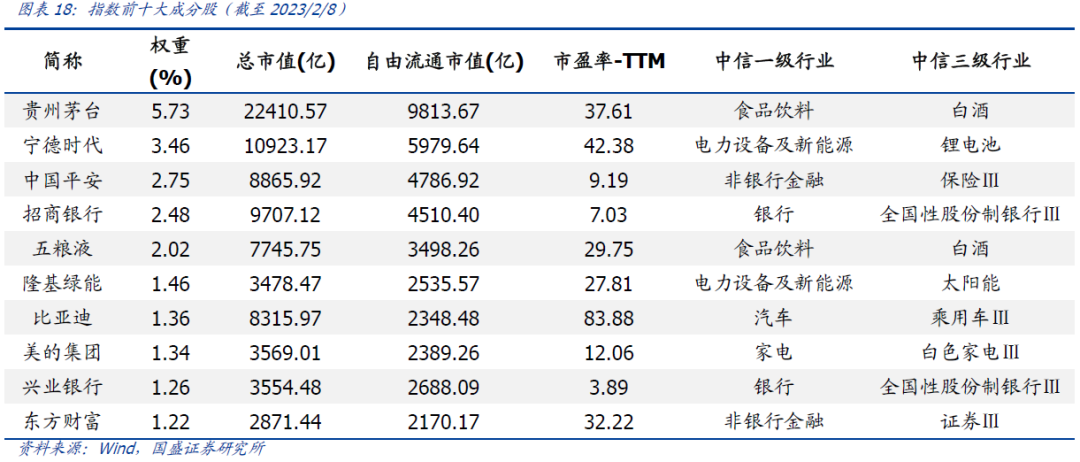

从指数前十大成分股来看,沪深300指数前十大成分股覆盖多个行业的龙头股票。指数成分股数量为300只,由于指数采用的是自由流通市值分级靠档的加权方式,所以成分股的权重分布相对均衡,集中度不高。截至2023年2月8日,指数前十大个股累计权重仅为23.09%,集中度较低,前十大成分股主要布局了食品饮料、电新、金融、汽车家电等板块,覆盖的行业较广。

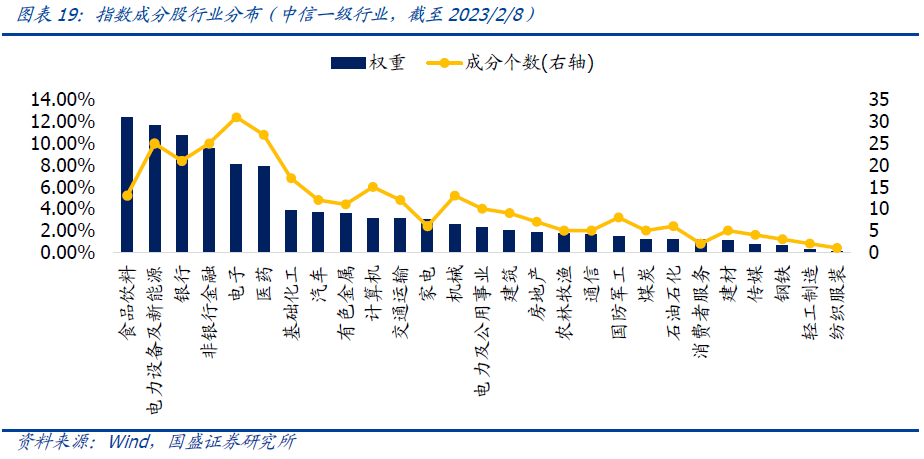

指数成分股行业分布广泛,覆盖了27个中信一级行业,以食品饮料、电力设备及新能源、银行、非银行金融、电子等为主。从指数成分股的行业权重分布来看,食品饮料、电力设备及新能源、银行三大行业权重占比最大,分别为12.33%、11.64%、10.73%。指数成分股中,属于电子行业的个股数量最多,有31只成分股属于电子行业;其次为医药、电力设备及新能源、非银行金融、银行等,这些行业成分股数量均超过20只。

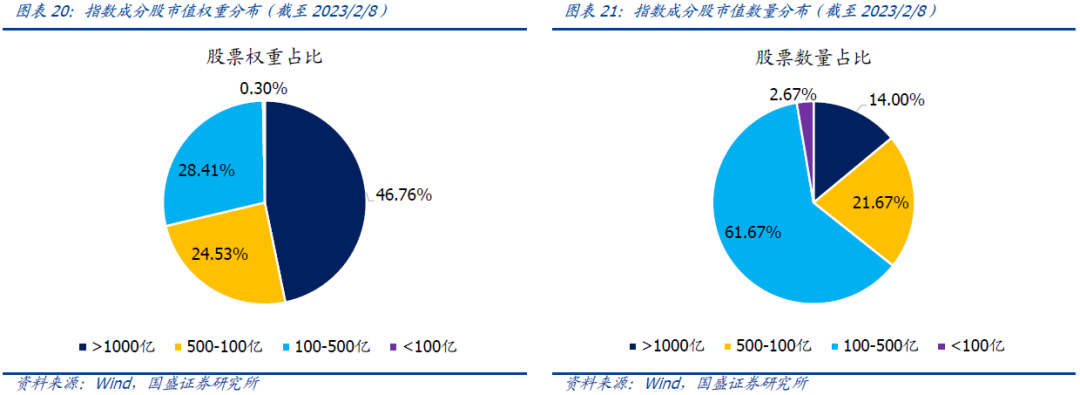

从指数成分股市值分布来看,沪深300指数成分股偏向大市值风格。截至2023年2月8日,指数的300只成分股总市值接近50万亿元,自由流通市值合计约18万亿元。从具体成分股的市值分布来看,指数成分股中流通市值大于100亿的累计权重、数量占比分别为99.70%、97.33%,仅8只成分股自由流通市值在100亿元以下,指数持仓整体偏向大市值风格。

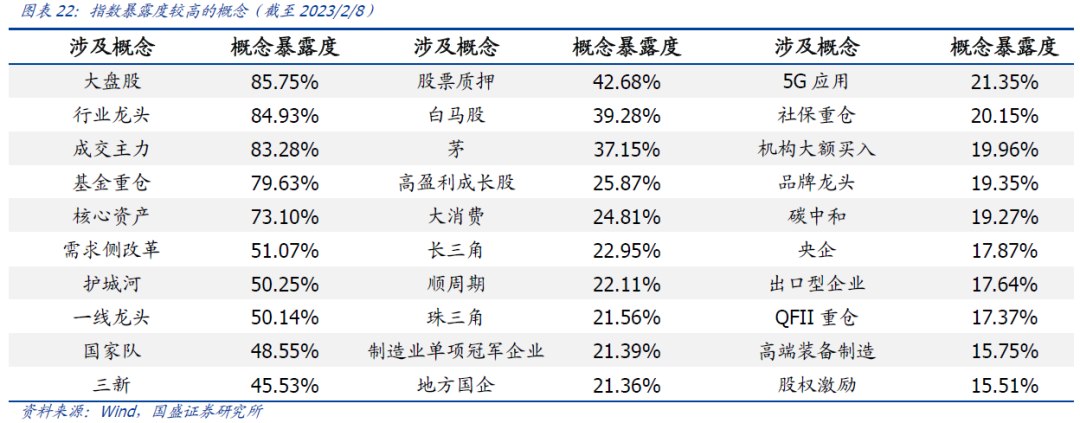

从指数成分股涉及概念来看,沪深300指数在大盘股、行业龙头等概念上的暴露较高。从相关概念来看,指数在大盘股、行业龙头等概念的暴露度分别高达85.75%、84.93%。整体来看,指数在大盘股、行业龙头的概念暴露较高,主题概念暴露比较显著。另外指数在成交主力、基金重仓、核心资产等概念上也有较高暴露度,体现了指数成分股龙头属性强、流动性好等特征。

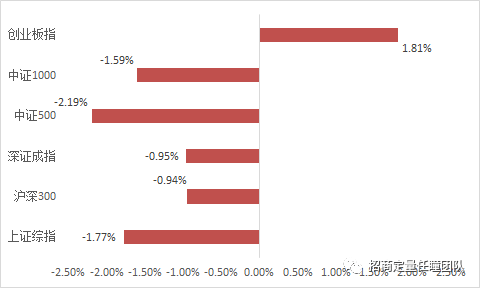

2.3 指数历史业绩:长期表现优异

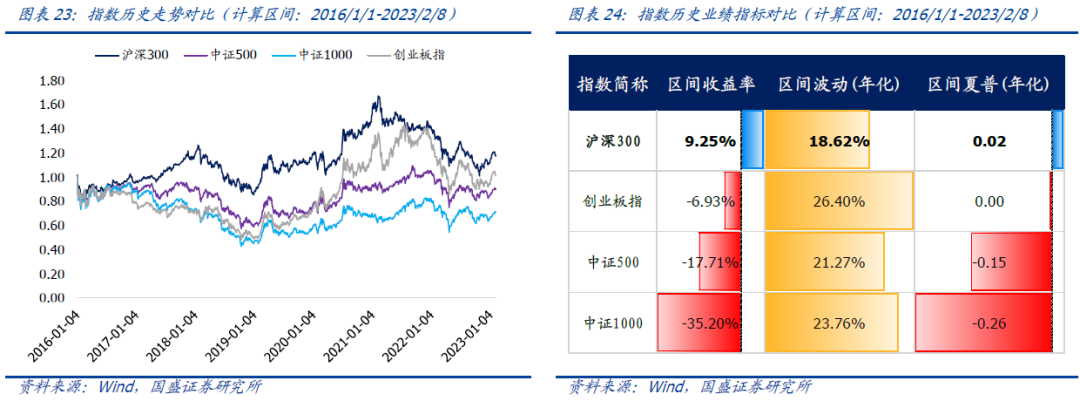

沪深300指数长期业绩优异。截至2023年2月8日,沪深300指数自2016年以来跑赢中证500、中证1000、创业板指等宽基指数,区间累计收益率高达9.25%,区间年化夏普比率为0.02,区间收益、波动、夏普等业绩指标均优于其它几只宽基指数,长期来看沪深300指数表现优异,具备相对优势。

2.4 指数特征:高分红高股息

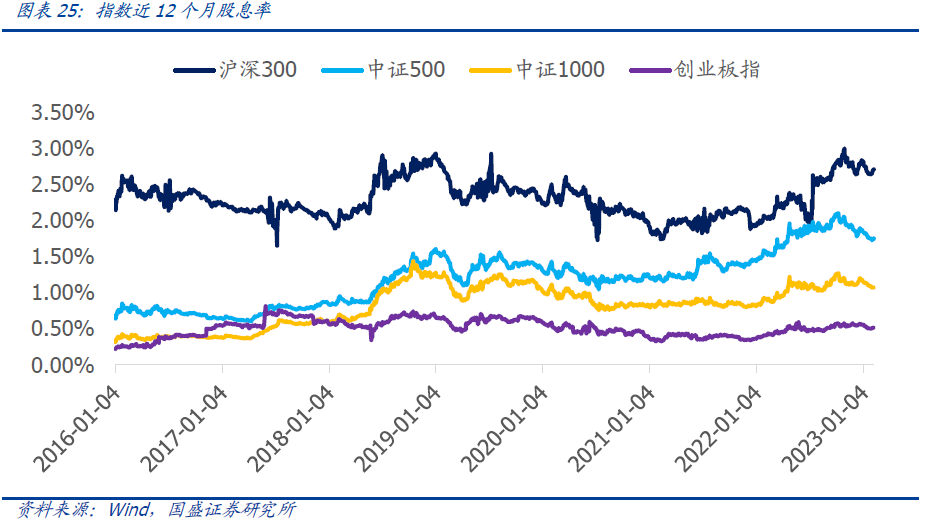

沪深300指数保持较高分红比例,股息率较高。从各宽基指数的股息率(近12个月)来看,沪深300指数的股息率始终保持在2%以上,2016年以来平均股息率约为2.29%。相比其他主要宽基指数,沪深300指数的股息率较高,成分股的分红比例较高。

3. 易方达沪深300ETF基金分析

3.1 易方达沪深300ETF基本信息

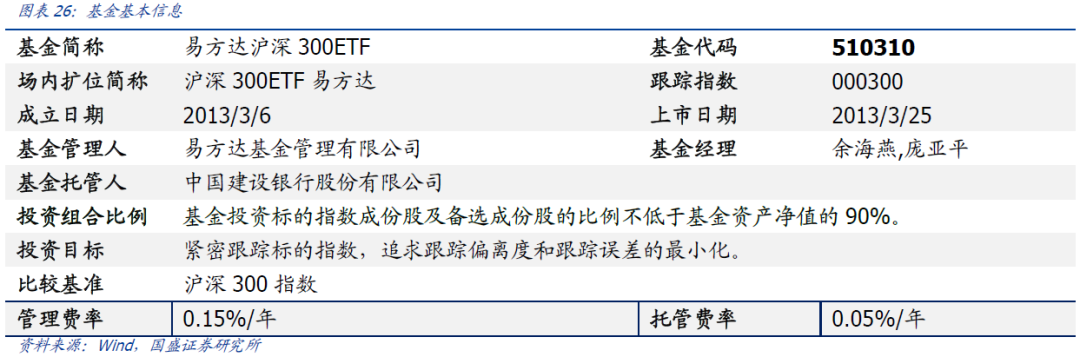

易方达沪深300ETF基金代码为510310,标的指数为沪深300指数(000300)。基金成立于2013年3月6日,于2013年3月25日上市交易,基金投资目标是紧密跟踪标的指数,追求跟踪偏离度和跟踪误差的最小化。

易方达沪深300ETF基金由基金经理余海燕女士和庞亚平先生共同管理,二位基金经理均具备非常丰富的投资管理经验。余海燕女士是复旦大学数量经济学硕士,曾任汇丰银行Consumer Credit Risk信用风险分析师,2006年12月加入华宝兴业基金管理有限公司曾任分析师、基金经理助理、基金经理,之后担任易方达基金管理有限公司投资发展部产品经理,目前担任基金经理,在管基金数量达到18只,管理规模约1153亿元,余海燕女士具备较长的投资年限和较丰富的投资管理经验。庞亚平先生是统计学硕士,曾任中证指数有限公司研究部研究员、市场部主管,2016年1月加入华夏基金管理有限公司,曾任数量投资部研究员,现任数量投资部高级副总裁、投资经理。2022年8月起任易方达的基金经理。目前在管基金数量为6只,管理规模约330亿元,具备丰富的投资管理经验。

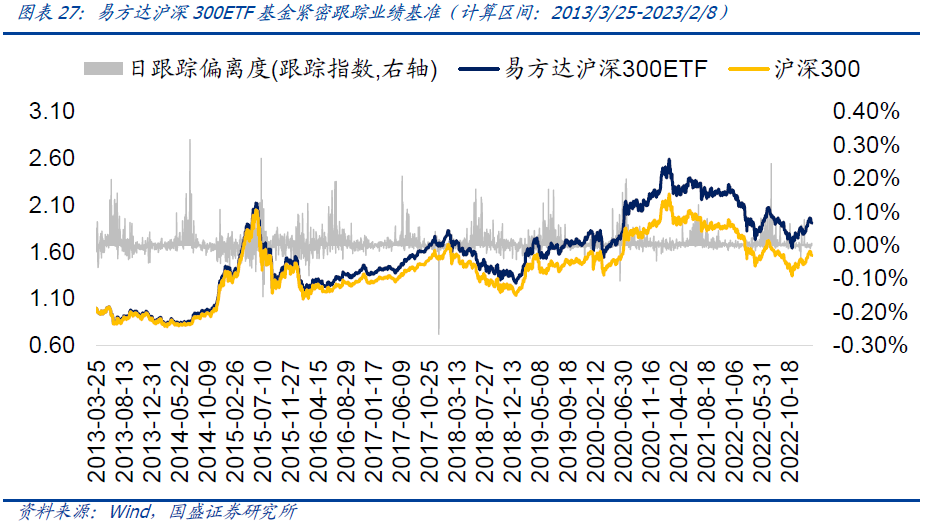

易方达沪深300ETF基金紧密跟踪指数基准,而且一定程度上能获取超额收益。截至2023年2月8日,基金上市以来跟踪偏离度均值(业绩基准)仅为0.0175%,基金紧密跟踪沪深300指数,同时相较于基准能够获取一些超额收益,基金具备较高的配置价值。

3.2 易方达沪深300ETF基金优势显著

选取市场上其他现存的沪深300ETF基金(规模在50亿以上)作为可比样本,通过对比可以发现易方达沪深300ETF基金具有管理费率低、跟踪误差小、超额收益大、信息比率和夏普比率较高、流动性好等多个优势。

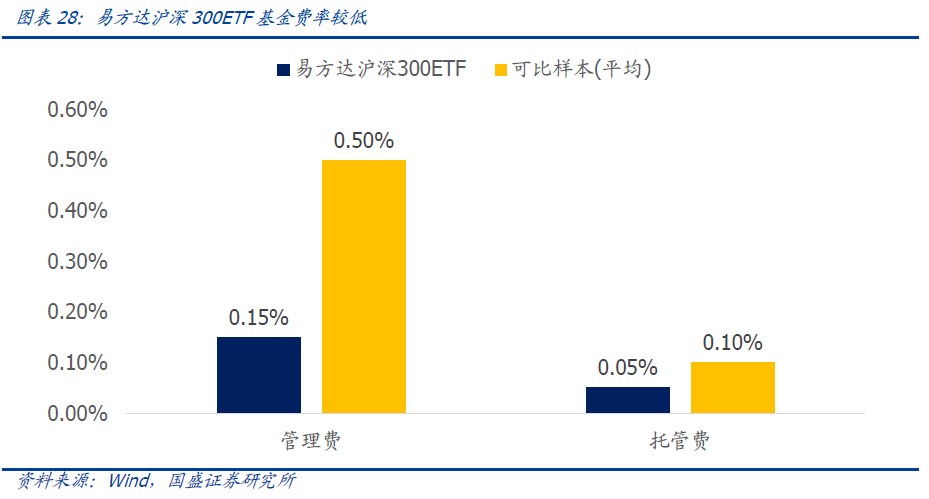

3.2.1基金的费率较低

易方达沪深300ETF基金优化运营费用,管理费率较低。基金管理费率仅为0.15%/年,相比于其他可比ETF基金(平均为0.50%/年),易方达沪深300ETF基金的管理费率较低,投资者以相对较低的成本即可参与沪深300板块的投资。

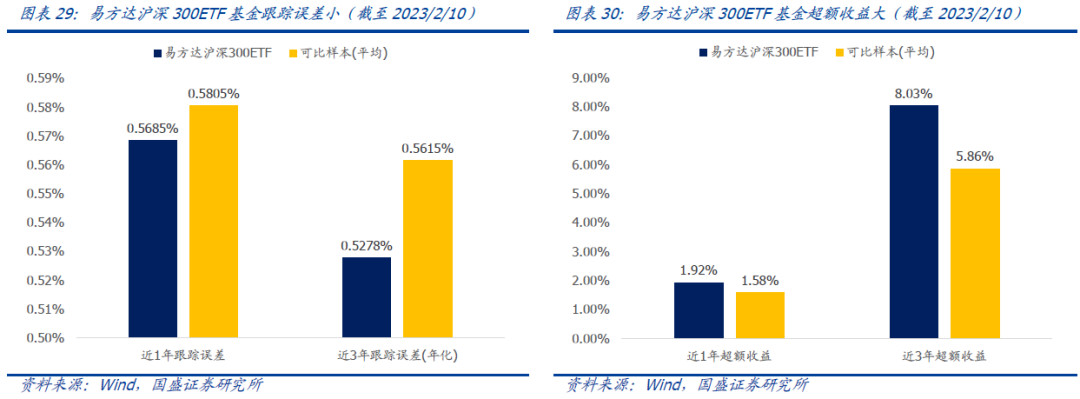

3.2.2基金的跟踪误差小,超额收益大

易方达沪深300ETF基金在风险可控,跟踪误差小,超额收益大。基金在运作平稳的前提下,积极探索可复制的收益增强方法,基金业绩领先于可比样本平均。易方达沪深300ETF基金近1年、近3年跟踪误差(年化)分别为0.5685%、0.5278%,跟踪误差小于可比样本均值。易方达沪深300ETF基金近1年、近3年的超额收益率分别为1.92%、8.03%,超额收益大于可比样本均值。

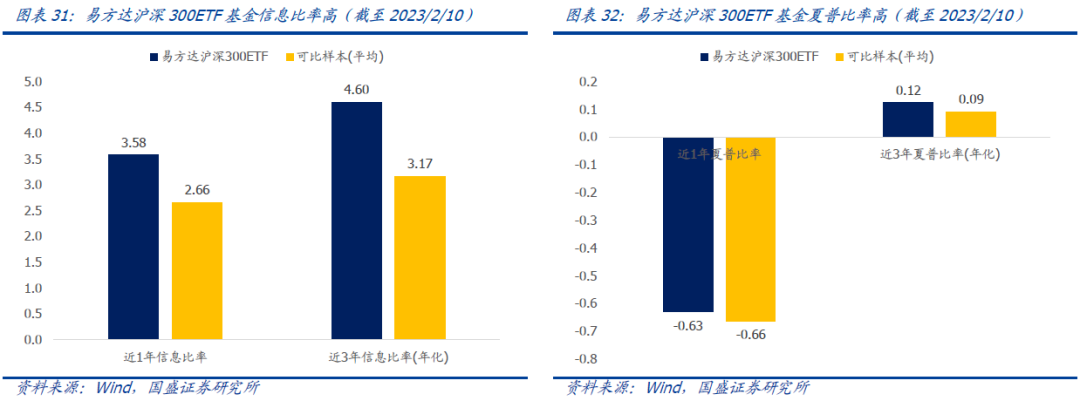

3.2.3基金的信息比率和夏普比率较高

易方达沪深300ETF基金的收益风险比较高,信息比率和夏普比率较高。基金在充分控制风险的同时,积极攫取超额收益,基金的收益风险比高于可比样本平均。易方达沪深300ETF基金近1年、近3年的信息比率(年化)分别为3.58、4.60,近1年、近3年夏普比率(年化)分别为-0.63、0.12,信息比率和夏普比率均高于可比样本的平均值。

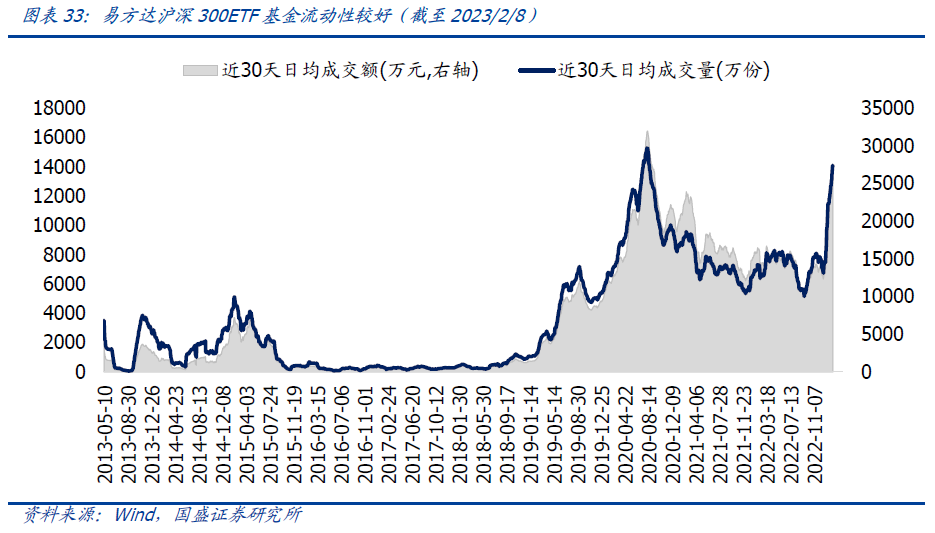

3.2.4基金的流动性较好

易方达沪深300ETF基金成交量大,流动性好。通过滚动计算基金近30个交易日的平均日度成交额、成交量,发现基金自2019年以来成交活跃度提升显著,成交量自去年底以来再次迅速攀升。截至2023年2月8日,滚动近30天日均成交额为14012万元、日均成交量为26689万份,当前该基金的日均成交量较大,流动性较好。

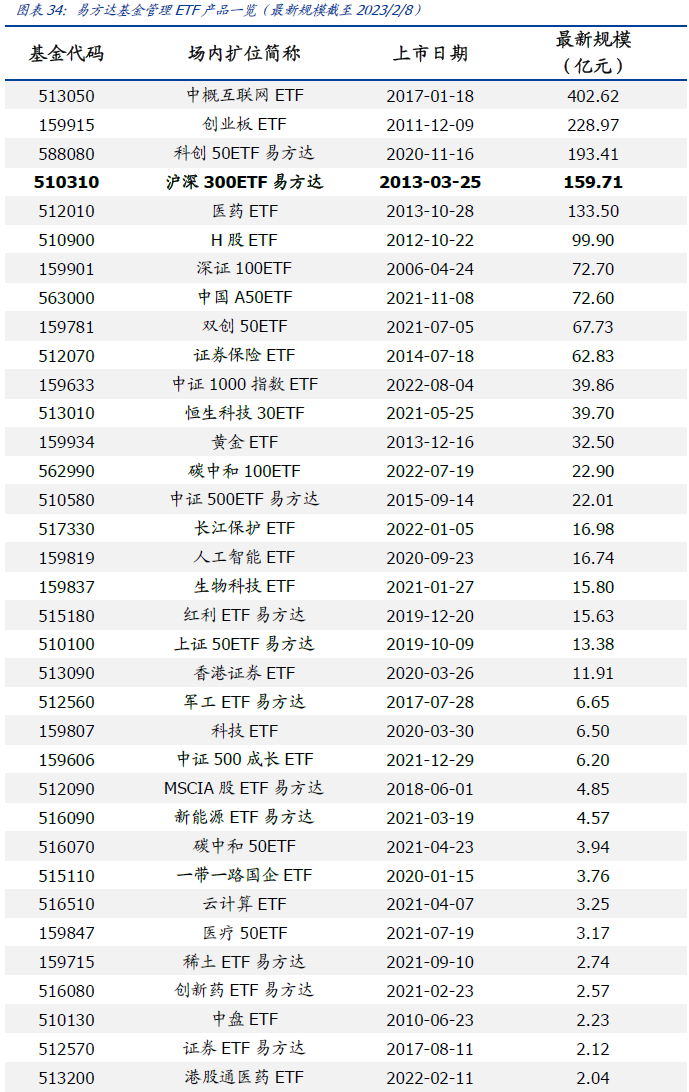

3.3 管理人具有丰富的ETF产品管理经验

管理人具有丰富的ETF产品管理经验。基金管理人为易方达基金管理有限公司,截至2023年2月8日,易方达基金管理有限公司共管理ETF基金52只(不含ETF联接基金),ETF规模合计已达约1810亿元,产品涵盖了宽基、行业、主题等多个类别,基金公司旗下ETF产品线齐全,管理经验丰富。

3.4 跟踪指数当前具有良好的投资价值

易方达沪深300ETF基金跟踪的沪深300指数目前具有良好的投资价值:

1、沪深300未来一年预测收益22.4%。综合自上而下和自下而上两种预测方法,沪深300未来一年盈利增速预期为7.6%,后续基本面大概率温和复苏。经外资调整后的沪深300指数ERP仍处于历史较高水平,因此对应着未来仍有估值扩张的空间。模型预测未来一年各宽基指数的预期收益为:沪深300(22.4%)>上证50(19.5%)>中证500(13.2%)。

2、沪深300板块估值具备性价比。沪深300指数当前PE、PB仍处于较低分位数水平;以DRP(沪深300股息率-10年期国债收益) 作为赔率的代理指标,沪深300当前DRP赔率大于1;基于二阶段DCF绝对估值定价模型来给沪深300合理估值定价,判断当前沪深300估值处于低估水平。

3、沪深300板块盈利企稳向上。经济增长指数进入扩张区间,预计沪深300盈利增速有望继续回升。沪深300的盈利增速预期将随着经济恢复而从底部逐步回升。沪深300分析师景气度进入扩张期,盈利继续上行可期。

4、沪深300板块资金情绪高涨。外资风险偏好指数仍在快速上行,外资流入情绪高涨,沪深300等代表A股整体表现的指数有望继续上行。风险偏好的快速修复使得北向资金自11月初开始连续大幅流入,促进了A股逐渐企稳恢复,北向资金有望继续为A股提供较高的流动性。

5、沪深300指数具备较高投资价值。指数成分股行业分布均衡,个股偏向大盘,指数前十大成分股覆盖多个行业的龙头股票。指数成分股行业分布广泛,覆盖了27个中信一级行业,以食品饮料、电力设备及新能源、银行、非银行金融、电子等为主。指数在大盘股、行业龙头等概念上的暴露较高。长期来看沪深300指数表现优异,具备相对优势。指数保持高分红比例,股息率较高。

本篇文章来源于微信公众号: 留富兵法