本篇是“学海拾珠”系列第一百五十四篇,文章探讨了信息不确定性、投资者情绪、分析师报告与股票回报之间的关系。分析师报告对股票回报的影响取决于信息不确定性的程度,这表明在信息不确定性较高的情况下,推荐上调(下调)传达了更有价值的正面(负面)信息。当信息不确定性高时,市场反应在很大程度上可以由投资者情绪解释。

本研究聚焦于韩国综合股价指数(KOSPI)市场,以深入研究四个因素(即信息不确定性、投资者情绪、分析师推荐和股票回报)之间的关系。采用了事件研究法和横截面回归,以调查投资者情绪在信息不确定性下由于分析师推荐变化对股市的影响。信息不确定性:市场竞争程度(赫希曼-赫芬达尔指数HHI),投资者情绪:根据RSI、PLI、BSI、LVOL、ATR构建的针对每个公司的指标,分析师推荐:分析师建议变化而非建议水平。·情绪效应在解释股票回报对分析师建议变更的反应方面有显著作用研究结果表明:股票回报对分析师推荐变化的反应与信息不确定性程度有关。(1)在信息不确定性较高的情况下(即市场竞争激烈),股票回报对于分析师建议变更的反应更加显著;(2)只有在信息不确定性较高的情况下,投资者更容易表现出非理性或情感驱动的行为,投资者情绪才能显著解释股票回报对分析师推荐变化的反应;(3)在信息不确定性较高且分析师建议下调的情况下(不利消息),情绪效应更显著;(4)即使使用不同的异常回报测度(市场超额回报和因子调整回报)或其他信息不确定性因素(公司规模)的验证,结论都表现出稳健性和一致性。

核心内容摘选自Karam Kim, Doojin Ryu, Heejin Yang在《International Review of Financial Analysis》的文章《Information uncertainty, investor sentiment, and analyst reports》·风险提示

文献结论基于历史数据与海外文献进行总结;不构成任何投资建议。有部分观点认为分析师报告仅传达市场范围内的信息,并未为金融市场提供真正的新信息(Altınkılıç & Hansen,2009; Marhfor, M'Zali, Cosset, & Charest, 2013),但许多研究仍强调了分析师提供信息的重要角色。作为市场专家,他们根据市场研究为金融市场参与者提供有价值的交易指引(Berkman & Yang,2019; Howe,Unlu & Yan,2009; Kecsk´es,Michaely,&Womack,2017)。Frankel和Li(2004)认为,积极和频繁的分析报告有助于减轻投资者和公司经理之间信息不对称的问题。Asquith,Mikhail和Au(2005)认为,分析报告不仅仅是重复已公开的信息,还提供了关于所报告公司的新信息。Huang,Zang和Zheng(2014)也强调了分析师报告对投资者的信息作用,因为报告包括了关于特定公司的盈利预测、目标价格预测和投资建议。总的来说,分析师的推荐包含着重要的信息内容,是减少市场参与者信息不对称的重要渠道。

因此,分析师建议的变更显著地影响着股票市场的动态。Sorescu和Subrahmanyam(2006)以及Loh和Stulz(2011)通过研究分析报告的信息内容,发现经验丰富或声誉较高的分析师发布的报告对股票回报产生更显著的影响,相较于普通分析师发布的报告。Green、Jame、Markov和Subasi(2014)指出,分析师提供建议的变更所传递的信息会迅速地反映在股价上。当分析师可以获得公司财务管理信息(例如,通过投资者会议)时,分析师提供的建议还会进一步影响公司的股价。Bradley、Gokkaya和Liu(2017)以及Fang和Yasuda(2014)证明了股票回报对经验更丰富、声誉更高的分析师的建议会更敏感地做出反应。在行为金融学的研究中考虑了投资者情绪的影响,深入探讨了股票市场动态与分析师建议之间的关系。Loh(2010)发现,当情绪高涨时,股票对分析师建议变更的反应更加显著。Kim、Ryu和Yang(2019)表明,由于情绪效应,与建议上调不同,分析师建议下调会引发个别公司股票回报动态更大的反应。

然而,现有研究仅仅通过检验分析师推荐、股票回报过和投资者情绪等两三个因素,对围绕分析师报告公告的异常股市动态做出了部分解释。为了在改进之前研究的基础上获得更全面的理解,我们进一步考虑了个体公司信息不确定性的影响。为了重新审视分析师报告在提供重要交易指引和减轻信息不对称方面的作用,我们采用了更系统的方法,将信息不确定性和投资者情绪都纳入了研究框架中。尽管关于信息不确定性的定义在每项研究中略有不同,但我们遵循了先前研究的共识;对于给定公司而言,信息不确定性指的是由于市场竞争激烈,导致其未来现金流存在风险的状态(Haw,Hu和Lee,2015; Hou&Robinson,2006)。Gu(2016)的研究发现,在产品市场竞争激烈的情况下,公司更倾向于采取更多创新性的行动,例如增加研发投资。这种创新性决策可能会增加公司现金流方面的不确定性,从而导致更高的信息不确定性。既往研究也表明,每个行业中市场竞争的程度(或市场集中度)决定了该行业内公司的市场环境和信息复杂性。因此,我们根据市场竞争的强度来定义信息不确定性,这可以通过赫希曼-赫芬达尔指数(HHI)(Giroud&Mueller,2011)来进行衡量。

本研究聚焦于韩国综合股价指数(KOSPI)市场,以深入研究四个因素(即信息不确定性、投资者情绪、分析师推荐和股票回报)之间的关系,以下是研究动机。首先,韩国作为典型新兴市场,投资者情绪与分析师角色的探讨相对较少。实际上,2019年韩国的名义国内生产总值约为1.69万亿美元(2020年为1.6万亿美元),在经济合作与发展组织成员国中排名第10位;其股票市场总市值在2018年达到1.4万亿美元,在全球排名第10位(数据来源:世界银行)。尽管经济规模相当可观,但金融市场仍相对滞后且仍处于发展阶段。根据经济自由指数(数据来源:Heritage Foundation),2019年韩国金融市场仅排名第24位。根据经济效率和商业效率排名(数据来源:Institute for Management Development),分别在2019年排名第27位和第28位。这些评价指标一致指出,韩国股票市场是新兴和发展中市场,需要更深入的研究。其次,韩国股票市场普遍存在投资者之间的信息不对称,为研究分析师报告公告效应提供了充足背景。这种不对称往往源于国内个体投资者的高参与率,在交易总量中占比超过三分之二(Seok,Cho和Ryu,2019b)。这些投资者通常被认为缺乏信息,且交易往往基于情绪而非信息(Ryu,Kim和Yang,2017)。在这个新兴市场中,情绪交易盛行,这更加强调了分析师角色在解决信息不对称方面的重要性。这可能导致比发达市场更复杂和多样的异常股市动态。第三,我们可以利用韩国市场中大量有关分析师推荐的高信息量数据集,其中包括证券公司的详细信息、个别分析师的识别代码和年度最佳分析师等信息。

在研究方法上,本研究采用了事件研究法和横截面回归,以调查投资者情绪在信息不确定性下由于分析师推荐变化对股市的影响。研究结果显示,股票回报对分析师推荐变化的反应与信息不确定性程度有关。在信息不确定性较高的情况下(即市场竞争激烈),股票回报对推荐上调(下调)的反应更为显著。另外,投资者情绪对分析师报告公告相关的股市影响效果也受到信息不确定性程度的影响。只有在信息不确定性较高的情况下,投资者情绪才能显著解释股票回报对分析师推荐变化的反应,这表明在市场竞争激烈、公司未来现金流不确定的情况下,投资者更容易表现出非理性或情感驱动的行为。此外,在高度信息不确定性情况下,情绪效应在下调建议方面更加显著,这意味着在发布不利消息(即分析师推荐下调)时,投资者情绪对股票市场的影响更加显著。最后,即使我们使用不同的异常回报测度(例如市场超额回报和因子调整回报)或其他信息不确定性因素(例如公司规模)的验证,结果得到了进一步确认。

我们的实证研究结果提供了有意义的探索和解释。首先,我们发现分析师根据个体公司的信息不确定性扮演着不同的角色。分析师报告所含信息的价值在很大程度上取决于市场竞争所引发的特定公司信息不确定性。在信息不确定性较低时,分析师充当信息中介的角色,传递共同的市场范围信息;而在不确定性较高时,他们更倾向于以信息提供者的身份报告未公开的新信息。虽然分析师的建议被视为主要的交易指引,可以减轻市场参与者之间的信息不对称,但此种机制在现有文献中常被忽略,较少被探究。其次,我们首次揭示了在信息不确定性高的情况下,情绪在解释股市对分析师报告反应的过程中具有显著作用。先前的研究已经指出,在市场竞争激烈时,投资者更多地依赖于他们的信念(或情绪)而非发布的信息,同时低估了个别公司的特定风险(Hirshleifer&Luo,2001)。这些处于高信息不确定性环境中的公司更容易面临创新和困境风险(Gu,2016; Hou&Robinson,2006)。总体而言,我们的研究结果显示,当产品市场竞争更激烈、市场中的公司面临更大的信息复杂性时,投资者情绪关于分析师推荐发布的影响更为显著。第三,即使在控制了各种风险和定价因子后,情绪效应仍然具有显著性,这表明我们在研究中使用的情绪因子提供了对特定公司的投资指引。

下文第2节概述了我们提出的假设,第3节描述了样本数据和所采用的方法。第4节讨论了实证结果和稳健性检验。最后第5节将会对研究进行总结。

正如引言中所述,关于分析师在金融市场中的信息提供角色存在普遍共识。Barber、Lehavy、McNichols和Trueman(2001)提出,基于分析师推荐的投资组合能够在市场组合之外获得超额利润。Green(2006)的研究还揭示,股票回报率对分析师报告公告有显著且实质性的反应(例如超过十个基点)。Kadan、Michaely和Moulton(2018)证实,分析师推荐包含有关个体公司的预先公告和私有信息。考虑到已经在发达金融市场环境中广泛探讨过的分析师报告和推荐的信息角色,我们特别注意到Haw等人(2015)的观点,即当信息不确定性低(高)时,分析师的预测变得更加一致(分散)。进一步考虑到预测的离散程度越大(越小)表明分析师报告提供了更多特定公司(市场范围)的信息之后(Chan&Hameed,2006),我们推测分析师报告公告不仅会影响股市动态,而且其影响还取决于信息的不确定性程度。换句话说,我们预期在信息不确定性较高(较低)的公司中,股票回报对分析师建议变化的反应会更加(不那么)敏感。

H1:信息不确定性较高(较低)的公司的股票回报对分析师建议变化的反应更加(不那么)敏感。我们进一步推测投资者情绪在解释股市动态方面具有显著作用(Baker&Wurgler,2006, 2007; Chau,Deesomsak,&Koutmos,2016; Kim&Ryu,2021),特别是在公司特定信息(如盈利公告和分析师报告发布)公开时,可能提供了投资机会以获取未开发的回报或利润(Kim,Ryu,&Seo,2014; Kim&Suh,2018; Ruan,Wang,Zhou,&Lv,2020; Stambaugh,Yu,&Yuan,2012)。依据有关投资者对信息发布的非理性反应的理论期望(Black,1986; Daniel,Hirshleifer,&Subrahmanyam,2001),之前的研究已经探讨了投资者情绪、信息发布和股市动态之间的关系的实证证据。Mian和Sankaraguruswamy(2012)表明,公司的股价对盈利公告的反应敏感,而投资者情绪对解释股价对信息发布的这种过度反应至关重要。Bouteska(2019)发现,在情绪高涨时,情绪显著影响股市对盈利重述的反应。Tang和Yao(2019)指出,分析师报告的信息性和对股市的影响力在情绪高涨时更为显著,表明在情绪高涨时期,投资者更倾向于依赖分析师报告。Kim、Ryu和Yu(2021)认为,在情绪极端乐观或悲观时,投资者会变得过度自信,并且可能会根据主观信念而非分析师推荐来交易股票。这些研究一致表明,股票回报对公共新闻公告的反应受投资者情绪的显著影响,为投资者情绪、公共公告和股市之间的相互关系提供了证据。我们的研究通过探讨信息复杂性(通过市场竞争程度衡量)与情绪效应之间的可能关联,扩展了现有文献的讨论。在信息不确定性较高时,投资者在关于个别股票的交易决策时更有可能依赖于主观判断和预期,即使已提供关于该公司的具体信息(例如分析师建议)(Hirshleifer&Luo,2001; Ryu,Ryu,&Yang,2020)。我们假设,在信息不确定性较高的情况下,股市对分析师建议变化的反应会更大,而这种过度反应可以通过投资者情绪来解释。在这种情况下,如果在高信息不确定性的情况下情绪效应更为显著,那么这可能表明信息不确定性有助于促使情绪化和偏向性的交易行为。H2:在信息不确定性较高的公司中,投资者情绪对股票回报关于分析师建议变化的反应会产生更显著的影响。虽然一些最近的研究分析了投资者情绪在市场对公开信息反应中的作用(Chen&Lien,2017; Keshk&Wang,2018),但根据我们所知,我们的研究首次阐明了信息不确定性在解释投资者情绪、股市反应和公开信息发布相互关系中所扮演的角色。接下来构建了一个综合风险平价投资组合,其中包括之前提取的预定义风格因子和从

3.1 信息不确定性:市场竞争程度

在不同研究背景下,关于信息不确定性的定义可能略有不同,本研究中我们将市场竞争程度作为代表信息不确定性的指标。Hou和Robinson(2006)以及Haw等人(2015)认为,市场竞争与个别公司的创新和困境风险呈正相关关系。他们的研究指出,市场中的高(低)竞争会增加(降低)预期由公司管理层决策引起的未来现金流的风险,这暗示随着市场竞争的加剧,信息不确定性也会加强。Irvine和Pontiff(2009)还提出,市场竞争程度是信息不确定性的度量,因为当产品市场竞争更加激烈时,公司未来的盈利变得更加波动。Gu(2016)的研究显示,公司的信息不确定性与市场竞争程度正相关,因为在竞争激烈的市场中,公司倾向于承担更多的创新风险。Stoughton、Wong和Yi(2017)也指出,在市场集中度较低的情况下,公司在获取信息方面面临更大的挑战。因此,更高的市场竞争(即较低的市场集中度)表示更高的信息不确定性,而较低的市场竞争(即较高的市场集中度)表示较低的信息不确定性。

我们引入赫希曼-赫芬达尔指数(HHI),来直接衡量市场竞争程度(Bustamante&Donangelo,2017; Luo,Homburg,&Wieseke,2010),作为信息不确定性的指标。如公式(1)所示,我们在时间t计算行业j的HHI。其中,s_i,j,t表示于时间t在行业j中的公司i的市场份额。N表示行业j中公司的数量。较高(较低)的HHI值表示低(高)的市场竞争和较低(较高)的信息不确定性。

关于韩国股市的分析师建议样本数据来源于DataGuide,样本期限为2011年1月至2018年12月。我们对数据进行了如下整理:首先,我们根据金融监管服务的指南,将分析师的建议等级进行分类。根据目标回报水平,评级分为1级到5级。其中,1级表示“卖出”建议,2级表示“减持/表现不佳”,3级表示“中性/持有/市场表现”,4级表示“买入/超额表现/增持/超配”,5级表示“强烈买入”。“卖出”是最强烈的卖出建议,“强烈买入”是最强烈的买入建议。其次,如果一个分析师在25个交易日内对同一家公司发布了多个建议,我们仅在样本中包括她的初始建议(即在25个交易日内的第一个推荐),并排除她的其他建议(例如,Lin&Lu,2015)。第三,为了消除样本的调级偏差(Moshirian,Ng,&Wu,2009),我们关注分析师建议变化而非建议水平。我们将分析师建议变化定义如下:如果一个分析师将其建议更改为更强的买入建议(例如,从在时间t-1处“减持”(2级)至时间t处改为“持有”(3级)),我们将其分类为上调(Upgrade);如果该分析师将建议更改为更强的卖出建议(例如,从在时间点t-1处“买入”(4级)至时间t处改为“持有”(3级)),我们将其分类为下调(Downgrade);如果分析师报告提供与其先前报告相同的建议,我们将其分类为重述(Restatement)。第四,在25个交易日的期间内,如果多个分析师对一家公司的建议发生变化,我们仅考虑第一个建议变化,因为最早的分析师报告可能包含最高质量的交易指示,这可能是因为他们获取了私有信息和/或具备更强的分析能力(Keskek,Tse,&Tucker,2014)。最后,我们排除了季度盈利公告日期前后3天内的推荐变化,因为盈利公告可能会影响分析师的推荐、投资者情绪和股票回报(Seok,Cho,&Ryu,2019a)。

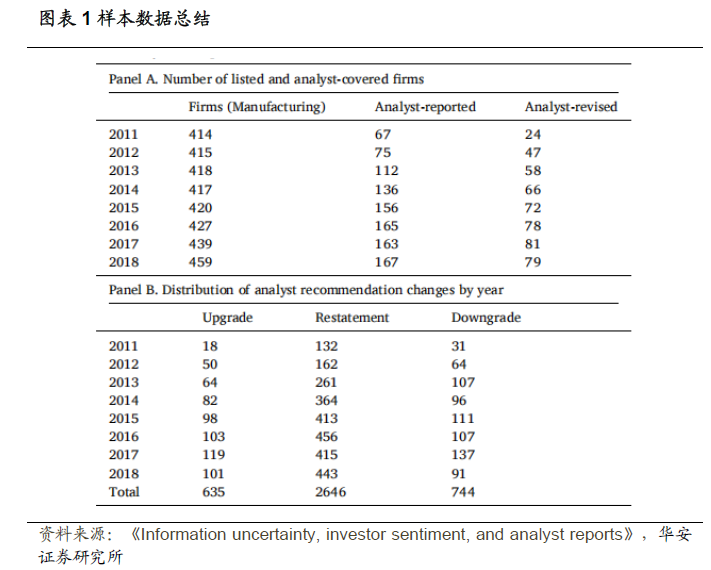

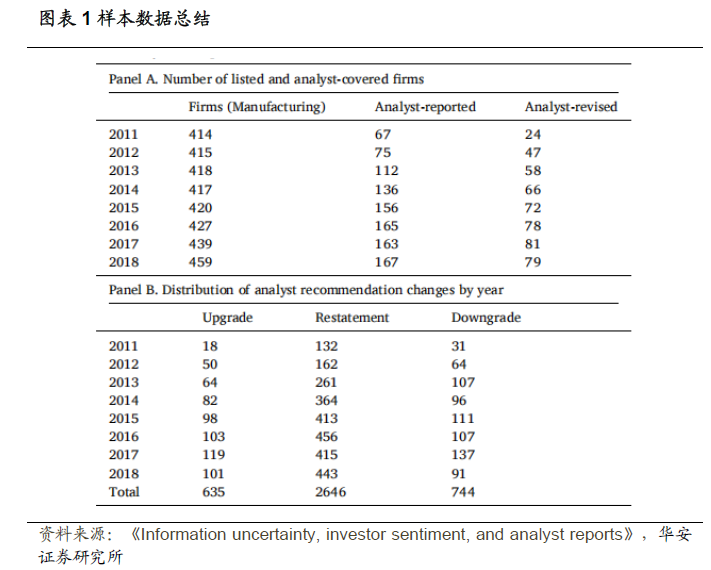

图表1展示了样本数据的摘要。面板A显示了每年在KOSPI市场上市的制造业公司数量。面板A中的“Analyst-reported”列显示了在特定年份中受到分析师报告覆盖至少一次的制造业公司数量。面板A中的“Analyst-revised”列显示了受到分析师报告覆盖的公司中,分析师建议发生变化的公司数量。面板B显示了我们最终样本中分析师建议变化的分布,包括635次上调(Upgrade)、2646次重述(Restatement)和744次下调(Downgrade)。

3.3 投资者情绪:基于公司的情绪指标

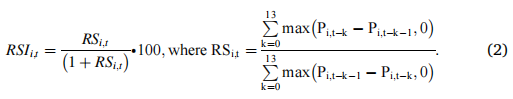

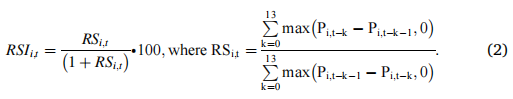

传统的市场整体情绪指数由Baker和Wurgler(2006,2007)提出,但忽略了投资者针对不同个体公司的不同情绪。在新兴市场中,由于大部分个人投资者都以不同的交易目的积极参与市场,该疏忽在一定程度上会产生严重问题(Yang,Ryu,&Ryu,2017)。为此,我们调查了有关每家个体公司的分析师报告公告的情绪作用,并在本研究中引入了针对各个公司的特定情绪指数,作为更充分的情绪衡量标准。通过借鉴Yang和Zhou(2015,2016)提出的特定公司情绪衡量方法,我们使用了KOSPI所有制造业公司的每日价格和交易数据,以捕捉各个公司的情绪特征来构建情绪指数。数据集覆盖了从2011年1月到2018年12月的时间段,确保了在这段时间内市场中的分析师覆盖范围得到了明确定义。需要注意的是,为避免歧义,我们排除了那些股票交易暂时停止或出现行政问题的股票数据,这些股票不包含在最终样本内。为了构建特定公司情绪指标,我们结合了前期研究中使用的五个情绪指标。1.相对强弱指数 :相对强弱指数是用于测量股票价格过去一段时间内的涨跌幅的指标。本研究中,我们计算相对强弱指数(RSI_(i,t))作为过去14个交易日的正股票回报之和除以负股票回报之和,截至第t日(Chen, Chong, & Duan, 2010; Zhou & Yang, 2020)。该指标取值范围在0到100之间,在公式2中, (P_(i,t-k))表示公司i 在交易日 t-k 的股票价格。(RS_(i,t))为股票 i 在交易日 t 的相对强度。当(RS_i,t)的分母等于0 时,(RSI_(i,t))等于100。如果(RSI_(i,t)) 大于(小于)80 (20),投资者情绪是乐观的(悲观的)。

:相对强弱指数是用于测量股票价格过去一段时间内的涨跌幅的指标。本研究中,我们计算相对强弱指数(RSI_(i,t))作为过去14个交易日的正股票回报之和除以负股票回报之和,截至第t日(Chen, Chong, & Duan, 2010; Zhou & Yang, 2020)。该指标取值范围在0到100之间,在公式2中, (P_(i,t-k))表示公司i 在交易日 t-k 的股票价格。(RS_(i,t))为股票 i 在交易日 t 的相对强度。当(RS_i,t)的分母等于0 时,(RSI_(i,t))等于100。如果(RSI_(i,t)) 大于(小于)80 (20),投资者情绪是乐观的(悲观的)。

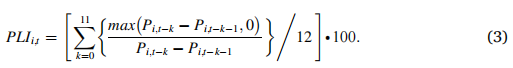

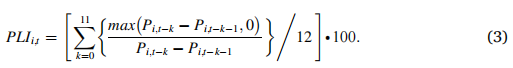

2.心理线指数 :心理线指数通过衡量股票价格短期内的价格反转情况来捕捉投资者的心理稳定性。该指数通过计算过去12个交易日中价格上涨的天数来反映投资者的心理变化(Gao & Liu, 2020; Yang & Gao, 2014)。类似地,当心理线指数分母为0时,(PLI_(i,t))的值为100。如果(PLI_(i,t))大于(小于)75(25),我们解释该投资者情绪是乐观的(悲观的)。

:心理线指数通过衡量股票价格短期内的价格反转情况来捕捉投资者的心理稳定性。该指数通过计算过去12个交易日中价格上涨的天数来反映投资者的心理变化(Gao & Liu, 2020; Yang & Gao, 2014)。类似地,当心理线指数分母为0时,(PLI_(i,t))的值为100。如果(PLI_(i,t))大于(小于)75(25),我们解释该投资者情绪是乐观的(悲观的)。

3.个人投资者买卖不平衡 :用于捕捉国内个人投资者的交易行为。相对于同行机构,个人投资者往往被认为是不理性和情绪化的,其交易行为更容易受到情绪因素的影响。(BSI_(i,t))表示股票i在交易日t的净买入量与总交易量的比率。其中,BV_(i,t)和Sv_(i,t)分别表示在交易日t上针对股票i的本国个人投资者的买入和卖出量。其中(BSI_(i,t))的正(负)值表示投资者对该股持乐观(悲观)情绪。具体如公式4:

:用于捕捉国内个人投资者的交易行为。相对于同行机构,个人投资者往往被认为是不理性和情绪化的,其交易行为更容易受到情绪因素的影响。(BSI_(i,t))表示股票i在交易日t的净买入量与总交易量的比率。其中,BV_(i,t)和Sv_(i,t)分别表示在交易日t上针对股票i的本国个人投资者的买入和卖出量。其中(BSI_(i,t))的正(负)值表示投资者对该股持乐观(悲观)情绪。具体如公式4:

4.交易量对数 :在公式4中(VOL_(i,t))为股票i在交易日t的成交量。较高的交易量通常表明该股票投资者情绪高涨。

:在公式4中(VOL_(i,t))为股票i在交易日t的成交量。较高的交易量通常表明该股票投资者情绪高涨。

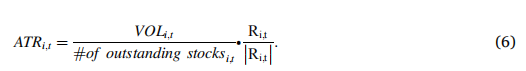

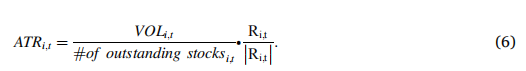

5.调整后周转率 :考虑到较大的周转率可能反映投资者情绪较高。在公式6中,R_(i,t)表示股票i在交易日t的股票回报率,s_(i,t)表示股票i交易日t上股票i的流通股数。当股票回报率为正(负)时,ATR_(i,t)的正(负)值表示股市看涨(看跌)情绪。

:考虑到较大的周转率可能反映投资者情绪较高。在公式6中,R_(i,t)表示股票i在交易日t的股票回报率,s_(i,t)表示股票i交易日t上股票i的流通股数。当股票回报率为正(负)时,ATR_(i,t)的正(负)值表示股市看涨(看跌)情绪。

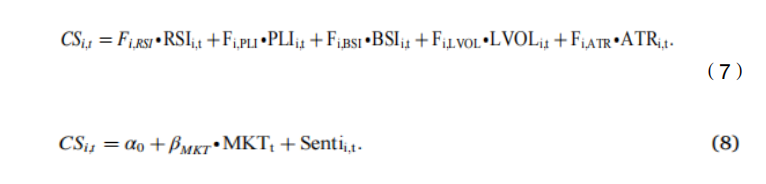

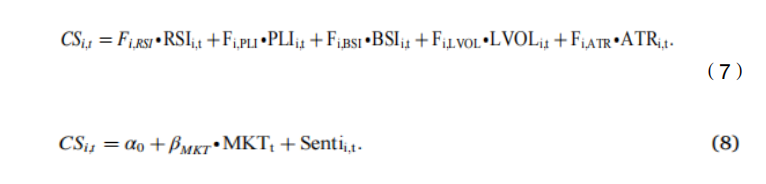

通过主成分分析,我们得到了股票i的每个代理指标的第一主成分(F_(i,j))。如公式7所示通用情绪因子CS_(i,t)为每个代理变量(RSI_(i,t),PLI_(i,t),BSI_(i,t),LVOL_(i,t)和ATR_(i,t))与相应的F_(i,j)乘积的线性和。由于CS_(i,t) 可能包含了一个共同的市场因子,我们通过进行方程式8所示的回归来提取仅公司级别的情绪成分,以排除可能的公共市场因子的影响。其中超额市场回报(MKT_t)定义为KOSPI指数回报与无风险回报率之间的差值,无风险回报率由91天定期存款利率代表。公司级别的投资者情绪通过公式8中的残差(Senti_(i,t))得出。

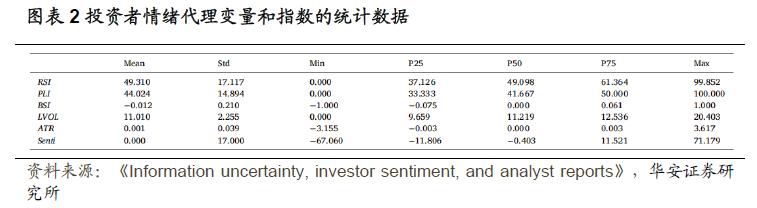

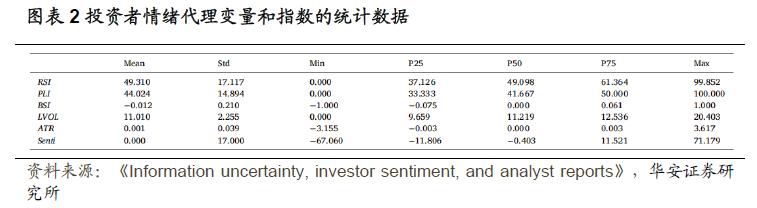

图表2为代理变量和情绪指标提供了汇总统计数据。其中Senti的均值为零,因为它是公式8中所示的残差项。3.4 方法论

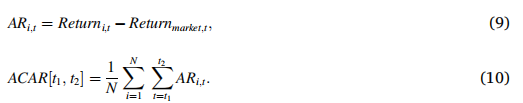

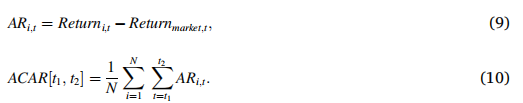

我们采用事件研究法来探究股票回报是否对分析师建议变化做出显著反应。事件研究分析旨在揭示不同信息不确定性程度下股票市场的反应。如果市场对分析师推荐变化的反应受到信息不确定性程度的影响,那么在高信息不确定性下,累积异常回报(ACAR)应该更大且更显著,而在低信息不确定性下则更小。

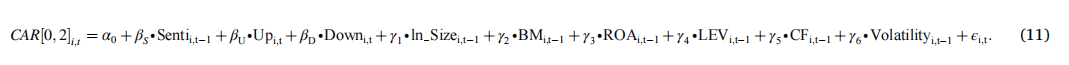

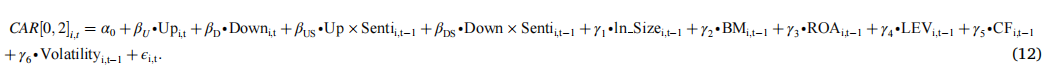

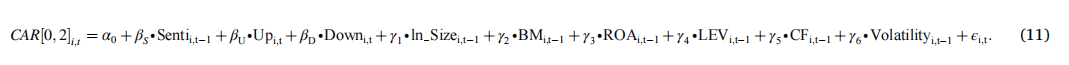

我们运用公式(11)中的横截面回归方法,研究情绪对股票回报在分析师建议变化时的影响是否取决于信息不确定性程度。我们进行了三组回归,分别对应高、中、低三种信息不确定性程度。回归的因变量是CAR[0,2]_(i,t),表示从事件日(t=0)到事件后2天(t=2)的累积异常回报(CAR)。Senti_(i,t-1)代表事件日t前一天的投资者情绪。如果非专业投资者在分析师推荐变化前过于自信,那么在高信息不确定性下,Senti_(i,t-1)的系数应该更大且更显著地为正。当分析师针对公司i的股票发布上调或下调的建议时,在时间t,Up_(i,t)(Down_(i,t))的值为1,其他情况下为0。我们将公司规模(ln_Size_(i,t-1))、账面权益与市场权益比率(BM_(i,t-1))、资产收益率(ROA_(i,t-1))、负债比率(LEV_(i,t-1))、现金流(CF_(i,t-1))、以及回报波动性(Volatility_(i,t-1))作为控制变量。其中ln_Size_(i,t-1)表示总资产的对数,BM_(i,t-1)表示账面价值除以市场价值,ROA_(i,t-1) 、LEV_(i,t-1)、CF_(i,t-1)分别表示净利润、总债务和现金流量除以总资产,Volatility_(i,t-1)表示52周内每日股票回报的标准差的平均值。这些控制变量在时间点t-1测量。误差项表示为ϵ_(i,t)。

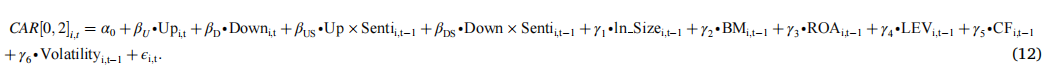

我们还使用公式(12)来进行回归估计,以考察在高度信息不确定情况下情绪效应对股票价格动态的影响是否取决于分析师建议变化的方向。Up × Senti_(i,t-1)(Down × Senti_(i,t-1))是用于检验投资者情绪高时股票回报对上调(下调)的反应是否更为显著的交互变量。如果在高信息不确定性下,情绪对股票回报在上调(下调)时的影响更强烈,那么。Up × Senti_(i,t-1)(Down ×Senti_(i,t-1))的系数应显著为正。我们使用了与公式(11)相同的控制变量。

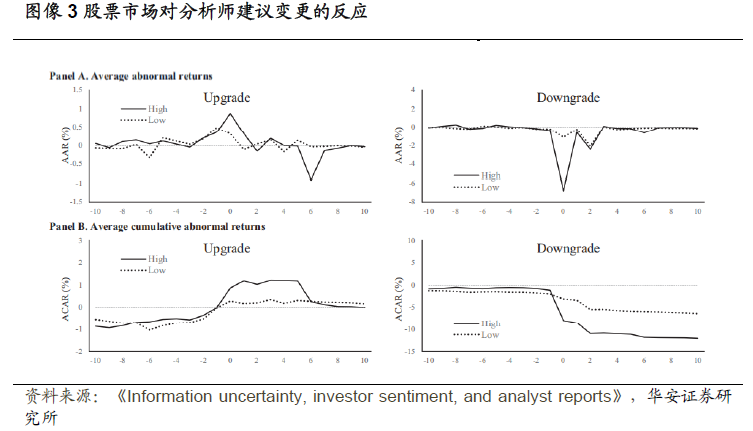

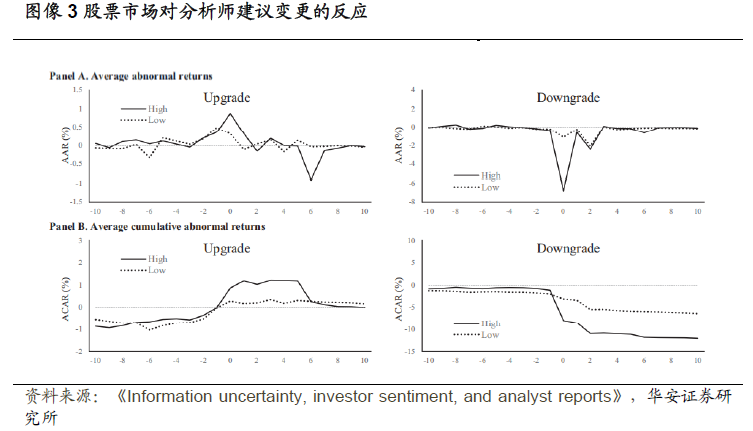

图像4展示了在不同信息不确定性水平下的事件窗口[-10, 10]内的股票市场反应。面板A和面板B分别展示了不同市场竞争程度下平均异常回报(AAR)和累积异常回报(ACAR)对分析师上调和下调公告的反应。我们将样本分成了三组:高信息不确定性(即处于67分位数以上的公司)、中信息不确定性(即处于33分位数到67分位数之间的公司)以及低信息不确定性(即处于33分位数以下的公司)。在面板A中,我们观察到股票回报在高信息不确定性(即市场竞争程度高)下对分析师推荐上调(下调)的正(负)反应比低信息不确定性更为显著。此外,这些图表还表明,AAR的反应在事件窗口的第0天到第2天之间最为显著,这意味着分析师建议变化对股票回报的影响可以在事件窗口[0, 2]内充分捕捉。面板B展示的累积异常回报(ACAR)也一致地显示,在高信息不确定性下,市场对分析师建议变化的反应更为显著

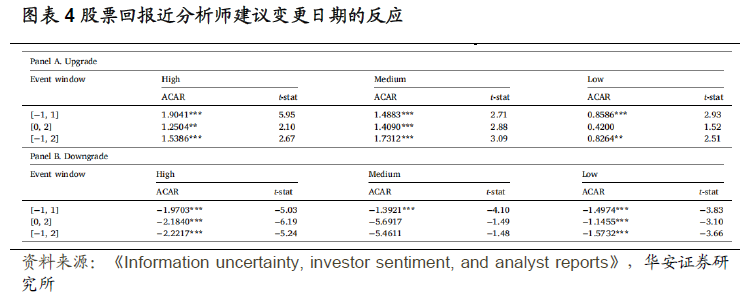

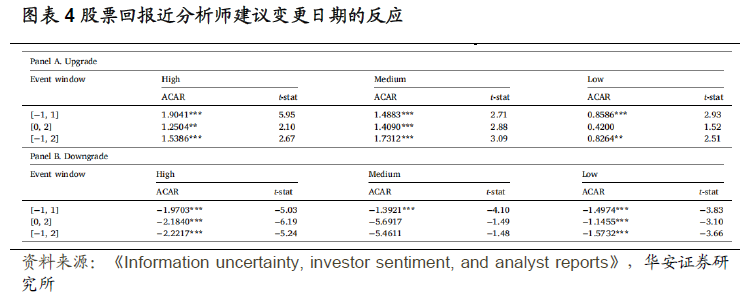

为确定分析的充分事件窗口,我们首先在不同信息不确定性水平下比较了事件窗口[-1, 1]、[0, 2]和[-1, 2]内的ACAR值,以选择最适合考察分析师建议变化公告效应的事件窗口。图表3展示了根据市场竞争水平的不同,围绕分析师建议变化的股票回报反应。其中,"高"、"中"和"低"分别代表高、中等和低信息不确定性。使用事件窗口[0, 2]时,对于推荐上调(下调),高和低组之间ACAR值的绝对差异分别为0.8304和1.0385。该结果表明,在事件窗口[0, 2]内,高和低信息不确定性公司之间CAR的绝对差异最为显著。因此,我们将[0, 2]作为主要研究事件窗口。

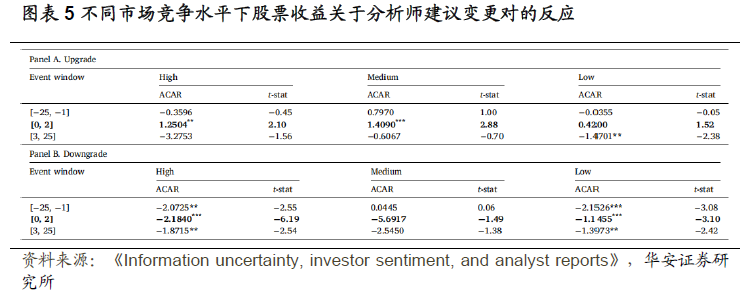

图表5呈现了根据市场竞争程度代替信息不确定性来分析异常股票回报对分析师推荐变化反应的结果。面板A和面板B显示了股票市场对分析师建议上调和下调的反应。ACAR[0,2]表示事件后累积回报(在事件发生后的2天内),在高市场竞争(即低HHI)下,对于分析师建议变化的反应更为显著。这表明分析师报告对于信息不确定性较高的公司具有更高的信息量,从而支持了我们的研究假设(H1)。此外,我们还发现在高信息不确定性下,下调建议公告后的股票回报反应(如ACAR[3,25])更加显著。这一结果验证了过去的发现,即不利消息(如推荐下调)相对于利好消息在股票回报中的反映较为滞后(Womack,1996)。

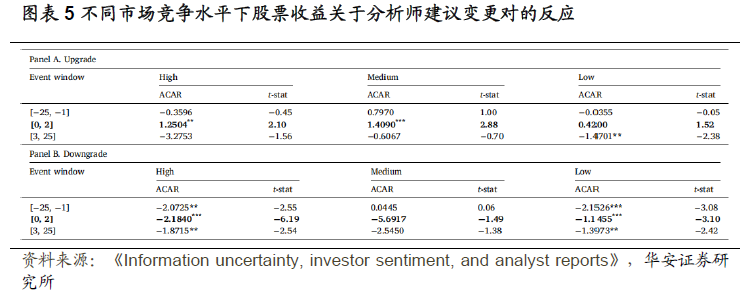

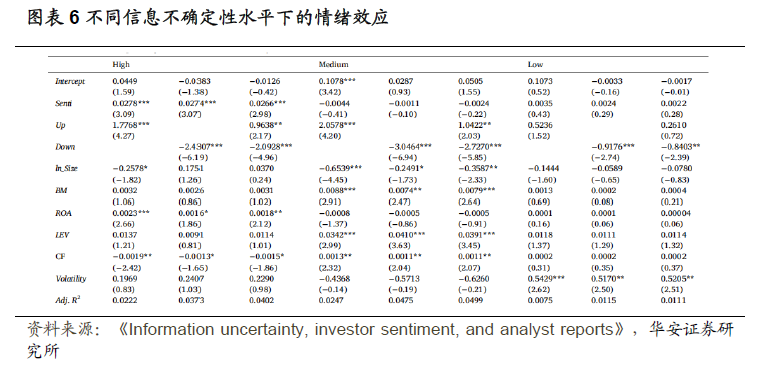

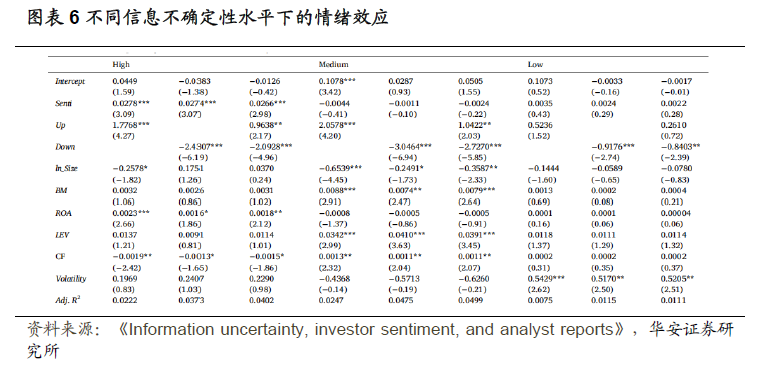

本节研究了投资者情绪对股票回报在分析师建议变化中的反应是否随着信息不确定性程度变化而变化。我们特别关注在信息不确定性较高时,是否会出现更多的情绪化交易。图表5中列出了在方程(11)中估计的回归结果。投资者情绪(Senti)的系数在高信息不确定性下(标记为High的列)显著为正,这表明在信息不确定性较高的情况下,投资者情绪解释了围绕分析师报告公告时的股票回报波动。相反,在信息不确定性中等或较低时,情绪效应并不显著(分别标记为Medium和Low的列)。假设得到了验证,即情绪效应会随着信息不确定性程度的变化而变化。这表明,即使提供了公司特定信息(分析师报告),信息不确定性仍然会促使投资者更多地进行情绪驱动的交易。

在图表6中,即使控制了投资者情绪的影响,分析建议上调(Up)和下调(Down)的公告效应仍然显著。在高信息不确定性下(系数为1.7768,t统计量为4.27),上调公告的解释能力明显高于低信息不确定性下(系数为0.5236,t统计量为1.52),这表明在信息不确定性较低时,上调公告对事后股票回报的动态影响减弱。同样地,下调公告的效应在不同信息不确定性水平下均显著,但在高信息不确定性下(系数为-2.4307,t统计量为-6.19),其解释力较大,统计显著性较高,而在低信息不确定性下(系数为-0.9176,t统计量为-2.74),其解释力较低,统计显著性也较低。该结果提示了两点:首先,在高信息不确定性下,分析师报告能够提供更多信息且其中包括更多公司特定信息。分析师在信息不确定性较高(较低)时,有更多(少)动力获取和提供有价值的信息(Frankel,Kothari,& Weber,2006;Lobo,Song,& Stanford,2012)。其次,下调效应的系数绝对值相较于上调效应的系数绝对值较大,这表明下调公告对事件后股票回报的影响大于上调公告效应(Chambers & Penman,1984).

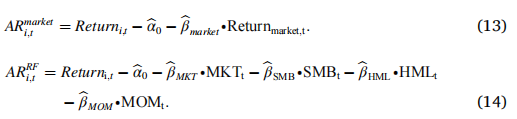

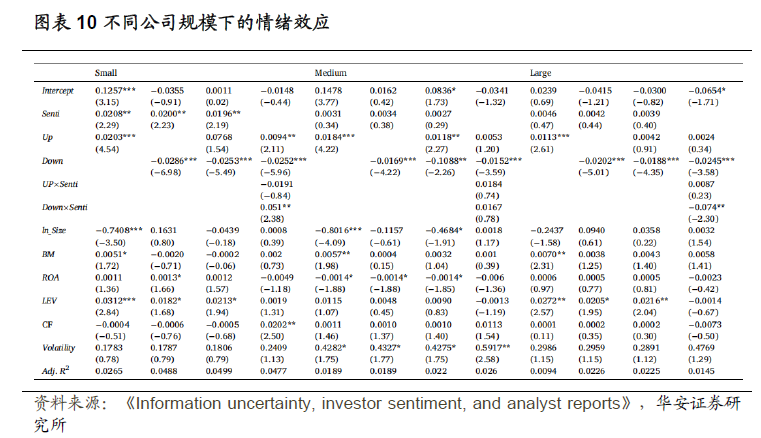

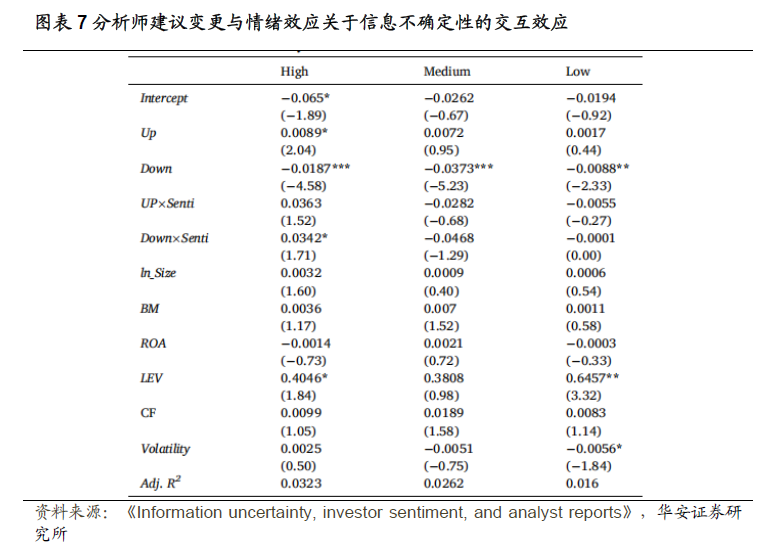

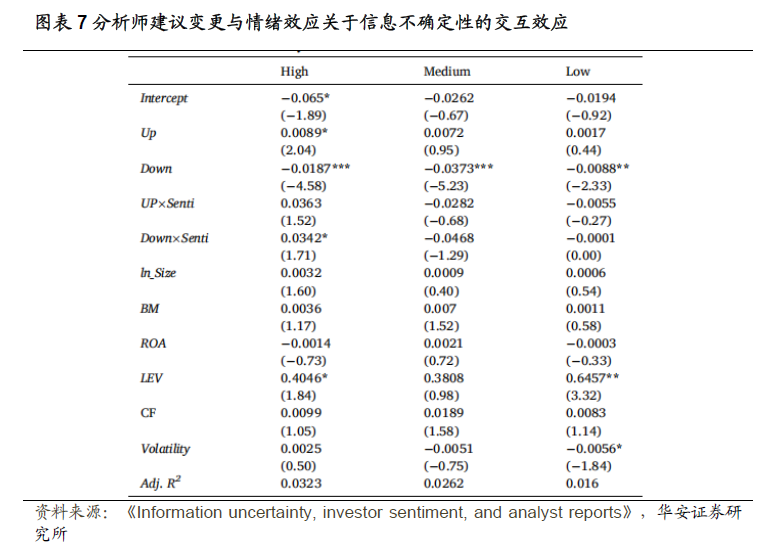

接下来,我们深入研究了情绪对于在分析师推荐上调或下调时股票回报反应的影响,具体取决于信息不确定性程度。图表7呈现了方程(12)中回归的估计结果。在高信息不确定性下,Down×Senti(系数为0.0342,t统计量为1.71)显著为正,这意味着情绪与分析师推荐下调之间的交互参数仅在高信息不确定性下能对事件后的股票回报进行显著解释。相反地,在所有信息不确定性水平下,Up×Senti的系数在统计上都不显著,这表明情绪对于股票市场在分析师推荐上调情况下的反应并不具备解释能力。这些结果揭示投资者情绪可能会增长不利消息(即推荐下调)的持续影响,从而进一步影响股票回报。这一点也印证了图表6中的结果。综合而言,我们得出结论,情绪效应对于股票市场的影响在发布不利消息且信息不确定性较高时更为显著(H2)。此外,我们还进行了子样本分析,分别估计了Senti在上调和下调子组中的效应,以确定我们的结果的稳健性。我们的发现表明,在信息不确定性较高的情况下,情绪在下调子样本中具有显著的正效应。这一结果与我们的主要发现保持一致,证实了我们的估计模型的正确性和有效性。综合图表6和图表7的结果,在研究投资者情绪、分析师建议变化和股票回报之间的关系时,应充分考虑信息不确定性的影响。为验证实证结果的可靠性,我们采用了不同的异常回报度量方法,包括使用市场模型和因子调整模型构建的度量手段,如方程(13)和(14)所示。我们对方程(13)进行回归估计,计算基于市场模型的异常回报。其中Return_(i,t)作为因变量,Return_(market,t)作为自变量, 和

和 分别为残差。我们还估算了方程(14)中的回归,利用Carhart的四个因子,即市场(MKT_t)、规模(SMB_t)、价值(HML_t)和动量(MOM_t)因子,作为控制变量来构建因子调整模型。

分别为残差。我们还估算了方程(14)中的回归,利用Carhart的四个因子,即市场(MKT_t)、规模(SMB_t)、价值(HML_t)和动量(MOM_t)因子,作为控制变量来构建因子调整模型。

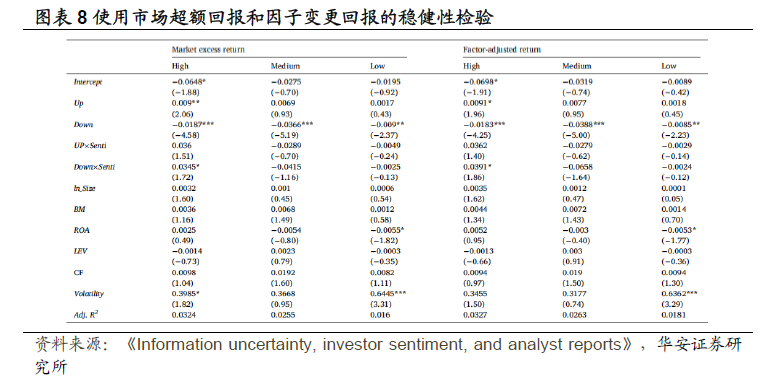

图表8呈现了根据市场竞争水平分为三组的回归估计结果。表格左侧三列(市场超额回报)展示了使用市场模型估计的异常回报结果,表格右侧三列(因子调整回报)展示了使用因子调整方法估计的异常回报结果。这两种度量方法的结果都一致地表明,当信息不确定性较高时,市场对于分析师的下调建议反应更加显著。该发现与图表7的结果一致,证明了我们的方法是可靠且有效的。4.4 稳健性测试:以公司规模作为信息不确定性测量指标为进一步检验结果的可靠性,我们将公司规模作为衡量信息不确定性的替代指标进行探究。我们注意到通常较小的公司由于信息透明度不足或有关公司价值的信息不充分而具有更高的信息不确定性。尽管公司规模在金融文献中被广泛用作风险(定价)因子(Herskovic、Kelly、Lustig和Van Nieuwerburgh,2016;You & Zhang, 2009),但Zhang(2006)指出,公司规模也能反映信息不确定性。Lu、Chen和Liao(2010)发现较小的公司往往更年轻,且收益波动较大,暗示存在更高的信息不确定性。因此,我们将每家公司的综合市值视为信息不确定性的测量指标。在此视角下,高(低)综合市值表示公司规模大(小),信息不确定性水平较低(高)(Asness、Frazzini、Israel、Moskowitz和Pedersen,2018;Liu、Stambaugh、& Yuan, 2019)。

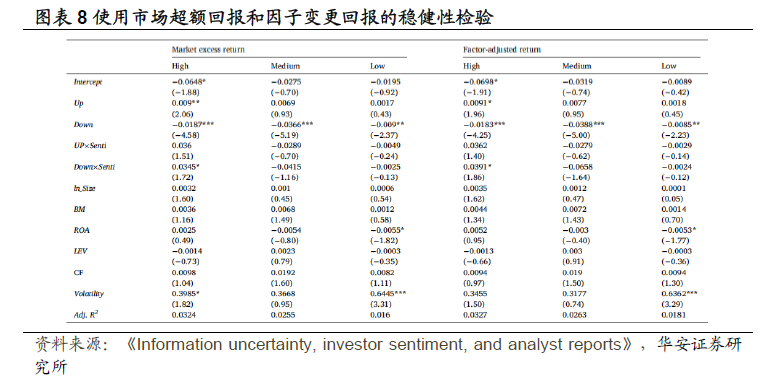

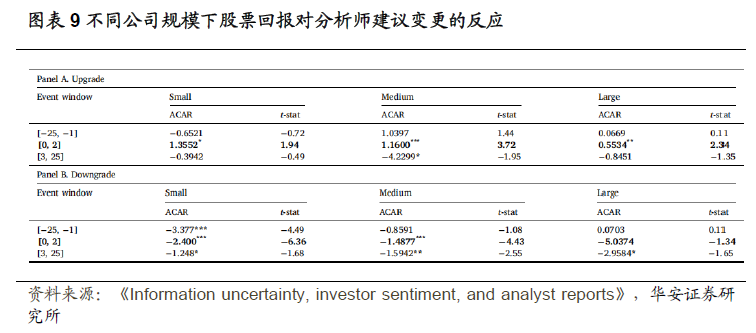

图表9展示了根据公司规模分类的情况下,股票回报对于分析师建议变更的反应,作为替代信息不确定性的指标。具体来说,较小(较大)的公司在具有更多(更少)的信息不确定性。Small、Medium或Large分别表示小型(即市值位于33分位以下)、中等规模(即市值位于33分位至67分位之间)和大型(即市值位于67分位以上)的公司,根据其市值进行分类。小型公司的事件后累积回报(ACAR[0,2])相比于大型公司对分析师建议变更的反应更敏感,这提示在信息不确定性较高时,分析师报告在解释股票回报反应方面发挥了重要作用。(Devos、Hao、Prevost和Wongchoti,2015)。

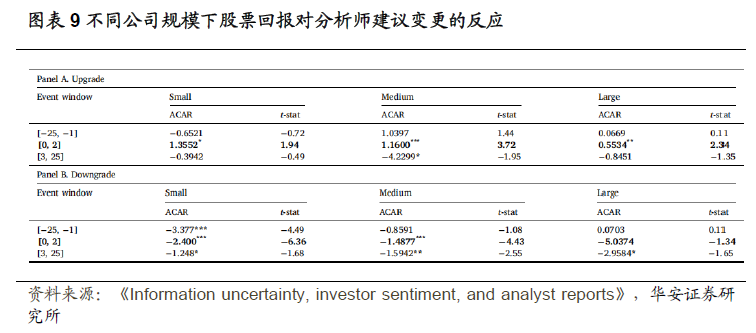

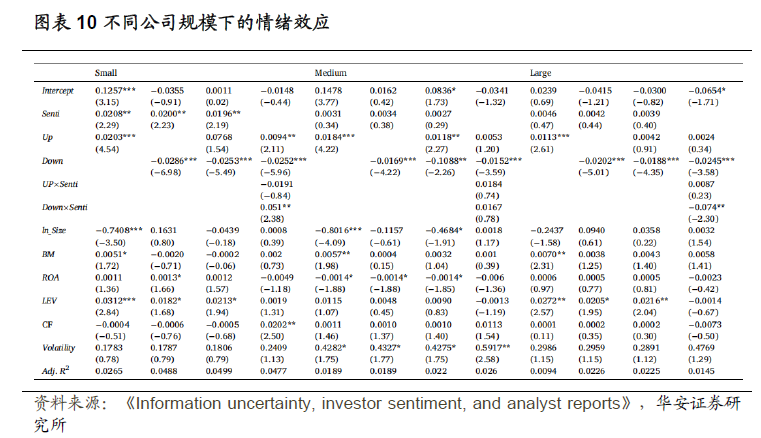

估算方程(11)和(12)的结果,如图表10所示,展示了投资者情绪对于围绕分析师建议变更的事件后股票回报变化的影响(CAR)与公司规模相关。我们能够稳健的观察到仅在信息不确定性较高的情况下,Senti的系数才显著为正,与图表7和图表8中的估算结果一致(其中信息不确定性由市场竞争指代)。本研究主要探讨了在不同程度的信息不确定性下,投资者们关于分析师报告的情绪效应针对个体公司行为偏向对新兴股票市场产生的影响。实证结果如下:

i) 在信息不确定性较高的公司中,股票回报对于分析师建议变更的反应更加显著。

ii) 只有在信息不确定性较高的情况下,关于分析师建议变更的投资者情绪才会显著的影响股票回报。

iii)在信息不确定性较高且分析师建议下调的情况下,情绪效应在解释股票市场对分析师报告公告的反应方面有显著作用。

iv)我们的结果在使用各种异常回报测量方法和信息不确定性指标时都表现出稳健性和一致性。

综上,我们得出结论,情绪效应在解释股票回报对分析师建议变更的反应方面发挥了显著作用,而此关系在不同建议变更的方向和信息不确定性水平方面存在差异。

通过探究韩国股票市场提供的发现和启示,我们在研究投资者情绪领域的文献中做出了贡献,尤其该领域在新兴市场的背景下尚未得到充分研究。首先,我们引入了一种适用于韩国和其他新兴市场的公司特定的日度投资者情绪测量方法。因为这些市场通常涵盖大量不具备充分信息的个人投资者,他们可能会对个体公司形成不同的期望或情绪,我们的研究通过使用公司特定的情绪指标,充分考虑了这种异质性。其次,本研究为在新兴金融市场中分析师角色的作用提供了直观的理解。由于新兴市场中投资者的信息质量普遍存在差异,分析师报告在减轻信息不对称方面的作用尤为显著(Lim、Brooks和Kim,2008)。最后,也是最重要的一点,我们的研究通过首次引入信息不确定性的概念,系统地分析并阐明了分析师角色与情绪效应在股票市场中的关系,为理解投资者行为和市场效应提供了新的视角。

文献来源:

核心内容摘选自Karam Kim, Doojin Ryu, Heejin Yang在《International Review of Financial Analysis》的文章《Information uncertainty, investor sentiment, and analyst reports》文献结论基于历史数据与海外文献进行总结;不构成任何投资建议。

本文内容节选自华安证券研究所已发布证券研究报告:《信息不确定性、投资者情绪与分析师报告——“学海拾珠”系列之一百五十四》(发布时间:20230816),具体分析内容请详见报告。若因对报告的摘编等产生歧义,应以报告发布当日的完整内容为准。分析师:严佳炜 || 执业证书号:S0010520070001,分析师:骆昱杉 || 执业证书号:S0010522110001。“金工严选”公众号记录华安证券研究所金融工程团队的研究成果,欢迎关注重要声明

适当性说明

《证券期货投资者适当性管理办法》于2017年7月1日起正式实施,通过本微信订阅号/本账号发布的观点和信息仅供华安证券的专业投资者参考,完整的投资观点应以华安证券研究所发布的完整报告为准。若您并非华安证券客户中的专业投资者,为控制投资风险,请取消订阅、接收或使用本订阅号/本账号中的任何信息。本订阅号/本账号难以设置访问权限,若给您造成不便,敬请谅解。我司不会因为关注、收到或阅读本订阅号/本账号推送内容而视相关人员为客户。市场有风险,投资需谨慎。

投资评级说明

以本报告发布之日起12个月内,证券(或行业指数)相对于沪深300指数的涨跌幅为标准,定义如下:

行业及公司评级体系

买入—未来6-12个月的投资收益率领先市场基准指数15%以上;增持—未来6-12个月的投资收益率领先市场基准指数5%至15%;中性—未来6-12个月的投资收益率与市场基准指数的变动幅度相差-5%至5%;减持—未来6-12个月的投资收益率落后市场基准指数5%至15%;卖出—未来6-12个月的投资收益率落后市场基准指数15%以上;无评级—因无法获取必要的资料,或者公司面临无法预见结果的重大不确定性事件,或者其他原因,致使无法给出明确的投资评级。市场基准指数为沪深300指数。

分析师承诺

本人具有中国证券业协会授予的证券投资咨询执业资格,以勤勉的职业态度、专业审慎的研究方法,使用合法合规的信息,独立、客观地出具本报告,本报告所采用的数据和信息均来自市场公开信息,本人对这些信息的准确性或完整性不做任何保证,也不保证所包含的信息和建议不会发生任何变更。报告中的信息和意见仅供参考。本人过去不曾与、现在不与、未来也将不会因本报告中的具体推荐意见或观点而直接或间接收任何形式的补偿,分析结论不受任何第三方的授意或影响,特此证明。

免责声明

华安证券股份有限公司经中国证券监督管理委员会批准,已具备证券投资咨询业务资格。本报告中的信息均来源于合规渠道,华安证券研究所力求准确、可靠,但对这些信息的准确性及完整性均不做任何保证,据此投资,责任自负。本报告不构成个人投资建议,也没有考虑到个别客户特殊的投资目标、财务状况或需要。客户应考虑本报告中的任何意见或建议是否符合其特定状况。华安证券及其所属关联机构可能会持有报告中提到的公司所发行的证券并进行交易,还可能为这些公司提供投资银行服务或其他服务。

本报告仅向特定客户传送,未经华安证券研究所书面授权,本研究报告的任何部分均不得以任何方式制作任何形式的拷贝、复印件或复制品,或再次分发给任何其他人,或以任何侵犯本公司版权的其他方式使用。如欲引用或转载本文内容,务必联络华安证券研究所并获得许可,并需注明出处为华安证券研究所,且不得对本文进行有悖原意的引用和删改。如未经本公司授权,私自转载或者转发本报告,所引起的一切后果及法律责任由私自转载或转发者承担。本公司并保留追究其法律责任的权利。

本篇文章来源于微信公众号: 金工严选

:相对强弱指数是用于测量股票价格过去一段时间内的涨跌幅的指标。本研究中,我们计算相对强弱指数(RSI_(i,t))作为过去14个交易日的正股票回报之和除以负股票回报之和,截至第t日(Chen, Chong, & Duan, 2010; Zhou & Yang, 2020)。该指标取值范围在0到100之间,在公式2中, (P_(i,t-k))表示公司i 在交易日 t-k 的股票价格。(RS_(i,t))为股票 i 在交易日 t 的相对强度。当(RS_i,t)的分母等于0 时,(RSI_(i,t))等于100。如果(RSI_(i,t)) 大于(小于)80 (20),投资者情绪是乐观的(悲观的)。

:相对强弱指数是用于测量股票价格过去一段时间内的涨跌幅的指标。本研究中,我们计算相对强弱指数(RSI_(i,t))作为过去14个交易日的正股票回报之和除以负股票回报之和,截至第t日(Chen, Chong, & Duan, 2010; Zhou & Yang, 2020)。该指标取值范围在0到100之间,在公式2中, (P_(i,t-k))表示公司i 在交易日 t-k 的股票价格。(RS_(i,t))为股票 i 在交易日 t 的相对强度。当(RS_i,t)的分母等于0 时,(RSI_(i,t))等于100。如果(RSI_(i,t)) 大于(小于)80 (20),投资者情绪是乐观的(悲观的)。

:心理线指数通过衡量股票价格短期内的价格反转情况来捕捉投资者的心理稳定性。该指数通过计算过去12个交易日中价格上涨的天数来反映投资者的心理变化(Gao & Liu, 2020; Yang & Gao, 2014)。类似地,当心理线指数分母为0时,(PLI_(i,t))的值为100。如果(PLI_(i,t))大于(小于)75(25),我们解释该投资者情绪是乐观的(悲观的)。

:心理线指数通过衡量股票价格短期内的价格反转情况来捕捉投资者的心理稳定性。该指数通过计算过去12个交易日中价格上涨的天数来反映投资者的心理变化(Gao & Liu, 2020; Yang & Gao, 2014)。类似地,当心理线指数分母为0时,(PLI_(i,t))的值为100。如果(PLI_(i,t))大于(小于)75(25),我们解释该投资者情绪是乐观的(悲观的)。

:用于捕捉国内个人投资者的交易行为。相对于同行机构,个人投资者往往被认为是不理性和情绪化的,其交易行为更容易受到情绪因素的影响。(BSI_(i,t))表示股票i在交易日t的净买入量与总交易量的比率。其中,BV_(i,t)和Sv_(i,t)分别表示在交易日t上针对股票i的本国个人投资者的买入和卖出量。其中(BSI_(i,t))的正(负)值表示投资者对该股持乐观(悲观)情绪。具体如公式4:

:用于捕捉国内个人投资者的交易行为。相对于同行机构,个人投资者往往被认为是不理性和情绪化的,其交易行为更容易受到情绪因素的影响。(BSI_(i,t))表示股票i在交易日t的净买入量与总交易量的比率。其中,BV_(i,t)和Sv_(i,t)分别表示在交易日t上针对股票i的本国个人投资者的买入和卖出量。其中(BSI_(i,t))的正(负)值表示投资者对该股持乐观(悲观)情绪。具体如公式4:

:在公式4中(VOL_(i,t))为股票i在交易日t的成交量。较高的交易量通常表明该股票投资者情绪高涨。

:在公式4中(VOL_(i,t))为股票i在交易日t的成交量。较高的交易量通常表明该股票投资者情绪高涨。

:考虑到较大的周转率可能反映投资者情绪较高。在公式6中,R_(i,t)表示股票i在交易日t的股票回报率,s_(i,t)表示股票i交易日t上股票i的流通股数。当股票回报率为正(负)时,ATR_(i,t)的正(负)值表示股市看涨(看跌)情绪。

:考虑到较大的周转率可能反映投资者情绪较高。在公式6中,R_(i,t)表示股票i在交易日t的股票回报率,s_(i,t)表示股票i交易日t上股票i的流通股数。当股票回报率为正(负)时,ATR_(i,t)的正(负)值表示股市看涨(看跌)情绪。

和

和 分别为残差。我们还估算了方程(14)中的回归,利用Carhart的四个因子,即市场(MKT_t)、规模(SMB_t)、价值(HML_t)和动量(MOM_t)因子,作为控制变量来构建因子调整模型。

分别为残差。我们还估算了方程(14)中的回归,利用Carhart的四个因子,即市场(MKT_t)、规模(SMB_t)、价值(HML_t)和动量(MOM_t)因子,作为控制变量来构建因子调整模型。