【华安金工】2月指数产品建议关注湾创ETF、上证50ETF——工银瑞信基金指数产品月报202302

►主要观点

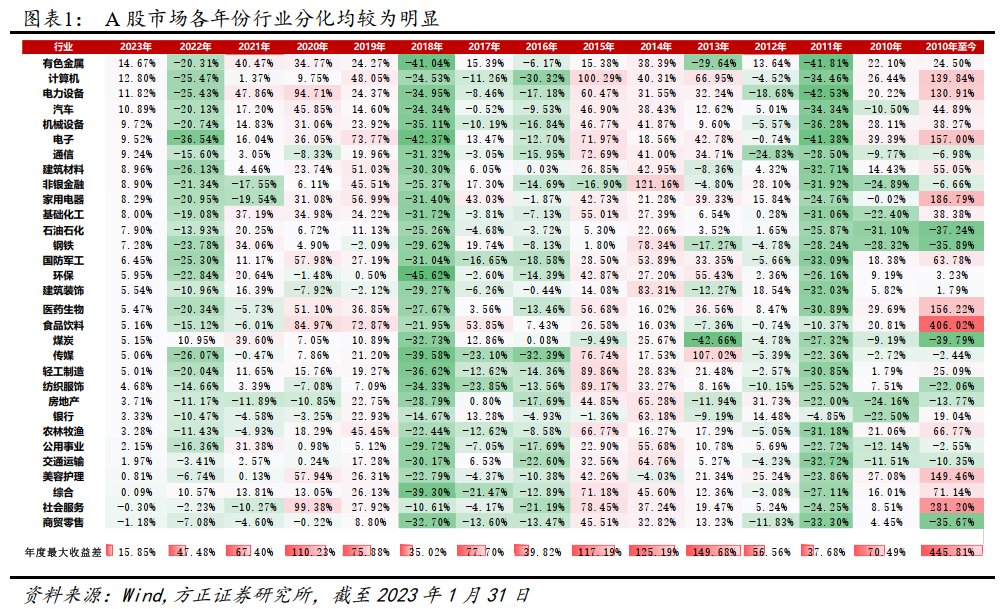

·1月权益市场普涨,成长类赛道ETF涨幅居前

·工银瑞信指数产品轮动策略构建

►风险提示

01

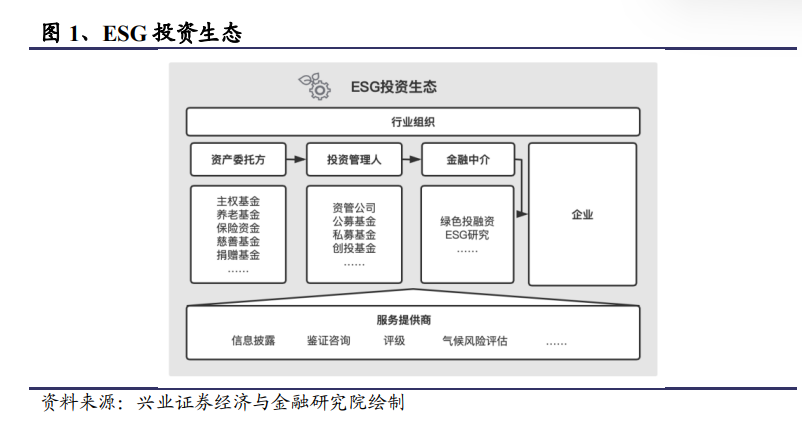

随着国内主题行业投资的需求日益旺盛,权益ETF的规模快速扩张,品种愈发丰富,ETF已经成为A股市场中不可或缺的投资工具之一,能够满足投资者多元化的行业配置需求。基于ETF轮动模型,以工银瑞信指数基金为投资标的,构建出可落地的投资策略。

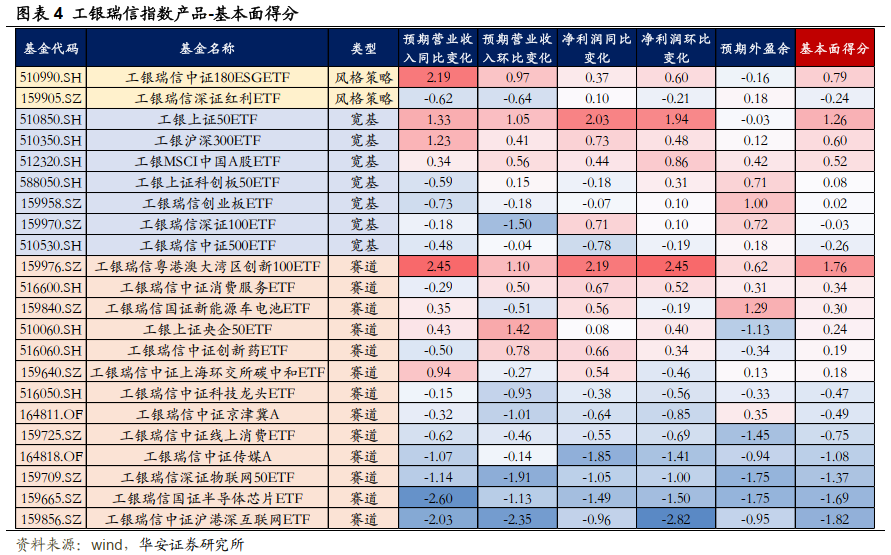

公司在赛道ETF、宽基ETF以及风格策略ETF(指数)上均有布局。目前赛道ETF共计14只,主题分布在医药、科技、新能源、传媒等高弹性、高景气度赛道,为投资者布局高弹性成长行业提供方便的Beta配置工具,规模最大的产品有国证港股通科技ETF(159636.SZ)、国证新能源车电池ETF(159840.SZ)、中证科技龙头ETF(516050.SH)。宽基ETF发行时间大多较早,主要为科创板50ETF、沪深300ETF。风格指数主要布局深证红利ETF、中证180ESG ETF。

回顾过去一月,内外部共振为春季行情顺利开启保驾护航:疫情达峰叠加春节效应营造消费复苏大环境,外部层面,美国通胀压力缓解有望带动美联储加息节奏放缓,均对A股形成持续利好,月内权益市场迎来普涨,成长类赛道ETF例如新能源车电池ETF、环交所碳中和ETF涨幅居前,分别收涨12.49%、10.70%,创业板ETF涨幅也名列前茅,达到9.80%。

02

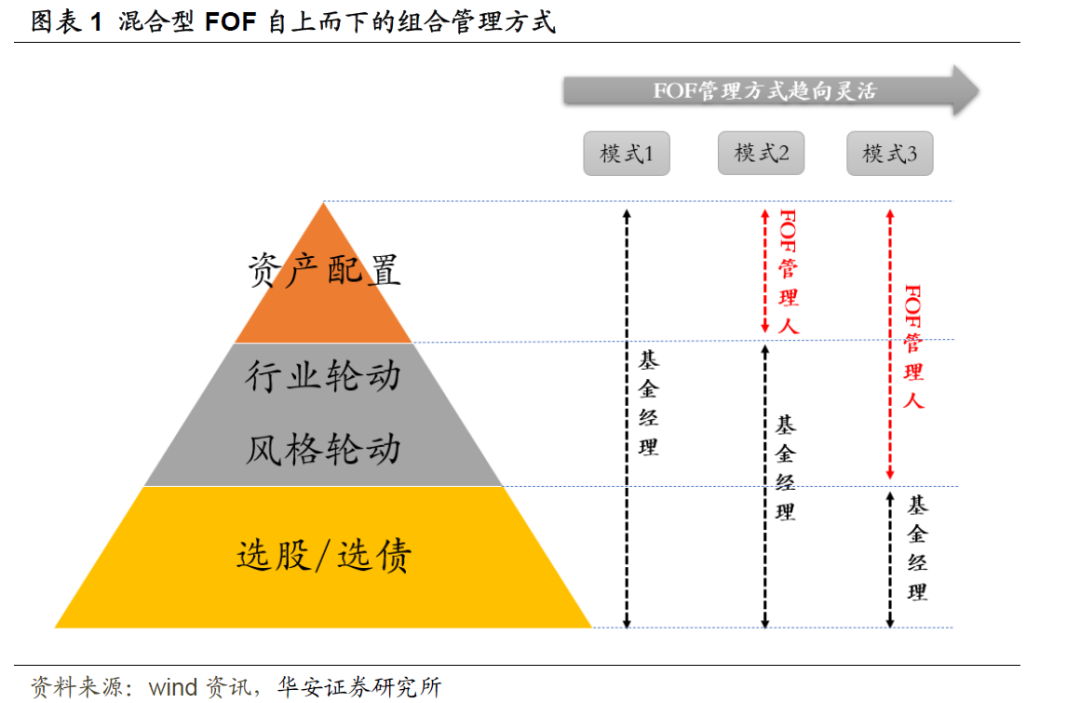

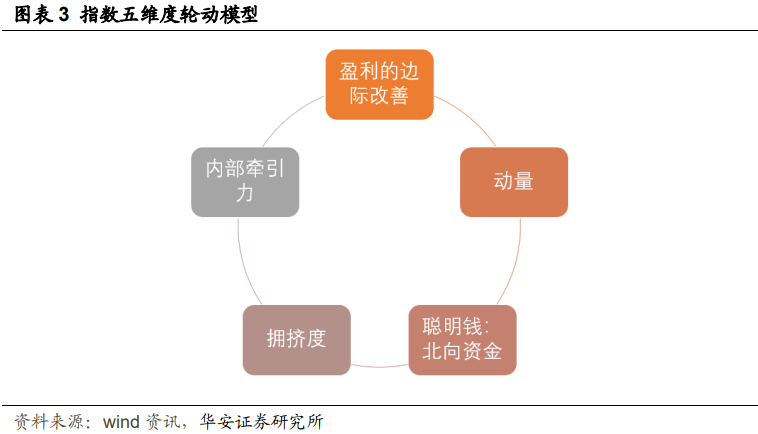

华安金工使用自下而上的信号以及指数产品层面的特点来构造指数产品轮动组合,创建一个五维度指数轮动模型,分别从盈利的边际改善、动量、北向资金、拥挤度、产品内部牵引力展开讨论,策略构造细节详见《FOF弹性与收益增厚:聚焦赛道ETF轮动》2022.9.13。

鉴于部分指数产品发行时间较晚,为了确保回测的时间长度与普适性,当产品尚未发行时,使用该产品跟踪的指数成分股、收盘价等进行测算。回测条件如下:

1、 样本域:现存工银瑞信指数产品;

2、 回测时间:2019/12/31~2023/1/31,样本内:2019/12/31~2022/8/31,样本外:2022/8/31~2023/1/31;

3、 调仓频率:每月末调仓。

国内市场不管是主动权益基金还是指数都存在一定的动量效应,因此测算各指数在过去一年中的成交量调整动量。截止最新,技术面打分比较高的产品有中证500ETF、上证央企50ETF、中证京津冀A。

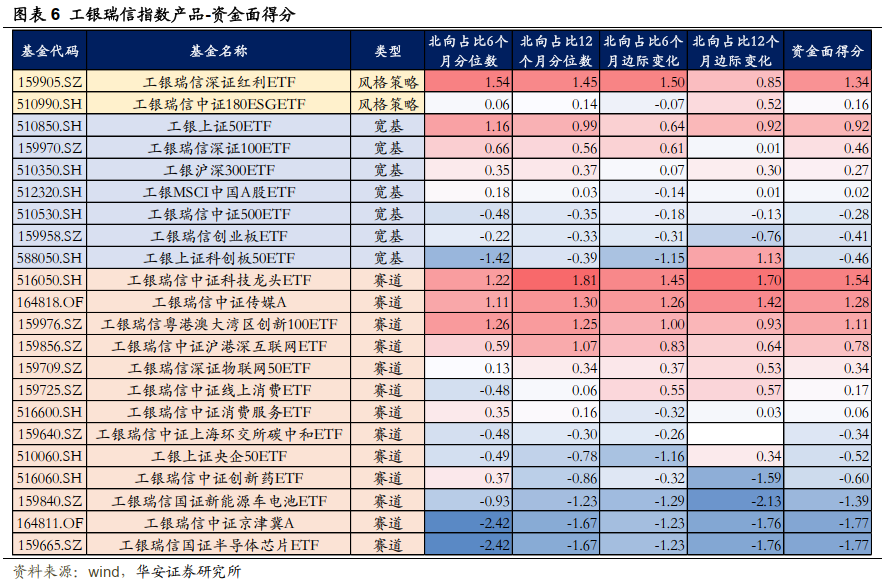

北向资金具有较强的选股、选行业与择时能力,可以称之为“聪明钱”,追踪北向资金的流入流出可以较好地把握市场的投资热点,我们主要计算北向持仓市值占个股流通市值比例的边际变化情况,关注持仓占比相对于过去6或12个月的分位数以及相对于过去6或12个月的环比变化。截止最新,“聪明钱”显著流入的产品有中证科技龙头ETF、深证红利ETF、中证传媒A。

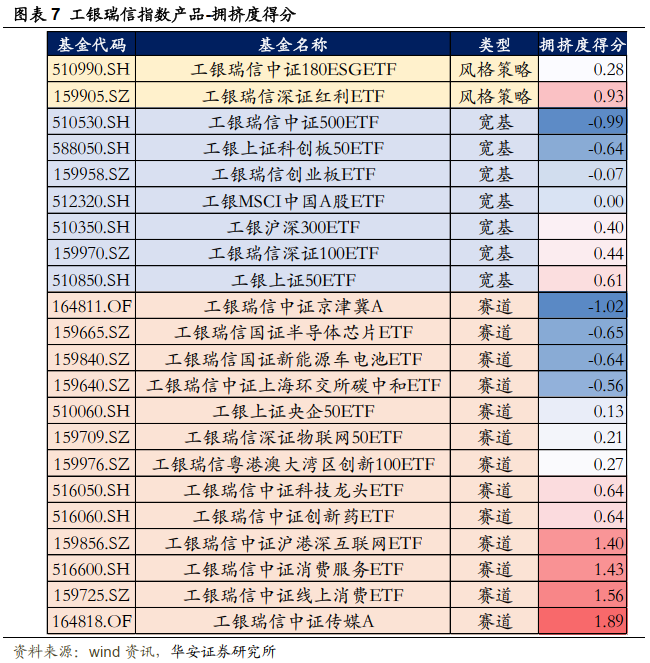

从逻辑的角度解析,买卖量的增大很有可能是市场对该主题的未来运动方向存在较大分歧,指数的快速上涨往往伴随着换手的提升,在交易热度达到顶峰后指数表现为过于拥挤,后续有很大概率下跌。交易拥挤度使用当期换手率(过去10日/20日均值)相对于过去一段时间换手率均值(过去120日/240日/480日)的差来表征当前交易拥挤度,当这个指标过高时,代表最近一段时间的交易相对于历史情况过于拥挤。在做指数轮动策略时,尽量避免持有极端拥挤赛道。截止最新,中证传媒A、中证线上消费ETF、中证消费服务ETF交易拥挤度较高。

从策略构建的角度来说,我们看好某个投资主题时,更倾向于配置市场上最接近这个投资逻辑的ETF。我们将驱动力对ETF成分股的影响强弱,概括为过去一段时间内成分股股价走势的一致程度,作为ETF内部的成分股牵引力,牵引力越高,代表过去一段时间成分股走势越相似。计算时,使用过去半年的数据将个股收益率对指数收益率进行回归,计算指数对于行业内个股股价的解释度R²,然后计算该指数内每只个股的R²加权均值,作为衡量行业内股价走势一致度的指标。当R²=1时,表明个股收益完全是由指数收益所驱动,指数的成分股牵引力越强,可以完全表征某个驱动力,R²越小,代表指数内个股受到的驱动因素越多,成分股牵引力越弱,颗粒度比较粗,产品结构比较松散。

直觉来看,当我们看好某个主题时,更倾向于配置市场上最接近这个投资逻辑的ETF,即需要配置该主题下牵引力最强的产品。需要注意的是,不同类型的产品存在天然的牵引力强弱差异,例如赛道ETF是基于同一个行业、主题、产业链而构造,内部往往具有强牵引力。

截止最新,新能源车电池ETF、半导体芯片ETF、深证红利ETF内部牵引力较强。

综合以上指数产品的五维度得分,打造工银瑞信指数产品的轮动策略,遵循以下几点产品选取原则:

1、不配置赛道过于拥挤的指数产品(拥挤度得分高于1时剔除);

2、重视基本面的盈利边际改善,因此配置的赛道指数产品基本面得分至少需要大于中位数(大于0);

3、同一个(类)指数下面最多配置一个产品,例如同时存在沪深300指数与沪深300ETF,选择交易更为便捷的沪深300ETF;

4、按照综合打分为产品从高到低排列,最多选择5只指数产品;

5、通过线性加权为所选指数产品配置权重,综合得分越高,产品权重越高。

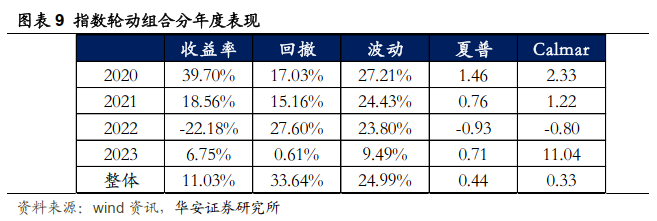

构造的指数轮动策略分年度表现与策略净值如图表9、图表10所示,近三年年化收益11.03%,长期来看相对宽基指数(沪深300)有超额收益。2023年1月,轮动策略收益率为6.75%。

03

最新一期,指数产品各维度打分的总结如图表11所示,赛道产品中粤港澳大湾区创新100ETF基本面、资金面打分较高,且未处于拥挤行业,指数内部牵引力强,予以重点配置,宽基指数产品中上证50ETF、沪深300ETF基本面得分与综合得分较高,也配置一定的权重。风格指数产品中中证180ESG ETF基本面打分靠前,予以配置。

风险提示

本文结论基于基金的历史持仓与净值数据进行分析,不构成任何投资建议。基金的历史收益、历史风格偏好、历史持股特征不代表未来,本报告数据仅供参考。

50.《投资者评价基金时会考虑哪些因素?》

49.《多只新股破发,打新收益曲线调整》

43.《打新账户数量企稳,预计全年2亿A类收益率11.86%》

有态度的金融工程&FOF研究

本篇文章来源于微信公众号: 金工严选