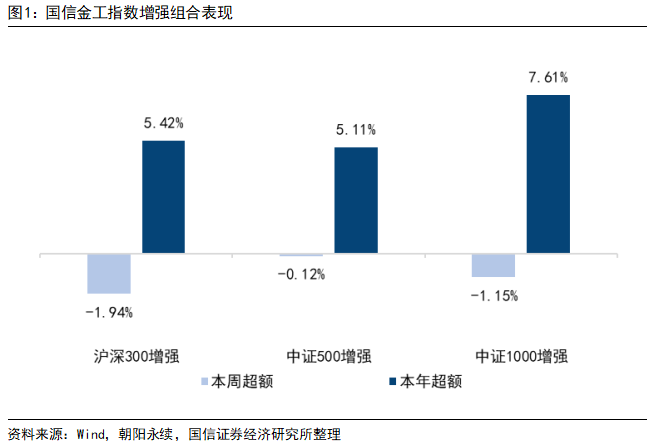

中金|左侧择时在商品、可转债及港股中的应用

摘要

本文首先构建了用于对商品、可转债以及港股进行左侧择时的指标,之后结合已有研究中所建立的股市与债市的左侧择时指标,复合设计了基于左侧择时的大类资产轮动策略,策略2009年至今年化收益7.29%,夏普率0.72,同期基准年化收益5.17%,超额收益稳定。

商品左侧择时指标

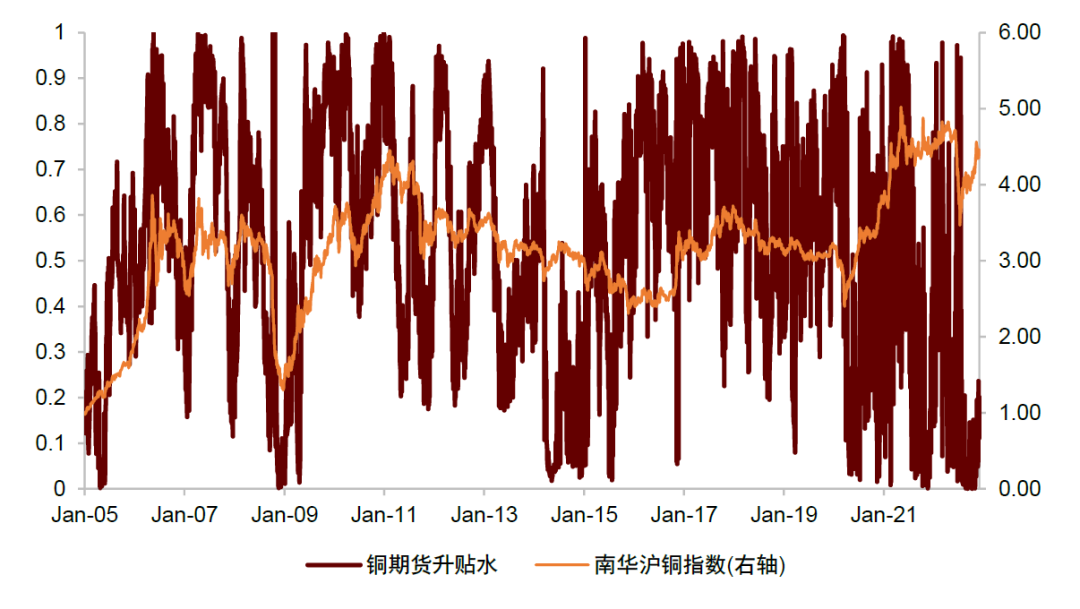

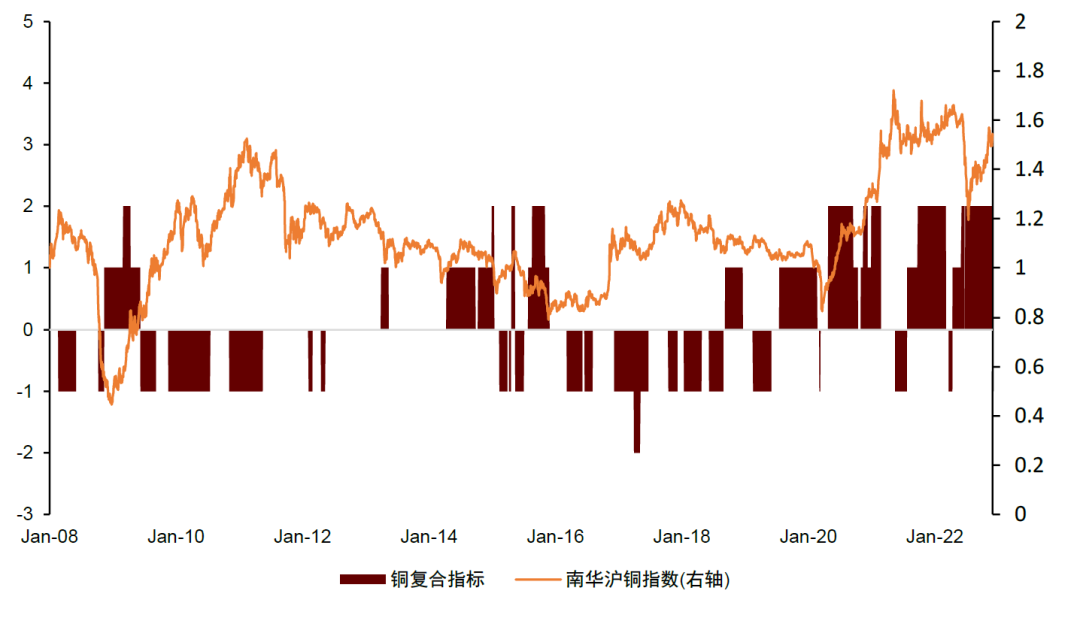

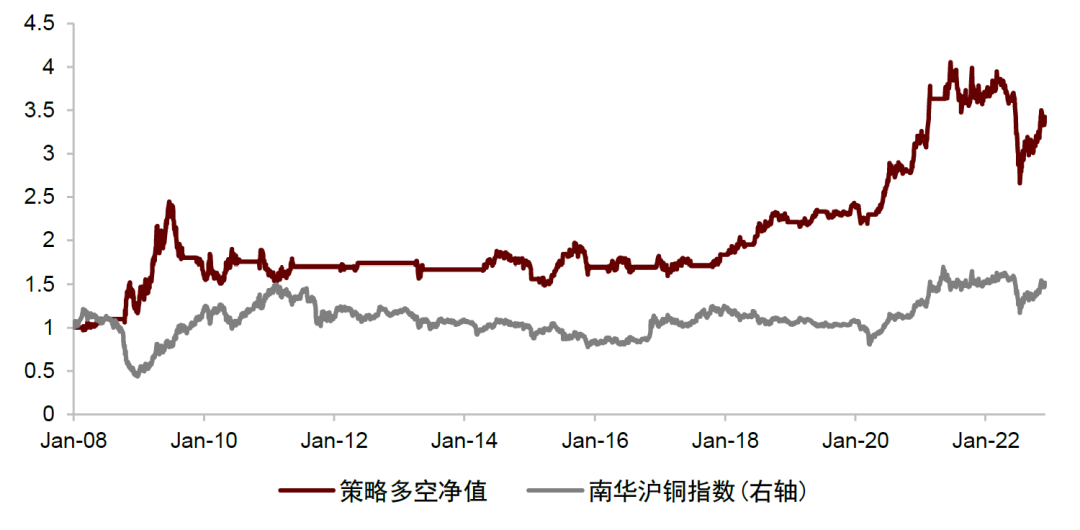

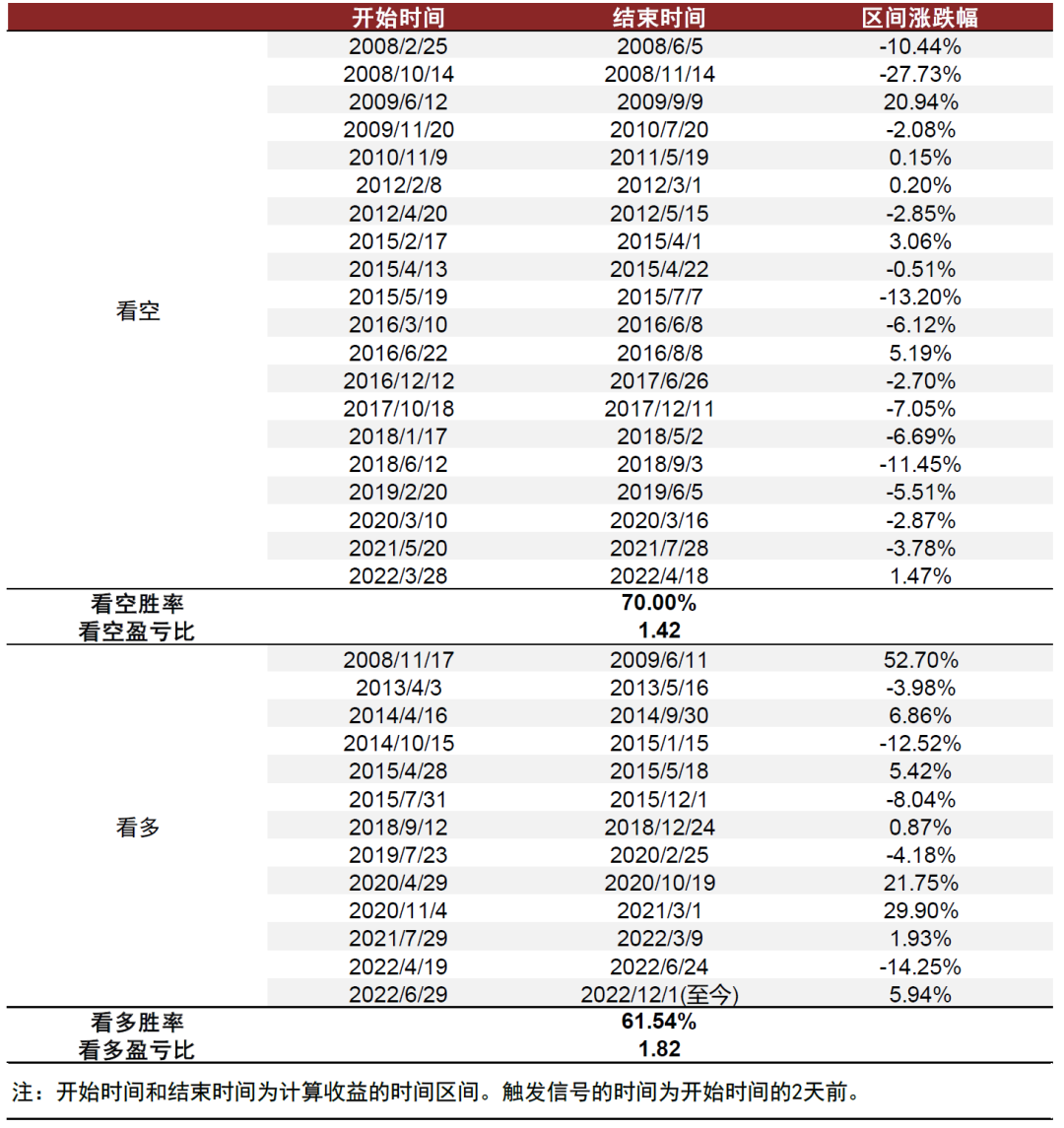

1)铜择时:铜期货升贴水、铜库存、铜材产量三个指标。三指标复合后,对南华沪铜指数择时的多空年化收益为8.60%,同期南华沪铜指数的年化收益为2.92%,共看多13次,胜率61.54%,盈亏比1.82;共看空20次,胜率70.00%,盈亏比1.42。

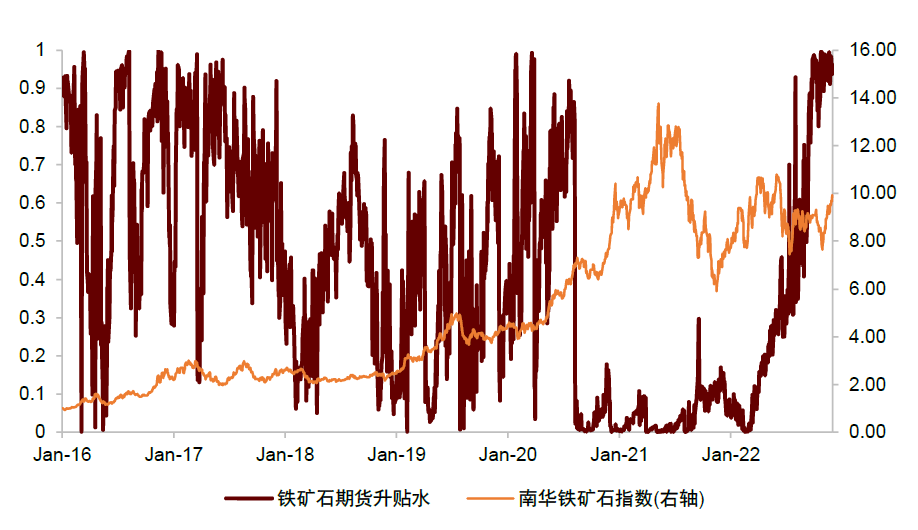

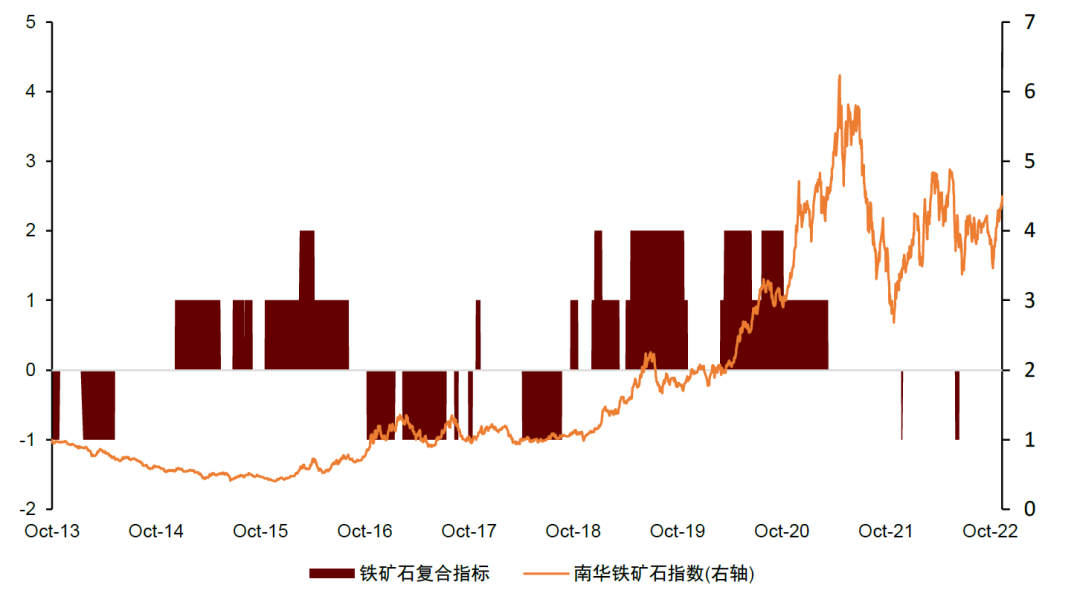

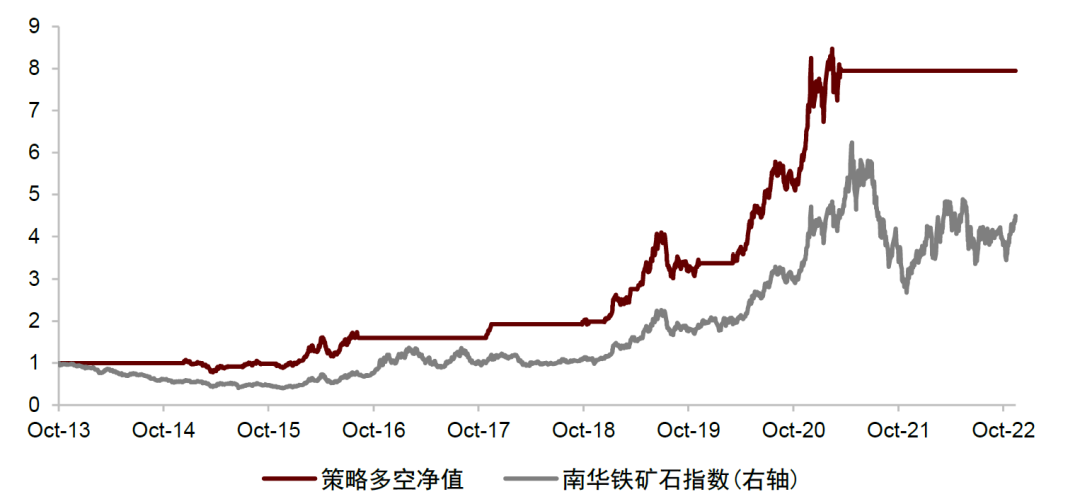

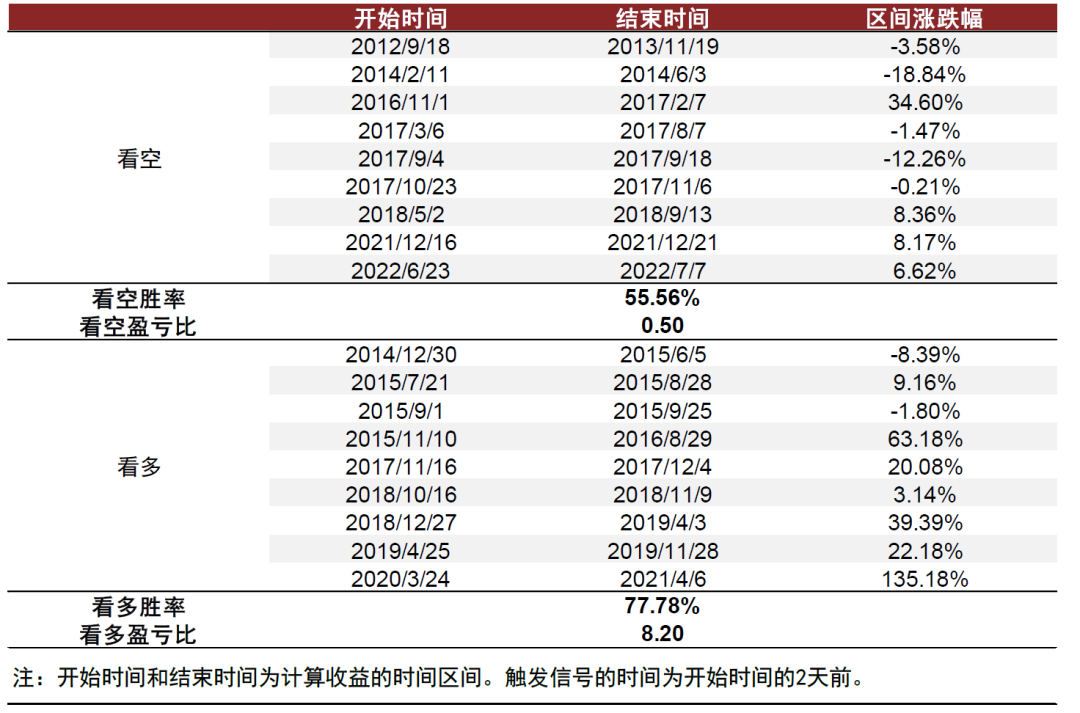

2)铁矿石择时:铁矿石期货升贴水、铁矿石库存、铁矿石开工率三个指标。三指标复合后,对南华铁矿石指数择时的年化收益为26.48%,同期南华铁矿石指数的年化收益为18.56%,共看多9次,胜率77.78%,盈亏比8.20。

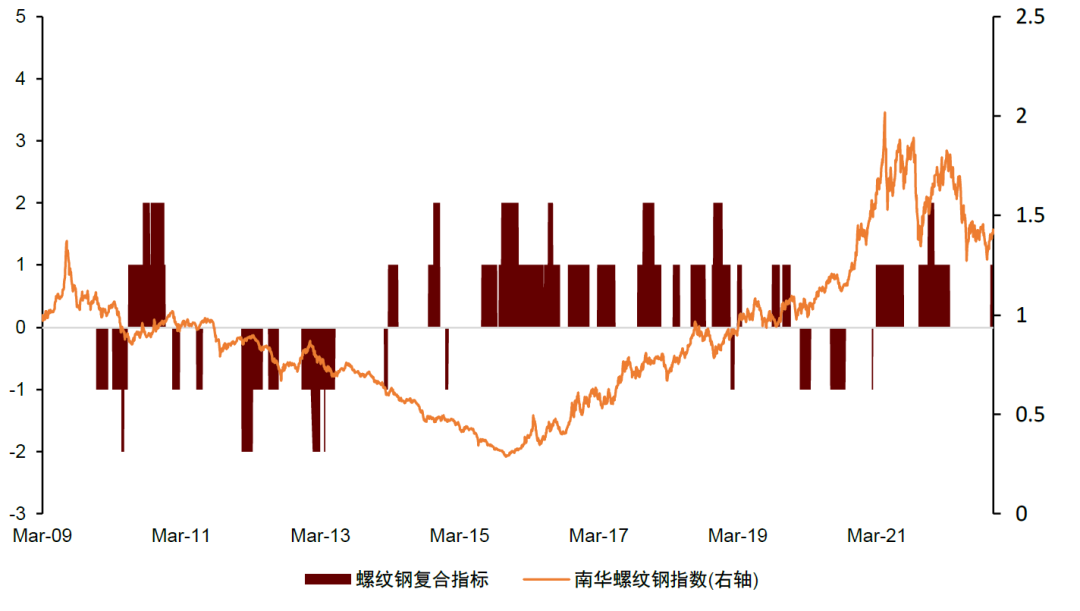

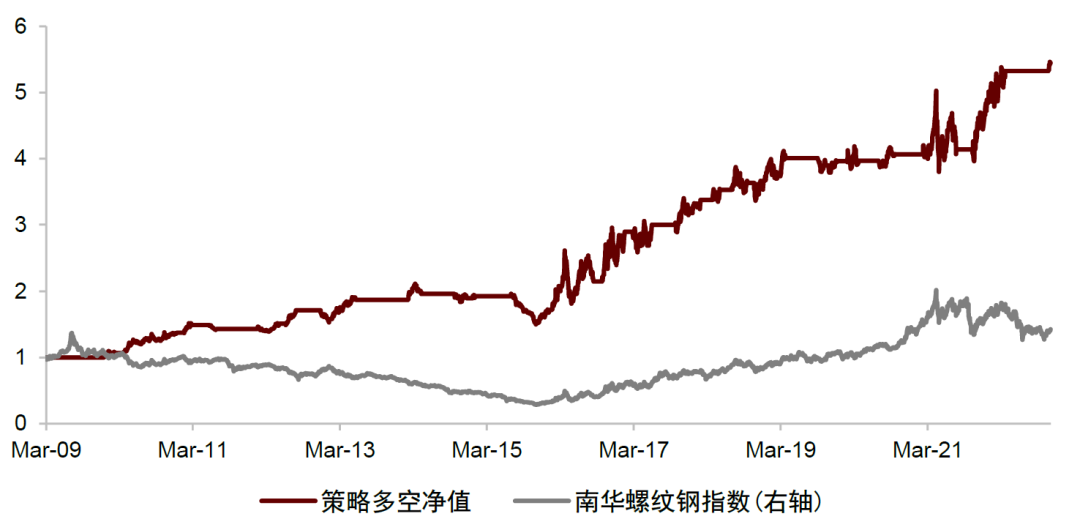

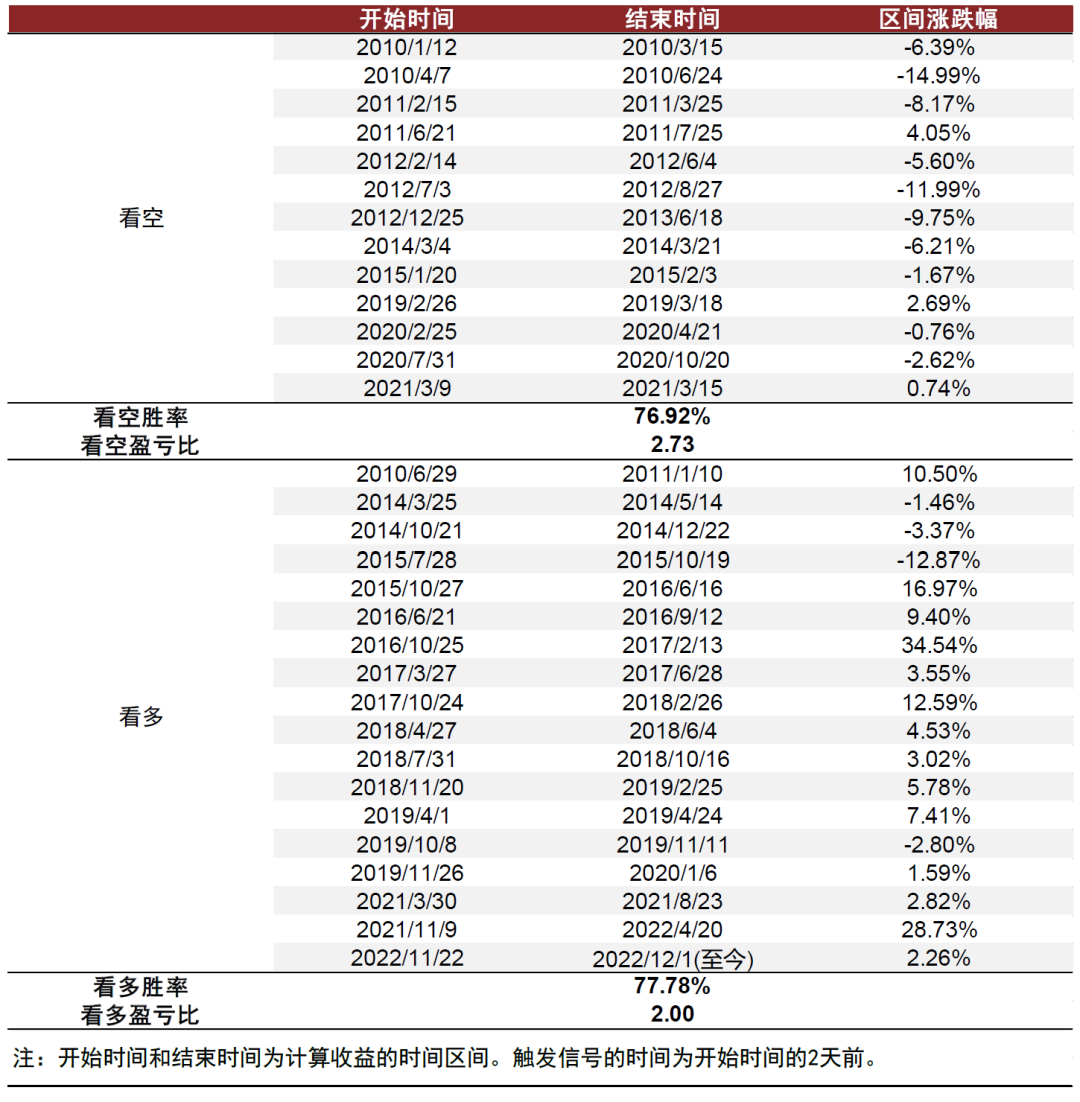

3)螺纹钢择时:螺纹钢期货升贴水、螺纹钢库存、螺纹钢开工率三个指标。选取其中有效性较高的两个指标复合后,对南华螺纹钢指数择时的多空年化收益为13.70%,同期南华螺纹钢指数的年化收益为2.74%,共看多18次,胜率77.78%,盈亏比2.00;共看空13次,胜率76.92%,盈亏比2.73。

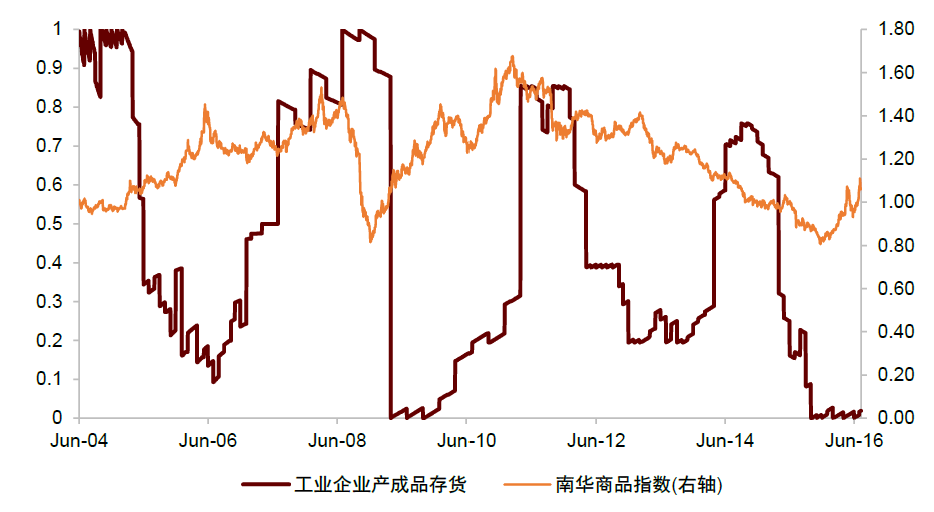

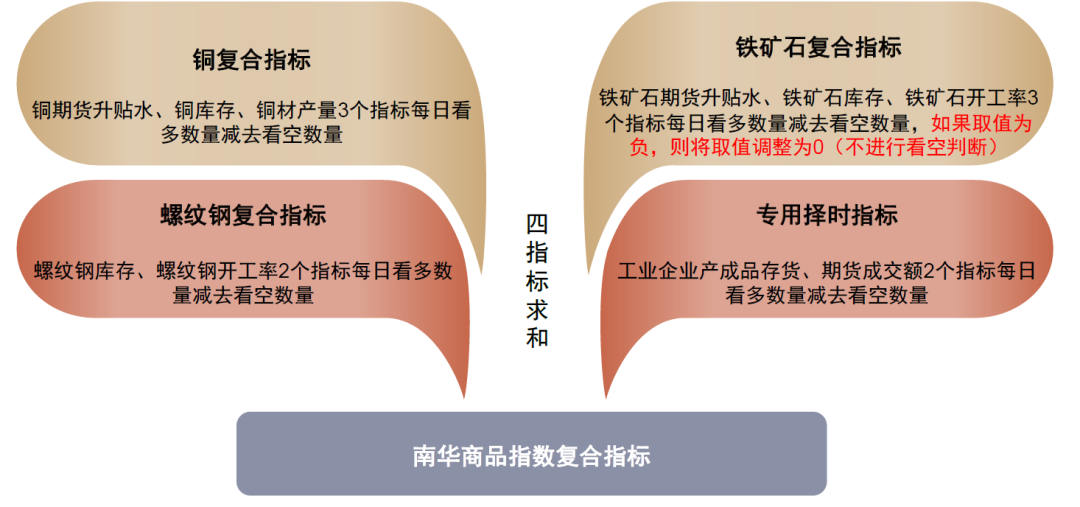

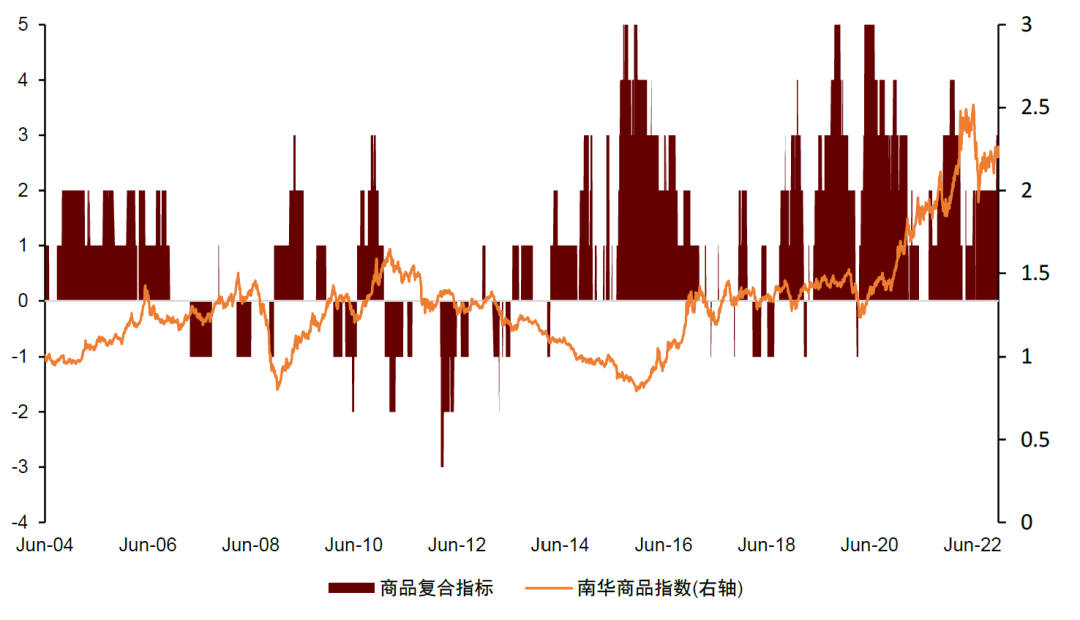

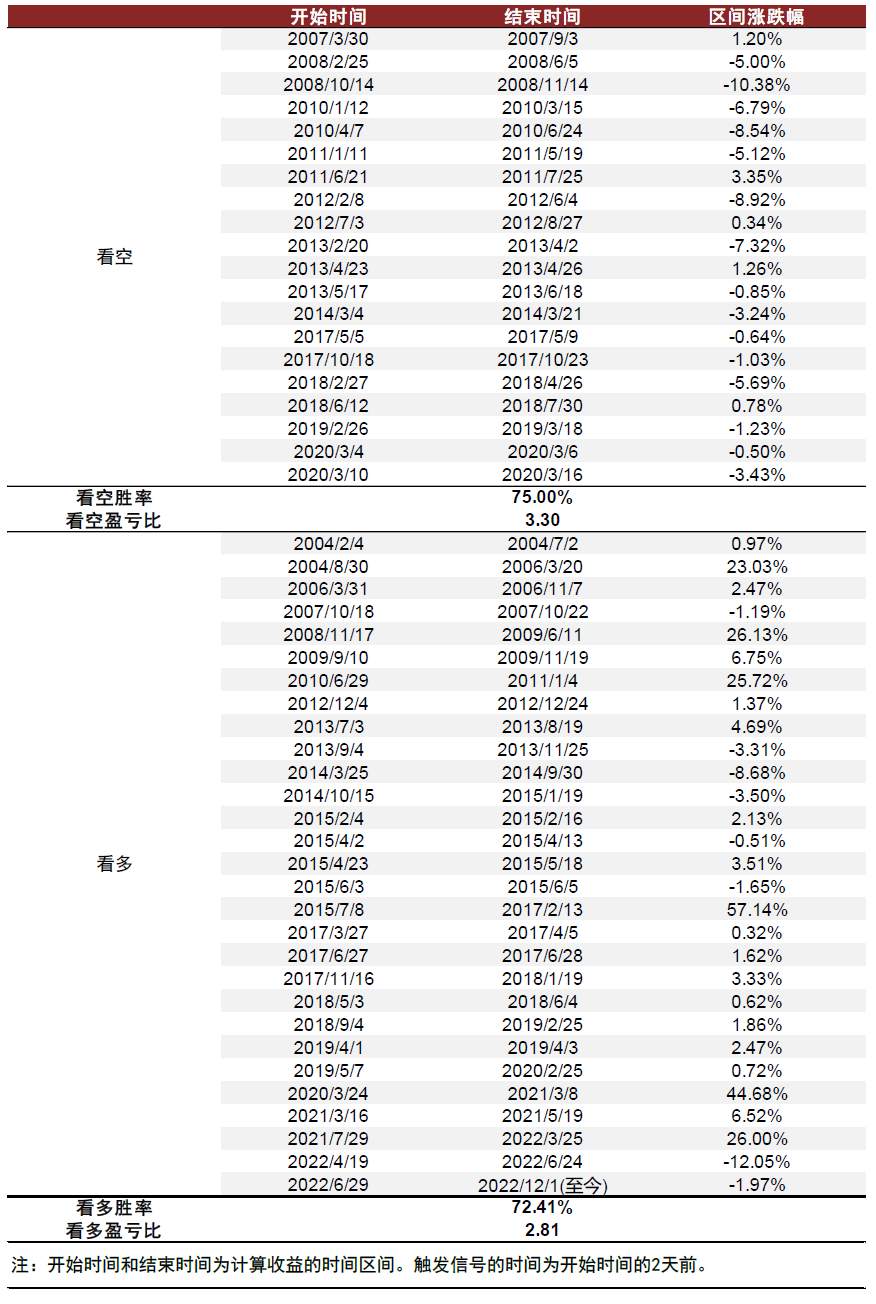

4)南华商品指数择时:上述铜、铁矿石、螺纹钢择时指标加上工业企业产生品存货、期货成交额两个指标。各指标复合后,对南华商品指数择时的多空年化收益为14.05%,同期南华商品指数的年化收益为4.68%,共看多29次,胜率72.41%,盈亏比2.81;共看空20次,胜率75%,盈亏比3.30。

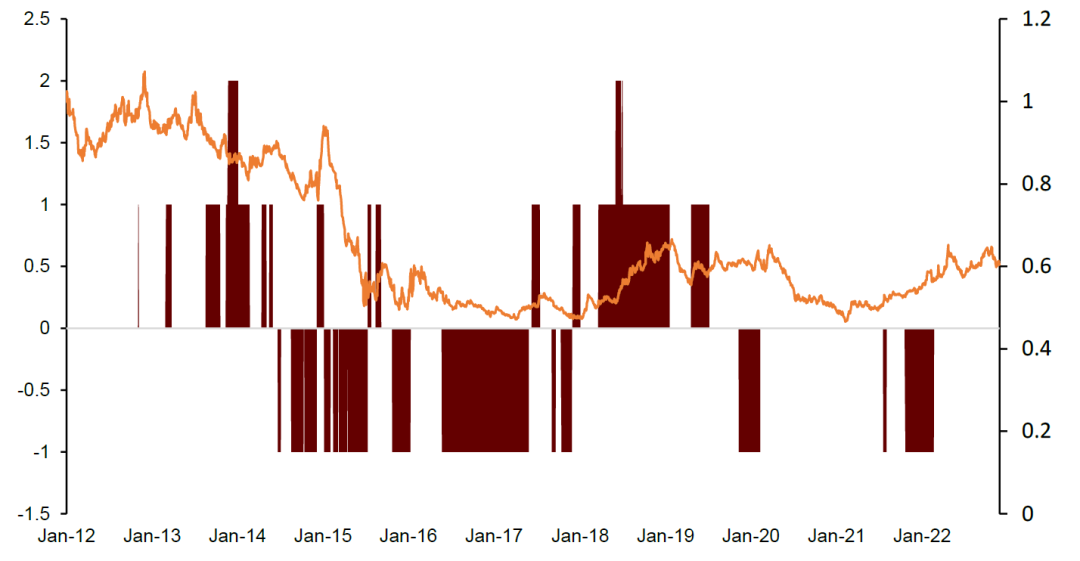

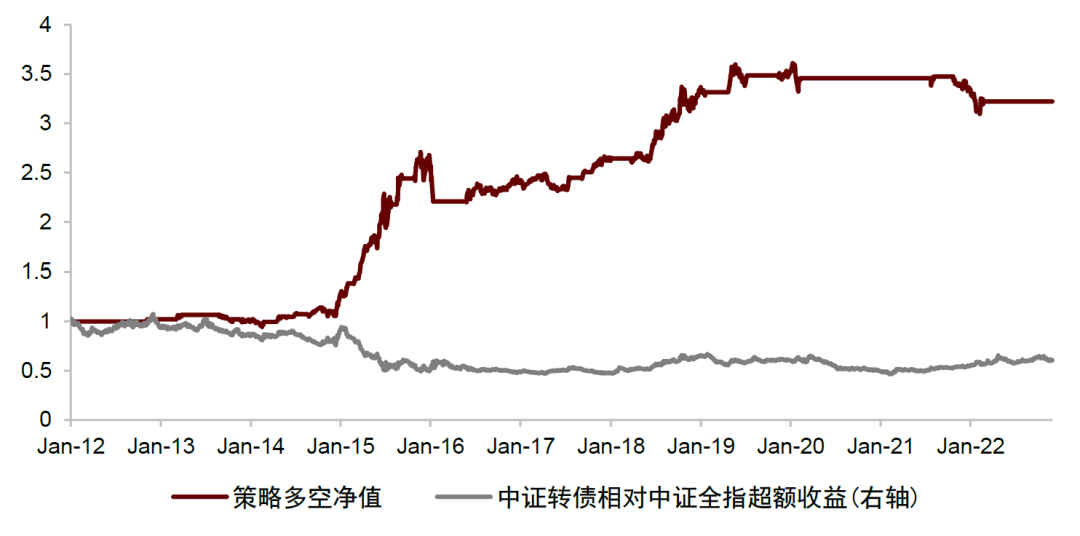

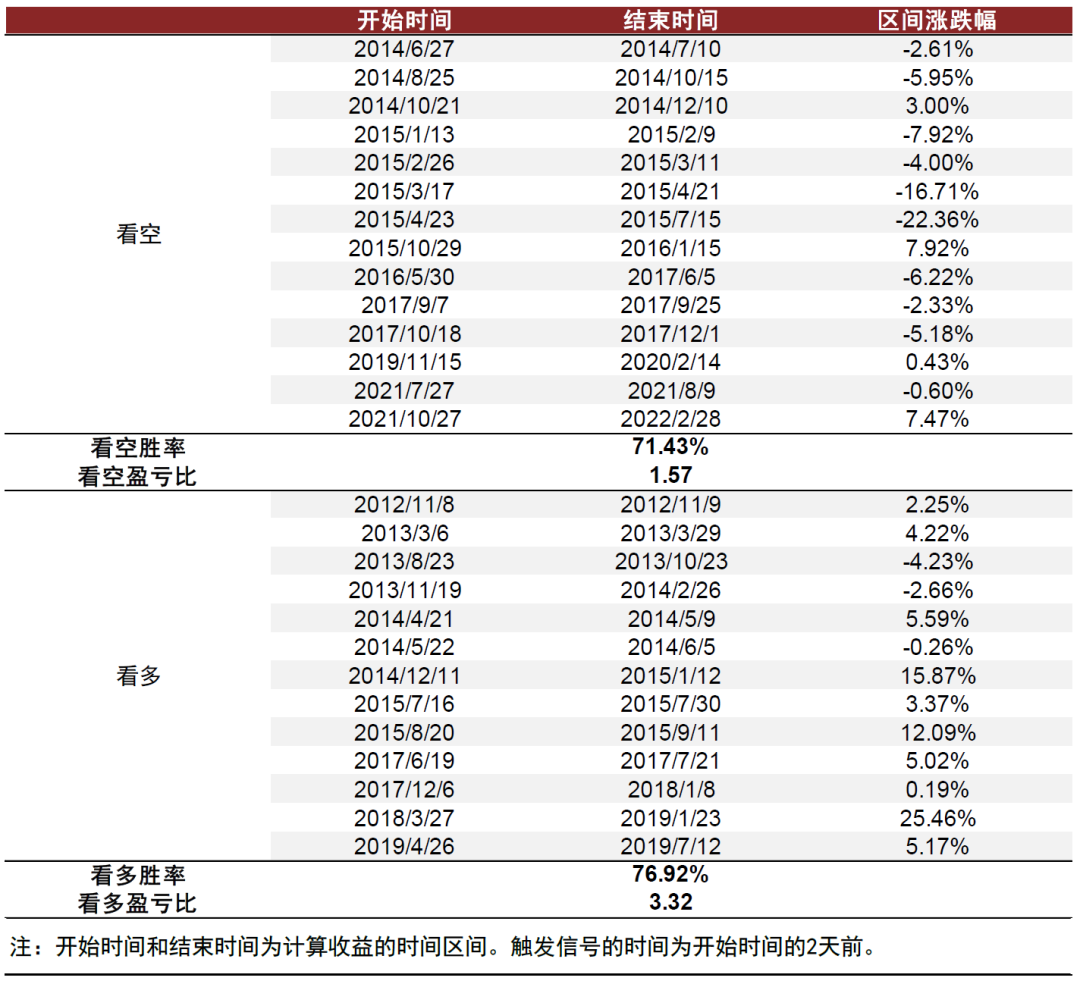

可转债左侧择时指标

可转债左侧择时指标包括转债溢价率和隐含波动率两个指标。两指标复合后,对中证转债相对中证全指超额收益择时的多空年化收益为11.76%,同期中证转债相对中证全指年化超额为-4.66%,共看多13次,胜率76.92%,盈亏比3.32;共看空14次,胜率70.00%,盈亏比1.42。

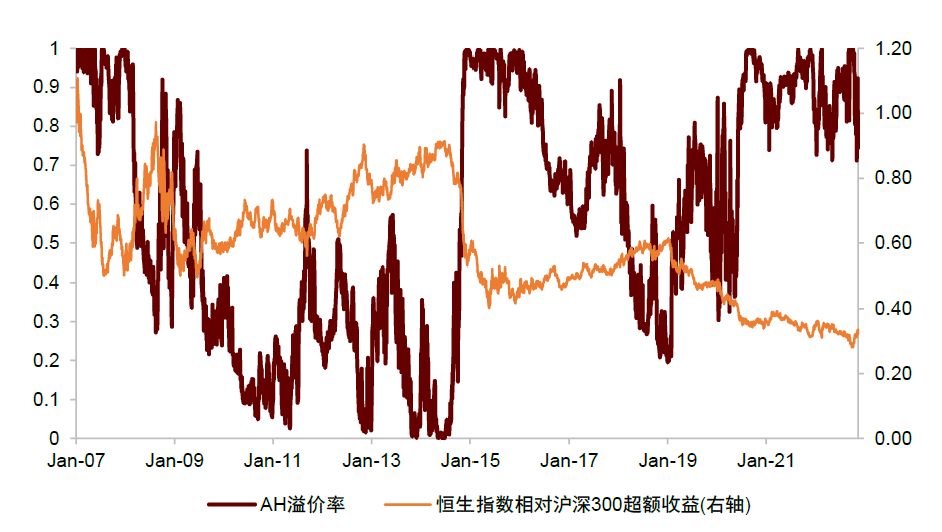

港股左侧择时指标

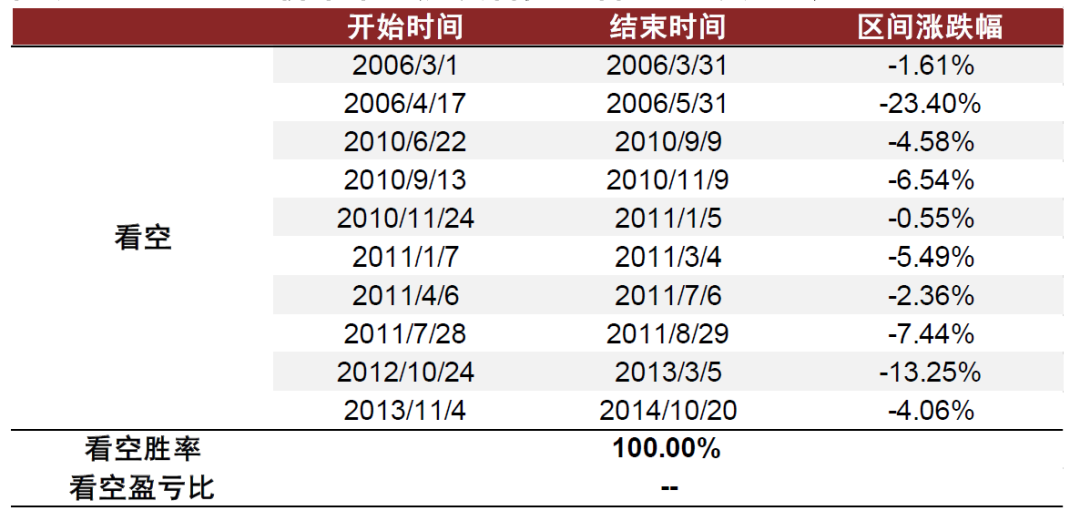

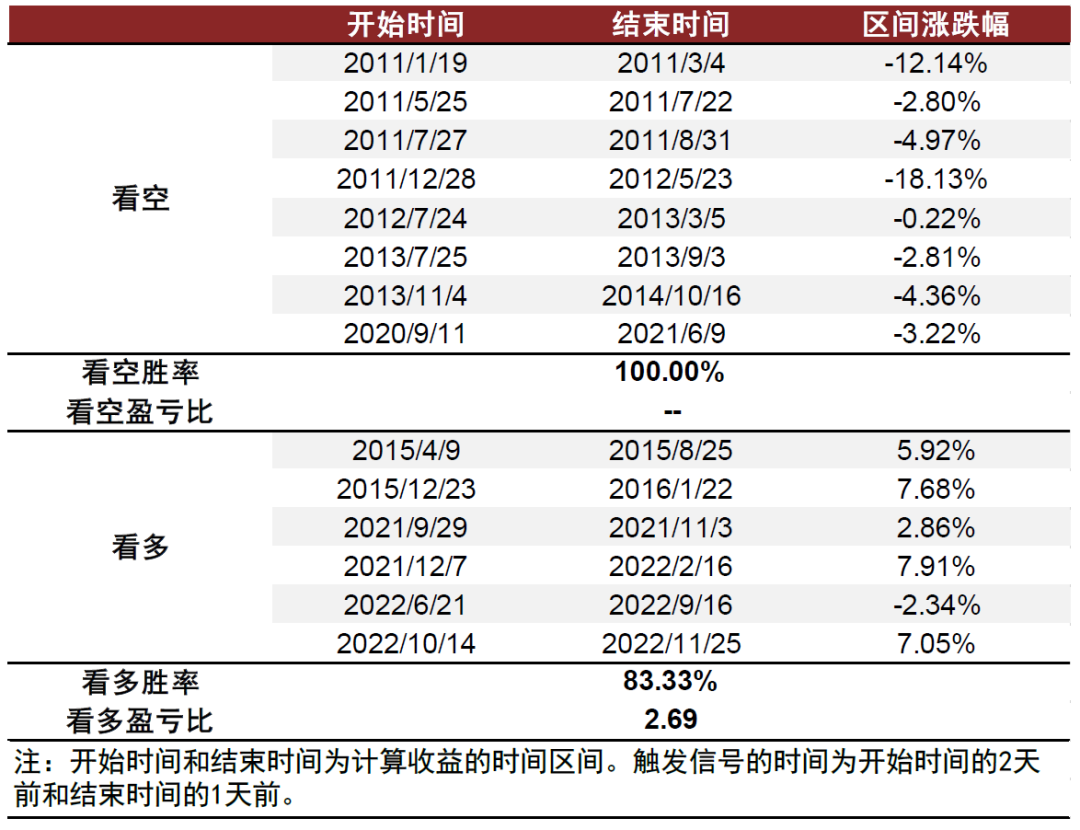

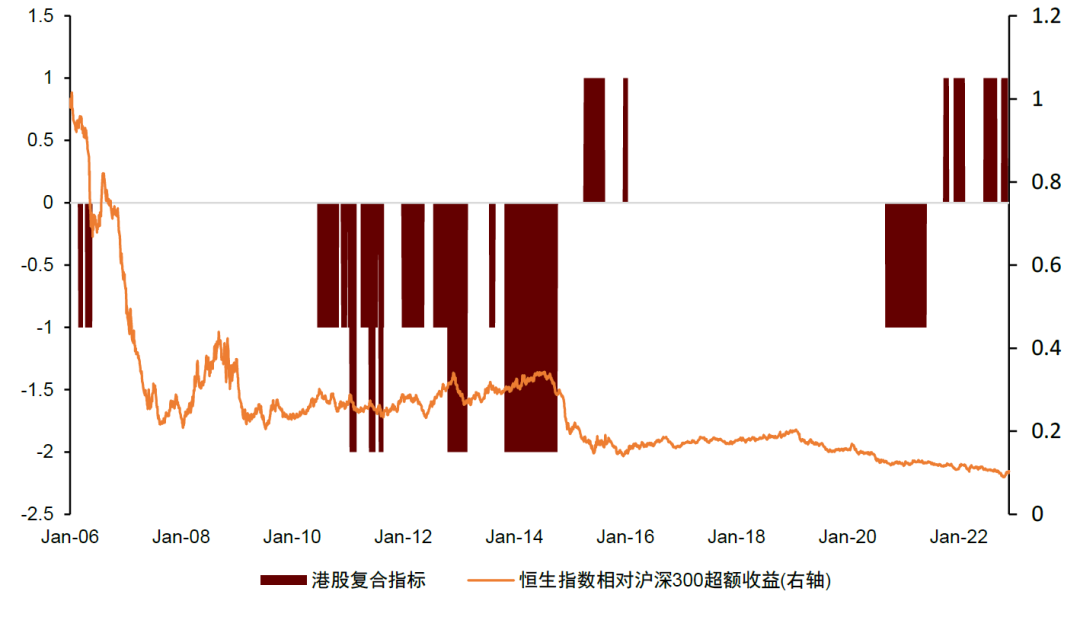

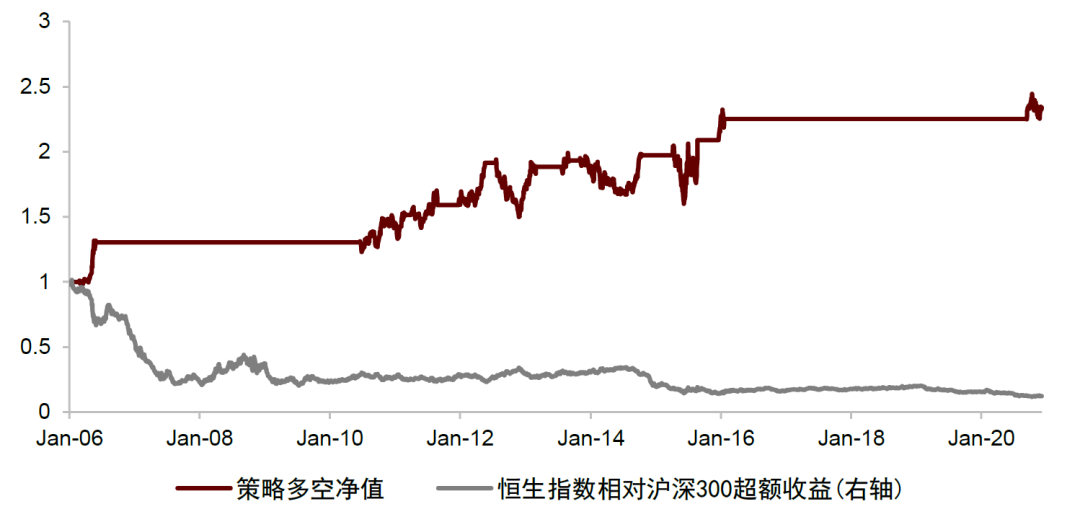

港股左侧择时指标包括AH溢价率和相对估值两个指标。两指标复合后,对恒生指数相对沪深300超额收益择时的多空年化收益为6.14%,同期恒生指数相对沪深300年化超额为-12.98%,共看多6次,胜率83.33%,盈亏比2.69;共看空13次,胜率100%。

基于左侧择时的大类资产轮动策略

1)策略构建:根据本文所构建的商品、可转债、港股左侧择时指标,以及已有研究中所建立的股市与债市的左侧择时指标,复合设计了基于左侧择时的大类资产轮动策略。

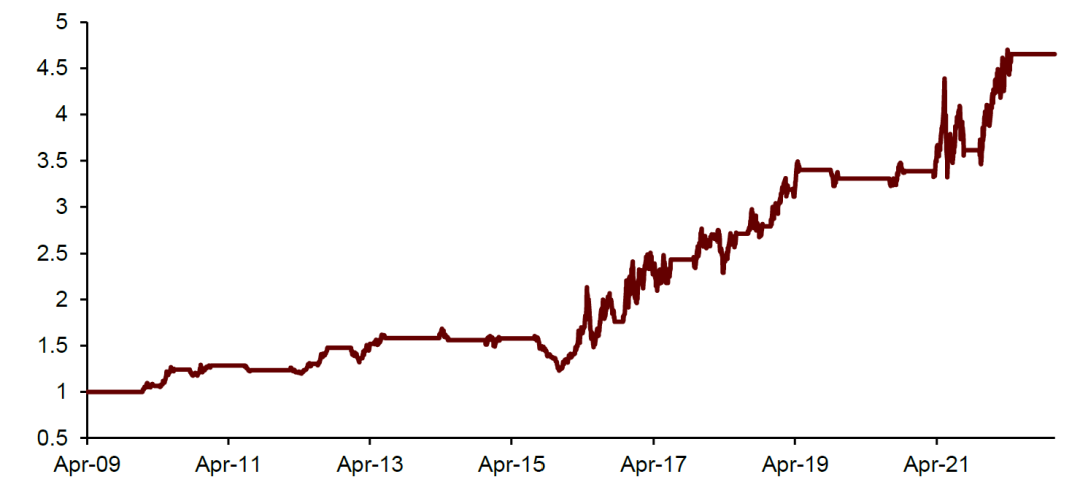

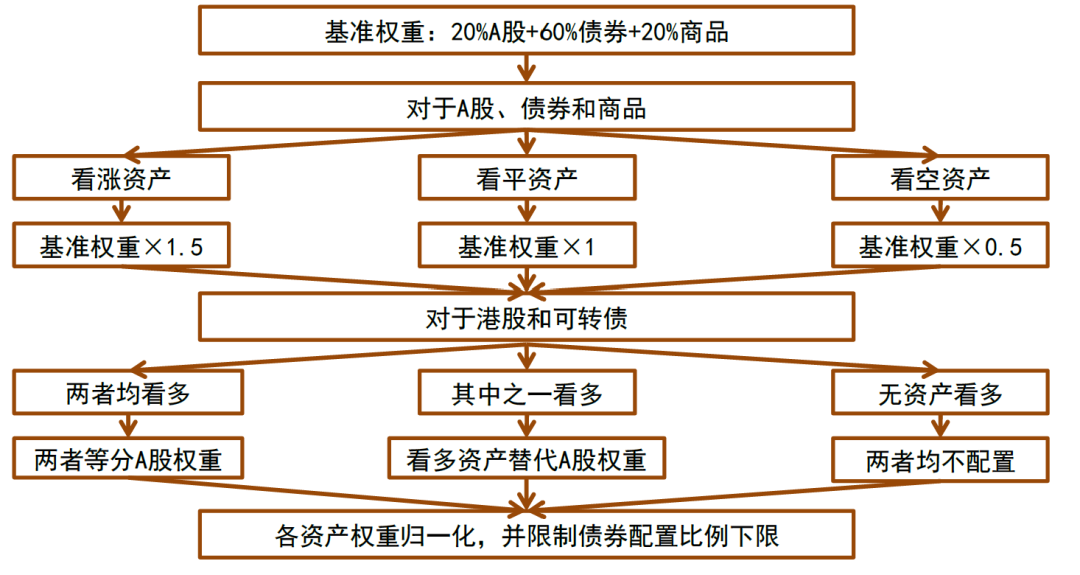

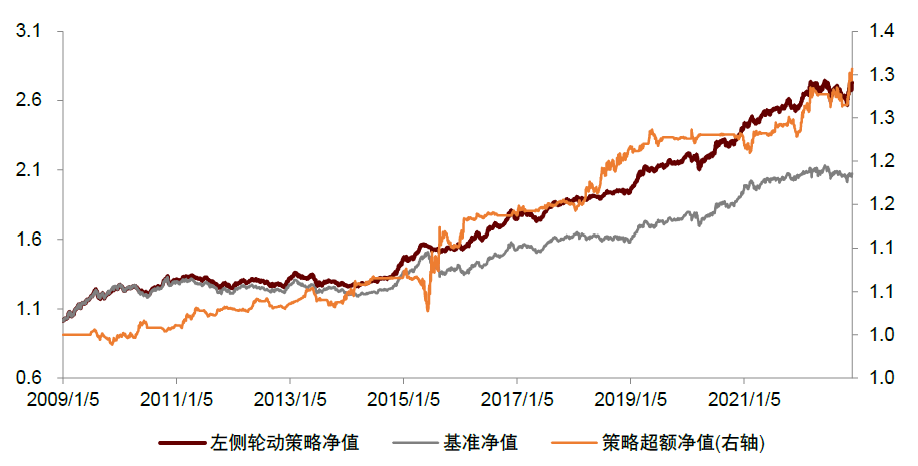

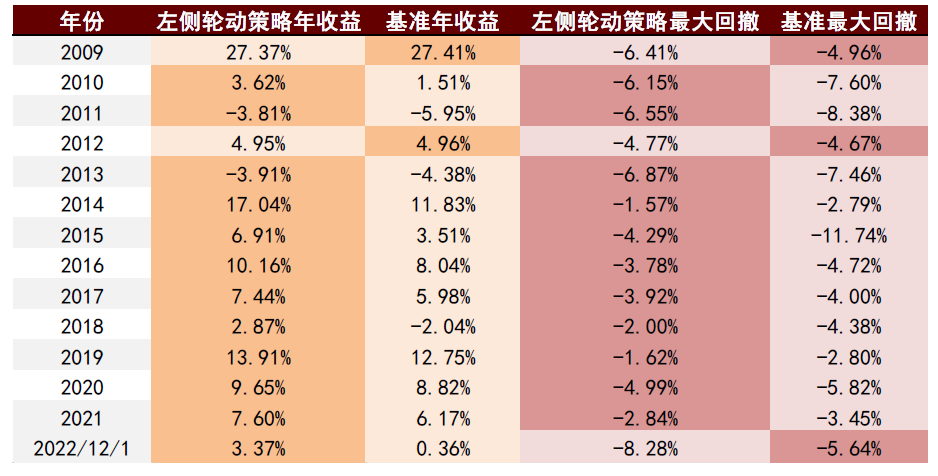

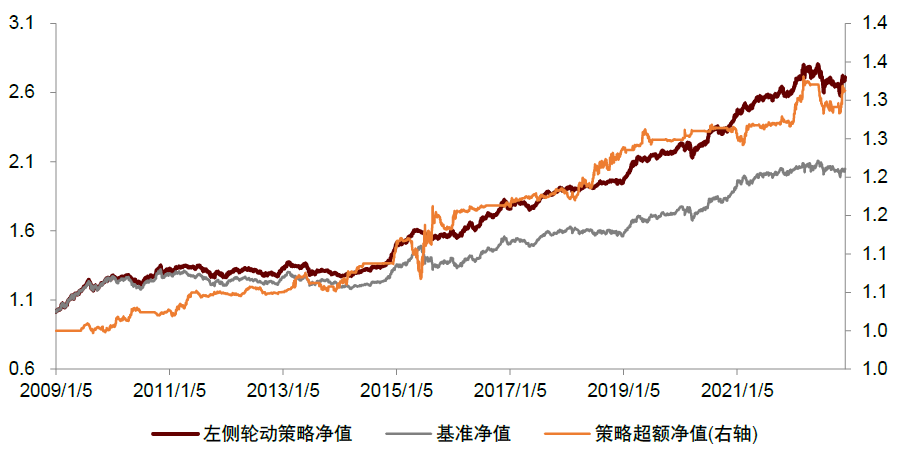

2)策略效果:左侧轮动策略2009年至今年化收益7.29%,夏普率0.72,同期基准年化收益5.17%,超额收益稳定。从绝对收益看,策略仅在2011和2013年取得负收益,在其它年份均保持上涨;从相对收益看,策略仅在2009和2020年微幅跑输基准,在其它年份相对基准均有更好表现;从回撤方面看,策略在大多数年份相对基准有更小的当年最大回撤,全区间最大回撤为-7.54%,出现在2014年1月20日,原因在于策略在2013年下半年超配了债券与可转债,而债券在2013年下半年表现不佳,可转债在2013年4季度有较大跌幅,从而使组合在2014年1月份出现历史最大回撤。

风险提示:模型基于历史数据构建,未来存在失效风险。

正文

我们在报告《量化策略专题:外生环境、内生结构、趋势动量在收益预测中的有效结合》中,将资产的预测指标分为了3个维度:偏左侧的内生结构维度、偏同步的外生环境维度、以及偏右侧的趋势动量维度。其中,偏左侧的内生结构维度认为在非完全理性市场中,标的短期价格会偏离其内在价值,通过对资产内生结构的分析,寻找具有均值回复性的微观指标来判断资产的高估/低估以及过热/过冷状态,从而对资产未来的高位风险和低位机会做出提示。

图表1:资产收益预测的三个维度

资料来源:中金公司研究部

在前序研究方面,我们已在报告《量化配置系列(8) 先发制人:A股左侧择时指标探讨》以及《量化配置系列(9)左侧择时在债券市场是否依然有效?》中,构建了用于股债左侧择时的复合指标。本篇报告延续之前报告的研究思路,并将视角延展至商品、可转债以及港股的角度,构建了若干对上述各资产进行左侧择时的指标。在最后一部分,我们基于对于股市、债市、商品、可转债以及港股的左侧判断,构建了基于左侧择时的大类资产轮动策略,策略2009年至今年化收益7.29%,夏普率0.72,同期基准年化收益5.17%,超额收益稳定。

商品左侧择时指标

图表2:商品左侧指标汇总

资料来源:Wind,中金公司研究部

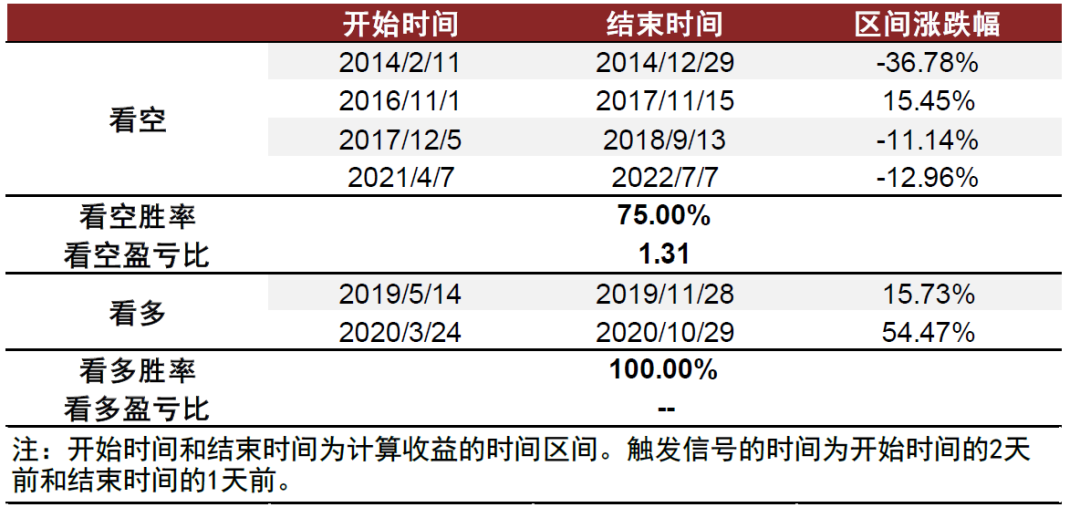

铜择时指标1:铜期货升贴水

图表3:指标历史走势

资料来源:Wind,中金公司研究部

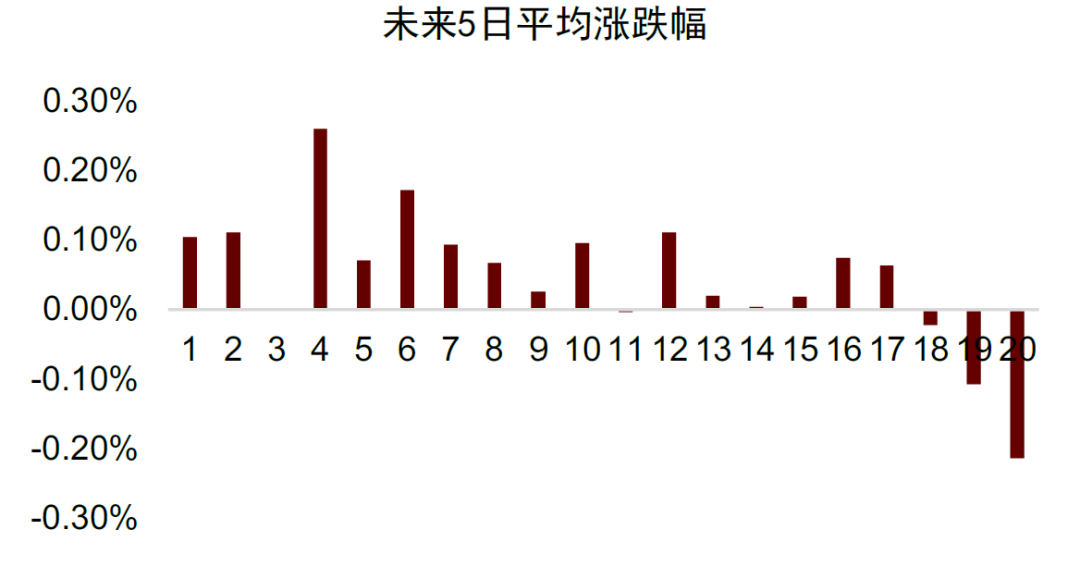

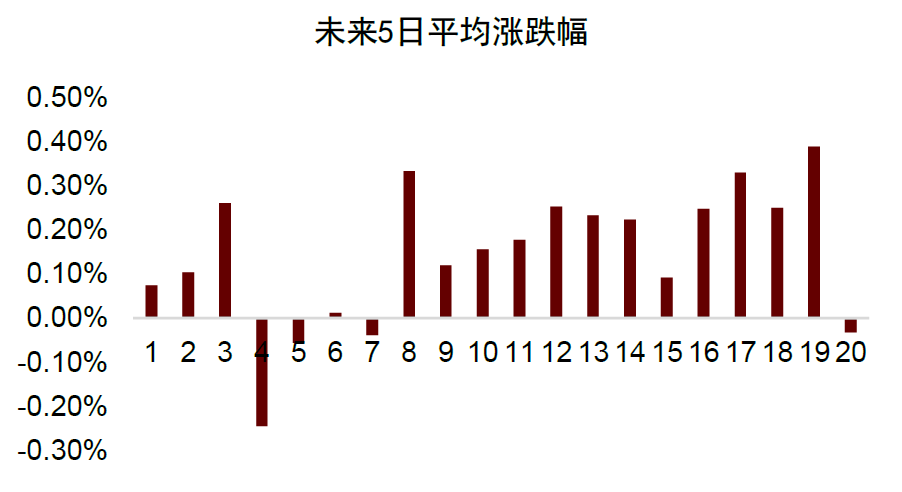

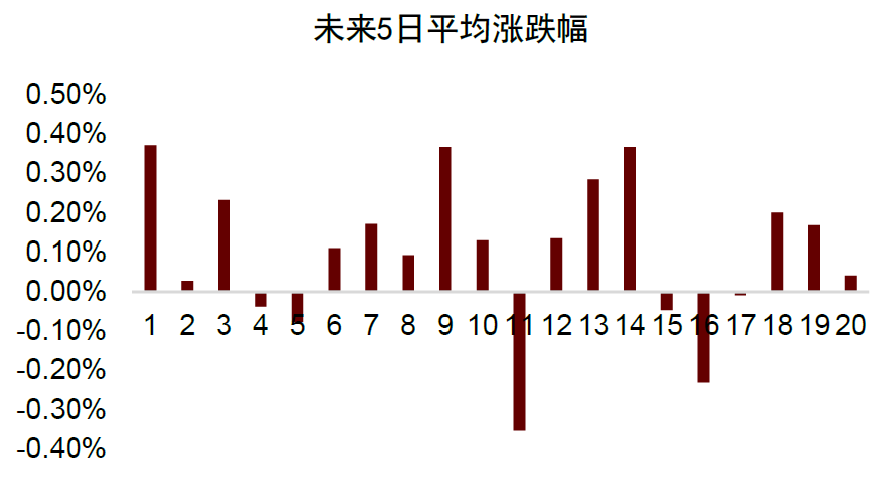

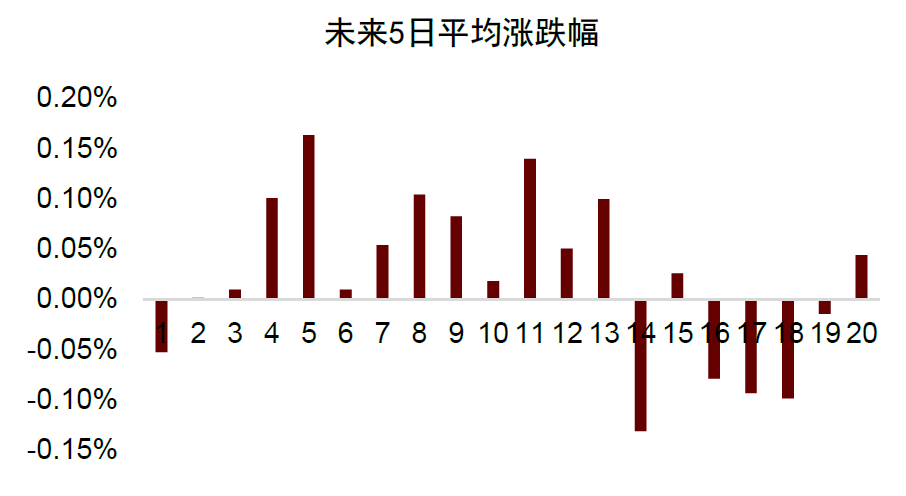

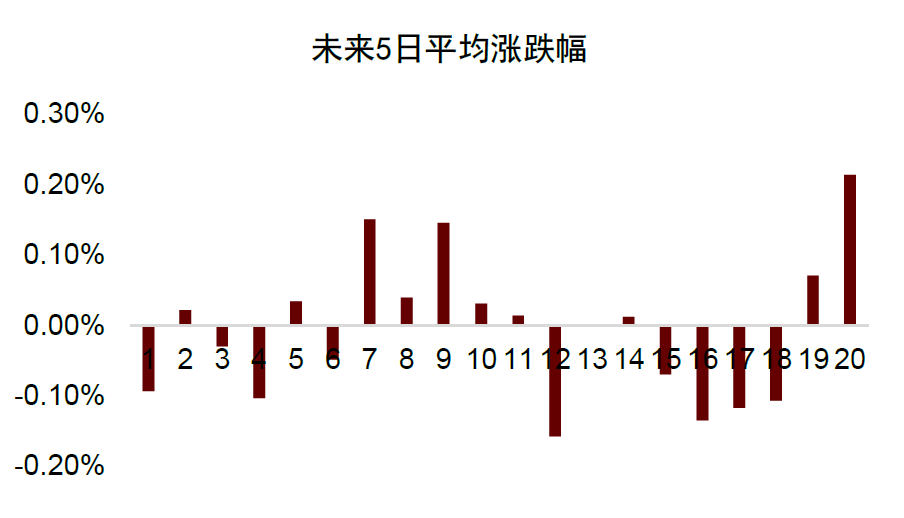

图表4:指标不同分组下资产未来5日平均日收益

资料来源:Wind,中金公司研究部。注:指标每组以0.05分位递增,资产选择南华沪铜指数

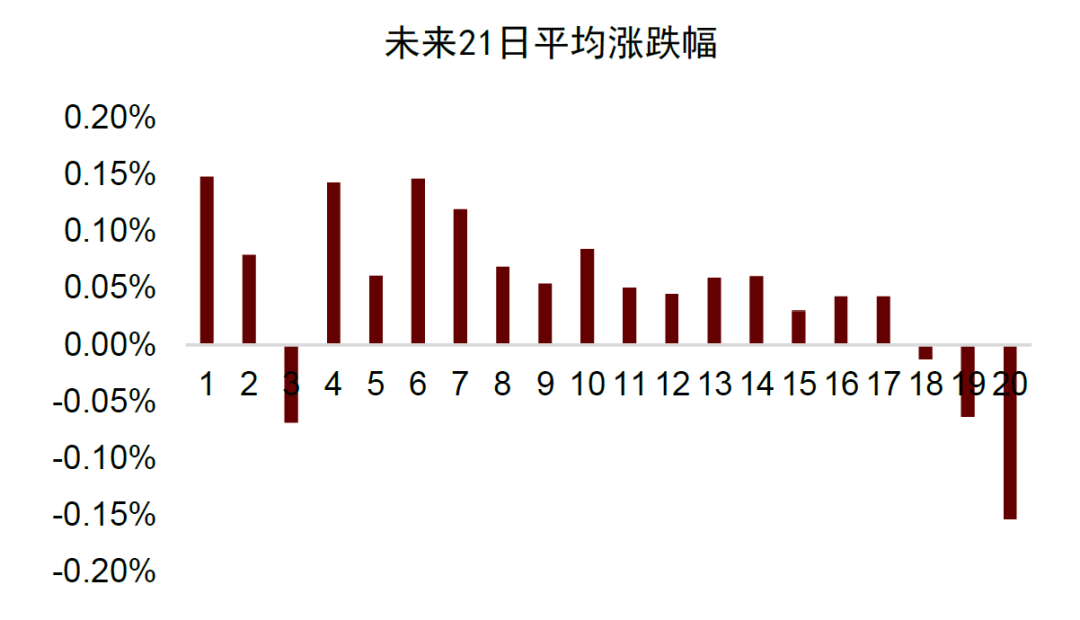

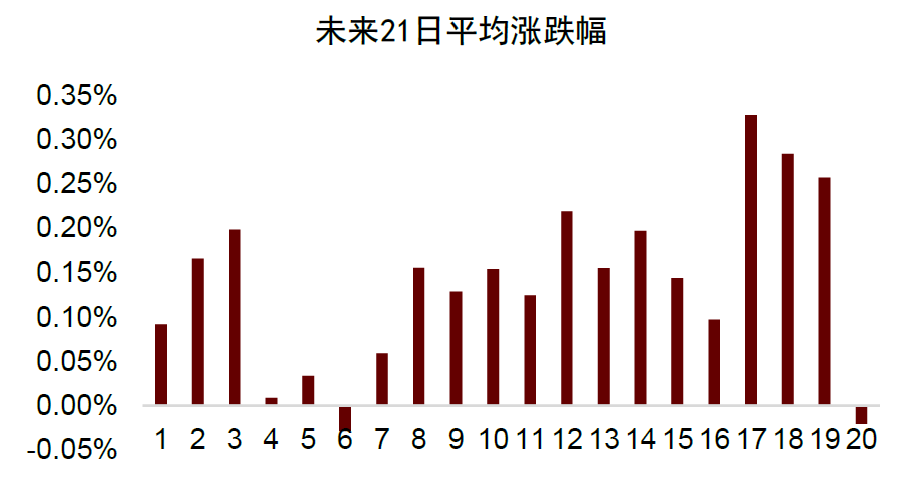

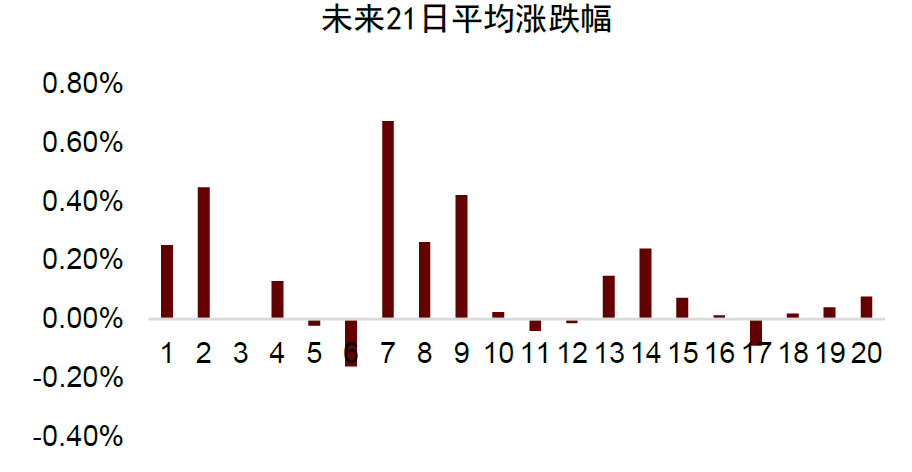

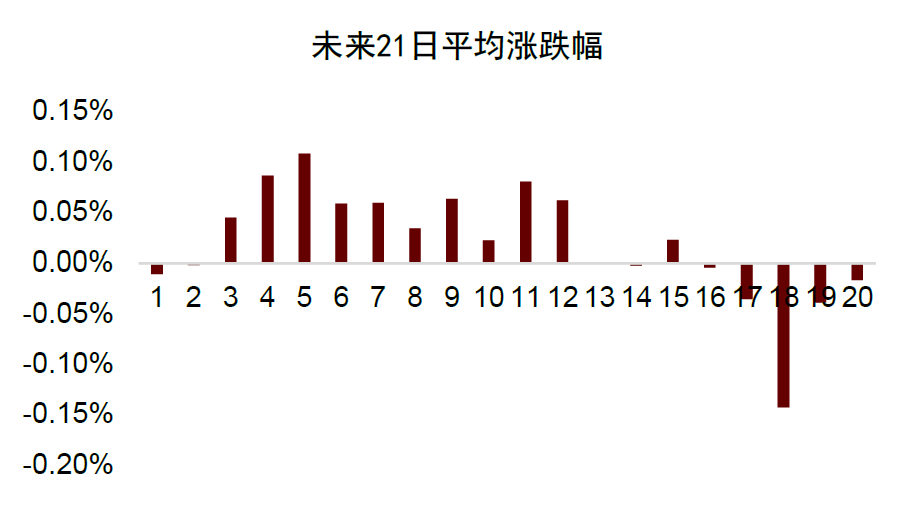

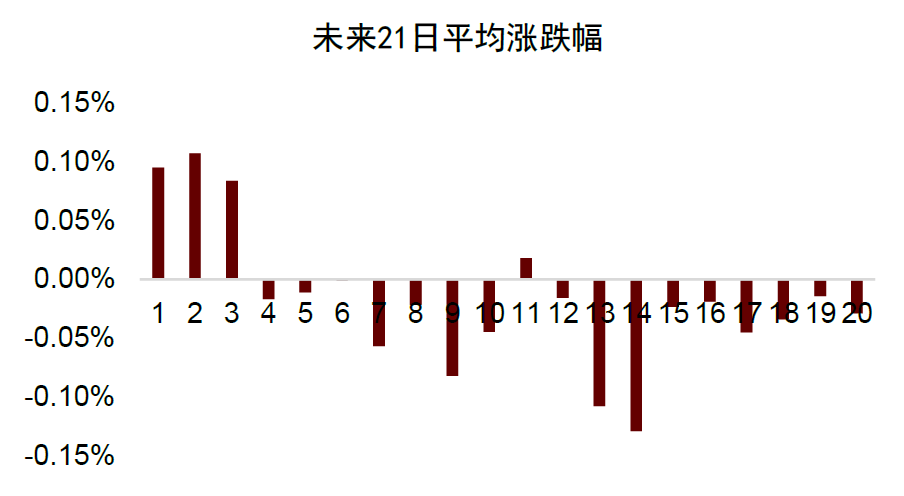

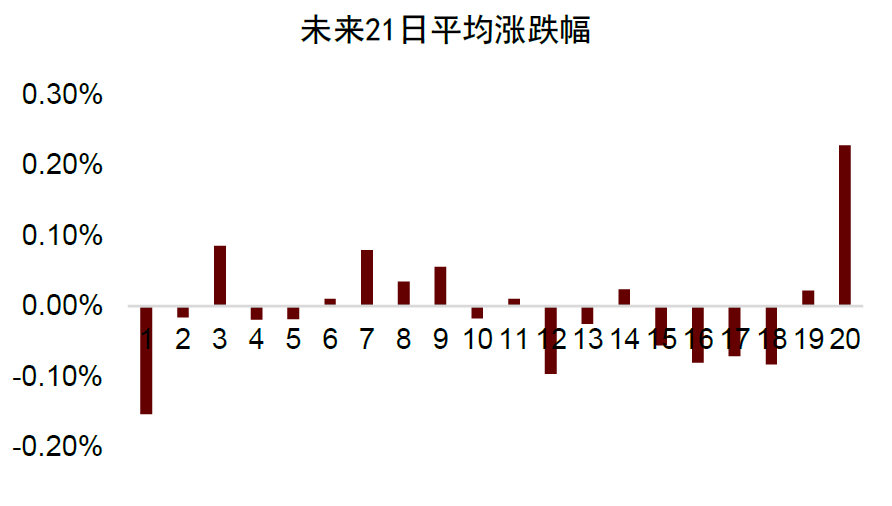

图表5:指标不同分组下资产未来21日平均日收益

资料来源:Wind,中金公司研究部。注:指标每组以0.05分位递增,资产选择南华沪铜指数

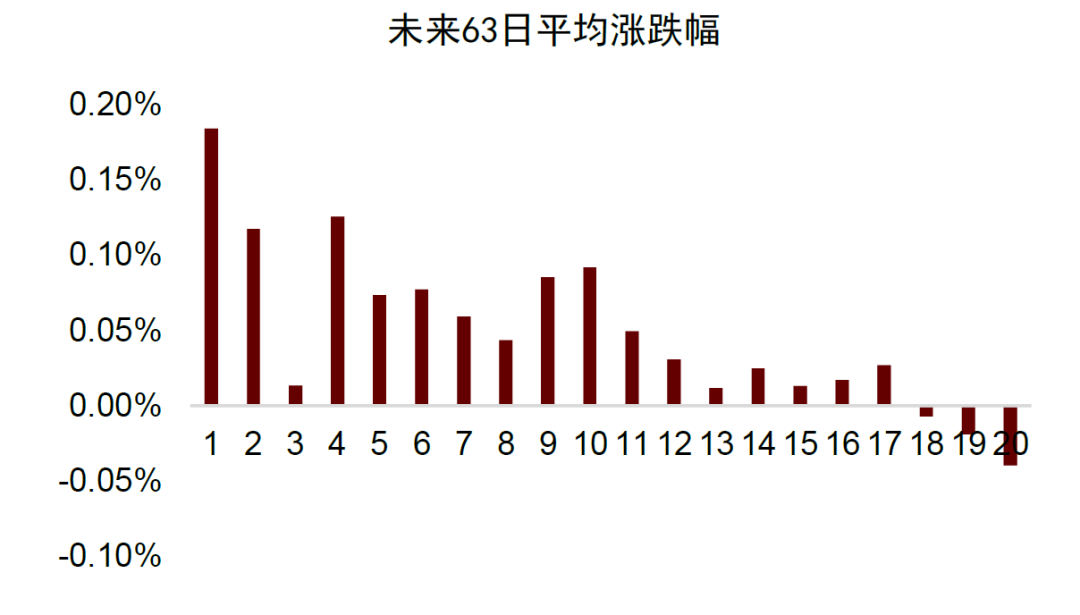

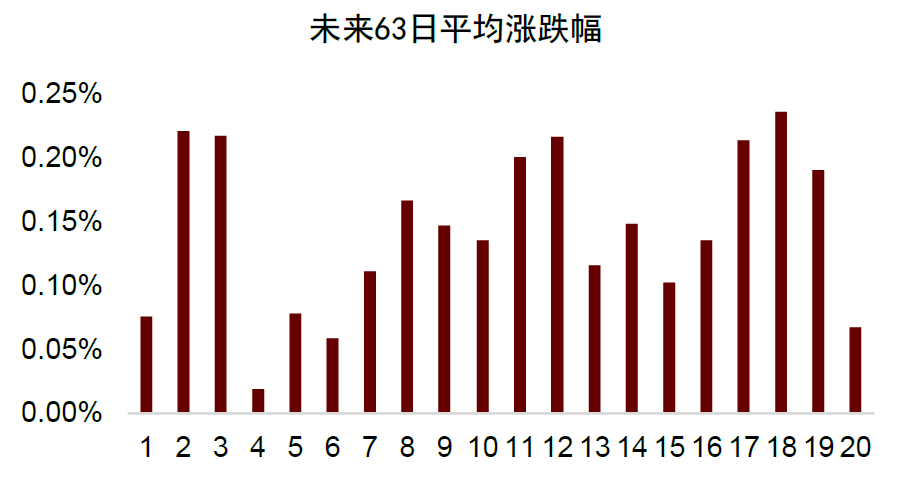

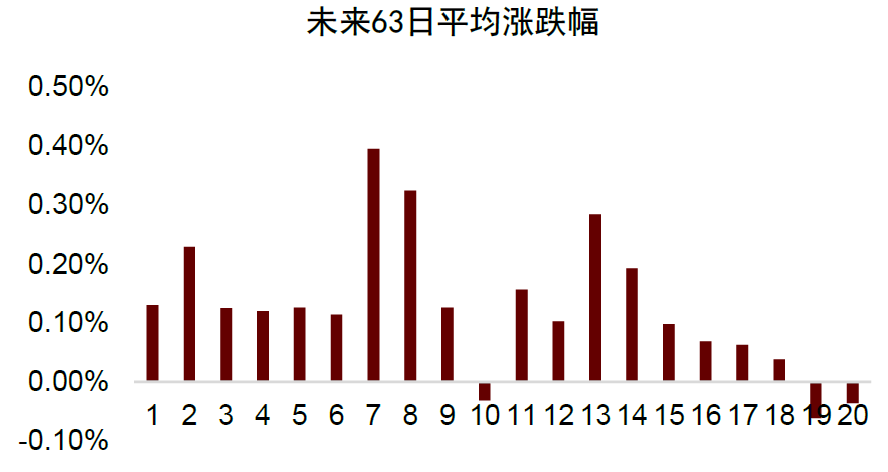

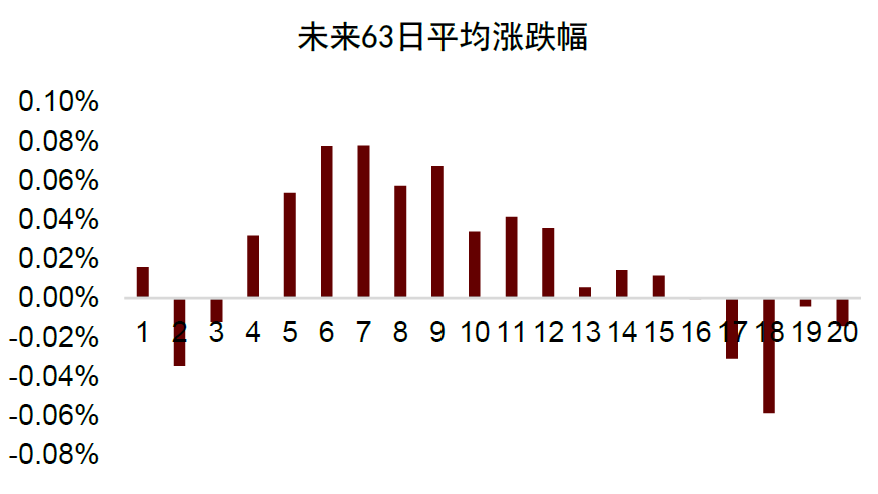

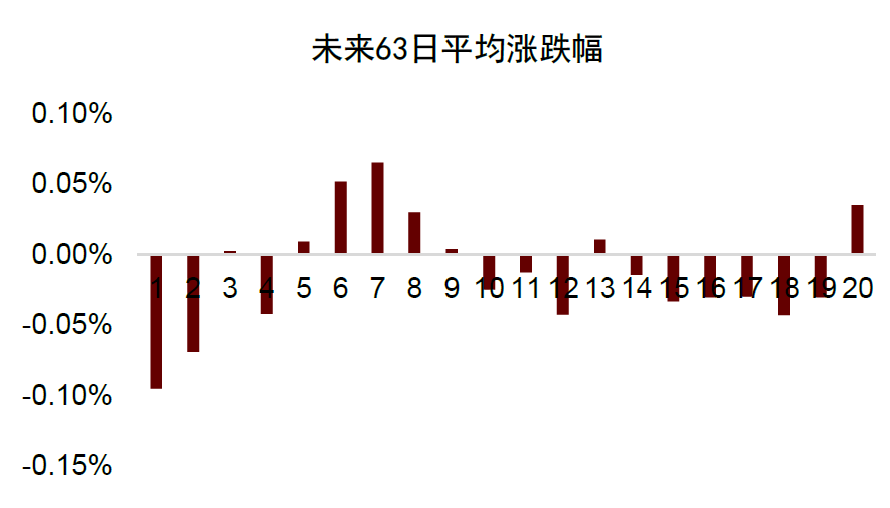

图表6:指标不同分组下资产未来63日平均日收益

资料来源:Wind,中金公司研究部。注:指标每组以0.05分位递增,资产选择南华沪铜指数

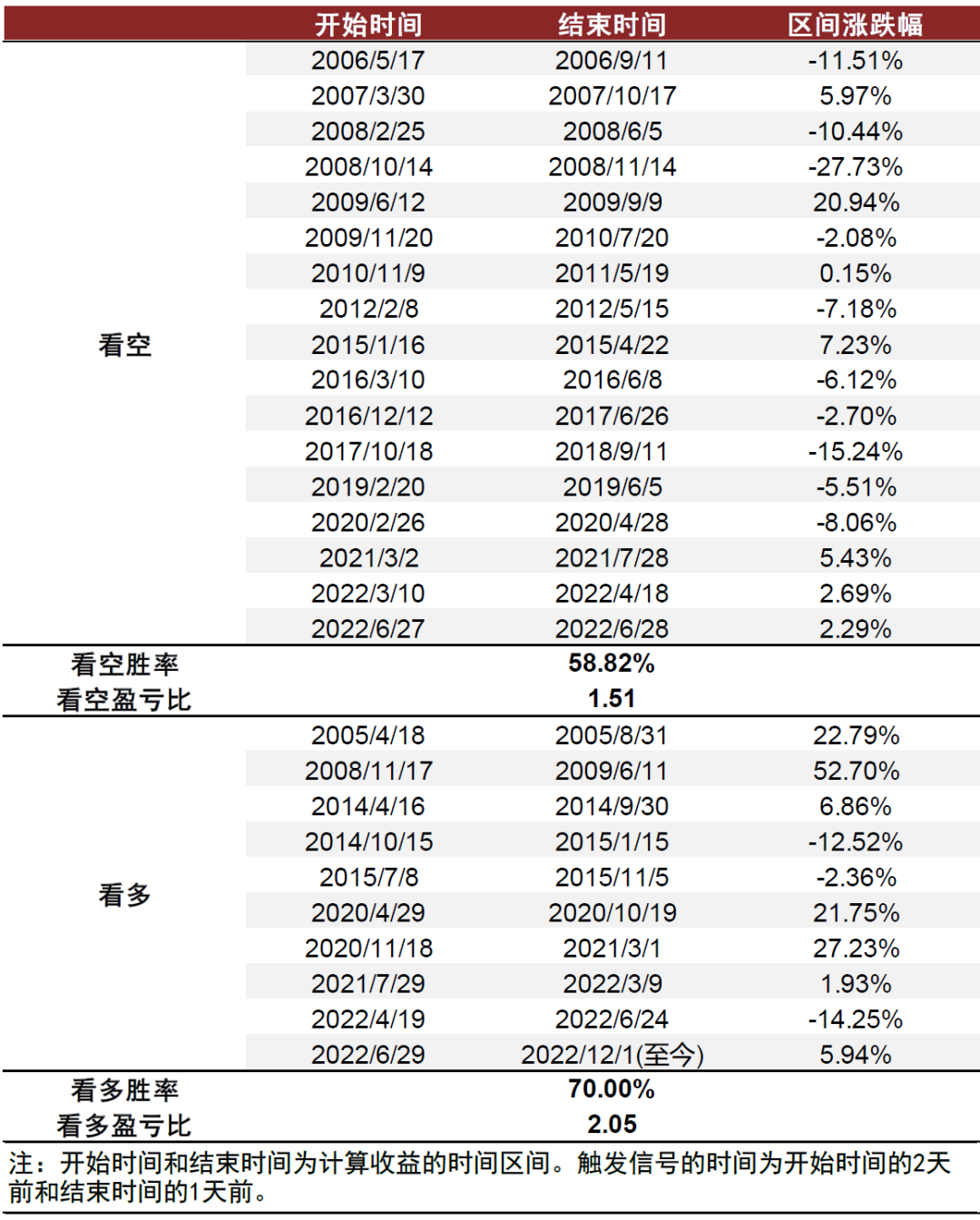

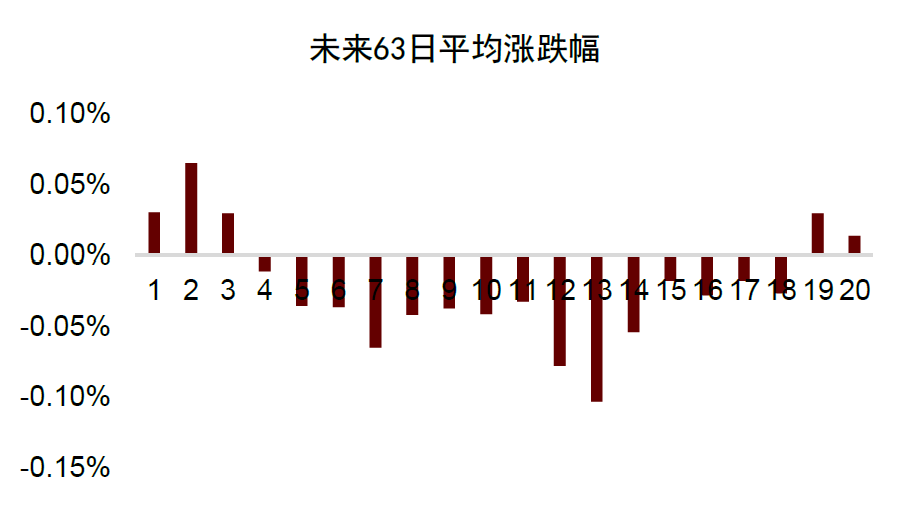

图表7:铜期货升贴水指标历次看多与看空区间收益统计

资料来源:Wind,中金公司研究部

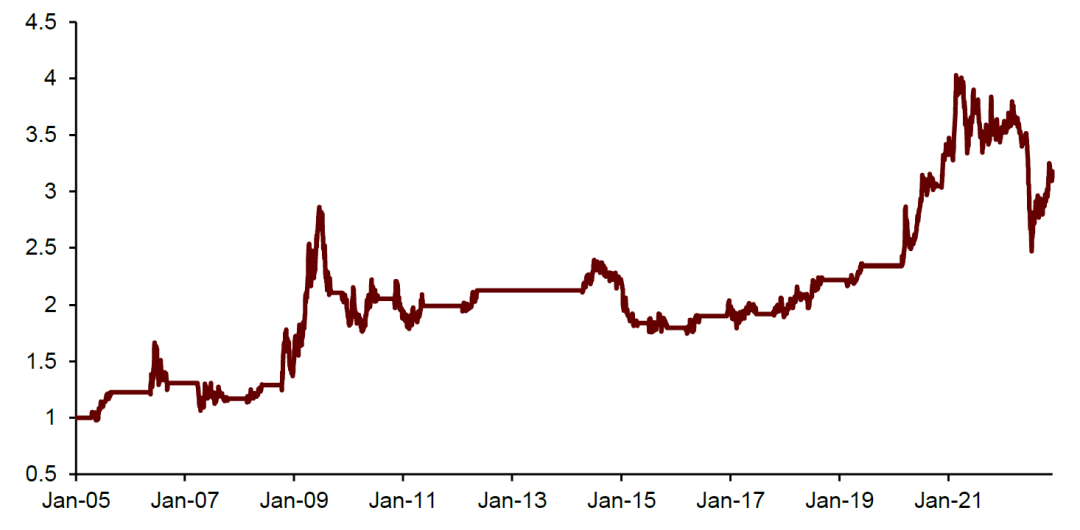

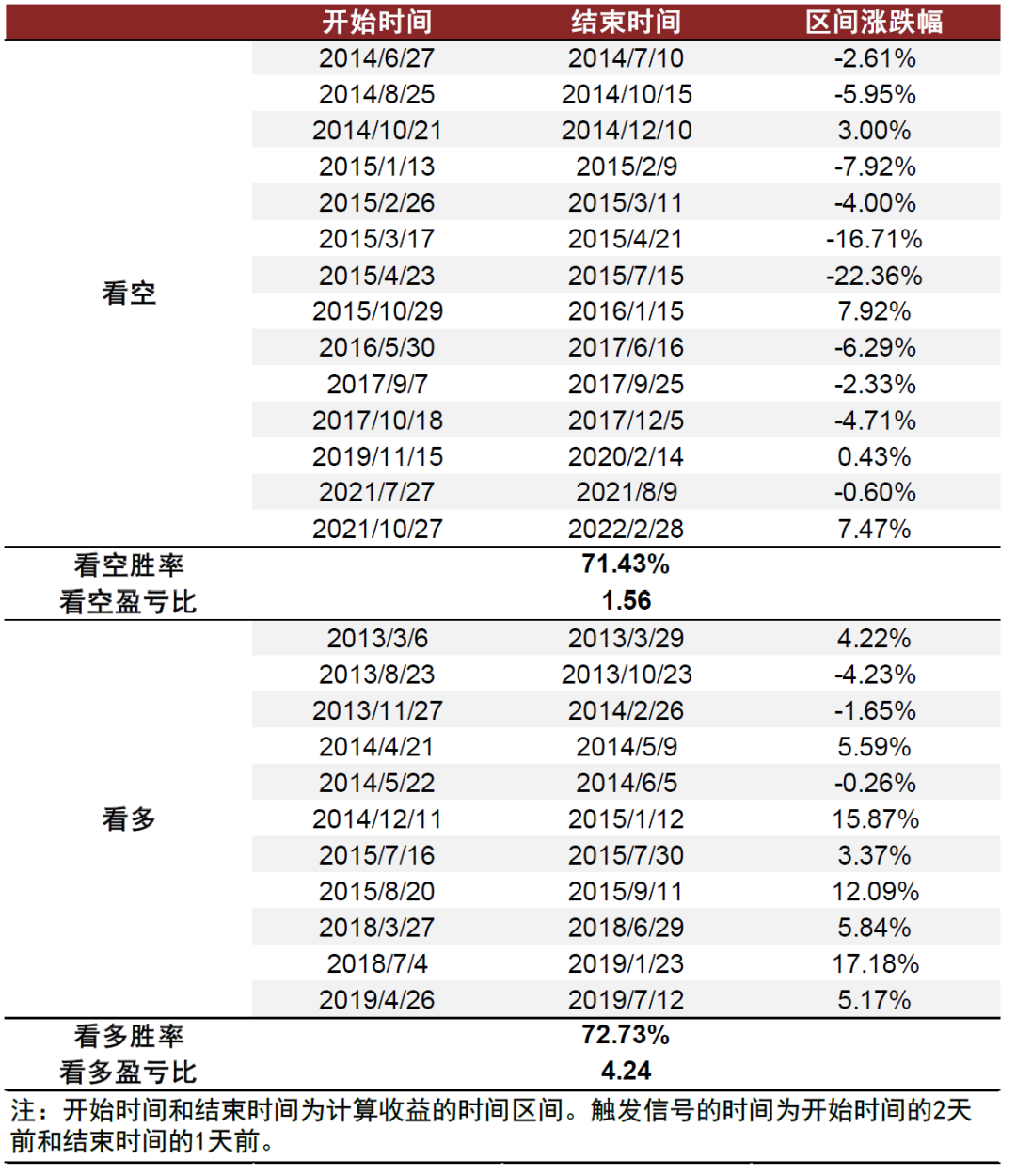

图表8:铜期货升贴水指标择时累计净值曲线

资料来源:Wind,中金公司研究部

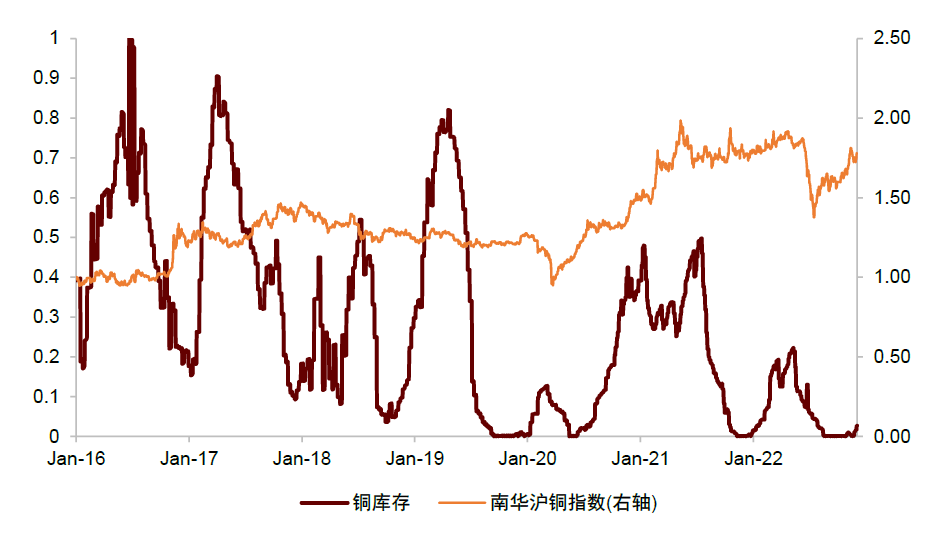

铜择时指标2:铜库存

图表9:指标历史走势

资料来源:Wind,中金公司研究部

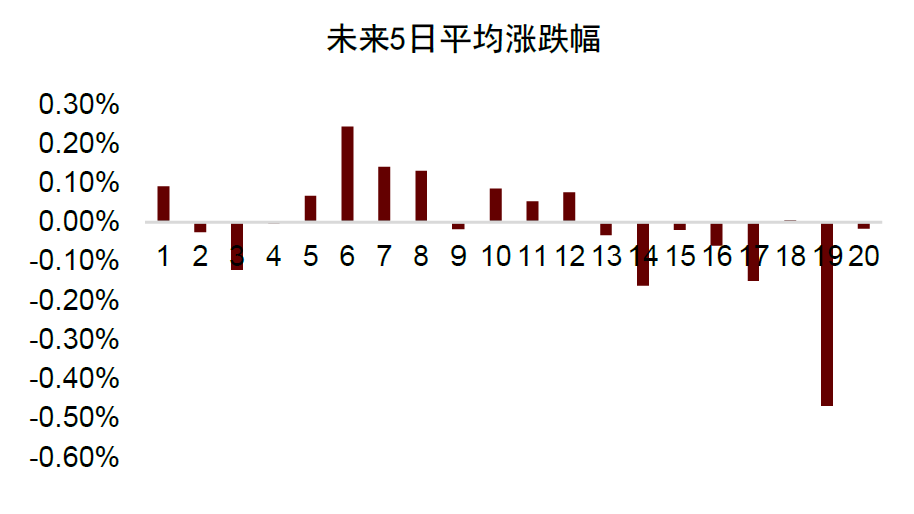

图表10:指标不同分组下资产未来5日平均日收益

资料来源:Wind,中金公司研究部。注:指标每组以0.05分位递增,资产选择南华沪铜指数

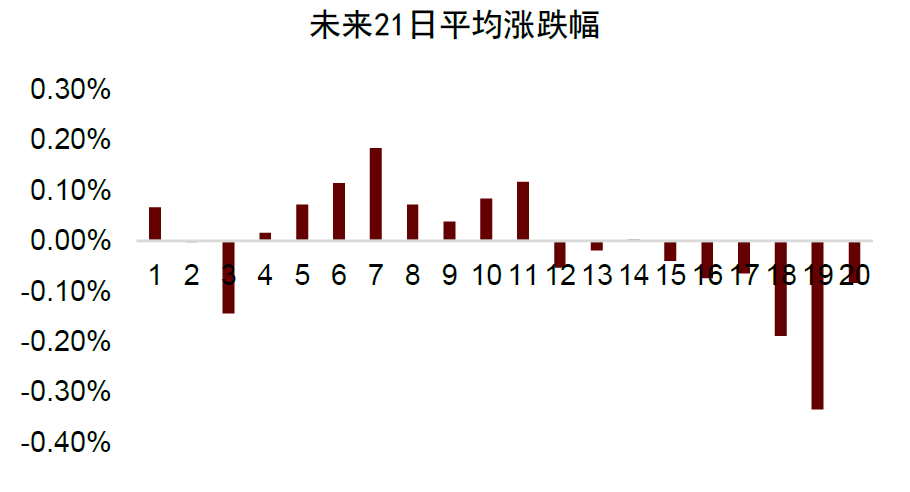

图表11:指标不同分组下资产未来21日平均日收益

资料来源:Wind,中金公司研究部。注:指标每组以0.05分位递增,资产选择南华沪铜指数

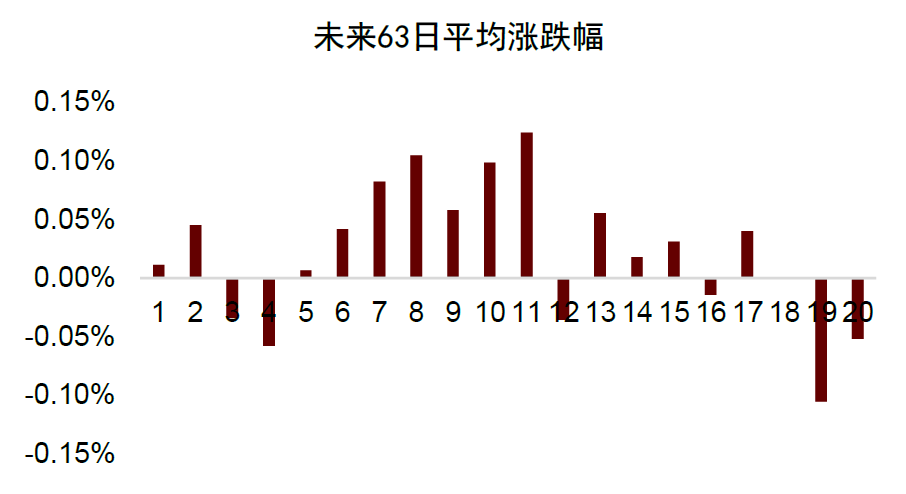

图表12:指标不同分组下资产未来63日平均日收益

资料来源:Wind,中金公司研究部。注:指标每组以0.05分位递增,资产选择南华沪铜指数

资料来源:Wind,中金公司研究部

图表14:铜库存指标择时累计净值曲线

资料来源:Wind,中金公司研究部

铜择时指标3:铜材产量

图表15:指标历史走势

资料来源:Wind,中金公司研究部

图表16:指标不同分组下资产未来5日平均日收益

资料来源:Wind,中金公司研究部。注:指标每组以0.05分位递增,资产选择南华沪铜指数

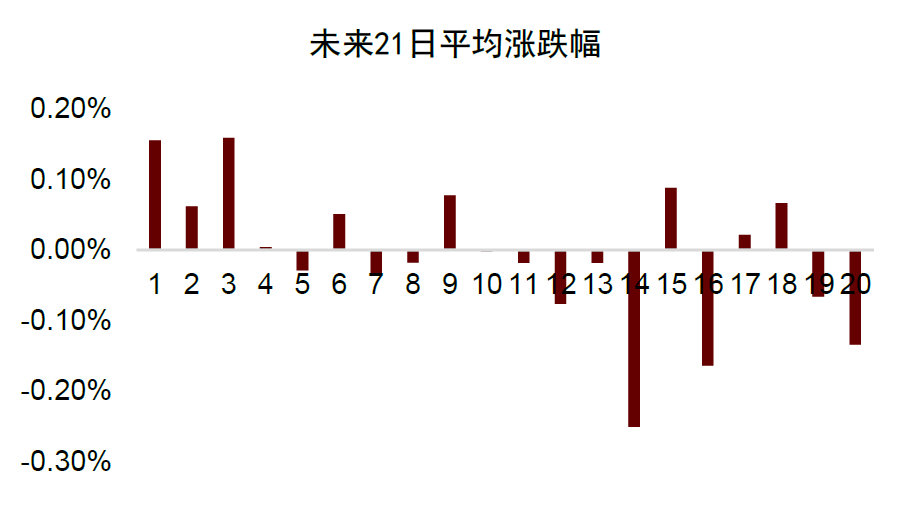

图表17:指标不同分组下资产未来21日平均日收益

资料来源:Wind,中金公司研究部。注:指标每组以0.05分位递增,资产选择南华沪铜指数

图表18:指标不同分组下资产未来63日平均日收益

资料来源:Wind,中金公司研究部。注:指标每组以0.05分位递增,资产选择南华沪铜指数

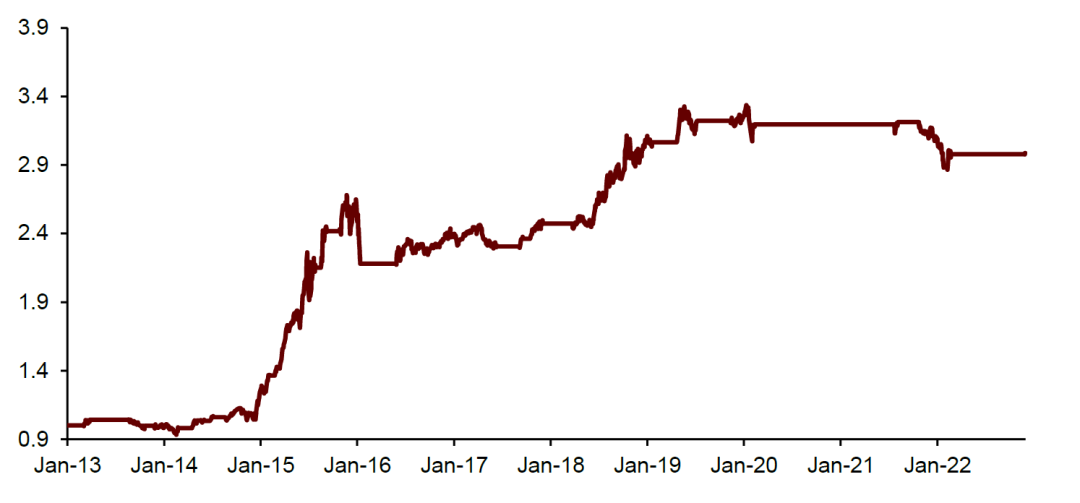

由分组柱状图可以看到,铜材产量指标在极端取值下,对沪铜未来上涨有较好判断效果,而对沪铜未来下跌的判断效果不佳,因此我们只用该指标发出沪铜的看多信号。具体来说:

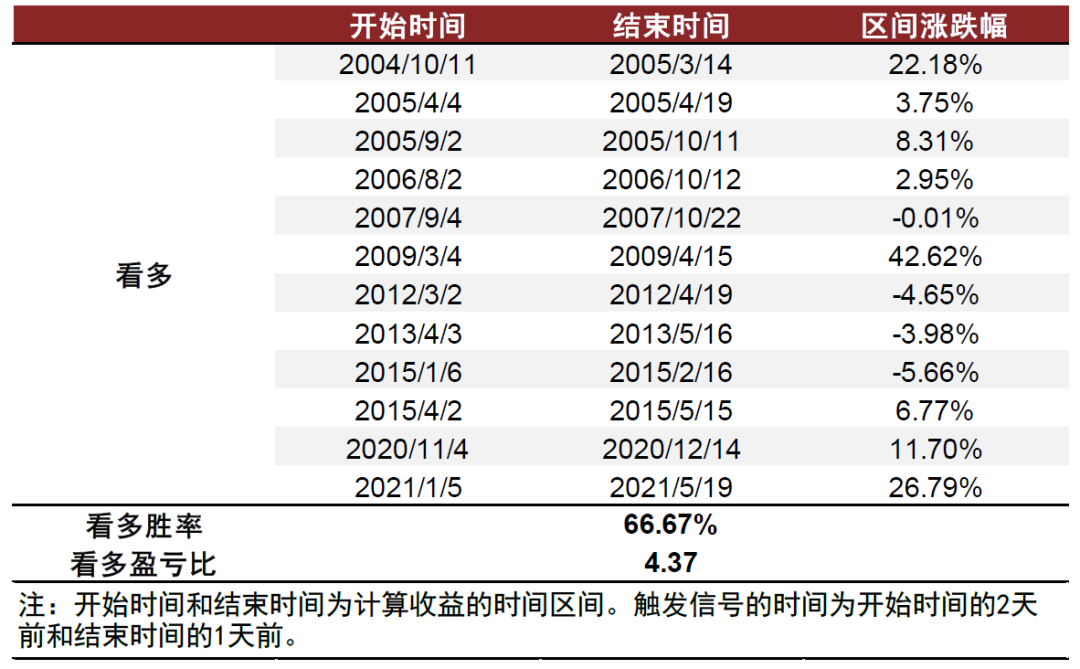

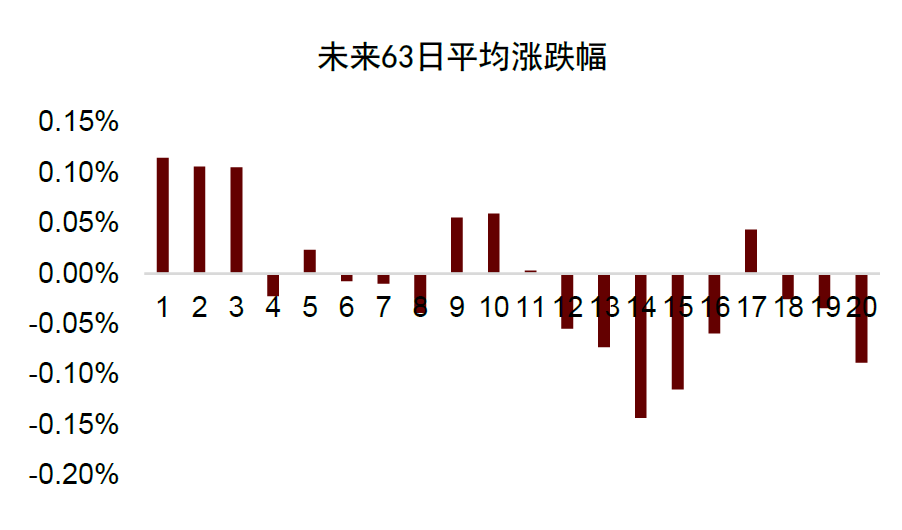

图表19:铜材产量指标历次看多与看空区间收益统计

资料来源:Wind,中金公司研究部

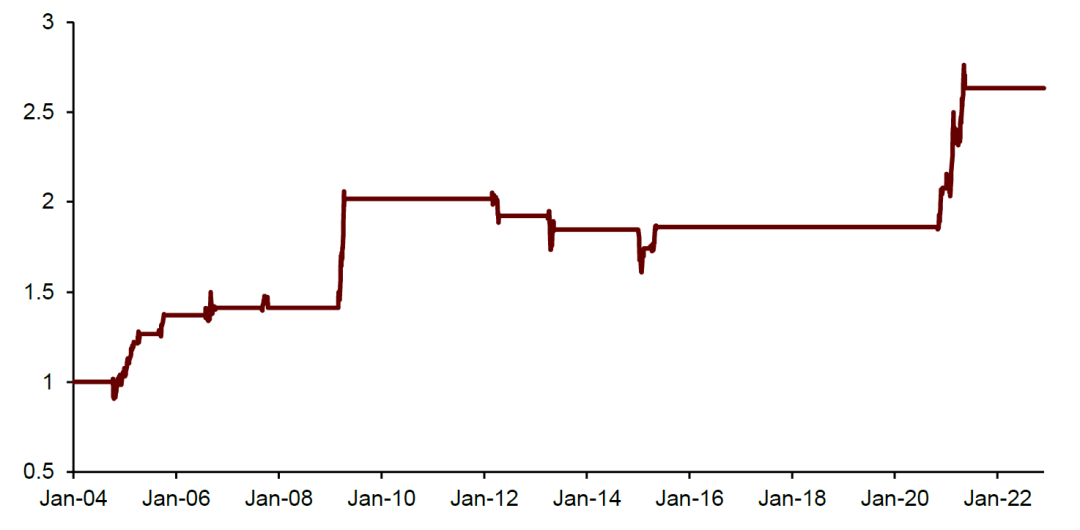

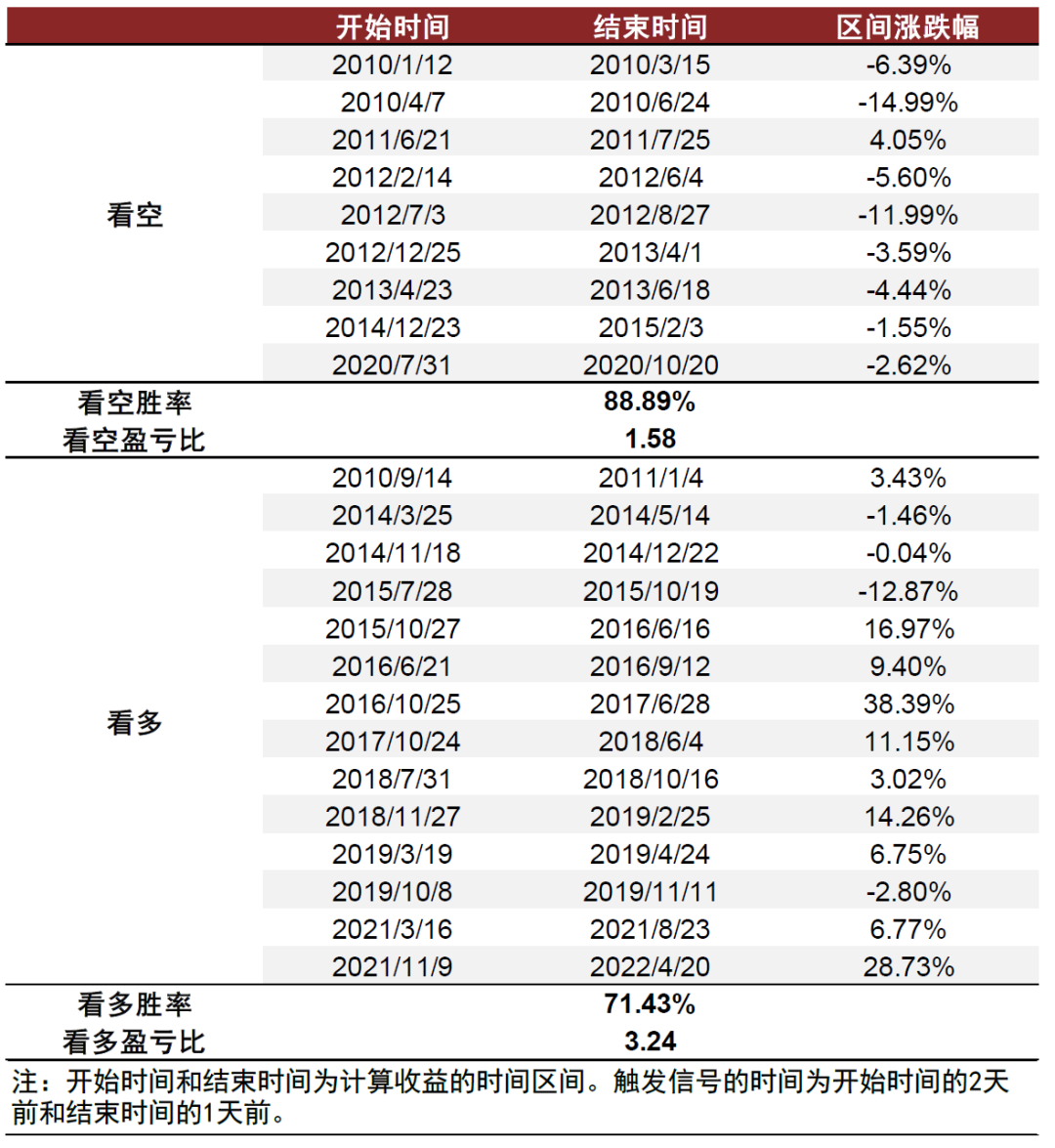

图表20:铜材产量指标择时累计净值曲线

资料来源:Wind,中金公司研究部

铜复合指标

图表21:铜复合指标历史取值情况

资料来源:Wind,中金公司研究部

图表22:铜复合指标多空择时净值曲线

资料来源:Wind,中金公司研究部

图表23:铜复合指标历次看多与看空区间收益统计

资料来源:Wind,中金公司研究部

铁矿石择时指标1:铁矿石期货升贴水

图表24:指标历史走势

资料来源:Wind,中金公司研究部

图表25:指标不同分组下资产未来5日平均日收益

资料来源:Wind,中金公司研究部。注:指标每组以0.05分位递增,资产选择南华铁矿石指数

图表26:指标不同分组下资产未来21日平均日收益

资料来源:Wind,中金公司研究部。注:指标每组以0.05分位递增,资产选择南华铁矿石指数

图表27:指标不同分组下资产未来63日平均日收益

资料来源:Wind,中金公司研究部。注:指标每组以0.05分位递增,资产选择南华铁矿石指数

图表28:铁矿石期货升贴水指标历次看多与看空区间收益统计

资料来源:Wind,中金公司研究部

图表29:铁矿石期货升贴水指标择时累计净值曲线

资料来源:Wind,中金公司研究部

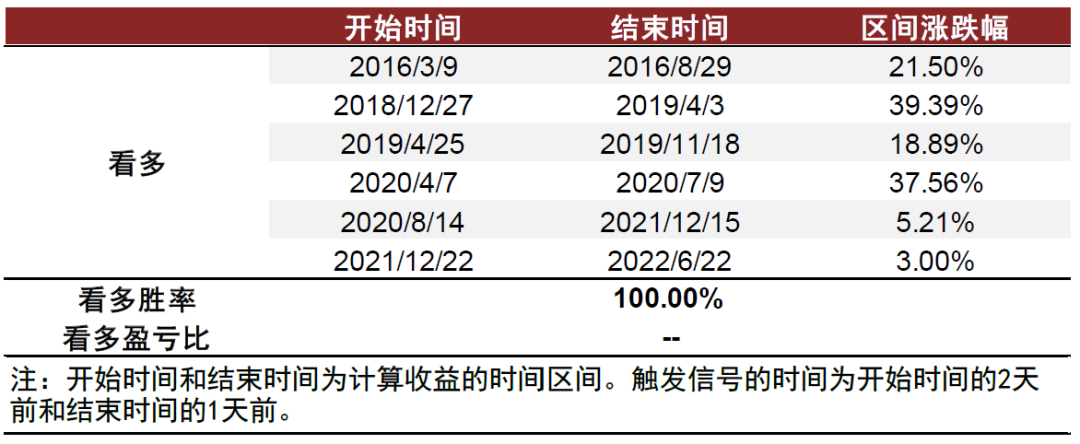

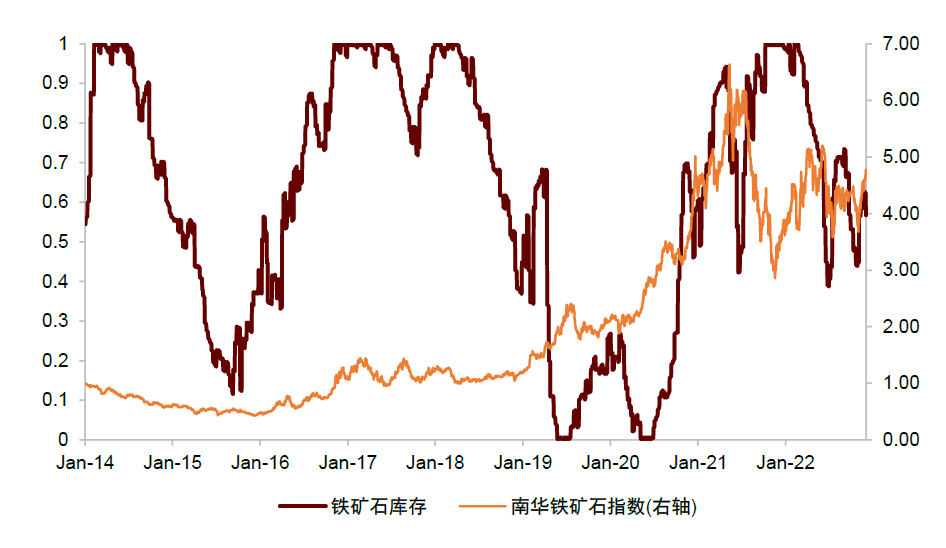

铁矿石择时指标2:铁矿石库存

图表30:指标历史走势

资料来源:Wind,中金公司研究部。注:指标每组以0.05分位递增,资产选择南华铁矿石指数

图表31:指标不同分组下资产未来5日平均日收益

资料来源:Wind,中金公司研究部。注:指标每组以0.05分位递增,资产选择南华铁矿石指数

图表32:指标不同分组下资产未来21日平均日收益

资料来源:Wind,中金公司研究部。注:指标每组以0.05分位递增,资产选择南华铁矿石指数

图表33:指标不同分组下资产未来63日平均日收益

资料来源:Wind,中金公司研究部。注:指标每组以0.05分位递增,资产选择南华铁矿石指数

图表34:铁矿石库存指标历次看多与看空区间收益统计

资料来源:Wind,中金公司研究部

图表35:铁矿石库存指标择时累计净值曲线

资料来源:Wind,中金公司研究部

铁矿石择时指标3:铁矿石开工率

图表36:指标历史走势

资料来源:Wind,中金公司研究部

图表37:指标不同分组下资产未来5日平均日收益

资料来源:Wind,中金公司研究部。注:指标每组以0.05分位递增,资产选择南华铁矿石指数

图表38:指标不同分组下资产未来21日平均日收益

资料来源:Wind,中金公司研究部。注:指标每组以0.05分位递增,资产选择南华铁矿石指数

图表39:指标不同分组下资产未来63日平均日收益

资料来源:Wind,中金公司研究部。注:指标每组以0.05分位递增,资产选择南华铁矿石指数

图表40:铁矿石开工率指标历次看多与看空区间收益统计

资料来源:Wind,中金公司研究部

图表41:铁矿石开工率指标择时累计净值曲线

资料来源:Wind,中金公司研究部

铁矿石复合指标

图表42:铁矿石复合指标历史取值情况

资料来源:Wind,中金公司研究部

图表43:铁矿石复合指标多空择时净值曲线

资料来源:Wind,中金公司研究部

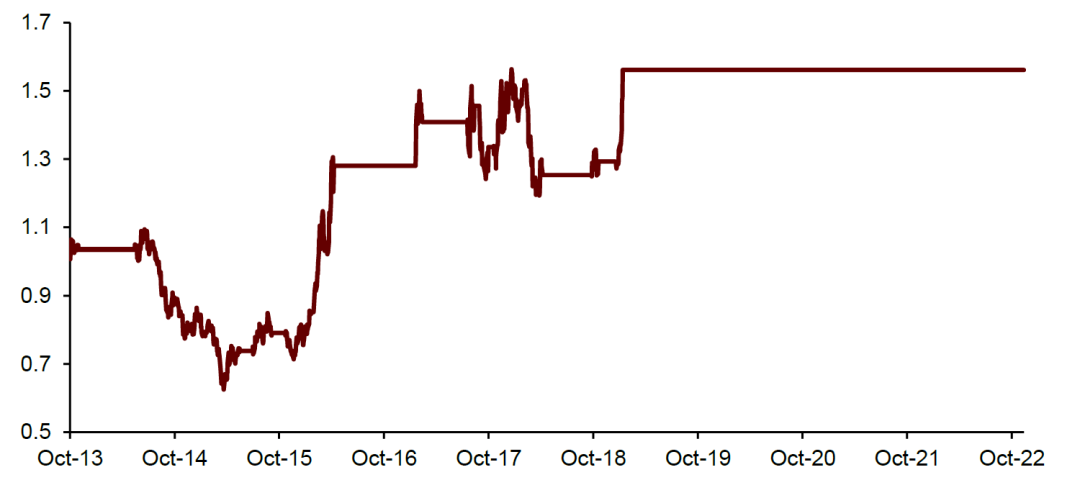

图表44:铁矿石复合指标单多择时净值曲线

资料来源:Wind,中金公司研究部

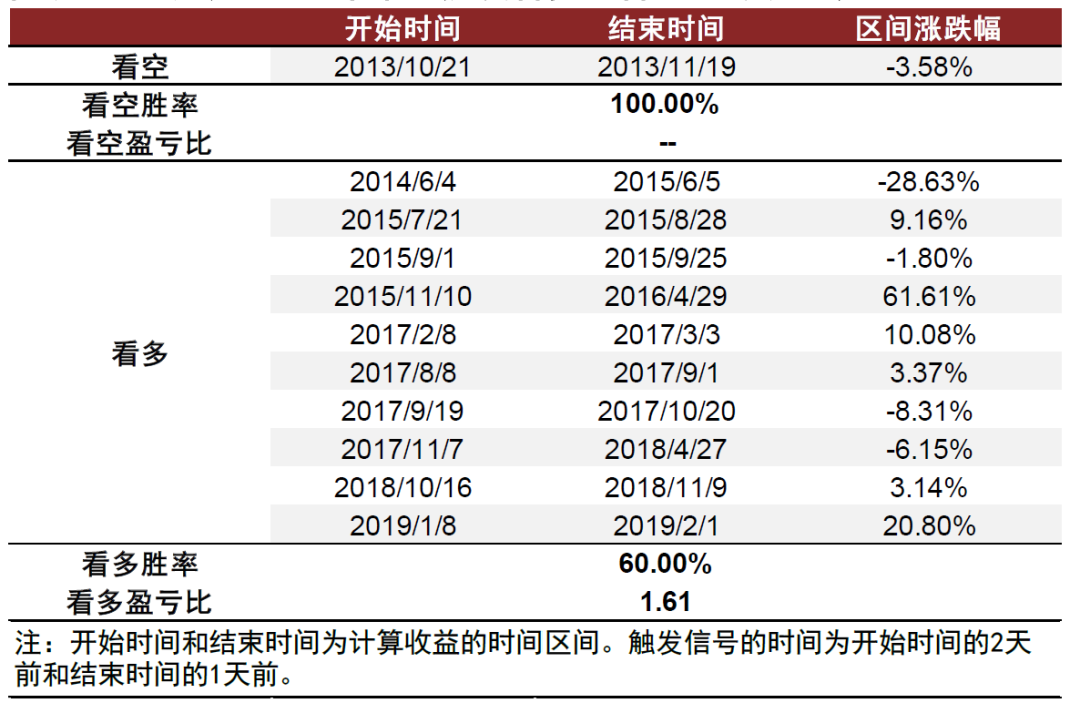

图表45:铁矿石复合指标历次看多与看空区间收益统计

资料来源:Wind,中金公司研究部

螺纹钢择时指标1:螺纹钢期货升贴水

图表46:指标历史走势

资料来源:Wind,中金公司研究部

图表47:指标不同分组下资产未来5日平均日收益

资料来源:Wind,中金公司研究部。注:指标每组以0.05分位递增,资产选择南华螺纹钢指数

图表48:指标不同分组下资产未来21日平均日收益

资料来源:Wind,中金公司研究部。注:指标每组以0.05分位递增,资产选择南华螺纹钢指数

图表49:指标不同分组下资产未来63日平均日收益

资料来源:Wind,中金公司研究部。注:指标每组以0.05分位递增,资产选择南华螺纹钢指数

由分组柱状图可以看到,螺纹钢期货升贴水指标在极端取值下,对螺纹钢未来长期涨跌具有相对更好的预测效果。出于此考虑,我们通过以下方式构建南华螺纹钢指数的择时策略:

图表50:螺纹钢期货升贴水指标历次看多与看空区间收益统计

资料来源:Wind,中金公司研究部

图表51:螺纹钢期货升贴水指标择时累计净值曲线

资料来源:Wind,中金公司研究部

螺纹钢择时指标2:螺纹钢库存

图表52:指标历史走势

资料来源:Wind,中金公司研究部

图表53:指标不同分组下资产未来5日平均日收益

资料来源:Wind,中金公司研究部。注:指标每组以0.05分位递增,资产选择南华螺纹钢指数

图表54:指标不同分组下资产未来21日平均日收益

资料来源:Wind,中金公司研究部。注:指标每组以0.05分位递增,资产选择南华螺纹钢指数

图表55:指标不同分组下资产未来63日平均日收益

资料来源:Wind,中金公司研究部。注:指标每组以0.05分位递增,资产选择南华螺纹钢指数

由分组柱状图可以看到,螺纹钢库存指标在极端取值下,对螺纹钢未来短期涨跌具有相对更好的预测效果。出于此考虑,我们通过以下方式构建南华螺纹钢指数的择时策略:

图表56:螺纹钢库存指标历次看多与看空区间收益统计

资料来源:Wind,中金公司研究部

图表57:螺纹钢库存指标择时累计净值曲线

资料来源:Wind,中金公司研究部

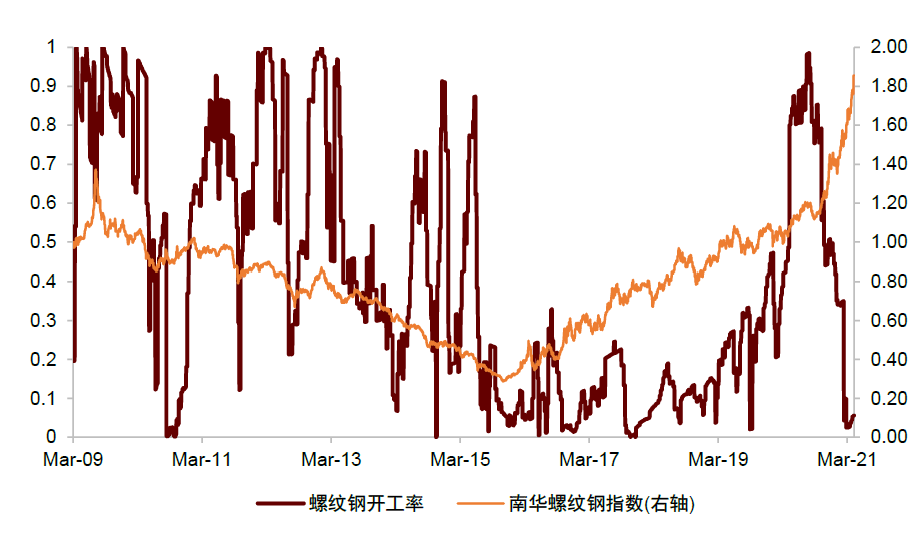

螺纹钢择时指标3:螺纹钢开工率

图表58:指标历史走势

资料来源:Wind,中金公司研究部

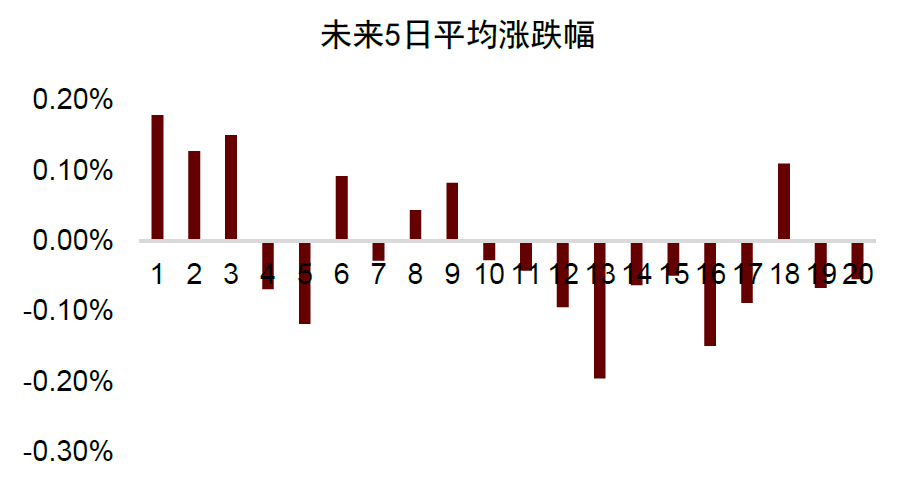

图表59:指标不同分组下资产未来5日平均日收益

资料来源:Wind,中金公司研究部。注:指标每组以0.05分位递增,资产选择南华螺纹钢指数

图表60:指标不同分组下资产未来21日平均日收益

资料来源:Wind,中金公司研究部。注:指标每组以0.05分位递增,资产选择南华螺纹钢指数

图表61:指标不同分组下资产未来63日平均日收益

资料来源:Wind,中金公司研究部。注:指标每组以0.05分位递增,资产选择南华螺纹钢指数

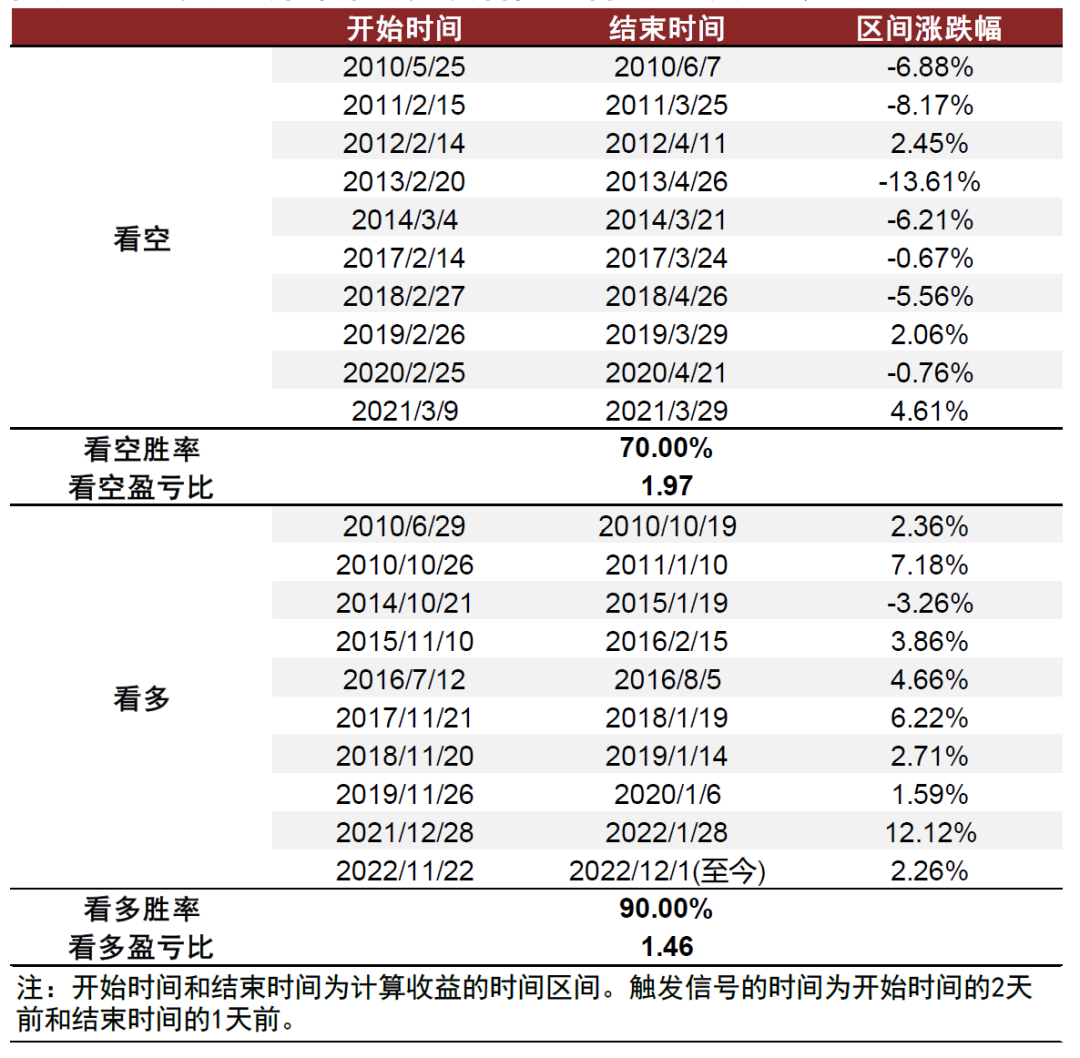

图表62:螺纹钢开工率指标历次看多与看空区间收益统计

资料来源:Wind,中金公司研究部

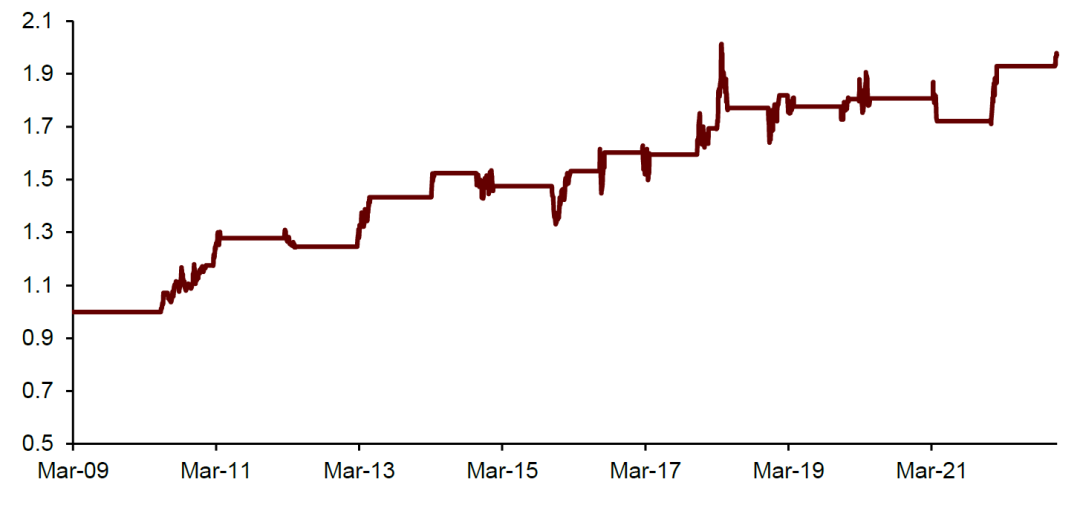

图表63:螺纹钢开工率指标择时累计净值曲线

资料来源:Wind,中金公司研究部

螺纹钢复合指标

图表64:螺纹钢复合指标历史取值情况

资料来源:Wind,中金公司研究部

图表65:螺纹钢复合指标多空择时净值曲线

资料来源:Wind,中金公司研究部

图表66:螺纹钢复合指标历次看多与看空区间收益统计

资料来源:Wind,中金公司研究部

南华商品指数择时指标1:工业企业产成品存货

图表67:指标历史走势

资料来源:Wind,中金公司研究部

图表68:指标不同分组下资产未来5日平均日收益

资料来源:Wind,中金公司研究部。注:指标每组以0.05分位递增,资产选择南华商品指数

图表69:指标不同分组下资产未来21日平均日收益

资料来源:Wind,中金公司研究部。注:指标每组以0.05分位递增,资产选择南华商品指数

图表70:指标不同分组下资产未来63日平均日收益

资料来源:Wind,中金公司研究部。注:指标每组以0.05分位递增,资产选择南华商品指数

由分组柱状图可以看到,工业企业产成品存货指标在极端取值下,对商品未来的上涨具有较好判断效果,对下跌判断相对一般。出于此考虑,我们仅使用该指标发出南华商品指数的看多信号:

图表71:工业企业产成品存货指标历次看多与看空区间收益统计

资料来源:Wind,中金公司研究部

图表72:工业企业产成品存货指标择时累计净值曲线

资料来源:Wind,中金公司研究部

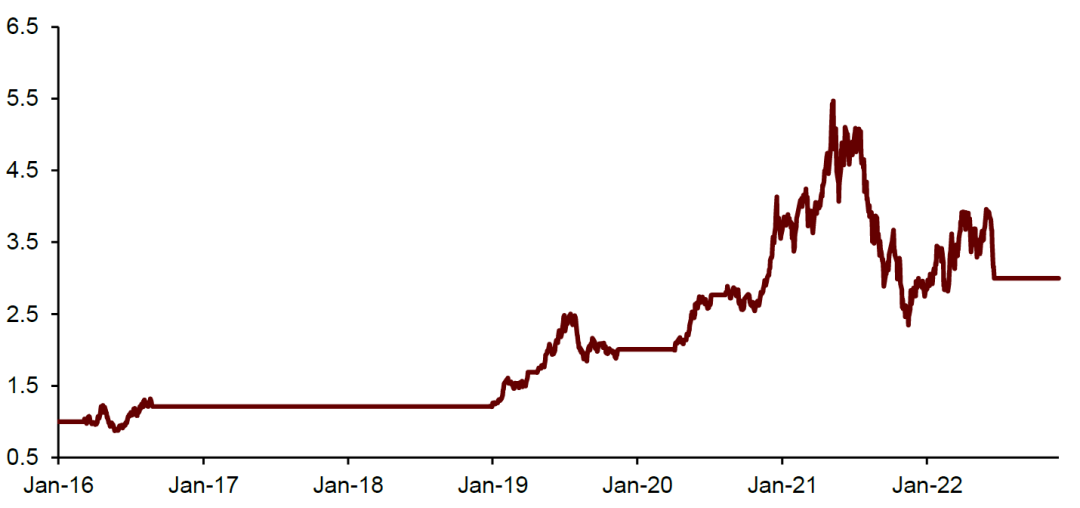

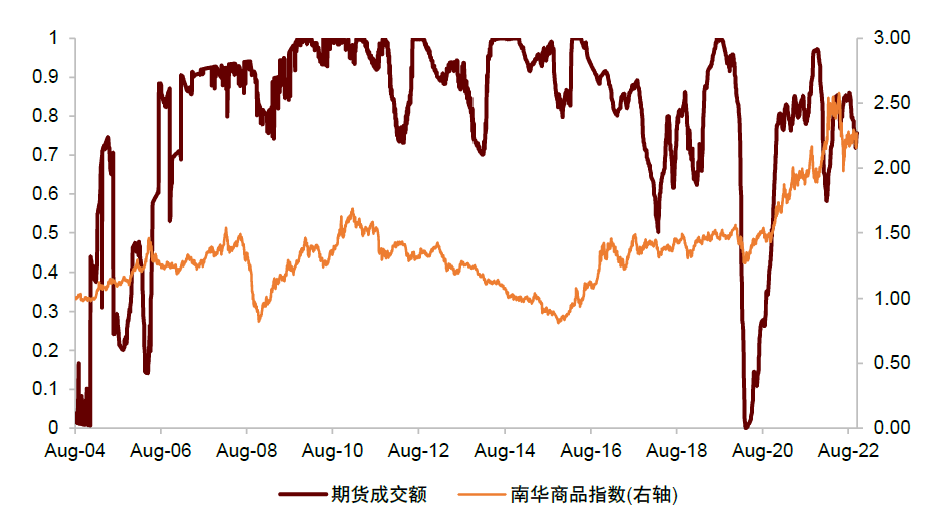

南华商品指数择时指标2:期货成交额

图表73:指标历史走势

资料来源:Wind,中金公司研究部

图表74:指标不同分组下资产未来5日平均日收益

资料来源:Wind,中金公司研究部。注:指标每组以0.05分位递增,资产选择南华商品指数

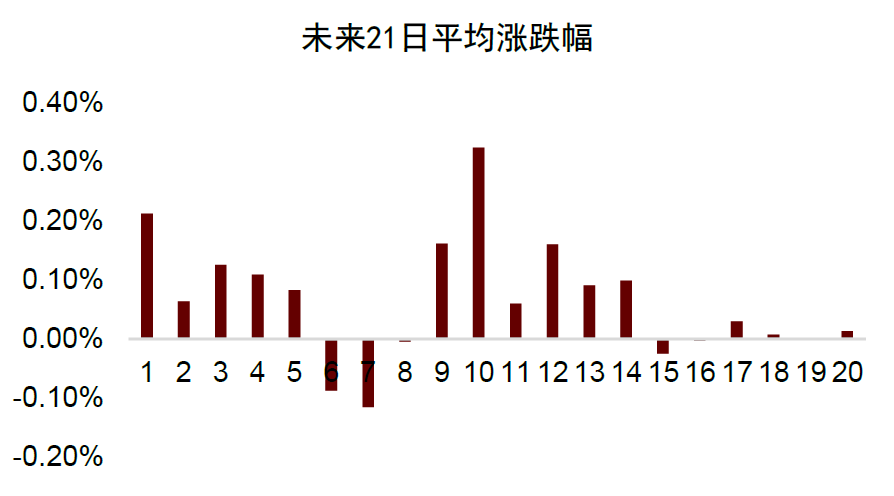

图表75:指标不同分组下资产未来21日平均日收益

资料来源:Wind,中金公司研究部。注:指标每组以0.05分位递增,资产选择南华商品指数

图表76:指标不同分组下资产未来63日平均日收益

资料来源:Wind,中金公司研究部。注:指标每组以0.05分位递增,资产选择南华商品指数

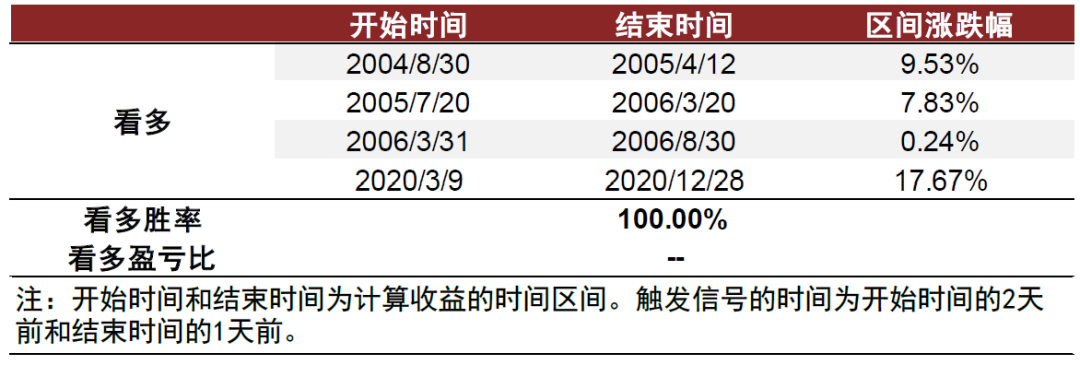

由分组柱状图可以看到,期货成交额指标在极端取值下,对商品未来的上涨具有较好判断效果,对下跌判断相对一般。出于此考虑,我们仅使用该指标发出南华商品指数的看多信号:

图表77:期货成交额指标历次看多与看空区间收益统计

资料来源:Wind,中金公司研究部

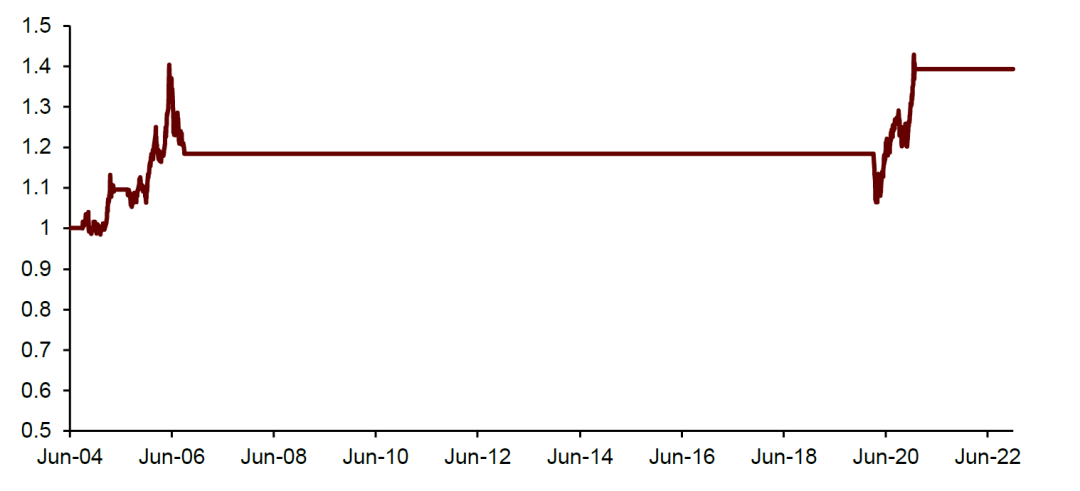

图表78:期货成交额指标择时累计净值曲线

资料来源:Wind,中金公司研究部

南华商品指数复合指标

图表79:南华商品指数复合指标构建流程

资料来源:中金公司研究部

图表80:南华商品指数复合指标历史取值

资料来源:中金公司研究部

图表81:南华商品指数复合指标历次看多与看空区间收益统计

资料来源:Wind,中金公司研究部

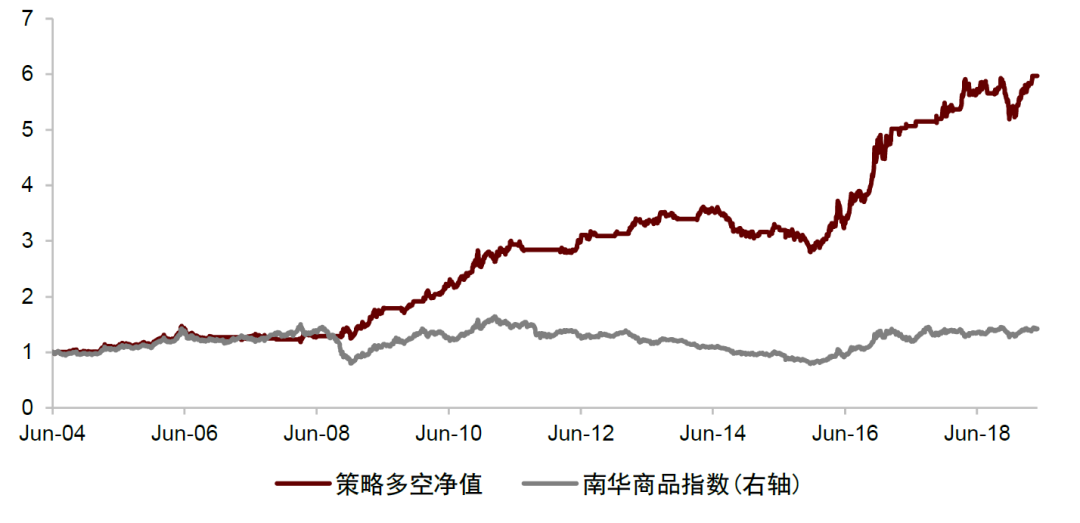

图表82:南华商品指数复合指标多空择时净值曲线

资料来源:Wind,中金公司研究部

可转债左侧择时指标

可转债具有亏损有限且收益无限的期权特征,同时具有转股和纯债两个维度的属性。因此我们分别从描述可转债相对价格的转债溢价率和描述可转债期权特征的隐含波动率两个角度,构建可转债的左侧择时指标。

图表83:可转债左侧指标汇总

资料来源:Wind,中金公司研究部

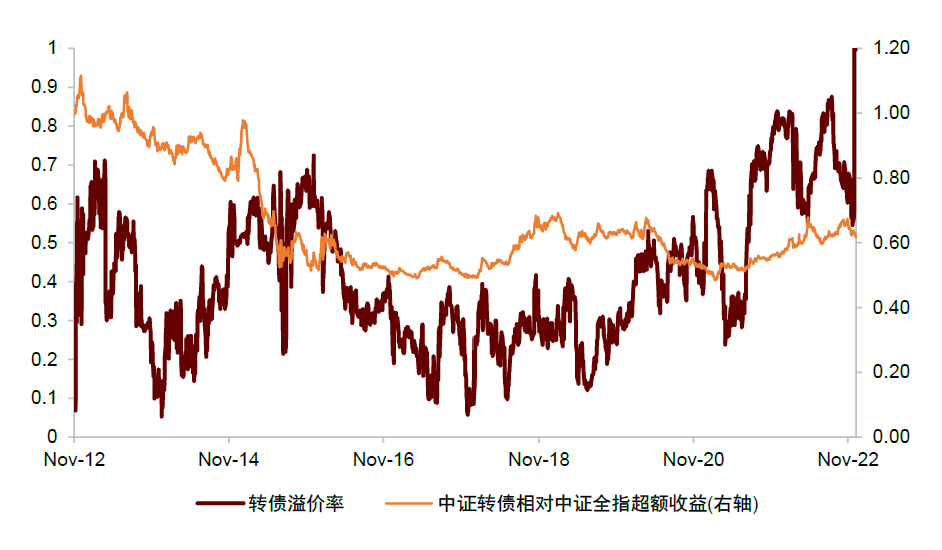

可转债择时指标1:转债溢价率

图表84:指标历史走势

资料来源:Wind,中金公司研究部

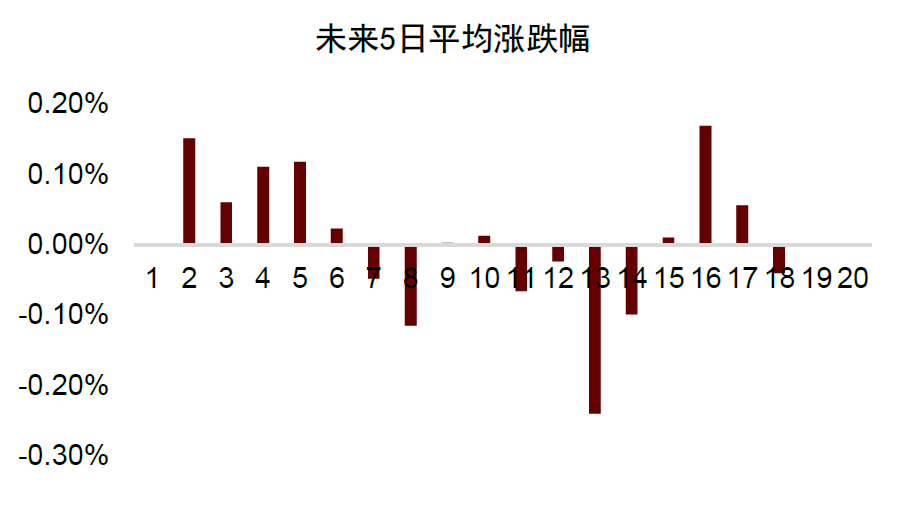

图表85:指标不同分组下资产未来5日平均日收益

资料来源:Wind,中金公司研究部。注:指标每组以0.05分位递增,资产选择中证转债相对中证全指超额收益

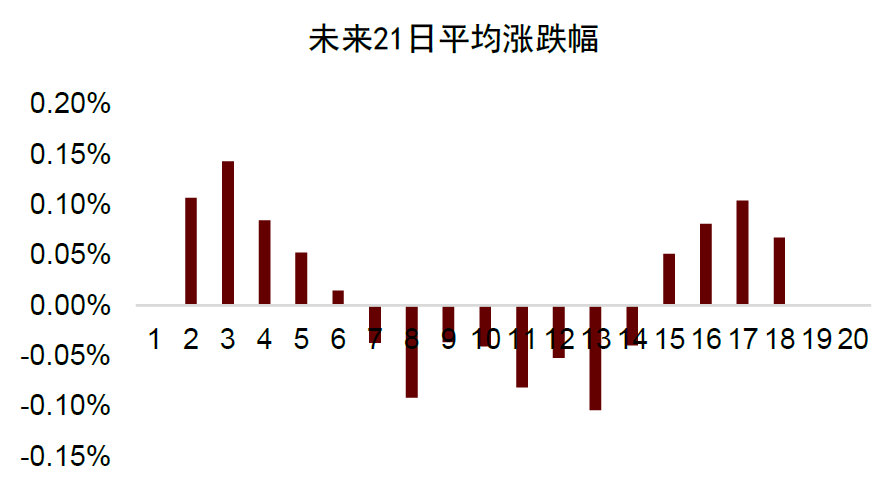

图表86:指标不同分组下资产未来21日平均日收益

资料来源:Wind,中金公司研究部。注:指标每组以0.05分位递增,资产选择中证转债相对中证全指超额收益

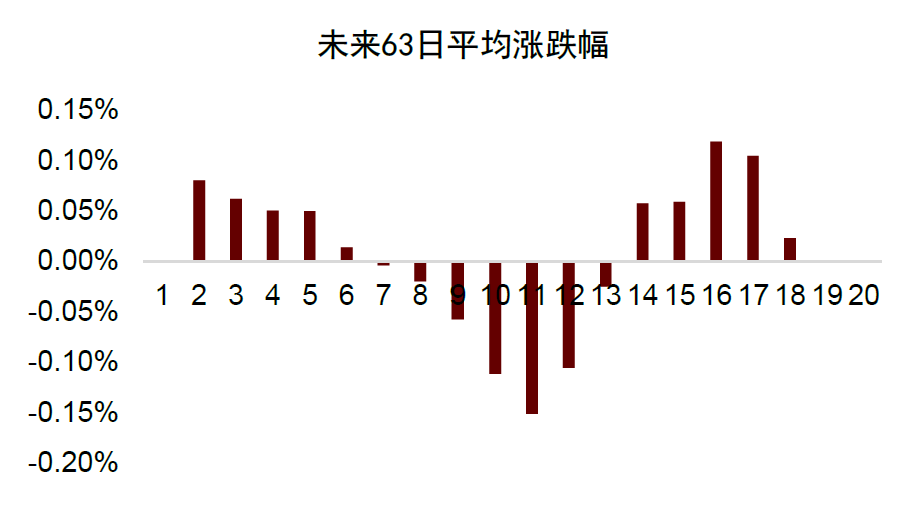

图表87:指标不同分组下资产未来63日平均日收益

资料来源:Wind,中金公司研究部。注:指标每组以0.05分位递增,资产选择中证转债相对中证全指超额收益

由分组柱状图可以看到,转债溢价率指标在极端取值下,对中证转债超额收益未来的上行具有较好预测效果,而对于其未来下跌判断效果较差。出于此考虑,我们通过以下方式构建中证转债超额收益的择时策略:

图表88:转债溢价率指标历次看多与看空区间收益统计

资料来源:Wind,中金公司研究部

图表89:转债溢价率指标择时累计净值曲线

资料来源:Wind,中金公司研究部

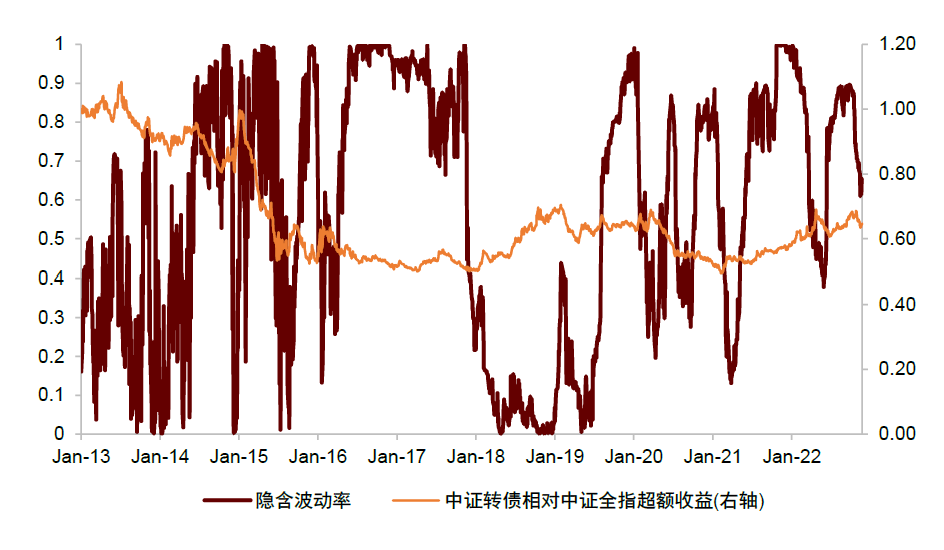

可转债择时指标2:隐含波动率

图表90:指标历史走势

资料来源:Wind,中金公司研究部

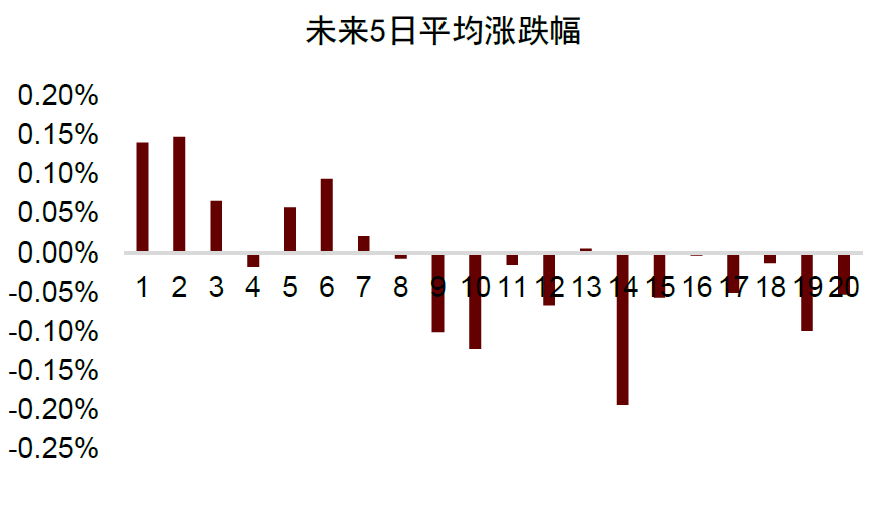

图表91:指标不同分组下资产未来5日平均日收益

资料来源:Wind,中金公司研究部。注:指标每组以0.05分位递增,资产选择中证转债相对中证全指超额收益

图表92:指标不同分组下资产未来21日平均日收益

资料来源:Wind,中金公司研究部。注:指标每组以0.05分位递增,资产选择中证转债相对中证全指超额收益

图表93:指标不同分组下资产未来63日平均日收益

资料来源:Wind,中金公司研究部。注:指标每组以0.05分位递增,资产选择中证转债相对中证全指超额收益

由分组柱状图可以看到,隐含波动率指标在极端取值下,对中证转债超额收益未来短期与中期的涨跌均具有较好预测效果。本文以短期为例,来展示隐含波动率指标的择时策略构建方法:

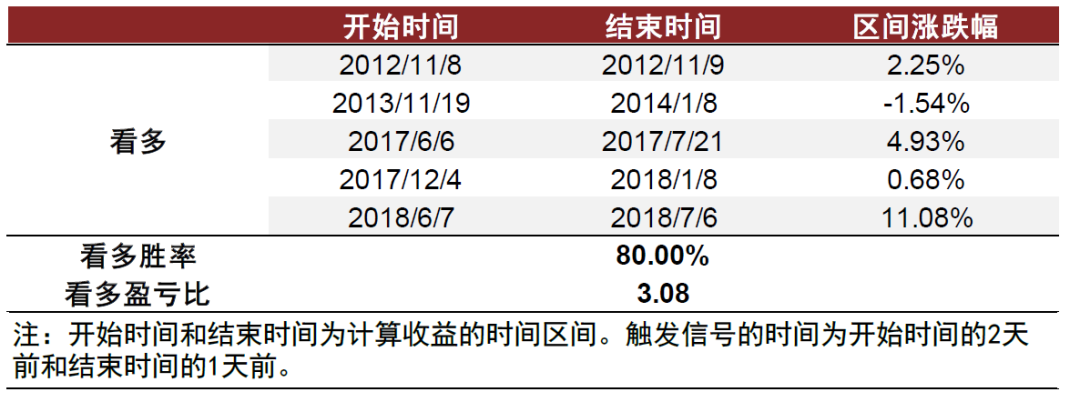

图表94:隐含波动率指标历次看多与看空区间收益统计

资料来源:Wind,中金公司研究部

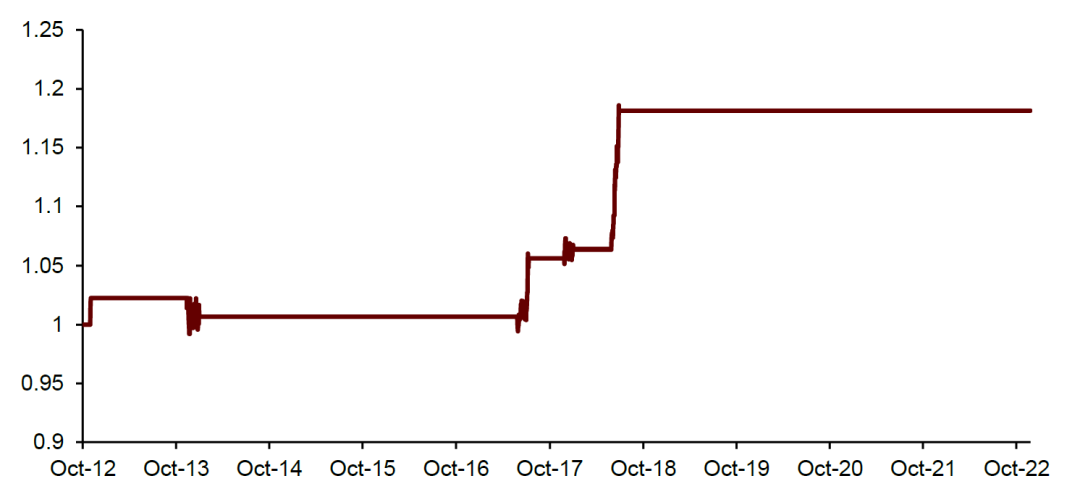

图表95:隐含波动率指标择时累计净值曲线

资料来源:Wind,中金公司研究部

可转债复合指标

图表96:可转债复合指标历史取值情况

资料来源:Wind,中金公司研究部

图表97:可转债复合指标多空择时净值曲线

资料来源:Wind,中金公司研究部

图表98:可转债复合指标历次看多与看空区间收益统计

资料来源:Wind,中金公司研究部

港股左侧择时指标

图表99:港股左侧指标汇总

资料来源:Wind,中金公司研究部

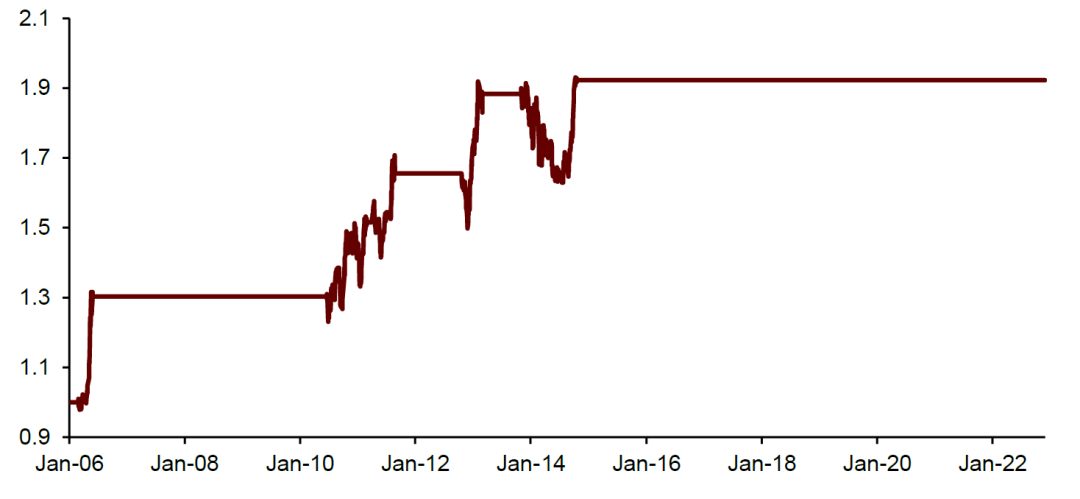

港股择时指标1:AH溢价率

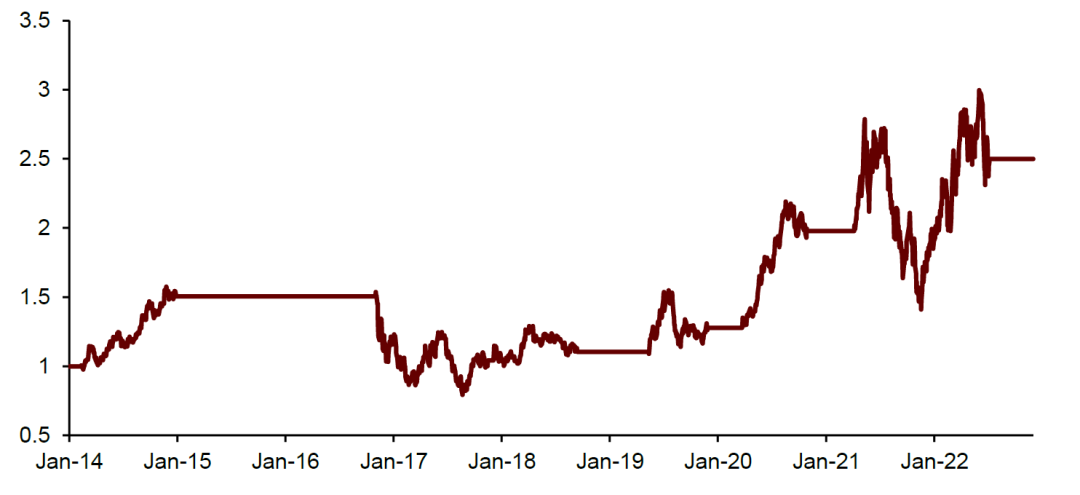

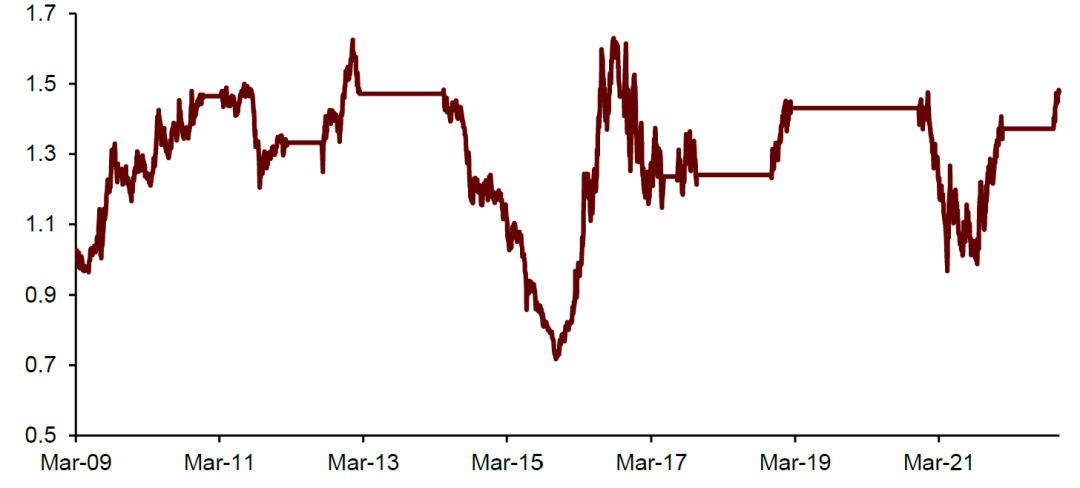

图表100:指标历史走势

资料来源:Wind,中金公司研究部

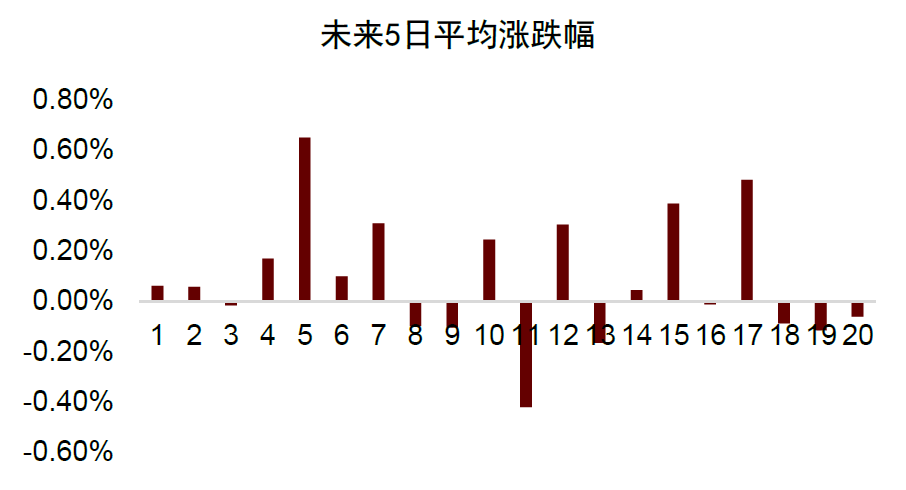

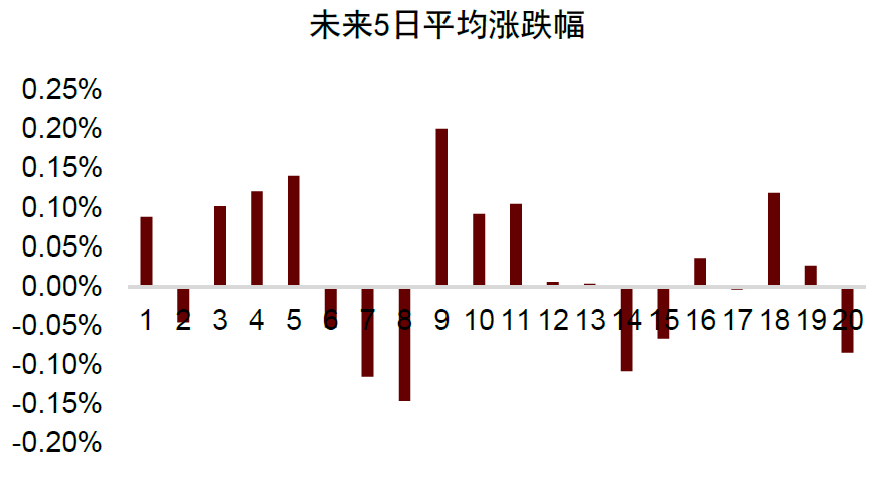

图表101:指标不同分组下资产未来5日平均日收益

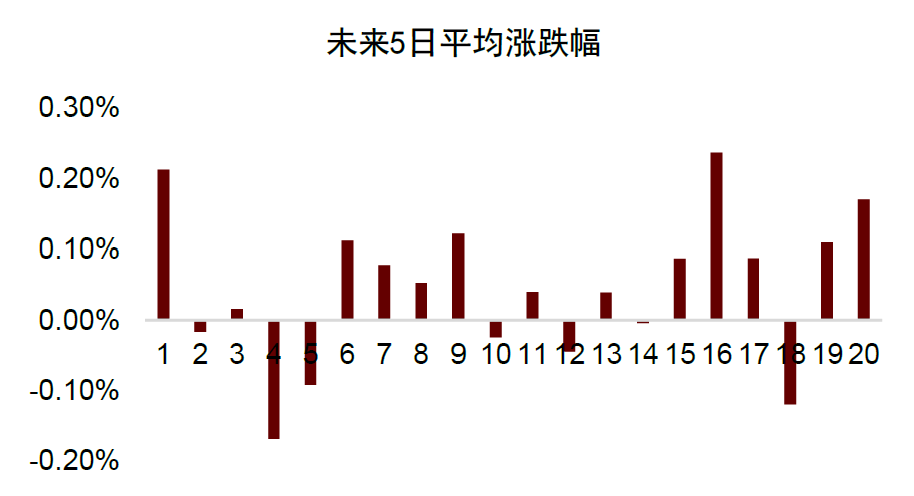

资料来源:Wind,中金公司研究部。注:指标每组以0.05分位递增,资产选择恒生指数相对沪深300超额收益

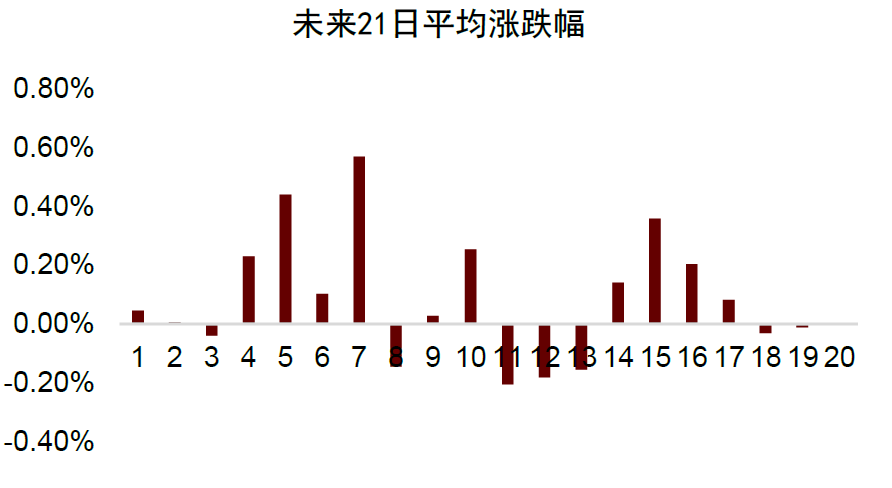

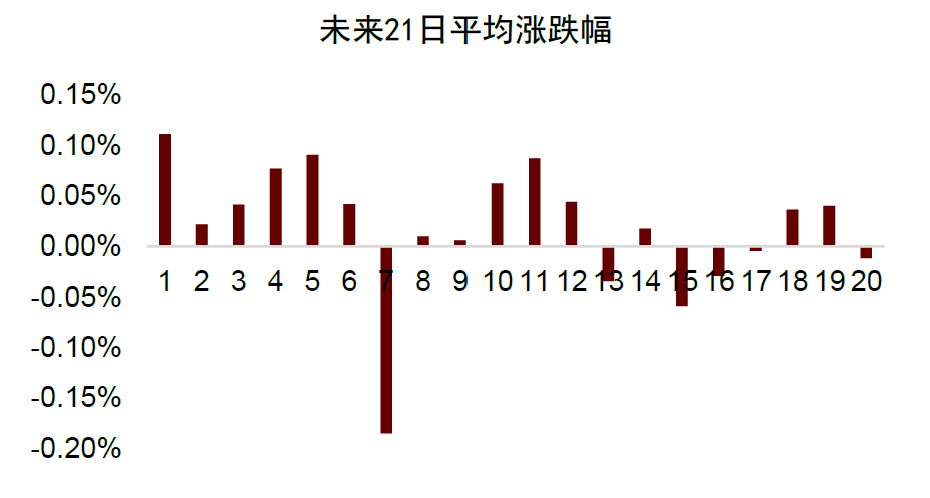

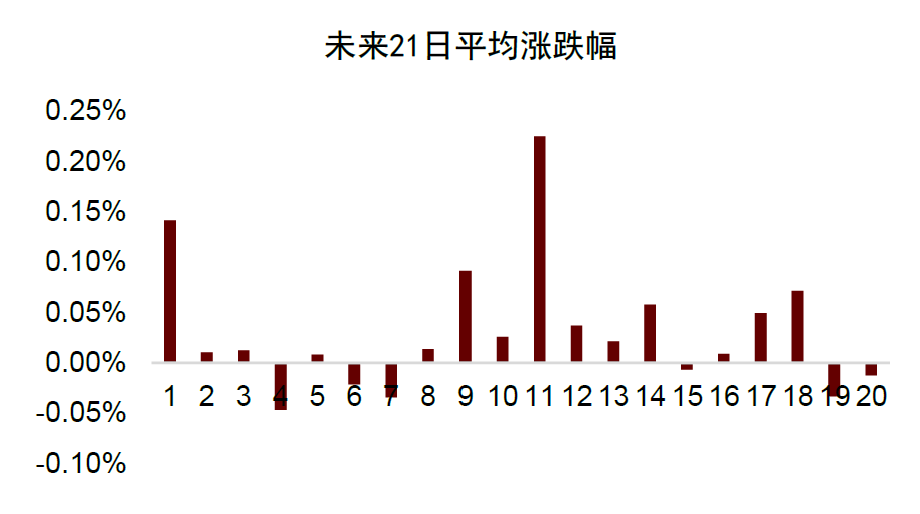

图表102:指标不同分组下资产未来21日平均日收益

资料来源:Wind,中金公司研究部。注:指标每组以0.05分位递增,资产选择恒生指数相对沪深300超额收益

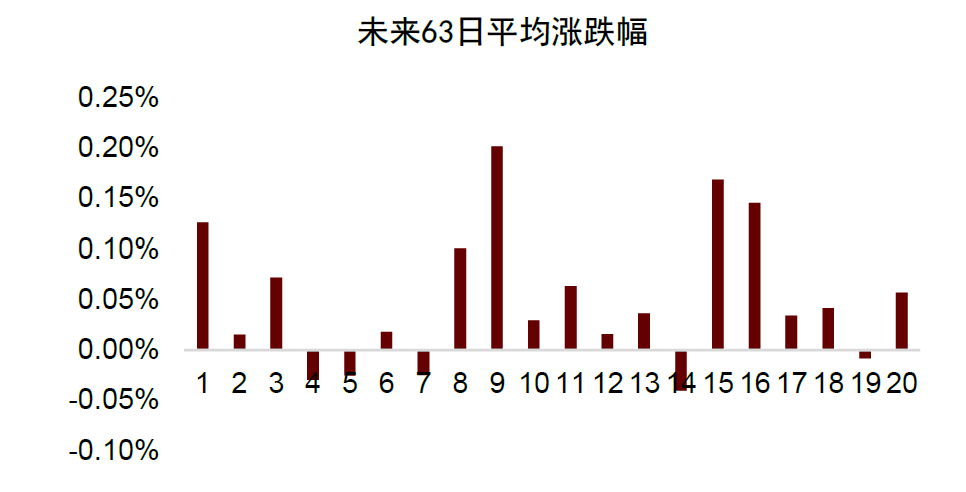

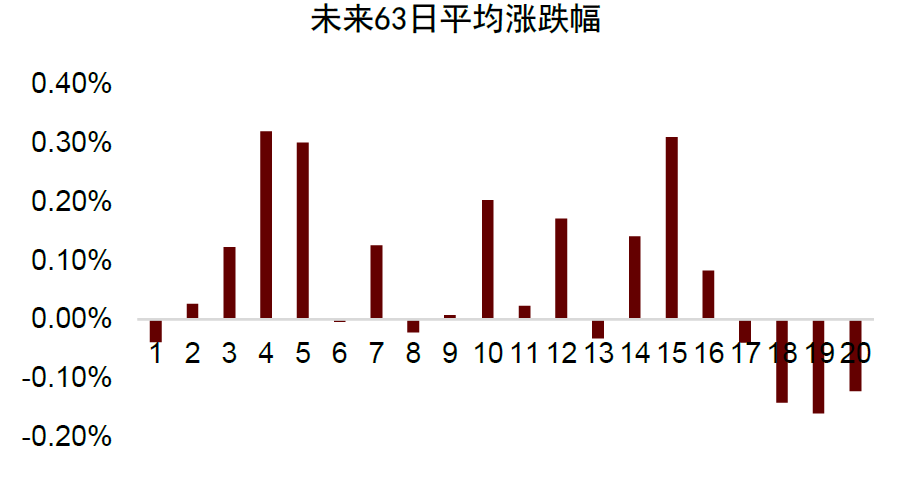

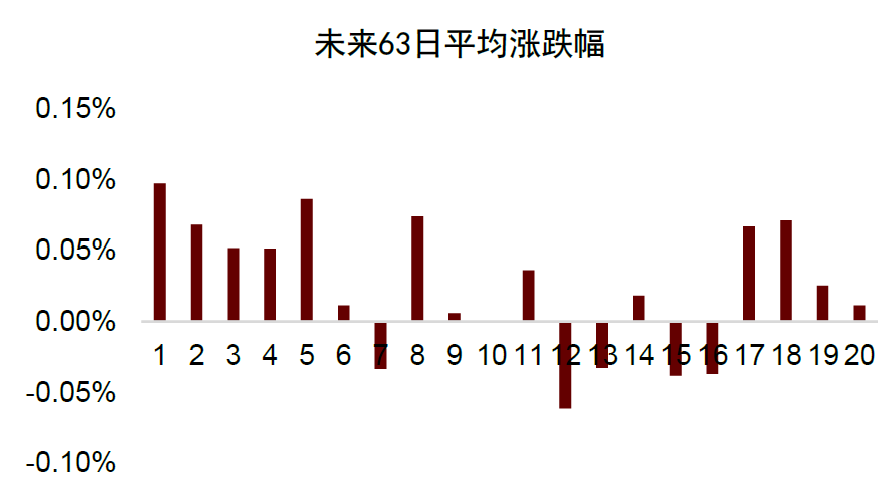

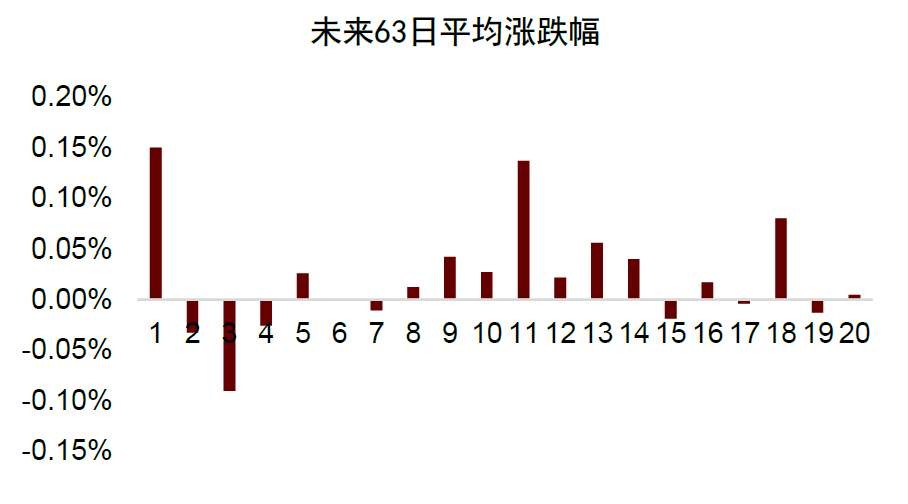

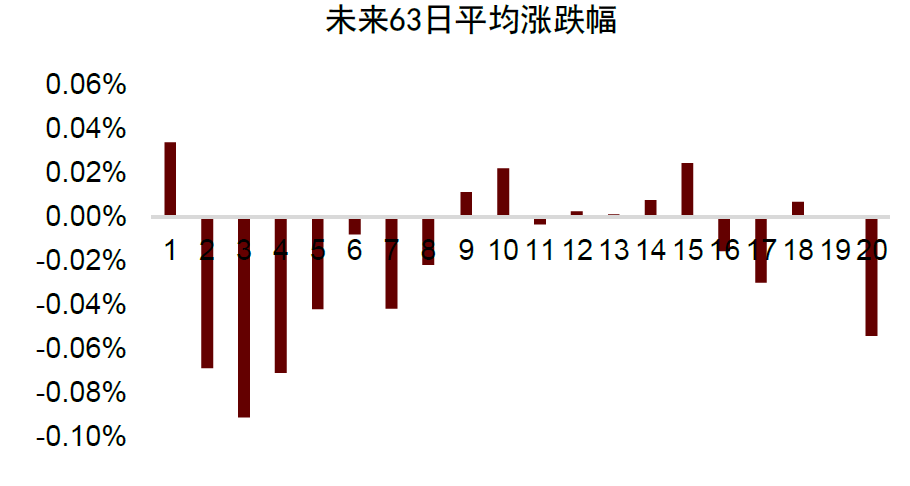

图表103:指标不同分组下资产未来63日平均日收益

资料来源:Wind,中金公司研究部。注:指标每组以0.05分位递增,资产选择恒生指数相对沪深300超额收益

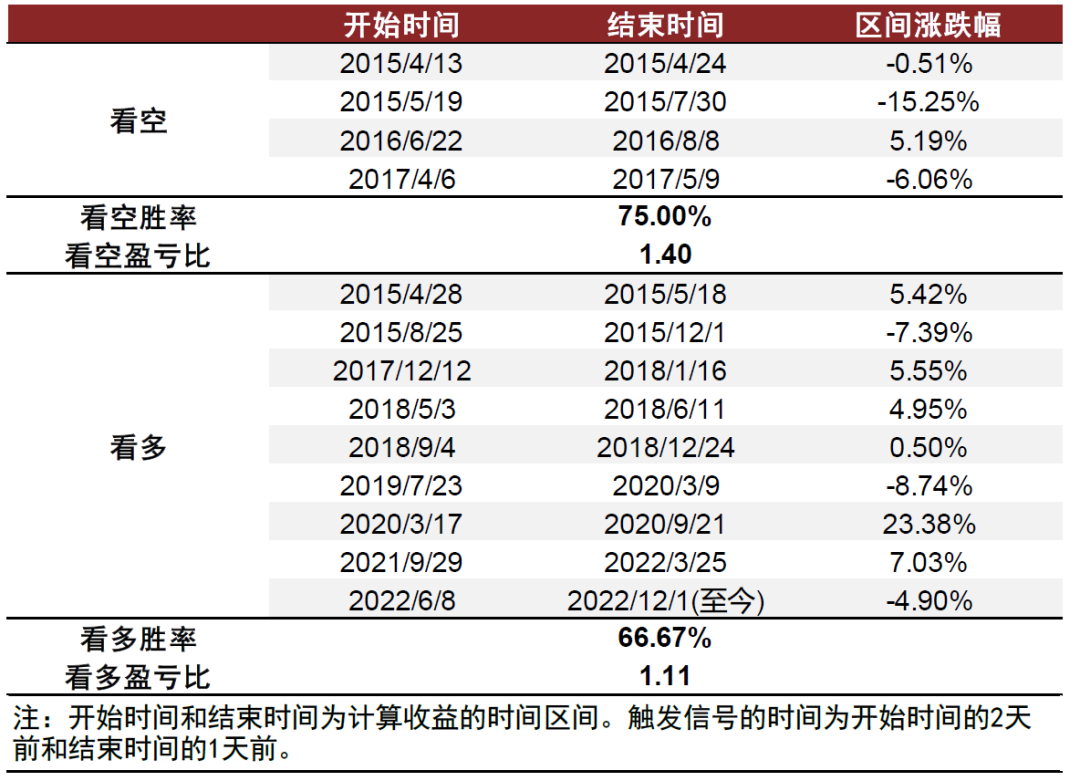

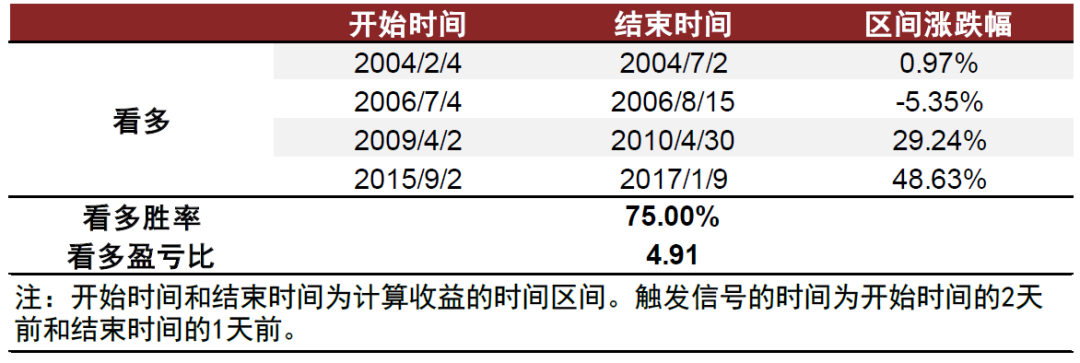

由分组柱状图可以看到,AH溢价率指标在极端取值下,对恒生指数超额收益未来涨跌均具有较好区分效果。不过从实际回测效果看,AH溢价率指标对恒生指数超额收益未来上涨判断效果不佳,对下跌判断相对较好,因此我们最终仅使用该指标发出恒生指数超额收益的看空信号,具体来说:

图表104:AH溢价率指标历次看多与看空区间收益统计

资料来源:Wind,中金公司研究部

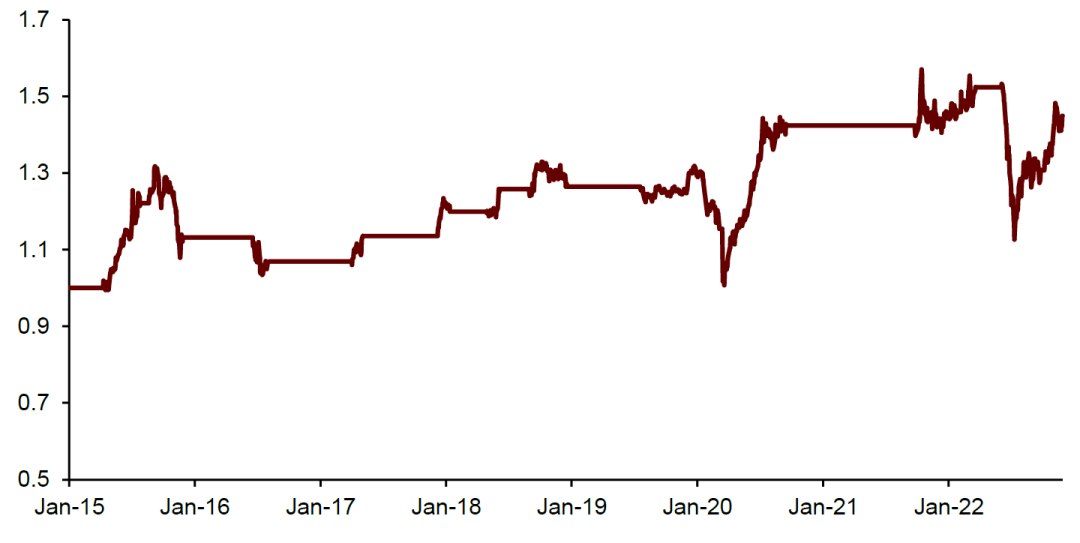

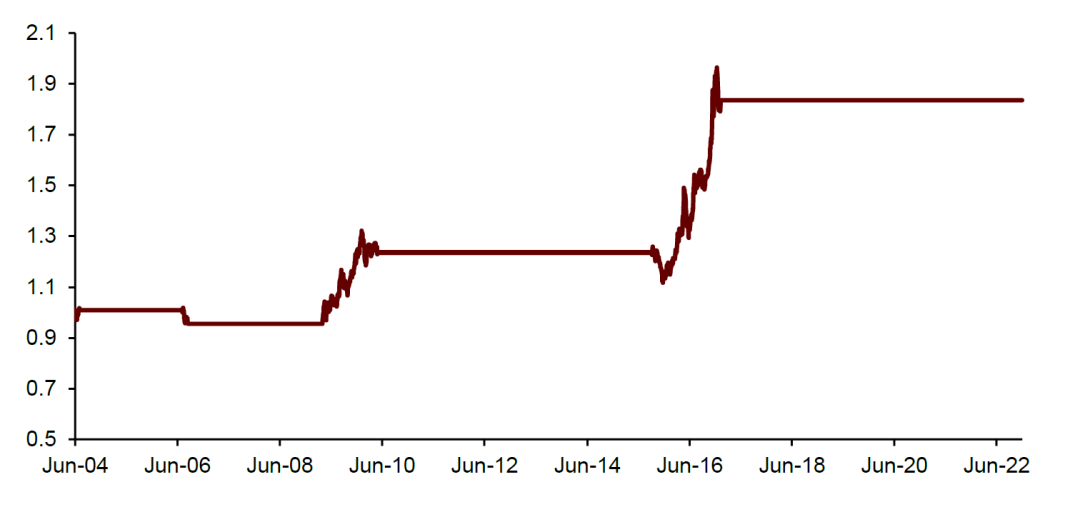

图表105:AH溢价率指标择时累计净值曲线

资料来源:Wind,中金公司研究部

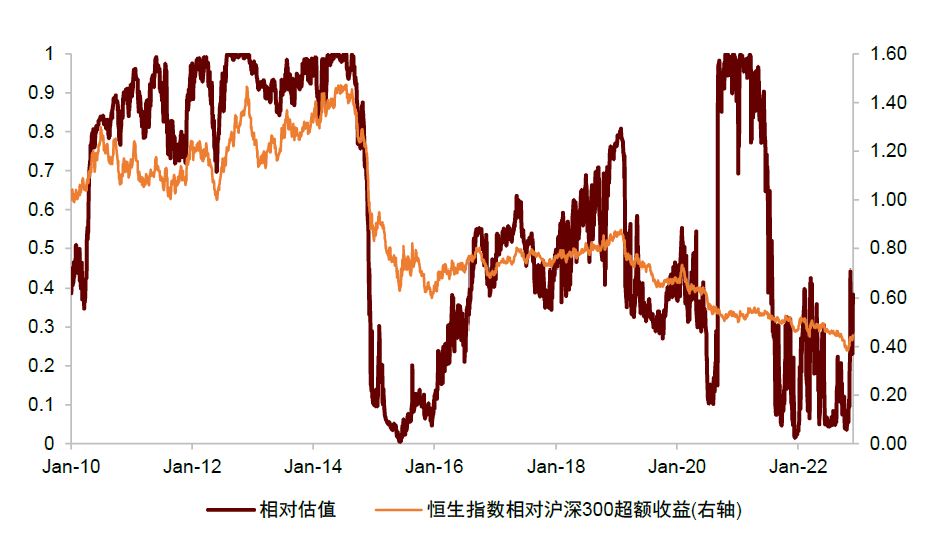

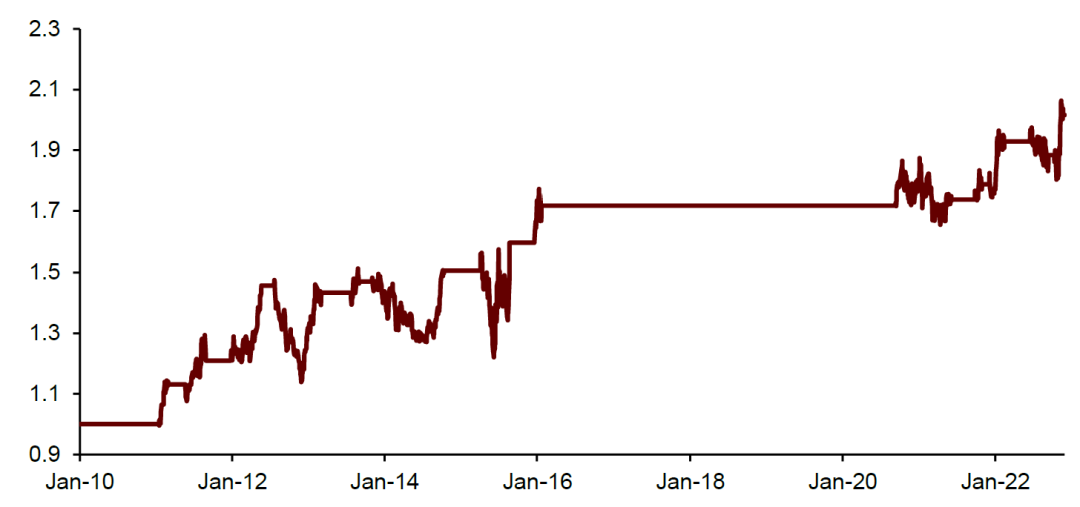

港股择时指标2:相对估值

图表106:指标历史走势

资料来源:Wind,中金公司研究部

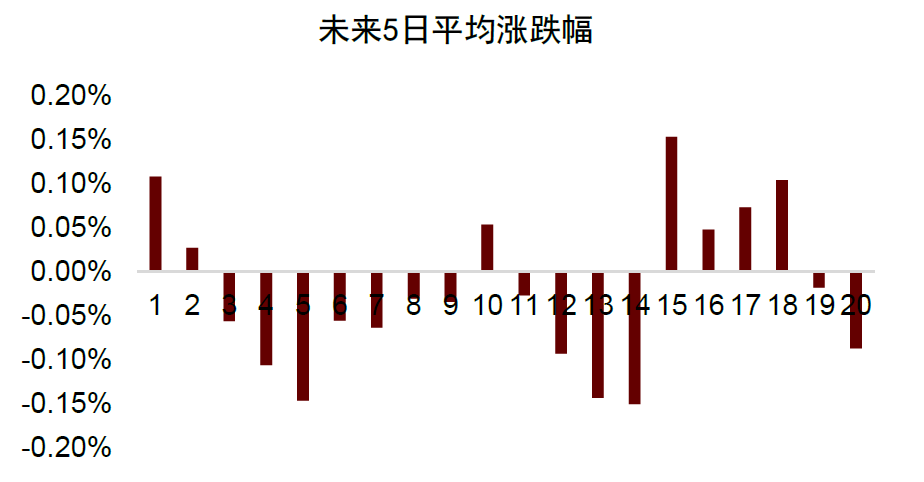

图表107:指标不同分组下资产未来5日平均日收益

资料来源:Wind,中金公司研究部。注:指标每组以0.05分位递增,资产选择恒生指数相对沪深300超额收益

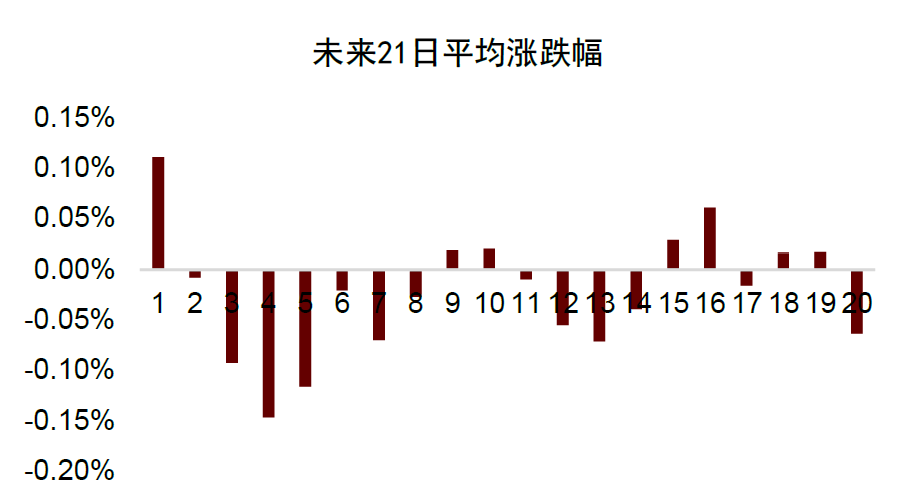

图表108:指标不同分组下资产未来21日平均日收益

资料来源:Wind,中金公司研究部。注:指标每组以0.05分位递增,资产选择恒生指数相对沪深300超额收益

图表109:指标不同分组下资产未来63日平均日收益

资料来源:Wind,中金公司研究部。注:指标每组以0.05分位递增,资产选择恒生指数相对沪深300超额收益

图表110:相对估值指标历次看多与看空区间收益统计

资料来源:Wind,中金公司研究部

图表111:相对估值指标择时累计净值曲线

资料来源:Wind,中金公司研究部

港股复合指标

图表112:港股复合指标历史取值情况

资料来源:Wind,中金公司研究部

图表113:港股复合指标多空择时净值曲线

资料来源:Wind,中金公司研究部

图表114:港股复合指标历次看多与看空区间收益统计

资料来源:Wind,中金公司研究部

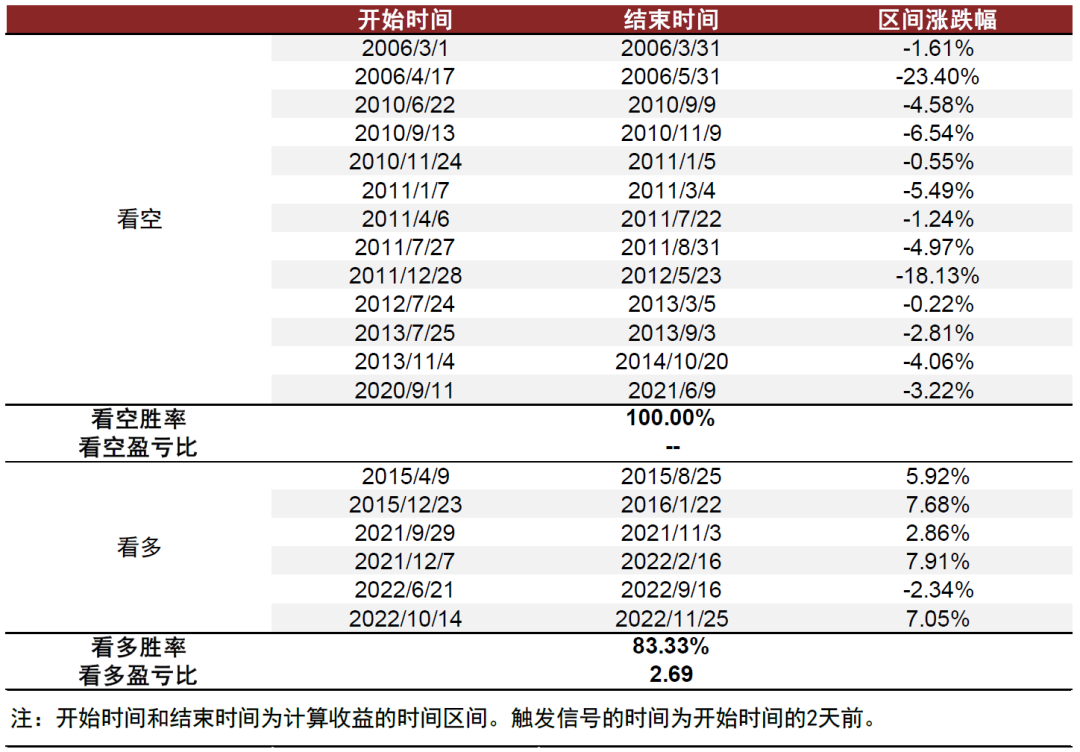

基于左侧择时的大类资产轮动策略

我们在报告《量化配置系列(8) 先发制人:A股左侧择时指标探讨》以及《量化配置系列(9)左侧择时在债券市场是否依然有效?》中,介绍了对国内股市和债市进行左侧择时的指标。结合本篇报告对于商品、可转债以及港股的左侧择时研究,我们通过以下方式来设计基于左侧择时的大类资产轮动策略:

图表115:左侧轮动策略设计流程

资料来源:中金公司研究部

图表116:左侧轮动策略(月频调仓)分年统计

资料来源:Wind,中金公司研究部

图表117:左侧轮动策略(月频调仓)净值曲线

资料来源:Wind,中金公司研究部

图表118:左侧轮动策略(周频调仓)分年统计

资料来源:Wind,中金公司研究部

图表119:左侧轮动策略(周频调仓)净值曲线

资料来源:Wind,中金公司研究部

文章来源

本文摘自:2022年12月22日已经发布的《量化配置系列(11):左侧择时在商品、可转债及港股中的应用》

分析员 宋唯实 SAC 执证编号:S0080522080003 SFC CE Ref:BQG075

分析员 周萧潇 SAC 执证编号:S0080521010006 SFC CE Ref:BRA090

分析员 刘均伟 SAC 执证编号:S0080520120002 SFC CE Ref:BQR365

分析员 王汉锋 SAC 执业编号:S0080513080002 SFC CE Ref:AND454

法律声明

本篇文章来源于微信公众号: 中金量化及ESG