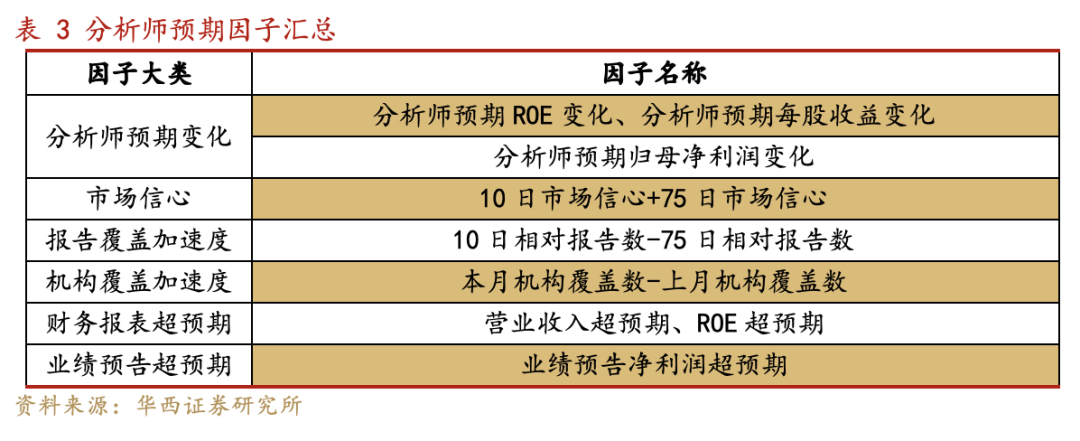

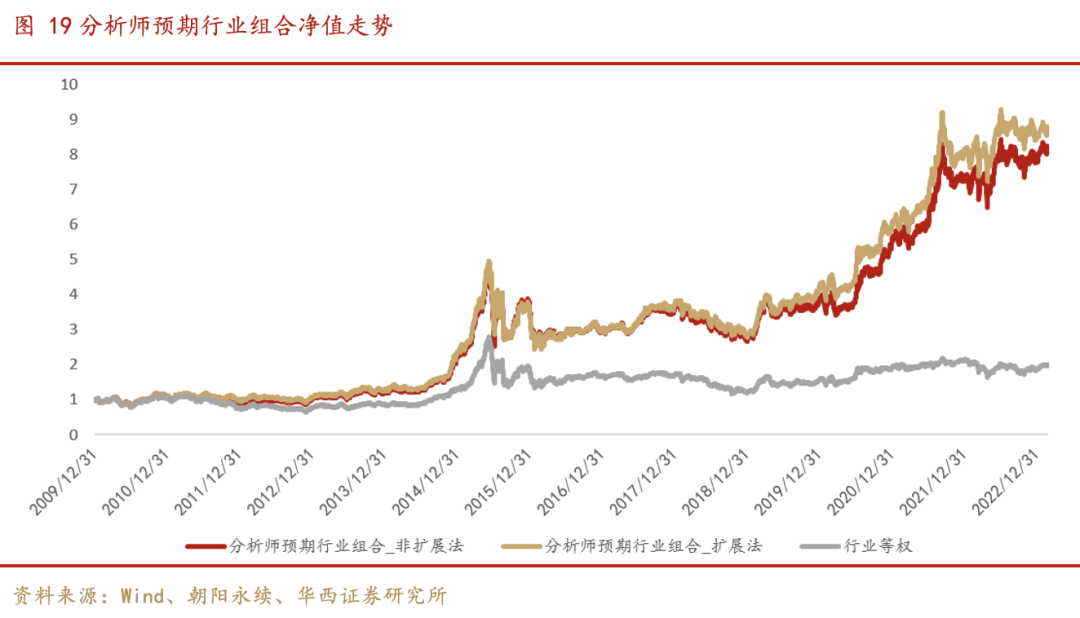

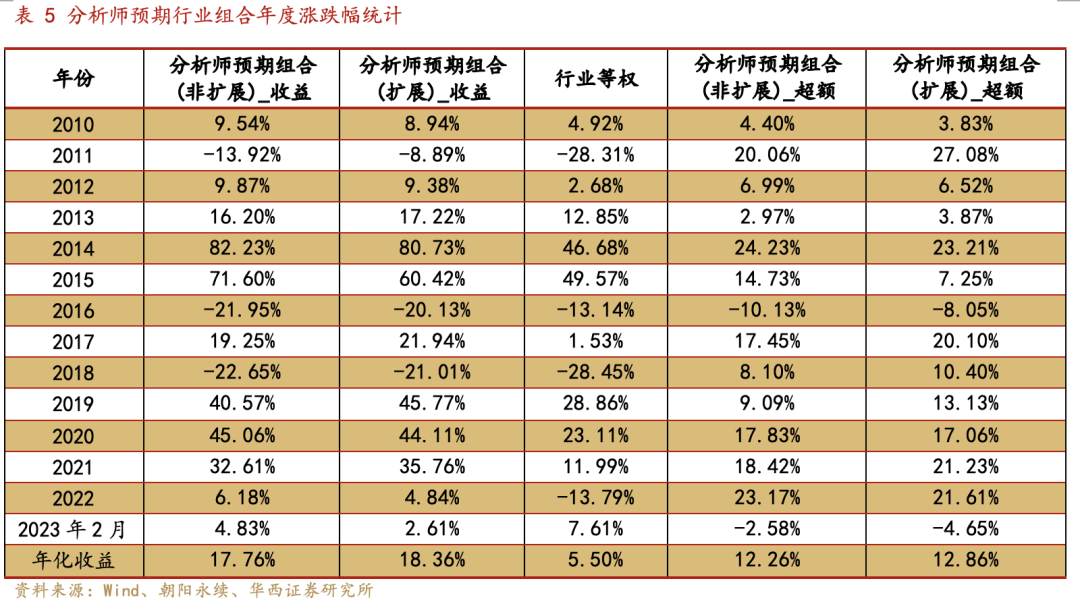

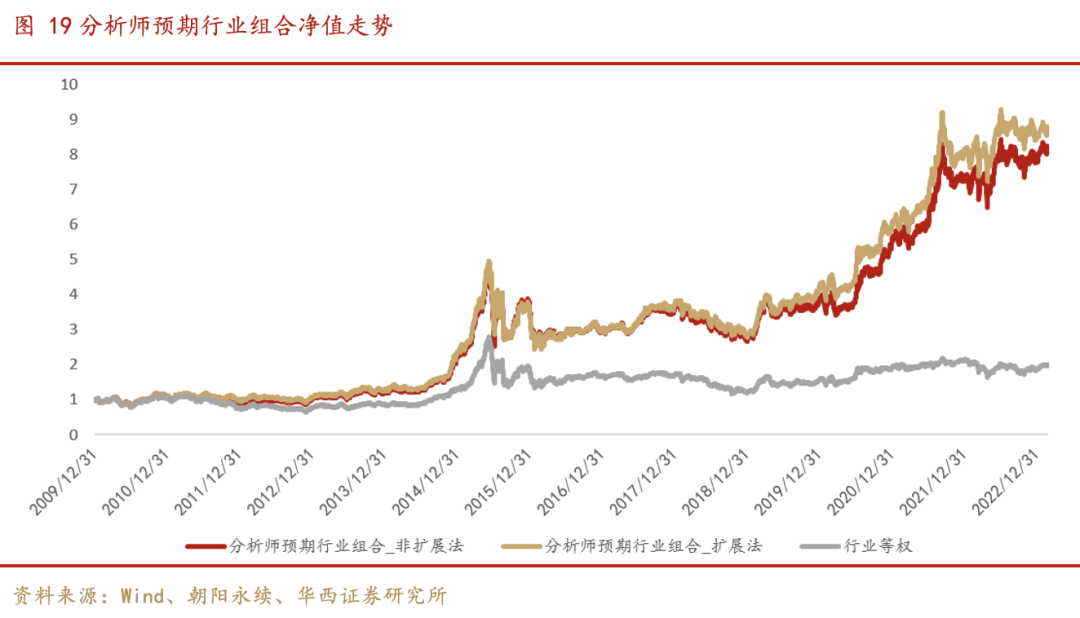

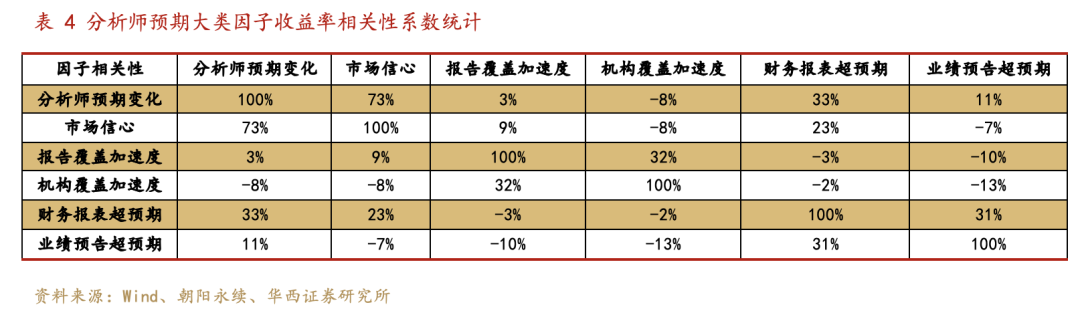

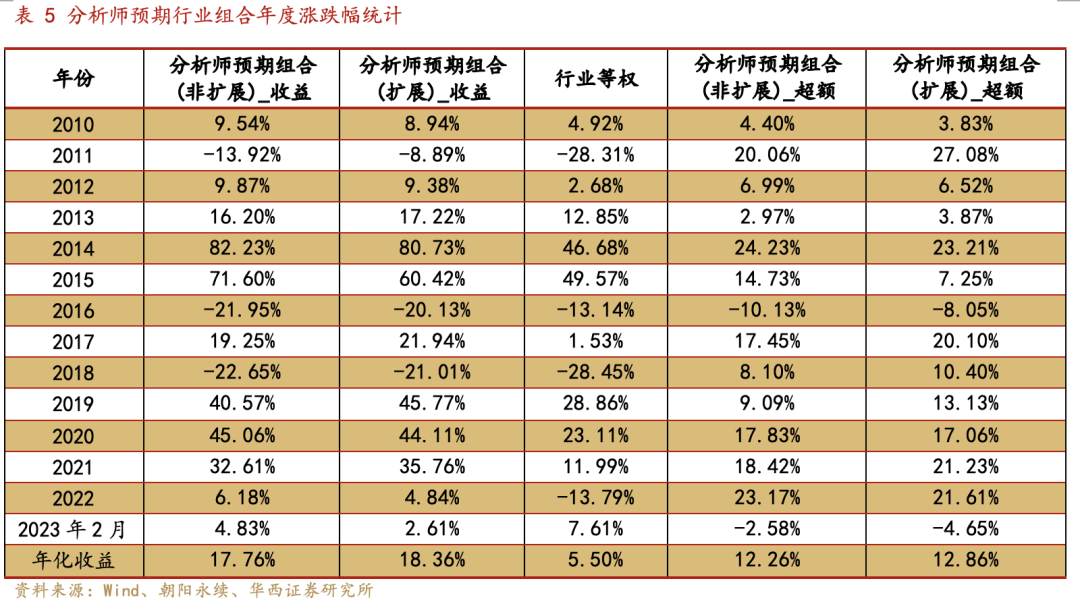

我们从分析师预期数据入手,将个股分析师预期相关指标合成为行业因子,并根据因子的本质含义对其进行归类,包括分析师预期变化、市场信心、报告覆盖加速度、机构覆盖加速度、财务报表超预期、业绩预告超预期六大类。根据对各大类不同分析师预期及财务指标的单因子测试,我们筛选出了9个较为有效的分析师预期行业因子。我们将全部有效因子汇总,构建分析师预期行业轮动策略,回测区间为2010年至2023年2月。由于单因子测试中调仓频率各不相同,我们采用非扩展法与扩展法两种方法进行因子合成。根据非扩展法进行因子合成,分析师预期行业轮动组合的累计收益为715.71%,相对于全部行业等权组合的累计超额为616.81%,年化收益为17.76%,年化超额为12.26%。根据扩展法进行因子合成,分析师预期行业轮动组合的累计收益为770.86%,相对于全部行业等权组合的累计超额为671.95%,年化收益为18.36%,年化超额为12.86%。扩展法因子合成结果略优于非扩展法。

分析师预期指标表现了分析师对于上市公司未来基本面的合理度量,分析师预期指标的变化则体现了市场对于上市公司业绩预期的边际变化。

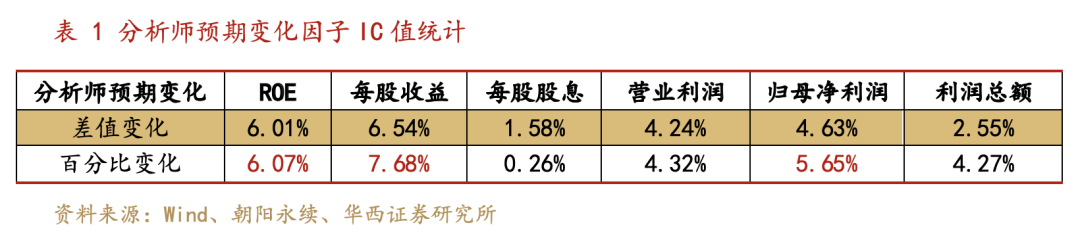

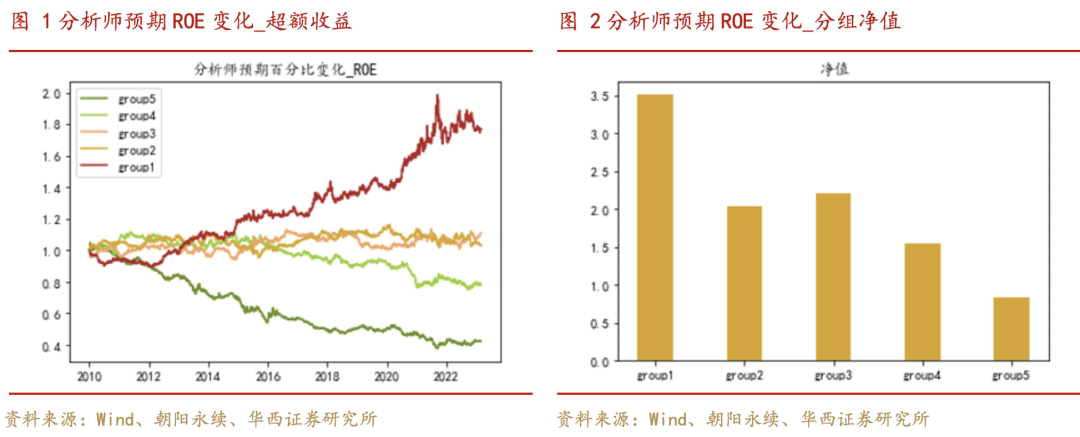

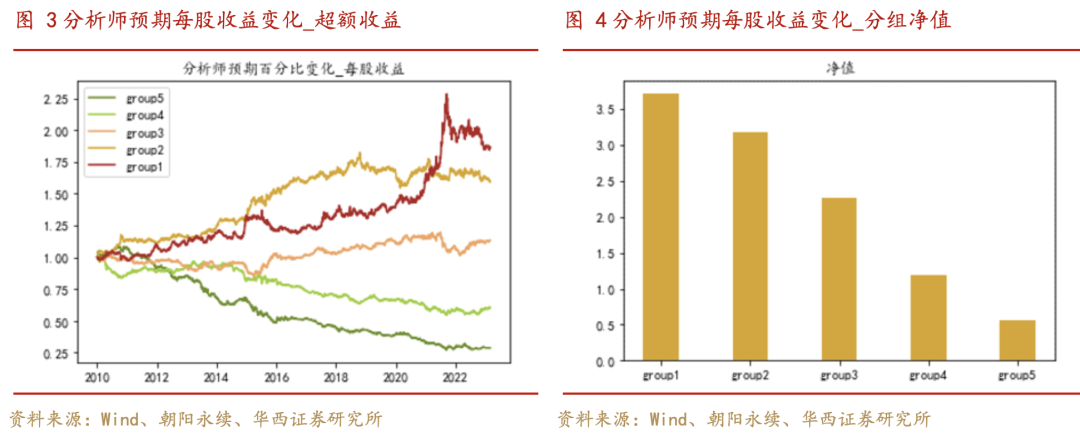

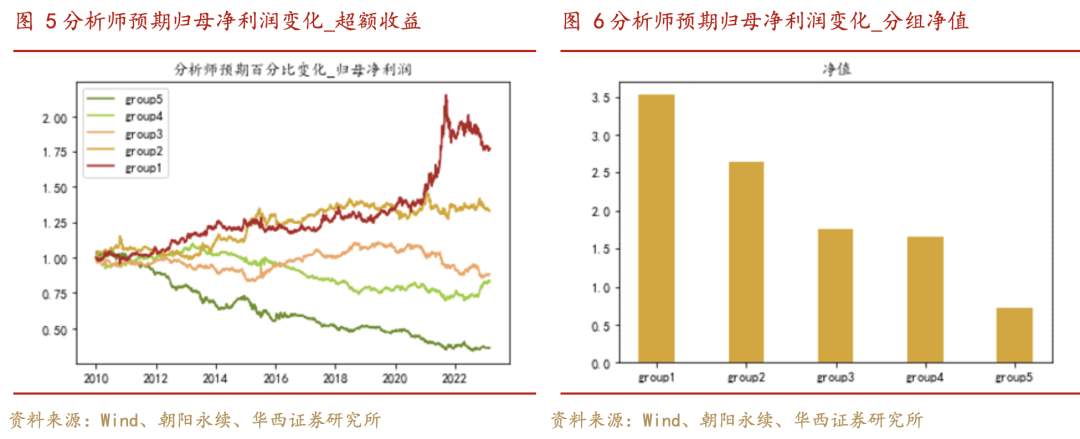

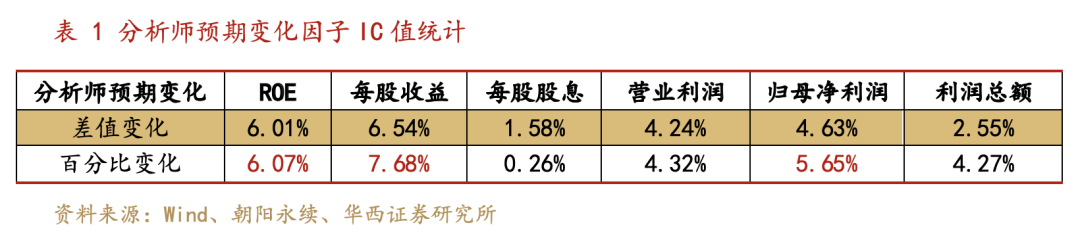

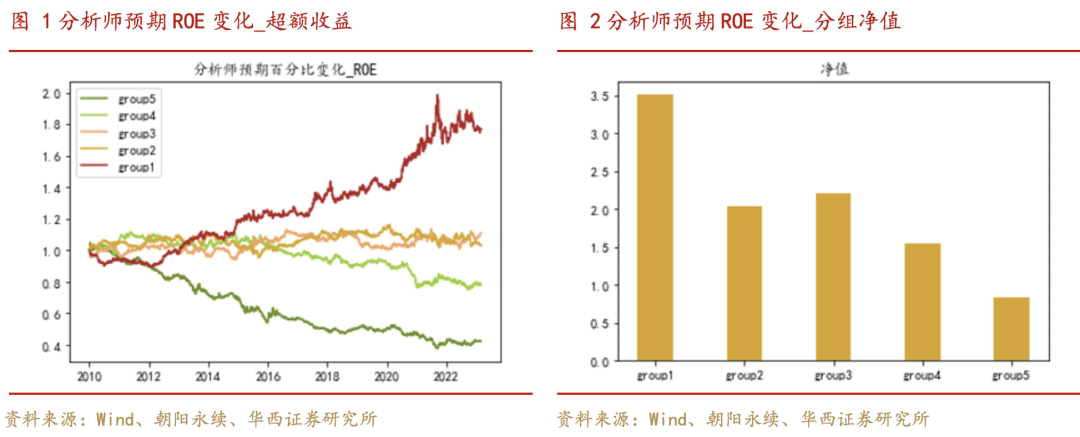

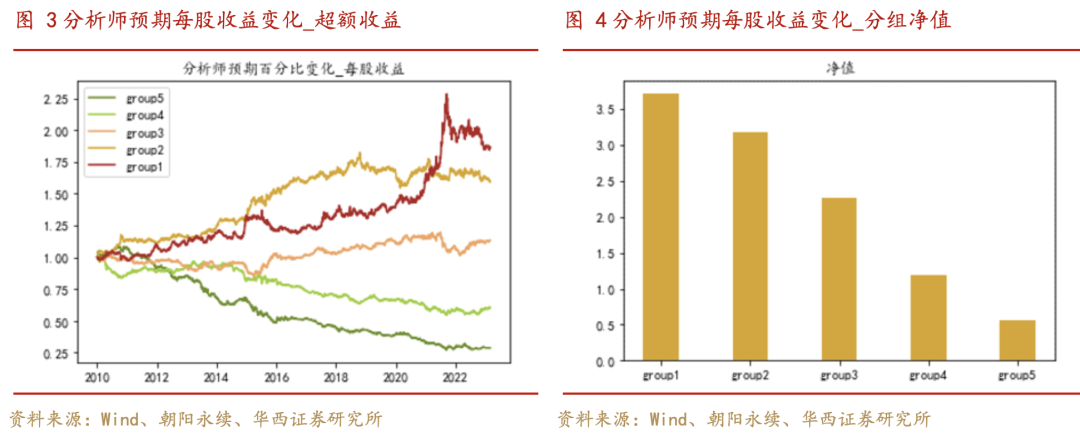

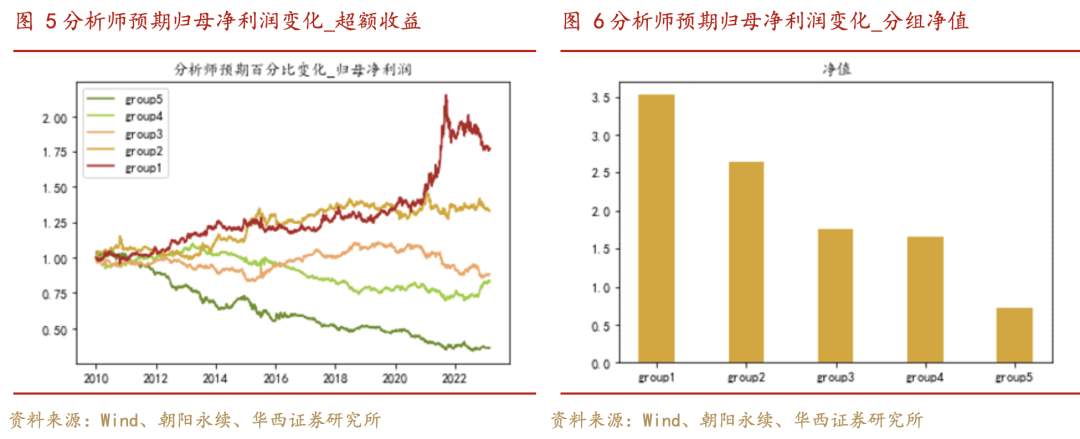

以三个月为一个预测周期,在每个周期内选取各个研究机构针对同一只股票最新的预测指标,预测年度为调仓日下一年度,把预期均值作为这只股票当期业绩的一致预测值。分析师预期变化则为过去两个周期的一致预期变化。测试指标包括分析师预期ROE、每股收益、归母净利润、利润总额等指标的差值变化和百分比变化,再以个股的自由流通市值加权形成行业分析师预期变化因子。

表1统计了各项分析师预期变化的因子IC值。我们发现百分比变化算法多数优于差值变化算法。选取预期ROE百分比变化、预期每股收益百分比变化和预期归母净利润百分比变化三个因子作为行业分析师预期变化因子,反映了行业盈利质量及成长性的预期变化。

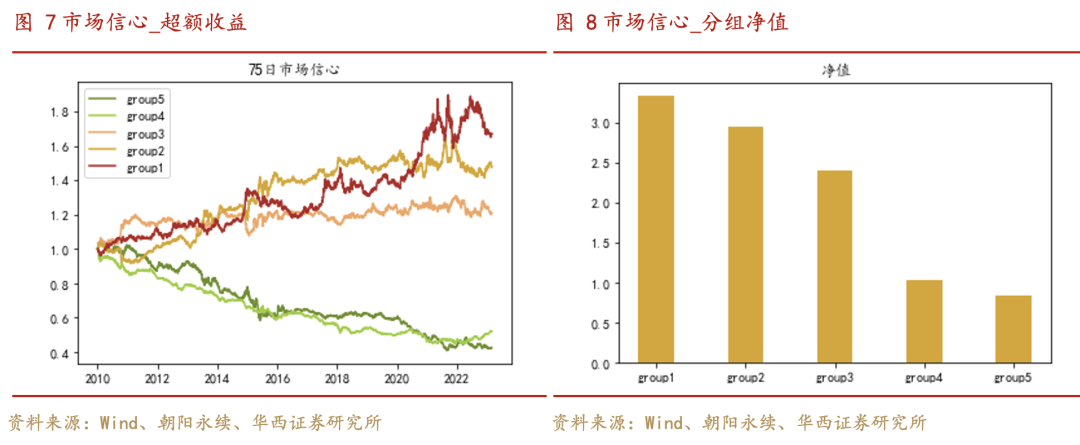

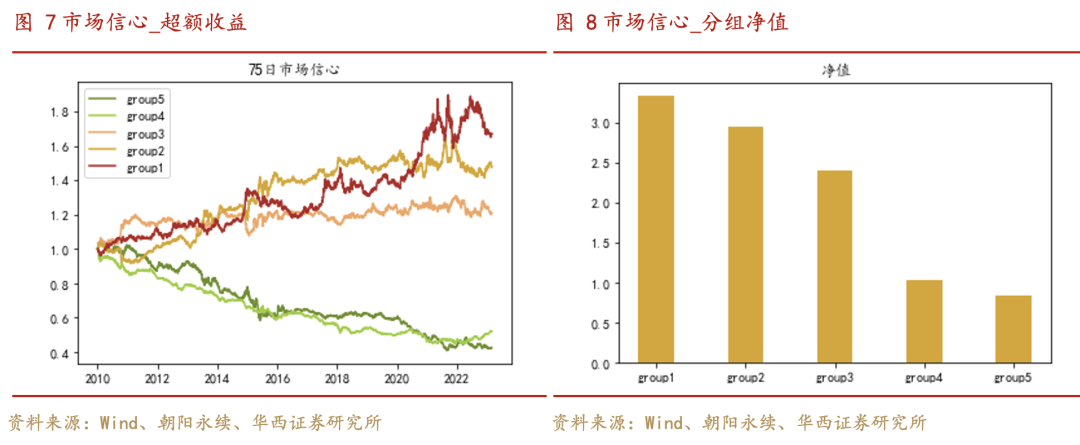

分析师预期每股收益相对于股价的变化程度反映了预期估值的变化,可以体现当前的市场信心水平。预期收益变化相对于当前价格越高,说明市场对于此上市公司未来价格上涨信心水平越高,反之则说明当前股价相对于分析师预期被高估。我们参考朝阳永续数据库“个股市场信心”一表,将给定时间区间内分析师对于调仓日下一年每股收益的一致预期变化与调仓日收盘价的商值定义为该股票这一时间段内的市场信心:取过去75个交易日市场信心作为个股因子,再以行业内个股自由流通市值加权形成行业市场信心因子。75日市场信心因子月度IC均值为6.62%,因子值最大组与最小组超额收益分化较为明显。

分析师预期每股收益相对于股价的变化程度反映了预期估值的变化,可以体现当前的市场信心水平。预期收益变化相对于当前价格越高,说明市场对于此上市公司未来价格上涨信心水平越高,反之则说明当前股价相对于分析师预期被高估。我们参考朝阳永续数据库“个股市场信心”一表,将给定时间区间内分析师对于调仓日下一年每股收益的一致预期变化与调仓日收盘价的商值定义为该股票这一时间段内的市场信心:取过去75个交易日市场信心作为个股因子,再以行业内个股自由流通市值加权形成行业市场信心因子。75日市场信心因子月度IC均值为6.62%,因子值最大组与最小组超额收益分化较为明显。

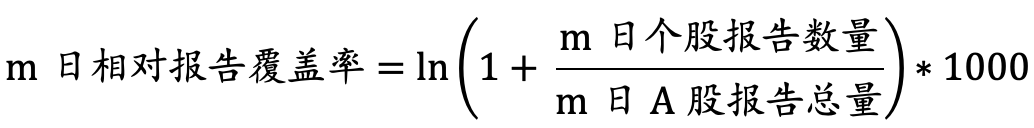

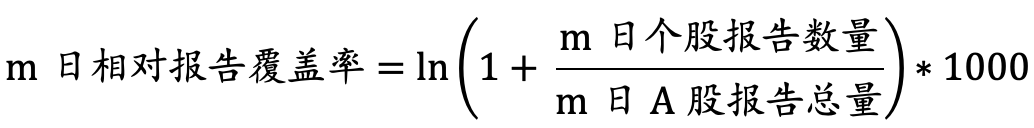

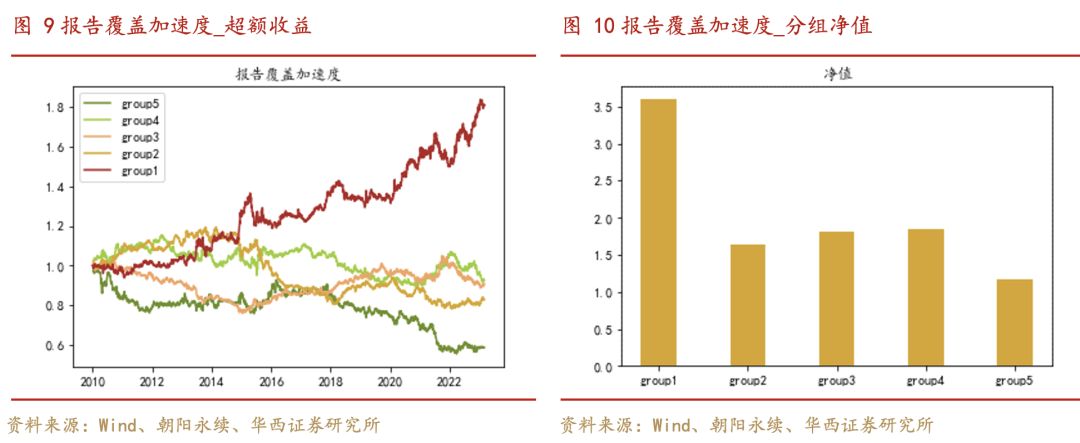

分析师研究报告数量反映了市场对于该行业的关注度,关注度的提升可能会带来行业上的资金流入,从而获得行业超额收益。对于单只股票,给定时间区间内,其报告数量占A股所有股票报告总量的比率是这只股票的相对报告覆盖率,它代表了市场给予这只股票的关注程度。相对报告覆盖率的变化体现了市场关注度的变化,可以构成报告覆盖加速度。首先提取朝阳永续数据库中的个股相对报告数作为相对报告覆盖率,具体算法为:

我们用个股过去10个交易日的相对报告数与过去75个交易日的相对报告数相减,得到报告覆盖率的变化程度,也就是这只股票报告覆盖的加速度,再以个股自由流通市值加权形成行业报告覆盖加速度因子。

报告覆盖加速度因子的月度IC均值为3.66%,因子值最大组与最小组的分化自2016年以来较为明显。

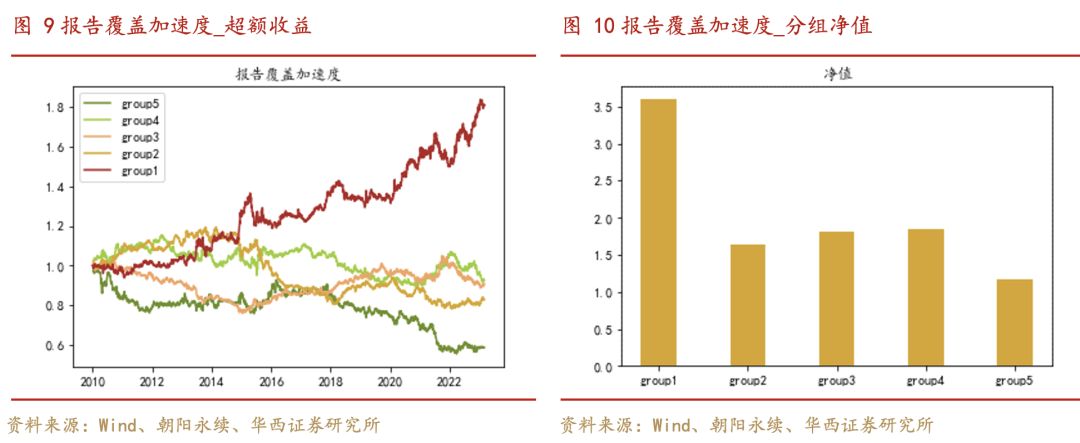

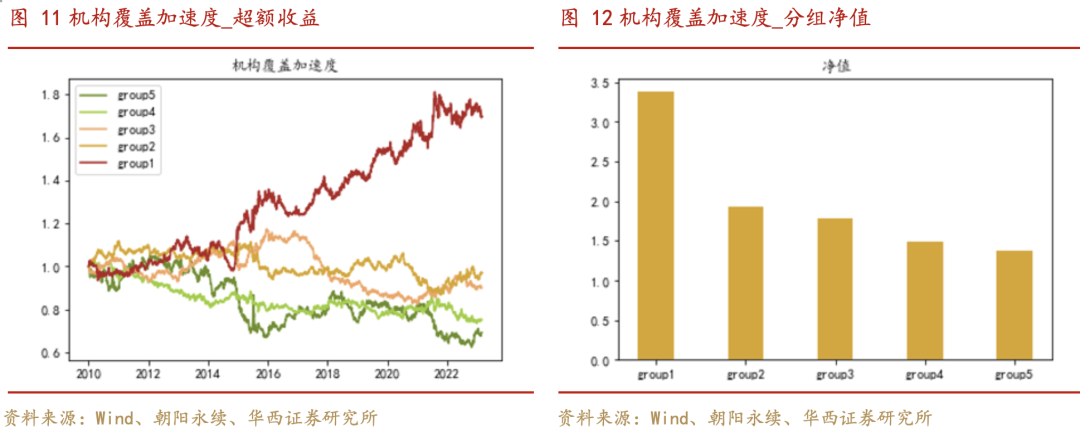

研究机构对于行业内上市公司的覆盖度也能反映市场对于该行业的关注程度。朝阳永续数据库“个股市场关注度”一表中统计了个股在给定过去一段时间内至少有1篇报告记录的机构总量。我们用调仓日前25个交易日内所统计的机构覆盖量减去上月底所统计的机构覆盖量,可得个股机构覆盖度的变化,再以个股自由流通市值加权将个股覆盖度变化合成为行业机构覆盖加速度因子。机构覆盖加速度因子第一组超额收益较为明显,月度IC均值为1.67%

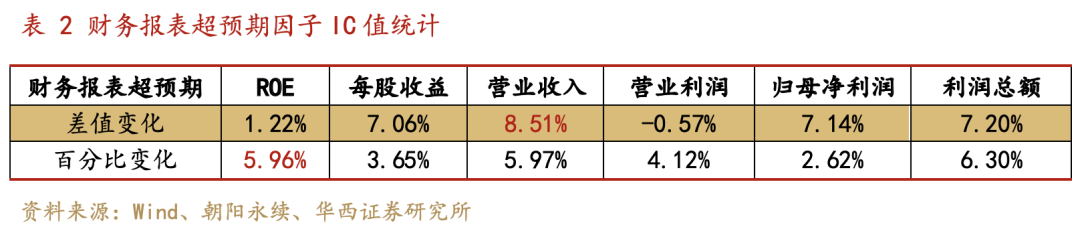

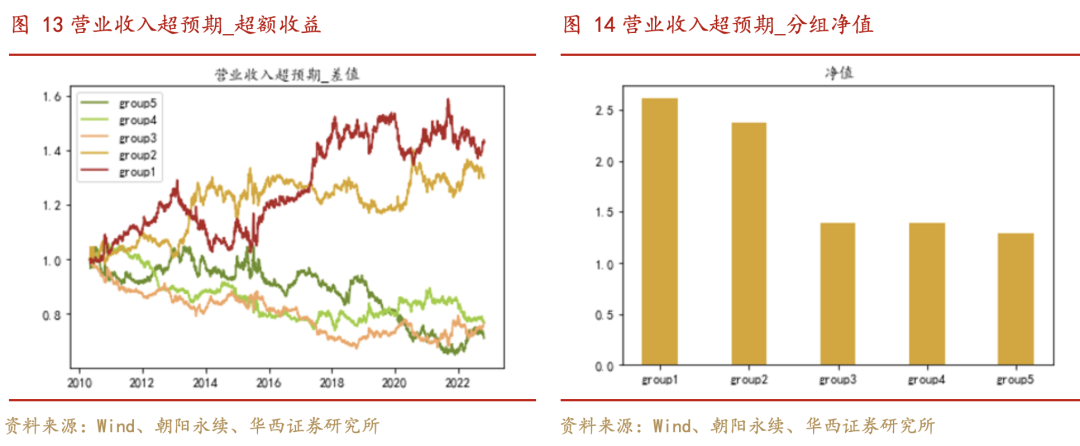

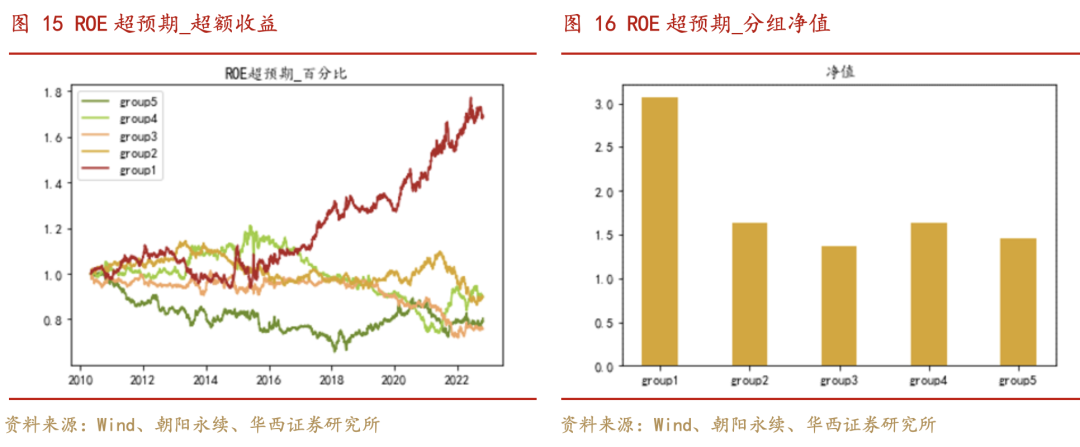

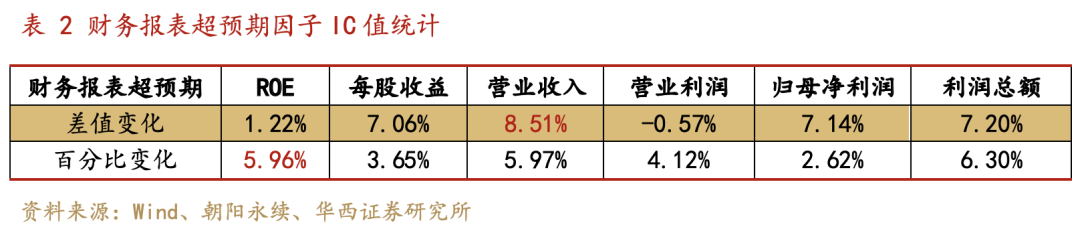

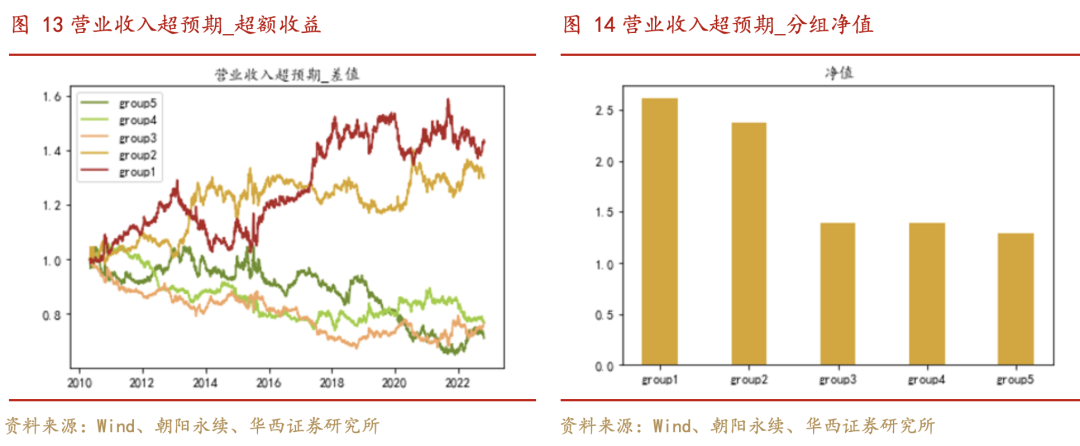

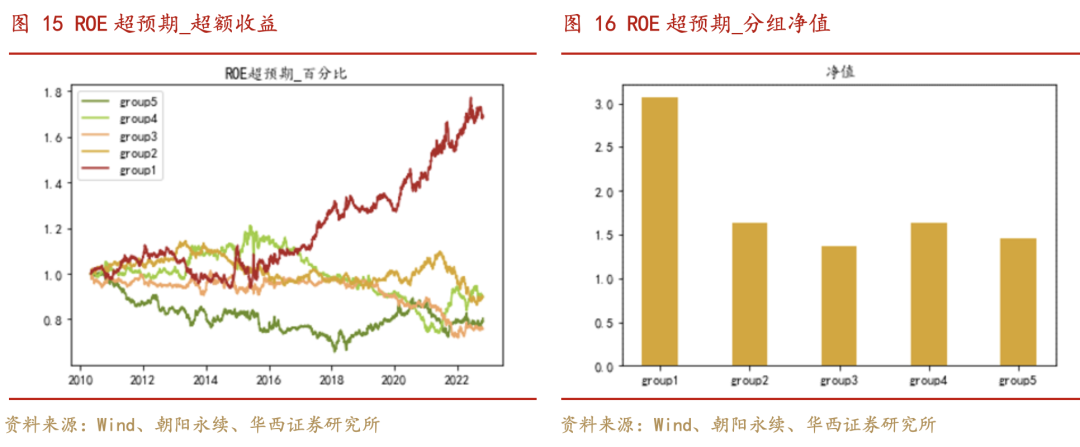

本节我们考虑真实财报数据,将上市公司季报中的财务指标与分析师先前预期值进行比较,构建财务报表超预期因子。测试中,调仓日期更改为每年的4月底、8月底和10月底,分别对应上市公司一季报、半年报和三季报的更新完成。对于单只股票,选取调仓日过去三个月中不同机构最新的分析师预期数据,预测年度与当期财报期年度相匹配,把预期指标均值作为市场一致预期。同时,提取当期财报数据并进行乘数调整以匹配年度预测数据,将财务指标相对于预测指标的差值变化或百分比变化作为个股的财报超预期因子。个股超预期通过自由流通市值加权形成行业财务报表超预期因子。我们测试了行业ROE、每股收益、营业收入、归母净利润、利润总额等财报指标相对于分析师预期的差值和百分比变化。表2统计了各项财务报表超预期的因子IC值,差值变化因子中我们选取IC值最高的营业收入超预期,并将其作为本节成长类因子代表;百分比变化因子中则选取因子值最大组超额最明显的ROE超预期,并将其作为本节盈利质量类因子代表。

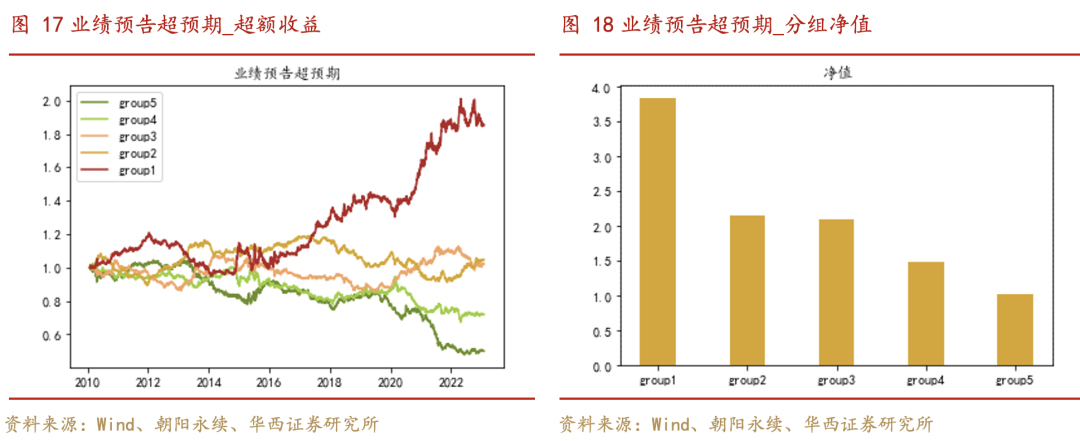

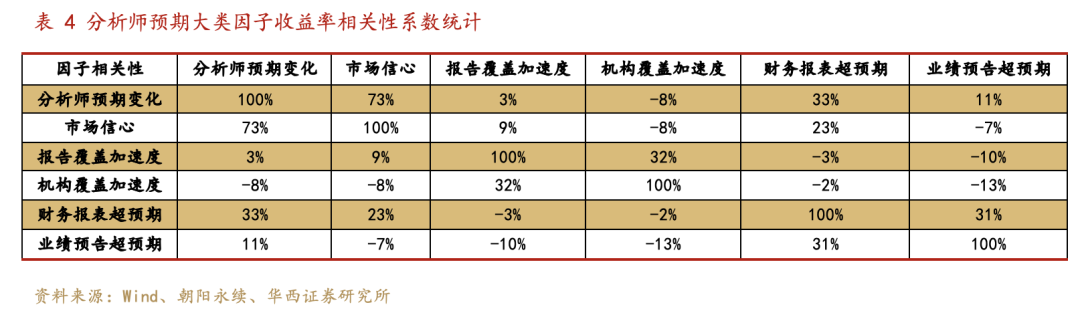

本节考虑业绩预告数据,业绩预告是上市公司在财报披露前发布的业绩预测,相较于财报数据即时性更强。我们将上市公司预告业绩与分析师先前预期值进行比较,构建业绩预告超预期因子。业绩预告超预期因子测试中,调仓日期变更为每年的1月底、4月底、7月底、8月底和10月底。对于同一家上市公司,分析师预期数据选取调仓日过去三个月中各机构最新的分析师预期净利润均值,预测年度与当期财报期相匹配。提取调仓日过去三个月中此上市公司所发布的最新一版业绩预告,对净利润下限进行乘数调整以匹配年度预测数据。把调整过后的年度净利润下限相对于一致预期净利润的百分比变化作为个股的业绩预告超预期,并按百分比变化从大到小排序等分为5组,分别为各组内股票标记2、1、0、-1、-2,再将超预期标记值通过行业内个股的自由流通市值加权形成行业业绩预告超预期因子。业绩预告超预期因子的月度IC均值为7.18%,因子值最大组超额收益较为明显。 前文介绍了分析师预期变化、市场信心、报告覆盖加速度、机构覆盖加速度、财务报表超预期、业绩预告超预期六个维度的行业分析师预期因子,本节我们基于这六个大类的因子来构建分析师预期行业轮动策略。

我们根据如上因子构建分析师预期行业轮动策略,回测区间为2010年至2023年2月。由于单因子测试中调仓频率各不相同,我们采用非扩展法与扩展法两种方法进行因子合成。非扩展法:除却前四大类月频因子,在每年的1月底和7月底,加入业绩预告超预期因子,在4月底、8月底、10月底,加入财务报表超预期和业绩预告超预期两大类因子,剩余月份仅使用前四大类因子。每月选取中信一级行业(剔除综合和综合金融)中复合因子值最高的五个行业,行业间等权加权,因子加权方式采用大类等权,大类内为因子等权。扩展法:每月底使用六大类因子,如本月无财务报表超预期或业绩预告超预期因子更新,则沿用过去最新一期超预期因子。每月选取中信一级行业(剔除综合和综合金融)中复合因子值最高的五个行业,行业间等权加权,因子加权方式也为大类等权,大类内因子等权。根据非扩展法进行因子合成,分析师预期行业轮动组合的累计收益为715.71%,相对于全部行业等权组合的累计超额为616.81%,年化收益为17.76%,年化超额为12.26%,月度换手率均值为136.96%。根据扩展法进行因子合成,分析师预期行业轮动组合的累计收益为770.86%,相对于全部行业等权组合的累计超额为671.95%,年化收益为18.36%,年化超额为12.86%,月度换手率均值为128.75%。扩展法因子合成效果略优于非扩展法。

表5中统计了分析师预期行业轮动组合的年度收益率,分析师预期行业轮动组合(非扩展法)的月胜率为60.76%,分析师预期行业轮动组合(扩展法)的月胜率为62.66%。

报告的结论基于历史统计规律,当历史规律发生改变时,报告中的结论可能失效。市场可能出现超预期波动风险。杨国平:复旦大学博士,华西证券研究所副所长,金融工程首席分析师。曾任申万研究所董事总经理,金融工程部总监,首席分析师,25年证券从业经验。 张立宁:南开大学硕士,华西证券研究所金融工程高级分析师。曾任申万研究所金融工程部资深高级分析师,15年金融工程相关研究经验,在择时、量化选股、指数研究、数据分析等领域具有丰富的研究经验。 丁睿雯:英国剑桥大学金融与经济学硕士,华西证券研究所金融工程助理分析师。作者具有中国证券业协会授予的证券投资咨询执业资格或相当的专业胜任能力,保证报告所采用的数据均来自合规渠道,分析逻辑基于作者的职业理解,通过合理判断并得出结论,力求客观、公正,结论不受任何第三方的授意、影响,特此声明。地址:北京市西城区太平桥大街丰汇园11号丰汇时代大厦南座5层网址:http://www.hx168.com.cn/hxzq/hxindex.html注:文中报告节选自华西证券研究所已经公开发布研究报告,具体报告内容及相关风险提示等详见完整报告。证券研究报告:《【华西金工】行业有效分析师预期因子与行业轮动策略》杨国平 分析师执业编号:S1120520070002张立宁 分析师执业编号:S1120520070006联系人:丁睿雯 邮箱:dingrw@hx168.com.cn《证券期货投资者适当性管理办法》于2017年7月1日起正式实施。通过本订阅号发布的观点和信息仅面向华西证券的专业投资机构客户。若您并非华西证券客户中的专业投资机构客户,为控制投资风险,请取消订阅、接收或使用本订阅号中的任何信息。因本订阅号受限于访问权限设置,若给您造成不便,敬请谅解。市场有风险,投资需谨慎。本订阅号为华西证券金融工程团队设立及运营。本订阅号不是华西证券研究报告的发布平台。本订阅号所载的信息仅面向华西证券的专业投资机构客户,仅供在新媒体背景下研究观点的及时交流。本订阅号所载的信息均摘编自华西证券研究所已经发布的研究报告或者是对已发布报告的后续解读,若因对报告的摘编而产生歧义,应以报告发布当日的完整内容为准。在任何情况下,本订阅号所推送信息或所表述的意见并不构成对任何人的投资建议。华西证券及华西证券研究所也不对任何人因为使用本订阅号信息所引致的任何损失负任何责任。本订阅号及其推送内容的版权归华西证券所有,华西证券对本订阅号及推送内容保留一切法律权利。未经华西证券事先书面许可,任何机构或个人不得以任何形式翻版、复制、刊登、转载和引用,否则由此造成的一切不良后果及法律责任由私自翻版、复制、刊登、转载和引用者承担。

本篇文章来源于微信公众号: 华西量化研究