【国信金工】个股与行业的共振——联合动量因子

报 告 摘 要

股价背后的驱动力既与个股本身有关,也与其所处行业、板块的催化以及整个市场环境有关。在构建价量因子时,以往的研究主要注重挖掘个股本身的趋势和形态,缺乏对个股背后行业、板块以及市场趋势的关注。在个股表现强势时,倘若个股自身的“小势”能够与其背后行业板块的“大势”共同作用,则后续可能会有更强的支撑,而脱离行业独自上涨的股票则在后续面临较大阻力。

基于此,我们发现个股在每月最大收益日当天的行业指数涨跌幅是一个有效的正向选股因子,个股大涨当天倘若行业涨幅也较大,则后续的有显著的超额收益。此外,我们对按月对月中每个交易日都进行检验,发现每月个股涨跌幅最大的5日对应的行业涨跌幅均存在一定动量效应,即个股大涨的几日,如果有强势的行业作为支撑,与行业形成共振上涨,未来的预期收益更高。此外,个股涨跌幅最小的15日对应的行业涨跌幅也存在一定的反转效应。

二、个股与行业的共振:行业联合动量因子

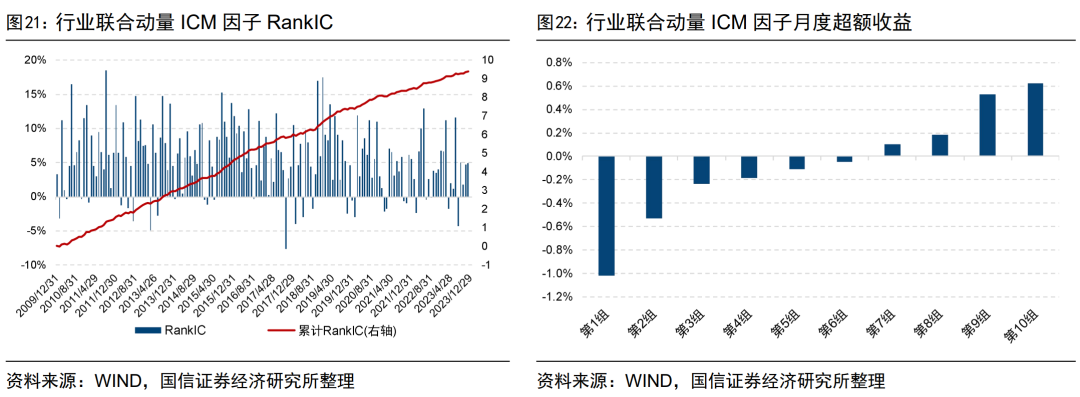

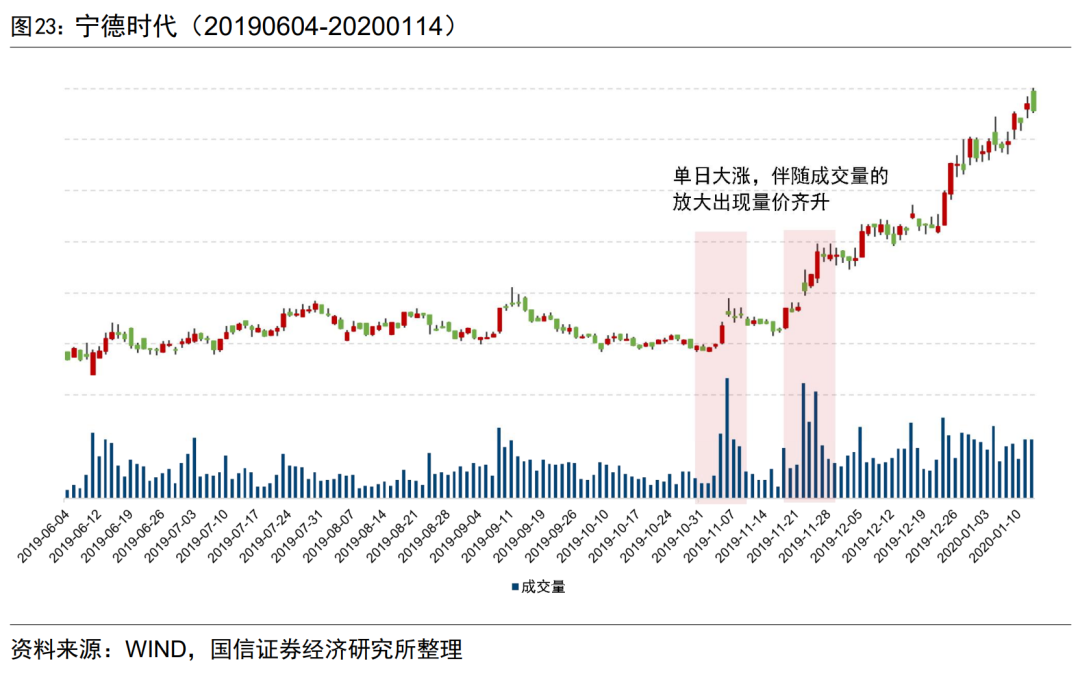

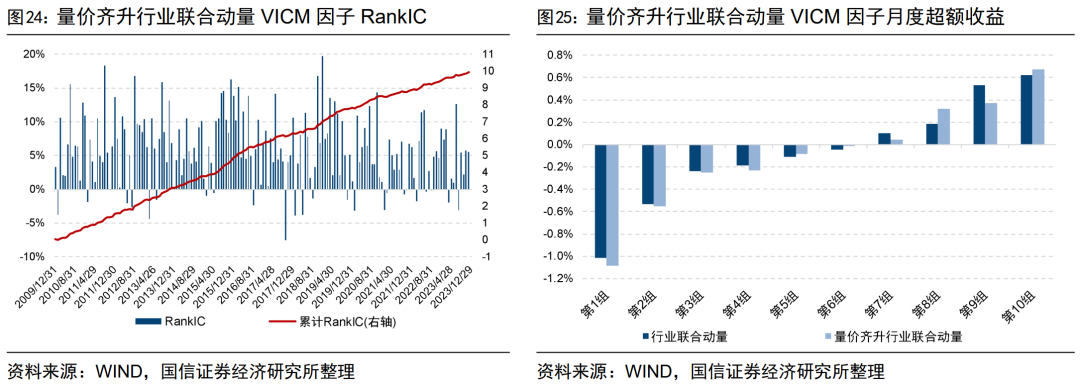

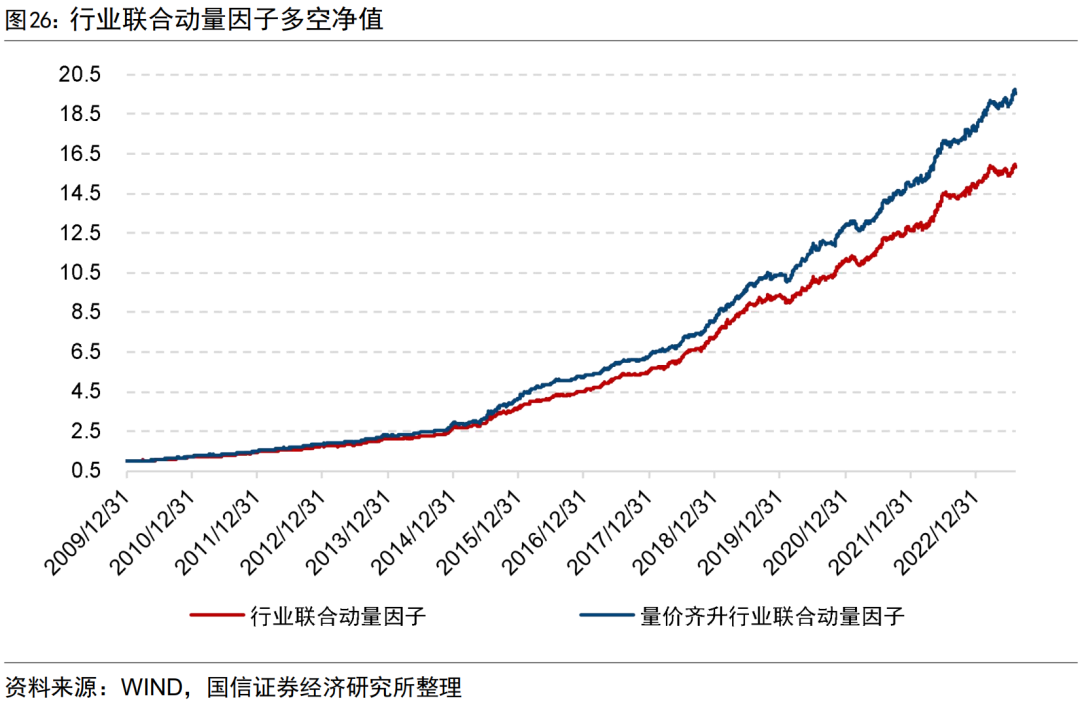

我们将个股每月涨跌幅最大的5日行业收益进行加权融合,构建了动量效应更强的行业联合动量因子,用以识别顺势而涨、能够与行业形成共振的股票。该因子的RankIC为5.59%,年化ICIR为3.85,具有较好的选股效果。倘若同时考虑成交量,使用个股放量大涨的前5日构建量价齐升行业联合动量因子,则该因子的RankIC进一步提升为5.90%,年化ICIR为3.90。

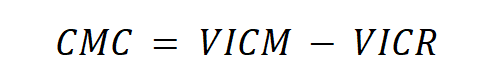

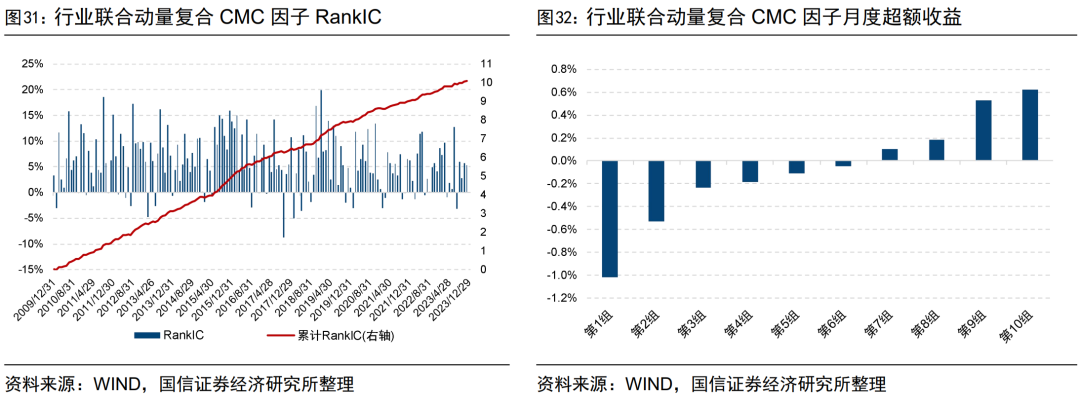

此外,我们也构建了量价齐跌行业联合反转因子,RankIC均值为-5.93%,年化ICIR达到-3.55。二者等权合成后得到的行业联合动量复合因子RankIC均值为6.02%,年化ICIR达到3.86。多头月度超额收益为0.66%,空头月度超额收益为-1.15%,呈现出更加稳定的动量效应,具有较强的预测能力。

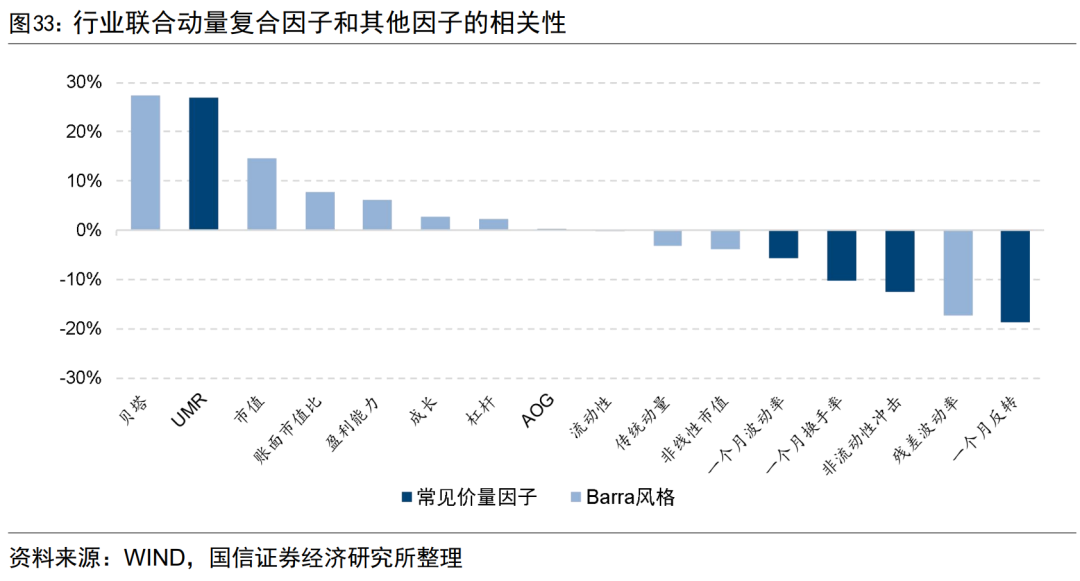

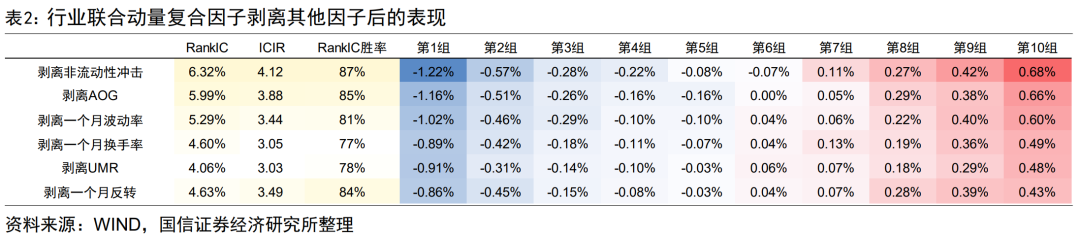

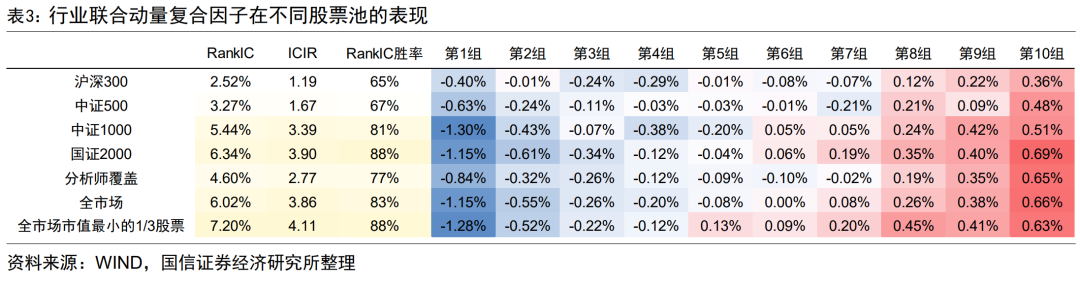

该因子与其他常见换手率、波动率、反转等价量因子的相关性较低,剥离掉其他常见的量价因子后仍然有较多的增量信息,且在不同指数成分股内均呈现出较为稳健的选股效果。在中证1000、国证2000成分股内的RankIC均值分别为5.44%和6.34%。

三、联合动量效应的拓展

除了行业和板块的驱动力,市场环境也至关重要。在牛市行情中,市场整体趋势向上,投资者情绪高涨、流动性充足,能够支撑个股的股价上涨。相比之下,在熊市期间,市场整体趋势向下,个股会呈现普跌态势,即使有短期上涨的势头,后续也没有坚实的支撑,逆势上涨的难度远大于顺势而为。

我们参考行业联合动量的方法,将中信一级行业指数替换为中证全指,并对中证全指的涨跌幅进行加权求和,构建了市场联合动量复合因子,以衡量股票是否与市场发生共振大涨。该因子的RankIC均值为6.40%,年化ICIR为4.00,多头月度超额收益为0.53%,空头月度超额收益为-1.22%。同样具有较好的选股效果。

一

探寻股价上涨的驱动力:大势与小势

1

个股趋势中的反转特征:以彩票型股票为例

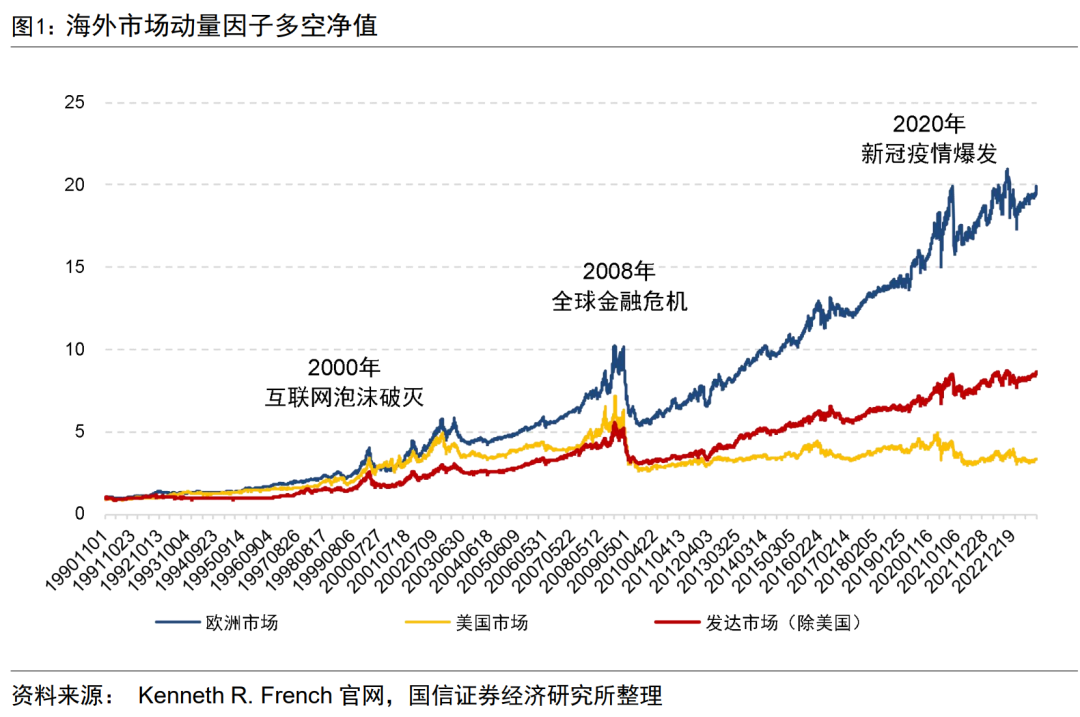

无论是在学术界还是在业界,个股趋势中的动量反转效应都是非常重要的研究课题。早在1967年,Robert Levy就提出将股票价格变化的相对强弱作为股票筛选的重要准则(Relative Strength)。1993年,Jegadeesh和Titman在其开创性的研究中再度提及美股市场中长期存在的“强者恒强”现象。而后Carhart(1997)构建了Momentum动量因子,并将其加入Fama and French (1993) 三因子模型中,构建了Carhart 四因子模型。Rouwenhorst(1998)以12个欧洲国家的数据为样本进行分析,同样发现了显著的动量效应。

Kenneth R. French在其官网中根据股票T-12月到T-2月的累计收益率将区间收益最高和最低的30%股票划分为高收益和低收益组,并计算了二者平均收益率之差。从图1中不同国家或地区的动量因子累计净值曲线可以看到,在美国、欧洲等以机构投资者为主导的成熟市场中,“强者恒强”的动量效应几乎无处不在。

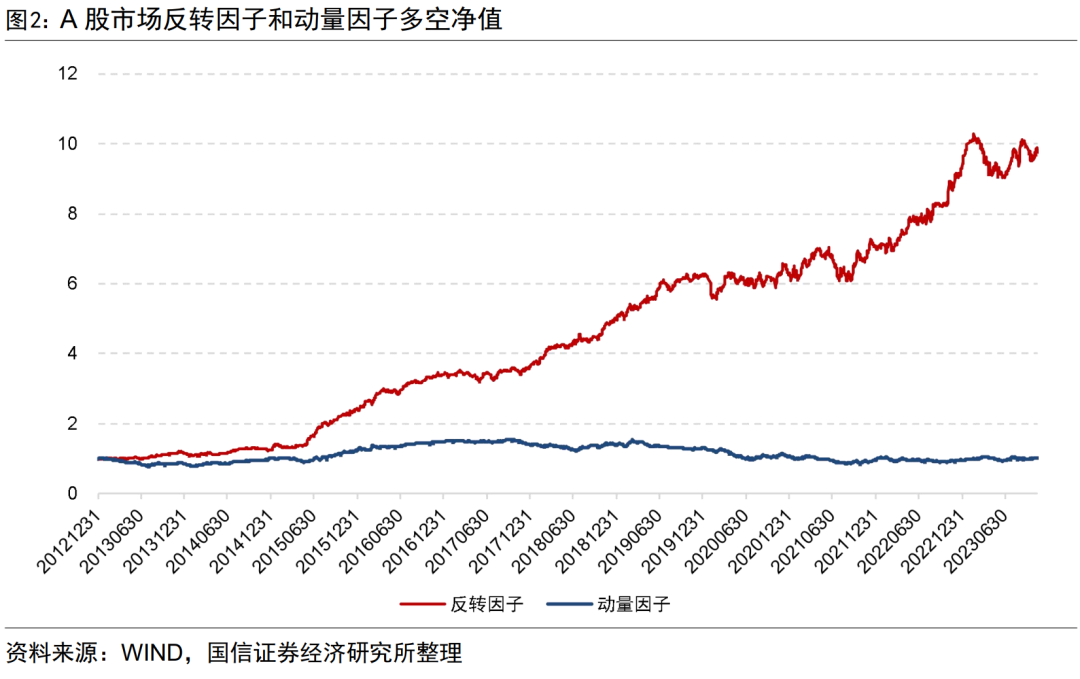

然而在A股却并未表现出股价“强者恒强”的现象。长期以来,A股市场都存在着显著的股价短期反转效应,即短期过度上涨的股票未来反而面临更大的下跌风险。尽管我们在实践中经常使用的1个月反转因子也曾在2019年-2021年经历了阶段性失效,但长期来看,反转因子在A股的表现依然远超动量因子。即使近些年机构投资者占比有所提升,A股的个人投资者交易占比仍然较高,而个人投资者具有典型的卖出盈利股票、持有亏损股票的处置效应,在交易时存在较强的锚定偏误,均值回归信念强,这些原因共同导致中国市场存在显著的非理性短期反转的价格异象。

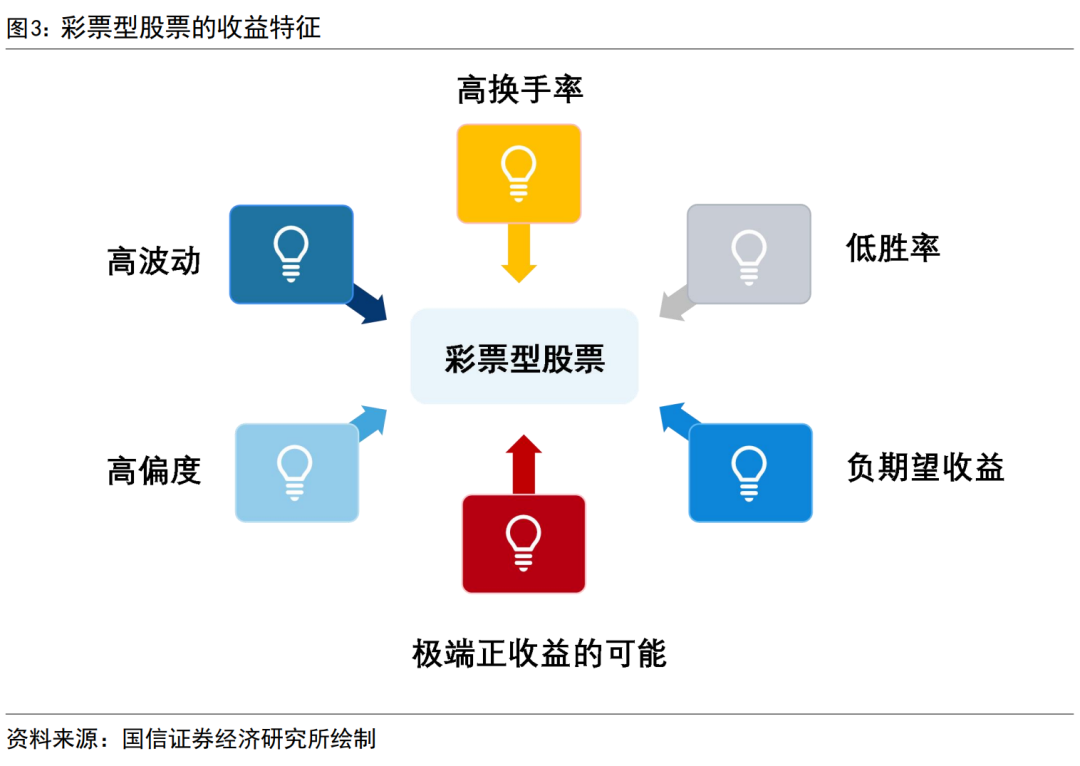

“彩票型股票”就是一类典型的被个人投资者主导、投机性较强的股票。这类股票的风险收益特征与购买彩票相似,虽然整体预期收益为负,但也有可能在短期内获得意想不到的巨额回报。这些彩票型股票通常来自市值较小的公司,这些公司在市场上尚未建立起稳定的声誉和良好的业绩,因此其股价往往存在较大的波动。由于个人投资者占主导地位,这类股票的投机性较强,价格容易受到市场情绪的影响。投资者购买这类股票时往往抱有“以小搏大”的心理,期望从这类股票中以小概率获取较大的收益。除了具有较大的单日涨幅外,这类股票还具有高换手、高偏度、高波动等特点。高换手率意味着这些股票的交易非常活跃,投资者买卖频繁,而高偏度和高波动则表明这些股票的价格走势较为极端,可能会出现大幅上涨或下跌的情况。

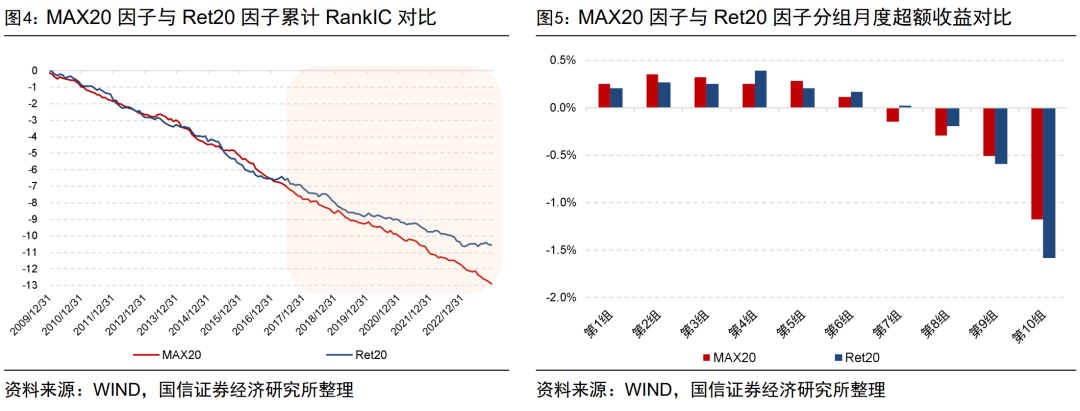

MAX20因子2010年以来的月度RankIC均值为-7.67%,年化ICIR为-3.26,胜率为85%,具有显著的负向选股效果。若我们将其与原始的20日反转因子(以Ret20表示,为股票过去20日的累计涨跌幅)进行对比,可以看到个股最大收益日因子MAX20多头收益和稳定性上均强于原始反转因子Ret20,表现出更强的反转效应。然而,两者的收益主要来源于空头端,多头端的收益相对较弱,并且单调性欠佳。这也是许多个股价量因子共有的收益特点。

2

探寻股价上涨的驱动力:行业趋势的动量特征

前文我们探究了A股彩票型股票的强反转效应,从统计的概率来说,投资似乎应该“买弱不买强”。但实际上很多明星股前期都经历了大幅上涨,而后一路走高,“买弱不买强”似乎并不符合我们期望买到优质明星股的目标。那么我们该如何从众多已经发生过大幅上涨的股票中区分出其中能够持续上涨的明星股呢?

我们可以从股价背后的驱动力来考虑这个问题,股价上涨的背后既有个股本身的基本面因素驱动,也可能是投机情绪的驱动,此外也会受到行业、板块的催化以及整个市场环境的影响。例如,彩票型股票的上涨主要是由于投机情绪驱动,且多为小市值的公司,推动股价上涨所需要的资金量并不大,上涨的基础并不牢固,后续面临较大的下跌风险。

而行业趋势通常是由行业的基本面、政策、宏观经济、市场情绪等多种因素共同作用的结果,相比之下,行业的上涨通常需要强大的资金推动,需要市场一定的共识,大体量的资金也通常来自于机构投资者,背后的势能较大,趋势一旦形成,能够延续较长的时间。

我们在对公司进行基本面分析时,不仅会关注公司自身的财务状况,往往还会对公司所处行业的生命周期、市场规模、竞争格局、技术发展、产业政策等进行深入的挖掘。然而在构建价量因子时,以往的研究却主要注重挖掘个股本身的趋势和形态,即个股的“小势”,缺乏对个股背后行业、板块以及市场趋势的关注,个股背后的“大势”也同样重要,不同的行业、市场驱动力可能对应着后续完全不同的走势。

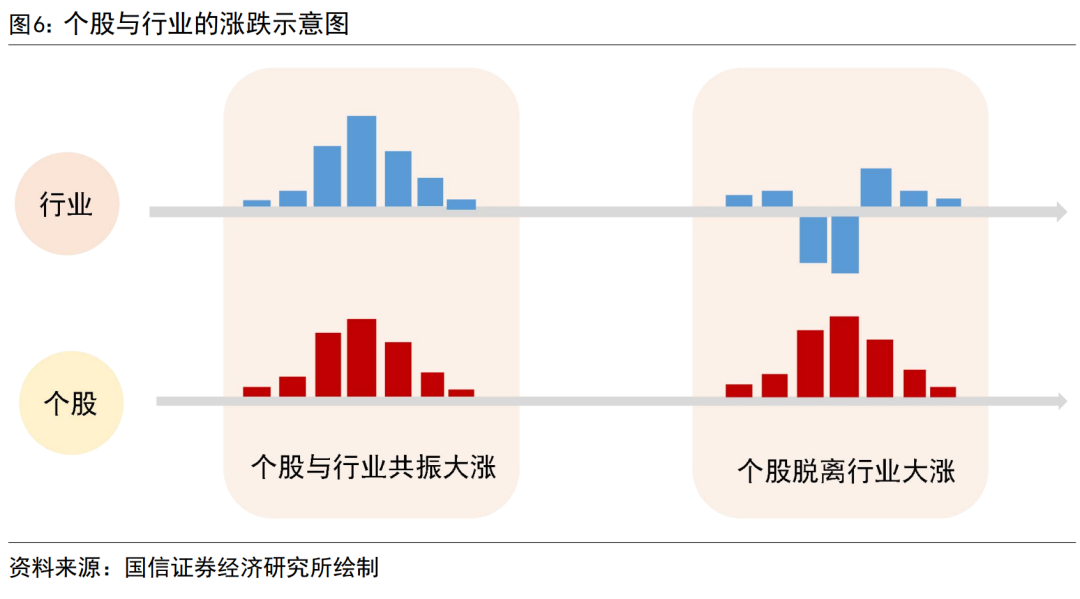

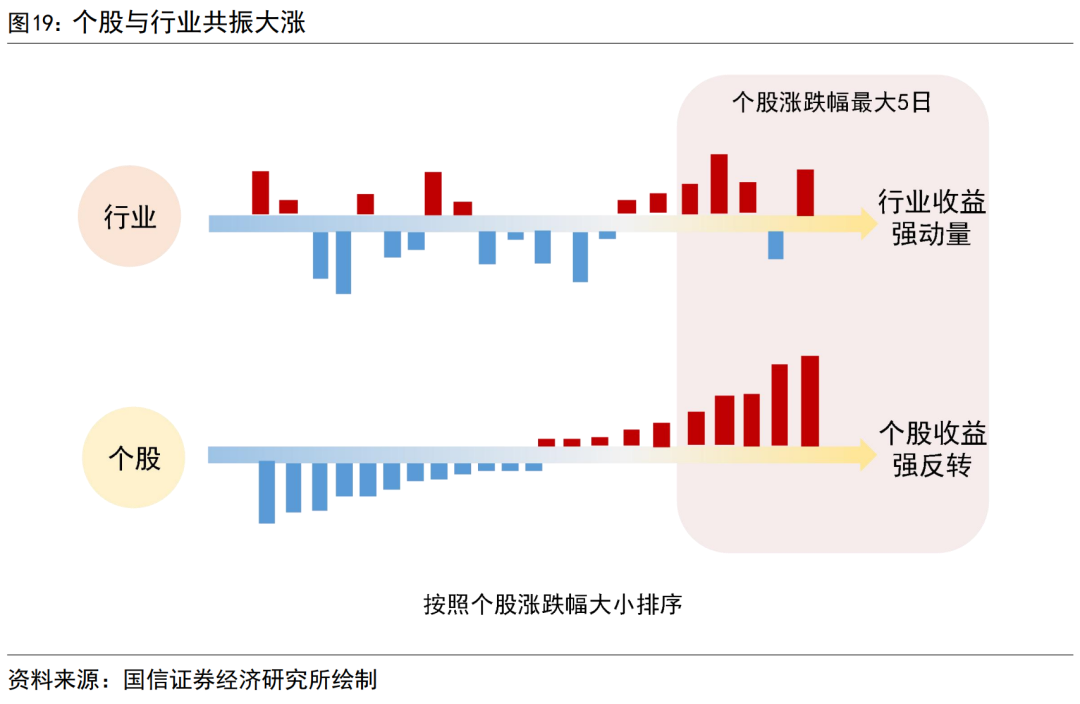

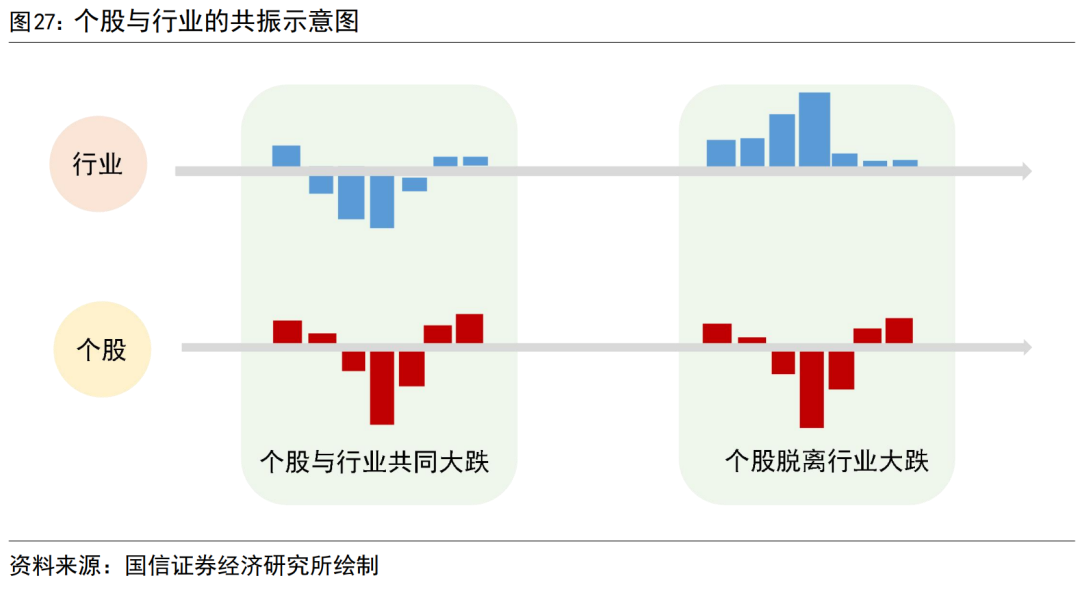

我们以图6来说明个股上涨的两种情况,图6中红色和蓝色分别代表个股的涨跌和所处行业的涨跌。同样在股票大涨的时刻,左侧的公司所处的行业同样大涨,股票背后有强大的行业上涨驱动力;右侧公司大涨时,行业却呈现下跌的趋势,个股上涨缺乏背后行业的支撑。那么有行业支撑的公司后续是否更有可能延续上涨的态势?

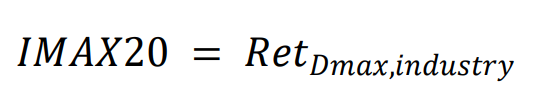

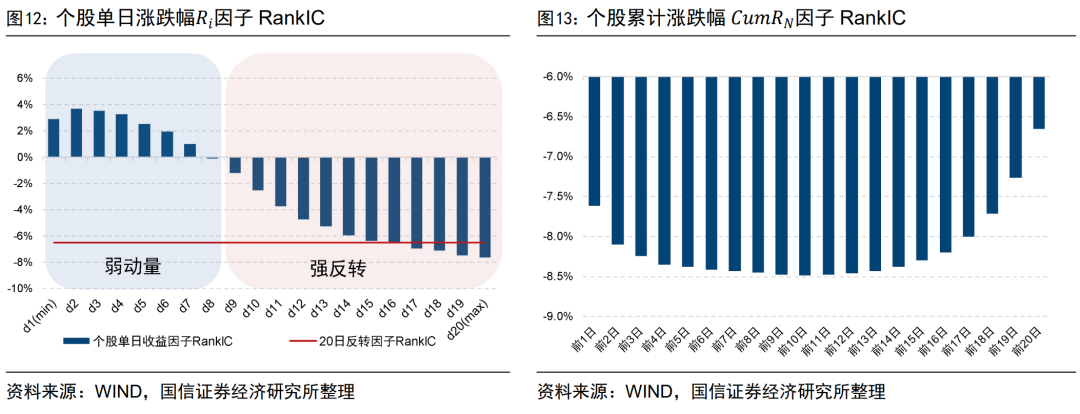

为了验证这个想法,我们构建了个股过去20日的最大收益日对应的中信一级行业指数收益因子,具体步骤为:

找到股票过去20日单日涨跌幅最大的一天;

以该股票对应的中信一级行业指数当天涨跌幅作为因子。

该因子以IMAX20来表示,主要用于判断股票在最大收益日当天对应的行业驱动力大小:

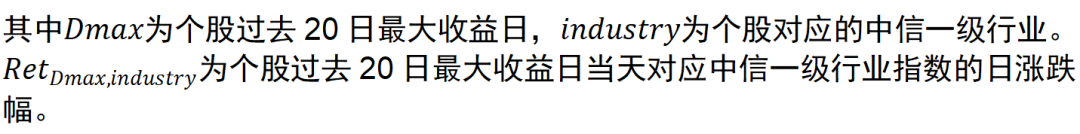

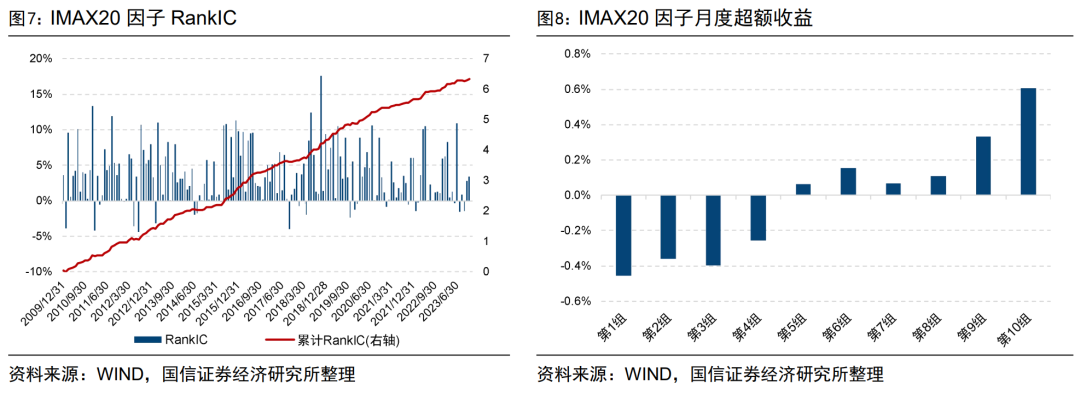

IMAX20因子展现出了较强的正向预测能力,呈现出显著且稳定的动量效应。2010年以来的月度RankIC均值达到3.76%,年化ICIR达到3.23,多头的月度超额收益为0.61%,空头的月度超额收益为-0.46%,多头端的收益贡献较大。

IMAX20因子的表现也验证了我们的猜想,即在个股大涨的当天,倘若个股自身的“小势”能够与其背后行业板块的“大势”共同作用,则后续会有更强的支撑,而脱离行业独自上涨的股票则在后续面临较大阻力,难以维持上涨。此外,我们发现个股最大收益日因子MAX20与个股最大收益日行业收益因子IMAX20在截面上的相关性较低,仅为-0.06,相较个股本身的价格趋势,特定日期的行业表现具有独立的增量信息。

我们以两个例子展示该因子对应的多头和空头股票。以2023年3月17日出现当月最大单日涨幅的金山办公为例。金山办公在盘整近2个月后出现大涨的形态,3月17日单日涨幅达到15.45%,从个股最大收益日的反转效应来看,后续回调的风险较大。但如果我们从行业“大势”来看,受到AI新一轮产业驱动,2023年一季度TMT板块走出了强势的行情,是市场关注度较高的主线,吸引了大量的布局资金。金山办公所处的计算机行业同样具有强大的行业驱动力。在3月17日金山办公大涨当天,对应的计算机行业当日上涨4.18%,同时出现了单月最大涨幅。在强势的行业驱动力下,金山办公延续了上涨,后续10个交易日相对中证全指超额收益达到30%。

同样以2023年3月17日出现单月最大涨幅的国电南瑞为例,从个股的走势来看,国电南瑞前期形态与金山办公较为接近,同样在长期的震荡后出现了明显的上涨信号,然而3月17日国电南瑞大涨后立刻回落,后续10日跑输全市场,与金山办公的走势大相径庭。如果我们同时考虑国电南瑞所处行业当天的表现,会发现其对应的电力设备新能源行业当天下跌0.75%,且持续处于较弱的趋势中,个股没能与行业形成共振。某一天的上涨更像“昙花一现”,背后缺乏持续的推动力。国电南瑞也确实后续回落,后10个交易日相对中证全指超额收益-3.05%。

通过金山办公和国电南瑞的例子,我们可以看到两个短期走势相似的个股,由于背后的行业势能不同,后续的走势大相径庭,有行业支撑的股票后续动能更强。

3

个股不同时刻对应的行业动量反转效应

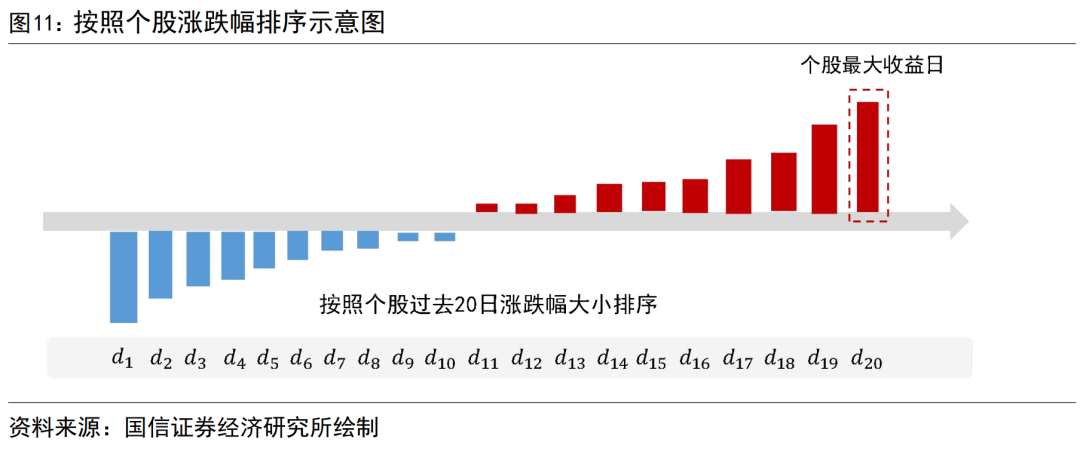

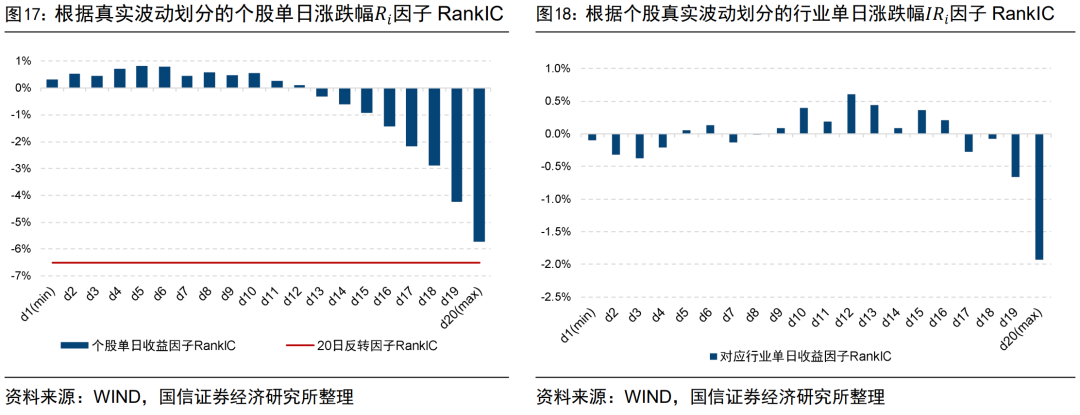

前文中,我们主要对个股每月最大收益日这一特殊时间对应的个股和行业涨跌幅因子进行了检验,发现个股涨跌存在强反转效应而行业涨跌存在强动量效应。除了个股最大收益日,其他交易日是否也存在这一特殊的动量反转效应。下面,我们对每个股票过去20日的涨跌幅进行排序(不同股票之间的排序各不相同),涨跌幅从小到大的交易日分别以d1,d2,...d20来表示,如图11所示。下面我们将对每个排名日对应的个股和行业涨跌幅因子都进行检验。

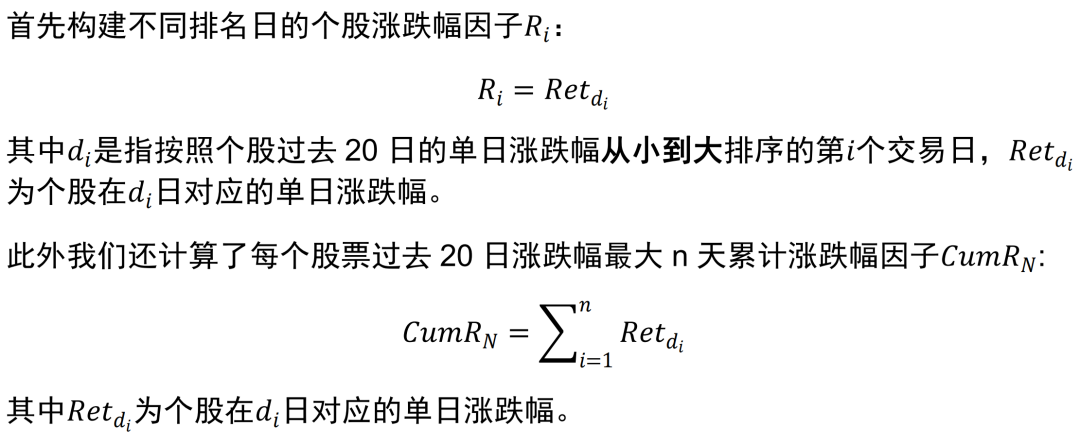

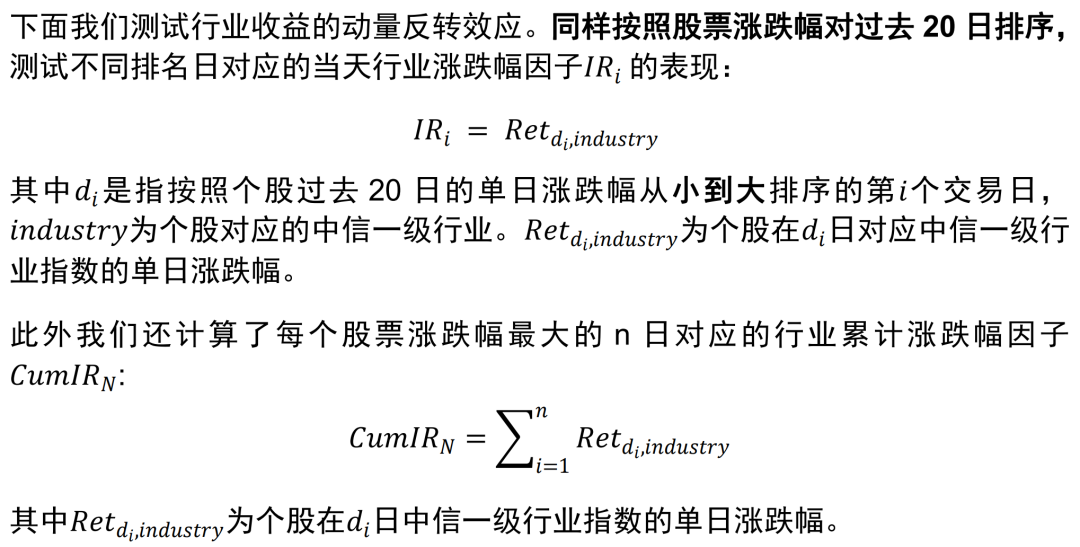

计算单日涨跌幅因子以及累计涨跌幅因子2010年以来的月度RankIC均值。可以看到个股涨跌幅最大的5日单日涨跌幅因子RankIC均超过20日反转因子(图12红线),个股单日涨跌幅越大,反转效应越强。每个月涨跌幅较小日也存在一定的动量效应,但是动量效应整体弱于反转效应。其中涨跌幅最大日(d20)的单日涨跌幅即为上文中的个股最大收益日MAX20因子。此外,可以看到涨跌幅最大10日的累计收益反转效应最强,而传统的20日反转因子中因为包含了一些偏动量效应的交易日,因此反转效应减弱。

通过个股涨跌幅排序这一指标,我们实际可以将个股的收益序列拆分为动量和反转,并且可以构建出比传统20日反转因子更纯粹的反转因子,但是遗憾的是,这些因子的多头部分仍然较弱,且与传统的波动率等价量指标的相关性较高,增量信息非常有限。

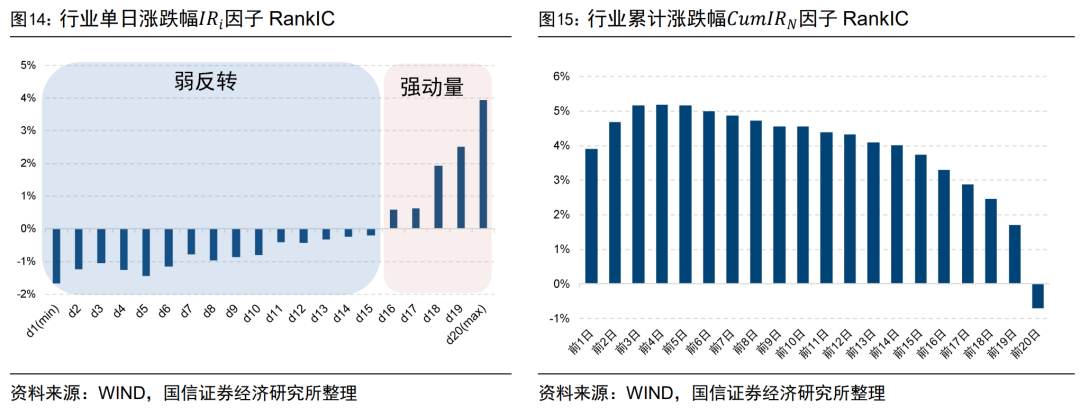

计算单日行业涨跌幅因子和累计涨跌幅因子的RankIC,可以看到与个股完全相反的结论,个股涨跌幅越大的交易日,行业所呈现出的动量效应越明显,个股涨跌幅最大的5日对应的行业收益均呈现出动量效应;而个股涨跌幅最小的15日,则呈现出弱反转效应。从累计涨跌幅因子可以看出,倘若直接以行业过去20日累计收益当作因子,在股票上几乎不具有预测能力,而我们取其中个股涨跌幅最大5日对应的行业累计收益,则可得到具有显著正向选股能力的因子。

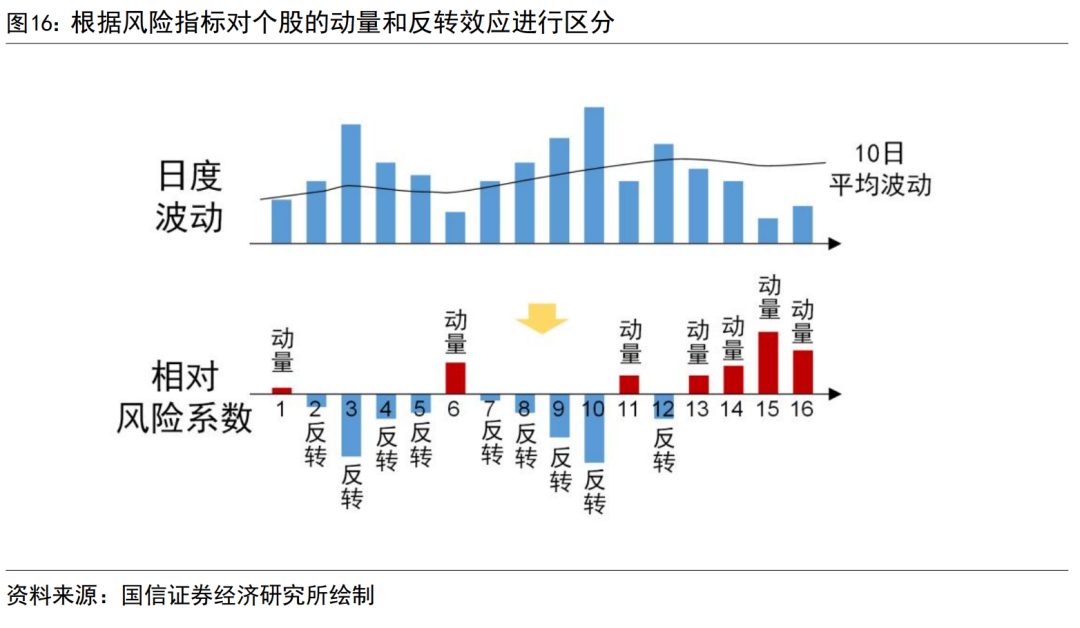

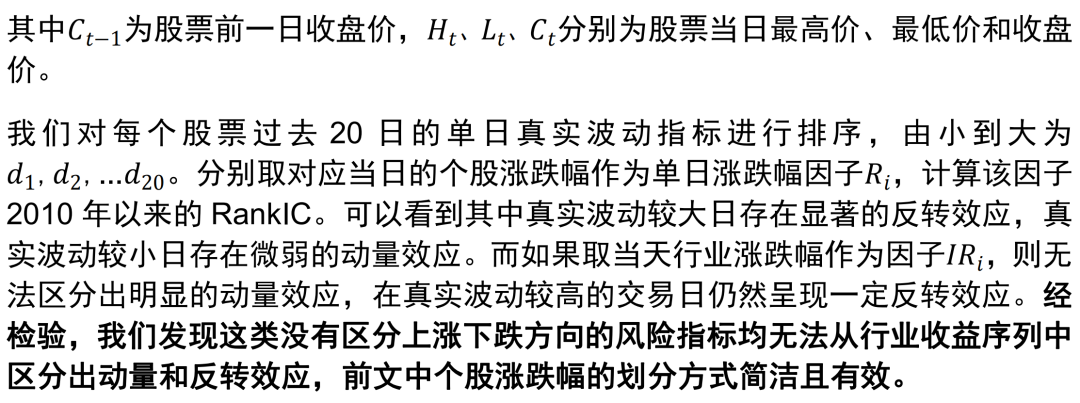

对个股收益序列划分动量和反转效应的研究较多,除了按照前文中个股每日涨跌幅大小来划分,也可以通过风险指标来划分。例如国信金工团队在2022年12月7日发布的报告《风险溢价视角下的动量反转统一框架》中根据个股每日的真实波动、换手率等风险指标对个股每日涨跌幅的动量/反转效应进行了区分。在低风险日,个股存在动量效应,在高风险日,个股存在反转效应。那么通过风险指标的方式能否可以区分出行业收益中的动量和反转效应呢?

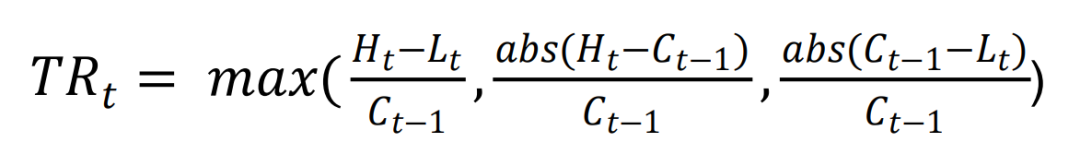

股价的波动是股票风险最直接的代理变量,真实波动的计算方法如下:

二

个股与行业的共振:行业联合动量因子

1

行业联合动量因子

前文我们对个股不同涨跌幅时刻对应的行业动量反转效应做了详细的检验,并发现个股最大收益日当天的行业涨跌幅存在很强的动量效应,即个股大涨时,如果有强势的行业作为支撑,个股顺势而涨,与行业形成共振,未来的预期收益更高。然而对于同行业的股票来说,最大收益日可能会重合,使得当天的行业涨跌幅因子值重复。此外,我们也发现个股收益最大的5日对应的行业涨跌幅均存在一定动量效应,并且个股涨跌幅越大的交易日,动量效应越显著。

因此,我们考虑将个股涨幅最大5日的行业动量效应进行加权融合,权重按照个股涨跌幅排名进行衰减,个股涨跌幅越大的交易日,权重也越大。这样不仅可以使得因子值更加离散,也可以突出排名靠前交易日的行业动量效应,增强因子的效果。基于此,我们构建了行业联合动量因子ICM(Industry-Co-Momentum)。

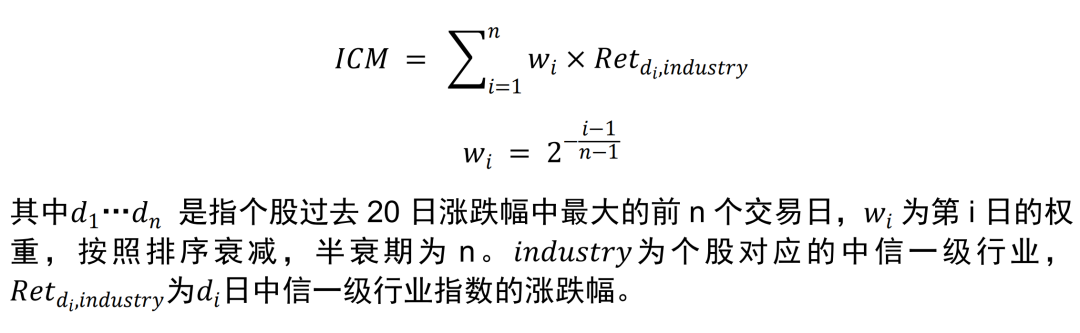

我们构建的行业联合动量因子ICM的具体计算方法如下:

以n=5构建行业联合动量因子为例,计算步骤为:

对股票过去20日的日涨跌幅排序,找到其中涨跌幅最大的5日;

计算每日对应的权重wi,权重根据个股涨跌幅排名进行衰减,半衰期为5日,因此个股涨跌幅最大日的权重为1,个股涨跌幅第5日的权重为0.5;

对涨跌幅最大5日对应的一级行业指数涨跌幅加权求和,得到ICM。

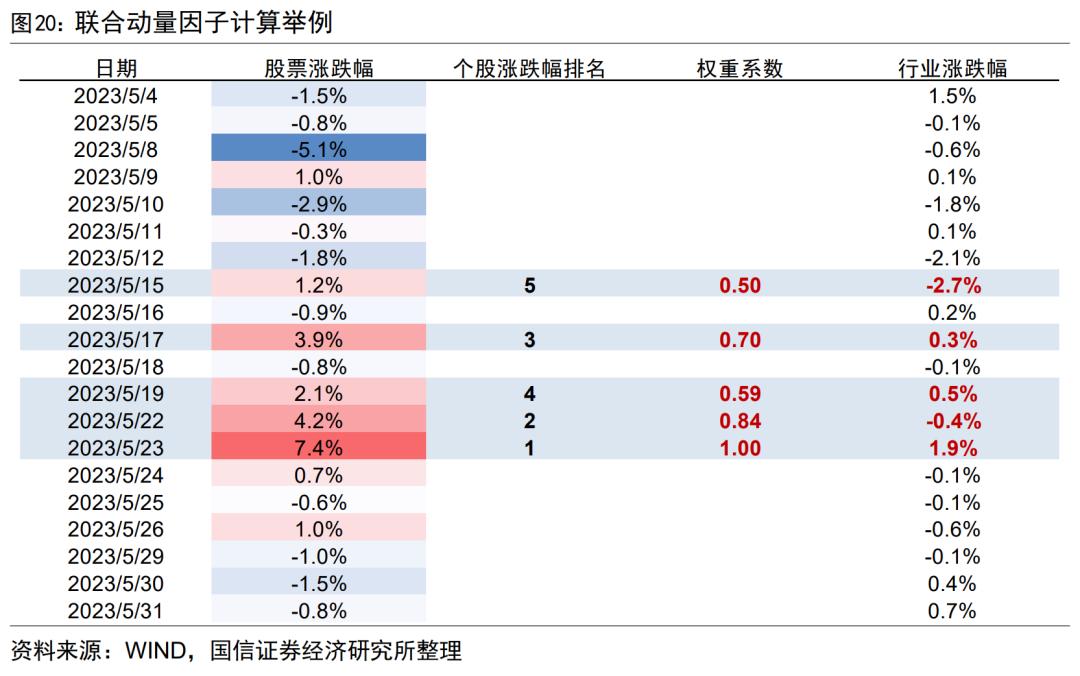

ICM即是对每个股票过去20日涨跌幅最大的前5日对应的中信一级行业日涨跌幅加权求和。下面我们以图20为例,展示ICM因子的具体计算过程。

上图所展示的联合动量因子计算过程为例,因子值的计算过程如下:

ICM = 1×1.9%+ 0.84×(-0.4%)+ 0.7×0.3%+ 0.59×0.5%+ 0.5×(-2.7%)

我们按照如上方法构建行业联合动量因子ICM因子,并对该因子进行检验,因子的回测参数如下(如无特殊说明,下文中的因子回测区间、调仓频率和股票池均相同):

回测区间:2010年1月-2023年12月;

调仓频率:月频;

股票池:剔除上市未满6个月的新股、ST、ST摘帽3个月以内的股票;

停牌剔除:剔除过去20个交易日停牌超过5日的股票。

最终得到的ICM因子的RankIC均值为5.59%,年化ICIR达到3.85。多头月度超额收益为0.63%,空头月度超额收益为-1.02%,展现出较强的预测能力和稳定性。

从行业联合动量因子ICM因子的构成可以看出,ICM因子完全由行业收益构成,其中并不包含任何个股收益部分,个股收益仅用于第一步确定日期。经过检验我们也发现该因子(个股收益最高5日的行业收益加权求和)与个股收益最高5日的股票累计收益相关性较低,仅为-0.03。说明相较个股趋势,行业趋势可作为一个独立的维度来衡量个股趋势能否延续。

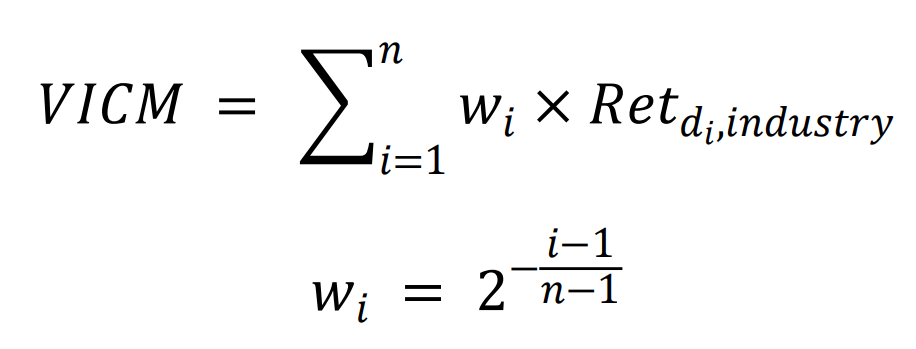

除了股票价格维度,成交量也能够提供个股趋势的有效的信息。在个股大涨时,倘若伴随着成交量的有效放大,出现量价齐升,可能是一个积极的信号,表明有机构投资者对该股票进行了关注并开始建仓。例如2019年宁德时代在上涨前,几乎每一次的单日大涨都伴随着成交量的明显放大。我们能否同时考虑个股的涨跌幅和成交量来进行排序,以更好地区分出量价齐升时的行业动量效应。

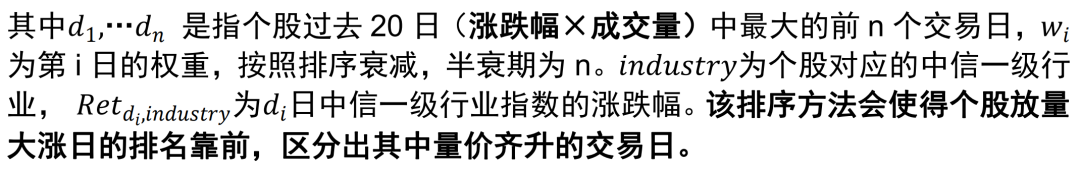

倘若加上成交量的维度,按照个股日度(涨跌幅×成交量)排序,选取该指标最大5日,并对对应行业收益进行加权求和,命名为量价齐升行业联合动量因子VICM(Volume-Industry-Co-Momentum),VICM的计算方式如下:

对股票过去20日的日度(涨跌幅×成交量)排序,找到其中最大的5日; 计算对应的权重wi,权重根据(涨跌幅×成交量)排名进行衰减,半衰期为5日; 对日度(涨跌幅×成交量)最大5日对应的行业涨跌幅加权求和,得到VICM。

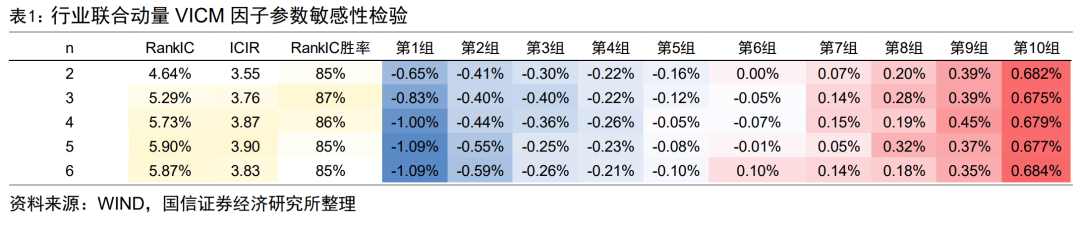

此外,我们也对行业联合动量因子选取的交易日数量n进行参数敏感性检验,该参数不敏感,在n取4-6日时因子都有较好的效果,年化ICIR均能达到3.8以上。多头第10组的月度超额收益均在0.67%以上。

2

个股行业共振效应的另一面

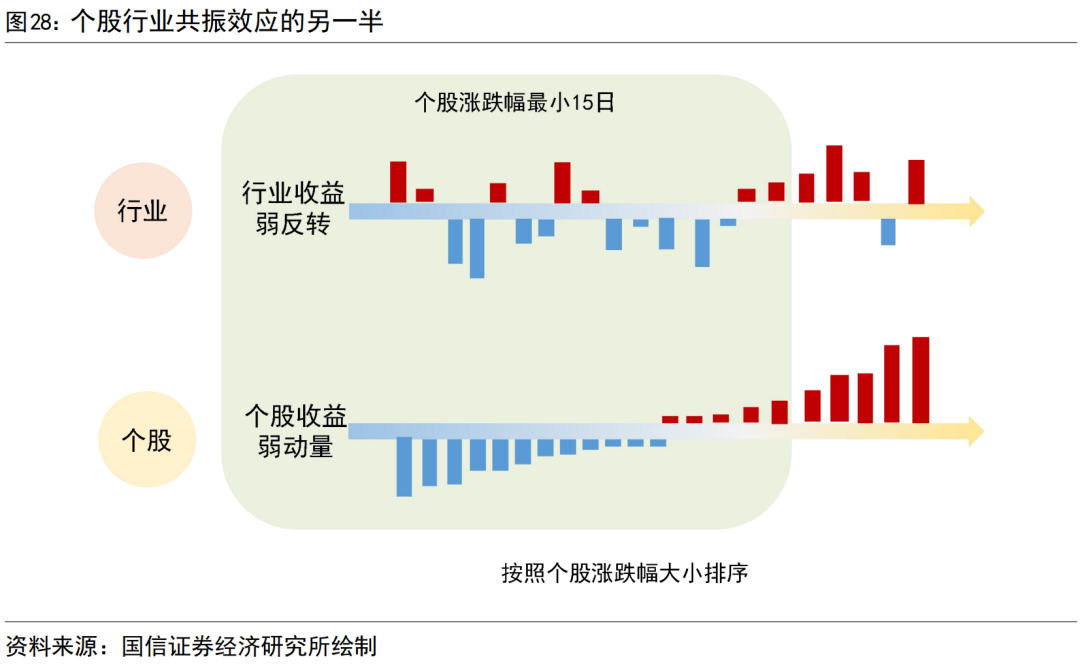

前文我们发现如果按照个股涨跌幅对过去20日进行拆分,涨跌幅最大5日的行业收益具有较强的动量效应,基于此我们构建了行业联合动量因子。在个股涨跌幅最小的15日,行业收益具有微弱的反转效应,这部分信息能否也有效利用?

同样以图27中两个公司为例,从个股涨跌(红色柱子)来看,二者走势相同,然而个股对应的行业表现(蓝色柱子)有很大区别。左边公司在大跌的时候,所处的行业同样发生了大跌,这种情况下个股可能是由于整个行业不景气而一起下跌,个股存在被错杀的可能性,将来有较大反转的概率;而倘若个股所处的行业表现较好,但个股脱离行业发生了不明原因的大跌,往往是一个重要风险提示,后续可能下跌延续。

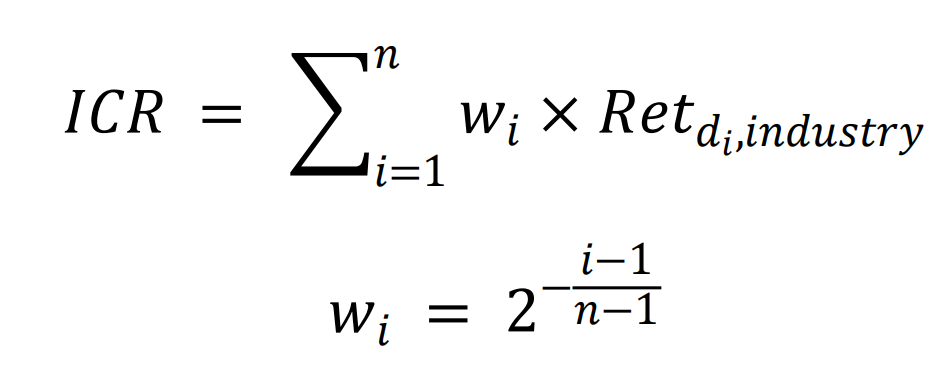

基于以上的分析我们也构建了行业联合反转因子ICR(Industry-Co-Reverse)。该因子与行业联合动量因子的方向相反,主要利用了个股涨跌幅最小的前15日行业反转效应,如图28所示的绿色阴影部分。

行业联合反转因子ICR具体计算方法如下:

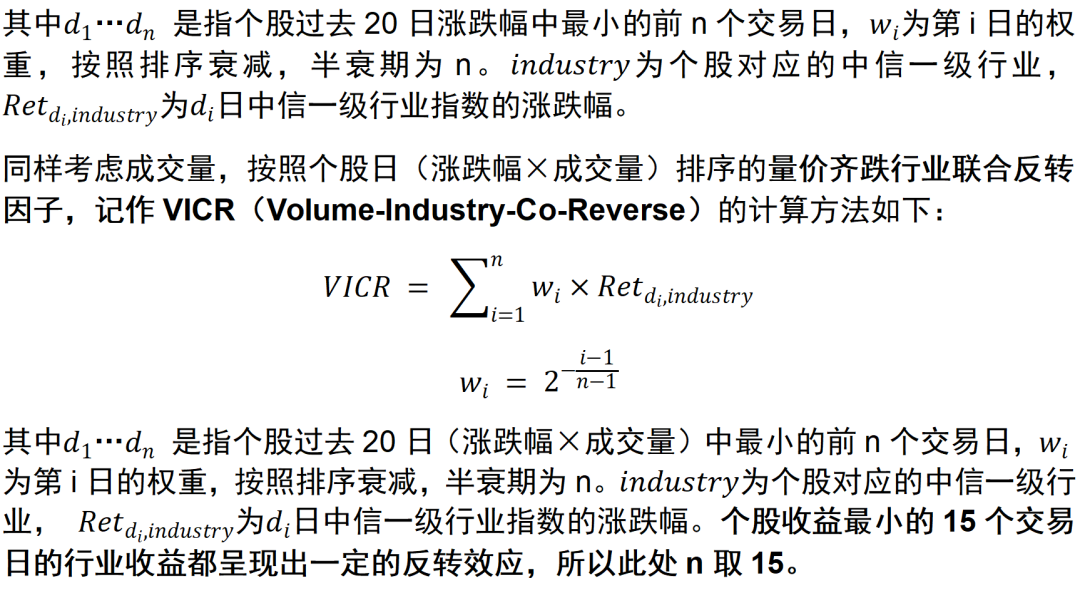

仅考虑涨跌幅排序的行业联合反转因子ICR的RankIC均值为-5.60%,年化ICIR达到-3.39。多头月度超额收益为0.60%,空头月度超额收益为-1.13%。同时考虑成交量后的量价齐跌行业联合反转因子VICR的RankIC均值为-5.93%,年化ICIR达到-3.55。多头月度超额收益为0.59%,空头月度超额收益为-1.23%,因子表现同样略有提升。

3

行业联合动量复合因子

我们将量价齐升行业联合动量因子以及量价齐跌行业联合反转因子等权合成行业联合动量复合因子CMC(Co-Momentum-Combined)。

其中VICM为前文中构造的量价齐升行业联合动量因子,VICR为前文中构造的量价齐跌行业联合反转因子。二者相减,得到行业联合动量复合因子CMC。

合成后的行业联合动量复合因子的RankIC均值为6.02%,年化ICIR达到3.86。多头月度超额收益为0.66%,空头月度超额收益为-1.15%,呈现出更加稳定的动量效应,具有较强的预测能力。行业联合动量复合因子既包含了行业20日收益中的动量部分也包含了其中的反转部分,可以理解为我们根据个股的涨跌表现,调整了行业每日收益的方向,并将其全部统一为动量的方向。

下面我们计算行业联合动量复合因子与常见的20日反转、换手率、波动率等量价因子、Barra风格因子以及国信金工团队在2022年12月7日发布的报告《风险溢价视角下的动量反转统一框架》根据个股收益序列所构建的UMR因子在截面上的相关性。可以看到,行业联合动量复合因子和这些因子的相关性整体较低,除了Beta因子和UMR因子,与其他因子的相关性均在20%以内。

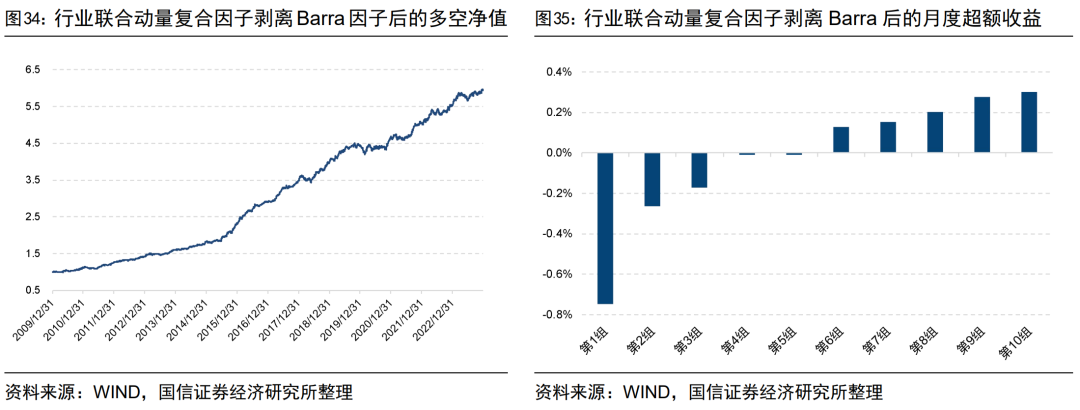

行业联合动量复合因子剥离掉以上全部的Barra因子后,剩余残差部分RankIC 3.99%,年化ICIR3.05。多头月度超额收益为0.30%,空头月度超额收益为-0.75%,仍然有较多的增量信息,分组收益仍然单调。

行业联合动量复合因子分别剥离掉其他常见的量价因子后仍然有较多的增量信息,剥离其他常见价量因子后的因子的RankIC均值均在4%以上,年化ICIR均在3以上。

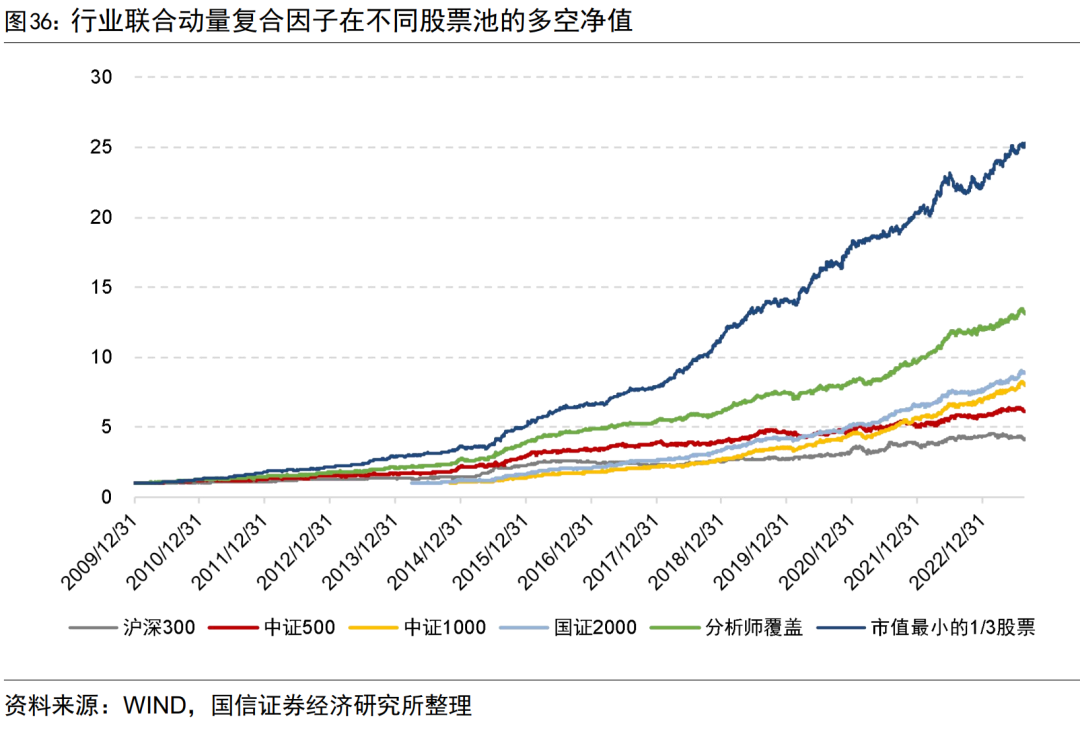

我们进一步检验因子在沪深300、中证500、中证1000、国证2000、分析师覆盖(分析师覆盖股票池包含过去半年至少有一篇研报覆盖的公司)以及全市场市值最小的1/3股票池内的选股效果。行业联合动量复合因子在偏中小市值的指数成分股中表现更加突出。其中在全市场市值最小的1/3股票池内RankIC均值为7.20%,年化ICIR为4.11。在中证1000、国证2000成分股内的RankIC均值分别为5.44%和6.34%。

联合动量复合因子在不同股票池的多空净值如图36所示,在不同指数成分股的股票池内均呈现出较为稳健的选股效果,其中在全市场市值最小的1/3股票池内的累计收益较高。

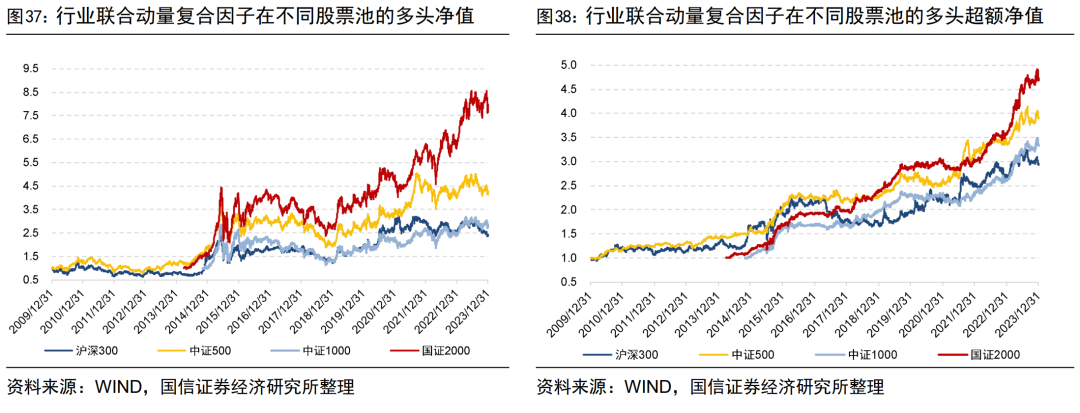

按照行业联合动量复合因子的原始值对沪深300、中证500、中证1000、国证2000成分股分10组,月度调仓,在不同股票池的多头净值和多头相对基准超额净值如图37和图38(不考虑交易费用)。2023年行业联合动量复合因子在沪深300、中证500、中证1000、国证2000成分股内的Top10%多头组合相对基准指数的超额收益分别为9.92%、16.06%、28.51%、31.95%,历史年化收益分别为7.87%、10.15%、13.97%和17.12%,具有较强的表现。由于联合动量因子与个股所处行业的表现息息相关,因此该因子原始值的多头股票往往集中在一些强势的行业中。

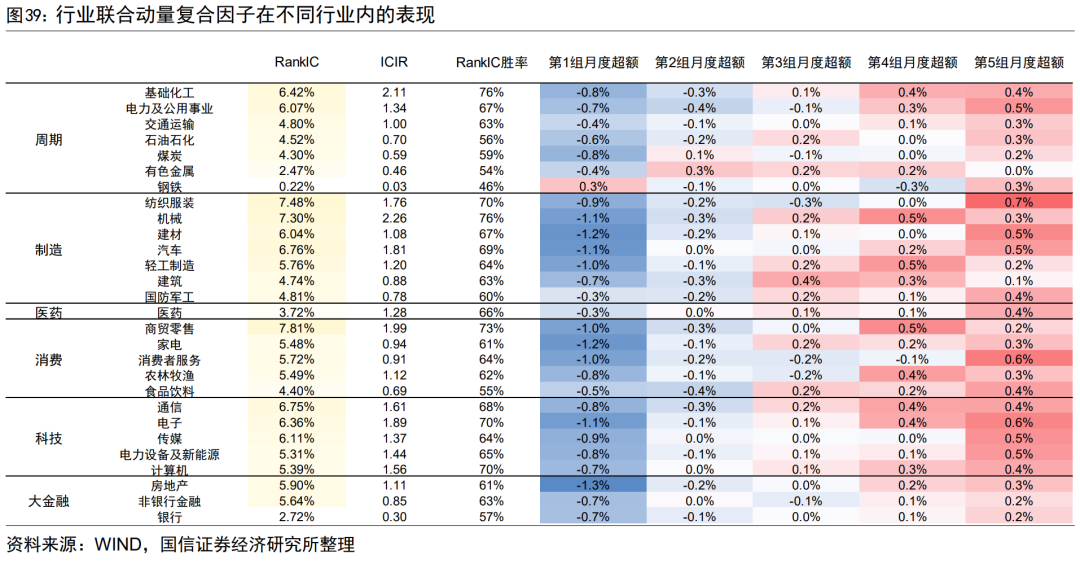

行业联合动量因子除了在全市场和不同指数成分股内具有较好的选股效果,在行业内部也具有较好的选股效果。下表展示的是行业联合动量因子在各个行业内的选股效果。

联合动量因子的多头组往往能够选到行业内能够和行业形成共振的领头羊股票。在行业内也有较好的选股效果。其中在机械、汽车、通信、商贸零售、纺织服装等行业该因子的RankIC均值均在6.5%以上。

三

联合动量效应的拓展

1

不同级别的联合驱动力

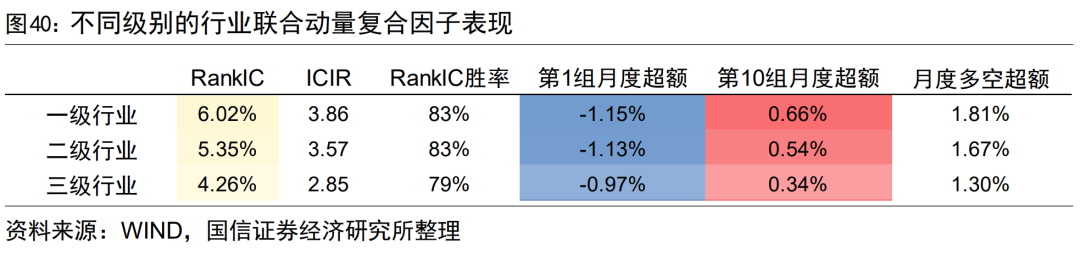

前文中我们主要以一级行业指数构建行业联合动量因子,对未来股票收益有较好的预测能力。下面我们进一步探究除了中信一级行业,其他级别的行业、板块是否也具有联合驱动的动量效应,什么样级别的联合动量对股价的驱动作用更强?

我们可以试想以下两种场景,一种场景是:市场情绪较为平淡,且缺乏明显的主线,资金在不同的热点中较为分散,上涨的股票也分散在不同的细分行业中,此时,资金难以形成强大的合力,对股价后续的推动力较弱;另一种场景是:市场的资金集中在某个行业或板块,形成明显的主线行情,这种情况下,资金更易形成强大的推动力,股价后续的动力更加充足。这两种情景中不同的因素是:资金驱动力的大小和集中度。理论上来说,资金驱动力越集中在某个主线上,越容易形成“赚钱效应”,吸引后续资金持续进入,股价上涨的驱动力越强。而倘若资金分散在若干个小的细分行业上,则往往难以形成持久的趋势。

为了检验这个猜想,下面我们使用更加细分的二级行业、三级行业指数构建不同级别的联合动量因子。先按照前文中同样的方法使用中信二级行业指数和中信三级行业指数收益构建二级行业和三级行业联合动量复合因子。

下表展示了不同等级行业的联合动量复合因子结果,行业划分的颗粒度较细时,联合动量复合因子的预测能力略有下降。三级行业的联合动量复合因子的RankIC均值仅为4.26%,年化ICIR为2.85,多头收益和空头收益相较一级行业的联合动量复合因子也均有所下降。这也与我们的猜测一致,行业的划分并不是越细越好,二级、三级行业对应的行业驱动力弱于一级行业。

2

更广泛的驱动力:市场联合动量

除了行业和板块的驱动力,市场环境也至关重要。在牛市行情中,市场整体趋势向上,投资者情绪高涨、流动性充足,能够支撑个股的股价上涨。相比之下,在熊市期间,市场整体趋势向下,投资者情绪低落,流动性不足,个股会呈现普跌态势,即使有短期上涨的势头,后续也没有坚实的支撑,逆势上涨的难度远大于顺势而为。

券商行业就是典型的和市场情绪高度相关的板块,以券商中的龙头券商中信证券为例,2020年6月30日-7月2日中信证券开始大幅上涨,此时市场情绪高涨,中证全指同期也出现了大幅上涨,二者趋势共振,之后券商行情也延续了一定时间。而2023年5月4日-5月8日中信证券同样出现了较大的涨幅,从个股走势来看,与2020年的走势相近。但此时市场整体较弱,同期中证全指仅上涨0.46%,而中信证券在快速上涨后最终回落,背后的驱动力太弱,难以形成有效的上涨趋势。

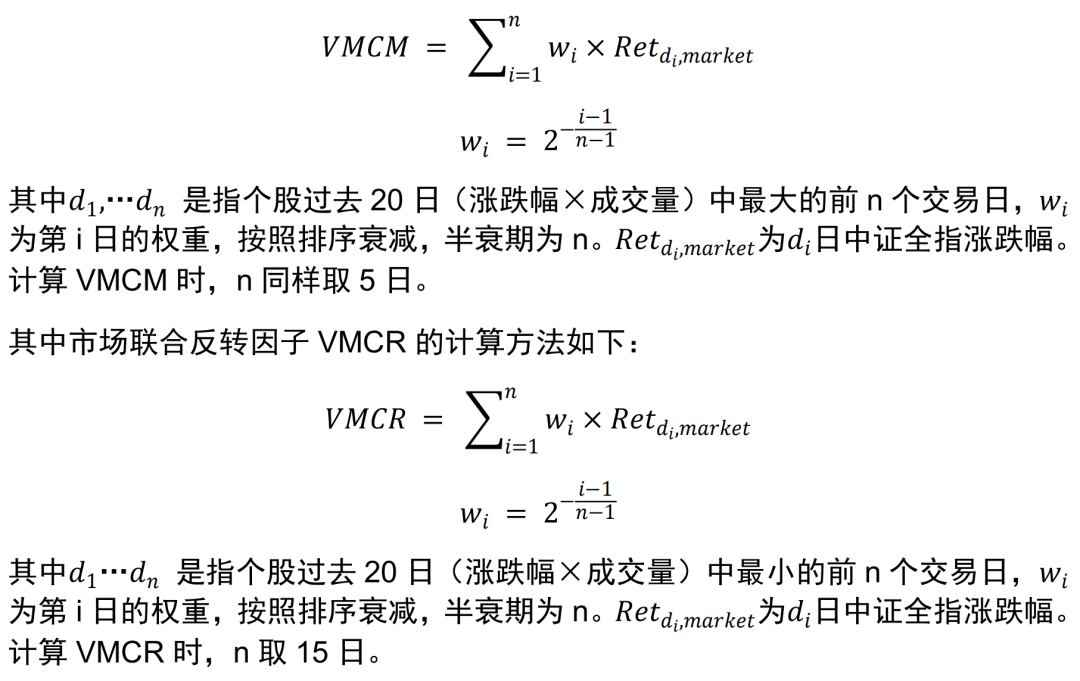

我们参考行业联合动量的方法,将前文中的中信一级行业指数替换为中证全指,并对中证全指的涨跌幅进行加权求和,构建了量价齐升市场联合动量因子VMCM(Volume-Market-Co-Momentum),以及量价齐跌市场联合反转因子VMCR(Volume-Market-Co-Reverse),二者等权复合得到市场联合动量复合因子MCMC(Market-Co-Momentum-Combined)。

其中市场联合动量因子VMCM的计算方法如下:

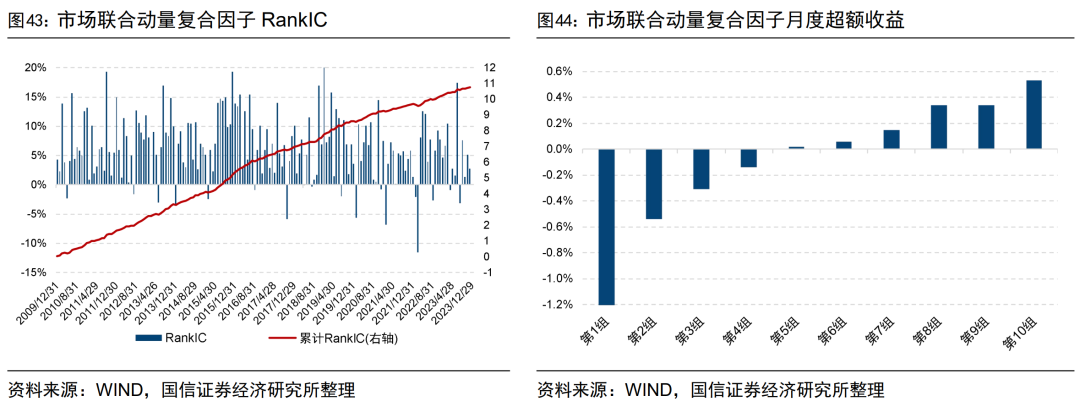

量价齐升市场联合动量(VMCM)减去量价齐跌市场联合反转(VMCR)得到市场联合动量复合因子,该因子衡量的是股票与市场发生共振大涨。市场联合动量复合因子的RankIC均值为6.40%,年化ICIR为4.00,多头月度超额收益为0.53%,空头月度超额收益为-1.22%。

通过上面的检验,我们发现过于细分的行业联合动量效果逐渐减弱,而直接用全市场的联合动量多头收益也出现了明显的下滑,按照一级行业划分的因子表现最好。联合动量本质是资金驱动,当资金越强势且热点越集中时,背后的驱动力更强。

四

总结

股价背后的驱动力既与个股本身有关,也与其所处行业、板块的催化以及整个市场环境有关。在构建价量因子时,以往的研究主要注重挖掘个股本身的趋势和形态,缺乏对个股背后行业、板块以及市场趋势的关注。在个股表现强势时,倘若个股自身的“小势”能够与其背后行业板块的“大势”共同作用,则后续可能会有更强的支撑,而脱离行业独自上涨的股票则在后续面临较大阻力。

基于此,我们发现个股在每月最大收益日当天的行业指数涨跌幅是一个有效的正向选股因子,个股大涨当天倘若行业涨幅也较大,则后续的有显著的超额收益。此外,我们对按月对月中每个交易日都进行检验,发现每月个股涨跌幅最大的5日对应的行业涨跌幅均存在一定动量效应,即个股大涨的几日,如果有强势的行业作为支撑,与行业形成共振上涨,未来的预期收益更高。此外,个股涨跌幅最小的15日对应的行业涨跌幅也存在一定的反转效应。

我们将个股每月涨跌幅最大的5日行业收益进行加权融合,构建了动量效应更强的行业联合动量因子,用以识别顺势而涨、能够与行业形成共振的股票。该因子的RankIC为5.59%,年化ICIR为3.85,具有较好的选股效果。倘若同时考虑成交量,使用个股放量大涨的前5日构建量价齐升行业联合动量因子,则该因子的RankIC进一步提升为5.90%,年化ICIR为3.90。

此外,我们也构建了量价齐跌行业联合反转因子,RankIC均值为-5.93%,年化ICIR达到-3.55。二者等权合成后得到的行业联合动量复合因子RankIC均值为6.02%,年化ICIR达到3.86。多头月度超额收益为0.66%,空头月度超额收益为-1.15%,呈现出更加稳定的动量效应,具有较强的预测能力。

该因子与其他常见换手率、波动率、反转等价量因子的相关性较低,剥离掉其他常见的量价因子后仍然有较多的增量信息,且在不同指数成分股内均呈现出较为稳健的选股效果。在中证1000、国证2000成分股内的RankIC均值分别为5.44%和6.34%。

除了行业和板块的驱动力,市场环境也至关重要。在牛市行情中,市场整体趋势向上,投资者情绪高涨、流动性充足,能够支撑个股的股价上涨。相比之下,在熊市期间,市场整体趋势向下,个股会呈现普跌态势,即使有短期上涨的势头,后续也没有坚实的支撑,逆势上涨的难度远大于顺势而为。

我们参考行业联合动量的方法,将中信一级行业指数替换为中证全指,并对中证全指的涨跌幅进行加权求和,构建了市场联合动量复合因子,以衡量股票是否与市场发生共振大涨。该因子的RankIC均值为6.40%,年化ICIR为4.00,多头月度超额收益为0.53%,空头月度超额收益为-1.22%。同样具有较好的选股效果。

注:本文选自国信证券于2024年1月9日发布的研究报告《个股与行业的共振——联合动量因子》。

分析师:张欣慰 S0980520060001

分析师:刘 璐 S0980523070004

风险提示:市场环境变动风险,组合失效风险。

本篇文章来源于微信公众号: 量化藏经阁