【国盛量化】兼顾ESG的深市大盘成长配置工具——富国深证50ETF投资价值分析

-报告摘要

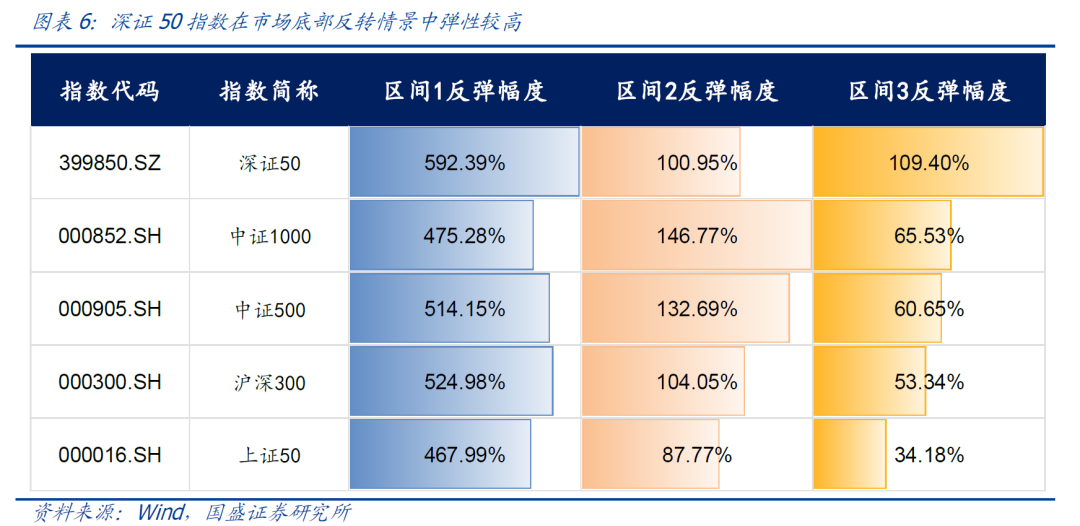

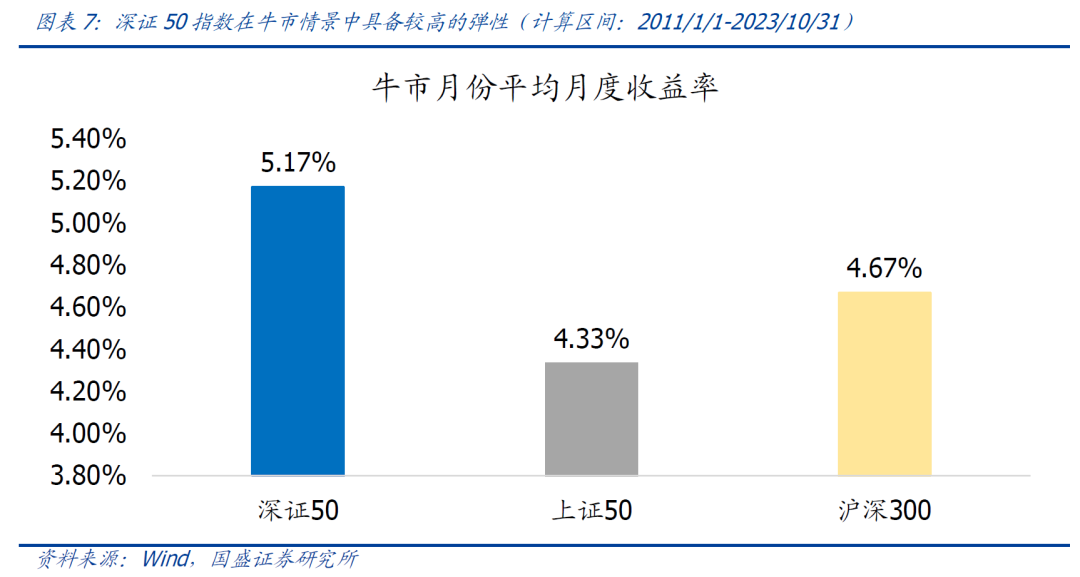

4、作为大盘成长指数,深证50指数具备高弹性的相对优势。在历史三次市场底部反转的环境中,深证50反弹幅度相对而言较大。自2011年以来,深证50指数在权益牛市情景中平均月度收益率为5.17%,大幅跑赢上证50(4.33%)、沪深300(4.67%)等宽基指数。

1、深证50ETF(代码:159350),跟踪指数为深证50指数。基金发行日期为2023年11月20日,基金当前具备较高的投资价值。

2、管理人富国基金致力于为投资者提供专业化的基金投资理财服务。富国基金旗下ETF产品线齐全,为投资者提供了全方位的指数投资工具。富国基金的ETF产品线非常全面,覆盖了宽基、主题、行业等多个类型。

一、大盘成长风格当前配置价值较高

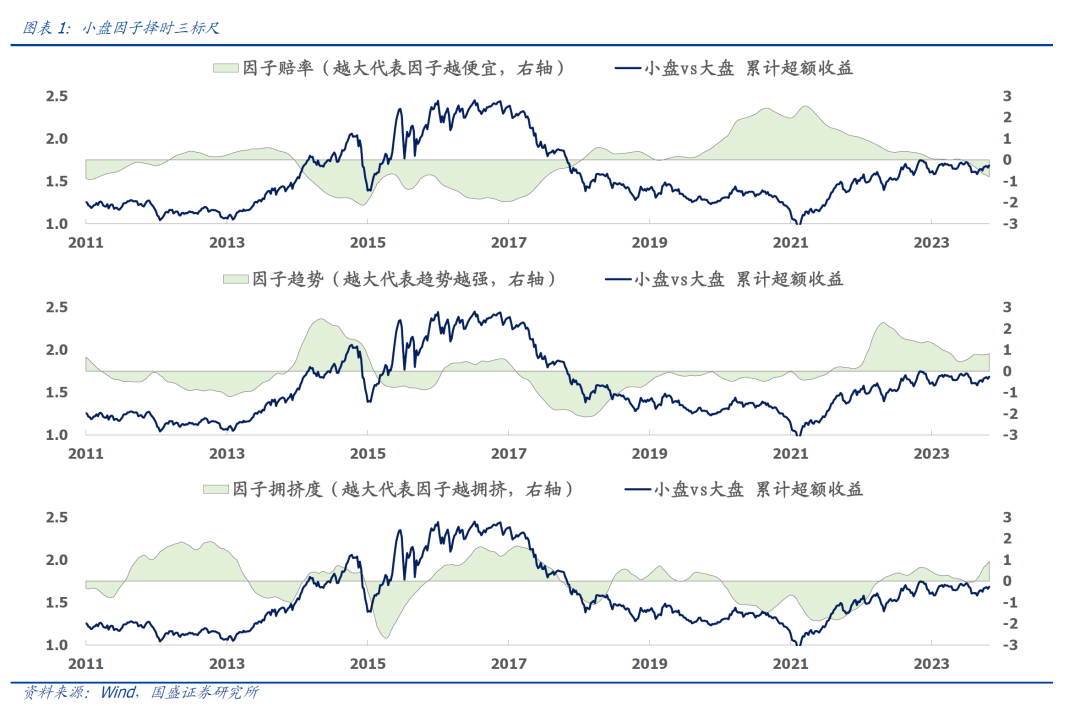

深证50指数具备明显大盘成长风格,从量化视角来看,我们基于赔率-趋势-拥挤度的框架分析,当前大盘成长具备较高的投资价值。

因子赔率:多空两组的估值价差,即因子多空两组BP中位数的比率; 因子动量:因子过去12个月ICIR; 因子拥挤度:多空两组的换手率比率、波动率比率和beta比率的等权平均; 得分标准化:滚动六年窗口,λ为0.995的衰减系数加权构建均值和标准差; 最终打分:以±0.5和±1为阈值,将指标得分划分为-2/-1/0/+1/+2五档,三个标尺的得分加总即为当前风格因子的最终打分;

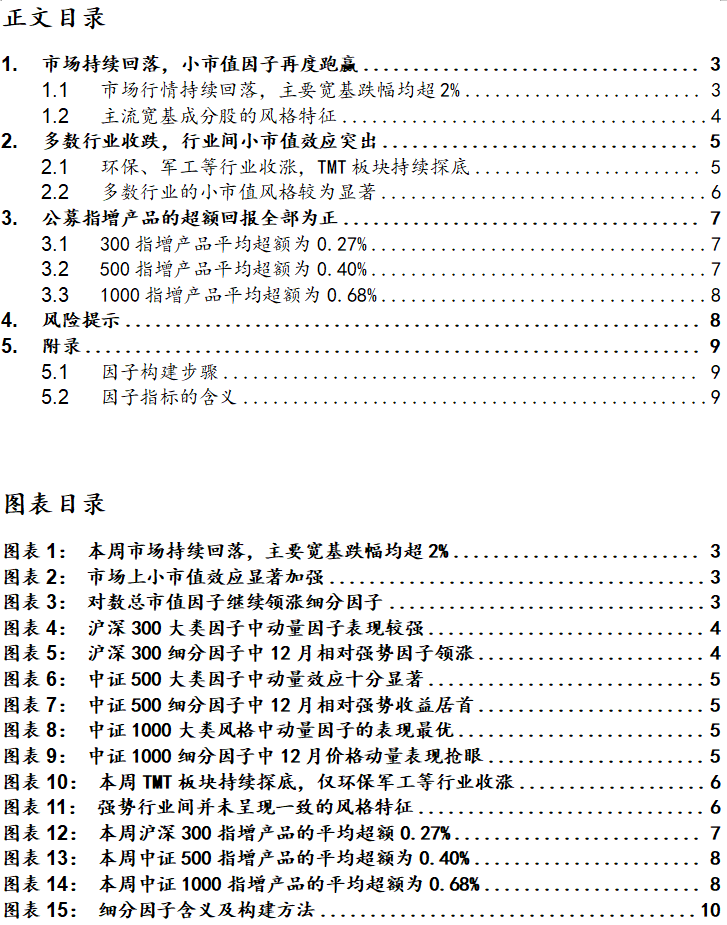

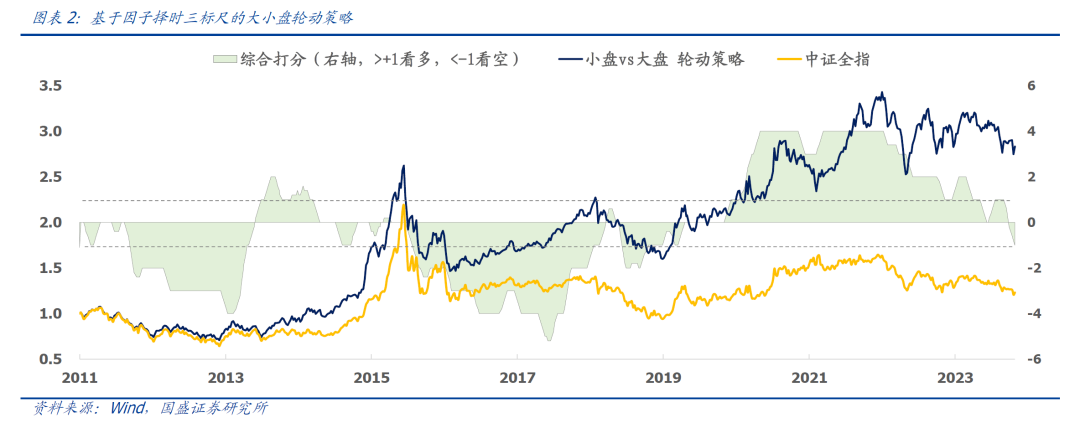

从上述三个标尺的角度出发,图表1说明当前小盘因子处于“中低赔率-强趋势-高拥挤”的状态,三个指标中已有两个指标为负向得分。从图表2的历史得分可以看出,基于三标尺的大小盘轮动策略长期跑赢基准,且综合得分领先于小盘超额;小盘风格在经过两年多的强势之后,综合得分近一个月由正转负,当前已降至-1,大小盘轮动策略模型指向大盘风格。

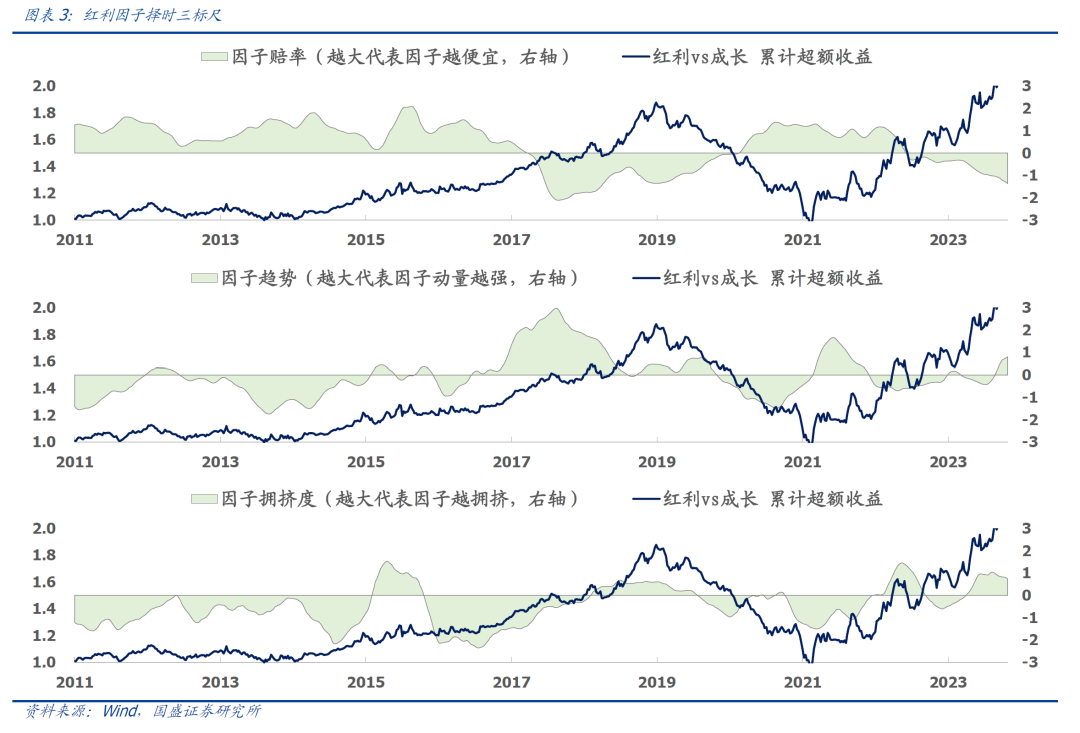

图表3显示红利因子当前处于“低赔率-强趋势-高拥挤”的状态,与小盘因子相似,除趋势外,赔率与拥挤度得分均为负;图表4中红利成长轮动策略同样长期跑赢中证全指,当前红利因子三标尺综合得分为-2,需警惕其交易风险,红利成长轮动模型指向成长风格。

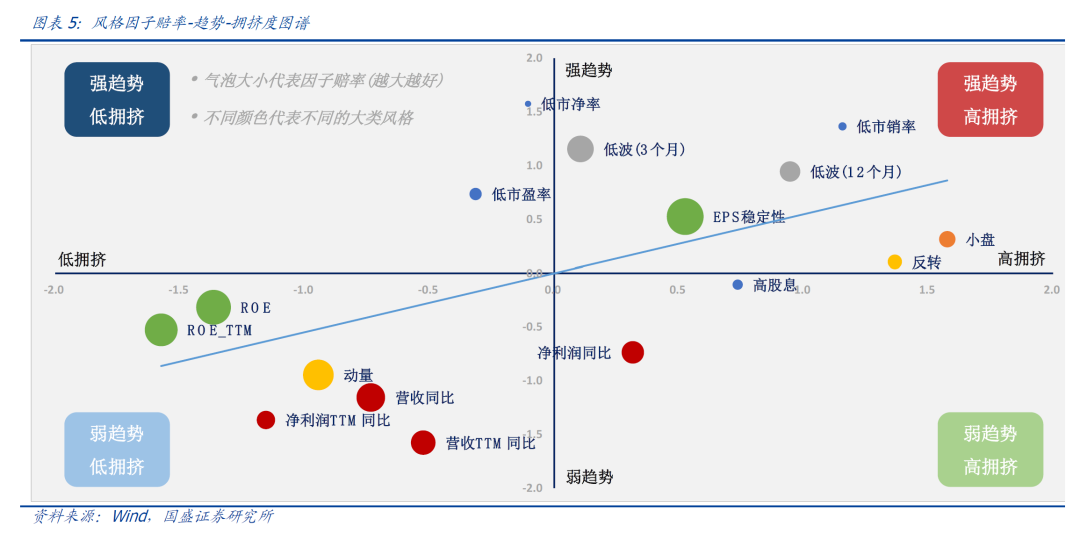

从风格因子赔率-趋势-拥挤度图谱来看,在进行标准化处理之后,相较于其他因子,小盘风格相对赔率较低,趋势中等,拥挤度高,建议低配;成长风格处于高赔率-弱趋势-中低拥挤度状态,相对于红利价值因子性价比较高。因此综合来看,当前大盘成长风格配置价值较高。

在市场底部反转的情况下,深证50指数的底部弹性较高,反弹幅度较大。我们根据上证指数在历史上的表现划分出三次底部反弹区间,反弹区间1:2005/5/26~2007/9/27,反弹区间2:2008/10/23~2009/8/5,反弹区间3:2018/11/15~2021/12/22,测算了其他各个宽基指数在此区间的底部反弹幅度如下图所示,可以看到在市场从底部反转的时候,相比其他宽基指数而言深证50指数反弹幅度更大,具备明显的优势。

深证50指数在权益牛市情景中上涨的弹性较高,具备高收益、高弹性的优势。计算万得全A指数的月度收益率,如果万得全A指数月度收益率大于过去3年的月度收益率均值,则定义为权益牛市情景。自2011年以来,深证50指数在权益牛市情景中平均月度收益率为5.17%,大幅跑赢上证50(4.33%)、沪深300(4.67%)等宽基指数。整体来看,深证50指数在权益牛市情景中的上涨幅度较大、弹性较高,具备高收益、高弹性的特征。

作为大盘成长指数,深证50指数具备高弹性的相对优势。如果未来市场继续反弹,深证50指数凭借较高的弹性优势有望延续优异的表现,因此在市场底部反弹预期较高的情况下,当下深证50指数具备较高的配置价值。

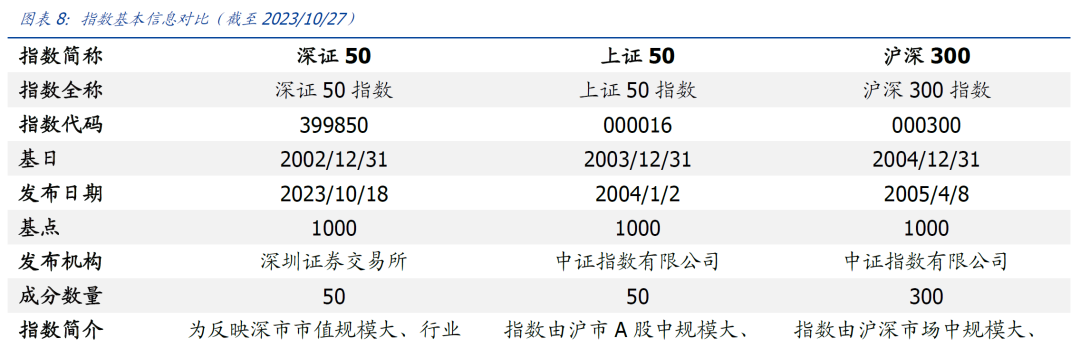

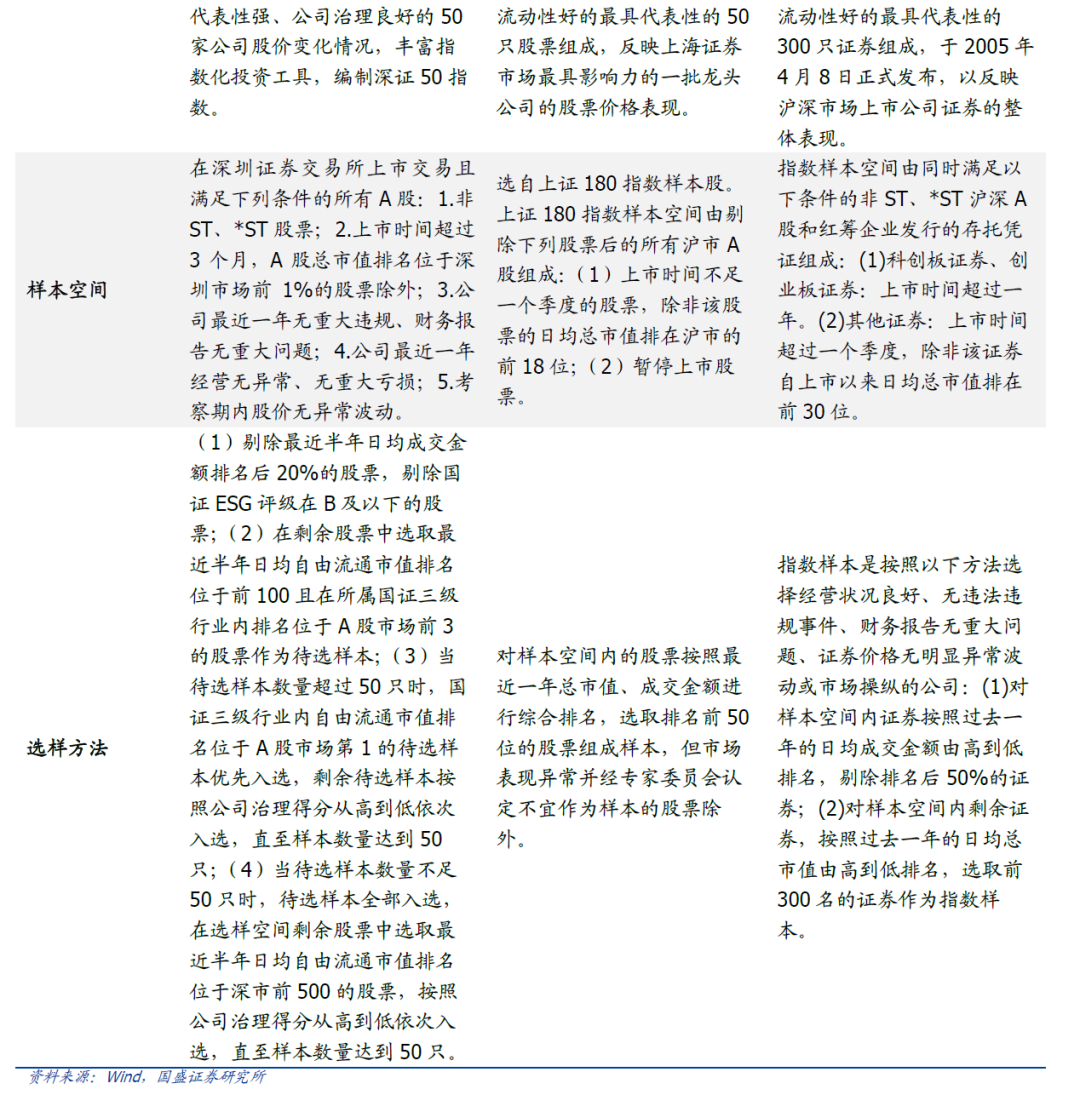

二、深证50指数投资价值分析

2.1 指数编制规则:关注可持续性的编制方案

指数简介:深证50指数的简称为深证50,代码为399850.SZ。为了反映深市市值规模大、行业代表性强、公司治理良好的50家公司股价变化情况,丰富指数化投资工具,深圳证券交易所编制了深证50指数,于2023年10月18日发布,以2002年12月31日为基日,基点为1000点。

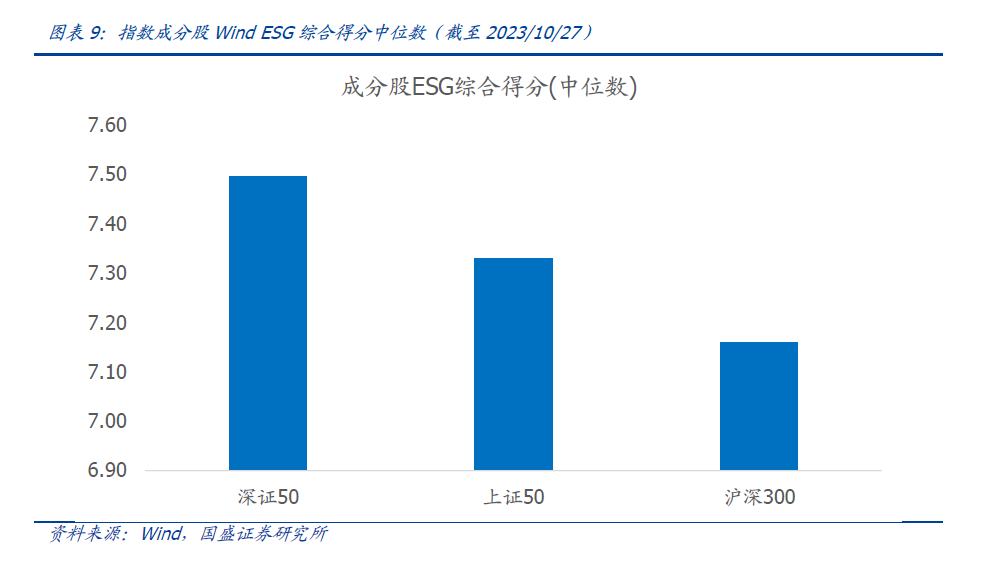

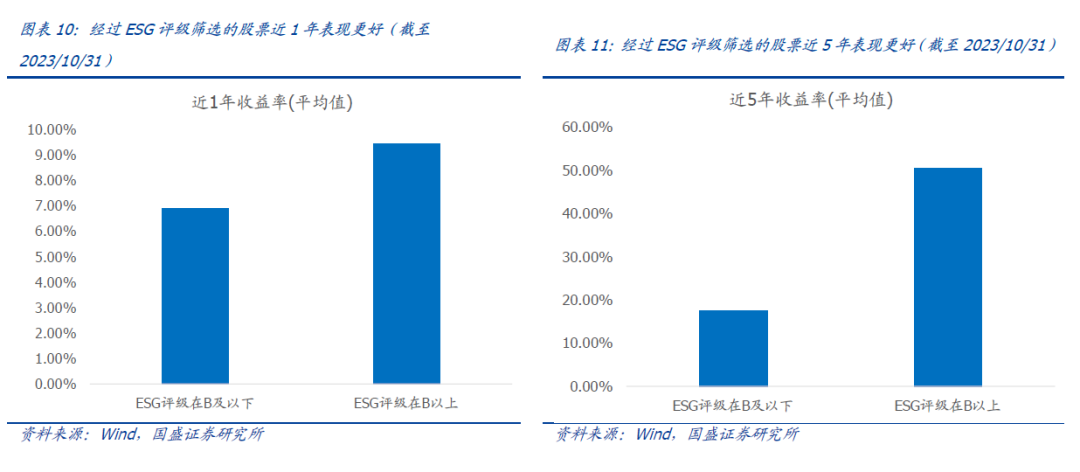

经过ESG评级的筛选,指数成分股有望实现更高的回报。我们按照深证50编制规则“剔除国证ESG评级在B及以下的股票”对深市A股进行回测,结果显示,平均而言ESG评级在B以上的股票历史表现远高于ESG评级在B及以下的股票历史表现。深证50指数在编制过程中对成分股经过了ESG评级的筛选,因此深证50指数未来有望实现更高的收益率。

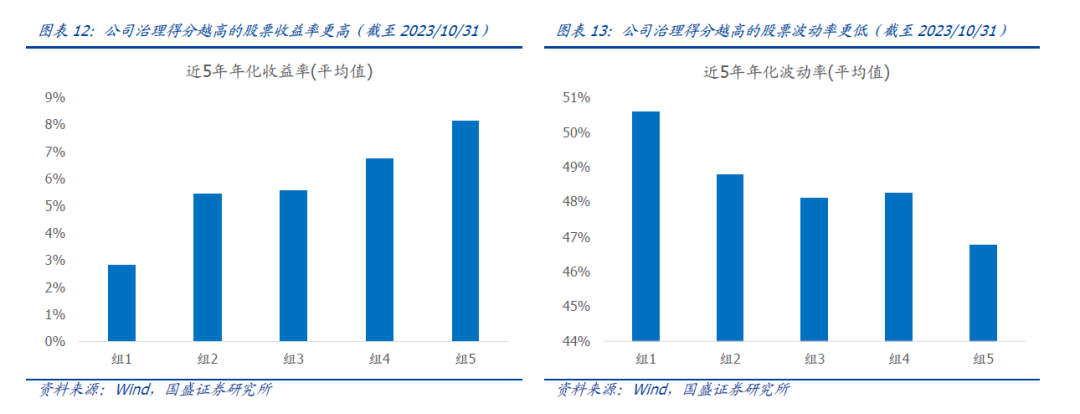

公司治理得分越高的股票长期来看具备更高的收益率和更低的波动率。我们按照深证50编制规则“按照公司治理得分从高到低依次入选”对深市A股进行分组回测,从组1到组5的公司治理得分依次增高,分组回测结果显示,平均而言公司治理得分越高的股票分组收益率越高,公司治理得分越高的股票分组波动率更低。深证50指数在编制过程中对成分股经过了公司治理得分的筛选,因此,长期来看深证50指数有望实现更高的收益率和更低的波动率。

2.2 指数成分股:聚焦深市新经济行业龙头股

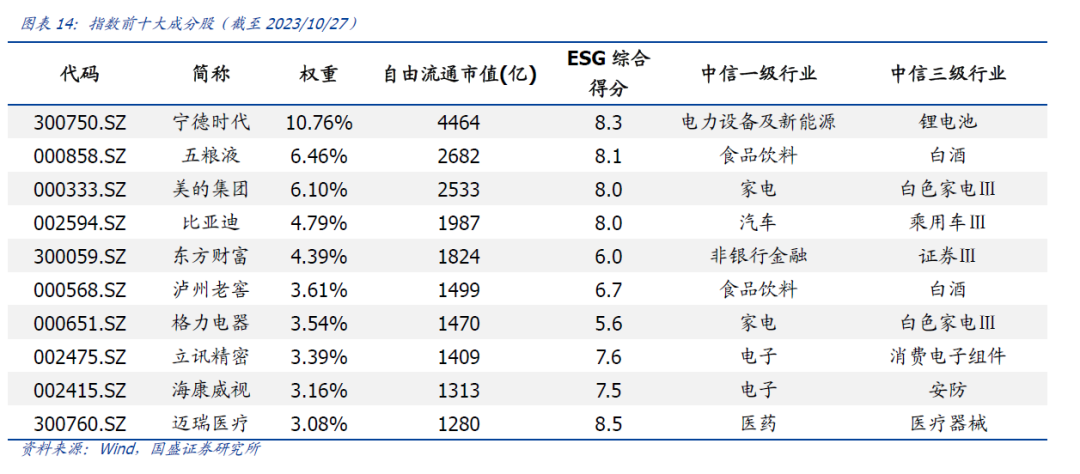

从前十大成分股来看,深证50指数成分股主要聚焦深市新经济行业龙头股。指数成分股数量为50只,截至2023年10月27日,前十大成分股累计权重为49.30%,集中度较高,聚焦深市新经济相关的行业龙头股。例如,指数前五大成分股分别为动力电池龙头股宁德时代、白酒行业龙头股五粮液、家用电器龙头股美的集团、新能源汽车龙头股比亚迪、互联网券商龙头股东方财富,前十大成分股的Wind ESG综合得分都较高,体现了指数成分股兼备龙头属性与ESG高评分的优势。

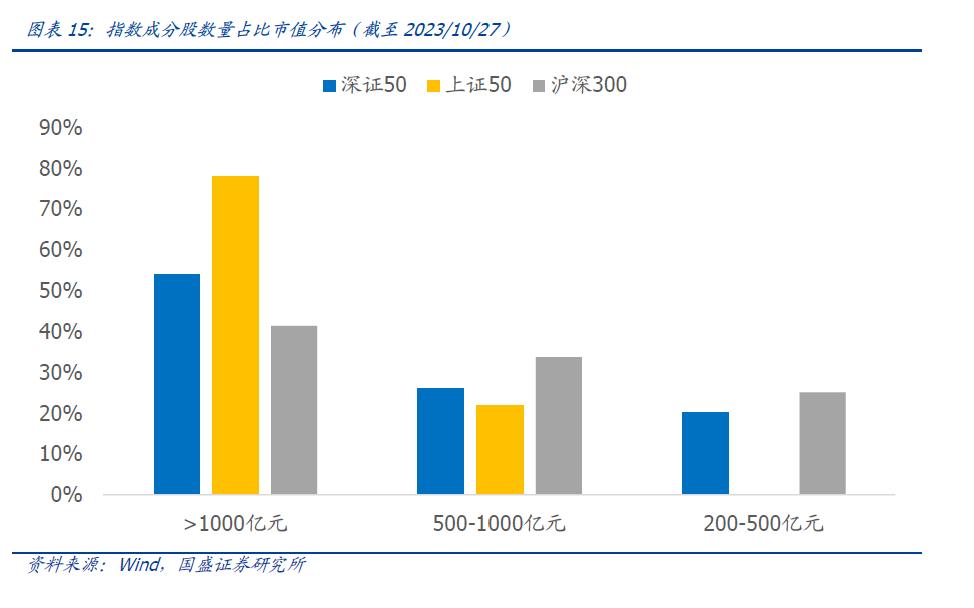

从成分股市值分布来看,深证50指数成分股整体偏向大市值风格。截至2023年10月27日,指数的50只成分股的平均总市值约为1565亿元,整体偏向大市值风格。从与上证50、沪深300的成分股的市值分布对比来看,深证50成分股总市值1000亿以上的成分股数量介于上证50与沪深300之间,因此指数成分股整体偏大市值风格但相比上证50指数而言市值较小一些。

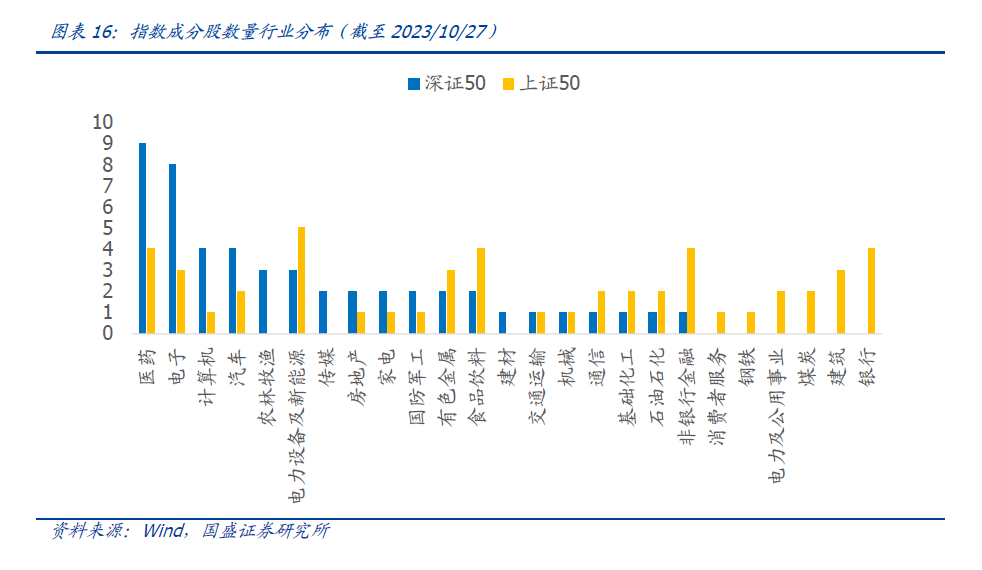

从成分股行业分布来看,深证50指数主要布局创新成长行业,具备鲜明的创新成长特征。从指数成分股的中信一级行业分布来看,指数涉及了19个中信一级行业,成分股数量最多的前几个行业分别是医药、电子、汽车、计算机,成分股数量分别为9只、8只、4只、4只。相比于上证50而言,深证50布局在医药、电子、计算机等行业的成分股数量更多,布局在银行、非银行金融、建筑等行业的成分股数量更少,可见相比上证50而言,深证50指数具备更高的创新成长属性。

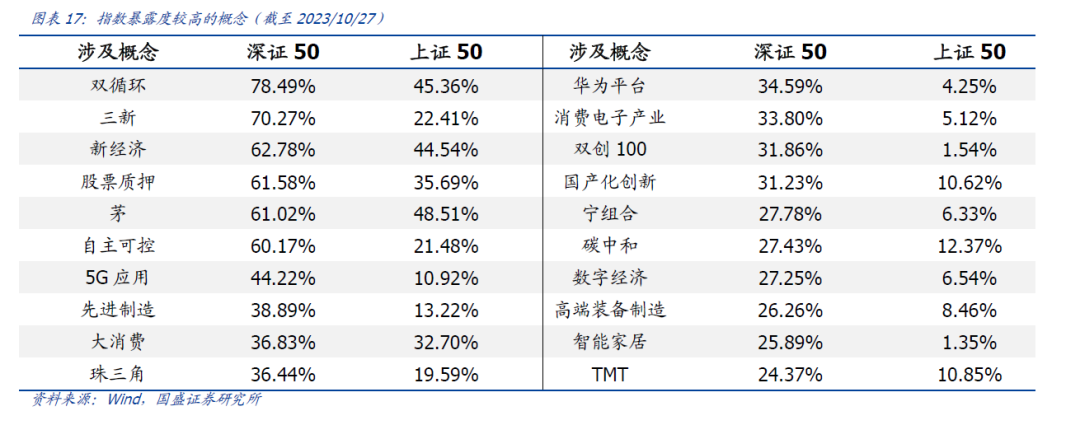

从指数成分股涉及概念来看,深证50指数成分股在双循环、三新、新经济等概念上暴露度较高。从具体相关概念来看,深证50指数在双循环、三新、新经济等概念的暴露度分别为78.49%、70.27%、62.78%,而上证50指数在双循环、三新、新经济等概念的暴露度分别为45.36%、22.41%、44.54%。由此可见,深证50指数相比上证50而言,新经济属性更高,能够更好地代表经济结构转型下的未来发展趋势,未来有望引导资金流向最具成长性且符合我国产业转型的实体经济,从而助力实体经济高质量发展。

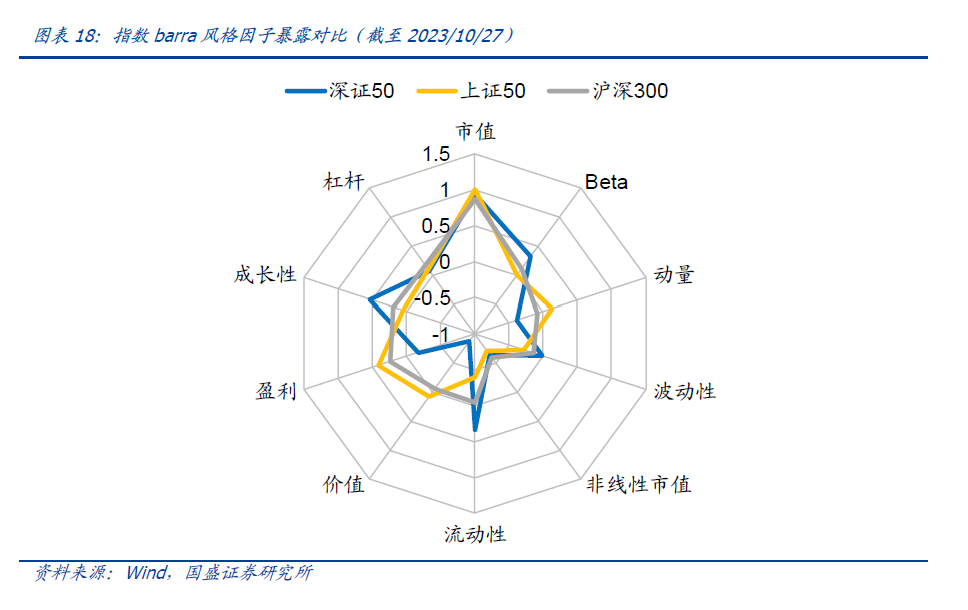

从指数风格因子暴露来看,深证50指数当前的风格总体为大市值、高流动性、高成长、高Beta。截至2023年10月27日,深证50指数当前在市值、成长性、流动性、Beta、杠杆等风格因子上为正向暴露,在价值、非线性市值、动量、盈利、波动性等因子上的为负向暴露。相比上证50和沪深300指数而言,深证50指数具备更高的流动性、更高的成长性和更高的Beta。

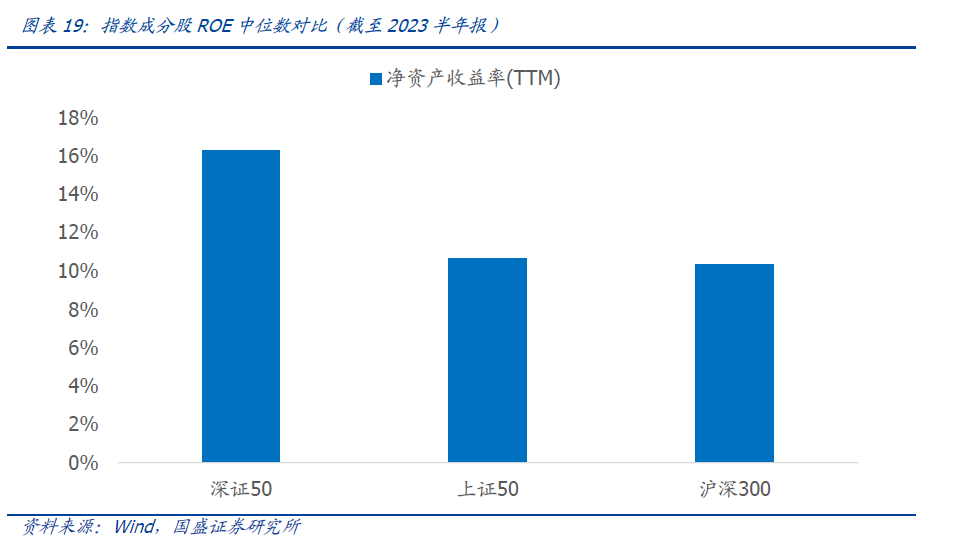

从指数基本面来看,深证50指数成分股ROE水平较高,盈利能力突出。截至2023年半年报,我们统计了指数成分股的ROE中位数,可以发现深证50指数的ROE水平显著高于其他主流宽基指数。未来如果行业竞争加剧,拥有更强的定价能力核心龙头企业的盈利有望出现更大的提升,深证50指数的盈利能力突出,未来或将具备较高的投资价值。

2.3指数历史业绩:高收益、高弹性

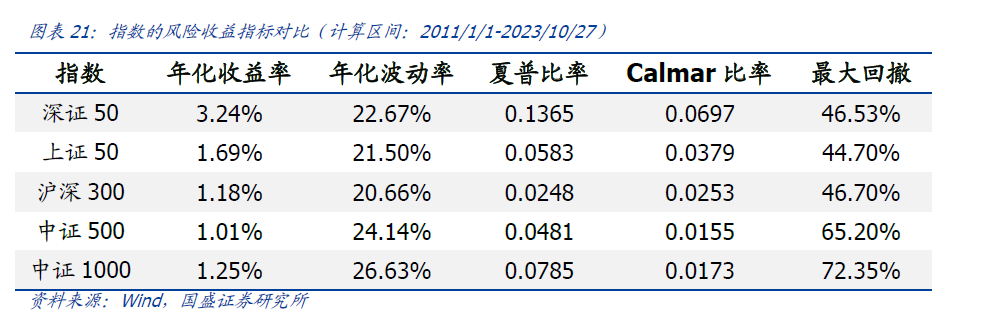

深证50指数历史业绩优秀,具有高收益、高弹性的优势。截至2023年10月27日,2011年以来深证50指数的长期业绩表现优秀,年化收益率高达3.24%,大幅跑赢同期的上证50(1.69%)、沪深300(1.18%)、中证500(1.01%)、中证1000(1.25%)等主流宽基指数。因此,从指数历史业绩表现来看,深证50指数在牛市行情中的进攻能力较强,具备高收益、高弹性的特点。

从各项风险收益指标综合对比来看,深证50指数具备较高的投资性价比。从业绩指标来看,深证50指数不仅年化收益率领先其他宽基指数,夏普比率、Calmar比率等风险调整后的收益指标也都处于领先的地位,因此深证50指数具备较高的投资性价比。

三、富国深证50ETF基金投资价值分析

3.1基金的基本信息

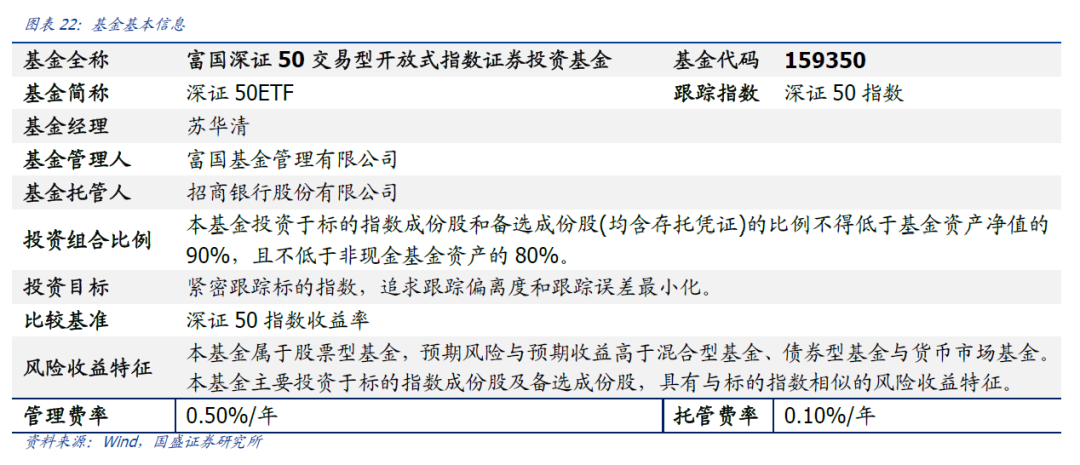

富国深证50交易型开放式指数证券投资基金(简称:富国深证50ETF;代码:159350),跟踪指数为深证50指数。基金发行日期为2023年11月20日,认购起止日为2023年11月20日至2023年11月24日。基金投资目标是紧密跟踪标的指数,追求跟踪偏离度和跟踪误差的最小化。

3.2基金经理投资经验丰富,基金公司产品线齐全

深证50ETF基金由苏华清先生管理,基金经理具备丰富的指数型产品投资管理经验。苏华清先生,自2018年07月至2022年06月任中证指数有限公司研究开发部研究员;2022年06月加入富国基金管理有限公司,历任定量研究员,现任富国基金量化投资部定量基金经理。截至2023年11月9日,苏华清在任基金数量为2只,分别为富国中证1000ETF和富国中证细分化工产业主题ETF,都是被动指数型产品,基金经理具备丰富的ETF产品管理经验。

管理人富国基金致力于为投资者提供专业化的基金投资理财服务。富国基金管理有限公司成立于1999年,是国内首批十家基金管理公司之一,由海通证券有限公司、申银万国证券股份有限公司、江苏证券有限责任公司、福建国际信托投资公司、山东省国际信托投资公司共同发起设立;经过十年多的发展,富国基金不仅在中国资本市场的演进中积累了丰富的投资管理经验,而且不断将外方股东的先进理念和管理技术融入到公司经营管理的各项实践中,为投资者提供专业化的基金投资理财服务。富国基金的主要业务包括共同基金(含QDII)、企业年金基金、全国社保基金、特定客户资产管理等。

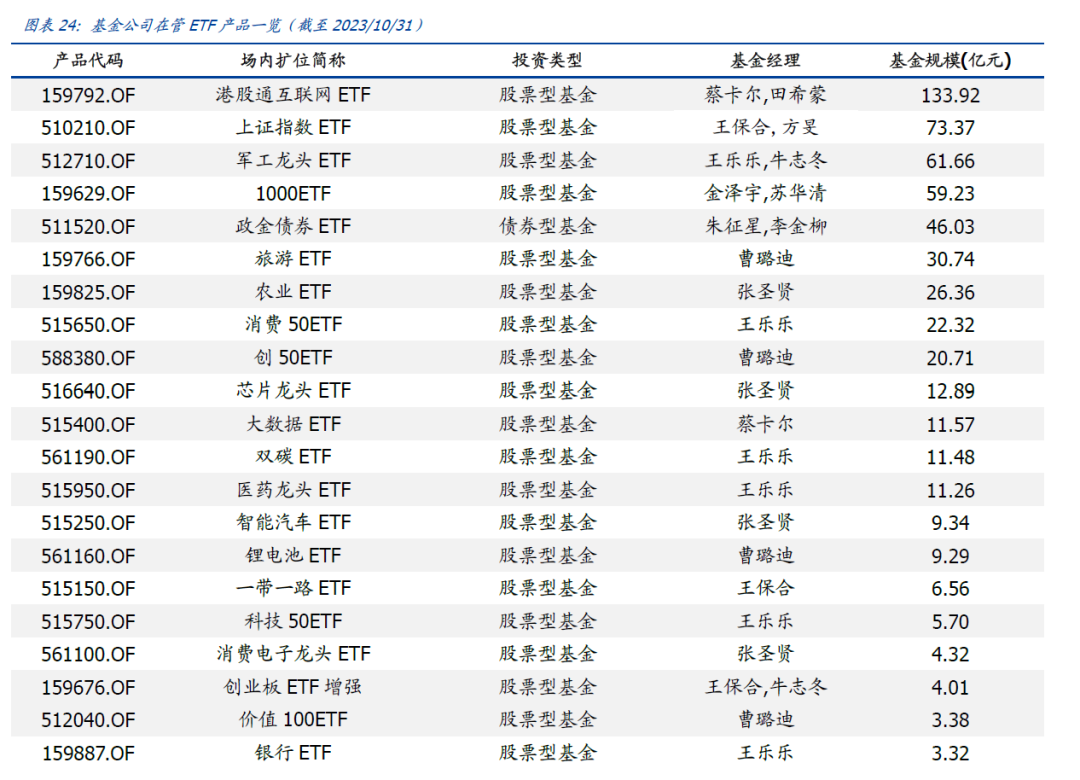

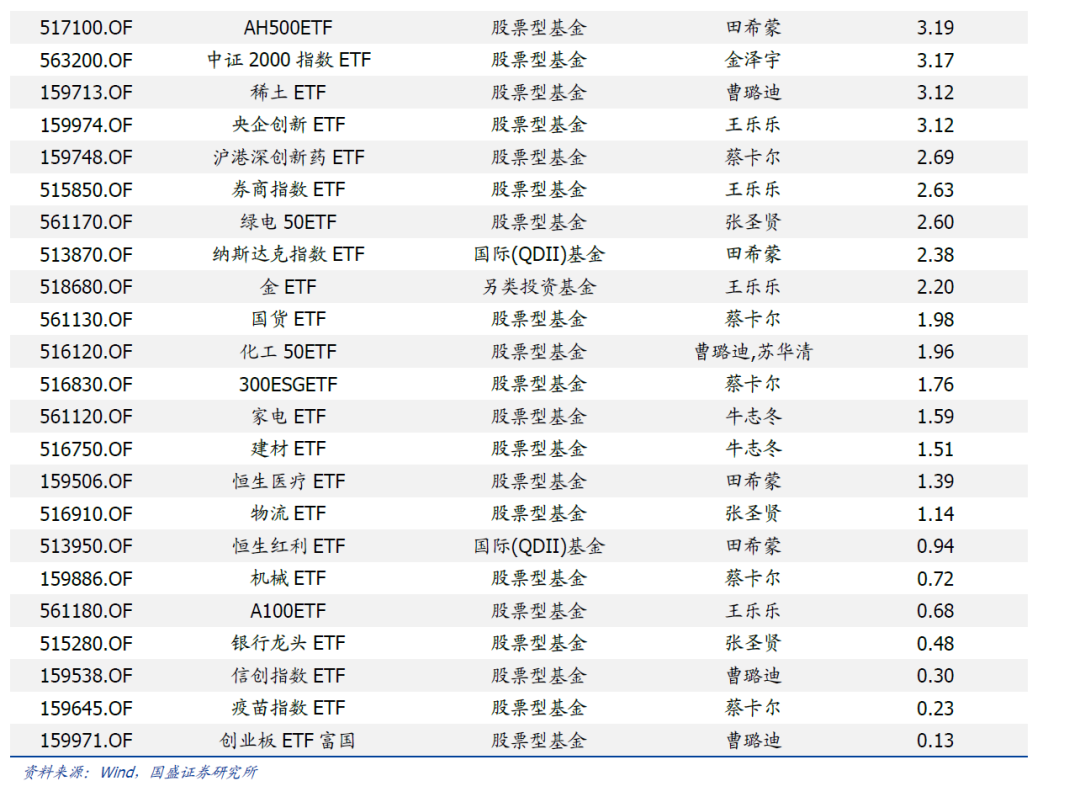

富国基金旗下ETF产品线齐全,为投资者提供了全方位的指数投资工具。富国基金的ETF产品线非常全面,覆盖了宽基、主题、行业等多个类型,截至2023年10月31日,富国基金旗下已有44只ETF产品在管,总规模约607亿元。

风险提示:

本报告从历史统计的角度对特定基金产品进行客观分析,当市场环境或者基金投资策略发生变化时,不能保证统计结论的未来延续性。本报告不构成对基金产品的推荐建议。

林志朋 S0680518100004 [email protected]

刘富兵 S0680518030007 [email protected]

张国安 S0680122060011 [email protected]

汪宜生 S0680123070005 [email protected]

本篇文章来源于微信公众号: 留富兵法